Чем облагаются декретные выплаты \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Чем облагаются декретные выплаты (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Чем облагаются декретные выплатыСтатьи, комментарии, ответы на вопросы: Чем облагаются декретные выплатыНормативные акты: Чем облагаются декретные выплаты «Гражданский кодекс Российской Федерации (часть вторая)» от 26.01.1996 N 14-ФЗ(ред. от 09.03.2021)

(с изм. и доп., вступ. в силу с 29.06.2021)2. В состав утраченного заработка (дохода) потерпевшего включаются все виды оплаты его труда по трудовым и гражданско-правовым договорам как по месту основной работы, так и по совместительству, облагаемые подоходным налогом.

Не учитываются выплаты единовременного характера, в частности компенсация за неиспользованный отпуск и выходное пособие при увольнении. За период временной нетрудоспособности или отпуска по беременности и родам учитывается выплаченное пособие. Доходы от предпринимательской деятельности, а также авторский гонорар включаются в состав утраченного заработка, при этом доходы от предпринимательской деятельности включаются на основании данных налоговой инспекции.

«Обзор судебной практики Верховного Суда Российской Федерации N 5 (2017)»

Не учитываются выплаты единовременного характера, в частности компенсация за неиспользованный отпуск и выходное пособие при увольнении. За период временной нетрудоспособности или отпуска по беременности и родам учитывается выплаченное пособие. Доходы от предпринимательской деятельности, а также авторский гонорар включаются в состав утраченного заработка, при этом доходы от предпринимательской деятельности включаются на основании данных налоговой инспекции.

«Обзор судебной практики Верховного Суда Российской Федерации N 5 (2017)»

Декретные: учет и налогообложение | Бухгалтерский сервис «Интерактивная бухгалтерия»

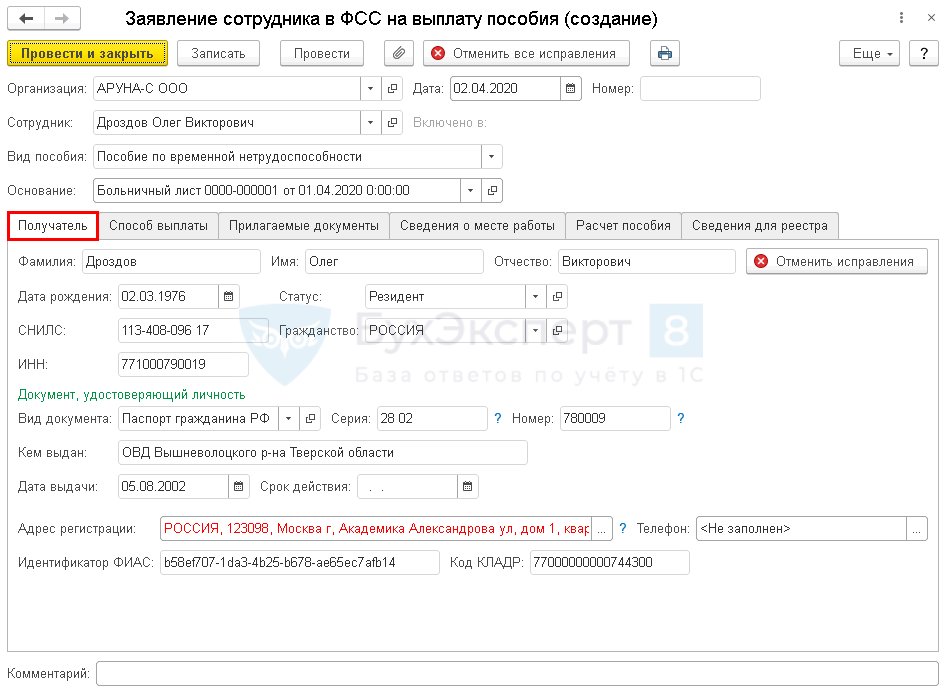

Поскольку пособие по беременности и родам предоставляется за счет Фонда социального страхования, то главная задача бухгалтера — правильно отразить его в бухгалтерском и налоговом учете предприятия. Как правильно это сделать и нужно ли вообще его облагать?

Сумма декретных (пособие по беременности и родам) не включается в общий месячный (годовой) налогооблагаемый доход налогоплательщика, а значит, налог на доходы физических лиц с нее не удерживается. Все потому, что согласно пп. 165.1.1 НКУ в состав общего месячного (годового) налогооблагаемого дохода налогоплательщика не включается сумма государственной и социальной материальной помощи, государственной помощи в виде адресных выплат и предоставления социальных и реабилитационных услуг в соответствии с законом, жилых и других субсидий или дотаций, компенсаций (включая денежные компенсации инвалидам, детям-инвалидам при реализации индивидуальных программ реабилитации инвалидов, суммы пособия по беременности и родам), вознаграждений и страховых выплат, которые получает налогоплательщик из бюджетов и фондов общеобязательного государственного социального страхования.

Однако, несмотря на это, уведомить налоговиков о суммах начисленного пособия все же придется. Работодатель в этом случае является налоговым агентом. Он обязан представить в налоговую форму № 1ДФ. Сумма декретных отражается в налоговом расчете под признаком дохода «128» как социальные выплаты из соответствующих бюджетов (

Военный сбор

Объектом обложения военным сбором являются доходы, определенные ст. 163 НКУ (пп. 1.2 п. 161 подраздела 10 р. ХХ «Переходных положений» НКУ). Следовательно, для резидента объектом налогообложения является общий месячный (годовой) налогооблагаемый доход, в состав которого включаются доходы, перечень которых определен пп.пп. 164.2.1–164.2.19 НКУ, т.е. доходы, облагаемые НДФЛ.

Поскольку декретные не включаются в общий месячный (годовой) налогооблагаемый доход согласно пп. 165.1.1 НКУ, они не облагаются военным сбором

165.1.1 НКУ, они не облагаются военным сбором

Единый социальный взнос

Плательщиками ЕСВ являются предприятия, учреждения, организации, физлица, использующие наемный труд и выплачивающие пособие по беременности и родам (абз. 7 п. 1 ч. 1 ст. 4 Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 г. № 2464-VI, далее — Закон о ЕСВ).

ЕСВ для плательщиков, указанных в ст. 4 Закона о ЕСВ, устанавливается в размере 22% к определенной ст. 7 этого Закона базы начисления ЕСВ — на сумму пособия по беременности и родам. Если база начисления ЕСВ не превышает размер минзарплаты, установленной законом на месяц, за который получен доход, ЕСВ рассчитывается как произведение размера минзарплаты, установленной законом на месяц, за который получен доход, и ставки ЕСВ (ч. 5 ст. 8 Закона о ЕСВ).

Однако для предприятий, учреждений и организаций, в которых работают лица с инвалидностью, ставка ЕСВ устанавливается в размере 8,41% для работающих лиц с инвалидностью (ч. 13 ст. 8 Закона о ЕСВ). О начислении ЕСВ на суммы декретных для лиц с инвалидностью речь шла в материале «Начисление ЕСВ на декретные и больничные лиц с инвалидностью» газеты № 16/2018.

13 ст. 8 Закона о ЕСВ). О начислении ЕСВ на суммы декретных для лиц с инвалидностью речь шла в материале «Начисление ЕСВ на декретные и больничные лиц с инвалидностью» газеты № 16/2018.

ЕСВ начисляют отдельно за каждый месяц отпуска по беременности и родам (пп. 1 п. 3 р. IV Инструкции о порядке начисления и уплаты единого взноса на общеобязательное государственное социальное страхование, утвержденной приказом Минфина от 20.04.2015 г. № 449), т.е. определяют:

- среднедневной размер пособия по беременности и родам путем деления начисленной суммы данного пособия на количество дней, за которые оно начислено;

- сумму пособия по беременности и родам, приходящуюся на каждый месяц отдельно, путем умножения среднедневного размера такого пособия на количество календарных дней каждого месяца, за которые оно начислено;

- сумму ЕСВ для работодателя путем умножения рассчитанной суммы пособия по беременности и родам за каждый месяц отдельно на размер ЕСВ, установленный

При этом уплата ЕСВ за лиц, пребывающих в отпуске по беременности и родам и получающих пособие в связи с беременностью и родами, осуществляется со всей суммы начисленного пособия в месяце, в котором были проведены начисления.

Налог на прибыль

Ни в расходах, ни в доходах декретные не будут отражаться, ведь для предприятия они являются транзитными, поскольку фактически их выплачивает Фонд социального страхования. Однако ЕСВ, начисленный предприятием на сумму декретных, относят к расходам.

Бухгалтерский учет декретных

В бухгалтерском учете начисление суммы декретных, которое осуществляется за счет Фонда социального страхования, отражается по дебету субсчета 378 «Расчеты с государственными целевыми фондами» и кредиту счета 66 «Расчеты по выплатам работникам».

Поступление же денежных средств на счет предприятия для выплаты пособия работникам отражается по дебету счета 31 «Счета в банках» и кредиту субсчета 378, а выплата данного пособия работникам — по дебету  Подтверждением этому является позиция Минфина, изложенная в письме от 26.10.2011 г. № 31-08410-07-16/26368.

Подтверждением этому является позиция Минфина, изложенная в письме от 26.10.2011 г. № 31-08410-07-16/26368.

Рассмотрим, как отразить сумму декретных в бухгалтерском и налоговом учете, на примере.

Пример

Работнице Фроловой А.М., согласно выданному листку нетрудоспособности, предоставлен отпуск продолжительностью 126 к.дн. в связи с беременностью и родами и начислено пособие в размере 16500 грн. Финансирование из Фонда социального страхования зачислено на специальный счет предприятия, открытый в банке, а уже затем выплачено работнице из кассы.

Как это выглядит в бухгалтерских проводках, покажем в таблице.

Таблица

Учет декретных

№ | Содержание хозяйственной операции | Бухгалтерский учет | ||

Дт | Сумма, грн | |||

1 | Начислены декретные | 378 | 663 | 16500,00 |

2 | Начислен ЕСВ (22%) на декретные | 949 | 651 | 3630,00 |

3 | Получены декретные от Фонда на спецсчет | 313 | 378 | 16500,00 |

4 | Уплачена сумма начисленного ЕСВ (22%) | 651 | 311 | 3630,00 |

5 | Получены денежные средства для выплаты декретных со спецсчета в кассу | 301 | 313 | 16500,00 |

6 | Выплачены декретные из кассы | 663 | 301 | 16500,00 |

Редакция газеты

«Интерактивная бухгалтерия»

Какими налогами облагается выплата отпуска по беременности и родам?

В соответствии с п. 4 ст. 99 Трудового кодекса РК работодатель оплачивает отпуск по беременности и родам с сохранением средней заработной платы, если это предусмотрено условиями трудового и (или) коллективного договора, актом работодателя, за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, осуществленной в соответствии с законодательством РК об обязательном социальном страховании.

4 ст. 99 Трудового кодекса РК работодатель оплачивает отпуск по беременности и родам с сохранением средней заработной платы, если это предусмотрено условиями трудового и (или) коллективного договора, актом работодателя, за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, осуществленной в соответствии с законодательством РК об обязательном социальном страховании.

ИПН у источника выплаты:

В соответствии с пп. 1) ст. 321 Налогового кодекса РК в годовой доход физического лица включаются все виды его доходов, в т.ч. доход работника.

Согласно пп. 1) п. 1 ст. 322 Налогового кодекса РК доходами работника, подлежащими налогообложению, являются доходы, начисленные работодателем, являющимся налоговым агентом, и признанные, в том числе в бухгалтерском учете работодателя, в качестве расходов (затрат) в соответствии с законодательством РК о бухгалтерском учете и финансовой отчетности, в т.ч. подлежащие передаче работодателем работнику в собственность деньги в наличной и (или) безналичной формах в связи с наличием трудовых отношений.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами будет признаваться доходом работника в денежном выражении в связи с наличием трудовых отношений.

Исходя из положений п. 1 ст. 351 Налогового кодекса РК сумма ИПН исчисляется путем применения ставок, установленных ст. 320 Налогового кодекса РК (10%), к сумме облагаемого дохода у источника выплаты, определяемого в соответствии с п. 1 ст. 353 Налогового кодекса РК.

Учитывая положения пп. 27) п. 1 ст. 341 Налогового кодекса РК из доходов физического лица, подлежащих налогообложению, исключаются (корректировка дохода) доходы в виде расходов работодателя на оплату отпуска по беременности и родам, отпуска работникам, усыновившим (удочерившим) новорожденного ребенка (детей), за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством РК об обязательном социальном страховании, — в пределах минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на дату начисления дохода.

Положения вышеуказанного пп. 27) п. 1 ст. 341 Налогового кодекса РК применяются в случае, если расходы работодателя на оплату отпуска по беременности и родам, предусмотрены условиями трудового и (или) коллективного договора, актом работодателя.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами в пределах 1 МЗП не облагается ИПН у источника выплаты.

Если данная выплата более 1 МЗП, значит сумма превышения над 1 МЗП облагается ИПН у источника выплаты по ставке 10%.

Социальный налог:

В соответствии с положениями пп. 1) п. 2 ст. 484 Налогового кодекса РК объектом налогообложения для плательщиков, указанных в пп. 3), 4) и 5) п. 1 ст. 482 Налогового кодекса РК, являются расходы работодателя по доходам работника, указанным в п. 1 ст. 322 Налогового кодекса РК.

Положениями п. 4 ст. 484 Налогового кодекса РК установлено, что в случае, если объект налогообложения, указанный в п. 2 ст. 484 Налогового кодекса РК, определенный с учетом п. 3 ст. 484 Налогового кодекса РК, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

2 ст. 484 Налогового кодекса РК, определенный с учетом п. 3 ст. 484 Налогового кодекса РК, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

Согласно пп. 3) п. 3 ст. 484 Налогового кодекса РК из объекта налогообложения исключаются доходы, установленные в п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, установленных в пп. 10) п. 1 ст. 341 Налогового кодекса РК.

Учитывая положения п. 1 ст. 485 Налогового кодекса РК социальный налог исчисляется по ставке 9,5%.

Исходя из положений п. 3 ст. 486 Налогового кодекса РК сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом РК «Об обязательном социальном страховании».

При превышении суммы исчисленных социальных отчислений в ГФСС над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами в пределах 1 МЗП не облагается социальным налогом.

Если данная выплата более 1 МЗП, значит сумма превышения над 1 МЗП облагается социальным налогом по ставке 9,5%.

При этом, если сумма превышения над 1 МЗП составляет менее 1 МЗП, то социальный налог 9,5% исчисляется с 1 МЗП.

ОПВ:

В соответствии с п. 6 ст. 24 Закона РК «О пенсионном обеспечении в РК» в доход для исчисления ОПВ, ОППВ включаются все виды оплаты труда в денежном выражении и иные доходы.

Согласно п. 1 ст. 25 Закона РК «О пенсионном обеспечении в РК» ОПВ, подлежащие уплате в ЕНПФ, устанавливаются в размере 10% от ежемесячного дохода, принимаемого для исчисления ОПВ.

При этом ежемесячный доход, принимаемый для исчисления ОПВ, не должен превышать 75-кратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

При этом, учитывая положения пп. 3) п. 6 Правил и сроков исчисления, удержания (начисления) и перечисления ОПВ, ОППВ в ЕНПФ и взысканий по ним, утвержденных Постановлением Правительства РК от 18 октября 2013 года № 1116, ОПВ в ЕНПФ не удерживаются с выплат и доходов, указанных в п. 1 ст. 341 Налогового кодекса РК, за исключением установленных пп. 12), 26), 27), 48) п.1 ст. 341 Налогового кодекса РК, а также пп. 42), 43) п. 1 ст. 341 Налогового кодекса РК (в части утраченного заработка (дохода).

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами полностью является объектом исчисления ОПВ, т.е. со всей суммы данной выплаты Вы должны удержать ОПВ 10%, при этом, в целях исчисления (удержания) ОПВ данная выплата должна приниматься в размере, не превышающем 75 МЗП.

Социальные отчисления:

В соответствии п. 3 Правил и сроков исчисления и перечисления социальных отчислений в ГФСС и взысканий по ним, утвержденных Постановлением Правительства РК от 21 июня 2004 года № 683 (далее по тексту – Правила №683), объектом исчисления социальных отчислений для работников являются расходы работодателя, выплачиваемые работнику в виде доходов в качестве оплаты труда, за исключением доходов, с которых не уплачиваются социальные отчисления в фонд.

При этом, согласно п. 2 Правил №683 ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать десятикратный размер минимальной заработной платы, установленный законом о республиканском бюджете на соответствующий финансовый год.

В случае, если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы.

Учитывая положения п. 1 ст. 14 Закона РК «Об обязательном социальном страховании» ставка социальных отчислений составляет 3,5%.

Исходя из положений пп. 2) п. 5 Правил №683 социальные отчисления в Фонд не уплачиваются с доходов, установленных п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, указанных в пп. 9), 10), 12), 14), абзаце шестом пп.17), пп. 19), 20), 21), 27) п. 1 ст. 341 Налогового кодекса РК.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами полностью является объектом исчисления социальными отчислениям, т.е. со всей суммы данной выплаты Вы должны исчислить социальные отчисления 3,5%, при этом, если данная выплата составляет менее 1 МЗП, то социальные отчисления исчисляются с 1 МЗП, а если данная выплата превышает 10 МЗП, то социальные отчисления исчисляются только с 10 МЗП.

Отчисления на ОСМС:

В соответствии с п. 1 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» отчисления работодателей на ОСМС, подлежащие уплате в фонд, устанавливаются в размере 1,5% от объекта исчисления отчислений.

Согласно п. 2 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» объектом исчисления отчислений на ОСМС являются расходы работодателя, выплачиваемые работнику в виде доходов, исчисленных в соответствии со ст. 29 Закона РК «Об обязательном социальном медицинском страховании».

Учитывая положения п. 1 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» доходами работников, принимаемыми для исчисления отчислений и взносов, являются доходы, начисленные работодателями, за исключением доходов, установленных п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании».

Исходя из положений п. 3 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» ежемесячный объект, принимаемый для исчисления отчислений, не должен превышать пятнадцатикратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

Также, положениями пп. 2) п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» отчисления и (или) взносы в фонд не удерживаются с доходов, указанных в п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, указанных в пп. 10), 12) и 13) п. 1 ст. 341 Налогового кодекса РК.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами не является объектом исчисления в пределах 1 МЗП. Если сумма данной выплаты превышает 1 МЗП, то с суммы данного превышения над 1 МЗП Вы должны исчислить отчисления на ОСМС по ставке 1,5%, при этом, в целях исчисления отчислений на ОСМС данная выплата должна приниматься в размере, не превышающем 15 МЗП.

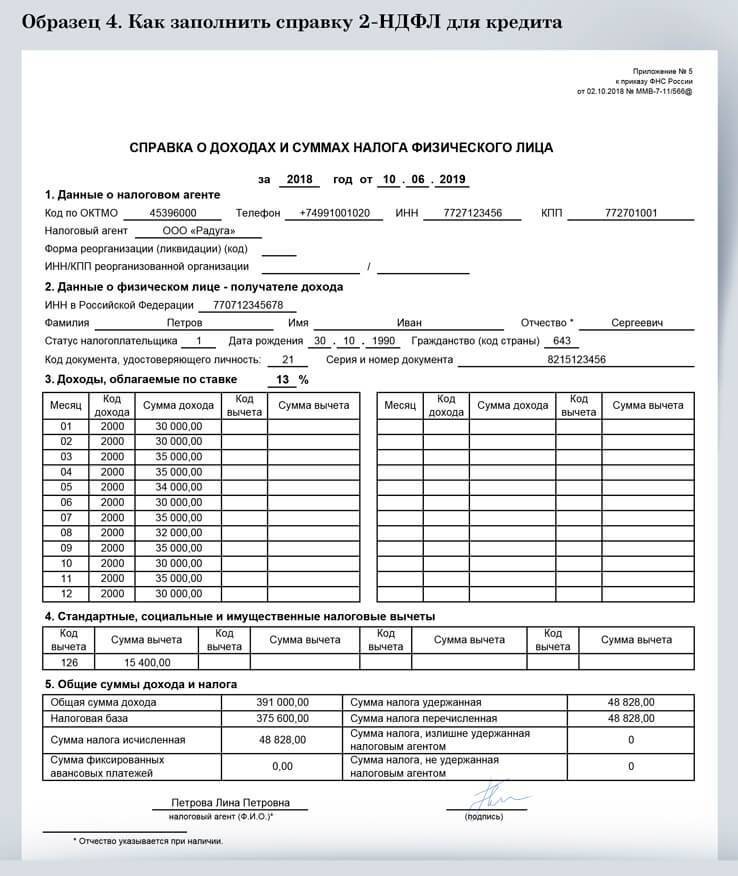

Код дохода больничного листа в справке 2-НДФЛ в 2021 году

Код больничного в справке 2-НДФЛ — 2300 при выплате пособия по временной нетрудоспособности. В случае расчета до фактического заработка указывают 4800.

2-НДФЛ больше нет

В 2021 году работодатели выдают работникам вместо 2-НДФЛ новую форму «Справка о доходах и суммах налога физического лица». Отдельного отчета больше не существует, справка стала приложением к расчету 6-НДФЛ, которое сдают ежегодно. Формат и порядок заполнения нового бланка утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753, в нем сказано, какой код больничного в справке 2-НДФЛ указывать налоговым агентам.

Новое приложение из 6-НДФЛ и прежняя форма 2-НДФЛ отличаются незначительно. В новом бланке больше нет полей для внесения данных о налоговом агенте, они указываются на титульном листе 6-НДФЛ. Удалено поле «Сумма налога, не удержанная налоговым агентом» и введен новый отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». В разделе 3 о вычетах добавлены поля для внесения сведений об уведомлениях от ИФНС.

Порядок кодировки доходов изменился незначительно, но код больничного в справке 2-НДФЛ в 2021 году не изменился.

Подробнее об оформлении нового бланка — «Справка 2-НДФЛ в 2021 году: бланк, коды и порядок выдачи работникам».

Все ли больничные отражаются в 2-НДФЛ

Вся доходность работника облагается подоходным налогом. В Налоговом кодексе РФ указано, отражаются ли больничные в 2-НДФЛ, — да, пособие по временной нетрудоспособности является доходом служащего независимо от источника выплат (п. 1 ст. 217 НК РФ). Перечисления по больничному указываются в составе сведений о суммах, выплаченных физическому лицу, для этого применяется специальный код больничного листа в справке 2-НДФЛ, утвержденный ФНС.

Но есть и исключения. В том же п. 1 ст. 217 НК РФ и в письме Минфина РФ № 03-04-06/8-118 от 18.04.2012 разъясняется, входит ли пособие по нетрудоспособности в состав данных в 2-НДФЛ — в документе отражают только выплаты по временной нетрудоспособности. Декретные и детские пособия не облагаются налогом на доходы физических лиц и не включаются в документ.

Кодировка социального пособия по временной нетрудоспособности

Вся доходность, которую выплачивает сотруднику налоговый агент, кодируется для упрощения налогового учета и разделения на доходные источники. Действующий код дохода больничного в справке 2-НДФЛ утвержден ФНС России: приказами № ММВ-7-11/387@ от 10.09.2015 и № ЕД-7-11/753@ от 15.10.2020. Он не изменился после утверждения нового бланка.

По приказам ФНС код больничного листа за счет работодателя и выплат по временной нетрудоспособности от ФСС один и тот же — 2300. Доплату до фактического заработка отражают по коду 4800.

При заполнении справки отражайте пособие в фактический месяц выплат пособия по временной нетрудоспособности. Выплата от работодателя и от ФСС фиксируется в одной строке — без разбивки на источники и по коду 2300.

Представим основные показатели, включая код выплаты больничного в 2-НДФЛ, действующие в 2021 году, в таблице:

| Кодировка | Описание |

|---|---|

| 2000 | Оплата труда |

| 2001 | Вознаграждение руководства (директоров) |

| 2002 | Премия за достижение результата в работе |

| 2003 | Вознаграждения за счет прибыли |

| 2010 | Оплата по договорам гражданско-правового характера (ГПХ) |

| 2012 | Отпускные |

| 2720 | Подарки работникам |

| 2760 | Материальная помощь |

| 1400 | Сдача имущества в аренду (кроме транспорта) |

| 2400 | Сдача транспорта в аренду |

| 1010 | Дивиденды |

| 2013 | Компенсация за неиспользованный отпуск |

| 2014 | Выходное пособие |

| 2301 | Штрафы и неустойки по решению суда |

| 2520 | Доходность в натуральной форме — товары, работы, услуги, выполненные для налогоплательщика |

| 2530 | Заработная плата в натуральной форме |

| 2610 | Материальная выгода, которую работник получил от процентов по займам |

| 2611 | Невозвратный (прощенный) долг, который списали с баланса организации |

| 3020 | Банковские проценты по вкладам |

| 4800 | Универсальный шифр для доходности, не вошедшей в другие группировки |

Образец заполнения новой справки

Правовые документы

Компенсация по родам | Больничная касса

Компенсация по родам — это компенсация по временной нетрудоспособности, которую Больничная касса выплачивает на основании листа по уходу застрахованному лицу (работнику, служащему, лицу, получающему зарплату за работу или услуги на основе обязательственно-правового договора, членам руководящего или контрольного органа юридического лица, предпринимателям-физическим лицам и участвующих в их деятельности супругам), которое из-за временного освобождения от рабочих и служебных обязанностей или от экономической и профессиональной деятельности не получает дохода, облагаемого социальным налогом.

Право на выписывания листа по родам есть у гинеколога, семейного врача и акушерки. Лист по родам можно получить при выходе в отпуск по беременности и родам (далее — декретный отпуск) на срок до 140 дней.

На декретный отпуск можно выйти за 30-70 дней до предполагаемой даты родов (30-36 неделя беременности).

Если женщина остается в декретном отпуске по крайней мере за 30 дней до предполагаемой даты родов, она имеет право на пособие по родам на 140 дней. При более позднем выходе на отпуск по беременности и родам, врач и акушерка должны соответственно уменьшить продолжительность листов по родам, таким образом период выплат компенсаций уменьшится на такое количество дней, которое равно количеству дней, на которое отодвигается дальше выход на лист по родам.

Если во время беременности на основании решения врача или акушерки были облегчены трудовые или служебные обязанности для беременной, или её перевели на другую работу, то право на компенсацию по родам за 140 дней она имеет лишь в случае, если она у ходит в отпуск по родам не менее чем за 70 дней до предполагаемой даты родов.

При более позднем выходе на отпуск по беременности и родам, врач и акушерка должны соответственно уменьшить продолжительность листов по родам, таким образом период выплат компенсаций уменьшится на такое количество дней, которое равно количеству дней, на которое отодвигается дальше выход на лист по родам. Если во время беременности на основании решения врача или акушерки были облегчены трудовые или служебные обязанности беременной, или её перевели на другую работу, то право на компенсацию по родам за 140 дней она имеет лишь в случае, если она у ходит в отпуск по родам не менее чем за 70 дней до предполагаемой даты родов.

Если роды состоялись до ухода в отпуск по родам, и беременность длилась более 28 недель, лист по родам выдаётся с даты родов и на 140 календарных дней.

В случае родов, случившихся до 28-й недели беременности, выписывается лист по родам в случае живого ребенка страница на 28-й неделе. Отпуск по болезни прекращается за день до даты выдачи листа по родам.

Новый отпуск по родам во время отпуска по уходу за ребёнком:

Находящаяся в отпуске по уходу за ребёнком женщина, которая хочет взять новый отпуск по родам и получить за него компенсацию по родам, должна прервать отпуск по уходу за ребёнком. Для этого необходимо предоставить работодателю заявление о прерывании отпуска по уходу за ребёнком. Отметив на заявлении датой окончания отпуска по уходу за ребёнком дату, предшествующую началу отпуска по родам, в промежутке женщина не должна приступать к работе. Мы рекомендуем предоставить работодателю заявление еще до начала отпуска по родам с достаточным запасом времени, чтобы работодатель успел своевременно оформить прекращение работы в электронном регистре учета работников.

Как рассчитывается пособие по беременности и родам?

Больничная касса рассчитывает пособие по беременности и родам из налогооблагаемого дохода застрахованного лица за предыдущий год. Чтобы рассчитать пособие по беременности и родам, необходимо посмотреть социальный налог, рассчитанный за предыдущий год в Налогово-таможенном департаменте. Тогда вам необходимо:

1) рассчитать средний доход облагаемого социальным налогом: исчисленный социальный налог: 0,33

2) рассчитать средний доход за календарный день: исчисленный социальный налог: 0,33: 365

3) рассчитать пособие по беременности и родам: исчисленный социальный налог: 0,33: 365 х 140 (количество дней отпуска по беременности и родам)

Если в прошлом году женщина не работала (ее работодатель не платил за нее социальный налог) или средний годовой доход женщины был меньше минимальной заработной платы (584 евро в месяц в 2021 году), дневной доход от отпуска по беременности и родам рассчитывается следующим образом:

дневной доход = основная заработная плата: 30, но не более минимальной заработной платы и частного числа 30.

Расчет производится на основе базовой месячной заработной платы или минимальной месячной заработной платы, действующей в день, предшествующий началу отпуска, указанного в справке о декретном отпуске.

Если в прошлом году дохода не было и базовая зарплата ниже минимальной заработной платы, дневной доход родильного отделения = основной заработной плате: 30.

Пример расчёта компенсации по родам:

Елена работала на основании трудового договора. Елена ушла в отпуск по родам за 30 дней до предполагаемой даты родов.

Поскольку Елена работала на основании трудового договора, то для исчисления компенсации берутся данные рассчитанного социального налога. В прошлом году для Елены было рассчитано 2741,81 евро социального налога, всего её облагаемый социальным налогом доход составил: 2741,81 / 0,33 = 8308,52 евро.Расчёт компенсации

Средний доход Елены за день составил 8308,52/365 = 22,76 евро.

Елена получит компенсацию по родам за 140 дней: 140 х 22,76 = 3186,40 евро.

Из этой суммы удержат подоходный налог в размере 20%, т.е. 3186,40 x 0,20 = 637,28 евро.

Больничная касса перечислит Елене компенсацию по родам в размере 2549,12 евро (3186,40 – 637,28 = 2549,12).

Расчёт компенсации по родам, если женщина уходит в отпуск по беременности и родам позже, чем за 30 дней до предполагаемой даты родов:

Ирина работает членом правления организации и уходит в отпуск по родам за 20 дней до предполагаемой даты родов. Поэтому врач или акушер обязан выдать ей лист по родам на 130 дней.

Поскольку Ирина работает членом правления, то за основание расчета компенсации берутся данные уплаченного социального налога. В прошлом календарном году за Ирину заплатили 2741,81евро социального налога, тем самым её облагаемый социальным налогом доход составил всего: 2741,81 / 0,33 = 8 308,52 евро.

Расчёт компенсации

Средний доход за календарный день Ирины составил 8308,52 / 365 = 22,76 евро.

Ирина получит компенсацию по родам за 130 дней: 130 х 22,76 = 2958,80 евро.

Из этой суммы удержат подоходный налог в размере 20%, т. е. 2958,80 x 0,20 = 591,76 евро.

Больничная касса заплатит Ирине компенсации по родам в сумме 2958,80 — 591,76 = 2367,04 евро.

Расчет пособия по беременности и родам, если женщина в прошлом году не работала и за нее не платили социальный налог

Анна работала на основании трудового договора с базовой заработной платой 1200 евро в месяц, в прошлом году находилась в отпуске по уходу за ребенком с первым ребенком и снова была в декретном отпуске за 30 дней до предполагаемой даты родов.

В связи с нахождением в отпуске по уходу за ребенком работодатель не рассчитывал для Анны социальный налог в прошлом году.

Поскольку базовая заработная плата Анны в размере 1200 евро в месяц превышает минимальную месячную зарплату, Больничная касса выплачивает Анне пособие по беременности и родам из расчета минимальной месячной заработной платы, действующей на день до начала отпуска по беременности и родам, указанный в справке о декретном отпуске.Расчёт компенсации

Средний доход Анны за день составил в 2021 году. исходя из минимальной заработной платы в месяц 584: 30 = 19,47 евро.

Анна получает пособие по беременности и родам на 140 дней: 140 х 19,47 = 2725,80 евро.

Сумма облагается подоходным налогом в размере 2725,80 х 0,20 = 545,16 евро.

Больничная касса выплачивает Анне пособие по беременности и родам 2725,80 — 545,16 = 2180,64 евро.

Расчет пособия по беременности и родам, если у женщины в прошлом году не было дохода или средний доход был ниже минимальной заработной платы, а базовая заработная плата в этом году меньше минимальной заработной платы

В прошлом году Тийу проработала непродолжительное время, ее средний доход в прошлом году был меньше минимальной заработной платы; Кайя в прошлом году не работала.

Месячная заработная плата, согласованная с работодателем, составляет 450 евро для обеих женщин, что ниже минимальной месячной заработной платы. Таким образом, Больничная касса выплачивает пособие по беременности и родам Тийу и Кайяе на основе согласованной месячной заработной платы.Расчёт компенсации

Средний доход за календарный день Тийу и Кайяе составляет 450: 30 = 15,00 евро.

Тийу и Кайяе получают пособие по беременности и родам на 140 дней: 140 x 15,00 = 2100,00 евро.

Подоходный налог в размере 2100,00 х 0,20 = 420,00 евро удерживается из суммы.

Больничная касса выплачивает Тюли и Кайе пособие по беременности и родам в размере 2100,00 — 420,00 = 1680,00 евро.

Облагаются ли декретные подоходным налогом

Трудовое законодательство предоставляет забеременевшей работнице право на протяжении некоторого времени не выходить на работу.

За этот промежуток времени, называемый по простонародному декрет, работодатель должен начислить ей пособие.

Статья 225 ТК РФ определяет официальное название этого промежутка времени – отпуск, связанный с беременностью и родами.

Отпуск, связанный с беременностью и родами предоставляется на основании больничного листа, продолжительностью 140 дней (70 до родов и 70 после них).

В случаях сложной или многоплодной беременности, а также родов, протекавших с осложнениями длительность больничного может быть увеличена до 180 дней.

Трудовое законодательство запрещает работодателю пытаться сократить пребывание женщины в декрете и требовать ее досрочного выхода на работу.

Сокращение продолжительности декрета законодательством предусмотрено только если:

- работница сама этого захочет и ее состояние здоровья позволит это сделать;

- беременность будет прервана;

- ребенок родится мертвым или умрет после рождения, не прожив 6 суток.

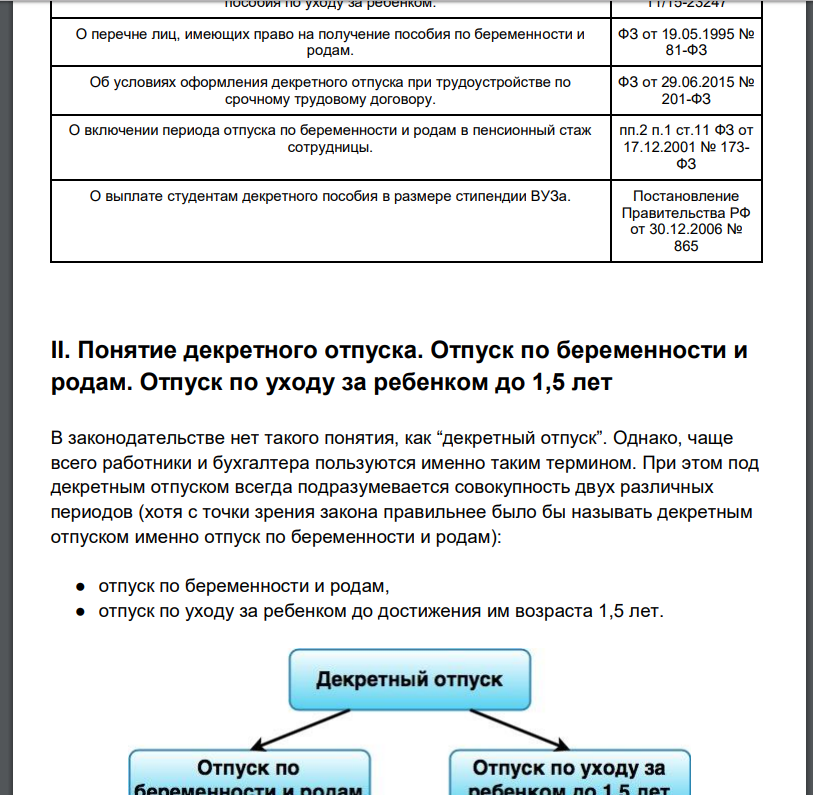

Определения

Трудовое законодательство, осуществляющее правовое регулирование предоставления отпусков такого понятия как «декрет» не содержит. Это определение является простонародным.

Закон разграничивает два вида отпуска, которыми сопровождаются беременность, роды и последующий уход за малышом, которые в совокупности представляют собой декретный отпуск:

| Отпуск, связанный с беременностью и родами | Предоставляется до и после родов на основании больничного листа. Правом получить такой отпуск обладает только будущая мама |

| Отпуск по уходу за ребенком | Может предоставляться до достижения ребенком дошкольного возраста на основании заявления мамы. Помимо мамы такой отпуск может быть предоставлен отцу или другому родственнику, который будет ухаживать за ребенком |

Порядок оплаты суммы

За весь период декретного отпуска женщина будет получать государственное пособие (декретные выплаты).

Расчет декретных выплат производится исходя из:

- определенного расчетного периода;

- средней зарплаты за период двух последних лет;

- общей длительности отпуска.

Алгоритм начисления и выплаты декретных можно представить следующим образом:

- Беременная работница ориентировочно на 30 неделе получает в медучреждении, в котором она стоит на учете, больничный лист и предоставляет его на предприятие.

- Кадровым отделом или бухгалтерией подготавливается приказ о предоставлении отпуска данной сотруднице в связи с ее беременностью.

- В течение 10 дней на основании приказа и больничного листа бухгалтерия рассчитывает размер пособия, исходя из среднего заработка сотрудницы основываясь на данных бухгалтерского учета.

- В даты ближайшей выплаты заплаты сотрудница получает целиком всю сумму начисленных бухгалтерией декретных в кассе предприятия.

- Сведения о начисленной и произведенной выплате передаются в ФСС.

- ФСС компенсирует предприятию всю сумму выплаченных беременной женщине декретных.

Нормативная база

Порядок расчета, выплаты и налогообложения декретных регулируется целым рядом нормативных документов:

- Гарантии предоставления декрета дает Трудовой кодекс.

- Подробное определение отпуска по БиР, его длительность и порядок предоставления определяет Закон №255-ФЗ, который принят 29 декабря 2006 года.

- Порядок налогообложения декретных выплат устанавливает Налоговый кодекс.

- Расчет декретного пособия проводится в соответствии с требованиями установленными ст. 14 Закона № 255-ФЗ.

- Для беременных оформляющих декрет в 2020 году ч. 1 ст. 14 вышеуказанного закона предписывает брать для расчетного периода 2020 и 2020 год.

- Периоды, исключаемые из расчета среднего заработка, установлены частью 3.1 ст. 14 данного Закона.

- При расчете декретных беременной работнице, работавшей до ухода в декрет в режиме не полного рабочего дня должен применяться коэффициент неполного рабочего времени. Эти требования выдвигает частью 1.1 ст. 14 Закона № 255-ФЗ. Не применение этого коэффициента приведет к завышению выплат декретных, компенсировать которые ФСС откажется. Исходя из анализа судебной практики, судебное разбирательство ничего не даст, так как суд займет позицию ФСС.

- Если в расчетном периоде, который используется при расчете декретных не было заработка или его размер ниже установленного законом МРОТ, бухгалтер, рассчитывающий средний заработок, должен руководствоваться формулой приведенной в пункте 15 Положения № 375, которое утвердило Правительство РФ 15.06.2007.

Выплата декретных – это вопрос, который волнует не только будущим мам, но и работодателей, а также сотрудников бухгалтерских служб ответственных за их начисление.

Поскольку декретные выплаты подлежат компенсации фондом соцстраха, то ошибки, допущенные при их расчете, могут обернуться для предприятия отказом фонда возместить их предприятию.

Не смотря на то, что вопросы налогообложения декретных выплат достаточно четко регламентированы действующим законодательством у бухгалтеров, производящих их начисление возникает много вопросов.

Особенно это касается нестандартных ситуаций, когда декретница работает по совместительству или совмещается несколько должностей, или работает с неполной занятостью.

У работающих

Налоговое законодательство (ст. 217 НК) определяет виды государственных пособий, которые не облагаются НДФЛ. К числу таких пособий причислены и декретные выплаты.

Разъяснения по данному вопросу дает и Минфин в своем письме от 03.07.2012 г. № № 03-04-06/6-196 комментируя правила, освобождающие все виды государственных пособий от обложения налогами.

Удержание налогов с данного вида выплат будет являться незаконным и в обязательном порядке должно быть компенсировано в полном объеме.

У безработных

Законодательство предусматривает, что такой вид социальных выплат, как декретные, предназначен для поддержки работающих женщин, поэтому его начисление привязано к размеру среднего заработка.

Не работающие женщины, которые к тому же не состоят в службе занятости на учете как безработные, не будут иметь права на получение декретных выплат.

Безработные женщины смогут стать получательницами декретных выплат только в том случае если потеряли работу в результате ликвидации предприятия или сокращении штата. Они должны состоять на учете в службе занятости.

Для получения декретных безработная женщина должна обратиться в органы соцзащиты, которые и будут производить выплаты на основании соответствующего заявления и медицинской справки из консультации.

На упрощенке

Индивидуальные предприниматели, осуществляя свою хозяйственную деятельность, очень часто выбирают для налогообложения полученных ими доходов льготный, упрощенный режим.

Налоговое законодательство в таком случае освобождает их от ряда налогов, в числе которых находится и НДФЛ. Поэтому облагаться НДФЛ доходы предпринимателей-упрощенцев не должны.

Однако с социальными пособиями вопрос обстоит несколько иначе. Дело в том, что законодательство не обязывает ИП заключать договоры о социальном страховании с ФСС, это вопрос добровольного выбора предпринимателя.

Если такой договор не заключался предпринимателем, то и права на получение социальных пособий, к числу которых относятся и декретные, у него нет.

То есть предприниматели-упрощенцы без договора о социальном страховании находятся в таком же положении, что и безработные декретницы, для которых взносы рассчитываются на основании МРОТ и уплачиваются в фиксированном размере.

Стать получателями декретных социальных выплат ИП может в том случае, если заключит, как минимум за год до декрета, договор с ФСС и станет добровольным плательщиком социальных взносов.

Размер декретных будет напрямую зависеть от размера взносов, которые начислялись и уплачивались женщиной – предпринимателем. Рассчитывать и уплачивать пособие будет ФСС.

Использование упрощенного режима обложения налогами не отменяет для ИП обязанности производить уплату взносов в ФСС с доходов своих работников наряду с другими работодателями.

Поэтому наемные работники, которые трудятся у ИП, должны получать декретные на общих основаниях.

При работе по совместительству

Женщина, которая работает одновременно в нескольких организациях и ее трудовые отношения с предприятиями оформлены в соответствии с Трудовым кодексом, имеет право на получение пособия по каждому месту работы.

Основанием для оформления декретных будет больничный, который в этом случае оформляется в нескольких экземплярах для каждого работодателя.

Законодательство обязывает работодателя по дополнительному месту работы начислить и выплатить декретные в таком же порядке, как и по основному месту работы.

Следует отличать совместительство от совмещения. Если декретницасовмещала работу сразу на нескольких должностях на одном предприятии, то декретные будут выплачены только один раз.

Форму справки 2-НДФЛ утвердила своим приказом ФНС № ММВ-7-3/611 с целью информирования налоговых органов о выплаченных доходах за прошлый год.

Данные справки заполняются и предоставляются налоговыми агентами в органы налоговой службы отдельно по каждому физлицу, которому были выплачены какие-либо доходы этим налоговым агентом.

Информация для заполнения данных справок о размерах выплаченных доходов и удержанных с них налогов берется из регистров бухгалтерского и налогового учета.

Налоговое законодательство (ст. 230 НК) предусматривает предоставление справок 2-НДФЛ по доходам, которые облагались налогом.

Поскольку выплаты, которые получает декретница, налогом не облагаются, предоставлять по ним справки в налоговую не потребуется.

Об этом в своем письме от 18 апреля 2012 г. № 03-04-06/8-118 говорит и Минфин.

Помимо этого за справкой отражающей размер удержанного НДФЛ может обратиться и непосредственно сам работник.

Необходимость в такой справке зачастую возникает при оформлении кредитов или перемене места работы, а также при получении различного вида налоговых вычетов.

Налоговое законодательство не запрещает выдачу справок сотрудникам, даже если они не имели налогооблагаемых доходов.

Выдача такой справки декретнице не повлечет за собой наложение штрафа за ее не предоставление в органы ФСН и не превратит в налогового агента работодателя, выдавшего такую справку.

Достаточно часто встречаются ситуации, когда декретницы, даже имея законное право на отпуск, продолжают трудится на полную или неполную ставку.

Закон в таком случае не допускает одновременное получение декретных и зарплаты.

Поэтому работающая декретница не будет отличаться от обыкновенного работника, следовательно, справка по форме 2-НДФЛ будет предоставляться на нее в общем порядке.

Облагаются ли, согласно законодательству, декретные выплаты НДФЛ?

Планируя бюджет семьи, на период беременности и родов, а также последующего ухода за ребенком, будущие мамы всегда задумываются над тем, какие выплаты и в каком размере они будут получать в этот период. Одновременно, как и в каком размере придется выплачивать пособие, находящемуся в декретном отпуске работнику, нужно задумываться и предпринимателю, самостоятельно ведущему бухгалтерский учет. Одним из злободневных вопросов который интересует как будущих мам, так и их работодателей является вопрос о том, облагаются ли декретные НДФЛ? На него и постарается ответить предлагаемая статья.

Что такое декретные выплаты?

Для начала нужно разобраться, что понимается под декретными выплатами. Государство, декларируя заботу о матерях и их потомстве, предоставляет два вида льгот женщинам на период материнства. Некоторые из них распространяются также на некоторые другие категории работников. Вот эти льготы:

- отпуска,

- денежные пособия.

Женщина, ожидающая ребенка, имеет предусмотренное законодательством право на отпуск по беременности и родам. После его рождения, она также вправе получить предусмотренный российским законодательством отпуск по уходу за ребенком и оставаться в нем до того момента, когда ему исполнится три года. Вместо неё такой же отпуск может получить и другой член семьи, который может осуществлять уход за ребенком. Эти отпуска и называются декретными. А пособия, которые выплачиваются работникам, которые находятся в таких отпусках, называются декретными выплатами.

Государство предусмотрело следующие виды пособий, которые выплачиваются при нахождении в декретных отпусках:

- по беременности и родам,

- по уходу за ребенком.

Как видно из их названий каждое из пособий относится к определенному виду отпуска. При этом стоит иметь в виду, что период выплаты этих пособий может не совпадать со сроком нахождения работника в таком отпуске. Так пособие по уходу выплачивается только до момента, когда ребенку исполнится полтора года. В дальнейшем женщина может продолжать оставаться в отпуске, но пособие она уже получать не будет.

Размер декретных выплат

Теперь определившись, что такое, декретные выплаты нужно знать в каком размере они выплачиваются. Пособие, которое полагается женщине во время отпуска по беременности и родам, исчисляется из размера 100 % от её среднего заработка. Это пособие выплачивается единовременно. В свою очередь, пособие по уходу за ребенком рассчитывается уже в пропорциональном отношении к среднему заработку.

Как видим все виды пособий рассчитываются на основании заработной платы работника. Но, как известно, с заработной платы работника удерживается подоходный налог. В этой ситуации возникает вопрос: «А с декретных НДФЛ удерживается или нет?». Рассмотрим это далее.

Что говорит закон о том облагается ли НДФЛ декретные?

То, какие доходы облагаются НДФЛ, а , установлено в Налоговом кодексе РФ. В частности, к доходам, подлежащим налогообложению, отнесены следующие виды доходов:

- заработная плата и иное вознаграждение за выполнение сотрудником трудовых обязанностей,

- доходы от продажи недвижимого имущества, акций облигаций, иных ценных бумаг,

- дивиденды,

- страховые выплаты и так далее.

Полный перечень доходов, которые согласно закону, подлежат обложению подоходным налогом, установлен статьей 208 Налогового кодекса РФ. В свою очередь статьей 217 этого же документа установлено, какие доходы НДФЛ не облагаются. Сюда относится:

- государственные пособия,

- выплаты, которые связаны с возмещением вреда,

- пенсии,

- выплаты, которые связаны с увольнением работников, за исключением компенсаций за неиспользованный отпуск.

- другие выплаты.

В этом перечне декретные выплаты относятся к государственным пособиям. При этом в законе отдельно указывается, что пособие по беременности и родам не облагается НДФЛ. В отношении пособий, которые предусмотрены в случае ухода за ребенком и которые выплачиваются до достижения ребенком возраста 1,5 лет, отдельного упоминания нет. Но так как это пособие относится к государственным пособиям, то и оно не облагается НДФЛ. Тем самым, на часто задаваемый вопрос: «облагаются ли декретные НДФЛ?» с большой уверенностью можно ответить, что не облагаются. Причем, как выплаты в период отпуска по беременности и родам, так и в период предусмотренного законом отпуска, в котором работник находится в связи с уходом за ребенком до 1,5 лет.

Облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

Увеличиваются объемы государственных и добровольных оплачиваемых отпусков по семейным и медицинским вопросам. Шесть штатов и округ Колумбия внедрили программы оплачиваемых отпусков по семейным обстоятельствам, и, по данным Bloomberg (https://bloom.bg/2lGmibx), более одного из трех работодателей предлагают эту льготу, включая 20 крупнейших работодателей Америки. Чтобы избежать неудач с заработной платой, ваши клиенты должны иметь возможность ответить: Облагается ли оплачиваемый отпуск по семейным обстоятельствам налогом?

Основы семейного и медицинского отпускаПрежде чем мы ответим на вопрос: « Как оплачиваемый семейный отпуск влияет на налоги? », давайте рассмотрим разницу между неоплачиваемым и оплачиваемым отпуском.Федеральный закон требует, чтобы определенные предприятия предоставляли неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Шесть штатов (вместе с округом Колумбия) требуют, чтобы предприятия предоставляли оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Кроме того, некоторые работодатели добровольно предлагают неоплачиваемый или неоплачиваемый отпуск.

Неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Не существует федерального закона, который требовал бы от работодателей предоставления оплачиваемого семейного отпуска. Однако существует федеральный Закон о семейных и медицинских отпусках (FMLA), которому должны следовать некоторые работодатели. Работодатели, покрываемые FMLA, должны предоставить работникам до 12 недель неоплачиваемого отпуска по медицинским и семейным причинам.Предприятия, которые обязаны предлагать неоплачиваемый отпуск по закону FMLA, — это предприятия, в которых работает не менее 50 сотрудников. Сотрудники могут взять отпуск по закону FMLA, проработав на предприятии не менее 12 месяцев.

В соответствии с FMLA сотрудники могут использовать неоплачиваемый отпуск для:

- Рождение, усыновление или размещение ребенка в приемной семье

- Уход за супругом, ребенком или родителем с серьезным заболеванием

- Личное серьезное Состояние здоровья, из-за которого работник не может выполнять свою работу

- Ситуация, требующая внимания из-за военной службы супруга, ребенка или родителя

Если ваши клиенты освобождены от FMLA, вы все равно можете предложить бесплатное семейный и медицинский отпуск.

Оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Многие штаты используют правила FMLA в качестве руководства при разработке положений об оплачиваемом отпуске по уходу за ребенком. Однако правила оплачиваемого семейного отпуска различаются от штата к штату. Например, штаты устанавливают различные причины, по которым сотрудники могут брать отпуск. PFL требует, чтобы работодатели и / или сотрудники вносили платежи в государственный фонд. Если сотруднику необходимо взять отпуск по семейным обстоятельствам, он получает часть своей обычной заработной платы, размер которой зависит от штата.

Следующие лица имеют оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни по требованию штата:

- Калифорния

- Массачусетс

- Нью-Джерси

- Нью-Йорк

- Род-Айленд

- Вашингтон

- Вашингтон Д.C.

Если предприятие не находится в штате, который требует оплачиваемого отпуска по семейным обстоятельствам, оно может предложить его. IRS даже предлагает налоговый кредит FMLA работодателям, которые добровольно предлагают оплачиваемый отпуск по семейным обстоятельствам. Работодатели, которые предоставляют оплачиваемый отпуск по семейным обстоятельствам по требованию штата, должны знать о налоге FMLA. Итак, облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

Облагается ли оплачиваемый отпуск по семейным обстоятельствам налогом?Если вашим клиентам предоставляется оплачиваемый отпуск по семейным обстоятельствам, предусмотренный государством, на ум могут прийти два налоговых вопроса:

- Облагаются ли взносы сотрудников налогом?

Помимо Вашингтона Д.C., согласно действующему законодательству, PFL требует от сотрудников вносить взносы в фонд. Вычитание доли работника до удержания налогов означает, что их взносы не облагаются налогом (например, вычет до налогообложения). Вычитание доли работника после удержания налогов означает, что их взносы подлежат налогообложению (например, вычет после уплаты налогов). Итак, что это такое? Взносы сотрудников в PFL вычитаются до или после налогообложения? Взносы в PFL сотрудников вычитаются после вычета налогов, поэтому их взносы облагаются налогами . - Облагаются ли льготы PFL сотрудникам налогом?

Если сотрудник берет оплачиваемый отпуск по семейным обстоятельствам, облагается ли его заработная плата PFL федеральным подоходным налогом, налогами на социальное обеспечение и Medicare? Выплаты PFL сотрудникам облагаются федеральным подоходным налогом (за исключением части программы по инвалидности в Род-Айленде). Однако пособия PFL не облагаются налогами на социальное обеспечение и медицинское обслуживание, а также федеральным налогом по безработице (FUTA).Когда работник получает PFL-пособие, выплаты производятся государством.Работодатели не удерживают налоги с PFL сотрудников, поскольку они не включаются в фонд заработной платы. Правительства штатов не удерживают автоматически федеральный налог на оплачиваемый отпуск по семейным обстоятельствам из выплаты PFL работника. Тем не менее, сотрудник может потребовать удержания подоходного налога, заполнив форму W-4V «Заявление о добровольном удержании».

Добровольное предоставление сотрудникам оплачиваемого отпуска по семейным обстоятельствам — совсем другое дело. До сих пор IRS не опубликовало в явной форме правил, освобождаются ли льготы PFL от федерального подоходного налога, налогов на социальное обеспечение, Medicare или FUTA.

Независимо от того, выплачиваете ли вы или частная страховая компания пособия по PFL, Ernst and Young (https://go.ey.com/2XR9VKR) предлагает консервативный подход к федеральному доходу, социальному обеспечению и удержанию налогов по программе Medicare.

Отчетность об уплаченных налогах на отпуск по семейным обстоятельствамРаботодатели должны прежде всего сообщать об уплаченных взносах в отпуск по семейным обстоятельствам. Штат будет обрабатывать отчетность о льготах сотрудника PFL. Укажите взносы сотрудников в утвержденный государством PFL в форме W-2, используя графу 14 «Другое.

Фонд государственного страхования сообщает о выплаченных пособиях по семейному отпуску и любых удержанных федеральных подоходных налогах в форме 1099-G «Определенные государственные платежи».

Работодатели могут потребовать налоговую льготу за предоставление сотрудникам оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни

FS-2019-12, октябрь 2019

Работодатели, которые предоставляют своим сотрудникам оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни, могут потребовать кредит за налоговые годы 2018 и 2019. Кредит работодателя для оплачиваемого семейного отпуска и отпуска по болезни — это бизнес-кредит, основанный на процентной доле заработной платы, выплачиваемой квалифицированным сотрудникам, пока они работают. в отпуске по семейным обстоятельствам и отпуске по болезни.

Чтобы подать заявку на получение кредита, правомочные работодатели должны иметь письменную политику, удовлетворяющую определенным требованиям, в том числе:

- Не менее двух недель оплачиваемого отпуска для сотрудников, работающих полный рабочий день (пропорционально для сотрудников, работающих неполный рабочий день), и

- Оплачиваемый отпуск должен составлять не менее 50% от заработной платы, обычно выплачиваемой работнику.

Кредит обычно действует для заработной платы, выплачиваемой в налоговые годы, начинающиеся после 31 декабря 2017 г. и до 1 января 2020 г. Правомочные работодатели используют для расчета кредита форму 8994 «Кредит работодателя для оплачиваемого семейного отпуска и отпуска по болезни».

Квалифицированные сотрудники

Квалифицированный сотрудник — это любой сотрудник, подпадающий под действие Закона о справедливых трудовых стандартах, который был нанят работодателем в течение одного года или более и который за предыдущий год не получил компенсацию более определенной суммы. В 2018 и 2019 налоговом году компенсация работника за предыдущий год от работодателя должна быть не более 72000 долларов. Кроме того, любое требование о том, чтобы сотрудник работал 12 месяцев подряд или минимальное количество часов, чтобы быть квалифицированным сотрудником, не будет рассматриваться как разумный метод определения того, был ли сотрудник трудоустроен в течение одного года.

Отпуск по семье и по болезни

Семейный отпуск и отпуск по болезни предоставляется по одному или нескольким из следующих направлений:

- Рождение ребенка у работника и уход за ним;

- Помещение ребенка к работнику на усыновление или на воспитание;

- Для ухода за супругом / супругой, ребенком или родителем работника, имеющим серьезное заболевание;

- Серьезное заболевание, при котором работник не может выполнять свои должностные обязанности;

- Любая квалифицирующая необходимость, связанная с тем, что супруг (а), ребенок или родитель сотрудника находятся на действительной военной службе (или были уведомлены о предстоящем вызове или приказе о переходе на действительную службу) в Вооруженных силах; и

- Для ухода за военнослужащим, который является супругом, ребенком, родителем или ближайшими родственниками сотрудника.

Оплачиваемый отпуск, личный отпуск, отпуск по болезни или по болезни (кроме отпуска, специально предназначенного для одной или нескольких целей, указанных выше и который не может быть использован по причинам, отличным от целей FMLA, или по любой другой причине) не считается отпуск по семейным обстоятельствам и отпуск по болезни. Кроме того, работодатели не могут принимать во внимание отпуск, оплачиваемый государством или местным правительством или требуемый законодательством штата или местным законодательством, при определении суммы оплачиваемого отпуска для семьи и медицинского отпуска, предоставляемого работодателем.

Заработная плата, выплачиваемая сторонним плательщиком, например страховой компанией или профессиональной организацией работодателей, квалифицированному сотруднику за услуги, оказанные правомочному работодателю, считается заработной платой для целей кредита. Но только правомочный работодатель, а не сторонний плательщик, может учитывать эту заработную плату при расчете кредита

.Расчет кредита

Кредит представляет собой процент от суммы заработной платы, выплаченной квалифицированному сотруднику во время отпуска по семейным обстоятельствам и отпуска по болезни на срок до 12 недель за налоговый год.Применяемый процент равен 12,5% и увеличивается на 0,25% за каждый процентный пункт, на который сумма, выплачиваемая квалифицированному сотруднику, превышает 50% от заработной платы сотрудника. Максимально применимый процент составляет 25%. В некоторых случаях может применяться дополнительный лимит.

Работодатель не может удерживать выплаченную или полученную заработную плату, равную сумме, заявленной в качестве кредита. Кроме того, работодатель не может использовать заработную плату, которая учитывается при определении других бизнес-кредитов при расчете этого кредита.

Когда запрашивать кредит

Работодатель может потребовать компенсацию только за отпуск, взятый после того, как действует политика письменного отпуска. Письменная политика считается действующей на более позднюю дату: дату принятия политики или дату ее вступления в силу. Правило перехода применяется к первому налоговому году работодателя, начинающемуся после 31 декабря 2017 года.

См. Уведомление 2018-71 PDF и Часто задаваемые вопросы на IRS.gov для получения дополнительной информации о правиле перехода.

Дополнительная информация:

Законы штата, требующие оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни, создают вопросы о налогообложении взносов и пособий

17 января 2020 г.

2020-0128

Законы штата, требующие оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни, создают вопросы о налогообложении взносов и льгот

Это налоговое уведомление обсуждает режим федерального подоходного налога в отношении оплачиваемых взносов и пособий в связи с семейным отпуском и отпуском по болезни (PFML) в рамках определенных режимов налогообложения доходов предприятий и физических лиц штата.Эти вопросы возникают по мере того, как все большее число штатов принимает законы, обеспечивающие компенсацию дохода для сотрудников, которые берут отпуск из-за собственной болезни или жизненного события или члена семьи.

Основные возникающие вопросы по федеральному подоходному налогу:

- Вычитаются ли взносы работника в систему государственного страхования из дохода?

- Облагаются ли взносы работодателя в государственную систему страхования от имени своих сотрудников налогом для работника?

- Облагаются ли налогом выплаты работникам из государственной системы страхования?

История вопроса

В 1993 году Конгресс принял Закон о семейных и медицинских отпусках (FMLA) для защиты рабочих мест сотрудников, берущих длительные отпуска для ухода за собой или членами семьи.Ключевые положения ЗОСПСО защищают таких работников во время отпуска:

- Для рождения ребенка и ухода за новорожденным в течение одного года после рождения

- Для передачи ребенка на усыновление или приемную семью к работнику и для ухода за вновь помещенным ребенком в течение одного года после трудоустройства

- Для ухода за супругом / супругой, ребенком или родителем сотрудника, имеющим тяжелое состояние здоровья

- В случае серьезного состояния здоровья, из-за которого сотрудник не может выполнять основные свои функции или ее работа

или

- Для любых квалификационных требований, возникающих в связи с тем, что супруг, сын, дочь или родитель сотрудника является военнослужащим, входящим в состав вооруженных сил и проходящим «действительную службу».

В нескольких штатах действуют аналогичные семьи и законы об отпуске по болезни (FML), дающие дополнительную и, как правило, более щедрую защиту, чем те, которые предусмотрены федеральным FMLA.Ни один из этих законов штата о FML не требует предоставления оплачиваемого отпуска, хотя в некоторых штатах действительно требуется, чтобы работодатели предоставляли оплачиваемый отпуск по болезни в связи с собственным заболеванием работника или позволяли сотрудникам использовать имеющийся отпуск для FML.

Совсем недавно некоторые штаты начали принимать собственные законы о PFML. На сегодняшний день все законы штата о PFML структурированы как системы государственного страхования, финансируемые за счет налогов на заработную плату. Однако они сильно различаются по следующим вопросам: определение того, какая сторона несет бремя уплаты государственного налога на заработную плату для финансирования государственной системы страхования; освобождены ли работодатели, предлагающие частный план, от государственной системы страхования; и под юрисдикцией какого государственного агентства находится программа, спонсируемая PFML.

Кроме того, с точки зрения федерального подоходного налога, ни Казначейство, ни IRS не предоставили руководящих указаний относительно режима федерального подоходного налога в отношении взносов и льгот, полученных от этих новых спонсируемых штатом программ. План приоритетных руководящих указаний на 2019 год — на 2020 год, выпущенный Казначейством и IRS 8 октября 2019 года, включает новый проект руководства по этим вопросам. Тем временем штаты с недавно принятыми законами о PFML, такие как Массачусетс, запросили у IRS рекомендации по этим вопросам федерального подоходного налога.До тех пор, пока такое руководство не будет выпущено, работодатели и работники должны сами обратиться за консультацией по налогам.

Налоговый режим взносов

В целом, законы штата о PFML налагают требования к взносам в виде государственных налоговых платежей для финансирования государственной системы страхования. Государственные налоги, которые были приняты до сих пор, как правило, делятся на четыре структурные категории: (1) налоги, взимаемые только с работодателя, (2) налоги, взимаемые только с работника, (3) налоги, взимаемые как с работодателя, так и с работника, и (4) налоги, взимаемые с работодателя, с возможностью для работодателя вычитать определенные суммы из заработной платы сотрудников.

Налоги, взимаемые только с работодателя

Округ Колумбия будет финансировать свою систему страхования PFML за счет налога на заработную плату, взимаемого только с работодателя. Похоже, что такая программа действует так же, как Федеральный закон о налоге на безработицу (FUTA). Согласно FUTA, эти налоги взимаются с работодателя без соответствующей доли работника. FUTA и его государственные коллеги (например, Закон о налоге на безработицу штата (SUTA)) совместно финансируют в основном государственные программы по выплате пособий квалифицированным безработным.Хотя в конечном итоге сотрудники могут воспользоваться страховкой по безработице, финансируемой FUTA, для целей федерального подоходного налога, покрытие, финансируемое за счет налога, начисленного на работодателя, не рассматривается как налогооблагаемая компенсация работникам. Следовательно, можно было бы ожидать, что работники не будут облагаться федеральным подоходным налогом с сумм, выплачиваемых работодателями в соответствии с системой PFML округа Колумбия.

Налоги, взимаемые только с сотрудника.

Калифорния, Род-Айленд и Коннектикут будут финансировать свою систему страхования PFML за счет налога на заработную плату, взимаемого только с сотрудников.Поскольку закон Калифорнии был принят в 2002 году — задолго до недавней тенденции, — существует федеральное руководство по налогообложению этих взносов сотрудников. В CCA 200630017 IRS проанализировало порядок налогообложения сумм, удерживаемых из зарплаты сотрудников в соответствии с законодательством Калифорнии. Хотя CCA дает рекомендации относительно того, может ли работник требовать выплаты в качестве вычитаемого государственного налога в соответствии с разделом 164 IRC, а не о том, может ли первоначальный взнос удерживаться до налогообложения, можно сделать вывод, что рассматриваемый взнос был после уплаты налогов, поскольку -налоговый вычет поставил бы вопрос.

Если работник получил что-то ценное в качестве компенсации за услуги, эта стоимость может быть исключена из его или ее дохода или заработной платы только в том случае, если есть исключение по закону. В этом случае единственное исключение, которое может применяться, предоставляется в соответствии с разделом 106 IRC, который исключает из дохода, предоставляемого работодателем, страхование от несчастных случаев или страхование здоровья. Примечательно, что взносы работодателя на выплату пособий по инвалидности не включаются из валового дохода застрахованных сотрудников в соответствии с разделом 106 IRC (см. Постановление о доходах 72–191).Однако для страхования PFML покрытие шире, чем страхование инвалидности, потенциально охватывая отдельных лиц и события, которые не входят в сферу действия Раздела 106 IRC.

Полезно изучить аналогичные ситуации, чтобы понять, распространяется ли более широкий охват нового PFML. налоги согласуются с пособиями по несчастному случаю или медицинским страхованием, описанными в Разделе 106 IRC, и, таким образом, потенциально делают Раздел 106 IRC полностью неприменимым к платежам, производимым сотрудником. Например, до решения Верховного суда по делу United States v.Windsor (570 U.S. 744 (2013)), федеральный закон не признавал однополые браки. В результате медицинское страхование однополого супруга (который не являлся иждивенцем) не подпадало под действие Раздела 106 IRC, который распространяется только на сотрудника, супругу сотрудника, иждивенцев сотрудника и любого ребенка в возрасте до 27 лет. (Treas. Reg. Раздел 1.106-1). (Не состоящий в браке сожитель, того же пола или другого пола, по-прежнему не входит в сферу действия Раздела 106 IRC). Однако это ограничение не делало страховое покрытие полностью включенным в доход.Напротив, семейное страхование, которое распространялось на домашнего партнера, включалось в доход только в пределах справедливой рыночной стоимости страхового покрытия, предоставляемого домашнему партнеру (PLR 200339001). Перенося эту логику в покрытие PFML, раздел 106 IRC следует логически интерпретировать как исключение из дохода части государственного налога, уплачиваемого работником для покрытия PFML, который распределяется между отдельными лицами и событиями в рамках раздела 106 IRC. То есть стоимость страхового покрытия для потенциального отпуска, взятого из-за несчастного случая или по причине здоровья сотрудника, супруга или иждивенцев сотрудника, должна исключаться из дохода.

Этот вывод, хотя интеллектуально согласуется с прецедентом, представляет собой практическую сложность, поскольку он потребует оценки и распределения элементов покрытия. Даже основной вопрос о том, как оценить медицинское страхование, настолько сложен, что Казначейство и IRS никогда не публиковали правила, объясняющие, как это сделать для целей продолжения медицинского страхования COBRA. В результате налогоплательщики, стремящиеся исключить некоторую часть взносов в PFML из дохода, столкнутся со сложной задачей без особых указаний.Более того, как обсуждается ниже, участнику может быть выгодно избежать вопроса и оплатить страховое покрытие долларами после уплаты налогов, чтобы можно было исключить определенные льготы PFML из дохода.

Налоги, взимаемые как с работодателя, так и с работника.

Нью-Джерси, Нью-Йорк и Орегон финансируют (или будут финансировать) свои программы PFML за счет налогов, взимаемых как с работодателей, так и с сотрудников. Эта структура аналогична Федеральному закону о страховых взносах (FICA), который устанавливает 15.3% налог, состоящий из равных долей работодателя и работника. Согласно FICA, работодатель должен удерживать 7,65% долю работника из заработной платы работника и перечислять эту долю вместе с собственной долей работодателя в налоге FICA в IRS. В связи с этим обязательством по денежным переводам работодатель, который не взыскивает налог со своих сотрудников, несет ответственность за уплату всей суммы налога (казначейский рег. Раздел 31.3102-1 (c)). Если работодатель соглашается уплатить долю работника в налоге FICA, а не удерживать ее из заработной платы, причитающейся работнику, дополнительная выплата облагается налогом работнику как дополнительный доход и заработная плата (Постановление о доходах 86-14).Тем не менее, непреднамеренный отказ работодателя удержать налоги не облагается налогом для работника при условии, что работник возмещает работодателю или налог позже вычитается из заработной платы работника после обнаружения ошибки (Постановление о доходах 74-75).

Для налогов PFML, взимаемых отдельно с работодателя и работника, может показаться, что налогообложение, как правило, отслеживает методы, применяемые к FICA, которые учитывают заработную плату, из которой вычитается доля работника, как доход и заработную плату без учета оплаты работодателя своей доли.Однако нюанс заключается в том, что Раздел 106 IRC должен разрешать выплату доли работника с заработной платой до налогообложения в той мере, в какой считается, что Раздел 106 IRC правильно применяется к таким платежам. Как обсуждалось ранее, маловероятно, что Раздел 106 IRC в настоящее время будет прочитан таким образом, чтобы полностью исключить долю работника в таких налогах из дохода.

Налоги, взимаемые с работодателя, с возможностью удержания определенных сумм из заработной платы сотрудников

Массачусетс и Вашингтон недавно приняли законы о PFML, которые облагают работодателя налогом на заработную плату, но также разрешают вычет части налога из заработной платы работника. заработная плата.Эта структура отличается от FICA тем, что налоговое обязательство возлагается только на работодателя; Напротив, FICA отдельно налагает обязательства на работодателя в соответствии с разделом 3111 IRC и на работника в соответствии с разделом 3101 IRC.

Если работодатель решает выплатить полную сумму и, таким образом, ничего не вычитает из компенсации, выплаченной сотруднику, она должна рассмотрел вопрос о том, следует ли рассматривать сумму, выплаченную работодателем, как вмененный доход работнику в той степени, в которой работодателю было разрешено вычесть эту сумму из заработной платы работника, но он решил этого не делать.Основной постулат федерального закона о подоходном налоге гласит, что уплата налоговых обязательств другого лица рассматривается как доход физического лица, которое несет ответственность. По этой причине налоги, начисленные против работника и уплачиваемые работодателем в счет оплаты услуг, должны рассматриваться как включаемые в валовой доход работника ( Old Colony Trust Co. v. Commissioner , 279 US 716 (1929) (считая, что Уплата работодателем федерального подоходного налога и подоходного налога штата была равносильна выплате той же суммы непосредственно работнику и, следовательно, должна рассматриваться как валовой доход работника)).

Однако согласно законам штата Массачусетс и Вашингтон о PFML, налоговые обязательства возлагаются только на работодателя с ограниченным разрешением на взыскание некоторой части со своих сотрудников. Если работодатель не стремится взыскать эту часть, эти законы, по-видимому, не налагают никаких налоговых обязательств на пострадавшего сотрудника. В результате более сильный анализ, по-видимому, состоит в том, что работнику не следует вменять доход.

Если, с другой стороны, работодатель вычитает разрешенную часть налога, возникает вопрос, следует ли рассматривать удержанную сумму как заработную плату, выплачиваемую работнику, и, таким образом, включать ее в валовой доход работника.В этом случае анализ снова будет зависеть от того, в какой степени применяется Раздел 106 IRC.

Налоговый режим льгот

Учитывая множество причин, по которым можно получить льготу PFML в соответствии с законами различных штатов, режим льгот по федеральному подоходному налогу также может различаться.

Вначале необходимо рассмотреть применимость исключения из общего социального обеспечения к выплатам. Хотя законодательно не существует исключения, IRS в административном порядке разработало общее исключение благосостояния из валового дохода для определенных выплат физическим лицам государственными органами в рамках законодательно предусмотренных программ социальных пособий для содействия общему благосостоянию общества.

Чтобы подпадать под действие общего исключения из социального обеспечения, выплаты должны (1) производиться из государственного фонда, (2) производиться для содействия общему благосостоянию (т. Е. Обычно основываться на индивидуальных или семейных потребностях, таких как жилье, образование и базовые услуги). расходы на содержание), и (3) не представляют собой компенсацию за услуги. IRS обычно отвергает применимость общей доктрины благосостояния к платежам, которые не проходят проверку нуждаемости (см., Например, Постановление о доходах 76-131, Постановление о доходах 2005-46).Государственные программы, принятые до сих пор, по всей видимости, выплачивают пособия, если отпуск взят по определенной причине, без учета необходимости. Более того, платежи могут рассматриваться как предназначенные для замены компенсации, которая была бы получена за услуги, во многом как отпуск по болезни. В результате маловероятно, что IRS будет рассматривать общее исключение социального обеспечения как применимое к суммам, выплачиваемым из государственных систем PFML.

Если пособие получено за отпуск, взятый из-за серьезного состояния здоровья, пособие будет облагаться налогом так же, как пособие по инвалидности.То есть исключение, предусмотренное в Разделе 104 IRC для сумм, полученных в результате страхования от несчастных случаев или медицинского страхования, будет исключать выгоду из дохода получателя в той мере, в какой она была отнесена на счет взносов сотрудника после уплаты налогов. Если бы пособие финансировалось за счет долларов работодателя (либо в виде уменьшения заработной платы до налогообложения, либо иным образом), Раздел 104 IRC не исключает доход. Независимо от того, финансируется ли он за счет взносов работника или работодателя, Раздел 104 IRC также не будет исключать доход, если причиной отпуска была травма или болезнь кого-либо, кроме работника, из-за ограничения Раздела 104 IRC на «личные травмы или болезнь».«Чтобы еще больше усложнить обработку платежей PFML в соответствии с разделом 104 IRC, налогообложение пособий по нетрудоспособности для соглашений, финансируемых за счет сочетания долларов работодателя и сотрудников, является особенно сложным.

Руководство IRSобычно требует трехлетнего обзора для учета соотношение долларов работодателя и сотрудника для определения надлежащей части, которая исключается из дохода. Из-за этой сложности и того факта, что выплачиваемая сумма страхового взноса, вероятно, будет меньше, чем последующее пособие, пособия по инвалидности часто структурируются для выплаты премия в долларах после уплаты налогов, чтобы льгота не облагалась налогом.

Если пособие получено по другим причинам, анализ IRS в CCA 200630017 является информативным. В этом совете IRS определила, что льготы FML в Калифорнии «имеют характер компенсации по безработице». Раздел 85 IRC прямо включает в доход компенсацию по безработице. Анализируя раздел 85 IRC, чтобы определить, что будет рассматриваться как компенсация по безработице, CCA отмечает законодательную историю раздела 85 IRC, которая предусматривает, что «программы компенсации по безработице предназначены для предоставления денежных пособий на регулярной основе обычно занятым работникам в течение ограниченного периода времени. безработицы.«Более того, законодательная мотивация заключалась в налогообложении сумм, которые, по сути, заменяют налогооблагаемую заработную плату. Соответственно, льготы, выплачиваемые в рамках программы PFML штата Калифорния, включаются в доход согласно разделу 85 IRC. программы также, вероятно, будут включены в доход получателей.