Обеспечение соблюдения требований налогового законодательства | «Делойт», СНГ

Обеспечение соблюдения требований налогового законодательства | «Делойт», СНГ | Услуги в области налогообложенияJavaScript отключен

Ознакомиться с содержанием

Многие компании полностью доверяют нам управление своими налоговыми процессами.

Наши услуги по обеспечению соблюдения налогового законодательства включают:

Прямое и косвенное налогообложение

- аутсорсинг налоговых процессов и ведение налогового учета;

- подготовка налоговой отчетности для обеспечения своевременного исполнения налоговых обязательств;

- проверка налоговой отчетности с применением подхода, основанного на оценке рисков и учитывающего особенности вашей компании;

- аутсорсинг налоговых процессов и ведение налогового учета в части косвенных налогов;

- подготовка налоговой отчетности по косвенным налогам для обеспечения своевременного исполнения налоговых обязательств;

- проактивный подход к выявлению налоговых рисков и разработка продуманной и защищенной налоговой позиции;

- проверка налоговой отчетности по косвенным налогам с применением подхода, основанного на оценке рисков и учитывающего особенности вашей компании.

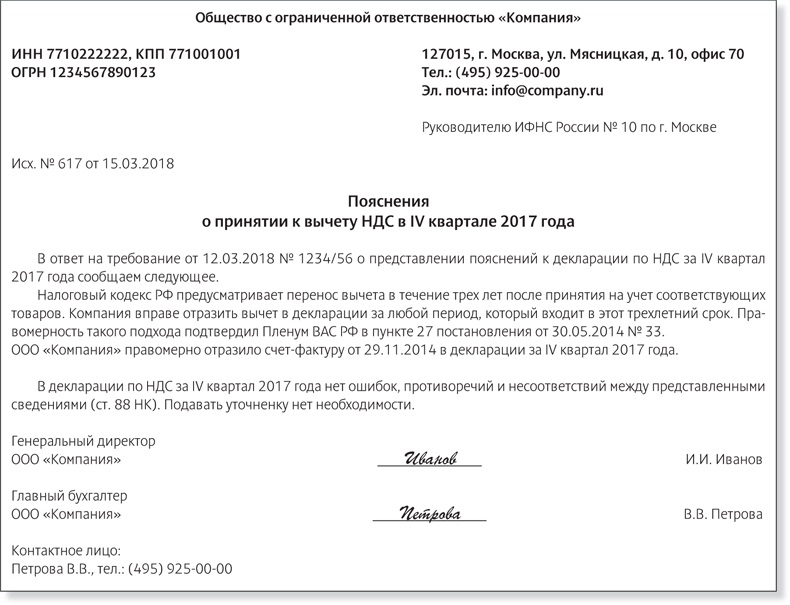

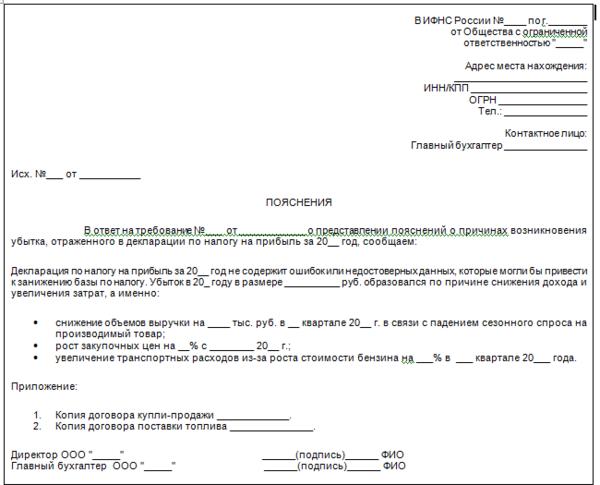

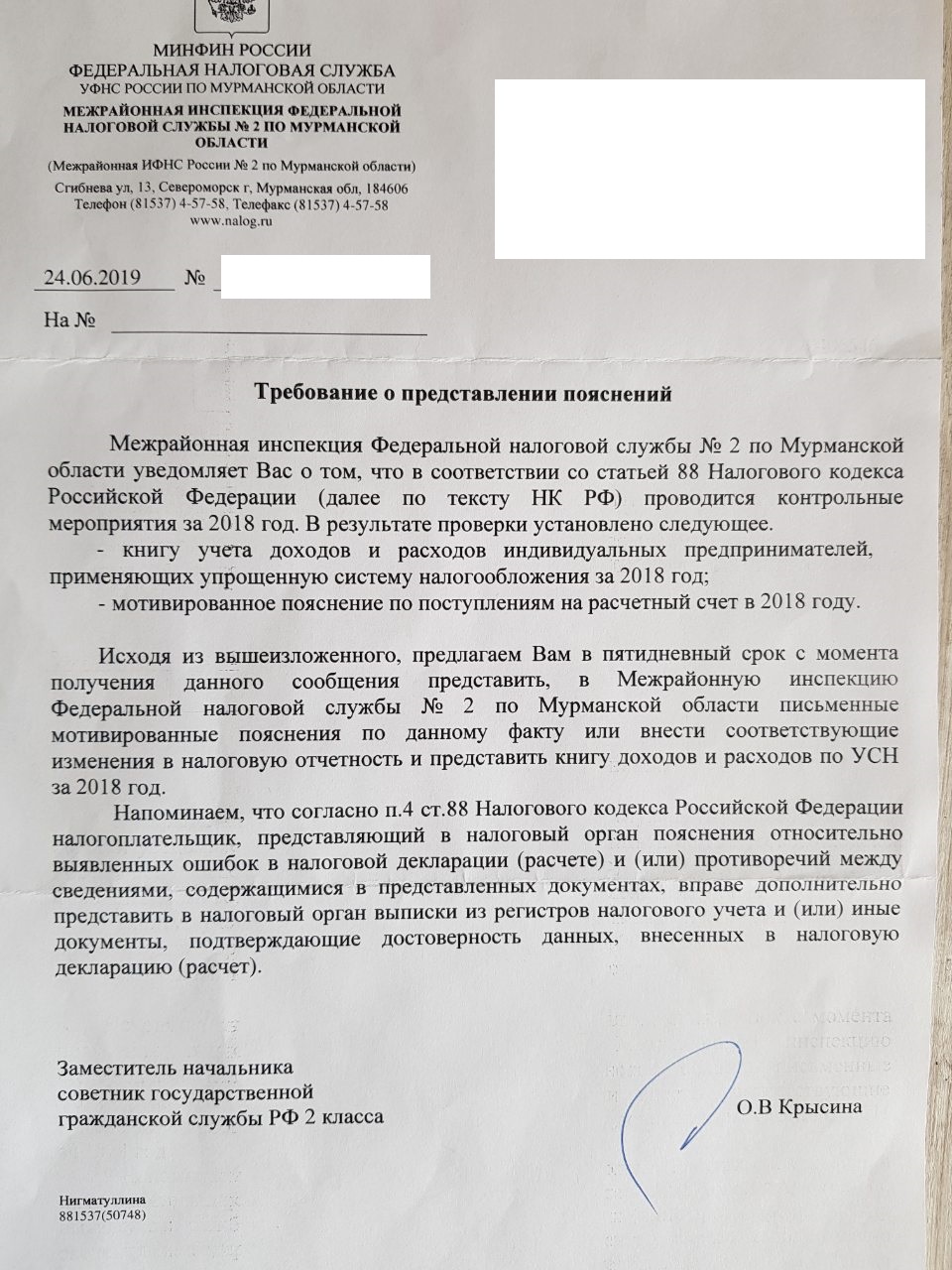

Подача налоговой отчетности

- подача налоговой отчетности для обеспечения своевременного исполнения налоговых обязательств;

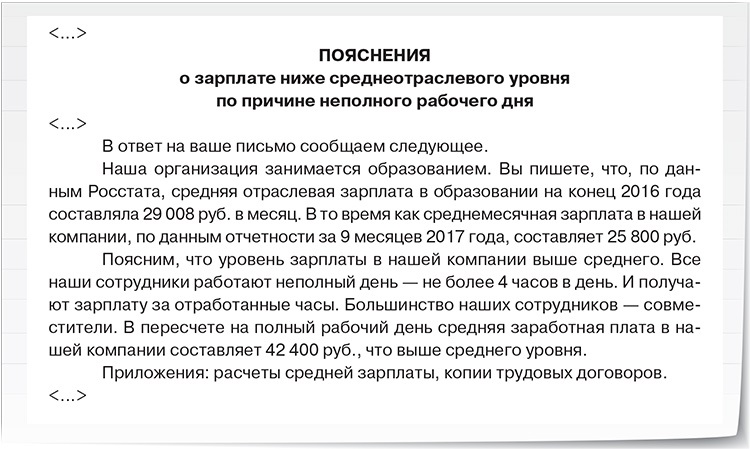

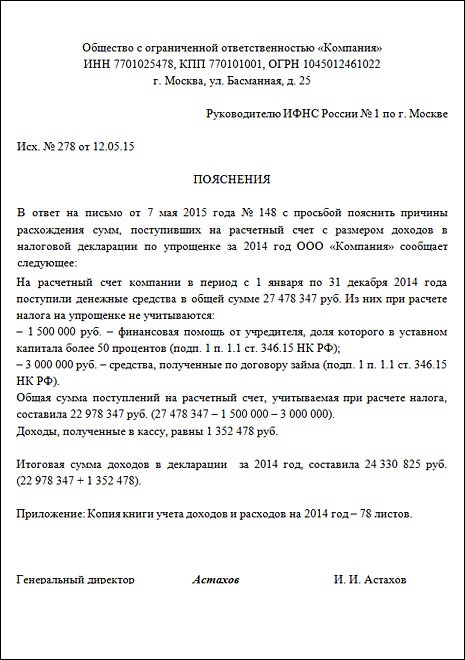

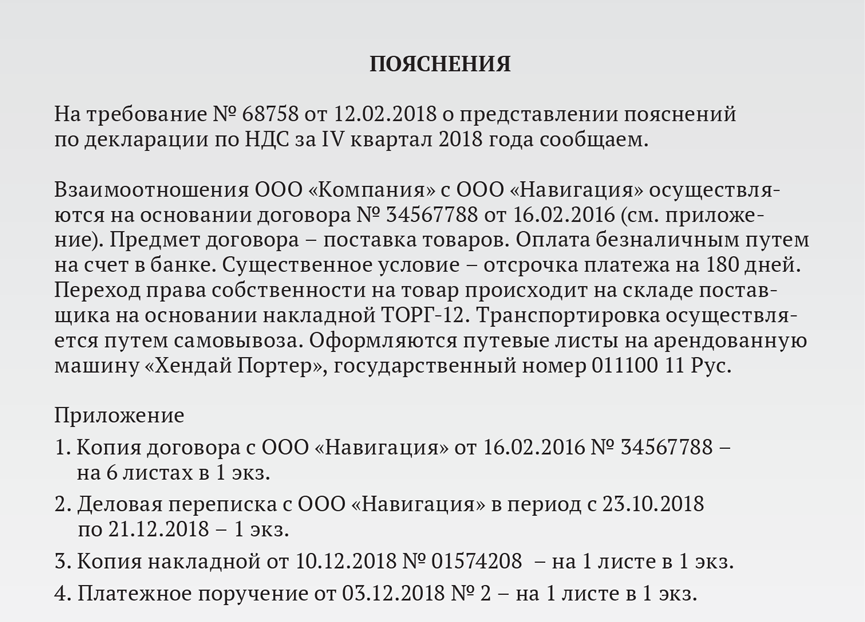

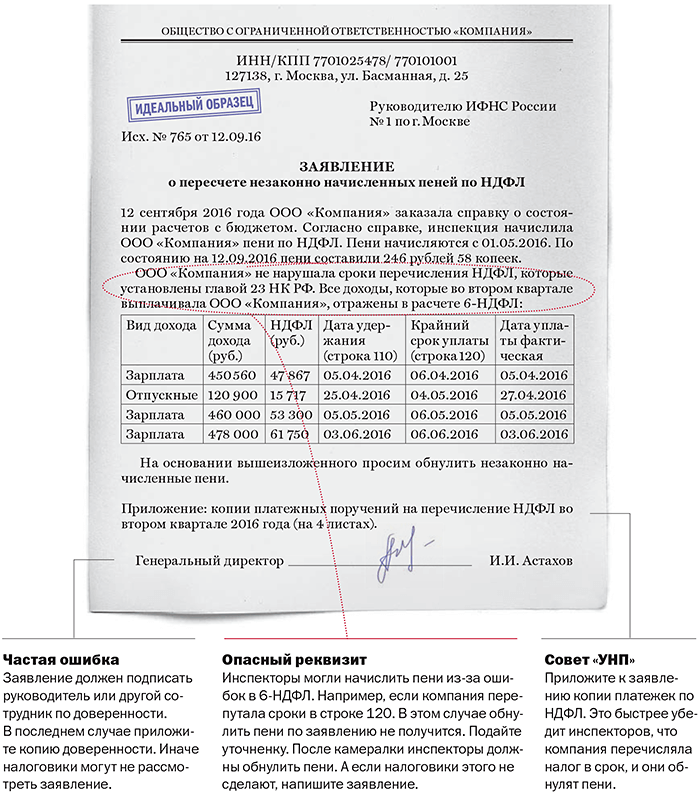

- взаимодействие с налоговыми органами при подготовке ответов на требования, даче пояснений в рамках налоговых вызовов и проверок.

Расчет налоговых обязательств по МСФО

- подготовка, проверка и автоматизация расчета налоговых обязательств по МСФО;

- подготовка балансов для целей определения налогооблагаемой базы по налогу на прибыль;

- подготовка и проверка корректировки оценочного обязательства (расхода) по текущему налогу на прибыль до фактической начисленной суммы налога по налоговой декларации.

Комплексная налоговая поддержка

- построение оптимальных налоговых процессов с учетом особенностей сферы деятельности вашей компании и доступности региональных налоговых льгот;

- разработка налоговой политики и методологии налогового учета;

- настройка налогового учета в системе;

- разработка налоговой иерархии с мэппингом на счета бухгалтерского учета;

- поддержка налоговой функции с возможностью работы в офисе клиента.

Контактная информация

Светлана Борисова

Партнер

Светлана является партнером Группы по предоставлению аутсорсинговых услуг в области бухгалтерского и налогового учета и отчетности Департамента налогов и права компании «Делойт» в СНГ.

Елена Ковалевич

Партнер

Елена начала работу в «Делойте» в 2004 году. Имеет свидетельство профессионального бухгалтера, степень магистра экономических наук, является членом Института профессиональных бухгалтеров России. Елена… Дополнительно

Ознакомиться с содержанием

Материалы по теме

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ — РСМ РУСЬ

«Налоговый вестник», N 12, 1999

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ

(Окончание.

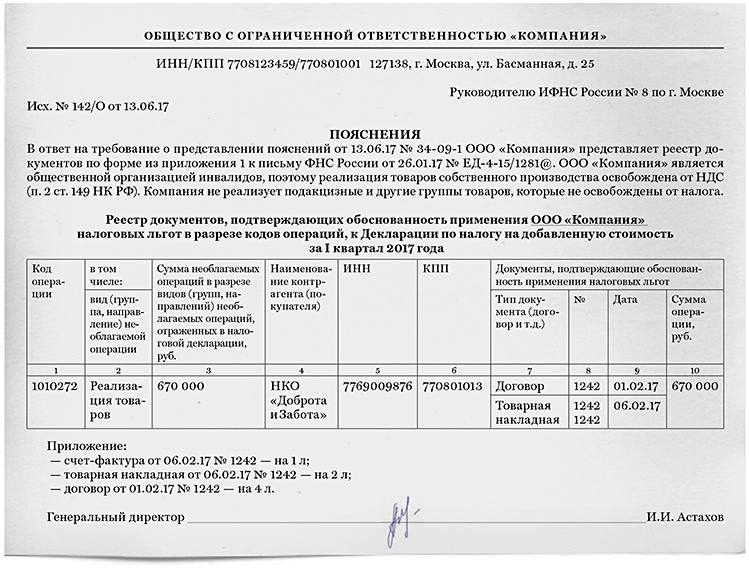

Налог на добавленную стоимость

Закон РФ от 06.12.1991 N 1992-1 «О налоге на добавленную стоимость» (далее по тексту — Закон о НДС) не предусматривает каких-либо специфических правил налогообложения некоммерческих организаций. Это означает, что различного рода денежные взносы и другие целевые денежные средства, поступающие для ведения основной уставной деятельности, НДС не облагаются, если их получение не связано с расчетами по оплате товаров, работ, услуг (п.1 ст.4 Закона о НДС). Причем никаких других условий для исключения указанных средств из обложения НДС в данном Законе не установлено.

Если некоммерческая организация ведет предпринимательскую деятельность, требование раздельного учета средств целевого финансирования и средств от указанной деятельности сохраняется.

Налог на добавленную стоимость, уплаченный некоммерческими организациями по товарам (работам, услугам), использованным для ведения основной уставной деятельности, покрывается за счет целевых источников финансирования (пп.»а» п.2 ст.7 Закона о НДС).

Некоммерческие организации не являются плательщиками НДС в рамках ведения основной уставной (некоммерческой) деятельности, ибо согласно п.1 ст.2 Закона о НДС таковыми являются только предприятия и организации, осуществляющие производственную и иную коммерческую, т.е. предпринимательскую деятельность. Однако если в рамках некоммерческой деятельности имущество (работы, услуги) передается не на безвозмездной основе, то согласно п.1 ст.39 НК РФ имеет место его реализация, т.е., казалось бы, возникает объект обложения НДС, обозначенный в пп.»а» п.1 ст.3 Закона о НДС.

В действительности, если приведенные положения Закона о НДС рассматривать в совокупности как систему (а иначе, по нашему мнению, не должно быть), то становится очевидным, что объектом НДС является не всякое возмездное отчуждение товаров (выполнение работ, оказание услуг), а только то, которое осуществляется в рамках предпринимательской (коммерческой) деятельности, как она определена в п.1 ст.2 ГК РФ.

Отметим, что в соответствии с дополнением, внесенным в ст.39 НК РФ пп.2 п.32 ст.1 Закона N 154-ФЗ, не является реализацией передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью.

Будут ли тем не менее налоговые органы требовать, чтобы такие операции в качестве безвозмездной передачи облагались НДС, сказать трудно. Есть аргументы как «за», так и «против».

Будут ли тем не менее налоговые органы требовать, чтобы такие операции в качестве безвозмездной передачи облагались НДС, сказать трудно. Есть аргументы как «за», так и «против».Налог на пользователей автомобильных дорог.

Налог на содержание жилищного фонда

и объектов социально — культурной сферы

Согласно п.2 ст.5 Закона РФ от 18.10.1991 N 1759-1 «О дорожных фондах в Российской Федерации» плательщиками налога на пользователей автомобильных дорог являются только некоммерческие организации, реализующие продукцию (работы, услуги) и осуществляющие продажу товаров. Такие организации уплачивают налог с выручки, полученной от реализации продукции (работ, услуг), и с суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо — сбытовой и торговой деятельности (п.21.1 Инструкции Госналогслужбы России от 15.05.1995 N 30 «О порядке исчисления и уплаты налогов, поступающих в дорожные фонды»).

Плательщиками налога на содержание жилищного фонда и объектов социально — культурной сферы являются некоммерческие организации, реализующие продукцию (работы, услуги) (пп. »ч» п.1 ст.21 Закона РФ от 27.12.1991 N 2118-1 «Об основах налоговой системы в Российской Федерации»), т.е. ведущие предпринимательскую деятельность. Именно через признак ведения предпринимательской деятельности определены плательщики данного налога и в ст.2 Закона г. Москвы от 16.03.1994 N 5-25 «О налоге на содержание жилищного фонда и объектов социально — культурной сферы».

»ч» п.1 ст.21 Закона РФ от 27.12.1991 N 2118-1 «Об основах налоговой системы в Российской Федерации»), т.е. ведущие предпринимательскую деятельность. Именно через признак ведения предпринимательской деятельности определены плательщики данного налога и в ст.2 Закона г. Москвы от 16.03.1994 N 5-25 «О налоге на содержание жилищного фонда и объектов социально — культурной сферы».

Налог на имущество

Первым в ряду непростых вопросов, связанных с данным налогом, стоит вопрос об определении балансовой стоимости имущества, приобретаемого для ведения некоммерческой деятельности.

Суть проблемы состоит в том, чтобы определить: включается в балансовую стоимость указанного имущества уплаченный при его приобретении НДС или нет? От ответа на этот вопрос зачастую зависит отнесение приобретенного актива то ли к основным средствам, то ли к МБП, а тем самым и величина базы по налогу на имущество.

Согласно действующим нормативным актам первоначальная стоимость приобретаемых за плату основных средств и товарно — материальных запасов, с одной стороны, не включает НДС и иные возмещаемые налоги, кроме случаев, предусмотренных законодательством, а с другой, включает невозмещаемые налоги [п. 3.2 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/97, утвержденного Приказом Минфина России от 03.09.1997 N 65н, п.6 Положения по бухгалтерскому учету «Учет материально — производственных запасов» ПБУ 5/98, утвержденного Приказом Минфина России от 15.06.1998 N 25н].

3.2 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/97, утвержденного Приказом Минфина России от 03.09.1997 N 65н, п.6 Положения по бухгалтерскому учету «Учет материально — производственных запасов» ПБУ 5/98, утвержденного Приказом Минфина России от 15.06.1998 N 25н].

Из этого следует, что НДС, возмещаемый организации, включается в балансовую стоимость только в случае, если это предусмотрено законодательством, а невозмещаемый — во всех случаях. И это логично, ибо возмещенная сумма налога не относится к фактическим затратам организации, а невозмещенная является их неотъемлемой частью.

Так как в налоговом учете НДС, уплаченный по товарам, используемым для непроизводственных нужд, налогоплательщику не возмещается, а относится за счет соответствующих источников финансирования (пп.»а» п.2 ст.7 Закона о НДС), в бухгалтерском учете он должен включаться в первоначальную стоимость основных средств и производственно — материальных запасов, приобретенных для некоммерческой деятельности.

При этом следует иметь в виду, что норма отнесения указанного НДС за счет соответствующих источников финансирования, которыми могут быть только прибыль, остающаяся в распоряжении организации, или средства целевого финансирования, является нормой налогового законодательства и не регулирует порядок формирования первоначальной стоимости актива в бухгалтерском учете.

Заметим также, что включение возмещаемого организации НДС в балансовую стоимость каких-либо активов Законом о НДС не предусмотрено.

Согласно п.п.2.6 и 2.9 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности основные средства, нематериальные активы и МБП, полученные общественными объединениями в качестве вступительных, членских, добровольных взносов, показываются в бухгалтерской отчетности по первоначальной стоимости за минусом суммы амортизации, начисленной до 1 января 1998 г.

Из этого следует, что с 1998 г. амортизация по указанным активам не начисляется.

Объясняется это тем, что имущество, передаваемое общественной организации ее участниками в качестве вступительных (членских) взносов, является для нее безвозмездно полученным. Согласно же п.п.48, 52, 56 Положения по ведению бухгалтерского учета на основные средства, нематериальные активы и МБП, полученные по договору дарения (это наиболее близкое к рассматриваемой ситуации основание), амортизация не начисляется.

Согласно же п.п.48, 52, 56 Положения по ведению бухгалтерского учета на основные средства, нематериальные активы и МБП, полученные по договору дарения (это наиболее близкое к рассматриваемой ситуации основание), амортизация не начисляется.

В соответствии с этими же пунктами Положения по ведению бухгалтерского учета амортизация не начисляется также на основные средства, нематериальные активы и МБП, приобретенные с использованием бюджетных ассигнований и иных аналогичных средств (в части стоимости, приходящейся на величину этих средств) <*>.

———————————

<*> В п.п.4.1, 4.5 ПБУ 6/97 и п.п.48, 49 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 20.07.1998 N 33н, «иные аналогичные средства» не упоминаются. Однако, как известно, из двух нормативных актов, изданных одним и тем же органом по одному и тому же вопросу, действует (применяется) более поздний из них.

Если полагать, что «аналогичными» бюджетным ассигнованиям являются любые целевые поступления, то амортизация не должна начисляться на активы, приобретенные некоммерческими организациями за счет целевых средств. В пользу такого подхода говорит общая (экономическая) логика указанных пунктов Положения по ведению бухгалтерского учета: амортизация не начисляется на активы, поступление которых не связано с расходованием собственных источников средств, т.е. которые не имеют себестоимости.

В пользу такого подхода говорит общая (экономическая) логика указанных пунктов Положения по ведению бухгалтерского учета: амортизация не начисляется на активы, поступление которых не связано с расходованием собственных источников средств, т.е. которые не имеют себестоимости.

Однако отсюда не следует, что у некоммерческих организаций в расчет налогооблагаемой базы по налогу на имущество всегда будет включаться первоначальная стоимость основных средств, нематериальных активов и МБП, приобретенных за счет различного рода взносов и иных целевых средств.

Согласно ст.2 Закона РФ от 13.12.1991 N 2030-1 «О налоге на имущество предприятий» основные средства, нематериальные активы, малоценные и быстроизнашивающиеся предметы учитываются в целях налога на имущество по остаточной стоимости. При этом остаточная стоимость в бухгалтерском учете (по данным которого и устанавливается налогооблагаемая база по налогу на имущество) определяется путем уменьшения первоначальной стоимости на величину износа (см. , например, форму баланса, заполнявшуюся до отчета за 1996 г., — Приложение 1 к Инструкции о порядке заполнения типовых форм годовой бухгалтерской отчетности, утвержденной Приказом Минфина России от 19.10.1995 N 115). Точно так же через износ, а не амортизацию определяется налогооблагаемая стоимость основных средств, нематериальных активов и МБП и в пп.»а» п.4 Инструкции Госналогслужбы России от 08.06.1995 N 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий» (далее по тексту — Инструкция N 33).

, например, форму баланса, заполнявшуюся до отчета за 1996 г., — Приложение 1 к Инструкции о порядке заполнения типовых форм годовой бухгалтерской отчетности, утвержденной Приказом Минфина России от 19.10.1995 N 115). Точно так же через износ, а не амортизацию определяется налогооблагаемая стоимость основных средств, нематериальных активов и МБП и в пп.»а» п.4 Инструкции Госналогслужбы России от 08.06.1995 N 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий» (далее по тексту — Инструкция N 33).

Износ и амортизация понятия разные:

— амортизация является средством перенесения себестоимости актива на стоимость произведенной продукции, работ, услуг;

— износ отражает физическое снашивание актива.

Поэтому, например, износ начисляется и на такие объекты основных средств, амортизация по которым не начисляется: на объекты жилищного фонда и внешнего благоустройства (пояснения к счетам 014, 015 Инструкции по применению Плана счетов бухгалтерского учета финансово — хозяйственной деятельности предприятий, утвержденной Приказом Минфина СССР от 01. 11.1991 N 56). Другое дело, что на практике износ основных средств исчисляется исходя из утвержденных норм амортизации (п.2.4 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности).

11.1991 N 56). Другое дело, что на практике износ основных средств исчисляется исходя из утвержденных норм амортизации (п.2.4 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности).

Аналогично и по нематериальным активам, и МБП: износ начисляется на все объекты, а амортизация — только на имеющие себестоимость <**>.

———————————

<**> Строго говоря, к нематериальным активам понятие износа как показателя физического старения неприменимо. Именно в связи с этим первоначальное название счета 05 «Износ нематериальных активов» было заменено на «Амортизация нематериальных активов» (Приказ Минфина России от 28.12.1994 N 173 «О применении Плана счетов бухгалтерского учета финансово — хозяйственной деятельности предприятий и Инструкции по его применению»).

По мнению большинства специалистов, износ учитывается в целях налога на имущество только во внесистемном аналитическом учете (для основных средств и нематериальных активов — на инвентарных карточках). С нашей точки зрения, в тех случаях, когда амортизация не начисляется, износ вполне может определяться по тем же самым счетам 02, 05, 13 (два из которых, кстати, по своему названию являются счетами учетами именно износа — «Износ основных средств», «Износ МБП»). Тем более что в пп.»а» п.4 Инструкции N 33 указывается, что износ нематериальных активов и МБП, с учетом которого определяется их остаточная стоимость, это износ, начисляемый соответственно по счетам 05 «Амортизация нематериальных активов» и 13 «Износ МБП». В свете этого уточнения износ, учитываемый не на указанных счетах, не принимается в целях налога на имущество. Поэтому при отступлении от установленного Инструкцией N 33 порядка придется доказывать, что данное положение изменяет норму закона и потому не должно применяться.

С нашей точки зрения, в тех случаях, когда амортизация не начисляется, износ вполне может определяться по тем же самым счетам 02, 05, 13 (два из которых, кстати, по своему названию являются счетами учетами именно износа — «Износ основных средств», «Износ МБП»). Тем более что в пп.»а» п.4 Инструкции N 33 указывается, что износ нематериальных активов и МБП, с учетом которого определяется их остаточная стоимость, это износ, начисляемый соответственно по счетам 05 «Амортизация нематериальных активов» и 13 «Износ МБП». В свете этого уточнения износ, учитываемый не на указанных счетах, не принимается в целях налога на имущество. Поэтому при отступлении от установленного Инструкцией N 33 порядка придется доказывать, что данное положение изменяет норму закона и потому не должно применяться.

Методологически предлагаемый вариант учета износа исходит из того, что принципиальное учетное различие между амортизацией и износом как таковыми состоит не в том, что амортизация отражается, а износ не отражается на счетах бухгалтерского учета, а в том, что амортизация всегда начисляется только в дебет счетов учета затрат (одновременно отражая и износ), а износ в качестве самостоятельного объекта учета начисляется в дебет счетов учета других источников.

В рассматриваемом случае это, полагаем, должен быть счет 88 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонд в основных средствах (нематериальных активах, МБП)», появившийся у организации в результате списания источника финансирования после его использования (Д-т 96 К-т 88).

В качестве варианта для обсуждения можно предложить также начислять износ непосредственно с кредита счетов соответствующих активов (Д-т 88 К-т 01, 04, 12). Основание для этого дают пояснения к счету 04 «Нематериальные активы» Инструкции по применению Плана счетов.

Подоходный налог

Проблема соблюдения требований Закона РФ от 07.12.1991 N 1998-1 «О подоходном налоге с физических лиц» особенно актуальна для некоммерческих организаций, оплачивающих проезд, проживание, питание участников проводимых ими мероприятий, не являющихся сотрудниками этих организаций, а также оказывающих физическим лицам благотворительную помощь, в том числе в виде услуг, обычно являющихся платными.

В случае выплаты указанных доходов некоммерческие организации в соответствии с п. 2 ст.13 Закона РФ «О подоходном налоге» и п.66 Инструкции Госналогслужбы России от 29.06.1995 N 35 «По применению Закона Российской Федерации «О подоходном налоге с физических лиц» обязаны:

2 ст.13 Закона РФ «О подоходном налоге» и п.66 Инструкции Госналогслужбы России от 29.06.1995 N 35 «По применению Закона Российской Федерации «О подоходном налоге с физических лиц» обязаны:

— или удерживать подоходный налог из суммы наличных денежных средств, выдаваемых получателям дохода (например, при возмещении непосредственно им расходов по проезду),

— или уплачивать его за счет средств, полученных для этой цели от получателей дохода (например, при оплате расходов по проживанию и питанию непосредственно гостинице),

— или сообщать налоговому органу по месту своей регистрации (не реже одного раза в квартал) о суммах выплаченного дохода.

Законодательными актами субъекта Федерации для некоторых видов доходов, получаемых физическими лицами от некоммерческих организаций, могут быть установлены льготы в части доли подоходного налога, зачисляемой в региональный бюджет.

Так, Законом г. Москвы от 02.07.1997 N 26 «О льготах по подоходному налогу с физических лиц» установлено, что при исчислении подоходного налога, подлежащего зачислению в бюджет г. Москвы, в совокупный доход, полученный физическими лицами в налогооблагаемый период, не включаются суммы выплат как в денежном, так и в натуральном выражении, производимых за счет средств бюджета г. Москвы и внебюджетных фондов города социально незащищенным категориям граждан, проживающим в г. Москве, в рамках реализации Комплексной программы мер социальной защиты жителей Москвы. При этом в самой Комплексной программе определено, что одним из источников ее финансирования являются средства благотворительных и других организаций. Применение указанного Закона разъяснено Инструкцией ГНИ по г. Москве от 25.02.1998 N 6 «По применению Закона города Москвы «О льготах по подоходному налогу с физических лиц».

Москвы, в совокупный доход, полученный физическими лицами в налогооблагаемый период, не включаются суммы выплат как в денежном, так и в натуральном выражении, производимых за счет средств бюджета г. Москвы и внебюджетных фондов города социально незащищенным категориям граждан, проживающим в г. Москве, в рамках реализации Комплексной программы мер социальной защиты жителей Москвы. При этом в самой Комплексной программе определено, что одним из источников ее финансирования являются средства благотворительных и других организаций. Применение указанного Закона разъяснено Инструкцией ГНИ по г. Москве от 25.02.1998 N 6 «По применению Закона города Москвы «О льготах по подоходному налогу с физических лиц».

Средства, затраченные на проживание и проезд добровольцев в качестве возмещения (компенсации) их расходов, связанных с осуществлением уставной деятельности благотворительной организации, при наличии подтверждающих документов не включаются в совокупный налогооблагаемый доход физических лиц (пп. »д» п.1 ст.3 Закона РФ «О подоходном налоге с физических лиц», ст.5 Федерального закона от 11.08.1995 N 135-ФЗ «О благотворительной деятельности и благотворительных организациях»).

»д» п.1 ст.3 Закона РФ «О подоходном налоге с физических лиц», ст.5 Федерального закона от 11.08.1995 N 135-ФЗ «О благотворительной деятельности и благотворительных организациях»).

А.М.Рабинович

Руководитель отдела

ценных бумаг и

некоммерческих организаций

АКФ «Топ — Аудит»,

к.и.н.

Подписано в печать

25.11.1999

Порядок налогообложения безналичных денег и ценных бумаг предложили уточнить

В Госдуму внесен законопроект, уточняющий налогообложение безналичных денежных средств и бездокументарных ценных бумаг. Документ есть в распоряжении «Парламентской газеты».

Поправки в Налоговый кодекс разработаны в связи с принятием № 34-Ф3 от 18 марта 2019 года, который в Гражданском кодексе изменил видовую принадлежность таких объектов гражданских прав, как безналичные денежные средства и бездокументарные ценные бумаги.

До принятия указанного закона безналичные деньги и бездокументарные ценные бумаги относились к имуществу, как и остальные деньги и документарные бумаги. Соответственно, операции с соответствующим видом имущества облагались по единым правилам.

Соответственно, операции с соответствующим видом имущества облагались по единым правилам.

«Очевидно, что налоговые последствия операций с денежными средствами не могут зависеть от их формы (наличные или безналичные), равно как и налоговые последствия операций с ценными бумагами должны быть одинаковые вне зависимости от того, имеют они документарную форму или нет», — говорится в пояснении к проекту.

Разработчики предлагают прописать в Налоговом кодексе, что действующие правила работают и для налогообложения операций с безналичными денежными средствами и бездокументарными ценными бумагами.

Законопроект является альтернативой внесению в Налоговый кодекс «громоздких изменений», который установят особенности налогообложения операций с новыми видами имущественных прав. Они будут по сути дублировать правила налогообложения операций с имуществом, что представляется крайне нецелесообразным, считают авторы — группа депутатов от фракции «Единая Россия» во главе с председателем комитета палаты по бюджету и налогам Андреем Макаровым.

В случае принятия закона его положения будут распространяться на правоотношения, возникшие с 1 октября 2019 года. Это день вступления в силу указанных поправок в Гражданский кодекс.

Также читайте о том, какие законы вступают в силу в августе.

Статья 346.25 [НК РФ ч.2] — последняя редакция

Статья 346.25. Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения

1. Организации, которые до перехода на упрощенную систему налогообложения при исчислении налога на прибыль организаций использовали метод начислений, при переходе на упрощенную систему налогообложения выполняют следующие правила:

1) на дату перехода на упрощенную систему налогообложения в налоговую базу включаются суммы денежных средств, полученные до перехода на упрощенную систему налогообложения в оплату по договорам, исполнение которых налогоплательщик осуществляет после перехода на упрощенную систему налогообложения;

2) утратил силу. — Федеральный закон от 21.07.2005 N 101-ФЗ;

3) не включаются в налоговую базу денежные средства, полученные после перехода на упрощенную систему налогообложения, если по правилам налогового учета по методу начислений указанные суммы были включены в доходы при исчислении налоговой базы по налогу на прибыль организаций;

4) расходы, осуществленные организацией после перехода на упрощенную систему налогообложения, признаются расходами, вычитаемыми из налоговой базы, на дату их осуществления, если оплата таких расходов была осуществлена до перехода на упрощенную систему налогообложения, либо на дату оплаты, если оплата была осуществлена после перехода организации на упрощенную систему налогообложения;

5) не вычитаются из налоговой базы денежные средства, уплаченные после перехода на упрощенную систему налогообложения в оплату расходов организации, если до перехода на упрощенную систему налогообложения такие расходы были учтены при исчислении налоговой базы по налогу на прибыль организаций в соответствии с главой 25 настоящего Кодекса.

2. Организации, применявшие упрощенную систему налогообложения, при переходе на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начислений выполняют следующие правила:

1) признаются в составе доходов доходы в сумме выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав) в период применения упрощенной системы налогообложения, оплата (частичная оплата) которых не произведена до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления;

2) признаются в составе расходов расходы на приобретение в период применения упрощенной системы налогообложения товаров (работ, услуг, имущественных прав), которые не были оплачены (частично оплачены) налогоплательщиком до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления, если иное не предусмотрено главой 25 настоящего Кодекса.

Указанные в подпунктах 1 и 2 настоящего пункта доходы и расходы признаются доходами (расходами) месяца перехода на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начислений.

2.1. При переходе организации на упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, в налоговом учете на дату такого перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) основных средств и приобретенных (созданных самой организацией) нематериальных активов, которые оплачены до перехода на упрощенную систему налогообложения, в виде разницы между ценой приобретения (сооружения, изготовления, создания самой организацией) и суммой начисленной амортизации в соответствии с требованиями главы 25 настоящего Кодекса.

При переходе налогоплательщика с объекта налогообложения в виде доходов на объект налогообложения в виде доходов, уменьшенных на величину расходов, на дату такого перехода остаточная стоимость основных средств, приобретенных в период применения упрощенной системы налогообложения с объектом налогообложения в виде доходов, не определяется.

При переходе на упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, организации, применяющей систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с главой 26.1 настоящего Кодекса, в налоговом учете на дату указанного перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) основных средств и приобретенных (созданных самой организацией) нематериальных активов, определяемая исходя из их остаточной стоимости на дату перехода на уплату единого сельскохозяйственного налога, уменьшенной на сумму расходов, определяемых в порядке, предусмотренном подпунктом 2 пункта 4 статьи 346.5 настоящего Кодекса, за период применения главы 26.1 настоящего Кодекса.

При переходе на упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, организации, применяющей систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности в соответствии с главой 26.3 настоящего Кодекса, в налоговом учете на дату указанного перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) основных средств и приобретенных (созданных самой организацией) нематериальных активов до перехода на упрощенную систему налогообложения в виде разницы между ценой приобретения (сооружения, изготовления, создания самой организацией) основных средств и нематериальных активов и суммой амортизации, начисленной в порядке, установленном законодательством Российской Федерации о бухгалтерском учете, за период применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

2.2. Организации и индивидуальные предприниматели, которые до перехода на упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, применяли систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности или патентную систему налогообложения, при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, вправе учесть произведенные до перехода на упрощенную систему налогообложения расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, которые учитываются по мере реализации указанных товаров в соответствии с подпунктом 2 пункта 2 статьи 346.17 настоящего Кодекса.

Расходы, непосредственно связанные с реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке, при применении упрощенной системы налогообложения учитываются в том отчетном (налоговом) периоде, в котором была произведена их фактическая оплата после перехода на упрощенную систему налогообложения.

3. В случае, если организация переходит с упрощенной системы налогообложения (независимо от объекта налогообложения) на общий режим налогообложения и имеет основные средства и нематериальные активы, расходы на приобретение (сооружение, изготовление, создание самой организацией, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение) которых, произведенные в период применения общего режима налогообложения до перехода на упрощенную систему налогообложения, не полностью перенесены на расходы за период применения упрощенной системы налогообложения в порядке, предусмотренном пунктом 3 статьи 346.16 настоящего Кодекса, на дату перехода на уплату налога на прибыль организаций в налоговом учете остаточная стоимость основных средств и нематериальных активов определяется путем уменьшения остаточной стоимости этих основных средств и нематериальных активов, определенной на дату перехода на упрощенную систему налогообложения, на сумму расходов, определяемую за период применения упрощенной системы налогообложения в порядке, предусмотренном пунктом 3 статьи 346.16 настоящего Кодекса.

4. Индивидуальные предприниматели при переходе с иных режимов налогообложения на упрощенную систему налогообложения и с упрощенной системы налогообложения на иные режимы налогообложения применяют правила, предусмотренные пунктами 2.1 и 3 настоящей статьи.

5. Организации и индивидуальные предприниматели, ранее применявшие общий режим налогообложения, при переходе на упрощенную систему налогообложения выполняют следующее правило: суммы налога на добавленную стоимость, исчисленные и уплаченные налогоплательщиком налога на добавленную стоимость с сумм оплаты, частичной оплаты, полученной до перехода на упрощенную систему налогообложения в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых в период после перехода на упрощенную систему налогообложения, подлежат вычету в последнем налоговом периоде, предшествующем месяцу перехода налогоплательщика налога на добавленную стоимость на упрощенную систему налогообложения, при наличии документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на упрощенную систему налогообложения.

6. Организации и индивидуальные предприниматели, применявшие упрощенную систему налогообложения, при переходе на общий режим налогообложения выполняют следующее правило: суммы налога на добавленную стоимость, предъявленные налогоплательщику, применяющему упрощенную систему налогообложения, при приобретении им товаров (работ, услуг, имущественных прав), которые не были отнесены к расходам, вычитаемым из налоговой базы при применении упрощенной системы налогообложения, принимаются к вычету при переходе на общий режим налогообложения в порядке, предусмотренном главой 21 настоящего Кодекса для налогоплательщиков налога на добавленную стоимость.

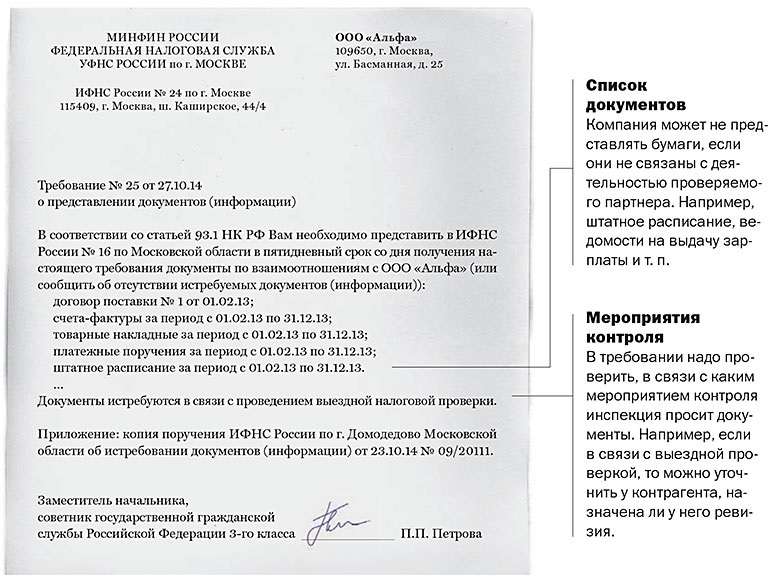

Какие виды документов могут быть истребованы при проведении выездных налоговых проверок у контролирующего лица в отношении контролируемых лиц? //

Налоговым кодексом РФ не определен перечень документов (видов документов), которые могут быть истребованы при проведении выездных налоговых проверок у налогоплательщиков, в том числе у контролирующего лица в отношении контролируемых лиц.

Исходя из положений пп. 1 п. 1 ст. 31, п. 12 ст. 89, ст. 93 НК РФ налоговые органы в ходе проведения выездной налоговой проверки вправе требовать от налогоплательщика документы, служащие основанием для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов.

Перечень таких документов НК РФ не установлен.

По мнению финансового ведомства, такие документы должны удовлетворять требованиям, указанным в вышеназванных статьях НК РФ, то есть документы должны быть связаны с исчислением и уплатой налогов и сборов (письмо Минфина России от 10.07.2015 N 03-02-07/1/39920). Такого же мнения придерживается и ФНС России (письмо от 23.12.2013 N СА-4-7/23196).

Согласно Рекомендациям по проведению выездных налоговых проверок (подготовленными и направленными ФНС России письмом от 25.07.2013 N АС-4-2/[email protected]) в ходе проведения налоговой проверки должностными лицами налогового органа проверяются, анализируются, сопоставляются и оцениваются документы и информация, имеющие значение для формирования выводов о правильности исчисления, удержания и уплаты (перечисления) налогов и сборов, а также для принятия обоснованного решения по результатам проверки.

При этом в п. 5.1 Рекомендаций приведен перечень документов, которые могут быть истребованы налоговым органом, в число которых входят: учредительные документы, учетная политика организации, налоговые декларации (расчеты), регистры налогового учета, первичные учетные документы, подтверждающие факты совершения налогоплательщиком хозяйственных операций (осуществление деятельности), а также иные документы и информация, необходимые для исчисления (удержания) и уплаты (перечисления) налогов (сборов, взносов).

В связи с изложенным для определения перечня документов, которые могут быть истребованы налоговыми органами при проведении выездных налоговых проверок у контролирующего лица в отношении контролируемых лиц, необходимо исходить из особенностей налогообложения, установленных положениями главы 3.4 и части 2 НК РФ по соответствующим налогам.

Правила признания контролируемых иностранных компаний и контролирующих лиц определены в главе 3.4 НК РФ. При этом установлено, что налогоплательщики — контролирующие лица помимо уведомления налоговых органов о наличии у них КИК обязаны учитывать прибыль (убыток) контролируемых ими иностранных компаний как собственную прибыль (убыток) для целей налогообложения.

Прибыль КИК, определенная в соответствии с положениями ст. 309.1 НК РФ, приравнивается к прибыли организации (доходу физических лиц), полученной налогоплательщиком, признаваемым контролирующим лицом этой КИК, и учитывается при определении им налоговой базы по налогам в соответствии с главами части второй НК РФ с учетом особенностей, установленных ст. 25.15 НК РФ.

Кроме того, в ст. 25.13-1 НК РФ определены условия и особенности применения освобождения прибыли контролируемой иностранной компании.

Отметим, что положения вышеназванных статей требуют документального подтверждения фактов, определяющих особенности и порядок налогообложения прибыли КИК, а в отдельных случаях и представления таких документов вместе с отчетностью. При этом комплект подтверждающих документов является индивидуальным в отношении каждого из факторов.

Учитывая многообразие таких факторов, описать в рамках данного вопроса все виды подтверждающих документов не представляется возможным. Поэтому остановимся на основных.

1) Документальное подтверждение суммы прибыли контролируемой иностранной компании.

В соответствии с п. 5 ст. 25.15 НК РФ налогоплательщик — контролирующее лицо представляет налоговую декларацию по налогу, при определении налоговой базы по которому учитывается прибыль контролируемой иностранной компании, с приложением ее финансовой отчетности и аудиторского заключения по ней за период, прибыль за который учтена при определении налоговой базы по налогу на прибыль организаций, или в случае отсутствия финансовой отчетности иные документы. Указанные документы (их копии), составленные на иностранном языке, должны быть переведены на русский язык.

Очевидно, что эти документы не будут истребованы в ходе проведения налоговой проверки в виде копий. В то же время организация обязана обеспечить возможность ознакомления с их подлинниками (п. 12 ст. 89, п. 2 ст. 93 НК РФ).

Обращаем Ваше внимание, что речь идет о финансовой отчетности. Обязанность представлять в налоговый орган вместе с декларацией налоговую отчетность КИК не предусмотрена НК РФ (п. 26 письма Минфина России от 10.02.2017 N 03-12-11/2/7395).

При этом сумма прибыли (убытка) каждой контролируемой иностранной компании на основании абз. 2-3 п. 2 ст. 309.1 НК РФ должна быть документально подтверждена ее финансовой отчетностью, составленной за соответствующий период (периоды), с приложением ее финансовой и налоговой отчетности.

В случае определения суммы прибыли (убытка) контролируемой иностранной компании не по финансовой отчетности, а по правилам, установленным 25 главой НК РФ, она должна быть подтверждена документами, позволяющими определить сумму прибыли. Такими документами, в частности, могут быть:

— выписки с расчетных счетов иностранной контролируемой организации;

— первичные документы, подтверждающие произведенные операции согласно обычаям делового оборота иностранной компании.

Документы, подтверждающие расчет прибыли контролируемой иностранной компании, подлежат переводу на русский язык в части, необходимой для подтверждения расчета прибыли (убытка) КИК.

Согласно официальным разъяснениям НК РФ не содержит условий о необходимости получения и представления в налоговые органы нотариального заверения и апостилирования копий документов, подтверждающих наличие контроля, освобождение прибыли контролируемых иностранных компаний от налогообложения в РФ, а также расчет их прибыли (п. 26 письма Минфина России от 10.02.2017 N 03-12-11/2/7395).

Величина выплаченных дивидендов, на которую подлежит уменьшению прибыль контролируемой иностранной компании, должна быть отражена в финансовой отчетности контролируемой иностранной компании. При этом подтверждение величины выплаченных дивидендов, помимо финансовой отчетности, осуществляется посредством:

— копий платежных поручений или кассовых документов на выплату дивидендов;

— бухгалтерских справок, расшифровок финансовой отчетности;

— копий решений о выплате дивидендов;

— иных документов, предусмотренных обычаями делового оборота государства постоянного местонахождения контролируемой иностранной компании (письмо Минфина России от 28.04.2017 N 03-12-12/2/26265).

2) Сумма налога, исчисленного в соответствии с законодательством иностранного государства и учитываемая при определении суммы налога, подлежащей уплате в бюджет контролирующим лицом, на основании п. 11 ст. 309.1 НК РФ должна быть документально подтверждена, а в случае отсутствия у Российской Федерации с государством (территорией) действующего международного договора Российской Федерации по вопросам налогообложения заверена компетентным органом иностранного государства, уполномоченным по контролю и надзору в области налогов.

Согласно разъяснениям финансового ведомства, подтверждением сумм налогов, подлежащих уплате контролируемой иностранной компанией и ее обособленными подразделениями, могут являться:

— сведения о сумме налогов, отраженных в налоговой декларации, заверенной налоговым органом соответствующего иностранного государства или направленной по каналам связи, обычно используемым для направления такого документа на территории иностранного государства;

— либо уведомление от налогового органа о величине исчисленного налога;

— либо платежные документы,

а для налогов, удержанных в соответствии с законодательством иностранных государств налоговыми агентами:

— письменное подтверждение налогового (платежного) агента;

— сведения и информация, полученные от иностранных номинальных держателей, депозитариев, брокеров, управляющих компаний, агентов;

— или платежный документ;

— или иные аналогичные сведения и документы, подтверждающие исчисление и (или) уплату налогов, в том числе иными лицами в отношении прибыли контролируемой иностранной компании (п. 15 письма Минфина России от 10.02.2017 N 03-12-11/2/7395).

3) Документальное подтверждение освобождения от налогообложения прибыли контролируемой иностранной компании.

Для применения освобождения от налогообложения прибыли контролируемой иностранной компании по основаниям, установленным пп.пп. 1, 3-8 п. 1 ст. 25.13-1 НК РФ, налогоплательщик, являющийся контролирующим лицом иностранной организации (иностранной структуры без образования юридического лица), в соответствии с п. 9 ст. 25.13-1 НК РФ представляет в налоговый орган по месту своего нахождения документы, подтверждающие соблюдение условий для такого освобождения. Указанные документы представляются в срок, предусмотренный п. 2 ст. 25.14 НК РФ, и подлежат переводу на русский язык в части, необходимой для подтверждения соблюдения условий для освобождения прибыли контролируемой иностранной компании от налогообложения.

Перечень подтверждающих документов НК РФ не установлен. С учетом этого финансовое ведомство считает, что комплект документов, подтверждающих соблюдение таких условий, является индивидуальным в отношении каждого из условий.

В частности, для подтверждения расчета эффективной ставки налогообложения доходов (прибыли) иностранной организации в соответствии с п. 2 ст. 25.13-1 НК РФ подтверждением сумм налогов, подлежащих уплате контролируемой иностранной компанией и ее обособленными подразделениями, могут являться документы, перечисленные выше в пункте 2 (для п. 11 ст. 309.1 НК РФ).

Для подтверждения соблюдения иных условий для освобождения от налогообложения прибыли контролируемой иностранной компании могут использоваться:

— данные бухгалтерского учета иностранной компании и составленные на их основании регистры бухгалтерского учета;

— иные документы, в том числе:

представленные контролируемой иностранной компанией справки, данные аналитического учета;

финансовая отчетность и расшифровки к финансовой отчетности, налоговая отчетность;

копии договоров и платежных документов;

сертификаты инкорпорации, налогового резидентства;

выписки из уставных документов;

а также иные документы, предусмотренные обычаями делового оборота государства постоянного местонахождения контролируемой иностранной компании (п. 2 письма Минфина России от 23.03.2017 N 03-12-11/2/16988, п. 9 и п. 25 письма Минфина России от 10.02.2017 N 03-12-11/2/7395, письмо Минфина России от 20.02.2017 N 03-12-11/2/9761).

Также НК РФ не устанавливает перечень документов, подтверждающих возможность применения налогоплательщиком п. 8 ст. 25.15 НК РФ, позволяющего не учитывать прибыль контролируемой им иностранной организации для целей налогообложения. По мнению финансового ведомства, для целей применения указанной нормы наличие у иностранной организации обязанности направления нераспределенной прибыли на увеличение уставного капитала может быть подтверждено:

— ссылками на соответствующие нормы личного закона указанной организации, которые прямо и непротиворечиво свидетельствуют об обязанности, условиях, порядке и сроках направления этой прибыли на увеличение уставного капитала;

— а также документами, свидетельствующими о факте такого увеличения уставного капитала.

Наличие условий, необходимых для применения п. 8 ст. 25.15 НК РФ, определяется ежегодно по итогам периода, за который в соответствии с личным законом иностранной организацией составляется финансовая отчетность за финансовый год (письмо Минфина России от 29.05.2017 N 03-12-12/2/32774).

Приведенный перечень документов не исключает возможность истребования в ходе выездной налоговой проверки иных видов документов, подтверждающих правильность исчисления и уплаты (перечисления) налога контролирующим лицом. В связи с этим обращаем Ваше внимание на письмо Минфина России от 10.02.2017 N 03-12-11/2/7395, в котором представлены пояснения по вопросам документального подтверждения различных факторов, учитываемых при определении прибыли контролируемым лицом.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА, профессиональный бухгалтер Макаренко Елена

Информационное правовое обеспечение ГАРАНТ

http://www.garant.ru

Многоканальный телефон: (347) 292-44-44

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ДЛЯ ПРЕДПРИНИМАТЕЛЯ

01 ОТКАЗ ОТ ПРОВЕДЕНИЯ ОПЕРАЦИИ ПО СЧЕТУ

от банка получена информация, что в установленный срок (статья 863 Гражданского кодекса Российской Федерации) конкретное распоряжение клиента о проведении операции не будет исполнено / клиенту отказано в выполнении распоряжения (проведении операции)

02 ОТКАЗ ОТ ЗАКЛЮЧЕНИЯ ДОГОВОРА БАНКОВСКОГО СЧЕТА (ВКЛАДА)

от банка получена информация о том, что заявление потенциального клиента о намерении заключить договор банковского счета (вклада) не будет удовлетворено

03 ПРИОСТАНОВЛЕНИЕ ОПЕРАЦИЙ

невыполнение банком распоряжения клиента продолжительностью до 5 рабочих дней (за исключением операций по зачислению денежных средств) в случаях, установленных Федеральным законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее — Федеральный закон № 115-ФЗ)

04 ДИСТАНЦИОННОЕ БАНКОВСКОЕ ОБСЛУЖИВАНИЕ (далее — ДБО)

технологии предоставления услуг на основании распоряжений клиента, передаваемых через компьютерные или телефонные сети, т. е. без личного присутствия клиента в банке (например, интернет-банк, онлайн-банк и др.)

05 БЛОКИРОВАНИЕ (ЗАМОРАЖИВАНИЕ) НА ОСНОВАНИИ ФЕДЕРАЛЬНОГО ЗАКОНА № 115-ФЗ

замораживание (блокирование) наличных и безналичных денежных средств, бездокументарных ценных бумаг или имущества — адресованный собственнику

или владельцу имущества, организациям, осуществляющим операции с денежными средствами или иным имуществом, другим физическим и юридическим лицам запрет осуществлять операции с имуществом, принадлежащим организации или физическому лицу, включенным в перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму, или в перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к распространению оружия массового уничтожения, либо организации или физическому лицу, в отношении которых имеются достаточные основания подозревать их в причастности к террористической деятельности

(в том числе к финансированию терроризма) при отсутствии оснований для включения в указанный перечень

06 ПЕРЕЧЕНЬ ЛИЦ, В ОТНОШЕНИИ КОТОРЫХ БЫЛИ ПРИМЕНЕНЫ МЕРЫ ПО ПРОТИВОДЕЙСТВИЮ ЛЕГАЛИЗАЦИИ (ОТМЫВАНИЮ) ДОХОДОВ, ПОЛУЧЕННЫХ

информация о предусмотренных в Федеральном законе № 115-ФЗ случаях отказа от проведения операции / заключения договора банковского счета (вклада) и (или) расторжения договора банковского счета (вклада) с клиентом на основании сообщений банков, доводимая до банков Банком России ПРЕСТУПНЫМ ПУТЕМ, И ФИНАНСИРОВАНИЮ ТЕРРОРИЗМА (ДАЛЕЕ — ПОД/ФТ) (ТАК НАЗЫВАЕМЫЙ СПИСОК «ОТКАЗНИКОВ»)

07 МЕРЫ ПО ПОД/ФТ

блокирование (замораживание) денежных средств или иного имущества, приостановление операций с денежными средствами или иным имуществом,

отказ от проведения операции / заключения договора банковского счета (вклада)

08 СТЕПЕНЬ (УРОВЕНЬ) РИСКА КЛИЕНТА

результат классификации банком своих клиентов с учетом критериев риска, по которым осуществляется оценка степени (уровня) риска совершения ими операций в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма (далее – ОД/ФТ)

09 МЕЖВЕДОМСТВЕННАЯ КОМИССИЯ, СОЗДАННАЯ ПРИ БАНКЕ РОССИИ (ДАЛЕЕ — МВК)

коллегиальная структура (из представителей Банка России и Росфинмониторинга), созданная при Банке России в целях оценки обоснованности ре-

шений финансовых организаций об отказе от проведения операции / заключения договора банковского счета (вклада)

10 ОПЕРАЦИИ, ПОДЛЕЖАЩИЕ ОБЯЗАТЕЛЬНОМУ КОНТРОЛЮ (ДАЛЕЕ — ОПОК)

операции с денежными средствами или иным имуществом, перечисленные в статье 6 Федерального закона № 115-ФЗ

11 ПОДОЗРИТЕЛЬНЫЕ (СОМНИТЕЛЬНЫЕ) ОПЕРАЦИИ

операции, осуществляемые клиентами банков, обладающие одним или совокупностью следующих признаков: необычный характер сделок; отсутствие явного экономического смысла и очевидных законных целей, которые могут проводиться для вывода капитала из страны, финансирования «серого» им порта, перевода денежных средств из безналичной

в наличную форму и последующего ухода от налогообложения, а также для финансовой поддержки коррупции и других противозаконных целей

ЧТО ИМЕЕТ ПРАВО / МОЖЕТ ДЕЛАТЬ БАНК ПРИ ВЫЯВЛЕНИИ ОПЕРАЦИЙ, ИМЕЮЩИХ ПРИЗНАКИ ПОДОЗРИТЕЛЬНЫХ (СОМНИТЕЛЬНЫХ) И/ИЛИ ПРИЗНАКИ ОПОК?

- 1) Запросить (дополнительно запросить) у клиента документы и информацию (например, о проводимой операции, источнике происхождения денежных средств, о контрагентах, реальности ведения хозяйственной деятельности и т.д.), использовать иные источники информации.

- 2) Установить срок для представления запрашиваемых документов и информации (в соответствии с условиями заключенного договора и внутренними правилами банка).

- 3) Пригласить клиента в банк на рабочую встречу для устного разъяснения.

- 4) Выезжать по месту ведения бизнеса клиента.

- 5) Давать рекомендации относительно проведения операции.

- 6) Принять решение об пересмотре степени (уровня) риска клиента.

ДЕЙСТВИЯ БАНКА ПО ИСТЕЧЕНИИ ПЕРИОДА РАССМОТРЕНИЯ ПОЛУЧЕННЫХ ДОКУМЕНТОВ И ИНФОРМАЦИИ

- 1) Принять решение об отказе от проведения операции и направить в Росфинмониторинг соответствующее сообщение.

- 2) Принять решение о квалификации операции в качестве подозрительной и/или ОПОК и направить соответствующее сообщение в Росфинмониторинг, но провести операцию.

- 3) Принять решение о пересмотре степени (уровня) риска клиента.

КАКИЕ ДЕЙСТВИЯ ИМЕЕТ ПРАВО / МОЖЕТ ОСУЩЕСТВЛЯТЬ БАНК В ОТНОШЕНИИ КЛИЕНТА, ИМЕЮЩЕГО ПОВЫШЕННЫЙ УРОВЕНЬ РИСКА?

- 1) Ограничить (лимитировать) ДБО (интернет-банк) и использование банковских карт.

- 2) Проводить усиленный финансовый мониторинг в отношении такого клиента, в том числе запрашивать документы и информацию по каждой проводимой операции.

ОБЩИЕ РЕКОМЕНДАЦИИ

СВОЕВРЕМЕННО СООБЩАЙТЕ БАНКУ И ФНС РОССИИ ОБ ИЗМЕНЕНИЯХ

(ОКВЭД, учредители, директор, адрес фактического ведения бизнеса и т. д.)

НЕ ДРОБИТЕ СВОЙ БИЗНЕС НА МНОГО РАЗНЫХ ФИРМ И ИП

(балансодержатель, держатель контрактов, закупающая компания, продающая компания, компания, за которой закреплен штат, и т.д.). Дробление бизнеса сигнализирует о схемах, направленных на минимизацию на-

логовой базы, и возможных налоговых преступлениях (одно из предикатных для Федерального закона № 115-ФЗ преступлений)

СВОЕВРЕМЕННО ПРЕДСТАВЛЯЙТЕ ДОКУМЕНТЫ ПО ЗАПРОСУ БАНКА

Не игнорируйте запросы банка, а оперативно представляйте необходимую информацию. При запросе банком договоров представляйте не только сами договоры, но и дополнительные соглашения к ним, спецификации, товарные и транспортные накладные и иные документы, являющиеся основанием для проведения операции. Пишите подробные письменные пояснения для банка о схеме и особенностях ведения бизнеса (если они есть), чтобы максимально раскрыть экономическую суть тех или иных операций

ПРОВЕРЯЙТЕ ЗАПИСИ ФНС РОССИИ В ЕГРЮЛ О МЕСТЕ ВАШЕЙ РЕГИСТРАЦИИ

ФНС России проверяет адрес регистрации предпринимателя посредством направления письма. Если на письмо ФНС России не было ответа в течение 6 месяцев, то ФНС России имеет право ликвидировать предпринимателя. Предварительно ФНС России в ЕГРЮЛ вносит запись о недостоверности сведений. В таком случае необходимо обратиться в ФНС России для удаления указанной записи из ЕГРЮЛ

ПОДРОБНО ЗАПОЛНЯЙТЕ ПЛАТЕЖНЫЕ ДОКУМЕНТЫ

Максимально полно указывайте назначение платежа – не просто «по счету / договору №.. .», а конкретно за какие виды товаров/работ/услуг с указанием договоров, в рамках которых эти расчеты проводятся, и попросите об этом же своих контрагентов

Ознакомиться с документом можно по этой ссылке.

Где можно не платить налоги на криптовалюту? Часть 1. Европа

Мы попытались разобраться и систематизировать, как регуляторы Европы, Азии и постсоветского пространства подходят к вопросу продажи, обмена и майнинга цифровых монет.

Налогообложение сделок с криптовалютами – проблема, которая решается во всем мире. Поскольку у Всемирного Банка и у финансового регулятора SEC нет единого видения в отношении цифровых денег, то каждая страна решает эту задачу индивидуально, на свое усмотрение.

Германия: биткоин – предмет

Позицию по поводу налогообложения любых операций, связанных с цифровыми активами, определяет Федеральное Министерство финансов (Bundesministerium der Finanzen).

В 2018 году BMF приняло и закрепило в законе следующие положения:

- Покупка и продажа криптовалют является операцией, облагаемой доходом на прибыль, но не облагается НДС.

- Цифровые и электронные деньги, которые используются исключительно для оплаты товаров и услуг приравниваются к фидуциарным (то есть имеющим хождение внутри государственной платежной системы).

- Транзакции игровых токенов, которые не обладают признаками традиционных платежных средств, исключаются из списка не облагаемых НДС операций.

- Майнинг является сопутствующей услугой для поддержания работоспособности блокчейна, поэтому не облагается налогом на добавленную стоимость. Транзакционный сбор, который получают майнеры, является добровольным пожертвованием пользователей сети и не облагается подоходным налогом.

- Налогом на прибыль и НДС облагается продажа аппаратных кошельков для криптовалют. Локальные, биржевые и бумажные кошельки в перечень налогооблагаемых не попадают.

Важно понимать, что криптоактивы официально не считаются в Германии средством инвестиции или платежа. Цифровые деньги приравнены к материальным предметам. Поэтому их покупка и хранение не облагается никакими обязательными комиссиями. А продажа считается отчуждением личного имущества.

При этом существует важный нюанс.

Любая продажа (мебели, недвижимости или цифровых монет) расценивается налоговиками Германии, как спекуляция, если срок между покупкой и продажей составляет менее 12 месяцев. То есть в налоговую декларацию нужно занести только чистую прибыль от продажи криптовактивов, которые приобретались и продавались в течение одного года.

Как рассчитать доходность, если, например, биткоины покупались через обменники в период с 2015 по декабрь 2020 г и потом продались одной партией в январе 2021 (на пике) – непонятно. Также регуляторы не дают пояснений, как отличить ВТС, купленный на бирже в 2016 от такого же, приобретенного в 2020 через обменник, если в 2021 году продается один из них.

Подоходный налог для физических в Германии рассчитывается по прогрессивной шкале: с дохода свыше €56 000 немцы отдают государству 42%, а прибыль менее €600 не декларируется совсем. Юридические лица отдают в бюджет от 14 до 17% чистого дохода (его размер устанавливают муниципалитеты, где компании регистрируют адрес головного офиса).

Великобритания: биткоин – платежный токен

Размеры и виды налогов в отношении криптовалют в Великобритании вырабатывает Служба доходов и таможни Её Величества (Her Majesty’s Revenue and Customs).

В 2019 году HMRC издала для налоговых агентов руководство по криптовалютам. Оно состоит из двух частей: “Криптовалюты: налоги частных лиц” и “Криптовалюты: налогообложение бизнеса”.

Все цифровые активы в этом руководстве разделены на 3 группы.

- Еxchange tokens (допускающие процесс обмена). Это валюты, которые используют технологию бухгалтерской книги (блокчейн), могут выступать средством платежа и не предоставляют прав собственности на товары и услуги.

- Utility tokens (сервисные или служебные). Токены, созданные на блокчейне, которые дают владельцам право собственности на материальные и интеллектуальные активы. Служебные токены не могут быть использованы в качестве оплаты.

- Security tokens (безопасные, обеспеченные). Это токенизированные акции и ценные бумаги. Создаются на блокчейне в качестве средства инвестирования в проект. Владельцы секьюрити-токенов получают доли владения в проекте пропорционально количеству купленных цифровых акций. Могут быть проданы, но не могут выступать средством оплаты.

Британские владельцы криптоактивов обязаны платить CGT (Capital Gains Tax) – налог на прирост капитала. Это касается как физических, так и юридических лиц.

Любой доход, полученный результате майнинга, обмена или продажи токенов 1 и 3 группы облагается налогом по обычной ставке:

- От уплаты освобождаются сделки с приростом капитала ниже 12,3 GBP.

- Доход от 12,31 до 37,5 GBP облагается 10% отчислений в бюджет Великобритании.

- Все доходы сверх этого лимита потребуют уплаты 19-28% налога на CGT в зависимости от суммы прироста за отчетный год.

Операции с utility tokens учитываются в декларации, но считаются не приносящими прямой доход. Налогоплательщик сам должен указать вид токена, адрес кошелька, банковскую выписку, дату проведения и стоимость сделки.

Италия: биткоин – иностранная валюта

В Италии вопросами криптовалюты занимается Государственное Агентство доходов (Agenzia delle Entrate).

С 2019 года здесь вступили в силу регуляции, в которых цифровые деньги приравниваются к денежным средствам, хранящимся в зарубежных банках. Юрисдикцией, которая определяется хранителем криптовалюты, является, по мнению налоговиков, страна, где зарегистрирован custodial wallet или холодное хранилище биржи.

При этом стоимость биткойна определяется один раз в год по состоянию на 31 декабря в евровом эквиваленте.

Естественно, что такой подход вызывает недоумение, ведь не учитываются две главные особенности криптовалют: экстерриториальность и волатильность.

Но итальянские регуляторы пока не намерены отступать от принятого решения и грозят 15% штрафом на сумму незаявленных в декларации средств.

Впрочем, Италия всегда славилась абсурдными законами. Например, здесь существует “налог на тень” (если тень от навеса над кафе или магазином выходит за пределы выкупленного участка земли и попадает на общественную территорию) или “налог на обслуживание АЭС”, который включается во все счета за электроэнергию, хотя ни одной АЭС в Италии нет.

Налогообложению, согласно законодательству, подлежит хранение криптовалют на сумму более €51 000 дольше, чем 7 дней в году. Если итальянец имел глупость показать в декларации, что хранит 2 BTC c 2019 года, то он заплатит 25% от их стоимости в бюджет Италии.

Нелепость принятых в Италии регуляций компенсируется только тем, что их исполнением никто из криптоэнтузиастов себя не утруждает.

В следующей статье мы расскажем, как дела с налогообложением цифровых денег обстоят в азиатских странах.

Источник

Определение налогов

Что такое налоги?

Налоги — это обязательные взносы, взимаемые с физических или юридических лиц государственным учреждением — местным, региональным или национальным. Налоговые поступления финансируют деятельность правительства, включая такие общественные работы и услуги, как дороги и школы, или программы, такие как Социальное обеспечение и Медикэр. В экономике налоги падают на того, кто платит бремя налога, будь то облагаемое налогом юридическое лицо, такое как предприятие, или конечные потребители товаров предприятия.

С точки зрения бухгалтерского учета необходимо учитывать различные налоги, в том числе налоги на заработную плату, федеральные налоги и налоги штата и налоги штата, а также налоги с продаж.

- Налоги — это обязательные платежи, взимаемые государством.

- IRS собирает федеральные подоходные налоги в Соединенных Штатах.

- Есть много форм налогов; большинство из них применяется в процентах от денежного обмена (например, при получении дохода или завершении сделки купли-продажи).

- Другие формы налогов, такие как налог на имущество, применяются на основе оценочной стоимости удерживаемого актива.

- Понимание того, что вызывает налоговую ситуацию, может позволить налогоплательщикам управлять своими финансами, чтобы минимизировать влияние налогов.

Общие сведения о налогах

Чтобы помочь в финансировании общественных работ и услуг, а также для создания и обслуживания инфраструктуры, используемой в стране, правительство обычно взимает налоги с физических и юридических лиц. Собранные налоги используются для улучшения экономики и всех живущих в ней.В США и многих других странах мира подоходный налог применяется к той или иной форме денег, полученных налогоплательщиком. Деньги могут быть доходом от заработной платы, прироста капитала от прироста инвестиций, дивидендов или процентов, полученных в качестве дополнительного дохода, оплаты товаров и услуг и т. Д.

Налоговые поступления используются для государственных услуг и деятельности правительства, а также для программ социального обеспечения и медицинской помощи. По мере того как население бэби-бумеров стареет, социальное обеспечение и медицинская помощь требуют все более высокой доли общих федеральных расходов в виде налоговых поступлений.На протяжении всей истории Соединенных Штатов налоговая политика была постоянным источником политических дебатов.

Налог требует, чтобы определенный процент доходов или денег налогоплательщика был получен и переведен правительству. Уплата налогов по ставкам, взимаемым государством, является обязательной, а уклонение от уплаты налогов — умышленная неуплата налоговых обязательств в полном объеме — преследуется по закону. (С другой стороны, уклонение от уплаты налогов — действия, предпринятые для уменьшения ваших налоговых обязательств и максимизации дохода после уплаты налогов, — совершенно законно.) Большинство правительств используют агентство или департамент для сбора налогов. В Соединенных Штатах эту функцию выполняет на федеральном уровне налоговая служба (IRS).

Существует несколько очень распространенных видов налогов:

- Подоходный налог — процент от полученного дохода, который передается правительству штата или федеральному правительству.

- Налог на заработную плату — процент, удерживаемый из заработной платы работника работодателем, который выплачивает его правительству от имени работника для финансирования программ Medicare и социального обеспечения.

- Корпоративный налог — процент от корпоративной прибыли, взимаемый государством в качестве налога на финансирование федеральных программ.

- Налог с продаж — налоги, взимаемые с определенных товаров и услуг; зависит от юрисдикции

- Налог на имущество — исходя из стоимости земли и имущественных ценностей

- Тариф — налоги на ввозимые товары; введен с целью укрепления внутреннего бизнеса

- Налог на наследство — ставка, применяемая к справедливой рыночной стоимости имущества в имуществе лица на момент смерти; общая сумма недвижимости должна превышать пороговые значения, установленные правительством штата и федеральным правительством

Налоговые системы сильно различаются в зависимости от страны, и для физических и юридических лиц важно внимательно изучить налоговое законодательство в новом регионе, прежде чем получать доход или вести там бизнес.

Ниже мы рассмотрим различные налоговые ситуации в США. Вообще говоря, федеральное правительство взимает подоходный налог, корпоративный налог и налог на заработную плату; государство взимает подоходный налог и налог с продаж; муниципалитеты или другие местные органы власти взимают налоги с продаж и налоги на имущество.

Налог на прибыль

Как и во многих странах, в Соединенных Штатах действует прогрессивная система подоходного налога, благодаря которой более высокий процент налоговых поступлений собирается с лиц или корпораций с высокими доходами, чем с лиц с низкими доходами.Налоги применяются через предельные налоговые ставки. На предельную ставку налога, которую будет платить налогоплательщик, влияет множество факторов, в том числе их статус регистрации — совместная регистрация в браке, отдельная регистрация в браке, холост или глава семьи. Статус, который хранится у человека, может существенно повлиять на размер налога. Источник дохода налогоплательщика также влияет на налогообложение. Важно изучить терминологию различных типов доходов, которые могут повлиять на налогообложение дохода.

Налоги на прирост капитала имеют особое значение для инвесторов.Эти налоги взимаются и применяются на федеральном уровне. Это налоги на прибыль, возникающую в результате продажи активов, цена продажи которых была выше, чем цена покупки. Они облагаются налогом как по краткосрочным, так и по долгосрочным ставкам. Краткосрочная прибыль от прироста капитала (по активам, проданным через год или меньше после их приобретения) облагается налогом по обычной ставке налога на прибыль владельца, но долгосрочная прибыль от активов, удерживаемых более года, облагается налогом по более низкой ставке прироста капитала, на том основании, что более низкие налоги будут стимулировать высокий уровень капитальных вложений.Необходимо вести налоговые записи для подтверждения срока владения активами на момент продажи активов и подачи налоговой декларации.

Налоги на заработную плату

Налоги на заработную плату удерживаются из зарплаты работника работодателем, который переводит эту сумму федеральному правительству для финансирования программ Medicare и Social Security. Сотрудники платят 6,2% в социальное обеспечение с первых заработанных 142 800 долларов (базовый предел заработной платы на 2021 год) и 1,45% в программу Medicare со всей заработной платы. Поскольку существует предел заработной платы, облагаемый налогом на заработную плату в части социального обеспечения, он считается регрессивным, когда более высокооплачиваемые работники платят меньший процент от своей общей заработной платы.

Не существует предела заработной платы для налога на Medicare, но любой, кто зарабатывает более 200 000 долларов США в качестве одного подателя (или 250 000 долларов США для супружеских пар, подающих совместно), платит дополнительно 0,9% в Medicare.

Налоги на заработную плату имеют как часть работников, так и работодателей. Работодатель выплачивает как часть работника, описанную выше, так и двойную сумму части работодателя. Ставки работодателя равны 6,2% для социального обеспечения, вплоть до предела базовой заработной платы, и 1.45% для Medicare на всю заработную плату. Таким образом, общая сумма переводов составляет 15,3% (6,2% социального обеспечения сотрудников + 6,2% социального обеспечения работодателя + 1,45% Medicare для сотрудников + 1,45% Medicare работодателя).

Налоги на заработную плату и налоги на прибыль различаются, хотя оба они удерживаются из зарплаты работника и перечисляются правительству. Налоги на заработную плату предназначены специально для финансирования программ социального обеспечения и медицинской помощи. Самозанятый человек должен платить эквивалент части налога на заработную плату как работнику, так и работодателю через налоги на самозанятость, которые также финансируют социальное обеспечение и медицинскую помощь.

Корпоративные налоги

Корпоративные налоги уплачиваются с налогооблагаемой прибыли компании. Шаги для расчета налогооблагаемого дохода компании:

Ставка корпоративного налога в США в настоящее время составляет 21%. До Закона о сокращении налогов и занятости (TCJA) от 2017 года ставка корпоративного налога составляла 35%.

Налоги с продаж

Налог с продаж взимается в точке продажи, когда покупатель производит оплату товара или услуги. Компания взимает с клиентов налог с продаж и перечисляет средства правительству.В разных юрисдикциях взимаются разные налоги с продаж, которые часто накладываются друг на друга, например, когда штаты, округа и муниципалитеты взимают свои собственные налоги с продаж.

По состоянию на 2021 год самая высокая средняя ставка налога с продаж в штате и на местном уровне находится в Теннесси — 9,55%. В пяти штатах нет государственного налога с продаж: Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон. Аляска позволяет муниципалитетам взимать местный налог с продаж.

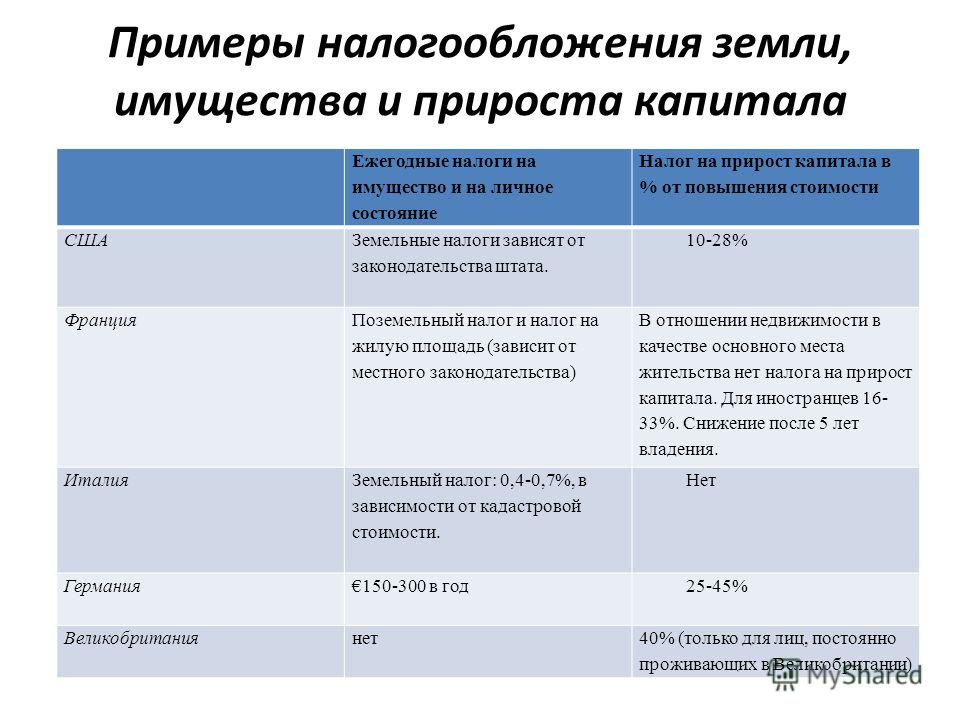

Налоги на недвижимость

Самый распространенный налог на недвижимость в США — это адвалорный налог на недвижимость.Для расчета налогов на недвижимое имущество используется ставка мельницы; он представляет собой сумму на каждые 1000 долларов оценочной стоимости недвижимости. Оценочная стоимость имущества определяется оценщиком имущества, назначенным местным правительством. Повторная оценка обычно проводится каждые один-пять лет. Ставки налога на имущество значительно различаются в зависимости от юрисдикции. Налогами на имущество также можно облагать личную собственность, такую как автомобили или лодки.

По состоянию на 2018 год штатом с самыми высокими сборами налога на имущество на душу населения был штат Нью-Джерси — 3378 долларов.(Округ Колумбия занял бы более высокое место, если бы он был посчитан с 50 штатами, на уровне 3740 долларов на душу населения.) Самый низкий рейтинг штата составил 598 долларов на душу населения в Алабаме.

Тарифы

Тариф — это налог, взимаемый одной страной на товары и услуги, импортируемые из другой страны. Цель состоит в том, чтобы стимулировать внутренние покупки за счет повышения цен на товары и услуги, импортируемые из других стран. Есть два основных типа тарифов. Тарифы с фиксированной оплатой взимаются как фиксированная стоимость в зависимости от типа товара.Адвалорные тарифы рассчитываются как процент от стоимости объекта (например, налог на недвижимость в последнем разделе). Тарифы вызывают разногласия по политическим мотивам, и ведутся споры о том, работает ли политика так, как задумано.

Налоги на наследство

Налоги на наследство взимаются только с поместья, которое превышает лимит исключения, установленный законом. В 2021 году федеральный лимит исключения составляет 11,7 миллиона долларов. Выжившие супруги освобождены от налогов на наследство. Причитающийся налог на наследство — это налогооблагаемая масса за вычетом предела исключения.Например, недвижимость за 14,7 миллиона долларов будет должна платить налоги на наследство с 3 миллионов долларов.

Ставка налога на имущество представляет собой прогрессивную предельную ставку, которая резко увеличивается с 18% до 40%. Максимальная ставка налога на имущество в размере 40% взимается с той части имущества, которая превышает лимит исключения более чем на 1 миллион долларов.

В штатах могут быть более низкие пределы исключения, чем в федеральном правительстве, но в штатах не взимается налог на имущество менее 1 миллиона долларов. В Массачусетсе и Орегоне действует лимит освобождения в 1 миллион долларов.Ставки штата также отличаются от федеральной ставки. Самые высокие ставки налога на недвижимость в штате находятся на Гавайях и в Вашингтоне и составляют 20%.

Налоги на наследство отличаются от налогов на наследство тем, что налог на наследство применяется до того, как активы будут выплачены каким-либо бенефициарам. Налог на наследство оплачивает получатель. Федерального налога на наследство нет, и только шесть штатов имеют налог на наследство. Шесть штатов: Айова, Кентукки, Мэриленд, Небраска, Нью-Джерси и Пенсильвания.

Итог

Есть много видов налогов, которые применяются по-разному.Понимание того, что вызывает налоговую ситуацию, может позволить налогоплательщикам управлять своими финансами, чтобы минимизировать влияние налогов. Методы, которые могут помочь, включают ежегодный сбор налоговых убытков для компенсации инвестиционной прибыли инвестиционными убытками и имущественное планирование, которое помогает сохранить унаследованный доход для наследников.

видов налогов: три основных типа налогов | Основы налогообложения

Что вы узнаете

- Откройте для себя три основных типа налогов: налоги на то, что вы зарабатываете, , налоги на то, что вы покупаете, , и налоги на то, что вы зарабатываете, .

- Узнайте о 12 конкретных налогах, по четыре в каждой основной категории — заработка: индивидуальный подоходный налог, корпоративный подоходный налог, налог на заработную плату и налог на прирост капитала; покупка: налоги с продаж, налоги на валовую выручку, налог на добавленную стоимость и акцизы; и владеют: налоги на имущество, налоги на материальную личную собственность, налоги на наследство и наследство, а также налоги на имущество.

- Получите базовое представление о том, как эти налоги сочетаются друг с другом, как они влияют на государственные доходы и экономику и где вы можете встретить их в своей повседневной жизни.

Введение

Большинство налогов можно разделить на три группы: налоги на то, что вы зарабатываете, , налоги на то, что вы покупаете, , и налоги на то, что вы зарабатываете, .

Важно помнить, что каждый доллар, который вы платите в виде налогов, начинается с доллара, полученного в качестве дохода. Одно из основных различий между типами налогов, описанных ниже, — это точка взимания — другими словами, , когда вы платите .

Например, если вы зарабатываете 1000 долларов в штате с фиксированной ставкой подоходного налога 10%, 100 долларов подоходного налога должны быть удержаны из вашей зарплаты , когда вы заработаете этот доход .

Если через неделю вы вычтете 100 долларов из оставшейся выручки для покупки новых умных часов в юрисдикции с 5% налогом с продаж, вы заплатите дополнительно 5 долларов в виде налогов при покупке этого предмета .

В целом, 105 долларов из вашей первоначальной 1000 долларов дохода были собраны в виде налогов, но не одновременно.

Имея это в виду, ниже приводится краткий обзор основных типов налогов, которые вам следует знать, чтобы быть образованным налогоплательщиком.

Налоги на то, что вы

зарабатываете Индивидуальные подоходные налогиИндивидуальный подоходный налог (или личный подоходный налог) взимается с заработной платы, окладов, инвестиций или других форм дохода, получаемых физическим лицом или домохозяйством.

Многие индивидуальные подоходные налоги являются «прогрессивными», то есть налоговые ставки повышаются по мере увеличения доходов налогоплательщика, в результате чего лица с более высокими доходами платят большую долю подоходного налога, чем лица с более низкими доходами.

В США, например, взимаются ставки подоходного налога от 10 до 37 процентов, которые вступают в силу при определенных порогах дохода, указанных ниже. Диапазоны дохода, для которых применяются эти ставки, называются налоговыми скобками. Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

| Оценка | Для одиноких физических лиц, налогооблагаемый доход свыше | Для состоящих в браке лиц, подающих совместную декларацию, налогооблагаемый доход свыше | Для глав домохозяйств, налогооблагаемый доход свыше |

|---|---|---|---|

| 10% | $ 0 | $ 0 | $ 0 |

| 12% | $ 9 875 | $ 19 750 | 14 100 долл. США |

| 22% | $ 40 125 | 80 250 долл. США | 53 700 долл. США |

| 24% | $ 85 525 | $ 171 050 | 85 500 долл. США |

| 32% | $ 163 300 | $ 326 600 | $ 163 300 |

| 35% | $ 207 350 | 414 700 долл. США | $ 207 350 |

| 37% | 518 400 долл. США | $ 622 050 | 518 400 долл. США |

Источник: Налоговая служба | |||

Корпоративный подоходный налог (КПН) взимается федеральным правительством и правительством штата с прибыли бизнеса, которая представляет собой выручку (то, что компания получает от продаж) за вычетом затрат (затрат на ведение бизнеса).

Компании в США в целом делятся на две категории: корпорации C, которые платят корпоративный подоходный налог, и транзитные компании, такие как партнерства, корпорации S, LLC и индивидуальные предприниматели, которые «передают» свой доход «через» подоходному налогу своего владельца. возвращает и уплачивает индивидуальный подоходный налог.

В то время как корпорации C обязаны платить корпоративный подоходный налог, бремя налога ложится не только на бизнес, но и на его потребителей и сотрудников из-за более высоких цен и более низкой заработной платы.