Как заработать деньги с помощью Binance P2P

Мы хотим поделиться некоторыми историями успеха о том, как пользователи Binance использовали преимущества P2P-платформы для увеличения своего дохода и достижения своих целей.

От хобби до образа жизни

Когда Энни* начала торговать Биткоином в 2018 году, она была биржевым трейдером. Она купила первые Биткоины у своего друга и сумела значительно увеличить капитал даже во время медвежьего рынка. «Торговля криптовалютой начала волновать меня больше, чем фондовый рынок. Я чувствовала уверенность в своих навыках, поэтому решила заняться криптотрейдингом на постоянной основе», — рассказала Энни.

Но есть одна проблема: она не может обналичить свой заработок по курсу, который ей удобен. В стране Энни при конвертации криптовалюты в наличные активы комиссия составляет от 2 до 3%. Энни рассказывает: «Я выбрала сочетание онлайн и оффлайн способов peer-to-peer вывода средств. Это оказалось очень трудной работой. Мне приходилось тратить время на выполнение дополнительных операций: нужно было рекламировать предложения обмена и тарифы, а также проверять надежность людей, с которыми я хочу совершить сделку».

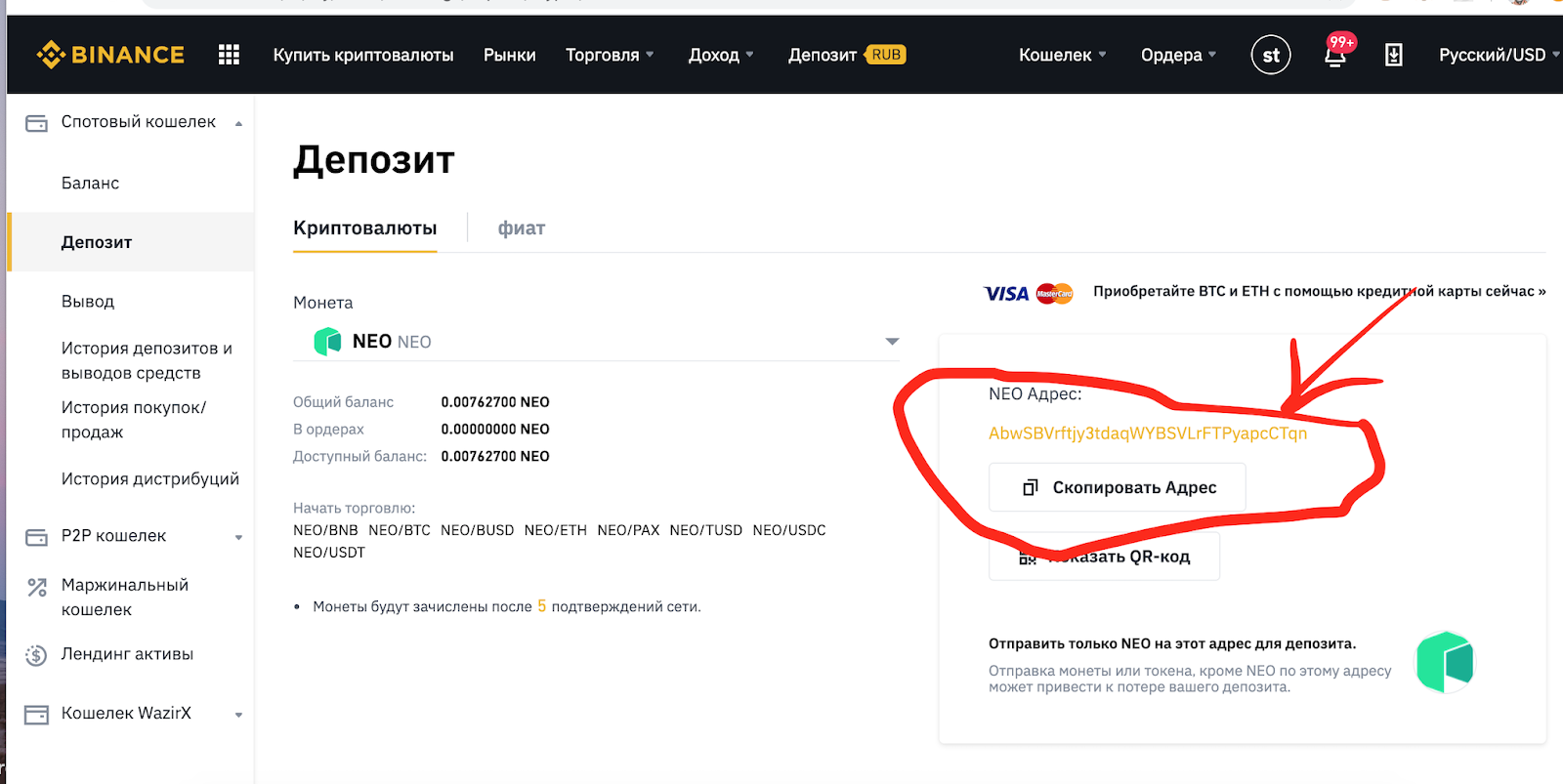

Удобный вариант для себя Энни нашла в прошлом году, когда состоялся запуск Binance P2P. Энни уже знает, что такое биткойн торговля и трейдит на Binance, поэтому ей даже не нужно выводить средства с биржи. Binance P2P берет на себя многие задачи, которые ранее приходилось выполнять Энни. На платформе можно рекламировать предложения обмена с помощью функции публикации объявлений, а увидеть их смогут только подтвержденные пользователи, верификацию которых Binance провела заранее.

«Теперь у меня больше времени, чтобы заниматься тем, что у меня получается лучше всего — торговать», — добавила Энни.

От сотрудника центра денежных переводов до инноватора

Сэм* узнал о Биткоине, когда работал в сервисе обмена и перевода денежных средств. Он рассказывает: «Пока я там работал, у меня была пара постоянных клиентов, которым платили за удаленную работу, и они появлялись с квитанциями о денежных переводах. Когда я спросил о том, в какой форме им платят, то получил ответ, что им переводят Биткоин, а затем они используют приложение для перевода своей зарплаты в наличные».

Заинтересовавшись перспективой удаленной работы, Сэм начал узнавать о том, как работает Биткоин. Он подружился с этими клиентами, а они поделились разочарованием по поводу потери больших сумм из-за неудобных курсов обмена, с которыми сталкиваются при выводе Биткоина в наличные. «Я также заметил, что все больше людей из моего круга друзей стали использовать Биткоин для заработка или для получения денег от близких за границей», — добавил он.

Уже будучи самоучкой в торговле криптовалютой, Сэм начал искать способы улучшения обслуживания клиентов, использующих крипто. В начале этого года он начал торговать на различных peer-to-peer платформах, включая Binance P2P, которая тогда только запустилась в его регионе.

«В конечном итоге я стал чаще использовать Binance P2P, потому там что могу легко управлять публикацией предложений. У своих клиентов в центре денежных переводов я покупал криптовалюту, для торговли и заработка использовал криптоактивы, а затем снова конвертировал доход и другие криптовалюты в наличные средства по приемлемым курсам», — поделился Сэм.

Экономический спасательный круг

Несколько лет назад Хосе* получил оплату за работу фрилансером в Биткоинах. «Я был не против получить Биткоины и подумал, что смогу найти способ сразу продать их. Но потом я увидел, что цена Биткоина выросла вдвое за одну неделю. Это заставило меня обратить внимание на Биткоин и некоторые альткоины», — сказал он.

Затем он совершил несколько P2P сделок и сосредоточился на фрилансе. Хосе рассказывает: «Это то, чем вы можете заниматься неполный рабочий день. Вы можете купить криптовалюту утром и затем решить, будете ли вы продавать ее днем или оставите в ожидании роста цены».

В то время, когда пандемия COVID-19 поразила весь мир, его работа на фрилансе подошла к концу. В регионе, где живет Хосе, также наблюдалась не самая благоприятная экономическая ситуация. К счастью, когда Хосе искал новые способы заработка, он нашел платформу Binance P2P.

«Я смог стать постоянным мерчантом на P2P-платформе. Увидев рост цены Биткоина в этом году, даже несмотря на большое падение в марте, многие жители моего города захотели инвестировать в криптовалюту. Биржа Binance и P2P-платформы позволили получить стабильный источник дохода, несмотря на все события, произошедшие в этом году», — сказал Хосе.

Биржа Binance и P2P-платформы позволили получить стабильный источник дохода, несмотря на все события, произошедшие в этом году», — сказал Хосе.

* В целях защиты пользователей все имена и места, упомянутые в этой статье, изменены.

Купить Биткоин

Binance P2P: Как заработать на криптовалютах

В 2020 году на криптовалютном рынке наблюдается значительный рост интереса к возможности получения дохода от криптовалютных активов.

Сейчас рынок действительно сформировался и стал привлекательным как для крупных корпораций и инвесторов, так и простых людей.

В этом материале мы расскажем о популярных способах заработка на криптовалютах, которые помогут получать доход с криптовалютных активов.

“BUY & HODL”

Купить криптовалюту, а затем ждать пока цена пойдет вверх, — это самый простой способ заработать на криптовалюте. Ключевое правило — “Покупай дешево, продавай дорого”.

Это долгосрочная инвестиционная стратегия требует определения перспективных на ваш взгляд активов, которые могут быстро меняться в цене, что приводит к регулярной прибыли.

Все, что вам нужно сделать, это проанализировать и оценить каждый актив, прежде чем вложить в него деньги. Несмотря на довольную простоту данного метода, нужно отметить существующие риски. Как правило, точно спрогнозировать как поведет себя тот или иной актив в будущем практически невозможно. Инвестор должен быть готов фактически “заморозить” свои средства на длительный срок, без возможности их использования. Есть вероятность ошибки и финансовых потерь в случае ошибки выбора актива.

ТРЕЙДИНГ

Активная торговля криптовалютами требует больше времени и специальных знаний, чем просто хранение монет. Не существует “правильного способа торговли” – существует множество различных торговых инструментов и стратегий для разных трейдеров. Стратегии могут зависеть от того, какими монетами вы владеете, сколько времени вы тратите на торговлю, используете ли вы одну платформу или несколько и т. д. Но правило такое же – “покупай дешево и продавай дорого”.

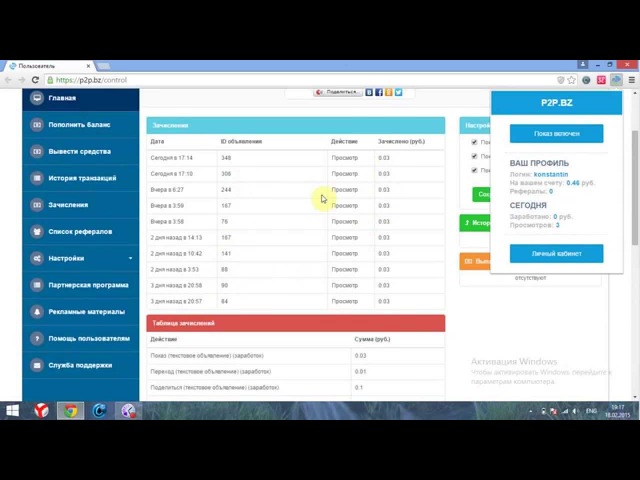

ПАРТНЕРСКАЯ ПРОГРАММА

Если у вас есть своя аудитория, большая или маленькая, партнерская программа, которую предоставляют большинство платформ, безусловно, является способом положить дополнительные деньги в ваш карман.

Для получения прибыли от партнерской или реферальной программы не требуется много знаний и специальных навыков. Вот несколько примеров, как вы можете заработать на партнерской программе:

Делитесь реферальной ссылкой со своими друзьями или знакомыми, чтобы они зарегистрировались на Binance

Если вы ведете свой видео блог, или у вас имеется свой сайт — сделайте обзор сервиса и включите в него свою реферальную ссылку

Если у вас есть страницы в социальных сетях с большим количеством подписчиков, используйте шанс, чтобы поделиться отзывом и ссылкой с вашей аудиторией

Каждый раз, когда кто-то из ваших знакомых или подписчиков воспользовался ссылкой, чтобы зарегистрироваться и начал использовать нашу платформу — вы будете получать пассивный доход!

АРБИТРАЖНАЯ ТОРГОВЛЯ

Торговля криптовалютами — прибыльный бизнес, но есть нюансы, о которых необходимо знать, прежде чем начать заниматься трейдингом. Арбитражная торговля — это относительно низкорисковая торговая стратегия. В большинстве случаев она подразумевает покупку и продажу одного и того же актива на разных биржах или P2P платформах.

В большинстве случаев она подразумевает покупку и продажу одного и того же актива на разных биржах или P2P платформах.

Важно отметить, что не существует такого понятия, как гарантированная прибыль. Однако арбитражная торговля является одним из лучших вариантов.

Важно понимать, что задача арбитражного трейдера состоит не только в том, чтобы найти эти ценовые различия, но и в том, чтобы быстро сориентироваться и совершить торговые операции в течение короткого периода времени, поскольку другие арбитражные трейдеры, скорее всего, также увидят эту разницу в цене, и хорошие возможности извлечь выгодно могут быстро закончиться. Поэтому трейдеры должны быть быстрыми, чтобы воспользоваться спрэдами, когда они появляются, так как спрэд может исчезнуть в течение нескольких минут.

Кроме того, поскольку арбитражные сделки, как правило, являются низкорисковыми, доходность, как правило, тоже низкая. В результате арбитражные трейдеры не только должны действовать быстро, но и оперировать не маленькими суммами, чтобы эффективно использовать эту стратегию.

Наиболее распространенные виды арбитражной торговли

Давайте рассмотрим различные виды арбитражной торговли. Есть несколько различных типов, которые довольно часто используются.

Наиболее распространенным видом арбитражной торговли является биржевой арбитраж. Трейдер покупает один криптоактив на одной бирже и продает его на другой. Такая стратегия отлично работает и при P2P трейдинге, с учетом разницы цен на биткоин или другие активы на разных P2P платформах.

Еще одним очень распространенным видом арбитражной торговли в мире криптовалют является треугольный арбитраж. Этот тип арбитража заключается в том, что трейдер замечает расхождение цен между тремя различными криптовалютами.

Идея проста – обменивать первую валюту на вторую, вторую — на третью и, в конце концов, третью — на первую.

В отличие от классического арбитража, на P2P платформах есть еще одна возможность заработать — использоваться различные методы оплаты и различные валюты. Если вы имеете возможность осуществлять торговлю не только в местной валюте, то это может быть дополнительной возможностью использовать разницу в цене.

ЧТО СТОИТ УЧИТЫВАТЬ

Многие трейдеры, особенно новички, рассчитывают только на прибыль, которую они получат от успешных сделок. Однако они забывают о расходах, с которыми им придется иметь дело. Биржевые комиссии могут забрать значительную часть ваших доходов, и вы даже не заметите этого. Давайте рассмотрим, с какими издержками вы можете столкнуться:

Это самая распространенный вид комиссии, который применяется к любым рыночным операциям. Комиссия взимается биржей при внесении и снятии средств на ваш банковский счет или кредитную карту. Таким образом вы должны стремиться найти самую низкую комиссию.

Если говорить исключительно о P2P торговле, то на некоторых платформах мейкеры платят комиссии от 0,5% до 1% при успешной сделке. Поэтому очень важно включить данный процент в вашу конечную цену.

Как правило биржи не взимают комиссию, если вы пополняете свой криптовалютый баланс. Однако если вы выводите средства на внешний адрес, вам придется заплатить комиссию.

Арбитражные возможности могут возникнуть в любое время суток. Вам нужно следить за рынком, чтобы заметить их. Существует более высокая вероятность возникновения ценовых различий во время волатильности рынка, поэтому вам необходимо следить за последними новостями и событиями, которые могут привести к таким изменениям.

Итак, если вы планируете зарабатывать деньги на криптовалютах и начать криптовалютный арбитраж, то обязательно проведите свое исследование и анализ рынка, чтобы вы могли извлечь из трейдинга максимальную выгоду и больше возможностей для получения прибыли.

Станьте трейдером на P2P чтобы зарабатывать деньги на собственном обменном бизнесе! Это потребует времени и стартового капитала, оно того стоит!

* Содержание этой статьи предназначено только для информационных целей, вы не должны трактовать любую подобную информацию или другие материалы как инвестиционные, финансовые или другие советы.

р2р-обмен криптовалюты (ноябрь 2021) — vipidei.com

По мере роста биткоина он привлекает все больше внимания людей, которые хотят заработать на цифровых активах.

Кто-то добывает криптовалюту при помощи майнинга, а кто-то играет на бирже или зарабатывает другими способами.

Поговорим о бизнес-идее прямого обмена цифровых монет. Такой обмен еще называют peer to peer, или р2р.

Сегодня биткоином торгуют на биржах. Они бывают централизованными и пиринговыми. Первые имеют хозяев и контролируются ими.

В качестве примера можно привести прецедент в Китае, когда Правительство решило приостановить вывод средств, заработанных на криптовалютной бирже. Поскольку речь идет об одной из стран, где оборот биткоинов не легализован, страховки от таких неприятностей не существует и в России.

Сильные стороны пиринговых бирж

Пиринговые или же децентрализованные биржи меняют биткоины на разные фиатные деньги. Их сильная сторона – в повышенной анонимности (здесь можно менять валюты без верификации) и отсутствии единого центра.

Среди самых известных пиринговых бирж выделяется Localbitcoins.

С помощью таких бирж пользователь может совершать обмен в любой стране, переводя биткоины на любую фиатные деньги или наоборот.

Как зарабывают на таком обмене валюты? Это легко увидеть на конкретном примере.

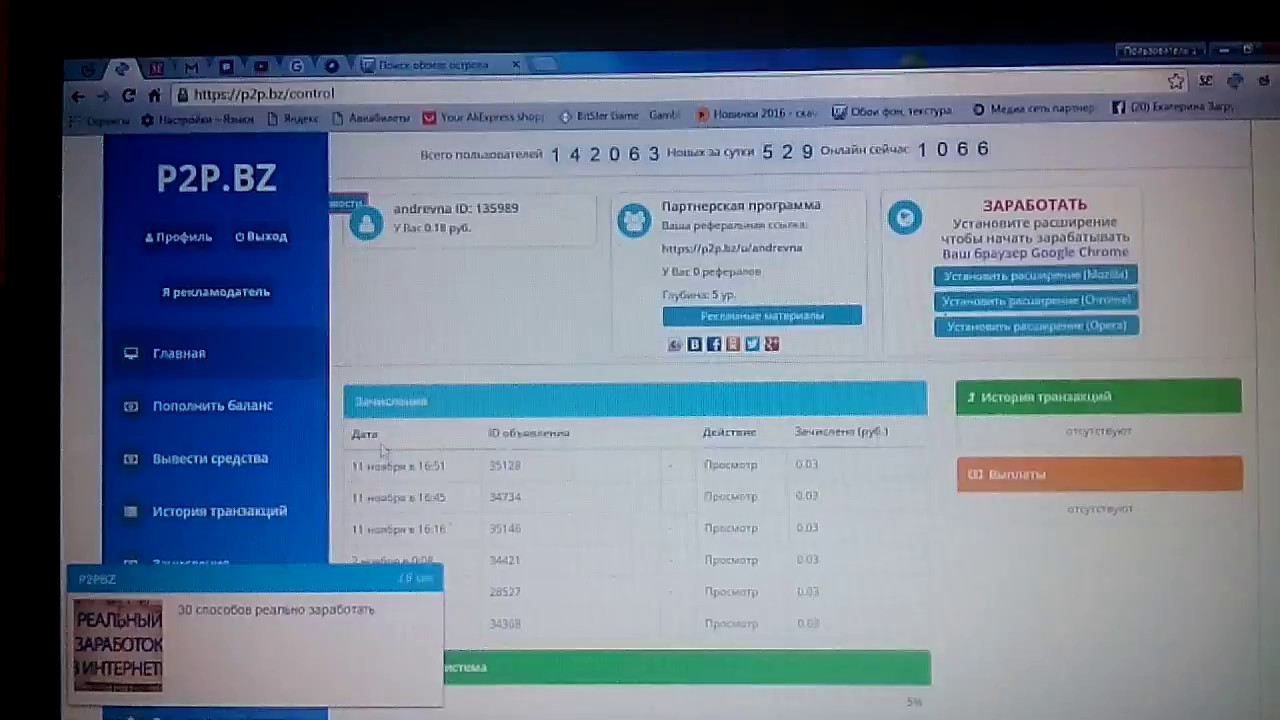

- Регистрация. Для продажи или покупки на бирже на ней нужно для начала зарегистрироваться.

- Перевод средств на кошелек. Биржи обычно предлагают массу вариантов, начиная от перевода с банковских средств и заканчивая электронными валютами, скажем, ЯндексДеньгами.

- Подбор пары. Вам нужно определиться, в каком именно направлении вы будете торговать. Чаще всего это биткоин – доллар или биткоин – евро.

- Отслеживание предложений. Регулярно появляются объявления о покупке или продаже той или иной валюты. Там можно посмотреть курс, лимит средств, способ платежа и контрагента. Кроме того, можно давать свое объявление, но в таком случае система возьмет с вас 1% за операцию.

- Обмен. Подтвердите, что вы совершаете операцию. На предложение об обмене тоже надо будет откликнуться.

- Отслеживание колебания курсов. Владельцы биткоина на бирже постоянно мониторят колебания.

Следите за тем, какой именно курс вас устроит. Когда цена пойдет в эту сторону, продавайте. Но при расчетах нужно учитывать комиссионные. Данные можно уточнить, если зайти в кошелек. Многие также пользуются специальными программами.

Следите за тем, какой именно курс вас устроит. Когда цена пойдет в эту сторону, продавайте. Но при расчетах нужно учитывать комиссионные. Данные можно уточнить, если зайти в кошелек. Многие также пользуются специальными программами. - Подведение итогов. Все, что останется у вас после выплаты комиссий — ваш заработок.

Localbitcoins отличается тем, что дает возможность возвращать за счет системы кэшбэка до 3% от общей суммы сделки.

Сколько реально заработать

Сумма заработка зависит напрямую от скачков курса. В любом случае вы всегда можете действовать по принципу «покупай и держи».

В долгосрочной перспективе курс растет, хотя временами может уходить в просадку. А в моменты сильных колебаний можно заработать и при покупке-продаже за день.

Но помните, биржевая игра – не для новичков, и никогда не вкладывайте в нее существенные для себя суммы.

Опытные трейдеры также могут торговать между разными биржами. Правда, здесь необходимо очень быстро принимать решения, придется оперировать крупными суммами и большим количеством цифр.

Хотите узнать все работающие способы заработка на криптовалютах? Скачивайте бесплатную книгу «Откровенная правда о 25 статегиях заработка на криптовалютах и блокчейне»и приходите на бесплатный онлайн мастер-класс.

Шанс на чудо: небогатые россияне увлеклись криптовалютой

Только один из тысячи россиян сегодня владеет криптовалютой, свидетельствуют результаты исследования, проведенного платформой для обмена цифровых валют Binance. Из них 46% считают криптовалюту своим увлечением, а для 45% цифровые валюты являются дополнительным источником дохода. 5,6% участников опроса заявили Binance, что операции с криптовалютой являются для них основным источником дохода.

При этом только четверть (25,7%) участников исследования когда-либо использовали криптовалюты для оплаты товаров или услуг, 72,7% опрошенных не имеют опыта использования криптовалют в качестве средства оплаты, а 79,2% указали, что возможность оплачивать товары и услуги криптовалютой не имеет для них критически важного значения.

«В России и странах СНГ пока есть неопределенность с точки зрения регулирования криптовалют, и в большей степени пользователи относятся к криптоактивам как к способу заработка или инвестиций, но во многих странах оно уже иное», – отмечает директор Binance в России и СНГ Глеб Костарев. Он считает, что и в России владельцы криптовалют все чаще будут видеть в них в первую очередь средство платежа. «У криптовалют огромное пространство для роста, – уверен Костарев. – С уровнем их проникновения в жизнь обычных людей будет меняться и отношение к ним. Уверен, что в будущем криптовалюты способны заменить и фиатные деньги, поскольку у криптоактивов намного больше возможностей».

Но, пожалуй, самый интересный и неожиданный вывод исследования Binance заключается в том, что криптовалютами сегодня в основном владеют россияне со средним и низким уровнем дохода: более 50% владельцев цифровых активов считают свой уровень дохода средним, а 29,6% – низким. При этом 27,4% респондентов тратят на покупку криптовалют собственные сбережения, а около 3% купили «крипту» на взятый в банке кредит. Еще суммарно столько же одолжили деньги у друзей или продали личное имущество, чтобы вложиться в цифровые активы.

Еще суммарно столько же одолжили деньги у друзей или продали личное имущество, чтобы вложиться в цифровые активы.

Доля пользователей платформы, относящих себя к людям, имеющим высокий доход, составила всего 1,7%. «У кого меньше доход, тот быстрее находит высокодоходные активы для увеличения своих инвестиций», – объясняет аналитик ИАЦ «Альпари» Владислав Антонов. А людей с высокими доходами может отталкивать высокая волатильность, тот факт, что криптовалюта ничем не обеспечена, и отсутствие регуляторной базы, которая позволила бы защитить инвестиции, считает он.

Почти две трети (61,2%) участников исследования уверены, что на популярность криптовалют повлияла пандемия коронавируса, еще 25% считают, что влияние коронавируса было частичным. «Пандемия дала толчок к поиску перспективных инструментов инвестирования, а борьба с ней со стороны центробанков запустила инфляционную спираль, – соглашается Антонов. – Во время пандемии люди, потеряв работу или работая на удаленке, стали искать дополнительный источник дохода, а криптовалюта стала защитным активом от инфляции. Из-за высокой волатильности она показала хорошую доходность, поэтому привлекла к себе внимание».

Из-за высокой волатильности она показала хорошую доходность, поэтому привлекла к себе внимание».

При этом залезать в долги или распродавать имущество, чтобы купить криптовалюту, нельзя. «Если покупатели криптовалюты перевели все свои сбережения в криптовалюту именно сейчас, это не совсем правильный ход, так как сейчас на рынке всего 20% частных инвесторов, остальные – это институционалы: банки, инвестфонды, крупнейшие компании, – указывает генеральный директор криптовалютной p2p-площадки Chatex Майкл Росс-Джонсон. – При таком соотношении сил и капиталов любые движения институциональных инвесторов могут привести к потерям частников».

Сейчас доля общих сбережений, которая должна храниться в цифровых активах, не должна превышать 30%, считает он. «Больше держать в криптовалюте не стоит, так как на рынке очень быстро может измениться ситуация – если институционалы начнут выходить из биткойна, это сразу приведет к обрушению цены и частные инвесторы могут много потерять», – предупреждает Росс-Джонсон.

Оценить криптовалюты как долгосрочное средство сбережений пока сложно – нужно делать скидку на то, что само по себе это явление еще очень молодое, отмечает директор сервиса обмена криптовалют Alfacash Никита Сошников. «Думаю, что портфель, в котором криптовалюта составляет 15–20% от общего размера накоплений, вполне разумен с учетом ситуации в 2021 г.», – считает он, называя криптовалюту возможностью «самостоятельно планировать свое финансовое будущее без оглядки на государственные меры поддержки экономики и населения».

Потрачено. Как в Рунете пиратили игры и к чему это привело — Секрет фирмы

Как пираты захватили торренты

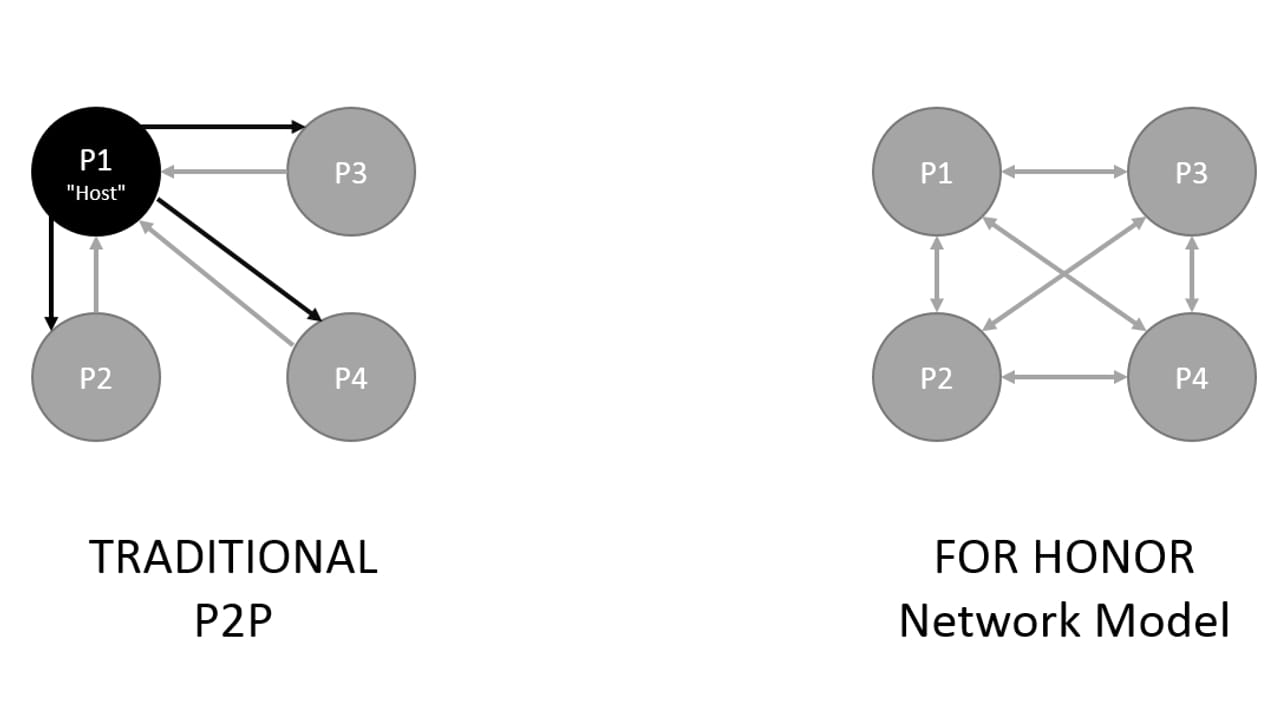

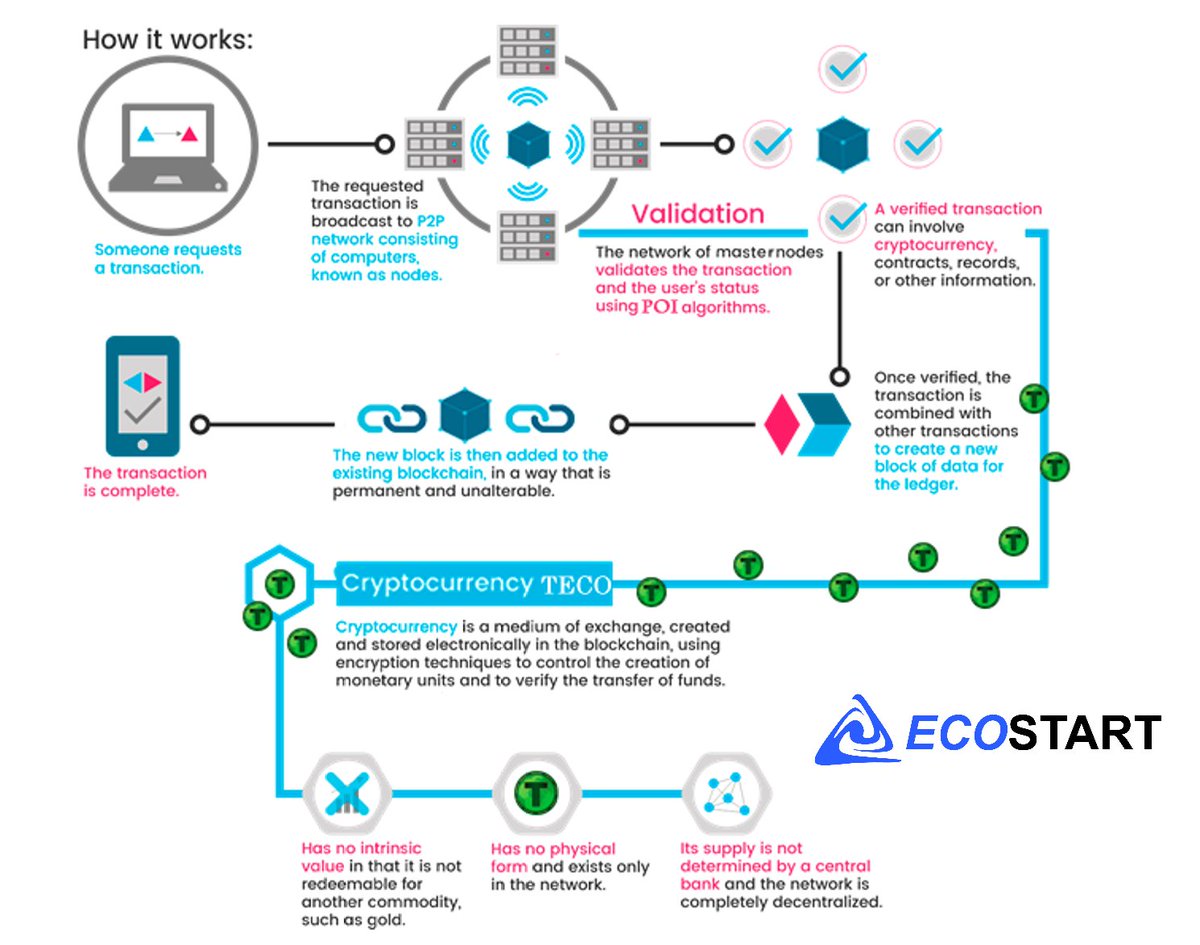

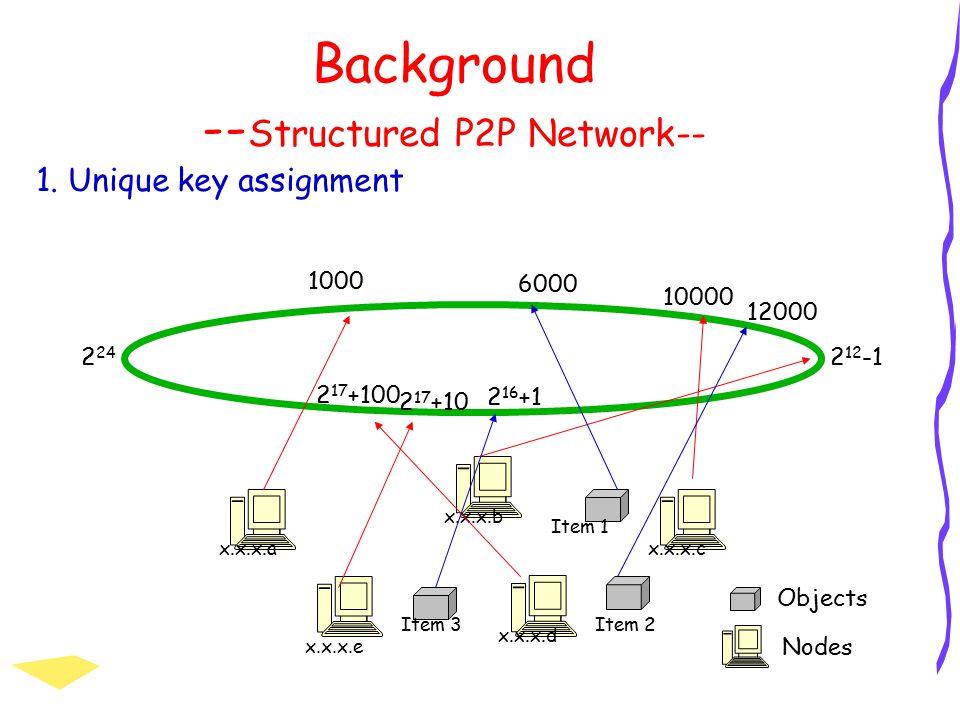

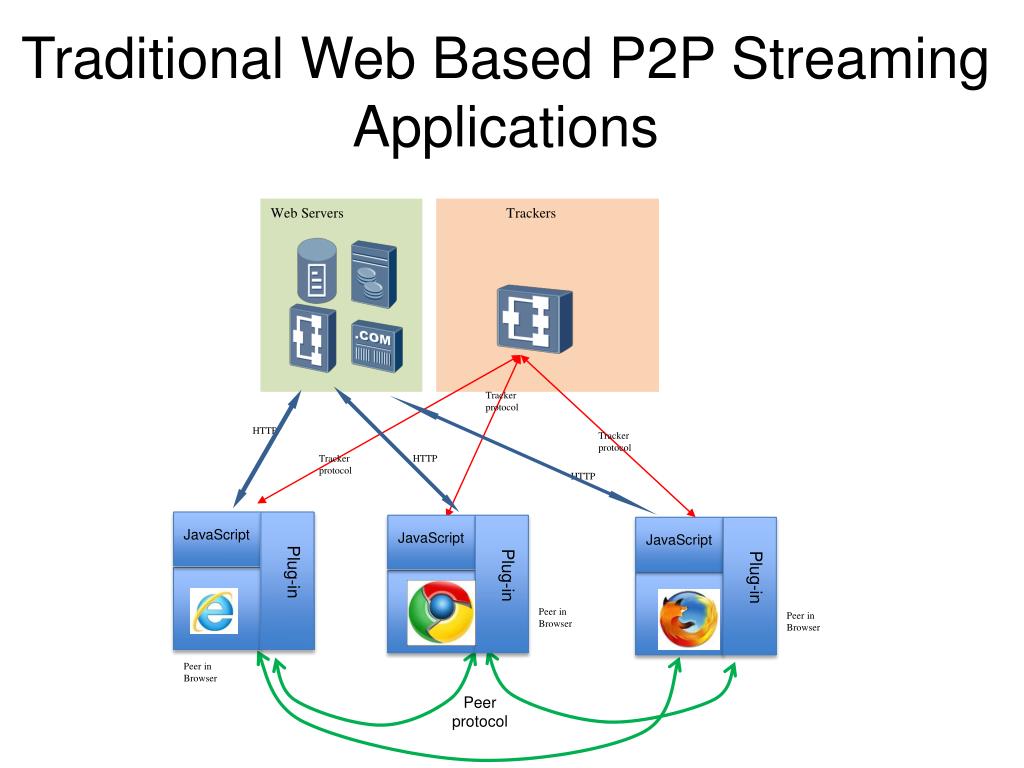

Распространять нелегальные копии игр, музыки и фильмов в Сети помогали одноранговые компьютерные сети (их ещё принято называть P2P — от англ. peer-to-peer, «равный к равному»). В них все компьютеры — участники сети равноправны. В том числе каждый может выполнять функции сервера, где хранятся файлы.

На технологии P2P вырастали «городские» порталы типа Sibnet. ru, BKR.ru, bt.inteleca.org и другие. На них в свободном доступе размещались ворованные фильмы, клипы, игры, музыка. Многие локальные провайдеры владели такими сайтами и даже использовали их в рекламе как конкурентное преимущество.

ru, BKR.ru, bt.inteleca.org и другие. На них в свободном доступе размещались ворованные фильмы, клипы, игры, музыка. Многие локальные провайдеры владели такими сайтами и даже использовали их в рекламе как конкурентное преимущество.

Вскоре на смену локальным сетям пришли торренты. Для обмена файлами в них использовался специальный пиринговый (P2P) сетевой протокол — BitTorrent. Это работает так: вы скачиваете файл себе на компьютер и после этого раздаёте его другим участникам сети. Чем больше раздач, тем выше скорость скачивания.

Эта особенность сформировала целые сообщества. Сайты с торрент-файлами (трекеры) требовали от пользователей в обязательном порядке стоять на раздаче. В противном случае можно было уронить свой рейтинг на платформе и потерять возможность скачивать новые файлы. На некоторых трекерах отменить лимит на скачивание без раздачи можно было за отдельную плату.

Компьютеры многих пользователей не выключались сутками и трещали винчестерами (жёсткими дисками), работающими на износ из-за тысяч обращений со всего мира. Некоторые даже держали дома массивы дисков общей ёмкостью 8–10 ТБ. По тем временам это было космически много.

Некоторые даже держали дома массивы дисков общей ёмкостью 8–10 ТБ. По тем временам это было космически много.

В результате рынок «палаточных» пиратов пошатнулся — диски стали покупать реже, ведь всё то же самое можно было получить не вставая с дивана, да ещё и бесплатно.

Почему не сработали первые антипиратские меры

Чтобы защитить себя от пиратов, издатели игр ввели активацию своих продуктов: пользователю нужно было ввести код, который оставляли в коробке. Кроме того, игры отказывались работать без диска в приводе.

Пользователи быстро нашли программы для обхода ограничения: Virtual CD, Alcohol 120% или Daemon Tools. Они позволяли «завиртуалить» диск и использовать его образ, а операционная система думала, что диск находится в оптическом приводе.

Социальные сети на блокчейне: как заработать на публикациях

Социальные сети настолько плотно вошли в нашу жизнь, что многие не могут обойтись без них и нескольких часов. Тем не менее, не всем известно, что внутри всепоглощающей революции соцсетей происходит еще одна революция, которая направляет пользователей к криптовалюте, конфиденциальности и мотивации –децентрализованным социальным сетям на базе блокчейна.

Первой платформой соцсетей на основе блокчейна стал основанный в июле 2016 года Нэдом Скоттом (Ned Scott) и разработчиком Дэном Ларимером (Dan Larimer) проект Steemit. Платформа позволила пользователям зарабатывать за публикацию материалов, курирование контента и комментарии. Ресурс часто называют «криптовалютным Reddit».

Основатель проектов Bitshares DEX и DPoS и руководитель ресурса Block.one Лаример создал сайт вместе с сооснователем Scott на базе блокчейна Steem. Однако, несмотря на то, что сначала ресурс пользовался большой популярностью, постепенно интерес к нему стал затихать. Ряд управленческих ошибок и кадровых изменений (в том числе уход Ларимера в 2017 году) вкупе с криптозимой прошлого года привели к тому, что многие пользователи покинули ресурс в поисках более привлекательной альтернативы.

Тем не менее, именно Steemit положил начало применению технологии блокчейна в сфере платформ для соцсетей, обеспечив относительную сопротивляемость цензуре и награждения пользователей за участие. С другой стороны, остались нерешенными проблемы со спам-ботами и нарушением прав голосования.

С другой стороны, остались нерешенными проблемы со спам-ботами и нарушением прав голосования.

Исправить недостатки Steemit пытается запущенный в апреле этого года проект под названием Narrative.org , который стал новым домом для крипто-блоггеров, заинтересованных в более централизованном подходе. Сообщества на платформе организуются вокруг специальных ниш (меток), принадлежащих пользователям, которые получают за владение сообществом денежные выплаты. Также у пользователей имеется возможность выбора модераторов (данная функция в бета-версии сайта пока не реализована), которые будут бороться с заспамленностью сети. Однако центральный орган управления (Трибунал) обладает исключительным полномочием на принятие решений и активно управляет сообществом.

Другим известным «отпрыском» Steemit является первая японская соцсеть на блокчейне — ALIS. Подобно Narrative, ALIS ориентируется на группы по интересам (например, крипто-энтузиастов или любителей японских комиксов манга).

Основанный 15 апреля 2018 года сайт Memo.cash был запущен в сети Bitcoin Cash. Memo предлагает пользователем уникальный и разноплановый способ взаимодействия с блокчейном Bitcoin Cash. Хотя по сравнению с другими блокчейн-проектами визуально проект Memo не так привлекателен, пользователи по достоинству оценили функционал и инновационные аспекты платформы. К примеру, многие отмечают возможность оставлять временные метки на важной информации и делать ее практически неизменяемой.

Еще одна платформа, основанная на блокчейне Bitcoin Cash, называется Honest и была запущена в ноябре 2018 года.

«Интернет должен поощрять качественное мышление и быть местом не подвергаемых цензуре обсуждений», — говорится на сайте проекта.

Прямое голосование при помощи кошельков позволяет блоггерам на Honest получать за свои публикации криптовалюту BCH.

В целом, децентрализованные соцсети на базе блокчейна представляют достойную альтернативу популярным платформам наподобие Twitter, Reddit, Youtube, Instagram, Facebook, Medium, Linkedin и Patreon. Ниже представлен список наиболее популярных ресурсов.

Bitchute: P2P- платформа для видеообмена. Монетаризация обеспечивается при помощи Bitbacker, Coinpayments и других ресурсов. Основная направленность: политика/активизм. Аналог: Youtube.

Steemit: Платформа соцсетей на базе блокчейна Steem. Пользователи зарабатывают токены Steem и Steem Dollars (привязанные к доллару США) за публикации, комментарии и кураторство. Направленность: консультирование, финансы/экономика. Аналог: Reddit.

Аналог: Reddit.

Dlive: Платформа для обмена видео на базе блокчейна Lino. Изначально была основана на блокчейне Steem. Позволяет зарабатывать баллы Lino за публикации. Основные интересы пользователей: гейминг (онлайн-стриминг), анимация, аналитика. Аналог: Youtube.

Minds: Платформа соцсетей с открытым исходным кодом. Пользователи зарабатывают токены Minds стандарта ERC20. Направленность: политика/активизм. Аналог: Twitter/Facebook.

Dtube: Основанное на сети IPFS децентрализованное приложение на базе блокчейна Steem. Платформа для обмена видеофайлами, награждающая пользователей за публикации и курирование материалов токенами Steem. Основная направленность: новости, изобразительное искусство. Аналог: Youtube.

Earn: Платформа позволяет зарабатывать криптовалюту, отвечая на сообщения электронной почты или выполняя другие мелкие задания.

Narrative: Контролируемая пользователями платформа соцсетей для блоггеров. Пользователи зарабатывают токены NRVE за посты, комментарии, курирование, администрирование и владение группами. Аналог: Medium.

Scorum: Блокчейн-платформа, ориентированная на спортивные события и ставки. Пользователи получают монеты SCR за создание контента и курирование. Основные интересы: спорт, азартные игры/ставки.

Voice: Платформа соцсетей, основанная на блокчейне Block.one EOS. За участие пользователи получают токены Voice. Стоит отметить, что упомянутый выше основатель Steemit Лаример вместе с гендиректором Block.one Бренденом Блумером (Brendan Blumer) вновь решил попробовать свои силы на поприще соцсетей, основав новую платформу Voice, запущенную 1 июня этого года.

Memo: Платформа соцсетей на основе блокчейна Bitcoin Cash. За публикации пользователи получают криптовалюту BCH. Направленность: Bitcoin Cash, блоггерство. Аналог: Twitter.

За публикации пользователи получают криптовалюту BCH. Направленность: Bitcoin Cash, блоггерство. Аналог: Twitter.

Sapien: Новостная платформа на основе блокчейна Ethereum. Валюта платформы – токены SPN. Ресурс нацелен на борьбу с фейковыми новостями. Основная направленность: новости.

Indorse: Основанная на блокчейне Ethereum платформа профессиональных соцсетей. За активность в сети пользователи получают токены IND. Основная направленность: рекрутинг. Аналог: Linkedin.

Bitbacker: платформа поиска фанатов, позиционирующая себя как криптовалютный аналог Patreon.

Obsidian: PoS-блокчейн с приложением/платформой для отправления мобильных сообщений. За обеспечение безопасности сети пользователи получают токены ODN.

Socialx:

Аналог: Instagram.

Аналог: Instagram.Honest: Основанная на блокчейне BCH платформа для блоггеров, получающих за создание контента монеты BCH. Аналог: Medium.

Local.bitcoin.com: P2P-платформа для торговли и обмена криптовалют. Основные интересы: криптовалюта. Аналог: Localbitcoins.com.

Несомненно, все платформы разные и обладают своими достоинствами и недостатками. И хотя выбрать подходящую площадку порой непросто, очевидно, что для поклонников соцсетей, приверженцев крипто, блоггеров, разработчиков, журналистов и предпринимателей, ориентированных на новое поколение социальных платформ с уникальными возможностями, наступило удивительное и перспективное время.

Источник

P2P биржи криптовалют – ТОП-10 лучших

Биржи криптовалют, работающие по системе peer-to-peer, подразумевают прямой обмен коинами между участниками рынка. Площадка выступает гарантом, обеспечивающим честность совершения сделки. Это позволяет экономить на комиссиях, самостоятельно устанавливать курс обмена, а также обеспечивает вариативность способов оплаты. В обзоре от ProstoCoin познакомим вас с лучшими биржами P2P для криптовалют и процессом работы с ними.

Площадка выступает гарантом, обеспечивающим честность совершения сделки. Это позволяет экономить на комиссиях, самостоятельно устанавливать курс обмена, а также обеспечивает вариативность способов оплаты. В обзоре от ProstoCoin познакомим вас с лучшими биржами P2P для криптовалют и процессом работы с ними.

Лучшие P2P площадки для обмена криптовалют

Сегодня для работы с криптовалютами существует множество сервисов. Каждый имеет свои особенности. При составлении данного рейтинга лучших Р2Р бирж мы учитывали безопасность и удобство заключения сделок, а также их соответствие потребностям рынка СНГ.

LocalBitcoins

- Дата основания: 2012 год.

- Поддерживаемые криптовалюты: ВТС.

- Способы оплаты: банковские переводы и карты, альткоины, Webmoney, Neteller AdvCash и многие другие.

- Комиссии: 1% от суммы сделки (взимается с продавца).

- Преимущества: самая популярная платформа; для безопасности каждой транзакции предоставляется услуга депонирования платежей.

- Недостатки: постепенно вводятся жесткие требования KYC, но для крупных продавцов; лимиты на количество объявлений для новичков.

Платформа LocalBitcoins стала одной из первых peer-to-peer бирж и предоставляет все функции, которые можно ожидать от торговли Р2Р. На LocalBitcoins люди со всего мира могут размещать частные объявления о покупке и продаже биткоина, самостоятельно выбирать обменный курс и способы оплаты.

На сервисе действует система условного депонирования средств, которая гарантирует, что условия сделки будут соблюдены. Это означает, что если продавец вдруг захочет исчезнуть с вашими деньгами, LocalBitcoins все равно перечислит вам биткоины со счета депонирования.

Binance P2P

- Дата основания: 2017 год.

- Поддерживаемые криптовалюты: BTC, BUSD, BNB, USDT, ETH, DAI.

- Способы оплаты: наличные, банковские карты, AdvCash, Яндекс.Деньги, QIWI, Payeer, PayPal и еще свыше 50 способов.

- Комиссии: без комиссии.

- Преимущества: большое количество предложений, отсутствие каких-либо комиссий и безопасность, гарантируемая ведущей биржей.

- Недостатки: обязательна верификация.

Ведущая по объему торгов биржа обмена криптовалют Binance добавила в свой функционал площадку для прямого обмена коинами между пользователями. В разделе торговли “Р2Р” можно разместить заказ на покупку/продажу криптовалюты либо откликнуться на одно из уже действующих предложений и обсудить все подробности с продавцом.

Binance P2P применяет систему депонирования для защиты продавцов и покупателей. Пользователи могут также в режиме 24/7 обратиться в службу поддержки платформы, чтобы разрешить любой спорный вопрос.

Paxful

- Дата основания: 2015 год.

- Поддерживаемые криптовалюты: ВТС, USDT.

- Способы оплаты: карты, PayPal, подарочные карты Amazon, Western Union, MoneyGram.

- Комиссии: 1% с продавца.

- Преимущества: отсутствие комиссии для покупателей, предоставляется бесплатный и надежный кошелек.

- Недостатки: работа поддерживается только с двумя криптовалютами.

Paxful позволяет продавать и покупать криптовалюты подобно тому, как можно продавать товары на eBay. Используя форму сайта, можно подать заявку на продажу или покупку ВТС и стейблокина Tether. Для удобства всем зарегистрированным пользователям предоставляется криптокошелек Paxful для хранения активов.

Используя форму сайта, можно подать заявку на продажу или покупку ВТС и стейблокина Tether. Для удобства всем зарегистрированным пользователям предоставляется криптокошелек Paxful для хранения активов.

Служба поддержки Paxful работает в режиме 24/7. Главный офис компании находится в США, есть еще три представительства в других странах. Для защиты пользователей используется система эскроу-счетов, рейтинги и двухфакторная аутентификация.

Bitpapa

- Дата основания: 2018 год.

- Поддерживаемые криптовалюты: ВТС, ETH, USDT.

- Способы оплаты: карты, QIWI, Яндекс. Деньги, Тинькофф, Сбербанк (всего более 100 способов).

- Комиссии: сборы за обмен отсутствуют, но взимается 0,5% за вывод.

- Преимущества: отсутствие обязательной верификации.

- Недостатки: не обнаружено.

Маркетплейс для р2р-обмена Bitpapa ориентируется на международный рынок и предоставляет для каждой страны удобные способы обмена. Сервис позволяет совершать обмен полностью без комиссии, обеспечивает безопасность сделки за счет escrow-счетов, имеет удобного Телеграмм-бота для быстрых сделок и собственный кошелек. Есть также мобильное приложение для iOS и Android, позволяющее получить доступ ко всем услугам площадки в смартфоне.

Есть также мобильное приложение для iOS и Android, позволяющее получить доступ ко всем услугам площадки в смартфоне.

Hodl Hodl

- Дата основания: 2018 год.

- Поддерживаемые криптовалюты: ВТС.

- Способы оплаты: Payeer, PayPal, Skrill, альткоины, карты и многое другое.

- Комиссии: 0,6% за сделку (по 0,3% с покупателя и продавца).

- Преимущества: анонимные сделки, дополнительный функционал.

- Недостатки: поддерживаются только сделки с Биткоином.

Сервис Р2Р-обмена Hodl Hodl пытается превзойти своих конкурентов за счет дополнительных функций. Например, сервис позволяет проводить анонимные сделки и, помимо функционала для купли/продажи, позволяет также давать криптовалюты в долг.

Hodl Hodl не просто удерживает средства продавца, но и предоставляет ключ к средствам депорирования за счет мультиподписных контрактов. Комиссия на сервисе, в отличие от других, делится в равных частях между покупателем и продавцом.

Litecoinlocal.

net

net- Дата основания: 2014 год.

- Поддерживаемые криптовалюты: LTC.

- Способы оплаты: банковские карты и переводы, PayPal, наличные и любой другой оговоренный способ.

- Комиссии: 1% от суммы сделки.

- Преимущества: многолетний опыт работы на рынке.

- Недостатки: небольшое количество предложений.

Платформа Litecoinlocal.net предназначена исключительно для прямой торговли Лайткоином. На площадке пользователи могут обмениваться между собой LTC частным образом, самостоятельно определяя курс и способы оплаты. Площадка только оказывает услуги депонирования средств для обеспечения безопасности.

Bisq

- Дата основания: 2014 год.

- Поддерживаемые криптовалюты: 126 криптовалют, включая ВТС.

- Способы оплаты: ВТС и множество альткоинов.

- Комиссии: зависит от размера сделки и варьируется от 0,05% до 0,7%.

- Преимущества: полностью децентрализованная одноранговая сеть для частных обменов.

- Недостатки: не поддерживается работа с фиатом.

Bisq — не просто площадка для Р2Р-обмена. Это одноранговая сеть, которую можно запустить на любом компьютере, установив специальное ПО. Сеть имеет открытый исходный код и управляется сообществом. Таким образом, Bisq более устойчив и независим. Каждый узел сети Bisq по умолчанию является узлом Tor, что позволяет проводить сделки полностью анонимно. Безопасность обеспечивается залогом от продавца и мультиподписью.

LocalCoinSwap

- Дата основания: 2018 год.

- Поддерживаемые криптовалюты: Bitcoin, Ethereum, Tether, USDC, DAI и другие криптовалюты.

- Способы оплаты: 250+ способов, включая банковские переводы, PayPal, карты и популярные криптовалюты.

- Комиссии: 1% от сделки (взимается с продавца).

- Преимущества: поддержка множества криптовалют и способов оплаты.

- Недостатки: не обнаружено.

Площадка LocalCoinSwap была создана совместными усилиями более чем 5000 человек, которых объединила общая миссия — предоставить людям возможность прямого и безопасного обмена. Это одна из первых бирж, которая создана обычными людьми для людей и полностью управляется своим сообществом. В настоящий момент сервис поддерживает работу со всеми популярными криптовалютами, имеет собственный кошелек для хранения и множество открытых предложений.

Это одна из первых бирж, которая создана обычными людьми для людей и полностью управляется своим сообществом. В настоящий момент сервис поддерживает работу со всеми популярными криптовалютами, имеет собственный кошелек для хранения и множество открытых предложений.

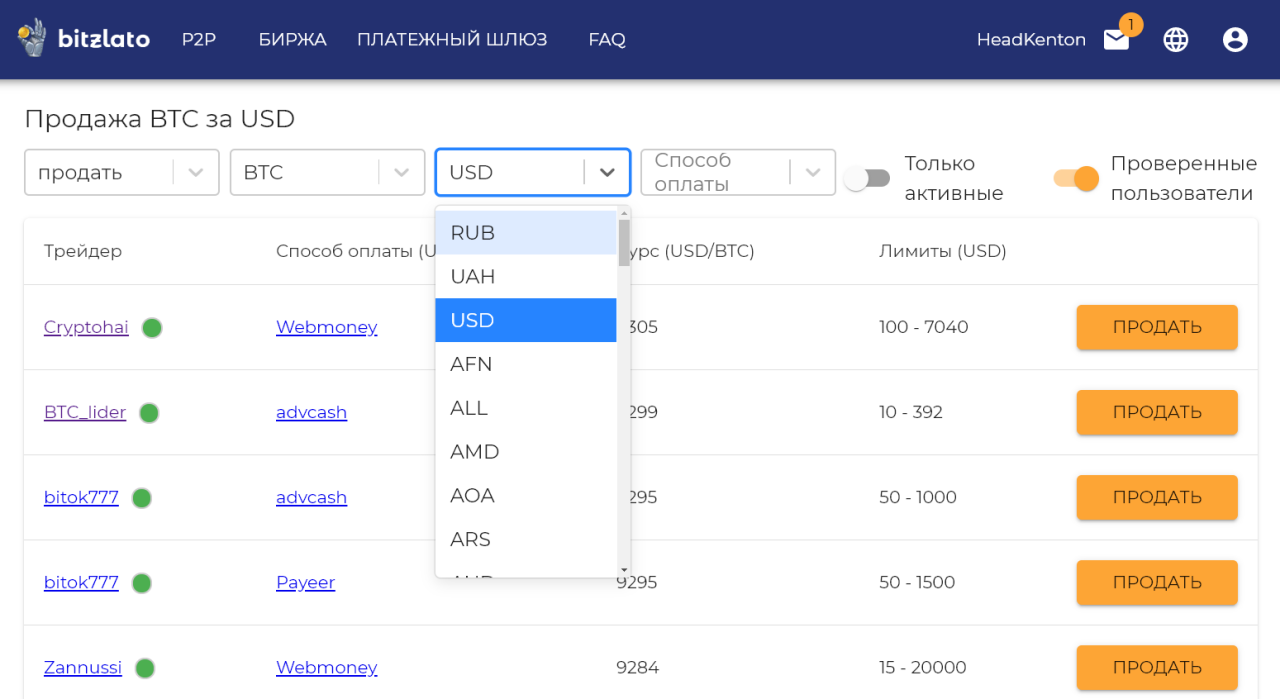

Bitzlato

- Дата основания: 2016 год.

- Поддерживаемые криптовалюты: BTC, ETH, DOGE, LTC, DASH и другие.

- Способы оплаты: Webmoney, Яндекс.Деньги, QIWI, LiqPay, карты и другое.

- Комиссии: 0%

- Преимущества: отсутствие комиссии, в поддержке множество криптовалют и способов оплаты.

- Недостатки: не обнаружено.

Биржа обмена криптовалют Bitzlato возникла из Телеграмм-бота для обмена криптовалют. В настоящий момент это крупная компания, предоставляющая целый комплекс инструментов для работы с криптовалютами. Bitzlato — это Р2Р обменник, платежный шлюз, биржа, кошелек и платформа для кредитования. У сервиса есть также удобное мобильное приложение, чтобы полный спектр функционала был всегда под рукой.

LocalCryptos

- Дата основания: 2017 год.

- Поддерживаемые валюты: BTC, ETH, LTC, DASH.

- Способы оплаты: банковский перевод, наличные, MoneyGram, QIWI, AdvCash, WeChat Pay, PayPal и многие другие.

- Комиссии: 0,25% для тех, кто размещает предложение; 0,75% для тех, кто откликается на него.

- Преимущества: вариативность способов оплаты, хорошая репутация, конфиденциальность.

- Недостатки: не обнаружено.

Пиринговая торговая площадка LocalCryptos ранее была известна под именем LocalEthereum. После того, как в 2019 году количество пользователей перешагнуло отметку в 100 тысяч, компания решила открыть двери также для Биткоина и ряда популярных криптовалют, а также провести ребрендинг и сменить название.

Служба поддержки сервиса работает на трех языках, включая русский. Безопасность сделок достигается с помощью смарт-контрактов. Преимуществом платформы является то, что для совершения сделок на ней не требуется верификация личности. Новым пользователям достаточно подтвердить адрес электронной почты.

Новым пользователям достаточно подтвердить адрес электронной почты.

Что такое P2P биржа

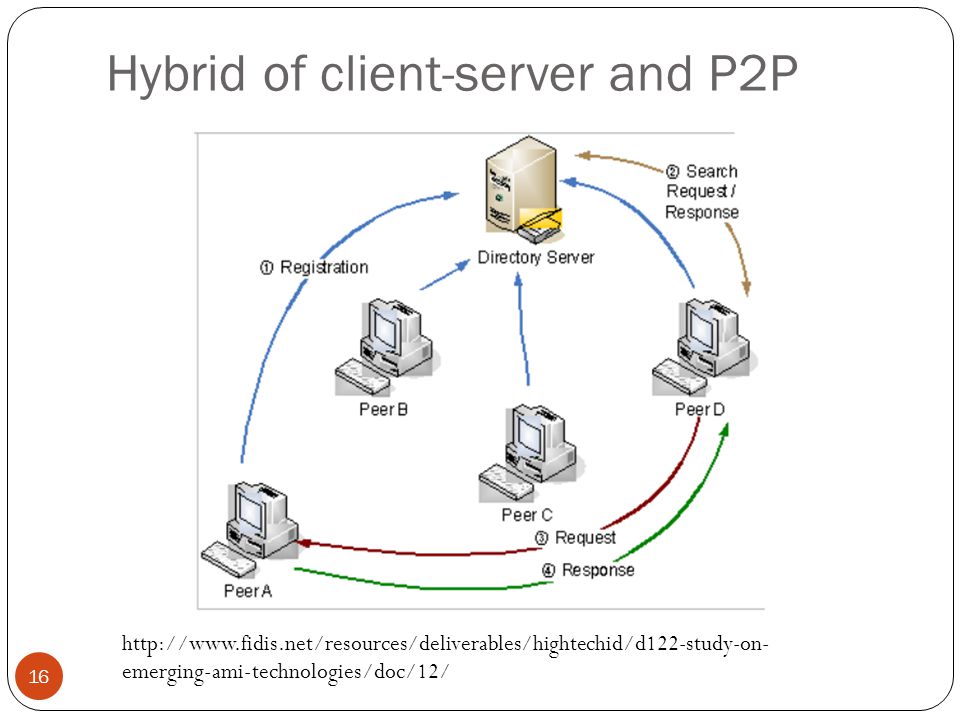

P2P биржа — площадка для торговли криптовалютами, которая позволяет пользователям совершать сделки напрямую без участия центрального сервера для управления.

С момента появления ВТС и других криптовалют операции по продаже и обмену совершались, преимущественно, на централизованных биржах, которые управлялись конкретными компаниями и людьми. Это удобно, но отчасти перечит основному принципу цифровых денег — децентрализации. Помимо этого, централизованные биржи вынуждены подчинятся конкретным законам, регулирующим их деятельность. На практике это чаще всего выражается в обязательной верификации пользователей для соблюдения требований KYC и высоких комиссиях.

Одноранговые P2P биржи стали естественным предложением для борьбы с ограничениями для криптовалют и ключевой альтернативой централизованным биржам. P2P-площадки, как правило, могут предложить более лояльные условия обмена, низкие комиссии, свободный выбор способов оплаты. Контрагенты буквально могут договориться о сделке на любых интересных им условиях, а площадка выступает гарантом безопасности их сделки.

Контрагенты буквально могут договориться о сделке на любых интересных им условиях, а площадка выступает гарантом безопасности их сделки.

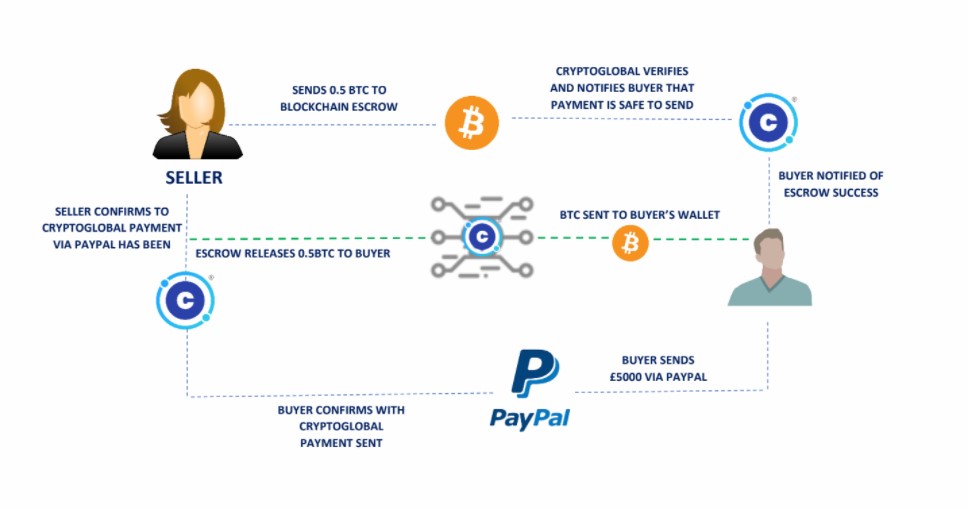

Принцип работы P2P платформы

В отличие от централизованных бирж, где пользователи покупают криптовалюту у конкретной конторы или криптобиржи, на биржах peer-to-peer сделка осуществляется напрямую между двумя пользователями. В таком формате сделки биржа Р2Р выступает, в первую очередь, информационным порталом, позволяющим продавцам и покупателям находить друг друга, размещая объявления для покупки и продажи криптовалют. Это своего рода Avito, но только для криптовалют.

Покупатель или продавец могут разместить свое объявление о покупке или продаже криптовалюты, указав предпочтительный курс обмена и способ оплаты. Когда найдется пользователь, которого удовлетворяют условия обмена, начнется сделка. Большинство бирж P2P защищают сделки с помощью escrow-счетов. Это означает, что? когда сделка будет начата, установленное количество монет будет заморожено на счету продавца.

Далее покупатель должен выполнить свои условия сделки, перечислив оговоренную сумму по реквизитам продавца. После подтверждения получения платежа криптовалюта пересылается покупателю. Это гарантирует, что продавец не сможет просто «сбежать» с полученными деньгами.

За свои услуги сервис может взимать небольшую комиссию. Взамен пользователи могут рассчитывать на службу поддержки и оперативное разрешения спорных ситуаций.

Как выбрать P2P биржу

При выборе Р2Р биржи рекомендуется обратить внимание на следующие параметры:

- Репутация. Сотрудничать рекомендуется с проверенными платформами, которые имеют многолетний опыт работы на рынке и хорошие отзывы пользователей.

- Предложения рынка. Р2Р-обмен может занять много времени, если на платформе недостаточно предложений и небольшой поток посетителей.

- Способы оплаты. Многие биржи позволяют договариваться о любых удобных способах оплаты, но есть площадки, которые не работают с фиатом или поддерживают обмен только по строго заданным направлениям.

- Безопасность. Внимательно изучите, как гарант собирается защищать вас при сделке. Обычно для защиты используется депонирование средств. Есть сервисы, внедрившие систему рейтинга и отзывов.

- Комиссионные сборы. На Р2Р биржах комиссия, в основном, меньше, чем на централизованных, а для покупателей часто и вовсе отсутствует.

Немаловажным критерием является и удобство работы с интерфейсом платформы, наличие русскоязычной версии. Если вы планируете часто работать с биржей, эти показатели также важны.

Как обменять криптовалюту

Для совершения сделки в качестве продавца необходимо зарегистрироваться на бирже и пополнить свой баланс, например, в ВТС. Далее можно самостоятельно разместить объявление о продаже, указав курс, количество монет и желаемые способы оплаты, либо же откликнуться на одно из предложений от покупателей.

Прежде чем инициировать сделку с конкретным пользователем, внимательно изучите представленную о нем информацию. В основном, Р2Р биржи позволяют посмотреть рейтинг, количество заключенных сделок, отзывы.

После начала сделки ее сумма замораживается на счету продавца. Как только покупатель перечислит деньги для покупки, он получит обратный платеж с криптовалютой. Если же по какой-либо причине сделка не была завершена, замороженные средства вернутся на счет продавца.

Как безопасно осуществить peer-to-peer перевод

Р2Р-платформы стараются защитить своих пользователей с помощью блокировки криптовалют, систем рейтинга. Однако некоторые уязвимости для мошенничества все же остаются. Транзакции в криптовалюте окончательны и необратимы, в то время как многие переводы в фиате можно отозвать. Поэтому существует риск, что покупатель может получить ВТС, а после отозвать транзакцию в своем банке. Покупатели же рискуют приобрести краденые или “грязные” монеты.

Рассмотрим основные риски и как их избежать:

- “Грязные” монеты. Централизованные биржи отслеживают пользователей, которые вносят на депозит краденые монеты, и блокируют их, поэтому большинство хакеров предпочитают использовать Р2Р-обменники.

Рекомендуется избегать сделок с продавцами с низким рейтингом.

Рекомендуется избегать сделок с продавцами с низким рейтингом. - Покупатель не заплатил. Перевод с фиатными деньгами может занять много времени, а покупатель может говорить, что платеж отправлен и криптовалюта ему нужна срочно. Но никогда не пересылайте криптовалюту до того, как фактически получите свои деньги.

- Истекли сроки спора. Количество времени, которое дается на заключение сделки и спор по ней, ограничено. Только в течении данного времени контрагенты могут обратиться к администрации ресурса для справедливого разрешения спорной ситуации. Поэтому внимательно изучите условия площадки и свои права при работе с ней.

В случае, если возникает повод для спора, нужно обратиться в арбитражную комиссию. Непредвзятый представитель администрации выслушает обе версии, проверит факты и вынесет свой вердикт. Замороженные средства в таком случае будут переданы стороне, которая оказалась права.

Плюсы и минусы

К преимуществам Р2Р бирж можно отнести:

- Отсутствие центрального органа управления, на который можно воздействовать (в том числе и на законодательном уровне).

- Относительно небольшие комиссии за совершение сделок.

- Отсутствие требований AML и KYC, что позволяет оставаться анонимными.

- Возможность самостоятельно выбирать курс и способы покупки.

При этом Р2Р биржи имеют, как правило, менее удобный интерфейс и меньшую ликвидность. Ключевым же недостатком является наличие некоторых лазеек для мошенничества.

Р2Р биржи уже сейчас стали достойной альтернативой централизованным торговым площадкам и могут предложить более выгодные условия для сделок, в том числе и полное отсутствие комиссии. Если же удастся побороть еще и проблемы с малыми объемами ликвидности, площадки для прямого обмена могут и вовсе стать ключевым двигателем торговли цифровыми активами. Ведь они лучше отражают основную концепцию криптовалют и избавляют от необходимости доверять свои сбережения посреднику. Помимо этого, Р2Р биржи не хранят на своих кошельках сбережения пользователей, а значит, и не интересны хакерам.

Может ли P2P-кредитование приносить пассивный доход? Краткое руководство — советник Forbes INDIA

Многие люди во всем мире действительно получают доход, делая разумный инвестиционный выбор и внедряя систему, которая помогает им использовать свои навыки, не затрачивая слишком много усилий или времени. Пассивный доход относится к доходам, которые применяются в системе к доходу от денежных потоков предприятия, и получается из различных источников без необходимости вложения значительного количества времени, энергии, усилий или каких-либо других ресурсов.

Пассивный доход относится к доходам, которые применяются в системе к доходу от денежных потоков предприятия, и получается из различных источников без необходимости вложения значительного количества времени, энергии, усилий или каких-либо других ресурсов.

Некоторые примеры пассивного дохода включают доход от портфеля, доход от аренды, доход от лицензионных отчислений, медийную рекламу, в то время как некоторые примеры пассивного дохода включают, среди прочего, электронные книги, каналы YouTube и P2P-кредитование.

Что такое P2P-кредитование?

P2P-кредитование напрямую связывает людей с незанятыми деньгами, заинтересованных в кредитовании нуждающимся в кредите, тем самым устраняя посредническую маржу. Это позволяет кредиторам получать более высокую прибыль от своих инвестиций, а заемщикам получать быстрые ссуды по более низкой цене.

Как я могу заработать с помощью P2P-кредитования?

Кредиторы возвращают деньги, которые они ссужают, в форме EMI - ежемесячных инвестиций, которые включают в себя как основную сумму, так и полученный процентный доход. Каждый месяц заемщик производит выплаты кредиторам через EMI. Платформа P2P-кредитования собирает EMI от имени кредитора от заемщика и добавляет их на счет условного депонирования кредитора, откуда кредитор может выбрать снятие средств или повторное инвестирование.

Каждый месяц заемщик производит выплаты кредиторам через EMI. Платформа P2P-кредитования собирает EMI от имени кредитора от заемщика и добавляет их на счет условного депонирования кредитора, откуда кредитор может выбрать снятие средств или повторное инвестирование.

Большинство кредиторов могут получать высокую и стабильную прибыль, создавая диверсифицированный портфель.Однако создание портфеля, который снижает риск дефолта за счет распределения инвестиций между многими заемщиками с разными профилями риска, демографическими, родовыми и другими признаками, может занять много времени. Платформы P2P-кредитования включают инновационные продукты и процессы, позволяющие сократить время и усилия, необходимые для создания портфеля.

Как мои доходы от P2P-кредитования могут стать пассивным доходом?

По определению, пассивный доход следует получать, не вкладывая много времени и энергии.Заработок от P2P-кредитования может стать пассивным доходом благодаря разумным инвестиционным решениям и выбору.

1. Реинвестирование

Кредиторы получают доход от ссуд, в которые они инвестируют, через EMI, которые ежемесячно зачисляются на их счет условного депонирования на платформе. У них есть возможность вывести эти EMI или реинвестировать их обратно в кредиты, перечисленные на платформе.

Путем реинвестирования кредитор выбирает:

- Воспользуйтесь преимуществом сложного дохода: Данные показывают, что кредиторы, которые реинвестируют, получают до 10% больше прибыли, чем те, кто этого не делает.

- Значительное сокращение времени и усилий: Активируя реинвестирование, кредиторы гарантируют, что их ежемесячный доход автоматически реинвестируется в те же продукты или планы, которые они выбрали, и продолжает приносить им доход. После этого им не нужно тратить больше времени на инвестирование этих средств.

2. Автоматизированное инвестирование

Платформы P2P-кредитования предоставляют автоматизированные варианты инвестирования, которые сокращают время и усилия, необходимые для создания портфеля. Вместо того, чтобы тратить время на изучение и выбор профиля каждого заемщика, вы можете добавить средства для автоматического инвестирования и выбрать различные параметры, которые соответствуют вашей инвестиционной стратегии. Алгоритм автоматически формирует ваш портфель, сопоставляя ваши инвестиционные цели с профилями заемщиков, указанными на платформе.

Вместо того, чтобы тратить время на изучение и выбор профиля каждого заемщика, вы можете добавить средства для автоматического инвестирования и выбрать различные параметры, которые соответствуют вашей инвестиционной стратегии. Алгоритм автоматически формирует ваш портфель, сопоставляя ваши инвестиционные цели с профилями заемщиков, указанными на платформе.

Auto Invest — это более эффективный и менее трудоемкий процесс инвестирования, который помогает вам получать пассивный доход.

3. Планы систематического получения дохода

Последний, наиболее эффективный и наименее затратный метод инвестирования в P2P-кредитование — это когда множество инвесторов объединяют свои деньги в единый портфель для достижения эффективности в создании портфеля и управлении им.

Пул использует науку о данных и искусственный интеллект (AI) для создания и управления портфелем, который может обеспечить высокую и стабильную прибыль.

После того, как вы добавили сумму инвестиций и разрешили платформе выплачивать ее, ваша работа сделана. Алгоритм платформы будет распределять деньги пула на разнообразные ссуды и кредитные продукты, которые, в соответствии с ним, обладают способностью погашения для обеспечения высокой совокупной доходности.

Алгоритм платформы будет распределять деньги пула на разнообразные ссуды и кредитные продукты, которые, в соответствии с ним, обладают способностью погашения для обеспечения высокой совокупной доходности.

Как я зарабатываю более 10% пассивного дохода с помощью P2P-кредитования

Хотите немного наличных?Ниже приводится гостевой пост Джереми Джонсона, читателя журнала Financial Samurai, о получении 10% пассивного дохода с помощью P2P-кредитования.Джереми был достаточно любезен, чтобы помочь мне со случайным вопросом о WordPress, когда я только начал работать еще в 2009 году.

Одноранговое кредитование — один из самых простых и эффективных способов получения пассивного дохода, который я когда-либо находил. Он превзошел мой выбор акций, продажу старых бейсбольных карточек, мои собственные бизнес-идеи — все.

Я заработал на этом больше денег, чем на чем-либо еще, кроме своей основной работы. Для меня это очень мощный инструмент. Я расскажу, как это работает для меня, и вы сможете использовать / настроить для себя.

В конце этого поста я выделю свой любимый источник пассивного дохода, который даже лучше, чем кредитование P2P.

Предпосылки для P2P-кредитования

Существуют некоторые требования для использования однорангового кредитования, например, пребывание в штате, в котором это разрешено, и наличие определенного уровня подтвержденного дохода в разных штатах. Обычно это 70 000 долларов в год или больше.

В моем штате Юта такого требования нет. Я думаю, что большинство читателей веб-сайта Сэма уменьшат доход — вам просто нужно будет жить в штате, который позволяет вам инвестировать.Кроме того, вам просто нужен какой-то банковский счет — онлайн, кредитный союз и т. Д., Неважно, какой это счет.

Начало работы с кредитованием P2P

Меня больше всего интересовало, как я могу использовать Prosper.com и проводить на сайте как можно меньше времени. Эй, я ленив и люблю автоматизацию. Когда я начинал более двух лет назад, только на Prosper. com было автоматизированное инвестирование. Lending Club еще не присоединился к этой группе, но теперь присоединился.

com было автоматизированное инвестирование. Lending Club еще не присоединился к этой группе, но теперь присоединился.

Когда я увидел автоматическое инвестирование на Prosper.com, меня сразу зацепило. Я вложил 10 000 долларов и ввел свой первый набор критериев, а Prosper.com выбрал бумаги, в которые я мог бы вложить деньги, пока я спал. Это было здорово.

Как вы зарабатываете деньги?

Prosper.com — это, по сути, сайт краудфандинга, на котором вы становитесь тем, кто ссужает деньги, а вам выплачиваются проценты. Разве это не круто? Теперь вы похожи на банк, получающий проценты. Приятно быть кредитором, а не заемщиком. Вы инвестируете частями ссуд.

Если кто-то на Prosper.com просит ссуду в размере 10 000 долларов для консолидации долга по кредитной карте, вы, скорее всего, не инвестируете почти столько же. Вы инвестируете часть кредита — может быть, 25, 50 или 100 долларов. Это называется запиской. Многие люди помогут этому человеку получить ссуду в 10 000 долларов.

И эта группа людей затем будет кредиторами этих 10 000 долларов, и когда это произойдет, ссуда будет профинансирована, и начнутся выплаты процентов. Когда заемщику приходит время ежемесячно выплачивать проценты, вы получаете часть этих процентов.

Можно ли потерять деньги при кредитовании P2P?

Да, можно потерять деньги. Как и в случае любой ссуды, человек, получивший ссуду, может заболеть, получить травму, потерпеть неудачу, проявить безответственность или просто решить больше не платить. Если это происходит, это называется значением по умолчанию.

Prosper.com попытается привлечь этого человека в коллекцию, но, скорее всего, единственные деньги, которые вы получите, — это уже выплаченные проценты. Остальное было бы для вас потерей.

К счастью, в настоящее время гораздо больше людей вносят свои ежемесячные платежи, чем не выполняют своих обязательств, но кто знает, это может измениться в будущем.

Как мне получить 10% прибыли с Prosper?

Способ получения 10% очень прост. Я использую автоматическую функцию быстрого инвестирования на Prosper.com. У меня есть три категории: низкий риск, средний риск и высокий риск. Каждой ссуде в Prosper присваивается рейтинг от A до E.

Я использую автоматическую функцию быстрого инвестирования на Prosper.com. У меня есть три категории: низкий риск, средний риск и высокий риск. Каждой ссуде в Prosper присваивается рейтинг от A до E.

Есть еще категория высокого риска, но я не буду вдаваться в нее. Оценки A наименее рискованные — люди с большим кредитом и другими вещами, которые стремятся к ним, а оценки E — самые рискованные. Тем не менее, буква Е выплачивает вам наибольший процент, а буква А — наименьшую, так что есть это, что нужно учитывать при выборе купюр.Большая часть моих банкнот стоит 50 долларов, некоторые — 25 долларов, а другие — 100 долларов.

Стратегия выбора займа P2P

Моя стратегия для начала заключалась в том, чтобы получить ссуды A, B и C на равную сумму. Prosper.com сообщает вам среднюю доходность своих нот. Однако мне нравится смотреть на свою учетную запись и видеть, что возвращает каждая категория ссуд. Каждый месяц я смотрю, какое письмо возвращается больше всего. Затем я настроил свои автоматические ссуды на инвестирование в них.

Затем я настроил свои автоматические ссуды на инвестирование в них.

Моя категория высокого риска — только ссуды D и E.Средний риск — это B и C, а низкий риск — это A и B. Это означает, что я могу быстро переключаться, куда направляется мой интерес, если одна категория нот превосходит другую. Сейчас больше всего возвращаются облигации с высоким риском, но это может измениться, если я буду вкладывать в них больше.

Кстати, Prosper.com берет небольшой процент от процентов (около 3%), полученных по каждой ссуде — именно так они зарабатывают деньги. Таким образом, если вам выплачивают проценты по векселю на 1 доллар, Prosper.com возьмет 0,03 доллара, а у вас останется 0 долларов.97. Совсем неплохо.

Для сравнения: с разработчиков приложений в магазине Apple Store взимается комиссия в размере 30% за каждую транзакцию, в которой они зарабатывают деньги. Поэтому считаю 3% очень щедрыми. Я получил 3% после того, как посмотрел на свои процентные платежи, увидел плату за обслуживание Prosper. com и просто вычислил ее в процентах на основе выплаченных процентов.

com и просто вычислил ее в процентах на основе выплаченных процентов.

Показатели P2P-кредитования

Ключевыми значениями здесь являются стоимость моего счета, которая составляет 38 259,11 долларов США, и моя годовая прибыль, равная 10.58%. Это лучшая прибыль, которую я когда-либо получал от инвестирования. Со временем я постараюсь сохранить эту доходность, инвестируя в облигации с доходностью выше 10%.

Прямо сейчас, это ссуды C, D, E и HR. По мере того, как баланс моего счета растет, я считаю, что мне придется перейти от инвестирования 50 долларов за банкноту к более чем 100 долларам, чтобы продолжать получать банкноты с моими дополнительными деньгами, но это покажет время.

Вот подробности моего портфолио:

У меня 910 нот и довольно высокий уровень диверсификации по нотам.Я уверен, что мог бы лучше справиться с просмотром заметок, но моя философия заключается в том, чтобы просто пойти туда, где есть прибыль, и инвестировать в эти заметки. Я забочусь о своем времени, поэтому сейчас мне не интересно тратить время на просмотр каждой записки или ссуды.

Я забочусь о своем времени, поэтому сейчас мне не интересно тратить время на просмотр каждой записки или ссуды.

У меня сейчас 5% опозданий, если вы посчитаете все запоздавшие. Чуть более 3% моих заметок были списаны со счетов. Я полагаю, что это число будет продолжать расти по мере того, как я буду вкладывать больше денег в облигации.

Prosper.com позволяет очень легко увидеть, сколько денег и% процентов вы зарабатываете на своем счете. Вы также можете привязать свой банковский счет и настроить автоматические платежи на Prosper.com каждый месяц, и эти деньги будут немедленно инвестированы.

Если вам когда-нибудь понадобится снять деньги, просто отключите на время автоматическое инвестирование, соберите проценты, сделайте перевод на свой банковский счет, а затем снова включите автоматическое инвестирование. Для этого просто снимите флажок с автоматических инвестиций на странице автоматического быстрого инвестирования.

Ежемесячные отчеты по P2P-кредитованию

Prosper. com также будет отправлять вам ежемесячный отчет, показывающий, сколько процентов вы заработали в этом месяце. Это очень полезно для оценки вашего потенциального пассивного дохода в месяц.

com также будет отправлять вам ежемесячный отчет, показывающий, сколько процентов вы заработали в этом месяце. Это очень полезно для оценки вашего потенциального пассивного дохода в месяц.

Моя последняя выписка была за декабрь 2020 года, и процентная ставка составляла почти 400 долларов. Эта сумма будет варьироваться в зависимости от того, сколько нот по умолчанию в этом месяце. Но я очень доволен, что за этот месяц я заработал почти 400 долларов всего за час работы или меньше!

Причина большого остатка денежных средств в том, что я бросил в Проспер дополнительные 3000 долларов.com за этот месяц, и он еще не был автоматизирован для выдачи новых займов.

Недостатки P2P-кредитования

У вас будет налоговая форма, которую вы будете использовать при подаче налоговой декларации каждый год, так что вам придется потрудиться с уплатой налогов. Вдобавок к этому, как и все остальное, вы можете привести к тому, что тонна людей не выполнит свои обязательства по кредитам и потеряет деньги. Вы можете смягчить это, диверсифицируя свои ссуды. Это единственные недостатки, которые я вижу. Я зарабатываю более 10%, и мне это пока нравится.

Вы можете смягчить это, диверсифицируя свои ссуды. Это единственные недостатки, которые я вижу. Я зарабатываю более 10%, и мне это пока нравится.

Заключение по P2P-кредитованию

Прошло уже более двух лет и Проспер.com превзошел все мои другие попытки инвестирования. Я уверен, что мог бы еще лучше инвестировать в Prosper.com, однако я доволен доходностью 10% или более, на управление которой у меня уходит всего около часа в месяц.

Прямо сейчас я получаю около 300-400 долларов в месяц под проценты в час (за 1 час), и эта сумма будет продолжать расти за этот час работы. Я как будто повышаю почасовую ставку; вот как я на это смотрю.

Если вы потратите несколько часов и зарегистрируетесь в онлайн-аккаунте, получите перевод денег и инвестируете в более 100 займов разнообразным образом, у вас есть хорошие шансы на возврат.

— Джереми

Обновление 2021 года по инвестициям в пассивный доход

Мой любимый вид инвестиций в пассивный доход на 2021 год и далее — краудфандинг в сфере недвижимости. Приятно иметь материальный актив, приносящий доход.

Приятно иметь материальный актив, приносящий доход.

Стоимость недвижимости и доходов от аренды сильно выросли, потому что процентные ставки упали. Чтобы получить такую же сумму дохода с поправкой на риск, требуется гораздо больше капитала. Кроме того, из-за пандемии мы все проводим намного больше времени дома.

По мере роста инфляционных ожиданий вы хотите владеть недвижимостью. Инфляция снижает реальную стоимость ипотеки и повышает стоимость вашей собственности.

Две мои любимые краудфандинговые платформы в сфере недвижимости:

Fundrise: способ для аккредитованных и неаккредитованных инвесторов диверсифицироваться в сфере недвижимости через частные электронные фонды. Fundrise существует с 2012 года и неизменно приносит стабильную прибыль, независимо от того, что делает фондовый рынок.Инвестирование в диверсифицированный eREIT — самый простой способ привлечь внимание большинства людей.

CrowdStreet: способ для аккредитованных инвесторов вкладывать средства в отдельные объекты недвижимости, в основном в 18-часовых городах. 18-часовые города — второстепенные города с более низкой оценкой, более высокой арендной доходностью. У них также потенциально более высокий рост из-за роста рабочих мест и демографических тенденций. Если вам нравится инвестировать в индивидуальные сделки, CrowdStreet — отличная платформа.

18-часовые города — второстепенные города с более низкой оценкой, более высокой арендной доходностью. У них также потенциально более высокий рост из-за роста рабочих мест и демографических тенденций. Если вам нравится инвестировать в индивидуальные сделки, CrowdStreet — отличная платформа.

Я лично инвестировал 810 000 долларов в краудфандинг в сфере недвижимости с 2016 года, чтобы диверсифицировать свои вложения.Приятно получать 100% пассивный доход, поскольку я трачу больше времени на заботу о своих детях.

Обе платформы бесплатны для регистрации и изучения.

P2P Требования к отчетности по подоходному налогу

Как будто налоговый сезон не был достаточно запутанным, появляются новые правила в отношении доходов, передаваемых через одноранговые платежные системы. — Getty Images / mapodile Использование одноранговых или межплатформенных платежных систем (также известных как P2P) за последние несколько лет стало плодотворным. То, что начиналось как социальная сеть для выплаты денег, причитающихся друзьям за кофе, мороженое или пиццу, или арендодателей за аренду, стало широко использоваться в малом бизнесе и гиг-экономике как способ для покупателей платить продавцам за товары и услуги. P2P-платежи настолько распространены, что ожидается, что к 2023 году цифровые транзакции составят 1 триллион долларов.

То, что начиналось как социальная сеть для выплаты денег, причитающихся друзьям за кофе, мороженое или пиццу, или арендодателей за аренду, стало широко использоваться в малом бизнесе и гиг-экономике как способ для покупателей платить продавцам за товары и услуги. P2P-платежи настолько распространены, что ожидается, что к 2023 году цифровые транзакции составят 1 триллион долларов.

Существует мало указаний и много путаницы в отношении налоговых последствий ведения бизнеса через эти платформы. Тем не менее, они существуют, и правительство ужесточает свои правила в отношении учета и отчетности по финансовой отчетности P2P.

Лучшие игроки P2P

Venmo, CashApp, PayPal и Zelle в настоящее время являются одними из самых популярных платформ цифровых платежей. Все они упрощают мобильные платежи посредством межбанковских коммуникаций, и их все больше используют как частные лица, так и компании. У каждого из них есть свои положительные и отрицательные стороны, и все они, кажется, постоянно обновляют и предлагают новые услуги, поскольку эта область становится более конкурентоспособной, а решения от Apple Pay Cash, Google Pay и Facebook становятся все более популярными.

Какую бы платформу вы ни выбрали, вы должны знать, как она влияет на то, как вы сообщаете о доходах от своего бизнеса.

Учет доходов P2P сейчас по сравнению с 2022 годом

The

IRS ожидает, что компании, получающие доход через любое стороннее приложение, будут

сообщать об этом так же, как если бы они сообщали о платежах через другие

традиционные средства, такие как наличные или чеки.

Все сторонние платежи платформы должны отправить форму IRS 1099-K за предыдущий год малым предприятиям, пользующимся их услугами.В форму необходимо отправить до 31 января всем малым предприятиям, которые определенные критерии: $ 600 валовых продаж за календарный год, независимо от количество транзакций в Массачусетсе, Мэриленде, Вермонте и Вирджиния; $ 1000 валовых продаж с тремя или более транзакциями в штат Иллинойс; и $ 20 000 валовых продаж и 200+ транзакций в все остальные государства. Некоторые приложения, в том числе Venmo и CashApp, указывают на своих веб-сайтах требования к отчетности.

Сложность возникает, когда вы смешиваете свои профессиональные финансы с вашими личными и не может разбираться в счетах, поступления и расходы.

Начиная с 1 января 2022 года, в рамках изменений, введенных в действие Американским Планом Закона о спасении от 2021 года, любой, кто получает годовой общий доход в размере более 600 долларов США, независимо от штата или количества транзакций, получит форму IRS 1099-K в январе 2023 года. сообщать о доходах, полученных с помощью сторонних платформ.

Если вы еще этого не сделали, сделайте безупречный бухгалтерский учет одним из своих новогодних бизнес-решений.

Факты о форме 1099-K

В отличие от стандартной формы 1099, относительно новая форма 1099-K специально используется для отчета о доходах от самозанятых, которые поступают от организаций по расчету платежей, которые включают, среди прочего, кредитные карты, цифровые платежные сервисы или платформы для фрилансеров, которые управляют платежами. между сторонами.Ожидается, что вы будете сообщать обо всех источниках дохода, полученных таким образом, обеспечивая подробный учет по платформам, поэтому важно вести организованный учет.

Если вы совершаете транзакции на нескольких платформах, есть вероятность, что вы получите несколько Форм 1099-K, если третьи стороны будут старательно вести учет. В конечном итоге вы обязаны сообщать обо всех доходах, превышающих 400 долларов США.

В индивидуальном предпринимательстве форма 1099-K применяется к вашему доходу от самозанятости и, таким образом, облагается налогом как таковая.Сложность возникает тогда, когда вы смешиваете свои профессиональные финансы с личными и не можете разобраться в счетах, квитанциях и расходах. Только по этой причине не забудьте создать учетные записи и профили для конкретного бизнеса, чтобы избежать путаницы, и сохраните всю документацию, от счетов-фактур до квитанций, которые могут быть необходимы для подтверждения доходов и расходов от бизнеса.

CO— призван вдохновить вас ведущими уважаемые специалисты. Однако, прежде чем принимать какое-либо деловое решение, вы следует проконсультироваться со специалистом, который может проконсультировать вас в зависимости от вашего индивидуальная ситуация.

Подпишитесь на нас в Instagram , чтобы узнать больше советов экспертов и историй владельцев бизнеса.

CO — стремится помочь вам начать, вести и развивать свой малый бизнес. Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Сообщение от

Вас приглашают присоединиться к частной сети руководителей.

Узнайте, как 45 000 руководителей развивают свой бизнес. Подключайтесь к проверенным компаниям в защищенной частной сети, чтобы находить новых клиентов, зарабатывать деньги и находить надежные решения для любых бизнес-приоритетов.

Учить большеОпубликовано 14 октября 2021 г.

Может ли P2P-инвестирование заменить ваш ежемесячный доход? Да! Вот как.

Одним из преимуществ инвестирования в займы P2P является то, что вы можете получать довольно приятный ежемесячный доход.

Возможно, вы видели отчеты о доходах, которые P2P-инвесторы любят публиковать в своих блогах, или знаете нескольких людей, которые хвастаются тем, сколько денег они зарабатывают на P2P-инвестировании каждый месяц. Да, вы можете получать ежемесячный доход от P2P-инвестирования, но какова реальная сумма? И что лучше — реинвестировать или отозвать свои вложения?

В этой статье мы поможем вам понять, каков реальный ежемесячный доход от P2P-инвестирования и как его получить.

Как вы можете получить доход с помощью P2P-кредитования?

Используя P2P-инвестирование, вы, по сути, ссужаете деньги в Интернете незнакомцам с целью получения прибыли. Как платформа P2P, мы выступаем в роли привратника, чтобы гарантировать, что кредиты будут выплачены, а инвесторы получат хороший доход на свои деньги.

Наш кредитор, Wandoo Finance, выдает потребительские кредиты физическим лицам в определенных странах. Они продают нам эти ссуды, а мы находим инвесторов. Заемщики возвращают свою ссуду Wandoo вместе с процентами, и эти проценты и есть ваша прибыль.

Как инвестор, вы будете получать регулярные выплаты процентов по кредитам, которые вы финансируете. Вы также получите обратно всю основную сумму по истечении срока кредита. Эти два будут вашими источниками дохода при кредитовании P2P.

С P2P-платформами, такими как Swaper, вы можете реинвестировать доход, полученный от этих займов, или оставить его в своем аккаунте для снятия или инвестирования в другое место.

Когда следует реинвестировать прибыль?

Подобно фондовому рынку или инвестированию в дивиденды, вы можете решить реинвестировать заработанные проценты или позволить им внести их на свой счет.

В Swaper вы можете выбрать, что делать, одним щелчком волшебной кнопки:

Панель управления счёта из нашего приложения для займов P2P

Стоит ли реинвестировать?

Отличный вопрос!

Ответ на этот вопрос зависит от ваших целей. Если вы пытаетесь максимизировать рентабельность инвестиций и увеличить свой собственный капитал, реинвестирование — это ваш путь. С портфелем автоинвестирования ваши деньги будут автоматически реинвестироваться в ссуды по мере их поступления, и вы не пропустите ни одного дня на выплату начисленных процентов.

Фактически, с портфелем автоинвестирования вам просто нужно добавить средства, и вам никогда не придется проверять свои ссуды и нажимать какие-либо странные кнопки. Ваши деньги автоматически инвестируются в соответствии с лучшими критериями, и по окончании срока ссуды ваши деньги автоматически реинвестируются. Вся система находится на автопилоте, что означает, что вы можете расслабиться, расслабиться и наслаждаться возвращением — в стиле Уоррена Баффета.

Когда хранить заработок?

Когда нужно выключить кнопку волшебного реинвестирования?

Существует три вероятных сценария, при которых вы, возможно, не будете заинтересованы в реинвестировании своего дохода P2P:

- Вы вышли на пенсию и теперь живете за счет вложений (поздравляю!).Каждый месяц ваши P2P-инвестиции являются частью вашей ежемесячной просадки, и вы используете их для личных расходов.

- Вы хотите ликвидировать все свои кредитные вложения и поместить их в другое место. Вместо повторного инвестирования деньги будут накапливаться на вашем счете, и вы сможете снимать их, когда захотите.

- Вы предпочитаете ручное инвестирование и хотите контролировать, куда вкладываются ваши деньги. После того, как условия вашего кредита истекли, деньги поступают на ваш счет, и вы вручную реинвестируете их в предпочтительные ссуды.

Когда вы отключите кнопку реинвестирования, деньги просто останутся в вашем аккаунте, и вы сможете выбрать, что с ними делать дальше. Если вы хотите ликвидировать кредит, вы также можете продать его на вторичном рынке, что может быть быстрее, чем ждать окончания срока погашения кредита.

Инвестирует ли P2P пассивный доход?

Пассивный доход традиционно определяется как доход, который не предполагает активного участия с вашей стороны и позволяет вам перестать обменивать время на деньги.Это могут быть гонорары за книги, песни, цифровые продукты и т. Д. Активный доход — это деньги, которые вы зарабатываете своей собственной работой, например, заработной платой или индивидуальной работой.

Пассивный доход также может поступать в виде акций, облигаций и даже P2P-инвестирования. Это потому, что ваши деньги работают на вас: они служат в качестве ссуды для других незнакомцев, которые затем возвращают вам деньги вместе с процентами.

По мере того, как ваши инвестиции продолжают расти, растет и ваше богатство. И если вы решите использовать свои P2P-инвестиции вместо их реинвестирования, вы, по сути, получаете пассивный доход.Однако, как и на фондовом рынке, вам необходимо вложить большую сумму денег, чтобы жить за счет инвестиций P2P на постоянной основе.

Хотя ваша ожидаемая доходность от P2P-инвестирования намного выше (14%!), Это также может сопровождаться более высоким риском.

Вот почему важно знать об указанных рисках, которые мы описали на нашей странице часто задаваемых вопросов.

Можете ли вы зарабатывать приличный ежемесячный доход от сверстников?

Короткий ответ: ДА!

Длинный ответ заключается в том, что для этого потребуются большие первоначальные вложения и, возможно, их нужно будет сочетать с другим стабильным ежемесячным доходом.Это связано с тем, что некоторые займы P2P могут быть отложены, а наш обратный выкуп начинается только после 30 дней просрочки платежей.

(Небольшое примечание: период выкупа иногда может составлять 60 дней или даже 90 дней, но на самом деле это зависит от платформы или кредитора).

Вы можете рассчитать, какой доход вы хотите получить с P2P-инвестированием, двигаясь в обратном направлении. Например, если вы хотите получать 250 евро в месяц, вам необходимо вложить не менее 20 000 евро в свой инвестиционный аккаунт P2P.Если вы хотите 750 евро в месяц, вам нужно будет инвестировать не менее 60 000 евро — и так далее (рассчитано на основе ежемесячных сложных процентов).

Как мы упоминали выше, также важно учитывать потенциальные просроченные ссуды и отсутствие денежных средств (когда ссуды на первичном рынке финансируются дольше, чем ожидалось). Как и в случае P2P-инвестирования, существует также риск дефолта заемщика.