Пособие по временной нетрудоспособности — Государственное учреждение

Право на пособие по временной нетрудоспособности имеют граждане, подлежащие обязательному социальному страхованию на случай временной нетрудоспособности (далее — застрахованные лица).

Застрахованными лицами являются граждане Российской Федерации, а также постоянно или временно проживающие на территории Российской Федерации иностранные граждане и лица без гражданства:

1) лица, работающие по трудовым договорам;

2) государственные гражданские служащие, муниципальные служащие;

3) лица, замещающие государственные должности Российской Федерации, государственные должности субъекта Российской Федерации, а также муниципальные должности, замещаемые на постоянной основе;

4) члены производственного кооператива, принимающие личное трудовое участие в его деятельности;

5) священнослужители;

6) лица, осужденные к лишению свободы и привлеченные к оплачиваемому

труду.

2. Лица, подлежащие обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии с настоящим Федеральным законом, являются застрахованными лицами.

3. Адвокаты, индивидуальные предприниматели, члены крестьянских (фермерских)

хозяйств, физические лица, не признаваемые индивидуальными предпринимателями

(нотариусы, занимающиеся частной практикой, иные лица, занимающиеся в

установленном законодательством Российской Федерации порядке частной

практикой), члены семейных (родовых) общин коренных малочисленных народов

Севера подлежат обязательному социальному страхованию на случай временной

нетрудоспособности и в связи с материнством в случае, если они добровольно

вступили в отношения по обязательному социальному страхованию на случай

временной нетрудоспособности и в связи с материнством и уплачивают за себя

страховые взносы в соответствии со статьей 4.5 настоящего Федерального

закона.

Лицами, работающими по трудовым договорам, признаются лица, заключившие в установленном порядке трудовой договор, со дня, с которого они должны были приступить к работе, либо лица, фактически допущенные к работе в соответствии с трудовым законодательством.

Пособие по временной нетрудоспособности в случаях утраты трудоспособности вследствие заболевания или травмы застрахованного лица, в том числе в связи с операцией по искусственному прерыванию беременности или осуществлением экстракорпорального оплодотворения выплачивается застрахованным лицам за первые три дня временной нетрудоспособности за счет средств работодателя, а за остальной период, начиная с 4-го дня временной нетрудоспособности — за счет средств Фонда социального страхования Российской Федерации.

Пособие по временной нетрудоспособности в случаях необходимости

осуществления ухода за больным членом семьи; карантина застрахованного лица, а

также карантина ребенка в возрасте до 7 лет, посещающего дошкольное

образовательное учреждение, или другого члена семьи, признанного в

установленном порядке недееспособным; осуществления протезирования по

медицинским показаниям в стационарном специализированном учреждении;

долечивания в установленном порядке в санаторно-курортных учреждениях,

расположенных на территории Российской Федерации, непосредственно после

стационарного лечения выплачивается застрахованным лицам с 1-го дня временной

нетрудоспособности за счет средств Фонда социального страхования Российской

Федерации.

Все виды пособий, указанные выше,

Продолжительность выплаты пособий

Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованному лицу за весь период временной нетрудоспособности до дня восстановления трудоспособности или установления инвалидности.

При долечивании застрахованного лица в санаторно-курортном учреждении, расположенном на территории Российской Федерации, непосредственно после стационарного лечения пособие по временной нетрудоспособности выплачивается за период пребывания в санаторно-курортном учреждении, но не более чем за 24 календарных дня (за исключением больных туберкулезом)

Застрахованному лицу, признанному в установленном порядке инвалидом, пособие

по временной нетрудоспособности (за исключением заболевания туберкулезом)

выплачивается не более четырех месяцев подряд или пяти месяцев в календарном

году.

Застрахованному лицу, заключившему срочный трудовой договор (срочный служебный контракт) на срок до шести месяцев, а также застрахованному лицу, у которого заболевание или травма наступили в период со дня заключения трудового договора до дня его аннулирования, пособие по временной нетрудоспособности (за исключением заболевания туберкулезом) выплачивается не более чем за 75 календарных дней

Пособие по временной нетрудоспособности при необходимости осуществления ухода за больным членом семьи выплачивается застрахованному лицу:

1) в случае ухода за больным ребенком в возрасте до 7 лет — за весь период амбулаторного лечения или совместного пребывания с ребенком в стационарном лечебно-профилактическом учреждении,

2) в случае ухода за больным ребенком в возрасте от 7 до 15 лет — за период до 15 календарных дней по каждому случаю амбулаторного лечения или совместного пребывания с ребенком в стационарном лечебно-профилактическом учреждении, но не более чем за 45 календарных дней в календарном году по всем случаям ухода за этим ребенком;

3) в случае ухода за больным ребенком-инвалидом в возрасте до 18 лет — за весь период амбулаторного лечения или совместного пребывания с ребенком в стационарном лечебно-профилактическом учреждении, но не более чем за 120 календарных дней в календарном году по всем случаям ухода за этим ребенком;

5) в случае ухода за больным ребенком в возрасте до 18 лет при его болезни, связанной с поствакцинальным осложнением, при злокачественных новообразованиях, включая злокачественные новообразования лимфоидной, кроветворной и родственных им тканей — за всеь период лечения ребенка в амбулаторных условиях или совместного пребывания с ребенком в медецинской организации при оказании ему медецинской помощи в стационарных условиях;

6) в остальных случаях ухода за больным членом семьи при амбулаторном лечении —

Пособие по временной нетрудоспособности в случае карантина выплачивается застрахованному лицу, которое контактировало с инфекционным больным или у которого выявлено бактерионосительство, за все время его отстранения от работы в связи с карантином. Если карантину подлежат дети в возрасте до 7 лет, посещающие дошкольные образовательные учреждения, или другие члены семьи, признанные в установленном порядке недееспособными, пособие по временной нетрудоспособности выплачивается застрахованному лицу (одному из родителей, иному законному представителю или иному члену семьи)

Пособие по временной нетрудоспособности в случае осуществления протезирования по медицинским показаниям в стационарном специализированном учреждении выплачивается застрахованному лицу за весь период освобождения от работы по этой причине, включая время проезда к месту протезирования и обратно.

Пособие выплачивается за календарные дни, приходящиеся на соответствующий период временной нетрудоспособности

Размеры пособий

Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы, при карантине, протезировании по медицинским показаниям и долечивании в санаторно-курортных учреждениях непосредственно после стационарного лечения выплачивается в следующем размере:

1) застрахованному лицу, имеющему страховой стаж 8 и более лет, — 100 процентов среднего заработка;

2) застрахованному лицу, имеющему страховой стаж от 5 до 8 лет, — 80 процентов среднего заработка;

3) застрахованному лицу, имеющему страховой стаж до 5 лет, — 60 процентов

среднего заработка.

Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованным лицам в размере 60 процентов среднего заработка в случае заболевания или травмы, наступивших в течение 30 календарных дней после прекращения работы по трудовому договору, служебной или иной деятельности, в течение которой они подлежат обязательному социальному страхованию.

Пособие по временной нетрудоспособности при необходимости осуществления ухода за больным ребенком выплачивается:

1) при амбулаторном лечении ребенка — за первые 10 календарных дней в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица, за последующие дни в размере 50 процентов среднего заработка;

2) при стационарном лечении ребенка — в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица.

Пособие по временной нетрудоспособности при необходимости осуществления

ухода за больным членом семьи при его амбулаторном лечении, за исключением

случаев ухода за больным ребенком в возрасте до 15 лет, выплачивается в

размере, определяемом в зависимости от продолжительности страхового стажа

застрахованного лица.

Застрахованному лицу, имеющему страховой стаж менее шести месяцев, пособие по временной нетрудоспособности выплачивается в размере, не превышающем за полный календарный месяц минимального размера оплаты труда, установленного федеральным законом, а в районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, в размере, не превышающем минимального размера оплаты труда с учетом этих коэффициентов.

Пособие по временной нетрудоспособности за период простоя выплачивается в том же размере, в каком сохраняется за это время заработная плата, но не выше размера пособия, которое застрахованное лицо получало бы по общим правилам.

Основаниями для снижения размера пособия по временной нетрудоспособности являются:

1) нарушение застрахованным лицом без уважительных причин в период временной нетрудоспособности режима, предписанного лечащим врачом;

2) неявка застрахованного лица без уважительных причин в назначенный срок на врачебный осмотр или на проведение медико-социальной экспертизы;

3) заболевание или травма, наступившие вследствие алкогольного,

наркотического, токсического опьянения или действий, связанных с таким

опьянением.

При наличии одного или нескольких указанных выше оснований для снижения пособия по временной нетрудоспособности пособие по временной нетрудоспособности выплачивается застрахованному лицу в размере, не превышающем за полный календарный месяц минимального размера оплаты труда, установленного федеральным законом. При нарушении застрахованным лицом без уважительных причин в период временной нетрудоспособности режима, предписанного лечащим врачом и неявке застрахованного лица без уважительных причин в назначенный срок на врачебный осмотр или на проведение медико-социальной экспертизы в таком размере пособие выплачивается со дня, когда было допущено нарушение. А при заболевании или травме, наступивших вследствие алкогольного, наркотического, токсического опьянения или действий, связанных с таким опьянением — за весь период нетрудоспособности.

Пособие по временной нетрудоспособности не назначается застрахованному лицу за следующие периоды:

1) за период освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации, за исключением случаев утраты трудоспособности работником вследствие заболевания или травмы в период ежегодного оплачиваемого отпуска;

2) за период отстранения от работы в соответствии с законодательством Российской Федерации, если за этот период не начисляется заработная плата;

3) за период заключения под стражу или административного ареста;

4) за период проведения судебно-медицинской экспертизы.

Основаниями для отказа в назначении застрахованному лицу пособия по временной нетрудоспособности являются:

1) наступление временной нетрудоспособности в результате установленного судом умышленного причинения застрахованным лицом вреда своему здоровью или попытки самоубийства;

2) наступление временной нетрудоспособности вследствие совершения застрахованным лицом умышленного преступления.

Сроки обращения за пособием

Пособие по временной нетрудоспособности назначается, если обращение за ним последовало не позднее шести месяцев со дня восстановления трудоспособности (установления инвалидности), а также окончания периода освобождения от работы в случаях ухода за больным членом семьи, карантина, протезирования и долечивания.

При обращении за пособием по истечении шестимесячного срока решение о

назначении пособия принимается территориальным органом Фонда социального

страхования Российской Федерации при наличии уважительных причин пропуска срока

обращения за пособием. Перечень уважительных причин пропуска срока обращения за

пособием определен приказом Минздравсоцразвития России от 31.01.2007 № 74.

Перечень уважительных причин пропуска срока обращения за

пособием определен приказом Минздравсоцразвития России от 31.01.2007 № 74.

Назначение и выплата пособий

Назначение и выплата пособий по временной нетрудоспособности осуществляются отделением Фонда в соответсвии с постановлением Правительства РФ от 21.04.2011 № 294

«Об особенностях финансового обеспечения, назначения и выплаты в 2012 — 2020 годах территориальными органами фонда социального страхования российской федерации застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному

страхованию от несчастных случаев на производстве и профессиональных заболеваний, осуществления иных выплат и возмещения расходов страхователя на предупредительные меры по сокращению производственного травматизма и профессиональных заболеваний работников, а также об особенностях уплаты страховых взносов по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»

Особенности выплаты пособий лицам добровольно вступившим в правоотношения на случай временной нетрудоспособности и в связи с материнством

Адвокатам, индивидуальным предпринимателям, в том числе членам крестьянских

(фермерских) хозяйств, физическим лицам, не признаваемым индивидуальными

предпринимателями, членам родовых, семейных общин малочисленных народов Севера,

добровольно вступившие в правоотношения по обязательному социальному

страхованию на случай временной нетрудоспособности и в связи с материнством,

уплачивают страховые взносы в Фонд социального страхования Российской

Федерации, исходя из стоимости страхового года, определяемой в соответствии с

частью 3 статьи 4. 5. Закона от 29.12.2006 № 255-ФЗ.

5. Закона от 29.12.2006 № 255-ФЗ.

Уплата страховых взносов лицами, добровольно вступившими в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, производится не позднее 31 декабря текущего года начиная с года подачи заявления о добровольном вступлении в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Порядок уплаты страховых взносов указанными лицами установлен постановлением Правительства Российской Федерации от 02.10.2009 №790.

Лица, добровольно вступившие в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, перечисляют страховые взносы на счета территориальных органов страховщика путем безналичных расчетов, либо путем внесения наличных денег в кредитную организацию, либо почтовым переводом.

Лица, добровольно вступившие в правоотношения по обязательному социальному

страхованию на случай временной нетрудоспособности и в связи с материнством,

приобретают право на получение страхового обеспечения при условии уплаты ими в

соответствии с частью 4 статьи 4. 5. Закона от 29.12.2006 № 255-ФЗ страховых

взносов в размере, определяемом в соответствии с частью 3 статьи 4.5. Закона от

29.12.2006 № 255-ФЗ за календарный год, предшествующий календарному году, в

котором наступил страховой случай.

5. Закона от 29.12.2006 № 255-ФЗ страховых

взносов в размере, определяемом в соответствии с частью 3 статьи 4.5. Закона от

29.12.2006 № 255-ФЗ за календарный год, предшествующий календарному году, в

котором наступил страховой случай.

В случае, если лицо, добровольно вступившее в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, не уплатило страховые взносы за соответствующий календарный год в срок до 31 декабря текущего года, имевшиеся между ним и страховщиком правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством считаются прекратившимися.

Пособие по временной нетрудоспособности выплачиваются указанным лицам из

среднего заработка. При этом средний заработок, из которого исчисляется

пособие, принимается равным минимальному размеру оплаты труда, установленному

на день наступления страхового случая.

Исчисление пособий по временной нетрудоспособности

В средний заработок, исходя из которого исчисляется пособие по временной нетрудоспособности включаются все виды выплат и иных вознаграждений в пользу работника, которые включаются в базу для начисления страховых взносов в Фонд социального страхования Российской Федерации в соответствии с Федеральным законом «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Средний дневной заработок для исчисления пособий по временной нетрудоспособности определяется путем деления суммы начисленного заработка за период, указанный в части 1 настоящей статьи, на число календарных дней, приходящихся на период, за который учитывается заработная плата.

Средний дневной заработок, из которого исчисляются пособия по

временной нетрудоспособности, по беременности и родам, не может превышать

средний дневной заработок, определяемый путем деления предельной величины базы

для начисления страховых взносов в Фонд социального страхования Российской

Федерации, установленной Федеральным законом «О страховых взносах в Пенсионный

фонд Российской Федерации, Фонд социального страхования Российской Федерации,

Федеральный фонд обязательного медицинского страхования и территориальные фонды

обязательного медицинского страхования» на день наступления страхового случая,

на 730.

В случае, если назначение и выплата застрахованному лицу указанных пособий осуществляются несколькими страхователями в соответствии с частью 2 статьи 13 настоящего Федерального закона, средний дневной заработок, из которого исчисляются указанные пособия, не может превышать средний дневной заработок, определяемый исходя из указанной предельной величины, при исчислении данных пособий каждым из этих страхователей.

Размер дневного пособия по временной нетрудоспособности, по беременности и родам исчисляется путем умножения среднего дневного заработка застрахованного лица на размер пособия, установленного в процентном выражении к среднему заработку в соответствии со статьями 7 и 11 настоящего Федерального закона.

Размер пособия по временной нетрудоспособности, по беременности и родам

определяется путем умножения размера дневного пособия на число календарных

дней, приходящихся на период временной нетрудоспособности, отпуска по

беременности и родам.

Особенности исчисления среднего заработка определены постановлением Правительством РФ от 15.06.2007 № 375.

Лицам, добровольно вступившим в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, а также иным категориям застрахованных лиц в случае прекращения деятельности страхователем на день обращения застрахованного лица за пособиями по временной нетрудоспособности, по беременности и родам, ежемесячным пособием по уходу за ребенком либо в случае невозможности их выплаты страхователем в связи с недостаточностью денежных средств на его счете в кредитной организации и применением очередности списания денежных средств со счета, предусмотренной Гражданским кодексом Российской Федерации, назначение и выплата указанных пособий осуществляются территориальным органом страховщика.

Назначенное, но не полученное застрахованным лицом своевременно пособие по

временной нетрудоспособности выплачивается за все прошлое время, но не более

чем за три года, предшествующих обращению за ним. Пособие, не полученное

застрахованным лицом полностью или частично по вине работодателя или

территориального органа Фонда социального страхования Российской Федерации,

выплачивается за все прошлое время без ограничения каким-либо сроком.

Пособие, не полученное

застрахованным лицом полностью или частично по вине работодателя или

территориального органа Фонда социального страхования Российской Федерации,

выплачивается за все прошлое время без ограничения каким-либо сроком.

Суммы пособий по временной нетрудоспособности, излишне выплаченные застрахованному лицу, не могут быть с него взысканы, за исключением случаев счетной ошибки и недобросовестности со стороны получателя (представление документов с заведомо неверными сведениями, сокрытие данных, влияющих на получение пособия и его размер, другие случаи). Удержание производится в размере не более 20 процентов суммы, причитающейся застрахованному лицу при каждой последующей выплате пособия, либо его заработной платы. При прекращении выплаты пособия либо заработной платы оставшаяся задолженность взыскивается в судебном порядке.

Начисленные суммы пособий по временной нетрудоспособности, не полученные в

связи со смертью застрахованного лица, выплачиваются в порядке, установленном

гражданским законодательством Российской Федерации.

Определение страхового стажа

В страховой стаж для определения размеров пособий по временной нетрудоспособности (страховой стаж) включаются периоды работы застрахованного лица по трудовому договору, государственной гражданской или муниципальной службы, а также периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

В страховой стаж наравне с периодами работы и (или) иной деятельности,

которые предусмотрены частью 1 настоящей статьи, засчитываются периоды

прохождения военной службы, а также иной службы, предусмотренной Законом

Российской Федерации от 12 февраля 1993 года N 4468-1 «О пенсионном обеспечении

лиц, проходивших военную службу, службу в органах внутренних дел,

Государственной противопожарной службе, органах по контролю за оборотом

наркотических средств и психотропных веществ, учреждениях и органах

уголовно-исполнительной системы, и их семей».

Исчисление страхового стажа производится в календарном порядке. В случае совпадения по времени нескольких периодов, засчитываемых в страховой стаж, учитывается один из таких периодов по выбору застрахованного лица.

Правила подсчета и подтверждения страхового стажа утверждены приказом Минздравсоцразвития от 06.02.2007 № 91 «Об утверждении Правил подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам».

Нормативные акты, регулирующие выплату этого пособия:

1. Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством »;

2. Федеральный закон от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования».

3. Постановление Правительства Российской Федерации от 15.06.2007 № 375 «Положение об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам гражданам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством»;

4. Приказ Минздравсоцразвития от 06.02.2007 № 91 «Об утверждении

Правил подсчета и подтверждения страхового стажа для определения размеров

пособий по временной нетрудоспособности, по беременности и родам».

Приказ Минздравсоцразвития от 06.02.2007 № 91 «Об утверждении

Правил подсчета и подтверждения страхового стажа для определения размеров

пособий по временной нетрудоспособности, по беременности и родам».

Бухгалтеру на заметку:

Исчисление пособий в календарных днях;

Документы на назначение пособия: заявление, листок нетрудоспособности предоставляется работадателю

Ограничение предельной суммой пособия осуществляется каждым работодателем;

Суммы пособий по временной нетрудоспособности облагаются подоходным налогом по правилам установленным соответствующим законодательством.

Статья 82 СК РФ. Виды заработка и (или) иного дохода, из которых производится удержание алиментов на несовершеннолетних детей

Виды заработка и (или) иного дохода, которые получают родители в рублях и (или) в иностранной валюте и из которых производится удержание алиментов, взыскиваемых на несовершеннолетних детей в соответствии со статьей 81 настоящего Кодекса, определяются Правительством Российской Федерации.

См. все связанные документы >>>

Взыскание алиментов производится из заработка и иных доходов, перечень которых установлен Постановлением Правительства РФ от 18 июля 1996 г. N 841 «О перечне видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей». В частности, в указанном Постановлении отмечено, что удержание алиментов на содержание несовершеннолетних детей производится со всех видов заработной платы (денежного вознаграждения, содержания) и дополнительного вознаграждения как по основному месту работы, так и за работу по совместительству, которые получают родители в денежной (рублях или иностранной валюте) и натуральной форме.

Удержание алиментов производится также со всех видов пенсий с учетом ежемесячных увеличений, надбавок, повышений и доплат к ним, установленных отдельным категориям пенсионеров, за исключением пенсий по случаю потери кормильца, выплачиваемых за счет средств федерального бюджета, и выплат к ним за счет средств бюджетов субъектов Российской Федерации и других видов доходов алиментообязанного лица.

Взыскание алиментов с сумм заработной платы и иного дохода, причитающегося лицу, уплачивающему алименты, производится после удержания (уплаты) из этой заработной платы и иного дохода налогов в соответствии с налоговым законодательством.

На практике были случаи, когда алименты на несовершеннолетних детей взыскивались с денежных сумм, выплачиваемых в качестве алиментов, на пособия гражданам, имеющим других детей. Как следует из Определения Верховного Суда РФ от 25.10.2011 N 49-В11-11, за ребенком, которому причитаются выплаты сумм в качестве алиментов, пенсий, пособий, фактически признается право собственности на эти суммы, а родители, либо лица их заменяющие, являются лишь распорядителями таких денежных средств, расходование которых определено законом исключительно на содержание, воспитание и образование ребенка. Таким образом, подобное взыскание неправомерно.

Согласно ст. 99 Федерального закона от 2 октября 2007 г. N 229-ФЗ «Об исполнительном производстве» размер удержания из заработной платы и иных доходов должника при взыскании алиментов на несовершеннолетних детей не может превышать 70 процентов.

Разъяснения прокуратуры. Официальный портал Администрации города Омска

Разъяснения в сфере нарушений трудового законодательства и норм трудового права

12 января 2022 года, 12:21

О назначении страховой пенсии по старости в автоматическом режиме

23 декабря 2021 года, 16:03

О новых правилах оплаты выходных для ухода за детьми-инвалидами

23 декабря 2021 года, 15:55

Увеличен срок лекарственного обеспечения граждан с сердечно-сосудистыми заболеваниями

23 декабря 2021 года, 15:52

О порядке получения инвалидами средств реабилитации и других мер поддержки

23 декабря 2021 года, 15:45

О новых гарантиях труда социально незащищенных категорий граждан

23 декабря 2021 года, 15:36

Об электронных больничных листах

23 декабря 2021 года, 15:26

Разъяснения об изменениях в Федеральном законе «Об оружии»

23 декабря 2021 года, 15:17

Об ответственности за фиктивную регистрацию иностранного гражданина

20 декабря 2021 года, 13:24

Об ответственности за склонение к употреблению наркотических средств

20 декабря 2021 года, 13:15

Уголовная ответственность за нарушение норм охраны труда

16 декабря 2021 года, 17:11

Об уголовной ответственности за мелкое взяточничество

14 декабря 2021 года, 13:48

О новом порядке приема на обучение по образовательным программам

14 декабря 2021 года, 12:55

Об уголовной ответственности за создание вредоносных программ

14 декабря 2021 года, 12:48

О сверхурочном труде многодетных и одиноких родителей

13 декабря 2021 года, 14:08

Семьи с детьми могут не платить НДФЛ при продаже квартиры

13 декабря 2021 года, 14:01

О защите трудовых прав граждан

08 декабря 2021 года, 14:47

О подарках врачам и учителям

24 ноября 2021 года, 14:22

О плановых проверках организаций

18 ноября 2021 года, 17:47

Меры по предупреждению коррупции в организациях

15 ноября 2021 года, 15:07

СледующийВсе о пенсиях

В отношении лиц, переселившихся в Российскую Федерацию с территории Абхазии до даты ее признания Российской Федерацией в качестве суверенного и независимого государства (Указ Президента Российской Федерации от 26 августа 2008 года № 1260 «О признании Республики Абхазия), и обратившихся за установлением пенсии до указанной даты, следует применять Соглашение между Правительством Российской Федерации и Правительством Грузии о гарантиях прав граждан в области пенсионного обеспечения от 16 мая 1997 года.

В соответствии со статьей 6 Соглашения от 16 мая 1997 года для определения права на пенсию, включая пенсию на льготных основаниях и за выслугу лет, учитывается трудовой (страховой) стаж, приобретенный в соответствии с законодательством Российской Федерации и Грузии (в том числе до вступления в силу настоящего Соглашения), а также на территории бывшего СССР по 31 декабря 1991 года. При этом трудовой стаж исчисляется по нормам пенсионного законодательства Российской Федерации.

Как усматривается из прилагаемых материалов гражданка Л. имеет право на трудовую пенсию по старости на территории Российской Федерации в соответствии с нормами Соглашения между Правительством Российской Федерации и Правительством Грузии о гарантиях прав граждан в области пенсионного обеспечения от 16 мая 1997 года, вступившего в силу 28 июня 2002 года, и Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации». При назначении гражданке Л. указанной пенсии с 06.11.2007 территориальный орган ПФР не засчитал период его работы с 07. 07.1981 по 25.09.1992 в общий трудовой стаж для исчисления расчетного размера трудовой пенсии в связи с отсутствием сведений о переименовании организации, в которой проходила в указанный период трудовая деятельность.

07.1981 по 25.09.1992 в общий трудовой стаж для исчисления расчетного размера трудовой пенсии в связи с отсутствием сведений о переименовании организации, в которой проходила в указанный период трудовая деятельность.

Что касается требований к оформлению документов, представленных гражданами, переселившимися на постоянное место жительства на территорию Российской Федерации из государств – бывших республик Союза ССР, то по общему правилу документы о стаже и заработке, представляемые для назначения пенсии, должны быть оформлены в соответствии с законодательством Российской Федерации.

В соответствии с положениями пункта 3.2 Инструкции по заполнению трудовых книжек, утвержденной постановлением Минтруда России от 10 октября 2003 года № 69, если за время работы работника наименование организации изменяется, то об этом отдельной строкой в графе 3 раздела «Сведения о работе» трудовой книжки делается запись: «Организация такая-то с такого-то числа переименована в такую-то», а в графе 4 проставляется основание переименования – приказ (распоряжение) или иное решение работодателя, его дата и номер.

Документы, выданные на территории Грузии (Абхазии), должны быть оформлены надлежащим образом и выданы государственными органами и органами местного самоуправления. При этом полагаем возможным к компетентным органам Абхазии отнести работодателей либо государственные (муниципальные) органы. В случае ликвидации работодателя либо государственного (муниципального) органа или прекращения их деятельности по другим причинам указанные документы могут быть выданы правопреемником, вышестоящим органом или архивными организациями, располагающими необходимыми сведениями.

Учитывая, что территориальный орган ПФР в соответствии с Правилами обращения за пенсией, назначения пенсии и перерасчета размера пенсии, перехода с одной пенсии на другую в соответствии с федеральными законами «О трудовых пенсиях в Российской Федерации» и «О государственном пенсионном обеспечении в Российской Федерации», утвержденными постановлением Минтруда России и ПФР от 27 февраля 2002 года № 17/19пб, оценивает представленные документы, в том числе и в части их надлежащего оформления, он вправе дополнительно истребовать от заявителя необходимые документы. В случае не представления дополнительно необходимых документов, территориальный орган ПФР на основании пункта 1 статьи 17 Федерального закона от 17.12.2001 № 173-ФЗ вправе принять решение об установлении трудовой пенсии и произвести расчет размера трудовой пенсии по старости на основании соответствующих данных, имеющихся в распоряжении органа, по состоянию на день, в котором этим органом выносится решение об установлении трудовой пенсии, и в соответствии с нормативными правовыми актами, действующими на этот день.

В случае не представления дополнительно необходимых документов, территориальный орган ПФР на основании пункта 1 статьи 17 Федерального закона от 17.12.2001 № 173-ФЗ вправе принять решение об установлении трудовой пенсии и произвести расчет размера трудовой пенсии по старости на основании соответствующих данных, имеющихся в распоряжении органа, по состоянию на день, в котором этим органом выносится решение об установлении трудовой пенсии, и в соответствии с нормативными правовыми актами, действующими на этот день.

Принимая во внимание, что представленная трудовая книжка оформлена с нарушениями требований, предъявляемых Инструкцией по заполнению трудовых книжек, действия территориального органа ПФР об исключении из подсчета общего трудового стажа для исчисления расчетного размера трудовой пенсии по старости периода работы заявителя с 07.07.1981 по 25.09.1992, не противоречат соответствующим нормам законодательства.

В этой связи необходимо разъяснить заявителю о представлении необходимых документов, подтверждающих период работы заявителя с 07. 07.1981 по 25.09.1992, и при необходимости оказать содействие в их истребовании от соответствующих компетентных органов или органов местного самоуправления Республики Абхазия, работодателей.

07.1981 по 25.09.1992, и при необходимости оказать содействие в их истребовании от соответствующих компетентных органов или органов местного самоуправления Республики Абхазия, работодателей.

При поступлении необходимых документов на основании соответствующего заявления следует произвести перерасчет размера трудовой пенсии по старости гражданке Л. с учетом срока, установленного статьей 20 Федерального закона от 17.12.2001, — с 1-го числа месяца, следующего за месяцем, в котором принято заявление пенсионера о перерасчете размера трудовой пенсии в сторону увеличения, путем вынесения соответствующего решения.

«Мы не предлагаем людям способов заработка»: Дуров отреагировал на рекламу мошенников от его имени

обвинил Facebook и Instagram в заработке на рекламе мошеннических схем от его имени. В своем Telegram-канале миллиардер назвал ситуацию недопустимой и намекнул на возможные судебные процессы против компаний.

«Среди потерявших деньги в результате этих схем — пожилые люди и пенсионеры. Последний случай подобного обмана описан в СМИ сегодня, но сообщения о мошеннической деятельности, санкционируемой компанией Facebook, появились еще год назад», — отметил Дуров. По его словам, несмотря на многочисленные жалобы и возмущение пользователей, Facebook и Instagram продолжили продвигать подобные объявления осенью 2019 и весной 2020 года.

Последний случай подобного обмана описан в СМИ сегодня, но сообщения о мошеннической деятельности, санкционируемой компанией Facebook, появились еще год назад», — отметил Дуров. По его словам, несмотря на многочисленные жалобы и возмущение пользователей, Facebook и Instagram продолжили продвигать подобные объявления осенью 2019 и весной 2020 года.

«Мы проделали большой путь»: Дуров призвал разблокировать Telegram в России

Реклама на Forbes

Миллиардер привел несколько примеров объявлений мошенников в соцсетях, отметив, что ни он сам, ни основанный им Telegram не предлагают людям способов заработка, но Facebook не прекратил размещать рекламу поддельных проектов под его именем.

Дуров подчеркнул, что команда русскоязычных модераторов Facebook может быстро осуществлять политическую цензуру. В связи с этим у компании должно быть достаточно ресурсов на оценку рекламных объявлений, добавил он. Дуров настаивает, чтобы до конца недели Facebook начал «ответственно относиться к собственной рекламной платформе». Миллиардер выразил надежду, что компания компенсирует своим пользователям ущерб, нанесенный действиями ее модераторов.

Миллиардер выразил надежду, что компания компенсирует своим пользователям ущерб, нанесенный действиями ее модераторов.

Если этого не произойдет, Дуров попросил пользователей Facebook и Instagram сохранять случаи распространения рекламы от мошенников. «Эти свидетельства могут быть востребованы в рамках возможных в этом случае судебных процессов», — заключил он.

Полицейское государство, крепостное право: Дуров назвал семь причин не переезжать в США

15 бизнесменов, изменивших представление о России. Рейтинг Forbes

15 фотоФото AOP.Press / Corbis via Getty Images

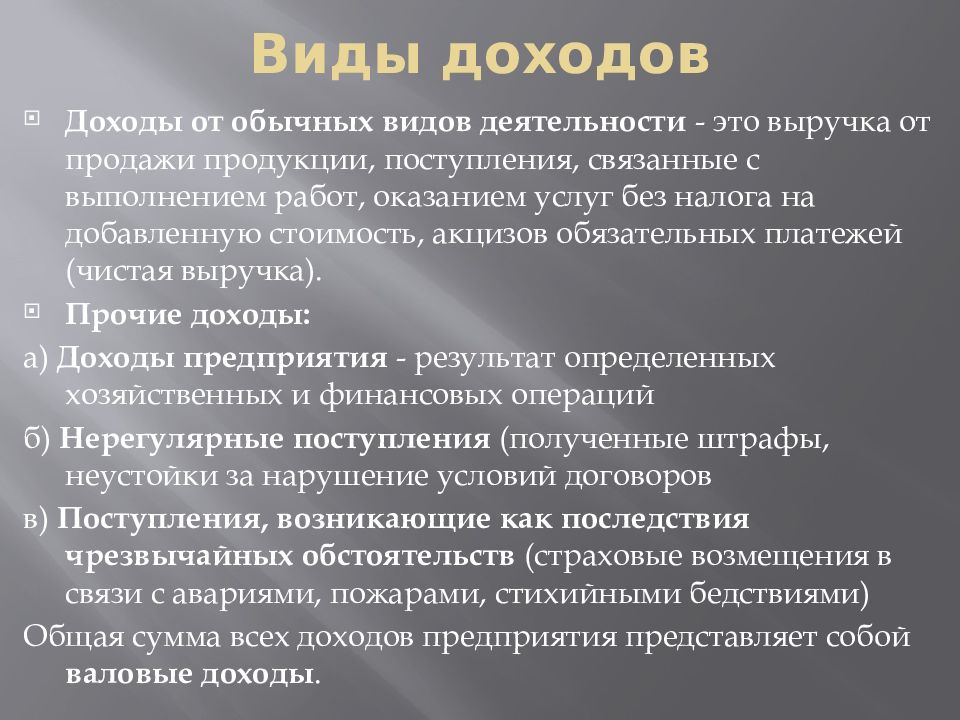

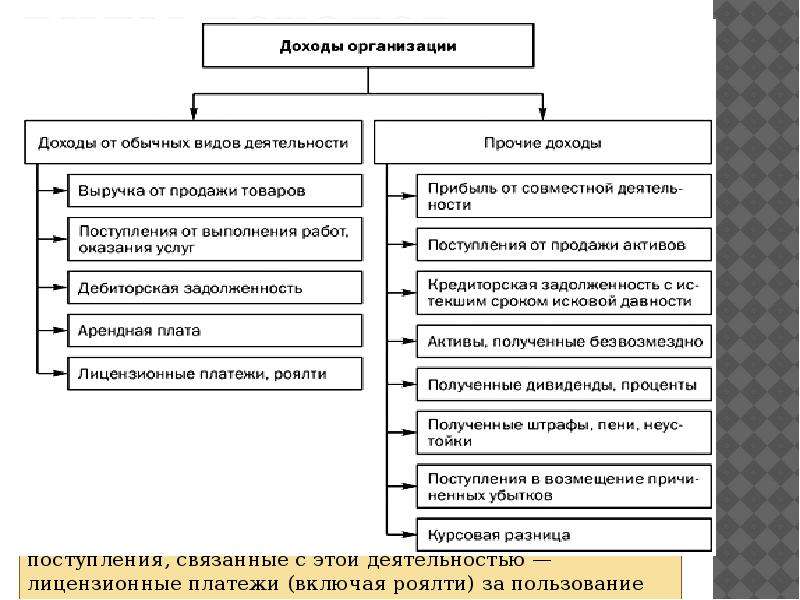

Обзор, типы, использование, финансовые показатели

Что такое прибыль?

Доход относится к доходу, полученному физическим лицом или организацией в течение определенного периода. Их можно найти в отчете о прибылях и убытках компании, и они используются для измерения прибыльности этой компании.

Более высокие регулярные доходы обычно указывают на лучшие финансовые результаты и могут положительно повлиять на цены акций. Тем не менее, расчет прибыли является предметом бухгалтерских манипуляций. Манипуляции с финансовыми отчетами. Манипуляции с финансовыми отчетами относятся к практике использования творческих приемов бухгалтерского учета, чтобы заставить финансовые отчеты компании отражать.Таким образом, при анализе доходов компании следует учитывать как качество бухгалтерского учета, так и качество доходов.

Тем не менее, расчет прибыли является предметом бухгалтерских манипуляций. Манипуляции с финансовыми отчетами. Манипуляции с финансовыми отчетами относятся к практике использования творческих приемов бухгалтерского учета, чтобы заставить финансовые отчеты компании отражать.Таким образом, при анализе доходов компании следует учитывать как качество бухгалтерского учета, так и качество доходов.

Резюме

- Прибыль относится к доходу, который физическое лицо или организация получает в течение определенного периода.

- EBITDA, EBIT, EBT и чистая прибыль могут быть рассчитаны сверху вниз в отчете о прибылях и убытках.

- Прибыль можно использовать для относительной оценки с помощью таких коэффициентов, как P/E и EV/EBITDA.

- Сравнение доходов с балансовыми отчетами (ROE и ROA) помогает измерить эффективность использования компанией своего капитала и активов для получения доходов.

Типы доходов

Существуют различные типы доходов от верхней части до нижней части отчета о прибылях и убытках. Такие показатели заработка показывают прибыль, которую компания может получить на разных этапах. Вместе они могут показать четкую и полную картину финансового состояния компании.

Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA)

EBITDA измеряет прибыль до учета налогов, затрат на финансирование и капиталовложений. Компании с большими объемами амортизируемых или амортизируемых активов, таких как здания, производственные машины и патенты, обычно наблюдают большие разрывы между их EBITDA и операционным доходом..

EBITDA исключает неясные и посторонние расходы и, таким образом, может более четко отражать операционные показатели компании. Компаниям также сложнее манипулировать своим EBITDA. Однако, поскольку ОПБУ США не требует от компаний раскрывать свою EBITDA, расчет EBITDA может различаться для разных компаний.

Прибыль до вычета процентов и налогов (EBIT)

EBIT также известен как операционный доход. Он рассчитывается путем вычитания операционных расходов из общей суммы доходов.Операционные расходы включают себестоимость проданных товаров, расходы на износ и амортизацию, SG&A,SG&ASG&A включают все непроизводственные расходы, понесенные компанией в любой данный период. Он включает в себя такие расходы, как аренда, реклама, маркетинг и другие расходы, связанные с нормальной работой компании.

Показатель EBIT исключает влияние налогов и стоимости финансирования. Он отражает прибыльность компании исключительно на основе ее обычной деятельности. Компания с большей суммой долга может показать более высокий показатель EBIT, но более низкую чистую прибыль, чем компания с меньшей суммой долга.

Прибыль до налогообложения (EBT)

EBT измеряет прибыль фирмы до вычета налогов или добавления налоговых льгот. Он показывает операционную и внереализационную прибыль компании. Эффективные налоговые ставки обычно различаются между разными компаниями и годами. Таким образом, устранение последствий налогов может лучше отражать прибыльность компании при сравнении ее с аналогами или выявлении тенденции из года в год.

Эффективные налоговые ставки обычно различаются между разными компаниями и годами. Таким образом, устранение последствий налогов может лучше отражать прибыльность компании при сравнении ее с аналогами или выявлении тенденции из года в год.

Чистая прибыль

Чистая прибыль, также известная как чистая прибыль, может быть рассчитана путем вычета налогов из EBT.Он появляется в нижней части отчета о прибылях и убытках и учитывает все факторы и расходы. Это прибыль, приходящаяся на акционеров компании. Чистая прибыль может быть либо распределена между акционерами в виде дивидендов, либо сохранена компанией для будущих инвестиций.

По сравнению с EBITDA и EBIT чистая прибыль более чувствительна к различным методам учета. Поскольку он включает в себя неясные расходы, им также с большей вероятностью будут манипулировать.

Прибыль на акцию (EPS)

EPS рассчитывается путем деления чистой прибыли компании на количество обыкновенных акций в обращении. Он измеряет деньги, которые компания зарабатывает на каждой акции своих акций. Существует два типа EPS:

Он измеряет деньги, которые компания зарабатывает на каждой акции своих акций. Существует два типа EPS:

- Базовая EPS не учитывает разводняющие эффекты, которые могут быть вызваны опционами на акции, варрантами. обязательство) приобрести акции компании по определенной цене в течение определенного периода времени. Когда инвестор реализует варрант, он покупает акции, а выручка является источником капитала для компании., конвертируемые облигации и другие предметы.

- Разводненная прибыль на акцию предполагает, что все потенциальные акции в обращении были выпущены. Разводненная прибыль на акцию обычно ниже базовой. В редких случаях с антиразводняющими ценными бумагами разводненная прибыль на акцию также может быть выше базовой.

Использование прибыли

Прибыль является важным показателем, отражающим финансовые результаты компании, и обычно используется при оценке компании. При относительной оценке прибыль компании часто сравнивают с ее рыночной стоимостью, чтобы определить, справедливо ли оценивается фирма по сравнению с ее аналогами. Отношение цены к прибыли (P/E) Отношение цены к прибыли Отношение цены к прибыли (коэффициент P/E) — это отношение между ценой акций компании и прибылью на акцию. Это дает лучшее представление о стоимости компании. и EV Коэффициент P/E

Отношение цены к прибыли (P/E) Отношение цены к прибыли Отношение цены к прибыли (коэффициент P/E) — это отношение между ценой акций компании и прибылью на акцию. Это дает лучшее представление о стоимости компании. и EV Коэффициент P/E

- P/E делит рыночную цену акции на последнюю 12-месячную прибыль на акцию компании. платить за каждый доллар, который зарабатывает компания.

- Коэффициент EV/EBITDA делит стоимость предприятия (EV) компании на ее EBITDA. На него меньше влияют бухгалтерские манипуляции, чем на коэффициент P/E, но он игнорирует капитальные затраты.

Приведенные выше коэффициенты обычно сравнивают со средними показателями по отрасли. Если коэффициенты P/E и EV/EBITDA компании выше, чем у ее аналогов, она может быть переоценена, и наоборот.

Сопоставляя доходы и балансовые счета компании, аналитик может сказать, эффективно ли работает компания и получает ли она прибыль.

- Рентабельность собственного капитала (ROE) рассчитывается путем деления чистой прибыли на общую сумму акционерного капитала.

ROE измеряет, насколько эффективно компания использует свой капитал для получения прибыли.

ROE измеряет, насколько эффективно компания использует свой капитал для получения прибыли. - Рентабельность активов (ROA) рассчитывается путем деления чистой прибыли на активы.

Более высокие ROE и ROA представляют более высокую эффективность использования своих капитальных ресурсов для получения прибыли.

Дополнительная литература

CFI предлагает страницу программы коммерческого банковского и кредитного аналитика (CBCA)™ — CBCAGПолучите сертификат CFI CBCA™ и станьте коммерческим банковским и кредитным аналитиком.Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших сертификационных программ и курсов. Сертификационная программа для тех, кто хочет поднять свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы:

- Конвертируемая облигацияКонвертируемая облигацияКонвертируемая облигация — это тип долговой ценной бумаги, которая дает инвестору право или обязательство обменять облигацию на заранее определенное количество акций компания-эмитент в определенные периоды срока действия облигации.

Конвертируемая облигация представляет собой гибридную ценную бумагу. , или Стоимость фирмы, представляет собой полную стоимость фирмы, равную стоимости ее собственного капитала, плюс чистый долг, плюс любые доли меньшинства

Конвертируемая облигация представляет собой гибридную ценную бумагу. , или Стоимость фирмы, представляет собой полную стоимость фирмы, равную стоимости ее собственного капитала, плюс чистый долг, плюс любые доли меньшинства - Акционерный капитал акционерный капитал плюс

Определения видов доходов | Управление по работе с персоналом

В разделе «Часы работы и заработок» выписки о заработной плате вы можете увидеть некоторые из следующих позиций, перечисленных в столбце «Описание»:

Нетрудоспособность третьей стороны: Выплаты по нетрудоспособности третьей стороной, как облагаемые, так и не облагаемые налогом.Университет должен сообщить об этом в форме W-2 вместе с федеральными налогами, которые были удержаны из этих платежей.

Академический отпуск по нетрудоспособности: Доплата правомочным преподавателям и работникам P&A, находящимся в утвержденном отпуске по нетрудоспособности. Использовать только по указанию Управления кадров.

Дополнительная инструкция: Оплата за предоставление учебных или других услуг для самостоятельного обучения, кредитных программ вечернего/выходного дня, некредитных программ и непрерывного образования.

Дополнительный регулярный заработок: Дополнительный регулярный заработок вместо надбавки за пользование мобильным телефоном для имеющих право на участие сотрудников в переговорных подразделениях, преподавателей UEA, категорий профессиональных стажеров, а также государственных служащих и сотрудников P&A с их макс.

Корректировка доходов: Предыдущая переплата, которая вычитается из более поздних доходов.

Пособие по оплате одежды: Товарный кредит, который позволяет определенным сотрудникам покупать одежду и товары непосредственно у стороннего продавца.

Дополнение к спортивному контракту: Доплата правомочным преподавателям, профессиональным и административным работникам для покрытия расходов на средства массовой информации, одежду и т. д. Эти доходы облагаются дополнительным налогом.

д. Эти доходы облагаются дополнительным налогом.

Аугментация: Оплата услуг в дополнение к обычным должностным обязанностям. Это включает в себя почетные стулья и другие связанные с этим неслужебные обязанности. Этот код можно использовать только в том случае, если сотрудник также имеет регулярную заработную плату.

Augmentation Retro: Выплата временным/временным назначаемым за разницу между старой и новой ставкой вознаграждения за аугментацию, когда повышение применяется задним числом.

Премия/комиссионное вознаграждение: Оплата, связанная с установленной политикой Университета в отношении премий и комиссионных, исполнением контракта или согласованными предложениями о найме или удержании. Эти доходы подлежат дополнительному удержанию налога.

Обратный звонок Сверхурочные: Надбавка за часы, отработанные в связи с чрезвычайной ситуацией, как указано в контракте или своде правил.

Пособие на автомобиль: Плата за использование личного автомобиля для работы в университете вместо предоставления автомобиля для университета.Выплачивается только ключевым сотрудникам, как определено Офисом Президента.

Пособие по аренде автомобиля: Стоимость личного использования автомобиля, предоставленного университетом. Только для Wheel Club.

Карьерный бонус/Стабильность: Выплата правомочным сотрудникам отдела ведения переговоров 4 (AFSCME) или отдела ведения переговоров 3 (коммерсанты) один раз в год в зависимости от количества часов работы.

Преимущество членства в клубе: Оплачиваемое университетом членство в клубе и связанные с этим расходы, которые не связаны с добросовестной деловой деятельностью университета.

Коммутация — UMN: Платежи врачам в компании Университет Миннесоты. Имеет право на зарплату, покрываемую пенсионным планом преподавателей.

Коммутация — UMP: Платежи врачам в компании University of Minnesota Physicians. Не имеет право на получение заработной платы, покрываемой пенсионным планом преподавателей.

Компенсационная выплата: Оплата любого остатка в плане компенсационных отпусков в связи с увольнением или переводом отдела в соответствии с контрактом или сводом правил.

Дополнительная компенсация к контракту: Дополнительная компенсация, оговоренная в контракте.

Продленное дневное питание: Доплата работникам, которые должны регулярно питаться по делам университета в нерабочее время.

Товарищество/Стипендия: Выплаты студентам и ученым по неслужебным контрактам производятся отдельно от любой заработной платы, выплачиваемой за услуги. Это неквалифицированные платежи за стипендии или стипендии.Примечание. См. публикацию IRS 520 для определения неквалифицированных сумм.

Подарочный сертификат Преимущество: Стоимость подарочного сертификата, присуждаемого сотруднику.

Взнос в план сбережений на здравоохранение: Неиспользованный отпуск и компенсационное время, выплачиваемые на счет медицинского обслуживания после выхода на пенсию.

Отработано в праздничные дни: Премиальная оплата в размере полутора почасовой ставки за работу в праздничные дни, установленные университетом.

Двойной рабочий день в праздничные дни: Надбавка в размере двойной почасовой ставки за работу в выходные дни, установленные университетом.

Жилищное пособие: Выплата наличных расходов на жилье, как это предусмотрено в трудовом договоре.

Поощрение: Поощрительные выплаты на основании трудовых договоров.

Приращение: Оплата образовательных, исследовательских или административных обязанностей, требующих формального отдельного назначения. Может быть привязан к единовременному плану вознаграждения преподавателей, как это определено университетской областью.

Просроченная оплата: Оплата часов, отработанных не в непосредственно предшествующий период оплаты.Это облагается налогом в соответствии с методом дополнительной ставки IRS.

Увольнение без продления: Выплата, связанная с увольнением без продления выходного пособия для государственных служащих, участников переговоров, профессионального и административного персонала. Примечание: см. пакет «Увольнение без продления» в разделе «Пособия для сотрудников». Эти доходы подлежат дополнительному удержанию налога.

Оплачиваемый отпуск: Оплата, связанная с оплачиваемым отпуском.

Medical Premium Relief Program: Программа грантов Medical Premium Relief для оказания помощи низкооплачиваемым сотрудникам в течение года значительного увеличения взносов сотрудников в медицинскую программу UPlan.

Военный отпуск: Выплаты, когда сотрудник находится в действительном военном отпуске.

Выпускники Морзе: Выплаты получателям Премии выпускников Морзе за выдающийся вклад в высшее образование; Премия за выдающийся вклад в последипломное, высшее и профессиональное образование; и Премия Университета Миннесоты за общественные работы.

Расходы на переезд, необлагаемые налогом: Оплачиваемые работодателем расходы на переезд, которые квалифицированы или не облагаются налогом (и указываются как код P в Форме W-2).Например: возмещение расходов на проезд и проживание (кроме питания) при переезде в новый дом.

Налогооблагаемые расходы на переезд: Оплачиваемые работодателем расходы на переезд, которые не являются квалифицированными (и облагаются всеми налогами), независимо от того, оплачиваются они работнику или третьему лицу. Примеры: стоимость питания во время путешествия, расходы на поиски дома и расходы на временное проживание.

Неквалифицированный Dfd Comp: Плата за неквалифицированную отсроченную компенсацию. Эти доходы подлежат дополнительному удержанию налога.

Эти доходы подлежат дополнительному удержанию налога.

Единовременная единовременная выплата: Выплата в рамках годового плана заработной платы вместо повышения базовой заработной платы.

По вызову: Почасовая оплата для сотрудников, которые должны быть доступны по телефону или вернуться на работу, если это необходимо. Он может превышать 80 часов в период оплаты. Он также используется для ежеквартальных платежей (или корректировок) за услуги в отделении неотложной помощи.

Награда за выдающееся служение/преподавание: Оплата за выдающуюся работу (присуждается в соответствии с установленными процедурами подразделения).

Перегрузка: Оплата профессиональной деятельности, обычно оплачиваемая почасово или единовременно, например, консультирование, консультирование, написание статей, разработка/пересмотр курса, переводы, преподавание, лекции, специальная рабочая группа/фокус-группа, уроки музыки и оплата выступлений и др.

Сверхурочные: Надбавка в полуторакратном размере почасовой ставки за часы, оплачиваемые более 40 часов в неделю, или для назначенных сотрудников, которые работают более восьми часов в день.

Двойное сверхурочное время: Надбавка в двойном размере почасовой ставки за часы, оплаченные более 40 часов в неделю, или за назначенных сотрудников, которые работают более восьми часов в день.

Двойная и половинная сверхурочная работа: Надбавка для сотрудников, которые должны работать в официально признанный праздник, в размере двух с половиной часов почасовой ставки, начиная с 13-го часа до оставшихся часов отпуска.

Сверхурочное двойное время Ретро: Выплата разницы между старой и новой компенсационными ставками, когда повышение применяется задним числом.

Ретро-сверхурочные: Выплата разницы между старой и новой компенсационными ставками, когда повышение применяется задним числом.

Поэтапный выход на пенсию: Выплата, связанная с поэтапным выходом на пенсию.

Полицейский стаж: Выплата производится каждый период оплаты полицейским в зависимости от выслуги лет.

Предыдущий платежный период: Оплата обычных часов, отработанных, но не оплаченных, в непосредственно предшествующем платежном периоде. Налоги удерживаются по годовой ставке (W-4).

Профессиональная деятельность Оплата: Оплата (почасовая или единовременно) за такие виды деятельности, как консультирование, консультирование, написание статей, разработка или пересмотр курсов, переводы, уроки музыки и гонорары за выступления и т. д.Используйте этот тип заработка, если он , а не означает, что сотрудник работает более 100% рабочего времени. Используйте тип заработка «Перегрузка», если деятельность будет ставить работника на 100% рабочего времени.

Профессор Риджентс: Выплата получателю звания Профессора Риджентс за выдающийся вклад в обучение студентов и аспирантов.

Regents/Acad Tuition Benefit: Стоимость обучения, оплачиваемого университетом, для: 1) зачетных единиц, полученных сотрудником в рамках программы последипломного образования, или 2) если общая сумма пособия за обучение превышает 5 250 долларов США в календарном году.

Регулярная оплата: Плата за базовые услуги, выполняемые по встречам, равным или превышающим 20 стандартных часов в неделю. Примечание. См. раздел «Обычная оплата <20» для получения информации об обычной оплате при менее 20 стандартных часов в неделю.

Регулярная оплата <20 часов/вместо отпуска: Плата за базовые услуги, выполняемые на встречах, длящихся менее 20 стандартных часов в неделю, или повременная оплата вместо праздничных, когда признанный праздник приходится на обычный выходной день сотрудника по графику .Больничный и отпуск не засчитываются. Примечание: см. «Регулярная оплата» для получения информации о регулярной оплате, когда сотрудник работает 20 или более стандартных часов в неделю.

Единовременная выплата на переезд: Единовременная единовременная выплата, выплачиваемая сотрудникам для покрытия расходов на переезд себя и своих семей.

Пособие по аренде: Рыночная стоимость жилья, предоставленного университетом, или оплата расходов на жилье, если жилье определено как личная выгода.

Замена чека: Замена утерянного чека или возвращенных банком средств.Замена чеков, которые планируется выкупить в пользу государства.

Пенсионный взнос: Возврат пенсионного взноса за предыдущий год. Эти доходы могут подлежать дополнительному удержанию налога.

Retro Pay: Выплата разницы между старой и новой компенсационными ставками, когда повышение применяется задним числом для следующих типов заработка: Augmentation, Morse Alumni, Regular Pay и Shift Pay. Примечание: отработанные, но не оплаченные часы в предыдущем периоде оплаты см. в разделе «Предыдущий период оплаты». »

»

Обязанности ретро-премии: Выплата разницы между старой и новой ставкой вознаграждения для следующих видов заработка, когда повышение применяется задним числом: Дополнительные пошлины, Обычная смена и Второе воскресенье.

Творческий отпуск/Предпринимательство/Профессиональное развитие: Оплата творческого отпуска преподавателей или продленного отпуска по программе P&A для профессионального развития.

Преимущество абонементов/абонементов: Стоимость абонементов или абонементов на мероприятия, не имеющие документально подтвержденной деловой цели университета.

Второе воскресенье: Доплата за часы, отработанные во второе воскресенье подряд.

Присужденное вознаграждение: Выплата из присужденного вознаграждения, включающая задолженность по заработной плате, не имеющая права на пенсионный план преподавателей, но подлежащая удержанию всех налогов. Обрабатывается через Управление генерального юрисконсульта.

Смена, 2-е воскресенье: Надбавка за работу, которая имеет право на разницу в смене во второе воскресенье подряд.

Сверхурочная работа: Надбавка в полуторакратном размере надбавки за почасовую смену за работу, на которую распространяется надбавка за смену на основании правил государственной службы или контракта с отделом переговоров.

Двойная сверхурочная работа за смену: Надбавка в размере двойной надбавки за почасовую смену за работу, которая имеет право на надбавку за смену на основании правил государственной службы или контракта с отделом переговоров.

Плата за смену — 3-я: Оплата за работу, которая имеет право на надбавку за смену, по ставке за третью смену, на основании правил государственной службы или контракта с отделом переговоров.

Обычная смена: Оплата за работу, которая имеет право на надбавку за смену в соответствии с правилами государственной службы или договором о переговорах.

Специальная выплата: Выплата, утвержденная Управлением налоговой отчетности и соблюдения требований, которая является разовой и единовременной, но не включена в заработную плату, покрываемую пенсионным планом преподавателей. Эти доходы подлежат дополнительному удержанию налога.

Специальная выплата — UMP: Выплата врачам в компании University of Minnesota Physicians (UMP) на разные цели, включая «Платеж за производительность» и расходы на переезд.

Пособие на поездку супруга: Оплачиваемая университетом поездка для супруги сотрудника университета, которая не служит бизнес-целям университета.

Summer Research Elig FRP: Выплата академическому персоналу, не являющемуся отличником, за работу вне сроков основного назначения. Он включен в заработную плату, покрываемую планом пенсионного обеспечения преподавателей.

Summer Research NE FRP: Выплата академическому персоналу, не являющемуся отличником, за работу вне сроков основного назначения. Это , а не , включенное в заработную плату, покрываемую пенсионным планом преподавателей.

Это , а не , включенное в заработную плату, покрываемую пенсионным планом преподавателей.

Летняя сессия: Оплата обучения или других услуг, связанных с летней сессией или межсессионными курсами.

Налогооблагаемая льгота/компенсация: Различные налогооблагаемые льготы или компенсации, выплачиваемые подразделениями от имени сотрудников.

Терминальное соглашение: Разовый платеж на основе окончательного соглашения. См. пакет терминального соглашения в разделе «Пособия для сотрудников». Эти доходы подлежат дополнительному удержанию налога.

Пособие/страховка инструмента: Плата за покупку необходимых инструментов и страхование инструмента. Обычно применяется только к торгующей Единице 3 (Погонщики).

UMP — Оплачиваемый отпуск: Оплата, связанная с оплачиваемым отпуском, только для врачей Университета Миннесоты.

Содержание униформы: Плата за содержание униформы. Делается раз в год, как правило, только полицейским.

Делается раз в год, как правило, только полицейским.

Выкуп отпуска: Плата за сокращение времени отпуска сотрудника, максимально начисляемого при отказе в отпуске.

Отпуск Обналичивание: Плата за обмен до 40 часов отпуска на оплату один раз в год по желанию работника.

Выплата отпускных: Выплата любого остатка в Плане отпускных отпусков в связи с расторжением контракта или свода правил. Эти доходы подлежат дополнительному удержанию налога.

| 2CH | Половинная ставка надбавки за сверхурочную работу за смену (классы SEIU Local 925 еще НЕ получают более высокую надбавку за смену) |

|---|---|

| 2СО | Сверхурочная надбавка за смену (местные классы 925 SEIU НЕ получают более высокую надбавку за смену) |

| 2-Й | Надбавка за сверхурочную работу медсестры 2-й смены (только для медсестер медицинских центров) |

| 2SC | Дифференциал переключения передач (классы SEIU Local 925, которые еще НЕ получают более высокий дифференциал переключения) |

| 2SD | WFSE 2-я и 3-я смена сверхурочных за половину ставки (только для медицинских центров) |

| 2СО | Сверхурочные во 2-ю смену (медицинские работники/технические занятия) |

| 2СП | Надбавка за сверхурочную работу во 2-ю смену (только медицинские центры Health Care Professional/Technical Classes) |

| 2СТ | 2-я смена (медицинские работники/технические классы) |

| 3СО | Сверхурочная компьютерная поддержка 3-й смены Только классы серии специалистов |

| 3SC | Компьютерная поддержка 3-й смены, только классы серии |

| 3SD | Надбавка за сверхурочную работу 3-й смены (только для медицинских центров) |

| 3SO | Сверхурочные в 3-ю смену (медицинские работники/технические занятия) |

| 3SP | Надбавка за сверхурочную работу в 3-ю смену (только медицинские центры Health Care Professional/Technical Classes) |

| 3СТ | 3-я смена (медицинские работники/технические классы) |

| 3WE | Третьи выходные |

| 4SD | WSNA 3-я смена за сверхурочную работу с половинной ставкой (только для медицинских центров) |

| 4СТ | Медицинские центры только для фармацевтов 3-й смены (за вычетом налогов на социальное обеспечение) |

| 5SD | Надбавка за сверхурочную работу во 2-ю и 3-ю смену (только для медицинских центров) |

| 6SD | Надбавка за сверхурочную работу во 2-ю и 3-ю смену (только для медицинских центров) |

| 7SD | Надбавка за сверхурочную работу в 3-ю смену за полставки (только для медицинских центров) |

| 8SD | 1199NW и Airlift NW 3rd Shift Overtime Premium (только для медицинских центров) |

| АДС | Административное приложение |

| АКА | Alaska RN Плата за назначение |

| АЛП | Выплата ежегодного отпуска (только PERS I) |

| ДОПОЛНИТЕЛЬНЫЙ | Дополнительная оплата |

| Полный привод | Премия(не для студентов) |

| АВО | Студенческая премия с OASI (с вычетом налогов на социальное обеспечение) |

| АВУ | Студенческая премия без OASI (без вычета налогов на социальное обеспечение) |

| БПХ | Премиальная оплата медсестры со степенью BSN WSNA — половинная ставка сверхурочной работы (только для медсестер) |

| БПО | Премиальная оплата медсестры со степенью BSN WSNA — сверхурочная работа (только для медсестер) |

| БПП | Премиальная оплата медсестры со степенью BSN WSNA — постоянная (только для медсестер) |

| БПТ | Премиальная оплата медсестры со степенью BSN WSNA – временная (только для медсестер) |

| С/А | Визитная карточка |

| С/Б | Обратный звонок Оплата |

| CLA | Клинический консультант (только медсестры) |

| CNI | Плата за сертификацию — половинная ставка за сверхурочную работу |

| Си-Эн-Эн | Плата за сертификацию — сверхурочная работа |

| CNQ | Плата за сертификацию |

| CNU | Плата за сертификацию – временная |

| СРГ | Дежурная медсестра (только зарегистрированная медсестра WSNA 2) |

| КРН | 1199 Дежурная медсестра (только зарегистрированная медсестра 2) |

| СТА | Годовое время комп. |

| ОСАГО | Разделение времени комп. |

| Э/К | Компенсация превышения |

| ЭХ | Почасовая компенсация превышения |

| ЭКЛ | Медсестра ECLS – (только медсестры WSNA) |

| ЕСМ | Практикующий респираторный врач ECLS — SEIU 925 (только соответствующие требованиям классификации SEIU 925) |

| ЭНС | Дополнение |

| ФОН | Плавающая оплата медсестры — сверхурочная работа (только медсестры WSNA) |

| ФПХ | Плавающая оплата медсестры — половинная ставка за сверхурочную работу (только для медсестер) |

| ФПН | Плавающая оплата медсестры — постоянная (только для медсестер WSNA) |

| ФПО | Плавающая оплата медсестры — сверхурочная работа (только для медсестер) |

| ФПП | Плавающая оплата медсестры – постоянная (только для медсестер) |

| ФПТ | Плавающая оплата медсестры – временная (только для медсестер) |

| ФТН | Плавающая оплата медсестры – временная (только для медсестер WSNA) |

| ГНБ | Назначение аспиранта без льгот |

| ГБ | Назначение аспиранта без льгот без вычета OASI |

| ГСА | Назначение аспиранта с льготами |

| ГСО | Назначение аспиранта OASI с льготами |

| Н/П | Holiday Premium (только для медицинских центров) |

| H/S | Holiday Straight Time (только для медицинских центров) |

| Н/Т | Оплата сверхурочных в праздничные дни (только для медицинских центров) |

| ГОРЯЧИЙ | Временная почасовая сверхурочная работа |

| СПЧ | Премия за сверхурочную работу сотрудника службы безопасности HMC (контракт классифицируется — только сотрудник службы безопасности WFSE HMC) |

| ХРП | Премиум-уровень безопасности для офицера общественной безопасности HMC (контрактная классификация — только переговорная единица HMC для офицера службы безопасности WFSE) |

| гривен | Ежечасно |

| HTA | Holiday Time Annual (только для медицинских центров) |

| ХВБ | Плата за назначение |

| ИПС | Оплата стационарного лечения |

| СПГ | Различие языков |

| ЛП1 | UWPMA/Teamsters 117 Выплата за выслугу лет (контрактная классификация — только UWPMA или Teamsters 117) |

| ЛП2 | UWPMA/Teamsters 117 Выплата за выслугу лет (контрактная классификация — только UWPMA или Teamsters 117) |

| ЛП3 | UWPMA/Teamsters 117 Выплата за выслугу лет (контрактная классификация — только UWPMA или Teamsters 117) |

| ЛП4 | UWPMA/Teamsters 117 Выплата за выслугу лет (контрактная классификация — только UWPMA или Teamsters 117) |

| ЛП5 | UWPMA/Teamsters 117 Выплата за выслугу лет (контрактная классификация — только UWPMA или Teamsters 117) |

| МПУ | Выплата больничного листа |

| ЛНР | Отпуск по болезни Выплата пенсии |

| LWA | Разрешенный отпуск без содержания (только медицинские центры) |

| ЛВО | Отпуск без содержания |

| М/П | Морской премиум |

| MD1 | Модальность Оплата 1 |

| MD2 | Модальность Оплата 2 |

| МД3 | Модальность Оплата 3 |

| МЛП | Военный отпуск |

| НЧ | Плата за сертификацию медсестры — половина сверхурочной ставки (только для медсестер) |

| НКИ | Плата за сертификацию — половинная ставка за сверхурочную работу |

| НКС | Плата за сертификацию — сверхурочная работа |

| унтер-офицер | Плата за сертификацию медсестры — сверхурочная работа (только для медсестер) |

| НКП | Плата за сертификацию медсестры – постоянная (только для медсестер) |

| НСК | Плата за сертификацию |

| НКТ | Плата за сертификацию медсестры – временная (только для медсестер) |

| НБУ | Плата за сертификацию – временная |

| НД2 | Смена медсестер 2 (только медсестры) |

| НФО | Плавающая оплата медсестры — сверхурочная работа (только для медсестер) |

| НФП | Плавающая оплата медсестры – постоянная (только для медсестер) |

| НФТ | Плавающая оплата медсестры – временная (только для медсестер) |

| ННП | Практикующая неонатальная медсестра Premium Premium |

| ННТ | Практикующая неонатальная медсестра – временная специальность Premium |

| НПР | Наставник медсестры 2 (только зарегистрированная медсестра 2) |

| НТ2 | Сверхурочная смена медсестер 2 (только для медсестер) |

| О/Т | Сверхурочные |

| ОХБ | Плата за назначение — сверхурочная работа |

| ОЛ1 | UWPMA/Teamsters 117 Overtime Longevity Premium (контрактная классификация — только UWPMA или Teamsters 117) |

| ОЛ2 | UWPMA/Teamsters 117 Overtime Longevity Premium (контрактная классификация — только UWPMA или Teamsters 117) |

| ОЛ3 | UWPMA/Teamsters 117 Overtime Longevity Premium (контрактная классификация — только UWPMA или Teamsters 117) |

| ОЛ4 | UWPMA/Teamsters 117 Overtime Longevity Premium (контрактная классификация — только UWPMA или Teamsters 117) |

| ОЛ5 | UWPMA/Teamsters 117 Overtime Longevity Premium (контрактная классификация — только UWPMA или Teamsters 117) |

| ОЛН | Премиум за сверхурочную работу |

| ОЛП | Компенсация за старый ежегодный отпуск (только PERS I) |

| ОМ1 | Плата за сверхурочную работу 1 |

| ОМ2 | Плата за сверхурочную работу 2 |

| ОМ3 | Плата за сверхурочную работу 3 |

| ОСТ | Сверхурочная работа дифференциала переключения – договорная |

| ОТ2 | WFSE 2-я смена — сверхурочная работа |

| ОТ3 | Премиум сверхурочная смена 3 |

| ОТ4 | WSNA Premium сверхурочная смена 3 |

| ОТ5 | Премиум сверхурочная смена 2 |

| ОТ6 | Премиум сверхурочная смена 2 |

| ОТ7 | Премиум сверхурочная смена 3 |

| ОТ8 | 1199NW и Airlift NW Premium Overtime Shift 3 |

| ОТП | Премия за сверхурочную работу |

| ОТС | Морская сверхурочная премия |

| P2N | Постоянный дифференциал 2-й передачи |

| П2Т | Постоянный дифференциал 2-й смены (только для медицинских работников / технических классов) |

| П3Т | Постоянный дифференциал 3-й смены (только для медицинских работников / технических классов) |

| П4Т | Медицинские центры Только постоянные фармацевты 3-й смены |

| ПД2 | WFSE и CNU торгуют постоянным переключением дифференциала – договорная |

| PDR | Прямая оплата факультета |

| ФДТ | Премиум Двойное время |

| ПХР | Полиграфические услуги Временно Ежечасно |

| зл. | Оплата вместо уведомления |

| ПЛП | Оплата профессионального отпуска |

| PM1 | Постоянная модальность 1 |

| PM2 | Постоянная модальность 2 |

| ППХ | Полиграфические услуги Почасовая оплата |

| ПС2 | WFSE Non-Trades Постоянная 2-я смена |

| PS3 | Постоянный дифференциал третьей передачи |

| PS4 | WSNA Постоянный дифференциал третьей передачи |

| PS5 | CNU Постоянный дифференциал 2-й передачи |

| ПС6 | Постоянный дифференциал 2-й смены WFSE Custodial |

| PS7 | Постоянный дифференциал 3-й смены WFSE Custodial — ночь |

| PS8 | 1199NW и Airlift NW Постоянный дифференциал третьей передачи |

| PSD | Постоянный дифференциал переключения без HCPT – согласовано (местные классы SEIU 925, НЕ получающие более высокий дифференциал переключения) |

| ВОМ | Торгует сверхурочно за полставки |

РЕГ. | Регулярный доход |

| РЕТ | UWRP (Пенсионный план UW) |

| РФХ | Плавающая премия за команду ресурсов — Половина ставки за сверхурочную работу |

| РФО | Ресурсная команда Float Premium — Overtime |

| Запрос предложений | Ресурсная команда Float Premium — навсегда |

| РФТ | Ресурсная команда Float Premium — временная |

| РРХ | Набор/удержание почасово (только медицинские центры) |

| РРО | Вербовка/удержание сверхурочных (только медицинские центры) |

| РСБ | Обычные резервные платежи |

| РСК | Обычный резерв – контракт (только для сотрудников, работающих по контракту) |

| РШ | Обычный резервный госпиталь |

| РСН | Обычные дежурные медсестры |

| РСТ | Обычные резервные технические (медицинские работники/технические классы) |

| RSW | Регулярная резервная оплата — контракт (только для сотрудников WFSE Contract Classified) |

| С/Л | Оплачиваемый отпуск по болезни |

| Т/Т | Прямое время |

| С2О | Сверхурочная работа во 2-ю смену без OASI |

| S2S | 2-я смена без OASI |

| S3O | Сверхурочная работа 3-й смены без OASI |

| S3S | 3-я смена без OASI |

| СБП | Shift Break Premium (только для медсестер) |

| SD2 | WFSE 2-я смена |

| SD3 | Дифференциал 3-й передачи |

| SD4 | WSNA Дифференциал 3-й передачи |

| SD5 | Дифференциал 2-й смены — вечер (2-я смена) |

| SD6 | Дифференциал 2-й смены — вечер (2-я смена) |

| SD7 | Дифференциал 3-й смены — ночь (3-я смена) |

| SD8 | 1199NW и Airlift NW Дифференциал 3-й передачи |

| СДТ | Дифференциал переключения передач – Договорная |

| МОРЕ | Морской платеж |

| SFF | Фиксированный заработок студента без OASI (без вычета налогов на социальное обеспечение) |

| СФО | Студенческая фиксированная плата с OASI (за вычетом налогов на социальное обеспечение) |

| ШО | Часовая сверхурочная работа студентов без OASI (без вычета налогов на социальное обеспечение) |

| ШР | Почасовая оплата для студентов без вычетов OASI |

| SIA | Поощрительная премия для студентов без OASI |

| СИО | Поощрительная премия для студентов с OASI |

| СЛП | Программа совместного отпуска |

| СОО | Часовая сверхурочная работа студентов с OASI (за вычетом налогов на социальное обеспечение) |

| СОР | Почасовая оплата для студентов с вычетом OASI |

| СТАНЦИОНАЛЬНЫЙ | Статистическая медсестра (только медсестры) |

| СТП | Стипендии/стипендии |

| SUB | Сменный провод |

| СУММА | Летний заработок |

| SWB | Стипендия с льготами |

| СВК | Координатор социальной работы по выходным |

| ТСН | Компенсация временного превышения Ежечасно |

| ТЭК | Временная дополнительная компенсация |

| ТФУ | 40 % повторного трудоустройства вышедших на пенсию преподавателей и библиотекарей |

| тайских батов | Временная оплата назначения |

| ПОЛ | Почасовая оплата для пенсионеров |

| ПМР | Ежемесячная заработная плата пенсионера |

| ТОТ | Временная почасовая сверхурочная работа |

| Число шагов на дюйм | Временное повышение заработной платы — профессиональный персонал |

| ТПС | Временное дополнение |

| РНН | Постдокторант стажер |

| АСП | Временное назначение студента без вычета OASI |

| ТСИ | Временное повышение зарплаты |

| ТСЛ | Оплачиваемый отпуск по болезни стажера |

| ТСО | Временное назначение студента с вычетом OASI |

| ТСП | Временное морское пособие |

| УРД | Доход от несвязанных обязанностей |

| ВДО | Дополнительная сверхурочная работа в выходные дни (только для медицинских работников/технических классов) |

| ВФО | Федеральное рабочее исследование с вычетом OASI |

| WKD | Weekend Premium (только для медицинских работников/технических классов) |

| ЗКО | Дополнительная сверхурочная работа в выходные дни (только для медсестер и медицинских специалистов) |

| ВКП | Премиум на выходные (только для медсестер и медицинских специалистов) |

| ВОС | Без зарплаты |

| ВСФ | Федеральное рабочее исследование без вычета OASI |

| ВСО | Исследование государственной работы с вычетом OASI |

| ВСС | Исследование государственной работы без вычета OASI |

| XLP | Выплата за освобождение от ежегодного отпуска |

Существует пять типов прибыли на акцию