Как изменился потребительский спрос на кондитерские изделия

Как изменился потребительский спрос на кондитерские изделия

Об этом рассказал глава компании «Рахат» Константин Федорец

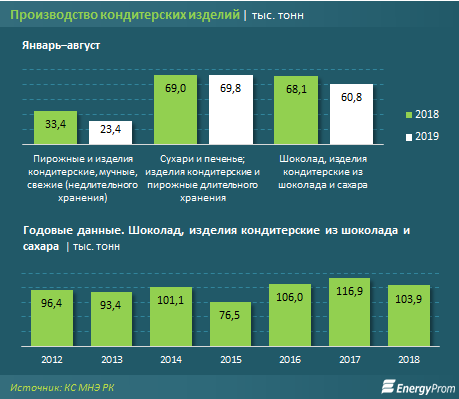

В среднем продажи в Казахстане по бисквитной категории — печенье и вафли — за период ЧП выросли на 12% (в килограммах) по отношению к предыдущему году, рассказал на онлайн-конференции председатель правления АО «Рахат» Константин Федорец, передает корреспондент центра деловой информации Kapital.kz.

«Эти продукты и раньше воспринимались как пища, а сейчас они в этом статусе закрепились еще сильнее. Подтверждением является то, что мы форсировали запуск новой линии по производству печенья, чтобы покрыть данный дефицит», — сообщил он.

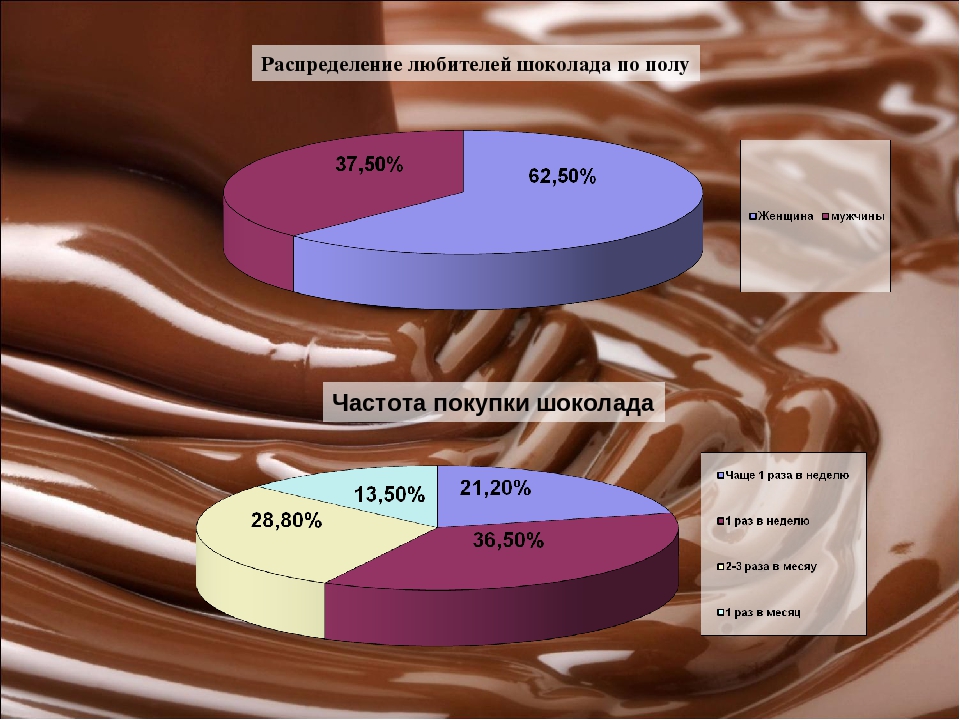

Наряду с бисквитной продукцией увеличился спрос и на шоколадную плитку. Объем продаж на этот вид изделий по сравнению с 2019 годом вырос на 5% в натуральном выражении и на 4% в денежном. За счет этих двух категорий фабрике удается удерживать доход на уровне прошлого года, заметил Константин Федорец.

По его словам, больше всего пострадала категория дорогих шоколадных конфет. Это говорит о том, что потребители стали выбирать более дешевую продукцию — печенье, карамель и мармелад.

Понятно, что из-за пандемии у многих производителей возникали проблемы с бесперебойными поставками сырья. В этом отношении «Рахат» существенных потрясений не испытал, объяснил Константин Федорец.

«Единственное — стоимость на основные виды компонентов продукции выросла в тенге из-за того, что национальная валюта девальвировала», — сказал он, добавив, что ценовая политика на изделия кондитерской фабрики в ближайшее время пересматриваться не будет.

Однако из-за карантинных мер и ограничения деятельности торговых точек и дистрибьюторских компаний сократились объемы экспорта компании.

«Кризис поразил экспортные рынки, наблюдалось снижение экономической активности, локдауны, перемещения были сокращены. Это мы почувствовали. Тем не менее уже 3-й месяц наблюдаем стабильный рост», — отметил предправления АО «Рахат». Поэтому планы по экспорту, установленные на текущий год, компанией будут выполнены. А вот вопрос с экспортом в КНР и Туркменистан из-за закрытия границ пока не решен.

Это мы почувствовали. Тем не менее уже 3-й месяц наблюдаем стабильный рост», — отметил предправления АО «Рахат». Поэтому планы по экспорту, установленные на текущий год, компанией будут выполнены. А вот вопрос с экспортом в КНР и Туркменистан из-за закрытия границ пока не решен.

На встрече Константин Федорец обратил внимание на основные потребительские тренды не только в Казахстане, но и в мире. Среди главных — снижение потребления сахара и увеличение потребления натуральных компонентов в кондитерских изделиях.

«Но я хочу сказать, что этот тренд не очень сказывается на традиционных рецептурах крупных производителей. Есть большие риски, что потребитель почувствует изменение вкуса продукции и откажется от нее», — пояснил глава «Рахата».

По его мнению, эта тенденция скорее связана с изменением культуры потребления, особенно среди молодежи, и речь идет не сколько об ограничении потребления сахара, а углеводов в целом. Константин Федорец заверил, что технология производства традиционных изделий «Рахат» не поменяется.

13.10.2020 • https://kapital.kz

АНАЛИЗ РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ В РОССИИ

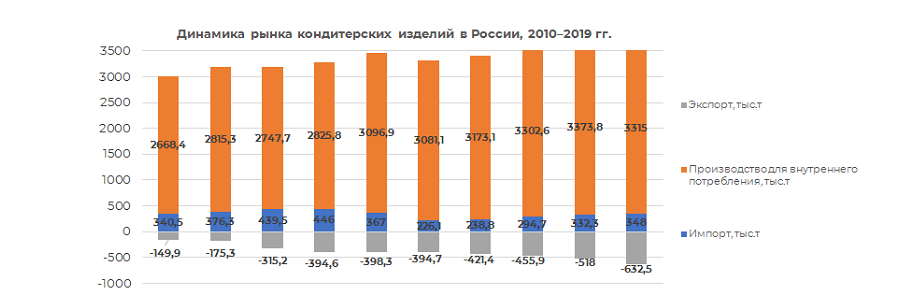

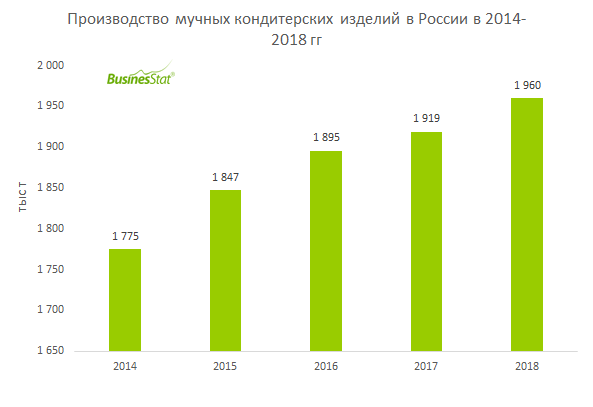

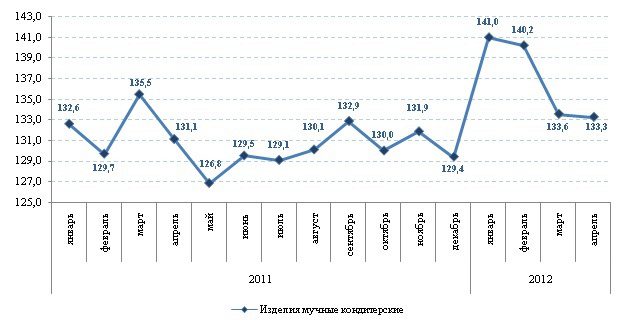

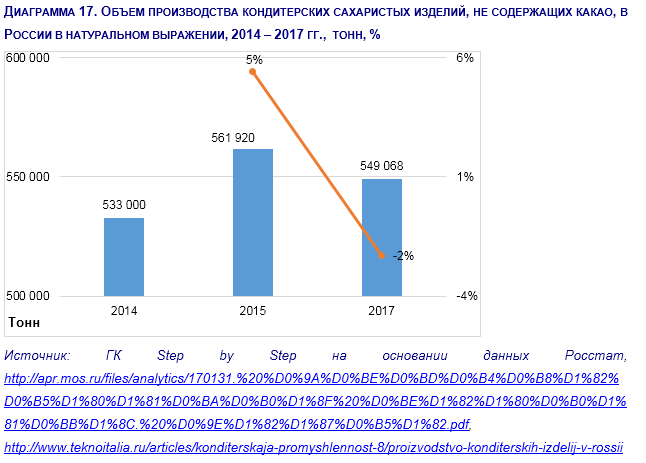

По данным «Анализа рынка кондитерских изделий в России», подготовленного BusinesStat в 2020 г, в 2015-2019 гг их продажи в стране ежегодно росли. В 2019 г в стране было продано 3,6 млн т кондитерской продукции, что на 11,7% выше, чем в 2015 г.

Кризис в отечественной экономике в 2014-2016 гг, повлекший за собой снижение покупательской способности россиян, лишь притормозил рост рынка кондитерских изделий, в то время как многие потребительские рынки существенно сократились за аналогичный период. Росту рынка кондитерских изделий в 2015-2019 гг способствовал ряд факторов, среди которых развитие торговых сетей, расширение продуктовой линейки кондитерских изделий, усиление маркетинговых акций производителей и ретейлеров и др.

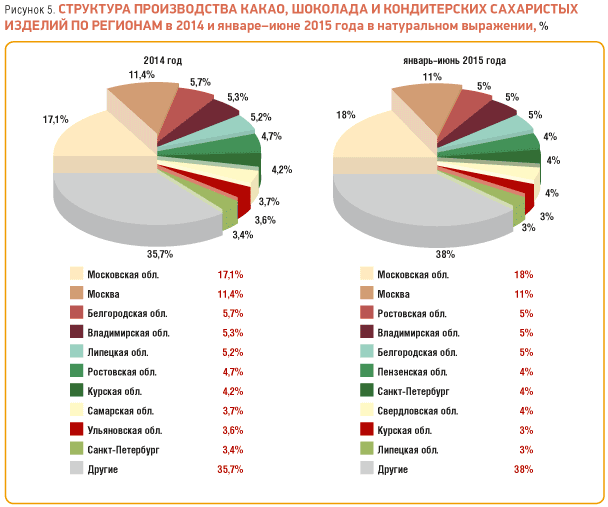

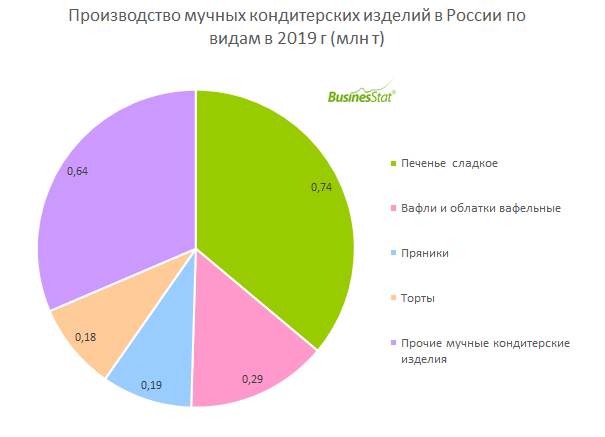

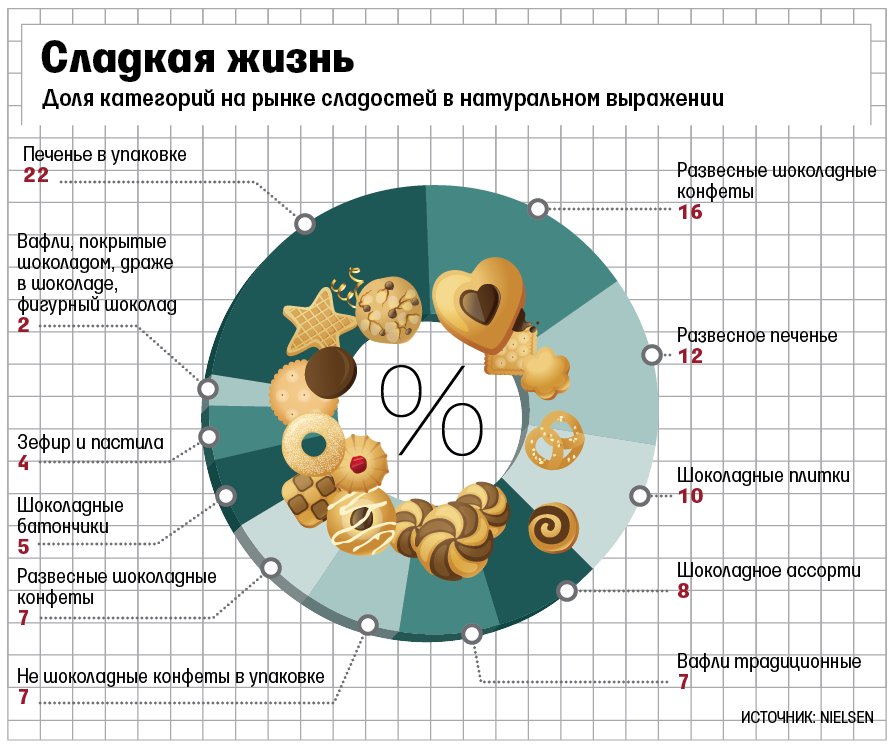

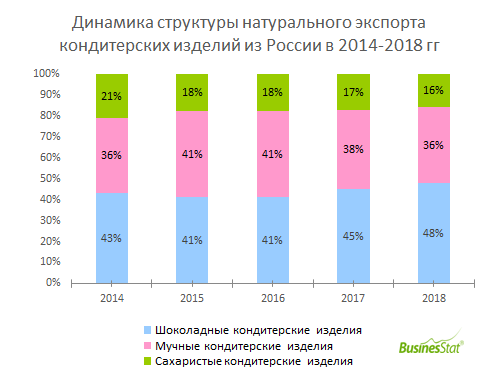

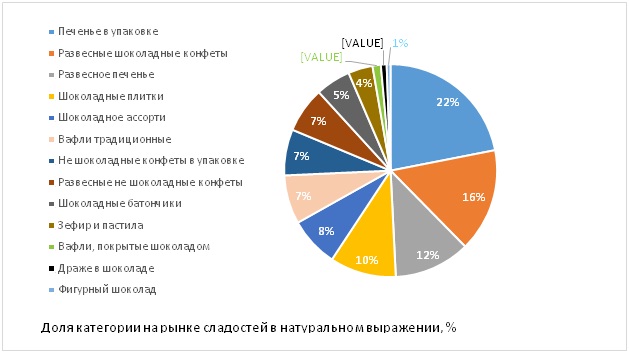

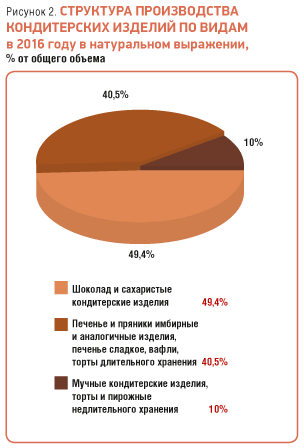

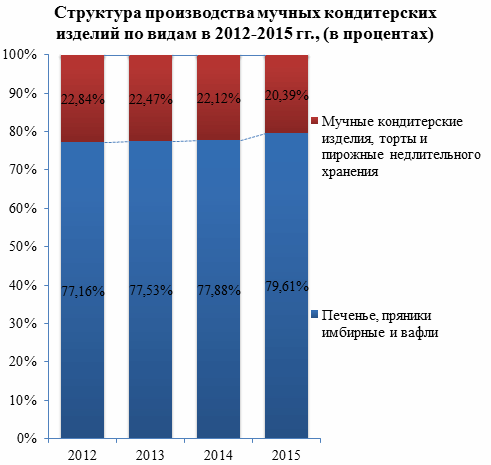

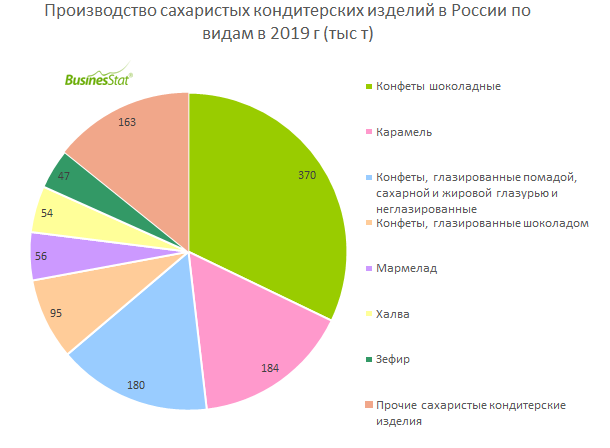

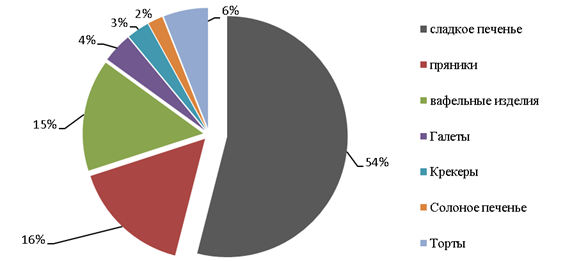

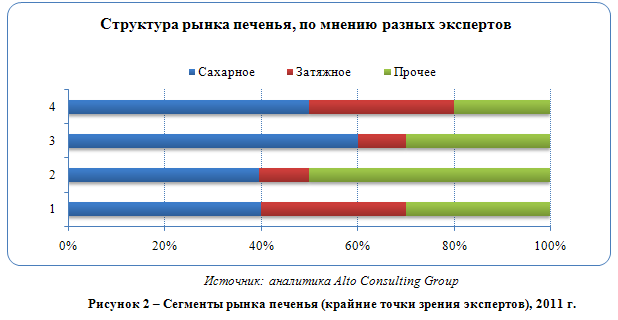

В структуре продаж кондитерских изделий преобладают мучные кондитерские изделия – 53,8% совокупного показателя в 2019 г. На втором месте по популярности шоколадные кондитерские изделия – 28,3%, на долю сахаристых кондитерских изделий приходилось порядка 18,0% продаж.

В 2020 г ожидается сокращение продаж кондитерских изделий в стране вследствие снижения доходов населения из-за кризиса. Однако снижение продаж будет незначительным – всего на 2,6%. В условиях самоизоляции россияне увеличили покупку кондитерских изделий, что стало следствием неопределенности в отношении продолжительности карантина и страха перед возможным дефицитом продуктов питания. Кроме того, в условиях самоизоляции спрос на кондитерские изделия, в особенности шоколадные, вырос благодаря их положительному влиянию на психологическое состояние потребителей. В последующие месяцы 2020 г спрос на кондитерские изделия снизится по сравнению с аналогичным периодом предыдущего года вследствие негативных экономических последствий пандемии коронавируса, что станет определяющим для итогового значения показателя за год.

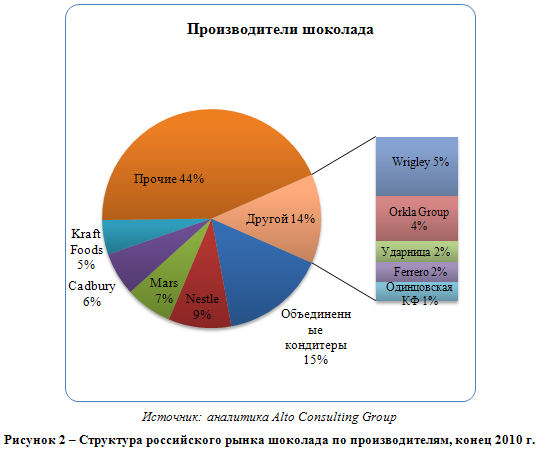

Источник: ОСК Шоколад. Шоколадные конфеты.

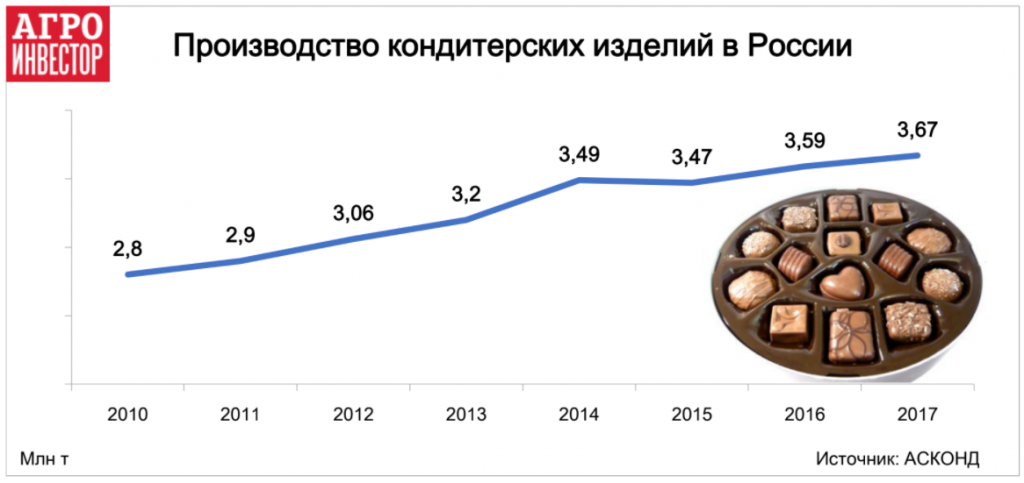

Потребление сладостей в России снижается — Российская газета

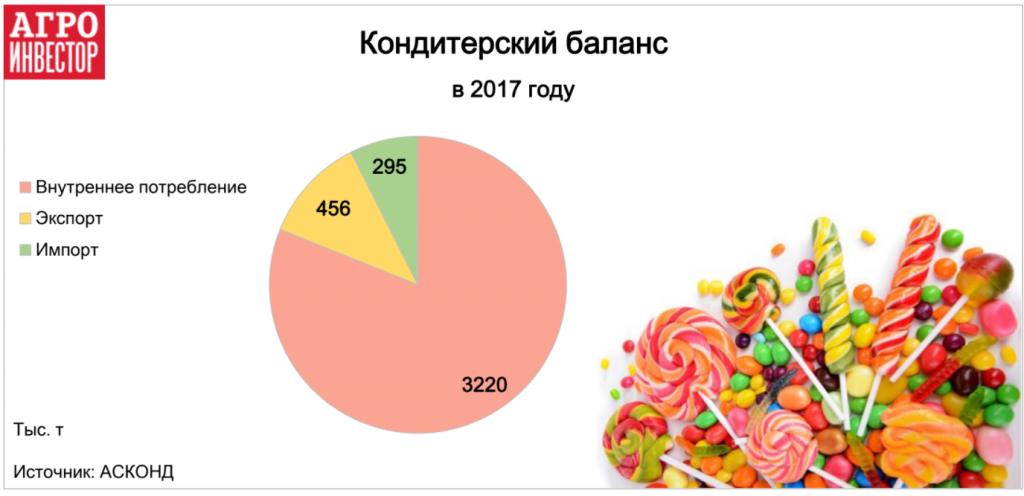

По итогам 2021 года объем производства кондитерских изделий составит около 3,9 млн тонн, это на 1,6% больше, чем в прошлом году (чуть менее 3,85 млн тонн). Такой прогноза на круглом столе дал президент Ассоциации предприятий кондитерской промышленности (АСКОНД) Сергей Носенко.

При этом потребление сладостей на российском рынке третий год подряд падает, и 2021 год не станет исключением. В 2019 году россияне съели почти 3,3 млн тонн, в прошлом году — чуть более 3,15 млн тонн, в этом прогнозируется снижение до 3,12 млн тонн. Среднедушевое потребление в 2019 году составило 24,9 кг, а в 2021 году — около 23,9 кг.

Среднедушевое потребление в 2019 году составило 24,9 кг, а в 2021 году — около 23,9 кг.

По словам Носенко, внутри категории изменений предпочтений почти не произошло, резких колебаний нет — снижение потребления в доли процента есть и по шоколаду, и по мучным, и по сахаристым кондитерским изделиям. Вместе с тем к новогодним праздникам обычно продажи сладостей растут, и, вероятнее всего, падение будет практически нивелировано. В целом в общем объеме производства около 50% приходится на мучные, около 30% — на шоколадные, 20% — на сахаристые кондитерские изделия.

Сергей Носенко напоминает, что пик спроса на российском рынке на шоколад наблюдался в мае прошлого года, когда продажи шоколада выросли на 50%.

«В тяжелый период люди протягивали руку за плиткой шоколада. Тогда мы опасались, что для россиян шоколад станет неким антидепрессантом на фоне пандемии и нам придется резко наращивать объемы производства», — пояснил эксперт.

Однако, по его словам, до конца года ситуация выровнялась.

Вместе с тем растет экспорт российских сладостей: по прогнозам АСКОНД, он увеличится с 692 тыс. тонн в прошлом году до 782,9 тыс. тонн в 2021 году. Также в 2021 году немного вырастет импорт сладостей: с 342,6 тыс. тонн до 370,2 тыс. тонн.

Ранее «Ведомости» со ссылкой на исследование NielsenIQ сообщили о восстановлении рынка сладостей после пандемии. Как подтвердили «РГ» в компании, действительно, по их данным, за первые три квартала 2021 года на российском рынке продажи шоколадных батончиков выросли на 9,5% (в сравнении с тем же периодом прошлого года), упакованных нешоколадных конфет на 5%, упакованного печенья на 2,8%, тортов и круассанов на 1,7%. Однако снизились продажи сладкого печенья на развес (на 12,9%), шоколадных плиток (на 3,6%).

Самый кусок: сервисы по доставке продуктов заявили о росте спроса на сладкое | Статьи

Сервисы по доставке продуктов зафиксировали рост спроса на кондитерскую продукцию. Об этом «Известиям» рассказали в «Яндекс.Еде», «Яндекс. Лавке» и «Самокате». По данным сервисов, за первые девять месяцев этого года продажи кондитерки были в 1,5–5,7 раза выше по сравнению с аналогичным периодом 2020-го. Увеличилось и производство сладостей, но не столь драматично, подтвердили изготовители продукции. По словам экспертов, значительное количество сахара в рационе уже сказывается на здоровье нации.

Лавке» и «Самокате». По данным сервисов, за первые девять месяцев этого года продажи кондитерки были в 1,5–5,7 раза выше по сравнению с аналогичным периодом 2020-го. Увеличилось и производство сладостей, но не столь драматично, подтвердили изготовители продукции. По словам экспертов, значительное количество сахара в рационе уже сказывается на здоровье нации.

За январь-сентябрь 2021 года объем продаж кондитерских изделий в «Самокате» вырос в 5,7 раза по сравнению с аналогичным периодом 2020 года, сообщили «Известиям» в компании. В октябре 2021-го доля реализации сладостей увеличилась на 1 п.п. — до 6% от всех продаж сервиса, добавили там. В ноябре этот уровень спроса на кондитерку сохранился, уточнил представитель сервиса.

По данным «Яндекс.Еды», при заказе продуктов из магазинов россияне стали вдвое чаще покупать сладости. Об этом свидетельствует статистика сервиса за первые девять месяцев 2021 года в сравнении с тем же временем 2020-го.

— Осенью кондитерские изделия показали самый заметный рост по объему продаж среди продуктовых категорий и обогнали кулинарию, которая долго лидировала по темпам роста, — сказал представитель «Яндекса».

Фото: ТАСС/Кирилл Кухмарь

Он уточнил, что из сладостей покупатели чаще всего заказывают выпечку и готовые десерты. В «Самокате» же самые востребованные кондитерские изделия — шоколадные батончики и мармелад, плиточный шоколад, конфеты, плодово-ягодные изделия (зефир, пастила) и восточные сладости (халва, чурчхела).

Повышение спроса на сладкое отмечают и некоторые ритейлеры. За первые девять месяцев этого года в торговой сети «Перекресток» реализация кондитерских изделий увеличилась примерно на 15% в сравнении с аналогичным периодом 2020-го, сказали в компании. А вот в «Магните» по итогам января-сентября продажи этой категории — на уровне прошлого года, отметили в ритейлере.

Рост спроса на кондитерские изделия подтвердили в NielsenIQ. По данным компании, в январе-сентябре 2021 года по сравнению с допандемийным 2019-м больше всего в категории сладостей увеличились продажи шоколадных батончиков (+9,6%), драже в шоколаде (+4,2%) и упакованных нешоколадных конфет (+5%).

Рост объема продаж может быть связан с расширением портфеля СТМ (собственных торговых марок) перечисленных сервисов, а также с запуском линеек кондитерских изделий для здорового перекуса, продуктов без сахара и с малым количеством калорий, востребованность которых у покупателей сейчас динамично растет, сказал «Известиям» гендиректор «Infoline-Аналитики» Михаил Бурмистров.

Фото: ТАСС/Дмитрий Рогулин

Производство кондитерских изделий в России в 2021 году может вырасти на 1,6% по сравнению с показателем 2020-го и составить 3,9 млн т, сказал исполнительный директор ассоциации предприятий кондитерской промышленности «Асконд» Вячеслав Лашманкин.

Россияне уже потребляют слишком много сладкого, что вредит здоровью, считает диетолог-эндокринолог Института активного долголетия Mriya Life Institute Елена Бабанова. Она отметила: согласно рекомендации ВОЗ, сахар должен составлять не больше 10% от общей калорийности рациона. То есть в среднем допустимо употреблять не более 30 г сахара в сутки, считает специалист.

— Излишнее потребление сахара ведет к прибавке в весе, грозит сахарным диабетом, дисбактериозом, атеросклерозом, дефицитом витаминов группы В и микроэлементов, и это неполный список недомоганий

Фото: ТАСС/Юрий Смитюк

Чтобы бороться с ростом потребления сладкого, летом этого года правительство рассматривало идею введения акцизов на сладкие напитки. Тогда речь шла о двух вариантах — установлении ставки акциза в зависимости от стоимости напитка или от содержания в нем сахара. Ожидаемо, в отрасли не поддерживали инициативу. В Союзе производителей соков, воды и напитков (в него входят, в частности, PepsiCo, Coca-Cola, ГК «Черноголовка» и другие компании) заверяли, что на их продукцию приходится меньше 2% от потребления сахара в России, а вклад в бюджет от акцизного сбора будет незначительным.

Сейчас решение о введении акциза на сладкие напитки не принято, сказали в пресс-службе Минфина. «Известия» также направили запрос в Минсельхоз.

Сладости вписались в рацион – Коммерсантъ FM – Коммерсантъ

Россияне резко увеличили потребление сладостей. Это отмечают сервисы по доставке продуктов. Так, например, в компании «Самокат» заявили, что с января по сентябрь спрос на кондитерские товары увеличился почти в шесть раз по сравнению с прошлым годом.

А с наступлением холодов рост еще больше ускорился, рассказал “Ъ FM” представитель онлайн-ритейлера Кирилл Жарков: «Если говорить о последних трех месяцах осени, в октябре 2021-го доля продаж кондитерских изделий выросла до 6%. Аналогичная ситуация произошла в ноябре этого года — на категорию также приходилось 6% от всех продаж.

Например, в Москве за три месяца спрос на кондитерские изделия увеличивается почти в три раза.

Самые востребованные продукты в этой категории — шоколадные батончики, мармелад, плиточный шоколад, конфеты, плодово-ягодные изделия, зефир, пастила и восточные сладости (халва, чурчхела, пахлава и так далее). Конечно, эта категория товаров подвержена сезонности. Люди традиционно активно покупают шоколад и другие кондитерские изделия на Новый год и на такие крупные праздники, как, например, 8 марта».

Конечно, эта категория товаров подвержена сезонности. Люди традиционно активно покупают шоколад и другие кондитерские изделия на Новый год и на такие крупные праздники, как, например, 8 марта».

При этом в последние годы россияне, наоборот, снижали потребление сахара. На несладкой диете выросло уже целое поколение. Причем такой рацион выбирают две совершенно разные группы — состоятельные потребители предпочитают здоровые продукты, отказываясь от сахара. А люди с низкими доходами на кондитерских изделиях вынуждены экономить. Вероятно, сейчас рост потребления обеспечили именно покупатели с доходами ниже среднего.

Из-за пандемии у них стало чуть больше свободных денег, которые можно потратить на десерты, отметил инвестиционный менеджер компании «Открытие Брокер» Тимур Нигматуллин: «Последние 20 лет в российских семьях падает спрос на сахар, картофель и хлеб, в то время как потребление других товаров постепенно растет. В 2019 и 2020 годах этот тренд сильно изменился. В частности, потребление сахара и кондитерских изделий выросло на 10%, при этом в домохозяйствах оно очень специфическое. Видимо, это связано с относительно низкими доходами.

Видимо, это связано с относительно низкими доходами.

В России на продукты питания приходится около 33% всех расходов домохозяйств, в европейских странах обычно меньше — 10%. Увеличение потребления обычно происходит из-за замещения одного другим. То есть, к примеру, стало невозможно пользоваться туристическими услугами, у домохозяйств остались некоторые средства, и их направили на потребление товаров, в частности, продуктов питания. Росстат пишет, что в основном спрос на продукты питания вырос у городских жителей, то есть, видимо, это действительно какой-то «эффект пандемии»».

Психологи со своей стороны подтверждают, что многие люди свой стресс заедают или запивают. Так, например, в 2020 году, когда началась пандемия коронавируса, в России на 6% выросли продажи алкоголя. Сладости также служат самым доступным успокоительным, отметила психолог Анастасия Волошина: «Люди уже достаточно большое количество времени — с начала пандемии — находятся в постоянном стрессе, так как ситуация очень нестабильная. Это выбивает почву из-под ног. Речь идет о процессе, которым человек не управляет, в результате чего он вынужден находиться в подвешенном состоянии.

Это выбивает почву из-под ног. Речь идет о процессе, которым человек не управляет, в результате чего он вынужден находиться в подвешенном состоянии.

Стресс вызывает определенный выброс гормонов, который компенсируется, например, сладким.

Мы в каком-то смысле уйдем в то же детство, когда, чтобы получить удовольствие, нужны игрушки, конфеты. Чем нас награждали родители? Сладким. То есть у людей идет выработка определенных рефлексов».

Специалисты отмечают и обратный тренд — как только человек попадает в длительные бесстрессовые обстоятельства, у него меняется рацион. Спокойные люди, как правило, едят мало сладостей и предпочитая здоровую пищу.

Светлана Белова

«Спрос на шоколад полностью зависит от покупательной способности населения», — эксперт

Автор: Вероніка Янченко| 30 января 2021 года — 14:30

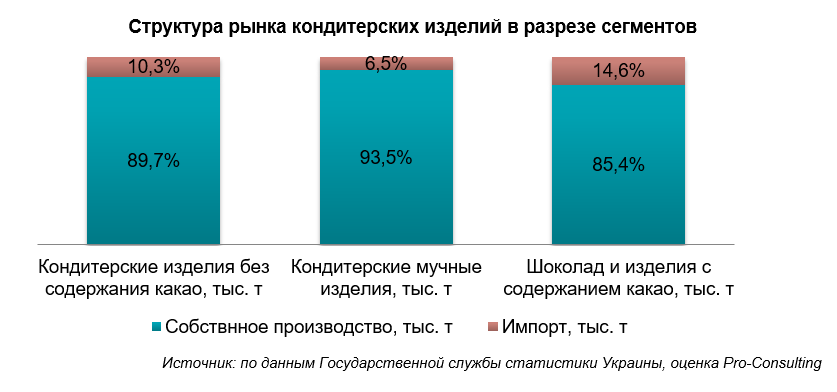

Кондитерский рынок Украины сильно изменился в условиях экономического кризиса: ключевые игроки сдали свои позиции, а покупатели уже по-другому подходят к выбору сладостей. Тем не менее в течение 2020 года спрос на шоколад среди украинцев вырос на 10%.

Тем не менее в течение 2020 года спрос на шоколад среди украинцев вырос на 10%.

По последним данным основная часть кондитерского рынка Украины фактически находится в руках четырех крупных компаний – это «АВК», «Конти», «Roshen» и «Millenium».

При этом среди этих четырех монополистов лучше всего дела идут у компании «Roshen», которая несмотря на пандемию смогла укрепить свои позиции на отечественном кондитерском рынке.

На данный момент выше упомянутые предприятия контролируют две трети украинского рынка и три четверти экспорта. Конкуренция на внутреннем рынке сладостей остается высокой – сейчас в стране официально работают 750 производителей кондитерских изделий, которые сражаются между собой за внимание потребителя.

Что же является решающим фактором для украинского покупателя при выборе того или иного производителя? Подробности темы рассказал первый президент торгово-промышленной палаты Михаил Непран в эфире телеканала «Первый Деловой».

«В Украине традиционно всегда был очень насыщенный и очень конкурентный рынок кондитерских изделий. Это произошло начиная с советских времен или даже еще раньше. Ведь у нас самой старой кондитерской фабрикой официально считается Львовский «Свиточ». У страны для развития этого рынка были все возможности – это наличие собственной муки и сахара. У нас не было только своего какао в силу неблагоприятной климатической среды. Поэтому с наступлением независимости в Украине что тогда, что сейчас, существуют два самых сильных конкурентных площадки – это рынок водочных изделий и рынок кондитерских изделий», — рассказал эксперт.

Это произошло начиная с советских времен или даже еще раньше. Ведь у нас самой старой кондитерской фабрикой официально считается Львовский «Свиточ». У страны для развития этого рынка были все возможности – это наличие собственной муки и сахара. У нас не было только своего какао в силу неблагоприятной климатической среды. Поэтому с наступлением независимости в Украине что тогда, что сейчас, существуют два самых сильных конкурентных площадки – это рынок водочных изделий и рынок кондитерских изделий», — рассказал эксперт.

По его словам, по обыкновению в каждом районном центре существовал собственный кондитерский цех и традиционно эта конкуренция остается.

«Сейчас украинцы хотят покупать качественную продукцию по хорошей цене. Здесь есть также свои сегменты. Есть, к примеру, сегмент дорогого рынка – где люди готовы покупать дорогие конфеты, в рекламу которых тот же Roshen вкладывает огромные суммы денег. А есть и другой сегмент рынка, который также хочет покупать хорошую продукцию по более низкой стоимости. Также не стоит забывать, что у нас примерно 15% продукции – это импорт, товары которого также достаточно дорогие для украинского потребителя. Это обычно бельгийский, швейцарский и испанский шоколад», — указал специалист.

Также не стоит забывать, что у нас примерно 15% продукции – это импорт, товары которого также достаточно дорогие для украинского потребителя. Это обычно бельгийский, швейцарский и испанский шоколад», — указал специалист.

По его словам, недавно аналитики делали интересное исследование касательно сравнения цен шоколада Roshen с высоким процентом какао (70%) и аналогичной зарубежной продукцией. Выяснилось, что цены со стороны компании установлены в принципе на среднеевропейском уровне – примерно 1,39 евро за шоколадку.

«Другими словами, здесь уже идет конкуренция люкс-брендов. Но в своем большинстве в Украине более популярен именно средний сегмент продукции. На 8 марта и день влюбленных, что мы обычно дарим? Чаще всего конфеты и как правило в коробках. Эта же тенденция наблюдается и в Новый год», — поделился Непран.

При этом решающим фактором при выборе того или иного производителя кондитерских изделий для украинцев становиться внешний вид продукции. К примеру, те же юридические фирмы предпочитают дарить в подарок импортный шоколад, который хорошо выглядит и красиво расфасован. Средний бизнес обычно предпочитает фирмы «Roshen», «АВК», «КОНТИ» или «Millenium».

Средний бизнес обычно предпочитает фирмы «Roshen», «АВК», «КОНТИ» или «Millenium».

«У нас в Украине четыре производителя, которые входят в топ-100 производителей мира. При этом тот же Roshen занимает 27 строку рейтинга, что очень весомо для Украины», — сказал он.

При этом эксперт заявил, что конечно же шоколад – это не товар первой необходимости.

«Это ни хлеб, ни кусок колбасы, не мясо и не рыба. Это уже продукт второстепенных потребностей, которые удовлетворяет наше эстетическое удовольствие. Мы хотим сделать приятно либо себе, либо нашим близким. Все в целом зависит от покупательной способности населения», — резюмировал первый президент торгово-промышленной палаты.

Он подытожил, что если в 2015 году у нас наблюдалось падение спроса на продукты питания из-за сильных колебаний валюты, то сейчас ситуация стабилизировалась. Поскольку для украинских производителей главное в этом бизнесе – покупка какао по выгодной цене, то со стабильной валютой сделать это стало гораздо проще и выгоднее, чем было раньше.

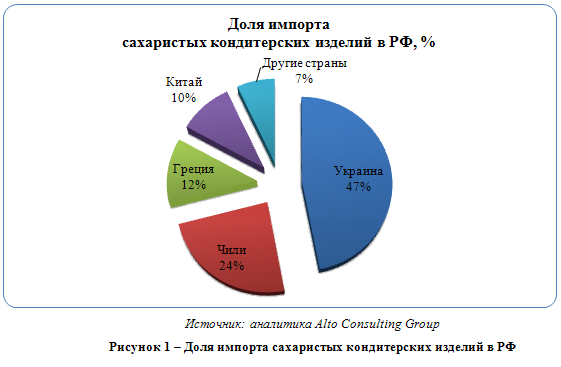

Напомним, что Украина увеличила уровень импорта шоколада за 2020 год. Так, в прошлом году государство увеличило импорт шоколада на 28% — до 43 тысяч тонн. При этом в 2019 году аналогичный результат равнялся 33,6 тысячам тонн.

В денежном значении импорт увеличился до 189,1 млн долларов, когда как ранее этот показатель равнялся 150,5 млн долларов.

Подписывайтесь на Первый Деловой телеканал в Telegram и Facebook и читайте самые важные и свежие новости первыми!

Россиян потянуло на сладкое

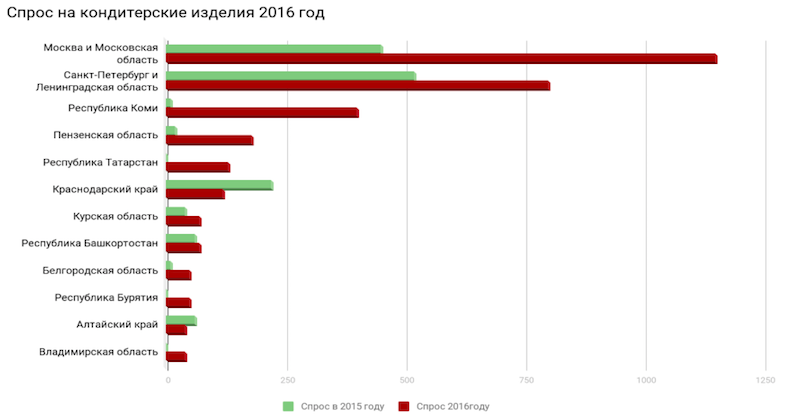

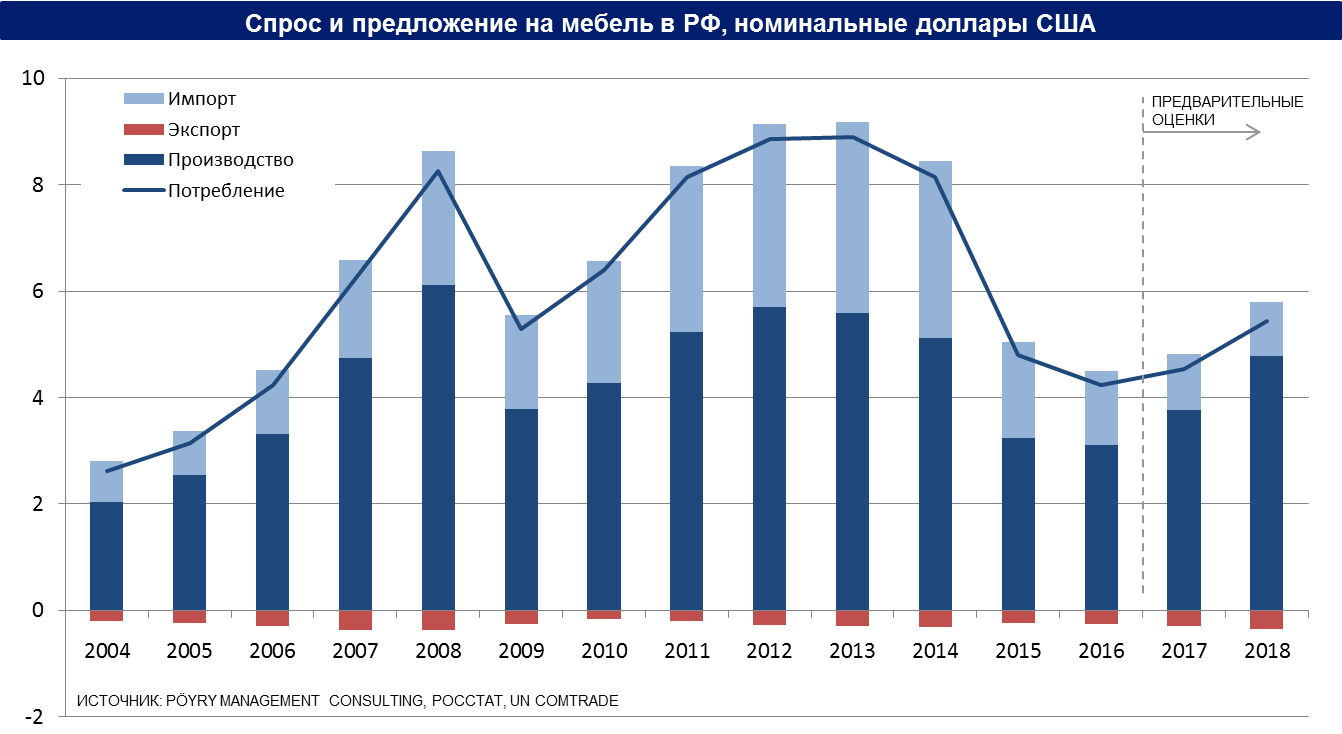

С 2014 года кондитерский рынок РФ оказался в сложной ситуации. Отрасль, сильно зависящая от зарубежных партнеров, одной из первых почувствовала на себе влияние санкций, снижение курса рубля, которые привели к росту цен на готовую продукцию. Все это одновременно с падением покупательской способности населения погрузило отрасль в кризис на долгие три года. Сегодня аналитики дают благоприятные прогнозы развития кондитерского рынка, отмечая повышение спроса на сладости при возможном снижении себестоимости изделий. Однако производители пока не спешат разделить оптимизм, предполагая, что после новогодних праздников спрос вновь может снизиться.

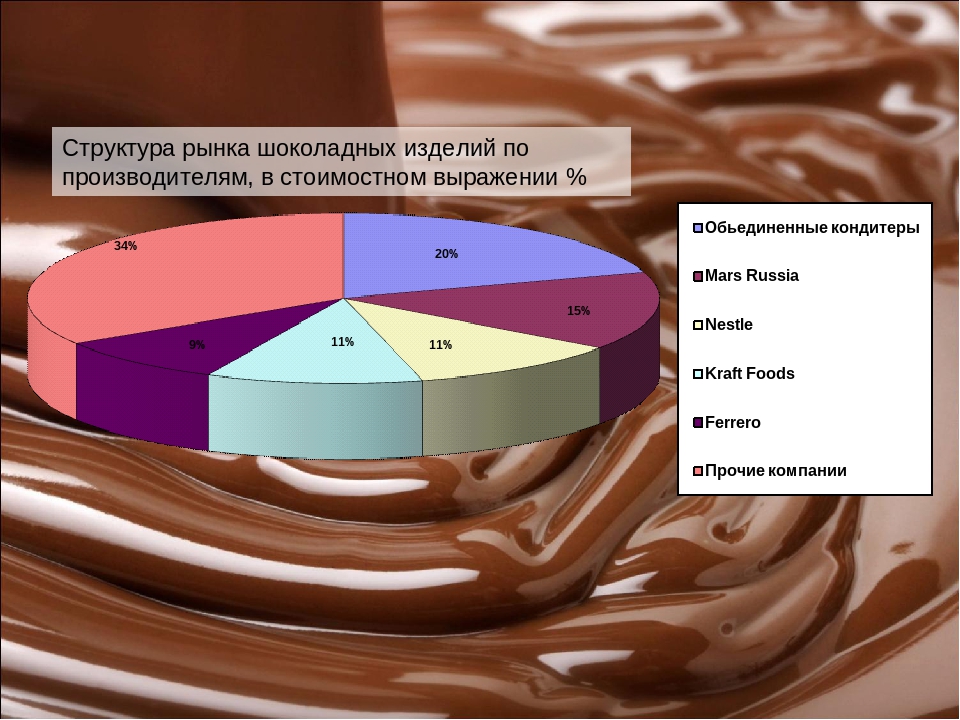

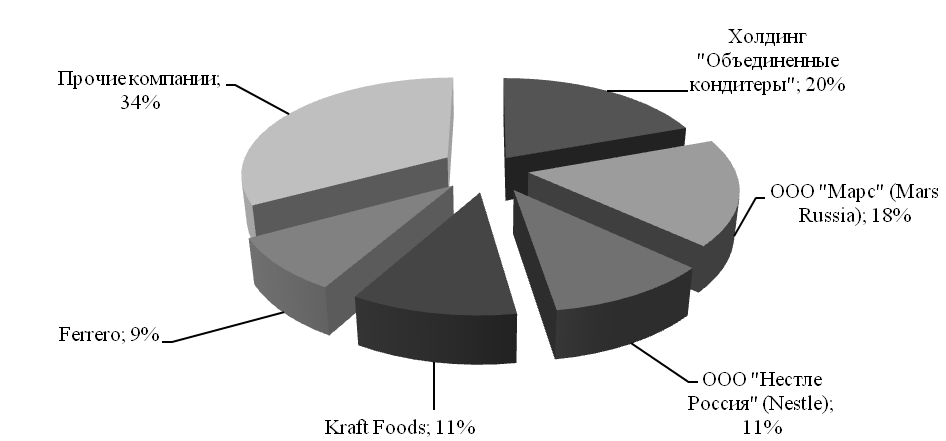

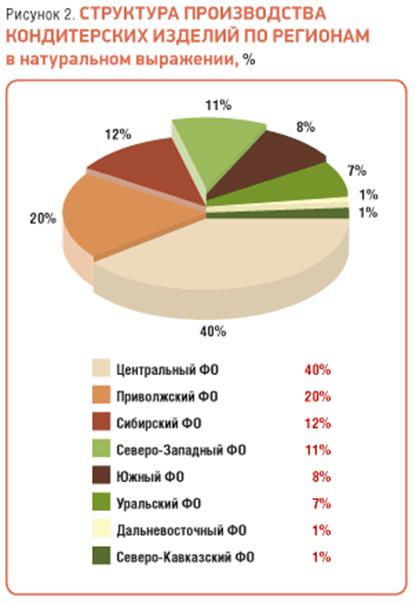

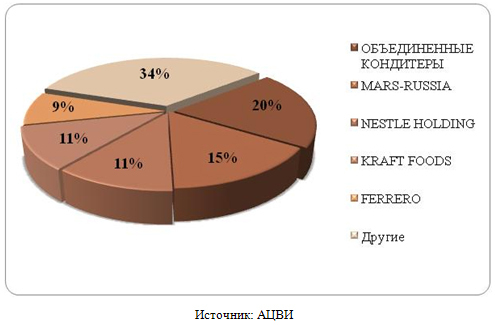

Все это одновременно с падением покупательской способности населения погрузило отрасль в кризис на долгие три года. Сегодня аналитики дают благоприятные прогнозы развития кондитерского рынка, отмечая повышение спроса на сладости при возможном снижении себестоимости изделий. Однако производители пока не спешат разделить оптимизм, предполагая, что после новогодних праздников спрос вновь может снизиться.Яркой особенностью кондитерского рынка России является то, что 90% продаваемых в нашей стране кондитерских изделий производится здесь. Это либо полностью российские производства, либо филиалы иностранных компаний, которые выпускают продукт на территории РФ на своих фабриках и по своим технологиям. Поэтому почти весь рынок три года назад в равной степени столкнулся с кризисными трудностями в связи с санкциями, ростом мировых цен и нестабильным курсом рубля. Затраты на производство шоколадных изделий тогда увеличились в 1,5 раза, а в некоторые периоды и в 2 раза, и это моментально отразилось на розничных ценах: они резко выросли на 60‑65%. В связи с этим спрос на шоколадные изделия резко сократился, ведь взлет розничных цен отпугнул большое количество россиян.

В связи с этим спрос на шоколадные изделия резко сократился, ведь взлет розничных цен отпугнул большое количество россиян.

Шоколадки побеждают

Сегодня, по мнению специалистов Центра исследования кондитерского рынка (ЦИКР), для отрасли впервые с 2014 года формируется наиболее благоприятная конъюнктура. Так, Россия полностью обеспечивает свою внутреннюю потребность в муке. Второй год подряд в стране собирают рекордный урожай зерновых, что способствует снижению цен на муку. С точки зрения кондитерского производства, это выгодно, ведь дешевеет один из базовых ингредиентов для кондитерских изделий. Аналогичная ситуация с сахаром. Благодаря прошлогоднему высокому урожаю сахарной свеклы цена на этот ингредиент сладкой продукции также снизилась.

«Все это, без сомнения, может привести к значительному росту производственных показателей кондитерских предприятий», — утверждает директор ЦИКР Елизавета Никитина. На руку кондитерам сыграет и сезонность: во второй половине года спрос на кондитерские изделия традиционно растет и снижается после новогодних праздников. По данным ЦИКР, в 2017 году ожидается, что вместо традиционного потребления человеком в среднем 24 кг сладостей в год показатель вырастет до 24,2‑24,5 кг.

По данным ЦИКР, в 2017 году ожидается, что вместо традиционного потребления человеком в среднем 24 кг сладостей в год показатель вырастет до 24,2‑24,5 кг.

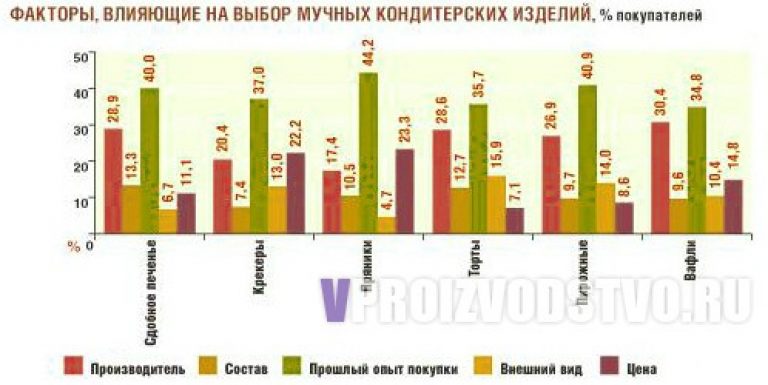

Помимо роста объемов потребления россияне теперь выбирают более качественную, а значит, и более дорогую продукцию или сладости другой категории. Например, если раньше люди отдавали предпочтение мучным кондитерским изделиям, таким как печенье, пряники и вафли, то теперь покупают гораздо больше шоколада. Елизавета Никитина считает, что по прошествии трех лет покупатели постепенно привыкли к новым ценам и готовы вернуться к своим потребительским привычкам, одна из которых — традиционная любовь россиян к шоколаду.

Вице-президент Российской гильдии пекарей и кондитеров (РОСПиК) и председатель совета директоров ГК «Конфаэль» Ирина Эльдарханова объясняет растущий интерес потребителей к шоколаду тем, что в период вынужденной экономии покупатели менее склонны к необдуманным покупкам, пристальнее изучают состав и тщательнее выбирают качественные изделия. «Благоприятная конъюнктура для рынка — это не обязательно хорошая ситуация для потребителей, — считает она. — Платежеспособность населения остается низкой, потребление качественных продуктов на душу населения уменьшилось с началом кризиса и остается на этом уровне до сих пор». В РОСПиК считают, что потребление качественного шоколада на человека в год отражает уровень жизни в стране. Оно растет, когда улучшается экономическая ситуация и повышается уровень благосостояния людей. В Швейцарии, например, каждый житель съедает в год 12 кг шоколада, а в России сегодня этот показатель находится на уровне примерно 1,5 кг шоколада на человека в год. Хотя статистически каждый россиянин и потребляет 4 кг шоколадных изделий, но из них 70% — это изделия с заменой главных шоколадных составляющих: какао-масла и какао тертого на различные эквиваленты».

«Благоприятная конъюнктура для рынка — это не обязательно хорошая ситуация для потребителей, — считает она. — Платежеспособность населения остается низкой, потребление качественных продуктов на душу населения уменьшилось с началом кризиса и остается на этом уровне до сих пор». В РОСПиК считают, что потребление качественного шоколада на человека в год отражает уровень жизни в стране. Оно растет, когда улучшается экономическая ситуация и повышается уровень благосостояния людей. В Швейцарии, например, каждый житель съедает в год 12 кг шоколада, а в России сегодня этот показатель находится на уровне примерно 1,5 кг шоколада на человека в год. Хотя статистически каждый россиянин и потребляет 4 кг шоколадных изделий, но из них 70% — это изделия с заменой главных шоколадных составляющих: какао-масла и какао тертого на различные эквиваленты».

Ирина Эльдарханова связывает рост спроса на качественный шоколад в 2017 году вовсе не с выходом рядового потребителя из кризисной финансовой ситуации, а с масштабными проектами медиасреды по информированию населения о фальсификатах и суррогатах, в связи с чем растет осведомленность населения о надежных производителях, должном составе качественного шоколада и о последствиях для здоровья от регулярного употребления низкокачественной продукции. «Мода на здоровый образ жизни прямым образом отражается на покупательском интересе к качественным продуктам, которые находятся в более высокой ценовой категории», — уверена Ирина Эльдарханова.

«Мода на здоровый образ жизни прямым образом отражается на покупательском интересе к качественным продуктам, которые находятся в более высокой ценовой категории», — уверена Ирина Эльдарханова.

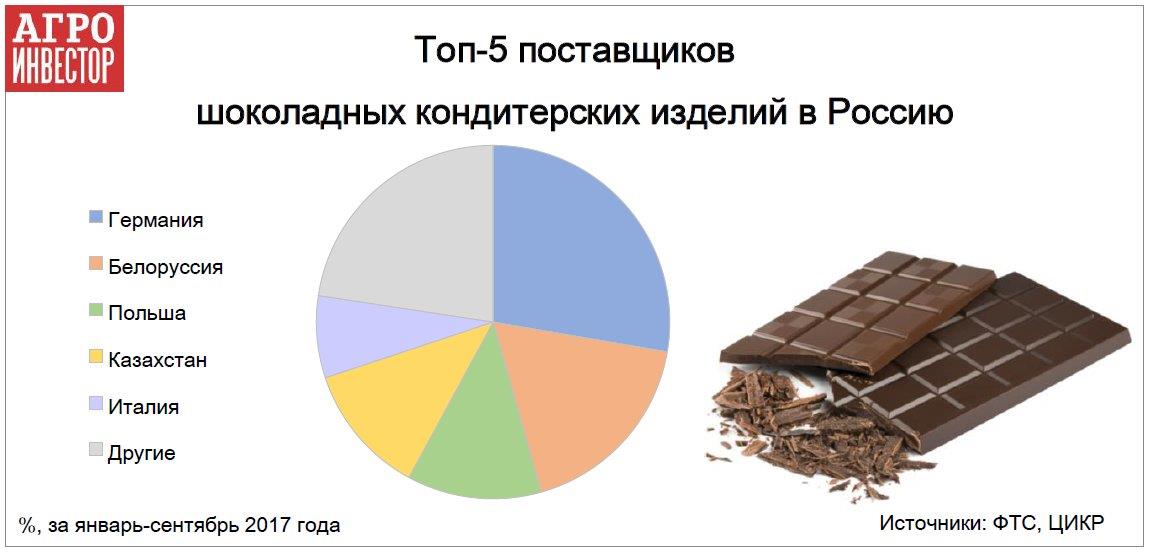

Заморский вклад

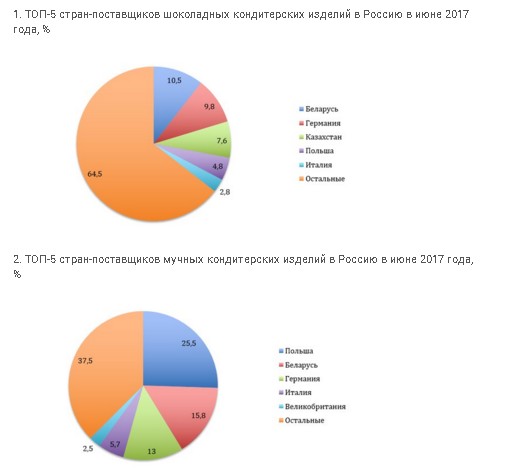

Сдерживающим фактором для развития рынка может быть зависимость от импорта. Он по-прежнему имеет огромное значение в ценоформировании, поскольку, например, какао-бобы в силу климатических условий выращивают лишь в 20 странах мира. Кот-д’Ивуар, Гана, Нигерия — на территории этих трех государств приходится до 70% производимого какао. Товары из этих стран не попадали в санкционный список, поэтому поставки какао в Россию никогда не были ограничены государством, но из-за резкого падения курса рубля произошло сокращение закупок, связанное с финансовыми возможностями производителей шоколада. В 2015‑2016 годах цены на это важнейшее сырье находились на десятилетнем максимуме из-за роста мировых цен, а для российских производителей закупка отягчалась еще и низким курсом рубля.

Зато под санкции попал такой важный ингредиент кондитерского производства, как орехи. В основном это коснулось миндаля. В 2014 году на короткое время доступ к нему был закрыт санкционным списком, однако довольно быстро производители нашли новых партнеров, и произошла ротация стран-поставщиков. Такая же ситуация была с арахисом, чьи поставщики также сменились с 2014 года.

По информации ЦИКР, сегодня у российских производителей уже установлены крепкие партнерские отношения с новыми поставщиками, поэтому новых ценовых скачков быть не должно.

Помимо этого при производстве сладостей применяют различные начинки, наполнители, добавки, которые в России не выпускаются и полностью импортируются. Только недавно в стране запущена первая и давно необходимая фабрика по производству пектина, который используют для производства зефира, пастилы, мармелада и многого другого. Это очень широко используемый натуральный желирующий агент, который до недавних пор приходилось полностью закупать у других стран. «Сейчас эта единственная фабрика, конечно, не может полностью удовлетворить рынок, — говорит Елизавета Никитина, — но уже хорошо, что начало положено».

«Сейчас эта единственная фабрика, конечно, не может полностью удовлетворить рынок, — говорит Елизавета Никитина, — но уже хорошо, что начало положено».

Конфетам дома тесно

Сложностью для российских производителей остается и экспорт продукции, поскольку за последние несколько лет усложнились таможенные процедуры, что мешает выходу наших кондитерских товаров на мировой рынок. «Самая серьезная проблема в сфере экспорта заключается в слишком долгих сроках оформления таможенной документации, — комментирует Ирина Эльдарханова. — Для таких быстропортящихся товаров, как шоколадные конфеты, а тем более если они ручной работы, это является фактором, препятствующим эффективному экспорту на мировые рынки. Путь решения здесь может быть только один — упрощение таможенных процедур».

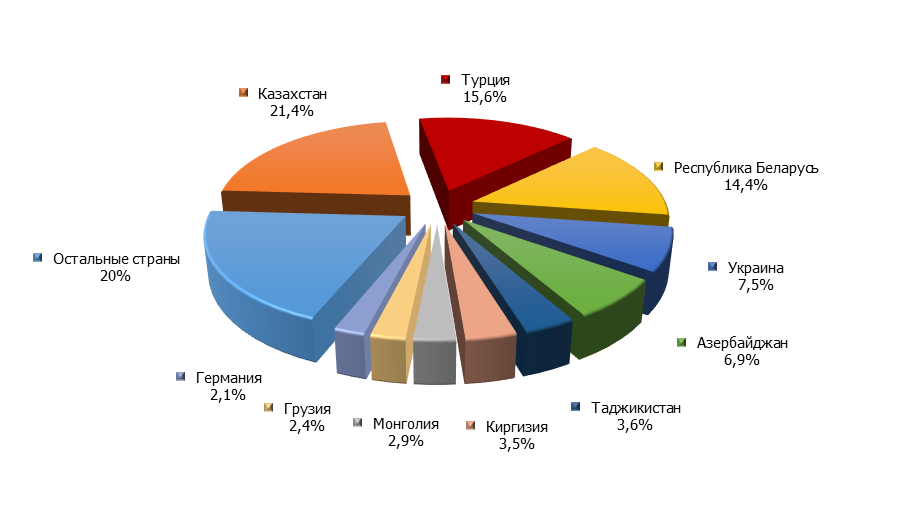

В Ассоциации предприятий кондитерской промышленности (АСКОНД) экспортных сложностей не почувствовали. Вячеслав Лашманкин, исполнительный директор Ассоциации «АСКОНД», говорит о том, что кондитерская промышленность занимает 4-е место по объемам экспорта среди отраслей агропромышленного комплекса и по итогам работы за январь-август 2017 года поставки российских кондитерских изделий на экспорт выросли по сравнению с аналогичным периодом прошлого года на 4,1%, или на 265 тыс. тонн, на сумму порядка 600 млн долларов США. А сегмент шоколадных кондитерских изделий как раз-таки продемонстрировал лучшие темпы роста (+12,4%).

тонн, на сумму порядка 600 млн долларов США. А сегмент шоколадных кондитерских изделий как раз-таки продемонстрировал лучшие темпы роста (+12,4%).

С учетом текущей динамики объем экспорта кондитерской продукции из Российской Федерации по итогам года может составить порядка 1‑1,2 млрд долларов США.

Ирина Эльдарханова отмечает существенную роль госпрограмм в стабилизации рынка, она выделяет работу Российского экспортного центра (РЭЦ), специалисты которого оказывают содействие отечественным производителям, желающим выйти на международные рынки. В ходе различных мировых выставок с помощью этого центра наши предприятия получают возможность бесплатно использовать мини-стенд в зоне Russian Gastro week для предложения своей продукции представителям и владельцам местных торговых сетей.

Вячеслав Лашманкин согласен с тем, что для дальнейшего поступательного развития отрасли, обеспечения темпов роста, заложенных в стратегических документах, таких как «Стратегия развития пищевой и перерабатывающей промышленности РФ на период до 2020 года», российской кондитерской промышленности нужна предметная поддержка со стороны государства. И сегодня она есть. Например, предприятия отрасли через Ассоциацию «АСКОНД» приняли участие в формировании подпрограммы «Экспорт кондитерской продукции» в рамках проекта «Экспорт продукции АПК». В настоящее время эта подпрограмма, подготовленная с учетом консолидированных предложений предприятий отрасли, проходит согласование внутри Минсельхоза России и включает такие важные направления поддержки, как компенсация части экспортных расходов компаний на участие в выставках, компенсация части затрат на транспортировку кондитерской продукции за рубеж (прежде всего на растущие рынки Юго-Восточной Азии), вопросы технического регулирования, вопросы сертификации продукции, защиты интеллектуальной собственности, другие меры поддержки экспортно ориентированных предприятий.

И сегодня она есть. Например, предприятия отрасли через Ассоциацию «АСКОНД» приняли участие в формировании подпрограммы «Экспорт кондитерской продукции» в рамках проекта «Экспорт продукции АПК». В настоящее время эта подпрограмма, подготовленная с учетом консолидированных предложений предприятий отрасли, проходит согласование внутри Минсельхоза России и включает такие важные направления поддержки, как компенсация части экспортных расходов компаний на участие в выставках, компенсация части затрат на транспортировку кондитерской продукции за рубеж (прежде всего на растущие рынки Юго-Восточной Азии), вопросы технического регулирования, вопросы сертификации продукции, защиты интеллектуальной собственности, другие меры поддержки экспортно ориентированных предприятий.

Восставшие из спада

Эксперты уверены, что рост кондитерского рынка все же продолжится. «Восстановление спроса на сладости, благоприятная конъюнктура цен на основные виды кондитерского сырья, рост экспортных продаж — все эти факторы должны привести к увеличению выпуска кондитерских изделий по итогам текущего года», — говорит Елизавета Никитина. При этом она не ожидает существенного увеличения объемов потребления сладостей. «Скорее покупатели будут понемногу переключаться на более дорогие виды кондитерских изделий», — предполагает Елизавета Никитина.

При этом она не ожидает существенного увеличения объемов потребления сладостей. «Скорее покупатели будут понемногу переключаться на более дорогие виды кондитерских изделий», — предполагает Елизавета Никитина.

Вячеслав Лашманкин утверждает, что в 2017 году кондитерская отрасль не только полностью восстановилась после спада 2015 года, но и вновь вернулась на траекторию уверенного роста. В «АСКОНД» уверены, что главными факторами восстановления внутреннего спроса стал не столько фактор цены, сколько активная работа предприятий отрасли по обновлению и расширению ассортимента продукции, увеличению потребительской привлекательности изделий, расширению связей с поставщиками сырья и торговыми организациями.

В РОСПиКе не разделяют оптимизма коллег и считают, что пока не время для таких смелых заявлений. «Тенденция к росту потребления кондитерских изделий радует, но, возможно, это все-таки следствие влияния фактора сезонности, а после окончания новогодних праздников следует ждать спада до уровня 2016 года», — предупреждает Ирина Эльдарханова.

к

году составит около 298,2 млрд долларов США Берлин, 20 октября 2021 г. (GLOBE NEWSWIRE) — В 2020 году объем мирового рынка кондитерских изделий достиг 235,5 млрд долларов США. К кондитерским изделиям относятся продукты питания, богатые сахаром и углеводами. Различные кондитерские изделия включают шоколад, ириски, конфеты, выпечку, жевательную резинку, желе, пастилу и выпечку. Более высокий спрос и потребление различных кондитерских изделий увеличили мировой рынок кондитерских изделий в последние годы.

Растущий спрос на кондитерские изделия без сахара является последней тенденцией на рынке, которая может способствовать росту рынка в ближайшем будущем. Растущее сознание здоровья, стремление вести здоровый и активный образ жизни, растущая распространенность ожирения, растущая распространенность диабета среди детей и молодежи, а также активизация рекламной деятельности игроков индустрии заменителей сахара привели к увеличению спроса на сахар. кондитерские изделия на основе низкокалорийных или бескалорийных заменителей сахара по всему миру.Таким образом, ожидается, что растущий спрос на низкокалорийные кондитерские изделия или кондитерские изделия без сахара будет стимулировать мировой рынок кондитерских изделий в течение прогнозируемого периода.

кондитерские изделия на основе низкокалорийных или бескалорийных заменителей сахара по всему миру.Таким образом, ожидается, что растущий спрос на низкокалорийные кондитерские изделия или кондитерские изделия без сахара будет стимулировать мировой рынок кондитерских изделий в течение прогнозируемого периода.

Получить образец отчета ИЛИ любые требования к настройке@ https://www.precedenceresearch.com/customization/1302

Решающими факторами, ответственными за рост рынка, являются: вкусы и предпочтения Обзор рынка кондитерских изделий Региональные снимки Европа — доминирующий рынок для кондитерских. шоколадных и других кондитерских изделий.Кроме того, возросшее проникновение небольших семейных пекарен и ресторанов в значительной степени способствовало увеличению потребления кондитерских изделий в европейских странах. Для Европы характерен растущий спрос на органические продукты в связи с повышением осведомленности населения о здоровье. Растущая забота о своем здоровье среди европейских потребителей значительно увеличила спрос на органический шоколад в регионе, поскольку он чрезвычайно полезен для здоровья, и потребители готовы платить более высокую цену за органические кондитерские изделия. Северная Америка — растущий рынок органических кондитерских изделий. По данным Ассоциации органической торговли США, в 2020 году продажи органических продуктов значительно выросли. Продажи органических продуктов питания и непродовольственных товаров достигли своего пика в 2020 году в США. Ожидается, что Азиатско-Тихоокеанский регион станет самым быстрорастущим рынком в ближайшие годы. Растущее количество молодежи, растущий спрос на кондитерские изделия из-за их восхитительного вкуса, растущее проникновение супермаркетов в городские районы, растущая инфраструктура для распределения продуктов, растущая популярность онлайн-платформ доставки еды и онлайн-продуктов, а также растущий спрос на пикантные продукты. продукты питания являются движущими факторами рынка кондитерских изделий в Азиатско-Тихоокеанском регионе. Основные моменты отчета Больше Продукты для продуктов питания и напитков Промышленность исследований Reports @ https://www.precedencereSearch.com/industry/food-and-beverages Market Dynamics Драйверы — Растущий спрос на низкокалорийные кондитерские изделия экспоненциально стимулирует рынок. Ограничения — Основным ограничением рынка кондитерских изделий являются колебания цен на сырье. В производстве кондитерских изделий используется такое сырье, как сахар, низкокалорийный сахар, тертое какао и другие добавки.Однако колебания цен на это сырье могут также отрицательно повлиять на размер прибыли. Возможности — Органика — это последняя тенденция на рынке. Более того, органический шоколад является популярной темой на развитых рынках, таких как Европа и Северная Америка. Органический шоколад производится с использованием органически выращенного какао, и потребители готовы платить более высокие цены за органические продукты из-за повышения осведомленности населения о своем здоровье. Проблемы — Достижение устойчивого развития является серьезной задачей. Это связано с тем, что основным сырьем, используемым для изготовления шоколада, является какао, и оно в основном выращивается в африканских регионах. Остро стоит проблема принудительного труда и детского труда. Поэтому производителям шоколада становится сложно обеспечить устойчивость, поскольку потребители заинтересованы в том, чтобы знать, что они покупают экологически чистые продукты. Ключевые игроки Основные игроки, работающие на рынке кондитерских изделий, включают Nestle S.A., Mondelez International, Inc., The Hershey Company, Mars Incorporated, HariboGmbh& Co. KG, Barry Callebaut, Meiji Holdings, Pladis Global, Ferrero Group, Chocoladefabriken Lindt & Sprungli AG, Ezaki Glico Co. Ltd. Отчет по типу 0 по каналу распределения 0 Нажмите здесь, чтобы Посмотреть полный отчет Содержание Купить этот отчет о премиальных исследованиях по адресу https://www. Вы можете разместить заказ или задать любые вопросы, пожалуйста, не стесняйтесь обращаться по телефону [email protected] | +1 9197 992 333 О нас Precedence Research — всемирная организация, занимающаяся исследованиями рынка и консалтингом. Мы даем непревзойденный характер предложения нашим клиентам, присутствующим по всему миру в различных отраслевых вертикалях. Precedence Research обладает опытом предоставления нашим клиентам глубокого анализа рынка, а также информации о рынке, охватывающей различные предприятия.Мы обязаны обслуживать нашу разнообразную клиентскую базу, присутствующую на предприятиях медицинских услуг, здравоохранения, инноваций, технологий нового поколения, полупроводников, химикатов, автомобилестроения, аэрокосмической и оборонной промышленности, а также различных предприятий, представленных по всему миру. Для получения последних обновлений Подпишитесь на нас: https://www.linkedin.com/company/precedence-research/ https://www.facebook.com/precedenceresearch/ 6 9000 https://www.facebook.com/precedenceresearch/ Охват отчета 9009 48 048 Объем рынка в 2020 году 235 долларов США.  5 миллиардов в 2020 году

5 миллиардов в 2020 году темпы роста с 2021 по 2030 год CAGR 2,4% Европа Самый быстрый растущий рынок Asia Pacific базовый год 2021 2021 2021 2021 Прогноз прогноз 2021 по 2030 годы Тип, возрастная группа, распределительный канал  Это дает хорошую возможность участникам рынка удовлетворять растущие потребности потребителей.

Это дает хорошую возможность участникам рынка удовлетворять растущие потребности потребителей. Это связано с растущим спросом и увеличением потребления органического шоколада на основных рынках, таких как Европа и Северная Америка. . Более того, потребление шоколада на душу населения выше в европейских странах.

Это связано с растущим спросом и увеличением потребления органического шоколада на основных рынках, таких как Европа и Северная Америка. . Более того, потребление шоколада на душу населения выше в европейских странах. Различные заменители сахара, такие как сахарин, сукралоза, аспартам и ацесульфам-К, очень эффективно используются для придания сладости сахарным продуктам или кондитерским изделиям. Растущая распространенность ожирения и диабета, а также рост гериатрической популяции являются наиболее важной движущей силой рынка кондитерских изделий.

Различные заменители сахара, такие как сахарин, сукралоза, аспартам и ацесульфам-К, очень эффективно используются для придания сладости сахарным продуктам или кондитерским изделиям. Растущая распространенность ожирения и диабета, а также рост гериатрической популяции являются наиболее важной движущей силой рынка кондитерских изделий.

priorityresearch.com/checkout/1302

priorityresearch.com/checkout/1302

6 9000 https://www.linkedin.com/company/precedence-research/ // твиттер.com/Precedence_R

Объем рынка кондитерских изделий, доля | Отчет об анализе отрасли, 2027

1.1.Report Описание

1.2. Key Market Segments

1.3.Key Рыночные преимущества для заинтересованных сторон

1.4.Research Методология

1.4.1. Primary Research

1.4.2 .Вторичное исследование

1.4.3.Аналитические инструменты и модели

ГЛАВА 2: РЕЗЮМЕ

2.1.Основные результаты исследования

2.1.1.Верхний инвестиционный карман

2. 2.Перспектива CXO

2.Перспектива CXO

ГЛАВА 3: ОБЗОР РЫНКА

3.1.Анализ пяти сил Портера

3.1.1.Возможность торгов поставщиков

3.1.2.Возможность покупателя торговаться Угроза новых участников

3.1.4. Угроза замены

3.1.5. Интенсивность конкурентного соперничества

3.2. Анализ цепочки создания стоимости

3.3. Обзор материнского рынка

3.5. Обзор динамики рынка

3.5.1.Движущие факторы

6

3 90.005 .1.1.Инновационный продукт

3.5.1.2.Экономический рост и увеличение располагаемого дохода

3.5.1.3.Расширение розничного рынка

3.5.1.4.Увеличение тенденции дарения кондитерских изделий

3.5.2.Ограничение

3.5.2.1.Повышение осведомленности о здоровье

3.5 .2.2.Колебающиеся затраты и доступность сырья

3.5.3.Возможности

3.5.3.1.Рост спроса на органические и премиальные конфеты

3.5.3.2.Рост спроса на не содержащие сахара и низкокалорийные продукты

3.6.Влияние COVID-19 на мировой рынок кондитерских изделий

ГЛАВА 4: МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВИДАМ ПРОДУКЦИИ

4. 1.Обзор

1.Обзор

4.1.1.Объем рынка и прогноз

4.2.Сладости вкрутую

4.2.1.Основные тенденции рынка, факторы роста и возможности

4.2.2.Объем рынка и прогноз

4.2.3. Анализ рынка по странам

4.3.Минты

4.3.1.Основные рыночные тенденции, факторы роста и возможности

4.3.2.Размер рынка и прогноз

4.3.3.Анализ рынка по странам

4.4.Жевательные резинки и желе

4.4.1.Ключевые тенденции рынка, факторы роста и возможности

4.4.2.Размер рынка и прогноз

4.4.3.Анализ рынка по странам

4.5.Шоколад

4.5.1.Основные тенденции рынка, факторы роста и возможности

4.5.2.Размер рынка и прогноз

4.5.3. Анализ рынка по странам

4.6.Карамели и ириски

4.6.1.Основные тенденции рынка, факторы роста и возможности

4.6.2.Размер рынка и прогноз

4.6.3.Анализ рынка по странам

4.7. Лекарственные кондитерские изделия

4.7.1. Ключевые тенденции рынка, факторы роста и возможности

4. 7.2.Размер рынка и прогноз

7.2.Размер рынка и прогноз

4.7.3.Анализ рынка по странам

4.8.Изысканные хлебобулочные изделия

4.8.1.Основные тенденции рынка, факторы роста и возможности

4.8.2.Размер рынка и прогноз

4.8. 3.Анализ рынка по странам

4.9.Другие

4.9.1.Основные тенденции рынка, факторы роста и возможности

4.9.2.Размер рынка и прогноз

4.9.3.Анализ рынка по странам

ГЛАВА 5 :МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВОЗРАСТНЫМ ГРУППАМ

5.1.Обзор

5.1.1.Размер рынка и прогноз

5.2.Дети

5.2.1.Ключевые тенденции рынка, факторы роста и возможности

5.2.2.Размер рынка и прогноз

5.2.3.Анализ рынка, по странам

5.3.Взрослые

5.3.1.Основные тенденции рынка, факторы роста и возможности

5.3.2.Размер рынка и прогноз

5.3.3.Анализ рынка по странам

5.4.Гериатрические

5.4. 1.Ключевые тенденции рынка, факторы роста и возможности

5.4.2.Размер рынка и прогноз

5. 4.3.Анализ рынка по странам

4.3.Анализ рынка по странам

ГЛАВА 6:ГЛОБАЛЬНЫЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО ЦЕНАМ

6.1.Обзор

6.1.1.Размер рынка и прогноз

6 6. 6.2.1.Ключевые тенденции рынка, факторы роста и возможности

6.2.2.Размер рынка и прогноз

6.2.3.Анализ рынка по странам

6.3.Средний диапазон

6.3.1.Ключевые тенденции рынка, рост факторы и возможности

6.3.2. Размер рынка и прогноз

6.3.3.Анализ рынка по странам

6.4.Предметы роскоши

6.4.1.Основные тенденции рынка, факторы роста и возможности

6.4.2.Размер рынка и прогноз

6.4.3.Анализ рынка по странам

ГЛАВА 7 :ГЛОБАЛЬНЫЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ

7.1.Обзор

7.1.1.Размер рынка и прогноз

7.2.Супермаркет/гипермаркет

7.2.1.Ключевые тенденции рынка, факторы роста и возможности 9 Размер рынка и прогноз

7.2.3.Анализ рынка по странам

7.3.Магазины у дома

7.3.1.Основные тенденции рынка, факторы роста и возможности

7. 3.2.Размер рынка и прогноз

3.2.Размер рынка и прогноз

7.3.3.Анализ рынка по странам

7.4 .Фармацевтика и аптечные магазины

7.4.1.Основные тенденции рынка, факторы роста и возможности

7.4.2.Размер рынка и прогноз

7.4.3.Анализ рынка по странам

7.5.Продовольственные услуги

7.5.1 .Ключевые тенденции рынка, факторы роста и возможности

7.5.2.Размер рынка и прогноз

7.5.3.Анализ рынка по странам

7.6.Беспошлинные магазины

7.6.1.Основные тенденции рынка, факторы роста и возможности

7.6.2.Размер рынка и прогноз

7.6 .3.Анализ рынка по странам

7.7.Электронная коммерция

7.7.1.Ключевые тенденции рынка, факторы роста и возможности

7.7.2.Размер рынка и прогноз

7.7.3.Анализ рынка по странам

7.8.Прочее

7.8.1.Ключевые тенденции рынка, факторы роста и возможности

7.8.2.Размер рынка и прогноз

7.8.3.Анализ рынка по странам

ГЛАВА 8:МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО РЕГИОНАМ

8. 1.Обзор

1.Обзор

8.2.1.Обзор

8.2.2.Ключевые тенденции рынка, факторы роста и возможности

8.2.3.Размер рынка и прогноз по типам продуктов

8.2.4.Размер рынка и прогноз по возрастным группам

8.2.5. Размер рынка и прогноз по цене

8.2.6. Размер рынка и прогноз по каналам сбыта

8.2.7.Размер рынка и прогноз по странам

8.2.8.США.

8.2.8.1. Размер рынка и прогноз по типу продукта

8.2.8.2. Размер рынка и прогноз по возрастным группам

8.2.8.3. Размер рынка и прогноз по ценовому уровню

, канал сбыта

8.2.9.Канада

8.2.9.1.Размер рынка и прогноз по типу продукта

8.2.9.2.Размер рынка и прогноз по возрастным группам

8.2.9.3.Размер рынка и прогноз по цене

8.2.9.4.Размер рынка и прогноз по каналам сбыта

8.2.10.Мексика

8.2.10.1.Размер рынка и прогноз по типу продукта

8.2.10.2.Размер рынка и прогноз по возрастным группам

8.2.10.3.Рынок размер и прогноз по цене

8.2.10.4. Размер рынка и прогноз по каналам сбыта

Размер рынка и прогноз по каналам сбыта

8.3.Европа

8.3.1.Обзор

8.3.2.Основные рыночные тенденции, факторы роста и возможности

8.3.3 .Объем рынка и прогноз по видам продукции

8.3.4.Объем рынка и прогноз по возрастным группам

8.3.5. Объем рынка и прогноз по цене

8.3.6. Объем рынка и прогноз по каналам сбыта

8.3.7. Объем рынка и прогноз по странам

8.3.8 .Германия

8.3.8.1.Размер рынка и прогноз по типу продукта

8.3.8.2.Размер рынка и прогноз по возрастным группам

8.3.8.3.Размер рынка и прогноз по цене

8.3.8.4.Размер рынка и прогноз, по каналам сбыта

8.3.9.Франция

8.3.9.1.Размер рынка и прогноз по типу продукта

8.3.9.2.Размер рынка и прогноз по возрастным группам

8.3.9.3.Объем рынка и прогноз по цене

8.3.9.4.Размер рынка и прогноз по каналам сбыта

8.3.10.Великобритания

8.3.10.1.Размер рынка и прогноз по типу продукта

8.3.10.2.Размер рынка и прогноз по возрастным группам

8. 3.10.3.Размер рынка и прогноз по цене

3.10.3.Размер рынка и прогноз по цене

8.3.10.4 .Размер рынка и прогноз по каналам сбыта

8.3.11.Италия

8.3.11.1.Размер рынка и прогноз по типу продукта

8.3.11.2.Размер рынка и прогноз по возрастным группам

8.3.11.3.Размер рынка и прогноз по цене

8.3.11.4.Размер рынка и прогноз по распределению канал

8.3.12.Испания

8.3.12.1.Размер рынка и прогноз по типу продукта

8.3.12.2.Размер рынка и прогноз по возрастным группам

8.3.12.3.Размер рынка и прогноз по цене

8.3 .12.4.Размер рынка и прогноз по каналам сбыта

8.3.13.Остальная Европа

8.3.13.1.Размер рынка и прогноз по типу продукта

8.3.13.2.Размер рынка и прогноз по возрастным группам

8.3.13.3.Размер рынка и прогноз по цене

8.3.13.4. Размер рынка и прогноз по каналам сбыта

8.4.Азиатско-Тихоокеанский регион

8.4.1.Обзор

8.4.2.Ключевые тенденции рынка, факторы роста и возможности

8.4.3.Размер рынка и прогноз по типу продукта

8. 4.4.Размер рынка и прогноз по возрастным группам

4.4.Размер рынка и прогноз по возрастным группам

8.4.5.Размер рынка и прогноз по цене

8.4.6.Размер рынка и прогноз по каналам сбыта

8.4.7.Размер рынка и прогноз по странам

8.4.8.Китай

8.4.8.1.Размер рынка и прогноз по типам продуктов

8.4.8.2.Размер рынка и прогноз, по возрастным группам

8.4.8.3.Размер рынка и прогноз, по ценовым категориям

8.4.8.4.Объем рынка и прогноз, по каналам сбыта

8.4.9.Индия

8.4.9.1.Объем рынка и прогноз, по тип продукта

8.4.9.2. Размер рынка и прогноз по возрастным группам

8.4.9.3.Размер рынка и прогноз по цене

8.4.9.4.Размер рынка и прогноз по каналам сбыта

8.4.10.Япония

8.4.10.1.Размер рынка и прогноз по типу продукта

8.4.10.2 .Размер рынка и прогноз по возрастным группам

8.4.10.3.Размер рынка и прогноз по цене

8.4.10.4.Объем рынка и прогноз по каналам сбыта

8.4.11.Южная Корея

8.4.11.1.Рынок размер и прогноз по типу продукта

8. 4.11.2. Размер рынка и прогноз по возрастной группе

4.11.2. Размер рынка и прогноз по возрастной группе

8.4.11.3.Размер рынка и прогноз по цене

8.4.11.4.Размер рынка и прогноз по каналам сбыта

8.4.12.Австралия

8.4.12.1.Размер рынка и прогноз по типу продукта

8.4.12.2 .Размер рынка и прогноз по возрастным группам

8.4.12.3.Размер рынка и прогноз по цене

8.4.12.4.Объем рынка и прогноз по каналам сбыта

8.4.13.Остальные страны Азиатско-Тихоокеанского региона

8.4. 13.1. Объем рынка и прогноз по типу продукта

8.4.13.2.Объем рынка и прогноз по возрастным группам

8.4.13.3. Объем рынка и прогноз по цене

8.4.13.4. Объем рынка и прогноз по каналам сбыта

8.5. LAMEA

8.5.1. Обзор

8.5.2 .Ключевые рыночные тенденции, факторы роста и возможности

8.5.3.Размер рынка и прогноз по типу продукта

8.5.4.Размер рынка и прогноз по возрастным группам

8.5.5.Размер рынка и прогноз по цене

8.5.6. Размер рынка и прогноз по каналам сбыта

8. 5.7.Размер рынка и прогноз по странам

5.7.Размер рынка и прогноз по странам

8.5.8.Бразилия

8.5.8.1.Размер рынка и прогноз по типам продуктов

прогноз по цене

8.5.8.4. Размер рынка и прогноз по каналам сбыта

8.5.9. Саудовская Аравия

8.5.9.1. Размер рынка и прогноз по типу продукта

8.5.9.2. Размер рынка и прогноз, по возрастным группам

8.5.9.3. Размер рынка и прогноз, по ценовым категориям

8.5.9.4.Размер рынка и прогноз по каналам сбыта

8.5.10.Южная Африка

8.5.10.1.Размер рынка и прогноз по типу продукта

8.5.10.2.Размер рынка и прогноз по возрастным группам

8.5. 10.3.Размер рынка и прогноз по цене

8.5.10.4.Размер рынка и прогноз по каналам сбыта

8.5.11.Турция

8.5.11.1.Размер рынка и прогноз по типу продукта

8.5.11.2.Рынок размер и прогноз по возрастным группам

8.5.11.3. Размер рынка и прогноз по ценовым категориям

8.5.11.4.Размер рынка и прогноз по каналам сбыта

8.5.12.Остальная часть LAMEA

8. 5.12.1.Размер рынка и прогноз по типам продуктов

5.12.1.Размер рынка и прогноз по типам продуктов

8.5.12.2.Размер рынка и прогноз по возрастным группам

8.5

.Конкурентная тепловая карта

ГЛАВА 10: ПРОФИЛИ КОМПАНИИ

10.1.CHOCOLADEFABRIKEN LINDT & SPRUNGLI AG

10.1.1.Обзор компании

10.1.2.Ключевые руководители

10.1.3.Краткий обзор компании

10.1.4.Портфель продуктов

10.1.5.Результаты исследований и разработок 90.01.6

10.1.7.Ключевые стратегические шаги и разработки

10.2.CROWN CONFECTIONERY

10.2.1.Обзор компании

10.2.2.Ключевой руководитель

10.2.3.Снимок компании

090DFI 90.3.06 Портфель продуктов LIMITED

10.3.1.Обзор компании

10.3.2.Ключевые руководители

10.3.3.Снимок компании

10.3.4.Сегменты операционной деятельности

10.3.5.Портфель продуктов

10.3.6.Результаты бизнеса

10.3.7.Ключевые стратегические шаги и разработки

10.4.ЭЗАКИ ГЛИКО КО., ЛТД.

10.4.1.Обзор компании

10. 4.2.Ключевые руководители

4.2.Ключевые руководители

10.4.3.Снимок компании

10.4.4.Операционные бизнес-сегменты

10.4.5.Портфель продуктов

10.4.6.Расходы на НИОКР

.Бизнес производительность

10.4.8.Ключевые стратегические шаги и разработки

10.5.FERRERO INTERNATIONAL SA

10.5.1.Обзор компании

10.5.2.Ключевой руководитель

10.5.3.Снимок компании

10.5.4.Стратегический портфель продуктов

.K 10. перемещения и разработки

10.6.MARS, INCORPORATED

10.6.1.Обзор компании

10.6.2.Ключевые руководители

10.6.3.Снимок компании

10.6.4.Сегменты операционной деятельности

10.6.0.0.Продукт 6.Ключевые стратегические ходы и разработки

10.7.MONDELEZ INTERNATIONAL, INC.

10.7.1.Обзор компании

10.7.2.Ключевые руководители

10.7.3.Краткий обзор компании

10.7.4.Портфель продуктов

10.7.5.Основные стратегические результаты деятельности

10.7.6.Key движения и разработки

10.8.NESTLE SA

10..jpg) 8.1.Обзор компании

8.1.Обзор компании

10.8.2.Ключевой руководитель

10.8.3.Снимок компании

10.8.4.Портфель продуктов

10.8.5.Бизнес-результаты

.5 Ключевые стратегические шаги и разработки

10.9.THE HERSHEY COMPANY

10.9.1.Обзор компании

10.9.2.Ключевые руководители

10.9.3.Снимок компании

10.9.4.Сегменты операционной деятельности

10.9.5.Портфель продуктов

10.9.6.Результаты деятельности

10.9.7.Ключевые стратегические шаги и разработки

10.10.Unilever PLC

10.10.1.Company Обзор

10.10.2.Key Руководители

10.10.3.company Snapshot

10.10.4. Производственный портфолио

10.10.5.Business Price

Список таблиц

01. МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 02.ВЫРУЧКА МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 05. ВЫРУЧКА МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО РЕГИОНАМ, 2019–2027 гг. (МЛН ДОЛЛАРОВ)

(МЛН ДОЛЛАРОВ)

ТАБЛИЦА 06. , ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 07.МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО РЕГИОНАМ, 2019–2027 (МЛН. ДОЛЛ. США)

ДОХОД ДЛЯ ПРОЧИХ, ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 10. МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В РАЗБИВКЕ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, 2019–2027 гг. (МЛН ДОЛЛАРОВ)

–2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 12. ДОХОД МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ ДЛЯ ВЗРОСЛЫХ ПО РЕГИОНАМ, 2019–2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 13.МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО РЕГИОНАМ, 2019–2027 (МЛН. ДОЛЛ. США)

РЕГИОН, 2019–2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 16. МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДЛЯ СРЕДНЕГО СРЕДНЕГО ОБЪЕКТА, ПО РЕГИОНАМ, 2019–2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 17. МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДЛЯ РОСКОШИ, ПО РЕГИОНАМ, 2019– 2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 18. ВЫРУЧКА МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 19. ВЫРУЧКА МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО СУПЕРМАРКЕТАМ/ГИПЕРМАРКЕТАМ, ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ВЫРУЧКА МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО СУПЕРМАРКЕТАМ/ГИПЕРМАРКЕТАМ, ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ВЫРУЧКА ФАРМАЦЕВТИЧЕСКИХ И ЛЕКАРСТВЕННЫХ МАГАЗИНОВ ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 22. ДЛЯ ОТДЕЛЕНИЙ DUTY-FREE ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 24.МИРОВАЯ ВЫРУЧКА РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДЛЯ ЭЛЕКТРОННОЙ КОММЕРЦИИ, ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 25. ПО РЕГИОНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 27. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В СЕВЕРНОЙ АМЕРИКЕ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 гг. (МЛН ДОЛЛ.)

ТАБЛИЦА 29. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В СЕВЕРНОЙ АМЕРИКЕ В ЦЕНЕ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 30.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В СЕВЕРНОЙ АМЕРИКЕ, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 33. США РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

(МЛН ДОЛЛ. США)

ТАБЛИЦА 34. США РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ЦЕНЕ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 35. США РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО КАНАЛАМ Сбыта, 2019–2027 гг. (млн долл. США)

ТАБЛИЦА 36.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ КАНАДЫ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 37. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ КАНАДЫ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 гг. МЛН ДОЛЛ. США)

ТАБЛИЦА 39. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В КАНАДЕ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 42. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В МЕКСИКЕ В ЦЕНЕ, 2019–2027 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 43.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В МЕКСИКЕ, ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 44. МЛН ДОЛЛ. США)

ТАБЛИЦА 46. ЕВРОПЕЙСКИЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ЦЕНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ПО СТРАНАМ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 49.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ГЕРМАНИИ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

(МЛН ДОЛЛ. США)

ТАБЛИЦА 50. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ГЕРМАНИИ ПО ВОЗРАСТУ, 2019–2027 гг. МЛН ДОЛЛ. США)

ТАБЛИЦА 52. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ГЕРМАНИИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ.)

ВОЗРАСТНАЯ ГРУППА, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 55. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ФРАНЦИИ В ЦЕНЕ, 2019–2027 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 56.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ВЕЛИКОБРИТАНИИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

МЛН ДОЛЛ. США)

ТАБЛИЦА 59. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ВЕЛИКОБРИТАНИИ ПО ЦЕНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ.)

ТИП ПРОДУКТА, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 62. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ИТАЛИИ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 63.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ИТАЛИИ В ЦЕНЕ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

МЛН ДОЛЛ. США)

ТАБЛИЦА 66. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ИСПАНИИ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

КАНАЛ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

(МЛН ДОЛЛ. США)

ТАБЛИЦА 69. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ОСТАЛЬНОЙ ЕВРОПЫ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 70.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ОСТАЛЬНОЙ ЕВРОПЕ, ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

CHANNEL, 2019–2027 (МЛН ДОЛЛАРОВ)

ТАБЛИЦА 73. АЗИАТСКО-ТИХООКЕАНСКИЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 (МЛН ДОЛЛ.)

)

ТАБЛИЦА 75. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В АЗИАТСКО-ТИХООКЕАНСКОМ РЕГИОНЕ В ЦЕНЕ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 76.АЗИАТСКО-ТИХООКЕАНСКИЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 (МЛН. ДОЛЛ. США)

2019–2027 (МЛН ДОЛЛ. США)

ТАБЛИЦА 79. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ КИТАЯ В РАЗБИВКЕ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛАРОВ)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО КАНАЛАМ Сбыта, 2019–2027 гг. (млн долл. США)

ТАБЛИЦА 82.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ИНДИИ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 83. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ИНДИИ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 гг. МЛН ДОЛЛ. США)

МЛН ДОЛЛ. США)

ТАБЛИЦА 85. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ИНДИИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ВОЗРАСТНАЯ ГРУППА, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 88. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ЯПОНИИ В ЦЕНЕ, 2019–2027 гг. (МЛН ДОЛЛ. США)

ТАБЛИЦА 89.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ЯПОНИИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

2027 (МЛН ДОЛЛ. США)

ТАБЛИЦА 92. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ЮЖНОЙ КОРЕИ В ЦЕНЕ, 2019–2027 ГГ. (МЛН ДОЛЛ.)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 95.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В АВСТРАЛИИ, ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 (МЛН. Долл. США)

МЛН ДОЛЛ. США)

ТАБЛИЦА 98. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ОСТАЛЬНОЙ АЗИИ В РАЗБИВКЕ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В АЗИАТСКО-ТИХООКЕАНСКОМ РЕГИОНЕ В ЦЕНЕ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 101.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ LAMEA ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН. Долл. США)

(МЛН. Долл. США)

ТАБЛИЦА 102. 2019–2027 (МЛН ДОЛЛАРОВ США)

ТАБЛИЦА 104. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ LAMEA ПО ЦЕНАМ, 2019–2027 ГГ. (МЛН ДОЛЛАРОВ)

МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО СТРАНАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 107.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ БРАЗИЛИИ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

МЛН ДОЛЛ. США)

ТАБЛИЦА 110. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В БРАЗИЛИИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ.) , ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 113.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В САУДОВСКОЙ АРАВИИ, ПО ЦЕНЕМ, 2019–2027 (МЛН. ДОЛЛАРОВ)

ТАБЛИЦА 114. –2027 (МЛН ДОЛЛ. США)

ТАБЛИЦА 116. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ЮЖНОЙ АФРИКЕ, ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛ.)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ЮЖНОЙ АФРИКЕ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 119.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ТУРЦИИ ПО ВИДАМ ПРОДУКЦИИ, 2019–2027 ГГ. (МЛН. ДОЛЛ.)

ТАБЛИЦА 120. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ТУРЦИИ, ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 гг. МЛН ДОЛЛ. США)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ТУРЦИИ, ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 гг. МЛН ДОЛЛ. США)

ТАБЛИЦА 122. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ТУРЦИИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ВОЗРАСТНЫМ ГРУППАМ, 2019–2027 ГГ. (МЛН ДОЛЛ. США)

ТАБЛИЦА 125.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ LAMEA ПО ЦЕНАМ, 2019–2027 ГГ. (МЛН. ДОЛЛ. США)

ТАБЛИЦА 126. SPRUNUNGLI): ключевые руководители

Таблица 128.colledefabriken lindt & sprungli ag: Компания Снимок

Таблица 129.chocoladefabriken Lindt & Sprungli AG: Product Portfolio

Таблица 130.ChocoladeFabriken Lindt & Sprungli AG: Чистые продажи, 2017-2019 (млн. Долл. США)

ТАБЛИЦА 131.Crown Condectionery: Key Price

Таблица 132.Crown Кондитерские изделия: Компания Снимок

Таблица 133.Crown Condheryery: Productfolio

Таблица 134.Delfi Limited: Ключевые руководители

Таблица 135.delfi Limited: Компания Snapshot

Таблица 136.delfi Limited: Операционные сегменты

ТАБЛИЦА 137. DELFI LIMITED: ПОРТФЕЛЬ ПРОДУКЦИИ .: СНИМОК КОМПАНИИ

DELFI LIMITED: ПОРТФЕЛЬ ПРОДУКЦИИ .: СНИМОК КОМПАНИИ

ТАБЛИЦА 141.EZAKI GLICO CO., LTD: ОПЕРАЦИОННЫЕ СЕГМЕНТЫ

ТАБЛИЦА 142.EZAKI GLICO CO., LTD.: ПОРТФЕЛЬ ПРОДУКЦИИ

ТАБЛИЦА 143.EZAKI GLICO CO., LTD.: РАСХОДЫ НА НИОКР, 2017–2019 (МЛН. Долл. США)

ТАБЛИЦА 144.EZAKI GLICO CO., LTD: ЧИСТАЯ ПРОДАЖА, 2017–2019 (МЛН ДОЛЛ. США)

ТАБЛИЦА 145.FERRERO INTERNATIONAL SA: КЛЮЧЕВОЙ РУКОВОДИТЕЛЬ

ТАБЛИЦА 146.FERRERO INTERNATIONAL SA: КРАТКИЙ ОБЗОР КОМПАНИИ

ТАБЛИЦА 147.FERRERO INTERNATIONAL SA: ПОРТФОЛИО ПРОДУКЦИИ 1008 ТАБЛИЦА 908. MARS, INCORPORATED: КЛЮЧЕВЫЕ РУКОВОДИТЕЛИ

ТАБЛИЦА 149. MARS, INCORPORATED: КРАТКИЙ ОБЗОР КОМПАНИИ

ТАБЛИЦА 150.MARS, INCORPORATED: ОПЕРАЦИОННЫЕ СЕГМЕНТЫ

ТАБЛИЦА 151.MARS, INCORPORATED: ПОРТФЕЛЬ ПРОДУКЦИИ

ТАБЛИЦА 152.MONDELEZ INTERNATIONAL, INC.: КЛЮЧЕВЫЕ РУКОВОДИТЕЛИ

ПОРТФЕЛЬ ПРОДУКЦИИ

ТАБЛИЦА 155.MONDELEZ INTERNATIONAL, INC.: ЧИСТАЯ ПРОДАЖА, 2017–2019 (МЛН ДОЛЛ. США) ТАБЛИЦА 159.NESTLE SA: ЧИСТЫЕ ПРОДАЖИ, 2017–2019 (МЛН ДОЛЛ. США)

США)

ТАБЛИЦА 160. КОМПАНИЯ HERSHEY: КЛЮЧЕВЫЕ РУКОВОДИТЕЛИ

ТАБЛИЦА 161. КОМПАНИЯ HERSHEY: КРАТКИЙ ОБЗОР КОМПАНИИ

ТАБЛИЦА 162. КОМПАНИЯ HERSHEY: ОПЕРАЦИОННЫЕ СЕГМЕНТЫ ТАБЛИЦА

ТАБЛИЦА 164. КОМПАНИЯ HERSHEY: ЧИСТАЯ ПРОДАЖА, 2017–2019 (МЛН. ДОЛЛ. США)

ТАБЛИЦА 165. UNILEVER PLC: КЛЮЧЕВЫЕ РУКОВОДИТЕЛИ 168.UNILEVER PLC: ПОРТФЕЛЬ ПРОДУКЦИИ

ТАБЛИЦА 169.UNILEVER PLC.: ЧИСТЫЕ ПРОДАЖИ, 2017–2019 (МЛН. ДОЛЛАРОВ) РИСУНОК 05. ВЫСОКАЯ СПОСОБНОСТЬ ПОКУПАТЕЛЕЙ

2020 (%)

РИСУНОК 10.МИРОВАЯ ТОРГОВЛЯ САХАРОМ И КОНДИТЕРСКИМ ИЗДЕЛИЯМИ, 2016-2018 ГГ. (МЛРД ДОЛЛ. США)

РИСУНОК 11.ВЛИЯНИЕ COVID-19 НА РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ (%), 2019 г.

13. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ВЫРУЧКИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО СТРАНАМ, 2019 И 2027 ГГ. (%)

)

РИСУНОК 15. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ВЫРУЧКИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 16.РИСУНОК 17. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО СТРАНАМ, 2019 И 2027 ГГ.

(%)

(%) РИСУНОК 18. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ КОНДИТЕРСКИХ ИЗДЕЛИЙ РИСУНОК 19. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ВЫРУЧКИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ЛЕКАРСТВЕННЫХ КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО СТРАНАМ, 2019 И 2027 ГГ. (%)

СРАВНИТЕЛЬНЫЙ АНАЛИЗ РИСУНОК 20. ВЫРУЧКА МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ ПО ИЗЫСКАННЫМ ХЛЕБОПЕКАРНЫМ ИЗДЕЛИЯМ ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 21.СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО СТРАНАМ, 2019 И 2027 ГГ. (%)

США (ВКЛЮЧАЯ ПРОГНОЗЫ НА 2020–2050 ГГ.*)

РИСУНОК 24. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДЛЯ ДЕТЕЙ, ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 25. СТРАНЫ С НАИБОЛЕЕ ПРОЦЕНТОМ ВЕГАНОВ (%)

РИСУНОК 26. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДЛЯ ВЗРОСЛЫХ, ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 27.НАСЕЛЕНИЕ В ВОЗРАСТЕ 60 ЛЕТ И СТАРШЕ ПО РЕГИОНАМ, 1980–2050* (%)

РИСУНОК 30. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ПО ЭКОНОМИКАМ, ПО СТРАНАМ, 2019 И 2027 (%)

ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 32.

Сравнительный анализ акций Глобальный кондитерский рынок дохода, для роскоши, по стране, 2019 и 2027 (%)

Сравнительный анализ акций Глобальный кондитерский рынок дохода, для роскоши, по стране, 2019 и 2027 (%) Рисунок 33. Глобальный кондитерский рынок, по распределению канала, 2019 (%)

Рисунок 34.Comparation Анализ акций Глобальный кондитерский выручка рынка, для супермаркета /HYPERMARKET, ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 35. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ ДОХОД, ДЛЯ МАГАЗИНОВ ДОМА, ПО СТРАНАМ, 2019 и 2027 (%)

РИСУНОК 36. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ GLOBAL CONFAL CONF ФАРМАЦЕВТИЧЕСКИЕ МАГАЗИНЫ ПО СТРАНАМ, 2019 И 2027 (%)

РИСУНОК 37.Сравнительный анализ акций Глобальный кондитерский рынок доходы, для продовольственных услуг, по странам, 2019 и 2027 (%)

Рисунок 38.Помощь Розничная торговля — потребительская покупка поведение для кондитерских изделий

Рисунок 39. Популярность покупки кондитерских изделий среди путешественников

Рисунок 40.вары

.СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДОЛИ МИРОВОГО РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДЛЯ ДРУГИХ, ПО СТРАНАМ, 2019 И 2027 (%)

РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ, 2019–2027 ГГ.

(МЛН ДОЛЛ. США)

(МЛН ДОЛЛ. США) РИСУНОК 45. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В КАНАДЕ, 2019–2027 ГГ. (МЛН ДОЛЛ.) 2027 (МЛН ДОЛЛАРОВ)

РИСУНОК 48. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ФРАНЦИИ, 2019-2027 (МЛН ДОЛЛАРОВ)

РИСУНОК 49.РИСУНОК 50. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ИТАЛИИ, 2019–2027 ГГ. (МЛН. ДОЛЛ.)

РИСУНОК 51. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ИСПАНИИ, 2019–2027 ГГ. , 2019-2027 (МЛН ДОЛЛ. США)

РИСУНОК 53. ДОХОД НА ДУШУ НАСЕЛЕНИЯ КИТАЯ (ДОЛЛ. США), 2015-2019

(МЛН ДОЛЛАРОВ США)

РИСУНОК 56. МИРОВОЙ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ ЯПОНИИ, 2019–2027 ГГ. (МЛН ДОЛЛАРОВ США)

РИСУНОК 57.РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В ЮЖНОЙ КОРЕЕ, 2019–2027 (МЛН. ДОЛЛ.)

РИСУНОК 58. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В АВСТРАЛИИ, 2019–2027 (МЛН. ДОЛЛ.) РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В БРАЗИЛИИ, 2019-2027 (МЛН.$)

РИСУНОК 61. РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ В САУДОВСКОЙ АРАВИИ, 2019-2027 (МЛН.$)

, 2019–2027 (МЛН ДОЛЛАРОВ)

РИСУНОК 64. ОСТАЛЬНАЯ РЫНОК КОНДИТЕРСКИХ ИЗДЕЛИЙ LAMEA, 2019–2027 (МЛН ДОЛЛАРОВ)

РИСУНОК 65.

РИСУНОК 66. КОНКУРЕНТНАЯ ТАБЛИЦА 10 КЛЮЧЕВЫХ ИГРОКОВ

РИСУНОК 66. КОНКУРЕНТНАЯ ТАБЛИЦА 10 КЛЮЧЕВЫХ ИГРОКОВ РИСУНОК 67. ТЕПЛОВАЯ КАРТА 10 КЛЮЧЕВЫХ ИГРОКОВ

РИСУНОК 69. CHOCOLADEFABRIKEN LINDT & SPRUNGLI AG: РАСХОДЫ НА НИОКР, 2017–2019 (МЛН ДОЛЛ. США)

ДОЛЯ ПО РЕГИОНАМ, 2019 г. (%)

РИСУНОК 72.DELFI LIMITED: ЧИСТАЯ ПРОДАЖА, 2017–2019 (МЛН ДОЛЛ. США)

GLICO CO., LTD.: РАСХОДЫ НА НИОКР, 2017–2019 (МЛН ДОЛЛАРОВ)

ДОЛЯ ПО СЕГМЕНТАМ, 2019 г. (%)

РИСУНОК 78. EZAKI GLICO CO., LTD: ДОЛЯ ДОХОДОВ ПО РЕГИОНАМ, 2019 г. (%)

РИСУНОК 79. MONDELEZ INTERNATIONAL, INC.РИСУНОК 80. MONDELEZ INTERNATIONAL, INC.: ДОЛЯ ВЫРУЧКИ ПО СЕГМЕНТАМ, 2019 (%)

.THE HERSHEY COMPANY: ЧИСТЫЕ ПРОДАЖИ, 2017–2019 ГГ. (МЛН ДОЛЛ. США)

РИСУНОК 83. THE HERSHEY COMPANY: ДОЛЯ ВЫРУЧКИ ПО СЕГМЕНТАМ, 2019 г. (%)

РИСУНОК 84. UNILEVER PLC.: ЧИСТЫЕ ПРОДАЖИ, 2017–2019 гг.

Размер рынка кондитерских изделий, доля и тенденции

Объем мирового рынка кондитерских изделий составил 188 долларов США.52 миллиарда в 2020 году. Глобальное воздействие COVID-19 было беспрецедентным и ошеломляющим, поскольку продукты стали свидетелями негативного шока спроса во всех регионах в условиях пандемии. Согласно нашему анализу, мировой рынок продемонстрировал значительное падение на 7,1% в 2020 году. Прогнозируется, что рынок вырастет со 194,37 млрд долларов США в 2021 году до 242,53 млрд долларов США в 2028 году при среднегодовом темпе роста 3,8% в период 2021-2028 годов. Внезапный рост CAGR объясняется спросом и ростом этого рынка, который возвращается к допандемическим уровням после окончания пандемии.

Глобальное воздействие COVID-19 было беспрецедентным и ошеломляющим, поскольку продукты стали свидетелями негативного шока спроса во всех регионах в условиях пандемии. Согласно нашему анализу, мировой рынок продемонстрировал значительное падение на 7,1% в 2020 году. Прогнозируется, что рынок вырастет со 194,37 млрд долларов США в 2021 году до 242,53 млрд долларов США в 2028 году при среднегодовом темпе роста 3,8% в период 2021-2028 годов. Внезапный рост CAGR объясняется спросом и ростом этого рынка, который возвращается к допандемическим уровням после окончания пандемии.

Движущей силой глобального рынка является растущий интерес потребителей к шоколаду и жевательной резинке класса «люкс» и «премиум». Растущая доступность потребителей приводит к их снисходительному покупательскому поведению для оплаты своих желаний. Спрос на темный шоколад премиум-класса растет в развитых странах и, по прогнозам, положительно повлияет на общий рост рынка кондитерских изделий.

Сбои в цепочке поставок и нехватка рабочей силы сдерживают рост в условиях COVID-19

Глобальная пандемия COVID-19 негативно повлияла на мировую экономику и пищевую промышленность, поскольку правительства ввели строгие ограничения и ограничили передвижение населения. Закрытие предприятий по производству сахара и шоколадных изделий существенно повлияло на товарное производство в первые месяцы. Например, в США компания Hershey Company временно закрыла все свои производственные мощности с 16 по 29 марта 2020 года в ответ на вспышку COVID-19. Сбои в цепочке поставок, нехватка рабочей силы, торговые ограничения и колебания в транспортировке и логистике были одними из проблем, наблюдаемых во время блокировки. По словам генерального директора Национальной ассоциации кондитеров (НКА), потребители в период карантина стали больше есть дома, сократили посещения магазинов, а повышение уровня комфорта при онлайн-покупках сказалось на розничном кондитерском секторе.

Закрытие предприятий по производству сахара и шоколадных изделий существенно повлияло на товарное производство в первые месяцы. Например, в США компания Hershey Company временно закрыла все свои производственные мощности с 16 по 29 марта 2020 года в ответ на вспышку COVID-19. Сбои в цепочке поставок, нехватка рабочей силы, торговые ограничения и колебания в транспортировке и логистике были одними из проблем, наблюдаемых во время блокировки. По словам генерального директора Национальной ассоциации кондитеров (НКА), потребители в период карантина стали больше есть дома, сократили посещения магазинов, а повышение уровня комфорта при онлайн-покупках сказалось на розничном кондитерском секторе.

Однако ожидается, что с возобновлением работы производственных предприятий в различных странах и работами участников рынка над восстановлением сбоев в цепочке поставок ситуация на рынке улучшится. Поскольку изделия из сахара и шоколада считаются едой для утешения, а потребители находят уникальные способы отпраздновать это с помощью более домашних занятий, таких как выпечка, ожидается, что это положительно повлияет на рынок.

ПОСЛЕДНИЕ ТЕНДЕНЦИИ

Запросите бесплатный образец , чтобы узнать больше об этом отчете.

Растущая склонность потребителей к органическому шоколаду и конфетам для стимулирования роста

Спрос на более здоровые закуски, вкусовые и органолептические преимущества среди потребителей растет, что привело к популярности органических закусок, сахара и шоколада продукты. Потребители проявляют растущий интерес к органическим продуктам, что открывает множество возможностей в этом секторе. Сегмент органического шоколада демонстрирует достойный рост во всем мире и набирает огромную популярность среди потребителей.Активные усилия производителей по удовлетворению растущего спроса на органический шоколад на рынке обеспечивают рост мирового рынка в ближайшем будущем.

ДВИЖУЩИЕ ФАКТОРЫ

Растущее появление закусок на ходу для продвижения кондитерского бизнеса