ЦБ повысил ключевую ставку: Госэкономика: Экономика: Lenta.ru

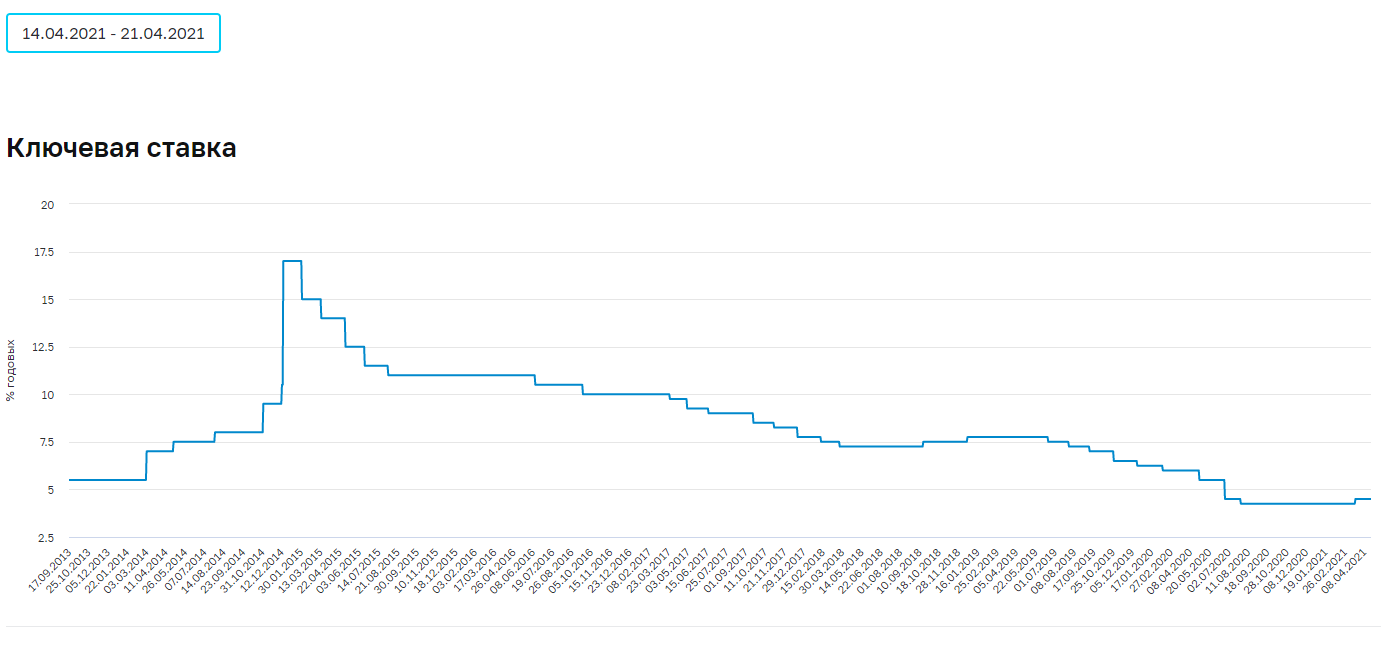

Центробанк поднял ключевую ставку на 0,25 процентного пункта — до 6,75 процента годовых, говорится в сообщении на сайте регулятора. Повышение стало пятым с марта, аналогичные решения принимались на всех последующих заседаниях.

ЦБ по-прежнему считает, что российская экономика «возвращается на траекторию сбалансированного роста», достигнув допандемического уровня. При этом существенным остается вклад в инфляцию со стороны устойчивых факторов, из-за чего «баланс рисков для инфляции смещен в сторону проинфляционных». «Проводимая Банком России денежно-кредитная политика направлена на ограничение этого риска и возвращение инфляции к 4 процентам», говорится в сообщении.

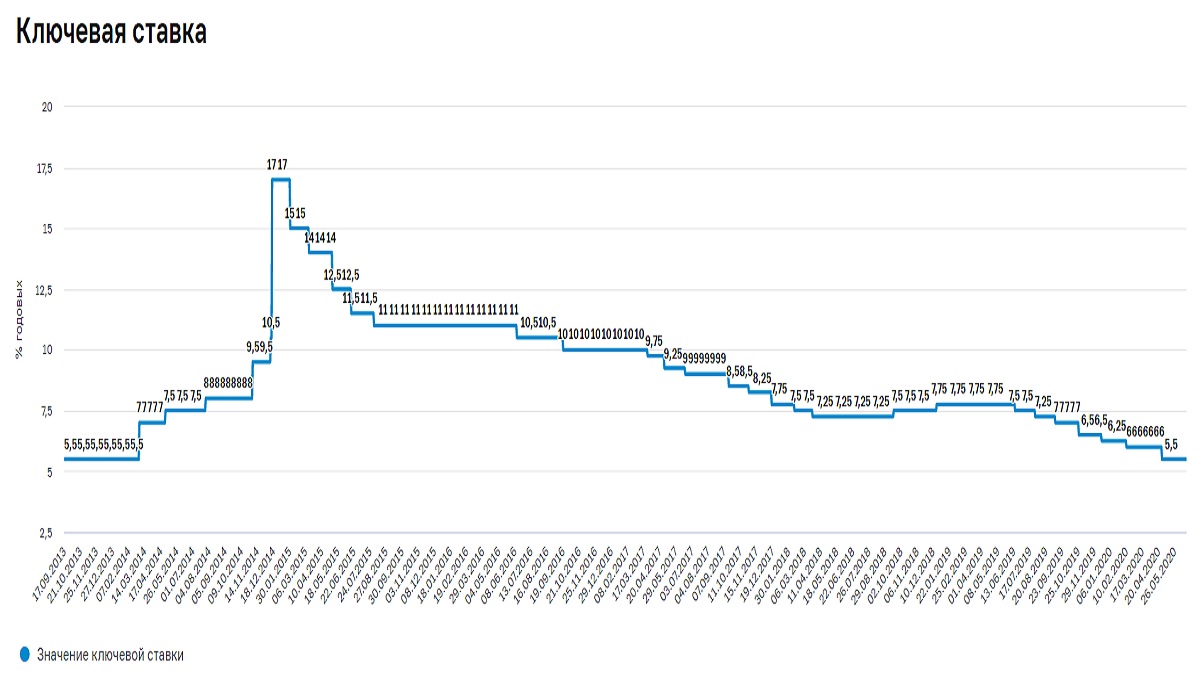

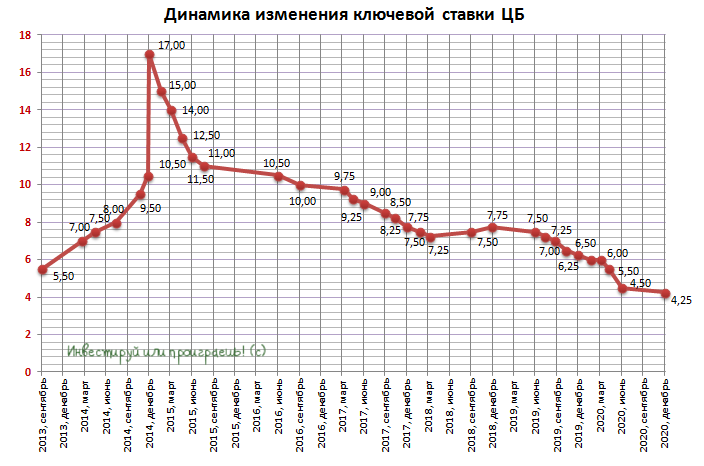

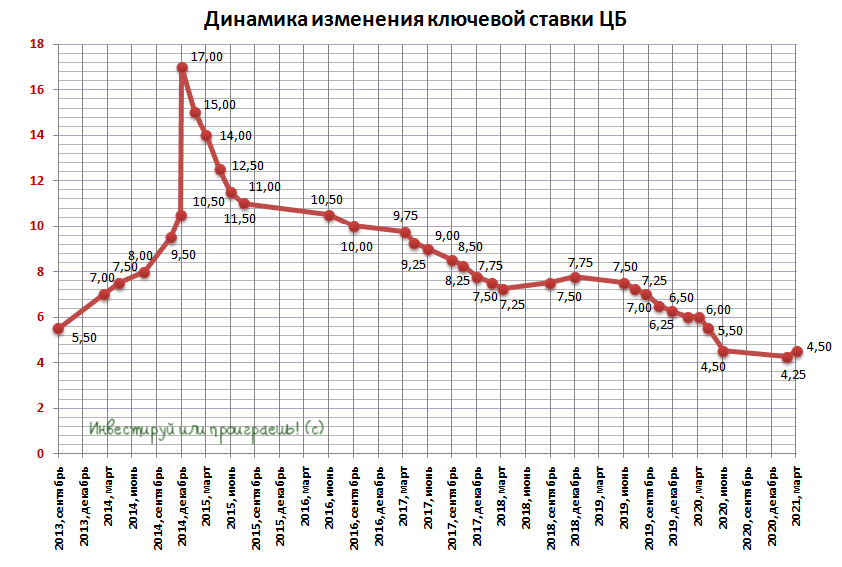

Нынешнее значение стало наивысшим с ноября 2019 года, когда ключевая ставка была снижена до 6,5 процента в рамках плановой политики ЦБ по смягчению денежно-кредитных условий. Впоследствии регулятор продолжил снижение главного ориентира для экономики под воздействием кризиса, вызванного пандемией COVID-19. С июля 2020 года по март 2021-го ключевая ставка находилась на самом низком в российской истории уровне — 4,25 процента годовых.

С июля 2020 года по март 2021-го ключевая ставка находилась на самом низком в российской истории уровне — 4,25 процента годовых.

Однако затем, по мере восстановления экономики от последствий спада, государственные органы начали фиксировать рост темпов инфляции, что потребовало реакции ЦБ, и регулятор начал ужесточать политику, повышая ставку.

На предыдущем заседании 23 июля ЦБ поднял ставку на один процентный пункт, объяснив решение тем, что российская экономика во втором квартале 2021 года достигла допандемийного уровня. Этому способствовало расширение спроса «по сравнению с возможностями наращивания выпуска». На пресс-конференции после заседания совета директоров глава ЦБ Эльвира Набиуллина говорила, что новое повышение ставки «не исключено, но не предопределено».

На предшествующей заседанию совета директоров ЦБ неделе большинство экономистов прогнозировали повышение ключевой ставки. Многие из них сходились во мнении, что диапазон повышения составит 0,25-0,5 процента. Некоторые из них предполагали, что повышение может произойти в два шага до конца года.

Некоторые из них предполагали, что повышение может произойти в два шага до конца года.

Аналитики Евразийского банка развития (ЕАБР) также предсказывали повышение ставки на 0,5 процентного пункта, отмечая, что инфляционное давление на экономику остается повышенным. Инфляция в годовом выражении по состоянию на 30 августа достигла 6,8 процента. Предложение по-прежнему ограничено глобальными задержками поставок и возросшими издержками производителей. В свою очередь, спрос поддерживается повышением потребительских расходов.

ЦБ РФ ускорил повышение ставки: 8,5% годовых

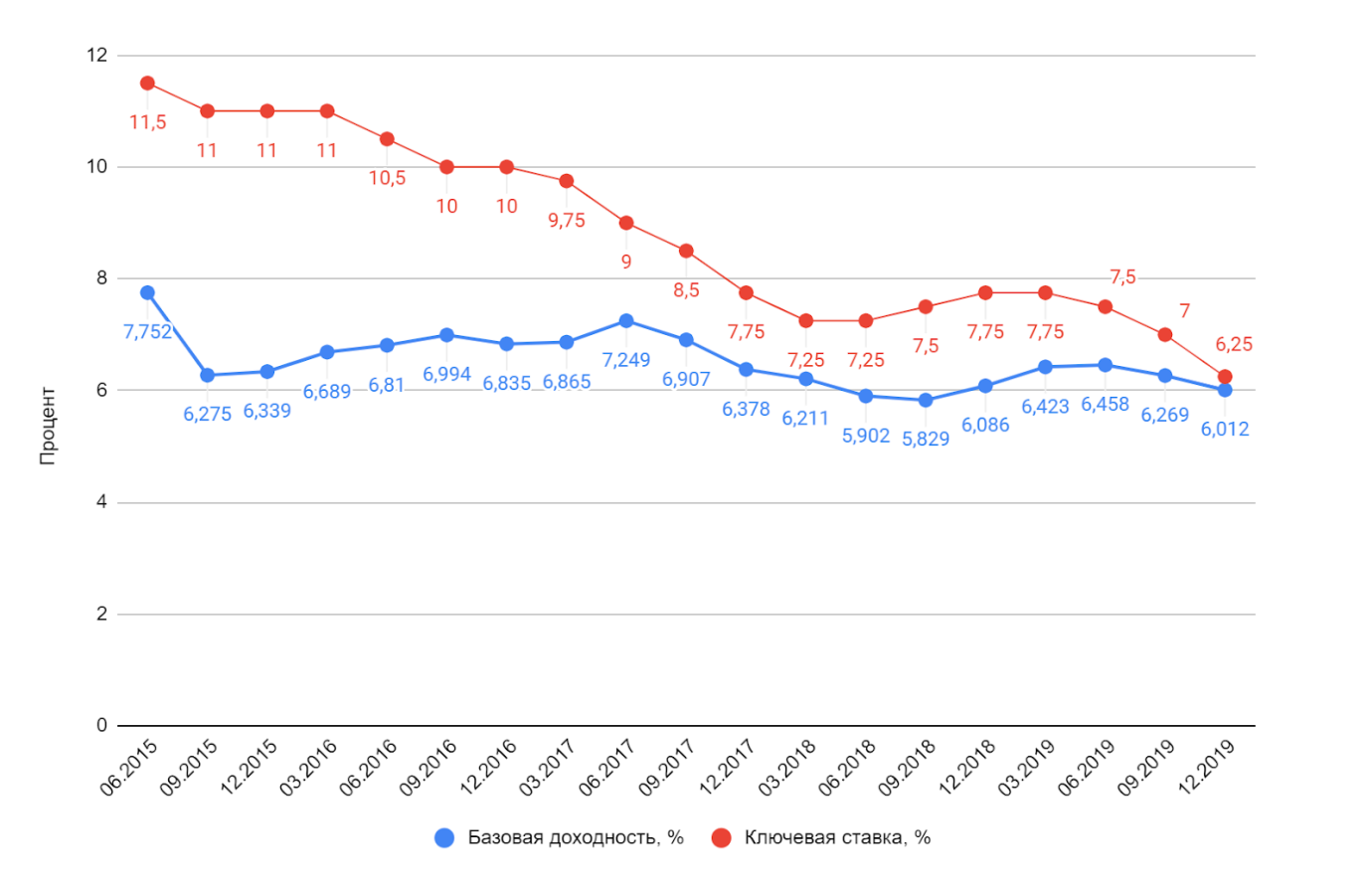

Совет директоров Банка России в пятницу 17 декабря объявил о повышении ключевой ставки сразу с 7,5% до 8,5% годовых, чтобы сдержать рост цен. Это максимум ставки 2017 года. Ставка с исторического рекорда в 17%, достигнутого в 2015 году, непрерывно снижалась до весны 2021 года.

«Инфляция складывается выше октябрьского прогноза Банка России. В октябре-ноябре месячные сезонно сглаженные темпы роста потребительских цен — максимальные за последние шесть лет. Годовая инфляция увеличилась до 8,4% (после 7,4% в сентябре). По оценке на 13 декабря, она составила 8,1%», – отмечается в заявлении ЦБ РФ.

Годовая инфляция увеличилась до 8,4% (после 7,4% в сентябре). По оценке на 13 декабря, она составила 8,1%», – отмечается в заявлении ЦБ РФ.

Рост цен ускорился – спрос растет быстрее по сравнению с возможностями наращивания выпуска продукции. Рост ВВП в 2021 году может составить около 4,5%, прогнозирует регулятор. По оценке Минэкономразвития, экономика России по итогам 2021 года вырастет не меньше, чем на 4,3%. По прогнозу Банка России, годовая инфляция снизится до 4,0–4,5% к концу 2022 года и в дальнейшем будет находиться вблизи 4%.

На предыдущем заседании 22 октября Банк России повысил ставку сразу на 0,75 базисных пункта – с 6,75% до 7,5% годовых. Перед этим, 10 сентября регулятор повысил ключевую ставку темпом в 3 раза меньше – всего лишь на 0,25 процентных пункта, с 6,5% до 6,75%.

Регулятор намерен снизить инфляцию до 4%, и вынужден повысить ключевую ставку, чтобы снизить приток дешевых кредитов в экономику и снизить потребительский спрос до обоснованного уровня. По данным Росстата, в ноябре годовая инфляция в РФ сохраняется на уровне шестилетнего максимума в 8,4%, а инфляционные ожидания населения держатся вблизи пятилетнего пика в 13,5%.

По данным Росстата, в ноябре годовая инфляция в РФ сохраняется на уровне шестилетнего максимума в 8,4%, а инфляционные ожидания населения держатся вблизи пятилетнего пика в 13,5%.

ЦБ РФ отметил в сегодняшнем заявлении рост экономической активности в стране: «Однако в ряде секторов сохраняются устойчивые ограничения со стороны предложения. Их сдерживающее влияние на деловую активность может вырасти в условиях распространения новых штаммов коронавируса и сопутствующего ужесточения противоэпидемических мер».

Бум кредитования, рост реальных заработных плат привел к росту доходов. Но населения не хочет сберегать, а больше тратит из-за ожидания роста цен. Эти факторы «поддерживают рост потребительской активности, особенно на рынках непродовольственных товаров. Объем потребления платных услуг приблизился к допандемическому уровню, несмотря на сложную эпидемическую обстановку». Это приводит к росту цен, и регулятор решил снизить приток дешевых кредитов в экономику. По оценке ЦБ, компании получают высокую прибыль и смогут сами инвестировать в экономику без поддержки дешевых кредитов.

В прошлом году Банк России впервые применил стимулирующую денежно-кредитную политику во время кризиса, начав в конце зимы быстрое снижение ставки с 6,25%. И уже в июле 2020 года ключевая ставка была снижена до исторического минимума в 4,25% годовых. Но из-за ослабления рубля и роста цен ЦБ был вынужден приостановить цикл смягчения. По итогам 2020 года инфляция выросла до 4,9% с 3% в 2019 году. В итоге ЦБ РФ 19 марта 2021 года прервал историю рекордно низких ставок по кредитам и банковским вкладам и неожиданно повысил ставку впервые с 2018 года – с 4,25% до 4,5% годовых. До этого дня ставка снижалась. А 23 апреля ЦБ впервые с 2014 года повысил ключевую ставку сразу на 0,5 процентных пункта – с 4,5% до 5%. С тех пор ставка только растет.

ЦБ впервые опубликовал прогноз по траектории ключевой ставки

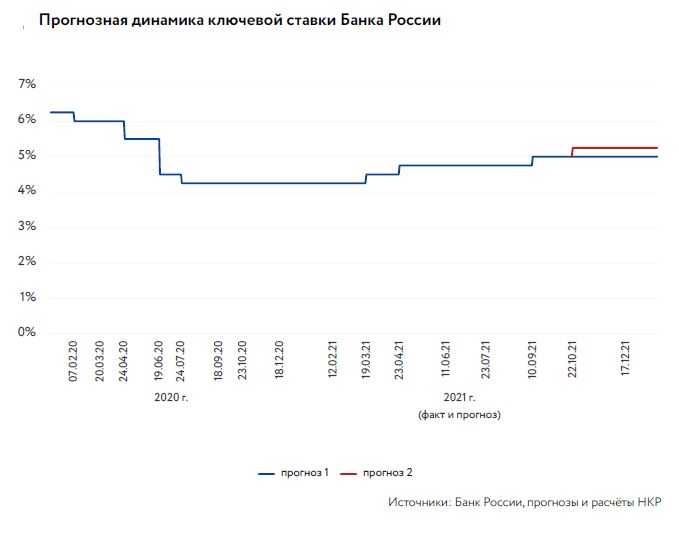

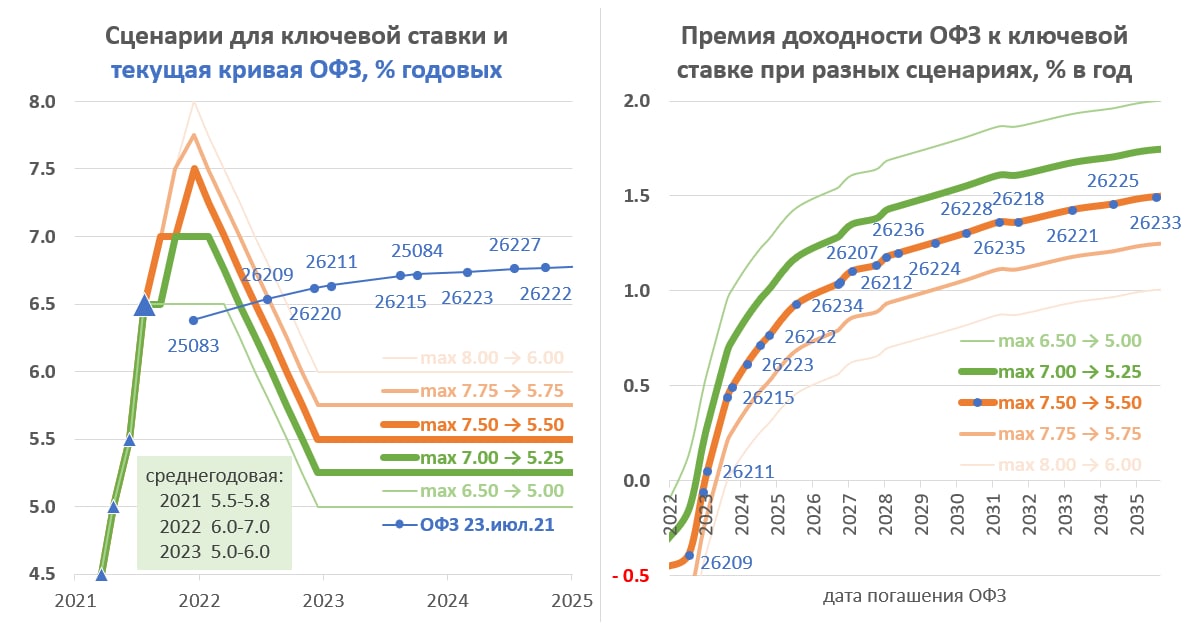

ЦБ 23 апреля впервые опубликовал прогноз по средней ключевой ставке за год на ближайшие три года. По прогнозу, в текущем году она составит 4,8-5,4%, в 2022-м — 5,3-6,3%, в 2023 году — 5-6%.

«Эти диапазоны будут отражать параметры денежно-кредитной политики, которая с высокой долей вероятности реализуется при развитии экономической ситуации в России и в мире в рамках базового прогноза», — поясняет регулятор в своем релизе.

Но в течение года ключевая ставка может находиться как выше, так и ниже своего среднего за год уровня, поясняется в методологическом комментарии. Этот прогноз не следует интерпретировать как границы изменения ключевой ставки в течение соответствующего года, предупреждает ЦБ.

Реклама на Forbes

Банк России также 23 апреля внес изменения в свой среднесрочный макропрогноз. Регулятор повысил прогноз по инфляции на 2021 год с 3,7-4,2% до 4,7–5,2%. Инфляция будет расти из-за устойчивого характера восстановления внутреннего спроса, а также из-за ограничений на зарубежные поездки. Россияне частично тратят неизрасходованные деньги на товары и услуги внутри страны, говорится в пресс-релизе ЦБ.

В 2022 и 2023 годах инфляция, по прогнозу ЦБ, будет на уровне 4%.

«В этом есть даже положительный эффект»: как новые санкции США отразятся на российской экономике

ЦБ также повысил прогноз по цене на нефть: в 2021 году средняя цена на Urals составит $60 за баррель. В 2022 году ее стоимость вырастет до $55 за баррель. До этого прогноз регулятора был $50 за баррель Urals на два этих года. Прогноз по цене на нефть на 2023 год не изменился — $50 за баррель.

Кроме того, Банк России повысил прогноз по оттоку капитала в 2022 и 2023 годах до $25 млрд и $20 млрд соответственно. Ранее ЦБ прогнозировал отток на уровне $20 млрд и $15 млрд соответственно в эти годы. Прогноз на этот год остался прежним — $35 млрд.

Kак импортозамещение помогло России пережить кризис лучше большинства крупнейших экономик

В пятницу ЦБ впервые с 2014 года повысил ключевую ставку сразу на 0,5 процентного пункта. Это решение регулятор объяснил быстрым восстановлением спроса и ростом инфляции.

Сумма для обсуждения: о чьих деньгах говорили в 2020-м

Как изменится ключевая ставка 18 сентября и к концу 2020 года?

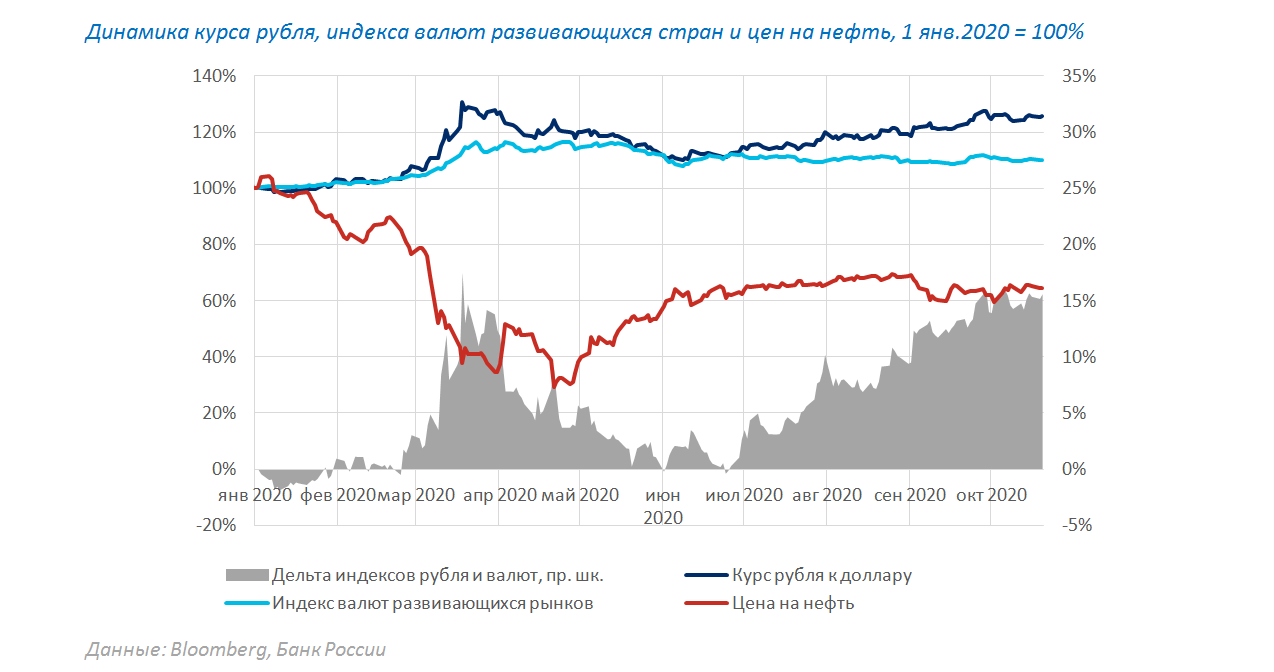

18 сентября 2020 года, в пятницу, пройдёт очередное заседание Совета директоров ЦБ РФ, и в очередной раз будет принято решение по ключевой ставке. По итогам двух прошлых заседаний (июньского и июльского), чтобы не допустить слишком низкой инфляции, Банк России кардинально понизил ключевую ставку. До конца года планируется еще два заседания — 23 ноября и 18 декабря. Аналитика сходятся во мнении, что до конца года ключевая ставка будет еще понижена, а вот когда это произойдет — читайте в материале bankinform.

Сейчас ключевая ставка равна 4,25% годовых.

Евгений Кошелев, главный аналитик Росбанка:

18 сентября: без изменений

— Окно для снижения ключевой ставки временно закрылось. Мы пересмотрели наш прогноз действий Банка России, полагая неизменность ключевой ставки в обозримом будущем. Инфляционные процессы на фоне довольно быстрого восстановления экономической активности в июне-июле указывают на потенциал ускорения инфляции в 4к’20 (Росбанк: 4.3% г/г в 4к’20 против 3.6% г/г в августе). При этом, первая полная оценка инфляционных ожиданий населения на год вперед с марта текущего года показала рост ценовых опасений потребителей (+0.9пп до 8.8п на год вперед), а опрос предприятий подтвердил низкий запас прочности в случае роста закупочных цен на фоне возросшей волатильности валютного курса.

Лушин Эдуард, заместитель председателя правления, начальник казначейства СДМ-Банка:

18 сентября: без изменений

— На наш взгляд, на ближайшем заседании ЦБ РФ сохранит ключевую ставку неизменной — нужно оценить влияние прошедшей резкой девальвации рубля, насколько это окажет влияние на инфляционные/дезинфляционные ожидания.

До конца года: — 0,25 п.п.

— Мы оцениваем, что ноябрьское заседание даст возможность Банку России снизить ключевую ставки до 4% годовых — это снижение будет финальным в цикле смягчения денежно-кредитной политики для стимулирования экономики. Дальнейшее снижение будет нецелесообразным и может привести к перегреву отдельных секторов на дешевых деньгах.

Наталия Орлова, главный экономист Альфа-банка:

18 сентября: без изменений

Прогноз заместителя председателя ЦБ Алексея Заботкина [ред. по итогам пресс-конференции] в части краткосрочных действий ЦБ по ключевой процентной ставке звучал осторожно. Он подтвердил, что инфляция в августе превзошла ожидания; это заявление соответствует нашему разочарованию по поводу нулевого уровня инфляции в августе — мы ожидали дефляции на уровне 0,1% м/м, тогда как рынок прогнозировал снижение цен на 0,2% м/м. Кроме того, Росстат сообщил о нулевой недельной инфляции в период с 1 по 7 сентября, что сильно понижает вероятность дефляции в сентябре.

Ожидаемая индексация зарплат бюджетников на 3%, о чем было недавно заявлено в правительстве, также, как ожидается , играет в пользу инфляционных рисков в ближайшие месяцы, и все эти факторы вместе указывают на то, что по итогам года инфляция, вероятно, приблизится к уровню 4% г/г. В целом, наш вывод из комментария ЦБ заключается в том, что регулятор возьмет паузу в цикле понижения ставки на заседании 18 сентября. До конца года: — 0,25 п.п.

Из-за изменения точки зрения на действия регулятора на заседании 18 сентября мы изменили наш прогноз по ставке до конца этого года. Если ранее мы ожидали, что к концу года регулятор понизит ставку до 3,75%, сейчас нам представляется более вероятным понижение до 4,0%. Мы считаем, что в связи с президентскими выборами в США в ноябре, ЦБ РФ , скорее всего, возьмет паузу в цикле понижения ставки на заседании в октябре из-за возможной сильной турбулентности российских рынков. В результате сейчас мы ожидаем, что в этом году ЦБ понизит ставку только один раз — на заседании 18 декабря, исходя из предпосылки, что произойдет улучшение настроений на рынке ближе к концу года.

Читайте также о влиянии ключевой ставки на инфляцию и последние новости о налоге на вклады.

Банк России повысил ключевую ставку впервые с 2018 года

МОСКВА, 19 мар — ПРАЙМ. Банк России по итогам заседания совета директоров в пятницу повысил ключевую ставку на 0,25 процентного пункта — до 4,5% годовых, это стало первым ужесточением денежно-кредитной политики в стране с конца 2018 года, следует из пресс-релиза регулятора.

Текст заявления Банка России по итогам заседания по процентным ставкам

«Совет директоров Банка России 19 марта 2021 года принял решение повысить ключевую ставку на 25 б.п., до 4,50% годовых», — говорится в заявлении.

В предыдущий раз регулятор повышал ставку в конце 2018 года — на 0,25 процентного пункта. Тогда такое решение носило упреждающий характер в связи с негативным влиянием на инфляцию внешних факторов и повышения НДС.

В прошлом же году Банк России для борьбы с последствиями пандемии коронавируса впервые использовал стимулирующую денежно-кредитную политику, летом доведя ставку до исторического минимума в 4,25% годовых. Однако с осени в стране начала разгоняться инфляция, и регулятор был вынужден поставить цикл смягчения на паузу.

Однако с осени в стране начала разгоняться инфляция, и регулятор был вынужден поставить цикл смягчения на паузу.

Центробанк прогнозирует максимальный рост инфляции в марте

Ситуация обострилась настолько, что правительство решило вмешаться административными мерами — заключить соглашения с бизнесом о стабилизации цен на подсолнечное масло и сахар, ввести зерновой демпфер и повысить экспортные пошлины на подсолнечник. Пока инфляция в годовом выражении по-прежнему превышает цель в 4%: в феврале она ускорилась до 5,7% с январских 5,2%. ЦБ прогнозировал, что своего пика она достигнет в начале марта, а во второй половине месяца уже пойдет на спад.

Такой инфляционный фон заставил регулятора в феврале обозначить разворот в сторону ужесточения денежно-кредитной политики — он заявил, что больше не видит потенциала для снижения ставки и готовится возвращать ее в зону «нейтральности». Глава ЦБ Эльвира Набиуллина говорила РИА Новости, что регулятор не исключает повышения ставки уже в текущем году, если экономика успеет полностью восстановиться. При этом основную роль в определении сроков и темпов возврата ставки в нейтральный диапазон 5-6% должен играть прогноз инфляции.

При этом основную роль в определении сроков и темпов возврата ставки в нейтральный диапазон 5-6% должен играть прогноз инфляции.

Банк России в своем релизе сохранил сигнал о повышении ключевой ставки: будет определять сроки и темпы возврата к нейтральной денежно-кредитной политике. При этом регулятор допускает возможность нового повышения ключевой ставки уже на ближайших заседаниях.

«Банк России продолжит определять сроки и темпы возврата к нейтральной денежно-кредитной политике с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. При этом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях», — сказано в сообщении.

ФБА «Экономика сегодня». Ключевая ставка ЦБ финансово поддержит россиян в 2021 году

ланируемая ЦБ публикация траектории ключевой ставки в рамках своего макропрогноза сделает российский рынок более предсказуемым для инвесторов. Такое мнение ФБА «Экономика сегодня» озвучил руководитель блока инвестпродуктов компании «Открытие Брокер» Антон Шабанов.

Такое мнение ФБА «Экономика сегодня» озвучил руководитель блока инвестпродуктов компании «Открытие Брокер» Антон Шабанов.

Банк России планирует начать публикацию траектории ключевой ставки в рамках своего макроэкономического прогноза. Об этом регулятор заявил в опубликованном проекте Основных направлений единой государственной денежно-кредитной политики на 2021 и период 2022 и 2023 годов. В частности, количество заседаний Совета директоров Центробанка по денежно-кредитной политике в будущем не изменится – их традиционно восемь в год. Зато формат общения с игроками рынка обещал новый.

«Банк России будет предпринимать дальнейшие шаги в направлении повышения информационной открытости. Планируется расширение линейки публикаций за счет регулярных материалов территориальных учреждений ЦБ. Для повышения прозрачности и четкости коммуникации относительно перспектив денежно-кредитной политики Банк России планирует начать публикацию траектории ключевой ставки «, — указано в материалах регулятора.

«Сегодня игроки российского рынка каждый раз ждут пресс-конференций главы ЦБ Эльвиры Набиуллиной и каждый раз пытаются в ее словах уловить некие сигналы, по которым все будут работа в следующие пару месяцев, — отмечает Шабанов. – Это традиционная форма работы ЦБ. И предлагаемый сейчас механизм в озвученном формате интересен. Ведь не секрет, что Банк России снискал себе славу одного из самых непредсказуемых центробанков мира.

Немало случаев, когда решения регулятора были столь неожиданными и кардинальными, что буквально повергали в панику банковский рынок и инвесторов. От ЦБ ждут одного, а он в своем решении декларирует прямо противоположное. И если действительно будет внедрен механизм, который сделает работу регулятора более прозрачной, это существенно облегчит работу банков и инвесторов».

Регулятор меняет правила игры

Планируется, что первое заседание Совета директоров ЦБ по ключевой ставке в следующем году пройдет 12 февраля, последнее — 17 декабря. После каждого глава регулятора Эльвира Набиуллина даст пресс-конференцию. А в промежутке будут публиковаться аналитические материалы подразделений ЦБ, из которым можно будет понять мотивы и логику принимаемых регулятором решений. Во всяком случае, на это надеется рынок. В таком режиме Банк России никогда не работал.

После каждого глава регулятора Эльвира Набиуллина даст пресс-конференцию. А в промежутке будут публиковаться аналитические материалы подразделений ЦБ, из которым можно будет понять мотивы и логику принимаемых регулятором решений. Во всяком случае, на это надеется рынок. В таком режиме Банк России никогда не работал.

В прошлый раз ЦБ принимал решение по ключевой ставке в конце июля, снизив ее значение на 0,25% до 4,25%. За последние 12 месяцев это девятый шаг на понижение подряд. Тем не менее, в этом году этот вопрос будет обсуждаться еще дважды – в октябре и декабре. Эксперты считают, что у Центробанка осталось не так много пространства для снижения ставки, ведь он ориентируется на сдерживание инфляции в стране не выше 4%. Примерно на том же уровне может быть «заморожена» и ключевая ставка.

«Такой сценарий совсем не обязательный – многое будет зависеть от того, какие тенденции покажет рынок. Ведь стоит разделять понятия «таргет по инфляции» и истинный уровень роста цен в стране, который рассчитывает Росстат. Реальная инфляция сейчас на уровне 3,8%, то есть ниже максимального значения, которое для страны установил Центробанк. Значит, определенное поле для снижения у ЦБ еще остается.

Реальная инфляция сейчас на уровне 3,8%, то есть ниже максимального значения, которое для страны установил Центробанк. Значит, определенное поле для снижения у ЦБ еще остается.

С другой стороны, в мире ряд стран мира живет с официальной ключевой ставкой ниже нуля – теоретически, ничто и нам не мешает залезь в отрицательную зону, как случилось, к примеру, в Японии. Все зависит от того, какие цели поставит регулятор в своей политике. Если решено будет добиваться максимального привлечения денег в экономику, то и ключевую ставку модно снизить до околонулевого уровня. Повлиять на эти решения не вправе даже президент», — подчеркивает Шабанов.

ЦБ может изменить таргеты

Инфляционное таргетирование — особый режим денежно-кредитной политики, конечная цель которого ценовая стабильность. Банк России перешел на этот режим с 2014 года, установив, что уровень роста цен не должен превышать «планку» в 4%. В 2014 мало кто верил, что регулятор сможет добиться поставленной цели, однако это все же произошло. За шесть лет рост инфляции лишь одномоментно показывал более 4% ишь одномоментно в 2018 году.

За шесть лет рост инфляции лишь одномоментно показывал более 4% ишь одномоментно в 2018 году.

Подобная политика не только сдерживает уровень потребительских цен, но и повышают эффективность денежно-кредитной политики. Параллельно в России проводились структурные реформы и адекватная налогово-бюджетная политика. Укреплялся надзор за финансовым сектором, пресекается отток средств из страны за рубеж. Правительство при этом уверено, что ключевая ставка должна быть ниже сегодняшнего уровня, чтобы обеспечить выгодную ипотек и потребительских кредитов как для граждан, так и для бизнеса.

«Из новой открытой политики Центробанка, надеюсь, нам станет ясно, какой стратегии будет придерживаться регулятор в ближайшие годы. Исходя из этих знаний можно будет предсказать дальнейшие шаги регулятора. Переход от простого сдерживания инфляции к стимулированию рынка, к примеру, задаст новую тактику и Центробанк просто может снизить таргет на 1-2%.

В целом новую стратегию работы Банка России можно только приветствовать. Если он станет более предсказуем, то игрокам рынка не придется строить заведомо невыгодные планы под целый спектр возможных негативных решений, как это происходит сейчас. И в планах ЦБ на ключевую ставку тоже отразится новая экономическая стратегия регулятора», — заключает Антон Шабанов.

Если он станет более предсказуем, то игрокам рынка не придется строить заведомо невыгодные планы под целый спектр возможных негативных решений, как это происходит сейчас. И в планах ЦБ на ключевую ставку тоже отразится новая экономическая стратегия регулятора», — заключает Антон Шабанов.

Центробанк РФ впервые с 2018 года повысил ключевую ставку | Новости из Германии о России | DW

Банк России (Центробанк, ЦБ) вопреки прогнозам ряда аналитиков повысил уровень ключевой ставки. Решение принято в пятницу, 19 марта, на втором в этом году заседании совета директоров. Ставка увеличена впервые с декабря 2018 года, она подросла на 25 базисных пункта — с 4,25 до 4,5 процента годовых.

Темп роста цен — выше прогнозов аналитиков

В пресс-службе фининститута констатировали, что «баланс рисков сместился в сторону проинфляционных», добавив, что темп роста потребительских цен в I квартале — выше прогноза аналитиков, а восстановление внутреннего спроса в ряде секторов экономики опережает темпы наращивания выпуска.

При этом Банк России допустил возможность дальнейшего повышения ключевой ставки на ближайших заседаниях.

Набиуллина: инфляция — вблизи пиков

В свою очередь глава ЦБ Эльвира Набиуллина высказала мнение, что инфляция в России находится «вблизи пиков» и «начнет постепенно снижаться» в апреле.

Ранее, 17 марта, аналитики рейтингового агентства «Эксперт РА» в своем Telegram-канале, в частности, писали, что не ожидают на ближайшем заседании Банка России «изменения ключевой ставки, несмотря на достаточно жесткую риторику». «ЦБ нужно больше времени, чтобы адекватно оценить текущую ситуацию с инфляцией», — предполагали они.

Смотрите также:

Немецкие компании на российском рынке

BASF

Лидер мировой химической промышленности связан с Россией главным образом через свою нефтегазовую дочку Wintershall. Она создала с «Газпромом» СП «Ачимгаз», добывающее газ в Уренгое, является совладельцем Южно-Русского месторождения в Сибири, газопровода «Северный поток» и морского участка строящегося «Южного потока».

К тому же она вместе с «Лукойлом» добывает нефть в Волгограде.

К тому же она вместе с «Лукойлом» добывает нефть в Волгограде.Немецкие компании на российском рынке

E.on

Ведущая энергокомпания Германии с 2007 года вложила 6 миллиардов евро в российскую электроэнергетику. Сегодня «Э.ОН Россия» производит 6 процентов всей электроэнергии в РФ. Одновременно E.on является одним из крупнейших в ЕС импортеров российского газа. Вместе с «Газпромом» концерн владеет долями в Южно-Русском нефтегазовом месторождении в Сибири и в газопроводе «Северный поток».

Немецкие компании на российском рынке

Siemens

Ведущий технологический концерн Германии поставляет российским клиентам самую разную электротехническую продукцию, в основном – турбины для электростанций и системы рельсового транспорта. Это и высокоскоростные «Сапсаны», и электропоезда «Ласточка». Siemens активно занимается локализацией своего производства: в России на его фабриках и СП трудятся около 3000 человек.

Немецкие компании на российском рынке

Volkswagen

Ведущий автостроитель Европы вложил в России свыше 1,3 миллиарда евро и стал тем самым одним из крупнейших иностранных инвесторов в российской автомобильной промышленности.

С 2007 года он выпускает на своем заводе в Калуге автомобили марок Volkswagen и Skoda. В 2011 году концерн заключил соглашение о контрактной сборке автомобилей на заводе ГАЗ в Нижнем Новгороде.

С 2007 года он выпускает на своем заводе в Калуге автомобили марок Volkswagen и Skoda. В 2011 году концерн заключил соглашение о контрактной сборке автомобилей на заводе ГАЗ в Нижнем Новгороде.Немецкие компании на российском рынке

Deutsche Bahn

Немецкая государственная железнодорожная компания представлена в России пятью фирмами, четыре из которых являются ее стопроцентными дочками. Среди них – DB Schenker Russia, предоставляющая полный комплекс услуг в области логистики. Одно из направлений давнего сотрудничества с «Российскими железными дорогами» – развитие транспортного коридора Китай- Россия-Европа.

Немецкие компании на российском рынке

Metro

Мало у кого из иностранных инвесторов бизнес в России рос в последние годы такими темпами, как у ведущего торгового концерна Германии. С 2001 года Metro открыл в 45 российских регионах 73 торговых центра Metro Cash & Carry, создав тем самым свыше 18 400 рабочих мест.

Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt.

Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt.Немецкие компании на российском рынке

Henkel

Для лидера немецкой бытовой химии, выпускающего, в частности, стиральные порошки, шампуни и клеи, Россия стала четвертым по значению рынком сбыта в мире. На восьми российских предприятиях Henkel трудятся примерно 2500 человек. Завод компании в Перми является вторым по величине производителем синтетических моющих средств в РФ.

Немецкие компании на российском рынке

DHL

Дочерняя компания немецкого логистического концерна Deutsche Post за 30 лет работы на российском рынке создала одну из крупнейших в России сетей экспресс-доставки. У компании свыше 150 представительств в РФ, корреспонденцию и грузы ее клиентов перевозят порядка 950 коммерческих транспортных средств, она ежедневно осуществляет собственные чартерные авиарейсы в Европу.

Немецкие компании на российском рынке

Adidas

Второй в мире по величине производитель спортивной одежды, обуви и инвентаря еще с советских времен удерживает в России позицию лидера рынка.

Сегодня у него на территории РФ — около 1000 фирменных магазинов. Компания является официальным партнером сборной России по футболу, так что на чемпионате мира 2014 года в Бразилии российские игроки выходили на поле в форме от Adidas.

Сегодня у него на территории РФ — около 1000 фирменных магазинов. Компания является официальным партнером сборной России по футболу, так что на чемпионате мира 2014 года в Бразилии российские игроки выходили на поле в форме от Adidas.Автор: Андрей Гурков

Швейцарский национальный банк (SNB) — Текущие процентные ставки и обменные курсы

Учетная ставка ШНБ -0,75% действителен с 13.06.2019

Специальная ставка (финансирование дефицита ликвидности) 0,00%

Процентная ставка по вкладам до востребования -0.75% действителен с 22.

Пороговый фактор 01.2015

01.201530 действителен с 01.04.2020

САРОН -0,71% фиксация на закрытие торгового дня, 25.01.2022

Доходность по облигациям Швейцарской Конфедерации -0,002% 26.01.2022 (Спотовая процентная ставка для 10-летних погашений)

Пожалуйста, обратите внимание , что SARON публикуется на веб-сайте SNB только в иллюстративных целях и округляется до двух знаков после запятой. Администратор теста, SIX, рассчитывает и публикует SARON с точностью до шести знаков после запятой и отвечает за лицензирование. Запрещено использовать SARON в том виде, в котором он опубликован на этом сайте, в коммерческих целях.

Администратор теста, SIX, рассчитывает и публикует SARON с точностью до шести знаков после запятой и отвечает за лицензирование. Запрещено использовать SARON в том виде, в котором он опубликован на этом сайте, в коммерческих целях.

Эффективная ставка по федеральным фондам (FEDFUNDS) | ФРЕД

Источник: Совет управляющих Федеральной резервной системы (США)

Выпуск: ЧАС.15 выбранных процентных ставок

Единицы: Процент, без учета сезонных колебаний

Частота: Ежемесячно

Примечания:

Средние дневные показатели.

Дополнительные исторические данные о ставке по федеральным фондам см. в разделе Ежедневная ставка по федеральным фондам с 1928 по 1954 год.

в разделе Ежедневная ставка по федеральным фондам с 1928 по 1954 год.

Ставка по федеральным фондам — это процентная ставка, по которой депозитные учреждения торгуют между собой федеральными фондами (балансами в Федеральных резервных банках) на ночь. Когда депозитное учреждение имеет избыточные остатки на своем резервном счете, оно ссужает другие банки, нуждающиеся в более крупных остатках. Проще говоря, банк с избыточной наличностью, которую часто называют ликвидностью, предоставит ссуду другому банку, которому необходимо быстро увеличить ликвидность. (1) Ставка, которую заемное учреждение платит кредитному учреждению, определяется между двумя банками; средневзвешенная ставка для всех этих типов переговоров называется эффективной ставкой по федеральным фондам.(2) Эффективная ставка по федеральным фондам в основном определяется рынком, но на нее влияет Федеральная резервная система посредством операций на открытом рынке для достижения целевого уровня ставки по федеральным фондам. (2)

(2)

Федеральный комитет по открытым рынкам (FOMC) собирается восемь раз в год для определения целевой ставки по федеральным фондам. Как указывалось ранее, эта ставка влияет на эффективную ставку по федеральным фондам посредством операций на открытом рынке или путем покупки и продажи государственных облигаций (государственного долга). (2) Более конкретно, Федеральная резервная система снижает ликвидность, продавая государственные ставка, потому что у банков меньше ликвидности для торговли с другими банками.Точно так же Федеральная резервная система может увеличить ликвидность, покупая государственные облигации, снижая ставку по федеральным фондам, потому что у банков есть избыточная ликвидность для торговли. Захочет ли Федеральная резервная система покупать или продавать облигации, зависит от состояния экономики. Если FOMC считает, что экономика растет слишком быстро, а инфляционное давление несовместимо с двойным мандатом Федеральной резервной системы, Комитет может установить более высокую целевую ставку по федеральным фондам для сдерживания экономической активности. В противоположном сценарии FOMC может установить более низкую целевую ставку по федеральным фондам, чтобы стимулировать большую экономическую активность.Следовательно, FOMC должен наблюдать за текущим состоянием экономики, чтобы определить наилучший курс денежно-кредитной политики, который максимизирует экономический рост, придерживаясь двойного мандата, установленного Конгрессом. При принятии решений по денежно-кредитной политике FOMC учитывает множество экономических данных, таких как: тенденции цен и заработной платы, занятость, потребительские расходы и доходы, инвестиции в бизнес и валютные рынки.

В противоположном сценарии FOMC может установить более низкую целевую ставку по федеральным фондам, чтобы стимулировать большую экономическую активность.Следовательно, FOMC должен наблюдать за текущим состоянием экономики, чтобы определить наилучший курс денежно-кредитной политики, который максимизирует экономический рост, придерживаясь двойного мандата, установленного Конгрессом. При принятии решений по денежно-кредитной политике FOMC учитывает множество экономических данных, таких как: тенденции цен и заработной платы, занятость, потребительские расходы и доходы, инвестиции в бизнес и валютные рынки.

Ставка по федеральным фондам является центральной процентной ставкой на финансовом рынке США.Это влияет на другие процентные ставки, такие как основная ставка, то есть ставка, по которой банки взимают со своих клиентов более высокие кредитные рейтинги. Кроме того, ставка по федеральным фондам косвенно влияет на долгосрочные процентные ставки, такие как ипотечные кредиты, ссуды и сбережения, которые очень важны для благосостояния и уверенности потребителей. (2)

(2)

Ссылки

(1) Федеральный резервный банк Нью-Йорка. «Федеральные фонды». Федпоинты, август 2007 г.

(2) Совет управляющих Федеральной резервной системы.«Денежная политика».

Рекомендуемое цитирование:

Совет управляющих Федеральной резервной системы (США), Эффективная ставка по федеральным фондам [FEDFUNDS], получено от FRED, Федеральный резервный банк Сент-Луиса; https://fred.stlouisfed.org/series/FEDFUNDS, 26 января 2022 г.

Изменение учетной ставки

Заседания по денежно-кредитной политике с изменением учетной ставки.

Изменения учетной ставки вступают в силу с первого рабочего дня после объявления решения по процентной ставке.

- Стратегическая ставка = Процентная ставка, которую банки получают по депозитам в пределах их индивидуальных квот в Norges Bank, также называемая депозитной ставкой до востребования.Ставка по депозитам до востребования является учетной ставкой с июня 1993 года.

- Ставка по кредиту D = ставка по кредиту овернайт Банка Норвегии. С банков процентной ставки взимается плата за покрытие отрицательного сальдо овернайт на их счетах в Norges Bank. Ставка по ссуде D была учетной ставкой с марта 1986 г. по май 1993 г.

- Резервная ставка = Процентная ставка, которую банки получают по депозитам, превышающим их индивидуальные квоты в Norges Bank.

Решения по учетной ставке

Все решения по директивным ставкам с 1986 г. по настоящее время.

| Объявление | политическая ставка | Ставка по кредиту овернайт | Резервная ставка |

|---|---|---|---|

| 20.01.2022 | 0,50 | 1,50 | -0,50 |

16. 12.2021 12.2021 | 0,50 | 1,50 | -0,50 |

| 04.11.2021 | 0,25 | 1,25 | -0,75 |

| 23.09.2021 | 0,25 | 1.25 | -0,75 |

| 19.08.2021 | 0,00 | 1,00 | -1,00 |

| 17.06.2021 | 0,00 | 1,00 | -1,00 |

| 06.05.2021 | 0,00 | 1,00 | -1,00 |

| 18.03.2021 | 0,00 | 1,00 | -1,00 |

| 21.01.2021 | 0,00 | 1,00 | -1.00 |

| 17.12.2020 | 0,00 | 1,00 | -1,00 |

| 05.11.2020 | 0,00 | 1,00 | -1,00 |

| 24.09.2020 | 0,00 | 1,00 | -1,00 |

| 20.08.2020 | 0,00 | 1,00 | -1,00 |

18. 06.2020 06.2020 | 0,00 | 1,00 | -1,00 |

| 07.05.2020 | 0,00 | 1,00 | -1,00 |

| 20.03.2020 | 0,25 | 1,25 | -0,75 |

| 13.03.2020 | 1,00 | 2,00 | 0,00 |

| 23.01.2020 | 1,50 | 2,50 | 0,50 |

| 19.12.2019 | 1,50 | 2,50 | 0,50 |

| 24.10.2019 | 1.50 | 2,50 | 0,50 |

| 19.09.2019 | 1,50 | 2,50 | 0,50 |

| 15.08.2019 | 1,25 | 2,25 | 0,25 |

| 20.06.2019 | 1,25 | 2,25 | 0,25 |

| 09.05.2019 | 1,00 | 2,00 | 0,00 |

| 21.03.2019 | 1,00 | 2,00 | 0.00 |

24. 01.2019 01.2019 | 0,75 | 1,75 | -0,25 |

| 13.12.2018 | 0,75 | 1,75 | -0,25 |

| 25.10.2018 | 0,75 | 1,75 | -0,25 |

| 20.09.2018 | 0,75 | 1,75 | -0,25 |

| 16.08.2018 | 0,50 | 1,50 | -0,50 |

| 21.06.2018 | 0,50 | 1,50 | -0,50 |

| 03.05.2018 | 0,50 | 1,50 | -0,50 |

| 15.03.2018 | 0,50 | 1,50 | -0,50 |

| 25.01.2018 | 0,50 | 1,50 | -0,50 |

| 14.12.2017 | 0,50 | 1,50 | -0,50 |

| 26.10.2017 | 0.50 | 1,50 | -0,50 |

| 21.09.2017 | 0,50 | 1,50 | -0,50 |

22. 06.2017 06.2017 | 0,50 | 1,50 | -0,50 |

| 04.05.2017 | 0,50 | 1,50 | -0,50 |

| 16.03.2017 | 0,50 | 1,50 | -0,50 |

| 15.12.2016 | 0,50 | 1.50 | -0,50 |

| 27.10.2016 | 0,50 | 1,50 | -0,50 |

| 22.09.2016 | 0,50 | 1,50 | -0,50 |

| 23.06.2016 | 0,50 | 1,50 | -0,50 |

| 12.05.2016 | 0,50 | 1,50 | -0,50 |

| 17.03.2016 | 0,50 | 1,50 | -0.50 |

| 17.12.2015 | 0,75 | 1,75 | -0,25 |

| 05.11.2015 | 0,75 | 1,75 | -0,25 |

| 24.09.2015 | 0,75 | 1,75 | -0,25 |

18. 06.2015 06.2015 | 1,00 | 2,00 | 0,00 |

| 07.05.2015 | 1,25 | 2,25 | 0,25 |

| 19.03.2015 | 1,25 | 2,25 | 0,25 |

| 11.12.2014 | 1,25 | 2,25 | 0,25 |

| 23.10.2014 | 1,50 | 2,50 | 0,50 |

| 18.09.2014 | 1,50 | 2,50 | 0,50 |

| 19.06.2014 | 1,50 | 2,50 | 0,50 |

| 08.05.2014 | 1.50 | 2,50 | 0,50 |

| 27.03.2014 | 1,50 | 2,50 | 0,50 |

| 05.12.2013 | 1,50 | 2,50 | 0,50 |

| 24.10.2013 | 1,50 | 2,50 | 0,50 |

| 19.09.2013 | 1,50 | 2,50 | 0,50 |

20. 06.2013 06.2013 | 1,50 | 2,50 | 0.50 |

| 08.05.2013 | 1,50 | 2,50 | 0,50 |

| 14.03.2013 | 1,50 | 2,50 | 0,50 |

| 19.12.2012 | 1,50 | 2,50 | 0,50 |

| 31.10.2012 | 1,50 | 2,50 | 0,50 |

| 29.08.2012 | 1,50 | 2,50 | 0,50 |

| 20.06.2012 | 1,50 | 2,50 | 0,50 |

| 10.05.2012 | 1,50 | 2,50 | 0,50 |

| 14.03.2012 | 1,50 | 2,50 | 0,50 |

| 14.12.2011 | 1,75 | 2,75 | 0,75 |

| 19.10.2011 | 2,25 | 3,25 | 1,25 |

| 21.09.2011 | 2.25 | 3,25 | |

10. 08.2011 08.2011 | 2,25 | 3,25 | |

| 22.06.2011 | 2,25 | 3,25 | |

| 12.05.2011 | 2,25 | 3,25 | |

| 16.03.2011 | 2,00 | 3,00 | |

| 26.01.2011 | 2,00 | 3,00 | |

| 15.12.2010 | 2,00 | 3,00 | |

| 27.10.2010 | 2,00 | 3,00 | |

| 22.09.2010 | 2,00 | 3,00 | |

| 11.08.2010 | 2,00 | 3,00 | |

| 23.06.2010 | 2,00 | 3,00 | |

| 05.05.2010 | 2,00 | 3.00 | |

| 24.03.2010 | 1,75 | 2,75 | |

| 03.02.2010 | 1,75 | 2,75 | |

16. 12.2009 12.2009 | 1,75 | 2,75 | |

| 28.10.2009 | 1,50 | 2,50 | |

| 23.09.2009 | 1,25 | 2,25 | |

| 12.08.2009 | 1,25 | 2,25 | |

| 17.06.2009 | 1,25 | 2,25 | |

| 06.05.2009 | 1,50 | 2,50 | |

| 25.03.2009 | 2,00 | 3,00 | |

| 04.02.2009 | 2,50 | 3,50 | |

| 17.12.2008 | 3,00 | 4.00 | |

| 29.10.2008 | 4,75 | 5,75 | |

| 15.10.2008 | 5,25 | 6,25 | |

| 24.09.2008 | 5,75 | 6,75 | |

| 13.08.2008 | 5,75 | 6,75 | |

25. 06.2008 06.2008 | 5,75 | 6,75 | |

| 28.05.2008 | 5,50 | 6,50 | |

| 23.04.2008 | 5,50 | 6,50 | |

| 13.03.2008 | 5,25 | 6,25 | |

| 23.01.2008 | 5,25 | 6,25 | |

| 12.12.2007 | 5,25 | 6,25 | |

| 31.10.2007 | 5,00 | 6.00 | |

| 26.09.2007 | 5,00 | 6,00 | |

| 15.08.2007 | 4,75 | 5,75 | |

| 27.06.2007 | 4,50 | 5,50 | |

| 30.05.2007 | 4,25 | 5,25 | |

| 25.04.2007 | 4,00 | 5,00 | |

| 15.03.2007 | 4,00 | 5,00 | |

24. 01.2007 01.2007 | 3,75 | 5,75 | |

| 13.12.2006 | 3,50 | 5,50 | |

| 01.11.2006 | 3,25 | 5,25 | |

| 27.09.2006 | 3,00 | 5,00 | |

| 16.08.2006 | 3,00 | 5.00 | |

| 29.06.2006 | 2,75 | 4,75 | |

| 31.05.2006 | 2,75 | 4,75 | |

| 26.04.2006 | 2,50 | 4,50 | |

| 16.03.2006 | 2,50 | 4,50 | |

| 25.01.2006 | 2,25 | 4,25 | |

| 14.12.2005 | 2,25 | 4,25 | |

| 02.11.2005 | 2,25 | 4,25 | |

| 21.09.2005 | 2,00 | 4,00 | |

11. 08.2005 08.2005 | 2,00 | 4,00 | |

| 30.06.2005 | 2,00 | 4,00 | |

| 25.05.2005 | 1,75 | 3.75 | |

| 20.04.2005 | 1,75 | 3,75 | |

| 16.03.2005 | 1,75 | 3,75 | |

| 02.02.2005 | 1,75 | 3,75 | |

| 15.12.2004 | 1,75 | 3,75 | |

| 03.11.2004 | 1,75 | 3,75 | |

| 22.09.2004 | 1,75 | 3,75 | |

| 11.08.2004 | 1,75 | 3,75 | |

| 01.07.2004 | 1,75 | 3,75 | |

| 26.05.2004 | 1,75 | 3,75 | |

| 21.04.2004 | 1,75 | 3,75 | |

11. 03.2004 03.2004 | 1,75 | 3.75 | |

| 28.01.2004 | 2,00 | 4,00 | |

| 17.12.2003 | 2,25 | 4,25 | |

| 29.10.2003 | 2,50 | 4,50 | |

| 17.09.2003 | 2,50 | 4,50 | |

| 13.08.2003 | 3,00 | 5,00 | |

| 25.06.2003 | 4,00 | 6,00 | |

| 30.04.2003 | 5,00 | 7,00 | |

| 05.03.2003 | 5,50 | 7,50 | |

| 22.01.2003 | 6,00 | 8,00 | |

| 11.12.2002 | 6,50 | 8,50 | |

| 30.10.2002 | 7,00 | 9.00 | |

| 18.09.2002 | 7,00 | 9,00 | |

07. 08.2002 08.2002 | 7,00 | 9,00 | |

| 03.07.2002 | 7,00 | 9,00 | |

| 22.05.2002 | 6,50 | 8,50 | |

| 10.04.2002 | 6,50 | 8,50 | |

| 27.02.2002 | 6,50 | 8,50 | |

| 23.01.2002 | 6,50 | 8,50 | |

| 12.12.2001 | 6,50 | 8,50 | |

| 31.10.2001 | 7,00 | 9,00 | |

| 19.09.2001 | 7,00 | 9,00 | |

| 08.08.2001 | 7,00 | 9.00 | |

| 20.06.2001 | 7,00 | 9,00 | |

| 16.05.2001 | 7,00 | 9,00 | |

| 04.04.2001 | 7,00 | 9,00 | |

21. 02.2001 02.2001 | 7,00 | 9,00 | |

| 10.01.2001 | 7,00 | 9,00 |

Решения по ключевой ставке июнь 1993 – 2000 гг.:

| Действует с | Ключевая учетная ставка (депозитная ставка до востребования) | D-кредиты |

|---|---|---|

| 21.09.2000 | 7,00 | 9,00 |

| 10.08.2000 | 6,75 | 8,75 |

| 15.06.2000 | 6,25 | 8,25 |

| 13.04.2000 | 5,75 | 7,75 |

| 23.09.1999 | 5,50 | 7,50 |

| 17.06.1999 | 6,00 | 8,00 |

| 26.04.1999 | 6,50 | 8.50 |

| 03.03.1999 | 7,00 | 9,00 |

| 28.01.1999 | 7,50 | 9,50 |

25. 08.1998 08.1998 | 8,00 | 10.00 |

| 21.08.1998 | 7,00 | 9,00 |

| 12.08.1998 | 5,50 | 7,50 |

| 06.07.1998 | 5,00 | 7,00 |

| 29.06.1998 | 4.50 | 6,50 |

| 25.05.1998 | 4,25 | 6,25 |

| 19.03.1998 | 3,75 | 5,75 |

| 16.07.1997 | 3,50 | 5,50 |

| 10.01.1997 | 3,25 | 5,25 |

| 09.01.1997 | 3,50 | 5,50 |

| 06.11.1996 | 4,00 | 6,00 |

| 08.03.1996 | 4,50 | 6,50 |

| 09.02.1994 | 4,75 | 6,75 |

| 30.12.1993 | 5,00 | 7,00 |

| 19.11.1993 | 4,75 | 6,75 |

26.%20(1).png) 10.1993 10.1993 | 5,00 | 7,00 |

| 03.08.1993 | 5,50 | 7,50 |

| 28.06.1993 | 6,00 | 7.50 |

| 21.06.1993 | 6,25 | 7,50 |

| 14.06.1993 | 6,50 | 7,50 |

Решения по учетной ставке 1986 г. – май 1993 г.:

Ставка по ссудам овернайт для банков (ставка по ссудам типа D) была учетной ставкой с марта 1986 г. по май 1993 г. Ставка по депозитам до востребования использовалась в качестве учетной ставки с июня 1993 г.

| Действует с | Депозитная ставка до востребования | учетная ставка (D-кредиты) |

|---|---|---|

| 25.05.1993 | 6,75 | 7,50 |

| 29.04.1993 | 6,75 | 7,75 |

| 26.04.1993 | 7,00 | 8,00 |

| 20.04.1993 | 7,25 | 8,25 |

01. 04.1993 04.1993 | 7,50 | 8,50 |

| 12.03.1993 | 7,75 | 8,75 |

| 08.03.1993 | 8,00 | 9.00 |

| 22.02.1993 | 8,25 | 9,25 |

| 08.02.1993 | 8,50 | 9,50 |

| 03.02.1993 | 8,75 | 9,75 |

| 15.01.1993 | 9,00 | 10.00 |

| 01.07.1993 | 9,00 | 10,50 |

| 10.12.1992 | 9,00 | 11.00 |

| 07.12.1992 | 9,00 | 16.00 |

| 30.11.1992 | 9,00 | 17.00 |

| 23.11.1992 | 9,00 | 25.00 |

| 20.11.1992 | 9,00 | 17.00 |

| 09.11.1992 | 9,00 | 10.00 |

| 02.11.1992 | 9,50 | 10,50 |

28. 10.1992 10.1992 | 10.00 | 11.00 |

| 07.09.1992 | 11.00 | 11.00 |

| 01.04.1992 | 9,00 | 10.00 |

| 08.01.1992 | 10.00 | 10.00 |

| 19.09.1991 | 8,50 | 10.00 |

| 28.05.1991 | 8,00 | 9,50 |

| 29.04.1991 | 8,25 | 9,75 |

| 11.04.1991 | 8,50 | 10.00 |

| 18.03.1991 | 8,50 | 10.20 |

| 01.01.1991 | 8,50 | |

| 27.08.1990 | 10,50 | |

| 16.11.1989 | 11.00 | |

| 22.06.1989 | 10.00 | |

| 09.05.1989 | 10,50 | |

| 14.02.1989 | 11.00 | |

10. 01.1989 01.1989 | 11,50 | |

| 05.12.1988 | 12.00 | |

| 24.10.1988 | 12.40 | |

| 10.06.1988 | 12,80 | |

| 09.05.1988 | 13.30 | |

| 16.02.1987 | 13,80 | |

| 03.02.1987 | 14.20 | |

| 28.01.1987 | 14,50 | |

| 17.12.1986 | 14,80 | |

| 16.12.1986 | 15,50 | |

| 02.12.1986 | 16.00 | |

| 12.05.1986 | 14.00 | |

| 07.05.1986 | 50,00 | |

| 05.05.1986 | 30.00 | |

| 05.02.1986 | 14.00 | |

| 13.01.1986 | 13. 00 00 |

Процентные ставки и денежно-кредитная политика: основные экономические показатели

Крупные центральные банки мира снизили процентные ставки и расширили программу количественного смягчения в ответ на пандемию коронавируса.

Великобритания (Банк Англии)16 декабря Комитет по денежно-кредитной политике Банка Англии (MPC) объявил о повышении процентных ставок с 0.с 1% до 0,25% и сохранил общий размер своей программы покупки облигаций (известной как количественное смягчение, QE) без изменений на уровне 895 млрд фунтов стерлингов (должна быть завершена к концу 2021 года). MPC проголосовал 8-1 за повышение ставок в ответ на рост инфляции (см. Страницу экономических показателей: Инфляция).

В марте 2020 года Банк ввел меры в ответ на Covid-19. Процентные ставки были снижены в два этапа до 0,1% — самого низкого уровня, который когда-либо был. 11 марта они были снижены с 0,75% до 0,25%, а затем снова до 0. 1% 19 марта 2020 года, где они с тех пор оставались до ноября 2021 года. MPC также расширил свою программу количественного смягчения (QE) на 450 миллиардов фунтов стерлингов с начала пандемии, доведя общую стоимость активов, которыми он может владеть, до 895 миллиардов фунтов стерлингов.

1% 19 марта 2020 года, где они с тех пор оставались до ноября 2021 года. MPC также расширил свою программу количественного смягчения (QE) на 450 миллиардов фунтов стерлингов с начала пандемии, доведя общую стоимость активов, которыми он может владеть, до 895 миллиардов фунтов стерлингов.

QE состоит в том, что Банк создает новые деньги в электронном виде (в качестве резервов центрального банка), а затем использует их для покупки финансовых активов, в основном государственных облигаций.

MPC также внедрил ряд других схем во время пандемии, в том числе для поддержки кредитоспособности банков.Дополнительную информацию см. в разделе 4.2 информационного документа библиотеки «Коронавирус: экономическое воздействие».

США (Федеральный резерв)

Процентные ставки остались без изменений в диапазоне 0-0,25% на заседании ФРС по политике, закончившемся 15 декабря. ФРС объявила, что с января: (i) сокращение количества государственных облигаций, которые она покупает, на 20 миллиардов долларов в месяц с 60 миллиардов долларов; (ii) сокращение объема выкупа ипотечного долга на 10 млрд долларов в месяц с 30 млрд долларов. Такими темпами ФРС прекратит покупать новые активы с марта 2022 года.

Такими темпами ФРС прекратит покупать новые активы с марта 2022 года.

В ответ на пандемию ФРС к 15 марта 2020 г. снизила процентные ставки до текущего диапазона, близкого к 0%, с 1,5–1,75% до пандемии. 23 марта 2020 года ФРС объявила о широком спектре мер, направленных на поддержку экономики. Это включало покупку долга у правительства, корпораций и покупку других ценных бумаг (например, обеспеченных ипотечными кредитами и другими активами).

Еврозона (Европейский центральный банк)

На заседании 16 декабря ЕЦБ оставил основные процентные ставки без изменений на уровне 0.0% и -0,5% (для депозитов овернайт от банков). Компания также объявила, что покупка облигаций в рамках ее программы количественного смягчения, связанной с пандемией, будет «более низкими темпами» в первом квартале 2022 года по сравнению с четвертым кварталом 2021 года. Планируется, что к марту 2022 года общая сумма покупок по этой программе достигнет 1,85 трлн евро (плюс 3,2 евро). трлн на сегодняшний день в непандемическом количественном смягчении).

ЕЦБ начал свои ответные меры на пандемию 12 марта 2020 года и значительно расширил их 18 марта и 4 июня. ЕЦБ также предоставил банкам дешевые кредиты, чтобы побудить их кредитовать бизнес.

Ключевая процентная ставка

Центральный банк проводит денежно-кредитную политику, главным образом, воздействуя на процентные ставки денежного рынка, в основном через процентные ставки по кредитам, которые он предлагает кредитным организациям, которые затем влияют на другие рыночные ставки. Ключевая процентная ставка Банка (иногда называемая директивной ставкой) — это ставка по этим кредитам, которая является основным фактором, определяющим краткосрочные рыночные ставки и, следовательно, денежно-кредитную политику.В настоящее время ключевой ставкой Банка является ставка по семидневным депозитам.

Ключевая процентная ставка (директивная ставка)

Процентная ставка, оказывающая наибольшее влияние на краткосрочные рыночные ставки и поэтому считающаяся ключевой ставкой Центрального банка, может время от времени меняться. До финансового кризиса осени 2008 года ключевой ставкой Банка была ставка по его обеспеченным кредитам финансовым учреждениям. Однако после кризиса спрос на кредиты Центрального банка был ограничен, и кредитные учреждения увеличили свои депозиты в Банке.В результате процентная ставка по депозитам Банка с 2009 года оказывает большее влияние на ставки денежного рынка.

До финансового кризиса осени 2008 года ключевой ставкой Банка была ставка по его обеспеченным кредитам финансовым учреждениям. Однако после кризиса спрос на кредиты Центрального банка был ограничен, и кредитные учреждения увеличили свои депозиты в Банке.В результате процентная ставка по депозитам Банка с 2009 года оказывает большее влияние на ставки денежного рынка.

Процентные ставки CBI

Сводная информация о ключевой процентной ставке Центрального банка Исландии

| Период: | Ключевая процентная ставка: |

| До апреля 2009 г. | Обеспеченная ссудная ставка |

| Апрель-сентябрь 2009 г. | Курс текущего счета |

| с октября 2009 г. по 21 мая 2014 г. | Среднее арифметическое текущей учетной ставки и максимальной ставки по 28-дневным депозитным сертификатам |

С 21 мая 2014 г. | Семидневная ставка по депозиту |

Супервайзер

Рынки | средний@cb.

Ставки банков и пени

Метаданные

Здесь находятся метаданные для банков, штрафов и общих процентных ставок денежных требований.

| Штрафы | |

|---|---|

| От 01.1.22 | 9,75% |

Супервайзер

Информационные технологии и статистика | [email protected]

Рыночные курсы

Процентные ставки на межбанковском рынке в исландских кронах

| 26.1,22 | REIBID | REIBOR | |

|---|---|---|---|

| O / N | 1,600% | 1,875% | |

| S / W | 1,750% | 2,025% | |

| 1 М | 1. 3 | 1.900% | 2.275% |

3 м | 2.63% | 2,663% | 2,663% | |

Центральный банк для прекращения 9004 Центральный банк Прекрасна 9003 и 12 месяцев. , Центральный банк прекратит перечисление 9- и 12-месячных процентных ставок на межбанковском рынке крон (рынок REIBOR).См. пресс-релиз Банка от 18 декабря 2019 года.

Супервайзер

Рынки | [email protected]

Центральный банк Исландии больше не будет вводить данные для таблиц государственных облигаций (в скобках).

Вместо этого мы ссылаемся на веб-сайт управления государственным долгом, www.lanamal.is/en

Дополнительную информацию о государственных счетах можно получить по адресу [email protected]

Кроме того, здесь можно найти пояснения к различным концепциям.

ЦБ РФ сохранил ключевую ставку на уровне 4,25 проц.

Российские рублевые банкноты видны на этой фотографии из архива, сделанной 28 апреля 2017 г. (Синьхуа/Ши Хао)

Центральный банк России заявил, что сохраняет прогноз инфляции на уровне 3,7-4,2 процента на 2020 год и на уровне 3,5-4,0 процента в 2021 году, ожидая, что инфляция останется близкой к 4 процентам в последующие годы.

МОСКВА, 18 сентября /Синьхуа/ — Центральный банк России в пятницу сохранил ключевую процентную ставку на уровне 4.25 процентов.

«В последние месяцы темпы роста цен в целом были несколько выше ожиданий Банка России», — говорится в сообщении.

«Это обусловлено двумя ключевыми факторами: активным восстановлением спроса после периода самоизоляции, а также ослаблением рубля на фоне общего повышения волатильности на мировых рынках и повышения геополитических рисков», — добавили в ведомстве.

В августе годовая инфляция в России выросла до 3,6% с 3,4% в июле, а по оценке на сентябрь14 января он был равен 3,7 процента, говорится в сообщении.

По оценкам банка, текущие показатели потребительской инфляции, отражающие наиболее устойчивую динамику цен, близки к 4 процентам, хотя динамика потребительских цен продолжает оставаться неоднородной из-за неравномерных темпов восстановления в различных отраслях, говорится в сообщении.

Банк заявил, что сохраняет прогноз инфляции на уровне 3,7-4,2 процента на 2020 год и на уровне 3,5-4,0 процента в 2021 году, ожидая, что инфляция останется близкой к 4 процентам в последующие годы.

Если ситуация будет развиваться в соответствии с базовым прогнозом ЦБ РФ, то на ближайших заседаниях он рассмотрит необходимость дальнейшего снижения ключевой ставки, говорится в сообщении банка.

Однако сохраняется неопределенность в отношении достаточно долгосрочных структурных последствий пандемии коронавируса для российской и мировой экономики, в частности масштабов снижения национального экономического потенциала.

Потенциальный глобальный рост также может оказаться под заметным давлением со стороны геополитических факторов, включая торговые конфликты, говорится в сообщении банка.

Центральный банк четыре раза снижал ставки в 2020 году, чтобы поддержать экономику страны, которая пострадала от пандемии COVID-19 и связанного с ней карантина, а также от низких цен на нефть, основную статью экспорта России. ■

■

Ссылаясь на опасения по поводу инфляции, RBI удерживает ключевую ставку; говорит, что восстановление нуждается в поддержке

Резервный банк Индии (RBI) в пятницу оставил ключевые учетные ставки без изменений в третий раз подряд после устойчиво высокой розничной инфляции, даже несмотря на то, что он указал на экономику, которая сократилась в последний раз. два квартала, показывая признаки раннего восстановления.

Комитет по денежно-кредитной политике (MPC) в составе шести членов решил сохранить статус-кво в отношении директивной ставки и продолжать придерживаться адаптивной позиции «столько, сколько необходимо, по крайней мере, в течение текущего финансового года и в следующем финансовом году», чтобы оживить рост. на долгосрочной основе, обеспечивая при этом, чтобы инфляция оставалась в пределах целевого диапазона.

В своей двухмесячной денежно-кредитной политике центральный банк также выделил дополнительные средства 26 секторам экономики, пострадавшей от Covid, для поддержания темпов восстановления. По рекомендации внутренней рабочей группы RBI разрешить промышленным домам войти в банковский сектор управляющий RBI Шактиканта Дас сказал: «Это отчет внутренней рабочей группы. Это не следует рассматривать как точку зрения или решение РБИ».

По рекомендации внутренней рабочей группы RBI разрешить промышленным домам войти в банковский сектор управляющий RBI Шактиканта Дас сказал: «Это отчет внутренней рабочей группы. Это не следует рассматривать как точку зрения или решение РБИ».

Денежно-кредитная политика RBI Объяснение: Почему ставки снова не изменились?

Комиссия по политике сохранила основную учетную ставку, ставку репо на уровне 4% и ставку обратного репо на уровне 3,35%. При инфляции потребительских цен на шестилетнем максимуме в 7.6% в октябре, RBI заявил, что ожидает инфляцию в квартале с октября по декабрь на уровне 6,8%, что значительно выше среднего целевого уровня в 4% в диапазоне плюс/минус 2%.

Политическая комиссия указала, что экономика демонстрирует признаки восстановления. RBI теперь полагает, что сокращение ВВП за весь финансовый год будет ниже на 7,5% по сравнению с прогнозируемыми ранее 9,5%. ВВП сократился на 23,9% в июньском квартале и на 7,3% в сентябрьском квартале. Но поскольку страна постепенно открывается после блокировки, ожидается, что реальный ВВП вырастет на 0,1% в декабрьском квартале и на 0,7% в мартовском квартале, сообщает RBI.

Но поскольку страна постепенно открывается после блокировки, ожидается, что реальный ВВП вырастет на 0,1% в декабрьском квартале и на 0,7% в мартовском квартале, сообщает RBI.

«MPC считает, что инфляция, вероятно, останется высокой, за исключением временного снижения цен на скоропортящиеся продукты в зимние месяцы. Это сдерживает денежно-кредитную политику на текущем этапе от использования доступного пространства для действий в поддержку роста», — сказал Дас.

В то же время признаки восстановления далеко не носят широкого характера и зависят от устойчивой политической поддержки, сказал он и повторил, что, хотя инфляция остается приоритетом политики, пандемия требует особого внимания к росту.

Дас сказал, что сохранение финансовой стабильности и интереса вкладчиков остается на повестке дня RBI на первом месте. «Мы смогли быстро разрешить ситуацию в двух зарегистрированных коммерческих банках (Yes Bank и Lakshmi Vilas Bank). Мы по-прежнему твердо привержены сохранению стабильности финансового сектора и сделаем все необходимое на этом фронте», — сказал он.

К тому же она вместе с «Лукойлом» добывает нефть в Волгограде.

К тому же она вместе с «Лукойлом» добывает нефть в Волгограде. Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt.

Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt. 01.2015

01.2015