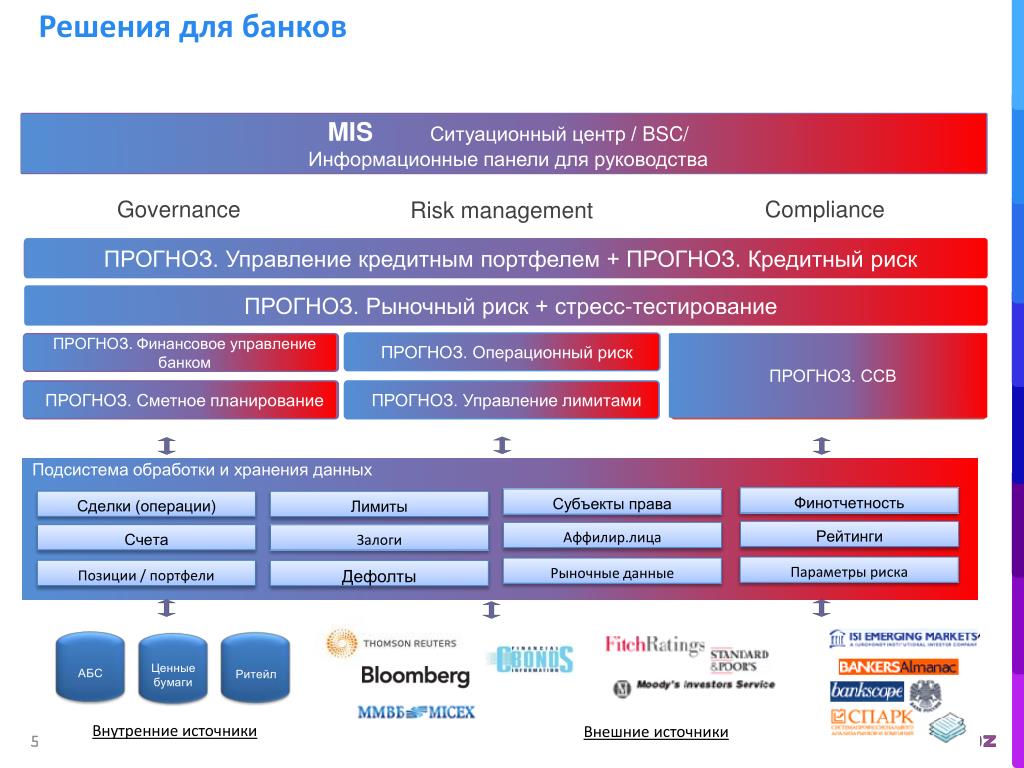

Программное обеспечение. Аутсорсинг систем ЦФТ

Соблюдение требований регулирующих органов в области информационной безопасности

1. ЦФТ является лицензиатом Федеральной службы безопасности (ФСБ России), имеет следующие Лицензии:

- №0011227 рег. №0316Н от 01.08.2017г. на осуществление разработки, производства, распространения шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, выполнения работ, оказания услуг в области шифрования информации, техническому обслуживанию шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств (за исключением случая, если техническое обслуживание шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, осуществляется для обеспечения собственных нужд юридического лица или индивидуального предпринимателя).

2. ЦФТ является лицензиатом Федеральной службы по техническому и экспортному контролю (ФСТЭК России), имеет следующие Лицензии:

- на осуществление деятельности по технической защите конфиденциальной информации: рег.№1437 от 18.04.2011 г.

- на осуществление деятельности по разработке и (или) производству средств защиты конфиденциальной информации: рег.№0837 от 18.04.2011 г.

3. В соответствии с СТО БР ИББС-1.0-2014.

«Стандарт Банка России «Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Общие положения»».Все разрабатываемые ЦФТ информационные банковские системы снабжены полной технической документацией. В договор о разработке или поставке информационных систем и их компонентов финансовым организациям возможно включение положения по сопровождению поставляемых изделий на весь срок их службы.

4. С 2013 г. Компания PricewaterhouseCoopers ежегодно проводит аудит систем внутреннего контроля услуг ИТ-аутсорсинга СИСТЕМЫ, предоставляемых ЦФТ банкам-клиентам, на соответствие стандарту ISAE 3402* (тип II).

Что в том числе позволяет Банкам-клиентам закрывать раздел ИТ-контролей при аудите по МСФО.

Что в том числе позволяет Банкам-клиентам закрывать раздел ИТ-контролей при аудите по МСФО.*Стандарт ISAE 3402 (International Standard on Assurance Engagements, ISAE 3402 «Assurance Reports on Controls at a Service Organization» (или «Отчеты по результатам проверок систем контроля сервисной организации»). Стандарт ISAE 3402 является общепризнанным стандартом, который обеспечивает гарантиями клиентов и их аудиторов в отношении действующих в сервисной организации механизмов внутреннего контроля. Стандарт ISAE 3402 регулирует вопросы проверки системы внутреннего контроля компании (сервисной организации) в части услуг (сервисов), которые компания предоставляет своим клиентам и которые имеют отношение к процессу формирования финансовой отчетности клиентов компании.

Лицензии ЦФТ в области информационной безопасности:

Тарифы банка | Банк Уралсиб

Тарифы банка | Банк УралсибДебетовые картыПереводы по Системе быстрых платежей (СБП)Денежные переводыКредитные картыТарифы банка для Малого бизнеса и ИП

Расчетно-кассовое обслуживание и эквайрингТарифы до 21. 11.2021 (Алтайский край, Архангельская область, Вологодская область, Иркутская область, Калининградская область, Кемеровская область, Красноярский край, Новгородская область, Новосибирская область, Омская область, Республика Карелия, Ростовская область, Томская область)27.09.2021 / XLSТарифы c 22.11.2021 (Алтайский край, Архангельская область, Вологодская область, Иркутская область, Калининградская область, Кемеровская область, Красноярский край, Новгородская область, Новосибирская область, Омская область, Республика Карелия, Ростовская область, Томская область)22.11.2021 / XLSТарифы до 21.11.2021 (Брянская область, Владимирская область, Волгоградская область, Краснодарский край, Курганская область, Рязанская область, Свердловская область, Смоленская область, Ставропольский край, Тверская область, Тюменская область, ЯНАО, ХМАО, Челябинская область, Ярославская область)27.09.2021 / XLSТарифы c 22.11.2021 (Брянская область, Владимирская область, Волгоградская область, Краснодарский край, Курганская область, Рязанская область, Свердловская область, Смоленская область, Ставропольский край, Тверская область, Тюменская область, ЯНАО, ХМАО, Челябинская область, Ярославская область)22.

11.2021 (Алтайский край, Архангельская область, Вологодская область, Иркутская область, Калининградская область, Кемеровская область, Красноярский край, Новгородская область, Новосибирская область, Омская область, Республика Карелия, Ростовская область, Томская область)27.09.2021 / XLSТарифы c 22.11.2021 (Алтайский край, Архангельская область, Вологодская область, Иркутская область, Калининградская область, Кемеровская область, Красноярский край, Новгородская область, Новосибирская область, Омская область, Республика Карелия, Ростовская область, Томская область)22.11.2021 / XLSТарифы до 21.11.2021 (Брянская область, Владимирская область, Волгоградская область, Краснодарский край, Курганская область, Рязанская область, Свердловская область, Смоленская область, Ставропольский край, Тверская область, Тюменская область, ЯНАО, ХМАО, Челябинская область, Ярославская область)27.09.2021 / XLSТарифы c 22.11.2021 (Брянская область, Владимирская область, Волгоградская область, Краснодарский край, Курганская область, Рязанская область, Свердловская область, Смоленская область, Ставропольский край, Тверская область, Тюменская область, ЯНАО, ХМАО, Челябинская область, Ярославская область)22. 11.2021 / XLSТарифы до 21.11.2021 (Белгородская область, Воронежская область, Липецкая область, Нижегородская область, Орловская область, Самарская область, Пензенская область, Пермский край, Республика Башкортостан, Республика Татарстан, Республика Удмуртия, Саратовская область, Тамбовская область, Тульская область, Ульяновская область)27.09.2021 / XLSТарифы c 22.11.2021 (Белгородская область, Воронежская область, Липецкая область, Нижегородская область, Орловская область, Самарская область, Пензенская область, Пермский край, Республика Башкортостан, Республика Татарстан, Республика Удмуртия, Саратовская область, Тамбовская область, Тульская область, Ульяновская область)22.11.2021 / XLSКредитные продукты

11.2021 / XLSТарифы до 21.11.2021 (Белгородская область, Воронежская область, Липецкая область, Нижегородская область, Орловская область, Самарская область, Пензенская область, Пермский край, Республика Башкортостан, Республика Татарстан, Республика Удмуртия, Саратовская область, Тамбовская область, Тульская область, Ульяновская область)27.09.2021 / XLSТарифы c 22.11.2021 (Белгородская область, Воронежская область, Липецкая область, Нижегородская область, Орловская область, Самарская область, Пензенская область, Пермский край, Республика Башкортостан, Республика Татарстан, Республика Удмуртия, Саратовская область, Тамбовская область, Тульская область, Ульяновская область)22.11.2021 / XLSКредитные продуктыРазвитие финансового и банковского сектора

Руководители региональной экспертной группы

Вериковский Александр Евгеньевич — председатель Комитета Воронежской областной Думы по бюджету, налогам и финансам. Контактные данные: т. 277-57-93, 277-84-98, email: [email protected]

277-57-93, 277-84-98, email: [email protected]

Фабричнов Сергей Анатольевич-управляющий Филиала ОАО «ТрансКредитБанк» в г. Воронеже.

Обращение руководителей региональной экспертной группы

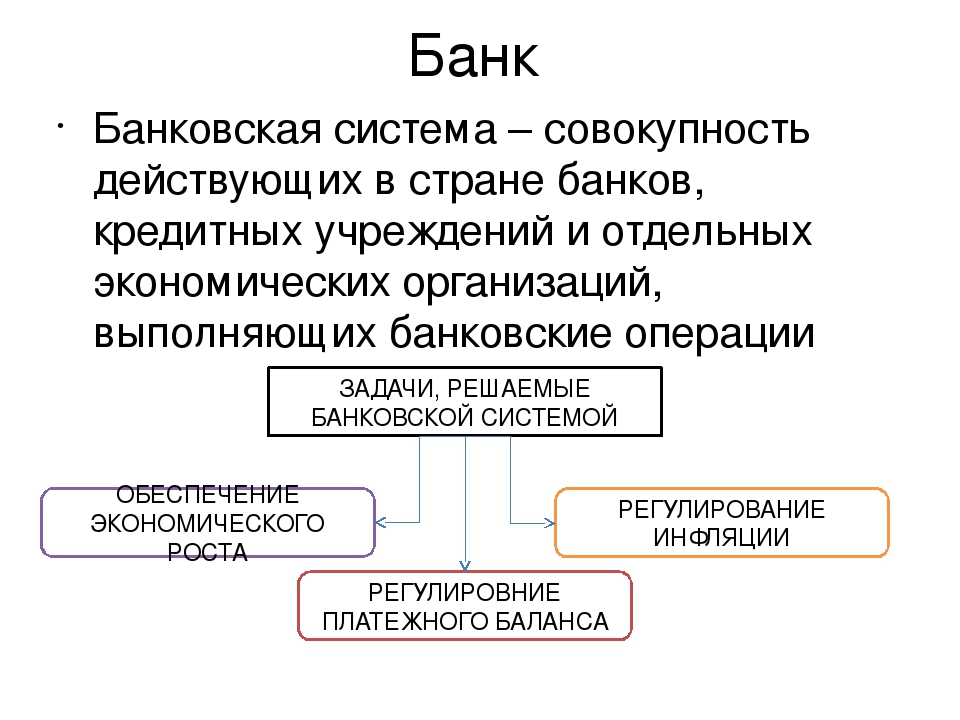

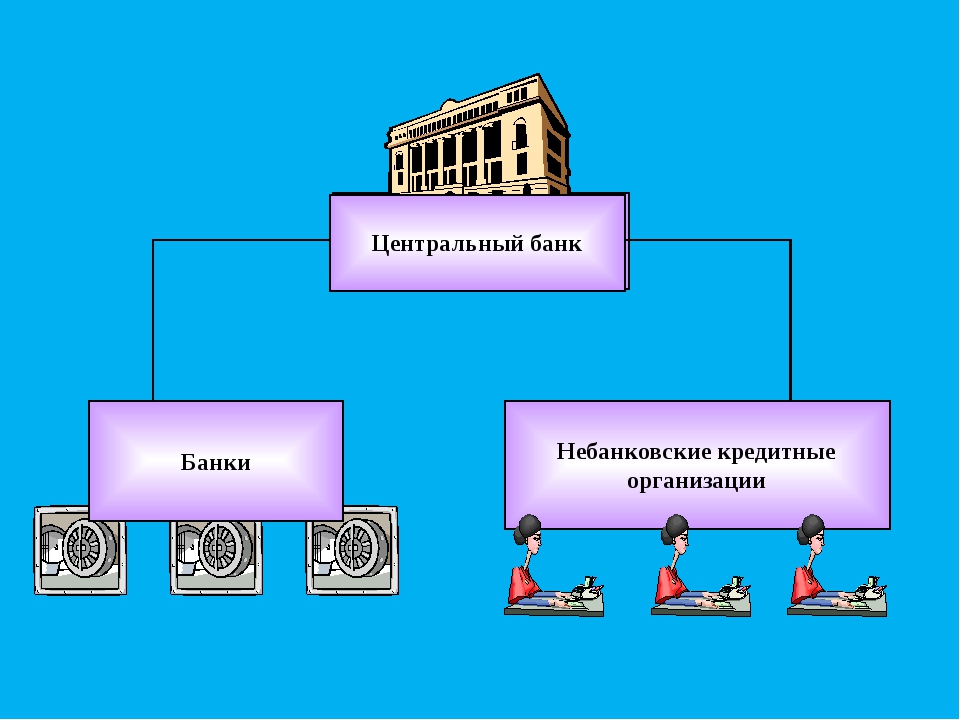

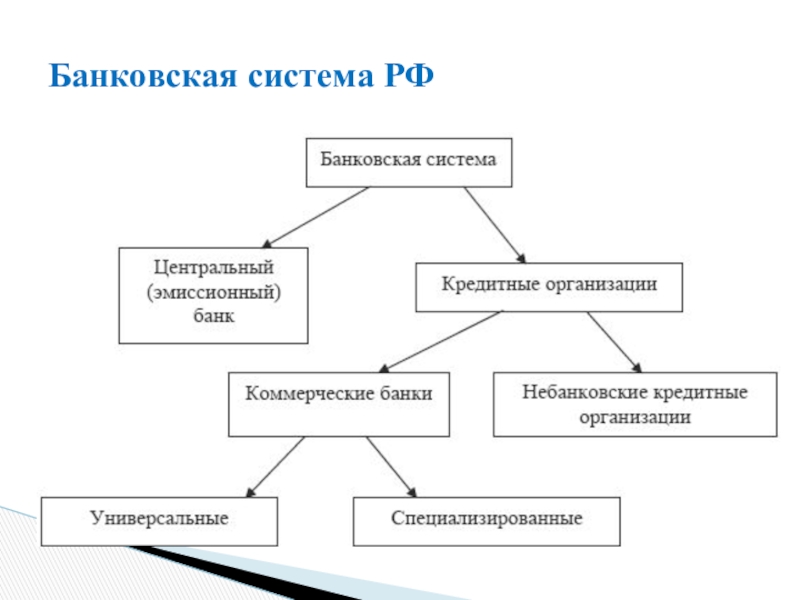

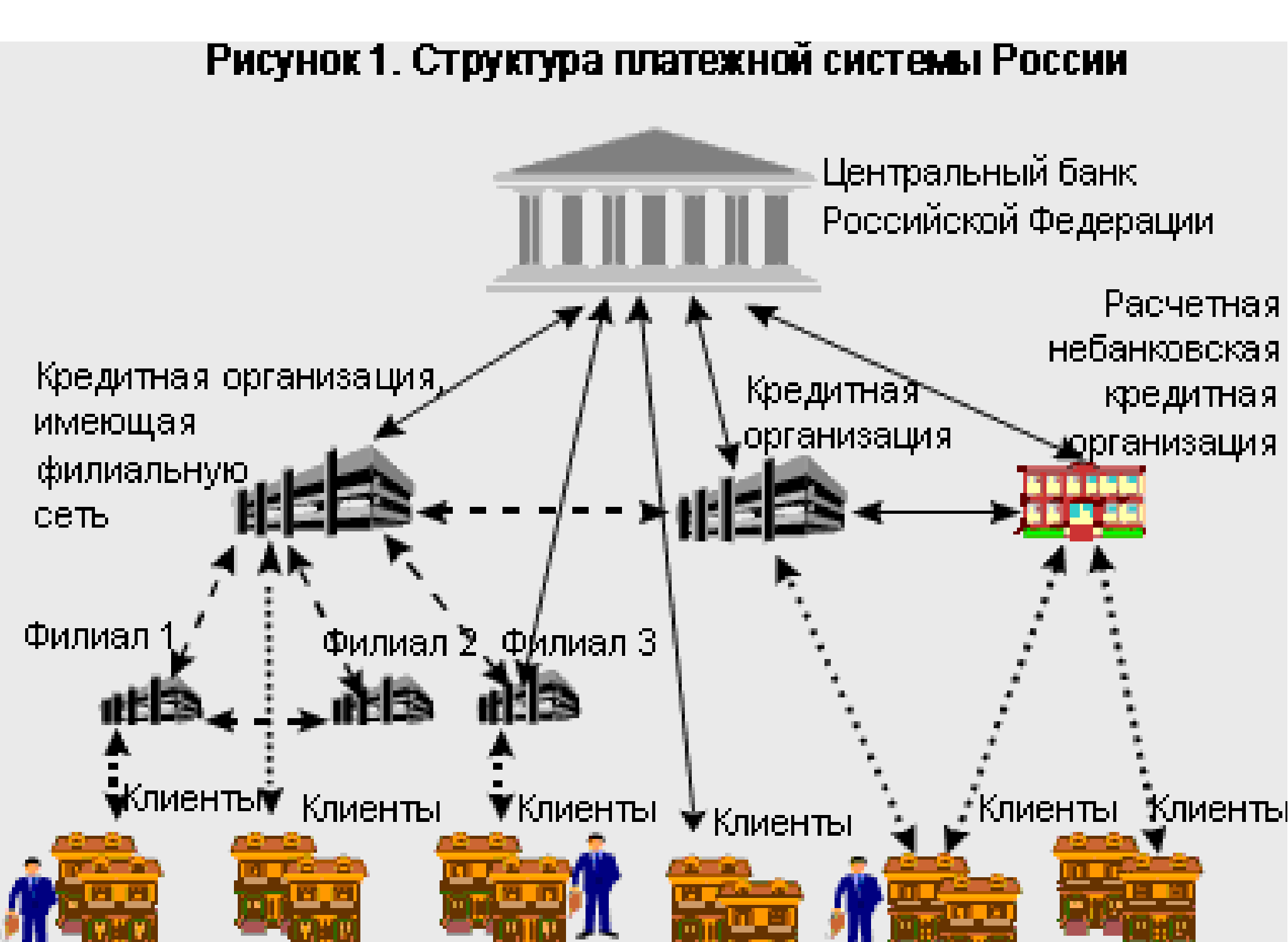

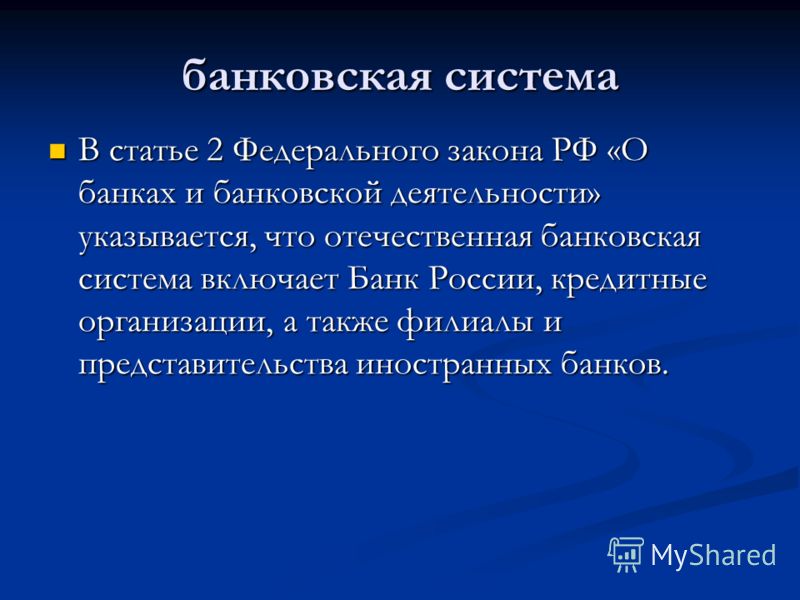

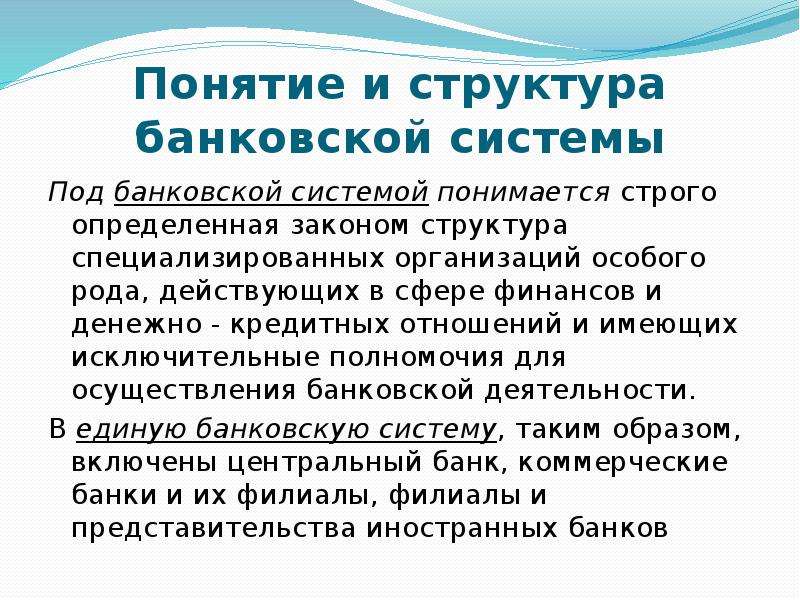

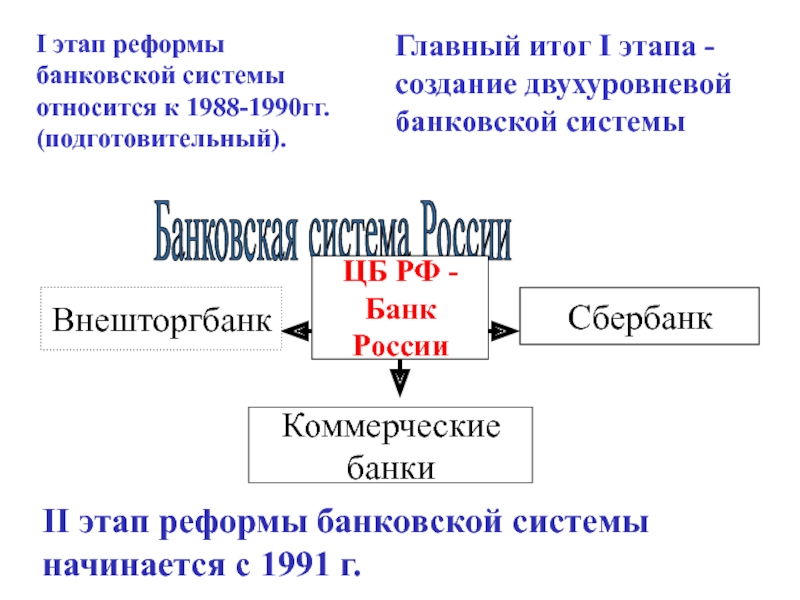

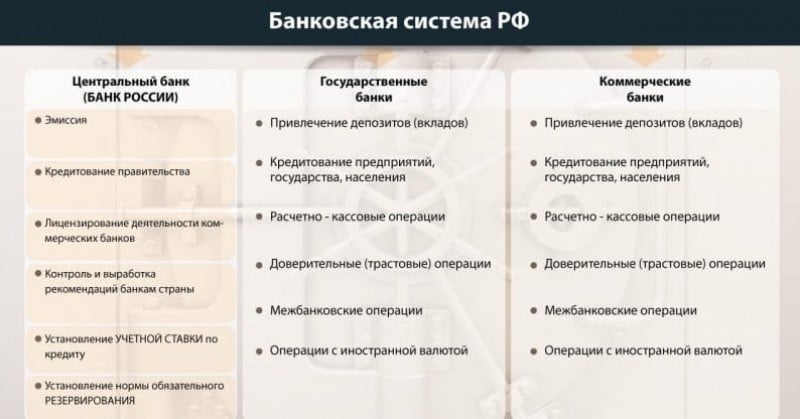

Банковская система является важнейшим элементом национальной экономики. Современный этап развития банковской системы характеризуется трансформацией условий функционирования коммерческих банков, вызванной структурными изменениями экономики России, её интеграцией в мировое сообщество. В своей кредитной деятельности коммерческие банки активнее взаимодействуют со средой непосредственного окружения – расширяющимся и качественно изменяющимся кругом клиентов и партнёров. В связи с чем, расширяется банковское кредитование. Внедряются новые виды кредитных продуктов, форм и методов кредитования.

Современный кредитный механизм за время проводимых реформ в России подвергся существенным изменениям. Это выразилось в сокращении роли государства и росте активности кредитных структур в развитии экономических процессов. Структура банковского сектора Воронежской области типична для многих областей Центрального округа и характеризуется преобладанием филиальной сети инорегиональных банков.

Это выразилось в сокращении роли государства и росте активности кредитных структур в развитии экономических процессов. Структура банковского сектора Воронежской области типична для многих областей Центрального округа и характеризуется преобладанием филиальной сети инорегиональных банков.

Мировой финансовый кризис, коснувшийся банковского сектора эко-номики страны, в незначительной степени отразился на функционировании этого сектора экономики Воронежской области: банки региона продолжают работать в обычном режиме, имеют свободные остатки средств на корсчетах, своевременно осуществляют расчёты, постепенно увеличивают свой уставной капитал.

Особое значение приобретает региональный аспект кредитной дея-тельности банков. Это обусловлено, прежде всего, тем, что именно в регионах наиболее остро ощущается нехватка финансовых ресурсов и финансовых институтов, способных восполнить этот недостаток. В связи с этим, именно коммерческие банки являются единственной структурой дополнительного обеспечения ресурсами реального сектора экономики.

Важнейшей задачей кредитной политики является снижение кредитного риска на основе разработки эффективной методики оценки кредитоспособности заемщика, это ключевая задача кредитной политики любого банка, одни из наиболее важных методов снижения кредитного риска и успешной реализации кредитной политики банка, поскольку позволяет избежать необоснованного риска еще на этапе рассмотрения заявки на предоставление кредита.

Экономические преобразования в российской экономике ставят задачу улучшения функционирования кредитного механизма и выдвигают на первый план вопрос обоснования и использования экономических методов управления кредитом, что позволит предотвратить неоправданные кредитные вложения, прежде всего, с позиции народного хозяйства, ухудшение их структуры, обеспечит своевременный и полный возврат ссуд. Достичь эффективности использования материальных и денежных ресурсов (кредитов) общества в сложившейся ситуации возможно лишь путём организации кредитования с учётом грамотно методологически разработанной системы оценки кредитоспособности хозяйствующих субъектов с учётом специфики их функционирования.

Задачи региональной экспертной группы

С целью повышения эффективности финансового и банковского сектора, а также продвижения статуса региона на федеральном уровне региональной экспертной группой № 9 сформированы следующие задачи.

В области общеэкономического регулирования:

— поддержка политики умеренной контролируемой инфляции, приоритет управлению процентной ставки;

— создание условий для справедливой конкуренции на финансовом рынке;

— стимулирование долгосрочных финансовых инвестиций на финансовом рынке.

В области надзора деятельности на финансовом рынке:

— способствование завершению реформы организации надзора;

— использование надзорной информации для повышения ответственности финансовых посредников.

В области регулирования финансового рынка:

— создание специального регионального органа, который будет нести ответственность за финансовую стабильность.

В области защиты прав потребителей финансовых услуг:

— дальнейшее развитие институтов страхования нерыночных рисков для граждан;

— возможные организационные действия для повышения уровня защиты граждан от неправомерных действий финансовых посредников;

— повышение доступности финансовых услуг не только для населения, но и для бизнеса, как малого, так и крупного;

— меры по повышению финансовой грамотности населения.

В области финансовой инфраструктуры:

— завершение построения современной инфраструктуры фондового рынка;

— дальнейшее направления развития платёжных систем и расчётов, страхования и хеджирования рисков.

Заразительная цифра — Финансы — Жизнь после пандемии

Офис будущегоСпособность быстро перестроиться, обеспечить непрерывность деятельности и обслуживания клиентов, адаптироваться к быстро меняющейся ситуации, наверное, будет «навыком первой необходимости» банков и в дальнейшем, полагают в «Уралсибе». Ситуация с COVID-19 послужила толчком к увеличению активных пользователей в дистанционных каналах (мобильный банк, контакт-центр), говорит член правления Росбанка Алексей Лола. С ним согласны и другие банкиры. Опыт пандемии кардинально не поменяет направление развития банковского сектора — банковские продукты и так уходили в цифровые каналы, но очевидно, что это движение ускорится, в том числе потому, что пандемия повлияла и на привычки людей. Даже те клиенты, кто раньше предпочитал совершать операции в отделениях банка, во время самоизоляции начали пользоваться удаленными каналами. «Сейчас многие технологии, которым мы давали на осуществление в практической жизни около пяти лет, будут реализованы в течение двух-трех. Это касается и технологий дистанционной идентификации, и более широкого использования биометрии в банковских процессах и продуктах, и использования цифровых информационных баз для кредитования и обслуживания клиентов»,- полагают в ПСБ.

Ситуация с COVID-19 послужила толчком к увеличению активных пользователей в дистанционных каналах (мобильный банк, контакт-центр), говорит член правления Росбанка Алексей Лола. С ним согласны и другие банкиры. Опыт пандемии кардинально не поменяет направление развития банковского сектора — банковские продукты и так уходили в цифровые каналы, но очевидно, что это движение ускорится, в том числе потому, что пандемия повлияла и на привычки людей. Даже те клиенты, кто раньше предпочитал совершать операции в отделениях банка, во время самоизоляции начали пользоваться удаленными каналами. «Сейчас многие технологии, которым мы давали на осуществление в практической жизни около пяти лет, будут реализованы в течение двух-трех. Это касается и технологий дистанционной идентификации, и более широкого использования биометрии в банковских процессах и продуктах, и использования цифровых информационных баз для кредитования и обслуживания клиентов»,- полагают в ПСБ.

Сейчас многие банки более активно инвестируют в цифровизацию бизнес-процессов, продуктов, сервисов. «Даже те институты, которые ранее достаточно скептически относились к инвестициями в „цифру“, сейчас экстренно меняют парадигму своего развития»,- говорит партнер E&Y Геннадий Шинин. При этом цифровизация влечет за собой целый пласт вопросов: оптимизация и сокращение филиальной сети, программы сокращения расходов, изменение бизнес-процессов и перевод на постоянную удаленную работу значительной части персонала. Безусловно, те кредитные организации, чьи клиенты могли обращаться за услугами без визита в офис, выиграли в конкурентной борьбе, подчеркивает руководитель группы по оказанию консультационных услуг компаниям финансового сектора КПМГ в России и СНГ Наталия Ракова. Эта тенденция и этот эффект пандемии на сектор являются положительными для клиентов, которые будут иметь доступ к услугам разных банков вне зависимости от региона проживания, говорит она.

«Даже те институты, которые ранее достаточно скептически относились к инвестициями в „цифру“, сейчас экстренно меняют парадигму своего развития»,- говорит партнер E&Y Геннадий Шинин. При этом цифровизация влечет за собой целый пласт вопросов: оптимизация и сокращение филиальной сети, программы сокращения расходов, изменение бизнес-процессов и перевод на постоянную удаленную работу значительной части персонала. Безусловно, те кредитные организации, чьи клиенты могли обращаться за услугами без визита в офис, выиграли в конкурентной борьбе, подчеркивает руководитель группы по оказанию консультационных услуг компаниям финансового сектора КПМГ в России и СНГ Наталия Ракова. Эта тенденция и этот эффект пандемии на сектор являются положительными для клиентов, которые будут иметь доступ к услугам разных банков вне зависимости от региона проживания, говорит она.

Дальнейшая цифровизация многих бюрократических профессий в перспективе может помочь банкам «экономить значительную часть фиксированных расходов», говорит господин Горшков. По его мнению, «потребность в больших офисах может теперь заметно сократиться». Уже во время пандемии новый тип офиса представили Альфа-банк и ВТБ. В офисе Альфа-банка клиента узнают по лицу, если он дал свое согласие на использование биометрии заранее, в ВТБ — по смартфону (MAC-адресу телефона, это идентификатор любого имеющего доступ к сети гаджета). Клиенты также смогут выбрать предпочтительное время визита. Например, в приложении Альфа-банка можно будет отследить загруженность отделений, на визит в офис ВТБ — записаться по WhatsApp через чат-бот. В обоих офисах нового типа обслуживание не привязано к одной точке: клиенты сами могут выбрать удобную для них локацию на территории офиса. В случае с ВТБ это доступно в зоне розничного обслуживания. В новом типе отделения Альфа-банк решил полностью отказаться от бумаги — все документы подписываются в электронном виде. ВТБ же значительно сократит использование бумаги — на сегодня 40% документов оформляется в электронном виде.

По его мнению, «потребность в больших офисах может теперь заметно сократиться». Уже во время пандемии новый тип офиса представили Альфа-банк и ВТБ. В офисе Альфа-банка клиента узнают по лицу, если он дал свое согласие на использование биометрии заранее, в ВТБ — по смартфону (MAC-адресу телефона, это идентификатор любого имеющего доступ к сети гаджета). Клиенты также смогут выбрать предпочтительное время визита. Например, в приложении Альфа-банка можно будет отследить загруженность отделений, на визит в офис ВТБ — записаться по WhatsApp через чат-бот. В обоих офисах нового типа обслуживание не привязано к одной точке: клиенты сами могут выбрать удобную для них локацию на территории офиса. В случае с ВТБ это доступно в зоне розничного обслуживания. В новом типе отделения Альфа-банк решил полностью отказаться от бумаги — все документы подписываются в электронном виде. ВТБ же значительно сократит использование бумаги — на сегодня 40% документов оформляется в электронном виде.

Пандемия вместе с макроэкономическим ландшафтом обостряет конкуренцию финансовых институтов за клиентов и смещает фокус в сторону трансакционных доходов. «В перспективе нескольких лет на рынке усилится концепция платности качественного банковского сервиса. Начнет развиваться сегментация клиентской базы, будут более активно вводиться дифференцированные тарифы»,- полагает господин Шинин. Таким образом, потребители станут постепенно приучаться к тому, что за банковское обслуживание, как за любой сервис, надо платить, а бесплатных услуг будет становиться все меньше и меньше.

«В перспективе нескольких лет на рынке усилится концепция платности качественного банковского сервиса. Начнет развиваться сегментация клиентской базы, будут более активно вводиться дифференцированные тарифы»,- полагает господин Шинин. Таким образом, потребители станут постепенно приучаться к тому, что за банковское обслуживание, как за любой сервис, надо платить, а бесплатных услуг будет становиться все меньше и меньше.

Эксперт объяснил, почему банки не дадут Байдену назначить Омарову главой OCC

Американская финансовая элита сплотилась против выдвижения профессора Корнельского университета Сауле Омаровой на пост главы Управления финансового контроля при Минфине США (OCC), под надзором которого находятся банки, в том числе иностранные, работающие на территории страны.

Выдвинул кандидатуру Омаровой президент Джо Байден, сообщив при этом, что в случае ее избрания управление впервые за 158 лет возглавит женщина. Ведущие американские СМИ были шокированы выбором Байдена и посвятили неожиданному кандидату из бывшего СССР пространные аналитические материалы. Например, WSJ озаглавила статью про Омарову так: «Кандидат Байдена по регулированию банков очень, очень ненавидит… банки».

Например, WSJ озаглавила статью про Омарову так: «Кандидат Байдена по регулированию банков очень, очень ненавидит… банки».

«В 1989 году Омарова окончила МГУ, получала персональную академическую стипендию имени Ленина. 30 лет спустя она по-прежнему считает, что советская экономическая система была лучшей, и что банковская система США должна быть переделана по образцу Госбанка», — оценила взгляды Омаровой WSJ. «Ленинскую стипендию», кстати, давали студентам, сдававшим все экзамены на «отлично».

«Некоторых назначенцев президента Трампа высмеивали за то, что они поддержали ликвидацию их агентств. Омарова хочет ликвидировать банки, которые ей поручено регулировать», — иронизирует издание.

Омаровой, родившейся в Казахстане, припомнили также, как она в одном из своих заявлений указала, что «в СССР, в отличие от США, было гендерное равенство. Зарплаты людей устанавливались государством без учета гендерных факторов».

Покусилась на святое

Известный политик от Республиканской партии Роберт Адерхольт написал в своем Twitter-аккаунте: «Когда вы думаете, что администрация Байдена не может стать более радикальной, мы получаем кандидата, восхваляющего советскую финансовую систему. Ту, которая рухнула 30 лет назад».

Исполнительный вице-президент и гендиректор Торговой палаты США Нил Бредли обратился в сенатский комитет по банковскому делу с письмом, в котором выразил категорическое несогласие с выдвижением Омаровой на пост финансового контролера.

В письме говорится, что идеи Омаровой, высказанные в ее научных трудах, если они будут реализованы, «приведут к почти полному поглощению правительством банковской системы».

В Торговой палате опасаются, что Омарова предложит переосмыслить роль Федеральной резервной системы, то есть, американского Центробанка, как «конечной публичной платформы, которая воспроизводит, регулирует и распределяет финансовые ресурсы в современной экономике».

Профессор Омарова выступает также за удаление депозитных счетов из частного сектора и передачу их под контроль Федрезерва, отмечает автор «письма протеста». При этом он ссылается на научный труд Омаровой «Народная книга: как демократизировать деньги и финансировать экономику».

Относительно личности самой Омаровой в американской прессе сложилось определенное мнение: смесь фактов ее биографии, связанной с Советским Союзом и с должностью замминистра финансов в администрации Буша, академических статей, двух ее докторских диссертаций и постов в Twitter, пояснил «Газете.Ru» финансовый консультант FCP Financial Management Ltd Исаак Беккер.

«Это типичная первая реакция на неожиданные решения властей, когда в обществе еще не сложилось определенное представление о той или иной фигуре», — говорит Беккер, добавляя, что на этой стадии обсуждения действительно сложно понять, что и как кандидат будет делать на государственной должности.

«Но не сомневаюсь в том, что не одна Сауле Омарова понимает, что не все ладно в системе государственного регулирования финансов в США и пришло время для серьезных перемен, однако решиться на это пока не хватало смелости ни одной американской администрации»,

— считает эксперт.

Бывший и.о. министра финансов РФ и глава ЦБ Сергей Дубинин сказал «Газете.Ru», что лично не знаком с Омаровой, но в курсе ее научных идей. Выдвижение Омаровой — это отчасти дань левым популистским настроениям в американском обществе, считает он.

Полевение американского общества

С ним согласен ведущий экономист инвесткомпании «Арикапитал» Сергей Суверов. «Выбор Байдена вызван в целом полевением взглядов Демократической партии, ведь один из ее ведущих деятелей Берни Сандерс вообще без пяти минут социалист», — говорит Суверов.

Дубинин также предлагает не забывать, что в предвыборных программах Байдена были обещания о массированных инвестициях в инфраструктуру и создании за счет масштабных строек новых рабочих мест. «Это отчасти напоминает план выхода из Великой депрессии 30-х годов XX века, когда строились хайвэи, на эти стройки массово набирали рабочих, а сама безработица достигала тогда 30-35%. Сейчас такой безработицы нет, экономика США растет, но контроль за расходованием триллионных госинвестиций действительно необходим», — объяснил экс-глава ЦБ РФ говоря о функциях контролера за финансами.

«Это отчасти напоминает план выхода из Великой депрессии 30-х годов XX века, когда строились хайвэи, на эти стройки массово набирали рабочих, а сама безработица достигала тогда 30-35%. Сейчас такой безработицы нет, экономика США растет, но контроль за расходованием триллионных госинвестиций действительно необходим», — объяснил экс-глава ЦБ РФ говоря о функциях контролера за финансами.

По словам Дубинина, Байден готов провести кандидатуру Омаровой еще и потому, что она на самом деле сделала блестящую карьеру, высоко поднявшись по социальной лестнице будучи эмигрантом, чего не просто добиться.

«Дело не в том, что Омарова — выходец из СССР и рассматривается некоторыми политиками, как человек в определенном смысле с коммунистическими взглядами. Но Демпартия, судя по всему, видит в ней успешного ученого и женщину», — поясняет эксперт.

А по мнению Беккера, выдвижение Омаровой — это своеобразная попытка показать, что не забыты и другие предвыборные обещания, например, «сделать финансовые услуги более доступными для американцев». Но шансы Омаровой быть утвержденной на ответственный пост контролера за банками и финансами Беккер оценивает невысоко. «Слишком неординарная личность и вряд ли она впишется в сложившейся систему государственного регулирования. Такой «прыщ» не нужен крупным американским банкам, которые, вероятнее всего, задействуют по этому случаю всю свою лоббистскую гвардию», — говорит Беккер.

Но шансы Омаровой быть утвержденной на ответственный пост контролера за банками и финансами Беккер оценивает невысоко. «Слишком неординарная личность и вряд ли она впишется в сложившейся систему государственного регулирования. Такой «прыщ» не нужен крупным американским банкам, которые, вероятнее всего, задействуют по этому случаю всю свою лоббистскую гвардию», — говорит Беккер.

Подмять под себя банки Омаровой вряд ли удастся, ведь в США сильны позиции частных банковских институтов, которые вряд ли будут делиться своим бизнесом с ФРС и тем более с государством, уточняет Суверов из «Арикапитал».

Конгресс может утвердить Омарову на пост банковского контролера, возражает директор аналитического департамента «Фридом Финанс» Вадим Меркулов. «В обществе есть запрос на устранение имущественного неравенства, и администрация Байдена пытается на него ответить. После пандемии фактическая разница между богатыми и бедными увеличилась еще больше. Безусловно, давление на банки усилится, как это было при президенте Обаме. Если кандидатуру Омаровой утвердят, то лишь с условием проведения менее радикальной политики по отношениям к сложившейся банковской системе», — заключает Меркулов.

Если кандидатуру Омаровой утвердят, то лишь с условием проведения менее радикальной политики по отношениям к сложившейся банковской системе», — заключает Меркулов.

Мероприятия на 2021 г. | Примерная дата проведения | |

1 | Ежегодный Съезд | Апрель |

2 | Заседания Совета АРБ | Ежеквартально |

3 | Конференция | Апрель |

4 | Ежегодная конференция | Май |

5 | Международный банковский форум | Сентябрь |

6 | Конференция | Ноябрь |

7 | Новогодний прием АРБ, | Декабрь |

8 | Вебинары на актуальные темы | 1-2 раза в месяц |

9 | Мероприятия | 1 раз в месяц |

10 | Мероприятия по финансовой грамотности | 1 раз в месяц |

Какими будут банки будущего — CNews

Полностью цифровые банки, в которых не будет отделений и даже большей части сотрудников, ориентированные не на людей, а на их гаджеты: такую картину будущего рисуют специалисты. Как финсектор собирается избавиться от денег и что придется ради этого изменить в привычном укладе жизни обычным потребителям?

Как финсектор собирается избавиться от денег и что придется ради этого изменить в привычном укладе жизни обычным потребителям?

Финансовый сектор, всегда стоявший на передовой технологических изменений, сейчас переживает один из самых масштабных этапов эволюции. В первую очередь, это касается банков и финтех-стартапов, которые перестают быть тем местом, куда люди приходят за деньгами, но становятся проводниками большей части необходимых финансовых услуг.

«Мировыми лидерами становятся компании технологического сектора. На глобальном уровне будут создаваться национальные экосистемы. Их реализуют те компании, которые обладают наибольшей информацией о своем пользователе», — отмечают в Сбербанке.

Глазами потребителя, банки начинают предоставлять настолько качественные и комфортные для клиента сервисы, что в повседневной жизни взаимодействие с самой организацией становится практически незаметным и не требует затрат времени. Банки окончательно уходят в цифровую плоскость, и, как считают эксперты и сами банкиры, в конечном счете мир придет к банкам без офисов, без сотрудников, без денег и без клиентов.

Без офисов

Это тренд сейчас наиболее очевиден, в его пользу говорит статистика сокращения числа банковских отделений в России — на 7 тыс. за неполные два года с конца 2014 г. по сентябрь 2016 г. Конечно, банки закрываются и по финансовым причинам. Однако в среднесрочной перспективе можно получить более чистые данные. В Центробанке, например, уверены, что к середине следующего десятилетия банковских офисов в стране будет на 40-50% меньше, чем сейчас. Российская статистика отражает глобальные тенденции. Отделения сокращают такие гиганты, как Bank of America, City, HCBS. Общее число закрытых в США офисов составило, по некоторым данным, 6 тыс. за последние 8 лет.

«Какими бы комфортабельными вы не сделали свои отделения, клиенты все равно будут рассматривать их посещение как лишнюю трату времени и денег. Большинству клиентов не нужны офисы, если доступ к любой услуге они могут получить с любого устройства (ноутбука, планшета, смартфона, умных часов, умного автомобиля и пр. ), в любое время, из любой географической точки. Для самого банка отделения — тоже серьезные инвестиции и постоянные расходы», — считает директор по перспективным технологиям компании Microsoft Владислав Шершульский.

), в любое время, из любой географической точки. Для самого банка отделения — тоже серьезные инвестиции и постоянные расходы», — считает директор по перспективным технологиям компании Microsoft Владислав Шершульский.

Банковские отделения закрываются по всему миру: в России к 2025 г. их будет вдвое меньше, чем сейчас

Для успешной реализации этого направления, банкам придется решить несколько исключительно технологических вопросов. Например, обеспечить доступ клиентов из любой точки мира в режиме 24/7 по любому вопросу. При этом необходима надежная удаленная аутентификация и защита персональных данных, а сотрудникам (и, возможно, самим клиентам) пригодятся некие офисные приложения для распределенной работы. Пока это не всегда возможно, и в России не все лидеры готовы без оговорок встать на путь закрытия офисов.

«Мы создаем новые технологичные процессы, которые позволяют работать с большим количеством клиентов без увеличения количества отделений. Это также позволяет не ставить клиента в зависимость от физического присутствия нашего офиса в его городе», — приводит пример Роман Зильбер, заместитель руководителя дирекции обслуживания физических лиц и малого бизнеса Райффайзенбанка.

В то же время, в ВТБ вовсе не верят, что в ближайшее время в банковских отделениях отпадет необходимость: «Отделения будут необходимы всегда, так как всегда будет необходима личная профессиональная консультация по продаже сложных банковских продуктов, таких, как ипотека. Также есть банковские операции, которые нельзя совершить дистанционно: внести на счет или сделать вклад большой суммы денежных средств, или, например, воспользоваться сейфовой ячейкой. Офисы в будущем будут функционально адаптированы под новые потребности клиентов, в том числе, с учетом глобальной диджитализации банковской индустрии».

Это мнение в какой-то степени опровергает успех «Тинькофф Банка», который полностью отказался от отделений, но нарастил клиентскую базу в России до 4 млн человек. Его интернет-банкинг признавался самым эффективным в стране в 2014-2015 гг. агентством Markswebb Rank & Report. Moody’s уже в этом году повысило долгосрочные депозитные рейтинги «Тинькофф Банка» в иностранной и национальной валютах и рейтинг приоритетного необеспеченного долга в национальной валюте с В2 до В1, отметив гибкую и устойчивую бизнес-модель компании и сильные финансовые показатели. В конечном счете это позволило самому Олегу Тинькову вернуться в список миллиардеров Forbes.

В конечном счете это позволило самому Олегу Тинькову вернуться в список миллиардеров Forbes.

Без сотрудников

Сокращение числа отделений — лишь одна из причин уменьшения количества сотрудников, но далеко не главная. Банки и предприятия финтеха стали передовой площадкой для обкатки всевозможных модных (но оттого не менее полезных) технологий. В конечном счете они упираются в повышение самостоятельности клиентов (самообслуживание), использование интеллектуальных помощников и чат-ботов (с применением технологий искусственного интеллекта) и повышение роли CRM и бизнес-аналитики больших данных (конечно, с помощью машинного обучения).

«Многие обязанности сотрудников можно переложить на клиентов. Так, конструировать наиболее подходящие для себя продукты клиенты во многих случаях могут сами, в режиме самообслуживания. То же относится к отчетам и аналитике. Обсуждать с клиентами проблемы и способы их решения могут чат-боты с элементами искусственного интеллекта. В конце концов, когда «компьютеры были молодыми», они общались с людьми исключительно в чатах, только называлось это «командная строка на алфавитно-цифровом дисплее». Лично мне такое возвращение к истокам нравится», — говорит Владислав Шершульский.

В конце концов, когда «компьютеры были молодыми», они общались с людьми исключительно в чатах, только называлось это «командная строка на алфавитно-цифровом дисплее». Лично мне такое возвращение к истокам нравится», — говорит Владислав Шершульский.

Повышение самостоятельности клиентов и развитие искусственного интеллекта приведут к замене большей части сотрудников банков на машины

В этом направлении двигаются все ключевые игроки банковского сектора России. В «Дельтабанке» запустили приложение, которое моментально выдает решение по запросу на кредит и позволяет с высокой степенью вероятности (80%) узнать сумму предодобрения по ипотеке. Все строится на самообслуживании, в основе которого лежит CRM, а от клиента требуется лишь загрузка отсканированных документов. За 9 мес. работы приложения обработано около 8 тыс. заявок и выдано кредитов на ₽1 млрд.

«Мы посчитали, если сравнить банк сегодня и Сбербанк пять лет назад, то примерно 50% тех решений, которые принимались людьми, сегодня принимаются машинами. И через пять лет, мы считаем, что мы сможем принимать примерно 80% всех решений автоматически с помощью искусственного интеллекта», — задает горизонты глава Сбербанка Герман Греф.

И через пять лет, мы считаем, что мы сможем принимать примерно 80% всех решений автоматически с помощью искусственного интеллекта», — задает горизонты глава Сбербанка Герман Греф.

Именно с использованием ботов крупные банки не только в России, но и по всему миру, связывают серьезные надежды. KPMG представил революционную разработку — персонального электронного ассистента под названием EVA (Enlightened Virtual Assistant — «Продвинутый виртуальный помощник»). Он использует передовые инструменты аналитики, голосовую аутентификацию, искусственный интеллект, API и облачные технологии. Проанализировав расходы клиента на фаст-фуд и увязав их с состоянием здоровья, приложение может не только записать на прием или посоветовать почитать книги о здоровье, но и оплатить их.

В Goldman Sachs пошли еще дальше. Там заменили трейдеров, которые торговали акциями по поручению крупных клиентов банка, на роботов. Из 600 человек, на которых лежала эта функция в 2000 г., сейчас осталось двое! Конечно, такие меры требуют совершенно иного подхода к управлению персоналом, пока он есть: в краткосрочной перспективе заменить всех точно не удастся. Для этого банкам России еще нужно предметно разобраться с технологиями, которые находятся, возможно, в зачаточном состоянии.

Для этого банкам России еще нужно предметно разобраться с технологиями, которые находятся, возможно, в зачаточном состоянии.

«Среди трендов ближайшего будущего можно отметить удаленную идентификацию клиентов. Биометрические данные уникальны, поэтому можно говорить о максимальной надежности метода. В настоящее время разработкой подобных сервисов занимаются основные игроки на банковском рынке», — говорят в пресс-службе ВТБ.

«Одновременно с автоматизацией и роботизацией классических банковских процессов и функций происходит усложнение банковского бизнеса. С одной стороны, повышаются требования к банку, управлению его устойчивостью, комплаенсом, процедурами KYC (Know your customer — «Знай своего клиента», — прим. ред.). С другой — растет сложность конечных банковских услуг, появляется все больше комбинированных и комплексных услуг, растет потребность в компетенциях роботизации. В целом, мы видим, что сотрудникам будет чем заняться в новой реальности», — резюмирует директор по информационным технологиям банка «Открытие» Кирилл Меньшов.

Без денег

Впрочем, как раз сейчас больше говорят об упрощении банковских процедур. Главная тому причина — отказ от обычных денег в пользу криптовалют и блокчейн-сервисов. Для реализации этой идеи, возможно, потребуются годы, однако, уже сейчас очевидно, насколько они упростят и верификацию клиентов, и сами транзакции, да и вообще любые отношения, связанные с ликвидными активами.

«Деньги — одно из самых гениальных изобретений человечества. Но при всей своей фундаментальности они постоянно меняются. Были ракушки и золотые монеты, были расписки и ассигнации. Теперь представлять высоколиквидные ценности (они же — «подтверждения доверия») нам может помочь технология блокчейна — распределенные базы подписанных блоков транзакций с коллективной верификацией. Конечно, это совсем не обязательно криптовалюта биткойн. На базе блокчейна можно построить множество интересных приложений, например, так называемые «разумные контракты». Но все-таки, по моему убеждению, самое интересное в технологии блокчейна — возможность осуществить доказательную транзакцию намного — на несколько порядков — дешевле, чем при более традиционных подходах», — считает Владислав Шершульский.

Положительный опыт таких изменений в банковской сфере уже есть. Банк Barclays провел первую торговую сделку с израильским стартапом, используя блокчейн. Как правило, в таких случаях необходимо озадачиться сложным документооборотом, включающим пересылку конфиденциальных документов с помощью курьера. На практике это отнимает до 30 дней. С помощью блокчейна все было сделано за 4 часа.

Что такое MBSE-подход к проектированию и каковы его преимущества?

ИТ-тренды«Во многих бизнес-моделях участвуют посредники, такие, как нотариусы, система международных переводов SWIFT, депозитарии и так далее. Блокчейн дает возможность либо полностью, либо частично отказаться от их услуг, и, тем самым, существенно ускорить и удешевить бизнес-операции», — говорит Кирилл Меньшов.

«Блокчейн как сервис» — еще один тренд с потенциально широким применением. Крупные производители программного обеспечения уже предоставляют подобные решения, например, на базе облачных технологий. Ими начинают пользоваться и в России: «Росевробанк» разработал прототип системы удаленной идентификации пользователей на блокчейн. По задумке ее создателей, децентрализованная система позволит клиентам пользоваться услугами и других банков. Естественно, без посещения офисов. Проводником станет обычное приложение, а идентификацию проведут кредитные организации. Если проект реализуют, будет создано единое окно для использования полного спектра банковских сервисов.

Ими начинают пользоваться и в России: «Росевробанк» разработал прототип системы удаленной идентификации пользователей на блокчейн. По задумке ее создателей, децентрализованная система позволит клиентам пользоваться услугами и других банков. Естественно, без посещения офисов. Проводником станет обычное приложение, а идентификацию проведут кредитные организации. Если проект реализуют, будет создано единое окно для использования полного спектра банковских сервисов.

Без клиентов

На транзакциях завязано и еще одно изменение: банки и предприятия финтеха будут коммуницировать не с людьми, а с устройствами интернета вещей, число которых уже сейчас превышает население планеты, а к 2025 г. достигнет отметки в 50 млрд. Конечно, клиент будет самостоятельно определять их полномочия, но на этом его связь с банком заканчивается. Люди, тем не менее, остаются конечными бенефициарами процесса.

Первопроходцем в создании таких сервисов стала компания MasterCard. Она развивает программу, которая поможет практически любой гаджет превратить в инструмент оплаты. На выставке CES 2017 была представлена совместная с Samsung разработка: приложение Groceries позволяет выбирать и оплачивать продукты прямо на дисплее смарт-холодильника, который еще и отслеживает срок годности пищи и способен делать дополнительные заказы в случае порчи еды.

На выставке CES 2017 была представлена совместная с Samsung разработка: приложение Groceries позволяет выбирать и оплачивать продукты прямо на дисплее смарт-холодильника, который еще и отслеживает срок годности пищи и способен делать дополнительные заказы в случае порчи еды.

Эксперты подвели итоги в области ИБ и сделали прогноз на 2022 г.: в тренде будет гибридная работа

ИТ в госсекторе«Роль финансовых институтов в обществе не сводится и никогда и не сводилась только к транзакционной составляющей. Она намного шире. Применительно к нашей теме это означает, что клиента не привлекает сам акт транзакции. Более того, он часто вызывает отрицательные эмоции. Каждый раз, когда клиент расплачивается банковской картой, банк, может быть, и получает комиссию, но его стратегические возможности вести бизнес с этим клиентом убывают. В действительности клиенты хотят видеть в банке доверенного партнера, который помогает им планировать свою жизнь и получать удовольствие от исполнения планов. А вот реализацию транзакций лучше оставить устройствам интернета вещей. Пусть они сами выбирают оптимальные коммунальные тарифы, платят по счетам и так далее. В рамках выданных им полномочий, конечно», — говорит Владислав Шершульский.

А вот реализацию транзакций лучше оставить устройствам интернета вещей. Пусть они сами выбирают оптимальные коммунальные тарифы, платят по счетам и так далее. В рамках выданных им полномочий, конечно», — говорит Владислав Шершульский.

Банки будут связываться не с клиентами, а с устройствами интернета вещей

Банк должен стать другом и помощником в достижении целей, а не учреждением, которое, как кажется потребителю, живет лишь попытками лишить его части денег. Такие предприятия будут призваны вызывать только положительные эмоции, и они станут основной валютой во взаимоотношениях между банками и их клиентами.

«Если говорить об уже реализованных проектах, то самым ярким будет полностью цифровое решение, позволяющее нашему клиенту реализовать мечту о новой квартире с дизайнерским проектом, ремонтом и мебелью под ключ. При этом клиент при помощи технологий виртуальной реальности может пройтись по ней, подобрать дизайн, мебель и даже оценить вид из окон. А ключи от готовой квартиры он получает, не покидая своего города, посетив банк лишь однажды — для совершения ипотечной сделки», — приводит пример такого эмоционального взаимодействия Кирилл Меньшов.

Банки уйдут от архитектуры систем прошлого века

Для воплощения всего описанного бизнесу (или даже человечеству) придется решить несколько проблем. Часть из них — исключительно технологические вызовы, вроде отхода от антикварных мейнфреймов, на которых работают информационные системы большинства банков. Их обслуживание обходится достаточно дорого, но для изменения этих принципов придется пересмотреть практически все основы архитектуры систем, которые сложились еще полвека назад, а также саму методологию разработки и сопровождения программного обеспечения.

К слову, согласно расчетам Gartner, на обслуживание критически важных данных крупные предприятия (в том числе и в финансовом секторе) тратят до 70% ИТ-бюджетов, а 60-80% этих данных все еще остаются неструктурированными и практически не используются.

Даже сейчас во многих предприятиях отрасли инновационные платформы просто накладываются на прежнюю матрицу, из-за чего банки пытаются просто поддерживать их в рабочем состоянии, а развитию уделяют очень мало времени. Попытки модифицирования устоявшейся системы путем разбиения монолитных процессов внутри финансовых институтов на микросервисы дают некие надежды, но процесс точно будет очень трудоемким.

Попытки модифицирования устоявшейся системы путем разбиения монолитных процессов внутри финансовых институтов на микросервисы дают некие надежды, но процесс точно будет очень трудоемким.

Большинству банков придется пересмотреть принципы, на которых базируются их информационные системы

Другой важный вопрос — обеспечение безопасности функционирования такого большого числа устройств интернета вещей. Здесь в последние годы заметен некоторый прогресс, связанный с развитием принципов и технологий коллективной безопасности в целом, и облаков — в частности.

Здесь в последние годы заметен некоторый прогресс, связанный с развитием принципов и технологий коллективной безопасности в целом, и облаков — в частности.

«В традиционной модели каждая отдельная единица, тот же банк, сталкивается с тем, что заранее не может предсказать, какая из разновидностей угроз будет реализована злоумышленниками. А по мере координации всех компаний на организационном уровне, в ходе обмена информацией, становится возможным создание общих средств защиты. И это теоретически позволяет хорошим парням иметь большую техническую массу компетенций, чем плохим», — рассуждает Владислав Шершульский.

Здесь становится очевидна роль крупных производителей: когда компания заводит большое количество клиентов в облако, обладая при этом многочисленными соглашениями и с частными, и с государственными предприятиями, удается общими усилиями быстро накапливать достаточный объем информации о преступниках и налагать некие паттерны на киберугрозы. Кроме того, можно использовать те же методы машинного обучения и искусственного интеллекта, чтобы быстро выявлять подозрительные активности.

Новые законы робототехники

Но есть проблемы, которые относятся к юридической сфере, и даже в какой-то степени к философской. Билл Гейтс (Bill Gates) считает, что замещение людей информационными системами и роботами не должно проходить хаотично с точки зрения пополнения государственных бюджетов: основатель Microsoft предлагает разработать налоговую политику в отношении технологий.

«Сейчас, если работник-человек получает $50 тыс., работая на фабрике, то его доход облагается налогом, и вы получаете подоходный налог, социальный налоги и другие выплаты. Если эту же работу делает робот, то мы могли бы подумать о том, чтобы обложить его труд на том же уровне», — предложил Билл Гейтс.

Человечеству предстоит решить этические и юридические проблемы, связанные с использованием искусственного интеллекта и роботов

Член экспертного совета Google, профессор Оксфордского университета Лучано Флориди (Luciano Floridi) идет еще дальше: он полагает, что придание информационным агентам некой юридической правоспособности — такой же естественный этап эволюции, как расширение прав граждан в Древнем Риме.

Эти проблемы, впрочем, пока находятся на зачаточной стадии. В вопросе формирования некой законодательной базы для функционирования робототехники человечество недалеко ушло от принципов Азимова. Но в этом году Европарламент создал специальное агентство по искусственному интеллекту и робототехники. Оно в ближайшее время и попытается подвести юридическую основу под галопирующее развитие технологий.

Как работают банки и типы банковских счетов — Forbes Advisor

Банки предлагают продукты и услуги, которые помогут вам управлять своими деньгами, но знаете ли вы, как они на самом деле работают?

Если у вас есть текущий или сберегательный счет, или если вы когда-либо открывали кредитную карту или подали заявку на получение кредита, то банки являются неотъемлемой частью вашей финансовой жизни. Банки и индустрия финансовых услуг являются важной частью экономики, потому что они предоставляют людям возможность занимать деньги, делать инвестиции, откладывать на будущее и выполнять более мелкие задачи (например, оплачивать счета).

Вот более пристальный взгляд на банки, как они работают и почему они важны.

Как работают банки и банковская индустрия

Банки, будь то обычные учреждения или только онлайн, управляют денежными потоками между людьми и предприятиями. В частности, банки предлагают депозитные счета, которые являются безопасным местом для людей, чтобы хранить свои деньги. Банки используют деньги на депозитных счетах для предоставления кредитов другим людям или предприятиям.

Взамен банк получает проценты по этим кредитам от заемщиков.Затем часть этих процентов возвращается первоначальному владельцу депозитного счета в виде процентов, как правило, на сберегательный счет, счет денежного рынка или депозитный счет. Банки в основном зарабатывают деньги на процентах по кредитам, а также на комиссиях, которые они взимают со своих клиентов.

Эти сборы могут быть привязаны к конкретным продуктам, таким как банковские счета, или к финансовым услугам. Например, инвестиционный банк, который предлагает инвесторам управление портфелем, может взимать плату за эту услугу. Или банк может взимать комиссию за выдачу при предоставлении ипотечного кредита покупателю жилья.

Или банк может взимать комиссию за выдачу при предоставлении ипотечного кредита покупателю жилья.

Банковское дело — строго регулируемая отрасль. Федеральная резервная система осуществляет надзор за банками и другими финансовыми учреждениями и координирует свои действия с регулирующими органами штатов, чтобы обеспечить соблюдение банками надлежащих правил. Банки также подлежат регулированию со стороны других федеральных агентств, включая Управление валютного контролера (OCC), Управление по надзору за сбережениями (OTS) и Федеральную корпорацию страхования депозитов (FDIC).

FDIC занимается многими вещами, но одной из самых важных для банковских клиентов является страхование вкладов. FDIC страхует депозиты в банках на сумму до 250 000 долларов США на одного вкладчика в каждом застрахованном банке для каждой категории владения счетом. Это означает, что если ваш банк по какой-либо причине терпит неудачу, FDIC может помочь вам вернуть деньги на ваших счетах в пределах допустимых пределов.

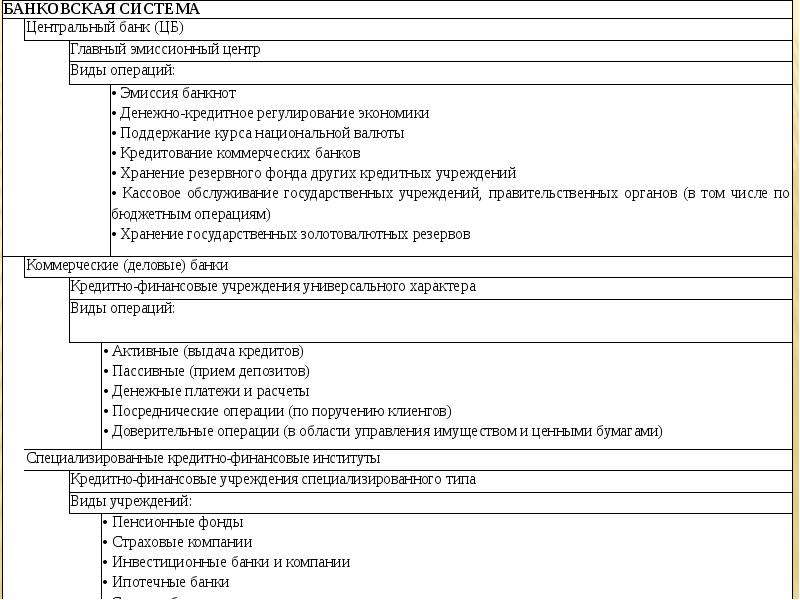

Типы банков

Банки не идентичны, и несколько разных типов банков обрабатывают финансовые операции.К ним относятся:

- Центральные банки

- Розничные банки

- Коммерческие банки

- Инвестиционные банки

- Теневые банки

- Ссудо-сберегательные ассоциации

- Кредитные союзы

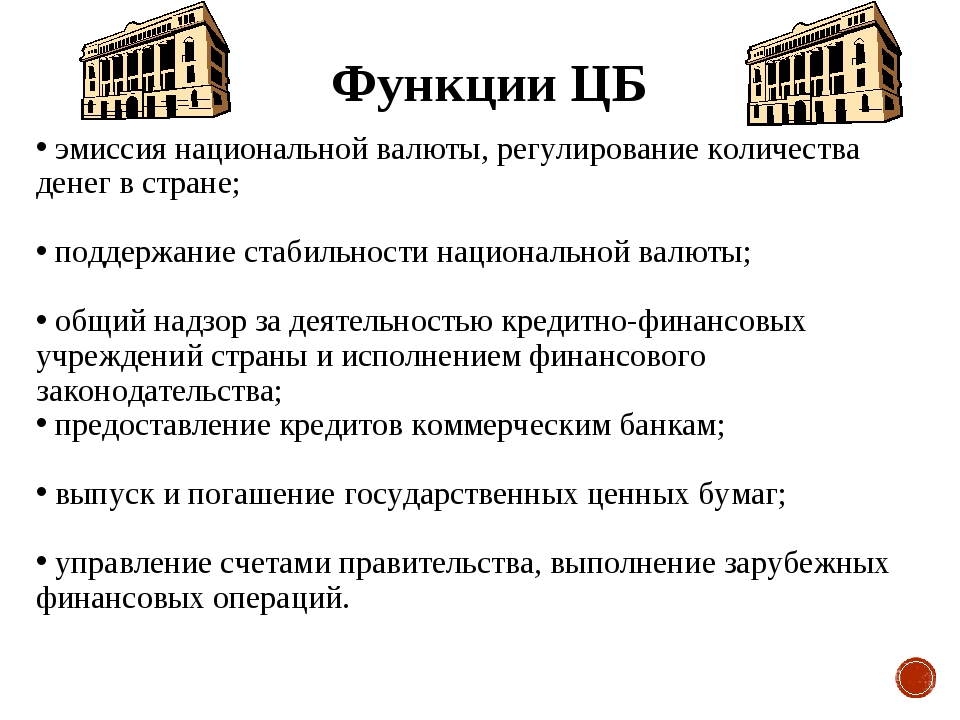

Центральные банки

Центральные банки управляют предложением денег для страны или группы стран. Эти банки несут ответственность за установление денежно-кредитной политики, наблюдение за движением валюты и установление базового уровня процентных ставок. В У.С., Федеральная резервная система — это центральный банк.

Розничные банки

Розничные банки, вероятно, то, что большинство людей думают о банковском деле. Эти банки предлагают кредиты, депозитные счета и другие банковские услуги для обычных клиентов. Розничные банки могут быть обычными учреждениями с филиалами или онлайн-банками.

Коммерческие банки

Коммерческие банки обычно обслуживают предприятия или корпорации, хотя они также могут обслуживать потребности отдельных банковских клиентов. Подобно розничным банкам, коммерческие банки также могут выдавать кредиты и предлагать депозитные счета и другие банковские услуги.

Подобно розничным банкам, коммерческие банки также могут выдавать кредиты и предлагать депозитные счета и другие банковские услуги.

Инвестиционные банки

Инвестиционные банки могут участвовать в торговле ценными бумагами, управлять счетами инвесторов или делать и то, и другое понемногу. Инвестиционный банк может выступать в качестве посредника для инвесторов, желающих вложить деньги на рынки, помогая с покупкой или продажей ценных бумаг. Они также могут дать инвестиционный совет клиентам.

Теневые банки

Теневые банки не похожи на традиционные банки с точки зрения того, что они делают или как они регулируются.Эти небанковские финансовые учреждения, как правило, не регулируются и в основном сосредоточены на инвестициях в кредитные и долговые инструменты. Страховые компании и хедж-фонды являются примерами теневых банковских учреждений.

Ссудо-сберегательные ассоциации

Ссудо-сберегательные ассоциации также не являются строго банками. Эти финансовые учреждения специализируются на оказании помощи людям в получении кредита на покупку дома или рефинансировании дома, который у них уже есть.

Эти финансовые учреждения специализируются на оказании помощи людям в получении кредита на покупку дома или рефинансировании дома, который у них уже есть.

Кредитные союзы

Кредитные союзы, иногда называемые кооперативными банками, предлагают многие из тех же услуг, что и традиционные розничные банки.Разница в том, что розничные банки обычно работают для получения прибыли, а кредитные союзы — нет. Кроме того, кредитные союзы обычно предъявляют требования к членству, которым клиенты должны соответствовать в качестве условия вступления. Кредитные союзы обычно не застрахованы FDIC, а застрахованы Национальной администрацией кредитных союзов (NCUA).

Чем занимаются банки

Банки в основном занимаются ссудой денег физическим лицам, предприятиям и другим организациям. Опять же, эти деньги поступают из объединенных депозитов других физических и юридических лиц.По сути, когда банк дает кому-то кредит, он берет взаймы у своих вкладчиков.

Банки также могут занимать деньги у других банков и Федеральной резервной системы. Межбанковское кредитование, то есть кредиты между банками, обычно осуществляется на краткосрочной основе. Эти кредиты служат важной цели: гарантировать, что банки могут выполнить требования Федеральной резервной системы по ликвидности. Эти требования помогают гарантировать, что у банков достаточно активов для управления спросом на снятие средств.

Межбанковское кредитование, то есть кредиты между банками, обычно осуществляется на краткосрочной основе. Эти кредиты служат важной цели: гарантировать, что банки могут выполнить требования Федеральной резервной системы по ликвидности. Эти требования помогают гарантировать, что у банков достаточно активов для управления спросом на снятие средств.

Федеральная резервная система может выдавать ссуды банкам и другим финансовым учреждениям для решения временных проблем с получением финансирования.Банки могут использовать этот вариант, если они не могут получить необходимые им кредиты через рынок межбанковского кредитования. По сравнению с этими кредитами Федеральная резервная система ссужает деньги банкам по более высокой процентной ставке.

Помимо заимствования и кредитования, банки также играют роль в передаче денежно-кредитной политики. Это связано с тем, как Федеральная резервная система управляет денежно-кредитной политикой в связи с экономическими сдвигами. Когда ФРС меняет денежно-кредитную политику, это обычно связано с одной из трех вещей: сдерживанием или поощрением экономического роста, управлением инфляцией или реакцией на изменение уровня безработицы.

Например, Федеральная резервная система может снизить процентные ставки , чтобы стимулировать потребительские кредиты и стимулировать экономический рост. В результате банки могут снизить процентные ставки по кредитам. Теоретически это побуждает больше людей брать кредиты, что поддерживает экономику. Компромисс заключается в том, что снижение ставок не ограничивается кредитами; банки также могут снизить ставки, которые они платят вкладчикам.

Точно так же, когда Федеральная резервная система повышает ставки, банки могут последовать их примеру и повысить ставки, которые они взимают по кредитам или предлагают по депозитным счетам.Это делает заимствование более дорогим, но также побуждает людей экономить деньги, поскольку они могут получать более высокую процентную ставку.

Типы банковских счетов

Потребители обычно рассматривают банки как места, где можно хранить деньги или как места, где можно занять деньги. Типы счетов, которые вы можете иметь в банке, могут включать:

- Проверка счетов

- Сберегательные счета

- Сертификат депозитных счетов

- Счета денежного рынка

- Кредитные карты

- Автокредит

- Ипотечные кредиты

- Студенческие кредиты

Текущий счет позволяет вам вносить деньги, оплачивать счета и совершать покупки, выписывая чеки или используя свою дебетовую карту. Обработка транзакций — еще одна важная задача для банков.

Обработка транзакций — еще одна важная задача для банков.

Когда вы проводите дебетовой картой или используете карту банкомата для снятия средств, эта транзакция должна быть одобрена вашим банком, прежде чем она может быть обработана. Банки также позволяют осуществлять электронные переводы через автоматизированную клиринговую палату или электронные переводы между физическими лицами, предприятиями и финансовыми учреждениями.

Сберегательные счета, депозитные счета и счета денежного рынка — все это варианты для сбережения денег. Эти счета могут приносить проценты вкладчикам, хотя каждый из них работает по-разному.

Например, сберегательные счетапозволяют откладывать деньги, которые вам не нужно тратить, сохраняя при этом их доступность. В зависимости от банка вы можете получить доступ к своим деньгам в отделении, банкомате или онлайн.

Счета CD — это срочные депозиты, по которым выплачиваются проценты в течение установленного периода. Общие сроки CD варьируются от 30 дней до 60 месяцев. Но можно найти диски со сроками до 10 или 20 лет. Как правило, чем дольше срок, тем выше процентная ставка, которую вы можете заработать. Банки могут взимать штраф за снятие денег с компакт-диска до истечения срока его погашения.

Но можно найти диски со сроками до 10 или 20 лет. Как правило, чем дольше срок, тем выше процентная ставка, которую вы можете заработать. Банки могут взимать штраф за снятие денег с компакт-диска до истечения срока его погашения.

Счета денежного рынка могут приносить проценты, как сберегательный счет, но предоставляют варианты вывода средств, аналогичные текущему счету. Например, вы можете выписывать чеки, снимать деньги в банкомате или совершать покупки с помощью дебетовой карты. Однако банки могут ограничивать количество снятия средств со сберегательных счетов и счетов денежного рынка каждый месяц.

Общие банковские сборы

Хотя банки могут выплачивать вкладчикам проценты, они также могут взимать с них комиссию для получения дохода.Наиболее распространенные сборы, которые вы можете заплатить банку, включают:

- Ежемесячная плата за обслуживание текущих счетов

- Ежемесячная плата за обслуживание сберегательных счетов или счетов денежного рынка

- Превышение комиссии за снятие средств со сберегательных счетов или счетов денежного рынка

- Штрафы за досрочное снятие средств для счетов CD

- Комиссия за овердрафт или нехватку средств

- Комиссия за снятие средств в банкомате (если вы используете банкомат вне сети)

- Плата за замену дебетовой карты

- Кассовые чеки, заверенные чеки и сборы за денежные переводы

Многих из этих сборов можно избежать, выбрав онлайн-банк, а не традиционный банк. Онлайн-банки, как правило, имеют более низкие накладные расходы, чем обычные банки, а это означает, что они могут передавать эти сбережения клиентам в виде более низких комиссий. По той же причине вы также можете найти более выгодные процентные ставки по депозитным счетам в онлайн-банках.

Онлайн-банки, как правило, имеют более низкие накладные расходы, чем обычные банки, а это означает, что они могут передавать эти сбережения клиентам в виде более низких комиссий. По той же причине вы также можете найти более выгодные процентные ставки по депозитным счетам в онлайн-банках.

Итог

При сравнении банков проверьте ассортимент предлагаемых продуктов и услуг, а также комиссии и процентные ставки, которые они платят или взимают за получение кредита. Кроме того, помните об удобстве, когда речь заходит о различных способах доступа к своим деньгам.

Банковская система: определение и типы — видео и расшифровка урока

Функции

Банковские системы выполняют несколько различных функций в зависимости от сети учреждений. Например, платежные и кредитные функции в коммерческих банках позволяют нам вносить средства и использовать наши текущие счета и дебетовые карты для оплаты наших счетов или совершения покупок. Они также могут помочь нам финансировать наши автомобили и дома.

Для сравнения, центральные банки или системы распределяют валюту и устанавливают политику, связанную с деньгами.Инвестиционные банки или системы проводят сделки или имеют дело с рынками капитала.

Многие банки являются коммерческими организациями с акционерами. Они получают прибыль, взимая больше процентов по кредитам и платя меньше процентов по депозитам. Например, банк может взимать процентную ставку 3,91% по 30-летней ипотеке с фиксированной процентной ставкой, но предлагать процентную ставку всего 0,15% по сберегательному счету в размере 100 000 долларов.

Типы

Итак, теперь, когда мы знаем, что такое банковская система и как она функционирует, давайте рассмотрим четыре типа банковских систем.

Коммерческие банки

Коммерческие банки , такие как общественные банки, принимают вклады и предлагают коммерческие и потребительские кредиты. В коммерческом банке вы можете открыть расчетный или сберегательный счет, подать заявку на получение кредита на покупку автомобиля или домовладения, перевести деньги или оплатить счета. Некоторые коммерческие банки также предлагают страховые, инвестиционные и пенсионные услуги. В то время как общественные и коммерческие банки обычно зарегистрированы штатом, в котором они ведут бизнес, некоторые из них могут быть застрахованы и контролироваться Федеральной корпорацией страхования депозитов (FDIC) и Федеральным резервным банком .

Некоторые коммерческие банки также предлагают страховые, инвестиционные и пенсионные услуги. В то время как общественные и коммерческие банки обычно зарегистрированы штатом, в котором они ведут бизнес, некоторые из них могут быть застрахованы и контролироваться Федеральной корпорацией страхования депозитов (FDIC) и Федеральным резервным банком .

Центральные и национальные банки

FDIC также страхует национальных банков , которые являются членами-инвесторами Федеральной резервной системы и зарегистрированы в Соединенных Штатах Америки. В отличие от местного коммерческого банка, они могут иметь филиалы в крупных городах и большинстве штатов. Национальные банки предлагают те же услуги, что и коммерческий банк, а также глобальные банковские услуги. В национальном банке вы также можете открыть счет денежного рынка или торговать облигациями и акциями.

Кредитные союзы

В отличие от коммерческих и национальных банков, кредитные союзы являются некоммерческими организациями, принадлежащими их членам и контролируемыми советом директоров. Многие кредитные союзы имеют ограничения на членство и открыты только для определенных лиц и членов их семей, например, для сотрудников определенных компаний, религиозных учреждений или школьных округов; члены профсоюзов или лица, служащие или уволившиеся из вооруженных сил. Кредитные союзы предлагают многие из тех же услуг, что и в коммерческих и национальных банках; счета до 250 000 долларов США застрахованы FDIC и Фондом страхования акций Национального кредитного союза (NCUSIF) .

Многие кредитные союзы имеют ограничения на членство и открыты только для определенных лиц и членов их семей, например, для сотрудников определенных компаний, религиозных учреждений или школьных округов; члены профсоюзов или лица, служащие или уволившиеся из вооруженных сил. Кредитные союзы предлагают многие из тех же услуг, что и в коммерческих и национальных банках; счета до 250 000 долларов США застрахованы FDIC и Фондом страхования акций Национального кредитного союза (NCUSIF) .

Инвестиционные банки

Инвестиционные банки несут ответственность за то, чтобы ваши деньги работали на корпоративном уровне. Некоторые из их инвестиционных операций могут включать в себя операции с товарами, иностранные сделки и ценные бумаги. Инвестиционные банки также могут участвовать в поглощениях и слияниях или торговле деривативами. Инвестиционные банки должны соблюдать все потребительские, федеральные и государственные правила.

Краткое содержание урока

Давайте повторим! Банковская система — это группа или сеть учреждений, предоставляющих финансовые услуги. К основным типам банковских систем относятся те, которые состоят из коммерческих, национальных и инвестиционных банков, и кредитные союзы также могут быть частью банковской системы. Функция банковской системы зависит от типа банков в ее сети.

К основным типам банковских систем относятся те, которые состоят из коммерческих, национальных и инвестиционных банков, и кредитные союзы также могут быть частью банковской системы. Функция банковской системы зависит от типа банков в ее сети.

Функции коммерческой банковской системы могут включать в себя прием депозитов, одобрение кредитов, предоставление текущих и сберегательных счетов, а также предоставление услуг по кредитным и дебетовым картам. Эти функции также можно найти в центральных и национальных банках , которые также распределяют валюту и устанавливают денежно-кредитную политику. Инвестиционные банки обрабатывают товары, сделки с производными инструментами, иностранные сделки и ценные бумаги.

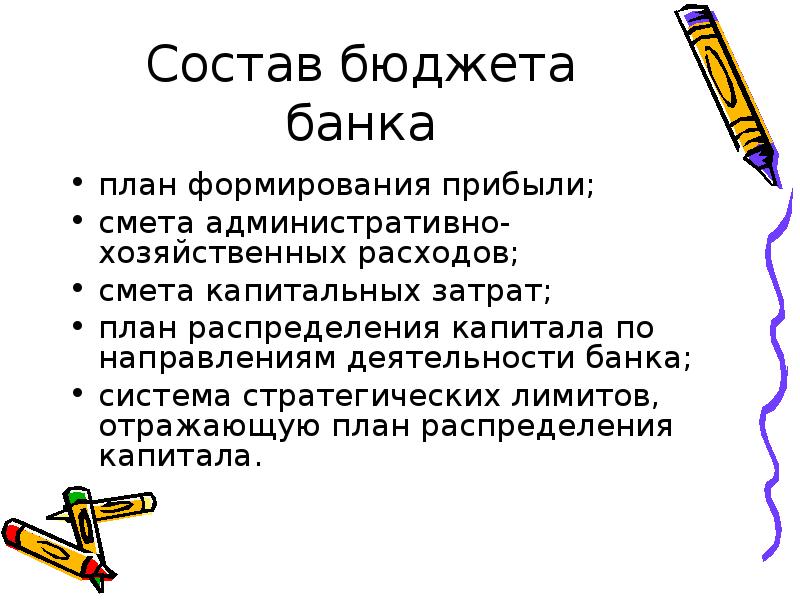

Планирование эффективности в банках на JSTOR

Абстрактный Планирование, координация и контроль над предприятием более крупного размера выходит за рамки полномочий любого лица или группы лиц наверху. Тогда становится необходимым, чтобы процесс управления опирался на концепции научного управления. Этого не произошло даже в крупных банках; в результате банки имеют тенденцию превращаться в губчатые организации, где давление, оказываемое в любой точке, уменьшается по мере того, как оно проходит через различные организационные уровни, каждый уровень действует как губка, чтобы поглотить часть давления.Нынешний процесс планирования в банках увековечивает эту ситуацию. В лучшем случае бизнес-планирование после моды происходит в головном офисе. В начале года исполнительный директор решает, что банк должен увеличить свои депозиты на «х» процентов. Это достигается путем экстраполяции исторических темпов роста депозитов в банке и банковской системе в целом. В качестве меры чрезмерной осторожности банкиров добавляется подушка безопасности до того, как будет достигнута целевая цифра увеличения на «х» процентов.Затем это распределяется между региональными руководителями банка. Руководители регионов в свою очередь распределяют задание по подконтрольным им филиалам.

Тогда становится необходимым, чтобы процесс управления опирался на концепции научного управления. Этого не произошло даже в крупных банках; в результате банки имеют тенденцию превращаться в губчатые организации, где давление, оказываемое в любой точке, уменьшается по мере того, как оно проходит через различные организационные уровни, каждый уровень действует как губка, чтобы поглотить часть давления.Нынешний процесс планирования в банках увековечивает эту ситуацию. В лучшем случае бизнес-планирование после моды происходит в головном офисе. В начале года исполнительный директор решает, что банк должен увеличить свои депозиты на «х» процентов. Это достигается путем экстраполяции исторических темпов роста депозитов в банке и банковской системе в целом. В качестве меры чрезмерной осторожности банкиров добавляется подушка безопасности до того, как будет достигнута целевая цифра увеличения на «х» процентов.Затем это распределяется между региональными руководителями банка. Руководители регионов в свою очередь распределяют задание по подконтрольным им филиалам. В результате бизнес-планированию в банках не хватало дисциплинированной методологии, логической системы и точного определения терминов. Отсутствует планирование ресурсов, связанных с программами расширения филиалов. Каждый новый филиал открывается в кризис. Планирование депозитов и авансов также ограничивается тем, что необходимо сделать, а не тем, как планы должны быть достигнуты.В данной статье обсуждается применение комплексного подхода к планированию эффективности в банках.

В результате бизнес-планированию в банках не хватало дисциплинированной методологии, логической системы и точного определения терминов. Отсутствует планирование ресурсов, связанных с программами расширения филиалов. Каждый новый филиал открывается в кризис. Планирование депозитов и авансов также ограничивается тем, что необходимо сделать, а не тем, как планы должны быть достигнуты.В данной статье обсуждается применение комплексного подхода к планированию эффективности в банках.

«Экономический и политический еженедельник», издаваемый в Мумбаи, является индийским учреждением, пользующимся мировой репутацией за выдающиеся достижения в области независимых исследований и критических исследований. Впервые опубликованный в 1949 г. как Economic Weekly, а с 1966 г. как Economic and Political Weekly, EPW, как этот журнал широко известен, занимает особое место в интеллектуальной истории независимой Индии.На протяжении более пяти десятилетий EPW остается уникальным форумом, который неделю за неделей собирает ученых, исследователей, политиков, независимых мыслителей, членов неправительственных организаций и политических активистов для дебатов, охватывающих экономику, политику, социологию, культуру, окружающую среду. и многие другие дисциплины.

и многие другие дисциплины.

Впервые опубликованный в 1949 г. как Economic Weekly, а с 1966 г. как Economic and Political Weekly, EPW, как широко известен журнал, занимает особое место в интеллектуальной истории независимой Индии.На протяжении более пяти десятилетий EPW остается уникальным форумом, который неделю за неделей собирает ученых, исследователей, политиков, независимых мыслителей, членов неправительственных организаций и политических активистов для дебатов, охватывающих экономику, политику, социологию, культуру, окружающую среду. и многие другие дисциплины.

Учреждение OCC и Национальной банковской системы

Президент Линкольн признал, что ненадежные бумажные деньги и неадекватные кредиты создают проблемы.Вместе со своим министром финансов Сэлмоном П. Чейзом он задумал национальную банковскую систему и Управление валютного контролера для ее регулирования и надзора.

25 февраля 1863 года президент Линкольн подписал Закон о национальной валюте. Закон учредил Управление валютного контролера (OCC), на которое возложена ответственность за организацию и управление системой банков, зарегистрированных на национальном уровне, и единой национальной валютой.В июне 1864 года в закон были внесены существенные поправки, и он стал известен как Закон о Национальном банке. Измененный и дополненный на протяжении многих лет, Закон о Национальном банке и сегодня продолжает обеспечивать базовую структуру управления национальной банковской системой.

Президент Линкольн с министром финансов Сэлмоном П. Чейзом

С помощью Закона о Национальном банке Конгресс стремился достичь как краткосрочных, так и долгосрочных целей. Одной из важнейших целей было получение наличных денег, отчаянно необходимых для финансирования и ведения Гражданской войны.После того, как потенциальные организаторы национального банка представили бизнес-план и одобрили его в OCC, они были обязаны приобрести процентные государственные облигации США на сумму, равную одной трети их оплаченного капитала. Миллионы столь необходимых долларов потекли в казну таким образом.

Миллионы столь необходимых долларов потекли в казну таким образом.

Но национальная банковская система также была предназначена для достижения долгосрочных экономических целей. В соответствии с новой системой купленные облигации должны были быть депонированы в Казначействе, где они хранились в качестве обеспечения нового вида бумажных денег: национальной валюты.Эти банкноты, носящие название национального банка-эмитента и подписи его должностных лиц, в остальном были идентичны по дизайну, размеру и цвету. Любой, кто владел банкнотой национального банка, мог предъявить ее для погашения золотой или серебряной монетой в банке-эмитенте или в резервных банках по всей стране. Если по какой-либо причине банк-эмитент не мог удовлетворить спрос на погашение наличными, система была создана таким образом, чтобы правительство могло продавать облигации банка и напрямую расплачиваться с держателями банкнот.

Как только принятие и хранение национальной валюты стало практически безрисковым, она завоевала общественное доверие и стала обращаться по всей стране. Это представляло собой заметное улучшение по сравнению с денежной массой до Гражданской войны, которая включала тысячи различных видов бумажных денег, выпущенных местными банками, безудержную фальшивомонетничество, хроническую неопределенность в отношении стоимости бумажных денег и, как результат, трудности с проведением частных операций. бизнес. Через более упорядоченную национальную денежную и банковскую систему Конгресс стремился способствовать экономическому росту и процветанию, а также более сильному чувству американского национализма.

Это представляло собой заметное улучшение по сравнению с денежной массой до Гражданской войны, которая включала тысячи различных видов бумажных денег, выпущенных местными банками, безудержную фальшивомонетничество, хроническую неопределенность в отношении стоимости бумажных денег и, как результат, трудности с проведением частных операций. бизнес. Через более упорядоченную национальную денежную и банковскую систему Конгресс стремился способствовать экономическому росту и процветанию, а также более сильному чувству американского национализма.

Вскоре после начала 20-го века в стране была принята новая денежная система, основанная на банкнотах Федерального резерва, которые были обязательствами правительства, а не отдельных банков. С этим изменением национальная валюта утратила свое значение, и миссия OCC все больше сосредоточивалась на безопасности и надежности национальных банков.

Пристальный взгляд

Туми: я никогда не видел кандидата с более радикальными идеями

18 ноября 2021 г.

«Ее идеи можно сравнить с социалистическим манифестом американских финансовых служб»

Вашингтон, Д.С. – В своем вступительном заявлении на сегодняшних слушаниях в Банковском комитете Сената США Член рейтинга Пэт Туми (республиканец от штата Пенсильвания) особо отметил профессора Сауле Омарову, Кандидат президента Байдена на пост контролера денежного обращения, долгая история продвижение идей, которые она сама называет «радикальными». Среди этих идей ее предложения «эффективно положить конец банковскому делу», как мы его знаем, банки в «франчайзи» ФРС, направлять кредиты на то, что она считает «производственное использование в национальной экономике» и позволяют ФРС устанавливать цены на таких как продукты питания, заработная плата и энергия.

Рейтинг

Замечания члена Туми, подготовленные к доставке:

Спасибо

вы, господин Председатель.

У меня есть

читал различные работы профессора Омаровой и смотрел видео с ее выступлениями. Я не сомневаюсь, что она умный, знающий и опытный юрист.

профессор.

Я не сомневаюсь, что она умный, знающий и опытный юрист.

профессор.

Мой

озабоченность профессора Омаровой связана с ее долгой историей продвижения идей, которые она

сама описывает себя как «радикальную».Я согласен, что они радикальны. Но я бы также

назвать их социалистическими. На самом деле, я никогда не видел более радикального кандидата на

быть федеральным регулятором.

Давайте

рассказать о некоторых радикальных идеях проф. Омаровой. Для начала она хочет

«фактически« положить конец банковскому делу », как мы его знаем». Что это обозначает? Ну, она

сказал нам.

В

«The People’s Ledger», статья, которую она опубликовала в прошлом месяце, в которой она изложила свои

план национализации розничного банковского обслуживания.Согласно ее плану, «счета в центральном банке

полностью заменить, а не сосуществовать с частными банковскими депозитами».

В

Другими словами, у вас не может быть счета в местном банке. Ваш

деньги будут храниться правительством в Федеральной резервной системе.

Ваш

деньги будут храниться правительством в Федеральной резервной системе.

Бесчисленное количество

Американцы были возмущены недавними планами демократов относительно IRS, чтобы получить их

данные личного банковского счета. Представьте их реакцию на то, что

Правительство фактически завладело их банковскими счетами.

проф.

У Омаровой также есть предложение контролировать денежную массу через эти

отдельных учетных записей FedAccounts, включая, при необходимости, «внедрение условных

денежно-кредитной политики путем дебетования» этих счетов. Для тех из нас, кто не

бухгалтеры, дебетование означает вычитание.

Это,

она допускает, может быть «воспринимается как правительство, «забирающее» у людей

Деньги.» Думаю, я знаю почему — потому что это правительство отнимает у людей

Деньги.

проф.

План Омаровой разрушит все банки, но особенно общественные, которые

полагаются на прием депозитов для ссуды денег местным предприятиям и жителям. Что произойдет с этими банками в соответствии с планом профессора Омаровой объявить их вне закона?

Бизнес модель?

Что произойдет с этими банками в соответствии с планом профессора Омаровой объявить их вне закона?

Бизнес модель?

Согласно

к «Народной бухгалтерской книге», профессор Омарова могла бы позволить этим местным банкам

продолжать существовать, но только в качестве «франчайзи» правительства, если они

за лицензию на «управление физическими отделениями и банкоматами от имени ФРС.Я

видеть.

Кроме

что проф. Омарова откажет этим банкам в их источнике финансирования — депозитах. И