Зачем нужны виртуальные карты?

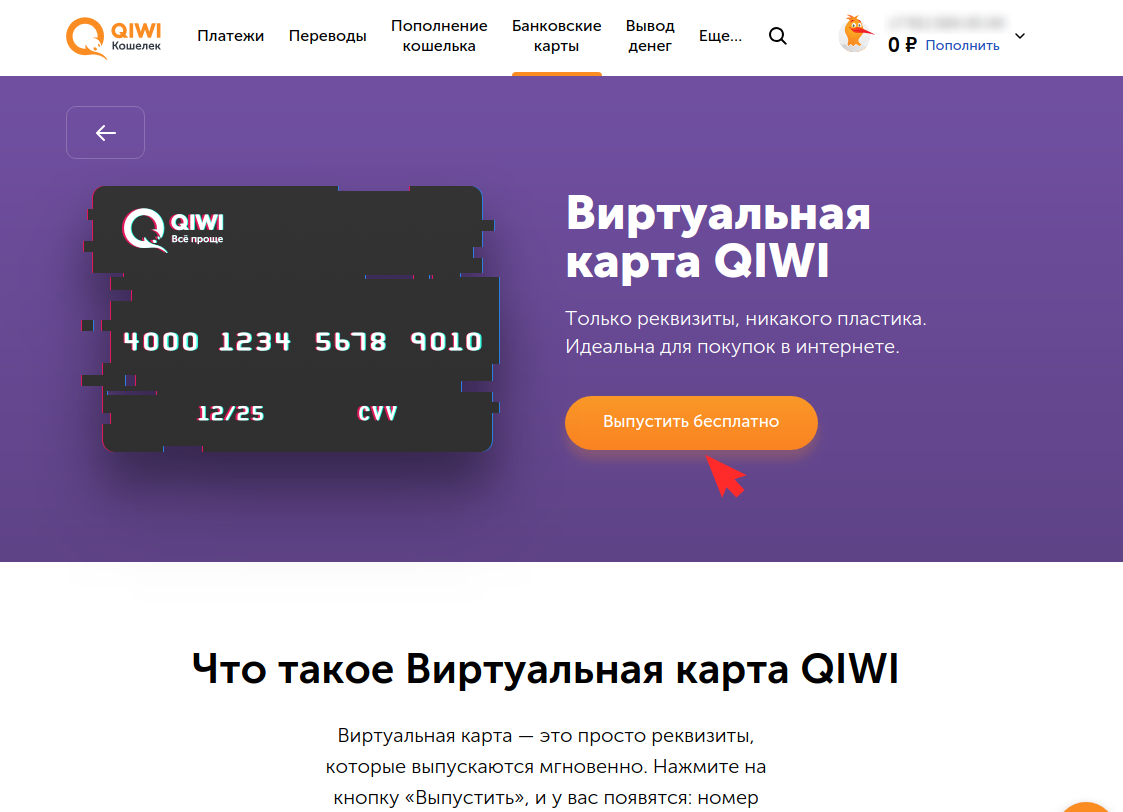

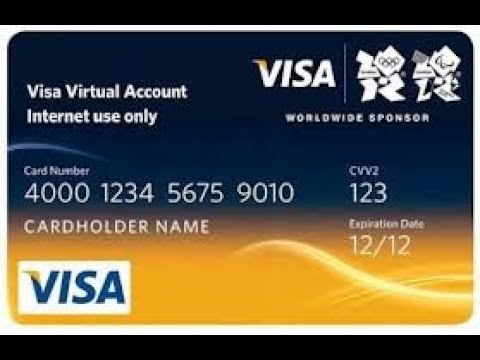

Виртуальная дебетовая карта представляет собой современный платёжный инструмент, часто не привязанный к физическому носителю — пластику. По ней можно расплачиваться как в сети интернет, совершая онлайн-покупки, так и в местах традиционной торговли, ресторанах, гостиницах, аэропортах и т. д. при помощи смартфона. Каждая виртуальная карта имеет основные параметры: номер, срок действия, имя пользователя, трёхзначный код CVV2 или CVC2. Такой банковский продукт всегда принадлежит одной из платёжных систем, зачастую — VISA и MasterCard. Срок действия карты может варьироваться от 1–3 месяцев до 2 лет. Получить платёжный инструмент можно, не выходя из дома: достаточно воспользоваться услугой интернет-банкинга. Виртуальные дебетовые карты выпускает большинство современных банков, в том числе Сбербанк, Альфа-Банк, Тинькофф и ВТБ 24.

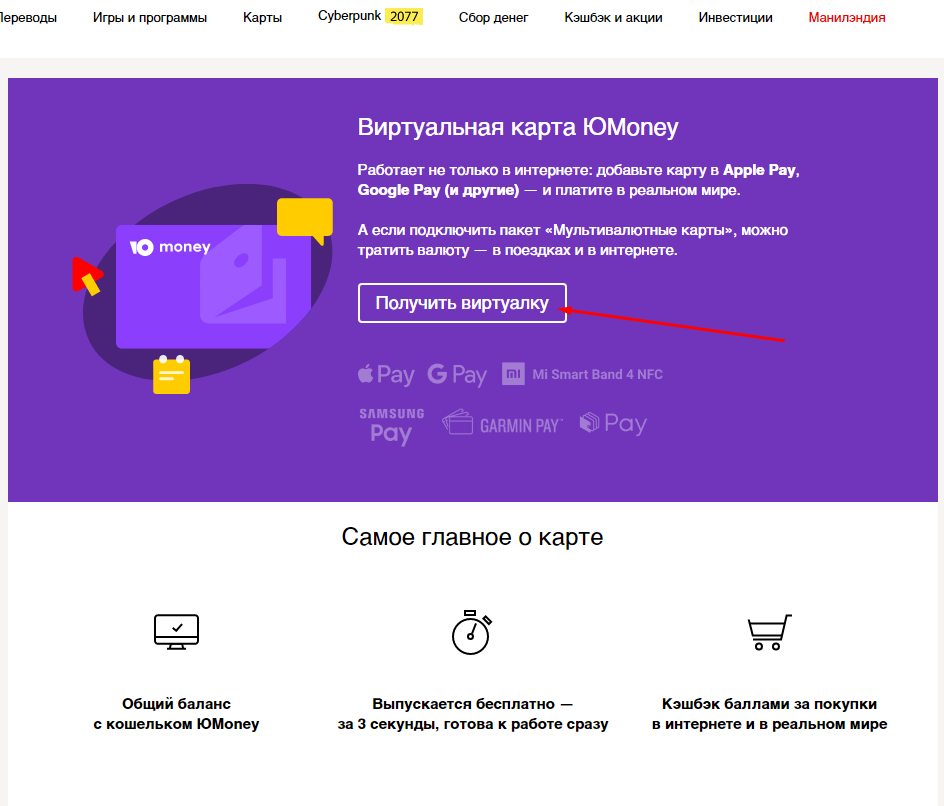

Основным преимуществом виртуальной банковской карты перед её пластиковым аналогом является удобство использования. Сегодня практически любой смартфон оборудован технологиями для бесконтактной оплаты: NFC и встроенный чип позволяют владельцу девайса расплачиваться за покупку, приложив устройство к POS-терминалу.

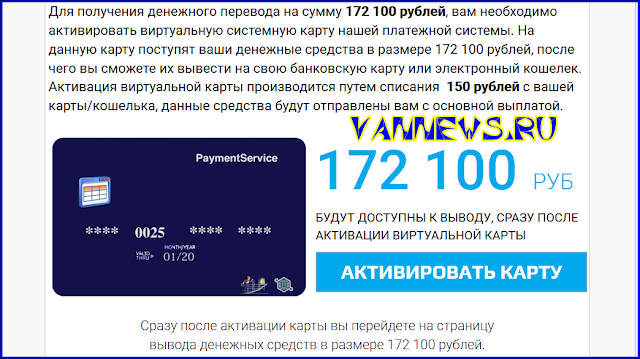

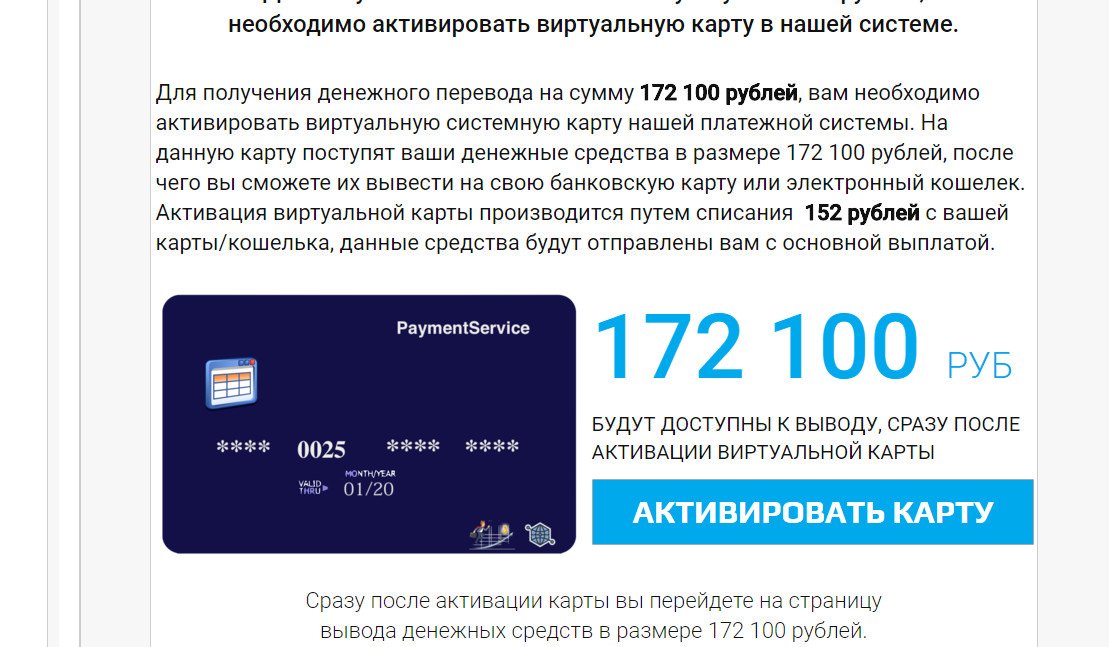

Виртуальную дебетовую карту очень сложно подделать: мошенники не смогут подглядеть её реквизиты, чего не скажешь о традиционном «пластике». Для онлайн-покупок действует система двухфакторной аутентификации: для завершения транзакции пользователь должен будет ввести проверочный код из SMS-сообщения. Стоит опасаться так называемых «фишинговых» ссылок, которые собирают персональные данные: мошенники создают копии известных сайтов, заменяя символы и буквы в наименовании адреса. В результате им достаются не только деньги доверчивых пользователей, но и информация об их картах. Эксперты обнаружили более 300 клонов площадки AliExpress, а неточных копий насчитывается больше 1 000. В остальном же данный инструмент выигрывает как в плане удобства, так и в плане безопасности.

Стоит опасаться так называемых «фишинговых» ссылок, которые собирают персональные данные: мошенники создают копии известных сайтов, заменяя символы и буквы в наименовании адреса. В результате им достаются не только деньги доверчивых пользователей, но и информация об их картах. Эксперты обнаружили более 300 клонов площадки AliExpress, а неточных копий насчитывается больше 1 000. В остальном же данный инструмент выигрывает как в плане удобства, так и в плане безопасности.

Виртуальная карта — Современные банковские цифровые технологии

Виртуальная карта – это банковская платежная карта, которая предназначена исключительно для осуществления платежей в Интернете. Представляет собой данные реквизитов банковской карты, необходимые для осуществления оплаты товаров и услуг в Интернете.

Виртуальная карта выпускается без физического носителя в электронном виде. Однако банк-эмитент может изготавливать для клиентов пластиковые карты с нанесёнными на них реквизитами виртуальных карт без ряда атрибутов обычных банковских карт: магнитная полоса или чип, голограмма, подпись держателя. Это не позволяет использовать виртуальные карты для оплаты покупок в обычных магазинах или для снятия наличных в банкомате.

Это не позволяет использовать виртуальные карты для оплаты покупок в обычных магазинах или для снятия наличных в банкомате.

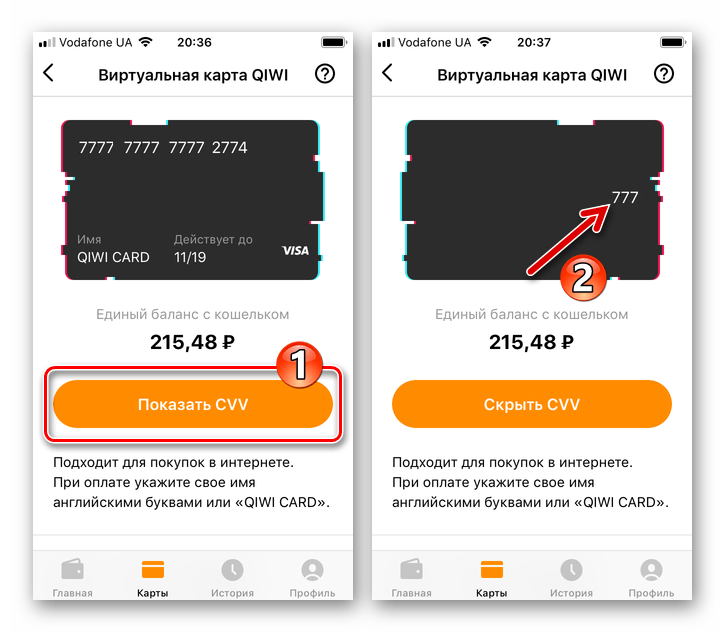

Реквизиты, которые указываются на виртуальных картах:

- Номер карты

- Срок окончания действия карты: месяц и год

- Код безопасности CVV2/CVC2 — трёхзначный цифровой код, который у обычных пластиковых банковских карт печатается на обратной стороне карты

- Имя держателя карты — указывается по желанию владельца.

Характеристики виртуальных карт

Как и другие банковские продукты, виртуальные карты характеризуются множеством свойств, среди них:

- Принадлежность платёжной системе: обычно VISA или MasterCard

- Тип счёта: кредитная, дебетовая, предоплаченная

- Наличие или отсутствие физического носителя (пластиковой карты)

- Продолжительность срока действия: для карт без физического носителя обычно от 1 до 3 месяцев, для «пластиковых» виртуальных карт — от 6 месяцев до 2-х лет

- Может выпускаться как в дополнение к действующей основной банковской карте, так и самостоятельно

- Имеет определенную стоимость выпуска и обслуживания

- Различные способы заказа и получения реквизитов карты

- Существует определенное время ожидания между подачей заявки и получением реквизитов карты

- Имеются ограничения на размер баланса карты, лимиты операций по карте

- Возможность дополнительного пополнения баланса карты после её выпуска.

Преимущества виртуальных карт:

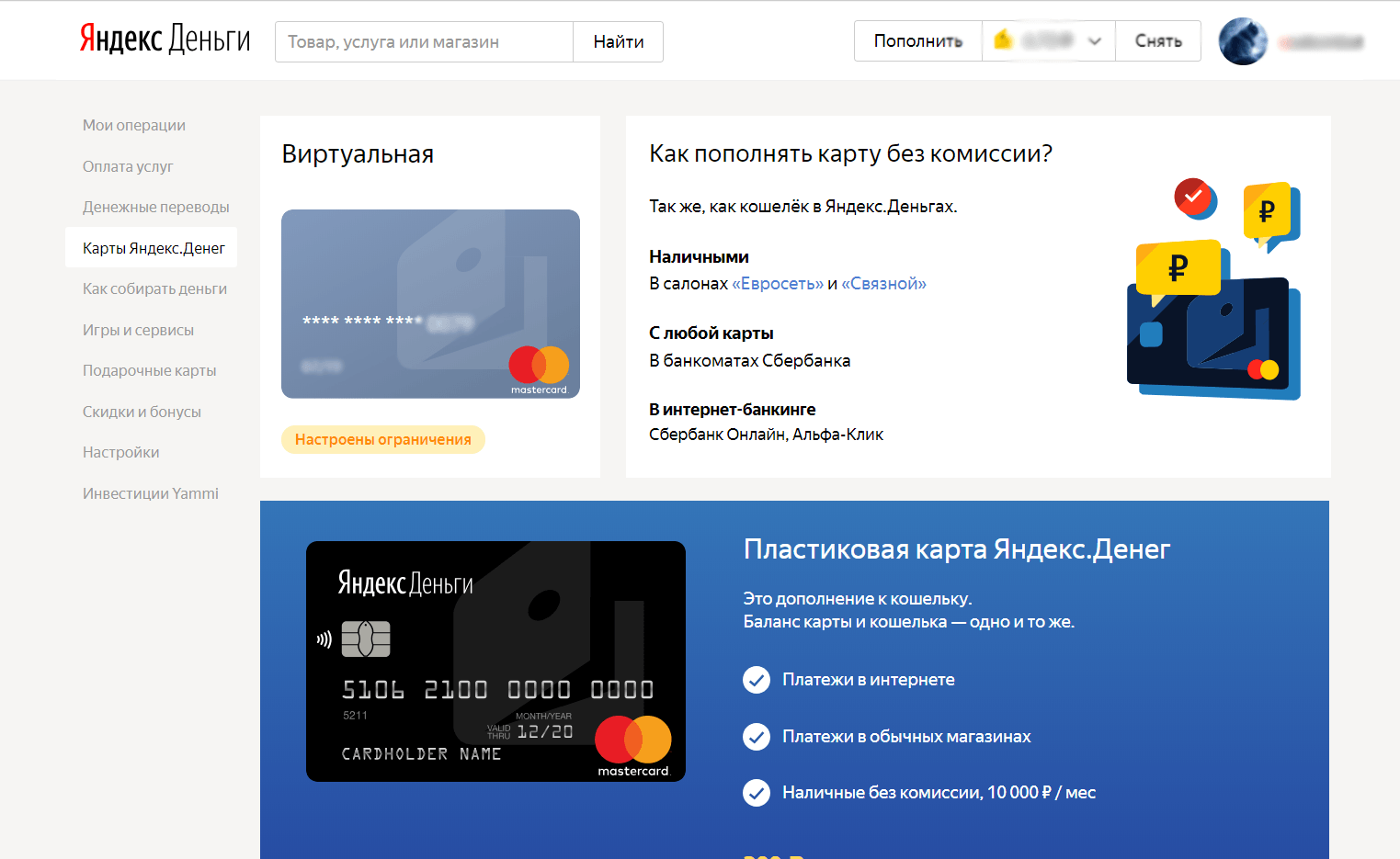

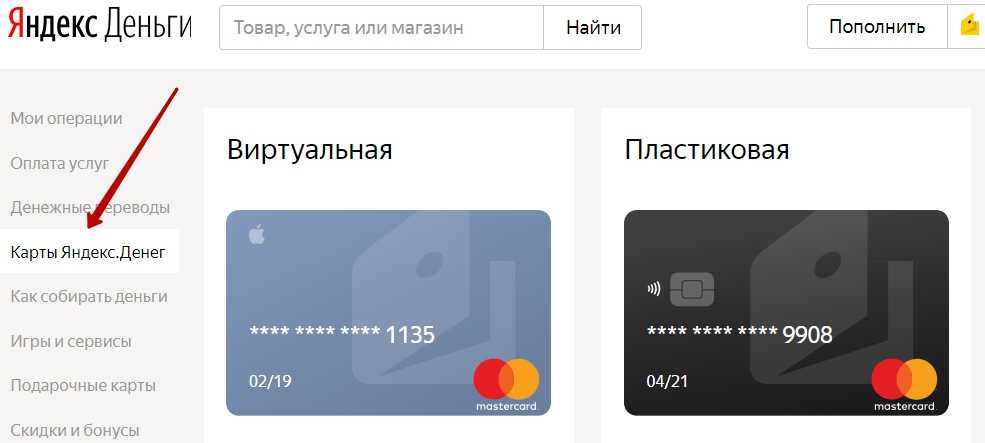

- Универсальность. Виртуальные платёжные карты — универсальный способ оплаты покупок в интернет-магазинах по всему миру. Этим они отличаются от небанковских (электронных) платёжных систем. Например, российские WebMoney и Яндекс.Деньги работают, в основном, на российских веб-сайтах

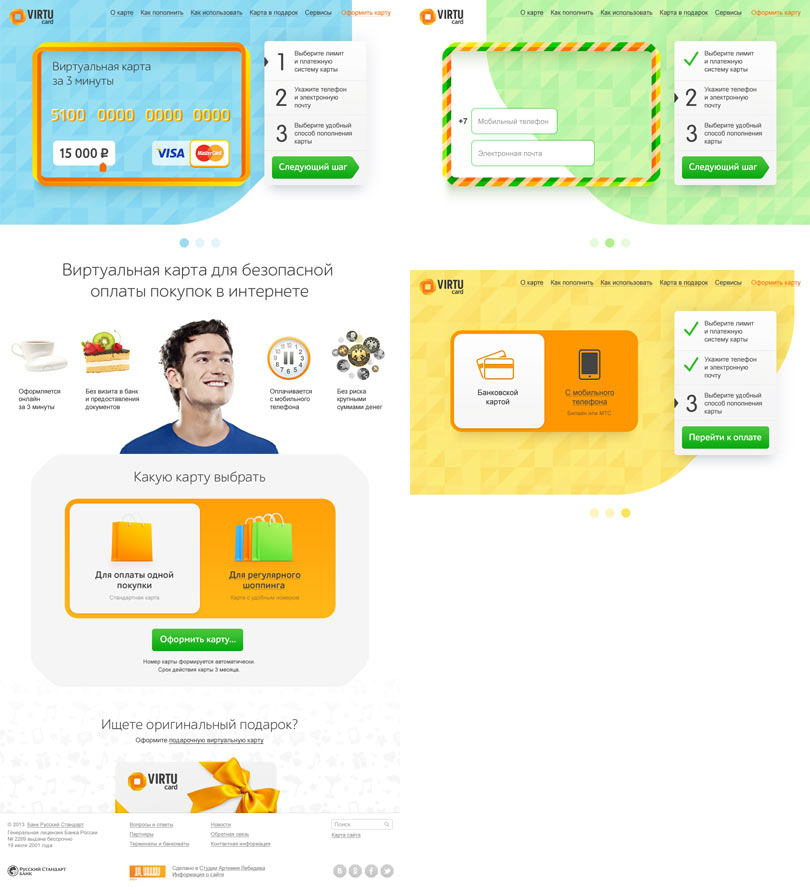

- Удобство получения. Выпуск виртуальной карты может осуществляться без личного визита клиента в банк — через Интернет, сеть банкоматов или мобильную связь. При отсутствии физического носителя клиент может получить реквизиты виртуальной карты практически без задержки, непосредственно в момент обращения

- Безопасность. Использование виртуальных карт позволяет избежать риска, связанного с передачей реквизитов банковских карт через Интернет. Клиент может заказать выпуск виртуальной карты с минимально необходимым балансом, достаточным для единственного платежа. С такой карты не удастся похитить сколько-нибудь значительную сумму денег

- Анонимность.

Виртуальная карта может быть дебетовой, кредитной или предоплаченной. Предоплаченные карты отличаются тем, что не требуют заключения договора банковского счёта (вклада). Поэтому имя держателя предоплаченной карты не является её обязательным реквизитом

Виртуальная карта может быть дебетовой, кредитной или предоплаченной. Предоплаченные карты отличаются тем, что не требуют заключения договора банковского счёта (вклада). Поэтому имя держателя предоплаченной карты не является её обязательным реквизитом - Расширение доступности электронной коммерции. В настоящее время наиболее распространёнными картами в странах СНГ являются VISA Electron и Cirrus/Maestro. Они позволяют снимать деньги в банкоматах, однако сеществует множество ограничений на их использование с целью оплаты через Интернет. Держатели таких карт, а также те, у кого вообще нет банковских карт, могут использовать виртуальные карты как доступную альтернативу открытию более дорогих в обслуживании банковских карт категории Classic.

Недостатки виртуальных карт:

- Невозможность использования в обычных магазинах и банкоматах

- Ограничения, накладываемые банками-эмитентами: лимиты платежей, ограниченный срок действия

В настоящее время в Беларуси эмитируются два вида виртуальных карт — VISA Virtuon и MasterCard Virtual.

Виртуальные карты действительно оказываются дешевле. Выбор карты зависит только от нужного функционала.

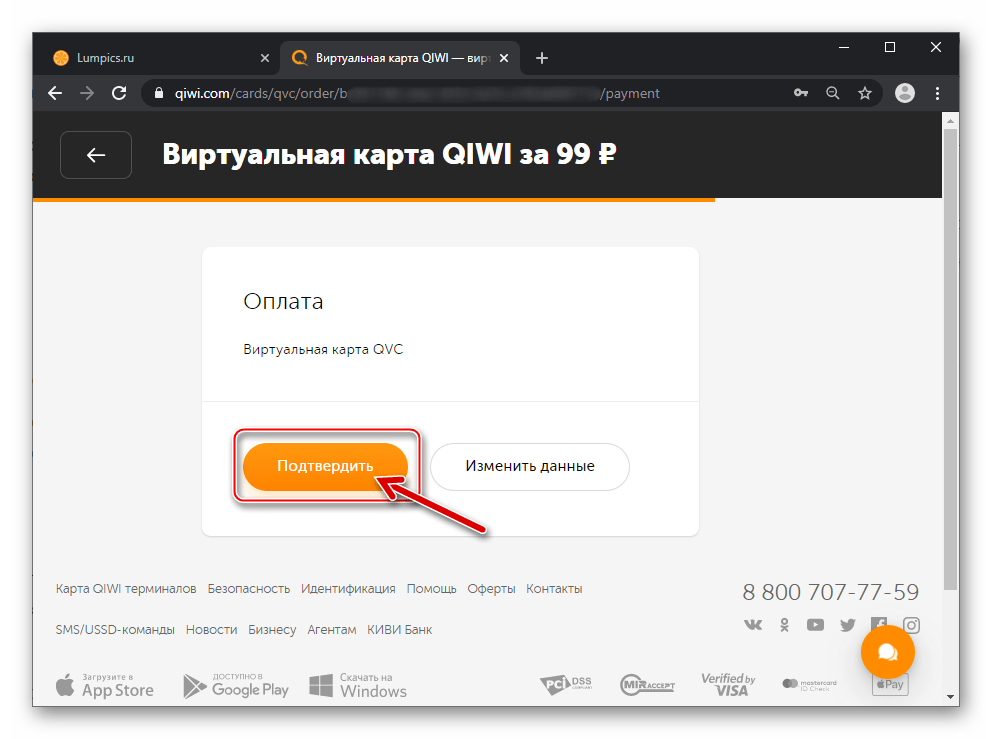

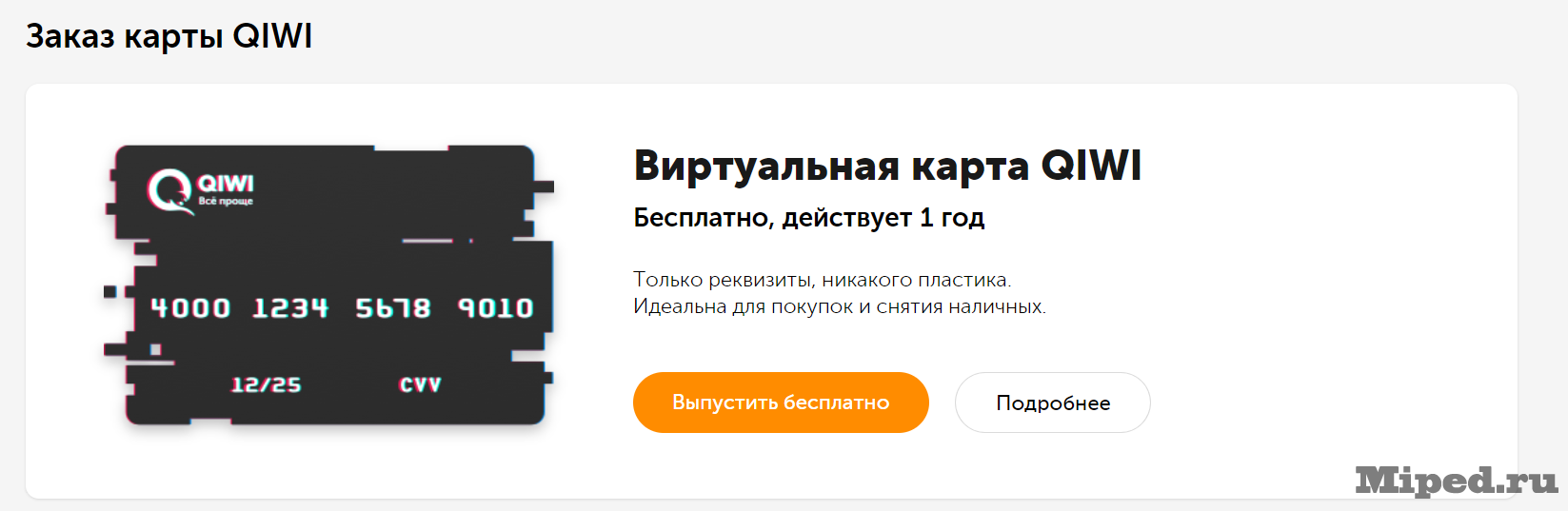

Виртуальная карта госуслуг

Внимание! Вы используете устаревшую версию Internet Explorer (6.0)Чтобы использовать все возможности сайта, загрузите и установите один из этих браузеров:

Оплата любых услуг

Виртуальной картой Госуслуг можно оплачивать любые платежи на Портале uslugi.tatarstan.ru и в мобильном приложении «Услуги РТ», а также совершать покупки в сети Интернет

Удобное пополнение

Виртуальную карту Госуслуг можно пополнить переводом средств с любой банковской карты на Портале, а также безналичным способом на Инфоматах «Электронный Татарстан»

Простое управление

Информация о платежах по Виртуальной карте Госуслуг и сервисы управления картой доступны в Личном кабинете на Портале

Безопасные платежи

Использование Виртуальной кары Госуслуг при совершении платежей в Интернете позволяет сохранить в тайне данные основной банковской карты, не рискуя денежными средствами на ней

Основные параметры

Срок действия1 год

Максимальный лимит средств на карте15 000 ₽

Общая сумма операций по карте в течение календарного месяца Виртуальная карта Госуслуг не имеет материального носителя, но содержит все реквизиты, необходимые для осуществления платежей на Портале и в Интернете.

Номер карты и срок ее действия будут сохранены в Вашем личном кабинете, а код безопасности (CVC2/CVV2) для осуществления платежей будет отправлен SMS-сообщением на Ваш номер телефона.

Карта выпускается на Портале в течение нескольких минут.

Выпуск и обслуживание карты осуществляется бесплатно.

Ознакомиться с договором по выпуску и обслуживанию Виртуальной карты Госуслуг, правилами пользования и тарифами ПАО «АК БАРС» БАНК можно здесь.

Комиссия

Комиссия при безналичном пополнении на Портале: – на сумму до 5000 ₽ – 0.5%

– на сумму 5000 ₽ и более – 0%

Важно! При пополнении Виртуальной карты Госуслуг также может взиматься комиссия банком, выпустившим карту,

с которой осуществляется списание денежных средств. Пожалуйста, ознакомьтесь с правилами и тарифами Вашего банка.

Пожалуйста, ознакомьтесь с правилами и тарифами Вашего банка.

Вы можете получить остаток денежных средств способом, предусмотренным договором, спустя 30 календарных дней с момента истечения срока действия карты или блокировки карты. Для этого необходимо обратиться в одно из отделений ПАО «АК БАРС» БАНК для заполнения заявления и предъявить документ, удостоверяющий личность, а также назвать номер карты.

Перевыпустить карту можно через Личный кабинет на Портале.

Виртуальная карта теснит пластик | ComNews

Доля выпускаемых в digital-каналах дебетовых СберКарт в Сбербанке в 2021 г. выросла до 36%. В банке ожидают, что к концу 2023 г. спрос преодолеет рубеж 50%. По статистике Сбера, за пластиковой картой обращаются лишь 7% из тех, кто выбрал цифровой вариант выпуска карты. В банке говорят, что никаких отличий у виртуальной СберКарты от пластиковой нет: ей можно расплачиваться, совершать переводы и снимать наличные.

«Сбер последователен в выполнении своей ESG-стратегии. Сокращение количества выпускаемых пластиковых карт — долгоиграющий экологический тренд, и мы видим, что клиенты осознанно выбирают предлагаемую возможность. Помимо прочего, это удобно. Теперь нет необходимости ждать, когда пластик будет выпущен. Цифровая карта сразу готова к использованию и обладает всеми преимуществами классической. Да и потерять ее гораздо труднее», — прокомментировал Игорь Ковалев, директор дивизиона «Кошелек клиента».

Управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков уверен, что взаимоотношения клиента с банком все больше (если не полностью) будут уходить не просто в онлайн, а фактически в мобайл. «Наш банк — это главным образом приложение в смартфоне клиента. Пандемия показала, что практически любой финансовый вопрос можно решить, не выходя из дома. Спрос на простые и мгновенные операции в банковских приложениях будет только расти, — утверждает Андрей Спиваков. — Это будет стимулировать более быстрый отказ не только от бумажного документооборота, включая классические банковские договоры, приходные и расходные ордера, банкоматные чеки и т.д., но и от «физического» носителя денег. Например, кредитная карта как форм-фактор в виде кусочка пластика точно умрет, она, по большому счету, уже находится на излете. Мы это видим по галопирующему росту выпуска виртуальных карт, которые в виде токена интегрируются буквально одним кликом. Эта технология существует уже несколько лет. Она есть в мобильном приложении практически любого банка, и в нашем, конечно, тоже. В настоящее время у нас наблюдается экспоненциальный рост количества таких виртуальных операций. И мы ожидаем, что этот тренд будет актуален еще несколько лет. А паритет между физическими и виртуальными кредитными картами наступит как раз в 2022 г. Далее в течение еще пары лет физические носители кредитов потеряют актуальность. Останется максимум 15% клиентов, которые захотят иметь такую карту в виде красивого аксессуара».

— Это будет стимулировать более быстрый отказ не только от бумажного документооборота, включая классические банковские договоры, приходные и расходные ордера, банкоматные чеки и т.д., но и от «физического» носителя денег. Например, кредитная карта как форм-фактор в виде кусочка пластика точно умрет, она, по большому счету, уже находится на излете. Мы это видим по галопирующему росту выпуска виртуальных карт, которые в виде токена интегрируются буквально одним кликом. Эта технология существует уже несколько лет. Она есть в мобильном приложении практически любого банка, и в нашем, конечно, тоже. В настоящее время у нас наблюдается экспоненциальный рост количества таких виртуальных операций. И мы ожидаем, что этот тренд будет актуален еще несколько лет. А паритет между физическими и виртуальными кредитными картами наступит как раз в 2022 г. Далее в течение еще пары лет физические носители кредитов потеряют актуальность. Останется максимум 15% клиентов, которые захотят иметь такую карту в виде красивого аксессуара».

В 2021 г. ВТБ выпустил для клиентов почти 1,5 млн цифровых кредитных и дебетовых карт — в четыре раза больше, чем в 2020 г. «По нашим оценкам, к 2023 г. в цифровом виде будет выпускаться около 40% дебетовых карт в розничном сегменте, а через год на виртуальные карты может приходиться половина розничной эмиссии. Росту спроса на цифровые карты способствует в первую очередь развитие инфраструктуры токенизированных платежей и Pay-сервисов, благодаря которым быстрая оплата товаров и услуг с помощью смартфонов уже стала привычной для россиян: сегодня с помощью мобильных устройств клиенты ВТБ совершают каждый третий платеж по карте», — прокомментировала пресс-служба ВТБ.

Получается, что банки разошлись в прогнозах — одни считают, что уже в текущем году доля пластиковых и виртуальных карт сравняется, другие — что к 2024 г.

Исполнительный директор Ассоциации участников рынка электронных денег и денежных переводов Павел Шуст поясняет, что оценить, когда количество виртуальных и пластиковых карт сравняется, тяжело. «Здесь есть много разных факторов. Например, «спящие» карты перевыпускаются сразу в виртуальной форме и в платежах фактически не задействуются. К тому же есть группы потребителей, которые по-прежнему не используют мобильные устройства для платежей — для них пластиковая карта до сих пор является важным инструментом. Наконец, в разных банках по-разному подходят к эмиссии карт: где-то ставка делается именно на виртуальные инструменты, а где-то по умолчанию выдают пластик. Дополнительно на статистику окажет влияние и популярность предоплаченных карт, которые выдаются некоторыми маркетплейсами — они виртуальные по умолчанию», — считает Павел Шуст.

«Здесь есть много разных факторов. Например, «спящие» карты перевыпускаются сразу в виртуальной форме и в платежах фактически не задействуются. К тому же есть группы потребителей, которые по-прежнему не используют мобильные устройства для платежей — для них пластиковая карта до сих пор является важным инструментом. Наконец, в разных банках по-разному подходят к эмиссии карт: где-то ставка делается именно на виртуальные инструменты, а где-то по умолчанию выдают пластик. Дополнительно на статистику окажет влияние и популярность предоплаченных карт, которые выдаются некоторыми маркетплейсами — они виртуальные по умолчанию», — считает Павел Шуст.

Популярность виртуальных карт, по его мнению, обусловлена двумя факторами. «Во-первых, это проработанный со временем пользовательский опыт. Банки смогли найти тонкий баланс между «виртуальностью» пластика и при этом выстроить процесс таким образом, чтобы потребитель не сомневался, что эта карта у него есть и ей можно пользоваться. Во-вторых, это, конечно, распространение бесконтактных платежей с использованием мобильных устройств. Без этого применение виртуальных карт ограничивалось онлайном», — прокомментировал Павел Шуст.

Без этого применение виртуальных карт ограничивалось онлайном», — прокомментировал Павел Шуст.

Заместитель директора по работе с ключевыми клиентами компании «Синимекс» Павел Мышев рассказал, что банки, с которыми работает организация, уже сейчас отмечают, что люди все чаще не приходят за пластиковыми карточками. «По данным некоторых агентств, в отделении остается каждая четвертая карта. Этими карточками люди пользуются, добавляя их в мобильные кошельки, такие как Apple Pay и Google Pay. Среди наших кейсов была задача, которая заключалась в том, чтобы обеспечить привязку карт к смартфонам, на которых подключены сервисы Apple Pay, Google Pay и Samsung Pay. Если раньше клиент банка с уже имеющейся пластиковой картой должен был привязывать ее к телефону, то этот проект позволил вовсе не ходить за картой в отделение или ждать пока ее доставит курьер. И запросов на такие технологии в банках становится все больше, соответственно, растет и количество пользователей «беспластиковых» карт. Учитывая условия пандемии, процентное соотношение пользователей виртуальных и пластиковых карт сравняется до конца этого года», — прогнозирует Павел Мышев.

Учитывая условия пандемии, процентное соотношение пользователей виртуальных и пластиковых карт сравняется до конца этого года», — прогнозирует Павел Мышев.

Управляющий партнер коммуникационного агентства Svoboda Марк Шерман согласен: пластиковые карты постепенно теряют свою актуальность, потому что неудобно постоянно их брать с собой. «Мир давно идет в сторону digital, и все пользуются Google Pay и Apple Pay, это удобно, и телефон или смартчасы всегда находятся рядом. Но есть факторы, когда пластиковые карты все же нужны: на случай, если девайс разрядится или нужно делать возврат товара в магазине», — отметил он.

Первый вице-президент «Опоры России» Павел Сигал прокомментировал: «Электронные карты, которые можно установить на телефоне и не ждать, когда выпустят пластиковые, стали очень популярны. На данный момент для ее открытия даже не нужно ходить в банк, можно просто создать ее на сайте. В скором будущем ожидается, что количество виртуальных карт увеличится на 50% и более. Это говорит о развитии банковской системы страны».

Это говорит о развитии банковской системы страны».

Виртуальных карт — что это такое и как они работают? — N26

Что такое виртуальная дебетовая карта?

Виртуальная дебетовая карта ничем не отличается от физической дебетовой карты, только в цифровой форме. Вы можете использовать его для покупок в Интернете или добавить в Apple Pay или Google Pay для безопасных бесконтактных покупок в магазине.

Где можно использовать виртуальную карту?

Виртуальную дебетовую карту можно использовать так же, как и физическую банковскую карту. Помимо онлайн-покупок, вы можете использовать виртуальную карту для бесконтактных платежей в магазинах, добавив ее в Apple Pay или Google Pay.Некоторые даже позволяют снимать деньги в банкоматах.

Безопасно ли использовать виртуальные карты?

Все виртуальные дебетовые карты должны быть зашифрованы электронным способом, чтобы защитить вас от банковского мошенничества. С N26 все наши карты поддерживают технологию Mastercard 3D Secure, которая подтверждает вашу личность с помощью двухфакторной аутентификации при совершении онлайн-платежей.

С N26 все наши карты поддерживают технологию Mastercard 3D Secure, которая подтверждает вашу личность с помощью двухфакторной аутентификации при совершении онлайн-платежей.

Как получить виртуальную карту с N26?

Чтобы добавить виртуальную карту в свою учетную запись N26, перейдите на вкладку «Карты» в приложении N26 и нажмите «Получить дополнительную карту».Выберите «Виртуальная» и нажмите «Выбрать», затем согласитесь с условиями и нажмите «Создать виртуальную карту».

В чем разница между виртуальной картой и виртуальной предоплаченной дебетовой картой?

Предоплаченная дебетовая карта не привязана к банковскому счету. Как только у вас закончились деньги на карте, вам необходимо пополнить ее дополнительными средствами. Напротив, виртуальная карта связана с вашим банковским счетом и может использоваться так же, как обычная дебетовая карта.

В чем разница между виртуальной картой и цифровой картой?

Если виртуальная карта имеет тот же номер, что и ваша физическая банковская карта, ее часто называют цифровой картой, поскольку это цифровая версия вашей физической карты. «Виртуальная карта» обычно относится к карте, которая существует только в цифровой форме и не связана с какой-либо физической картой.

«Виртуальная карта» обычно относится к карте, которая существует только в цифровой форме и не связана с какой-либо физической картой.

Сколько виртуальных карт я могу добавить в свою учетную запись N26?

Все премиум-аккаунты N26 позволяют добавить цифровую версию физической дебетовой карты Mastercard N26 в цифровой кошелек. Премиум-участники также могут добавить к своим счетам вторую виртуальную карту. Ваша дополнительная виртуальная карта имеет свой номер карты и может быть заблокирована, не затрагивая вашу основную карту.

Сколько стоит банковский счет N26 Standard?

Банковский счет N26 Standard предоставляется бесплатно — нет минимального начального депозита, требований к минимальному остатку на счете и платы за обслуживание.

Что такое виртуальная карта? — Безопасные способы онлайн-платежей

Преимущества виртуальной кредитной карты

Сетевые подписки могут быть сложными в управлении. Трудно отслеживать, за что с вас взимается плата и когда могут произойти обновления или обновления. Подписки также могут представлять большую угрозу безопасности, если в одном из предприятий произойдет утечка данных. Виртуальные карты могут помочь решить все эти проблемы.

Трудно отслеживать, за что с вас взимается плата и когда могут произойти обновления или обновления. Подписки также могут представлять большую угрозу безопасности, если в одном из предприятий произойдет утечка данных. Виртуальные карты могут помочь решить все эти проблемы.

Вы можете управлять всеми своими онлайн-подписками с помощью виртуальных карт.Просто используйте новую виртуальную карту для каждой из ваших подписок, оставив одну карту для каждого поставщика. Таким образом, вы можете отслеживать все свои подписки в одном месте, вы будете защищены, если данные карты будут скомпрометированы, и вы сможете легко увидеть, не переплачивают ли вы.

Благодаря дополнительным элементам управления, предлагаемым многими виртуальными картами, таким как лимиты расходов, заморозка карт, удаление карт, настройка регулярных платежей и т. д., вы контролируете ситуацию в любое время, когда что-то в подписке нужно изменить.А если какой-то поставщик пытается взимать дополнительную плату или затруднить отмену своих услуг, вы просто удаляете карту. Больше никаких болезненных процессов отмены — всего один клик, и вы свободны.

Больше никаких болезненных процессов отмены — всего один клик, и вы свободны.

Должны ли менеджеры вашей команды раз в месяц обеспечивать сотрудников обедом? Ваш офис-менеджер отвечает за пополнение запасов на полках? Ваша рекламная команда постоянно перерасходует средства на рекламу в Facebook? Вы можете установить ежемесячные бюджеты в их виртуальных картах, чтобы дать им безопасный способ тратить столько, сколько им нужно, но не сверх вашего бюджета.

Если вы собираетесь совершить покупку только один раз, скажем, для рекламного образца, вы можете лучше защитить кредитную карту вашей компании и предложить уровень безопасности, раскрутив виртуальную кредитную карту, которая может завершить виртуальный платеж, не оставляя вас уязвимым. к дополнительным или будущим расходам.

Виртуальные кредитные карты и связанные с ними бюджеты — лучший друг бухгалтера. Быстрее и проще увидеть, где именно произошли расходы, кто сколько потратил, и остановить их как можно скорее, когда вы заметите перерасход, завышенную плату или мошенничество.

Что такое виртуальная карта и как она работает?

Покупки в Интернете — это тенденция, популярность которой продолжает расти, особенно потому, что она меняет наше представление о розничной торговле. Однако одной из самых больших проблем является безопасность покупателя при совершении покупок в Интернете; и по уважительной причине.

Standard Bank запустил свою виртуальную карту в 2018 году, чтобы помочь клиентам облегчить себе жизнь, когда дело доходит до покупок в Интернете. Виртуальная карта позволяет вам расплачиваться в Интернете и в ваших любимых приложениях, даже не вынимая карту из кошелька и не раскрывая фактическую информацию об учетной записи.

Загружайте столько денег на свою виртуальную карту, сколько вам нужно Вы можете создать виртуальную карту в приложении Standard Bank, загрузить на нее деньги и использовать ее для любых целей. Как и физическая карта, она позволяет вам платить онлайн и через приложение, но вам никогда не нужно указывать данные своей кредитной или дебетовой карты.

Создать виртуальную карту можно бесплатно и в соответствии с вашими потребностями. Создав его, вы можете использовать его для онлайн-покупок всего, что захотите — как на местном, так и на международном уровне.У вас также есть возможность создавать и делать покупки с использованием виртуальных карт только для магазинов у онлайн-партнеров Standard Bank, таких как Takealot, Uber, Travelstart, Zando и Admyt.

Вам никогда не придется беспокоиться о краже вашей виртуальной картыОдним из основных преимуществ виртуальной карты является то, что вы можете решить, сколько денег загрузить, когда и как вам это нужно. Ваши деньги доступны мгновенно, и вы можете пополнить или снять их для разовых платежей и текущих транзакций. Вам также никогда не придется беспокоиться о потере, краже или дублировании карты.

Вы можете создать или удалить виртуальную карту в любое время, не заходя в отделение Standard Bank и не заполняя форму. Нет времени на подачу заявки: обработка быстрая, и вам не нужно ждать, пока ваша карта будет доставлена.

Для получения более подробной информации нажмите здесь

О спонсорских историях Mail & GuardianМатериалы, спонсируемые The Mail & Guardian, создаются в сотрудничестве с платными партнерами. Если вы хотите поговорить с нашей командой о создании и публикации высококачественного контента на нашем сайте, свяжитесь с нами по этому адресу электронной почты.

Ключевые преимущества для кредиторской задолженности

Виртуальная карта — это 16-значный уникальный номер карты, созданный для одной транзакции поставщика между плательщиком и получателем платежа. Это цифровое платежное решение для модернизации традиционных процессов, сокращения количества ошибок и экономии драгоценного времени.

Что такое Оплата виртуальной картой ? Платеж виртуальной картой — это транзакция цифровой карты, совершаемая между отделами AP. Как плательщик, вы заранее определяете сумму. Поскольку платеж виртуальный, он очень безопасен и защищает бизнес, который его выпускает. Способ оплаты разработан как разумная альтернатива ACH и платежам чеками.

Поскольку платеж виртуальный, он очень безопасен и защищает бизнес, который его выпускает. Способ оплаты разработан как разумная альтернатива ACH и платежам чеками.

Виртуальная карта не является физической картой. Скорее, он используется для платежей по кредитным картам «без карты». Виртуальные карты могут приниматься любой организацией, принимающей традиционные платежи по кредитным картам, в которую должно входить подавляющее большинство вашего сообщества поставщиков.

Эта форма электронных платежей также находится на подъеме.В ходе опроса, проведенного Mastercard в 2018 году, сотни руководителей высшего звена в сфере бухгалтерского учета спросили, как они относятся к использованию виртуальных карт. Они согласились, что на сегодняшний день это один из самых безопасных, экономичных и простых в использовании способов обработки платежей.

Преимущества Платежи виртуальной картой Программа виртуальных карт позволяет бизнесу добавлять виртуальные платежи в рабочий процесс AP. Это гораздо более эффективный способ оплаты счетов. Наиболее очевидным преимуществом является то, что карта является виртуальной, а это означает, что она широко принимается поставщиками, которые также обрабатывают платежи по кредитным картам.Сюда входят ведущие эмитенты карт, такие как:

Это гораздо более эффективный способ оплаты счетов. Наиболее очевидным преимуществом является то, что карта является виртуальной, а это означает, что она широко принимается поставщиками, которые также обрабатывают платежи по кредитным картам.Сюда входят ведущие эмитенты карт, такие как:

- Visa

- Mastercard

- American Express

Помимо более быстрых платежей поставщикам, дополнительные преимущества обслуживания карт являются значительными.

Безопасность

В отличие от платежей и чеков ACH, виртуальные платежные карты не требуют, чтобы поставщик сообщал или раскрывал номер своего банковского счета. Это дает большое преимущество при использовании виртуальных кредитных карт.

Информация никогда не привязывается к вашему банковскому счету.Номер виртуальной кредитной карты специально создан для одноразовой транзакции. Информация о виртуальной карте закреплена за определенной суммой.

Виртуальные платежные карты всегда ограничены сроком действия, определенной суммой и максимальным кредитным лимитом. Это означает, что если вор украдет номер виртуальной карты вне временного окна или без точной суммы платежа, номера будут считаться бесполезными.

Это означает, что если вор украдет номер виртуальной карты вне временного окна или без точной суммы платежа, номера будут считаться бесполезными.

Нет физической трассы к существующей карте. Эти факторы делают кражу гораздо менее рискованной, чем обработка бумажных чеков.Этот тип защиты в реальном времени предлагает один из лучших уровней безопасности платежей, которые вы можете найти.

Сокращенная обработка транзакций

Виртуальные карты обеспечивают значительную экономию средств. Их можно использовать только один раз, и они привязаны к определенной сумме в долларах. Этот тип обработки платежей также имеет короткий срок действия, что сокращает время, необходимое для совершения транзакции.

Использование этого метода означает, что ваша учетная запись никогда не будет обрабатывать платежи выше или ниже предварительно установленной суммы.Этот тип финансового контроля исключает возможность недоплаты или переплаты вашим поставщикам. Это помогает увеличить положительный денежный поток и сократить дорогостоящую обработку исключений.

Сведения о транзакции

Хотя ACH и банковские переводы являются популярными альтернативами погашения виртуальным картам, в обоих методах не хватает места для данных денежных переводов. ACH предоставляет только 80 символов для деталей транзакции, в то время как банковские переводы ограничены 140 символами. Здесь не так много места, чтобы вдаваться в подробности.

Виртуальные платежные карты не имеют ограничений по объему информации о денежных переводах. Это устраняет затраты на обработку, поскольку детали транзакции могут быть настроены для вашей системы. Включение этих платежных данных потенциально исключает ручную обработку и эффективно согласуется с программным обеспечением для автоматизации AP.

Как Виртуальные карты Меняются Кредиторская задолженность Одноразовые виртуальные кредитные карты меняют финансовый ландшафт отделов кредиторской задолженности. Вот несколько способов оптимизации операций и обеспечения роста бизнеса:

Вот несколько способов оптимизации операций и обеспечения роста бизнеса:

Увеличение оборотного капитала

Виртуальные карты обеспечивают более стратегический подход, чем платежи B2B, осуществляемые бумажными чеками. Традиционный метод требует несколько дней, чтобы напечатать, упаковать, проштамповать и отправить платеж поставщикам. Платежи виртуальной картой могут быть выполнены немедленно.

Когда у вашего бизнеса есть возможность платить быстрее, это позволяет командам AP удерживать большие суммы платежей в течение большего времени.Это позволяет вам получать дополнительную прибыль от них в качестве оборотного капитала.

Быстрая оплата означает также и более своевременную оплату. Чем быстрее будут оплачены счета поставщиков, тем лучше будут ваши отношения. Некоторые могут даже предлагать скидки за досрочную оплату, которые могут снизить комиссию за обработку и сэкономить деньги.

Возврат наличных

Виртуальные карты позволяют получать возврат наличных при оплате счетов. Это простая математика. Например, скажем, ваша виртуальная карта зарабатывает 0,5% за каждую транзакцию.Это 5000 долларов обратно вашему бизнесу за каждый потраченный миллион.

Это простая математика. Например, скажем, ваша виртуальная карта зарабатывает 0,5% за каждую транзакцию.Это 5000 долларов обратно вашему бизнесу за каждый потраченный миллион.

Хотя это может показаться небольшим числом, примите во внимание тот факт, что с вашей стороны практически не требуется никаких усилий, чтобы заработать эти сбережения. По мере того, как бизнес продолжает расти, общая сумма скидки будет увеличиваться до огромной суммы потраченных денег. Все это составляет кругленькую сумму, которую можно реинвестировать в бренд.

Меньше ручного труда

Одна вещь, с которой соглашаются группы по работе с кредиторской и дебиторской задолженностью, заключается в том, что обработка бумажных чеков устарела и скучна.Это утомительная задача, чтобы пройти эти шаги:

- Печать

- Подпись

- Упаковка

- Почтовый штемпель

- Почта

ИЛИ

- Открытый конверт

- Подтверждение

- Депозит

- Ввод данных

Оплата виртуальными картами повышает эффективность и дает группе бухгалтеров больше времени, чтобы сосредоточиться на организационном росте. Это позволяет людям браться за более увлекательную и деловую работу, которая их интересует, а не просто поддерживать статус-кво.

Это позволяет людям браться за более увлекательную и деловую работу, которая их интересует, а не просто поддерживать статус-кво.

Этот метод также помогает исключить человеческий фактор. Удалив все эти ручные шаги, в банке с печеньем осталось меньше рук.

В заключениеСовременный бизнес требует решений, готовых к будущему. Это особенно актуально в финансовой сфере. Платежи виртуальными картами — это интеллектуальная форма обработки платежей, которая дает бизнесу множество преимуществ. От безопасности до экономии средств и вовлечения сотрудников организация любого размера должна изучить, как платежи с помощью виртуальных карт могут модернизировать транзакции B2B.

Скрытая стоимость виртуальных карт

Плата за транзакции по вашей карте будет расти с сентября — возможно, вы этого не знаете — и вот почему. Все вращается вокруг виртуальных карт и этих подлых OTA, и, честно говоря, мы ничего не можем сделать, чтобы остановить их. .. пока…

.. пока…

Виртуальные карты всегда рекламировались как полезная финансовая инновация для гостиничного бизнеса, и, в конечном счете, так оно и было. Когда они появились после 2000 года, они предложили платежное решение для тех, у кого не было корпоративных карт, и они помогли сократить мошенничество, затраты времени на регистрацию и сверку транзакций.OTA сочли их особенно удобными, поскольку они могут быть доступны только в день прибытия и могут взимать плату за определенную сумму и только за одно использование. Таким образом, они всегда помогали облегчить бронирование, и даже новая волна необанков продолжает участвовать в действии виртуальных карт — Revolut недавно выпустила одноразовые виртуальные карты, которые уничтожаются после каждой транзакции … предназначенные для тех бесстыдных моментов, когда вы обнаруживаете, что нажать на курок при покупке на подозрительном сайте…

В 2016 и 2017 годах исследование, проведенное HRS, оценило 30 000 бронирований отелей для 12 корпоративных клиентов, внедривших программы виртуальных карт AirPlus или American Express. Хотя основной вывод отчета на самом деле показал, что использование виртуальных карт снизило среднюю стоимость номера, оплачиваемую корпоративными клиентами, на 12 процентов , результаты также выявили несколько других преимуществ воздействия виртуальных карт на владельцев отелей. .

Хотя основной вывод отчета на самом деле показал, что использование виртуальных карт снизило среднюю стоимость номера, оплачиваемую корпоративными клиентами, на 12 процентов , результаты также выявили несколько других преимуществ воздействия виртуальных карт на владельцев отелей. .

Путешественники в рамках программ виртуальных карт, как правило, бронировали больше чувствительных к цене региональных и местных отелей , при этом количество бронирований в этом гостиничном сегменте увеличилось с 30 до 40 процентов после внедрения виртуальных карт.Путешественники по программам виртуальных карт также, как правило, бронировали поездки за 11 дней до поездки, тогда как они бронировали в среднем за 8,5 дней до внедрения виртуальных карт. Уровень неявок и снизился в среднем на 15 процентов после развертывания. «Поскольку путешественники знают, что оплата за проживание уже произведена, они, похоже, с меньшей вероятностью отменят бронирование в последнюю минуту», — сказал представитель. Отельеры радовались…

Отельеры радовались…

Но, несмотря на помощь отельерам на многих фронтах, за виртуальными картами скрывается одна неудобная истина, заключающаяся в неясности, связанной с более высокими комиссионными за транзакции, а точнее комиссии за обмен (подробнее об этом позже), связанные с их приемом.С 2015 года в ЕС комиссия за обмен для потребительских дебетовых карт и потребительских кредитных карт регулируется и ограничивается 0,2% и 0,3% соответственно. Это была победа владельцев отелей в ЕС, принимающих эти виды платежей, но, к сожалению, виртуальные карты не подпадают под действие этого правила для потребительских карт, а комиссия за обмен выше (подумайте о 1,5%…). За пределами ЕС эти показатели, как правило, выше — лучший пример — США.

OTA предпочли бы, чтобы владельцы отелей не знали об этом.

Хотя эти сборы всегда были выше для виртуальных карт, на горизонте появилось новое зловещее облако, которое резко увеличит их использование и повлияет на владельцев отелей. ..

..

Что изменилось? В ЕС вот-вот будет принят большой новый закон, вот что. Чтобы соответствовать основному финансовому законодательству, вступающему в силу в ЕС 14 сентября, известному как PSD2 , ОТА намерены внести серьезные стратегические изменения в процесс обработки платежей.На самом деле, мы уже видели, что ОТА уже начали делать свой ход… и они бы предпочли, чтобы отельеры не знали об этом…

OTA удваивают ставки на виртуальных картахДля OTA вступающий в силу закон о PSD2 и его требование строгой аутентификации клиентов (SCA) создает особую головную боль.

Давайте сделаем шаг назад и напомним себе о двух способах, которыми OTA обрабатывают оплату онлайн-бронирования, сделанную гостями. Они либо передают данные платежной карты непосредственно в отель (например,HotelCollect от Expedia), либо нет. В случае, если они этого не сделают и примут оплату самостоятельно, они выпустят виртуальную карту для отправки в отель (например, Expedia Collect).

Что это может означать гипотетически, когда речь идет об аутентификации платежей и PSD2? В первом случае, когда OTA передает данные гостевой карты, это будет означать, что отель получает необработанные данные карты и будет готов к проверке подлинности транзакции. За этим последует немного грязный процесс оплаты для гостя, связанный с отправкой с веб-сайта на веб-сайт….и ни гость, ни OTA, ни администрация отеля этого не хотят.

В последнем случае, когда OTA не передает данные гостевой карты, это будет означать, что OTA самостоятельно обработает платеж и проведет аутентификацию через свой собственный портал . С точки зрения клиента, это намного более плавно, и клиент не становится горячей картошкой аутентификации, передаваемой с одного веб-сайта на другой, и не подвергается риску нападения со стороны отдельных всплывающих окон 3D-безопасной аутентификации.

Короче говоря, чтобы соответствовать PSD2, мы считаем, что OTA удвоят свои усилия по выпуску виртуальных карт.-e1599461143572.jpg) Почему? Это позволяет им соблюдать требования аутентификации PSD2 (SCA), это дает им лучший опыт оплаты покупок и, что более цинично, мы считаем, что они, возможно, заключили сделки с банками, чтобы разделить часть этих более высоких комиссий … так что не ожидайте видеть, как они передают вам необработанные данные карты гостя. OTA будет основным обработчиком платежей, и аутентификация клиентов будет происходить на пороге их дома и при получении платежа.Повторяем: это означает, что данные платежной карты больше не будут передаваться вашему объекту размещения. Мы видели множество свидетельств того, что OTA уже начали выпускать больше виртуальных карт в преддверии 14 сентября и даты больших изменений.

Почему? Это позволяет им соблюдать требования аутентификации PSD2 (SCA), это дает им лучший опыт оплаты покупок и, что более цинично, мы считаем, что они, возможно, заключили сделки с банками, чтобы разделить часть этих более высоких комиссий … так что не ожидайте видеть, как они передают вам необработанные данные карты гостя. OTA будет основным обработчиком платежей, и аутентификация клиентов будет происходить на пороге их дома и при получении платежа.Повторяем: это означает, что данные платежной карты больше не будут передаваться вашему объекту размещения. Мы видели множество свидетельств того, что OTA уже начали выпускать больше виртуальных карт в преддверии 14 сентября и даты больших изменений.

На приведенной ниже диаграмме показана доля использования виртуальных карт в процентах от общего объема платежей в тысячах отелей, обрабатывающих платежи через Mews Payments. Всплеск использования виртуальных карт уже начался…

Чем больше виртуальных карт, тем выше комиссия за транзакции Так что же означает это наглое, но логичное действие ОТА? Это означает, что вы будете платить более высокую сумму комиссии за транзакцию по карте из-за более высокой встроенной комиссии за обмен , которую несут все виртуальные карты.

На данный момент невозможно избежать этой реальности. На самом деле, знание того, сколько виртуальных карт вы принимаете, является настолько важным элементом строки, за которым нужно следить владельцам отелей, что мы недавно обновили нашу функцию отчетов о платежах , чтобы помочь нашим владельцам отелей визуализировать набор виртуальных карт.

Сколько это будет стоить?

Вот что мы знаем:

Отельеры платят комиссию за транзакцию за каждый обработанный платеж. В случае, если вы пропустили это, в ваших аккаунтах есть большая жирная строка для этого.В частности, подавляющее большинство предприятий гостиничного бизнеса оплачивается по модели ценообразования Interchange++ , включая пользователей Mews.

Это означает, что ваши транзакционные сборы на самом деле представляют собой не одну комиссию, а сочетание трех различных сборов: 1) сборы за схему 2) сборы Interchange 3) сборы за услуги продавца. Сборы за схему — это сборы, которые Visa и MasterCard взимают за использование своей сети, и они устанавливаются в зависимости от типов транзакций и регионов, и никто из нас, простых смертных, не имеет права их менять.Обычно они намного ниже (например, от 0,1% до 0,65%), чем другие сборы, поэтому колебания не так сильно влияют на итоговую прибыль.

Сборы за схему — это сборы, которые Visa и MasterCard взимают за использование своей сети, и они устанавливаются в зависимости от типов транзакций и регионов, и никто из нас, простых смертных, не имеет права их менять.Обычно они намного ниже (например, от 0,1% до 0,65%), чем другие сборы, поэтому колебания не так сильно влияют на итоговую прибыль.

Плата за услуги продавца, если вы являетесь пользователем Mews и обрабатываете платежи через наше интегрированное платежное решение, является обычной комиссией (т.е. это не наценка), которую мы в Mews взимаем за обработку платежей. Но если вы используете другое платежное решение, они будут взимать свою собственную комиссию, о которой вы договорились, и она не будет меняться.

Плата, которую вы платите, может увеличиться на 153%…

Итак, 1) и 3) — плата за схему и плата за услуги продавца — не будут подвержены внезапным изменениям или колебаниям. Почти ВСЕ вариации комиссий за транзакцию, которые вы платите, происходят из 2) – комиссий Interchange . И именно эти сборы отельеры и их финансовые команды должны понимать как можно лучше. Это также место, где OTA и другие заключают гнусные сделки с банками, которые влияют на вас как на владельца отеля… но это для другой статьи.

И именно эти сборы отельеры и их финансовые команды должны понимать как можно лучше. Это также место, где OTA и другие заключают гнусные сделки с банками, которые влияют на вас как на владельца отеля… но это для другой статьи.

Итак, все дело в комиссиях Interchange , и мы знаем, что при обычном онлайн-бронировании с помощью кредитной карты комиссия за обмен составляет 0.3% в настоящее время (или 0,2% для дебетовых карт), что регулируется и устанавливается властями ЕС. Мы также знаем, что виртуальные карты имеют гораздо более высокую комиссию в размере 1,65% для таких карт, как Visa или MasterCard. Таким образом, если все ваши бронирования осуществляются из ЕС, то примерно так (прейскуранты немного более подробные…) будет выглядеть сочетание ваших комиссий за обмен. Платежи из стран, не входящих в ЕС, могут привести к увеличению этой ставки, поскольку обменные ставки, как правило, намного выше и не так регулируются, как в ЕС. На данный момент, и чтобы сделать математический расчет, давайте предположим, что все ваши платежи поступают из ЕС.

Вот пример сбивающего с толку прейскуранта, который вам, возможно, показывали, и мы выделили то, на чем вам следует сосредоточиться:

А теперь представьте самый элементарный случай: в мотеле Эда 100 номеров, и он стоит 100 евро за номер в сутки. Все номера бронируются непосредственно держателями карт ЕС, поэтому 100 процентов ваших платежей покрываются применимой межбанковской ставкой 0,3%.

100 x 100 евро = 10 000 евро

10 000 евро x 0,3% = 30 евро

Это означает, что вы платите 30 евро комиссии за обмен.

Теперь представьте себе тот же самый мотель Эда, который получает такое же количество бронирований по тому же курсу, но получает оплату виртуальными картами по применимому обменному курсу 1,65%

10 000 евро x 1,65% = 165 евро

Это означает, что вы заплатите 165 евро за комиссию за обмен при том же объеме бизнеса просто за получение виртуальных карт.

Это в 5,5 раз больше комиссий. А теперь представьте, если бы все ваши прямые бронирования вдруг стали виртуальными картами? Это будет означать, что большая толстая строка «комиссия за транзакции» в ваших счетах станет 5. в 5 раз больше.

в 5 раз больше.

Теперь давайте немного усложним (и придадим более реалистичный вид). Половина вашего бизнеса поступает от OTA, а половина — от прямых бронирований. Это означает, что теперь вы фактически сталкиваетесь с комиссией Interchange в зависимости от типа платежа, который вы обрабатываете. Мы можем предположить, что 50 процентов от вашего прямого бизнеса оплачиваются в соответствии с применимой комиссией за обмен в размере 0,3%. Но ваши OTA-бронирования сложны, так как половина из них — виртуальные карты, а половина — платежные реквизиты, отправленные вам напрямую.

5000 евро x 0,3 = 15 евро

2500 евро x 0,3 = 7,5 евро

2500 евро x 1,65 = 41,25 евро

Таким образом, плата за обмен, которую вы в настоящее время платите, представляет собой сумму всех вышеперечисленных или 63,75 евро.

А вот и загвоздка — представьте, если бы OTA решили отправить весь свой бизнес в виде виртуальных карт… это выглядело бы так:

5000 евро x 0,3 = 15 евро

5000 евро x 1,65 = 82,5 евро

Таким образом, общая сумма комиссии Interchange, которую вы платите, подскакивает до 97,5 евро. Это увеличение сборов на 153%…

Это увеличение сборов на 153%…

Теперь вы можете возиться с цифрами, которые хотите применить к своей ситуации, но одно можно сказать наверняка — если у вас есть приличный объем бизнеса, поступающего от OTA, И большая часть этого бизнеса от физических лиц из ЕС (с картами, выпущенными в ЕС ), то ваши сборы, которые вы платите, вот-вот подскочат, так как большие плохие OTA начнут отправлять больше виртуальных карт.

Предупреждающий…

На кого это повлияет больше всего?

Эти изменения окажут наибольшее влияние на объектов недвижимости в ЕС , которые обслуживают в основном клиентов из ЕС, расплачивающихся онлайн картами, выпущенными в ЕС.В конце концов, PSD2 — это законодательство, являющееся европейской директивой…

Обменные курсы по картам, выпущенным за пределами ЕС, не так регулируются и не контролируются, поэтому курсы, которые вы платите по ним, вряд ли сильно изменятся, поскольку они уже выше. Таким образом, вполне вероятно, что если, ради аргумента, все ваши бронирования будут осуществляться с карт, выпущенных не в ЕС, то комиссия за транзакцию, которую вы платите, изменится незначительно.

Таким образом, вполне вероятно, что если, ради аргумента, все ваши бронирования будут осуществляться с карт, выпущенных не в ЕС, то комиссия за транзакцию, которую вы платите, изменится незначительно.

Card Payment 101: Руководство по P-card, Virtual и другим типам карт

Чувствуете себя перегруженным количеством чеков, которые вы выписываете в счет кредиторской задолженности каждый месяц?

Хотите начать больше оплачивать счета картой, но вас слишком смущает множество способов оплаты?

Не знаете, какой способ оплаты счета является самым безопасным и безопасным?

Что ж, как и вездесущий телевизионный рекламный слоган, у нас есть для вас решение!

В этом Руководстве по оплате картой 101 вы узнаете, как отличить р-карту от карты T&E, а также познакомитесь с нюансами виртуальных и одноразовых карт.Вы быстро окажетесь на пути к гораздо более эффективному процессу оплаты.

Примечание: То, что вы могли бы назвать р-картой, мы могли бы назвать картой-призраком или даже виртуальной картой. Поскольку карточные продукты развивались с годами, терминология, позволяющая их различать, стала размытой. Именно эти капризы побудили нас составить этот список. Этот список и определения будут продолжать меняться, поскольку технологии (т. е. доступ к API-интерфейсам из карточных сетей) сильно повлияли и будут продолжать формировать концепции и условия карточных платежей.

Поскольку карточные продукты развивались с годами, терминология, позволяющая их различать, стала размытой. Именно эти капризы побудили нас составить этот список. Этот список и определения будут продолжать меняться, поскольку технологии (т. е. доступ к API-интерфейсам из карточных сетей) сильно повлияли и будут продолжать формировать концепции и условия карточных платежей.

Эта статья предназначена для начала разговора о платежах.

Краткое введение

Давайте вернемся на шаг назад — в 1950 год. Именно тогда на рынке появилась первая узнаваемая кредитная карта. Diners Club (приобретенная компанией Discover Financial Services в 2008 году) стала первой картой, которую можно было принять во всех участвующих ресторанах. Эта универсальность сделала его идеальным выбором для корпоративных расходов на T&E.

Перенесемся на несколько лет вперед, в 1958 год, когда American Express вышла на рынок, чтобы конкурировать с Diners.В том же году на рынок вышла Visa (тогда еще BankAmericard). Mastercard (затем Master Charge) присоединится к битве к 1966 году, предоставив предприятиям во всем мире еще больше возможностей для финансирования командировок руководителей.

Mastercard (затем Master Charge) присоединится к битве к 1966 году, предоставив предприятиям во всем мире еще больше возможностей для финансирования командировок руководителей.

За исключением случайной смены названия и корпоративных приобретений, вы можете не думать, что с картами многое произошло с тех пор. Однако большая часть настоящих инноваций происходила за кулисами.

P-карта (также известная как карта закупок, корпоративная карта или карта-призрак)

Особенности варьируются от организации к организации, но P-карта (также называемая некоторыми фантомной или корпоративной картой) обычно используется для отдела — конкретные покупки.У сотрудников может быть собственная физическая карта (похожая на карту T&E), или руководитель отдела может нести ответственность за карту. P-карта также может существовать виртуально, просто как абстрактный номер карты.

В любом случае p-карта связана с одной основной кредитной картой. Это означает, что из одной основной учетной записи можно создать несколько p-карт, каждая из которых имеет уникальный 16-значный номер.

Поскольку обо всех транзакциях сообщается автоматически (напомним, что все они являются производными от одной основной карты), менеджеры получают полную информацию о каждой совершенной покупке.Сравните это с картой расходов сотрудника, которая требует, чтобы он или она представил выписку по карте вместе с квитанциями для возмещения.

Карта T&E

Карта T&E (командировки и расходы) — это физическая карта, которую сотрудник использует для совершения покупок.

Как правило, покупки, сделанные с помощью карты T&E, классифицируются иначе, чем покупки отдела. Обычно оплачиваемые пункты на карте T&E включают: личное питание и питание для клиентов, гостиничные номера, а также авиабилеты и другие непредвиденные расходы.

Обратите внимание, однако, что мошенничество с T&E является проблемой для организаций. По последним данным, средний случай мошенничества с расходами составляет 26 000 долларов США. Помимо введения строгих правил использования, менеджеры также могут ограничить транзакции T&E определенными типами MCC (код контроля продавца), позволяя использовать карты только для путешествий или ресторанов, но не для розничных магазинов.

Виртуальная карта

В последнее время парадигма карты была расширена за счет включения оплаты счетов в рамках AP. Виртуальные, одноразовые карты и карты по требованию – это нематериальные понятия.Дополнительные меры безопасности, встроенные в карты (например, одноразовые, виртуальные номера карт, сертифицированные MCC и т. д.), помогают предотвратить мошенничество и усилить внутренний контроль.

Виртуальную карту можно сравнить с р-картой в том смысле, что она является оригинальной основной кредитной картой. В отличие от p-card, виртуальные карты существуют — ну, виртуально. Виртуальная карта существует только в 16-значной форме, и ее можно создать одним щелчком мыши. Это означает, что виртуальная карта может быть создана для отдельных сотрудников или даже получателей, таких как продавцы или поставщики, как это обычно бывает в случае с кредиторской задолженностью.

Внедрение номеров виртуальных карт для каждого поставщика упрощает проверку и согласование платежей по счетам. И наоборот, это также уменьшает мошенничество. Прекратив (или отключив) номер виртуальной карты для неиспользуемых поставщиков, этот номер виртуальной карты больше нельзя будет использовать для какой-либо оплаты.

И наоборот, это также уменьшает мошенничество. Прекратив (или отключив) номер виртуальной карты для неиспользуемых поставщиков, этот номер виртуальной карты больше нельзя будет использовать для какой-либо оплаты.

Одноразовая карта

Одноразовые карты доводят концепцию виртуальной карты до логического завершения — создания номера карты, который можно использовать только один раз. После обработки одноразовая карта деактивируется.Тот же самый номер карты больше никогда не может быть использован.

Критерии одноразового использования карты могут быть указаны на любом уровне. Однако обычно это значение устанавливается в долларах, но может быть установлено и на уровне MCC (это может быть полезно для отделов с жесткими ограничениями на авиаперелеты). Одноразовые номера карт обеспечивают высочайший уровень безопасности кредиторской задолженности по платежам поставщикам.

Карта по требованию и будущее

Представьте: вместо подтверждения и проверки каждой транзакции отдел может создать набор правил, которые будут разрешать выполнение только определенных транзакций. Эти правила могут основываться на сумме в долларах, имени продавца или поставщика, MCC или любой их комбинации. Что, если бы номер карты мог генерироваться на лету только при соблюдении всех этих правил?

Эти правила могут основываться на сумме в долларах, имени продавца или поставщика, MCC или любой их комбинации. Что, если бы номер карты мог генерироваться на лету только при соблюдении всех этих правил?

Это обещание карты по требованию или токенизированных транзакций.

Карты по запросу сочетают в себе преимущества p-карт, виртуальных карт и одноразовых карт — абстракцию и безопасность — и выводят их на новый уровень: сверхзащищенный «номер карты», который существует лишь короткий момент во время, которое проверяется по множеству критериев, указанных владельцем учетной записи.

И это только один пример того, чего финтех смог достичь, используя API Incontrol от Mastercard. Другие включают в себя возможность идентифицировать подлинных пользователей от потенциальных мошенников (NuDetect), возможность управлять тем, как, когда и где используются карты (Контроль за расходами) и, да, услугу по токенизации номеров карт для повышения безопасности платежей (MDES).

В этом смысле финтехи стали потоковым сервисом для телевизионной антенны-кроличьего уха. Что ждет карточные платежи в будущем? Обязательно следите за обновлениями.

Что ждет карточные платежи в будущем? Обязательно следите за обновлениями.

ePayService — Виртуальные карты

Безопасные и надежные онлайн-платежи

Виртуальная платежная карта ePayService — это цифровая замена привычной пластиковой карты и идеальное решение для онлайн-платежей. Использование виртуальных карт для онлайн-платежей сохранит данные вашей основной карты в безопасности.

Контролируйте свои покупки

Настройте свои онлайн-покупки, используя различные карты с определенным номиналом.Выберите виртуальную карту, которая подходит вам лучше всего!

ВИРТУАЛЬНЫЙ СИНГЛ ВИРТУАЛЬНЫЙ МУЛЬТИ

Одноразовая неперезагружаемая виртуальная карта

Сумма покупки до 3500 долларов США

До 10 активных карт на пользователя

Без абонентской платы

Без комиссии за транзакцию покупки

Многоцелевая перезагружаемая виртуальная карта

Дневной лимит покупки 5500 долларов США

Мгновенная бесплатная загрузка

Бесплатная выгрузка обратно в учетную запись ePayService

Решение для ваших нужд

Одноразовый не перезагружаемый ePayService Virtual Single может быть подходящим платежным средством, когда речь идет о разовых платежах. Пополняемая карта ePayService Virtual Multi выручит вас там, где вам необходимо регулярно оплачивать подписки или услуги.

Пополняемая карта ePayService Virtual Multi выручит вас там, где вам необходимо регулярно оплачивать подписки или услуги.

Просто посмотрите на цифры

ВИРТУАЛЬНЫЙ СИНГЛ ВИРТУАЛЬНЫЙ МУЛЬТИ

БЕСПЛАТНО

до 5500 евро/долларов США

6 месяцев

БЕСПЛАТНО

БЕСПЛАТНО

Выгрузить карту обратно на

учетная запись ePayService

БЕСПЛАТНО

Максимальная сумма

активных карт

до 3 активных карт

БЕСПЛАТНО

Новая виртуальная карта за одну минуту

КАК ЗАКАЗАТЬ ВИРТУАЛЬНУЮ КАРТУ EPAYSERVICE

1

Войдите в свой Интернет.

ePayService и перейдите на страницу заказа карты

ePayService и перейдите на страницу заказа карты2

Выберите карту нужного номинала или пополните карту на нужную сумму

3

Ваша виртуальная карта готова к использованию менее чем через минуту

Виртуальная карта может быть дебетовой, кредитной или предоплаченной. Предоплаченные карты отличаются тем, что не требуют заключения договора банковского счёта (вклада). Поэтому имя держателя предоплаченной карты не является её обязательным реквизитом

Виртуальная карта может быть дебетовой, кредитной или предоплаченной. Предоплаченные карты отличаются тем, что не требуют заключения договора банковского счёта (вклада). Поэтому имя держателя предоплаченной карты не является её обязательным реквизитом ePayService и перейдите на страницу заказа карты

ePayService и перейдите на страницу заказа карты