|

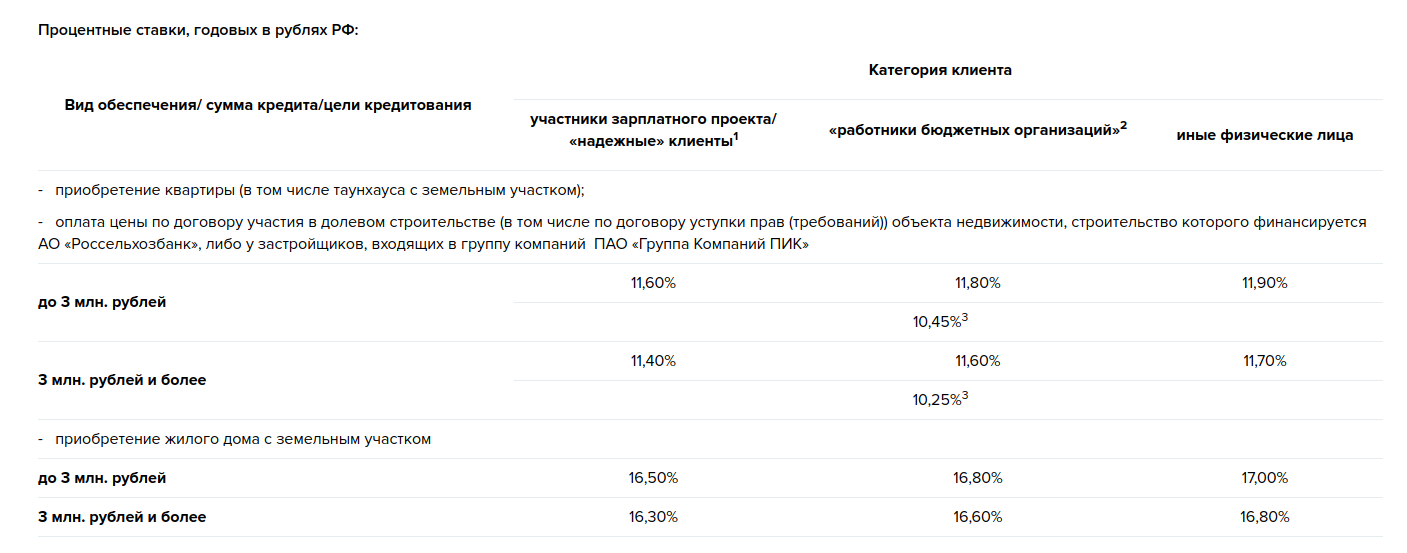

По каким программам применяется |

Новостройка (приобретение квартиры) |

|

Кто может быть заемщиком |

Индивидуальный предприниматель Учредитель (участник) юридического лица |

|

Подтверждение дохода и трудовой деятельности |

Не требуется |

|

Первый взнос (по программам «Новостройка» и «Вторичное жилье») |

От 20% до 80% от стоимости приобретаемой квартиры |

|

|

8,5% — по программе «Новостройка» (приобретение квартиры) |

Ипотека без справок о доходах

Ипотека без справки о доходах в банках рассчитана на тех, у кого нет времени собирать большой пакет документов, и тех, кому сложно документально подтвердить высокий уровень прибыли (при отсутствии постоянного места работы, официального трудоустройства и т. п.).

п.).

Ипотека без справок еще называется программой «по двум документам». Первый и главный — это паспорт. Второй либо дополнительно подтверждает личность (водительские права, военный билет, СНИЛС), либо доказывает наличие средств на оплату первого взноса (выписка со счета, жилищный сертификат).

В связи с повышенным риском для банков условия выдачи ипотеки без подтверждения дохода обычно хуже, чем при ипотеке со стандартным пакетом документов – по срокам, максимальной сумме, размерам первоначального взноса и процентной ставке.

Сравнить условия в разных банках и выбрать подходящую программу без подтверждения доходов вы можете на сайте Выберу.ру.

Часто задаваемые вопросы

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

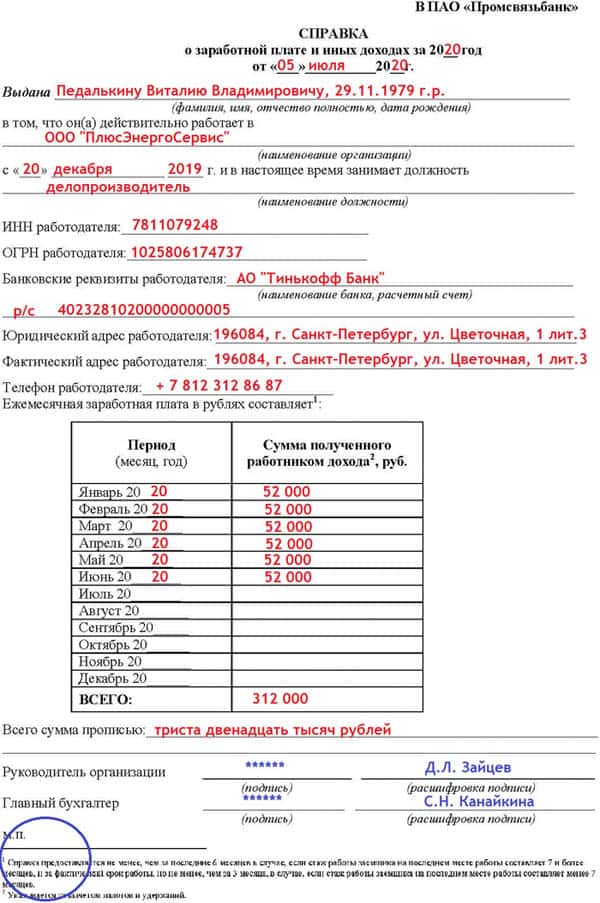

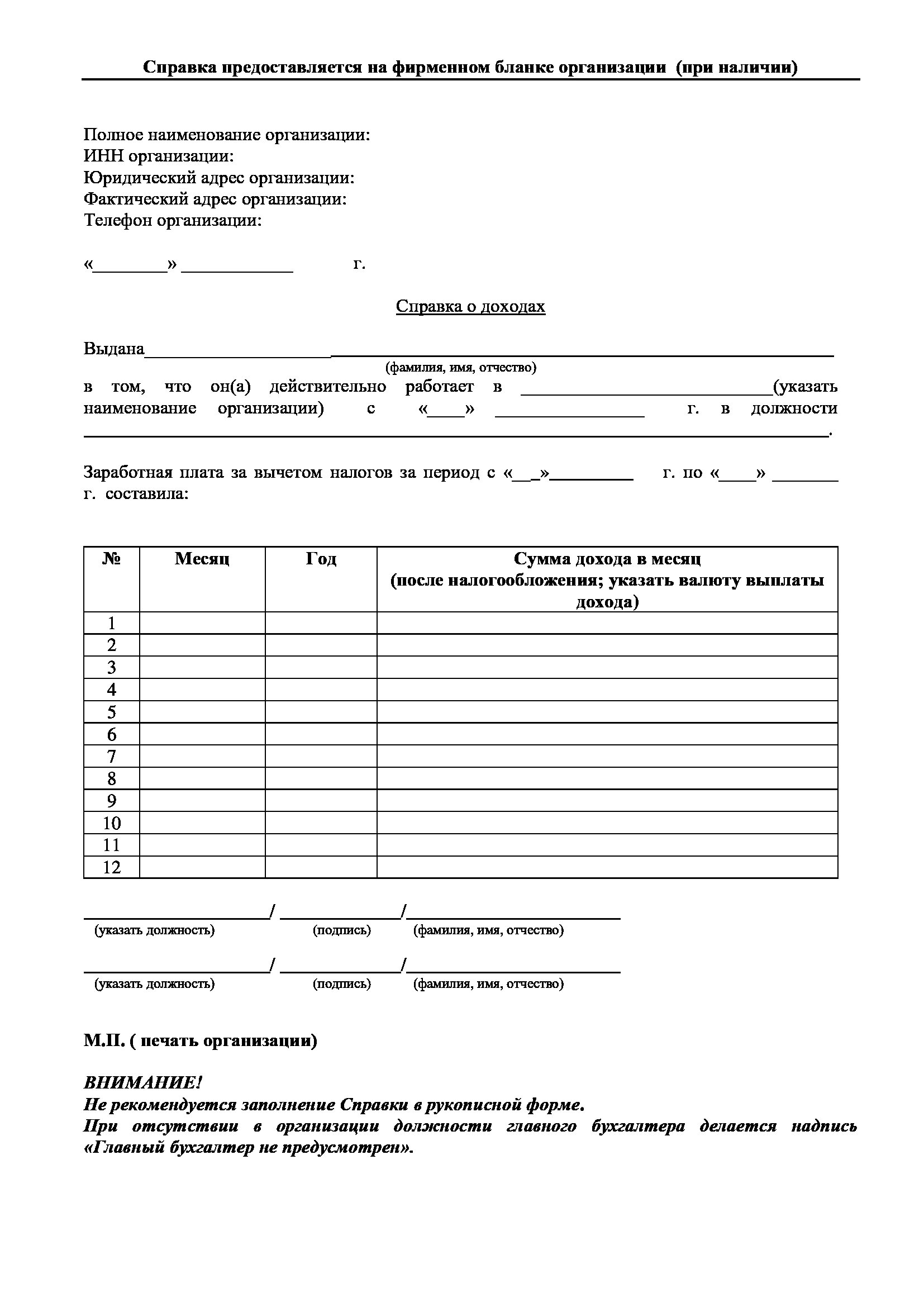

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Что такое онлайн-заявка на ипотеку?

Онлайн-заявка на ипотеку – это онлайн-версия стандартной заявки на ипотеку в банке. Вы можете заполнить ее дома или на работе, с компьютера или мобильного устройства, внимательно ознакомившись с условиями кредита и спокойно все обдумав. Онлайн-заявки, как правило, рассматриваются быстрее, чем в отделениях банка.

Задайте свой вопросГосподдержка 2020от 0,1 % Квартира ежемес. платежот 56 810 ₽ | до3 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Ипотека с господдержкой для семей с детьмиот 0,1 % Квартира или таунхаус Загородный дом или коттедж ежемес. | до12 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Военная ипотека для участников НИС, имеющих детей4,6 % Квартира ежемес. платежот 63 540 ₽ | до4,4 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы участие в нис не менее 3 лет | |||

Ипотека с господдержкой5 % Квартира ежемес. платежот 64 162 ₽ | до12 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека с господдержкой 2020от 5,7 % Квартира ежемес. | до3 млн ₽ | от 15%от 600 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека для военных6,9 % Квартира ежемес. платежот 67 163 ₽ | до3,6 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет Стаж работы участие в нис не менее 3 лет | |||

Военная ипотека7,5 % Квартира Загородный дом или коттедж ежемес. платежот 68 129 ₽ | до3,3 млн ₽ | от 10%от 400 000 ₽ | Выдача на счет Стаж работы участие в нис не менее 3 лет | |||

Рефинансирование военной ипотеки7,5 % Квартира или таунхаус Загородный дом или коттедж ежемес. | до3 млн ₽ | от 0%от 0 ₽ | Выдача на счет Стаж работы участие в нис не менее 3 лет | |||

Военная ипотека7,9 % Квартира или таунхаус Загородный дом или коттедж Комната или доля ежемес. платежот 68 777 ₽ | до3,3 млн ₽ | от 15%от 600 000 ₽ | Выдача на счет | |||

Рефинансирование ипотекиот 7,9 % Квартира или таунхаус Загородный дом или коттедж Комната или доля Апартаменты ежемес. платежот 68 777 ₽ | до30 млн ₽ | от 0%от 0 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Залоговая недвижимостьот 8 % Квартира Комната или доля ежемес. | до60 млн ₽ | от 20%от 800 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Новостройка8,8 % Квартира Апартаменты ежемес. платежот 70 248 ₽ | до60 млн ₽ | от 10%от 400 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Вторичное жилье8,8 % Квартира или таунхаус Апартаменты ежемес. платежот 70 248 ₽ | до60 млн ₽ | от 10%от 400 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека по двум документамот 9,5 % Квартира или таунхаус Загородный дом или коттедж Другое ежемес. | до8 млн ₽ | от 40%от 1 600 000 ₽ | Выдача на счет Стаж работы от 6 мес. на последнем месте | |||

Нецелевой кредит под залог недвижимостиот 9,5 % Квартира ежемес. платежот 71 406 ₽ | до15 млн ₽ | от 0%от 0 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Господдержка 2020от 0,1 % Квартира ежемес. платежот 4 187 ₽ | до3 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Сельская ипотека3 % Квартира Загородный дом или коттедж ежемес. | до3 млн ₽ | от 10%от 100 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Ипотека для семей с детьми4,5 % Квартира ежемес. платежот 5 181 ₽ | до12 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Военная ипотека для участников НИС, имеющих детей4,6 % Квартира ежемес. платежот 5 206 ₽ | до4,4 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы участие в нис не менее 3 лет | |||

Ипотека с господдержкой5 % Квартира ежемес. | до12 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Своя квартира6,7 % Квартира или таунхаус Апартаменты ежемес. платежот 5 728 ₽ | до15 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Ипотека с господдержкой для семей с детьмиот 0,1 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 4 187 ₽ | до12 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Ипотека с господдержкой 2020от 5,7 % Квартира ежемес. | до3 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Ипотека с господдержкой для семей с детьми6 % Квартира ежемес. платежот 5 551 ₽ | до12 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Рефинансирование военной ипотеки6,8 % Квартира ежемес. платежот 5 754 ₽ | до3,6 млн ₽ | от 0%от 0 ₽ | Выдача на счет / на счет в стороннем банке Стаж работы участие в нис не менее 3 лет | |||

Как получить ипотеку без справки о доходах (2 -НДФЛ)

Каждый гражданин Российской Федерации, в той или иной степени, сталкивался и с вопросами оформления кредитов и с вопросами предоставления в банк, который осуществляет кредитование, справки 2 — НДФЛ.

А можно ли взять, к примеру, ипотечный кредит без справки 2 – НДФЛ? Ведь проблема предоставления в кредитное учреждение этой формы для многих достаточно актуальна. Давайте разберемся.

Абсолютное большинство банков и кредитных организаций при рассмотрении заявки на кредит обращают самое пристальное внимание на предоставленную форму – справку 2 – НДФЛ. Сокращение НДФЛ расшифровывается как «налог на доходы физических лиц». Это общепринятый в России стандарт и документ, который несет в себе сведения обо всех получаемых гражданином доходов и уплаченных с них налогов. То есть, обладая таким документом, банк или кредитная организация получает исчерпывающие сведения об источнике дохода и размере заработной платы или размере иного вида дохода любого гражданина. Поэтому – то данный документ является определяющим в перечне документов, необходимых для одобрения заявки на кредит.

К сожалению, у нас в стране с предоставлением такой справки у многих существуют проблемы. Ведь взять такую справку можно при условии официального трудоустройства и полностью «белой» заработной плате. А в России, как известно, только по официальным данным насчитывается около 16 миллионов самозанятых. То есть тех, чей труд официально нигде не зарегистрирован и их доход тоже неофициален.

Ведь взять такую справку можно при условии официального трудоустройства и полностью «белой» заработной плате. А в России, как известно, только по официальным данным насчитывается около 16 миллионов самозанятых. То есть тех, чей труд официально нигде не зарегистрирован и их доход тоже неофициален.

Как поступать таким гражданам, если они желают получить ипотеку? Возможно ли это? Да, возможно. Именно потому, что очень большой процент потенциальных заемщиков испытывают трудности с предоставлением в кредитные организации справок по форме 2 – НДФЛ, банки допускают получение кредита, и в частности – ипотечного кредита, без предоставления этого документа.

Самые удобные для клиентов программы на сегодняшний день, которые позволяют получить ипотеку без предоставления справки 2 – НДФЛ, это программы получения ипотечного кредита по двум документам. Основным документом, конечно, является общегражданский паспорт гражданина Российской Федерации. Перечень принимаемых к рассмотрению вторых документов у каждого банка свой.

Действие таких программ распространяется на целевую аудиторию граждан, которые официально не могут подтвердить свои доходы, однако на самом деле их имеют. Эта целевая аудитория занимает весьма значительную долю рынка ипотечного кредитования.

Такие ипотечные кредиты по программе «двух документов» без предоставления в распоряжение банка справки 2 –НДФЛ, выдают Сбербанк, Россельхозбанк, ВТБ24, Русский ипотечный банк, Газпромбанк, Связь-Банк, ИТБ банк, Банк Жилищного Финансирования и некоторые другие банки.

Однако, необходимо отметить, что по этой программе банки работают настолько индивидуально с каждым клиентом, что назвать конкретный размер процентных ставок, суммы ипотечного кредита и срока погашения для так называемого «общего случая» — не представляется возможным.

Наше агентство недвижимости в Нижнем Новгороде советует подавать заявки на получение ипотечного кредита сразу в несколько банков. Таким образом, Вы сэкономите время и сможете выбрать наиболее выгодные и оптимальные для Вас условия. Сразу хотим оговориться, что условия получения ипотеки без справки о доходах 2 – НДФЛ, более жесткие, чем при условии предоставления такой справки.

Приведем некоторые примерные условия и критерии, которые могут выдвигаться банками для получения ипотечного кредита без справки подтверждения доходов – формы 2 – НДФЛ:

-гражданин должен достичь возраста в 21 год;

-получатель ипотечного кредита должен внести первоначальный взнос в размере не менее 40% от стоимости приобретаемого жилья;

-залоговое имущество перед передачей банку – кредитору должно быть обязательно застраховано;

-кредитная история получателя ипотечного кредита должна быть идеальной;

-срок погашения кредита и процентов по кредиту устанавливается в меньшем объеме, чем при обычной ипотеке;

-обязательное гражданство Российской Федерации.

Необходимо отметить, что проверять все эти условия и заявленные с Ваших слов доходы будут проверяться тщательно, в том числе и по неофициальным каналам. В числе обязательных условий предполагается наличие всех документов на залоговое имущество, оформленных юридически безупречно.

Процентные ставки по ипотечному кредиту без предоставления банку – кредитору справки о доходах – формы 2 – НДФЛ, будут выше, чем при получении ипотеки с подтвержденным официальным доходом.

Наше агентство недвижимости ЖИЛСПРОС всегда поможет Вам в оформлении ипотеки без подтверждения официальных доходов. Мы поможем Вам разобраться во всех тонкостях получения кредита и подберем наиболее удобные и выгодные для Вас условия. Мы всегда ждем Вас!

Наше агентство недвижимости ЖИЛСПРОС всегда поможет Вам в решениях любых вопросов с недвижимостью. Мы всегда будем рады Вашему обращению и в любое время Вас ждем!

ПОСТОЯННО СВЕЖАЯ ИНФОРМАЦИЯ НА САМЫЕ АКТУАЛЬНЫЕ ТЕМЫ В СФЕРЕ НЕДВИЖИМОСТИ НА НАШЕМ САЙТЕ www. zhilspros.ru

zhilspros.ru

Ипотечное кредитование — ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Авиамоторная

Автозаводская

Академическая

Академическая

Алтуфьево

Бабушкинская

Багратионовская

Балтийская

Бауманская

Беговая

Беляево

Борисово

Боровское шоссе

Братиславская

Бульвар Адмирала Ушакова

Бульвар Дмитрия Донского

Бульвар Рокоссовского

Бунинская Аллея

Варшавская

Василеостровская

ВДНХ

Владимирская

Водники

Войковская

Геологическая

Депо

Динамо

Долгопрудная

Достоевская

Достоевская

Жулебино

Звенигородская

Зорге

Зябликово

Измайловская

Кантемировская

Каховская

Коломенская

Комендантский проспект

Косино

Котельники

Красногвардейская

Красногорская

Красносельская

Крылатское

Кубанская

Кузьминки

Ленинский проспект

Лермонтовский проспект

Лобня

Ломоносовский проспект

Люблино

Марксистская

Марьино

Медведково

Международная

Митино

Молодежная

Новогиреево

Новодачная

Новокосино

Новокрестовская

Новопеределкино

Новочеркасская

Новые Черемушки

Обводный канал

Одинцово

Озерки

Окружная

Окская

Октябрьское Поле

Отрадное

Панфиловская

Перово

Петровско-Разумовская

Площадь 1905 года

Подольск

Полежаевская

Преображенская площадь

Проспект Большевиков

Проспект Космонавтов

Проспект Мира

Профсоюзная

Пушкинская

Пятницкое шоссе

Рабочий Поселок

Речной вокзал

Рижская

Рязанский проспект

Савеловская

Садовая

Саларьево

Севастопольская

Семеновская

Сенная площадь

Сокол

Солнцево

Спасская

Сретенский бульвар

Стрешнево

Строгино

Сухаревская

Сходненская

Таганская

Технологический институт-2

Тимирязевская

Трубная

Тургеневская

Улица 1905 года

Улица Академика Янгеля

Улица Горчакова

Улица Дмитриевского

Улица Старокачаловская

Университет

Уралмаш

Уральская

Филатов Луг

Фонвизинская

Хорошево

Хорошевская

Царицыно

Цветной бульвар

Чистые пруды

Шипиловская

Шоссе Энтузиастов

Юго-Западная

Южная

Ясенево

Ипотека.

Взять ипотеку в банке «Возрождение» в Москве и других городах РФ — онлайн заявка и расчет кредита

Взять ипотеку в банке «Возрождение» в Москве и других городах РФ — онлайн заявка и расчет кредитаЗаемщику, желающему направить средства материнского (семейного) капитала на погашение части ипотечного кредита, необходимо обратиться в Пенсионный фонд по месту выдачи сертификата на материнский (семейный) капитал для уточнения списка документов. Среди прочих, заемщику надо представить в Пенсионный фонд справку об остатке кредитной задолженности и процентов по ней. Данную справку можно оформить в офисе банка, в котором заключен кредитный договор.

В соответствии с условиями кредитного договора:

Досрочное полное или частичное погашение кредита за счет средств материнского (семейного) капитала осуществляется не позднее даты, следующей за датой поступления средств материнского (семейного) капитала на корреспондентский счет банка-кредитора от Пенсионного фонда РФ.

Средства материнского (семейного) капитала направляются на погашение основного долга по кредиту, а также уплату процентов (за исключением комиссий, штрафов и пеней) единовременно и в полном объеме. В случае наличия неиспользованного остатка средств материнского (семейного) капитала после осуществления досрочного погашения кредита остаток излишне перечисленной суммы материнского (семейного) капитала в течение 5 (пяти) рабочих дней со дня поступления средств на корреспондентский счет банка-кредитора подлежит возврату на счет территориального органа Пенсионного фонда РФ, с которого осуществлялось перечисление денежных средств.

В случае наличия неиспользованного остатка средств материнского (семейного) капитала после осуществления досрочного погашения кредита остаток излишне перечисленной суммы материнского (семейного) капитала в течение 5 (пяти) рабочих дней со дня поступления средств на корреспондентский счет банка-кредитора подлежит возврату на счет территориального органа Пенсионного фонда РФ, с которого осуществлялось перечисление денежных средств.

После осуществления заемщиком частичного досрочного возврата кредита пересчет ежемесячного аннуитентного платежа не производится, при этом срок кредитования соответственно сокращается.

При наличии письменного заявления заемщика (или его представителя) банк производит пересчет аннуитетного платежа, исходя из нового остатка ссудной задолженности. В этом случае заемщику направляется письменное уведомление о произведенном пересчете. При пересчете аннуитетного платежа заемщик (залогодатель) обязан(ы) по требованию банка обеспечить внесение изменений в содержание закладной.

За более подробными разъяснениями по вопросам обслуживания кредита необходимо обратиться в филиал банка, где оформлялся кредит.

ипотечных кредитов без подтверждения дохода: как они работают и где взять

Нажав «Посмотреть тарифы», вы будете перенаправлены в нашу головную компанию LendingTree. В зависимости от вашей кредитоспособности вы можете найти до пяти разных кредиторов.

Ипотека с подтверждением дохода без подтверждения дохода, также называемая ипотекой с заявленным доходом, позволяет заявителям соответствовать требованиям, используя нестандартную документацию о доходах. В то время как большинство ипотечных кредиторов запрашивают ваши налоговые декларации, ипотечные кредиты с проверкой отсутствия дохода вместо этого учитывают другие факторы, такие как доступные активы, собственный капитал и общий денежный поток.Это упрощает получение жилищного кредита, если вы работаете не по найму или полагаетесь на сезонные комиссии.

Что такое ипотека для проверки отсутствия дохода?

В ипотечных кредитах с проверкой дохода кредиторы не требуют от заявителей подтверждения или документального подтверждения источника дохода. Другие названия таких ипотечных кредитов включают ссуды с «заявленным доходом» и ссуды «без документов» или «альтернативные документы», но все они подпадают под одно и то же определение с некоторыми отличиями. Существует четыре основных типа ипотечных ссуд с подтверждением отсутствия дохода, каждый со своим уровнем требований.

- SISA — заявленная прибыль, заявленные активы

- SIVA — заявленная прибыль, подтвержденные активы

- NIVA — без проверки доходов, проверенные активы

- NINA — без проверки доходов, без проверки активов

Заявленная прибыль, заявленные активы

Кредит SISA может быть полезен, если у вас есть значительный доход и активы, которые трудно задокументировать. Когда вы подаете заявку на ссуду SISA, кредитор соглашается принять предоставленные вами данные о доходах и активах без какой-либо документации.Это может быть полезно для владельцев малого бизнеса, которые хранят все свои активы на бизнес-счете и не документируют свою личную компенсацию с помощью квитанций о заработной плате, форм W-2 или 1099. В таких случаях банковские выписки за 12–24 месяцев можно использовать для расчета ежемесячного денежного потока предприятия вместо другой документации.

Заявленный доход, подтвержденные активы

Этот тип ссуды наиболее полезен, если большую часть вашего дохода трудно документально подтвердить, но у вас есть поддающиеся проверке активы.Кредитор соглашается принять вашу цифру дохода и проверить ваши доступные активы. Один из примеров, когда SIVA может быть подходящим, — это тот, чей доход основан на чаевых или чаевых, но у кого есть личный банковский счет на свое имя.

Нет доходов, проверенные активы

Ссуда с подтвержденными активами без дохода предназначена для заявителей, которые имеют поддающиеся проверке активы, но доход, который не может быть задокументирован. В этом случае кредитор проверяет ваши активы и не принимает во внимание ваш доход.Пенсионер, который получает доход со своих пенсионных счетов, может не иметь достаточного поддающегося проверке дохода, но его активы могут быть задокументированы, поэтому они получат выгоду от использования ссуды NIVA.

Нет доходов, нет активов

С минимальным количеством требований ссуды NINA лучше всего подходят для заявителей, которые не могут предоставить документы о доходах или активах. Кредиторы NINA основывают одобрение исключительно на залоге и других факторах, не связанных с доходом. Кто-то, кто работает в иностранной компании и держит свои активы в иностранном банке, может быть не в состоянии предоставить какую-либо документацию, приемлемую для U.С. кредиторы. Использование ссуды NINA в этом случае может позволить заемщику пропустить перевод документов и международные переводы активов.

История ипотечных ссуд для проверки отсутствия дохода

Ссуды с проверкой без дохода стали очень популярными в годы, предшествовавшие краху рынка жилья в 2008 году. Их рост был вызван ослаблением стандартов андеррайтинга и ростом цен на недвижимость, что заставило потребителей поверить в то, что дома будут продолжать расти в цене бесконечно. Как только стало ясно, что это не так, ссуды без дохода перестали пользоваться популярностью среди кредиторов и инвесторов.

Первоначально эти ссуды предназначались для людей, чей доход был затруднен из-за сезонности, самозанятости или заключения независимых договоров. В преддверии кризиса они вместо этого стали для кредиторов ярлыком, позволяющим протолкнуть неквалифицированных заемщиков через процесс ипотеки.

По мере того, как количество жилищных дефолтов резко возросло, а государственное регулирование ужесточилось, эти кредитные программы практически исчезли. Кредиторы должны были документально подтвердить способность заемщика выплатить ссуду, а инвесторы не были заинтересованы в покупке ценных бумаг с ипотечным покрытием для ссуд, которые Fannie Mae и Freddie Mac не одобряли.

Доступны ли еще ипотечные кредиты с проверкой дохода без подтверждения дохода или с ограниченным доходом?

Эти типы ссуд по-прежнему доступны от кредиторов, которые предлагают варианты портфельного кредитования и не удерживаются государственными агентствами, такими как Fannie Mae или Freddie Mac, в соответствии с соответствующими правилами ипотечного кредитования. Кредиторы без дохода используют частный капитал инвесторов для создания этих продуктовых предложений. К ним относятся прямые кредиторы, такие как Chase Bank, Citibank и U.S. Bank; оптовые кредиторы, такие как Stearns, JMAC и Newfi; и даже такие крупные финансовые инвестиционные фирмы, как Charles Schwab.

Большинство других банков и кредитных союзов не предлагают эти типы ссуд, потому что их сложно упаковать и продать инвесторам на вторичном рынке. Учитывая, что единственной альтернативой является сохранение таких ипотечных кредитов внутри компании, немногие кредиторы готовы взять на себя такие обязательства по капиталу. Дополнительный риск, связанный с ипотечными кредитами без дохода, — это еще одна причина, по которой большинство кредиторов избегают их предложения.

Подходит ли вам ипотека с проверкой без дохода или с ограниченной проверкой?

Проверочные ипотечные кредиты без дохода или с ограниченным доходом заслуживают изучения, если вы работаете не по найму, имеете сезонные источники дохода или иным образом испытываете проблемы с квалификацией для получения обычного ипотечного кредита.Все эти сценарии могут усложнить документирование вашего дохода, что делает простоту ссуды без подтверждения идеальной.

Однако потребители с недостаточным доходом не должны использовать эти ссуды как способ скрыть недостаточное финансовое положение. Вам следует подавать заявление на получение ипотеки с подтверждением отсутствия дохода только в том случае, если вы действительно можете позволить себе производить платежи. Эти ссуды следует рассматривать как решение для сокращения бумажной работы, а не как решение здравого смысла вопроса о доступности.

| Ссуды с ограниченной документацией | 1% — 3% выше рыночных ставок | 20% или больше | 700+ |

| Ссуды без документации | На 5% выше рыночных ставок | 20% или больше | 700+ |

| Обычные ссуды | Рыночные ставки | От 3% до 5% | 620+ |

Кроме того, у кредитов без проверки есть существенные недостатки.Их процентные ставки намного выше, чем ставки по обычным кредитам, и они также уделяют большое внимание авансовым обязательствам. Это часто приводит к минимальным первоначальным взносам от 20% до 40% или выше. Минимальные кредитные баллы для этих программ также выше, чем обычно.

Где я могу получить ипотечную ссуду для проверки отсутствия дохода?

Вы можете начать исследование своих вариантов для этих типов ссуд с портфельным кредитором или ипотечным брокером, который работает с портфельными кредиторами от вашего имени.Если у вас есть пенсионные или инвестиционные счета в крупной финансовой фирме, изучите варианты ипотечного кредитования, предлагаемые текущим клиентам.

Каждый кредитор определяет свои собственные квалификационные критерии, исходя из своей терпимости к риску и требований своих инвесторов. Однако кредиторы часто требуют более высоких кредитных рейтингов, более крупных первоначальных платежей и более низких соотношений суммы кредита и стоимости, чем аналогичные ссуды с полной документацией.

Вместо налоговых деклараций кредитор может запросить выписки с банковского счета за 12 месяцев, чтобы определить ваш ежемесячный денежный поток.Вместо того, чтобы просматривать ваши счета активов, кредитор может запросить две оценки, чтобы подтвердить стоимость собственности и вашу долю в ней. Как правило, кредиторы будут искать компенсирующие факторы, чтобы заменить информацию, которую они не собирают в форме квитанций о заработной плате, налоговых деклараций или отчетов об активах.

Сможете ли вы получить ипотеку без документов в 2021 году?

Вы все равно сможете получить ипотеку с подтверждением отсутствия дохода, если у вас непростой доход от самозанятости или если вы не соответствуете требованиям к доходам традиционных программ кредитования.Подтвержденная ипотека без дохода (для краткости называемая ипотекой без документов) требует меньше документов для получения одобрения и может быть закрыта быстрее, чем полностью подтвержденная ссуда, особенно если у вас сложная налоговая декларация.

Сегодняшние ипотечные кредиты без подтверждения дохода обеспечивают дополнительную защиту потребителей, что делает их жизнеспособной альтернативой традиционным жилищным кредитам.

Что такое ипотека без подтверждения дохода?

Ипотечный кредит без подтверждения дохода — это жилищный заем, для утверждения которого не требуется стандартная документация о доходах (включая квитанции о доходах, квитанции W2 или налоговые декларации). Кредитор позволяет вам использовать другие элементы, например банковские выписки, чтобы показать, что вы можете погасить ипотеку.

Ипотечные ссуды без документов были более известны как ссуды с заявленным доходом до жилищного кризиса 2007 и 2008 годов. Эти ссуды были популярны среди самозанятых заемщиков, поскольку они могли по существу «указывать» любой доход, необходимый для соответствия требованиям.

Варианты этих типов ссуд включают:

- SISA. Ссуды с заявленным доходом и заявленными активами выдаются без проверки дохода или активов заемщика.Ссуды с заявленным доходом больше не доступны.

- СИВА. Ссуды с заявленным доходом и подтвержденными активами — это ссуды, для которых кредиторы принимают ваши активы в качестве основы для утверждения. Их часто называют «ссуды на выписку из банка».

- НИВА. Ссуды без дохода с подтвержденными активами аналогичны ссудам SIVA, за исключением того, что доход не добавляется в заявку.

- НИНА. Ссуды без дохода и активов вернулись, но они доступны только инвесторам в недвижимость, покупающим недвижимость для сдачи в аренду.Этот тип ипотеки без документов требует достаточного дохода от аренды, чтобы покрыть новый платеж по ипотеке.

- НИНДЗЯ. Ссуды без дохода, без работы или без активов не требуют от кредиторов подтверждения дохода, активов или занятости. По сути, ссудой NINJA кредитор верит на слово заемщику, что заявка на ссуду верна.

Нужна ли вам ссуда без подтверждения дохода?

Вам может потребоваться ссуда для подтверждения отсутствия дохода, если вы не можете легко проверить свой ежемесячный доход, имеете сложные налоговые декларации или просто не хотите хлопот с предоставлением тонны документации о доходах.

Кредиторы анализируют доход от самозанятости иначе, чем заработная плата или почасовая оплата. Поскольку доход не гарантирован, кредиторы проявляют особую осторожность, чтобы проверить историю доходов заемщика, стабильность их доходов, финансовую устойчивость их бизнеса и даже спрос на тип услуг или продуктов, предлагаемых их компанией.

Вы можете рассмотреть возможность получения ссуды без подтверждения дохода в следующих случаях:

В прошлом году у вас было списание коммерческих расходов. Списание крупных расходов, таких как покупка оборудования или коммерческой недвижимости, может снизить ваш чистый доход. Кредиторы оценивают двухлетнюю историю при усреднении дохода от самозанятости, и низкий годовой доход может снизить ваши шансы на одобрение.

Ваш доход недавно снизился. Традиционные кредиторы могут подать сигнал тревоги, если ваш доход упадет, особенно если вы работаете не по найму. В этом случае программы жилищного кредита без документов позволяют получить ипотеку без налоговых деклараций.

Вы подаете несколько налоговых деклараций. Чем больше потоков дохода вы зарабатываете, тем сложнее могут быть ваши налоговые декларации. В результате ипотека без налоговой декларации может быть жизнеспособной альтернативой.

У вас нерегулярный доход. Внештатные работники и сезонные подрядчики могут получать единовременные выплаты несколько раз в год. Ипотечный кредитор без документации может помочь, если традиционный кредитор не может рассчитать ваш доход.

Вы инвестор в недвижимость. Правила выплаты погашения применяются только к ипотеке для основного и второго домов.Инвесторы могут претендовать на программу жилищного кредита без документов на основе прогнозируемой арендной платы за недвижимость, которую они покупают, без каких-либо других документов об активах или доходах.

У вас большой собственный капитал, но нет работы. Если вы находитесь на этапе, когда работа больше не нужна, потому что вы достигли высокого состояния, ипотечный заем без документов может позволить вам конвертировать ваши активы в соответствующий доход.

Как работает ипотека без документов и на кого она работает

Ипотечные кредиторы без документов предлагают множество различных типов ипотечных кредитов без документов или с низким уровнем документов, в зависимости от ваших конкретных потребностей.Ниже приведены наиболее распространенные программы и те, кому они могут пригодиться.

Выписка из банка ипотека

Кредиторы рассчитывают доход на основе среднего количества депозитов, внесенных на ваши личные или бизнес-счета за период от 12 до 24 месяцев.

Для кого они лучше всего: Если вы получаете депозиты на регулярной основе, что может быть легко подтверждено в вашей банковской выписке, это может быть хорошим вариантом.

Ипотека под активами

Также называемый ссудой на истощение активов, кредиторы квалифицируют вас на основе до 100% ваших ликвидных активов, разделенных на срок ссуды.Например, кто-то с чистой стоимостью в 1 миллион долларов, подающей заявку на 20-летний фиксированный заем на истощение активов, будет иметь квалификационный доход в размере 50 000 долларов в год.

Для кого они лучше всего: Состоятельные заемщики с высокой чистой стоимостью могут получить выгоду от этого типа ипотечного кредита с низким уровнем документов. Институциональные банки могут предлагать их клиентам с большими остатками на депозитах.

Ссуды без дохода, без активов

Доступно только для инвестиционной собственности, текущие ссуды без дохода и без активов (NINA) утверждаются на основе прогнозируемого дохода от аренды для приобретаемой собственности.Обычно, если арендная плата покрывает новый платеж по ипотеке, документация о доходах или активах не требуется.

Для кого они лучше всего: Инвесторы в недвижимость, располагающие достаточными денежными средствами для высоких первоначальных взносов, могут быстро создать портфель инвестиционной собственности с помощью этого типа ссуды.

Как получить ссуду NINA?

Термин «ипотека без документов» не означает, что кредиторы предоставляют ссуды кому угодно. Фактически, ипотечные кредиторы без документации, предлагающие ссуды, должны приложить добросовестные усилия, чтобы продемонстрировать, что вы можете погасить ссуду.Это означает, что они попросят предоставить другое доказательство того, что вы можете позволить себе платежи.

Ниже приведены четыре общих требования для ипотечных кредитов без подтверждения дохода.

- Хорошая кредитоспособность. Ипотечные программы без подтверждения дохода обычно требуют более высокого кредитного рейтинга, чем обычная ссуда с документами о доходах.

- Сделайте большой первоначальный взнос. Минимальный первоначальный взнос по ипотечным кредитам без документов обычно начинается с 20%.

- Ожидайте более высоких процентных ставок. Кредиторы могут взимать более высокие ставки, чем вы платите за обычную ипотеку, чтобы покрыть более высокий риск отказа от документации.

- Докажите, что вы можете погасить ссуду. Будь то депозиты по выписке из банка, аренда инвестиционной собственности, которую вы покупаете, или большой запас активов, кредиторам необходимо подтверждение, что у вас есть ресурсы для ежемесячных платежей по ссуде.

Имеете ли вы право на поддерживаемое государством рефинансирование без документов?

Существует ряд ипотечных программ без подтверждения дохода, по которым заемщики могут рефинансировать свои ипотечные кредиты, обеспеченные государством.Если вы вовремя платили за последний год и имеете ссуду, обеспеченную Федеральной жилищной администрацией (FHA), Департаментом по делам ветеранов США (VA) или Министерством сельского хозяйства США (USDA), вы можете иметь право на получение одна из перечисленных ниже ссуд рефинансирования с сокращенным документом. Дополнительный бонус этих программ: вам не понадобится домашняя оценка.

- FHA рационализация. Домовладельцы, получившие ссуду FHA, могут снизить свою процентную ставку или получить более выгодные условия без каких-либо документов о доходах с помощью программы рационализации рефинансирования FHA.Однако одним из недостатков является то, что затраты на закрытие не могут быть включены в сумму кредита, если вы не согласитесь на более высокую процентную ставку.

- VA IRRRL. Военные заемщики могут получить более низкую ставку по ипотеке с помощью займа рефинансирования со снижением процентной ставки (IRRRL), не предоставляя документов о доходах. Сумма кредита может быть увеличена для покрытия расходов на закрытие сделки.

- Оптимизированная ссуда с рефинансированием Министерства сельского хозяйства США. Если вы купили свой сельский дом с помощью ссуды Министерства сельского хозяйства США без предоплаты, вы можете снизить свою ставку с помощью опции рефинансирования с упрощенной помощью Министерства сельского хозяйства США.Никаких документов о доходах не требуется, и вы можете добавить заключительные расходы к сумме кредита.

Безопасны ли ссуды без документов?

Современные ссуды без документации более безопасны, чем их предшественники с заявленным доходом, поскольку ипотечные кредиторы без документации должны соблюдать федеральные законы, чтобы убедиться, что вы можете погасить ссуду с подтверждением движения денежных средств или активов. Тем не менее, любая ипотека сопряжена с риском того, что вы можете потерять дом, если не сможете позволить себе выплаты.

Ссуды с указанным доходом предназначались для того, чтобы помочь людям с различным доходом от самозанятости купить дом.Однако кредиторы воспользовались простым процессом квалификации, чтобы ускорить согласование и закрыть больше кредитов.

Когда рынок жилья рухнул и США вступили в Великую рецессию, многие домовладельцы потеряли работу или оказались в невыгодном положении по своим ипотечным кредитам. Многие объявили дефолт по своим кредитам и потеряли свои дома из-за потери права выкупа.

Чтобы защитить потребителей от злоупотреблений ссудой в будущем, Бюро финансовой защиты потребителей применяет законы о платежеспособности для выдачи квалифицированных ипотечных ссуд. Квалифицированные ипотечные кредиты должны соответствовать минимальному соотношению долга к доходу (DTI) с регулярной документацией о доходах.Это гарантирует, что у вас будет достаточный ежемесячный доход для выплаты всех долгов, а также нового платежа по ипотеке.Ипотека без документов: что нужно знать

Подача заявления на ипотеку включает в себя небольшую массу документов, включая банковские и налоговые отчеты, квитанции о выплатах и многое другое. Эти документы помогут ответить на многие вопросы, которые задаст ипотечный кредитор, чтобы дать вам право на получение ссуды.

Если у вас нестандартный доход или у вас нет некоторых стандартных доказательств типичного штатного сотрудника, возможно, вы не сможете дать ответы на все эти вопросы.В этом случае вы можете быть кандидатом на ипотеку без документов или с подтверждением дохода.

Что такое ипотека с подтверждением отсутствия дохода?

Ипотека без документов часто называется ипотекой с подтверждением отсутствия дохода. Как следует из названия, этот тип ссуды не требует, чтобы кредитор проверял, сколько вы зарабатываете. Их также иногда называют ипотекой NINJA, что означает отсутствие дохода, работы или имущества.

«Это вариант, который существует уже несколько десятилетий», — объясняет Грег Макбрайд, CFA, главный финансовый аналитик Bankrate.«Тем не менее, во время жилищного бума этот ранее нишевый продукт пришел в контакт с основными заемщиками. Это было питательной средой для проблем, которые привели к жилищному краху ».

В годы, предшествовавшие финансовому кризису, субстандартные кредиторы, а не крупные финансовые учреждения, как правило, не предлагали ипотечные кредиты, говорит Макбрайд. Однако из-за сложности финансовой отрасли даже крупнейшие банки столкнулись с риском неспособности проверить способность заемщика выплатить ссуду.

С тех пор «ни одна док-ипотека больше не стала нишевым продуктом», — говорит Макбрайд. «Они, вероятно, даже более нишевые, чем были раньше».

Как не работает док-ипотека?

Исторически сложилось так, что ни одна док-ипотека не работала по системе чести: заемщик указывал свой доход, не предоставляя кучу документов, подтверждающих свое требование. Кредитор все же проверил их кредитную историю, но они поверили заемщику на слово в том, сколько они заработали.

С тех пор правительство решило эту проблему с помощью так называемого правила способности к погашению.Короче говоря, в соответствии с этим правилом кредитор должен выяснить, действительно ли вы можете выплатить ипотечный кредит.

«Обычно вы не можете полагаться на то, что потребители устно рассказывают вам о своем доходе», — поясняет Бюро финансовой защиты потребителей (CFPB) в своем справочнике для ипотечных кредиторов. «Вы должны подтвердить доход потребителя, используя такие документы, как W-2 или ведомости заработной платы».

Однако CFPB предлагает гибкость для документирования того, как заемщик может погасить задолженность. Например, кредитор может использовать записи финансового учреждения, которые выделяют активы заемщика, чтобы помочь в оформлении ссуды.

Когда вам понадобится ипотека без документов?

Ипотека без документов может быть в карточке, если вы не получаете регулярную зарплату, но у вас есть много денег или активов. Однако этот продукт применим только к избранным.

«Это недоступно для вашего типичного заемщика из среднего или высшего среднего класса», — говорит Макбрайд. «Это предложение для состоятельного человека с довольно уникальными обстоятельствами, например для предпринимателя, который управляет успешным стартапом и имеет большой капитал в компании.”

Ипотека без документов по сравнению с другими ссудами

Ипотека без документов имеет те же преимущества, что и другие типы жилищных ссуд: она помогает вам занимать деньги, необходимые для приобретения недвижимости.

Однако условия и кредитные требования, необходимые для утверждения ипотеки без документов, отличаются. Проще говоря, никакие ссуды на документы не требуют более высокого кредитного рейтинга и больших первоначальных взносов.

Они также склонны взимать более высокие процентные ставки. Почему? Потому что отсутствие полных конкретных доказательств дохода увеличивает риск дефолта.

| Обычный заем | Кредит FHA | Без кредита на документацию |

|---|---|---|

| 3% первоначальный взнос | 3,5% первоначальный взнос | Первоначальный взнос 30% и более |

| 620 минимум кредита | 580 кредит минимум | 700+ минимум кредита |

| 2,980% * средняя процентная ставка | 2,580% * средняя процентная ставка | Различается, но ожидаемые выплаты на несколько процентных пунктов выше, чем по обычным займам |

Можно ли получить ипотеку без документов сегодня?

Хотя ссуды с проверкой отсутствия дохода не существуют в той же форме, что и до Великой рецессии, существуют ипотечные ссуды без документов, и они являются частью более крупной корзины неквалифицированных ипотечных ссуд.Вы не найдете широко рекламируемых этих продуктов. Фактически, все крупные банки, с которыми связались для этой статьи, указали, что они не предлагают этот тип кредита. Вы с большей вероятностью найдете их у портфельного кредитора, и в некоторых случаях они могут называться ссудой для выписки из банка.

Если вы беспокоитесь о подтверждении своего дохода из-за того, что вы работаете на себя или работаете за чаевые, есть другие способы получить обычную ссуду. Однако это не будет ситуацией без документов; вам нужно будет сдать довольно много документов, чтобы получить ипотеку, если вы работаете не по найму.

«В отсутствие регулярных выплат, — говорит Макбрайд, — доказанный поток доходов через налоговые декларации — это способ, которым многие самозанятые лица и владельцы бизнеса имеют право на получение ипотечной ссуды».

Есть только одна загвоздка: эти налоговые декларации должны содержать убедительные доказательства — проблема, если вы сосредоточены на максимальных вычетах.

«Проблема в том, что некоторые владельцы бизнеса ведут этот бизнес в убыток», — говорит Макбрайд. «Если это убыток для целей налогообложения, это также убыток для квалификационных требований по кредиту.”

Подробнее:

Займы с заявленным доходом и многое другое для самозанятых заемщиков

Что такое заем с заявленным доходом?

В прошлом ипотечные кредиты с заявленным доходом * представляли собой жилищные ссуды, не требовавшие подтверждения дохода или документации. Кредиторам просто нужен был заявленный доход заемщика — отсюда и название ссуд с «заявленным доходом». К сожалению, эти рискованные типы ссуд способствовали обвалу рынка жилья в 2008 году, и в результате банки прекратили выдачу ссуд с заявленным доходом. Запрет банкам продавать ипотечные кредиты без документов на вторичном рынке.

Закон Додда-Франка 2010 г. изменил этот кредитный продукт к лучшему. Сегодня заемщики не могут взять жилищный заем, не предоставив доказательства своей способности погасить заем. Кредиторы должны полностью задокументировать это доказательство, а заемщики должны предоставить соответствующую документацию. Однако для займов с заявленным доходом не требуется ни документации о доходах, ни налоговых деклараций для самозанятых заемщиков. Начиная с Додда-Франка, для любого потребителя теперь незаконно получить этот вид ссуды для собственности, занимающей собственник.

Документация для среднего нанятого заемщика включает налоговые декларации, формы W-2 и недавние платежные квитанции, позволяющие претендовать на получение типичной обычной ипотечной ссуды. Самостоятельные заемщики предъявляют более высокие требования, поскольку их доход может измениться. Кредиторы обычно требуют очень мало документации и никакой проверки дохода для ссуд с заявленным доходом. Вместо этого они предпочитают, чтобы заемщики имели хороший кредитный рейтинг, большое количество резервов и значительный первоначальный взнос. Чем лучше финансовую картину вы можете нарисовать для кредиторов, тем больше у вас шансов получить одобрение и выгодные процентные ставки.

Как вы можете получить квалификацию?

Чтобы компенсировать риск, который берет на себя ипотечный кредитор, для ссуд с заявленным доходом обычно требуется следующее:

Большая экономия

Требование высокого кредитного рейтинга (700+)

Требуются выписки с банковского счета

Высокий уровень дохода

Имеют ли для вас смысл ссуды с заявленным доходом?

Многие заемщики используют эти ссуды, чтобы купить другую арендуемую недвижимость, или они продают собственность, но нуждаются в ссуде для ремонта своей квартиры.Другие используют эти ссуды временно, потому что у них есть большой аванс наличными, но они не могут отказаться от конкретной инвестиционной собственности.

Некоторые инвесторы не хотят тратить все свои деньги на покупку недвижимости. Вместо этого они используют ссуды с заявленным доходом, чтобы сохранить часть своего капитала для будущих инвестиций.

Доступны ли ссуды с указанным доходом?

Ипотека без документов, как ее еще называют, сыграла важную роль в последнем спаде жилищного строительства. В то время заемщики могли получить ипотеку без предоставления документации о доходах.Вскоре после этого кредиторы полностью прекратили выдачу этих кредитов.

Значит, займы с заявленным доходом вернутся в 2020 году? Короткий ответ: нет. Однако существуют аналогичные кредитные программы для предпринимателей, владельцев малого бизнеса и фрилансеров.

Альтернативные варианты ипотеки для самозанятых

Существуют альтернативные ссуды, которые обладают качествами, аналогичными ссудам с заявленным доходом. Их обычно называют «альтернативными ссудами для проверки дохода», которые также часто называют «ипотечными ссудами с альтернативной документацией» или «программами ссуд по выписке из банковского счета».«Все эти термины относятся к одному и тому же ссудному продукту, поэтому назовем их ссуды на выписку из банка. Эта кредитная программа наиболее полезна для заемщиков, которые получают доход из многих источников, например, для самозанятых.

Краткое руководство: ипотечные резервы и активы, необходимые для покупки дома.

Кредитная программа по выписке из банка

Этот вид кредита является гибким и доступным вариантом для самозанятых заемщиков. Получив ссуду по выписке из банка, заемщики могут приобрести или рефинансировать дом без необходимости предоставлять налоговые декларации и слишком много документации.На них также легче претендовать, чем на получение стандартной ссуды с заявленным доходом. Лучше всего то, что вы можете профинансировать дом, занимаемый владельцем, не беспокоясь о законности Додда-Франка.

Как пройти квалификацию?

Ниже приведены требования для программы ссуды с выпиской из банка.

Должен быть в бизнесе 2+ года

Требование низкого кредитного рейтинга (600+)

Предоставьте документацию, например:

Ваша бизнес-лицензия

Выписки из личного счета за 12 месяцев и выписки из коммерческого банка за 24 месяца

Коэффициент затрат

Подписанное письмо CPA о том, что вы все еще занимаетесь бизнесом

Сравнение кредитной программы

Независимо от того, являетесь ли вы начинающим предпринимателем, фрилансером или владельцем малого бизнеса, самозанятым заемщикам также нужны гибкие варианты ссуд.Обычная ипотека с заявленным доходом имеет значительное количество финансовых препятствий, от высокого дохода до высоких требований к кредитному рейтингу. Однако ссуды с выпиской из банка обеспечивают более легкую квалификацию, но те же преимущества и многое другое. Загляните в программу ссуды по банковской выписке для вашей следующей недвижимости.

* В результате COVID-19 многие варианты ссуд для самозанятых и без QM могут быть недоступны из-за отсутствия инвесторов, с которыми можно было бы работать.

Ссуды для выписки из банка: ипотека и рефинансирование для индивидуальных предпринимателей

Мы можем помочь тем, кто занимается индивидуальной трудовой деятельностью, с помощью нашей кредитной программы по выписке из банковского счета.

Самозанятость не означает, что вы не можете получить финансирование на жилье. Вам не нужно подавать какие-либо налоговые декларации или финансовые отчеты, кроме выписок с банковского счета, для покупки нового дома или для рефинансирования существующего дома, которым вы уже владеете.

Эта программа идеальна для владельцев бизнеса, риэлторов, консультантов, владельцев ресторанов, предпринимателей и многих других.

Типы предлагаемых ссуд с выпиской из банкаЛичный банк

выписка ссуд:

Подходит для выписки из банковского счета за 12 или 24 месяца.100% вкладов мы считаем доходом.

Бизнес-банкВыписка ссуд:

Подходит для выписки из банковского счета за 12 или 24 месяца. Мы считаем доходом 50% вкладов.

Одномесячный банкВыписка ссуды:

Квалифицироваться на основе последней банковской выписки за 1 месяц. Учетная запись

должна показывать положительный баланс, а

вы должны подтвердить и заявить о своем соответствующем доходе.

Ссуды с выпиской по счету взяли на себя традиционные ссуды с заявленным доходом в качестве альтернативы для заемщиков, которые не могут подтвердить свой доход традиционным способом, предоставив налоговые декларации за предыдущие два года, квитанции о выплатах и квитанции о выплатах. Это ссуды, не связанные с контролем качества, нетрадиционные ссуды или ссуды с расширенными критериями, которые позволяют использовать другие формы документации, подтверждающие способность к погашению.Как бы то ни было, ссуда из банковской выписки позволяет заемщику проверить свой доход с помощью банковских выписок.

Ссуды на выписку из банка популярны у следующих категорий заемщиков:- Владельцы бизнеса

- Внештатные сотрудники

- Консультанты

- Рабочие по контракту

- Независимые подрядчики

- ИП

- Гигантских рабочих

- Риэлторы

- Предприниматели

- Пенсионеры

Этот тип ссуд позволил заемщикам решить проблему использования чистой прибыли, указанной в их налоговых декларациях, а не истинной чистой прибыли, которую они получают.Это лишает многих заемщиков права на получение ссуды. Чтобы подать заявку на получение ссуды для выписки из банка, самозанятый заемщик может предоставить ипотечному кредитору выписку из банка за 12 месяцев, в которой указаны регулярные депозиты. Это позволяет кредитору увидеть, сколько вы можете позволить себе занять. Затем кредитор проверит ваши банковские выписки, позвонив в ваш банк или заполнив запрос на подтверждение депозита (VOD) и отправив его по почте или факсу в ваш банк. Если вы используете выписки из своего коммерческого банка для квалификации, кредитору все равно нужно будет видеть расходы, которые вы понесли в результате владения бизнесом, но он не будет наказывать вас за расходы, которые вы списали в своих налоговых декларациях.

В чем разница между ссудой с выпиской из банка и традиционной жилищной ссудой?

| Ссуды на выписку из банка | Традиционные жилищные ссуды |

|

|

Преимущества ссуды с выпиской из банка

Вкратце, вот преимущества ссуды на выписку из банка:

- Кредитору не нужно просматривать ваши налоговые декларации или налоговые ведомости.

- Ваши отчеты о доходах состоят из регулярных ежемесячных доходных вкладов.

- Кредитор может просмотреть банковские выписки за 12 или 24 месяца.

- Если у вас есть бизнес, вы можете показать бизнес-отчеты за 24 месяца и отчет о прибылях и убытках за тот же период. Отчет о прибылях и убытках (отчет о прибылях и убытках) готовится сертифицированным бухгалтером. Не все владельцы бизнеса должны будут предъявить его.

- Вы можете получить жилищную ссуду с выпиской из банковского счета всего за 10 процентов.

- Вы можете оформить ссуду для рефинансирования с выплатой наличных в размере до 85 процентов от стоимости вашей собственности.

- Вы можете взять в долг до 5 миллионов долларов.

- Как правило, кредиторы, предоставляющие банковские выписки, соглашаются с соотношением долга к доходу не более 55 процентов.

- У вас есть выбор ипотеки с фиксированной или регулируемой ставкой.

- Вы можете выбрать ипотеку с выплатой только процентов.

- Вы должны быть владельцем бизнеса или заниматься индивидуальной трудовой деятельностью не менее двух лет.

- У вас должна быть не менее 10% предоплаты (что составляет 90% ссуды от стоимости), а также авансовый платеж в размере 25% для выписок по счету за один месяц.

- У вас должен быть четырехмесячный резерв PITI в банке для ссуды на сумму менее 1 миллиона долларов и на шесть месяцев для ссуды на сумму более 1 миллиона долларов.

- Вы можете квалифицироваться, имея всего лишь месячную выписку из банковского счета.

- Для участия в программе необходимо иметь кредитный рейтинг 620 или выше.

- Минимальная сумма кредита составляет 100 000 долларов, а максимальная — 5 000 000 долларов.

Для получения выписки из банка требуется общая сумма вкладов за вычетом запрещенных вкладов. Затем эта сумма делится на количество выписок из банка, будь то выписка за 12 или 24 месяца.

Другой вариант заключается в том, что если созаемщиком является сотрудник W2, вы можете использовать гибрид W2 и дохода из налоговой декларации от созаемщика и банковского отчета о доходе от заемщика или активов от созаемщика и банковских выписок от заемщика. .Для получения ссуд, не связанных с QM, могут использоваться несколько источников смешанного дохода.

Депозиты, которые запрещены в отношении ссуды в виде выписки из банка, включают переводы между банковскими счетами и наличными или крупными депозитами, которые могут вызвать беспокойство и могут потребовать пояснительного письма.

Особенности ссуд с выпиской из банка- Вы можете использовать выписки с нескольких банковских счетов, но они не могут быть комбинацией личных и коммерческих счетов.

- Депозиты, которые переводятся с бизнес-счета на личный счет, приемлемы.

- Вы можете объединить доход W2 с доходом из банковской выписки, если доход не учитывается дважды.

- Нет смешивания средств.

- Выписки иностранных банков и иностранные активы могут быть рассмотрены и должны быть переведены на английский язык.

Чтобы подать заявку на получение ссуды для выписки из банковского счета, вы можете загрузить в систему выписки за последние 12 или 24 месяца из корпоративного счета или синхронизировать программное обеспечение для цифровой ипотеки с вашим банком и извлечь информацию из своего счета.Ссуды из выписки из банковского счета обрабатываются вручную. Поскольку эти ссуды рассматриваются человеком, на их обработку может уйти от 21 до 30 дней. В более сложных случаях это может занять до 45-60 дней.

Общие препятствия для преодоленияВ сфере выдачи ссуд по выписке из банка существует множество исключений из правил. Есть ряд препятствий, с которыми вы можете столкнуться, но многие из них можно преодолеть.Прочтите больше, чтобы узнать о наиболее распространенных.

Узнать больше>

Готовы подать заявку на получение кредита? Свяжитесь с нами сегодня.

Свяжитесь с нами Признаки того, что вы живете не по средствам

- Имея кредитный рейтинг ниже 600: кредитные бюро собирают информацию о вашей истории платежей.Сюда входят непогашенные ссуды и платежи по кредитным картам. На основе этой информации они составляют кредитный рейтинг, который отражает вашу ценность для получения кредита. Оценка оценивается в диапазоне от 300 до 850. Кредиторы используют эту оценку, чтобы определить, имеете ли вы право на получение ссуды. Как правило, кредитный рейтинг ниже 600 означает, что вы недостаточно финансово жизнеспособны, чтобы получить одобрение на получение ссуды.

- Вы экономите менее 5 процентов: кредиторы хотят видеть, что вы не тратите больше, чем зарабатываете.Если вы экономите менее 5 процентов своего дохода, вы, вероятно, не имеете права на получение ссуды для выписки из банка.

- Остатки на вашей кредитной карте растут: , если вы платите только минимальную сумму, причитающуюся по балансу кредитной карты, и ваш баланс увеличивается каждый месяц, вы не являетесь вероятным кандидатом на получение кредита для выписки из банка. Чтобы держать свой долг под контролем, вы должны взимать только ту сумму, которую вы можете погасить каждый месяц.

- Платежи за жилье составляют более 28 процентов вашего дохода: , если вы тратите более 28 процентов своего валового дохода на выплаты по ипотеке, то вы вряд ли имеете право на получение ссуды для выписки из банка.

- Ваши общие платежи (дом плюс минимальные платежи в вашем кредитном отчете) составляют более 50 процентов вашего дохода: , если вы тратите более 50 процентов своего валового дохода на выплаты по ипотеке, вы вряд ли будете иметь право на получение ссуды из банка. Если вы сможете доказать, что компания платит платеж, он не будет засчитан вам.

- Вы просрочили оплату счетов: покупка товаров в кредит и погашение остатка в рассрочку стали популярным способом жизни в США.S. Проблемы возникают, когда счета начинают выходить из-под контроля. Если значительная часть вашего ежемесячного дохода уходит на этот тип оплаты помимо ваших счетов за коммунальные услуги, маловероятно, что вы будете иметь право на получение ссуды для выписки из банка.

Если вы работаете не по найму, ваш доход, как правило, трудно задокументировать, и у вас списана значительная сумма налогов.Это может быть проблематично, когда вы собираетесь купить дом, и может быть сложно претендовать на получение традиционного жилищного кредита. Однако программы выписок из банковского счета позволяют ипотечным кредиторам выдавать ссуды без необходимости следовать традиционному способу предоставления налоговых деклараций. Этот тип ссуды отлично подходит для людей, работающих не по найму, независимых подрядчиков или тех, кто зарабатывает сезонный доход. Эти потенциальные покупатели жилья часто более квалифицированы, чем наемные работники, но их налоговые декларации далеки от обычных.

Ricardo — отличный пример того, как ссуда, выписка из банка, может помочь тем, кто работает не по найму или владеет собственным бизнесом. Рикардо, будучи успешным самозанятым строителем, имел стабильный и стабильный доход каждый месяц, но после списания своих расходов он не смог сообщить о доходе, достаточном для получения традиционной ссуды.

Благодаря программе выдачи банковских выписок Рикардо смог подать заявку на получение ссуды для выписки из банковского счета без необходимости показывать свои налоговые декларации, а это означало, что списание его бизнеса не было проблемой.Ежемесячного дохода Рикардо по банковским вкладам за последние 12 месяцев было достаточно, чтобы получить ссуду для выписки из банковского счета. В его банковской выписке было указано:

- Январь : 5 250 долл. США

- Февраль : 4200 долларов

- Март : 3500 долларов

- Апрель : 8 400 долл. США

- Май : 9 500 долл. США

- Июнь : 5 300 долл. США

Рикардо имел средний доход за шесть месяцев около 6000 долларов в месяц.После просмотра банковских отчетов Рикардо за полный год кредитор смог утвердить ссуду на основе этой суммы. Хотя первоначальный взнос и процентная ставка были немного выше, чем при традиционном ссуде, Рикардо был счастлив приобрести дом. Более того, он всегда мог вернуться в следующем году, и если бы он мог сообщить об увеличении дохода, у него была бы возможность рефинансирования с помощью обычного кредита, который мог бы иметь более низкую процентную ставку.

Выписка из банковского счета Часто задаваемые вопросы по кредитамКак работают ссуды по выписке из банка?

Для всех жилищных ссуд кредиторы должны подтвердить ваш доход до утверждения.В случае ссуд с выпиской по счету банковские выписки используются в качестве подтверждения дохода вместо W2s и вашей налоговой декларации. Как правило, для получения ипотечной ссуды требуется выписка из банка за 12 или 24 месяца. Однако в некоторых случаях вы можете получить одобрение, имея только выписку по счету за один месяц. Затем один из наших кредитных специалистов вручную проверит ваши банковские выписки и сверит информацию с вашим банком.

Благодаря этому альтернативному методу проверки дохода ипотечные кредиты с выпиской из банковского счета стали популярным вариантом для самозанятых лиц, чьи W2 и налоговые декларации не отражают их полный доход.

Что ипотечные кредиторы ищут в банковских выписках?

Когда кредиторы просматривают ваши банковские выписки, чтобы определить, могут ли они одобрить вам получение ссуды, они ищут следующую информацию:

- Положительный остаток на счете

- Небольшой овердрафт или его отсутствие

- Депозиты с регулярным ежемесячным доходом

- Достаточно денег, чтобы покрыть не менее 10% первоначального взноса

- Достаточно денег, чтобы покрыть выплаты по ипотеке в течение нескольких месяцев, а также закрыть расходы

- Когда доход был зачислен на ваш счет (как правило, они хотят, чтобы доход был приправленным, то есть он был на вашем счете какое-то время и не был перечислен только что прямо перед тем, как вы подали заявку на ссуду)

Выписки по счету за сколько месяцев мне нужны для получения ссуды?

Это зависит от обстоятельств.По большинству наших личных и коммерческих банковских выписок мы требуем выписки по счетам за последние 12 или 24 месяца.

В некоторых случаях мы разрешаем ссуды на выписку по счету в течение одного месяца. Если вы предоставляете банковские выписки только за один месяц, вам нужно будет подтвердить и объявить свой соответствующий доход, а баланс вашего счета должен быть положительным.

Могу ли я получить ссуду по выписке из банка, если я не работаю на себя?

Да, пенсионеры также могут претендовать на получение ссуд для выписки из банковского счета, поскольку они не получают типичный поток доходов, который мог бы быть точно отражен в их налоговых декларациях.

Важно уточнить, что ссуды для самозанятых лиц могут применяться в самых разных ситуациях, включая владельцев бизнеса, внештатных сотрудников, работников гиг-экономики и риэлторов.

Существуют ли другие виды ссуд, по которым требуется выписка из банка?

Нет других займов, для которых требует выписки из банковского счета , но вы можете использовать выписки из банковского счета как способ подтвердить свой доход и претендовать на другие типы ипотечных кредитов. Фактически, вы можете использовать банковские выписки в качестве одного из источников подтверждения дохода для многих наших ссуд, не связанных с QM, таких как крупные ссуды и ссуды под активы.

Существуют ли другие виды жилищных кредитов для самозанятых заемщиков?

Если вы ищете ипотеку для самозанятых, обычно лучшим вариантом будет выписка из банковского счета. Однако, в зависимости от других источников вашего дохода, таких как работа на полную ставку в дополнение к индивидуальному предпринимательству, вы можете рассмотреть другие варианты ссуды, например:

Griffin Funding с гордостью предлагает несколько продуктов для жилищного ссуды для индивидуальных предпринимателей, включая ссуды для физических лиц и предприятий.Какими бы ни были ваши условия работы и дохода, наши кредитные специалисты могут помочь найти лучшее решение по ипотеке для ваших нужд.

Банковская выписка по ипотеке для самозанятых и подрядчиков

Нет налоговых деклараций? Нет проблем

Ипотечные компании должны подтвердить ваш доход, прежде чем одобрить получение жилищного кредита. Обычно они делают это, просматривая налоговые формы W2.

Это может быть проблемой, если вы работаете на себя. Владельцы бизнеса, фрилансеры, подрядчики, а также сезонные или офисные работники, скорее всего, не будут иметь налоговых форм, необходимых для традиционной ипотеки.

Но если у вас нетрадиционный доход, вы можете получить «ипотеку».

Это означает, что вы подтверждаете свой доход, показывая регулярные депозиты на свой банковский счет в течение одного или двух лет.

Получите ссуду для выписки из банка (22 июля 2021 г.)В этой статье (Перейти к…)

Как кредиторы определяют ваш доход

При покупке или рефинансировании дома необходимо пройти определенные шаги.

Один шаг требует документального подтверждения вашего дохода. Это включает сбережения, пенсию, инвестиционные остатки и долги.

Это может быть сложной задачей для самозанятых соискателей ипотеки. У этих людей часто трудно задокументировать доходы и / или деловые расходы.

Например, самозанятый заемщик может зарабатывать 7000 долларов в месяц. Но после списания бизнеса в их налоговых формах может быть указан доход всего в 5000 долларов в месяц.

Это может сократить их бюджет на покупку жилья более чем на 150 000 долларов.

| Документированный ежемесячный доход | 7000 долларов США | 5000 долларов США |

| Квалифицированный ежемесячный платеж по ипотеке | 2020 долларов США | 1300 долларов США |

| Квалифицированный бюджет на покупку жилья | Предположение на 443 900 долларов США0 | 700 В примере предполагается, что ипотека с фиксированной процентной ставкой сроком на 30 лет с процентной ставкой 3,75% и 10% скидкой на дом, расположенный в Вашингтоне. Ваша собственная ставка и ежемесячные платежи будут отличаться |

платежот 56 810 ₽

платежот 56 810 ₽ платежот 65 258 ₽

платежот 65 258 ₽ платежот 68 129 ₽

платежот 68 129 ₽ платежот 71 406 ₽

платежот 71 406 ₽ платежот 4 828 ₽

платежот 4 828 ₽ платежот 5 303 ₽

платежот 5 303 ₽ платежот 5 475 ₽

платежот 5 475 ₽