Как коммерческие банки зарабатывают деньги — Инвестология

Коммерческие банки зарабатывают деньги, предоставляя кредиты и получая процентные доходы от этих кредитов. Депозиты клиентов, расчетные счета, сберегательные счет и депозитные сертификаты, предоставляют банкам капитал для выдачи кредитов.

Клиенты, которые вносят деньги на эти счета, эффективно предоставляют деньги банку и получают проценты. Тем не менее, процентная ставка, выплачиваемая банком на деньги, которые они заимствуют, меньше ставки, взимаемой с денег, которые они предоставляют. Спрэд между двумя ставками, известный как чистый процентный доход, заключается в том, как банк зарабатывает деньги.

Коммерческий банк — это банковское учреждение, предлагающее широкий спектр продуктов и услуг для широкой публики, включая частных лиц и предприятий. Они предоставляют кредиты, включая ипотечные кредиты, автокредиты, личные займы и кредитные линии. Сберегательные и кредитные учреждения олицетворяют две движущиеся части коммерческого банка: сберегательная сторона платит клиентам за предоставление им капитала, в то время как сторона ссуды зарабатывает банковские деньги, взимая проценты.

Сумма денег, полученных коммерческим банком, определяется спрэдом между процентами, которые он выплачивает по депозитам, и процентами, которые он получает по кредитам. Клиенты считают, что вложения в депозиты достаточно привлекательны, потому что они застрахованы государством и деньги могут быть легко сняты. Однако эти инвестиции традиционно приносят очень низкие процентные ставки по сравнению с паевыми инвестиционными фондами и другими инвестиционными продуктами.

Когда коммерческий банк предоставляет деньги клиенту, он взимает процентную ставку, которая выше, чем тот, который банк платит своим вкладчикам. Например, предположим, что клиент кладет на депозит 10 000 долларов в коммерческом банке с годовой процентной ставкой 3%. В тот же день другой клиент получает пятилетний автокредит за 10 000 долларов США от того же банка с годовой процентной ставкой 7%. В итоге банк платит клиенту $ 1500 за пять лет, а собирает 3500 долларов от клиента с автокредитом. Разница в размере 2000 долларов является примером спрэда или чистого процентного дохода и представляет собой доход для банка.

Второй не менее эффективный способ, которым коммерческие банки зарабатывают деньги — это комиссии. Банки взимают плату за перевод денег от одного человека к другому и использования других банковских услуг, таких как — страхование, эквайринг, содержание платежной карты и д.р.

7 фактов о банках, которые знают только очень богатые люди

1. У банков есть годовая квота на выдачу кредитов

Банки позволяют людям открывать вклады под небольшой процент, а сами выдают эти деньги другим клиентам в виде кредитов с чуть более высоким процентом. Они зарабатывают на разнице между этими двумя процентами.

Это означает, что доход банка напрямую зависит от того, сколько денег в нем хранится и сколько кредитов он выдает. Итак, для развития банку нужны два действия. Первое — увеличить поступление денег за счет открытия новых счетов. Второе — выдать больше кредитов. Таким образом, чем больше в банке открывается вкладов, тем больше ему нужно выдавать кредитов. При этом желательно, чтобы они выплачивались как можно дольше. Чем длиннее срок погашения, тем больше проценты.

При этом желательно, чтобы они выплачивались как можно дольше. Чем длиннее срок погашения, тем больше проценты.

Вот почему банкам нужно выполнять нормативы не только по открытию вкладов, но и по выдаче кредитов. Этим фактом можно воспользоваться, чтобы увеличить шансы на получение денег: говорят, что банки чаще одобряют заявки, поданные в конце года. Дело в том, что в большинстве случаев в это время они еще не близки к нужным показателям.

2. У каждого филиала банка есть свой лимит кредитования

Филиалы банка не равны. У каждого из них есть ограничение на размер кредита, который может утвердить менеджер. Если запрашиваемая сумма превышает этот лимит, клиенту откажут.

При этом причину такого решения ему могут не сообщить, и он будет думать, что сделал что-то не так. В некоторых случаях, если сделка кажется особенно выгодной, менеджер может направить заемщика к вышестоящему руководителю.

Сюда же относятся ситуации, в которых банк уже исчерпал свой кредитный лимит. Неважно, как хорошо клиент обоснует свою платежеспособность, — заявление будет отклонено, потому что банк не имеет права превышать кредитный лимит. Он может быть увеличен, но точно не по просьбе заемщика.

Неважно, как хорошо клиент обоснует свою платежеспособность, — заявление будет отклонено, потому что банк не имеет права превышать кредитный лимит. Он может быть увеличен, но точно не по просьбе заемщика.

3. Центральный банк всегда будет помогать крупным банкам

Это достаточно очевидный факт, и, поскольку бороться с ним бессмысленно, лучше его просто принять. Федеральный резервный банк Америки, Банк Англии, Европейский центральный банк, Банк Японии и так далее — все это центробанки. И они всегда будут спасать крупные банки, которые находятся на грани разорения.

Крупные банки всегда получают помощь. Это значит, что у них всегда будут деньги, чтобы подняться со дна. Этот факт может не нравиться, но от этого он никак не изменится.

4. Банки не хранят деньги

Изначально банки преподносились как места для хранения денег. Сегодня мы обращаемся к их услугам из-за простоты использования денег в любом месте и в любое время. Вот почему у всех есть банковские карты.

Вот почему у всех есть банковские карты.

Еще более интересным является тот факт, что банки пытаются снизить популярность наличных денег. Безналичный расчет заставляет людей проще относиться к тратам и не так остро ощущать потерю при обмене денег на товары или услуги. Он облегчает транзакции и делает жизнь комфортной, но также создает более опасную ситуацию с точки зрения расходов.

Банки не хранят деньги. Они заставляют их циркулировать. Это означает, что доступ к вкладу есть не только у его владельца. Теперь и правительство обладает некоторым уровнем контроля над деньгами граждан — именно поэтому сверхбогатые люди ищут способы защитить свое состояние.

5. Крупнейшими клиентами банков являются банки

Банки существуют, чтобы обслуживать себя. Обслуживание других клиентов второстепенно. Все деньги, внесенные в банк, становятся его активом. Все деньги, взятые в долг у банка, остаются его активом. Банк находится в почти беспроигрышной позиции.

Это заставляет его всегда действовать в своих интересах. Банк никогда не будет бороться за того, кто хранит в нем деньги. Он борется за большие проценты и контроль. Дело в том, что после поступления в банк, ваши деньги перестают быть только вашей собственностью. Они становятся еще и активом банка.

Кредитный лимит банка всегда зависит от того, сколько в нем хранится вкладов. И соотношение всегда несправедливо.

6. Банкиры получают ежегодный бонус за выданные кредиты

Разумеется, премия достается не всем сотрудникам, а только тем, кто несет ответственность за выдачу кредитов. Как правило, это менеджеры. И это не плохо.

Бонус зависит от выданных кредитов. Конечно, они не должны быть ненадежными. Каждый сотрудник банка хочет получить дополнительную выплату в конце года — вот почему они могут с большей готовностью одобрять заявки ближе к этому времени.

Чаще всего это происходит неосознанно. В начале года менеджер не испытывает давления в вопросах утверждения кредитов. Но ближе к концу года появляется страх потерять бонус, не одобрив достаточное число заявок. Кроме того, никто не хочет, чтобы его назвали некомпетентным специалистом.

В начале года менеджер не испытывает давления в вопросах утверждения кредитов. Но ближе к концу года появляется страх потерять бонус, не одобрив достаточное число заявок. Кроме того, никто не хочет, чтобы его назвали некомпетентным специалистом.

Таким образом, если клиент не получит деньги, сотрудник банка упустит годовой бонус. Вот как это используют богатые люди: они приходят в банк, чтобы получить максимальную возможную сумму, ведь у них есть необходимые залог и авторитет.

7. Банки не дают деньги людям, которые выглядят бедно

Банкиры — самые безупречно одетые специалисты в мире. И они — сознательно или бессознательно — оценивают внешность окружающих. Если клиент плохо выглядит, банк не захочет выдавать ему кредит.

Если заемщик выглядит так, будто ему нужны деньги, вероятно, он их не получит. Если он выглядит так, будто ни капли в них не нуждается, то, скорее всего, получит желаемое.

Единственное исключение из этого правила — наличие счета в банке. В таком случае сотрудники могут наверняка узнать, действительно ли человек богат. Но если счета нет, они оценят его по внешности и довольно быстро сделают выводы, основываясь на ней.

В таком случае сотрудники могут наверняка узнать, действительно ли человек богат. Но если счета нет, они оценят его по внешности и довольно быстро сделают выводы, основываясь на ней.

Источник.

Человек без сбережений вынужден всегда бежать — реклама банка в газете 1969 года

Сегодня мы видим большое количество рекламы кредитов и ипотеки. Я нашел рекламу банка в газете 1960-х годов, который рекламировал сбережения, а не кредиты. Интересен тот факт, что мысли из рекламного объявления актуальны и на сегодняшний день. Ниже будет перевод этого объявления.

20 427 просмотров

Ваши сбережения, верите вы или нет, влияют на то, как вы стоите, как вы ходите, влияют даже на тон вашего голоса.

Без сбережений человек должен быть слишком признательным. Признательность (или благодарность) — это прекрасно, но постоянно находиться в состоянии признательности — это ужасно. Человек со сбережениями может идти «широким шагом». Он может оценивать возможности в расслабленном состоянии, ведь у него есть время для принятия взвешенного решения, ему не нужно спешить из-за экономической необходимости.

Человек со сбережениями может позволить себе уволиться с работы, если этого требуют его принципы. По этой причине ему никогда не придется идти против собственных принципов. Человек, который может позволить себе уволиться, гораздо более полезен для своей компании, и, следовательно, его более охотно продвигают по карьерной лестнице. Он может приносить выгоду своей компании, так как может позволить себе высказывать в компании свое искреннее мнение.

По этой причине ему никогда не придется идти против собственных принципов. Человек, который может позволить себе уволиться, гораздо более полезен для своей компании, и, следовательно, его более охотно продвигают по карьерной лестнице. Он может приносить выгоду своей компании, так как может позволить себе высказывать в компании свое искреннее мнение.

Человек со сбережениями может позволить себе замечательную привилегию быть щедрым в чрезвычайных ситуациях в семье и не только. Ему становится безразлично на то, как на него посмотрит любой человек: друг, незнакомец или враг. Эта способность формирует его личность и характер.

Они всегда на беговой дорожке, мчатся по жизни, как косяк мелкой рыбы.

Они всегда на беговой дорожке, мчатся по жизни, как косяк мелкой рыбы.Глава американских банкиров J.P. Morgan однажды посоветовал молодому брокеру:

«Избавься от ненужных расходов, так ты прогонишь спешку из своей жизни».

Уилл Роджерс выразился так:

Я бы предпочел компанию уборщика, живущего на то, что он заработал в прошлом году… чем актера, тратящего то, что он заработает в следующем году.

Если вам не нужны деньги для учебы в колледже, покупки дома или выхода на пенсию, то откладывайте деньги для уверенности в себе. Состояние ваших сбережений во многом влияет на уверенность вашей походки.

Надеюсь данный пост оказался для вас интересным. О своем собственном опыте достижения «ранней пенсии» и финансовой независимости в условиях нашей страны я уже более года рассказываю здесь на vc.ru и в Telegram-канале «Движение FIRE».

Что банки делают с вашими деньгами?

Принято считать, что люди должны держать сбережения на банковских счетах. Лучше в больших банках с хорошей репутацией. Подавляющее большинство из нас, особенно те, у кого нет опыта управления финансами, не знают, что происходит в банках с нашими деньгами. «Хорошо, что народ не понимает, как работает наша банковская система. Иначе завтра же случилась бы революция», — сказал однажды Генри Форд. Я попытаюсь кратко изложить основы деятельности как местных коммерческих банков, так и международных частных банков, включая знаменитые швейцарские.

Подавляющее большинство из нас, особенно те, у кого нет опыта управления финансами, не знают, что происходит в банках с нашими деньгами. «Хорошо, что народ не понимает, как работает наша банковская система. Иначе завтра же случилась бы революция», — сказал однажды Генри Форд. Я попытаюсь кратко изложить основы деятельности как местных коммерческих банков, так и международных частных банков, включая знаменитые швейцарские.

Вруйр ГАБРИЕЛЯН

КОММЕРЧЕСКИЕ БАНКИ

В вашем городе есть банки, в которых могут открывать счета физические и юридические лица для осуществления ежедневных транзакций.

Стандартная бизнес-модель коммерческих банков — использование денег вкладчиков для выдачи ипотечных кредитов, автокредитов, ссуд на развитие бизнеса и т.п. Кроме того, банки вкладывают средства клиентов в инвестиционные продукты, по которым выплачиваются проценты.

Ключевой момент заключается в следующем: клиент не контролирует, во что банк инвестирует его деньги. В таком виде инвестиций мало прозрачности, так как банки не уведомляют каждого своего клиента по отдельности о принятых инвестиционных решениях и стратегиях.

В таком виде инвестиций мало прозрачности, так как банки не уведомляют каждого своего клиента по отдельности о принятых инвестиционных решениях и стратегиях.

- Теперь вы можете представить, что деньги, которые вы разместили в банке, в действительности выводятся из него в форме кредитов и инвестиций, но, тем не менее, вы всё еще можете видеть их на своем балансе и снять со счета в любой момент.

Единственная проблема заключается в том, что если все одновременно решать снять свои деньги со счетов, то банк не сможет выплатить деньги каждому, так как средства используются для выдачи кредитов и других видов инвестиций.

Без сомнения, это довольно редкий сценарий развития событий. Обычно банки соблюдают нормы ликвидности, основываясь на собственных статистических данных и директивах Центробанка, чтобы иметь возможность удовлетворить запросы на выдачу наличных клиентам и распоряжения об исходящих платежах.

Если у вас размещены средства в банке в виде фиксированных депозитов, и вам платят определенный процент по ним, то банк должен выдать ваши деньги в виде кредитов или, например, вложить их в облигации, чтобы иметь возможность выплатить вам проценты, а разницу оставить себе в виде прибыли.

Иногда банки «жадничают» и инвестируют в высокорисковые активы. И если они терпят неудачу, то и ваши депозиты также оказываются под угрозой.

Такое случилось в 2013 году с Laiki Bank на Кипре. Инвестиционная деятельность банка оказалась неудачной, и он не смог адекватно произвести выплаты по взятым на себя обязательствам.

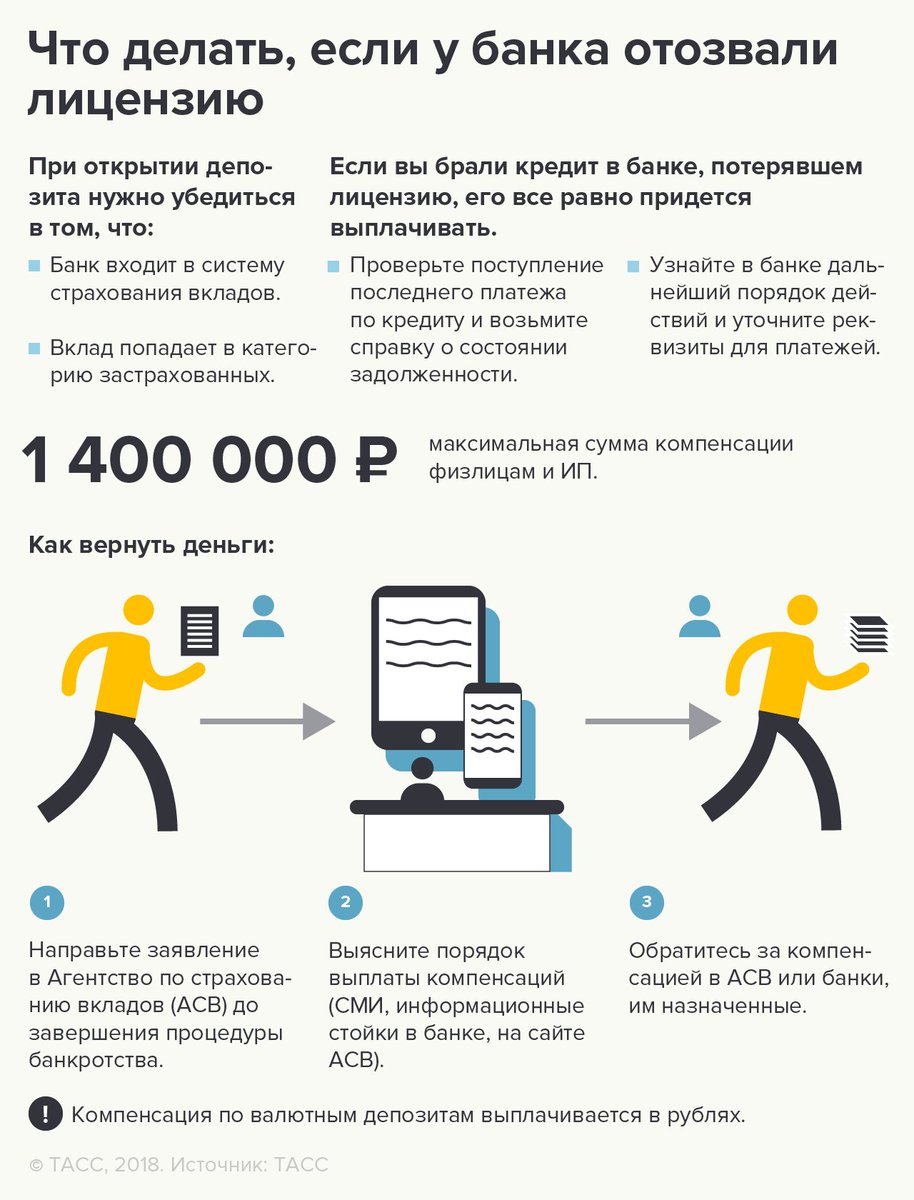

В Евросоюзе банковские депозиты до 100 000 евро защищены Схемой страхования депозитов (DGS). В США Федеральная корпорация по страхованию депозитов (FDIC) требует от банков гарантированных выплат по депозитам до 250 000 долларов. Поэтому если ваши сбережения меньше этим сумм, то они в безопасности.

Но что делать тем, чьи накопления или доходы превышают гарантированный минимум? Если они разместят все свои средства в одном банке, то в случае его банкротства им выплатят в рамках системы защиты вкладов лишь небольшую часть. Один из возникающих стереотипов — обратиться в частные банки, например, в знаменитые швейцарские.

ЧАСТНЫЕ БАНКИ

Частные банки в основном обслуживают состоятельных людей, у которых наблюдается избыток наличности, превышающий их текущие расходы. Частные банки могут оказывать обычные услуги, которые предоставляют коммерческие банки, такие, например, как банковские платежи. Но куда в большей степени частные банки заинтересованы в депозитах клиентов, которые они могли бы инвестировать в различные финансовые инструменты и управлять ими.

Самые распространенные финансовые продукты, которые считаются относительно безопасными, — это облигации (как корпоративные, так и государственные). Это вид ценных бумаг, по которым, как правило, дважды в год выплачиваются фиксированные проценты. Преимущество по сравнению с банковскими депозитами состоит в том, что их можно диверсифицировать, покупая множество бондов различных корпораций и правительств по всему миру. В таком случае риск может возникнуть лишь для малой доли общего портфеля инвестиций.

Частные банки поддерживают тесные отношения со своими клиентами. Они обязаны хорошо понимать как финансовые цели клиентов, так и их текущее финансовое положение. К примеру, они должны знать, что клиенту в ближайшем будущем не будут нужны деньги, и тогда у них есть возможность долгосрочных инвестиций.

Они обязаны хорошо понимать как финансовые цели клиентов, так и их текущее финансовое положение. К примеру, они должны знать, что клиенту в ближайшем будущем не будут нужны деньги, и тогда у них есть возможность долгосрочных инвестиций.

Частным банкам нравятся долгосрочные вложения, т.к. они позволяют инвестировать в чуть более рисковые инструменты, к примеру, акции. Их поведение менее предсказуемо, но в долгосрочной перспективе они приносят больший доход, даже если на коротком этапе могут значительно потерять в цене. Суть в том, что если клиенту не нужно забирать деньги прямо сейчас, и если его инвестиционный портфель потеряет в цене на некоторое время, то это считается нормальным.

Среди самых известных имен, которые предоставляют услуги в качестве частных банков, значатся UBS, Pictet и Julius Bär в Швейцарии, JP Morgan в США, Rothschild и Societe Generale во Франции, Coutts в Великобритании и так далее. Чем известнее имя, чем лучше репутация и выше доверие инвесторов.

Но здесь кроется загвоздка. Чем известнее и больше банк, тем меньше у клиента возможностей контролировать и понимать транзакции банка. Зачастую сотрудники Trade Desk «не видят» отдельных клиентов, и ориентируются на весь портфель банка во время трейдинга, что может повлечь за собой низкую доходность или даже уменьшение капитала отдельных клиентов.

Многие частные банки стараются отказываться от сотрудничества с клиентами, которые предпочитают низкорисковые инвестиции, ведь прибыль от них невысока. Банки пытаются убедить клиентов сделать выбор в пользу более сбалансированного портфеля, что подразумевает более высокие риски и прибыль. В итоге клиент обычно соглашается на все выставляемые ему условия. В основном речь идет об оплате услуг по управлению портфелем, которую взимает банк.

Обычно частные банки берут высокую оплату за управление деньгами клиентов и их активами. Сюда включены:

- Оплата услуг по хранению активов (администрирование инвестиций)

- Оплата услуг брокеров (трейдинг, или покупка и продажа инвестиционных продуктов, таких как облигации или акции)

- Оплата по управлению активами (может быть фиксированной или варьироваться)

Бывает и так, что оплата услуг частного банка столь высока, что заработанных с помощью инвестиционного портфеля денег недостаточно для покрытия расходов, и чистая прибыль оказывается отрицательной! Инвесторы могут успокаивать себя тем, что, по крайней мере, их активны в безопасности в инвестиционной организации с отличной репутацией, даже если они в итоге теряют деньги. В действительности это слабый аргумент в пользу крупных частных банков.

В действительности это слабый аргумент в пользу крупных частных банков.

На самом деле то, что делают крупные частные банки, с легкостью могут делать небольшие и менее популярные компании, специализирующиеся на управлении активами. Механизмы формирования инвестиционного портфеля и хранение активов являются аналогичными, а доступ к одним и тем же инвестиционным продуктам получают как менеджеры больших банков, так и небольших инвестиционных компаний.

Высококачественные финансовые инструменты находятся в безопасности в любом финансовом учреждении, так как они хранятся в электронном реестре и записаны на имя клиента, и любые операционные риски, связанные с управлением, не затрагивают инвестиции клиентов.

Например, если частному банку будет угрожать банкротство, то ваш инвестиционный портфель (при условии, что в нем нет наличных) останется в безопасности, и его можно будет с легкостью перевести в другой частный банк или финансовую компанию по управлению активами.

Преимущество сотрудничества с небольшими инвестиционными компаниями заключается в том, что у клиента более сильные позиции в ходе переговоров и больше возможностей для создания более тесного сотрудничества, которое помогает принять более выверенные инвестиционные решения, отражающие его интересы.

К примеру, частные компании, специализирующиеся на инвестиционном менеджменте, стоят на более гибких позициях и предлагают клиенту индивидуальный инвестиционный портфель, созданный в тесном сотрудничестве с ним. Инвестиции такого рода полностью прозрачны и более четко отражают финансовые цели клиента в краткосрочной и долгосрочной перспективе.

Подводя итоги, хотелось бы отметить, что большие суммы денег не обязательно хранить исключительно в банке. Есть смысл изучить возможность приобретения инвестиционного портфеля, состоящего из высококлассных и высоколиквидных инструментов, которые можно диверсифицировать при невысоких рисках. Зачастую они могут быть более привлекательны, чем хранение наличных на депозитах в банках.

Партнерский материал Aquilla Nummus

www.aquillanummus.com

Компания лицензирована Кипрской комиссией по ценным бумагам и биржам (CySec)

Афоризмы, мысли и высказывания о деньгах, бизнесе и банках

Чтобы быть уверенным в своем финансовом положении, не тратьте деньги, которые вы не заработали, чтобы купить вещи, которые вам не нужны, чтобы впечатлить людей, которые вам не нравятся. — Дипак Чопра

— Дипак Чопра

Можно смотреть на деньги свысока, но ни в коем случае нельзя упускать их из виду. — А.Прево

Банкиров не поймешь.Сначала рассылают СМС «Бери деньги!», а когда возьмёшь деньги, начинают звонить: «Отдай деньги!» — Неизвестный автор

Настоящий идеалист стремится к деньгам. Деньги — это свобода. А свобода — жизнь. – Ремарк

Деньги не сделают вас счастливее. У меня сейчас 50 миллионов, и я так же счастлив, как и тогда, когда у меня было 48 миллионов. — Арнольд Шварценеггер

Кто весь день работает, тому некогда зарабатывать деньги. — Джон Девисон Рокфеллер

Если хочешь иметь много денег, надо выглядеть так, как будто заслуживаешь их. Джон Каун

Деньгам нужен человек неменьше, чем человеку деньги. Силован Рамишвили

Силован Рамишвили

От подношений и боги становятся сговорчивыми. — Еврипид

Он навис надо мной и сказал: «Ты бедняк!» Я говорю: «Эй! У меня на счету много миллионов, я не бедняк». «Нет, ты бедняк! У тебя нет и одного миллиарда»! Так я понял, что у меня есть проблемы. Бодо Шефер

Отдашь деньги руками, а ходишь за ними ногами. Русская пословица

Экономь деньги. Ищи, где можно купить продукцию дешевле или оптом. Составляй список покупок заранее и покупай только то, что есть в списке. — Джон Дэвисон Рокфеллер

Деньги, истраченные на образование, никогда даром не пропадают. Английская пословица

Самый безопасный способ удвоить деньги — это сложить их вдвое и положить в собственный карман. — Ильф и Петров.

— Ильф и Петров.

Нет на свете занятия более невинного, чем зарабатывать деньги. — Самюэл Джонсон

Мудрецы и кассиры одинаково спокойно относятся к деньгам. — Эмиль Кроткий

Никогда не давайте советов тому, кто просит у вас только денег — Педро Барка

Даже у молодой женщины меньше поклонников, чем у богача, который славится хорошим столом. — Люк Вовенарг

Хуже налогов может быть только одно: когда не с чего платить налоги. — Томас Дьюар

Человек, оставляющий деньги своим наследникам, не проявляет никакого милосердия: у него просто нет другого выхода. — Уильям Гладстон

Плохо, когда теряешь присутствие духа, но еще хуже, когда теряешь присутствие денег. — Мориц-Готлиб Сафир

— Мориц-Готлиб Сафир

Даже самый суеверный не откажется от тринадцатой зарплаты. — Янина Ипохорская

Если жена находит радость в сбережении денег, мужу остается одно: найти радость в добывании денег. — Эдгар Хау

Вообще то я против миллионеров, но если бы мне предложили им стать… — Марк Твен

Разумеется, существуют вещи, которые нельзя купить за деньги; но вы когда-нибудь пробовали купить их без денег? — Огден Нэш

Хотите зарабатывать деньги, идите в бизнес, хотите посвятить себя государственной службе — живите на зарплату. — Владимир Путин

Лучше маленький доллар, чем большое спасибо. — Михаил Жванецкий

В наше время люди всему знают цену, но понятия не имеют о подлинной ценности. — Оскар Уайлд

— Оскар Уайлд

Все правильно: деньги нужны человеку для того, чтобы никогда о них не думать. — братья Стругацкие

Тот, кто ищет миллионы, весьма редко их находит, но зато тот, кто их не ищет, — не находит никогда! — О. Бальзак

Остерегайтесь незначительных расходов: маленькая течь потопит большой корабль. — Б. Франклин

За деньги можно купить очаровательного пса, но никакие деньги не заставят его радостно вилять хвостом. — У. Билингс

С ростом богатства растут и заботы. — Гораций

Женщина может сделать миллионером любого мужчину-миллиардера. — Чарлз Чаплин

Раз в стране бродят какие-то денежные знаки, то должны же быть люди, у которых их много. — Ильф и Петров

— Ильф и Петров

Безгранична фантазия человека, которому нужны деньги. — Александр Вампилов

Нужно знать цену деньгам: расточительные не знают её, а скупые и того меньше. — Шарль Луи Монтескье

Делать деньги без рекламы может только монетный двор. — Томас Бабингтон Маколей

Мечты — это главное в твоей Жизни! Важно мечтать и верить, что мечты сбудутся! Человек начинает умирать, когда перестаёт мечтать. — Джон Дэвисон Рокфеллер

Одни копят, словно должны жить вечно, а другие тратят, словно тотчас умрут. — Аристотель

Деньги ведь что ёж, которого легко словить, но непросто удержать. — Клавдий Элиан

Деньги не пахнут, но улетучиваются. — Станислав Ежи Лец

— Станислав Ежи Лец

Бизнесмен — человек, тратящий время на то, чтобы сделать деньги, а затем тратящий деньги на то, чтобы убить время. — Эван Эсар

Если работа приносит только деньги, значит нас купили. — Леонид Сухоруков

Есть люди у которых есть деньги, и есть богатые люди. — Коко Шанель

Любовь к деньгам растет по мере того, как растет само богатство. — Децим Юний Ювенал

Богат тот, кто считает себя таким с тем, что у него есть. — Пьер Буаст

Наряду с землей, водой, воздухом и огнем — деньги суть пятая стихия, с которой человеку чаще всего приходится считаться. — Иосиф Бродский

Острить и занимать деньги нужно внезапно. — Генрих Гейне

За деньги нельзя купить любовь, но можно улучшить исходные позиции для торга. — Лоренс Питер

— Лоренс Питер

Если у тебя мало денег, надо делать бизнес. Если денег нет совсем, надо делать бизнес срочно, прямо сейчас! — Джон Дэвисон Рокфеллер

Быть богатым в наше время очень накладно. — Майкл Харрингтон

Наибольшие бюджеты слагаются из неприметных мелочей жизни. — Леонид С. Сухоруков

Главная польза капитала не в том, чтобы сделать больше денег, но в том, чтобы делать деньги ради улучшения жизни. — Генри Форд

Наличные — не единственная связь человека с человеком. — Карлейль

Если некоторые люди презирают богатство, то потому, что они потеряли надежду на свое обогащение. — Фрэнсис Бэкон

Человек может долго жить на деньги, которых ждёт. — Уильям Фолкнер

— Уильям Фолкнер

Попробуй сохранить равнодушие, когда кончатся деньги. — Даниил Хармс

Проблема не в том, чтобы иметь деньги на черную икру, а в том, чтобы находить в ней вкус. — Андре Моруа

Люди, считающие деньги способными все сделать, сами способны все сделать за деньги. — Пьер Буаст

Считается, что любовь к деньгам — корень всех бед. То же можно сказать и про отсутствие денег. — Самюэл Батлер

Все, что мне нужно, это получить шанс убедиться, что счастье не в деньгах. — Эшли Брильянт

Великой нацией нас делает не наше богатство, а то, как мы его используем. — Теодор Рузвельт

Береги честь смолоду, а остальное в надёжном банке. — из Справочника Рантье

— из Справочника Рантье

Цена – стоимость плюс разумное вознаграждение за угрызения совести при назначении цены. — Амброз Бирс

Невозможных дел нет, есть недостаточное финансирование. — Михаил Гуськов

Нажить много денег — храбрость, сохранить их — мудрость, а умело расходовать — искусство. — Б. Авербах

Нельзя купить счастье за деньги, но можно арендовать. — Американское изречение

Есть вещи важнее денег, но без денег эти вещи не купишь. — Проспер Мериме

Деньги – это шестое чувство, без которого остальные пять бесполезны. — Сомерсет Моэм

Выбирай, сказали ему: богатство или ум? Как умный человек, он выбрал богатство. — Мечислав Шарган

Бешеные деньги – это деньги, вызывающие бешенство у тех, кто не способен их зарабатывать. — В. Туровский

— В. Туровский

Кто говорит на языке денег, будет понят в любой стране. — Бен Афра

Три вещи могут свести человека с ума: любовь, тщеславие и изучение проблем денежного обращения. — Уолтер Лиф

Увеличение богатства не то же самое, что уменьшение бедности. — Джоан Робинсон

Отдайте десятую часть вашего дохода — и готовьтесь к новым денежным поступлениям. — Луиза Хей

Тот, кто платит поздно, никогда не платит дважды. — Английское изречение

Только деньги могут помочь нам забыть о том, что мы небогаты. — Филипп Бувар

Нельзя гоняться за деньгами — нужно идти им навстречу. — Аристотель Онассис

Высочайшие достижения экономической мысли приходятся на периоды экономического упадка. — Закон Бухвальда

— Закон Бухвальда

Дважды два — четыре. Это если живыми деньгами. По бартеру — три. По взаимозачетам — восемь. — Народная мудрость

Невыплачиваемые кредиты ведут к банкротству банков, которые будут национализированы государством, что в итоге и приведет к возникновению коммунизма. Карл Маркс, 1867 г. «Капитал»

Самый безопасный способ удвоить деньги — это сложить их вдвое и положитьв собственный карман. Ильф и Петро

Надёжность банка определяется совестью его первых лиц. Анна Дуварова

Все преимущество иметь деньги заключается в возможности ими пользоваться. Фракнлин Б.

Деньги, конечно, деспотическое могущество, но в то же время и высочайшее равенство, и в этом вся их главная сила. Деньги сравнивают все неравенства. — Федор Достоевский

Деньги сравнивают все неравенства. — Федор Достоевский

Деньги не дают счастья, но каждый хочет убедиться в этом сам. — Стефан Киселевский

Финансы составляют ту точку опоры, которая, согласно Архимеду, позволяет перевернуть весь мир. — Кардинал Ришелье

Все, что я делаю, я делаю по разумной причине, и обычно этой причиной оказываются деньги. — Сузи Паркер

Единственное, что можно делать без денег, — это долги. — Хайнц Шенк

По результатам социологического опроса самым популярным печатным изданием среди народа являются деньги. — Неизвестный автор

Чем больше средства, тем трудней жить по средствам. — Ричард Уэйтли

Я знаю, нельзя иметь всего сразу, поэтому я начну с малого — с денег. — Януш Васильковский

— Януш Васильковский

Деньги всегда есть, только карманы меняются. — Гертруда Стайн

Не надо бояться больших расходов. Надо бояться маленьких доходов. — Джон Дэвисон Рокфеллер

Помните, что деньги обладают способностью размножаться. — Бенджамин Франклин

На человека можно рассчитывать, начиная от определенной суммы. — Мечислав Шарган

Скажи мне, кто твой банк, и я скажу, кто ты. — Эдвард Йокель

Нет ничего более преступного для финансового благополучия, чем придумать отличную идею и не удосужиться реализовать ее. — Дональд Трамп

Хочешь иметь столько денег,чтобы хватало тебе и твоей семье — работай сам. Хочешь обеспечить свои будущие поколения — заставь людей работать на себя. — Карл Маркс

— Карл Маркс

Быстрее всего учишься в трех случаях — до 7 лет , на тренингах, и когда жизнь загнала тебя в угол. — Стивен Кови

Успех — это всего лишь прибыль от продажи дешевого опыта. — Томас Роберт Дьюар

Бизнес — увлекательнейшая игра, в которой максимум азарта сочетается с минимумом правил. А счёт в этой игре ведется в деньгах. — Билл Гейтс

Люди не хотят быть богатыми, люди хотят быть богаче других. — Джон Стюарт Милль

Люди нуждаются в совете, как разбогатеть, и они готовы за него заплатить. — Нассим Талеб

Быть информированным означает иметь много денег. — Жак Аттали

Тот, кто хочет видеть результаты своего труда немедленно, должен идти в сапожники. — Альберт Эйнштейн

— Альберт Эйнштейн

Расходы стремятся сравняться с доходами. — Артур Блох

Ключ к успеху бизнеса — в инновациях, которые, в свою очередь, рождаются креативностью. — Джеймс Гуднайт

Из пяти смертных грехов бизнеса первым, и как правило, самым распространенным является излишнее стремление к получению прибыли. — Питер Друкер

Деньги — шестое чувство, которое позволяет обладать другими пятью. — Ричард Ней

Когда говорят: «Дело не в деньгах, а в принципе», не верьте. Дело в деньгах. — Кин Хаббард

Деньги все могут сделать: они срывают скалы, высушивают реки; нет такой вершины, на которую не мог бы взобраться нагруженный золотом осел. — Фернандо де Рохас

Дайте клиенту выбор, и он оставит у вас все свои деньги. — Филип Котлер

— Филип Котлер

Если деньги не радуют — значит они не ваши. — Антонио Миканис

Богатство — вещь, без которой можно жить счастливо. Но благосостояние — вещь, необходимая для счастья. — Николай Чернышевский

Деньги все могут сделать: они срывают скалы, высушивают реки; нет такой вершины, на которую не мог бы взобраться нагруженный золотом осел. — Фернандо де Рохас

Время, которое мы имеем, — это деньги, которых мы не имеем. — Ильф и Петров

Утром деньги вечером стулья. А можно наоборот? Можно, но деньги вперед. — Ильф и Петров

Иным людям богатство только и приносит, что страх потерять его. — Антуан Ривароль

Не быть жадным — уже богатство, не быть расточительным — доход. — Марк Тулий Цицерон

— Марк Тулий Цицерон

Копить деньги — вещь полезная, особенно если это уже сделали ваши родители. — Уингстон Черчилль

Идеи — это капиталы, которые приносят проценты лишь в руках таланта. — Антуан Ривароль

Настоящий идеалист стремится к деньгам. Деньги — это свобода. А свобода — жизнь. — Ремарк

За деньги можно, конечно, купить очаровательного пса, но никакие деньги не смогут заставить его радостно вилять хвостом. — Джон Биллингс

На лишние деньги можно купить только лишнее. А из того, что необходимо душе, ничто за деньги не покупается. — Генри Торо

Деньги никого не сделали дураком, они только выставляют дурака напоказ. — Кин Хаббард

Лучший способ помочь беднякам — это не стать одним из них. — Ланг Ханкок

— Ланг Ханкок

Везучие живут с деньгами, невезучие — без, а негодяи для. — Жорж Элгози

Многие из богачей — хранители, а не хозяева своих богатств. — Демокрит

Не гонись за деньгами — иди им навстречу. — Аристотель Онасис

Хороший советчик лучше любого богатства. — Сократ

Люди не хотят быть богатыми; люди хотят быть богаче других. — Джон Стюарт Милль

Я хочу жить как бедный человек с деньгами. — Пабло Пикассо

Многие мечтают о таких деньгах, при которых деньги уже не нужны. — Владислав Гжещик

Когда корысть звучит в словах, не верь, ни лести женщины, ни проискам мужчины. — Алишер Навои

Большинство святых были бедняками, но отсюда не следует, что большинство бедняков — святые. — Уильям Индж

— Уильям Индж

Когда человек говорит, что деньги могут все, знайте: у него их нет и никогда не было. — Эдгар Хау

К числу эрогенных зон следует отнести и бумажник. — Лешек Кумор

Мало кто из нас может вынести бремя богатства. Конечно, чужого. — Марк Твен

Если вам говорят: «Мое богатство нажито тяжелым трудом», спросите: «Чьим?» — Дон Маркис

Всякий, кому приходилось жить в бедности, знает, до чего это накладно — быть бедным. — Джеймс Болдуин

Человеку не нужно ничего сверх того, что ему дала природа. За исключением денег. — Юзеф Бестер

Деньги нужны даже для того, чтобы без них обходиться. — Оноре де Бальзак

Не следует говорить о деньгах с людьми, у которых их гораздо больше, чем у тебя, или гораздо меньше. — Кэтрин Уайтхорн

— Кэтрин Уайтхорн

Банки оказывают услугу обществу, избавляя его от ослов, которые кричат на всех углах, что здоровье и счастье — это все, а деньги не имеют никакого значения. — Нэш О.

Не почитай денег ни больше, ни меньше, чем они того стоят; это хороший слуга и плохой господин. — А. Дюма-сын

Щедрость доходнее скупости. — Лион Фейхтвангер

Деньги — это свобода, выкованная из золота. — Эрих Мария Ремарк

Составлять сбалансированный бюджет — все равно что защищать свою добродетель: нужно научиться говорить «нет». — Рональд Рейган

Некоторые заимодавцы, не желая сделать должникам ни малейшей уступки, нередко теряют на этом весь капитал. — Эзоп

Налоги — это та цена, которую мы платим, чтобы жить в цивилизованном обществе. — О.У.Холме

— О.У.Холме

Сперва расплатись, а потом уже падай в обморок. — Станислав Ежи Лец

Если каждый месяц откладывать понемногу, то уже через год вы будете удивлены, как мало у вас набралось. — Эрнест Хаскинс

Бюджет никогда не сохраняет равновесия. — Гюстав Флобер

Деньги для людей умных составляют средство, для глупцов — цель. — Адриан Декурсель

Главный орган человеческого тела, незыблемая основа, на которой держится душа, — это кошелек. — Томас Карлейль

Надо покупать соразмерно выгоде и убытку. Если не хочешь разориться, не трать не поступивших доходов. — Унсур Аль-маали (Кей Кабус)

Человечество любит деньги, из чего бы те ни были сделаны. — Михаил Булгаков

— Михаил Булгаков

Будь бережлив и готовься к завтрашнему дню. — Эзоп

Большие деньги можно сделать в двух случаях: при созидании нового государства и при его крушении. При созидании это процесс более медленный, при крушении — быстрый. — Маргарет Митчелл

Сначала деньги в знания, потом знания в деньги. Это – модель любого развития. — Михаил Прохоров

Думай, прежде чем вкладывать деньги, и не забывай думать, когда уже вложил их. — Ф.Дойл

Когда доходит до денег, единственное, до чего большинство людей могут додуматься, – это вкалывать изо всех сил. — Роберт Киосаки

С возрастом желание заработать переходит в желание сэкономить. — Михаил Жванецкий

Деньги либо господствуют над своим обладателем, либо служат ему. — Квинт Гораций Флакк

— Квинт Гораций Флакк

Всякая жизнь, посвященная погоне за деньгами, – это смерть. Воскрешение – в бескорыстии. — Альбер Камю

Трать на один пенс меньше, чем зарабатываешь. — Бенджамин Франклин

Простейший способ не нуждаться в деньгах – не получать больше, чем нужно, а проживать меньше, чем можно. — Василий Ключевский

Те, кто считает, что деньги могут все, в действительности могут все ради денег. — Джордж Савил Галифакс

Величайшим злоупотреблением деньгами является то, что за них можно купить политическую власть. — Карл Раймунд Поппер

Деньги – самое абстрактное и “безличное” из всего того, что существует в жизни людей. — Макс Вебер

Имеющий деньги не может быть наказан. — Марк Туллий Цицерон

— Марк Туллий Цицерон

Деньги ведь что еж, которого легко словить, но непросто удержать. — Клавдий Элиан

Фальшивые деньги появляются из-за нехватки средств у талантливых людей. — Неизвестный

Не уметь переносить бедность постыдно; не уметь избавиться от нее трудом еще постыднее. — Перикл

Если хотите быть богатым, научитесь не только зарабатывать, но и быть экономным. — Франклин Бенджамин

Деньги, как и молодость, не знают преград. — Джек Лондон

За деньги нельзя купить друзей, но можно завязать немало интересных знакомств. — Неизвестный

Большие деньги, радуя днём, беспокоят ночью. — Леонид С.Сухоруков

Везучие живут с деньгами, невезучие — без, а негодяи — для. — Жорж Элгози

— Жорж Элгози

Богатство – это сбережения многих в руках одного. — Юлиан Тувим

Небольшая сумма, данная взаймы, делает должника; большая — делает врага — Сенека

Чтобы деньги росли в банке, надо посадить их в банк — Неизвестный

Зло не в деньгах, а в готовности человека совершить ради них какое угодно зло — Бауржан Тойшибеков

За деньги нельзя купить друга, зато можно приобрести врагов поприличнее… — Роберт Эндрюс Милликен

Деньги ныне в цене: почет достается за деньги, дружба за деньги; бедняк людям не нужен нигде. — Федор Иванович Карпов

Лучше враг задарма, чем друг за деньги. — Кароль Бунш

Время деньги, и многие платят за свои долги своим временем. — Генри Уиллер Шоу

— Генри Уиллер Шоу

Знакомый : человек, которого мы знаем достаточно хорошо, чтобы занимать у него деньги, но недостаточно хорошо для того, чтобы давать ему взаймы — Амброз Бирс

Осторожный бизнесмен: человек, который забирает деньги с фондовой биржи и едет с ними в Лас-Вегас. — Роберт Орбен

Общайся! Деньги приходят к тебе через других людей. Необщительные люди крайне редко становятся богатыми.100% ответственность за свою жизнь. — Джон Дэвисон Рокфеллер

Деньги — кредитная карточка бедного человека. — Маршалл Маклюэ

Истрачивая деньги на ненужное, ты мало будешь иметь их на необходимое. — Хилон

Нынешние молодые люди воображают, что деньги — это все. А с годами они в этом убеждаются. — Оскар Уайльд

— Оскар Уайльд

О жизни и деньгах начинают думать, когда они приходят к концу. — Эмиль Кроткий

Самый надежный способ удвоить свои деньги — это сложить их пополам и сунуть в бумажник. — Фрэнк Хаббард

Говорят, что деньги — корень всякого зла. То же самое можно сказать о безденежье. — Сэмюэл Батлер

«Счастья за деньги не купишь». Обычно это слышишь от тех, кто не имеет ни того, ни другого. — Роберт Орбен

Деньги — лучшее успокоительное средство. — Леонард Луис Левинсон

Вкладывай деньги в инфляцию — это единственное, что все время растет. — Уилл Роджерс

Если деньги не дают счастья, отдайте их! — Жюль Ренар

Богатый человек — это просто бедный человек с деньгами. — Уильям Клод Филдс

— Уильям Клод Филдс

Удивительный парадокс: граждане гораздо охотнее жертвуют своей жизнью, чем своими деньгами. — Ален (Эмиль-Огюст Шартье)

С деньгами и бедность переносить легче. — Альфонс Алле

Можно смотреть на деньги сверху вниз, но нельзя упускать их из виду. — Андре Прево

Люди со средствами думают, что главное в жизни — любовь; бедняки знают точно, что главное деньги. — Джералд Бренан

Человек может долго жить на деньги, которых ждет. — Уильям Фолкнер

Деньги должны оборачиваться. Чем быстрее тратишь, тем больше получаешь. — Капица Петр

Если у вас нет денег, вы все время думаете о деньгах. Если у вас есть деньги, вы думаете уже только о деньгах. — Пол Гетти

— Пол Гетти

Деньги всегда есть, только карманы меняются. — Стайн Гертруда

Деньгами надо управлять, а не служить им. — Сенека

Деньги либо господствуют над своим обладателем, либо служат ему. — Гораций

Деньги портят характер. — Ремарк Э. М

Покуда деньги на бумаге — это бумага, а не деньги. — Шейне-Шейндл

Я обнаружил, что проще всё-таки стать богатым, чем объяснять всем почему это не получилось. — Джим Рон

Часто деньги стоят слишком дорого. — Ральф Уолдо Эмерсон

Иным людям богатство только и приносит, что страх потерять его. — Антуан Ривароль

По моему расчёту, не тот богат, который отсчитывает деньги, чтоб прятать их в сундук, а тот, который отсчитывает у себя лишнее, чтоб помочь тому, у кого нет нужного. — Д. И. Фонвизин

— Д. И. Фонвизин

Запах прибыли приятен, от чего бы он ни исходил. — Ювенал

Банк – это заведение, в котором принято заводить деньги. — Борис Кригер

Кредит – это единственная форма доверия, которую без денег не оправдать. — Михаил Мамчич

Банк есть учреждение, где можно занять деньги, если есть средства убедить, что ты в них не нуждаешься. — М. Твен

У одного человека много денег — богатство. У многих людей много денег — инфляция. — Евгений Багашов

Экономия — это способ тратить деньги безо всякого удовольствия. — САЛАКРУ Арман

Чтобы тратить деньги с умом, нужно потратиться сперва на ум. — Леонид Сухоруков

Не надо все принимать на свой счет, особенно если счет – банковский . — Яна Джангирова

— Яна Джангирова

— А где Вы деньги храните? — В банке. — А банку? — В сейфе. — А где сейф? — В банке. (…) — Владимир Борисов

Деньги — это шестое чувство, без него вы не сможете пользоваться остальными пятью. — Сомерсет Моэм

Если не в деньгах счастье, то отдайте их соседу. — Ренар Жюль

Бережливость – важный источник благосостояния. — Цицерон Марк Тулий

Биржи и банки — капища «золотого тельца». — Константин Кушнер

Кредит — рука помощи, дрожащая от нетерпения. — Геннадий Малкин

Банк — это здравый смысл, трезвый подход к действительности, к партнерам. — Ж. Вриньо

Чем меньше клиент платит, тем больше он скандалит. — Неизвестный автор

— Неизвестный автор

Ваши дела процветают, если у вас достаточно денег, чтобы получить кредит в банке. — Неизвестный автор

Кредиторы отличаются лучшей памятью, чем должники. — Б. Франклин

Биржевой спекулянт — человек, изучающий будущее и действующий до того, как оно наступит. — Бернард Барух

Кредит — рука помощи, дрожащая от нетерпения. — Геннадий Малкин

Кто любит деньги, должен любить и банки. — Константин Кушнер

Денег на его банковском счету было мало, но счета у него были во всех банках. — Валерий Афонченко

Когда мне должен кто, отлично помню я, Но если должен я, не помню, хоть убей. — Аристофан

Всё человечество, собственно, делится на две категории: одни берут в долг, другие дают — Чарлз Лэм

Нельзя занимать, коль не знаешь, сможешь ли отдать — Готхольд Эфраим Лессинг

В юности мечтаешь о шапке-невидимке для того, чтобы незаметно проникнуть в женскую баню, в зрелом возрасте — в банк, а в старости — в рай. . — неизвестный автор

. — неизвестный автор

Если Вы задолжали банку $100, это — ваша проблема. Если Вы задолжали банку $100 000 000, это уже проблема банка. — Джон Пол Гетти

Самые лучшие беспроцентные кредиты дают в банке… Банк Стеклянный, 3-литровый… — Владимир Борисов

Иным людям богатство только и приносит, что страх потерять его. — А. Ривароль

Истрачивая деньги на ненужное, мало будешь иметь их на необходимое. — Хилон

Разгадывая секрет успеха управленцев, стоит смотреть не на решение, а на способ, который позволил к нему прийти. — Джастин Менкес

Что такое бизнес? Очень просто: это чужие деньги. — Александр Дюма

Новые и оригинальные идеи: это путь к большим деньгам. — Даг Холл

— Даг Холл

Доллар стоит столько, сколько скажет биржа. — Милтон Фридман

На прихоти у нас всегда найдутся деньги, мы скупимся только на затраты полезные и необходимые. — О. Бальзак

Богат тот, кто считает себя таким с тем, что у него есть. — Пьер Буаст

Деньги портят человека, а инфляция портит деньги. — Борис Крутиер

Грандиозные вещи делаются грандиозными средствами, одна природа делает великое даром. — Герцен А. И.

Деньги — это шестое чувство, без него вы не сможете пользоваться остальными пятью. — Сомерсет Моэм

У денег есть один недостаток — это их недостаток. Ержан Орымбетов

Деньги всегда есть, только карманы меняются. — Гертруда Стайн

— Гертруда Стайн

Кто не хочет уменьшения своего состояния, должен тратить не больше половины своего дохода; а кто желает приумножить его не более трети. — Фрэнсис Бэкон

Успех порождает успех, как деньги идут к деньгам. — Никола Шамфор

Создай источник пассивного дохода и живи себе в своё удовольствие! — Джон Дэвисон Рокфеллер

Для того чтобы понять, что счастье не в деньгах, нужно сперва узнать и то и другое – счастье и деньги. — Фредерик Бегбедер

Финансовая пропасть — самая глубокая из всех пропастей, в нее можно падать всю жизнь.- И. Ильф — Е. Петров

Деньги — это солнце жизни, без которого жизнь тяжка, мрачна и холодна. — Белинский В.Г.

Думай, прежде чем вкладывать деньги, и не забывай думать, когда уже вложил их. — Ф. Дойл

— Ф. Дойл

После определенной точки деньги перестают быть целью, они перестают вообще иметь значение. Сама игра — вот, что захватывает. — Онассис Аристотель Сократ

Деньги — это чеканная свобода. — Ф. М. Достоевский

Деньги являются как бы шестым чувством, без которого нельзя полностью использовать остальные пять. — Уильям Сомерсет Моэм

Если ожидается необычайная прибыль, значит — должен быть необычайный риск. — Роуэн Хоубарт

Прибыль есть прибыль, как бы мала она ни была. — Роберт Браунинг

Никогда не вкладывайте деньги в идею, которую вы не можете объяснить на пальцах. — Питер Линч

Если высыпать содержимое кошелька себе в голову, его уже никто у вас не отнимет. —Бенджамин Франклин

—Бенджамин Франклин

Тот, кто в совершенстве овладеет электронной почтой, будет миллионером в двадцать первом веке. — Билл Гейтс.

Игра на бирже — это борьба хорошо укомплектованной разведки против грубой власти шанса. — Генри Эмери

Самую большую ошибку в жизни люди делают, когда они не пытаются зарабатывать на жизнь тем, что им больше всего нравится. — Малкольм Форбс

Путь к огромному богатству лежит только через пассивный доход! Доход, который приходит к тебе независимо от твоих усилий. — Джон Дэвисон Рокфеллер

Не говори, что работаешь. Покажи, что ты заработал. — Томас Роберт Дьюар

Есть 2 вида денежных проблем: одна — когда их недостаточно, и другая — когда их слишком много. Какую проблему выбираете Вы? — Роберт Кийосаки

Какую проблему выбираете Вы? — Роберт Кийосаки

Как правильно погасить кредит досрочно – что необходимо знать

Содержание статьи:

Погашение кредита досрочно – возможно ли?

По закону банк не вправе препятствовать клиенту вернуть долг раньше установленного договором срока. При этом заемщик обязан письменно уведомить финансовое учреждение о желании заранее расплатиться по кредиту. Срок подачи заявления зависит от условий каждого банка, в среднем – за один месяц.

Досрочное погашение кредита возможно частично или полностью. Денежные средства сверх установленного ежемесячного платежа уменьшают сумму переплат, но при этом следует учитывать ряд нюансов. Проценты, начисляемые банком, пересчитываются только на остаток выплат по долгу. Поэтому важно предупреждать финансовое учреждение о желании погасить кредит досрочно, чтобы платежи были скорректированы.

Заем состоит из следующих частей: основной долг, проценты по ссуде, пени по просроченным взносам, страховые сборы. Сначала клиент выплачивает сумму за использование кредита и штрафы, если они были начислены. Последним гасится основной долг.

Выгодно ли досрочно выплатить заем?

Если клиент заранее закрывает кредит, банк теряет деньги по процентам. Такие действия не выгодны для финансовых учреждений. А заемщик, наоборот, может сократить срок долгового обязательства, уменьшить кредитную нагрузку и сэкономить на переплатах.

Прежде чем принимать решение о досрочном погашении долга, следует оценить свои финансовые возможности. Обратитесь к специалисту банка, чтобы правильно подобрать оптимальный вариант сотрудничества и избежать нежелательных последствий.

Что необходимо знать о раннем погашении долга?

Досрочная выплата кредита заключается во внесении всех денежных средств в рамках одного договора. По действующему законодательству заемщик имеет право закрыть долг уже после первого месяца, если такое условие предусмотрено в соглашении. Привилегия касается только потребительских займов и не распространяется на кредиты для бизнеса.

После внесения платежа клиенту необходимо взять выписку из банка, где указано, что сумма задолженности была возмещена в полном объеме и претензий нет. При возникновении спорных ситуаций этот документ является гарантией погашения кредита. После возврата займа следует проверить, сняты ли обременения на заложенное недвижимое имущество.

Как правильно выплатить кредиты досрочно?

Чем раньше начать погашать долг по обязательству перед банком, тем больше будет экономия. Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

При закрытии долга раньше установленного срока необходимо выполнить следующие действия:

- Направить в банк уведомление в свободной форме, где указана сумма и срок досрочного погашения. Сделать это можно при личном посещении офиса или удаленно, если кредитное учреждение предоставляет такую возможность.

- Выбрать тип погашения – с уменьшением размера платежа или срока кредитования. При внесении полной суммы долга предварительно уточните его размер у менеджера банка.

- Внести деньги на счет. Рекомендуется досрочно гасить кредит в те числа, которые банк установил для каждого клиента.

- Сотрудник финансового учреждения должен в течение 5 рабочих дней провести перерасчет ссуды. Результаты сообщаются клиенту в SMS-сообщении, по телефону или электронной почте.

Чтобы при закрытии кредита в банке не были начислены штрафы, необходимо тщательно изучить договор сотрудничества. Следует внимательно проверить условия по досрочным выплатам займа, которые устанавливаются каждым финансовым учреждением. Поэтому для того, чтобы правильно провести процедуру и не испортить свою кредитную историю, уточняйте детали сделки заранее. Например, в Локо-Банке при оформлении потребительского займа наличными не начисляются комиссии за досрочное погашение долга, что позволяет сократить переплату.

При полной выплате долга клиент запрашивает выписку в банке, подтверждающую, что заем погашен и отсутствуют претензии. Также требуется написать заявление о закрытии счета. Для завершения договора со страховой компанией потребуется справка о выплате долга перед банком и отказ от продления услуг.

Если вы решили досрочно полностью или частично погасить кредит — рассчитайте выгоду, воспользовавшись специальным калькулятором. При возникновении вопросов обращайтесь к специалистам обслуживающего банка. Взвешенный и обдуманный подход поможет сэкономить время и сократить переплаты.

Откуда банки берут деньги, чтобы дать их в кредит?

В этом выпуске я буду рассказывать Вам о всех прелестях банковской сферы, которые стоит знать для того, чтобы принимать инвестиционные решения по сектору. Стоит ведь разобраться в индустрии, в которую инвестирует сам Уоррен Баффетт (нет, Сбербанка в его портфолио нет, но 5 из 10 крупнейших инвестиций сейчас – банки)

Начнём с самого базового: как банки зарабатывают деньги? Если мы посмотрим на финансовые отчёты банков, то увидим там две основные статьи дохода, которые формируют заработок банков: процентные доходы и комиссионные доходы. Давайте посмотрим на каждый из этих источников заработка более подробно.

Процентные доходы

Процентные доходы – доходы, которые банки получают в качестве процентов. Всё достаточно просто: банки выдают кредиты физическим и юридическим лицам под процент. В принципе, это основной банковский продукт. Откуда банки берут деньги для того, чтобы дать их в кредит? Есть два основных источника: собственные средства и внешние обязательства. Собственные средства — это, в основном, капитал и нераспределённая прибыль предыдущих периодов. Внешние обязательства – в основном, средства на счетах физических и юридических лиц. При этом внешние средства существенно перевешивают собственные средства на балансе крупных банков (в 5-9 раз больше), так как это позволяет банкам больше зарабатывать. Тут можно было бы уйти в долгие разговоры о долговом рычаге банков и о достаточности капитала, но этим мы займёмся в другой раз.

Процентные расходы и Чистые процентные доходы

То есть процентные доходы в основном формируются за счёт средств, привлеченных со стороны. Логично, что привлекать средства бесплатно нельзя, да и доходы без расходов тоже встречаются редко. Тут мы начинаем знакомиться с процентными расходами: средства, которые банки выплачивают по процентам. То есть физические и юридические лица приносят деньги в банк и хранят их там под процент (не очень большой, разумеется).

То есть банки принимают деньги на депозиты и выдают их в качестве кредита. Логично, что процент, под который они выдают деньги, больше процента, под который им дают деньги.

Разница между этими процентами и помогает зарабатывать. Этот заработок называется «Чистые процентные доходы».

Чистые процентные доходы зависят от двух факторов: объёмов депозитов/кредитов, а также разницы между процентами по кредитам и депозитам. Давайте подробнее остановимся на втором факторе.

Чистая процентная маржа

Разница между процентами по кредитам и депозитам – один из важнейших показателей для банка. Есть специальный показатель, который отражает эту разницу: чистая процентная маржа или Net Interest Margin (NIM). Соответственно, чем больше эта цифра, тем больше банки зарабатывают при заданных структуре и объёме депозитов и кредитов.

От чего зависит чистая процентная маржа? Основные факторы:

- ключевая ставка в экономике

- структура активов и пассивов

Если структура активов и пассивов – фактор, контролируемый банками, то ключевая ставка не зависит от банков и меняется чаще. Разберёмся подробнее с каждым из пунктов.

Начнём с ключевой ставки в экономике. Её увеличение помогает банкам увеличивать чистую процентную маржу. Это происходит за счёт того, что некоторые инвестиционные инструменты, используемые банками, привязаны к ключевой ставке, потому при повышении ключевой ставки доходность по ним тоже увеличивается, что увеличивает процентную маржу.

На самом деле, этот фактор несильно влияет на российские банки последние несколько лет. Как мы видим, процентные ставки падают с 2015 года, а чистая процентная маржа Сбербанка и ВТБ то повышается, то понижается. Это вызвано тем, что большая часть процентных доходов банков заложена в кредиты, ставки по которым при движении ключевой ставки меняются сопоставимо со ставками по депозитам. Например, у Сбербанка доля доходов от кредитов в процентных доходах составляет 87%, в то время как у JP Morgan (один из крупнейших американских банков) только 64%.

Кстати, вы когда-нибудь задумывались над тем, почему при оценке банков никогда не используется показатель EV/EBITDA? Суть в том, что у банков вообще не существует такого понятия как EBITDA. Это вызвано тем, что кредиты для банка – продукт, а не источник финансирования, поэтому и на расходы по процентам надо смотреть под другим углом. Это значит, что I в EBITDA теряет смысл, значит и показатель EBITDA теряет смысл, поэтому использование EV/EBITDA для банка – невозможно.

Второй фактор, влияющий на чистую процентную маржу – структура депозитов и кредитов. Процент по депозитам и кредитам зависит от ключевой ставки (рассмотрели выше), надёжности и бренда банка, а также особенностями клиентов банка. С брендом и надёжностью банка всё достаточно понятно: чем надёжнее банк, тем меньше ставку они могут предлагать по депозитам (стандартный risk/reward).

Давайте более подробно поговорим о том, кому банки дают кредиты и на что это влияет. Перед всеми банками постоянно встаёт вопрос: давать кредиты большему количеству людей и иметь шанс получить больший доход или дать кредит меньшему количеству людей, которые наверняка заплатят по кредиту, и уменьшить свой риск. Ответ на этот вопрос каждый раз определяет чистую процентную маржу банка.

То есть надо понимать, что каждый раз, когда банк даёт деньги в кредит, он может потерять эти деньги с разной вероятностью. И за каждым рублём, стоящим в графе «Процентный доход» стоит кредит, который потенциально может быть не выплачен.

Комиссионные доходы

Теперь посмотрим на другую статью доходов банков: комиссионные доходы. Комиссионный бизнес обеспечивает банк безрисковым доходом: банк просто берёт комиссию за обеспечение операций, которые делают его клиенты.

Интересно, что у российских банков, кроме Тинькоффа, непроцентные доходы существенно меньше процентных, в то время как у многих лидеров банковского сектора других стран отношение непроцентных доходов к процентным существенно выше. Потенциально это может стать существенным фактором роста для наших банков без существенного увеличения риска. При этом мы видим, что Сбербанк уже начинает пользоваться этим фактором роста: комиссионные доходы за последний год выросли на 25%.

Основной фактор, за счёт которого будет происходить рост в этой сфере – большее вовлечение физических и юридических лиц в банкинг. Посмотрим на структуру комиссионных доходов. Основные статьи в нём – эквайринг, комиссии по обслуживанию карт и расчётно-кассовое обслуживание. Все они в большой степени завязаны на переходе денег в безналичную форму, что увеличит контакт банка с деньгами. Это соотносится с мировым трендом по переходу денег в безналичную форму, так называемая cash war. Этот тренд поможет банкам увеличивать свои комиссионные доходы.

Безусловный лидер по комиссионным доходам – Тинькофф:

- Высокая доля относительно конкурентов.

- Темп роста заоблачный (89% темп прирост за 9М 2018).

Это позволяет банку быть намного устойчивее в кризисы и проходить их с меньшими убытками. Почему? Во время кризиса выплачивать кредиты становится тяжелее, потому эта часть дохода банка страдает больше всего, а комиссионные доходы попадают под меньший удар.

Кстати, это влияет на мультипликатор P/BV: у Тинькоффа он существенно выше, чем у Сбера и ВТБ (6,0х против 1,2х и 0,6х соответственно), так как на каждый рубль процентных доходов Тинькофф ещё зарабатывает гораздо больше комиссионных, которые не отражаются на балансе. Но если посмотреть по P/E, банки более сравнимы, но с поправкой на премию за рост для Тинькоффа.

На этом всё на сегодня. Мы начали разбираться с банками и с тем, как они зарабатывают деньги. В следующий раз мы разберёмся с банковскими рисками.

Отказ от ответственностиНЕХомяк! — рассылка для инвесторов

Тут мы собираем самое лучшее из написанного нами на тему рынка и текущих ситуаций в компаниях для вас!

Готово! Скоро на указанный адрес начнет приходить рассылка с самыми важными постами нашей команды.

Определение коммерческого банка

Что такое коммерческий банк?

Термин «коммерческий банк» относится к финансовому учреждению, которое принимает депозиты, предлагает услуги по текущим счетам, предоставляет различные ссуды и предлагает основные финансовые продукты, такие как депозитные сертификаты (CD) и сберегательные счета, для физических лиц и малых предприятий. Коммерческий банк — это то место, где большинство людей занимаются банковскими делами.

Коммерческие банки зарабатывают деньги, предоставляя и получая проценты по ссудам, таким как ипотека, автокредитование, бизнес-ссуды и личные ссуды.Клиентские депозиты предоставляют банкам капитал для выдачи этих ссуд.

Ключевые выводы

- Коммерческие банки предлагают потребителям и малому и среднему бизнесу базовые банковские услуги, включая депозитные счета и ссуды.

- Эти банки зарабатывают деньги на различных комиссиях и за счет получения процентного дохода от ссуд.

- Банки традиционно располагались в физических местах, но теперь все большее их число работает исключительно в Интернете.

- Коммерческие банки важны для экономики, потому что они создают капитал, кредиты и ликвидность на рынке.

Как работают коммерческие банки

Коммерческие банки предоставляют базовые банковские услуги населению — как индивидуальным потребителям, так и малым и средним предприятиям. Как упоминалось выше, эти услуги включают в себя текущие и сберегательные счета, ссуды и ипотечные кредиты, основные инвестиционные услуги, такие как компакт-диски, а также другие услуги, такие как сейфовые ячейки.

Банки зарабатывают деньги на сервисных сборах и комиссиях. Эти сборы различаются в зависимости от продуктов, начиная от сборов за счет (ежемесячные сборы за обслуживание, сборы за минимальный баланс, сборы за овердрафт, сборы за недостаточность средств (NSF)), сборов за сейф и сборов за просрочку платежа.Многие кредитные продукты также содержат комиссии в дополнение к процентным платежам. Банки также зарабатывают деньги на процентах, которые они зарабатывают, ссужая деньги другим клиентам. Средства, которые они ссужают, поступают из депозитов клиентов. Однако процентная ставка, выплачиваемая банком по займам, меньше, чем ставка, взимаемая с денег, которые они ссужают. Например, банк может предлагать клиентам сберегательных счетов годовую процентную ставку 0,25%, а с клиентов по ипотеке — 5,75% годовых.

Коммерческие банки традиционно располагались в зданиях, куда клиенты приходили, чтобы воспользоваться услугами кассовых окон и банкоматами для выполнения повседневных банковских операций.С развитием технологий большинство банков теперь позволяет своим клиентам предоставлять в Интернете большинство тех же услуг, которые они могли бы делать лично, включая переводы, депозиты и оплату счетов. Многие учреждения являются онлайн-банками. Поскольку у этих банков нет обычных отделений, они могут предлагать своим клиентам более широкий спектр продуктов и услуг по более низкой цене — или вообще не предлагать их.

Все большее число коммерческих банков работают исключительно в режиме онлайн, где все операции с коммерческим банком должны производиться в электронном виде.

Коммерческие банки — важная часть экономики. Они не только предоставляют потребителям необходимые услуги, но также помогают создавать капитал и ликвидность на рынке. Это влечет за собой получение денег, которые их клиенты вкладывают в свои сбережения, и их ссуды другим. Коммерческие банки играют роль в создании кредита, что приводит к увеличению производства, занятости и потребительских расходов, тем самым стимулируя экономику. Таким образом, деятельность коммерческих банков строго регулируется центральными банками.Например, центральные банки устанавливают резервные требования к коммерческим банкам. Это означает, что банки должны держать определенный процент своих потребительских депозитов в центральном банке в качестве подушки безопасности на случай, если широкая публика поспешит отозвать средства.

Особые соображения

Клиенты находят инвестиции коммерческих банков, такие как сберегательные счета и компакт-диски, привлекательными, поскольку они застрахованы Федеральной корпорацией страхования вкладов (FDIC), а деньги можно легко снять.У клиентов есть возможность снимать деньги по требованию, а остатки полностью застрахованы на сумму до 250 000 долларов, поэтому банкам не нужно много платить за эти деньги. Многие банки вообще не платят процентов по остаткам на текущих счетах или, по крайней мере, платят очень мало, а также выплачивают процентные ставки по сберегательным счетам, которые намного ниже ставок казначейских облигаций США (казначейские облигации). Однако по этим инвестициям традиционно выплачиваются очень низкие процентные ставки по сравнению с паевыми фондами и другими инвестиционными продуктами. В некоторых случаях по депозитам в коммерческих банках, например по текущим счетам, проценты вообще не выплачиваются.

Потребительское кредитование составляет основную часть кредитования североамериканских банков, и в этом отношении ипотека составляет самую большую долю. Ипотека используется для покупки недвижимости, а сами дома часто являются залогом ссуды. Ипотечные кредиты обычно выдаются на 30-летний период погашения, а процентные ставки могут быть фиксированными, регулируемыми или переменными. Хотя во время жилищного пузыря в США в 2000-х годах предлагалось множество более экзотических ипотечных продуктов, многие из более рискованных продуктов, включая ипотечные кредиты с возможностью выбора платежа и ссуды с отрицательной амортизацией, сейчас встречаются гораздо реже.

Автокредитование — еще одна важная категория обеспеченного кредитования для многих банков. По сравнению с ипотечным кредитованием автокредиты обычно выдаются на более короткие сроки и по более высоким ставкам. Банки сталкиваются с серьезной конкуренцией в автокредитовании со стороны других финансовых учреждений, например, с операциями по кэптивному финансированию автокредитования, проводимыми производителями и дилерами автомобилей.

Кредитные карты — еще один важный вид кредитования. Кредитные карты — это, по сути, личные кредитные линии, которые можно использовать в любое время.Visa и MasterCard управляют собственными сетями, через которые деньги перемещаются между банком покупателя и банком продавца после транзакции. Не все банки занимаются кредитованием по кредитным картам, и уровень дефолта традиционно намного выше, чем при ипотечном кредитовании или других видах обеспеченного кредитования. Тем не менее, кредитование кредитной картой обеспечивает прибыльные сборы для банков — комиссию за обмен, взимаемую с торговцев за принятие карты и заключение транзакции, комиссию за просрочку платежа, обмен валюты, превышение лимита и другие сборы для пользователя карты, так как а также повышенные ставки по остаткам, которые пользователи кредитных карт переносят из одного месяца в другой.

Коммерческие банки и инвестиционные банки

Как коммерческие, так и инвестиционные банки предоставляют важные услуги и играют ключевую роль в экономике. Эти две отрасли банковской индустрии обычно держались отдельно друг от друга благодаря Закону Гласса-Стигалла 1933 года, который был принят во время Великой депрессии. Он был отменен Законом Грэмма-Лича-Блайли 1999 года.

В то время как коммерческие банки традиционно оказывали услуги физическим и юридическим лицам, инвестиционный банкинг предлагает банковские услуги крупным компаниям и институциональным инвесторам.Они выступают в качестве финансовых посредников, предоставляя своим клиентам услуги андеррайтинга, стратегии слияний и поглощений (M&A), услуги корпоративной реорганизации и другие виды брокерских услуг для институциональных и состоятельных частных лиц (HNWI).

В то время как клиенты коммерческого банкинга включают частных лиц и малые предприятия, клиенты инвестиционного банкинга включают правительства, хедж-фонды, другие финансовые учреждения, пенсионные фонды и крупные компании.

Примеры коммерческих банков

Некоторые из крупнейших финансовых институтов мира являются коммерческими банками или осуществляют коммерческие банковские операции, многие из которых находятся в Соединенных Штатах.Например, Chase Bank является коммерческим банковским подразделением JPMorgan Chase. По состоянию на март 2020 года банк Chase Bank со штаб-квартирой в Нью-Йорке сообщил об активах около 2,7 триллиона долларов США. Bank of America является вторым по величине банком в Соединенных Штатах с активами более 2 триллионов долларов США и 66 миллионами клиентов, включая как розничных клиентов, так и мелких клиентов. и средний бизнес.

Часто задаваемые вопросы

Является ли мой банк коммерческим банком?

Возможно! Коммерческие банки — это то, о чем большинство людей думает, когда слышит термин «банк».«Коммерческие банки принимают депозиты, предоставляют ссуды, охраняют активы и работают с самыми разными типами клиентов, включая широкую общественность и предприятия. Если ваш счет открыт в общественном банке или кредитном союзе, это, вероятно, не будет коммерческим банком.

Какую роль коммерческие банки играют в экономике?

Коммерческие банки имеют решающее значение для банковской системы с частичным резервированием, которая в настоящее время существует в большинстве развитых стран. Это позволяет банкам выдавать новые ссуды в размере до (обычно) 90% от имеющихся у них депозитов, что теоретически способствует росту экономики за счет высвобождения капитала для кредитования.

Безопасны ли мои деньги в коммерческом банке?

Для большей части, да. Коммерческие банки жестко регулируются, и большинство депозитных счетов покрывается страховкой FDIC на сумму до 250 000 долларов. Более того, коммерческие банковские услуги и инвестиционно-банковские услуги не могут быть смешаны по закону.

Как банки зарабатывают деньги?

Как банки зарабатывают деньги?

Диверсифицированные банки зарабатывают деньги множеством различных способов; тем не менее, по сути, банки считаются кредиторами. Кредитор кредитора определяется как бизнес или финансовое учреждение, которое предоставляет кредиты компаниям и физическим лицам с расчетом на полную сумму.Банки обычно зарабатывают деньги, занимая деньги у вкладчиков и выплачивая им определенную процентную ставку. Банки будут ссужать деньги заемщикам, взимая с заемщиков более высокую процентную ставку и получая прибыль от спреда процентных ставок.

Кроме того, банки обычно диверсифицируют структуру своего бизнеса и зарабатывают деньги с помощью альтернативных финансовых услуг, в том числе инвестиционного банкинга.Это руководство из более чем 400 страниц используется в качестве настоящего учебного пособия и помогает глобальным инвестиционным банкам. Узнайте все, что нужно знать начинающему аналитику или сотруднику инвестиционного банкинга, чтобы приступить к работе. Это руководство и справочник учит бухгалтерскому учету, Excel, финансовому моделированию, оценке и управлению капиталом. Однако в общих чертах бизнес банков, приносящий деньги, можно разбить на следующие категории:

- Процентный доход

- Доход от рынков капитала

- Комиссионный доход

Процентный доход

Процентный доход является основным способ, которым большинство коммерческих банков зарабатывают деньги.Как уже упоминалось ранее, он завершается снятием денег с вкладчиков, которым сейчас деньги не нужны. В обмен на внесение своих денег вкладчики получают компенсацию в виде определенной процентной ставки и обеспечения их средств.

Затем банк может ссудить внесенные средства заемщикам, которым деньги нужны в данный момент. Кредиторы должны выплачивать заемные средства по более высокой процентной ставке, чем выплачивается вкладчикам. Банк может получать прибыль за счет спреда процентных ставок, который представляет собой разницу между уплаченными и полученными процентами.

Важность процентных ставок

Очевидно, вы можете видеть, что процентная ставка важна для банка как основной фактор дохода. Процентная ставка — это сумма долга в виде процента от основной суммы (заемная или депонированная сумма). В краткосрочной перспективе процентная ставка устанавливается центральными банками. Федеральная резервная система (ФРС). Федеральная резервная система является центральным банком Соединенных Штатов и финансовым органом, стоящим за крупнейшей в мире свободной рыночной экономикой.которые регулируют уровень процентных ставок, чтобы способствовать здоровой экономике и контролировать инфляцию.

В долгосрочной перспективе процентные ставки устанавливаются давлением спроса и предложения. Высокий спрос на долговые инструменты с долгим сроком погашения приведет к повышению цены и снижению процентных ставок. И наоборот, низкий спрос на долговые инструменты с долгим сроком погашения приведет к более низкой цене и более высоким процентным ставкам.

Банки получают выгоду, имея возможность выплачивать вкладчикам низкие процентные ставки, а также иметь возможность взимать с кредиторов более высокие процентные ставки.Однако банкам необходимо управлять кредитным риском — риском того, что кредиторы потенциально могут не выплатить кредиты.

В целом банки получают выгоду от экономической среды, в которой процентные ставки растут. Это связано с тем, что банки могут заблокировать срочные депозиты, выплачивая более низкую процентную ставку, но при этом иметь возможность получать прибыль, взимая с кредиторов более высокую процентную ставку. Интуитивно понятно, что банки пострадают от экономической среды, в которой процентные ставки снижаются, поскольку по срочным депозитам выплачивается более высокая процентная ставка, а процентные ставки, взимаемые с кредиторов, снижаются.

Доход, связанный с рынками капитала

Банки часто предоставляют услуги на рынках капитала для корпораций и инвесторов. Рынки капитала. столица.

Банки содействуют деятельности на рынках капитала с помощью ряда услуг, таких как:

- Услуги по продаже и торговле

- Услуги андеррайтинга

- Консультации по слияниям и поглощениям

Банки помогут совершать сделки с помощью собственных брокерских услуг внутри компании.Кроме того, банки будут нанимать специализированные группы инвестиционного банкинга из разных секторов для оказания помощи в андеррайтинге долговых и долевых инструментов. По сути, это помощь в привлечении заемных средств и капитала для корпораций или других организаций. Команды инвестиционного банкинга также будут оказывать помощь в слияниях и поглощениях (M&A) между компаниями. Услуги предоставляются за плату от клиентов.

Доходы, связанные с рынками капитала, являются очень нестабильным источником дохода для банков. Они полностью зависят от активности на рынках капитала в любой конкретный период времени, которая может значительно колебаться.В периоды экономического спада активность обычно замедляется, а в периоды экономического роста — возрастает.

Комиссионный доход

Банки также взимают беспроцентные комиссии за свои услуги. Например, если вкладчик открывает банковский счет, банк может взимать ежемесячную плату за поддержание счета открытым. Банки также взимают плату за различные другие услуги и продукты, которые они предоставляют. Вот несколько примеров:

- Комиссия за кредитную карту

- Текущие счета Проверка счета Текущий счет — это тип депозитного счета, который физические лица открывают в финансовых учреждениях для снятия и внесения денег.Текущий счет, также известный как транзакционный счет или счет до востребования, очень ликвиден. Проще говоря, он предоставляет пользователям быстрый способ получить доступ к своим деньгам.

- Сберегательные счета

- Доходы паевых инвестиционных фондов

- Комиссия за управление инвестициями

- Комиссия за управление капиталом

Поскольку банки часто предоставляют своим клиентам услуги по управлению капиталом, они могут получать прибыль за счет комиссионных за предоставленные услуги, а также сборы за определенные инвестиционные продукты, такие как паевые инвестиционные фонды.Банки могут предлагать внутренние услуги паевых инвестиционных фондов, на которые они направляют инвестиции своих клиентов.