Портфельные инвестиции – это широкие возможности для получения прибыли

Портфельные инвестиции – это широкие возможности для получения прибыли

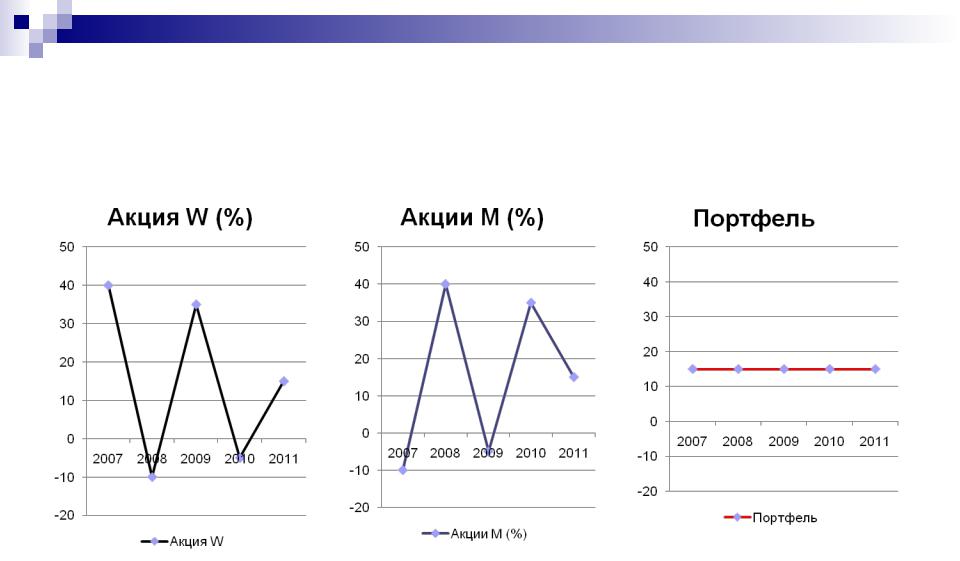

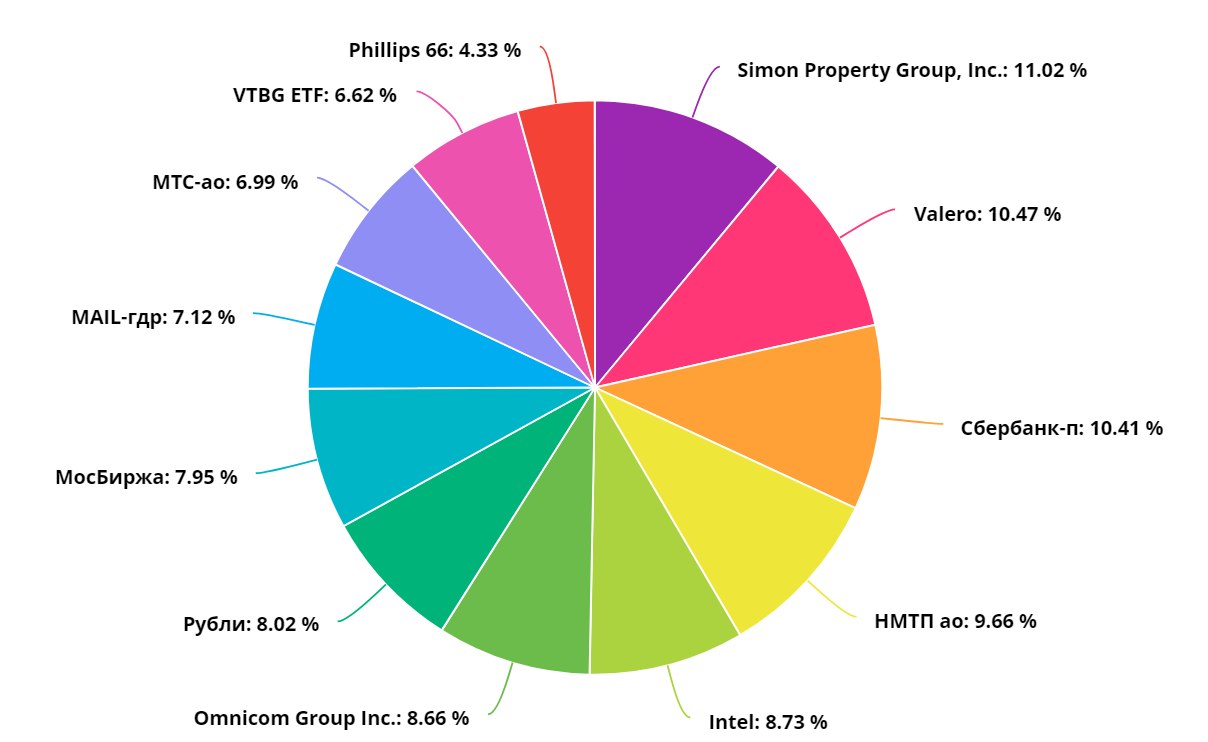

Образование прибыли в портфельных инвестициях происходит благодаря повышению стоимости приобретенных акций и за счет дивидендов. Вкладчик делает инвестиции в ценные бумаги различных компаний с целью диверсификации.

Виды портфельных инвестиций

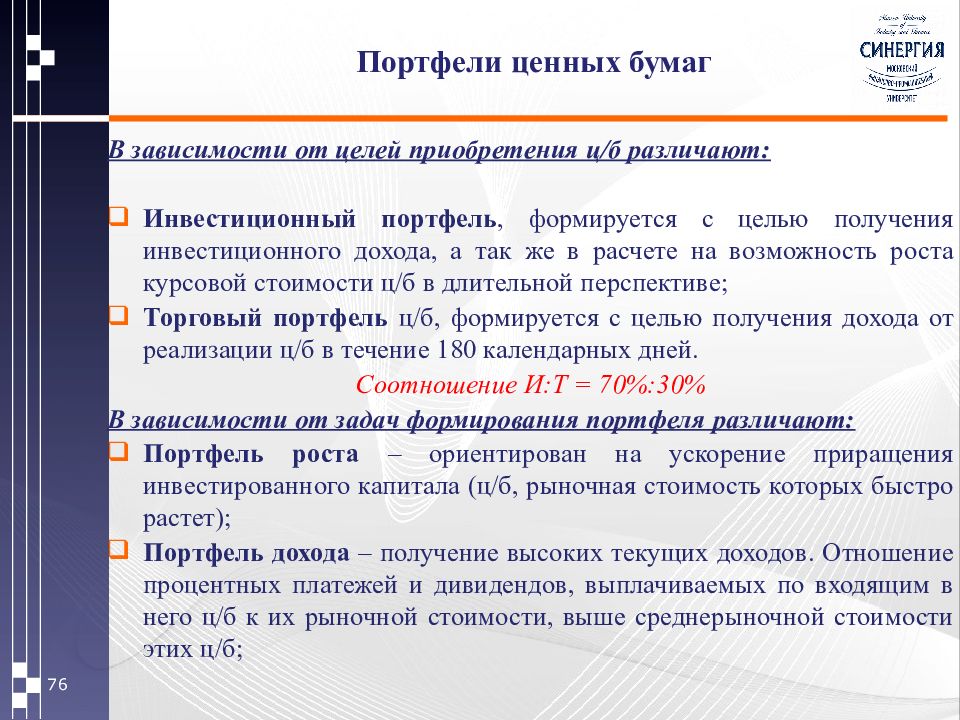

Портфельные инвестиции можно классифицировать в зависимости от нескольких факторов. Первый – доход и риски портфеля, образуют:

- Высокодоходные портфельные инвестиции – это те, которые отличаются высоким уровнем прибыльности и одновременно грозят высокими рисками.

- Среднедоходные инвестиции. Формируют стабильную и постоянную прибыль среднего размера. Складываясь из акций надежных компаний, имеют гораздо меньшие риски.

- Комбинированные портфели. Состоят из акций различной доходности и степени риска.

Следующая классификация зависит от сроков:

- Краткосрочные портфельные инвестиции – это те, которые продолжаются от нескольких часов до шести месяцев.

- Среднесрочные – имеют срок действия от полугода до года.

- Долгосрочные длятся от одного года и более.

Принципы портфельного инвестирования

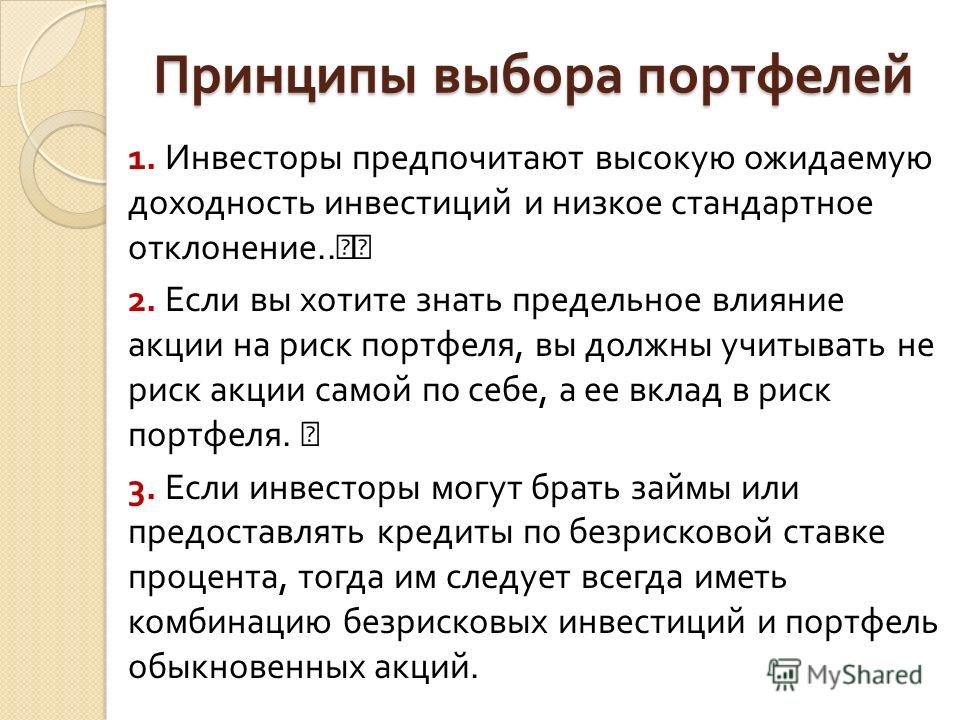

Первый принцип – консервативность. При правильном подходе инвестора к формированию портфеля, но степень риска рассматривается не как потеря основной суммы инвестированных средств, а к получению минимального дохода. При этом потери, возможные от рискованных инвестиций, перекрываются надежной прибылью других акций.

Ликвидность. На практике иногда возникают ситуации, когда приходится вводить в состав портфеля высоколиквидные бумаги, жертвуя большей доходностью. Такой подход позволяет быстро совершать необходимые действия при изменении конъюнктуры рынка.

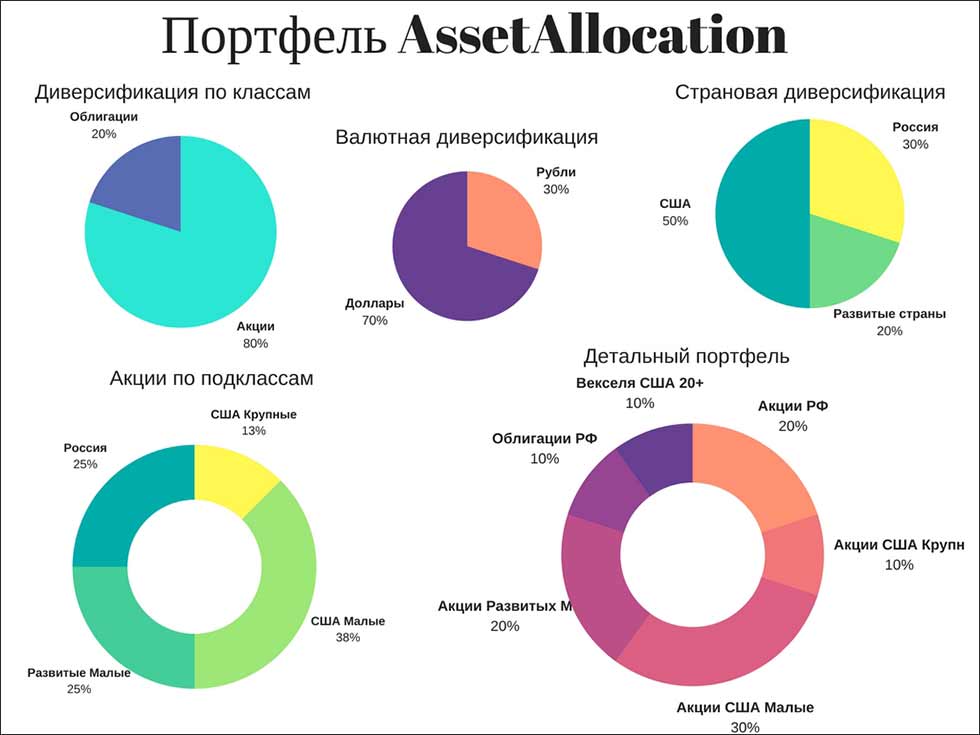

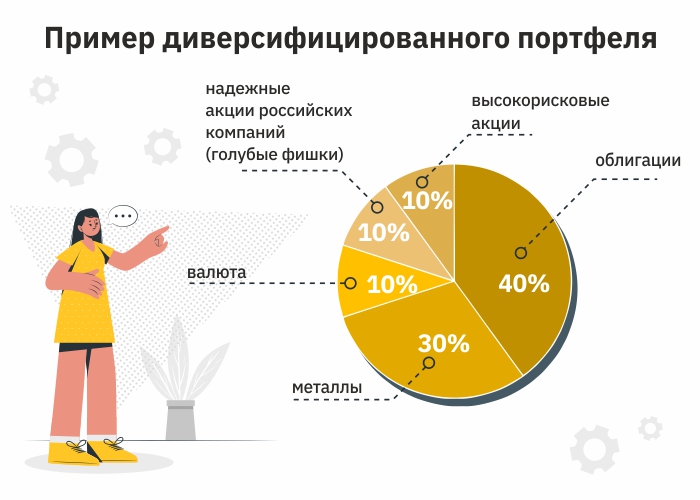

Еще один принцип, который предполагают портфельные инвестиции – это диверсификация. Ее реализацию стоит осуществлять не только за счет количества акций, но и исходя из их вида. Для этого портфель должен состоять из акций компаний, относящихся к разным отраслям. Даже если такие ценные бумаги не обещают высокой доходности.

Даже если такие ценные бумаги не обещают высокой доходности.

Стратегии портфельных инвестиций

Стратегии, которые имеют портфельные инвестиции – это пассивные и активные. Они зависят от способа управления активами.

Пассивная стратегия основана на принципе следования за рынком или фондовыми индексами, которые формируются с учетом наиболее ликвидных ценных бумаг. Такая стратегия подразумевает, что при отсутствии необходимых базовых знаний или свободного времени, достаточно следовать за рыночными тенденциями, чтобы оказаться в выигрыше.

Пассивные портфельные инвестиции – это стратегия, имеющая следующие определения:

- Чаще всего к ней прибегают консервативные инвесторы.

- Целью пассивной стратегии является защита средств от инфляций, гарантированный доход при минимальных рисках.

- Состав портфеля остается неизменным, без внесения каких-либо корректив на протяжении длительного срока, как правило – это 6-12 месяцев.

- Пассивная стратегия предполагает создание портфеля с отличной диверсификацией и позволяет очень точно предопределять доходность, риск и ликвидность.

- В отличие от активных инвестиций, пассивная стратегия отличается минимальными затратами на транзакционные операции.

Активные портфельные инвестиции – это стратегия, которой свойственны следующие методы работы:

- Регулярный мониторинг рынка, быстрое реагирование и покупка активов.

- Быстрое изменение составляющих портфеля.

- Основная деятельность направлена на уровень дохода, превышающий среднерыночный показатель.

- Высокий показатель временных и финансовых затрат.

- Активная стратегия портфельного инвестирования – метод более свойственный инвесторам, обладающим соответствующими профессиональными знаниями.

Методы реализации портфельного инвестирования

- Контроль и управление инвестиционной деятельностью осуществляется самостоятельно: состав портфеля, уровень дохода и риска.

- Управление и контроль осуществляются инвестиционным фондом. При таком подходе имеются значительные преимущества: простота управления, шире возможности для инвестирования, масштабность фонда гарантирует меньший уровень расходов, за счет сохранения полученных доходов в фонде, промежуточные издержки на налогообложение значительно снижаются.

В современных условиях портфельные инвестиции – это вполне доступный способ вложения своих средств, не зависимо от размера стартового капитала. Имея любую профессию, можно серьезно подойти к формированию портфеля и получить уровень прибыли, значительно превышающий процент от банковских вложений и с гораздо меньшими рисками.

Популярное в моем блоге:

Отчет по трейдингу за август 2019: -2,87%

Не пошло в августе. Или, точнее, пошло да не туда. Убытки – обычное дело в трейдинге. Убыточный месяц, идущий после нескольких к ряду прибыльных, так….

Читать полностьюЕжедневная аналитика по евро и моя торговля в режиме реального времени на ее основе.

Текущий результат: +24.18%

Результаты трейдинга с начала 2019: +9,47%

Подробнейпонятие, риски и принципы формирования

Начинающие инвесторы максимально подвержены рискам, ведь существуют случаи, когда недостаточно знать стратегии и иметь эффективные финансовые инструменты. Для успеха в многогранной области инвестиций понадобятся практика и знания, полученные путем личного опыта. Для безопасного действия на рынке и сохранения денежных средств существует надежный способ, подразумевающий применение портфельных инвестиций. Это решение позволяет уберечь капиталовложения, поэтому является востребованным не только среди новичков, но и сторожил сферы финансовой деятельности.

Что такое портфельные инвестиции

Существует несколько трактовок понятия «инвестиционный портфель», одним из которых является определение, специфицирующее его, как тип вложений для дальнейшего получения прибыли в количестве начисляемых процентов или дивидендов.

Рост цены является результатом повышения прибыльности, а минимизация рисков – грамотного распоряжения и управления капиталом. Инвесторы с опытом предпочитают финансировать несколько проектов и использовать различные виды активов. Это тоже своего рода страховка от убытков и не окупаемости инвестиций.

Рассмотреть данную ситуацию можно следующим образом, к примеру, вкладчик инвестирует часть собственного капитала в ценные бумаги серьезных компаний, известных в мире и гарантирующих выплаты установленных договором дивидендов. Такое решение приравнивается к банковскому вкладу, когда клиент оформляет депозит в государственном финансовом учреждении на определенный срок и по условиям соглашения имеет право на получение процента от общей величины вложений.

Если у вкладчика существует целый перечень или несколько активов, то это и есть набор финансовых инструментов. Как и любой другой вид вложений, он должен приносить своему хозяину прибыль. Именно данное явление считается основополагающей целью инвестиционного портфеля, который предназначен для предоставления пассивного заработка. Однако необходимо учитывать, что уровень доходности от вложений зависит от вида выбранных активов, их цены и предусмотренного процента прибыли. Кроме того, существует еще один фактор, оказывающий воздействие на выручку – это сфера деятельности компании или направление разработанного проекта.

Как и любой другой вид вложений, он должен приносить своему хозяину прибыль. Именно данное явление считается основополагающей целью инвестиционного портфеля, который предназначен для предоставления пассивного заработка. Однако необходимо учитывать, что уровень доходности от вложений зависит от вида выбранных активов, их цены и предусмотренного процента прибыли. Кроме того, существует еще один фактор, оказывающий воздействие на выручку – это сфера деятельности компании или направление разработанного проекта.

Виды портфельных инвестиций

Определить ведущие разновидности капиталовложений поможет классификация, которая включает в себя три параметра. Все портфельные инвестиции акций делятся по следующим признакам:

Все портфельные инвестиции акций делятся по следующим признакам:

- ввиду инвестиционной деятельности;

- степени риска и доходности;

- способу получения прибыли.

Очередность распределения совокупности ценных бумаг по уровню риска и доходности выделяет два важных вида:

- Консервативный. Он подразумевает финансирование различных организаций конкретной или нескольких сфер деятельности, которые отличаются повышенной производительностью и надежностью.

- Диверсифицированный. Категория предполагаются разнообразие как в одном типа активов, так внутри финансовых инструментов. К примеру, за текущий период вкладчик может получить высокую прибыль от акций, а за следующий – от облигаций или опционов.

Если рассматривать такой показатель, как инвестиционная деятельность, то можно выделить его три основных типизации:

- Консервативный вид. К нему относятся инвесторы с внушительным капиталом или вкладчики, не желающие рисковать собственными средствами.

Такому подходу характерно капиталовложение по программе, предусматривающей минимум рисков. Кроме того, в состав консервативного портфеля входит надежные и малоприбыльные ценные бумаги, цель которых заключается в предоставлении небольшого, но стабильного дохода или сохранности материальных средств с учетом инфляции.

Такому подходу характерно капиталовложение по программе, предусматривающей минимум рисков. Кроме того, в состав консервативного портфеля входит надежные и малоприбыльные ценные бумаги, цель которых заключается в предоставлении небольшого, но стабильного дохода или сохранности материальных средств с учетом инфляции. - Агрессивный вид. Такой подход дает возможность инвестору получить максимальную прибыль при наличии высоких показателей риска. В портфеле инвестиций отсутствуют консервативные активы, при этом его значительную часть составляют акции или другие ценные бумаги новых и быстроразвивающихся предприятий.

- Умеренный вид. Программа предусматривает сохранение баланса между значениями риска и доходности. В этом случае портфельный инвестор задействует достоверные и малодоходные активы, а также высокорентабельные и рискованные ценные бумаги. Характерным отличием данного типа является присутствие высокой ликвидности агрессивной доли портфеля.

- Ростовой портфель. Его суть заключается в начислении дивидендов владельцу за счет роста стоимости ценных бумаг, причиной которого стало развитие организации-эмитента. Существует три вида ростового портфеля: консервативный, агрессивный и умеренный.

- Доходный портфель. Более прибыльные инвестиции, так как в состав включены финансовые инструменты, предоставляющие высокий процент доходности вне зависимости от роста их стоимости. Такая ситуация может возникнуть, если компания, акции которой приобрел предприниматель, не требует дальнейшего территориального развития, вследствие чего заработанные средства распределяются между вкладчиками.

Принцип формирования портфеля инвестиций

В набор финансовых инструментов акционера могут входить ценные бумаги компании и проектов различных отраслевых сегментов. Кроме того, для него свойственно претерпевать изменений в объеме, структуре и параметрах в зависимости от критериев, оказывающих воздействие на прибыльность вкладов. Владелец свободного капитала, желающий стать обладателем пассивной прибыли, самостоятельно создает инвестиционный портфель, а также принимает ключевые решения по заключению контрактов, в частности купле-продаже акций или облигаций. Среди основных принципов его формирования стоит отметить следующие показатели:

Кроме того, для него свойственно претерпевать изменений в объеме, структуре и параметрах в зависимости от критериев, оказывающих воздействие на прибыльность вкладов. Владелец свободного капитала, желающий стать обладателем пассивной прибыли, самостоятельно создает инвестиционный портфель, а также принимает ключевые решения по заключению контрактов, в частности купле-продаже акций или облигаций. Среди основных принципов его формирования стоит отметить следующие показатели:

- Надежность активов. Устойчивыми и безубыточными инвестициями считаются те, на прибыльность которых не оказывает воздействие обвалы цен на финансовом рынке или нестабильная экономическая ситуация в стране. Однако акционер должен помнить, что надежными инструментами считаются малодоходные и неликвидные активы. Приводя пример, стоит отметить векселя – ценные бумаги государства, которые имеют низкий процент доходности, но высокий уровень неуязвимости.

- Постоянство прибыли.

Все знают, что капиталовложения должны отличаться высокой или средней степенью доходности. Однако дивиденды от финансирования должны обладать стабильностью и нерушимостью.

Все знают, что капиталовложения должны отличаться высокой или средней степенью доходности. Однако дивиденды от финансирования должны обладать стабильностью и нерушимостью. - Ликвидность. Данный параметр подразумевает предоставление возможности оперативно и без существенных убытков продать активы или рефинансировать их в более выгодный инвестиционный проект. Однако как показывает практика, финансовые активы с высокой ликвидностью характеризуются максимально большими рисками.

Как рассчитать риски и доходность портфеля активов

При формировании группы определенных финансовых инструментов инвестор полагается на два основных критерия: уровень риска и ожидаемую прибыльность. Опасность потери капитала при вложении средств в ценные бумаги может быть двух типов: систематической и несистематической. Появление систематического риска может быть связано с общеэкономическими и рыночными изменениями, которые оказывают непосредственное воздействие на все финансируемые инструменты. Если говорить о несистематических рисках, то их уникальность заключается в способности влияния на инвестируемые активы конкретной компании.

Появление систематического риска может быть связано с общеэкономическими и рыночными изменениями, которые оказывают непосредственное воздействие на все финансируемые инструменты. Если говорить о несистематических рисках, то их уникальность заключается в способности влияния на инвестируемые активы конкретной компании.

Снизить степень систематического риска невозможно, однако есть шанс произвести измерение воздействия рынка на прибыльность ценных бумаг. Величину опасности олицетворяет параметр бета, который характеризуется чувствительность актива к преобразованию доходности. Учитывая его показатель можно путем количественной оценки определить уровень риска с учетом ценовых изменений на всем рынке. Стоит отметить, что чем выше данное значение для ценных бумаг, тем мощнее увеличивается их цена при росте рынка.

Снизить значение несистематического риска поможет формирование диверсифицированного портфеля, который будет включать в себя огромное количество разнообразных акций и других ценных бумаг. Используя раздельный анализ активов, на основании полученных показателей можно определить уровень доходности и риск всего набора финансовых инструментов. При этом абсолютно неважно, какой стратегический подход был выбран для инвестиционного портфеля: ставки на повышение или понижение, ротация сегментов конкретной отрасли или следование за рынком.

Используя раздельный анализ активов, на основании полученных показателей можно определить уровень доходности и риск всего набора финансовых инструментов. При этом абсолютно неважно, какой стратегический подход был выбран для инвестиционного портфеля: ставки на повышение или понижение, ротация сегментов конкретной отрасли или следование за рынком.

Преимущества и нюансы портфельного инвестирования

Это финансовая сфера имеет как сильные стороны, так и подводные камни, которые должен учитывать каждый капитала вкладчик. Среди достоинств портфельных инвестиций стоит отметить следующие показатели:

Среди достоинств портфельных инвестиций стоит отметить следующие показатели:

- Высокая ликвидность. Способность быстро вернуть вложенные средства является главным преимуществом группы финансовых активов. Так, инвестировав определенную сумму в ценные бумаги с высокой или средней ликвидностью, у вкладчика есть возможность получить хорошую прибыль с минимальными рисками.

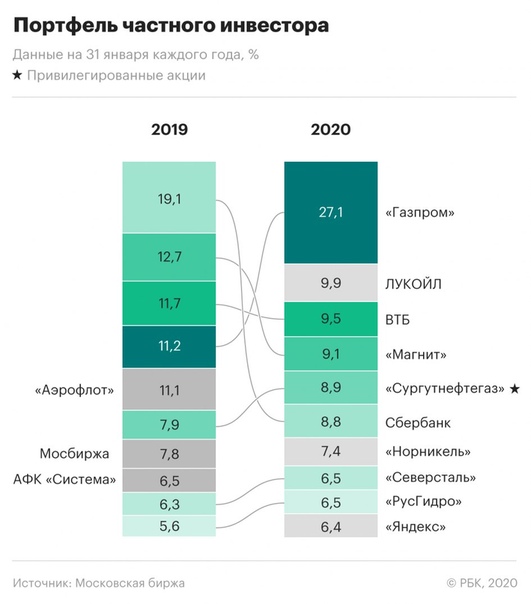

- Доступность. Этот параметр характеризует публичность рынка акций для всех желающих. Для ведения финансовой деятельности инвесторы могут использовать различные объемы продаж и механизмы образования цен. Кроме того, нет нужды составлять статистику при установлении стоимости активов, так как данная информация открыта для всех пользователей сети. Найти ее можно на официальном сайте Московской биржи.

- Простота использования. Совершить сделку может каждый предприниматель, имеющий необходимую сумму денежных средств, при этом ему не нужно будет уделять им особого внимания.

После финансирования компании-эмитента акционер может на определенное время забыть о ценных бумагах, не принимая участия в их управлении, однако регулярно получая дивиденды, которые перечисляются на счет в банке.

После финансирования компании-эмитента акционер может на определенное время забыть о ценных бумагах, не принимая участия в их управлении, однако регулярно получая дивиденды, которые перечисляются на счет в банке. - Доходность. Так как активы не что иное, как финансовые инструменты, то за их использование можно получить большую прибыль. Наиболее рентабельным типом являются акции, от которых владелец может получать как установленный процент, так и выплаты при продаже активов по значительно увеличенной цене.

Несмотря на то, что инвестиции являются пассивной формой прибыли, обладатель ценных бумаг может приумножить свой капитал в несколько раз при грамотном распоряжении портфелем финансовых активов. Однако у его положительных сторон существует ряд недостатков, представленных следующими значениями:

- высоким уровнем риска;

- необходимостью проведения анализа ситуации рынка;

- требованием хорошего знания финансовой сферы.

Неумелое вложение собственного капитала в ценные бумаги может привести к его потери. Следовательно, чтобы добиться успеха необходимо не только наличие определенных навыков, но и умение правильного построения причинно-следственных схем.

В заключении стоит отметить, что портфельные инвестиции являются эффективным и устойчивым источником дохода, который доступен для всех владельцем свободного капитала. Отличие рассматриваемого типа вложений от прямых инвестиций состоит в отсутствие возможности влияния или управления вкладчиком компанией-эмитентом. Его роль заключается во вложении средств и получении дохода.

Отзывы и обсуждения

Портфельные инвестиции— это … Что такое портфельные инвестиции и их особенности

Добавлено в закладки: 0

Что такое портфельные инвестиции? Описание и определение понятия.

Инвестиции портфельные – это длительные инвестиции в ценные бумаги, обладание которыми не будет иметь контролирующий характер. Другими словами, при помощи портфельных инвестиций невозможно приобрести Контрольный пакет акций, но можно получать прибыль от вложений в ценные бумаги капитала. Эту категорию инвестиций относят к группе нерегулируемых.

Другими словами, при помощи портфельных инвестиций невозможно приобрести Контрольный пакет акций, но можно получать прибыль от вложений в ценные бумаги капитала. Эту категорию инвестиций относят к группе нерегулируемых.

Портфельное инвестирование можно провести в ценные бумаги лишь при помощи инвестиционных институтов, которые действуют на рынке. Есть некоторые гарантии, которые должны охранять от нерегулируемых капиталовложений ценные бумаги.

Портфе́льные инвести́ции — это инвестиции в ценные бумаги, которые формируются, как портфель ценных бумаг. Портфельные инвестиции являют собой пассивное владение ценными бумагами, к примеру облигациями, акциями компаний и так далее, и со стороны инвестора не предусматривает участия в оперативном управлении предприятием, которое выпустило ценные бумаги.

Рассмотрим, более детально, что значит портфельные инвестиции.

Портфельные инвестиции – это инвестиции, цель которых получение прибыли благодаря процентам или дивидендам, инвестор при этом не ставит собственной задачей управление проектом или предприятием, в которые вкладывают денежные средства.

Портфельные от прямых инвестиций, как правило, отличны объемом. Удобнее всего делать их через биржу.

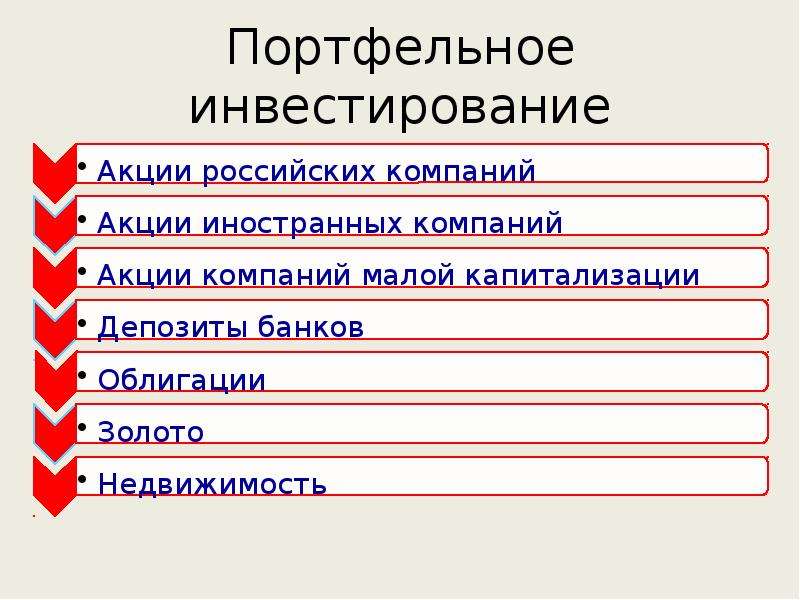

Инструменты портфельных инвестиций — это ценные долговые бумаги (векселя, облигации) или долевые (к примеру, акции).

Помимо этого, портфельные инвестиции обычно, рассчитываются на более краткий срок, нежели прямые.

Особенности портфельных инвестиций

Портфельные инвестиции имеют большую ликвидность. Кроме этого, при неблагоприятной конъюнктуре у инвестора есть возможность, продав ценные бумаги, уйти с рынка. Что и происходит, как правило. Массовый уход из портфельных инвестиций инвесторов, т. е. распродажа на рынке ценных бумаг и переориентация на альтернативные вложения, вызывает биржевой кризис.

Полностью четкой границы меж портфельными и прямыми инвестициями нет. Так, в некоторых случаях инвесторы, которые специализируются на прямых инвестициях, все же могут не вмешиваться в управление предприятием. И наоборот, портфельные инвестиции можно превратить в прямые — к примеру, при падении ликвидности рынка.

В большинстве случаев портфельные инвестиции могут принести меньший доход, т. к. в отношении риск-доходность располагается на более низкой ступени.

Главные портфельные инвесторы – это банки, частные лица и прочие финансовые организации и фонды. При этом для инвестиционных фондов этот тип инвестирования – зачастую основной.

Как и в прямых, в портфельных инвестициях, значительную роль играют зарубежные инвесторы. Так, общий объем портфельных иностранных инвестиций в 2010 году в Россию, согласно данным Федеральной службы государственной статистики, был 8,9 млрд долларов США.

Мы коротко рассмотрели портфельные инвестиции и их особенности. Оставляйте свои комментарии или дополнения к материалу.

Инвестиционный портфель и портфельные инвестиции: принципы формирования

Классификация инвестиций по цели инвестирования подразделяет их на прямые и портфельные инвестиции. Прямые инвестиции направлены на приобретение реальных активов с условием участия в их управлении инвестора. Сущность портфельного инвестирования — приобретение ценных бумаг, возможно тех же реальных активов в виде акций, для получения дохода. Портфельный инвестор не участвует в процессе управления теми предприятиями, акции которых он приобрел.

Сущность портфельного инвестирования — приобретение ценных бумаг, возможно тех же реальных активов в виде акций, для получения дохода. Портфельный инвестор не участвует в процессе управления теми предприятиями, акции которых он приобрел.

Содержание статьи

Портфельное инвестирование

Приобретая акции компаний или иные ценные бумаги, инвестор всегда рискует не получить ожидаемый доход, а иногда и вложенный капитал. Риски велики если инвестор покупает акции одной или двух компаний, поскольку рынок ценных бумаг отражает реальные процессы производства и сбыта продукции этих компаний, на которые влияют множество факторов негативных или позитивных. Инвестор может не успеть продать акции по выгодной цене в случае влияния негативных факторов на бизнес компаний, акции которых он приобрел. Он о них может и не знать, а узнать только после их падения в цене.Для снижения рисков, инвестор формирует инвестиционный портфель, в котором размещаются акции разнообразных компаний с различной степенью риска и различным уровнем доходности. Понятие инвестиционного портфеля связано с представлением об обычном портфеле, набитым бумагами (акциями) различных компаний.

Понятие инвестиционного портфеля связано с представлением об обычном портфеле, набитым бумагами (акциями) различных компаний.

Портфель инвестиций замечателен еще и тем, что может постоянно видоизменяться в зависимости от конъюнктуры рынка ценных бумаг, сохраняя уровень доходности без изменения степени риска.

Инвестиционный портфель и инвесторы

Инвесторы также классифицируются на:

- консервативных инвесторов;

- умеренно-агрессивных;

- агрессивных инвесторов.

Портфель инвестора чаще всего отражает его характер и сущность, если речь идет об инвесторе — физическом лице.

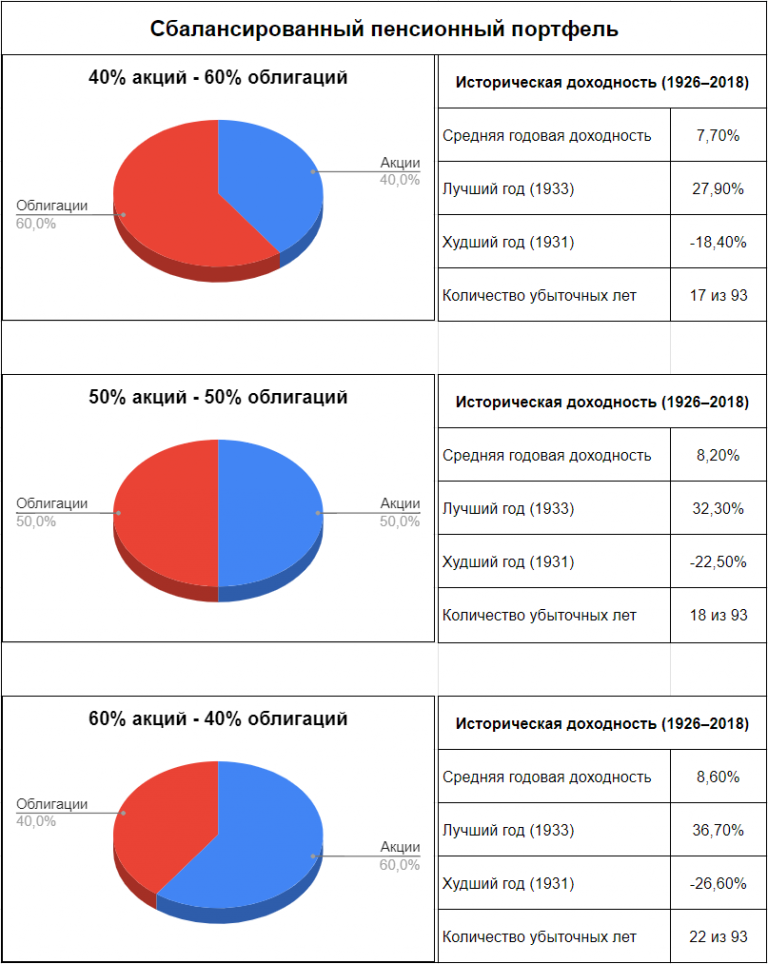

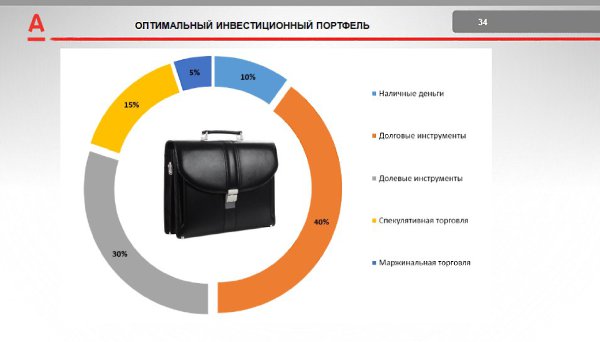

Если речь идет об инвесторе — юридическом лице, то формирование инвестиционного портфеля зависит от задач стоящих перед предприятием. Общими для них являются принципы формирования инвестиционного портфеля — соотношение доходности и риска: безрисковые вложения с низким уровнем доходности; умеренно рисковые вложения с гарантированной доходностью; вложения с высокой степенью риска и максимумом доходности.

Виды инвестиционных портфелей

Исходя из такого подхода, виды инвестиционных портфелей подразделяются на:- консервативный;

- умеренный;

- агрессивный.

Консервативный состоит из государственных ценных бумаг, акций «голубых фишек», золота и обеспечивает высокую защищенность составляющих и портфеля в целом, а доходность инвестиционного портфеля сохраняется на необходимом инвестору уровне.

Агрессивный укомплектован высокодоходными ценными бумагами, включая их дериваты. Эти ценные бумаги имеют достаточно высокую степень риска. Поэтому, инвестор сам активно управляет своим портфелем или постоянно контактирует с управляющим его портфелем брокером.

Умеренный сбалансирован, оптимизация инвестиционного портфеля по доходности и степени риска — характерная его черта. В таком портфеле находятся как высокодоходные бумаги с высокой степенью риска, так и низкодоходные надежные бумаги, типа государственных облигаций.

Читайте более детально про управление инвестициями.

Типы инвестиционных портфелей

Типы инвестиционных портфелей зависят от цели формирования инвестиционного портфеля.- Если для инвестора целью является быстрый рост капитала, он формирует портфель роста.

- Если цель — быстрый возврат инвестиций, то формируется портфель ликвидности.

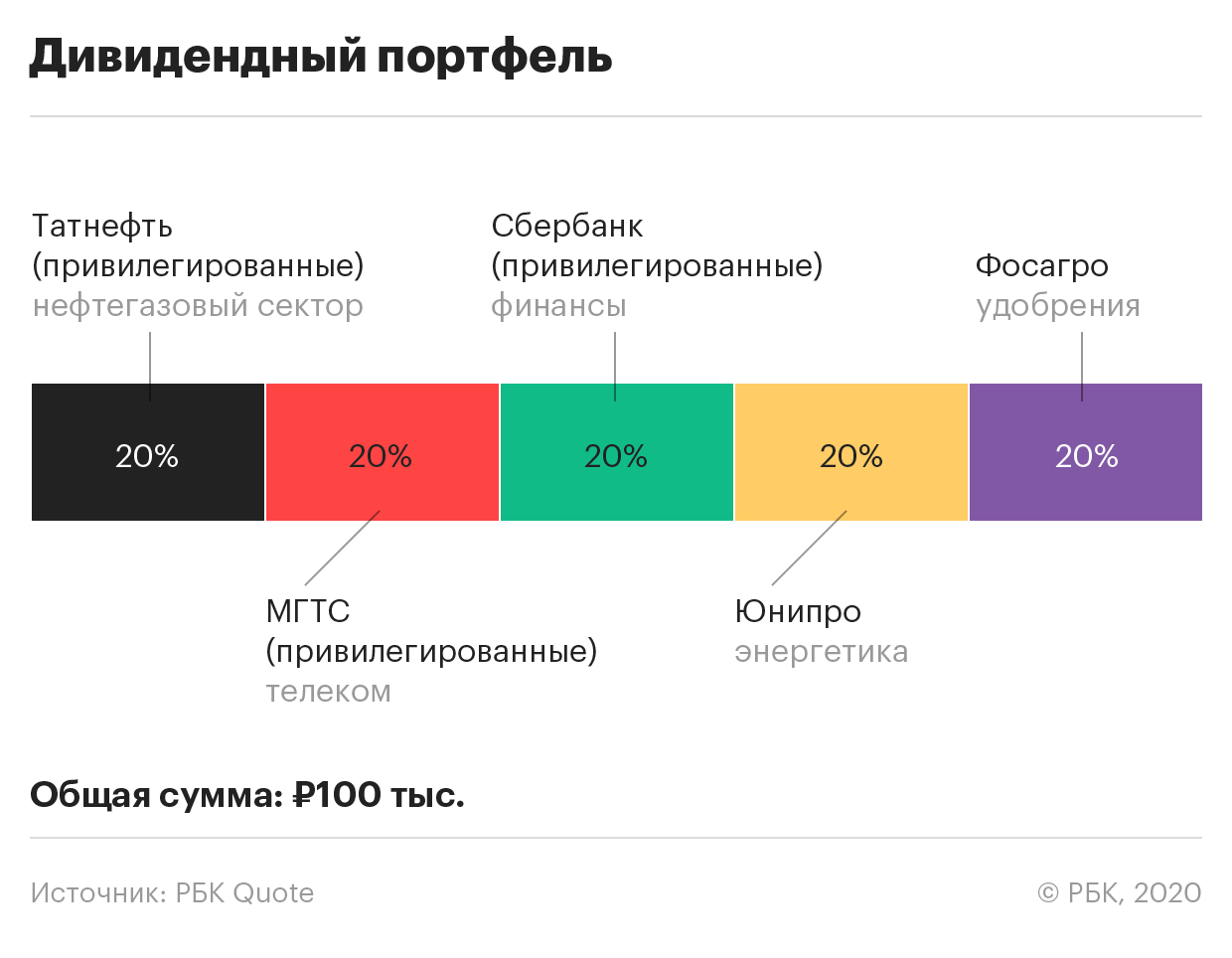

- Цель инвестора — гарантированный постоянный доход, формируется портфель дохода, состоящий из акций крупных нефтяных компаний, компаний газового сектора экономики и крупных энергетических компаний.

Кроме этого портфели могут сформированы из региональных ценных бумаг или акций компаний одной отрасли. Также формируются инвестиционные портфели составленные из иностранных ценных бумаг — портфельные иностранные инвестиции.

Формирования инвестиционного портфеля

Этапы формирования инвестиционного портфеля:

- Определение себя как инвестора: консерватор, умеренный или агрессивный инвестор.

- Определение цели инвестирования: максимум доходности, минимум риска, быстрый рост капитала, быстрый возврат инвестиций или сочетание этих целей.

- Анализ рынка ценных бумаг исходя из целей инвестирования.

- Выбор ценных бумаг и определение их соотношения для заданного уровня доходности и минимума степени риска.

- Приобретение ценных бумаг и начало текущего мониторинга сформированного портфеля.

Управление портфельными инвестициями

Портфельные инвестиции, сформированные таким образом, могут управляться инвестором непосредственно или передаться в доверительное управление брокерской компании. Передача в доверительное управление не означает полную передачу прав на управлением портфелем. Изменение состава портфеля, увеличение или снижение стоимости активов портфеля происходит с обязательным согласованием с инвестором.Сущность управления портфелем для инвестора состоит в поддержании его доходности на определенном уровне. Здесь существует два основных подхода:

- Формирование высоко диверсифицированного портфеля с заданным уровнем соотношения доходы/риски.

- Формирование высокодоходного портфеля с высоким уровнем риска.

Во втором случае, управление портфелем называют активным. Анализ соотношения доходы/риски проводится ежедневно, на основании проводимого анализа, совершаются коррекция состава ценных бумаг, продажа одних и покупка других. Продажа части ценных бумаг возможна при условии, что они обладают высокой ликвидностью. При активном подходе к управлению портфельными инвестициями достаточно высок уровень операционных затрат, который снижает эффективность инвестиций, его также учитывает портфельный инвестор. Все это требует отличного знания рынка ценных бумаг, знания фундаментального и технического анализа рынка, одним словом, высокого профессионального уровня портфельного инвестора.

Все это требует отличного знания рынка ценных бумаг, знания фундаментального и технического анализа рынка, одним словом, высокого профессионального уровня портфельного инвестора.

При любом подходе к управлению инвестиционным портфелем, успех инвестора зависит от его знания рынка ценных бумаг, фундаментальных процессов в экономике не только своей страны, но и в мировой экономике и умело применять эти знания.

Портфельное инвестирование является одним из приоритетных направлений в инвестиционной сфере деятельности. Портфельные инвестиции осуществляются каждый день во всем мире в громадных суммах. Вы также можете начать эту интересную и высокодоходную деятельность. Начните и увидите как это прибыльно и интересно.

youtube.com/embed/KJFuMR5C0l8″/>Международные прямые инвестиции и их оценка.

Косвенные инвестиции: отличие от прямых, их суть и типы.

Источники инвестиций у страховых компаний и объекты инвестирования.

Все о внешних и внутренних инвестициях.

Виды акций – какими они бывают и в чем разница

Когда человек, обладающий достаточным количеством собственного капитала, принимает решение стать частным инвестором и получить доступ к ведению торгов на фондовом рынке, он обращается к брокеру.

Брокер, заметив, что клиент, обратившийся к нему, обладает слабыми познаниями в сфере фондовых торгов, обязательно предложит посетить обучающие курсы. Но очень часто происходит так, что посещение курсов стоит немалых денег, а у начинающего частного инвестора может попросту не оказаться достаточного количества свободного времени на их посещение, поскольку начинающий инвестор, как правило, имеет основной вид занятости и бросать его ради новых начинаний нецелесообразно.

Какие бывают виды акций?

В таких случаях необходимо принимать решение о самостоятельном освоении фондового рынка и начинать необходимо с изучения разновидностей акций, которые торгуются на фондовых биржах.

Обыкновенные и привилегированные акции

Вообще, под понятием акция скрывается разновидность ценной бумаги, которая является строгим свидетельством того, что инвестор привлек собственные средства в капитал акционерного общества и имеет право на получение дивидендной прибыли.

При дальнейшем изучении акций сразу возникает вопрос, чем отличаются привилегированные акции от обыкновенных акций.

Обыкновенная акция – это ценная бумага, которая наделяет своего держателя правом получения дивидендной прибыли, закрепляет за ним право на получение части имущества акционерного общества в случае его ликвидации, а также позволяет принимать участие в акционерных собраниях и голосовать за принятие (отклонение) решений внутри АО.

В свою очередь привилегированная акция – это акция с твердым фиксированным доходом, которая дает держателю специальные права, но при этом накладывает на него определенные ограничения.

Основные отличия привилегированных акций от обычных

Основным отличием привилегированной акции от обычной — это процесс получения прибыли.

Обычные акции дают доход от прибыли и какой объём будет выделен на дивиденды решает совет директоров.

Привилегированные акции дают доход в любом случае и вне зависимости от прибыльности акционерного общества. Единственное исключение возможно если компания работает в убыток.

Так же владельцы привилегированных акций не могут голосовать во время встречи акционеров по поводу насущных решений. Исключение бывает если компания работает в минус. Но тут всё зависит от устава компании.

Иными словами, усваивая для себя, акции привилегированные и обыкновенные в чем разница, достаточно будет уяснить, что дивидендная доходность по привилегированной бумаге не зависит от текущей прибыли акционерного общества, но при этом наиболее часто такая акция лишает держателя права голоса на акционерных собраниях.

При рассмотрении вопроса о том, как определяется стоимость привилегированной акции, необходимо уяснить, что существует два классических методов оценки ее стоимости:

- Рыночная стоимость обыкновенных акций, помноженная на определенный коэффициент;

- Подразумевает тот же принцип оценки, но вычитывает определенный дисконт стоимости.

Размещенные и объявленные акции

При дальнейшем изучении акций и их классификации приходит еще одна немаловажная классификация размещенных и объявленных акций, отличие между которыми необходимо понимать.

Размещенные акции – это те ценные бумаги, которые выпустило АО и приобрели акционеры. Иными словами они представляют собой те акции, величина стоимости которых определяет текущий уставной капитал акционерного общества.

Объявленные акции – это те акции, которые АО может разместить в качестве дополнения к уже существующим размещенным акциям с целью увеличения уставного капитала. Принятие решения о выпуске объявленных акций происходит только на акционерных собраниях.

Принятие решения о выпуске объявленных акций происходит только на акционерных собраниях.

Казначейские и квазиказначейские акции

Более глубокое изучение рынка ценных бумаг требует изучить отличие казначейских и квазиказначейских акций. Казначейские акции – это акции, которые ранее были размещенными акциями и находились у акционеров, но затем были выкуплены самим акционерным обществом. Казначейские акции не принимают участие в голосованиях и не дают право получать дивиденды.

Квазиказначейские акции – это те казначейские акции, которые АО перемещает на баланс дочерней компании. Квазиказначейские акции, размещенные в дочерней компании, дают материнской компании возможность контроля путем получения права голоса.

Кумулятивные акции

Особым случаем уплаты дивидендов являются кумулятивные акции – это те же самые обыкновенные акции, которыми в определенных случаях выплачивается дивидендная доходность держателю обыкновенных акций. Наиболее часто кумулятивные акции используются акционерным обществом в период серьезных финансовых трудностей.

Наиболее часто кумулятивные акции используются акционерным обществом в период серьезных финансовых трудностей.

Кумулятивные привилегированные акции – это те акции, которые дают гарантированное право на получение дивидендов, даже если таковые не выплачивались в текущий период. Иными словами, акционерное общество берет на себя обязательство, что в случае, если держатель кумулятивных привилегированных акций не получил дивидендов в текущем году из-за финансовых проблем АО, то эта дивидендная прибыль будет компенсирована держателю в последующие годы.

Портфель и портфельные акции

Любой достаточно грамотный частный инвестор знает, что хранить весь свой капитал в акциях одной лишь компании достаточно рискованно, поэтому с этой целью каждый инвестор формирует портфель. Портфель акций – это общая совокупность всех ценных бумаг, которыми владеет один конкретный инвестор (юридическое или физическое лицо).

Таким образом, портфельные акции – это любой из ранее рассмотренных видов акций, находящихся в портфеле инвестора. Исключение составляют казначейские и квазиказначейские акции, поскольку завладеть ими инвестору невозможно по определению.

Исключение составляют казначейские и квазиказначейские акции, поскольку завладеть ими инвестору невозможно по определению.

Инвестор сам определяет ликвидные портфельные акции и занимается расчетами их совокупной доходности. При правильном распределении капитала портфельные акции внутри портфелей позволяют обыгрывать множество рисков, поскольку если какие-то из акций в портфеле не принесут доходности, то инвестор получит прибыль от акций других акционерных обществ.

Акции с особыми правами

Помимо уже рассмотренных разновидностей акций, существует еще следующий ряд терминов, необходимых для рассмотрения:

- Конвертируемые акции

- Голосующие акции

- Именные акции

- Золотые акции

Конвертируемые акции – это особый вид привилегированных акций, которые по желанию держателя могут быть конвертированы. В свою очередь конвертация акций – это процесс обмена конвертируемых акций на обычные акции того же АО или на его облигации. Курс конвертирования устанавливается в специальных условиях конверсионных привилегий.

Курс конвертирования устанавливается в специальных условиях конверсионных привилегий.

Голосующие акции – это обобщенный термин для акций, наделенных правом голоса на собрании акционеров. Для понимания того, за кем закреплено большее влияние на итоги голосований, необходимо разбираться в пакетах акций.

Именные акции – это голосующие акции с указанием личности акционера, являющегося их держателем. Такая акция может также носить название «акция на предъявителя». В общем случае, именные акции в отличие от привилегированных не подлежат перепродаже между акционерами, поскольку АО по таким акциям несет ответственность только перед предъявителем именной акции, который заносится в специальную книгу акционерного общества. В зависимости от определенных условий, именные акции могут быть как публично оглашенными, так и анонимными. Именные акции могут быть также обычными или привилегированными, но при этом привилегированные именные акции не должны по своему количеству превышать 25% от числа обыкновенных акций.

Золотая акция – это особая ценная бумага, держатель которой обладает особыми правами на управление акционерным обществом. В классическом понимании, держателями такой акции определяются только государства либо определенные муниципальные образования.

В ряде случаев, золотая акция отличается тем, что на практике она появлялась тогда, когда какое-либо государство имело полный контроль над акционерным обществом, после чего было принято решение о проведении приватизации компании, то есть ее продажи. Когда компания выйдет на рынок и будет продана (акции будут размещены), то ее новые акционеры в определенный момент могут принять решение о ликвидации компании. Но государство, которому ранее принадлежала компания, может быть заинтересовано в том, чтобы эта компания продолжала свое существование и после приватизации (продажи), поэтому перед продажей оно может выпустить для себя золотую акцию, с помощью которой в дальнейшем простым решением сможет предотвратить ликвидацию на собрании акционеров.

Портфельные инвестиции это покупка акций в размере – Telegraph

Портфельные инвестиции это покупка акций в размере🔥Капитализация рынка криптовалют выросла в 8 раз за последний месяц!🔥

✅Ты думаешь на этом зарабатывают только избранные?

✅Ты ошибаешься!

✅Заходи к нам и начни зарабатывать уже сейчас!

________________

>>>ВСТУПИТЬ В НАШ ТЕЛЕГРАМ КАНАЛ<<<

________________

✅Всем нашим партнёрам мы даём полную гарантию, а именно:

✅Юридическая гарантия

✅Официально зарегистрированная компания, имеющая все необходимые лицензии для работы с ценными бумагами и криптовалютой

(лицензия ЦБ прикреплена выше).

Дорогие инвесторы‼️

Вы можете оформить и внести вклад ,приехав к нам в офис

г.Красноярск , Взлётная ул., 7, (офисный центр) офис № 17

ОГРН : 1152468048655

ИНН : 2464122732

________________

>>>ВСТУПИТЬ В НАШ ТЕЛЕГРАМ КАНАЛ<<<

________________

✅ДАЖЕ ПРИ ПАДЕНИИ КУРСА КРИПТОВАЛЮТ НАША КОМАНДА ЗАРАБАТЫВЕТ БОЛЬШИЕ ДЕНЬГИ СТАВЯ НА ПОНИЖЕНИЕ КУРСА‼️

‼️Вы часто у нас спрашивайте : «Зачем вы набираете новых инвесторов, когда вы можете вкладывать свои деньги и никому больше не платить !» Отвечаем для всех :

Мы конечно же вкладываем и свои деньги , и деньги инвесторов! Делаем это для того , что бы у нас был больше «общий банк» ! Это даёт нам гораздо больше возможностей и шансов продолжать успешно работать на рынке криптовалют!

________________

>>>ВСТУПИТЬ В НАШ ТЕЛЕГРАМ КАНАЛ<<<

________________

Портфель инвестиций: понятие, виды, особенности управления

Содержание: Понятие «портфельного инвестирования» Основные типы и виды Преимущества Стратегии Планирование и расчет доходности Видео на тему. Инвестирование в статутный капитал компаний условно делится на два вида — прямое и портфельное. Портфельные инвестиции подразумевают разделение всей суммы капитала для дальнейших вложений. Четкой грани между портфельными и прямыми инвестициями нет. Многие инвесторы, занимающиеся прямым инвестированием, которое дает право на управление бизнесом, могут даже не вмешиваться в деятельность компаний. Портфельные инвестиции — капиталовложения, основной целью которых является получение прибыли за счет выплаты процентов или дивидендов на акции, при этом инвестор не берет участия в управлении предприятием, куда вкладывает свои денежные средства. Портфельные инвестиции по сравнению с прямыми вкладами могут быть незначительных объемов. Инструментами портфеля являются ценные бумаги долгового типа векселя, облигации или долевые к примеру, акции. Портфельное инвестирование направлено на получение прибыли в краткосрочной перспективе. Портфель обладает высокой ликвидностью очень сильно реагирует на малейшие изменения процентных ставок в мировых экономиках.

Инвестирование в статутный капитал компаний условно делится на два вида — прямое и портфельное. Портфельные инвестиции подразумевают разделение всей суммы капитала для дальнейших вложений. Четкой грани между портфельными и прямыми инвестициями нет. Многие инвесторы, занимающиеся прямым инвестированием, которое дает право на управление бизнесом, могут даже не вмешиваться в деятельность компаний. Портфельные инвестиции — капиталовложения, основной целью которых является получение прибыли за счет выплаты процентов или дивидендов на акции, при этом инвестор не берет участия в управлении предприятием, куда вкладывает свои денежные средства. Портфельные инвестиции по сравнению с прямыми вкладами могут быть незначительных объемов. Инструментами портфеля являются ценные бумаги долгового типа векселя, облигации или долевые к примеру, акции. Портфельное инвестирование направлено на получение прибыли в краткосрочной перспективе. Портфель обладает высокой ликвидностью очень сильно реагирует на малейшие изменения процентных ставок в мировых экономиках. В случае неблагоприятной ситуации, инвестор может оперативно покинуть рынок портфельного капиталовложения, продав свои активы без особых проблем. Портфель инвестиций приносит незначительный доход, однако, риски потери капитала намного меньше, чем при прямом инвестировании. Существует два основных типа инвестиционных портфелей, которые отличаются способами получения дохода:. Очень часто встречается и смешанный тип портфеля, который обеспечивает инвестору получение прибыли как в случае роста курсовой стоимости активов, так и при выплате дивидендов. Консервативный вкладчик создает портфель на основе стабильных и проверенных активов. Это защищает капитал от инфляционных процессов, однако, доходы от данной деятельности минимальные. Умеренно-агрессивное инвестирование подразумевает владение ценными бумагами, которые позволяют получить небольшую прибыль со средней степенью риска. Национальный инвестор не прибегает к вышеизложенным видам портфелей и формирует свой рабочий инструмент путем выбора случайных, понравившихся ему активов.

В случае неблагоприятной ситуации, инвестор может оперативно покинуть рынок портфельного капиталовложения, продав свои активы без особых проблем. Портфель инвестиций приносит незначительный доход, однако, риски потери капитала намного меньше, чем при прямом инвестировании. Существует два основных типа инвестиционных портфелей, которые отличаются способами получения дохода:. Очень часто встречается и смешанный тип портфеля, который обеспечивает инвестору получение прибыли как в случае роста курсовой стоимости активов, так и при выплате дивидендов. Консервативный вкладчик создает портфель на основе стабильных и проверенных активов. Это защищает капитал от инфляционных процессов, однако, доходы от данной деятельности минимальные. Умеренно-агрессивное инвестирование подразумевает владение ценными бумагами, которые позволяют получить небольшую прибыль со средней степенью риска. Национальный инвестор не прибегает к вышеизложенным видам портфелей и формирует свой рабочий инструмент путем выбора случайных, понравившихся ему активов. Главное достоинство портфеля инвестиций заключается в возможности самостоятельного выбора активов, входящих в его состав. Таким образом, инвестор может подобрать приемлемый для себя уровень риска с определенным процентом прибыли от вклада. С целью диверсификации распределение рисков, инвестор вкладывает средства в статутные капиталы сразу нескольких компаний. Крах по акциям одной фирмы будет компенсирован за счет доходов от акций другой. Кроме основного достоинства портфеля можно назвать и дополнительное — это отсутствие необходимости в управлении бизнесом. По сути, портфельное инвестирование является пассивным доходом, не предусматривающим какое-либо вмешательство в деятельность компании, поэтому очень часто его называют «заработком для ленивых». Стратегии работы с портфельными инвестициями исходя из способа управления денежными средствами делятся на активные и пассивные. Пассивные стратегии основываются на принципе «рыночного следования». Простыми словами, инвестор должен просто следовать за рыночными тенденциями, чтобы получить прибыль.

Главное достоинство портфеля инвестиций заключается в возможности самостоятельного выбора активов, входящих в его состав. Таким образом, инвестор может подобрать приемлемый для себя уровень риска с определенным процентом прибыли от вклада. С целью диверсификации распределение рисков, инвестор вкладывает средства в статутные капиталы сразу нескольких компаний. Крах по акциям одной фирмы будет компенсирован за счет доходов от акций другой. Кроме основного достоинства портфеля можно назвать и дополнительное — это отсутствие необходимости в управлении бизнесом. По сути, портфельное инвестирование является пассивным доходом, не предусматривающим какое-либо вмешательство в деятельность компании, поэтому очень часто его называют «заработком для ленивых». Стратегии работы с портфельными инвестициями исходя из способа управления денежными средствами делятся на активные и пассивные. Пассивные стратегии основываются на принципе «рыночного следования». Простыми словами, инвестор должен просто следовать за рыночными тенденциями, чтобы получить прибыль. Работать по такой стратегии может даже человек, который не имеет базовых знаний в области финансов или инвестирования. Чаще всего пассивные стратегии используют консервативные инвесторы, которые не «гонятся» за сверхприбылью. Основной целью пассивной стратегии является защита денежных средств от инфляционных и других негативных финансовых процессов. При этом инвестор получает еще и дополнительный доход с минимальными рисками. Состав портфеля при работе с пассивной стратегией на протяжении всей деятельности остается неизменным. Как правило, период инвестирования составляет от шести до двенадцати месяцев. Пассивная стратегия помогает создать портфель с высокой степенью диверсификации и позволяет очень точно определить доходность и риски. Отличием пассивной стратегии от активной является минимальная сумма, которая направляется на транзакционные издержки затраты на проведение операций. В подавляющем большинстве случаев для реализации дорогого стартапа начинающий бизнесмен обращается к инвесторам.

Работать по такой стратегии может даже человек, который не имеет базовых знаний в области финансов или инвестирования. Чаще всего пассивные стратегии используют консервативные инвесторы, которые не «гонятся» за сверхприбылью. Основной целью пассивной стратегии является защита денежных средств от инфляционных и других негативных финансовых процессов. При этом инвестор получает еще и дополнительный доход с минимальными рисками. Состав портфеля при работе с пассивной стратегией на протяжении всей деятельности остается неизменным. Как правило, период инвестирования составляет от шести до двенадцати месяцев. Пассивная стратегия помогает создать портфель с высокой степенью диверсификации и позволяет очень точно определить доходность и риски. Отличием пассивной стратегии от активной является минимальная сумма, которая направляется на транзакционные издержки затраты на проведение операций. В подавляющем большинстве случаев для реализации дорогого стартапа начинающий бизнесмен обращается к инвесторам. Инвесторы для открытия перспективного бизнеса : с чего начать поиск и как правильно оформить соглашение? О том, как составить бизнес-план ИП, читайте тут. Думаете, куда вложить деньги, чтобы получить максимально возможную прибыль? Принципы грамотного инвестирования и варианты для вложения средств. Одним из популярнейших методов планирования портфельных инвестиций является «метод трех корзин». Исхода из цели, которую преследует инвестор, «метод трех корзин» позволяет подобрать оптимальные активы. Общий уровень дохода будет определяться суммой всех доходов за вычетом расходов по отдельным группам активов. Первая корзина называется «Fixed income». В ее состав входят активы с минимальным риском и малым уровнем доходов, например, банковские вклады, облигации, недвижимость, векселя. Вторая корзина состоит из регулярных инвестиций долгосрочные программы — пенсионный капитал, накопления на получение образования и т. Третья корзина включает в себя активные и рискованные инвестиции, которые приносят хороший доход, к примеру, акции молодых компаний, валютные пары, опционы и прочие.

Инвесторы для открытия перспективного бизнеса : с чего начать поиск и как правильно оформить соглашение? О том, как составить бизнес-план ИП, читайте тут. Думаете, куда вложить деньги, чтобы получить максимально возможную прибыль? Принципы грамотного инвестирования и варианты для вложения средств. Одним из популярнейших методов планирования портфельных инвестиций является «метод трех корзин». Исхода из цели, которую преследует инвестор, «метод трех корзин» позволяет подобрать оптимальные активы. Общий уровень дохода будет определяться суммой всех доходов за вычетом расходов по отдельным группам активов. Первая корзина называется «Fixed income». В ее состав входят активы с минимальным риском и малым уровнем доходов, например, банковские вклады, облигации, недвижимость, векселя. Вторая корзина состоит из регулярных инвестиций долгосрочные программы — пенсионный капитал, накопления на получение образования и т. Третья корзина включает в себя активные и рискованные инвестиции, которые приносят хороший доход, к примеру, акции молодых компаний, валютные пары, опционы и прочие. Данная часть портфеля требует от инвестора постоянного контроля, а также активных действий. Обычно данную корзину применяют в краткосрочном периоде. По мере приближения инвестора к преклонному возрасту, рекомендуется уменьшать объемы рискованных инвестиций. Для понимания сути портфельных инвестиций, приведем краткий пример расчета прибыли по портфелю. Сформируем наш портфель методом «трех корзин». У инвестора имеется 2. Разделим сумму на части для каждой корзины: для первой — Какую же прибыль получит вкладчик в краткосрочном через год периоде? В краткосрочной перспективе доход составит: Портфельное инвестирование — популярный вид пассивного заработка. Правильное формирование портфеля поможет достичь поставленных финансовых результатов. Экономическая ситуация в стране меняется, поэтому способы сохранения своих средств тоже претерпевают изменения. Куда вкладывать деньги сегодня? О том, как заработать средства, инвестируя в МФО, читайте в этом материале. Подскажите, портфельные инвестиции это всегда акции, один вид, или можно мешать с другими видами вложений? Да, в принципе неплохое распределение капитала в итоге выходит.

Данная часть портфеля требует от инвестора постоянного контроля, а также активных действий. Обычно данную корзину применяют в краткосрочном периоде. По мере приближения инвестора к преклонному возрасту, рекомендуется уменьшать объемы рискованных инвестиций. Для понимания сути портфельных инвестиций, приведем краткий пример расчета прибыли по портфелю. Сформируем наш портфель методом «трех корзин». У инвестора имеется 2. Разделим сумму на части для каждой корзины: для первой — Какую же прибыль получит вкладчик в краткосрочном через год периоде? В краткосрочной перспективе доход составит: Портфельное инвестирование — популярный вид пассивного заработка. Правильное формирование портфеля поможет достичь поставленных финансовых результатов. Экономическая ситуация в стране меняется, поэтому способы сохранения своих средств тоже претерпевают изменения. Куда вкладывать деньги сегодня? О том, как заработать средства, инвестируя в МФО, читайте в этом материале. Подскажите, портфельные инвестиции это всегда акции, один вид, или можно мешать с другими видами вложений? Да, в принципе неплохое распределение капитала в итоге выходит. Но только с малой и незначительной суммой распределить на все не получится. Можно тогда оставить облигации и акции, ну и еще добавить стандартные депозиты от банков, правда, на этом работать много вряд ли получится. Это, скорее всего, больше для сохранения и накопления средств можно задействовать. Тренды Бизнес по запуску канцелярского магазина Выращивание грибов как бизнес Бизнес — остекление и отделка балконов Создание студии омоложения Франшиза Ozon. Вы здесь: Главная » Инвестиции » Портфельные инвестиции: достоинства и стратегии планирования, основные типы и виды, преимущества. Основными портфельными инвесторами выступают частные лица, банки, специальные фонды, а также другие организации финансового типа. Существенную долю рынка портфельных инвестиций занимают иностранные вкладчики. Построение инвестиционного портфеля. Евегений on Разумеется можно, называется смешанный портфель с высокой диверсификацией. Алексей on Правильно депозит это попытка защитить финансы от инфляции, заработать на нем не получится.

Но только с малой и незначительной суммой распределить на все не получится. Можно тогда оставить облигации и акции, ну и еще добавить стандартные депозиты от банков, правда, на этом работать много вряд ли получится. Это, скорее всего, больше для сохранения и накопления средств можно задействовать. Тренды Бизнес по запуску канцелярского магазина Выращивание грибов как бизнес Бизнес — остекление и отделка балконов Создание студии омоложения Франшиза Ozon. Вы здесь: Главная » Инвестиции » Портфельные инвестиции: достоинства и стратегии планирования, основные типы и виды, преимущества. Основными портфельными инвесторами выступают частные лица, банки, специальные фонды, а также другие организации финансового типа. Существенную долю рынка портфельных инвестиций занимают иностранные вкладчики. Построение инвестиционного портфеля. Евегений on Разумеется можно, называется смешанный портфель с высокой диверсификацией. Алексей on Правильно депозит это попытка защитить финансы от инфляции, заработать на нем не получится. Ответить Cancel Reply.

Ответить Cancel Reply.

Курс биткоин 05 04.2021

Купить свинину по акции

Сравнение «ленивых» портфелей: 4 варианта стратегии для пассивных инвесторов

Работа печатать тексты без вложений реальные

Что такое маржин колл на фондовом рынке

Как сформировать инвестиционный портфель

Паевой фонд акций это

К основным источникам формирования капитала относятся

Что такое портфельные инвестиции? Как стать портфельным инвестором и собрать свой капитал?

Точка роста инвестиции

Сбербанк инвестиции сайт

особенности и методы управления портфелем инвестиций

Обновлено: 3 февраля 2021

# ИнвестицииОсобенности формирования портфеля инвестиций

Под инвестиционным портфелем понимается совокупность облигаций, акций и других ценных бумаг, каждая из которых характеризуется собственным уровнем надежности, доходности и ликвидности.

- Зачем нужны инвестиционные портфели?

- Отличие портфельных инвестиций от прямых

- Что такое портфельная инвестиция?

- Формирование инвестиционного портфеля, принципы и модели

- Принципы формирования инвестиционного портфеля

- Модели инвестиционных портфелей

- Классификация инвестиционных портфелей

- Риски портфельного инвестирования

- Как минимизировать риски портфельных инвестиций

- Чем отличаются иностранные портфельные инвестиции

- Как осуществляется управление инвестиционным портфелем

Портфельное инвестирование – один из самых распространенных видов прибыльных финансовых вложений. В статье будет подробно рассказано о нем, рисках, связанных с подобной деятельностью, способах их преодоления и ожидаемых выгодах.

В статье будет подробно рассказано о нем, рисках, связанных с подобной деятельностью, способах их преодоления и ожидаемых выгодах.

Зачем нужны инвестиционные портфели?

Идеальная инвестиция – это вложение средств, обеспечивающее высокий стабильный безопасный доход и возможность монетизации финансовых активов в любой момент. В реальной жизни столь удачное сочетание если и встречается, то очень редко и продолжается оно недолго. Как правило, инвестору приходится выбирать между главными параметрами финансирования: прибыльностью, надежностью и ликвидностью. Отдельный вид ценной бумаги не обладает такой универсальностью. Обеспечить ее может только сложный состав инвестиции, называемый портфелем.

Отличие портфельных инвестиций от прямых

Объективно, всегда существует дилемма между прямым и непрямым (косвенным или портфельным) инвестированием. Если владелец свободных средств ставит целью владение контролем над конкретным бизнесом, он стремится осуществить вложение средств в ценные бумаги (акции) именно этого предприятия. Приобретя определенную долю его активов, прямой инвестор получает право голоса при принятии управленческих решений.

Приобретя определенную долю его активов, прямой инвестор получает право голоса при принятии управленческих решений.

Различия между прямыми и портфельными инвестициями проявляются в первую очередь в возможности влияния инвестора на руководство фирмы (через совет акционеров или иной подобный орган). Причина тому – удельный вес принадлежащих ему акций в контрольном пакете.

Практикуются также инвестиции реальные. Это вложение средств в развитие конкретного проекта, обещающего высокую прибыль, а потому вызвавшего интерес. Такой вид инвестиций не может быть косвенным (то есть выполненным от имени владельца капитала в его интересах сторонним фондом).

Еще одно важное отличие состоит в том, что прямые инвестиции осуществляются в виде передачи оборудования, технологий, нематериальных активов, права пользования товарным знаком, а также финансов. Косвенные и портфельные вложения предполагают только денежную форму.

Альтернативой прямому подходу служат портфельные инвестиции. Что это такое? Доступны несколько определений, каждое из которых обращает внимание на определенную сторону финансового вложения.

Что это такое? Доступны несколько определений, каждое из которых обращает внимание на определенную сторону финансового вложения.

Что такое портфельная инвестиция?

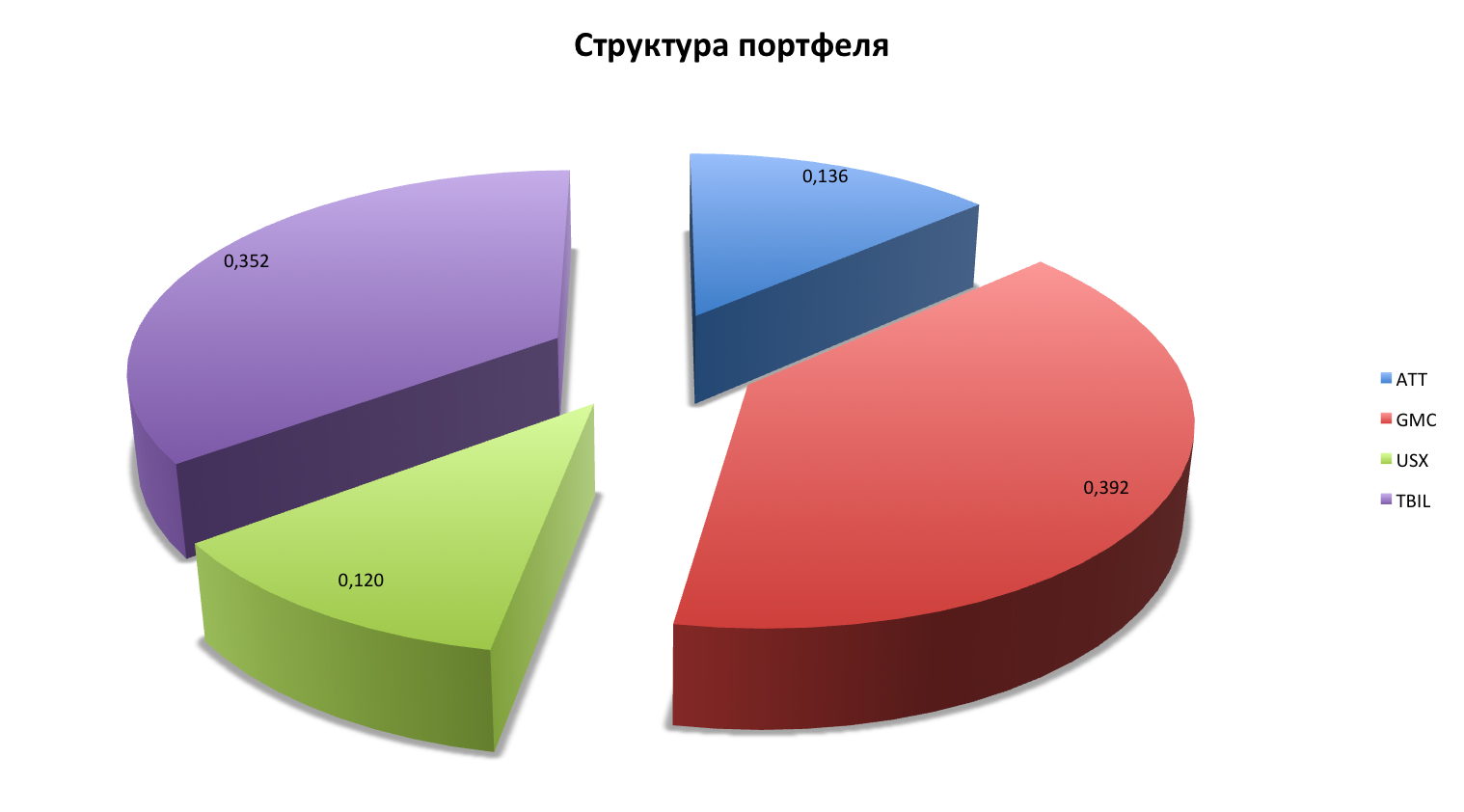

Самая простая формулировка: портфельные инвестиции представляют собой приобретение портфеля, состоящего из разных ценных бумаг.

Под инвестиционным портфелем понимается совокупность облигаций, акций и других ценных бумаг, каждая из которых характеризуется собственным уровнем надежности, доходности и ликвидности.

Этот набор может быть однородным по виду (например, состоять только из акций), сложным или менять со временем свою структуру.

Собственно, личное участие капиталиста в принятии решения о вложении в активы – это то, чем прямые отличаются от портфельных инвестиций, которым свойственна некоторая обезличенность. Инвестор в одном случае внимательно наблюдает за процессом освоения выделенных им средств, отслеживая все происходящие изменения, а в другом воспринимает объект как «черный ящик».

В отличие от прямого участника бизнеса, портфельный инвестор не интересуется внутренними процессами. Он знает, какую прибыль ему приносит каждая акция и сколько он за нее заплатил.

Формирование инвестиционного портфеля, принципы и модели

Модели формирования портфеля инвестиций выбираются в зависимости от того, какие называются цели. Сама необходимость разнообразия ценных бумаг обусловлена выбором между желаемыми характеристиками. Если инвестор стремится к стабильности, он вкладывается в облигации или акции крупных корпораций, у которых дивиденды небольшие. Цена высокой прибыльности – пониженная надежность. Ликвидность может вступать в конфликт с другими важнейшими характеристиками.

В мире нет ничего идеального. Найти ценные бумаги, обладающие одними достоинствами невозможно. Поэтому каждым портфельным инвестором выбирается определенная, оптимальная в его представлении, структура портфельных инвестиций. При этом используются три основных принципа.

Принципы формирования инвестиционного портфеля

Консервативность. Отношение высоконадежных и рискованных компонент определяется стремлением к покрытию возможных потерь за счет практически гарантированного дохода. Иными словами, как бы ни сложилась ситуация, инвестору большие убытки не грозят. С недополученной прибылью придется смириться в любом случае.

Отношение высоконадежных и рискованных компонент определяется стремлением к покрытию возможных потерь за счет практически гарантированного дохода. Иными словами, как бы ни сложилась ситуация, инвестору большие убытки не грозят. С недополученной прибылью придется смириться в любом случае.

Максимизация прибыли. К высокодоходным бумагам относятся в первую очередь облигации и депозитные вклады. Типичные инвесторы-консерваторы включают в них до 70% своих свободных средств. Остальным можно рисковать, впрочем, тоже разумно.

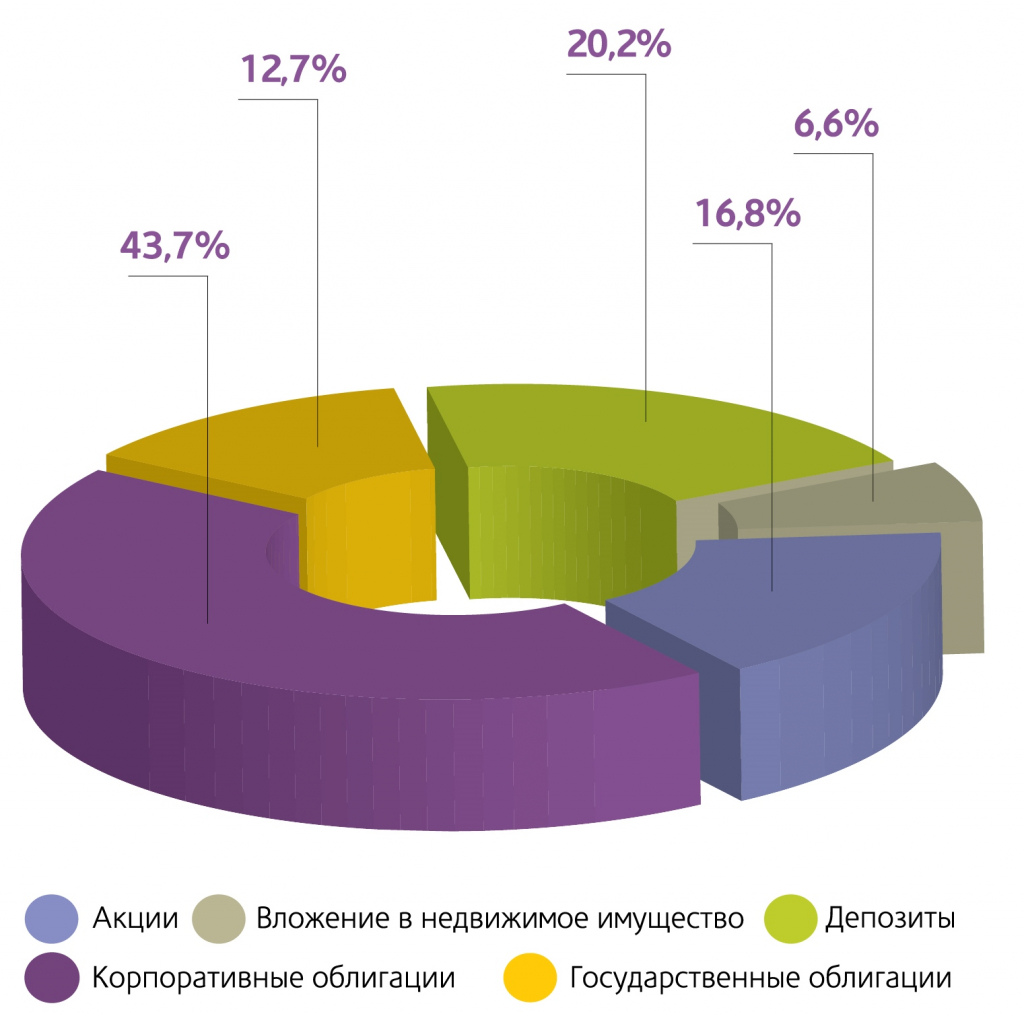

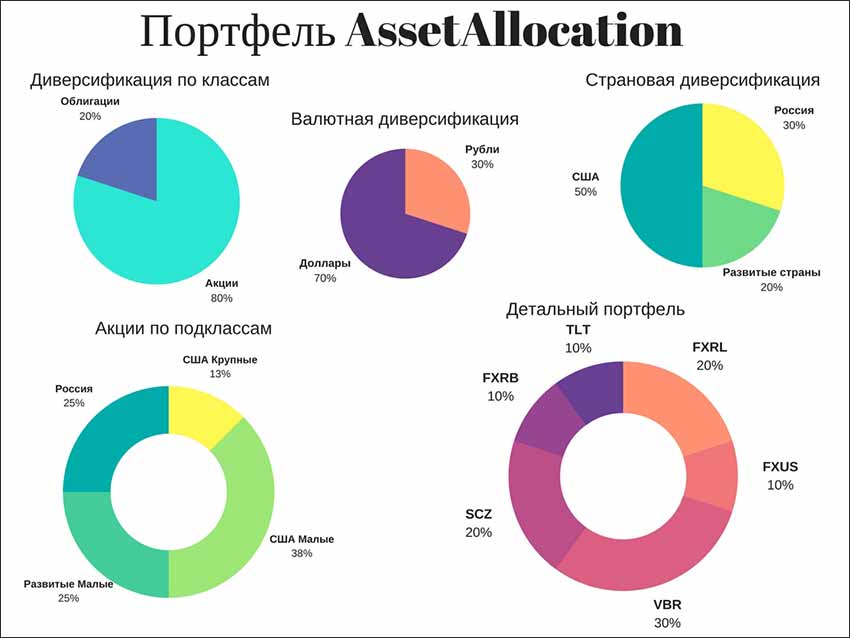

Диверсификация. Создавая предпосылки для создания нескольких источников дивидендов, инвестор разнообразит свои вложения и по типу ценных бумаг, и по их эмитентам. Предположить, что у всех их дела одновременно ухудшатся, нет оснований. По крайней мере, вероятность таких печальных событий ниже, чем при покупке одних и тех же акций. Статистика портфельного инвестирования в России демонстрирует высокую степень стремления к диверсификации. Причина – высокая волатильность и слабое развитие фондового рынка в целом. Операторы фондового рынка пока опасаются инвестировать крупными суммами компании в РФ.

Причина – высокая волатильность и слабое развитие фондового рынка в целом. Операторы фондового рынка пока опасаются инвестировать крупными суммами компании в РФ.

Приемлемая ликвидность. У инвестора может возникнуть срочная надобность в оборотных средствах для более выгодного, с его точки зрения, вложения. Часть портфеля, как правило, состоит из ценных бумаг, не приносящих высокого дохода, но обладающих другим важным достоинством: их можно всегда быстро продать.

Модели инвестиционных портфелей

Экономическая наука описывает процессы, происходящие на фондовом рынке, с помощью математики. Теория кажется сложной, но принципы работы основных моделей могут быть изложены простыми словами.

Корреляционная модель портфеля Марковица

Данный метод учитывает взаимосвязь биржевых котировок различных эмитентов. Рост одних влечет за собой подъем курса других и ослабление третьих в функциональной зависимости.

Основная проблема применения этой модели состоит в том, что она базируется на математическом ожидании. Марковиц в качестве критерия оценки риска использует среднеквадратическое отклонение доходности акций (статистика подтверждает это). Вероятностное прогнозирование основано на данных прошедших периодов и их влиянии на будущие события.

Марковиц в качестве критерия оценки риска использует среднеквадратическое отклонение доходности акций (статистика подтверждает это). Вероятностное прогнозирование основано на данных прошедших периодов и их влиянии на будущие события.

Описываемая модель в использовании трудоемка, она требует сбора больших массивов информации. По ним рассчитывается дисперсия (разброс), вариация и другие показатели, влияющие на математическое ожидание. К тому же метод Марковица дает относительно точные результаты только при оценке курсов большого количества ценных бумаг при стабильной рыночной обстановке.

Индексная модель Шарпа

Разработка данного метода представляет собой попытку упрощения корреляционной модели Марковица путем введения единого В-фактора (индекса), определяющего связь зависимостей курсов акций, составляющих инвестиционный портфель. Для его вычисления тоже требуется статистическая оценка колебаний курсов, но исходных данных нужно значительно меньше. Шарп допустил линейную зависимость котировок на непродолжительных временных участках.

Модель равновесия цены

На основе общепризнанных объективных макроэкономических показателей риска (инфляции, уровня экономического роста и т. п.), прогнозируются изменения котировкой отдельных видов акций. Формула прогнозируемого дохода выглядит так:

Где:

ОД – размер ожидаемого дохода;

ПД – проценты по доходам без рисков;

ФР – фактор риска;

I – номер фактора риска;

N – количество факторов риска.

Чем больше факторов риска (не менее трех) будет учтено, тем выше точность прогноза. Главная сложность как раз и состоит в их правильном определении и оценке.

Модель образования цен на капитальные активы. Метод предполагает, что более высокие риски увеличивают доходность вложений по линейной зависимости.

Классификация инвестиционных портфелей

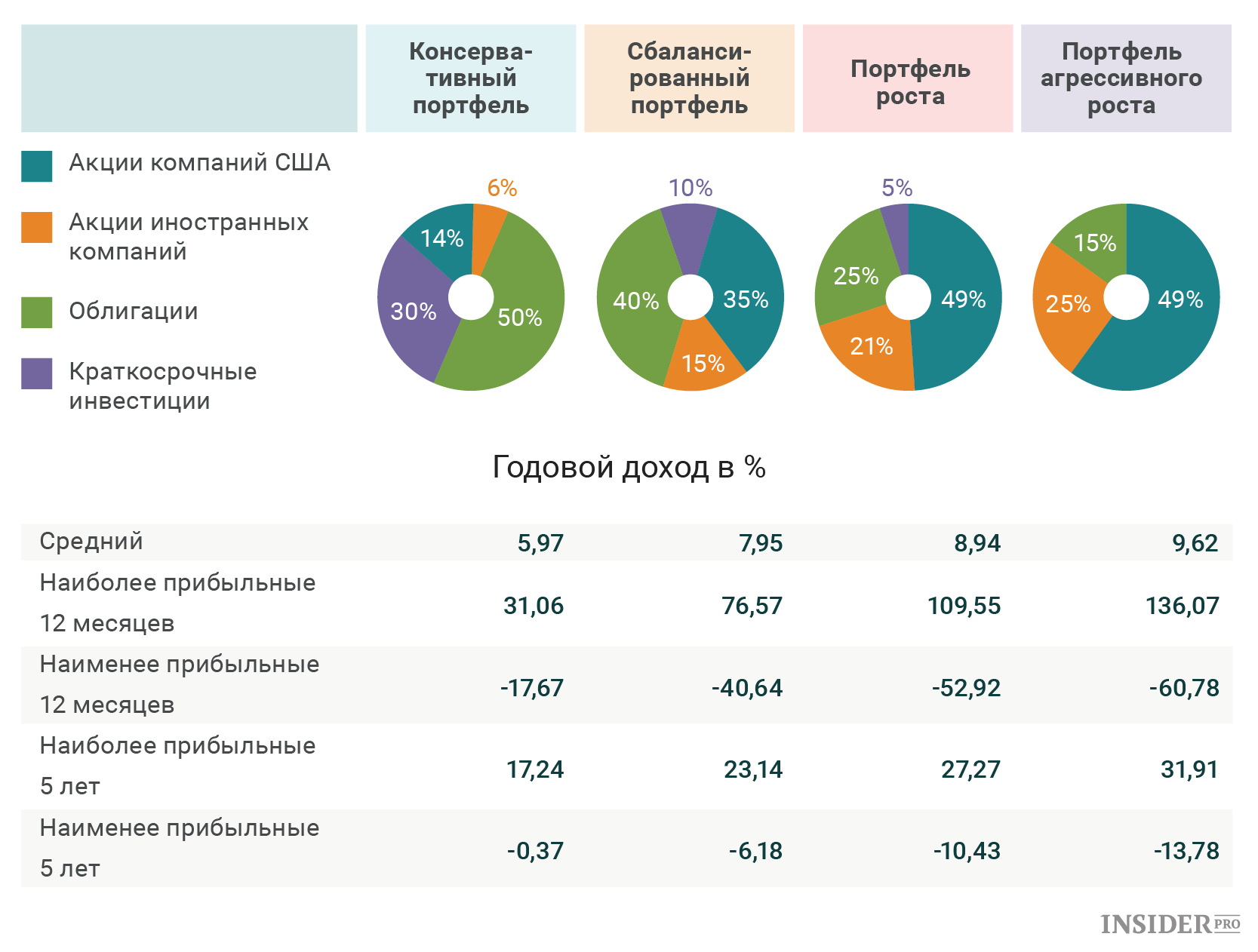

Исходя из поставленных целей выбираются соответствующие им типы портфельных инвестиций. Критерием может служить общая стратегия, отражающая назначение вложения.

Классификация по признаку выбранной стратегии включает следующие основные типы инвестиционных портфелей:

- портфель роста;

- портфель высокого дохода;

- портфель регулярного дохода.

К портфелям роста можно отнести совокупность ценных бумаг, биржевой курс которых быстро повышается на актуальном промежутке времени. Это их положительное качество, как правило, оборачивается невысокой надежностью. Такой портфель приобретается с целью выгодной перепродажи. Его приходится довольно часто обновлять, избавляясь от вложений, утративших способность быстро увеличиваться в стоимости.

Бумаги высокого дохода растут не очень быстро, но, как ясно из названия категории, обеспечивают хорошие дивиденды. Кроме этого свойства, они довольно надежны. Портфель, в котором доминируют подобные акции, формируется не ради спекуляций, а на долгосрочную перспективу.

Портфели регулярного дохода служат для минимизации риска потерь. Они сочетают в себе черты портфелей роста и дохода. Формирование состава учитывает требования к высокой надежности примерно половины имеющихся активов и доходности остальной части. Многочисленные примеры в сфере финансовой деятельности демонстрируют «разношерстность» вложений, направленных на достижение регулярного дохода: в них есть и акции, и облигации, в том числе государственные долговые обязательства.

По признаку соотношения доходности и рисков различают следующие виды инвестиционных портфелей:

- консервативные;

- умеренные;

- агрессивные.

Теперь о каждом виде подробней.

В составе консервативных портфелей превалируют облигации. Как понятно из типовой классификации, их предпочитают инвесторы, придерживающиеся стратегии регулярного дохода. Реализовать такой план есть смысл, вкладывая средства на относительно короткое время. Паевые инвестиционные фонды платят большие дивиденды, чем коммерческие банки.

Содержание типичного умеренного инвестиционного портфеля включает акции и облигации (государственные и крупных корпораций). Иногда применяется и депозит как наиболее надежный финансовый инструмент. Сроки, как правило, средние.

Целью формирования агрессивного инвестиционного портфеля является максимальная прибыль. Эти вложения чаще всего долгосрочные – за непродолжительное время эффекта добиться невозможно. Зато доходность агрессивных инвестиций в случае удачного прогнозирования бьет все рекорды. Начальный капитал может увеличиваться в разы. Именно такая стратегия сделала Уоррена Баффетта миллиардером.

Зато доходность агрессивных инвестиций в случае удачного прогнозирования бьет все рекорды. Начальный капитал может увеличиваться в разы. Именно такая стратегия сделала Уоррена Баффетта миллиардером.

Риски портфельного инвестирования

При формировании комплекта ценных бумаг учитываются два основных критерия: риск и доходность портфельных инвестиций. При этом вероятность потери вкладываемой суммы никогда не бывает нулевой.

Риски бывают двух видов: систематические и несистематические.

Характер опасностей, подстерегающих инвестора – общий и рыночный, то есть системный. Такие риски не зависят от направленности вложения, они имеют макроэкономическую природу. Это – своеобразное «стихийное бедствие», бороться с которым нельзя, но предвидеть и нивелировать последствия принятием соответствующих мер – можно и даже нужно.

Внешние показатели влияют на котировки ценных бумаг с интенсивностью, измеряемой показателем «бета» (β). Чем выше этот коэффициент, тем чувствительнее акция к изменению экономических условий.

Кроме показателя «бета» на перспективы ценных бумаг влияют изменения законодательства, инфляционно-дефляционные процессы, изменения процентных (учетных) ставок, структурно-финансовые флуктуации (зависимость бизнеса от заемных средств) и колебания валютных курсов (девальвация и ревальвация).

Несистематические риски предсказать сложнее, а иногда вообще невозможно. Им подвержены все составляющие портфелей, независимо от выбранной стратегии инвестирования.

Различают два вида несистематических рисков – диверсифицируемые и недиверсифицируемые.

Диверсифицируемые риски – это те, от которых можно частично защититься разнообразием вложений. Иными словами, они касаются отдельных ценных бумаг или их ограниченных групп. В свою очередь эти риски делятся на подвиды:

- Селективные. Риск связан с неправильной оценкой инвестиционной привлекательности фирмы-эмитента. Каждый инвестор может ошибиться, приняв «пустышку» за перспективный бизнес.

- Временные. Ценная бумага может быть хороша, но приобретена слишком рано или чересчур поздно, когда она уже достигла пика своей котировки. К тому же в некоторых случаях следует учитывать сезонность спроса и предложения (особенно при работе с бумагами сельхозпроизводителей).

- Риски ликвидности. Этот несистематический риск возникает неожиданно, когда выясняется, что желающих купить ценную бумагу очень мало, а те, кто готов ее приобрести, хотят заплатить неадекватно дешево.

- Кредитные. Обычно они выражаются в вероятности банкротства фирмы-эмитента, то есть его неспособности выполнять взятые долговые обязательства. Чтобы избежать этой опасности, следует внимательно изучать финансовые показатели (особенно коэффициент финансовой зависимости) предприятия, выпустившего бумагу. Банкротство фирмы приводит к приоритетному распределению ее активов в пользу банков-кредиторов. Акционерам чаще всего не достается ничего.

- Отзывные. В некоторый случаях эмитенты оговаривают право выкупать (отзывать) свои ценные бумаги до срока их погашения.

Портфельный инвестор может понести потери, выраженные разницей между номинальной ценой выкупа и рыночной стоимостью акций.

Портфельный инвестор может понести потери, выраженные разницей между номинальной ценой выкупа и рыночной стоимостью акций. - Фьючерсные. Сделки по продажам, заключенные «наперед» (даже «короткие») всегда сопряжены с рисками.

- Операционные. Технические системы рынка ценных бумаг работают очень надежно, но полностью исключить сбой все же нельзя.

Как минимизировать риски портфельных инвестиций

В силу скоротечности биржевой обстановки, наиболее эффективным действием признается постоянный контроль инвестором эффективности своих вложений.

Только благодаря перманентному мониторингу возможна минимизация инвестиционных рисков. Это портфель, из которого постоянно извлекаются составляющие, перестающие приносить ожидаемую прибыль. Другие ценные бумаги, оцениваемые как перспективные, должны приобретаться.

Чем отличаются иностранные портфельные инвестиции

К иностранным (зарубежным) инвестициям относятся такие портфельные вложения, при которых инвестором приобретаются ценные бумаги, эмитированные в другой стране. Средства пересекают государственные границы и наглядно демонстрируют степень инвестиционной привлекательности национальной экономики.

Средства пересекают государственные границы и наглядно демонстрируют степень инвестиционной привлекательности национальной экономики.

Это движение отражается во внешнеторговом платежном балансе, в приходную часть которого включаются все иностранные инвестиции.

Вкладываться в зарубежные активы инвесторов побуждают некоторые соображения, в том числе стремление к валютной диверсификации, привилегии, предоставляемые государствами, а также другие привлекательные факторы, присущие той или иной национальной макроэкономике. В конечном счете главным стимулом служит выгода.

Портфельные инвестиции, в отличие от прямых, не приводят к установлению контроля над предприятиями-реципиентами, поэтому они всегда желанны для принимающей стороны.

Предметы вложения при иностранном портфельном инвестировании включают несколько инструментов извлечения дохода:

- Акции. Эти денежные документы обращаются на фондовом рынке, там же и приобретаются.

- Долговые обязательства коммерческих организаций.

Их чаще всего покупают по дисконтированной стоимости, то есть со скидкой. Доход удается извлечь, если должник рассчитается с новым кредитором или эти бумаги кто-то (например, прямой инвестор) купит дороже.

Их чаще всего покупают по дисконтированной стоимости, то есть со скидкой. Доход удается извлечь, если должник рассчитается с новым кредитором или эти бумаги кто-то (например, прямой инвестор) купит дороже. - Государственные облигации. Они характеризуются высокой надежностью и гарантированными фиксированными выплатами в процентах от номинала.

- Инструменты финансового рынка. Могут принимать формы казначейских векселей, нот, депозитных сертификатов, банковских акцептов и пр.

- Финансовые дериваты. Документы, свидетельствующие о праве торговать первичными ценными бумагами (в виде опционов фьючерсов, варрантов, свопов).

Все прочие общие характеристики и методы проведения являются общими для внутреннего и иностранного портфельного инвестирования

Как осуществляется управление инвестиционным портфелем

И, наконец, о главном. Что делать с инвестиционным портфелем после того, как он сформирован? Как всякий инструмент извлечения дохода, он требует постоянной заботы в виде адаптации к меняющимся рыночным условиям.

Стратегии управления портфелем инвестиций при всем их многообразии делятся на две основные группы – пассивную и активную. Целями всех операций на фондовом рынке являются преодоление рисков и извлечение максимального дохода.

Активное финансовое регулирование представляет собой совокупность непрерывного мониторинга и реагирования на его результаты. Реакция выражается в продаже «слабых» ценных бумаг, входящих в инвестиционный портфель и покупке им эффективной замены.

Управление пассивное предполагает изначальное формирование портфеля таким образом, чтобы вмешательство не требовалось в течение долгого времени. Для этого проводится тщательный анализ перспективной эффективности, выбор самых надежных финансовых вложений и при этом практикуется максимально широкая диверсификация.

В конечном счете и пассивная стратегия требует перехода в активную фазу в тот момент, когда портфель перестает приносить достаточный доход. Теперь о стратегиях более подробно.

Теперь о стратегиях более подробно.

Активный подход основан на том положении, что прибыльность бумаг меняется во времени. В связи с этим фактом выработаны четыре метода, позволяющие реагировать на снижение доходности.

- Выбор максимального дохода. Простейший прием, когда вместо менее прибыльной бумаги приобретается более выгодная.

- Метод подмены применяется в случае, когда одна бумага временно более эффективна, чем другая. Например, акция компании А котируется дороже, чем акция такого же номинала фирмы Б. При этом дивиденды обе ценные бумаги приносят равные. Если портфель формировался как доходный (см. выше), то есть прямой смысл продать дорогую акцию, купить дешевую и получать тот же результат.

- Секторный своп. В этом случае производится замена не аналогичных ценных бумаг, а совершенно разных, относящихся к различным отраслям хозяйствования. В учет берется только эффективность вложения.

- Предвидение изменения учетной ставки. Если у финансового менеджера есть основания предполагать движение изменения котировок вверх или вниз, он производит продажу тех бумаг, которые, по его мнению, будут падать.

Взамен он покупает инструменты, рост которых он прогнозирует.

Взамен он покупает инструменты, рост которых он прогнозирует.

Помимо этих приемов исторически сложились специфические методы управления портфелями акций и облигаций. Он основывается на определенных допущениях:

- «Акции роста» выпускаются компаниями, прибыль которых быстро увеличивается. Предполагается, что в средней и дальней перспективе вложения в них дадут инвестору больший доход.

- «Недооцененные акции» приносят большие дивиденды при относительно низких котировках. Если такое случается – задача грамотного финансового менеджера состоит в поиске этих бумаг и их приобретении.

- Акции компаний, характеризуемых низкой капитализацией. Компактные молодые фирмы имеют больше шансов на рост, чем крупные.

- Маркет-тайминг. Этот метод применяется в случаях, когда выявляется закономерная цикличность котировок. Просто нужно знать, когда акции покупать, а когда продавать.

В отношении портфелей облигаций также разработаны и применяются на практике приемы, позволяющие ими эффективно управлять:

- Маркет-тайминг.

Используется точно так же, как и в случае с акциями.

Используется точно так же, как и в случае с акциями. - Принятие кредитных рисков. Низкий рейтинг фирмы-дебитора может вырасти. Если у финансового менеджера есть основания предвидеть это событие, он покупает облигации перспективного предприятия.

- Иммунизация облигационного портфеля. Использование метода рационально при взаимной компенсации процентного и реинвестиционного рисков.

Активное управление инвестиционным портфелем невозможно без анализа и прогнозирования, что в свою очередь вызывает потребность в информационном обеспечении.