Первичный и вторичный фондовый рынок. Фондовая биржа

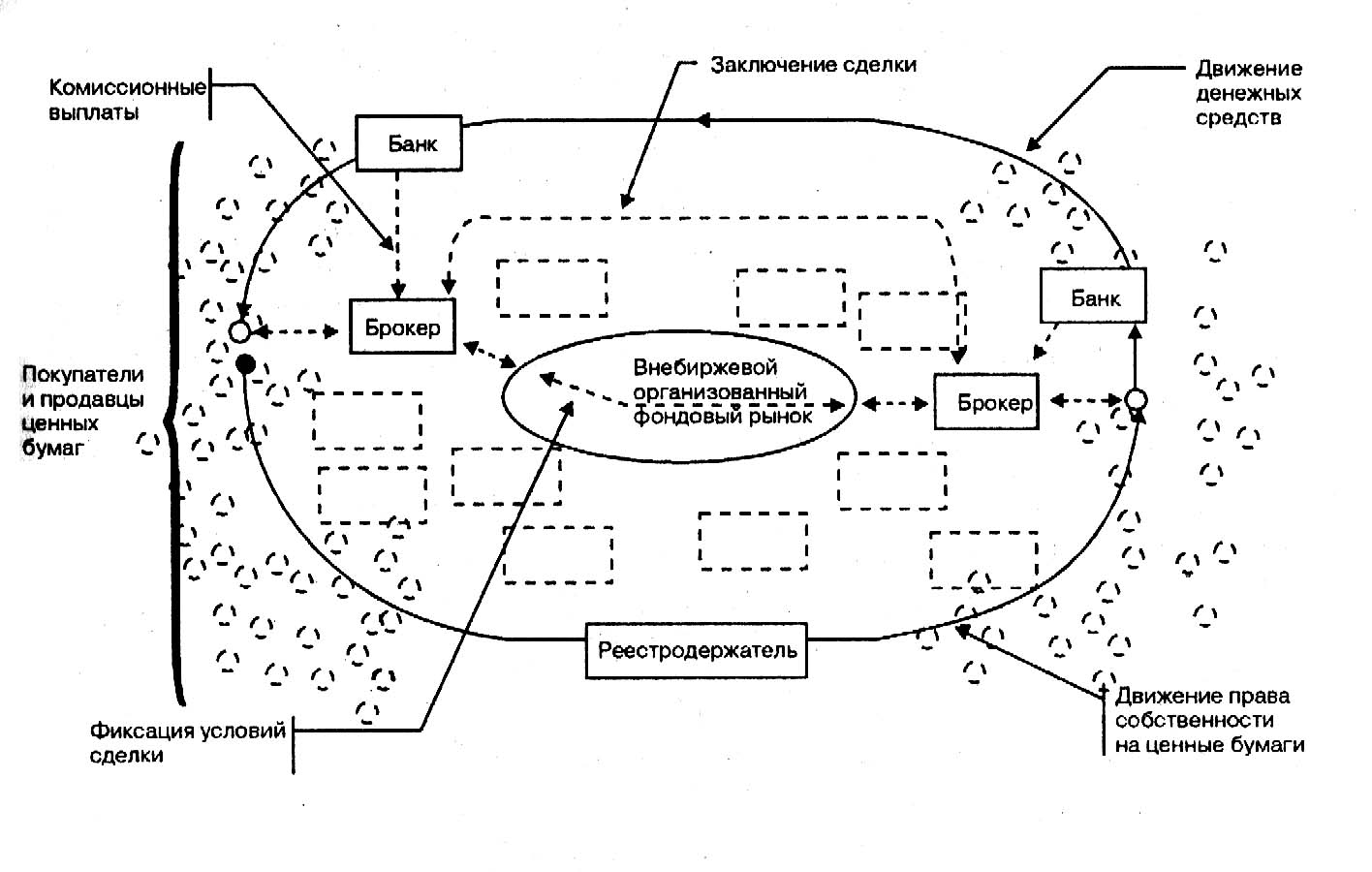

Первичный и вторичный фондовый рынок. Фондовая биржа [c.452]В целях более эффективной организации работы Б. и расширения диапазона брокерских услуг создают брокерские конторы, фирмы и их филиалы, через которые в основном и совершаются посреднические сделки. Брокерская фирма проводит посреднические операции на первичном и вторичном (биржевом или «уличном») рынках ценных бумаг. Индивидуальный Б. обычно действует только на фондовой бирже. Крупные брокерские фирмы могут представлять кредит покупателям или выступать гарантом при заключении сделки. В маркетинге Б. рассматривается как одно из звеньев канала распределения. [c.40]

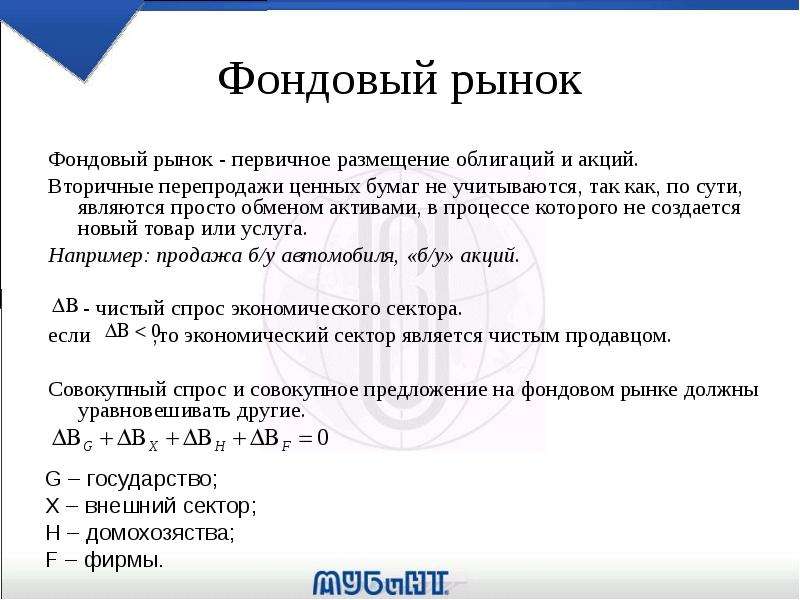

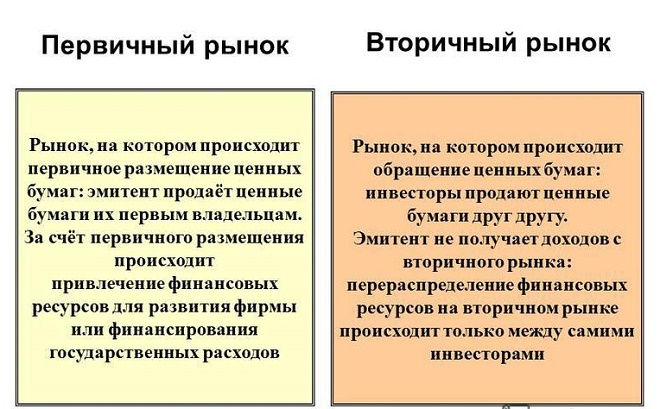

Рынок ценных бумаг подразделяется на ПЕРВИЧНЫЙ и ВТОРИЧНЫЙ. На первичном рынке осуществляется первоначальное распределение ценных бумаг, которые только что выпущены. Обычно такое распределение происходит через банки. На вторичном рынке ценных бумаг идет купля-продажа уже выпущенных и находящихся в обращении (в обороте) ценных бумаг.

Различают первичный и вторичный фондовые рынки. На первичном фондовом рынке реализуются впервые выпускаемые ценные бумаги предприятий и государства, в том числе муниципальные. На этом рынке преобладают внебиржевые операции ценные бумаги покупают в основном специализированные кредитно-финансовые институты. Первичный рынок ценных бумаг взаимосвязан со вторичным, где обращаются ранее выпущенные бумаги и их дополнительные выпуски. Здесь главную роль играет фондовая биржа, так как для трансформации капитала, ищущего краткосрочные возможности приложения, в долгосрочный собственный капитал предприятия, фондовые биржи просто необходимы. Они — важная опора рынка капиталов, благодаря им можно без вмешательства государства собрать капитал воедино и направить его в инвестиции, обещающие наибольший доход. [c.276]

В настоящее время рынок акций Бельгии готовится занять свое место на конкурентной арене объединенной Европы, и с улучшением состояния экономики страны он уже достиг некоторых исторически высоких результатов на первичном и вторичном рынках. Планируется реструктуризация фондовых бирж и консолидация финансового сектора, которые будут способствовать увеличению конкурентоспособности Бельгии на новом рынке.

[c.373]

Планируется реструктуризация фондовых бирж и консолидация финансового сектора, которые будут способствовать увеличению конкурентоспособности Бельгии на новом рынке.

[c.373]

Купля-продажа ценных бумаг происходит на рынке ценных бумаг, который подразделяется на первичный и вторичный. Первичный рынок ценных бумаг — продажа новых выпусков ценных бумаг их эмитентом в целях получения необходимых денежных средств. Вторичный рынок ценных бумаг — это перепродажа ценных бумаг от первоначального инвестора (покупателя на первичном рынке) последующим инвесторам, что влечет за собой перераспределение ресурсов. Вторичным рынком ценных бумаг является фондовая биржа. [c.225]

Фондовая биржа выступает в качестве важного первичного и вторичного рынка капитала для бизнеса. Ее основная функция как первичного рынка заключается в том, чтобы позволить компаниям привлекать новый капитал. Таким образом, компании могут использовать фондовую биржу для привлечения средств с помощью предложения акций новым или существующим акционерам.

Рынок, на котором осуществляются операции с ценными бумагами (акциями и облигациями), часть рынка ссудных капиталов. С институциональной точки зрения, Р.ц.б. представлен специальными кредитными учреждениями и фондовыми биржами, способствующими аккумуляции денежных средств предприятий, банков, государства, частных лиц и направлению их, как правило, в долгосрочные инвестиции. Различают первичный Р.ц.б., который обслуживает эмиссию и первичное размещение ценных бумаг, и вторичный, где производится купля-продажа ранее выпущенных акций и облигаций.

Бесперебойная работа финансовой системы обеспечивается многочисленными биржами и рынками ценных бумаг. Находящиеся в обращении финансовые активы приобретаются и продаются на вторичном рынке. Сделки на вторичном рынке не увеличивают общего количества имеющихся ценных бумаг, но жизнеспособность этого рынка повышает ликвидность финансовых активов и, следовательно, содействует расширению первичного рынка ценных бумаг. В этом отношении имеющиеся биржи, например, Нью-Йоркская фондовая, Американская фондовая, Нью-Йоркская облигационная, являются институтами, при помощи которых заказы на покупку и продажу находят друг друга. В ходе этого процесса в зависимости от спроса и предложения устанавливается рыночная цена финансовых инструментов. [c.47]

Рынок, на котором ценные бумаги перепродаются после того, как они были выпущены, называют вторичным. Вторичный рынок существует потому, что после того, как ценная бумага была выпущена и вышла в обращение, одни инвесторы могут захотеть ее продать, а другие могут захотеть ее купить. На вторичном рынке действуют различные фондовые биржи, а также существует внебиржевой оборот. Фондовые биржи — это централизованные учреждения, организующие взаимодействие покупателей и продавцов определенных ценных бумаг. Они являются формой вторичного рынка, где обращаются уже выпущенные и размещенные ценные бумаги. Внебиржевой рынок, или внебиржевой оборот, — это широко разветвленная сеть телекоммуникаций, соединяющая продавцов и покупателей тех или иных ценных бумаг. Внебиржевой оборот также является частью вторичного рынка ценных бумаг, но в то же время и формой первичного рынка, где продаются новые публичные выпуски, включая иногда и те из них, которые зарегистрированы на фондовых биржах. Индивидуальные инвесторы обращаются как на фондовые биржи, так и на внебиржевые рынки, так как на тех и других предлагается большой выбор различных ценных бумаг, хорошо известных широкой публике.

[c.46]

На вторичном рынке действуют различные фондовые биржи, а также существует внебиржевой оборот. Фондовые биржи — это централизованные учреждения, организующие взаимодействие покупателей и продавцов определенных ценных бумаг. Они являются формой вторичного рынка, где обращаются уже выпущенные и размещенные ценные бумаги. Внебиржевой рынок, или внебиржевой оборот, — это широко разветвленная сеть телекоммуникаций, соединяющая продавцов и покупателей тех или иных ценных бумаг. Внебиржевой оборот также является частью вторичного рынка ценных бумаг, но в то же время и формой первичного рынка, где продаются новые публичные выпуски, включая иногда и те из них, которые зарегистрированы на фондовых биржах. Индивидуальные инвесторы обращаются как на фондовые биржи, так и на внебиржевые рынки, так как на тех и других предлагается большой выбор различных ценных бумаг, хорошо известных широкой публике.

[c.46]

Рынок ценных бумаг подразделяется на первичный, связанный с выпуском новых ценных бумаг, и вторичный, осуществляющий перепродажу ценных бумаг. Вторичный рынок может быть биржевой (осуществляемый в специально предназначенных для этих целей фондовых биржах) и внебиржевой или уличный. Последний является преобладающим, но биржевой рынок позволяет определить курс ценных бумаг, изменения конъюнктуры, получить более надежные сведения об эмитентах и т.д.

[c.89]

Вторичный рынок может быть биржевой (осуществляемый в специально предназначенных для этих целей фондовых биржах) и внебиржевой или уличный. Последний является преобладающим, но биржевой рынок позволяет определить курс ценных бумаг, изменения конъюнктуры, получить более надежные сведения об эмитентах и т.д.

[c.89]

Итак, первоначальное размещение (реализация, продажа) очередного выпуска новых ценных бумаг осуществляется на фондовых биржах. Затем держатели (владельцы) ценных бумаг могут перепродать их на внебиржевом рынке, представляющем собой вторичный рынок ценных бумаг, начинающий функционировать после первичного размещения ценных бумаг. Перепродажа ценных бумаг на внебиржевом рынке происходит в обход фондовой биржи через брокерские конторы, расположенные по всей территории страны. Цены сделок устанавливаются в ходе переговоров брокеров с продавцами и покупателями ценных бумаг. Брокерские конторы за посреднические услуги взимают комиссионные. В странах с развитым фондовым рынком ценных бумаг размер комиссионных брокера колеблется от 1 до 4% в зависимости от суммы сделки, при этом чем больше сумма сделки, тем меньше размер комиссионных.

Биржа фондовая — организованный и регулярно функционирующий рынок по купле-продаже ценных бумаг. Основные функции фондовой биржи — мобилизация временно свободных денежных средств через продажу ценных бумаг установление рыночной стоимости ценных бумаг перелив капитала между компаниями, отраслями и сферами. Обслуживает в основном так называемый вторичный рынок ценных бумаг, на котором обращаются ранее выпущенные бумаги (на первично рынке ценных бумаг идет продажа новых бумаг после их эмиссии). [c.23]

Закон о ценных бумагах и фондовых биржах в Японии был разработан в 1947 г. В процессе его доработки (в 1965 г., 1971 г., 1981 г., 1985 г. и 1988 г.) ряд правовых норм были приближены к соответствующим нормам законодательства США 1933 г. и 1934 г. Японский закон обеспечивает регулирование как первичного, так и вторичного рынка с целью создания условий эффективного экономического развития и защиты интересов инвесторов.

РЫНОК ЦЕННЫХ БУМАГ — часть финансового рынка, на котором производятся операции купли/продажи ценных бумаг (акций, облигаций, векселей и др.). Р.ц.б. бывает биржевым (торговля на фондовых биржах) и внебиржевым (торговля не на фондовых биржах). Также Р.ц.б. бывает первичным, на котором реализуются вновь выпущенные ценные бумаги их эмитентом через подписку или через непосредственную продажу первичным покупателям, и вторичным, на котором обращаются существующие ценные бумаги (фондовая биржа выполняет функцию вторичного рынка). Действуют две организационные формы Р.ц.б. фондовая биржа и внебиржевой рынок. [c.153]

Центром вторичного рынка капитала в Великобритании является Лондонская фондовая биржа, где происходят операции с акциями и заемными обязательствами. Аналогичные учреждения существуют во всех главных финансовых центрах мира. Лондонская фондовая биржа не только является крупным вторичным фондовым рынком, но также служит важным первичным рынком, где публичные компании с ограниченной ответственностью могут привлекать финансовые средства. [c.191]

[c.191]

Инвестиционные качества акций — это результат комплексной оценки отдельных видов акций (как правило, обыкновенных) по уровню их доходности, надежности (риску) и ликвидности. Такая оценка дифференцируется в зависимости от того, предлагается ли акция на первичном рынке или обращается на вторичном. В первом случае в основу оценки берутся показатели, характеризующие финансовое состояние эмитента, а также основные объемные показатели его хозяйственной деятельности. Во втором случае эта оценка дополняется показателями обеспеченности акций активами компании, расчетами базовой и разводненной прибыли на акцию, его дивидендной политики и другими факторами, а также результатами технического анализа движения акций на организованном рынке (фондовых биржах). [c.39]

БИРЖА ФОНДОВАЯ — по законодательству РФ организация, исключительным предметом деятельности которой является обеспечение необходимых условий для нормального обращения ценных бумаг, определение их рыночных цен (т. е. цен, отражающих равновесие между спросом и предложением на ценные бумаги) и надлежащее распространение информации о них, поддержание высокого уровня профессионализма участников рынка ценных бумаг. БИРЖА ФОНДОВАЯ создается в форме акционерного общества закрытого типа и должна иметь не менее трех членов. Членами БИРЖИ ФОНДОВОЙ могут быть только ее акционеры. Основные функции БИРЖИ ФОНДОВОЙ мобилизация временно свободных денежных средств через продажу ценных бумаг установление рыночной стоимости ценных бумаг перелив капитала между компаниями, отраслями и сферами. БИРЖА ФОНДОВАЯ обслуживает, в основном, так называемый вторичный рынок ценных бумаг, на котором продаются ранее выпущенные бумаги (на первичном рынке идет продажа новых бумаг после их эмиссии). Купля-продажа ценных бумаг на БИРЖЕ ФОНДОВОЙ осуществляется на основе их биржевого курса (т.е. их продажной цены на бирже), который колеблется в зависимости от соотношения между спросом и предложением. Зарегистрированные биржевые курсы (биржевые котировки) публикуются в бюллетенях и перепечатываются многими ведущими экономическими газетами и журналами мира.

е. цен, отражающих равновесие между спросом и предложением на ценные бумаги) и надлежащее распространение информации о них, поддержание высокого уровня профессионализма участников рынка ценных бумаг. БИРЖА ФОНДОВАЯ создается в форме акционерного общества закрытого типа и должна иметь не менее трех членов. Членами БИРЖИ ФОНДОВОЙ могут быть только ее акционеры. Основные функции БИРЖИ ФОНДОВОЙ мобилизация временно свободных денежных средств через продажу ценных бумаг установление рыночной стоимости ценных бумаг перелив капитала между компаниями, отраслями и сферами. БИРЖА ФОНДОВАЯ обслуживает, в основном, так называемый вторичный рынок ценных бумаг, на котором продаются ранее выпущенные бумаги (на первичном рынке идет продажа новых бумаг после их эмиссии). Купля-продажа ценных бумаг на БИРЖЕ ФОНДОВОЙ осуществляется на основе их биржевого курса (т.е. их продажной цены на бирже), который колеблется в зависимости от соотношения между спросом и предложением. Зарегистрированные биржевые курсы (биржевые котировки) публикуются в бюллетенях и перепечатываются многими ведущими экономическими газетами и журналами мира. Усредненный биржевой курс акций ведущих компаний (индекс курса акций) является важным экономическим показателем.

[c.23]

Усредненный биржевой курс акций ведущих компаний (индекс курса акций) является важным экономическим показателем.

[c.23]

На первичном рынке осуществляется эмиссия государственных и муниципальных облигаций, а также акций и облигаций, которые выпускаются различными акционерными компаниями как финансового, так и нефинансового профиля. Инвесторами на первичном рынке ценных бумаг выступают коммерческие и инвестиционные банки, собственно биржевые фирмы, страховые компании, пенсионные фонды, нефинансовые корпорации (институциональные инвесторы) и частные лица (индивидуальные инвесторы), приобретающие непосредственно или с помощью биржевых фирм и инвестиционных банков акции и облигации. Вторичный рынок ценных бумаг представляет собой нецентрализованную или централизованную (фондовая биржа) куплю-продажу эмитированных ценных бумаг. Существование нецентрализованного рынка ценных бумаг совсем не означает стихию торговли ими. Мелкие акционерные компании, как правило, размещают свои ценные бумаги среди небольшого круга известных лиц. Подавляющая часть средних и крупных корпораций, которые не котируют свои ценные бумаги на фондовых биржах, чаще всего прибегают к помощи брокер-

[c.14]

Подавляющая часть средних и крупных корпораций, которые не котируют свои ценные бумаги на фондовых биржах, чаще всего прибегают к помощи брокер-

[c.14]

Как уже отмечалось выше, фондовая биржа представляет собой вторичный рынок ценных бумаг, и совершаемые на ней операции проводятся с существующими активами. Но та особая роль, которую фондовая биржа стала играть среди инвесторов, ее репутация открытого и организованного рынка не могли не отразиться и на первичном рынке. Поэтому в наше время отмечается участие биржи и в первичном рынке ценных бумаг. [c.142]

Когда частная организация подает заявку на включение в листинг фондовой биржи и получает положительный ответ, говорят, что она становится публичной. Эта организация выпускает акции и продает их публике , т.е. индивидуальным инвесторам, в процессе IPO. Если IPO дает возможность привлечь полностью новый капитал, выпуск называется первичным размещением. Если же на продажу выставляются ранее выпущенные акции, находящиеся в частном владении, в результате чего привлечения нового капитала не происходит, выпуск называется вторичным размещением. Посмотрим, что представляет собой процедура выпуска новых акций и листинга на Лондонском рынке.

[c.36]

Посмотрим, что представляет собой процедура выпуска новых акций и листинга на Лондонском рынке.

[c.36]

Как уже отмечалось, фондовые биржи, с одной стороны, обеспечивают существование первичных рынков, позволяющих организациям мобилизовать новый капитал. С другой стороны, на них происходит купля-продажа ценных бумаг, т.е. функционируют вторичные рынки. Без ликвидных вторичных рынков вряд ли первичные рынки были бы достаточно эффективными, если вообще существовали бы. Вторичные рынки необходимы инвесторам как место, где они могут легко и с уверенностью купить или продать ценные бумаги. [c.42]

Чтобы поддержать непрерывность процесса обращения ценных бумаг, по тем или иным причинам не прошедших листинг на фондовых биржах, внебиржевой рынок обеспечивает возможность первичного размещения новых публичных выпусков ценных бумаг как эмитентов, уже включенных в котировочные листы бирж, так и тех, кто еще не прошел листинг. В первом случае новый выпуск может также размещаться через соответствующую биржу, во втором случае ценные бумаги попадают в обращение и продолжают свой оборот только через внебиржевой рыночный механизм. Вторичное распределение ценных, бумаг связано с продажей крупных пакетов их основными владельцами, подобные масштабные операции часто осуществляются на внебиржевом рынке. Это вызвано стремлением эмитентов и их посредников к снижению возможного негативного воздействия данных операций на уровни курсов ценных бумаг, включенных в котировочные листы фондовых бирж.

[c.52]

Вторичное распределение ценных, бумаг связано с продажей крупных пакетов их основными владельцами, подобные масштабные операции часто осуществляются на внебиржевом рынке. Это вызвано стремлением эмитентов и их посредников к снижению возможного негативного воздействия данных операций на уровни курсов ценных бумаг, включенных в котировочные листы фондовых бирж.

[c.52]

Первичные рынки ведут продажу впервые выпущенных ценных бумаг первоначальным покупателям. Вторичный рынок — такой, как Нью-Йоркская фондовая биржа, — торгует ценными бумагами, ранее кем-то приобретенными. Финансовые посредники в США включают депозитарные институты (коммерческие банки, ссудосберегательные ассоциации, взаимосберегательные банки), институциональных инвесторов (страховые компании и пенсионные фонды) и инвестиционных посредников (взаимные фонды). Финансовые рынки регулируются так, чтобы обеспечить инвесторов достоверной информацией и гарантировать достаточную устойчивость финансовых посредников. Для защиты инвесторов правительство США ввело систему страхования депозитов. Эта система прошла серьезное испытание в конце 80-х годов во время кризиса ссудосберегательных ассоциаций и нескольких случаев банкротства банков.

[c.710]

Эта система прошла серьезное испытание в конце 80-х годов во время кризиса ссудосберегательных ассоциаций и нескольких случаев банкротства банков.

[c.710]

С момента успеха первой электронной торговой системы Лондонской фондовой биржи (SEAQ International) европейские биржи серьезно изменились. Стимулируемые конкуренцией практически все европейские биржи были модернизированы на основе современных технологий, их рынки стали электронными и высокоэффективными. Например, Парижская биржа, Немецкая биржа, Группа ОМ (Швеция, Стокгольм) лидируют по критерию ценовой эффективности электронной торговой системы. Усиливается процесс диверсификации биржевых операций, но большей частью все или по крайней мере значительная часть услуг для пользователей финансовых рынков остается под одной крышей — в одном здании. На биржах Парижа, Амстердама и Франкфурта организованы первичные и вторичные рынки, рынки производных финансовых инструментов, осуществляются клиринг и организация расчетов, депозитарные услуги. Клиенты на таких рынках получают множество преимуществ, прежде всего снижаются издержки, растет эффективность управления рисками. Создаются биржевые альянсы, основанные на новых технологиях. Так, в последнее время привлекает внимание рынок крупнейших европейских эмитентов, формируемый Лондонской и Франкфуртской биржами, к которым для выработки единого подхода к торговле акциями примкнули 300 крупнейших европейских эмитентов бирж Амстердама, Брюсселя, Парижа, Цюриха, Милана и Мадрида. После выработки подхода к созданию единой технической платформы участники группы решили вместо взаимосвязи существующих платформ обеспечить инвесторам и посредникам прямой одновременный доступ к их рынкам. Существующие технологии позволяют обеспечить реализацию подобных планов.

[c.429]

Клиенты на таких рынках получают множество преимуществ, прежде всего снижаются издержки, растет эффективность управления рисками. Создаются биржевые альянсы, основанные на новых технологиях. Так, в последнее время привлекает внимание рынок крупнейших европейских эмитентов, формируемый Лондонской и Франкфуртской биржами, к которым для выработки единого подхода к торговле акциями примкнули 300 крупнейших европейских эмитентов бирж Амстердама, Брюсселя, Парижа, Цюриха, Милана и Мадрида. После выработки подхода к созданию единой технической платформы участники группы решили вместо взаимосвязи существующих платформ обеспечить инвесторам и посредникам прямой одновременный доступ к их рынкам. Существующие технологии позволяют обеспечить реализацию подобных планов.

[c.429]

Рынок ценных бумаг можно рассматривать в двух аспектах во-первых, с точки зрения периодичности их обращения, во-вторых, с точки зрения организации обращения. В первом аспекте рынок делится на первичный и вторичный. Первичным принято называть рынок, где осуществляются эмиссия и первая разовая покупка-продажа (первичное размещение) ценной бумаги. Обычно такое размещение происходит через банки. Вторичный рынок, представленный прежде всего фондовыми биржами, — это сфера, где ценная бумага обращается после того, как ее приобрел первый покупатель, и она меняет своего владельца, по крайней мере, один раз. Чем выше уровень развития рынка, тем больше количество таких замен. Дело в том, что рынок ценных бумаг предполагает их постоянный оборот, т.е. переход от одного владельца к другому. Это необходимо, так как иначе рынок потеряет свою роль индикатора эффективности и соответствующего стимулятора перераспределения капиталов. Движение ценных бумаг не может ограничиваться только их эмитированием, поэтому и должен существовать вторичный рынок. В принципе все ценные бумаги должны свободно обращаться.

[c.316]

Первичным принято называть рынок, где осуществляются эмиссия и первая разовая покупка-продажа (первичное размещение) ценной бумаги. Обычно такое размещение происходит через банки. Вторичный рынок, представленный прежде всего фондовыми биржами, — это сфера, где ценная бумага обращается после того, как ее приобрел первый покупатель, и она меняет своего владельца, по крайней мере, один раз. Чем выше уровень развития рынка, тем больше количество таких замен. Дело в том, что рынок ценных бумаг предполагает их постоянный оборот, т.е. переход от одного владельца к другому. Это необходимо, так как иначе рынок потеряет свою роль индикатора эффективности и соответствующего стимулятора перераспределения капиталов. Движение ценных бумаг не может ограничиваться только их эмитированием, поэтому и должен существовать вторичный рынок. В принципе все ценные бумаги должны свободно обращаться.

[c.316]

Бумаги, купленные инвесторами при эмиссии, могут быть ими перепроданы. Сделки купли-продажи ранее выпущенных бумаг совершаются на вторичном рынке, состоящем из двух частей фондовых бирж и внебиржевого оборота. В определенном смысле вторичный рынок является предпосылкой, обеспечивающей функционирование первичного. От наличия вторичного рынка, отлаженности и бесперебойности его механизма зависит ликвидность ценных бумаг, т. е. возможность продать их без потерь за наличные. Инвесторы избегают вложений в малоликвидные или тем более неликвидные активы, и потому эмиссия бумаг, для которых нет вторичного рынка, крайне затруднена или вообще невозможна. В целом деление рынка на первичный и вторичный носит во многом технический характер. Их единство обеспечивается тем, что оба подразделения характеризуются, во-первых, одним и тем же контингентом инвесторов, во-вторых, в основном совпадающими по состав) контин-гентами посредников и, в-третьих, тесной взаимосвязанностью конъюнктуры.

[c.279]

В определенном смысле вторичный рынок является предпосылкой, обеспечивающей функционирование первичного. От наличия вторичного рынка, отлаженности и бесперебойности его механизма зависит ликвидность ценных бумаг, т. е. возможность продать их без потерь за наличные. Инвесторы избегают вложений в малоликвидные или тем более неликвидные активы, и потому эмиссия бумаг, для которых нет вторичного рынка, крайне затруднена или вообще невозможна. В целом деление рынка на первичный и вторичный носит во многом технический характер. Их единство обеспечивается тем, что оба подразделения характеризуются, во-первых, одним и тем же контингентом инвесторов, во-вторых, в основном совпадающими по состав) контин-гентами посредников и, в-третьих, тесной взаимосвязанностью конъюнктуры.

[c.279]

Фондовая биржа (sto k ex hange). Организованный первичный и вторичный рынок, на котором обращаются акции и другие ценные бумаги компаний. [c.601]

В данной главе авторы рассматривают ключевые моменты функционирования рынков ценных бумаг. Основные темы различия между биржевыми и внебиржевыми рынками регулирование рынка ценных бумаг роль брокеров типы сделок с ценными бумагами маржинальные сделки и причины их использования мотивы и процедуры проведения операций продажи «без покрытия». Индивидуальные инвесторы в большей степени заинтересованы в рынках капиталов, где осуществляются «длинные» сделки, чем в денежных рынках, где производятся «короткие» операции. Вновь эмитируемые ценные бумаги реализуются на первичном рынке, тогда как ранее выпущенные обращаются на вторичном рынке. Вторичные сделки проводятся как на организованных биржевых рынках, к примеру Нью-Йоркской фондовой бирже (NYSE) и Американской фондовой бирже (АМЕХ), так и на внебиржевом рынке (ОТС).

[c.15]

Основные темы различия между биржевыми и внебиржевыми рынками регулирование рынка ценных бумаг роль брокеров типы сделок с ценными бумагами маржинальные сделки и причины их использования мотивы и процедуры проведения операций продажи «без покрытия». Индивидуальные инвесторы в большей степени заинтересованы в рынках капиталов, где осуществляются «длинные» сделки, чем в денежных рынках, где производятся «короткие» операции. Вновь эмитируемые ценные бумаги реализуются на первичном рынке, тогда как ранее выпущенные обращаются на вторичном рынке. Вторичные сделки проводятся как на организованных биржевых рынках, к примеру Нью-Йоркской фондовой бирже (NYSE) и Американской фондовой бирже (АМЕХ), так и на внебиржевом рынке (ОТС).

[c.15]

Областью деятельности фондовой биржи является купля-продажа ценных бумаг акций, облигаций, векселей, ваучеров, сертификатов, коносаментов, варрантов. Стоимость акции характеризуется номинальной и биржевой ценой (курсом), по которой она продается или покупается. Курс акции изменяется в зависимости от спроса и предложения на рынке ценных бумаг, при этом он колеблется вокруг ее средней цены, которая равна размеру дивиденда, деленного на процентную норму и умноженного на 100. Превышение биржевой цены акции над номинальной носит название лаж, или ажио, ее снижение относительно номинала — дизажио. Новые выпуски ценных бумаг акционерные общества и государство размещают на первичном рынке. Сделки, касающиеся покупки или продажи ранее выпущенных ценных бумаг, проводятся на вторичном рынке (перепродажа посредством фондовых бирж и внебиржевой оборот). В современных условиях рынки ценных бумаг в форме фондовых бирж уходят в прошлое. Их успешно заменяют межбанковские телекоммуникации (например, SWIFT ).

[c.583]

Курс акции изменяется в зависимости от спроса и предложения на рынке ценных бумаг, при этом он колеблется вокруг ее средней цены, которая равна размеру дивиденда, деленного на процентную норму и умноженного на 100. Превышение биржевой цены акции над номинальной носит название лаж, или ажио, ее снижение относительно номинала — дизажио. Новые выпуски ценных бумаг акционерные общества и государство размещают на первичном рынке. Сделки, касающиеся покупки или продажи ранее выпущенных ценных бумаг, проводятся на вторичном рынке (перепродажа посредством фондовых бирж и внебиржевой оборот). В современных условиях рынки ценных бумаг в форме фондовых бирж уходят в прошлое. Их успешно заменяют межбанковские телекоммуникации (например, SWIFT ).

[c.583]

Под рынком ценных бумаг (фондовым рынком) понимают часть >ынка капиталов, относящуюся к сфере кругооборота ценных бу-иаг. Различают два вида рынка ценных бумаг рынок котирующихся ценных бумаг и рынок некотирующихся ценных бумаг. Основ-юй организационной формой рынка котирующихся ценных бумаг звляется фондовая биржа. На ней осуществляются преимуществен-ю операции по вторичному размещению ценных бумаг. Первичное размещение может производиться через фондовую биржу, но глав-шм образом это делается через банки и инвестиционные компании.

[c.121]

На ней осуществляются преимуществен-ю операции по вторичному размещению ценных бумаг. Первичное размещение может производиться через фондовую биржу, но глав-шм образом это делается через банки и инвестиционные компании.

[c.121]

Вторичные рынки имеют существенно больший торговый оборот по сравнению с первичными и при этом намного более известны. В качестве примеров можно привести Нью-Йоркскую фондовую биржу (NYSE) — ныне наиболее крупный вторичный рынок в США, а также Американскую фондовую биржу (АМЕХ). На обеих биржах ведется торговля акциями, облигациями, опционами и другими финансовыми активами. Существуют также региональные биржи, которые функционируют в таких городах, как Бостон, Цинцинатти и Филадельфия. На всех этих биржевых рынках сделки с активами происходят в едином центре, в каком-нибудь одном месте. Так называемый внебиржевой рынок (ОТС) представляет собой иной способ организации сделок на вторичном рынке. На внебиржевом рынке ди- [c.678]

РФ подала официальное заявление о принятии в ВТО в декабре 1994 г. Рабочая группа по присоединению к ВТО провела в 1995—1996 гг. четыре заседания, на которых была детально рассмотрена национальная система регулирования внешнеэкономических связей на предмет ее соответствия правилам, установленным этой организацией. В 1996 г. начались неофициальные консультации РФ с основными членами ВТО, где вырабатываются конкретные условия и сроки присоединения. По завершении консультаций рабочая группа представит рекомендации очередной Конференции ВТО для утверждения. ВТОРИЧНЫЙ РЫНОК ЦЕННЫХ БУМАГ (se ondary market) — рынок, на котором обращаются уже существующие ценные бумаги, в отличие от первичного рынка, где ценные бумаги продаются впервые. Основными В.р.ц.б. являются фондовые биржи. Новые акции на биржах играют небольшую роль. Оп-

[c.60]

Рабочая группа по присоединению к ВТО провела в 1995—1996 гг. четыре заседания, на которых была детально рассмотрена национальная система регулирования внешнеэкономических связей на предмет ее соответствия правилам, установленным этой организацией. В 1996 г. начались неофициальные консультации РФ с основными членами ВТО, где вырабатываются конкретные условия и сроки присоединения. По завершении консультаций рабочая группа представит рекомендации очередной Конференции ВТО для утверждения. ВТОРИЧНЫЙ РЫНОК ЦЕННЫХ БУМАГ (se ondary market) — рынок, на котором обращаются уже существующие ценные бумаги, в отличие от первичного рынка, где ценные бумаги продаются впервые. Основными В.р.ц.б. являются фондовые биржи. Новые акции на биржах играют небольшую роль. Оп-

[c.60]

Брокерская деятельность на рынке ценных бумаг. Финансовые институты и финансовые посредники — вот те главные механизмы , которые направляют и стимулируют финансовые потоки. Главный проводник операций с ценными бумагами — фондовые биржи (se urity market — рынок ценных бумаг). Не бывает хороших или плохих в абсолютном смысле слова ценных бумаг — любая ценная бумага может оказаться хорошим или неудачным средством инвестирования в зависимости от целей, условий и способов оперирования ею. Рынок ценных бумаг как раз и позволяет найти покупателя для любой ценной бумаги, поскольку характеристики ее привлекательности (доходность и риск) непременно совпадут с целями финансовой деятельности одного из покупателей. Операции на первичном рынке ценных бумаг, привлекают основную долю финансовых средств для фирм, осуществляющих реальные инвестиции в сферу производства. А финансовые инвестиции на вторичном рынке, хотя и не приносят реальных денег эмитентам, делают сами ценные бумаги более привлекательными для приобретателей и тем самым увеличивают потоки купли-продажи, увеличивают реальные инвестиции.

[c.50]

Не бывает хороших или плохих в абсолютном смысле слова ценных бумаг — любая ценная бумага может оказаться хорошим или неудачным средством инвестирования в зависимости от целей, условий и способов оперирования ею. Рынок ценных бумаг как раз и позволяет найти покупателя для любой ценной бумаги, поскольку характеристики ее привлекательности (доходность и риск) непременно совпадут с целями финансовой деятельности одного из покупателей. Операции на первичном рынке ценных бумаг, привлекают основную долю финансовых средств для фирм, осуществляющих реальные инвестиции в сферу производства. А финансовые инвестиции на вторичном рынке, хотя и не приносят реальных денег эмитентам, делают сами ценные бумаги более привлекательными для приобретателей и тем самым увеличивают потоки купли-продажи, увеличивают реальные инвестиции.

[c.50]

Первичный и вторичный рынки ценных бумаг — Тюлягин

Здравствуйте, уважаемые читатели проекта Тюлягин! Сегодня мы далее будем познавать финансовый мир и остановимся на таких понятиях как первичный и вторичный рынки ценных бумаг. Знание того, как работают первичный и вторичный рынки, является ключом к пониманию того, как торгуются акции, облигации и другие ценные бумаги. Без них на рынках капитала было бы намного труднее ориентироваться и они были бы менее прибыльными. Эта статья поможет вам понять, как работают эти рынки и как они связаны с отдельными инвесторами.

Знание того, как работают первичный и вторичный рынки, является ключом к пониманию того, как торгуются акции, облигации и другие ценные бумаги. Без них на рынках капитала было бы намного труднее ориентироваться и они были бы менее прибыльными. Эта статья поможет вам понять, как работают эти рынки и как они связаны с отдельными инвесторами.

Содержание статьи:

Понятие «рынок» может иметь множество различных значений, но чаще всего оно используется как универсальный термин для обозначения как первичного, так и вторичного рынка.

Фактически, «первичный рынок» и «вторичный рынок» — это разные термины; первичный рынок — это рынок, на котором создаются ценные бумаги, а вторичный рынок — это рынок, на котором они торгуются между инвесторами.

КЛЮЧЕВЫЕ ВЫВОДЫ

- На первичном рынке создаются ценные бумаги, а на вторичном рынке этими ценными бумагами торгуют инвесторы

- На первичном рынке компании впервые продают новые акции и облигации широкому кругу инвесторов, например, путем первичного публичного размещения акций (IPO)

- Вторичный рынок — это в основном фондовый рынок и относится к Нью-Йоркской, Лондонской, Московской фондовой бирже, Nasdaq и другим биржам по всему миру.

Первичный рынок

Первичный рынок — это место, где возникают ценные бумаги. Именно на этом рынке фирмы впервые продают (размещают) новые акции и облигации. Первичное публичное размещение акций, или IPO, является примером первичного рынка. Эти торги предоставляют инвесторам возможность покупать ценные бумаги у банка, который провел первоначальный андеррайтинг для конкретной акции. IPO происходит, когда частная компания впервые публикует акции.

Например, компания Romashka Inc. нанимает пять андеррайтинговых фирм для определения финансовых деталей своего IPO. Андеррайтеры оценивают и устанавливают, что цена выпуска акций составит 15 долларов. Затем инвесторы могут купить IPO по этой цене напрямую у компании-эмитента.

Это первый способ, когда инвесторы могут вложить свой капитал в компанию путем покупки ее акций. Собственный капитал компании состоит из средств, полученных от продажи акций на первичном рынке.

Выпуск права (выпуск дополнительных акций) позволяет компаниям привлекать дополнительный капитал через первичный рынок после того, как ценные бумаги уже вышли на вторичный рынок. Текущим инвесторам предлагаются пропорциональные права, основанные на долях, которыми они в настоящее время владеют, а другие могут инвестировать заново в недавно выпущенные акции.

Текущим инвесторам предлагаются пропорциональные права, основанные на долях, которыми они в настоящее время владеют, а другие могут инвестировать заново в недавно выпущенные акции.

Другие типы размещения акций на первичном рынке включают частное размещение и льготное размещение. Частное размещение позволяет компаниям напрямую продавать акции более крупным инвесторам, таким как хедж-фонды и банки, не делая акции общедоступными, продавая их по закрытой подписке. В то время как льготное размещение предлагает акции избранным инвесторам (обычно хедж-фондам, банкам и паевым инвестиционным фондам) по специальной цене, недоступной для широкой публики.

Точно так же предприятия и правительства, которые хотят создать заемный капитал, могут выбрать выпуск новых краткосрочных и долгосрочных облигаций на первичном рынке. Новые облигации выпускаются с купонными ставками, соответствующими текущим процентным ставкам на момент выпуска, которые могут быть выше или ниже, чем у ранее существовавших облигаций.

В отношении первичного рынка важно понимать, что ценные бумаги приобретаются напрямую у эмитента.

Вторичный рынок

Для покупки акций вторичный рынок обычно называют «фондовым рынком». Это включает в себя Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и все основные биржи по всему миру — Московскую, Лондонскую, Гонконгскую и другие. Определяющей чертой вторичного рынка является то, что инвесторы торгуют между собой.

То есть на вторичном рынке инвесторы торгуют ранее выпущенными ценными бумагами без участия компаний-эмитентов. Например, если вы идете покупать акции Сбербанка (SBER), вы имеете дело только с другим инвестором, который владеет акциями Сбербанка. Сбербанк не принимает непосредственного участия в транзакции.

На долговых рынках, хотя облигация гарантированно выплатит своему владельцу полную номинальную стоимость при погашении, эта дата часто наступает спустя много лет. Вместо этого держатели облигаций могут продавать облигации на вторичном рынке с хорошей прибылью, если процентные ставки снизились с момента выпуска их облигации, что сделало ее более ценной для других инвесторов из-за ее относительно более высокой купонной ставки.

Вторичный рынок можно разделить на две специализированные категории:

Аукционный рынок

На аукционном рынке все частные инвесторы и учреждения, которые хотят торговать ценными бумагами, собираются в одном месте и объявляют цены, по которым они готовы покупать и продавать. Они называются ценами спроса и предложения. Идея состоит в том, что эффективный рынок должен преобладать, объединяя все стороны и заставляя их публично объявлять свои цены. Таким образом, теоретически нет необходимости искать лучшую цену на товар, поскольку сближение покупателей и продавцов приведет к возникновению взаимоприемлемых цен. Лучшим примером аукционного рынка является Московская биржа (MOEX) или Нью-Йоркская фондовая биржа (NYSE).

Дилерский рынок

Напротив, рынок дилеров не требует, чтобы стороны собирались в одном месте. Скорее участники рынка объединяются через электронные сети. Дилеры проводят инвентаризацию ценных бумаг, а затем готовы покупать или продавать их вместе с участниками рынка. Эти дилеры получают прибыль за счет разницы между ценами, по которым они покупают и продают ценные бумаги. Примером дилерского рынка является Nasdaq, на котором дилеры, известные как маркет-мейкеры, предоставляют твердые цены покупки и продажи, по которым они готовы покупать и продавать ценные бумаги. Теория заключается в том, что конкуренция между дилерами дает инвесторам наилучшую возможную цену.

Эти дилеры получают прибыль за счет разницы между ценами, по которым они покупают и продают ценные бумаги. Примером дилерского рынка является Nasdaq, на котором дилеры, известные как маркет-мейкеры, предоставляют твердые цены покупки и продажи, по которым они готовы покупать и продавать ценные бумаги. Теория заключается в том, что конкуренция между дилерами дает инвесторам наилучшую возможную цену.

Короткий факт

Так называемые «третий» и «четвертый» рынки относятся к сделкам между брокерами-дилерами и учреждениями через внебиржевые электронные сети и поэтому не так актуальны для индивидуальных инвесторов.

Внебиржевой рынок

Иногда можно услышать, что рынок дилеров называется внебиржевым (OTC или RTS Board). Первоначально термин означал относительно неорганизованную систему, в которой торговля происходила не в физическом месте, как я описал выше, а скорее через дилерские сети. Этот термин, скорее всего, произошел от торговли вне Уолл-стрит, которая процветала во время большого бычьего рынка 1920-х годов, когда акции продавались «подпольно» в местечковых биржах. Другими словами, акции не котировались на фондовой бирже, они «не котировались».

Другими словами, акции не котировались на фондовой бирже, они «не котировались».

Однако со временем значение OTC стало меняться. Nasdaq была создана в 1971 году Национальной ассоциацией дилеров по ценным бумагам (NASD) для обеспечения ликвидности компаний, торгующих через дилерские сети. В то время было введено мало правил для внебиржевой торговли акциями, и NASD стал улучшать это. По мере того, как Nasdaq со временем превратился в крупную биржу, значение внебиржевой торговли стало неопределенным.

В настоящее время термин «внебиржевой» обычно относится к акциям, которые не торгуются на фондовой бирже, такой как МосБиржа, Nasdaq, NYSE, LSE и др.. Это означает, что акции торгуются либо на внебиржевой доске объявлений (OTCBB), либо на «Розовых Листах (Pink Sheets)». В России подобными внебиржевыми площадками являются RTS Board и OTC платформа Мосбиржи. Ни одна из этих систем не является фондовой биржей; фактически, они называют себя поставщиками информации о ценах на ценные бумаги. OTCBB и компании размещенные на «розовых листах» должны соблюдать гораздо меньше правил, чем те компании, которые торгуют акциями на фондовой бирже. Большинство ценных бумаг, которые торгуются таким образом, представляют собой убыточные компании или акции очень маленьких компаний. По этим причинам, хотя Nasdaq по-прежнему считается дилерским рынком и, технически, внебиржевым рынком, сегодняшний Nasdaq также признан и является фондовой биржей, и поэтому было бы неверно утверждать, что он торгует не котируемыми ценными бумагами .

OTCBB и компании размещенные на «розовых листах» должны соблюдать гораздо меньше правил, чем те компании, которые торгуют акциями на фондовой бирже. Большинство ценных бумаг, которые торгуются таким образом, представляют собой убыточные компании или акции очень маленьких компаний. По этим причинам, хотя Nasdaq по-прежнему считается дилерским рынком и, технически, внебиржевым рынком, сегодняшний Nasdaq также признан и является фондовой биржей, и поэтому было бы неверно утверждать, что он торгует не котируемыми ценными бумагами .

28,5 трлн долларов

Именно столько составляет рыночная капитализация Нью-Йоркской фондовой биржи, крупнейшей фондовой биржи в мире, по состоянию на конец 2020 года. Фондовые биржи считаются частью «вторичного» рынка.

Третий и четвертый рынки

Вы также иногда можете услышать термины «третий» и «четвертый» рынки. Это как правило не касается частных инвесторов. Эти рынки имеют дело со сделками между брокерами-дилерами и крупными организациями через внебиржевые электронные сети. Третий рынок — это внебиржевые сделки (OTC) между брокерами-дилерами и крупными организациями. Четвертый рынок состоит из сделок , которые совершаются между крупными институтами. Основная причина, по которой происходят эти транзакции на третьем и четвертом рынках, заключается в том, чтобы избежать размещения этих больших заказов через основную биржу, что может сильно повлиять на цену ценной бумаги. Поскольку доступ к третьему и четвертому рынкам ограничен, их деятельность мало влияет на среднестатистического инвестора.

Третий рынок — это внебиржевые сделки (OTC) между брокерами-дилерами и крупными организациями. Четвертый рынок состоит из сделок , которые совершаются между крупными институтами. Основная причина, по которой происходят эти транзакции на третьем и четвертом рынках, заключается в том, чтобы избежать размещения этих больших заказов через основную биржу, что может сильно повлиять на цену ценной бумаги. Поскольку доступ к третьему и четвертому рынкам ограничен, их деятельность мало влияет на среднестатистического инвестора.

Резюме

Хотя не все действия и процессы, происходящие на рынках, которые мы сегодня обсудили, влияют на частных инвесторов, хорошо бы иметь общее представление о структуре рынка. То, как ценные бумаги выходят на рынок и торгуются на различных биржах, играет центральную роль в работе рынка. Только представьте, если бы не существовало организованных вторичных рынков; тогда бы вам пришлось лично искать других инвесторов, чтобы купить или продать акции, и это стало бы непростой задачей.

На самом деле, большинство инвестиционных мошенничеств вокруг ценных бумаг происходят вне вторичного рынка, так как ничего не подозревающих инвесторов можно легко обманом заставить их купить. Важность рынков и возможность продать ценную бумагу (ликвидность) часто воспринимается как должное, но без организованного рынка у инвесторов мало возможностей и они могут столкнуться с большими потерями. Поэтому когда дело доходит до фондовых рынков, любые незнания, могут навредить вам, и в конечном итоге небольшое обучение в этой теме просто-напросто поможет сэкономить вам свои деньги.

А на этом сегодня все о первичном и вторичном рынках. Надеюсь статья оказалась для вас полезной. До новых встреч на страницах проекта Тюлягин!

Первичный рынок ценных бумаг IPO

Первичный рынок ценных бумаг

Пример

Владелец завода по производству стеклянных ваз для того чтобы найти капитал — акционировался, и продал часть акций на бирже.![]() Такая операция (пример сделки) на первичном рынке — называется IPO (Initial Public Offering) и означает первый публичный выход на фондовый рынок (производитель становиться эмитентом). На первичном рынке происходит продажа бумаг их первым владельцам — инвесторам. Первое размещение может и не быть публичным.

Такая операция (пример сделки) на первичном рынке — называется IPO (Initial Public Offering) и означает первый публичный выход на фондовый рынок (производитель становиться эмитентом). На первичном рынке происходит продажа бумаг их первым владельцам — инвесторам. Первое размещение может и не быть публичным.

Ценные бумаги компании можно продать определенному кругу лиц, без публичного раскрытия финансовой информации. Но в любом случае все последующие сделки с размещенными ценными бумагами будут проводиться уже на вторичном рынке.

Скупкой ценных бумаг могут заниматься как институциональные, так и индивидуальные инвесторы. Соотношение между ними определяется состоянием кредитной системы, уровнем сбережений, уровнем развития в экономике. На рынке ценных бумаг развитых странах, главенствующие позиции в основном занимают институциональные инвесторы, к ним относятся: пенсионные фонды, взаимные фонды, инвестиционные фонды, страховые компании, коммерческие банки и.т.д.

Итак, первичный рынок ценных бумаг – это место, где эмитент конструирует новый выпуск ценных бумаг, для того, чтобы разместить их среди инвесторов. Акционерное общество свои ценные бумаги может размещать посредством закрытой и открытой подписки. Общество может самостоятельно определять способ размещения акций: в уставе, или же решением общего собрания — осуществить выпуск в открытой (ОАО Открытое акционерное общество) или закрытой (ЗАО Закрытое акционерное общество) подписке.

Акционерное общество свои ценные бумаги может размещать посредством закрытой и открытой подписки. Общество может самостоятельно определять способ размещения акций: в уставе, или же решением общего собрания — осуществить выпуск в открытой (ОАО Открытое акционерное общество) или закрытой (ЗАО Закрытое акционерное общество) подписке.

Причины

Одной из причин эмиссии новых акций – может являться поглощение (объединение, слияние) компаний. Поглощающие компании применяют форму обмена акций для поглощаемых компаний на свои акции. Такие компании принимают активное участие на первичном рынке, поскольку производят эмиссию новых акций.

Второй причиной выхода на рынок ценных бумаг может быть в умении доли заемного капитала, которая состоит в совокупном капитале компании. Некоторые страны, соотношение между заемным и собственным капиталом устанавливают с помощью закона. Но, не смотря на наличие закона, каждая страна имеет четкое представление о допустимых размерах заемных средств. Превышение этих размеров, может привести к риску компании и ее акционеров. При такой ситуации компания путем эмиссии новых акций (замещает ими долговые обязательства), может отрегулировать структуру своего капитала. В развитых странах, на этапе развития такого рынка — эмиссия новых акций очень незначительна, а также не всегда бывает связана со свободными денежными ресурсами для финансирования экономики. Все это ведет к тому, что масштабы первичного рынка в развитых странах уменьшаются и снижается его роль регулятора инвестиций в экономике в целом.

Превышение этих размеров, может привести к риску компании и ее акционеров. При такой ситуации компания путем эмиссии новых акций (замещает ими долговые обязательства), может отрегулировать структуру своего капитала. В развитых странах, на этапе развития такого рынка — эмиссия новых акций очень незначительна, а также не всегда бывает связана со свободными денежными ресурсами для финансирования экономики. Все это ведет к тому, что масштабы первичного рынка в развитых странах уменьшаются и снижается его роль регулятора инвестиций в экономике в целом.

Российский рынок ценных бумаг существует на этапе своего развития. Условия, в которых акционируются предприятия, ведут к созданию новых акционерных структур, остро нуждающихся в инвестициях. Первичный рынок ценных бумаг будет являться основным сегментом для таких целей.

Независимо от того какова форма размещения ценных бумаг – через посредника или через прямое обращение к инвестору – подготовка по выпуску ценных бумаг включает в себя ряд этапов.

Первичный рынок ценных бумаг и его польза

Конечно, в первую очередь, первичный рынок осуществляет мобилизацию временно свободных капиталов и инвестирует их в экономику. Но он не только является двигателем для расширения накоплений национальной экономики, он также занимается распределением денежных средств по сферам национальной экономики и отраслям. В условиях рыночной экономики критерием этого размещения — служат доходы, которые приносят ценные бумаги. Это говорит о том, что свободные денежные средства вливаются в сферы хозяйства, отрасли и предприятия, вследствие чего обеспечивают максимизацию дохода. С точки зрения рыночных критериев, первичный рынок является средством создания эффективной и полноценной структуры национальной экономики, также с его помощью уравновешивается пропорциональность хозяйства при той прибыли, которая сложилась на данный момент по отдельным отраслям и предприятиям.

Первичный рынок ценных бумаг фактически является регулятором рыночной экономики. Он значительно определяет размер накоплений и инвестиций страны.

Он значительно определяет размер накоплений и инвестиций страны.

Классификация

Показатели IPO

Цель проведения IPO

Примеры первичного рынка ценных бумаг

Одним из примеров успешного размещения в RTS START на первичном рынке — было осуществлено в июле 2007 года IPO ОАО «Армада». Через RTS START было проведено 80 % размещения. И уже в ноябре — акции, которые принадлежали Котировальному списку «И», стали принадлежать Котировальному списку «Б», а капитализация к концу года возросла более чем на 134 % с момента размещения.

НК «Роснефть» 14 июля 2006 года — произвела первичное размещение акций, вследствие чего они стали обращаться на (ММВБ и РТС), а также на фондовой бирже Лондона. В рамках IPO разместили 1 411 млн. акций, общая сумма которых составила 10,7 млрд. долларов. Также сюда входили 1 126 млн. акций, которые принадлежали ОАО «Роснефтегаз», и вновь выпущенных 285 млн. акций. В России, это размещение является самым крупным IPO и пятым крупнейшим в мировой истории фондового рынка.

Фонд. Фондовый рынок (рынок ценных бумаг)

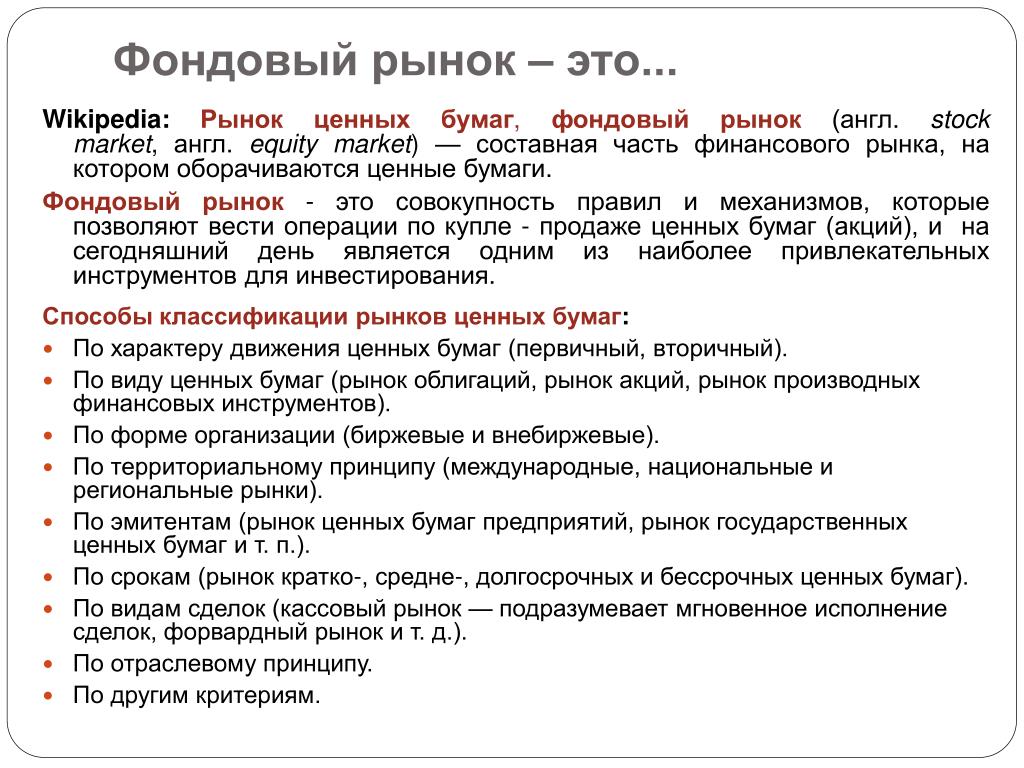

Ры́нок це́нных бума́г, фо́ндовый ры́нок (англ. stock market, англ. equity market) — составная часть финансового рынка, на котором оборачиваются ценные бумаги.

Классификация

Способы классификации

Существует множество способов классификации рынков ценных бумаг:

- По характеру движения ценных бумаг (первичный, вторичный).

- По виду ценных бумаг (рынок облигаций, рынок акций, рынок производных финансовых инструментов).

- По форме организации (организованный и неорганизованный, биржевой и внебиржевой).

- По территориальному принципу (международные, национальные и региональные рынки).

- По эмитентам (рынок ценных бумаг предприятий, рынок государственных ценных бумаг и т. п.).

- По срокам (рынок кратко-, средне-, долгосрочных и бессрочных ценных бумаг).

- По видам сделок (кассовый рынок — подразумевает мгновенное исполнение сделок, форвардный рынок и т.

д.).

д.). - По отраслевому принципу.

- По другим критериям.

Классификация по характеру движения ценных бумаг

- Первичный рынок (англ. primary market) — рынок, на котором происходит первичное размещение вновь выпущенных ценных бумаг. Это размещение может быть публичным (IPO) или закрытым, без широкого предложения неограниченному кругу лиц. Процедура первичного размещения может проходить через фондовую биржу или другим способом.

- Вторичный рынок (англ. secondary market) — рынок, на котором производятся сделки с ранее выпущенными и прошедшими процедуру первичного размещения ценными бумагами. На вторичный рынок приходится основной оборот сделок с ценными бумагами. Именно со вторичным рынком лучше всего знаком начинающий инвестор, поскольку вторичный рынок представлен прежде всего биржей.

- Третий рынок охватывает торговлю, как правило незарегистрированными на бирже, то есть не прошедшими процедуру листинга, ценными бумагами.

Его также называют внебиржевым рынком или OTC (от англ. over the counter market). Третий рынок традиционно использовался в качестве площадки крупными пакетами акций между институциональными инвесторами. С развитием интернета он стал доступен для частных инвесторов.

Его также называют внебиржевым рынком или OTC (от англ. over the counter market). Третий рынок традиционно использовался в качестве площадки крупными пакетами акций между институциональными инвесторами. С развитием интернета он стал доступен для частных инвесторов. - Четвёртый рынок (англ. fourth market) — это электронные системы торговли крупными пакетами ценных бумаг напрямую между институциональными инвесторами. Самые известные системы четвёртого рынка — InstiNet, POSIT, Crossing Network.

Показатели состояния рынка ценных бумаг

Состояние рынка ценных бумаг можно оценить по нескольким основным показателям, рассчитываемым отдельно для рынка акций и для рынка долговых инструментов (преимущественно облигаций).

Основным из них является отношение капитализации рынка акций (облигаций) к ВВП (определяется как отношение объёма находящихся в обращении соответствующих ценных бумаг к ВВП).

Проблемы сравнения рынков акций (облигаций) для стран с формирующимися и развивающимися финансовыми рынками усложняются тем, что ликвидность этих рынков низка либо они практически неликвидны. Вследствие этого общий объём капитализации не является полностью информативным показателем относительно размера ликвидной массы акций (либо облигаций), принимающих участие в обращении. Поэтому реальное качественное состояние национального рынка ценных бумаг и уровень его стабильности можно определить, анализируя вместе с объёмом капитализации объём обращения акций (облигаций), что характеризует ликвидность рынка. Уровень ликвидности рынка определяется как отношение объёма оборота соответствующего финансового инструмента к объёму капитализации рынка.

Модели рынка

Исторически существуют три условные модели фондового рынка в зависимости от банковского или небанковского характера финансовых посредников:

- Небанковская модель (США) — в качестве посредников выступают небанковские компании по ценным бумагам.

- Банковская модель (Германия) — посредниками выступают банки.

- Смешанная модель (Япония) — посредниками являются как банки, так и небанковские компании.

Регулирование рынка ценных бумаг

Задача регулирования рынка ценных бумаг — обеспечить финансовую безопасность участников и стандартизировать процедуры. А именно: защитить инвесторов, обеспечить бесперебойную и эффективную работу рынков, минимизировать воздействие неблагоприятной рыночной конъюнктуры на экономику, поддержать конкуренцию, предотвратить недобросовестную практику. Наиболее часто регулирующие органы обращают внимание на такие области, как раскрытие финансовой информации и инсайдерскую торговлю.

Международные регулирующие органы

С целью выработки единых стандартов на рынках ценных бумаг, анализа и обобщения опыта работы на различных национальных рынках ценных бумаг созданы международные организации.

- Международная организация комиссий по ценным бумагам — объединяет национальные органы регулирования рынка ценных бумаг.

- Ассоциация участников международных фондовых рынков (ISMA). В ассоциации состоят крупнейшие банки-участники рынка еврооблигаций. Под управлением ISMA находится система TRAX, представляющая собой онлайновую систему, которая позволяет в реальном времени сопоставлять и подтверждать осуществляемые междудилерами операции.

- Международная ассоциация свопов и деривативов (ISDA) — саморегулируемая организация, занимающаяся преимущественно внебиржевыми рынками.

Национальные регулирующие органы

Великобритания

- Управление по финансовому регулированию и надзору Великобритании (Financial Services Authority, FSA)

- Саморегулирующаяся организация по ценным бумагам и фьючерсам (Securities and Futures Authority, SFA)

Российская Федерация

- Служба Банка России по финансовым рынкам

США

- Комиссия по ценным бумагам и биржам (The United States Securities and Exchange Commission, SEC)

- Федеральная резервная система

- Комиссия по торговле товарными фьючерсами (Commodity Futures Trading Commission, CFTC), регулирующая торговлю фьючерсами и опционами.

- Национальная ассоциация дилеров по ценным бумагам (National Association of Securities Dealers, NASD)

Рынок ценных бумаг (фондовый рынок)

- Рынок ценных бумаг (фондовый рынок)

Рынок ценных бумаг (фондовый рынок) (security market, stock market) — вид инвестиционного рынка, на котором продаются и покупаются все виды фондовых инструментов (краткосрочные и долгорочные ценные бумаги, первичные и производные). Различают организованный (фондовая биржа) и неорганизованный (внебиржевой, уличный) Р.ц.б, а также первичный и вторичный фондовый рынок.

Википедия дает следующую Классификацию по характеру движения ценных бумаг:

Первичный рынок (англ. primary market) — рынок, на котором происходит размещение новых ценных бумаг.

Вторичный рынок (англ. secondary market) — место основной купли-продажи ранее выпущенных активов. Именно со вторичным рынком лучше всего знаком начинающий инвестор, поскольку биржи как раз относятся ко вторичному рынку. Один из главных субъектов — фондовая биржа.

Третий рынок (англ. third market) охватывает торговлю зарегистрированными на бирже ценными бумагами за пределами самой биржи. Третий рынок традиционно использовался в качестве площадки крупными пакетами акций между институциональными инвесторами. С развитием интернета он стал доступен для частных инвесторов.

Четвёртый рынок (англ. fourth market) — это электронные системы торговли крупными пакетами ценных бумаг напрямую между институциональными инвесторами. Самые известные системы четвёртого рынка — InstiNet, POSIT, Crossing Network.

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело.

Л. И. Лопатников.

2003.

— М.: Дело.

Л. И. Лопатников.

2003.

- Рынок фьючерсов

- Рынок

Смотреть что такое «Рынок ценных бумаг (фондовый рынок)» в других словарях:

рынок ценных бумаг — Или фондовый рынок, вид инвестиционного рынка, на котором продаются и покупаются все виды фондовых инструментов (краткосрочные и долгосрочные ценные бумаги, первичные и производные). Различают организованный (фондовая биржа) и неорганизованный… … Справочник технического переводчика

Рынок ценных бумаг — (фондовый рынок) часть рынка ссудных капиталов, где осуществляются эмиссия и купля продажа ценных бумаг. На фондовом рынке продаются акции, облигации и производные от них ценные бумаги. Производные ценные бумаги это опционы, фьючерсы, контракты.… … Экономика. Словарь по обществознанию

Рынок ценных бумаг — Рынок ценных бумаг, фондовый рынок (англ.

stock market, англ. equity market) составная часть финансового рынка, на котором оборачиваются ценные бумаги. Содержание 1 История … Википедия

stock market, англ. equity market) составная часть финансового рынка, на котором оборачиваются ценные бумаги. Содержание 1 История … ВикипедияРынок Ценных Бумаг — Финансовые рынки Рынок денег Вексель казначейский, агентский, муниципальный, коммерческий, банковский Депозитный сертификат Сберегательный сертификат Договор РЕПО Рынок капиталов Рынок облигаций Обл … Википедия

Рынок ценных бумаг — (фондовый рынок) рынок, обеспечивающий долгосрочные потребности в финансовых ресурсах путем обращения на нем акций, облигаций, депозитных сертификатов, казначейских обязательств и других аналогичных документов … Экономика: глоссарий

Вторичный рынок ценных бумаг — фондовый рынок, на котором ценные бумаги, эмитированные и купленные на первичном рынке, перепродаются другим инвесторам. Вторичный рынок обеспечивает условия для справедливой и быстрой перепродажи ценных бумаг. Различают биржевый и внебиржевой… … Финансовый словарь

вторичный рынок ценных бумаг — Фондовый рынок, на котором осуществляется покупка продажа ранее выпущенных ценных бумаг (после первичного их размещения).

[ОАО РАО «ЕЭС России» СТО 17330282.27.010.001 2008] Тематики экономика EN secondary security market … Справочник технического переводчика

[ОАО РАО «ЕЭС России» СТО 17330282.27.010.001 2008] Тематики экономика EN secondary security market … Справочник технического переводчикаВторичный рынок ценных бумаг — Финансовые рынки Рынок ценных бумаг Рынок облигаций Облигация государственна … Википедия

Первичный рынок ценных бумаг — Финансовые рынки Рынок ценных бумаг Рынок облигаций Облигация государственная , муниципальная … Википедия

Биржа ценных бумаг — Фондовая биржа организация, предметом деятельности которой являются обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, поддержание высокого уровня профессионализма… … Википедия

Книги

- Рынок ценных бумаг, В. А. Галанов, А. И. Басов, З. К. Голда и др.. Раскрываются сущность ценных бумаг и их виды. Дается определение рынка ценных бумаг, его функций, участников.

Освещаются сделки и расчеты на рынке ценных бумаг, фьючерсные и опционные… Подробнее Купить за 450 руб

Освещаются сделки и расчеты на рынке ценных бумаг, фьючерсные и опционные… Подробнее Купить за 450 руб - Фондовый рынок: Учебное пособие для вузов экономического профиля, Берзон Николай Иосифович, Аршавский Александр Юрьевич, Буянова Елена Александровна. Учебник написан учеными-экономистами, специализирующимися на проблемах фондового рынка. В нем раскрыты основные понятия, связанные с рынком ценных бумаг, дана их классификация, рассмотрен… Подробнее Купить за 366 грн (только Украина)

- Фондовый рынок: Учебное пособие для вузов экономического профиля, Берзон Николай Иосифович, Аршавский Александр Юрьевич, Буянова Елена Александровна. Учебник написан учеными-экономистами, специализирующимися на проблемах фондового рынка. В нем раскрыты основные понятия, связанные с рынком ценных бумаг, дана их классификация, рассмотрен… Подробнее Купить за 341 руб

Рынок ценных бумаг первичный как фундаментальная основа рынка инвестиционного капитала

Финансовая система любой страны является неотъемлемой частью экономики, и выполняемые ею функции столь же важны, как и промышленное производство, территория и все располагаемые ресурсы.

Роль рынка ценных бумаг в этой связи имеет также определяющее значение, поскольку капитал во всех его видах все больше и больше требует высоких скоростей оборота, отсутствия границ его перемещения и доступа к нему практически любого предпринимателя или обычного человека.

Если более детально подходить к вопросу целей и задач, выполняемых с помощью рынка ценных бумаг, то, в первую очередь, необходимо отметить следующие важные моменты:

- Обеспечение быстрого перехода капитала из одной формы в другую, в частности трансформации временно свободных средств компаний и населения в формы участия в капитале или на основе кредитных отношений

- Обеспечение ликвидностью всех форм предпринимательской деятельности как для целей инвестирования, так и для поддержания текущих бизнес-процессов.

- Интенсификация потоков капитала, что не только ускоряет его оборот, но способствует быстрому переходу денег из мало конкурентных отраслей экономики в более перспективные.

- Формирование условий конкуренции на рынке капитала, когда финансовые активы становятся инструментом выбора для инвестора.

- Распределение прибыли и управленческих полномочий в структуре собственности, в частности это имеет широкое применение в компаниях, функционирующих на основе долевого участия (акционерных обществ)

Как видно из представленного перечня функций и задач финансового рынка, масштабность охвата решаемых проблем с помощью ценных бумаг позволяет говорить о несомненной его значимости и необходимости изучения и понимания.

Содержание статьи

Рынок ценных бумаг первичный и вторичный – общие понятия и особенности

Для полного понимания механизма действия рынка ценных бумаг критически важно знать его структуру, форму и принципы функционирования. В первую очередь, следует представлять, каким образом ценные бумаги попадают на рынок, где они становятся товаром, и какие из этого следуют экономические и правовые последствия.

В общем виде принято различать два основных типа рынка финансовых инструментов:

- Первичный рынок. Первичный рынок ценных бумаг — это рынок, на котором происходит первоначальное размещение ценных бумаг через специальные процедуры эмиссии, которые подлежат строгому правовому регулированию. Эмиссия ценных бумаг (по аналогии с выпуском денег) не может происходить в беcконтрольном режиме, также как не каждый документ можно назвать ценной бумагой.

- Вторичный рынок – это система обращения ценных бумаг, построенная на принципе перехода прав собственности от одного владельца к другому. Проще говоря — это рынок, на котором проходят сделки купли/продажи (дарения, наследования, уступка прав собственности и прочее).

Первичный и вторичный рынок ценных бумаг имеют общую задачу — наполнения финансовой системы ликвидностью, которая поможет расширить и ускорить оборот капитала.

Но вместе с тем первичный рынок и вторичный рынок ценных бумаг имеют существенные различия, которые определяются выполняемыми ими функциями:

- Основная задача первичного рынка — это получение инвестиционных ресурсов компанией-эмитентом от инвесторов, в то время как на вторичном рынке (еще его называют рынком спекулянтов) происходит вложение средств различных видов капитала с целью получения прибыли от сделок с ценными бумагами

- Первичный рынок формирует спрос на инвестиционные активы и участия в доле собственности.

На вторичном рынке происходит лишь перераспределение этой доли среди различных собственников.

На вторичном рынке происходит лишь перераспределение этой доли среди различных собственников.

Кроме этого, существенную роль в определении первичный рынок ценных бумаг, вторичный рынок исполняет фактор системы обращения. Эта система может иметь организованную форму (фондовые биржи, облигационные аукционы) или не организованную (внебиржевой рынок), на котором правила осуществления сделок определяются самими контрагентами или обычаями делового оборота.

Первичный рынок ценных бумаг – общая структура и принципы работы

Первичный рынок ценных бумаг имеет сложную структуру, которая во многом зависит от того, насколько масштабна сама финансовая система, количества ее участников и финансовых инструментов, их классов и видов, степени развития инфраструктуры обращения активов.

В общем виде первичный рынок можно представить следующим образом:

- Компания-эмитент – размещение на рынке ценных бумаг (акций, облигаций) в обмен на финансовые активы.

Основная задача эмитента – это произвести размещение в соответствии с заявленными целями и согласно правовым нормам, регулирующим выпуск ценных бумаг в публичное обращение. Включает в себя такие понятия, как: «решение об эмиссии», «проспект эмиссии».

Основная задача эмитента – это произвести размещение в соответствии с заявленными целями и согласно правовым нормам, регулирующим выпуск ценных бумаг в публичное обращение. Включает в себя такие понятия, как: «решение об эмиссии», «проспект эмиссии». - Андеррайтер-посредник (обычно это банк или специальная компания брокер), который за определенное вознаграждение принимает на себя обязательства по отношению к эмитенту разместить его ценные бумаги. Как правило, андеррайтер действует на правах комиссионера или агента, и его основной задачей является разместить, например, акции среди неограниченного круга инвесторов при выходе на IPO (первичное публичное размещение) либо по закрытой подписке среди наиболее желательных инвесторов.

- Фондовая биржа. Основная торговая площадка, на которой происходит размещение ценных бумаг эмитента на публичном рынке. Такие размещения обычно всегда предваряются массированной рекламой, презентациями в СМИ и в виде публичных мероприятий. Прежде, чем ценной бумаге попасть в котировальный список биржи, сама компания — эмитент проходит тщательную процедуру проверки (стандарты ведения бизнеса, открытость, корректная финансовая отчетность, кредитоспособность и т.п.). Если эта проверка (листинг) пройдена успешно, то ценные бумаги включаются в котировальный список биржи (она получает свой специальный номер или «тикер»), и она представляется на торговой площадке неограниченному кругу инвесторов.

- Внебиржевой рынок. При всей своей кажущейся простоте размещения ценных бумаг вне фондовой биржи (листинг на бирже — дорогостоящее и довольно сложное мероприятие), первичная эмиссия бумаг на внебиржевом рынке также имеет ряд своих особенностей:

- Размещение бумаг на «вне бирже» происходит в большинстве случаев среди строго оговоренного круга инвесторов, что повышает риски неисполнения обязательств

- Отсутствие публичности при первичном размещении лишает компанию-эмитента конкуренции при выборе инвестора. Однако надо признать, что в некоторых случаях это оправдано, например, при формировании холдинговой компании или распределения долей собственности среди стратегических инвесторов

- Для проведения аудита компании — эмитента при приобретении ее бумаг инвесторами требуется больше времени, наличия разнообразных экспертов, консультантов (что также является весьма недешевым удовольствием)

- Первичное размещение вне организованного рынка требует от компании — эмитента точного расчета объема эмиссии, поскольку невостребованные ценные бумаги можно будет продать (реализовать) с достаточно большим дисконтом (скидкой) на непубличном рынке.

В дополнении к сказанному, также следует отметить наличие разнообразной инфраструктуры обращения ценных бумаг (брокеры, дилеры, реестродержатели и депозитарные центры). Эта обширная сеть посредников и специальных компаний во многом имеет универсальный характер и может быть использована как при первичном выпуске активов, так и при обычном их коммерческом обороте.

В качестве заключения. В этой статье было рассказано, что такое рынок ценных бумаг, его значение, и в чем вторичный и первичный рынок ценных бумаг имеют сходства и различия.

Персональный сайт — 23) Структура, организация и функции рынка ценных бумаг.

Структура, организация и функции рынка ценных бумаг

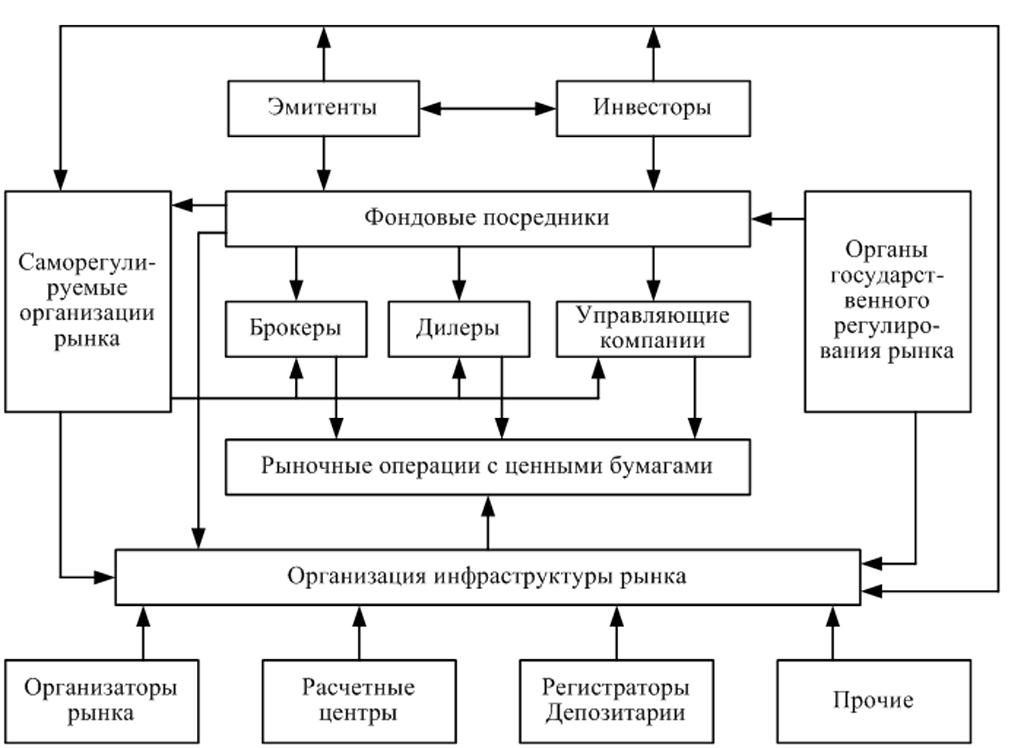

Инфраструктура фондового рынка является связующим звеном между инвестором и эмитентом, обеспечивая аккумуляцию денежных средств инвесторов и направляя финансовые потоки на приобретение ценных бумаг эмитентов, дающих наибольшую доходность. При этом важной задачей фондового рынка является предоставление инвестору возможности возврата вложенных в ценные бумаги денежных средств путем продажи ценных бумаг без существенной потери их в цене. При этом если фондовый рынок выполняет эту задачу, он называется ликвидным.

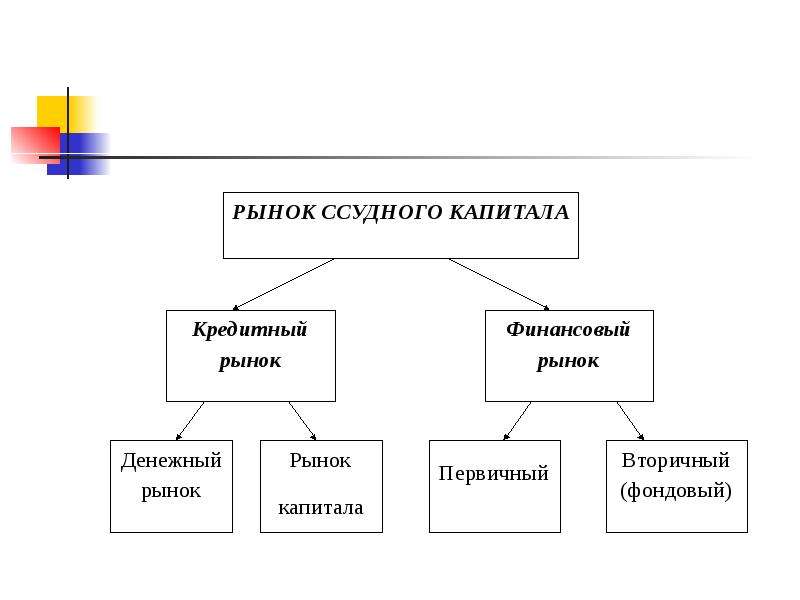

В составе рынка ценных бумаг выделяют денежный рынок и рынок капитала. Денежный рынок – это рынок, на котором обращаются краткосрочные ценные бумаги [1]. Временным критерием обычно считается один год, не более. В то же время такие бумаги, как вексель или банковский сертификат, также относятся к инструментам денежного рынка, хотя они могут обращаться и больше одного года.

Рынок капитала – это рынок, на котором обращаются бессрочные ценные бумаги или бумаги, до погашения которых осталось более одного года [11]. В качестве примера можно назвать акцию.

Важным условием функционирования фондового рынка является обязательное соблюдение всеми его участниками правил работы на рынке ценных бумаг. На контролирующие органы фондового рынка возложены обязанности по регулированию процесса взаимодействию между собой участников рынка ценных бумаг, выполнения взятых на себя обязательств, требований законодательства и соблюдения правил работы на фондовом рынке.

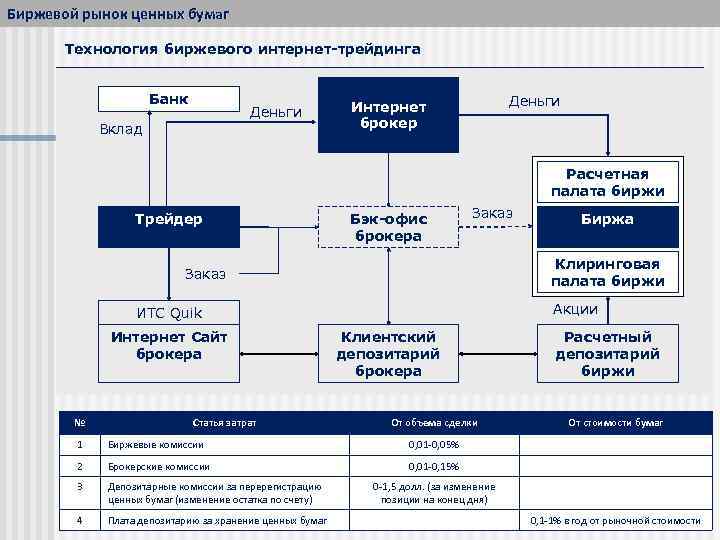

Классическая фондовая биржа представляет собой здание с операционным залом, где заключаются сделки с ценными бумагами. Прогресс компьютерных и информационных технологий привел к появлению электронных бирж. Электронная биржа представляет собой компьютерную сеть, к которой подключены терминалы членов биржи.

На фондовом рынке работают профессиональные участники, которые по характеру выполняемых ими функций можно разделить на следующие большие группы:

а) основная группа – операторы, осуществляющие сделки купли продажи ценных бумаг. Они совершают эти операции на фондовых торговых площадках;

б) организаторы работы торговых площадок;

в) клиринговые организации, банки и депозитарии, осуществляющие учет взаимных обязательств и движении прав собственности на ценные бумаги, между участниками сделок;

г) реестродержатели (регистраторы), осуществляющие соответствующие записи в реестре акционеров о новых владельцах ценных бумаг [15].

По организационной структуре РЦБ делят на первичный и вторичный рынки. Первичный рынок – это рынок, на котором происходит первичное размещение ценной бумаги. Таким образом, термин «первичный рынок» относится к продаже новых выпусков ценных бумаг. В результате продажи бумаг на первичном рынке лицо, их выпустившее, получает необходимые ему финансовые ресурсы, а бумаги поступают в руки первоначальных держателей. Таким образом, функция первичного рынка состоит в мобилизации новых капиталов.

После того, как первоначальный инвестор купил ценную бумагу, он вправе перепродать ее другим лицам, а те, в свою очередь, свободны в своем решении о продаже их следующим вкладчикам. При этом дилеры, которые приобрели ценные бумаги на первичном фондовом рынке, продают их по рыночной цене. Вторичный рынок – это рынок, на котором происходит обращение ценных бумаг. Таким образом, все последующие сделки с ценными бумагами осуществляются на вторичном рынке. На нем уже не аккумулируются новые финансовые средства для эмитентов, а только перераспределяются ресурсы среди последующих инвесторов. Вторичный рынок выполняет важную роль. Являясь механизмом перепродажи, он позволяет инвесторам свободно покупать и продавать бумаги [14; 15].

В сделках принимают участие дилеры, приобретающие ценные бумаги за свой счет и брокеры, выполняющие заказы своих клиентов. Учет взаимных обязательств участников торгов выполняют клиринговые операции. Перечисление денежных средств от покупателя продавцу осуществляют коммерческие банки, а ценные бумаги – депозитарий. Фиксация прав собственности покупателей на ценные бумаги осуществляется реестродержателями.

В структуре вторичного рынка выделяют биржевой и внебиржевой рынки. Биржевой рынок представлен обращением ценных бумаг на биржах. Внебиржевой рынок охватывает обращение бумаг вне бирж. Такое деление вторичного рынка существует потому, что не все ценные бумаги могут обращаться на бирже. Исторически вначале возник внебиржевой рынок. В последующем рост операций с ценными бумагами потребовал организации более упорядоченной торговли. В результате появились фондовые биржи. Кратко фондовую биржу можно определить как организованный рынок ценных бумаг [15].

Не все ценные бумаги могут обращаться на бирже. На нее допускаются бумаги только тех эмитентов, которые отвечают требованиям. Как правило, это бумаги крупных, финансово крепких компаний. Ценные бумаги молодых и финансово слабых компаний обычно обращаются на внебиржевом рынке.

Основное назначение вторичного фондового рынка состоит в поддержании ликвидного рынка ценных бумаг, что позволяет реализовать интересы инвесторов. В этом случае инвестор имеет возможность в любой момент времени продать принадлежащие ему ценные бумаги по рыночной стоимости. Тем самым поддерживается доверие инвесторов к фондовому рынку как инструменту вложения временно свободных денежных средств.

Другой задачей, которую позволяет решить вторичный фондовый рынок, является повышение курсовой стоимости ценных бумаг – «раскрутка» акций эмитента. Эту задачу на вторичном фондовом рынке решают дилеры, которые, осуществив выкуп всех эмитированных акций на первичном рынке ценных бумаг, начинают затем игру на повышение и продают ценные бумаги по более высокой рыночной стоимости.