Лизинг или кредит? – Что выбирают предприниматели.

В сравнении «лизинг или кредит» применительно к потребностям компаний и предприятий последний вариант проигрывает с точки зрения:

-

предъявляемых к заемщику требований. Еще раз отмечаем, что, как правило, со стороны лизинговых компаний они минимальны, а CARCADE предлагает решения, максимально упрощающие оформление;

-

залогового обеспечения. Воспользоваться лизингом для юридических лиц и индивидуальных предпринимателей проще, чем кредитом, так как в большинстве случаев лизингодатели не требуют дополнительных гарантий и залогов от лизингополучателя – предмет лизинга сам является обеспечением договора;

-

быстроты оформления документов. Банки могут рассматривать документы для одобрения кредита компании или предприятию от нескольких дней до нескольких недель, и после этого, возможно, решение будет вынесено не в пользу клиента.

-

условий сделки. Лизинг предоставляет бОльшую вариативность для предпринимателей по условиям выплаты платежей. Можно подобрать под свои потребности и возможности размер первоначального и ежемесячного взноса, выкупного платежа, срока договора. Условия сделки могут быть изменены, график платежей реструктуризирован — по запросу лизингополучателя.

Отдельно стоит упомянуть тесное сотрудничество лизинговых компаний с автопроизводителями, что часто позволяет предложить специальные ценовые тарифы и условия приобретения авто корпоративным покупателям. Так, автомобили целого ряда брендов можно купить в лизинг в CARCADE с удорожанием от 0%, что в сумме с налоговыми выгодами обеспечивает более низкий общий уровень затрат лизингополучателя, чем исходная стоимость автомобиля.

Так, автомобили целого ряда брендов можно купить в лизинг в CARCADE с удорожанием от 0%, что в сумме с налоговыми выгодами обеспечивает более низкий общий уровень затрат лизингополучателя, чем исходная стоимость автомобиля.

Ориентируясь на эти аргументы, эксперты отмечают, что в большинстве случаев покупка транспортных средств с помощью лизинга является оптимальным вариантом для юридических лиц и индивидуальных предпринимателей.

Консультанты CARCADE подробно расскажут об особенностях того или иного способа финансирования, а также подберут наиболее выгодное лизинговое предложение с учетом специфики бизнеса каждого обратившегося клиента.

Для получения дополнительной информации можно позвонить по телефону горячей линии: 8 (800) 700-30-30 ли оставить заявку на нашем сайте.

Лизинг или кредит

Лизинг или кредит? Наш опыт показывает, что для абсолютного большинства организаций экономия денежных средств при лизинге составляет до 10-15% по сравнению с затратами при использовании кредита. Но одинаковых решений для разных компаний не бывает. Поэтому чтобы понять, что будет удобней для Вашего предприятия, задайте себе несколько вопросов.

Но одинаковых решений для разных компаний не бывает. Поэтому чтобы понять, что будет удобней для Вашего предприятия, задайте себе несколько вопросов.

Ваш бизнес динамично развивается, и Вы не намерены останавливаться на достигнутом? Для дальнейшего роста необходимы дополнительные ресурсы? Лизинг, как и кредит, — способ получить товар сразу, заплатив деньги потом. Что выбрать — лизинг или кредит?

Какие же факторы действительно влияют на выбор лизинга или кредита в качестве средства рассрочки платежей?

Во-первых, лизинг удобнее кредита:

- Лизинг требует от предприятия меньших гарантий. Лизинговая компания передает лизингополучателю ликвидное имущество, поэтому не требует от него таких гарантий возврата средств, как при кредите. Имущество в лизинг можно получить, не имея кредитной истории, достаточных активов в обеспечение залога;

- Лизинг проще оформить. Лизинговая компания берет на себя поиск кредитных ресурсов для финансирования сделки, заключает договор поставки.

Лизинг позволяет предприятию получить необходимое для развития имущество, оплачивая его постепенно, из дохода от эксплуатации.

Во-вторых, лизинг дешевле кредита:

- Лизинг сокращает налогооблагаемую прибыль. Законодательство о лизинге позволяет применять ускоренную амортизацию (с коэффициентом до 3). При этом налогооблагаемая прибыль сокращается за счет более быстрого отнесения стоимости имущества на себестоимость продукции;

- Лизинг уменьшает налог на имущество. Налог на имущество, приобретенное в лизинг, за счет ускоренной амортизации уменьшается. Кроме того, после передачи имущества в собственность лизингополучателю налог на имущество не уплачивается совсем, т.к. переданное имущество полностью амортизировано и учитывается на балансе с нулевой стоимостью;

Лизинг предоставит Вам инвестиции для развития Вашего бизнеса на длительный срок.

Лизинг или кредит? Наш опыт показывает, что для абсолютного большинства организаций экономия денежных средств при лизинге составляет до 10-15% по сравнению с затратами при использовании кредита

1. Есть ли у Вас время на поиск средств?

Как правило, лизинговые сделки рассматриваются и оформляются в разы быстрей, чем выдаются решения по банковским кредитам. Вы предоставляете небольшой пакет документов, а мы принимаем решение о финансировании всего за один день. Вы бережете время для Вашего бизнеса.

2. Готовы ли Вы собирать обширный пакет документов?

Сбор документов для оформления лизинговых сделок займет у вас меньшее количество времени, чем на кредит. Это объясняется тем, гарантом сделки выступает сам объект лизинга. Проще говоря, если вы нарушаете условия лизинга, то объект лизинга (транспорт, оборудование и т.

3. Планируете ли Вы сократить налог на прибыль?

Вы можете отнести на расходы все лизинговые платежи, и тем самым уменьшить налогооблагаемую базу по налогу на прибыль. При оформлении кредитных договоров в банках эта схема не так эффективна. Также для имущества, взятого в лизинг, предусмотрен механизм ускоренной амортизации с коэффициентом до 3. То есть по окончании срока лизинга, например, автомобиля, происходит полная его амортизация и предприятие получает автомобиль в собственность по остаточной, нулевой стоимости, значительно экономя в дальнейшем на налоге на имущество;

4. Зависит ли мой бизнес от сезонности?

Кредитные организации часто ставят жесткие рамки по погашению платежей. Для некоторых видов бизнеса это создает большие сложности, особенно если платежи приходятся на низкий сезон деловой активности. Лизинг позволяет учесть и этот момент, предоставляя возможность выбрать удобный и гибкий график выплат. Добавим, что лизинг предполагает 100-процентное кредитование, а платежи начинают взиматься либо после поставки имущества арендатору, либо позже.

Добавим, что лизинг предполагает 100-процентное кредитование, а платежи начинают взиматься либо после поставки имущества арендатору, либо позже.

Итак, если вы приняли решение оформлять лизинговую сделку, мы напомним, что готовы взять на себя большую часть всего процесса. Специалисты компании «Южноуральский лизинговый центр» готовы провести переговоры с производителями и поставщиками оборудования, оформить договоры купли-продажи, а также порекомендовать проверенных производителей и поставщиков. Мы заинтересованы в том, чтобы Вы получили новое оборудование тогда, когда это необходимо Вашему бизнесу!

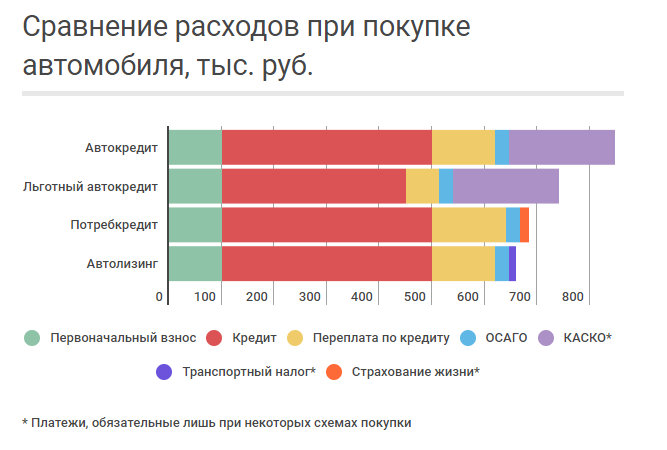

Кредит или лизинг: что выгоднее

Рано или поздно перед аграрием встает вопрос приобретения специализированной техники. Однако зачастую изыскивать средства на такую покупку оказывается довольно проблематичным, особенно если на балансе уже имеются какие-то сельскохозяйственные машины. Тогда на помощь приходят варианты с приобретением в лизинг или кредит. В чем плюсы и минусы этих двух способов приобретения техники, какие есть подводные камни и что, в конце концов, выгоднее? Давайте разбираться.

Рано или поздно перед аграрием встает вопрос приобретения специализированной техники. Однако зачастую изыскивать средства на такую покупку оказывается довольно проблематичным, особенно если на балансе уже имеются какие-то сельскохозяйственные машины. Тогда на помощь приходят варианты с приобретением в лизинг или кредит. В чем плюсы и минусы этих двух способов приобретения техники, какие есть подводные камни и что, в конце концов, выгоднее? Давайте разбираться.

Сначала о самом главном – о сути этих двух понятий и главном различии. Покупая технику в кредит, мы соглашаемся выплачивать определенную часть ее стоимости в течение заранее установленного срока. Чем он больше – тем меньше ежемесячный размер платежа. Лизинг же предполагает пользование техникой в течение оговоренного времени за фиксированную сумму. То есть по сути это долгосрочная аренда с правом дальнейшего выкупа. Изначальная цель кредита и лизинга совпадает – получение техники в пользование здесь и сейчас. Вот только в первом случае она сразу же переходит в собственность агрария, а во втором – остается принадлежать лизинговой компании до тех пор, пока не будет выплачен последний взнос.

Проценты есть везде

Важнейший фактор – сумма первоначального взноса. В случае с кредитом на покупку сельхозтехники стандартная сумма составляет порядка 15% всей стоимости объекта. Впрочем, аграрии зачастую берут как раз нецелевой кредит без первоначального взноса и используют его для приобретения агротехники. Но здесь есть свой нюанс – банк наверняка потребует залоговое обеспечение сделки, а это уже совсем ненужная финансовая нагрузка. Правда, если у организации есть открытая кредитная линия, резонно будет рассчитывать на послабление в вопросе первоначального взноса.

В лизинге обычный первоначальный взнос составляет примерно от 5% стоимости, зато не требуется залоговое обеспечение – им является само транспортное средство. Тут уж, как говорится, что кому важнее, но нужно помнить, что проценты начисляются и там, и там.

В плане получения возможной скидки явно выгоднее лизинг, что объясняется довольно просто. Сотрудничая с производителем техники, лизинговая компания выкупает для своих целей достаточно большое количество машин, а в благодарность за такой «опт» получает определенную скидку, часть которой вполне можно предложить клиенту.

Нередкими являются и различные пакетные предложения, когда вместе с договором лизинга компания предоставляет целый комплекс дополнительных услуг со скидкой. Свежий пример: известный отечественный автопроизводитель этим летом запустил специально для сельхозпроизводителей заманчивую акцию по лизингу с пониженной ставкой, минимальным авансовым платежом, длительным сроком действия договора и большой скидкой на КАСКО.

Кредитные же предложения, как правило, сопровождаются разве что временными акциями, под которые еще надо попасть. Ждать же целенаправленно можно долго.

Время – деньги

Немаловажную роль играет и время, потраченное на то, чтобы получить добро на финансовую операцию. Если компания берет нецелевой кредит, банку нужно будет оценить свои риски, определить оценочную стоимость залогового имущества, а также собрать от клиента кучу различных документов (некоторые придется заверять у нотариуса). В результате процесс одобрения заявки может затянуться от 1 до 3 недель. Если только у компании-клиента нет открытой кредитной линии – тогда положительный ответ можно получить буквально за пару дней.

Если только у компании-клиента нет открытой кредитной линии – тогда положительный ответ можно получить буквально за пару дней.

В лизинге в этом смысле все гораздо проще и быстрее – документов меньше, срок одобрения заявки – 1-3 дня. А все потому, что риски изначально пониженные и не требуется залоговое обеспечение.

Стоит обратить внимание и на тонкости с налогообложением. Оформив технику в лизинг, можно сэкономить на налоге на прибыль, потому что все лизинговые платежи входят в себестоимость. То есть фермер получает возможность больше расходов относить на затраты и за счет этого выигрывать в финансовом плане.

Кто владеет, а кто отвечает?

Еще один существенный момент – в кредите вполне могут отказать, если на компании и так уже висит несколько других кредитов. Новое бремя долга усилит нагрузку, а заодно уменьшит шансы на положительное решение в дальнейшем. Тогда как при лизинге техника остается на балансе лизинговой компании и оставляет «пространство для маневра».

Что касается владения транспортным средством, то здесь у кредита есть определенные преимущества. В частности, возможность распоряжаться им по своему усмотрению (если только сама техника не выступает в роли залога – бывают и такие случаи). Лизинг такой привилегии не дает – право собственности, как мы уже выяснили, появляется только с выплатой последнего взноса. Кстати, существует вариант, при котором можно не выкупать объект по истечении договора лизинга и вернуть его обратно в компанию – это так называемый оперативный (возвратный) лизинг. Но чаще всего в России все-таки имеет место быть лизинг финансовый, при котором транспортное средство по окончании срока аренды выкупается. Есть еще третий случай – если стороны остались довольны условиями сотрудничества, они вполне могут просто продлить действие договора.

Вопрос ответственности тесно соприкасается с вопросом обслуживания. Тут тоже преимущество на стороне лизинга, поскольку все дополнительные услуги в подавляющем большинстве случаев лизинговая компания берет на себя. Это и страхование, и регистрация, и сервисное обслуживание, в том числе плановое ТО. Более того, некоторые организации даже предлагают комплексное управление всем автопарком фирмы, отслеживая сроки прохождения техосмотра, выполняя текущий ремонт. Фишек может быть много – вплоть до оплаты топлива или предоставление скидки на нее.

Это и страхование, и регистрация, и сервисное обслуживание, в том числе плановое ТО. Более того, некоторые организации даже предлагают комплексное управление всем автопарком фирмы, отслеживая сроки прохождения техосмотра, выполняя текущий ремонт. Фишек может быть много – вплоть до оплаты топлива или предоставление скидки на нее.

В свою очередь, банк, выдающий кредит, обеспечивает лишь финансирование покупки и никаких дополнительных обязательств на себя не взваливает.

А вот если вдруг что-то пойдет не так и по какой-то причине у клиента потребуется изъять имеющуюся у него технику, проще будет сделать это с той, которая находится в лизинге. Вовсе необязательно это должно быть связано с каким-либо криминалом – достаточно нескольких просрочек по платежам. Лизинговая компания в этом случае имеет право во внесудебном порядке расторгнуть договор и изъять транспортное средство. А вот кредитную технику можно изъять только по решению суда.

Нельзя исключать и вариант, при котором лизинговая компания может по каким-либо причинам прекратить свое существование, и тогда все платежи попросту сгорят, а техника так и останется в чужой собственности.

Подводя итог, напрашивается определенный вывод, но дать однозначный ответ, что лучше или выгоднее, очень сложно. Если смотреть по количеству рассмотренных преимуществ, лизинг окажется впереди. Но у него есть несколько существенных недостатков, которые могут стать камнем преткновения для агрария. Объективная же истина кроется в необходимости индивидуального подхода и в том, что нужно тщательно взвешивать все, даже самые мелкие нюансы и не забывать смотреть на перспективу, решая текущие задачи.

Комментарий

Виталий Карабабаян, руководитель по малому и среднему бизнесу БГ «Волгоградская 5» ПАО Совкомбанк

Многие сравнивают два этих продукта по величине процентной ставки и размеру ежемесячного платежа, но такой анализ не даст полной картины по стоимости и общим затратам на приобретение сельхозтехники или оборудования. На первый взгляд может показаться, что кредит выгоднее, т.к. ежемесячный платеж по нему, как правило, ниже, чем по лизингу. Но если взять во внимание тот факт, что при лизинге организация может получить налоговые льготы, то картина может получиться противоположной. Так, лизинг способен значительно сократить налог на прибыль организации за счет ускоренной амортизации предмета лизинга и возможности отнести все лизинговые платежи в затраты предприятия. Так же за счет ускоренной амортизации значительно уменьшается размер имущественного налога. И это еще не все: при использовании финансовой аренды возмещение НДС производится со всей стоимости лизинговых платежей, а они всегда выше, чем стоимость самого предмета лизинга.

Так, лизинг способен значительно сократить налог на прибыль организации за счет ускоренной амортизации предмета лизинга и возможности отнести все лизинговые платежи в затраты предприятия. Так же за счет ускоренной амортизации значительно уменьшается размер имущественного налога. И это еще не все: при использовании финансовой аренды возмещение НДС производится со всей стоимости лизинговых платежей, а они всегда выше, чем стоимость самого предмета лизинга.

Все вышеизложенные факторы делают лизинг более привлекательным продуктом, чем кредит. Но здесь не нужно забывать, что многие предприятия находятся на специальном налоговом режиме, при котором все налоговые льготы, имеющиеся в лизинге, уже не будут иметь весомого аргумента. Так что выбор в любом случае остается за самим предприятием, и каждый такой случай необходимо рассматривать в отдельности.

Лизинг vs Кредит vs Наличные

При возникновении потребности в покупке автотранспорта многие компании выбирают между лизинговым финансированием, кредитованием и покупкой за наличные. Бывает непросто оценить все «за» и «против», поэтому мы решили привести наглядное сравнение всех аспектов, влияющих на выбор способа покупки техники.

Бывает непросто оценить все «за» и «против», поэтому мы решили привести наглядное сравнение всех аспектов, влияющих на выбор способа покупки техники.

| Лизинг | Кредит | Наличные | |

| Срок договора | до 60 мес. | до 36 мес. | —— |

| Залог | Не требуется | Требуется | —— |

| Удорожание | 0-15% | 10-30% | 0% |

| Возмещение НДС | Со всей суммы лизинговых платежей (в т.ч. аванса) | Только от первоначальной стоимости имущества | Только от первоначальной стоимости имущества |

| Налог на имущество | За счет Лизингодателя | За свой счет | За свой счет |

| Платежи, относящиеся на себестоимость экономия на налоге на прибыль | Лизинговые платежи относятся на себестоимость в полном объеме | Относится только начисленная амортизация | Относится только начисленная амортизация |

| Отражение в балансе | Кредиторская задолженность не увеличивается | Значительно возрастает кредиторская задолженность | Кредиторская задолженность не увеличивается |

| Сроки проведения сделки | 5-10 дней | 10-20 дней | 2-3 дня |

| Покупка автотранспорта | Ведение переговоров и заключение договора купли-продажи силами Лизингодателя | Своими силами | Своими силами |

Если Вы хотите оперативно получить в пользование нужный транспорт или технику на выгодных условиях, не отвлекая больших средств из оборота компании, лизинг – это оптимальный выбор!

Банкиры назвали отличия лизинга от кредита

Кредит – это только деньги, за которые еще нужно купить автомобиль, а лизинг – это автомобиль, который уже готов к использованию.

На таком простом примере банкиры объяснили разницу между двумя видами финансовых услуг во время круглого стола «Нужен ли в Украине лизинг для населения?», организованного онлайн «Финансовым клубом».

«Если сравнивать с кредитами, то по лизингу меньше и количество документов, и срок принятия решений», – рассказала и.о. директора департамента лизинга Кредобанка Валентина Марченкова.

Банки, несмотря на все ограничения НБУ, чувствуют себя более защищенными при лизинге, чем кредитовании. «При принятии решения банки имеют большую лояльность к финансовому лизингу по сравнению с кредитом, считают такую сделку менее рисковой, поскольку это наше имущество, мы являемся его владельцами до последнего платежа», – отметила она.

При этом всеми вопросами: урегулированием штрафных санкций, регистрацией и т.д. – в лизинге занимается лизингодатель, а при кредитовании – заемщик.

«В лизинге клиент получает предмет, предназначенный для использования, а не деньги, которые дальше нужно потратить и еще выполнить целый ряд различных действий, чтобы этим транспортным средством можно было пользоваться: зарегистрировать, застраховать», – сказал начальник управления финансового лизинга ПУМБ Владимир Руденко.

По его словам, автомобиль, застрахованный физлицом самостоятельно, не будет иметь той страховой защиты, которую имеет банк или другой лизингодатель.

«Мы, как банк, являемся корпоративным партнером страховой компании. И потерять клиента на одну-две машины – это не очень страшно, а потерять клиента на 500 машин, то страховая подумает перед тем, как отказать в возмещении. Мы этот тезис ретранслируем клиенту», – подчеркнул Владимир Руденко.

Автомобиль, купленный в кредит, становится собственностью заемщика, хотя и может быть в залоге банка, а при лизинге клиент фактически является «арендатором», что сдерживает потенциальных клиентов лизинга.

«Психологический барьер заложен в менталитете. Мы находимся на том уровне развития, когда для нас владеть – это абсолют, это желательно, это догма. Европа уже давно отошла от владения, поняла пользу пользования. В Украине ты ездишь на автомобиле, в техпаспорте записана лизинговая компания, и разве тебе приятно? Автомобиль приобрел, но даже не можешь показать родственникам, что ты есть в техпаспорте», – пояснила генеральный директор Ассоциации лизингодателей Украины Марина Масич.

Европа уже давно отошла от владения, поняла пользу пользования. В Украине ты ездишь на автомобиле, в техпаспорте записана лизинговая компания, и разве тебе приятно? Автомобиль приобрел, но даже не можешь показать родственникам, что ты есть в техпаспорте», – пояснила генеральный директор Ассоциации лизингодателей Украины Марина Масич.

Люди могут бояться, что они платят за автомобиль, а затем возникнут неплатежи, и у них сразу же силой отберут автомобиль. «Поэтому психологически человеку легче, когда он собственник. И даже если кредит ему менее выгоден по каким-то соображениям – первоначальный взнос, страхование, регистрация, большие процентные платежи, но человек на это идет, потому что в техпаспорте написано «Иванов Иван Иванович» как владелец. А в лизинге ты остаешься пользователем до последнего платежа, а это может быть год – три – пять. И ты станешь владельцем, только если добросовестно выполняешь условия договора. А это людей сдерживает», – отметила Марина Масич.

Лизинг и кредит

Что такое покупка в лизинг?

Лизинг это долгосрочная аренда имущества (оборудования, автомобилей) с правом последующего его выкупа по остаточной стоимости. Лизинг сочетает в себе преимущества долгосрочной аренды и кредита одновременно, позволяя бизнесу не нести особой финансовой нагрузки.

Зачем приобретать оборудование в лизинг?

Лизинг это отличный финансовый инструмент, если у вас не так много собственных средств. Для начинающих предпринимателей, которые планируют открыть свое дело, будет очень сложно получить кредит, при этом, не располагая какой-либо материальной базой в качестве обеспечительного залога или иных гарантий для банка. Лизинг так же выгоден и для компаний, которые давно работают на рынке автосервисных услуг, шиномонтажа и технического осмотра, так как:

- Вся сумма НДС по договору подлежит зачету

- Снижается налогооблагаемая база в связи с тем, что снижается налог на прибыль из-за платежей по лизингу.

- Ускоренная амортизация объекта лизинга снижает налог на имущество в несколько раз, либо полученные активы и вовсе не числятся у лизингополучателя на балансе.

Как приобрести оборудование в лизинг?

Шаг 1

Вы обращаетесь к нам. Мы подбираем все необходимое оборудование и высылаем Вам коммерческое предложение.

Шаг 2

Вы обращаетесь в любую удобную Вам лизинговую компанию и на основе нашего предложения отправляете запрос на лизинг оборудования.

Шаг 3

В случае возможности предоставления лизинга, Вы высылаете перечень документов который запрашивает лизинговая компания.

Шаг 4

Заключается договор, вносится аванс. Лизинговая компания преобретает у нас оборудование и передает его Вам в пользование.

Шаг 5

Вы платите лизинговые платежи согласно установленного графика. По завершении договора лизинга имущество переходит в Вашу собственность.

В какие компании я могу обратиться?

АО «ГАРО-Трейд» сотрудничает с любыми лизинговыми компаниями – мы проходим всесторонние проверки и предоставляем всю необходимую документацию в срок. Тем не менее, наиболее часто наши клиенты обращаются в нижеследующие компании:

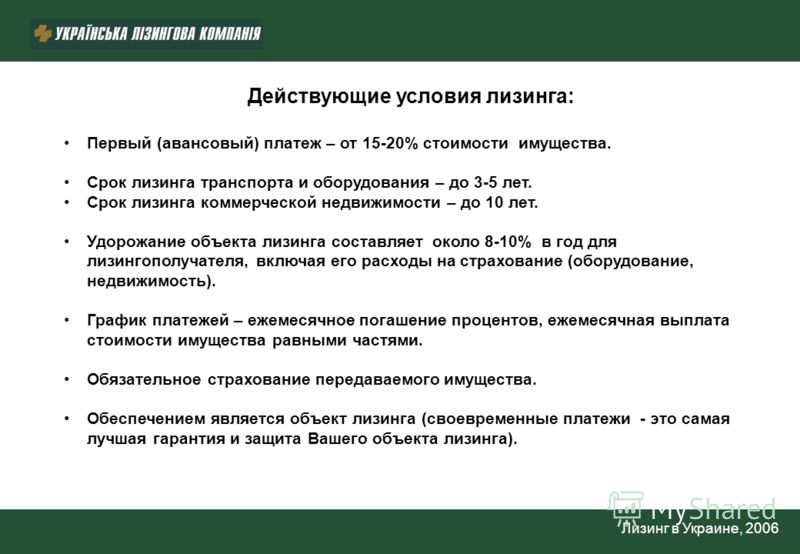

На какой срок я могу заключить договор лизинга и какие будут условия?

Лизинг, как правило, подразумевает договор продолжительностью от 6 месяцев до 5 лет. Размер и наличие аванса, и иные условия финансирования зависят от итоговой стоимости оборудования, выбранной лизинговой компании и их финансового продукта.

Чтобы оформить покупку оборудования в лизинг, обратитесь к нашим специалистам, написав на почту [email protected] или [email protected], либо позвонив на наш единый номер 8 (800) 350-53-53 (звонок бесплатный).

Условия покупки

Кредит

Компанией «СТ Нижегородец» разработана комплексная программа по обслуживанию клиентов, включающая содействие в страховании, кредитовании и лизинге при покупке коммерческого транспорта. Приобретая микроавтобус, грузовой автомобиль или спецавтомобиль, покупатель, являющийся физическим или юридическим лицом, может воспользоваться услугами наших финансовых партнеров и при содействии кредитного эксперта выбрать наиболее подходящий вариант.

Способы оформления заявки

Для оформления автотранспорта в кредит необходимо заполнить форму заявки на сайте.

В течение 1–3 часов с момента ее отправки Вам перезвонит менеджер, который подберет наиболее выгодную кредитную программу и предоставит информацию об условиях сотрудничества.

При приобретении автомобиля в кредит Вы можете выбрать банк, с которым вам будет удобнее работать

Банки-партнеры:

|

ЗАО «ВТБ 24» 603005, Н.Новгород, ул. Минина, д. 8а. Телефон: +7 (831) 419-98-48, 419-90-68 vtb24.ru |

ООО «Русфинанс Банк» 603003, Н.Новгород, ул. Варварская, д. 44. Телефон: +7 (831) 430-24-14, 430-31-48 rusfinancebank.ru |

||

|

«Сбербанк РФ» 603005, Н.Новгород, ул. Октябрьская, д. 35. Телефон: 8 800 555-555-0 sberbank.ru |

ЗАО «Кредит Европа Банк 603000, Нижний Новгород, ул. Максима Горького, д. 117 Телефон:+7 (831) 220-06-20 Для частных лиц Центр клиентской поддержки: Телефон в Москве: +7 (495) 775-775-7 Для звонков по России: 8 800 700-775-7 Для компании Телефон: +7 (495) 725-40- 40 (Центральный офис) crediteurope.ru |

Лизинг

Для того чтобы сделать приобретение автомобиля для вас наиболее простым и доступным, мы предлагаем воспользоваться услугой «Лизинг коммерческих автомобилей», которая позволяет нашим клиентам купить автомобиль на выгодных и прозрачных условиях без крупных единовременных затрат.

Способы оформления заявки

Для оформления автотранспорта в лизинг необходимо заполнить форму заявки на сайте.

В течение 1–3 часов с момента ее отправки вам перезвонит менеджер, который подберет наиболее выгодную лизинговую программу и предоставит информацию об условиях сотрудничества.

При приобретении автомобиля в лизинг вы можете выбрать лизинговую компанию или банк, с которыми вам будет удобнее работать.

Лизинговые компании

|

«ИВЕКО Капитал» |

Iveco Capital является основным лизинговым партнером компании СТ Нижегородец по приобретению автомобилей на базе Iveco DaIly. В течение более 20 лет Iveco Capital поддерживает продажу автомобилей Iveco, финансируя приобретение коммерческих автомобилей всего модельного ряда, оказывая финансовые услуги, индивидуально разработанные для каждого покупателя. Iveco Capital ведет свою деятельность в 14 странах, оказывая поддержку клиентам Iveco на всех основных рынках Европы. Компания предоставляет целый ряд гибких финансовых продуктов и услуг, отвечающих индивидуальным требованиям клиентов и помогающих им получить максимальную выгоду от их парка коммерческих автомобилей. Обратившись в Iveco Capital, вы сможете быстро и с легкостью заключить лизинговый договор на покупку автомобиля на выгодных для вас условиях. Для получения более подробной информации о финансовых продуктах и индивидуальных финансовых решениях обратитесь к специалистам Iveco Capital. |

|

«Элемент Лизинг» |

Компания «Элемент Лизинг» — один из лидеров инновационного лизингового рынка в сегменте небольших лизинговых контрактов. Быстрая обработка данных, моментальное принятие решения. Элемент лизинг — лизинг может быть простым. Компания существует с 2004 года, вошла в ТОП-20 крупнейших лизинговых компаний России и прочно занимает лидирующие позиции в Нижегородской области и других регионах. |

|

«Каркаде-Лизинг» |

Лизинговая компания CARCADE: —Оперативно предоставляет своим клиентам в лизинг транспортные средства — от легковых автомобилей до грузовиков и специализированной техники; —Предлагает широкий спектр лизинговых программ и комфортный сервис. |

|

SOLLERS-FINANCE |

SOLLERS-FINANCE — это лизинговая компания, дочерняя структура Совкомбанка и ОАО «СОЛЛЕРС» — одного из крупнейших российских производителей автомобилей, двигателей и автокомпонентов. SOLLERS-FINANCE финансирует приобретение любых автомобилей по вашему желанию во всех регионах России. В 2010 году компания SOLLERS-FINANCE была награждена Рейтинговым Агентством «Эксперт» почетным дипломом «Самая быстрорастущая лизинговая компания России — 2010». |

|

ОАО «ВЭБ-лизинг» |

ОАО «ВЭБ-лизинг» — крупнейшая универсальная лизинговая компания России, оказывающая услуги лизинга легкового и грузового автомобильного транспорта, спецтехники и производственно-технологического оборудования. Компания была создана в 2003 году, с 2008 года входит в группу «Внешэкономбанка». К настоящему моменту ОАО «ВЭБ-лизинг» занимает порядка четверти лизингового рынка Российской Федерации. Основная цель деятельности компании «ВЭБ-лизинг» — содействие развитию российской экономики путем использования преимуществ механизма лизинга. |

Документы

Заявка на консультацию

Пожалуйста заполните обязательные поля.

Ошибка отправки формы. Попробуйте еще раз.

Спасибо, ждите звонка.

Специалист по кредитованию и страхованию

Назад к спискули аренда автомобиля строит кредит?

Нет недостатка в выборе, когда вы решаете, что водить. И как только вы выбрали автомобиль, остается вопрос, финансировать его или сдавать в аренду. Если вас беспокоит, как это решение повлияет на ваш кредитный отчет и баллы, будьте уверены — их влияние одинаково. Это означает, что аренда автомобиля может помочь вам построить свою кредитную историю так же, как и кредит.

Тем не менее, если у вас плохая кредитная история, вам может быть сложно получить разрешение на аренду автомобиля.Прочтите, прежде чем подавать заявку на договор аренды.

Как аренда автомобиля может помочь вам увеличить кредит

Когда вы арендуете автомобиль, у вас будут фиксированные ежемесячные платежи на весь срок действия договора аренды. Как и в случае с автокредитом, кредитор будет сообщать о ваших ежемесячных платежах агентствам кредитной информации, и этот счет будет отображаться в вашем кредитном отчете как счет в рассрочку.

Пока ваша лизинговая компания отчитывается перед всеми тремя кредитными бюро — Experian, Equifax и TransUnion — и все ваши платежи производятся своевременно, аренда автомобиля, безусловно, может помочь в построении вашей кредитной истории.

Это также может повредить вашему кредиту, если вы пропустите платеж в течение 30 дней или дольше, или если вы полностью нарушите договор аренды. Как и в случае с автокредитом, важно иметь хорошие кредитные привычки, включая своевременные платежи.

Можно ли сдать машину в аренду с плохой кредитной историей?

Автомобильные лизинговые компании обычно ищут потребителей с хорошей или лучшей кредитной историей, поэтому будет сложно арендовать автомобиль с плохой кредитной историей. Как правило, у вас будет больше шансов получить автокредит, хотя и с высокой процентной ставкой.

Если вы твердо настроены на лизинг, а не на покупку, вот несколько вещей, которые вы могли бы сделать, чтобы потенциально повысить свои шансы на одобрение:

- Сделайте первоначальный взнос. Если вы пытаетесь компенсировать низкий кредитный рейтинг, большой первоначальный взнос по аренде может показать, что вы серьезно относитесь к соблюдению условий соглашения. Предоплата также снижает риск, который берет на себя кредитор, делая договоренность более привлекательной.

- Рассмотрим соавтора. Если вы не можете получить одобрение самостоятельно и у вас недостаточно денег для первоначального взноса, подумайте о том, чтобы попросить члена семьи подписать с вами договор аренды. Подписываясь, они соглашаются производить платежи, если вы не можете, но вы должны быть уверены, что до этого никогда не доходит, чтобы сохранить свой кредит и личные отношения.

- Повысьте соотношение долга к доходу. Отношение вашего долга к доходу (DTI), которое представляет собой процент от вашего ежемесячного валового дохода, который идет на ваши ежемесячные долговые обязательства, является важным аспектом, который учитывают лизинговые компании.Выплатив другие долги и сократив DTI, вы высвободите больший денежный поток, что упростит ежемесячные платежи по аренде.

На что следует обратить внимание при аренде автомобиля

Хотя влияние покупки или лизинга автомобиля на ваш кредитный рейтинг одинаково, есть еще многое, что нужно учесть, прежде чем принимать решение:

Право собственности

В отличие от традиционного автомобиля кредит, окончание срока платежа по лизингу не означает, что вы перейдете в собственность автомобиля; вам придется вернуть его в автосалон.У вас может быть возможность оставить машину себе, но в конечном итоге вы можете заплатить больше, чем если бы вы купили ее с самого начала.

Если вы не купите следующий автомобиль сразу, все ваши возможности после возврата аренды повлекут за собой увеличение количества ежемесячных платежей. Когда вы финансируете вместо лизинга, машина становится вашей в конце периода оплаты. Деньги, которые вы вложили в оплату автомобиля, можно затем использовать для других целей, например, для погашения других долгов, оплаты счетов или создания сберегательного счета.

Расходы

Аренда автомобиля может принести вам меньшую ежемесячную плату, чем покупка автомобиля. Если вам нужен более низкий ежемесячный платеж за новенький автомобиль, лизинг может быть более разумным вариантом, особенно если он высвобождает деньги, которые вы затем можете потратить на другие долги.

Однако по окончании срока аренды имейте в виду, что в конце срока аренды вы можете столкнуться с дополнительными расходами, такими как плата за пробег или плата за покрытие износа транспортного средства (включая любые вмятины, вмятины, царапины и трещины на лобовом стекле). ).Кроме того, в течение срока аренды вы можете нести ответственность за все расходы на обслуживание, налоги и так далее.

Ограничения на использование

Даже если вы технически не владеете профинансированным автомобилем, пока не выплатите ссуду, вы все равно можете вносить в него изменения и использовать по своему усмотрению. А так как вы не вернете его в автосалон, вам нужно только беспокоиться об износе в отношении того, как это повлияет на состояние автомобиля и его стоимость при перепродаже.

Однако с договорами аренды ваше соглашение будет длинным и сложным, и вы столкнетесь с рядом ограничений и ограничений, которые могут стоить вам, если вы не будете осторожны.Например, вам может быть прямо запрещено вносить какие-либо изменения в автомобиль, даже если это просто тонировка окон. Представительство, скорее всего, будет ожидать, что автомобиль будет возвращен в основном в «состоянии выставочного зала», и в противном случае может взиматься плата.

Вам также, вероятно, придется иметь дело с ограничениями по пробегу, а это значит, что вам нужно помнить о том, как вы используете свой автомобиль. Если вы превысите свой лимит миль, с вас будет взиматься плата в зависимости от вашего превышения.

Альтернативы лизингу автомобиля

Если у вас плохая кредитная история и вы не можете претендовать на аренду, вы все равно можете претендовать на получение автокредита.Некоторые кредиторы специализируются на работе с людьми с плохой кредитной историей, и, хотя ссуды дороги с точки зрения процентных сборов, это может быть вашим лучшим вариантом вернуться в дорогу.

Другие варианты включают:

- Передача аренды : Передача аренды позволяет вам взять на себя чей-либо существующий договор аренды вместо заключения нового договора аренды. Лизинговые компании проводят проверку кредитоспособности перед утверждением перевода, но кредитные требования могут быть не такими строгими.

- Услуги каршеринга : Если вы не часто водите машину, вы можете воспользоваться услугами каршеринга, которые позволяют арендовать автомобили на почасовой основе. Опять же, вы не можете избежать проверки кредитоспособности с этой опцией, но вы, вероятно, не столкнетесь с жесткими критериями одобрения.

- Услуги по подписке на автомобили : Как и услуги по совместному использованию автомобилей, услуги по подписке на автомобили позволяют платить за аренду автомобиля. Разница в том, что при этой опции нет определенного срока аренды.Вы внесете предоплату, чтобы получить доступ к транспортному средству, а затем платить ежемесячную плату, пока не вернете его. Скорее всего, вы пройдете проверку кредитоспособности, и есть требования к доходу и водительским правам, но это может быть проще, чем получить одобрение на аренду.

Работа над повышением кредитоспособности для следующей аренды

Если у вас есть время, прежде чем вам понадобится новая машина, или вы просто хотите повысить свои шансы на получение разрешения на аренду в будущем, примите некоторые меры для улучшения своего кредитного рейтинга .

Начните с регулярного мониторинга своего кредитного рейтинга, чтобы понять, где он находится, и получать обновления о новых учетных записях и запросах. Кроме того, проверьте свой кредитный отчет и найдите области, которые необходимо решить.

Например, важно не упустить просроченные платежи, погасить задолженность по кредитной карте и избежать ненужных заявок на получение кредита. Кроме того, подумайте о том, чтобы попросить близкого человека добавить вас в качестве авторизованного пользователя в свою учетную запись кредитной карты, если она имеет положительную историю.

По мере того, как вы предпринимаете шаги для улучшения своей кредитной истории, вы сможете значительно улучшить свое положение и получить разрешение на аренду автомобиля в следующий раз, когда вы будете искать новую машину.

Когда аренда автомобиля лучше, чем покупка

Выбор того, брать ли новый автомобиль в аренду вместо покупки, во многом зависит от приоритетов. Для некоторых водителей аренда или покупка — это исключительно вопрос долларов и центов. Для других это больше связано с формированием эмоциональной связи с автомобилем. Прежде чем выбрать путь, по которому идти, важно понять основные различия.

Покупка и аренда автомобиля

Когда вы арендуете автомобиль, вы в основном арендуете его у дилера на определенный период времени.Обычно это 36 или 48 месяцев. По истечении срока аренды у вас есть возможность вернуть автомобиль дилеру или приобрести его за заранее определенную сумму, которая определена в договоре аренды.

Это сильно отличается от покупки машины. Покупка сразу означает, что вы владеете им после выплаты ссуды.

Ключевые выводы

- Ежемесячные платежи по лизингу обычно ниже, чем по ссуде.

- Вы не увеличиваете долю в транспортном средстве с помощью этих выплат.

- Вы можете купить автомобиль в конце срока аренды по заранее оговоренной цене.

Арендные платежи

Арендные платежи обычно ниже, чем ежемесячные платежи по кредиту на новый автомобиль.

Ежемесячные платежи по автокредиту рассчитываются на основе продажной цены, процентной ставки и количества месяцев, которые потребуются для погашения ссуды.

Арендные платежи зависят от таких факторов, как:

- Цена продажи: Это оговаривается с дилером, как при покупке автомобиля.

- Срок аренды: Это количество месяцев, на которое вы соглашаетесь сдавать автомобиль в аренду.

- Ожидаемый пробег: В договоре аренды устанавливается определенное максимальное количество миль, которое вы можете проезжать на автомобиле каждый год. Большинство договоров аренды предусматривают ежегодный отвод на 10 000 миль. Ежемесячный платеж немного увеличится, если вы выберете более высокий годовой пробег. Если вы превысите ограничение по пробегу, указанное в контракте, вы будете должны дилеру наличные деньги за каждую лишнюю милю в конце срока аренды.

- Остаточная стоимость: Это стоимость автомобиля в конце срока аренды с учетом амортизации.Если вы решите приобрести автомобиль по истечении срока аренды, вы заплатите именно эту сумму.

- Арендная плата. Этот сбор указан в долларах, а не в процентах, но он эквивалентен процентному платежу.

- Налоги и сборы: они добавляются к договору аренды и влияют на ежемесячную стоимость.

Некоторые дилеры или производители, которых они представляют, требуют внесения первоначального взноса за аренду. Чем больше вы положите, тем ниже будет размер арендной платы.

Имейте в виду, что может не иметь смысла вкладывать слишком много денег в автомобиль, который вы в конечном итоге вернете дилеру.Если вы совершенно уверены, что собираетесь купить его по истечении срока аренды, тогда это снизит стоимость.

Преимущества и недостатки лизинга

Главный недостаток лизинга заключается в том, что вы не приобретаете никакой доли в транспортном средстве. Это немного похоже на аренду квартиры. Вы вносите ежемесячные платежи, но не имеете права собственности на недвижимость после истечения срока аренды.

В этом случае это означает, что вы не можете продать автомобиль или обменять его, чтобы снизить стоимость вашего следующего автомобиля.

Однако у лизинга есть и преимущества. Они включают:

Меньшие ежемесячные платежи

Если вас беспокоят ежемесячные расходы, аренда немного облегчит бремя. Как правило, ежемесячный платеж значительно меньше, чем при автокредите. Некоторые люди даже выбирают более роскошный автомобиль, чем они могли себе позволить.

Убедитесь, что ваша страховка покрывает любые расходы, которые могут все еще причитаться, даже если автомобиль будет подсчитан до истечения срока аренды.

Новый автомобиль каждые несколько лет

Для многих людей нет ничего лучше, чем уехать в совершенно новой поездке. Если вы один из них, возможно, вам лучше подойдет аренда. Когда срок аренды истечет через несколько лет, вы сможете вернуть его и получить следующую новую машину.

Беспроблемное обслуживание

На многие новые автомобили предоставляется гарантия не менее трех лет. Поэтому, когда вы берете трехлетнюю аренду, большая часть ремонта должна покрываться. Договоры аренды в значительной степени исключают опасность значительных непредвиденных расходов.

Нет проблем с перепродажей

Вы тот человек, который ненавидит торговаться? Если да, то вам, вероятно, не нравится идея продавать подержанный автомобиль автосалону или частному покупателю. При аренде вы просто возвращаете машину. Единственное, о чем вам нужно беспокоиться, — это уплате любых сборов по окончании аренды, в том числе сборов за ненормальный износ или дополнительный пробег транспортного средства.

Увеличение налоговых вычетов

Если вы используете свой автомобиль в коммерческих целях, аренда часто дает вам больше налоговых списаний, чем ссуду.Это потому, что IRS позволяет вычитать как амортизационные, так и финансовые затраты, которые являются частью каждого ежемесячного платежа. Если вы арендуете роскошный автомобиль, сумма, которую вы можете списать, может быть ограничена.

Долгосрочные вопросы

Если вы думаете о долгосрочных финансовых последствиях, аренда выглядит менее привлекательной. Поскольку вы не создаете собственный капитал и должны платить определенные сборы, которые не связаны с ссудой, включая комиссию за приобретение (также называемую комиссией за начало аренды), эксперты говорят, что обычно дешевле в целом купить автомобиль и удержать его. как можно дольше.

Аренда также обеспечивает меньшую гибкость, чем покупка. Контракт запрещает любую настройку. Фактически, финансовая компания может потребовать от вас отменить любые изменения перед ее возвратом, что может быть как проблемой, так и дополнительными расходами.

Кроме того, если автомобиль попал в аварию до окончания срока аренды, вы можете нести ответственность за некоторые расходы, не покрываемые страховкой автомобиля, за исключением случаев, когда в лизинг входит страхование пробоев автомобиля. Этот вид страхования покрывает любые расходы, которые могут потребоваться до истечения срока аренды, даже если автомобиль сломан.

Если вы решите, что получение ссуды предпочтительнее лизинга автомобиля, то стоит воспользоваться калькулятором автокредитования, чтобы определить, какой срок ссуды и процентная ставка лучше всего подходят для ваших нужд.

Лучше лизинг или покупка автомобиля за мой кредит

Что лучше: лизинг или покупка автомобиля? Как это повлияет на мой кредитный рейтинг?

Кажется, это продолжающиеся дебаты и обычное обсуждение, когда кто-то узнает, что я профессиональный финансовый коуч и консультант по бюджету.Кажется, что большинство людей действительно считают, что аренда автомобиля — лучший вариант.

Вот недавнее электронное письмо, которое я получил от Мишель и нашего обсуждения по электронной почте:

«Я хотела задать вам вопрос, подтверждающий то, что наш друг сказал моему мужу. Мой муж хочет либо арендовать новую машину, либо профинансировать подержанную машину. У нас есть друг, который занимается арендой автомобилей и занимается всеми документами и деталями (как брокер). Он сказал, что когда дилер подтягивает кредитный рейтинг, это повлияет на его рейтинг на 5-10 пунктов.Это верно? Мы уже вытащили один отчет и одну оценку. Я очень ценю ваше время. Спасибо.»

«Да, оценка немного снизится, когда будет получен« жесткий »кредит, например, автокредит. Если вы ищете машину, сделайте это в течение недели или 10 дней. Таким образом, ваш кредитный рейтинг будет отмечен только один раз при серьезном запросе кредита. (Неважно, пойдете ли вы в 5 или 6 мест). Это часть программирования, связанного с кредитными рейтингами, и если вы делаете это в кластере, это считается одним движением.Если вы затянете поиск, это действительно может повлиять на ваш кредитный рейтинг.

Также ваш кредитный рейтинг будет немного отличаться, даже если вы делаете покупки для того же типа ссуды. Это потому, что любая компания, предоставляющая вам кредит, может иметь разные переменные, которые они ищут. Это часть программирования.

Я знаю, что аренда автомобиля может быть заманчивой (низкие ежемесячные платежи), но покупка — лучший выбор в долгосрочной перспективе. К недостаткам лизинга можно отнести ежегодный лимит на количество миль, а окончательный выкуп может быть не самыми выгодными условиями.”

«Большое спасибо за совет. Раньше мы никогда не сдавали в аренду. Мой муж не любит, его рабочие машины / фургоны всегда покупаются или финансируются. Это может быть дороже, но плата за профинансированный минивэн [у Мишель большая семья и ей нужен 8-местный автомобиль] очень высоки, даже за подержанный. Мы меняем старые автомобили в течение многих лет, и на данный момент мы хотим, чтобы что-то помогло нам выжить в долгосрочной перспективе.

Считаете ли вы, что в конечном итоге все же лучше финансировать, чем сдавать в аренду с выкупом? Мы были бы не против более дешевой машины, просто не уверены, что есть достаточно вариантов.”

«Я твердо верю, что лизинг — не лучший выбор. По сути, если вы арендуете, вы всегда будете платить ежемесячный арендный платеж и никогда не будете отказываться от этого ежемесячного обязательства. В конце срока аренды у вас даже не будет транспортного средства, и если вы решите приобрести его, цена, скорее всего, будет не очень выгодной. Честно говоря, наибольшее влияние на мою точку зрения оказало чтение книги Томаса Дж. «Миллионер по соседству: удивительные секреты богатства Америки».Стэнли . В книге много говорится о том, сколько эти миллионеры потратили на анализ стоимости владения автомобилем. Они никогда не покупали новые и не рассматривали возможность аренды. Кроме того, вас могут заинтересовать мысли другого финансового блоггера по этому поводу. Трент из Simple Dollar написал «Три ситуации, в которых аренда автомобиля может иметь смысл».

Что вы выбрали? Лизинг был для вас хорошим опытом? Было ли финансирование подержанной машины хорошим или плохим опытом?

Почему вы (почти) никогда не должны сдавать машину в аренду

Мы делаем выбор каждый день, исходя из личных предпочтений: кофе или чай, боксеры или трусы и т. Д.

Однако некоторые финансовые решения не столь однозначны. В конце концов, мы не можем принимать решения о расходах только на основе предпочтений. Если бы мы это сделали, мы все могли бы какое-то время жить в роскоши, прежде чем обанкротиться.

Очевидный, часто неправильно понимаемый пример — покупка автомобиля в сравнении с лизингом. Решение о покупке или аренде автомобиля кажется предпочтительным: вы всегда предпочитаете водить новую машину за относительно низкую ежемесячную плату или полностью финансируете машину, которая когда-нибудь будет у вас?

Конечно, мы должны напомнить вам, что с финансовой точки зрения лучший способ купить автомобиль — это заплатить наличными за что-то подержанное, чтобы избежать уплаты процентов и амортизации вне партии.

Тем не менее, многие люди не в состоянии платить за свои машины наличными, и автокредиты — единственный способ, которым они могут себе это позволить. Аренда, напротив, позволяет вам управлять автомобилем в течение фиксированного периода времени (часто три года), делая ежемесячные платежи до истечения срока аренды.

Связано: Калькулятор покупки и аренды

Почему аренда так привлекательна?

«Вероятно, главное преимущество лизинга — это более низкая плата», — говорит Джерри Лав, член Национальной комиссии по финансовой грамотности CPA.«Если вы планируете хранить машину всего несколько лет — скажем, максимум три года — то лизинг позволяет вам платить меньшую сумму, и вам не нужно беспокоиться о стоимости обмена».

Последнее обстоятельство важно, потому что новые автомобили обесцениваются в тот момент, когда вы их выезжаете со стоянки. И если аренда позволяет вам получать новую машину каждые несколько лет, те, кто покупает новую машину, скорее всего, будут удерживать ее гораздо дольше, ее стоимость будет падать с каждым годом, пока не наступит время обмена.

«Первоначальная стоимость покупки выше лизинга; это включает как первоначальный взнос, так и более высокий ежемесячный платеж », — говорит Эллисон Баумейстер, член Техасского общества сертифицированных бухгалтеров.

Для человека с ограниченным бюджетом легко понять, почему аренда так соблазнительна: вы получаете новый автомобиль и ежемесячный платеж меньше, чем автокредит.

Но аренда — это замаскированный дьявол.

Во-первых, в договорах аренды есть ограничения по пробегу, при которых вы будете наказаны, если превысите установленную сумму; Эти штрафы могут варьироваться от пяти до 20 центов за милю. Важно заранее определить, как вы будете использовать автомобиль (для поездок на короткие или дальние расстояния) и каковы эти ограничения по пробегу.Ограничение в 40 000 миль даст вам больше места для маневра, чем 30 000, но вы заплатите дополнительно заранее.

Более того, аренда допускает нормальный износ автомобиля, но «если дилерский центр сочтет, что… автомобиль имеет износ выше [нормального] в конце срока аренды, они могут взимать дополнительную плату», — говорит Лав. Вы можете лучше понять, что такое «нормальный износ», опросив автосалон и изучив условия аренды.

Почему покупать лучше?

Лав отмечает, что если дилерский центр предлагает финансирование в размере 0%, и вы планируете водить машину в течение длительного времени, покупка — лучший вариант.Если условия финансирования выше, «часто кредитные союзы будут иметь более выгодную ставку. И если у вас есть налаженные банковские отношения, вам обязательно нужно уточнить у них курс ».

По теме: Случай для местных банков и кредитных союзов

Другой член Комиссии по финансовой грамотности, Клэр Левисон, отмечает, что платежи за машину в конечном итоге прекратятся, в то время как арендные платежи не начнутся, пока вы не сдадите машину. «С покупкой вы в конечном итоге оплатите автомобиль и больше не будете платить за ежемесячный платеж.”

Тем не менее, «Когда вы арендуете автомобиль, вы вносите платежи в течение определенного периода времени, а затем в конце срока вам нечего предъявлять за свои деньги», — говорит Баумейстер. «Вам ничего не принадлежит. Однако, когда вы покупаете машину, по истечении срока вы становитесь ее владельцем. Вы можете оставить эту машину себе на неопределенный срок или продать ее по цене ».

По теме: Автофинансирование для умных людей: советы по экономии на автокредите

Пример: покупка или аренда на шесть лет

Некоторым людям нужно видеть цифры, поэтому мы долго и упорно искали сделку по аренде, которая, казалось бы, лучше покупки.

Мы обнаружили предложение по аренде Honda Accord Sedan 2014 года выпуска на сайте Edmunds.com (вы можете найти похожие предложения здесь). После снижения на 1999 долларов арендные платежи составляют всего 199 долларов в месяц при аренде на 36 месяцев и 36000 миль. Общая стоимость за три года составляет 9 163 долларов. Предположим, вы снова заключили аналогичный договор аренды еще на три года. Ваши общие затраты составят 18 326 долларов, или 3054 доллара в год в течение шести лет.

По данным службы ценообразования автомобилей TrueCar, целевая цена того же автомобиля составляла 20 840 долларов.com. Если вы вложите те же 1999 долларов и профинансируете машину на 48 месяцев под 2,5%, ваш ежемесячный платеж составит 412,88 долларов. В конце четырехлетнего кредита общая стоимость покупки автомобиля (включая проценты) составит 21 817 долларов. За шесть лет ваши годовые затраты составят 3636 долларов в год.

Пока кажется, что лизинг намного дешевле… почти на 600 долларов в год!

Но мы кое-что забываем: после выплаты кредита вы становитесь владельцем машины. У вас есть актив. По данным Kelly Blue Book, Honda Accord LX 2008 года выпуска в среднем состоянии стоит около 10 000 долларов на частном рынке.Таким образом, независимо от того, продаете ли вы автомобиль или применяете стоимость обмена для следующей покупки, ваша фактическая стоимость владения снижается до 11 817 долларов или 1969 долларов в год. Это экономия 1085 долларов в год и 6508 долларов за шесть лет.

Хотя одним из недостатков покупки автомобиля является необходимость более регулярного технического обслуживания по мере его старения, экономия по сравнению с лизингом должна обеспечить много остатков денежных средств.

Если вы не можете купить автомобиль за наличные и вам нужно финансирование, стоит сравнить цены в Интернете с помощью такого инструмента, как Monevo .Monevo позволяет сравнивать ставки по автокредиту от более чем 30 разных кредиторов, и проверка ставок не повлияет на ваш кредитный рейтинг. Если вы найдете предложение о ссуде, которое соответствует вашему бюджету, вы можете подать заявку онлайн и получить доступ к средствам всего за один рабочий день.

Онлайн-кредиторы — еще одно место, где можно рассмотреть возможность получения ссуды, если вы ищете ставки, соответствующие вашему бюджету. Такие кредиторы, как LightStream , предлагают простые онлайн-приложения и ставки, которые могут быть значительно ниже, чем у традиционных банков.LightStream даже имеет программу повышения ставок, которая предлагает ставки, превосходящие необеспеченные автомобильные ставки, до 10% ниже, чем ссуды от конкурирующих кредиторов.

Является ли лизинг разумным вариантом?

Вот ужасная правда: для большинства людей аренда не имеет финансового смысла. «Покупка автомобиля почти всегда лучше, чем аренда автомобиля», — подчеркивает Баумейстер.

Есть некоторые исключения для владельцев бизнеса или других лиц, которые могут вычесть определенные расходы на транспортное средство. Для всех остальных аренда автомобиля должна считаться роскошью.

Возьмите в аренду автомобиль, если вы просто любите водить новый автомобиль каждые три года, и вам это того стоит. Если вы осведомлены, это нормально — принять сознательное решение потратить на автомобили больше, чем может быть необходимо.

По теме: когда можно тратить деньги

Сводка

Почему покупать намного лучше?

Помимо преимущества владения активом, даже если он обесценился, есть и другие денежные переменные, которые следует учитывать.«Стоимость годовой страховки для арендованного автомобиля обычно выше, чем для приобретенного автомобиля», — говорит Баумейстер. «Также водитель арендованного автомобиля должен заплатить налог на имущество физических лиц. В некоторых штатах налог на личную собственность не взимается с приобретаемого вами автомобиля. Этот налог часто указывается только мелким шрифтом в договоре аренды ».

Независимо от того, какой вариант вы выберете, выбирайте сами. Особенно при покупке: «Точная цена автомобиля может сильно варьироваться в пределах вашего региона страны», — говорит Лав.«Условия аренды или условия векселя тоже могут сильно различаться. Проведите небольшое исследование, чтобы определить ожидаемую цену, а затем посетите дилерский центр, располагающий этой информацией ».

Подробнее:

Если вы ищете машину, Money Under 30 поможет вам на каждом этапе пути:

Кредит против аренды

В чем разница между ссудой и лизингом? Ссуда - это заем денег, а аренда — это договор аренды на срок для использования определенного оборудования.В качестве средств финансирования ссуды и аренда имеют разные преимущества. Ниже приведены некоторые важные соображения, влияющие на ваше решение.

Тарифы

| Заем : Ставки обычно плавающие и основаны на Prime Rate или другом индексе, таком как LIBOR. Из-за колебаний индекса меняется и ежемесячный платеж. Это полезно в периоды падения процентных ставок и вредно, когда процентные ставки растут. | VS. | Аренда : Если в договоре аренды не предусмотрены особые условия, платежи, как правило, фиксируются на срок действия договора аренды.Фиксированные платежи значительно упрощают составление бюджета и управление денежными потоками. |

Финансируемая сумма

| Заем : Банки обычно ссужают часть (60% -80%) стоимости оборудования или транспортных средств; без учета дополнительных затрат, таких как доставка, обучение, установка и т. д. | VS. | Аренда : Доступно до 100% финансирования, включая льготные расходы и налог с продаж. Наличные расходы обычно ограничиваются инвестициями в первый месяц или небольшим гарантийным депозитом. |

Дополнительные расходы

| Заем : Банки используют комиссионные для повышения нормы прибыли по займам. Включает в себя сборы за подачу заявки, сборы за оформление, сборы за обязательство, сборы за график, сборы за финансирование и плату за расходы, связанные с утверждением и исполнением кредитной заявки. | VS. | Аренда : В 99% небольших договоров аренды оборудования (до 75 000 долларов США) не взимаются сборы за оформление, обязательство или подачу заявки.В зависимости от размера транзакции, сборы за документацию минимальны и составляют от 195 до 295 долларов |

Доступные условия

| Кредит : Банки, как правило, менее гибкие, чем лизинговые компании. Это хорошо, если вы ищете стандартный термин, но не очень хорошо, если вам нужна гибкость. | VS. | Аренда : В большинстве случаев вы выбираете условия, вариант покупки и первоначальный взнос по аренде оборудования.Мы предлагаем 60-месячные условия на большую часть оборудования и до 84 месяцев на некоторые классы активов. Пользовательские условия, такие как сезонные, отложенные или поэтапные платежи, могут быть легко согласованы. Мы также можем структурировать контракты с учетом любых ограничений капитального или операционного бюджета. |

Типы оборудования

| Заем : Банки не будут финансировать оборудование, которое они не понимают или считают имеющим ограниченную залоговую стоимость. | VS. | Аренда : Наши возможности внутреннего финансирования позволяют нам финансировать большинство типов оборудования. |

Простота применения

| Кредит : Независимо от запрашиваемой суммы большинство банков не начнут проверять ваш кредит, пока вы не предоставите полный финансовый пакет. | VS. | Аренда : Наш бизнес — это удобно. Мы ориентированы на сервис. Предлагаем лизинговые программы до $ 100 000 без учета финансовых вложений. Скорее всего, мы сможем одобрить аренду вашего оборудования, просто заполнив нашу простую заявку. |

Скорость

| Заем : Банки медленно принимают кредитные решения.Подготовка вашего запроса и передача его на рассмотрение кредитному комитету могут занять несколько недель. | VS. | Аренда : Более половины наших разрешений выдаются в тот же или на следующий день. |

Залог

| Ссуда : Банки обычно обеспечивают свои ссуды, требуя дополнительного обеспечения, такого как недвижимость, оборудование, инвентарь, дебиторская задолженность или ваш дом. Фактически, это обычная практика, когда банки предъявляют полный залог всем текущим и будущим активам вашей компании. | VS. | Аренда : В большинстве случаев единственным залогом является арендуемое оборудование. |

Ограничительные условия

| Ссуда : Банковские ссуды часто требуют, чтобы заемщик поддерживал определенные минимальные финансовые коэффициенты и сообщал о них банку ежеквартально или раз в полгода. Если заемщик не поддерживает эти коэффициенты, банк может отозвать ссуду. Они также могут наложить ограничения или ограничить будущие займы от любого учреждения. | VS. | Аренда : Как правило, таких ограничительных условий нет. |

Лучше арендовать или купить машину?

Хотя выбор между лизингом или покупкой автомобиля имеет множество финансовых последствий, деньги — не единственный фактор, влияющий на это решение. Фактически, этот выбор часто основан на терпимости человека к риску и на том, как часто он предпочитает менять машину.

Если вы хотите полностью владеть автомобилем и проводить время без ужасных платежей за автомобиль, покупка автомобиля — очевидный выбор.Если вас не волнует владение автомобилем, аренда автомобиля более распространена, чем думают некоторые водители.

Согласно исследованию «Состояние рынка автофинансирования» Experian за 4 квартал 2020 года, 26,45% всех новых автомобилей были сданы в лизинг в прошлом году, причем самыми популярными автопроизводителями являются Honda и Toyota. Аренда автомобиля также может означать более доступный ежемесячный платеж, в зависимости от вашего сценария.

Прежде чем принять решение о покупке или аренде автомобиля, подумайте о своих финансах и о своем образе жизни.Это руководство поможет вам решить, что следует учитывать перед покупкой или арендой автомобиля, а также расскажет о плюсах и минусах любого из вариантов.

Как работает покупка автомобиля?

Вы можете купить автомобиль сразу, если у вас есть деньги, но большинство потребителей используют автокредитование, чтобы облегчить свою покупку. Фактически, в том же отчете Experian было обнаружено, что 81,12% новых автомобилей были приобретены в рамках автокредитования в прошлом году, а 34,59% подержанных автомобилей были приобретены за счет финансирования.

Финансирование автомобилей сегодня

Преобладание финансирования связано с высокой стоимостью легковых и грузовых автомобилей, особенно новых транспортных средств.Experian показал, что потребители, покупающие новый автомобиль, в 2020 году профинансировали в среднем 35 228 долларов США по сравнению с 33 255 долларами в 2019 году. Таким образом, средний платеж за новый автомобиль в четвертом квартале прошлого года составил 576 долларов США — новый рекорд.

Тот факт, что потребители берут взаймы более высокие суммы, также приводит к появлению новых автокредитов со значительно более длительными сроками. Фактически, 42,13% новых автокредитов были выданы на срок от 61 до 72 месяцев в 4 квартале 2020 года, а 30,21% выбрали ссуды на срок от 73 до 84 месяцев. Очень небольшой процент (1,41%) даже выбрали более длительные сроки автокредитования.

Какой бы способ оплаты вы ни выбрали, есть несколько способов приобрести автомобиль. Вы можете купить свою новую поездку в автосалоне, но также можете выбрать частную продажу или покупку на аукционе. Если у вас нет денег, чтобы сразу заплатить за автомобиль, вы можете проверить, имеете ли вы право на финансирование от внутреннего дилера или искать сторонний автокредит.

Вы можете использовать торговые площадки для сравнения ставок автокредитования на новые и подержанные автомобили. Например, мы рекомендуем несколько торговых площадок: Auto Approve, AUTOPAY, myAutoloan или RateGenius.Эти сайты могут помочь вам найти самую низкую ставку автокредитования, на которую вы имеете право.

Как найти лучшие предложения по покупке автомобилей

Благодаря технологиям найти лучшие предложения по покупке автомобилей стало проще, чем когда-либо. Учитывайте эти советы при поиске нового или подержанного автомобиля для покупки:

- Определитесь с типом транспортного средства, которое соответствует вашему образу жизни. Выберите тип автомобиля, который вам нужен больше всего. Если у вас есть семья на буксире, вы можете подумать о минивэне или внедорожнике в качестве дополнительного места.Если вам нужна экономия топлива, подумайте о более компактном, экономичном автомобиле или даже о электрической модели. По данным Experian, более 55% новых автомобилей, купленных в последнем квартале 2020 года, были внедорожниками.

- Определите, сколько автомобиля вы можете себе позволить. Убедитесь, что автомобили, которые вы рассматриваете, имеют ежемесячный платеж, который соответствует вашему бюджету. Калькулятор автокредитования поможет вам определить ежемесячный платеж за автомобили в вашем ценовом диапазоне.

- Ищите новые и подержанные автомобили в вашем районе с помощью Autotrader. После того, как вы определитесь с типом автомобиля, который планируете приобрести, ищите варианты с помощью Autotrader. Этот веб-сайт позволяет сравнивать цены, а также функции и обновления новых и подержанных автомобилей.

- Измерить цены на новые или подержанные автомобили с помощью Kelley Blue Book. Если вы серьезно относитесь к конкретной марке и модели автомобиля, полезно знать ее справедливую рыночную стоимость. Kelley Blue Book позволяет вам указать модель автомобиля и ее характеристики, а также указать среднюю стоимость, которую вы должны рассчитывать заплатить в автосалоне или через частную продажу.

- Изучите требования к автострахованию. Посмотрите, сколько стоит автостраховка для автомобиля. Вы можете посетить любую национальную страховую компанию онлайн, например Progressive, чтобы узнать расценки.

- Оформите собственное автофинансирование (при необходимости). Наконец, имейте в виду, что вам не нужно использовать финансирование дилерского центра для покупки автомобиля. Вы можете получить расценки на автокредит в Интернете, а затем отправиться в автосалон, чтобы договориться о наилучшей сделке.

Как работает аренда автомобиля?

При аренде автомобиля вы берете его на определенный срок.Вы вообще не создадите никакой доли в транспортном средстве, но, как правило, вам не нужно ремонтировать в течение срока аренды, поскольку автомобиль, скорее всего, находится на гарантии.

Хотя лизинг имеет недостатки, он по-прежнему остается популярным вариантом для людей, которые большую часть времени хотят водить новый автомобиль. Лизинг позволяет вам сесть в новый автомобиль, проехать на нем несколько лет, а затем перейти на новый лизинг и начать процесс заново. Вам никогда не придется беспокоиться о продаже машины, чтобы перейти к новой, и не беспокоиться о том, что у вас будет отрицательный баланс при обмене.

По данным Experian, средний срок аренды в четвертом квартале 2020 года составил немногим более 36 месяцев (36,46 месяца). При этом среднемесячная плата за аренду составляла 460 долларов в месяц.

Как найти лучшие предложения по аренде автомобилей

Если вы решили арендовать автомобиль, а не покупать его, вам следует начать поиск с крупных автосалонов, предлагающих новые автомобили. Вот несколько советов, которые помогут вам найти лучшую сделку по аренде.

- Определитесь с типом автомобиля, который вы хотите арендовать. Сравните варианты автомобилей, которые могут вас заинтересовать. Вы хотите арендовать роскошный автомобиль, который не всегда может позволить себе сразу купить? Вам нужна надежная машина, чтобы приступить к работе?

- Искать предложения аренды онлайн. Как только вы узнаете тип автомобиля, который хотите арендовать, проверьте веб-сайты местных дилеров в вашем районе. Большинство из них будут размещать предложения об аренде на видном месте на своих веб-сайтах, чтобы вы могли легко искать и сравнивать.

- Ищите минимально возможный ежемесячный платеж. Поскольку лизинг означает, что вы никогда не будете владеть транспортным средством, вашей главной целью должно быть получение минимального ежемесячного платежа, который вы можете. Также убедитесь, что сроки аренды идеально подходят для ваших нужд, независимо от того, хотите ли вы аренду на год, 24 месяца или дольше.

- Считаем первоначальный взнос. Проверьте требования к первоначальному взносу для аренды, помня, что аренда класса люкс часто требует предоплаты в размере нескольких тысяч долларов. Этот первоначальный взнос может снизить ежемесячный платеж по вашей аренде, но вы на самом деле ничего не получите взамен.

Плюсы и минусы покупки автомобиля по сравнению с лизингом

| Покупка автомобиля | Аренда автомобиля | |

| Преимущества | Увеличивайте капитал за счет каждого ежемесячного платежа В конечном итоге приобретайте как можно больше автомобилей миль по своему усмотрению Приобретайте аксессуары или меняйте свой автомобиль в любое время Продайте или обновите свой автомобиль в любое время | Потенциально более низкие ежемесячные платежи по сравнению с покупкой Никогда не будьте «под водой» по автокредиту Возможность водить новую машину каждые несколько лет Меньше ответственности за ремонтМогут получить одобрение на аренду с несовершенный кредит |

| Недостатки | Новые автомобили быстро обесцениваются Ежемесячные платежи в среднем выше по сравнению с лизингом Процентные ставки могут быть высокими в зависимости от вашего кредитного рейтинга Ответственный за все техническое обслуживание и ремонт (после гарантийного срока) | сколько вы можете водить дополнительную ответственность для r повреждение автомобиляПри необходимости не всегда легко отказаться от аренды |

Плюсы и минусы покупки автомобиля

Покупка автомобиля может быть лучшим вариантом, если вы планируете держать автомобиль в эксплуатации в течение нескольких лет.Это связано с тем, что вождение в течение нескольких лет позволяет вам увеличить капитал в транспортном средстве, которое вы можете использовать для обмена в дальнейшем.

Если вы держите свою машину достаточно долго, вы можете даже полностью владеть ею и наслаждаться отсутствием оплаты за машину столько, сколько сможете. Между тем, владение автомобилем также означает, что вы можете проехать на нем столько миль, сколько захотите, и украсить его новейшими аксессуарами.

Просто помните, что владение автомобилем означает, что вы несете ответственность за техническое обслуживание и ремонт, по крайней мере, после истечения гарантийного срока.

Кому следует покупать машину?

- Потребители с отличной кредитной историей, которые могут получить лучшие ставки автокредитования

- Люди, которые планируют водить автомобиль не менее трех-четырех лет

- Водители, которые хотят полностью контролировать свой автомобиль, включая пробег

- Люди, которые хотят увеличивайте капитал с каждым ежемесячным платежом, который они делают.

Плюсы и минусы лизинга автомобиля

Аренда автомобиля может быть лучшим выбором, если вы любите регулярно водить новый автомобиль.Это может быть вариант для тех, кто хочет избежать отрицательного капитала в автомобиле или столкнуться с трудностями при продаже старого автомобиля.

Поскольку при лизинге обычно требуется меньшая ежемесячная плата, вы можете позволить себе арендовать автомобиль с большим количеством оборудования или обновлений, чем при покупке нового автомобиля. Просто помните, что лизинг означает, что вы никогда не будете владеть автомобилем, и вы всегда будете получать оплату за автомобиль.

Лизинг также предусматривает ограничения по пробегу, которые могут быть обременительными в зависимости от того, сколько вы водите, и вы не сможете постоянно дополнять свой автомобиль аксессуарами.

Кому следует арендовать автомобиль?

- Люди, которым нравится водить новый автомобиль каждые несколько лет

- Водители, которые хотят минимальную ежемесячную плату за лучший автомобиль, который они могут себе позволить

- Люди, которым не важен капитал в автомобиле

- Любой, кто хочет машину это всегда покрывается гарантией

Вопросы, которые следует задать при выборе между покупкой или арендой автомобиля

Если ваша основная цель — сэкономить деньги в долгосрочной перспективе, тогда купите автомобиль и загоните его в землю! И наоборот, вы также можете водить новый или подержанный автомобиль, пока расходы на ремонт не укажут на то, что пора обновлять.

Если вы предпочитаете все время водить новый автомобиль, лизинг — лучший выбор. Это особенно верно, если вас не беспокоит оплата автомобиля на неопределенный срок.

Перед покупкой или лизингом автомобиля задайте себе следующие вопросы:

- Как долго я хочу хранить свой следующий автомобиль?

- Я хочу более низкий ежемесячный платеж или возможность увеличить капитал?

- Какой у меня бюджет?

- Сколько я могу водить машину и могу ли я жить с ограниченным пробегом по договору аренды?

- Как мой кредитный рейтинг? Какая лучшая ставка автокредитования я могу получить?

- Как покупка или аренда повлияет на мои ставки автострахования?

Когда дело доходит до покупки или аренды автомобиля, не существует «правильного» или «неправильного» ответа, подходящего для всех.Обдумайте плюсы и минусы любого из вариантов и сделайте то, что лучше всего для вашего образа жизни и ваших финансов. В конце концов, ваша цель — найти надежный транспорт по доступной цене.

Стоит ли брать машину в аренду или покупать, если я хочу ипотеку?

Мы хотим купить дом в следующем году, но нам очень нужна новая машина. Будет ли лучше выглядеть для ипотечных кредиторов, если мы сдадим машину в аренду? Или покупка автомобиля — лучший финансовый вариант?

Дебби, считыватель MMI

Согласно отчету Experian за третий квартал 2018 года, типичный кредит на новый автомобиль стоит 530 долларов в месяц, в то время как средняя аренда нового автомобиля стоит 430 долларов в месяц.И ожидается, что этот показатель увеличится. Фактически, Федеральный резервный банк Нью-Йорка сообщил, что во втором квартале 2019 года автомобильный долг увеличился на 17 миллиардов долларов.

Эти числа важны, потому что кредиторы учитывают их при оценке ипотечных заемщиков для получения ссуды. Более того, автокредиты и автолизинг не рассматриваются как одно и то же.

Соотношение долга к доходу и автокредитование

Одна из первых вещей, которые кредиторы проверяют при подаче заявки на ипотеку, — это соотношение вашего долга к доходу (DTI).Это подтверждает, могут ли заемщики разумно позволить себе все свои ежемесячные расходы в дополнение к выплатам по кредиту.

Обычно кредиторы предпочитают, чтобы DTI составлял 43% или меньше, хотя бывают и исключения. Если ваш семейный валовой доход (до налогов) составляет 9000 долларов в месяц, то 43% равняются 3 870 долларам. Это допустимый бюджет для периодических выплат по долгам, таких как студенческие ссуды, платежи по кредитным картам и автокредиты, а также новых ежемесячных расходов на жилье, таких как выплаты по ипотеке и страхование домовладельцев.

Может показаться, что автомобильный долг плюс ипотека доступны для такой семьи. Но многим семьям часто требуется более одной машины. Внезапно автомобильные платежи становятся гораздо большими ежемесячными расходами и, в некоторых случаях, расходами, достаточно большими, чтобы подорвать ваш коэффициент DTI.

Собственный капитал, аренда автомобилей и автокредиты

Если дело доходит до DTI, может показаться, что платежи по автолизингу и платежи по автокредиту для целей ипотечной заявки совпадают. Это не так.Даже если у вас ежемесячный платеж в размере 450 долларов на покупку автомобиля и 450 долларов в месяц по автолизингу, ипотечные кредиторы по-разному воспринимают это.

Арендная плата — это, по сути, арендная плата. В конце срока аренды ваш капитал в транспортном средстве равен нулю, и ваша чистая стоимость не увеличивается. Вы также должны принять решение по окончании срока аренды.

- Можно арендовать другой автомобиль.

- Вы можете купить арендованный автомобиль.

- Вы можете купить другой автомобиль.

У этих вариантов есть одно общее качество.Это означает, что ваша потребность в ежемесячных платежах сохранится, если вы не сможете купить машину за наличные.

С автокредитом дело обстоит иначе. Каждый ежемесячный платеж дает вам больше средств в транспортном средстве. После погашения кредита машина принадлежит вам. Это ваш актив. Кроме того, после оплаты транспортного средства ежемесячный платеж, который можно было бы засчитать в соответствии с вашим коэффициентом DTI, отсутствует.

Когда платежи за машину не считаются долгом

В то время как платежи по автолизингу всегда считаются долгом для целей DTI, это не всегда верно для автокредитов.Они могут не считаться против вас, даже если вы ежемесячно платите большие деньги.

«Арендные платежи, — говорит Fannie Mae, — должны рассматриваться как повторяющиеся ежемесячные долговые обязательства, независимо от количества месяцев, оставшихся до срока аренды. Это связано с тем, что истечение срока действия договора аренды жилья или автомобиля обычно приводит либо к новому договору аренды, либо к выкупу существующего договора аренды, либо к покупке нового автомобиля или дома ».

Иная история с выплатами по автокредиту.

Согласно правилам Fannie Mae и Freddie Mac кредиторы могут игнорировать ежемесячные расходы по автокредиту, если остается 10 или меньше платежей.

Влияет ли аренда автомобиля на ваш кредитный рейтинг?

Берите ли вы в аренду или покупаете автомобиль, это может сильно повлиять на ваш кредитный рейтинг.

При аренде у вас есть ежемесячная оплата. Когда договор аренды истекает, вероятно, будет или новый договор аренды, или новая ежемесячная плата за покупку автомобиля. В любом случае использование кредита увеличивается, и это может снизить ваш кредитный рейтинг.