Цепная реакция: какие банки повышают ставки по ипотеке вслед за «Сбером»

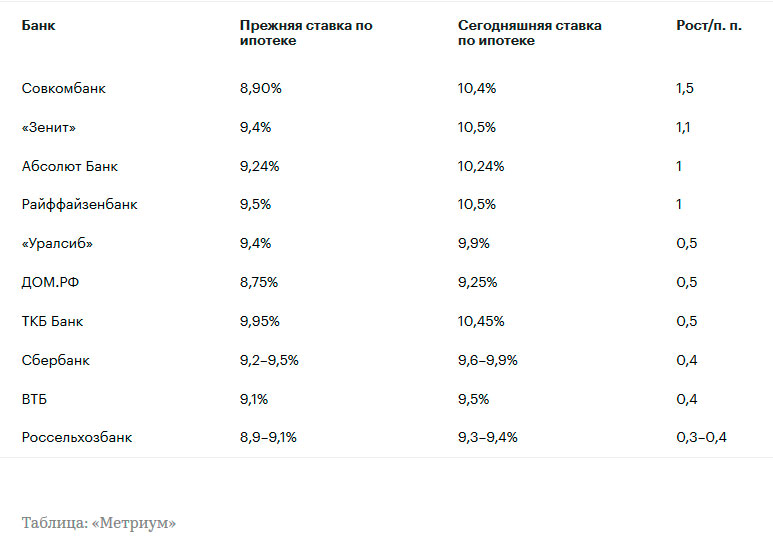

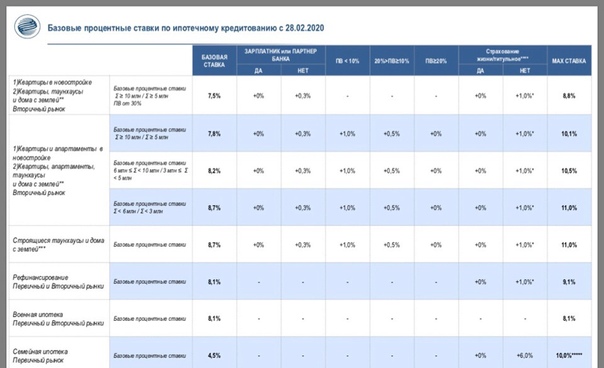

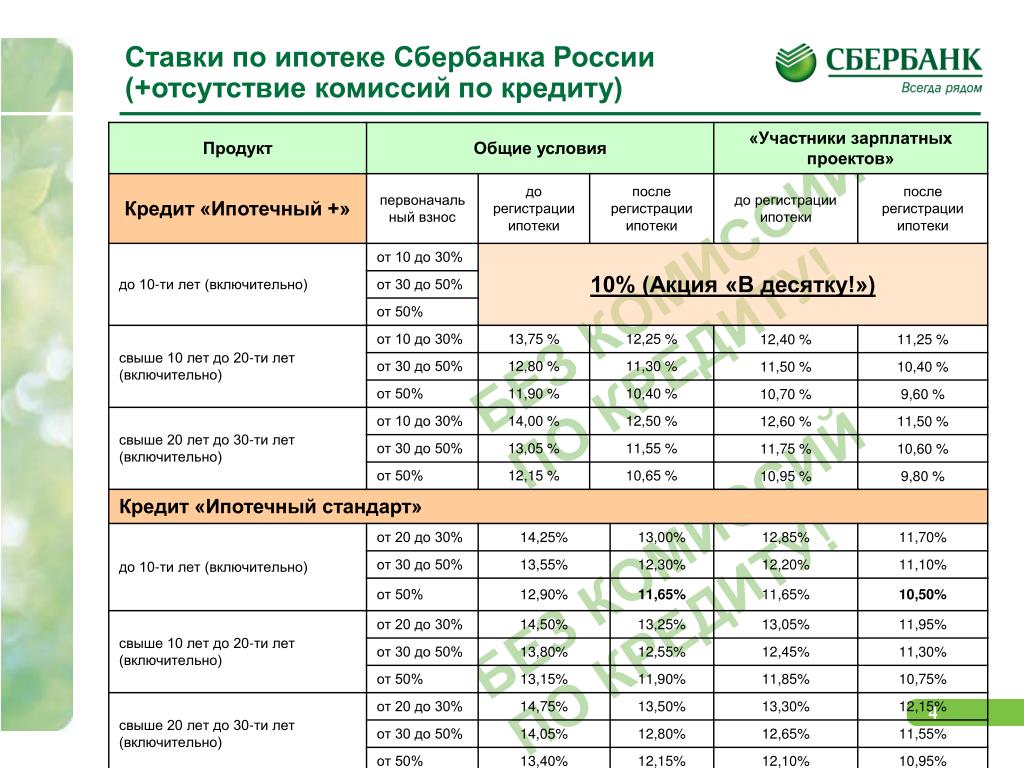

Сбербанк, на долю которого, по данным Frank RG на 1 марта, приходится 48,9% ипотечного портфеля в России, с 7 мая повысил ставки по ипотеке на 0,4 процентного пункта. Повышение коснулось кредитов на покупку жилья в новостройках и на вторичном рынке.

В итоге с учетом всех скидок и первоначального взноса от 20% и выше ставка по кредиту на жилье на вторичном рынке в Сбербанке составит 7,7% годовых. Повышение не коснулось ипотеки на новостройки по программе «Господдержка-2020». В пресс-службе «Сбера» Forbes сообщили, что банк принял решение повысить ставку из-за повышения ключевой ставки ЦБ. Для клиентов, которым уже одобрили ипотечные заявки, ставка не изменится, уточнил представитель банка.

В этом году Банк России дважды повысил ключевую ставку: в марте на 0,25 процентного пункта и в апреле на 0,5 процентных пункта. Сейчас она составляет 5% годовых. За день до второго изменения ставки президент Сбербанка Герман Греф сказал РБК, что «если произойдет следующий этап повышения, наверное, нам придется отреагировать».

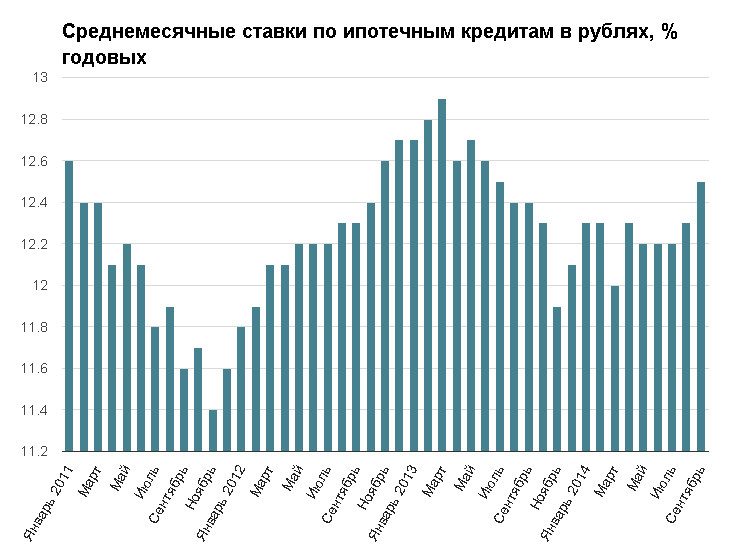

Так и случилось. Но в этот раз, судя по статистике «Дом.РФ», «Сбер» выступил в роли догоняющего по уровню ставки. По данным на конец апреля средневзвешенная ставка по ипотеке в 15-ти крупнейших банках составляет 7,87% в новостройках и 8,05% на вторичном рынке. А ставки на ипотечном рынке начали расти через неделю после первого, мартовского, повышения ключевой ставки. На неделе с 27 марта по 2 апреля они повысились на 0,02 п.п., а на рефинансирование — на 0,06 п.п., свидетельствуют данные «Дом.РФ».

Конец безумия: почему ипотечный бум в России завершается

- Росбанк в апреле повысил ставки по ипотеке на 0,51 п.п. по всем программам, кроме льготных, сказал заместитель руководителя «Росбанк Дом» Алексей Просвирин. Он заявил, что после апрельского повышения банк не планирует увеличивать ставки по ипотеке.

- Судя по данным «Дом.РФ», в апреле ставки по ипотеке повысили Юникредит (в общей сложности на 0,6-0,8 п.

п., повышение ставок подтвердили в call-центре банка), Московский индустриальный банк (на 0,25 п.п. по обычным программам на новостройку и готовое жилье с минимальным взносом, подтвердили в call-центре банка). Эти банки не ответили на запрос Forbes.

п., повышение ставок подтвердили в call-центре банка), Московский индустриальный банк (на 0,25 п.п. по обычным программам на новостройку и готовое жилье с минимальным взносом, подтвердили в call-центре банка). Эти банки не ответили на запрос Forbes. - Газпромбанк повысил ставку на 0,5 п.п., — до 5,2% по «семейной ипотеке», подтвердили Forbes в call-центре банка.

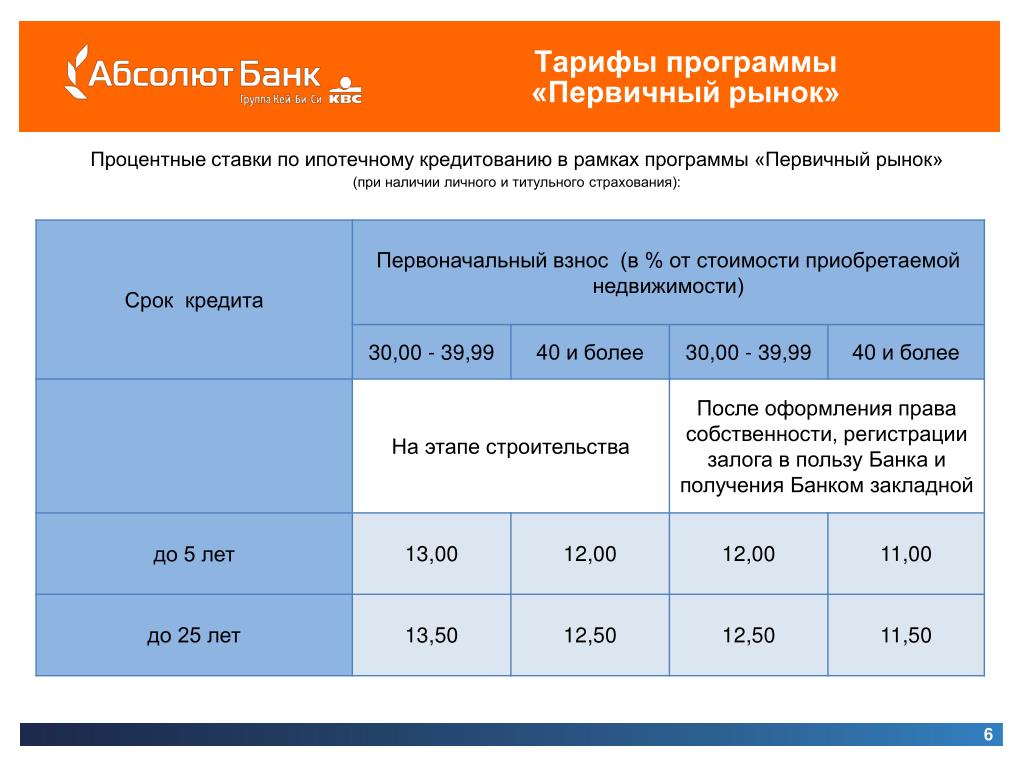

- 7 мая два банка — Альфа-банк и «Абсолют банк» — ответили Forbes, что не исключают пересмотра ставок.

- В пресс-службах ВТБ, «Райффайзенбанка» и «Уралсиба» заявили, что не будут пересматривать ставку по ипотеке. У ВТБ ставка по ипотеке при покупке квартиры на первичном и вторичном рынках без господдержки составляет от 7,4%, ставка по рефинансированию ипотеки других банков — 7,8%. У Райффайзенбанка ставка по программе ипотеки с господдержкой и без (в рамках действующей промо-программы) — 5,69%, по программе рефинансирования — 7,89%.

У «Уралсиба» базовая ставка по стандартным программам равна 7,99%, ставка по ипотеке с господдержкой начинается с 5,75%.

У «Уралсиба» базовая ставка по стандартным программам равна 7,99%, ставка по ипотеке с господдержкой начинается с 5,75%.

Как потенциальные заемщики могут отреагировать на рост ипотечных ставок

Ожидаемое повышение ставок пока не настолько существенное, чтобы оказать негативное влияние на спрос, считает управляющий директор рейтингового агентства НКР Михаил Доронкин. В ближайшее время спрос на ипотечные кредиты может даже вырасти из-за того, что ряд заемщиков могут поторопиться с покупкой квартиры, опасаясь еще большего роста стоимости ипотеки, не исключает он.

Реклама на Forbes

Кончились патроны: почему льготная ипотека и другие меры стимулирования экономики исчерпали свой ресурс

«Можно ожидать роста спроса в сегменте льготной ипотеки, которая в большинстве регионов завершится 1 июля и по которой некоторые банки в апреле снизили ставки», — добавил Доронкин.

Спрос на ипотеку может слегка упасть, придерживается противоположного мнения старший директор аналитической группы по финансовым организациям Fitch Ratings Антон Лопатин.

Повышение ставок по ипотеке приведет к дальнейшему ухудшению условий ипотечного кредитования, на который влияет сейчас и рост цен на рынке недвижимости, считает старший директор группы рейтингов финансовых институтов АКРА Валерий Пивень. Однако этот эффект будет умеренным, поскольку вряд ли банки будут существенно повышать ставку в случае, если ЦБ возьмет паузу в повышении ставки, предположил Пивень.

Самые надежные российские банки — 2021. Топ рейтинга Forbes

26 фото|

Наименование вклада |

Срочный вклад в национальной валюте “Нихол” |

||

|

Объект оформления |

Принимается через розничные кассы банка в наличной и безналичной форме |

||

|

Дата приема |

С 16 апреля 2021 года |

||

|

Срок хранения вклада |

На 3 месяца |

На 6 месяцев |

На 12 месяцев |

|

Годовая процентная ставка |

17% |

18% |

20% |

|

Минимальная сумма |

500 000 (пятьсот тысяч) сумов |

||

|

Вазможность внесения дополнительных средств |

Имеется |

||

|

Порядок расчёта процентов |

Проценты начисляются со следующего дня после поступления средств и за день до закрытия счёта вкладчика. На 3 месяца: В случаи досрочного снятия средств со вклада, за период после истечения срока хранения или в иных случаях процентный доход вклада выплачивается 0,01 процент в на остаток и за период нахождения вклада На 6 месяцев: В случаи досрочного снятия средств со вклада за хранения до 3-х месяцев выплачивается по 0,01 процентов, за хранение после 3-х месяцев выплачивается по 14 процентов На 12 месяцев: В случаи досрочного снятия средств со вклада за хранения до 3-х месяцев выплачивается по 0,01 процентов, за хранение с 3-х до 6 месяцев выплачивается по 14 процентов, за хранение с 6 до 12 месяцев выплачивается по 16 процентов |

||

|

|

имеется вазможность получать ежемесячно |

||

|

Капитализация |

Нет капитализации |

||

|

Досрочное снятие |

Ранее выплаченные процентные доходы вычитываются из остатка депозита |

||

|

Следующий этап по истечению срока вкладов |

По истечению срока вклада до закрытия счёта процентые доходы автоматически начисляются по 0,1 процентов |

||

|

Порядок оформления операций |

Договор вклада банка |

||

5 банков где выгоднее взять ипотечный кредит в 2021 [ипотека под маленький процент]

Купить квартиру мечтают очень многие, но далеко не все могут себе позволить потратить сразу настолько ощутимую сумму денег. Выход в такой ситуации зачастую бывает только один – взять ипотечный кредит. Многие не могут решиться на столь ответственный шаг, понимая, что подобный кредит придется выплачивать очень долго. Тем не менее, при соблюдении нескольких правил, а также тщательном выборе банка, можно переселиться в собственную квартиру без существенных проблем.

Выход в такой ситуации зачастую бывает только один – взять ипотечный кредит. Многие не могут решиться на столь ответственный шаг, понимая, что подобный кредит придется выплачивать очень долго. Тем не менее, при соблюдении нескольких правил, а также тщательном выборе банка, можно переселиться в собственную квартиру без существенных проблем.

Как правильно и выгодно взять ипотечный кредит

Решение купить квартиру в ипотеку для многих становится самым важным в жизни. При этом очень хочется, чтобы займ был максимально выгодным и не стал кабалой.

Как правильно взять ипотечный кредит? Вопрос этот неизбежно возникает у потенциальных заемщиков. На самом деле есть несколько важных правил, соблюдение которых поможет сделать покупку квартиры радостным событием и не позволит оформлению ипотеки испортить жизнь заемщику.

Если не соблюсти это правило, тянуть ипотеку может быть очень сложно.

Если не соблюсти это правило, тянуть ипотеку может быть очень сложно.- Лучше всего улучшать жилищные условия постепенно. В этом случае сумма платежа будет ниже. Кроме того, выплатить ипотеку удастся быстрее, а при желании купить в будущем квартиру побольше, можно будет оформить кредит под более выгодные условия.

- Недостаточно просто взять ипотечный кредит в банке. Следует вовремя вносить ежемесячные платежи. Максимальная экономия семейного бюджета поможет создать подушку безопасности. В идеале она должна быть около трех ежемесячных платежей. Это поможет платить ипотеку даже в случае временных трудностей. Когда «заначка» будет создана, можно начинать частично досрочные гашения. Это поможет сэкономить на выплате процентов.

Минимальная переплата может быть достигнута не только тогда, когда подобраны лучшие условия по ипотечному кредиту. Важно покупать квартиру тогда, когда на рынке наблюдается падение. Стоит ли брать ипотеку в этом году, читайте в специальном обзоре.

Самые лучшие банки для ипотечного кредита

- Наличие дополнительных комиссий, страховок и платежей.

- Условия досрочного гашения (в том числе частичного).

- Размер первоначального взноса. Сразу скажем, что оформить ипотечный кредит без первоначального взноса в 2021 году довольно затруднительно, потому что для банка это большие риски. Как правило, первый взнос по таким кредитам начинает от 10 процентов. Если у Вас нет первоначального взноса для покупки квартиры в кредит, обратите внимание на банки, где можно оформить потребительский кредит на любые цели. Полученные деньги можно направить на первоначальный взнос по ипотеке.

Рекомендуем прочитать: ТОП-7 банков для кредита без поручителей в 2021 году

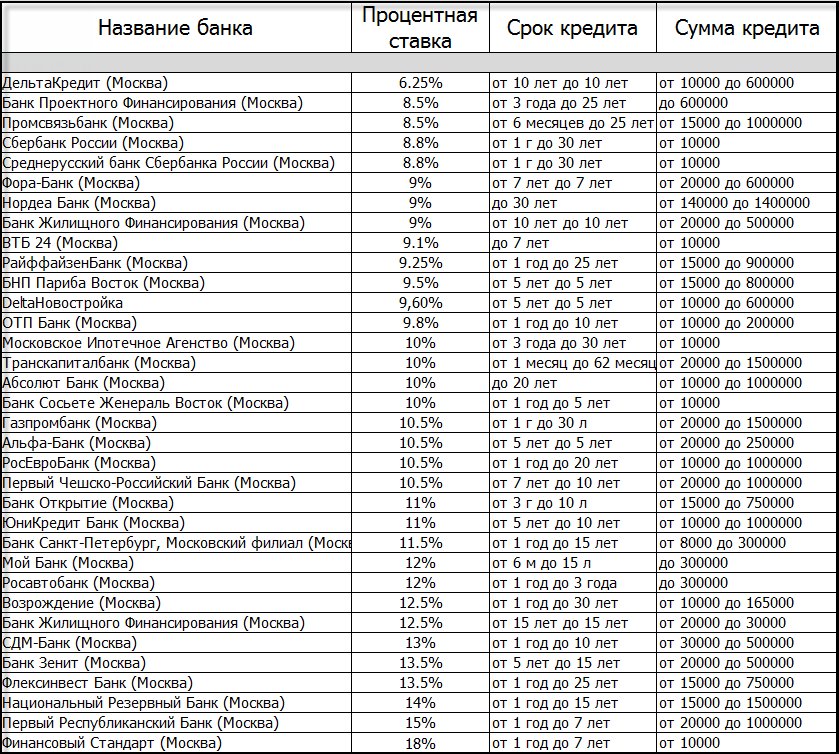

Большое количество предложений на рынке нередко ведет к тому, что потенциальные заемщики могут запутаться и растеряться. Огромное количество заманчивых рекламных лозунгов могут и вовсе ввести в заблуждение. Поэтому нелишним будет использовать при выборе ТОП-5 лучших банков для ипотечного кредита, составленный специалистами.

Огромное количество заманчивых рекламных лозунгов могут и вовсе ввести в заблуждение. Поэтому нелишним будет использовать при выборе ТОП-5 лучших банков для ипотечного кредита, составленный специалистами.

Онлайн-ипотека на выгодных условиях в банке «Открытие»

Решая, в каком банке оформить ипотечный кредит , не стоит оставлять без внимания банк «Открытие». Условия по ипотечному кредитованию здесь довольно лояльные. На выбор клиенту предлагается несколько интересных программ в зависимости от потребностей заемщика.

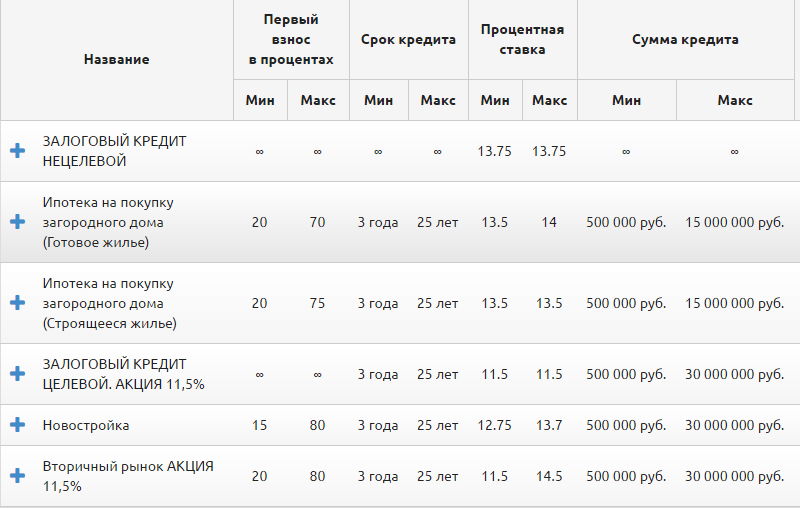

Виды ипотечных программ в банке «Открытие»

- Покупка квартиры в новостройке.

- Покупка квартиры на вторичном рынке.

- Рефинансирование ипотечных кредитов других банков.

- Военная ипотека.

- Недвижимость под материнский капитал.

- Ипотечное кредитование на покупку больших апартаментов.

Процентная ставка в банке Открытие определяется тем, по какой ипотечной программе был выдан кредит. На минимальный процент – 7. 95% можно рассчитывать при покупке квартиры в новостройке или военной ипотеки. Из других особенностей — первый взнос от 10% и максимальный срок — 30 лет. Оформление ипотеки происходит онлайн.

95% можно рассчитывать при покупке квартиры в новостройке или военной ипотеки. Из других особенностей — первый взнос от 10% и максимальный срок — 30 лет. Оформление ипотеки происходит онлайн.

Подробности и онлайн-заявка на ипотеку в банк «Открытие»

Ипотека от Циана — способ взять ипотечный кредит дешевле чем в банках

Ипотека от Циана — это ипотечный сервис от крупнейшего портала недвижимости в России. На портале ежедневно размещаются сотни тысяч новых объявлений о продаже и покупке квартир, домов и другой недвижимости. На сегодняшний день, это крупнейшая база недвижимости.

На сайте действует специальный сервис, который помогает получить одобрение на первичную и вторичную недвижимость сразу в нескольких банках. Это своеобразный, агрегатор предложений банков.

Циан Ипотека сотрудничает со следующими кредитными организациями:

Для того, чтобы получить самые лучшие условия из этих банков, Вам достаточно оставить заявку на сайте, указав номер мобильного телефона и специалист сервиса Циан Ипотека Вам перезвонит и поможет заполнить заявку. Благодаря тому, что там представлены условия нескольких конкурирующих банков, можно легко оформить ипотечный кредит даже дешевле, чем непосредственно в конкретном банке.

Благодаря тому, что там представлены условия нескольких конкурирующих банков, можно легко оформить ипотечный кредит даже дешевле, чем непосредственно в конкретном банке.

Оставить онлайн заявку на Циан Ипотека

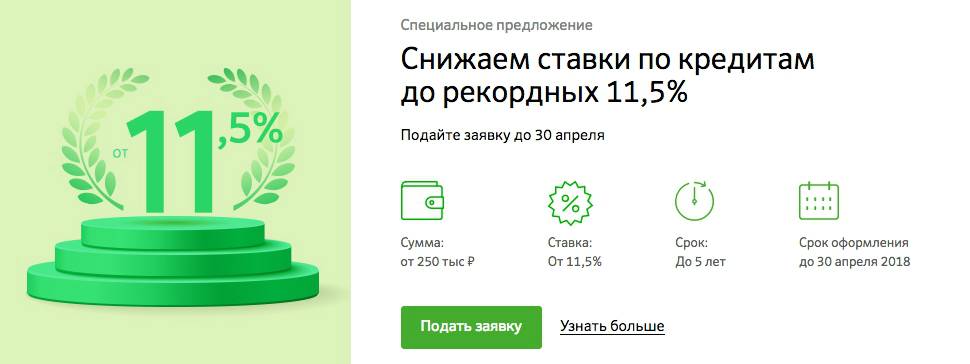

Ипотечный кредит под маленький процент от 6.99% в Росбанке

В Росбанке можно оформить ипотечный кредит под маленький процент и на довольно выгодных условиях. Здесь можно оформить квартиру в ипотечный кредит с одной из самых маленьких процентных ставок среди всех банков — от 6.99% годовых. Кроме того, банк очень лояльно относятся к рассмотрению кредитной истории заемщиков (даже если были просрочки в прошлом, или есть сейчас кредиты или кредитные карты).

Кстати, здесь можно оформить кредит и на рефинансирование действующей ипотеки в другом банке.

В чем выгода ипотечного кредита в Росбанке:

- Банком рассматриваются как граждане РФ, так и иностранцы. Наемные сотрудники или ИП.

- Возраст для оформления недвижимости в ипотеку — от 20 до 65 лет.

- Стаж на последнем месте работы — от 1 месяца (если прошел испытательный период). Также банк может рассмотреть заемщиков после декретного отпуска.

- Не учитываются просрочки в прошлом по кредитам на суммы до 500 тысяч (оформленные до 2015 года), а также действующие долги по кредитным картам.

- По желанию, для увеличения суммы и шансов на одобрение можно привлечь созаемщиков (родственников или третьих лиц).

- Можно оформить ипотечный кредит без справки 2-НДФЛ и копии трудовой книжки при условии предоставления электронной выписки из ПФР с портала Госуслуг ( форма CPB-6).

Оставить онлайн заявку в Росбанк и получить решение

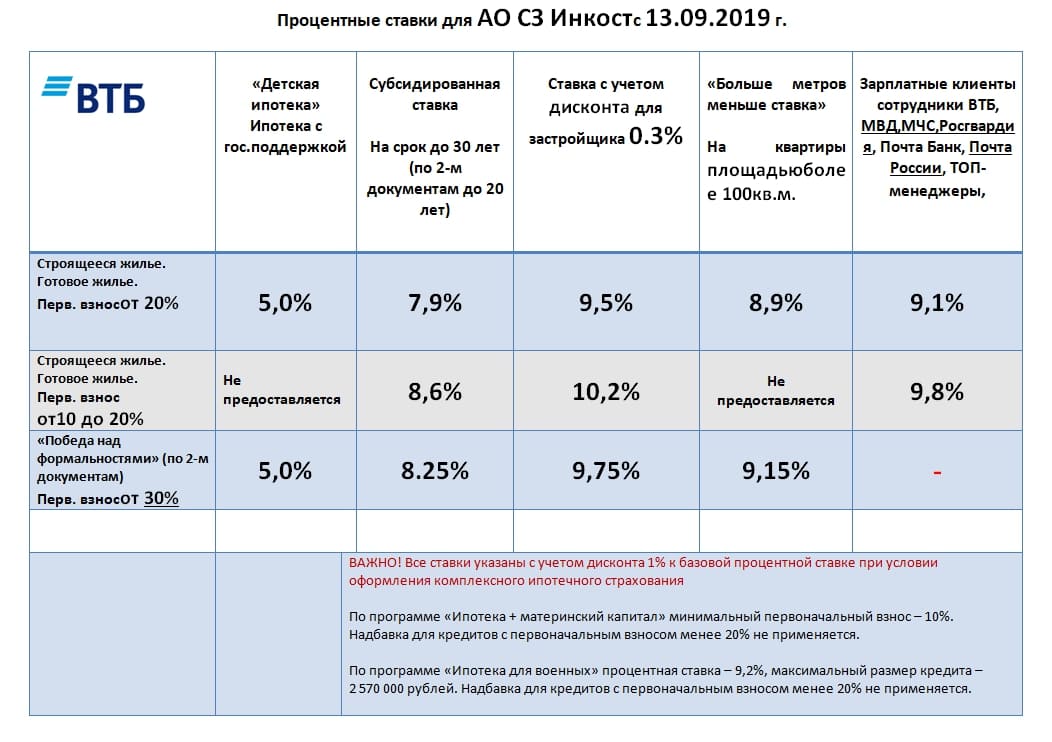

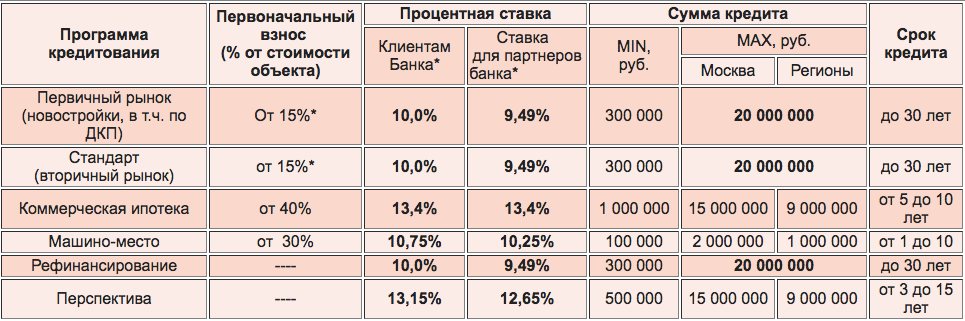

Ипотечный кредит выгодно с господдержкой от банка ВТБ

Следующий банк в рейтинге банков, выдающих выгодные ипотечные программы — ВТБ.

- Процентная ставка здесь начинается с 10.2%.

- Первоначальный взнос меньше, чем во многих других банках – 10%.

- Возможность оформления без авансового платежа под материнский капитал.

Кроме того в этом банке действует программа «Ипотечный кредит с господдержкой». Программа подразумевает льготное кредитование семьи, у которой с 01.01.2018 родился второй или третий ребенок. На определенный период устанавливается льготная ставка 6% при первоначальном взносе от 20%. Согласитесь, что это выгодно?

Также есть интересная программа «Больше метров — ниже ставка» при покупке квартиры от 65 кв. метров. То есть, чем больше квартира, тем меньше процентная ставка.

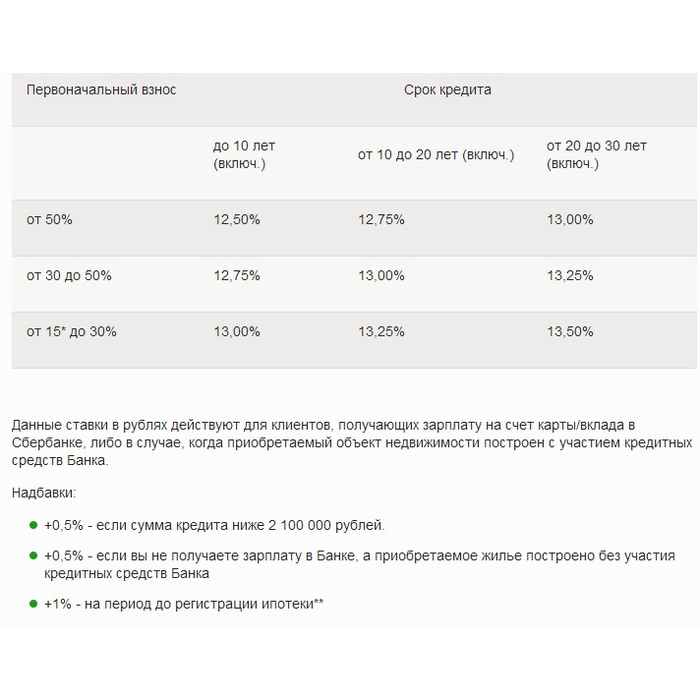

Ипотечное кредитование на строительство или покупку загородного дома от Сбербанка

Самый большой банк страны — Сбербанк, также ведет очень активную деятельность на ипотечном рынке кредитования. Банк охотно кредитует как сами застройщиков, так и заемщиков, которые хотят квартиру в ипотечный кредит. Причем оформить ипотечный кредит могут даже пенсионеры, но при условии что погашение кредита предусмотрено до 75 лет заемщика.

Как и в других банках, здесь предлагается ипотечный кредит с господдержкой для семей с детьми; ипотека на новостройки и вторичное жилье; военные ипотечные программы; ипотека с использованием маткапитала. Также есть программы, которые не всегда можно встретить в других банках. Это — ипотечный кредит на строительство жилого дома, а также ипотечный кредит на покупку или строительство загородной недвижимости (частный дом, садовый участок и тд).

Также есть программы, которые не всегда можно встретить в других банках. Это — ипотечный кредит на строительство жилого дома, а также ипотечный кредит на покупку или строительство загородной недвижимости (частный дом, садовый участок и тд).

Специалисты утверждают, что интерес к ипотечному кредитованию в 2021 году не станет меньше. Скорее всего, он будет только расти. При правильном отношении к таким займам ипотека принесет только радость переезда в новое жилье. При этом не стоит брать кредит в первом попавшемся банке. Важно разобраться, где выгоднее взять ипотечный кредит. Это поможет сэкономить львиную долю семейного бюджета.

P/S прежде чем взять ипотеку, обязательно посмотрите «5 правил комфортной ипотеки»

Условия по ипотеке в разных странах мира

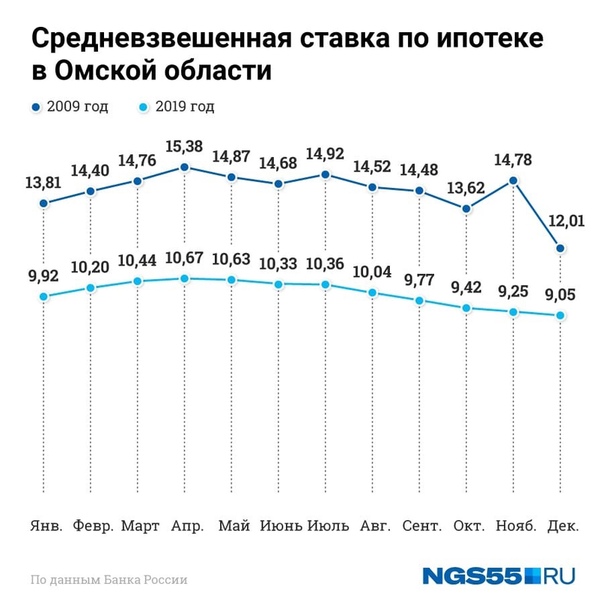

В России ипотеку воспринимают как бремя, которое придётся нести значительную часть жизни. Более половины россиян не готовы брать заём с действующей ставкой, каждый пятый согласился бы на покупку при 6% годовых, а десятая часть опрошенных — при 7–8%. Мы изучили средние ставки по ипотеке в других странах и выяснили, может ли житель России взять заём на жильё за рубежом.

Более половины россиян не готовы брать заём с действующей ставкой, каждый пятый согласился бы на покупку при 6% годовых, а десятая часть опрошенных — при 7–8%. Мы изучили средние ставки по ипотеке в других странах и выяснили, может ли житель России взять заём на жильё за рубежом.

Ставки по ипотеке за рубежом

Уже несколько лет Банк Японии держит краткосрочную процентную ставку без изменений на уровне -0,1%. В результате чего ставки по ипотеке самые низкие по сравнению с другими странами: десятилетний займ с фиксированной процентной ставкой может составлять 0,65%, а японский банк Sumitomo Mitsui Trust предлагает ставку в 0,53%.

В 2019 году ипотеку на 10 лет в стране можно взять со ставкой в 1%. Но первоначальный взнос должен достигать до 50% стоимости жилья, а ежемесячные платежи не могут превышать 35% заработка. Несмотря на столь низкий процент ипотечных платежей, только 46% немцев являются домовладельцами, что ниже среднего показателя в 69% по ЕС.

В июне 2019 года ставки по ипотечным кредитам во Франции достигли в среднем 1,23% по данным центрального банка страны. Банковская среда в стране чрезвычайно конкурентна, поэтому кредиторы пытаются привлечь клиентов выгодными предложениями.

- Великобритания 📌

В этом году средние ставки колеблются от 1,56% по ипотеке с фиксированной ставкой на 2 года до 2,65% по ипотеке с фиксированной ставкой на 10 лет.

В Великобритании, как и в других странах ЕС, существуют 2 вида займов: с плавающей процентной ставкой и с фиксированной на определённое количество лет, как правило, от двух до пяти, но могут достигать и десятилетнего срока.

Ипотеку выдают под 2,5-3,2% годовых. Особенно интересно то, что только в 2016 году срок её выплаты сократили до 105 лет. Столь растянутые во времени платежи позволяют ежемесячно расставатся с небольшими суммами, правда, наследники часто продают дома, чтобы погасить долг.

Средняя плавающая ставка по ипотеке в июне 2019 года составила 3,08%. Греческие банки опасаются выдавать займы из-за большого количества просроченных кредитов, поэтому процент вырос по сравнению с прошлым годом.

Греческие банки опасаются выдавать займы из-за большого количества просроченных кредитов, поэтому процент вырос по сравнению с прошлым годом.

В 2019 году в Америке средняя ставка по ипотеке составит 3,12% при пятнадцатилетнем займе и 3,6% при займе длительностью до 30 лет.

Средняя ставка на покупку недвижимости у четырёх крупнейших кредиторов страны составляет 4,94%.

Снижение процентов по ипотечным займам наряду с ослаблением правил кредитования и неожиданным переизбранием правоцентристского правительства вызвало оживление на рынке жилья в Австралии. Цены на недвижимость в Сиднее выросли за последние два месяца впервые после двухлетнего падения.

Одна из самых высоких ставок по ипотеке среди других стран — 30%, что обусловлено высокой инфляцией. Тем не менее, граждане, которые вносят небольшой процент своего дохода в государственный банк, могут претендовать на ставку в 9% от Национального жилищного фонда.

Почему ипотека от Сбербанка дешевле за границей

Летом 2019 года российский интернет взорвал ролик, в котором мужчина показал плакат чешского отделения Сбербанка с ипотечной ставкой 0,8%. Правда, на сайте содержится информация об ипотеке от 2,29%. Так или иначе, зарубежное отделение банка предлагает более выгодные условия для займа, нежели в России.

Правда, на сайте содержится информация об ипотеке от 2,29%. Так или иначе, зарубежное отделение банка предлагает более выгодные условия для займа, нежели в России.

Ничего удивительного в этом нет, по словам первого зампреда Сбербанка Льва Хасиса, низкий процент по ипотеке в стране зависит от ключевой ставки Центробанка (в Чехии – 2%, в России – 6,25% на 19.12.2019), уровня инфляции и низких ставок по вкладам.

Отрицательная ипотечная ставка – это возможно

Сложно поверить, но в некоторых странах заёмщики выплачивают банкам сумму меньшую, чем брали изначально.

Суть отрицательно ипотеки заключается в том, что с каждым месяцем остаток по кредиту уменьшается на сумму большую, чем ежемесячный платёж. Бывает и такое, что банк возвращает клиентам некоторую часть выплат. Подвох заключается в том, что банки не выплачивают своим клиентам проценты по вкладам, и даже могут вводить сервисные сборы за хранение средств.

Случаи отрицательной ипотеки возникали ранее по кредитам с нефиксированной ставкой, так как она зависит от ключевых банковских показателей, которые могут опускаться ниже нуля. В то же время при их росте поднимается и сумма ипотечного платежа. Но в августе 2019 года один из лидирующих датских банков Jyske Bank объявил о готовности выдавать ипотеку со ставкой -0,5% годовых на целых 10 лет.

В то же время при их росте поднимается и сумма ипотечного платежа. Но в августе 2019 года один из лидирующих датских банков Jyske Bank объявил о готовности выдавать ипотеку со ставкой -0,5% годовых на целых 10 лет.

Швейцарские покупатели тоже могут взять выгодный для себя заём. Национальный банк страны уже несколько лет сохраняет отрицательную процентную ставку, в этом году она составила -0.75%. Но швейцарские банки Zuger Kantonalbank и Grisons cantonal bank по нулевой и отрицательной ставке выдают лишь краткосрочные кредиты на большие суммы.

Можно ли взять ипотеку в другой стране

Раз в России ставка по ипотеке кажется такой высокой, возможно, стоит обратить внимание на европейские страны. Мы выбрали те, в которых нерезиденты могут приобрести жильё на приятных условиях.

Плавающая ипотечная ставка для нерезидента при займе от 6 до 25 лет может составить около 2%, фиксированная около 2,7%. Как правило, заём дают на 70-80% от стоимости жилья, но жителям стран, не входящих в Евросоюз, некоторые банки позволяют взять только до половины суммы. Регулярные платежи должны составлять не более 30% ежемесячного дохода. Заимодатель может попросить нерезидента открыть сберегательный счёт с депозитом на сумму от 24 ипотечных платежей.

Регулярные платежи должны составлять не более 30% ежемесячного дохода. Заимодатель может попросить нерезидента открыть сберегательный счёт с депозитом на сумму от 24 ипотечных платежей.

Для нерезидента плавающая ставка составит 4,1-5%, фиксированная — 5,5-7% годовых. Оплатить с помощью ипотеки получится не более 70% жилья. Заём должен превышать €50.000, а выплаты не быть больше 30-35% от ежемесячного дохода. Гасить ипотеку можно от 5 до 25 лет.

Средняя ипотечная ставка для нерезидента составит от 1,70% до 3,60% годовых. Взять можно до 60% от стоимости жилья, при этом некоторые кредиторы устанавливают минимальную сумму займа в €50.000. Выплачивать ипотеку можно до 20 лет.

Плавающая ставка по ипотеке для нерезидента составит 1,8-3% годовых, фиксированная — 2-4,5%. Но денег придётся потратить в 10 раз больше, нежели в Испании, минимальная сумма займа в Швейцарии — более €500.000. С помощью ипотеки можно оплатить половину недвижимости и гасить её на протяжении 10 лет.

- Великобритания 📌

С плавающей ставкой нерезиденту придётся отдавать 3% годовых, с фиксированной — 4,5-6%. Взять заём можно на 70% от стоимости недвижимости, а выплачивать придётся не менее 5 лет. Ежемесячный платёж не должен превышать 40% от дохода покупателя. Правда, вложиться придётся больше, чем в перечисленных выше странах, размер займа должен стартовать от €1,5 млн.

Ставка по ипотеке для нерезидентов выше, чем в странах с более развитой экономикой. Так россиянин может приобрести недвижимость со ставкой 7-14% годовых. Тем не менее занять можно до 70% от стоимости жилья, но не более €100.000, а отдавать деньги 20 лет.

Как видите, иностранец может взять ипотеку за рубежом и даже не под самые высокие проценты. К тому же, можно обратиться в зарубежное отделение привычного россиянам Сбербанка, где ставка по ипотеке будет ниже, чем на родине. Тем не менее стоит учитывать, что стоимость недвижимости во многих европейских странах достаточно высока, а уровень дохода не должен вызывать сомнений, так как в большинстве случаев ежемесячный платёж не может превышать 30% от вашего регулярного заработка. Так что квартира в новостройке в ипотеку на родине может оказаться не таким уж и плохим решением.

Так что квартира в новостройке в ипотеку на родине может оказаться не таким уж и плохим решением.

Как рассчитывается процент по ипотеке?

Покупка дома по ипотеке — самая крупная финансовая сделка, в которую может заключить большинство из нас. Как правило, банк или ипотечный кредитор профинансирует 80% стоимости дома, и вы соглашаетесь вернуть ее — с процентами — в течение определенного периода. Когда вы сравниваете кредиторов, ставки по ипотеке и варианты ссуды, полезно понимать, как работает ипотека и какой вид может быть лучше всего для вас.

Ключевые выводы

- Ипотека может быть самой крупной финансовой сделкой, которую когда-либо совершает большинство людей.

- Два основных типа ипотечных кредитов — это ссуды с фиксированной и регулируемой ставкой.

- Процентная ставка по ипотеке будет зависеть от таких факторов, как тип ссуды и длительность ссуды (например, 20 или 30 лет), на которую вы подписываетесь.

Как рассчитываются выплаты по ипотеке

С большинством ипотечных кредитов вы ежемесячно выплачиваете часть взятой вами суммы (основную сумму) плюс проценты. Ваш кредитор будет использовать формулу амортизации для создания графика платежей, который разбивает каждый платеж на основную сумму и проценты.

Ваш кредитор будет использовать формулу амортизации для создания графика платежей, который разбивает каждый платеж на основную сумму и проценты.

Если вы производите платежи в соответствии с графиком погашения кредита, кредит будет полностью погашен к концу установленного срока, например 30 лет. Если ипотека является ссудой с фиксированной ставкой, каждый платеж будет равной сумме в долларах. Если ипотека является ссудой с регулируемой ставкой, платежи будут периодически меняться по мере изменения процентной ставки по ссуде.

Срок или продолжительность вашей ссуды также определяет, сколько вы будете платить каждый месяц. Чем дольше срок, тем ниже обычно будут ваши ежемесячные платежи.Компромисс заключается в том, что чем дольше вы будете платить по ипотеке, тем выше будет общая стоимость покупки вашего дома, потому что вы будете платить проценты в течение более длительного периода.

Ипотечные ссуды с фиксированной ставкой и с регулируемой процентной ставкой

Банки и кредиторы в основном предлагают два основных типа ссуд:

- Фиксированная ставка: Процентная ставка не меняется.

- Регулируемая ставка: Процентная ставка будет меняться при определенных условиях (также называемая ссудой с переменной ставкой или гибридной ссудой).

Вот как работают эти два типа.

Ипотека с фиксированной процентной ставкой

При этом типе ипотеки процентная ставка фиксируется на весь срок действия ссуды и не меняется. Ежемесячный платеж также остается неизменным в течение всего срока кредита. Срок погашения ссуд часто составляет 30 лет, хотя также широко доступны более короткие сроки — 10, 15 или 20 лет. Более короткие ссуды предполагают более крупные ежемесячные платежи, но более низкие общие процентные расходы.

Пример: Ипотека с фиксированной процентной ставкой в размере 200 000 долларов США на 30 лет (360 ежемесячных платежей) с годовой процентной ставкой 4.Ежемесячный платеж 5% составит около 1013 долларов. (Налоги на недвижимость, частное ипотечное страхование и страхование домовладельцев являются дополнительными и не включены в эту цифру. ) Годовая процентная ставка 4,5% переводится в ежемесячную процентную ставку в размере 0,375% (4,5%, разделенные на 12). Таким образом, каждый месяц вы будете платить 0,375% процентов на непогашенный остаток по кредиту.

) Годовая процентная ставка 4,5% переводится в ежемесячную процентную ставку в размере 0,375% (4,5%, разделенные на 12). Таким образом, каждый месяц вы будете платить 0,375% процентов на непогашенный остаток по кредиту.

Когда вы сделаете свой первый платеж в размере 1013 долларов, банк применит 750 долларов к процентам по ссуде и 263 доллара к основной сумме. Второй ежемесячный платеж, поскольку основная сумма немного меньше, будет начисляться немного меньше процентов, поэтому будет выплачена немного большая часть основной суммы.При платеже 359 почти весь ежемесячный платеж будет зачислен на основную сумму.

Ипотека с регулируемой процентной ставкой (ARM)

Поскольку процентная ставка по ипотеке с регулируемой ставкой не зафиксирована на постоянной основе, ежемесячный платеж будет меняться в течение срока действия ссуды. У большинства ARM есть ограничения или ограничения на то, насколько процентная ставка может колебаться, как часто она может меняться и как высоко она может подниматься. Когда ставка повышается или понижается, кредитор пересчитывает ваш ежемесячный платеж, который затем остается стабильным до следующей корректировки ставки.

Когда ставка повышается или понижается, кредитор пересчитывает ваш ежемесячный платеж, который затем остается стабильным до следующей корректировки ставки.

Как и в случае ипотеки с фиксированной процентной ставкой, когда кредитор получает ваш ежемесячный платеж, он применяет часть к процентам, а другую часть — к основной сумме долга.

Кредиторы часто предлагают более низкие процентные ставки в течение первых нескольких лет ARM, иногда называемые тизерными ставками, но после этого ставки могут меняться — не реже одного раза в год. Начальная процентная ставка по ARM обычно значительно ниже, чем по ипотеке с фиксированной процентной ставкой. По этой причине ARM могут быть привлекательными, если вы планируете оставаться в своем доме всего на несколько лет.

Если вы рассматриваете ARM, узнайте, как определяется его процентная ставка; многие из них привязаны к определенному индексу, например ставке по однолетним казначейским векселям США, плюс определенный дополнительный процент или маржа. Также спросите, как часто будет корректироваться процентная ставка. Например, ARM сроком от пяти до одного года имеет фиксированную ставку на пять лет. После этого процентная ставка будет корректироваться каждый год на оставшуюся часть периода ссуды.

Также спросите, как часто будет корректироваться процентная ставка. Например, ARM сроком от пяти до одного года имеет фиксированную ставку на пять лет. После этого процентная ставка будет корректироваться каждый год на оставшуюся часть периода ссуды.

Пример: Ипотека с плавающей процентной ставкой на 30 лет (360 ежемесячных платежей) в размере 200000 долларов США на срок от пяти до одного года может начинаться с годовой процентной ставки 4% в течение пяти лет, после чего ставка может измениться на целых 0.25% ежегодно. Сумма платежа за месяцы с 1 по 60 составит 955 долларов в месяц. Если затем он вырастет на 0,25%, платеж за месяцы с 61 по 72 составит 980 долларов, а платеж за месяцы с 73 по 84 составит 1005 долларов. (Опять же, налоги и страховка в эти цифры не включены.)

Ссуды без процентов

Гораздо более редкий третий вариант — обычно зарезервированный для состоятельных покупателей жилья или людей с нерегулярным доходом — это ипотека только под проценты. Как следует из названия, этот тип ссуды дает вам возможность выплачивать только проценты в течение первых нескольких лет, что приводит к более низким ежемесячным платежам.Это может быть разумным выбором, если вы планируете владеть домом в течение относительно короткого времени и собираетесь продать его до того, как начнутся более крупные ежемесячные платежи. Однако вы не создадите никакого капитала в доме, и если ваш дом упадет в цене, вы можете в конечном итоге задолжать больше, чем оно того стоит.

Как следует из названия, этот тип ссуды дает вам возможность выплачивать только проценты в течение первых нескольких лет, что приводит к более низким ежемесячным платежам.Это может быть разумным выбором, если вы планируете владеть домом в течение относительно короткого времени и собираетесь продать его до того, как начнутся более крупные ежемесячные платежи. Однако вы не создадите никакого капитала в доме, и если ваш дом упадет в цене, вы можете в конечном итоге задолжать больше, чем оно того стоит.

Крупные ипотечные кредиты

Крупная ипотека обычно предоставляется на суммы, превышающие соответствующий лимит ссуды, который в настоящее время составляет 548 250 долларов США для всех штатов, кроме Гавайских островов и Аляски, где он выше. Предел также выше на определенных федеральных рынках дорогостоящего жилья, таких как Нью-Йорк и Сан-Франциско.Текущий максимальный соответствующий кредитный лимит составляет 822 375 долларов США.

Крупные ссуды могут быть фиксированными или регулируемыми. Процентные ставки по ним, как правило, немного выше, чем по более мелким однотипным кредитам.

Процентные ставки по ним, как правило, немного выше, чем по более мелким однотипным кредитам.

Также доступны гигантские ссуды только под проценты, хотя обычно для очень богатых. Они устроены так же, как ARM, и период выплаты только процентов длится до 10 лет. После этого ставка ежегодно корректируется, и выплаты идут на погашение основной суммы долга.В этот момент выплаты могут значительно вырасти.

Даже с ипотекой с фиксированной ставкой ваш ежемесячный платеж может измениться, если он также включает налоги или страховку.

Не забывайте о налогах, страховании и других расходах

Если вы покупаете дом, вам также необходимо подумать о некоторых других вещах, которые могут значительно увеличить ваш ежемесячный платеж по ипотеке, даже если вам удастся получить высокую процентную ставку по самой ссуде. Например, ваш кредитор может потребовать, чтобы вы заплатили налоги на недвижимость и страховку как часть платежа по ипотеке.Деньги поступят на счет условного депонирования, и ваш кредитор оплатит счета в срок. Эти затраты не являются фиксированными и со временем могут возрасти. Ваш кредитор перечислит любые дополнительные расходы как часть вашего ипотечного соглашения и периодически пересчитывает их.

Эти затраты не являются фиксированными и со временем могут возрасти. Ваш кредитор перечислит любые дополнительные расходы как часть вашего ипотечного соглашения и периодически пересчитывает их.

Как банки устанавливают процентные ставки по вашим кредитам

Когда вы идете в банк, чтобы открыть счет, вы обнаружите, что каждый вид депозитного счета имеет разную процентную ставку в зависимости от банка и счета.Федеральная корпорация страхования депозитов (FDIC) сообщает, что типами счетов, которые обычно приносят самые высокие процентные ставки, являются счета денежного рынка, сберегательные счета и, наконец, текущие счета.

Банк получает спред на средства, которые он ссужает, от тех, которые он принимает в качестве депозита. Чистая процентная маржа (NIM), о которой большинство банков отчитывается ежеквартально, представляет собой этот спред, который представляет собой просто разницу между тем, что они зарабатывают по ссудам, и тем, что они выплачивают в качестве процентов по депозитам. Конечно, это становится намного сложнее, учитывая головокружительный набор кредитных продуктов и процентных ставок, используемых для определения ставки, в конечном итоге взимаемой за ссуды.

Конечно, это становится намного сложнее, учитывая головокружительный набор кредитных продуктов и процентных ставок, используемых для определения ставки, в конечном итоге взимаемой за ссуды.

Ниже приведен обзор того, как банк определяет процентную ставку для потребительских кредитов и бизнес-кредитов.

Ключевые выводы

- Банк зарабатывает спред на средства, которые он ссужает, от тех, которые он принимает в качестве депозита — чистая процентная маржа (NIM) представляет этот спред, который представляет собой просто разницу между тем, что он зарабатывает по ссудам, и тем, что он выплачивает как проценты по вкладам.

- Банки, как правило, могут свободно определять свои собственные процентные ставки, которые они выплачивают по депозитам, и комиссию по кредитам, но они должны учитывать ставки конкурентов и рыночные уровни для различных процентных ставок и политики ФРС.

- ФРС США устанавливает ставку по федеральным фондам, чтобы влиять на денежно-кредитную политику; это просто ставка, которую банки используют для ссуд друг другу и торговли с ФРС.

- Федеральная корпорация страхования депозитов (FDIC) сообщает, что типами счетов, которые обычно приносят самые высокие процентные ставки, являются счета денежного рынка, сберегательные счета и, наконец, текущие счета.

- Другие факторы, которые банки могут учитывать при установлении процентных ставок, — это ожидания инфляции, спрос на деньги в США и за рубежом, уровни фондового рынка и другие факторы.

Все начинается с политики процентной ставки

Банки, как правило, могут свободно определять процентную ставку, которую они будут платить по депозитам и взимать плату за ссуды, но они должны принимать во внимание конкуренцию, а также рыночные уровни для различных процентных ставок и политики ФРС.

Федеральный резервный банк США влияет на процентные ставки, устанавливая определенные ставки, устанавливая требования к банковским резервам, а также покупая и продавая «без риска» (термин, используемый для обозначения того, что они являются одними из самых безопасных из существующих) ценных бумаг Казначейства США и федерального агентства для влияют на депозиты банков в ФРС.

Это называется денежно-кредитной политикой и направлено на оказание влияния на экономическую деятельность, а также на здоровье и безопасность всей банковской системы.Большинство стран с рыночной экономикой используют аналогичный тип денежно-кредитной политики в своей экономике. Основным инструментом, который ФРС США использует для воздействия на денежно-кредитную политику, является установление ставки по федеральным фондам, которая представляет собой просто ставку, которую банки используют для ссуд друг другу и торговли с ФРС. Когда ФРС повысит процентные ставки, как это было четыре раза в 2018 году, прибыль банковского сектора вырастет.

Многие другие процентные ставки, включая базовую ставку, которая представляет собой ставку, которую банки используют для идеального клиента (обычно корпоративного) с солидным кредитным рейтингом и историей платежей, основаны на ставках ФРС, таких как ставки ФРС.

Другие соображения, которые могут принять во внимание банки, — это ожидания в отношении уровней инфляции, спроса и скорости обращения денег в Соединенных Штатах и на международном уровне, уровни фондового рынка и другие факторы.

Рыночные факторы

Возвращаясь снова к чистой процентной марке, банки стремятся максимизировать ее, определяя крутизну кривых доходности. Кривая доходности в основном показывает в графическом формате разницу между краткосрочными и долгосрочными процентными ставками.Как правило, банк стремится брать взаймы или выплачивать вкладчикам краткосрочные ставки, а ссуды — на более долгосрочной части кривой доходности. Если банку удастся сделать это успешно, он будет приносить деньги и радовать акционеров.

Перевернутая кривая доходности, означающая, что процентные ставки в левом или краткосрочном диапазоне выше, чем долгосрочные ставки, затрудняет для банка получение прибыльных кредитов. К счастью, перевернутые кривые доходности встречаются нечасто и обычно длятся недолго.

В одном из отчетов, озаглавленном «Как банки устанавливают процентные ставки», подсчитано, что банки основывают свои ставки на экономических факторах, включая уровень и рост валового внутреннего продукта (ВВП) и инфляцию. В нем также упоминается волатильность процентных ставок — взлеты и падения рыночных ставок — как важный фактор, на который обращают внимание банки.

В нем также упоминается волатильность процентных ставок — взлеты и падения рыночных ставок — как важный фактор, на который обращают внимание банки.

Все эти факторы влияют на спрос на ссуды, что может способствовать повышению или понижению ставок. Когда спрос невелик, например, во время экономического спада, такого как Великая рецессия, которая официально длилась между 2007 и 2009 годами, банки могут повышать процентные ставки по депозитам, чтобы побудить клиентов предоставлять ссуды, или снижать ставки по кредитам, чтобы стимулировать клиентов брать взаймы.

Соображения местного рынка также важны.Более мелкие рынки могут иметь более высокие ставки из-за меньшей конкуренции, а также из-за того, что рынки ссуд менее ликвидны и имеют меньший общий объем ссуд.

Клиентские входы

Как упоминалось выше, основная ставка банка — ставка, которую банки взимают со своих наиболее кредитоспособных клиентов — является лучшей ставкой, которую они предлагают, и предполагает очень высокую вероятность того, что ссуда будет выплачена полностью и вовремя. Но, как знает любой потребитель, пытавшийся взять ссуду, в игру вступает ряд других факторов.

Но, как знает любой потребитель, пытавшийся взять ссуду, в игру вступает ряд других факторов.

Например, в игру вступают данные о том, сколько клиент берет в долг, каков его кредитный рейтинг и общие отношения с банком (например, количество продуктов, которые использует клиент, как долго он является клиентом, размер счетов).

Также важна сумма денег, используемая в качестве первоначального взноса по ссуде, такой как ипотека, будь то ее отсутствие, 5%, 10% или 20%. Исследования показали, что когда клиент вносит крупный первоначальный взнос, у него достаточно «шкуры в игре», чтобы не отказаться от ссуды в трудные времена.

Тот факт, что потребители вкладывали небольшие деньги (и даже имели ссуды с отрицательными графиками погашения, что означает, что остаток ссуды со временем увеличивался) на покупку домов во время жилищного пузыря начала 2000-х годов, рассматривается как огромный фактор, помогающий разжечь пламя крах субстандартных ипотечных кредитов и последующая Великая рецессия. Залог или использование других активов (автомобиля, дома, другой недвижимости) в качестве обеспечения кредита также влияет на игру.

Залог или использование других активов (автомобиля, дома, другой недвижимости) в качестве обеспечения кредита также влияет на игру.

Продолжительность ссуды или ее срок до погашения также важны.Чем больше срок, тем выше риск невозврата кредита. Обычно поэтому долгосрочные ставки выше краткосрочных. Банки также оценивают общую способность клиентов брать долги.

Например, коэффициент обслуживания долга пытается создать одну удобную формулу, которую банк использует для определения процентной ставки, которую он будет взимать по ссуде или которую он может выплатить по депозиту.

Обзор различных процентных ставок

Есть много других типов процентных ставок и кредитных продуктов.Когда дело доходит до установления ставок, некоторые ссуды, такие как ипотечные ссуды на жилые дома, могут основываться не на основной ставке, а на ставке казначейских векселей США (краткосрочная правительственная ставка), лондонской межбанковской ставке предложения (LIBOR, срок действия которых истечет в конце 2021 года), а также долгосрочные казначейские облигации США.

По мере роста ставок по этим ориентирам повышаются и ставки, взимаемые банками. Другие ссуды и ставки включают ссуды, обеспеченные государством, такие как ценные бумаги с ипотечным покрытием (MBS), студенческие ссуды и ставки по ссудам для малого бизнеса (ссуды SBA), последние из которых частично поддерживаются государством.

Когда государство пользуется вашей поддержкой, ставки по кредитам, как правило, ниже и используются в качестве основы для других кредитов, предоставляемых потребителям и предприятиям. Конечно, это может привести к безрассудному кредитованию и моральному риску, когда заемщики предполагают, что государство выкупит их, когда ссуда станет невыгодной.

Итог

Банки используют множество факторов для определения процентных ставок. По правде говоря, они стремятся максимизировать прибыль (через чистую процентную маржу) для своих акционеров.С другой стороны, потребители и предприятия стремятся к минимально возможной цене. Здравый подход к получению хорошей ставки — это перевернуть вышеприведенное обсуждение с ног на голову или посмотреть на факторы, противоположные тому, что может искать банк.

Самый простой способ начать — это указать клиента, например, иметь наивысший возможный кредитный рейтинг, предоставить залог или крупный первоначальный взнос по ссуде, а также использовать множество услуг (проверка, сбережения, брокерские услуги, ипотека) от того же банка, чтобы получить скидка.

Займы во время спада экономики или при высокой неопределенности (в отношении таких факторов, как инфляция и нестабильная среда процентных ставок) могут быть хорошей стратегией для достижения благоприятной ставки, особенно если вы выбираете время, когда у банка может быть особая мотивация для получения прибыли. сделка или дать вам лучшую возможную цену. Наконец, получение ссуды или ставки с государственной поддержкой также может помочь вам получить самую низкую ставку.

Текущие ставки: ипотека, сбережения, компакт-диски и чек

Прокрутите влево, чтобы просмотреть остальную часть таблицы.

| Сберегательный счет | Минимальный баланс на уровне , необходимый для получения APY | Годовая процентная доходность |

|---|---|---|

| Алмазный денежный рынок * | 0,00–5 000,00 долл. США США | 0,05% |

| | 5 000,01–25 000,00 долл. США | 0,07% |

| | 25 000,01 долл. США — 50 000,00 долл. США | 0,12% |

| | 50 000 долл. США.01–100 000,00 долл. США | 0,15% |

| | 100 000,01 долл. США — 200 000,00 долл. США | 0,20% |

| | 200 000,01 долл. США — 1 000 000,00 долл. США | 0,25% |

| | 1000000,01 долл. США и более | 0,38% |

| ICS® Money Market ** | 0–1 000 000,00 долл. США | 0,15% |

| | 1 000 000,01 долл. США — 15 000 000 долл. США.00 США.00 | 0,25% |

| | 15 000 000,01 долл. США и более | 0,15% |

| Преимущество экономии * | 0,00–2 500,00 долл. США | 0,05% |

| | 2500,01 долл. США и более | 0,05% |

| Сберегательный счет ИРА | 0–5 000 долл. США | 0,05% |

| | 5 000,01–25 000,00 долл. США | 0,07% |

| | 25000 долларов.01–50 000,00 долларов США | 0,10% |

| | 50 000,01–100 000,00 долл. США | 0,15% |

| | 100 000,01 долл. США — 200 000,00 долл. США | 0,18% |

| | 200 000,01 долл. США и более США и более | 0,21% |

| My Future Fund * | 0–2 000 долл. США | 5,09% |

| | 2 000,01 долл. США и более | 5.09% — 1,75% |

| | | |

| | | |

| Kids Savers Club | н / д | 0,05% |

| Базовая экономия * | н / д | 0,03% |

| Зимние и летние развлечения | н / д | 0,15% |

Указанные процентные ставки вступили в силу 13 мая 2021 года.Ставки могут измениться после открытия счета. Сборы могут снизить прибыль аккаунта.

* Минимальный депозит, необходимый для открытия Diamond Money Market — 5000 долларов США; Advantage Savings — 1000 долларов США; My Future Fund — 200 долларов США; Базовая экономия — 50 долларов. Ставки Diamond Money Market могут отличаться для государственных фондов. Свяжитесь с отделением для получения информации о текущих тарифах.

Ставки Diamond Money Market могут отличаться для государственных фондов. Свяжитесь с отделением для получения информации о текущих тарифах.

** Размещение средств через службу ICS или CDARS регулируется положениями, условиями и раскрытием информации в соглашениях об услугах, включая Соглашение о размещении депозита («DPA»).Применяются ограничения и могут применяться критерии приемлемости клиентов. В варианте сбережений ICS вывод средств по программе ограничен шестью в месяц. Хотя средства размещаются в банках-получателях в суммах, которые не превышают стандартную максимальную сумму страхования вкладов FDIC («SMDIA»), остатки вкладчика в учреждении взаимоотношений, которое размещает средства, могут превышать SMDIA (например, до расчета ICS или CDARS для депозита или после урегулирования ICS или CDARS для вывода средств) или не иметь права на страхование FDIC (если учреждение взаимоотношений не является банком).Как указано в DPA, вкладчик несет ответственность за принятие любых необходимых мер для защиты таких остатков в соответствии с применимым законодательством. Если на вкладчика распространяются ограничения на размещение своих средств, вкладчик несет ответственность за определение того, удовлетворяет ли использование им ICS или CDARS этим ограничениям. ICS, Insured Cash Sweep, CDARS и Certificate of Deposit Account Registry Service являются зарегистрированными знаками обслуживания Promontory Interfinancial Network, LLC. 0517

Если на вкладчика распространяются ограничения на размещение своих средств, вкладчик несет ответственность за определение того, удовлетворяет ли использование им ICS или CDARS этим ограничениям. ICS, Insured Cash Sweep, CDARS и Certificate of Deposit Account Registry Service являются зарегистрированными знаками обслуживания Promontory Interfinancial Network, LLC. 0517

вариантов жилищного кредита | Парк Банк

Вернуться наверхКУПИТЬ ДОМ | СТРОЙ ДОМ | ПЕРЕФИНАНСИРОВАНИЕ ДОМА

Что бы вы ни выбрали, Park Bank может помочь вам найти подходящий жилищный заем.

Подайте заявку на получение нового жилищного кредита сегодня или рефинансируйте свой нынешний дом.

| Что это? | Подумайте, если … |

|---|---|---|

Ипотека с фиксированной ставкой | Ваш ежемесячный платеж и процентная ставка останутся постоянными в течение срока кредита, поэтому ваша ставка не будет затронута колебаниями рынка. | Вы планируете оставаться в своем доме в течение длительного времени и предпочитаете, чтобы ваш платеж был стабильным на протяжении всего срока действия кредита. |

ARM (ипотека с регулируемой процентной ставкой) | Ваш первоначальный ежемесячный платеж обычно будет ниже с возможным изменением ставки на основе ваших условий ARM. Процентная ставка фиксируется на определенное количество лет, прежде чем могут произойти корректировки. | Вы планируете продать свой дом через несколько лет или готовы рефинансировать, если ставка вырастет. ARM обычно помогают дать вам больше покупательной способности при более низкой начальной процентной ставке. |

Jumbo LoanФиксированная или регулируемая ставка | Ипотечные кредиты с фиксированной ставкой доступны на сумму до 1 миллиона долларов, а ARM доступны на суммы от 548 250 до 2 000 000 долларов. | Вам нужна сумма кредита, превышающая 548 250 долларов США. |

ПОДАТЬ ЗАЯВКУ, ЧТОБЫ ПОЛУЧИТЬ ТАМОЖЕННУЮ ЦЕНУ НА ИПОТЕК

Что это? | Рассмотрим, если … | |

|---|---|---|

Финансирование только строительства Park Bank | Краткосрочная процентная ссуда, при которой вы платите только из выделенных средств. После того, как ваш дом будет построен, если вы сохраните свое финансирование у нас, вы не будете оплачивать заключительные расходы по окончательной ссуде. | Вы хотите сделать шаг в строительстве нового дома. |

ПОДАТЬ ЗАЯВКУ, ЧТОБЫ ПОЛУЧИТЬ ТАМОЖЕННУЮ ЦЕНУ НА ИПОТЕК

Что это? | Подумайте, если . | |

|---|---|---|

Ипотека с фиксированной ставкой | Ваш ежемесячный платеж и процентная ставка останутся постоянными в течение срока кредита, поэтому ваша ставка не будет затронута колебаниями рынка.Первоначальный взнос всего 3%. | Вы планируете оставаться в своем доме в течение длительного времени и предпочитаете, чтобы ваш платеж был стабильным на протяжении всего срока действия кредита. |

ARM (ипотека с регулируемой процентной ставкой) | Ваш первоначальный ежемесячный платеж обычно будет ниже с возможным изменением ставки на основе ваших условий ARM. Процентная ставка фиксируется на определенное количество лет, прежде чем могут произойти корректировки. | Вы планируете продать свой дом через несколько лет или готовы рефинансировать, если ставка вырастет. ARM обычно помогают дать вам больше покупательной способности при более низкой начальной процентной ставке. |

Jumbo LoanФиксированная или регулируемая ставка | Ипотечные кредиты с фиксированной ставкой доступны на сумму до 1 миллиона долларов, а ARM доступны на суммы от 548 250 до 2 000 000 долларов. | Вам нужна сумма кредита, превышающая 548 250 долларов США. |

ЗАПИШИТЕСЬ СЕЙЧАС, ЧТОБЫ ПОЛУЧИТЬ ЦЕНУ НА ТАМОЖЕННУЮ ИПОТЕКУ

Что нас ждет дальше? Независимо от того, покупаете ли вы новый дом или ищете дом своей следующей мечты, Park Bank готов помочь вам туда добраться. Начните с оценки вашей ссуды с помощью нашего инструмента расчета ставок без обязательств. Когда вы будете готовы, запустите приложение. Наши консультанты по ипотеке будут сопровождать вас на каждом этапе пути.

Посмотрите наш реестр NMLS здесь.

ПЕРЕЙДЕМ. Икс Прогнозируемый график платежей Икс Прогнозируемый график платежей Икс Прогнозируемый график платежейИпотечные и жилищные акции ›Five Star Bank

Традиционная ипотека

Ипотека с фиксированной процентной ставкой

При ипотеке с фиксированной процентной ставкой ежемесячный платеж по основной сумме и процентам остается неизменным в течение всего срока действия ссуды. Мы предлагаем ряд программ с фиксированной процентной ставкой для операций покупки и рефинансирования на различных условиях, включая обычные ипотечные кредиты, программы государственных ссуд и программы Jumbo Mortgage для ссуд с более высоким балансом.

Мы предлагаем ряд программ с фиксированной процентной ставкой для операций покупки и рефинансирования на различных условиях, включая обычные ипотечные кредиты, программы государственных ссуд и программы Jumbo Mortgage для ссуд с более высоким балансом.

Ипотечные кредиты с регулируемой процентной ставкой

При ипотеке с регулируемой ставкой (или ARM) ваша процентная ставка устанавливается на определенный период времени, а затем может корректироваться в зависимости от изменений в индексе. Изменение ставки приведет к изменению вашей ежемесячной основной суммы и процентов.ARM обычно имеют ставку, которая начинается ниже ипотечных кредитов с фиксированной ставкой. Подобно ссудам с фиксированной ставкой, эти продукты доступны для операций покупки или рефинансирования и имеют различные варианты сроков. Они доступны для обычных и крупных ссуд.

Доступное жилье

Дом для вас Ипотека

Данная кредитная программа предназначена для облегчения доступа к владению домом для заемщиков, доход которых составляет менее 80% от среднего дохода в районе. Эта программа включает низкий первоначальный взнос, отсутствие частной ипотечной страховки, а также помощь в выплате первоначального взноса и / или при заключении контракта для квалифицированных соискателей.

Эта программа включает низкий первоначальный взнос, отсутствие частной ипотечной страховки, а также помощь в выплате первоначального взноса и / или при заключении контракта для квалифицированных соискателей.

Ипотечный кредит

Ипотечный кредит по соседству — это вариант для заемщиков, приобретающих дом в регионах с низким и средним доходом без каких-либо ограничений по доходу. Программа ссуды предусматривает небольшой первоначальный взнос и отсутствие частного ипотечного страхования (PMI).

Государственные программы

- Ипотека Федерального жилищного управления (FHA) — Ипотека с фиксированной ставкой FHA доступна на различных условиях.Продукты FHA отличаются более низкими вариантами первоначального взноса и гибкими правилами кредитования.

- Ипотечная ассоциация штата Нью-Йорк ипотечная ассоциация (SONYMA). Ипотечная программа SONYMA предоставляет начинающим покупателям жилья альтернативу традиционным программам кредитования. SONYMA предлагает низкие первоначальные платежи, гибкие правила кредитования и помощь при внесении первоначального взноса для квалифицированных кандидатов.

- Ипотека Министерства сельского хозяйства США (USDA). Ипотечные кредиты USDA предлагают заемщикам, которые соответствуют географическим требованиям и требованиям дохода, до 100% финансирования.

- Ипотека Управления по делам ветеранов (VA) — кредитный продукт специально для ветеранов, ипотека VA предлагает до 100% финансирования.

Другие рекомендуемые товары

Ипотека нового строительства

Если ваше завтра включает строительство, доступно финансирование для нового строительства. Мы предлагаем разовую ссуду на строительство нового здания с достаточным сроком для завершения строительства вашего дома — до девяти месяцев.

Ипотека незанятых земель

Если вы хотите купить свободную землю, у нас есть для вас финансирование.Ипотека с фиксированной процентной ставкой и ипотека с регулируемой процентной ставкой (ARM) доступны на различных условиях.

ВСЕ ЗАЙМЫ ПОДЛЕЖАТ УТВЕРЖДЕНИЮ КРЕДИТА

Продукты домашнего капитала

Специальная кредитная линия для собственного капитала

* Все ссуды подлежат утверждению кредита и руководству программы. Вводная ставка фиксирована для первых шести циклов выставления счетов и может быть изменена в первый день седьмого цикла выставления счетов после закрытия («Начальный период»).После вводного периода годовая процентная ставка (APR) будет изменяться в каждом платежном цикле, однако она никогда не будет превышать 16% или опускаться ниже 3,25%. Ежемесячные изменения годовых будут основаны на основной ставке, опубликованной в разделе «Денежные ставки» в The Wall Street Journal, плюс маржа. Базовая ставка по состоянию на 04.06.21 составляла 3,25%, а показанная ставка 3,25% основана на кредитной линии в размере 100 000 долларов США и комбинированном займе на общую сумму 85% (CLTV). Доступны другие условия и ставки, и фактическая годовая процентная ставка может варьироваться в зависимости от количества линии и CLTV.Максимальный CLTV не может превышать 90%. Five Star Bank оплатит соответствующие комиссии сторонним организациям во время закрытия. Эти сборы обычно составляют от 750 до 1500 долларов.

Вводная ставка фиксирована для первых шести циклов выставления счетов и может быть изменена в первый день седьмого цикла выставления счетов после закрытия («Начальный период»).После вводного периода годовая процентная ставка (APR) будет изменяться в каждом платежном цикле, однако она никогда не будет превышать 16% или опускаться ниже 3,25%. Ежемесячные изменения годовых будут основаны на основной ставке, опубликованной в разделе «Денежные ставки» в The Wall Street Journal, плюс маржа. Базовая ставка по состоянию на 04.06.21 составляла 3,25%, а показанная ставка 3,25% основана на кредитной линии в размере 100 000 долларов США и комбинированном займе на общую сумму 85% (CLTV). Доступны другие условия и ставки, и фактическая годовая процентная ставка может варьироваться в зависимости от количества линии и CLTV.Максимальный CLTV не может превышать 90%. Five Star Bank оплатит соответствующие комиссии сторонним организациям во время закрытия. Эти сборы обычно составляют от 750 до 1500 долларов. Если кредит будет расторгнут в течение 36 месяцев после закрытия, вы должны будете возместить Five Star Bank эти сборы. Страхование от опасностей, наводнений и страхование правового титула, если применимо, обязательны. Недвижимость должна находиться в штате Нью-Йорк.

Если кредит будет расторгнут в течение 36 месяцев после закрытия, вы должны будете возместить Five Star Bank эти сборы. Страхование от опасностей, наводнений и страхование правового титула, если применимо, обязательны. Недвижимость должна находиться в штате Нью-Йорк.

Дополнительное счастье в процессе

Вы вложили много любви в свой дом.Пора дать ему немного вернуться к вам. Мы можем помочь вам взять ссуду под залог вашего дома на такие вещи, как строительство пристройки, обновление кухни или ванной, оплата обучения вашего ребенка в колледже или покупка автомобиля.

С кредитной линией собственного капитала вы получаете шестимесячную начальную ставку, так что вы можете снизить процентные платежи по вашему следующему крупному проекту. Возможность использовать свою кредитную линию в несколько раз также помогает в экстренных случаях или неожиданных событиях. У него есть регулируемая ставка, но вы платите только после использования линии. Это означает, что в течение периода розыгрыша вы платите только проценты с используемого баланса, и эти платежи могут со временем меняться. Ссуда под залог собственного капитала Five Star Bank — отличный вариант, если у вас есть запланированный проект с фиксированной стоимостью. В отличие от кредитной линии собственного капитала, жилищная ссуда имеет фиксированную ставку с постоянными выплатами на тот срок, который лучше всего подходит для вас.

Это означает, что в течение периода розыгрыша вы платите только проценты с используемого баланса, и эти платежи могут со временем меняться. Ссуда под залог собственного капитала Five Star Bank — отличный вариант, если у вас есть запланированный проект с фиксированной стоимостью. В отличие от кредитной линии собственного капитала, жилищная ссуда имеет фиксированную ставку с постоянными выплатами на тот срок, который лучше всего подходит для вас.

Свяжитесь с одним из наших экспертов по жилищному кредитованию сегодня, чтобы найти продукт, который лучше всего подходит для вас сегодня и завтра.

График комиссий за обслуживание розничной ипотечной и жилищной ссуды

Все ссуды подлежат одобрению.

Заполните и отправьте контактную форму ниже.Средняя процентная ставка по кредитам: автомобильные, жилищные, студенческие, малые предприятия и личные ссуды

В зависимости от типа ссуды, которую вы получаете, средняя процентная ставка, которую вы будете платить, может варьироваться от 0% до более 200%. Чтобы рассчитать процентную ставку для каждого типа ссуды, кредиторы могут использовать ваш кредитный рейтинг, вашу кредитную историю, размер ссуды, продолжительность срока, доход, местонахождение и различные другие факторы, относящиеся к инвестициям кредитора и риску заемщика.

Чтобы рассчитать процентную ставку для каждого типа ссуды, кредиторы могут использовать ваш кредитный рейтинг, вашу кредитную историю, размер ссуды, продолжительность срока, доход, местонахождение и различные другие факторы, относящиеся к инвестициям кредитора и риску заемщика.

Средняя процентная ставка по автокредиту

Средняя процентная ставка по автокредиту по стране обычно составляет от 3% до 10%. По словам Эдмундса, условия ссуды различаются, но средняя продолжительность автокредитования достигла рекордного уровня 69,3 месяца в 2017 году. На основе 60-месячной ссуды и кредитного рейтинга заемщика от 690 до 850 средняя процентная ставка по автокредиту в 2017 году для новая машина составила 4,28%. Процентные ставки варьируются в зависимости от кредитного рейтинга потребителя, продолжительности срока кредита, от того, подержанный автомобиль или новый, а также от других факторов, связанных с риском кредитования конкретного потребителя.

Потребителям с кредитным рейтингом выше 690 могут быть предложены процентные ставки по автокредиту в размере всего 2%, хотя в среднем они колеблются от 3% до 5%, в зависимости от кредитного рейтинга. Заемщики с более низкими оценками могут получать процентную ставку в пять-десять раз выше, чем у потребителей с лучшими оценками. Еще одним определяющим фактором ставок по автокредитованию является то, подержанная машина или новая. Подержанные автомобили, как правило, имеют более высокие процентные ставки, чем новые автомобили из-за их более низкой стоимости при перепродаже и более высокого риска, связанного с финансированием потенциально менее надежного автомобиля.

Заемщики с более низкими оценками могут получать процентную ставку в пять-десять раз выше, чем у потребителей с лучшими оценками. Еще одним определяющим фактором ставок по автокредитованию является то, подержанная машина или новая. Подержанные автомобили, как правило, имеют более высокие процентные ставки, чем новые автомобили из-за их более низкой стоимости при перепродаже и более высокого риска, связанного с финансированием потенциально менее надежного автомобиля.

Средняя процентная ставка по ипотеке

Средняя процентная ставка по ипотеке для заемщиков с хорошими кредитными рейтингами по 30-летнему кредиту с фиксированной ставкой в 2017 году составила 4%. Ставка, по которой будут выплачиваться выплаты, в основном зависит от типа ипотеки, которую вы получаете, срока ее действия и вашего кредитного рейтинга. Хотя процентные ставки по ипотеке несколько различаются в зависимости от штата, эти различия, как правило, минимальны. Наиболее распространенные ипотечные ссуды — это ипотека с фиксированной ставкой на 15 и 30 лет, которая обеспечивает неизменную ежемесячную ставку в течение срока ссуды, и гибридные ипотечные ссуды с плавающей ставкой 5/1, которые имеют фиксированную ставку в течение первых пяти лет. , после чего ежегодно корректируются.

, после чего ежегодно корректируются.

Другие виды предлагаемых ипотечных ссуд включают ссуды FHA, предназначенные для потребителей с низкими доходами; Кредиты VA, предназначенные для ветеранов; ипроцентная ипотека, которая позволяет заемщику выплачивать только проценты в течение первых нескольких лет и, таким образом, сокращать ежемесячный платеж. Ссуды FHA и VA поддерживаются государством, но ставки по этим ипотечным кредитам могут варьироваться, потому что они колеблются в зависимости от рынка и заемщика. Для получения дополнительной информации о выплатах по ипотеке ознакомьтесь с нашим полным анализом здесь.

Средняя процентная ставка по студенческой ссуде

Процентная ставка по федеральному студенческому кредиту зависит от типа ссуды, на которую вы имеете право. Большинство студентов используют федеральные ссуды для финансирования своего обучения, но есть также возможность использовать вместо них частных кредиторов; Кроме того, некоторые, кто берет взаймы в рамках государственной программы, могут позже переключиться на частных кредиторов для рефинансирования или консолидации своей ссуды. Каждый федеральный студенческий заем имеет универсальную фиксированную процентную ставку, ежегодно устанавливаемую Конгрессом. Кредитный рейтинг не является фактором для федеральных студенческих ссуд, в отличие от большинства других типов ссуд.Вместо этого ставка, которую вы заплатите, зависит от типа ссуды, которую вы получаете, диапазона вашего дохода и от того, учитесь ли вы в школе или собираетесь учиться в аспирантуре.

Каждый федеральный студенческий заем имеет универсальную фиксированную процентную ставку, ежегодно устанавливаемую Конгрессом. Кредитный рейтинг не является фактором для федеральных студенческих ссуд, в отличие от большинства других типов ссуд.Вместо этого ставка, которую вы заплатите, зависит от типа ссуды, которую вы получаете, диапазона вашего дохода и от того, учитесь ли вы в школе или собираетесь учиться в аспирантуре.

| Прямая субсидируемая ссуда | Бакалавриат | 5,05% |

| Прямая несубсидированная ссуда | Бакалавриат | 5.05% | Выпускник или родители * | 7.60% |

* Родитель магистрантов

Студенческая ссуда Частные кредиторы

Если вы хотите профинансировать свое образование, лучше всего использовать все доступные варианты федерального кредита, прежде чем подавать заявку на получение частного студенческого кредита. В отличие от федеральных займов, любые частные студенческие ссуды требуют, чтобы вы производили платежи, пока вы учитесь в школе, и они также, как правило, дороже, чем федеральные ссуды. Процентные ставки по частным займам могут быть фиксированными или переменными, в зависимости от типа займа.Средняя процентная ставка по студенческому кредиту имеет широкий диапазон, но некоторые кредиторы предлагают процентные ставки от 2%, а ставки могут достигать 18% в зависимости от кредитного рейтинга. Любой студент, выпускник или родитель может подать заявку на получение частной ссуды. Утверждение студенческих ссуд включает проверку кредитного рейтинга и истории. Из-за того, что у большинства студентов нет кредитной истории, это помогает подать заявку вместе с другим лицом, обычно родителем, чтобы увеличить вероятность одобрения.

В отличие от федеральных займов, любые частные студенческие ссуды требуют, чтобы вы производили платежи, пока вы учитесь в школе, и они также, как правило, дороже, чем федеральные ссуды. Процентные ставки по частным займам могут быть фиксированными или переменными, в зависимости от типа займа.Средняя процентная ставка по студенческому кредиту имеет широкий диапазон, но некоторые кредиторы предлагают процентные ставки от 2%, а ставки могут достигать 18% в зависимости от кредитного рейтинга. Любой студент, выпускник или родитель может подать заявку на получение частной ссуды. Утверждение студенческих ссуд включает проверку кредитного рейтинга и истории. Из-за того, что у большинства студентов нет кредитной истории, это помогает подать заявку вместе с другим лицом, обычно родителем, чтобы увеличить вероятность одобрения.

| Частный заем с фиксированной ставкой * | 3.63% — 14,44% |

| Частный заем с переменной процентной ставкой * | 2,93% — 12,73% |

| Рефинансирование частного займа ** | 2,57% — 8,24% |

* Диапазон взят от шести популярных частных кредиторов (College AVE, Sallie Mae, LendEDU, Citizens Bank, PNC Ascent)

** Диапазон фиксированных и переменных ставок взят от шести популярных частных кредиторов рефинансирования (SoFi, Earnest, CommonBond, Laurel Road, LendKey, Citizens Bank)

Средняя процентная ставка по кредиту для малого бизнеса

Средняя процентная ставка по кредиту малого бизнеса от традиционного кредитора, обычно банка или кредитного союза, колеблется от 3% до 5. 5%. Ссуды, финансируемые онлайн-кредитором, могут иметь процентные ставки от 6% до более 100%. Процентная ставка сильно различается в зависимости от типа кредитора и кредитного продукта.

5%. Ссуды, финансируемые онлайн-кредитором, могут иметь процентные ставки от 6% до более 100%. Процентная ставка сильно различается в зависимости от типа кредитора и кредитного продукта.

Самыми распространенными кредиторами являются банки, хотя существует все больше других вариантов от онлайн-кредиторов и альтернативных кредиторов. Поскольку эти новые варианты регулируются меньшим количеством правил для кредитов малому бизнесу, они предлагают более широкий диапазон процентных ставок на основе кредитного рейтинга вашего бизнеса, финансовой отчетности и даже вашего личного кредитного рейтинга.

В таблице ниже показаны типы кредиторов и их средние годовые процентные ставки при условии, что заемщик имеет хороший кредитный рейтинг.

| Крупные национальные банки | 2,55% — 5,14% |

| Малые национальные и региональные банки | 3,23% — 5,40% |

| Иностранные банки (филиалы в США) | 1,50% — 5,45% |

| Онлайн или альтернативные кредиторы | 5,49% — 66,57% |

Средняя ставка по ссуде для малого бизнеса по ссудным продуктам

Средние годовые процентные ставки для малых предприятий варьируются от 4. От 25% до 200%. Диапазон обусловлен потребностями бизнеса в различных видах финансирования. В приведенной ниже таблице вы можете увидеть наиболее распространенные кредитные продукты и их диапазон годовых. Приведенные ниже диапазоны годовых включают все типы заемщиков и кредитные рейтинги.

От 25% до 200%. Диапазон обусловлен потребностями бизнеса в различных видах финансирования. В приведенной ниже таблице вы можете увидеть наиболее распространенные кредитные продукты и их диапазон годовых. Приведенные ниже диапазоны годовых включают все типы заемщиков и кредитные рейтинги.

| Банковские ссуды | 4,25% — 13,00% | |

| SBA 7 (a) Ссуды | 5,85% — 9,00% | |

| Срочные онлайн-ссуды | 7,35% — 99,70% | 9017 Кредит5.25% — 80,00% |

| Денежные средства продавца | 12,00% — 200,00% | |

| Факторинг счетов | 13,00% — 60,00% |

Большинство потребителей подают заявки на срочные ссуды, которые предоставляются банками, включая ссуды, обеспеченные Управлением по делам малого бизнеса (SBA), или альтернативными кредиторами. При получении срочной ссуды вы занимаетесь авансом и выплачиваете ее ежемесячно в течение определенного количества лет. Другие распространенные ссуды включают кредитную линию, которая дает заемщику доступ к определенной сумме средств в любой момент времени; денежный аванс торговцу, аванс, основанный на будущих доходах бизнеса; и факторинг счетов-фактур, при котором счета-фактуры продаются за единовременную денежную сумму для улучшения денежного потока и сокращения долга.

При получении срочной ссуды вы занимаетесь авансом и выплачиваете ее ежемесячно в течение определенного количества лет. Другие распространенные ссуды включают кредитную линию, которая дает заемщику доступ к определенной сумме средств в любой момент времени; денежный аванс торговцу, аванс, основанный на будущих доходах бизнеса; и факторинг счетов-фактур, при котором счета-фактуры продаются за единовременную денежную сумму для улучшения денежного потока и сокращения долга.

Средняя процентная ставка по индивидуальному кредиту

В среднем процентные ставки по личным займам варьируются от 10% до 28%, в зависимости от вашего кредитного рейтинга. Большинство потребителей имеют кредитный рейтинг от 660 до 720, который может варьироваться в зависимости от используемой модели оценки.

Другими факторами, используемыми для определения точной ставки, которую вы будете платить, являются ваш трудовой стаж, доход, штат или место жительства и гражданство. Кредиторы также оценят стабильность вашей работы и отрасли, в которой вы работаете, а также ваше отношение долга к доходу. Что касается гражданства, держатели визы h2B, как правило, имеют высокие процентные ставки от банков из-за их короткой кредитной истории и более высокой вероятности того, что владелец визы может покинуть страну. Чтобы узнать больше о займах физических лиц, прочтите нашу полную статью.

Что касается гражданства, держатели визы h2B, как правило, имеют высокие процентные ставки от банков из-за их короткой кредитной истории и более высокой вероятности того, что владелец визы может покинуть страну. Чтобы узнать больше о займах физических лиц, прочтите нашу полную статью.

Источники

Текущие процентные ставки — Сбербанк Ольстера

| Процентная ставка | АПРЕЛЬ * | Период розыгрыша | Срок погашения | Минимальная / максимальная доступная линия |

|---|---|---|---|---|

| Prime for Life ** | 3.250% ** | 5 лет | До 15 лет | 10 000 долл. США / 500 000 долл. США |

Дополнительная кредитная линия для собственного капитала (HELOC) Доступные продукты:

- Программа 80/10/10 (80% первая ипотека, 10% вторая ипотека, и клиент вносит 10% первоначальный взнос) = Prime + 1%

- Сберегательный банк Ольстера в качестве второго держателя залога до 90% LTV = прайм-ставка + 1,75%

- Инвестиционная недвижимость (не занятая) до 60% LTV = Prime Rate + 2.00%

Цены обновлены 26.08.2021

* APR = Годовая процентная ставка.

** Процентная ставка основана на следующем: 80% LTV (кредит до стоимости) = Prime Rate. Годовая процентная ставка основана на сумме кредита менее 250 000 долларов США. Процентная ставка и годовая процентная ставка основаны на 1-4 семьях штата Нью-Йорк, занимаемых собственниками недвижимости или вторых домов.

Цены могут быть изменены. Ссуды при условии одобрения кредита. Указанная годовая процентная ставка может меняться ежемесячно, но не превышает 18,00%. Ставки основаны на Prime Rate, опубликованном в Wall Street Journal на последний рабочий день каждого месяца.Срок розыгрыша 5 лет. Срок окупаемости 15 лет. Ежемесячные выплаты только процентов в период розыгрыша. Ежемесячные платежи по основной сумме и процентам в период погашения. Котировка годовых не включает другие расходы, кроме процентов. Требуется страхование имущества. Страхование от наводнения, если применимо, требуется. Для ссуд на сумму менее 250 000 долларов заемщик должен уплатить применимый ипотечный налог штата Нью-Йорк и регистрационный сбор, который может варьироваться от 175 до 815,50 долларов. Ссуды на сумму свыше 250 000,00 долларов США и все ссуды на инвестиционную недвижимость (не занимаемую собственником), заемщик должен предоставить страхование титула и оплатить все стандартные затраты на закрытие сделки, которые могут варьироваться от 2 770 долларов США.00 и 9 545,50 долларов. Страхование титула: ставки, установленные Департаментом финансовых услуг штата Нью-Йорк; Таблица расценок предоставляется по запросу. Могут применяться другие условия. Приведенные выше ставки собственного капитала относятся к кредитным линиям с плавающей процентной ставкой. Пожалуйста, свяжитесь с налоговым консультантом относительно вычета процентов, уплаченных по кредитной линии собственного капитала.

Для получения дополнительной информации о нашей кредитной линии для собственного капитала, пожалуйста, свяжитесь с нами по телефону (866) 440-0391, доб. 3471.

Заявление о справедливом кредитовании / справедливых жилищных условиях

Ulster Savings Bank стремится предоставлять высококачественные банковские и кредитные услуги всем заявителям на постоянной основе и в соответствии с законами о справедливом кредитовании и справедливом жилищном обеспечении и в рамках безопасной и надежной банковской практики.Сбербанк Ольстера считает, что его приверженность принципам справедливого кредитования и справедливого жилищного строительства является хорошей деловой практикой, а также основной обязанностью компании. Успех Банка в обслуживании широкого круга потребителей и бизнес-клиентов имеет важное значение для экономического благосостояния общества, в котором он ведет бизнес, а также для непрерывного роста и жизнеспособности компании.

. п., повышение ставок подтвердили в call-центре банка), Московский индустриальный банк (на 0,25 п.п. по обычным программам на новостройку и готовое жилье с минимальным взносом, подтвердили в call-центре банка). Эти банки не ответили на запрос Forbes.

п., повышение ставок подтвердили в call-центре банка), Московский индустриальный банк (на 0,25 п.п. по обычным программам на новостройку и готовое жилье с минимальным взносом, подтвердили в call-центре банка). Эти банки не ответили на запрос Forbes.  У «Уралсиба» базовая ставка по стандартным программам равна 7,99%, ставка по ипотеке с господдержкой начинается с 5,75%.

У «Уралсиба» базовая ставка по стандартным программам равна 7,99%, ставка по ипотеке с господдержкой начинается с 5,75%.