Выгодная ипотека — самые выгодные ипотечные кредиты, выгодные условия по ипотеке

Получить одобрение на ипотечный кредит в Совкомбанке – выбрать самый короткий путь для покупки собственного жилья. Мы обрабатываем поступающие заявки максимально оперативно: предварительное решение по заявке будет готово в течение 1 минуты. Начните сотрудничество с Совкомбанком, заполнив заявку на нашем сайте.

Преимущества

- Льготные ставки по государственным программам;

- Минимальный пакет документов для подтверждения занятости и дохода;

- Возможность взять ипотеку лицам, которым на момент погашения кредита будет от 20 до 85 лет;

- Низкие процентные ставки для широкой категории заемщиков;

- Возможность использования средств материнского капитала в качестве первоначального взноса;

- Легкое и удобное обслуживание кредита;

- Лояльное отношение к различным объектам недвижимости.

Как оформить

- В течение 5—10 минут заполните заявку на сайте Совкомбанка;

- Получите предварительное одобрение;

- Посетите отделение банка вместе с пакетом документов и получите окончательное одобрение;

- Получите деньги на покупку собственного жилья.

Условия

- Максимальный срок кредитования — до 30 лет;

- Минимальная процентная ставка по ипотеке – 5,9%

- Минимальный стаж на последнем месте работы – 3 месяца;

- Постоянная регистрация на территории Российской Федерации не менее 4 месяцев на день подачи заявки;

- Контактный телефон для связи;

- Объект недвижимости должен быть подключен к горячему и холодному водоснабжению, не входить в число объектов, подлежащих сносу, не попадать под программу реновации.

Документы

- Общегражданский паспорт;

- Документы, подтверждающие занятость и доход;

- Данные об объекте недвижимости.

Погашение

- В любом отделении Совкомбанка;

- С помощью мобильного приложения «Халва-Совкомбанк»;

- Онлайн в личном кабинете на сайте;

- Через терминал самооблуживания;

- Через карты других банков;

- В отделениях Почты России по всей стране;

- Через наших партнеров: «QIWI», «Элекснет» и «Золотая корона».

Где найти самую выгодную ипотеку и стоит ли ее сейчас брать :: Новости :: РБК Инвестиции

Что будет с ипотечными ставками, какие банки предлагают лучшие условия по кредитам и где лучше рефинансировать ипотеку — рассказывает генеральный директор «Сравни.ру» Сергей Леонидов

Этому способствовали программа льготной ипотеки и низкая ключевая ставка

, но с марта ЦБ начал повышать ставку. Что в этой ситуации делать тем, у кого уже есть ипотека, и тем, кто только думает о том, чтобы ее взять?

Этому способствовали программа льготной ипотеки и низкая ключевая ставка

, но с марта ЦБ начал повышать ставку. Что в этой ситуации делать тем, у кого уже есть ипотека, и тем, кто только думает о том, чтобы ее взять?С чего все началось

В апреле 2020 года, в самый разгар локдауна, российское правительство объявило о запуске программы льготной ипотеки под 6,5% годовых. Этот шаг был предпринят, чтобы:

- Стимулировать рынок недвижимости, который сильно пострадал из-за самоизоляции;

- Поддержать банки, которые в условиях пандемии резко сократили выдачу кредитов.

По условиям программы, получить кредит на жилье мог любой российский гражданин. Два главных условия — клиент вносил не менее 15% от стоимости жилья, а кредит не превышал ₽6 млн для регионов и ₽12 млн для Москвы, Петербурга, Московской и Ленинградской областей. Правда, был нюанс. Программа распространялась на квартиры в новостройках, аккредитованных в банках. То есть взять ипотеку на любую понравившуюся жилплощадь человек не мог.

То есть взять ипотеку на любую понравившуюся жилплощадь человек не мог.

Тем не менее это решение взорвало рынок ипотечного кредитования. Сразу после анонса новой программы президентом спрос на ипотеку взлетел на 60%. По первоначальному плану программа должна была действовать до 1 ноября 2020 года, но ее продлили еще на восемь месяцев — до 1 июля 2021 года. Благодаря этому на рынке установились исторически низкие ставки по жилищным кредитам.

На сегодняшний день ипотеку с господдержкой предлагают 42 банка. Среди них Сбербанк, ВТБ, Альфа-банк, «Открытие», Россельхозбанк, ЮниКредит Банк и другие. Ставки по госпрограмме составляют от 0,1% до 6,5%, минимальный взнос — ₽100 тыс. Наличие этой программы вместе с низкой ключевой ставкой в 2020 году привело к общему падению стоимости ипотечных кредитов.

По нашим данным, медианная ставка по ипотеке на новостройку без госпрограммы сейчас составляет 7,5%, на вторичную недвижимость — 9%, а на рефинансирование ипотечного кредита — около 8%.

10 самых выгодных ипотечных кредитов в Москве, по данным «Сравни.ру»:

Сбербанк — Господдержка 2020 («ДомКлик») 0,1% — 5,75%

ВТБ — Господдержка 2020 с льготным периодом 4,3% — 6,5%

Банк Финсервис — Жилая недвижимость 4,5% — 9,9%

Промсвязьбанк — Госпрограмма 2020 — 5,45%

Россельхозбанк — С господдержкой — 5,5%

Банк Санкт-Петербург — Госпрограмма 2020 — 5,5–5,7%

Газпромбанк

ФК «Открытие» / ЮниКредит Банк — С господдержкой — 5,59%

Райффайзенбанк / «Зенит» — С господдержкой 2020 — 5,69%

МКБ — Льготная с субсидированием — 5,75%

Фото: Christopher Furlong / Getty Images

Чего ждать дальше?

Судя по всему, счастливый для будущих ипотечников период продолжится.

- Госпрограмма, которая стала драйвером рынка, остается: на ПМЭФ президент Владимир Путин заявил, что она должна быть продлена до июля 2022 года. Однако на измененных условиях: речь идет о повышении ставки по ней до 7% с нынешних 6,5% и урезании лимита на размер выдаваемого кредита. Максимальная стоимость жилья по семейной льготной ипотеке в Москве и Петербурге составит ₽12 млн, в других регионах — ₽6 млн. А предельный размер кредита по льготной ипотеке под 7% для всех регионов составит ₽3 млн.

- Ключевая ставка, которая определяет стоимость денег в экономике, в 2021 году впервые за долгое время начала расти.

В конце апреля Центральный банк поднял ключевую ставку до 5% — это самый существенный рост с 2014 года. И это уже второе повышение с 2018 года. Первое состоялось в марте: тогда регулятор увеличил показатель на осторожные 0,25%. После этого банки уже стали объявлять о росте ставок по ипотечным кредитам, не подпадающим под госпрограмму.

Уже через неделю после решения ЦБ РБК сообщил о том, что Сбербанк повысит ставки по ключевым ипотечным программам.

Если вы задумываетесь об ипотеке

Если вы непременно хотите свое жилье и уже накопили минимальный первоначальный взнос, то имеет смысл брать ипотеку прямо сейчас. Ставки по жилищным кредитам с большой долей вероятности будут расти по описанным выше причинам. Сейчас сложно прогнозировать, на какую конкретно величину, — рост будет зависеть от дальнейшей политики ЦБ. С августа Центральный банк еще и ограничит выдачу ипотеки с минимальным первоначальным взносом менее 20%.

Сейчас сложно прогнозировать, на какую конкретно величину, — рост будет зависеть от дальнейшей политики ЦБ. С августа Центральный банк еще и ограничит выдачу ипотеки с минимальным первоначальным взносом менее 20%.

При этом, по прогнозам экспертов, в России начинается период многолетнего роста цен на недвижимость. Иными словами, ипотека станет менее доступной.

Если у вас уже есть ипотека

Если у вас уже есть ипотека, то сейчас хорошее время, чтобы ее рефинансировать, то есть закрыть старый кредит за счет нового по более низкой ставке. Сейчас многие банки предлагают довольно выгодные условия, которые тоже могут ухудшиться к осени.

10 наиболее выгодных предложений по рефинансированию в топ-20 банков по выдаче ипотеки, по данным «Сравни.ру»:

Московский кредитный банк — от 6,99%

Россельхозбанк — от 7,65%

«Ак Барс», «Рефинансирование» — от 7,77%

ВТБ, «Рефинансирование» — от 7,8%

Промсвязьбанк — от 7,85%

Райффайзенбанк — от 7,89%

Сбербанк — от 7,9%

Альфа-банк — от 7,99%

«Уралсиб» — от 7,99%

Фото: Sergio Rola / Unsplash

Для того чтобы банк рассмотрел заявку на рефинансирование, должно пройти не меньше шести ежемесячных платежей. Наиболее выгодно это делать в первые три — пять лет после оформления ипотеки: в этот период выплачивается основная часть процентов.

Наиболее выгодно это делать в первые три — пять лет после оформления ипотеки: в этот период выплачивается основная часть процентов.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.Выгодный вклад для физлиц | Откройте депозит в АТБ

Валюта

РублиДолларыЕвроЮань

Лучшая ставкаПоказать все

Мы можем проконсультировать Вас и выбрать наиболее выгодный вклад под ваши условия.

Ваша заявка принята. В ближайшее время с Вами

свяжется менеджер.

Вклад в нашем банке: дополнительная информация

Азиатско-Тихоокеанский Банк предлагает вклады для физических лиц. Открыть депозит в АТБ можно с различными целями и на разные сроки: выгодный вклад на три месяца (92 дня), на полгода (182 дня), на год и т.д. в зависимости от пожеланий клиента. При этом минимальный срок депозита – 92 дня, максимальный – три года. Существуют как срочные, так и бессрочные программы (до востребования).

От продукта к продукту различаются процентные ставки по вкладам в банках, причем, как правило,

чем длительнее срок размещения депозита, тем ставка выше. Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Гид по ипотеке в РК: где выгоднее? — статьи о недвижимости Казахстана — Крыша

Что делать, если денег не хватает, а квартира нужна? Что лучше, многократно переплатить за своё либо годами отдавать деньги за чужое? Какие ипотечные продукты не подходят в конкретной ситуации? Существует ли выгодная ипотека и стоит ли с ней связываться? Для тех, кто окончательно запутался в вечном поиске ответов на эти вопросы, Krisha.kz составила ипотечный гид с самой актуальной информацией о предложениях на ипотечном рынке и особенностях социальных и банковских продуктов.

Жив ли ипотечный рынок?Вопреки мрачным ожиданиям многих экономистов, в 2018 году рынок кредитования начал оживать после тяжёлого затяжного кризиса, девальвационных последствий и полной стагнации.

Всего за 9 месяцев 2018 года заёмщики получили 341 млрд тенге, на 40 % больше, чем в прошлом году. В частности, в сентябре (наиболее актуальные данные НБ РК) населению выдано более 52 млрд кредитных средств на покупку жилья.

Условно все эти кредиты можно разделить на три категории: оформленные через программы ипотечных организаций, через эксклюзивные программы банков и систему жилстройсбережений.

В первую очередь рассмотрим новый сегмент — это программы ипотечных организаций, в том числе государственная «7-20-25». Оговоримся сразу: детальной статистики по каждому виду кредитования не существует. Однако, исходя из имеющихся в свободном доступе данных, можно рассчитать примерную долю рынка.

«7-20-25»По подсчётам «Крыши», в сентябре, на третий месяц после запуска госпрограммы по «7-20-25», было выдано порядка 16 % всех кредитных средств (на примере сентября 2018 года).

Проект народной ипотеки разрабатывался по поручению президента и был представлен в июле.

Условия:

- Любой платёжеспособный казахстанец, у которого нет жилья, может получить ссуду на покупку квартиры (первичная недвижимость, приобретается у застройщика) под 7 %. Объект должен быть сдан в эксплуатацию.

- Оператором является Ипотечная организация «Баспана». Получить кредит можно через один из этих банков: Bank RBK, Евразийский банк, АТФБанк, Цеснабанк, Fortebank, Халык Банк, Банк ЦентрКредит.

- Максимальная стоимость квартиры в Астане, Алматы, Актау, Атырау и Шымкенте не должна превышать 25 млн тенге, в остальных регионах установлен лимит в 15 млн.

- Необходим первоначальный взнос в размере 20 % от цены квартиры.

- Дополнительное залоговое обеспечение не требуется, однако если возникли проблемы с платёжеспособностью либо возраст подходит к пенсионному, придётся привлекать созаёмщиков.

- Срок кредитования — до 25 лет. Возможно также досрочное погашение без штрафов.

В случае если вы покупаете квартиру за 12. 5 млн тенге, ситуация может выглядеть примерно так: первоначальный взнос равен 2.5 млн тенге. Соответственно сумма, полученная в кредит, — 10 млн тенге. Если брать этот заём на 10 лет, то ежемесячный платёж составит более 116 тыс. тенге, а общая переплата в итоге достигнет 3.9 млн тенге.

5 млн тенге, ситуация может выглядеть примерно так: первоначальный взнос равен 2.5 млн тенге. Соответственно сумма, полученная в кредит, — 10 млн тенге. Если брать этот заём на 10 лет, то ежемесячный платёж составит более 116 тыс. тенге, а общая переплата в итоге достигнет 3.9 млн тенге.

Программа является социальной, но имеет ряд недостатков. Один из них — дефицит квартир, соответствующих условиям. Как правило, все доступные квартиры раскупают ещё до ввода ЖК в эксплуатацию. В некоторых регионах объектов, подходящих под «7-20-25», не оказалось вовсе. Также придётся учесть, что жильё сдаётся в основном в улучшенной черновой отделке и требует вложений на ремонт и мебель, то есть необходим немалый бюджет на эти цели.

Первоначальный взнос, хоть и является минимальным на рынке, оказался не по силам для многих слоёв населения. Учитывая, что потенциальные соискатели не имеют жилья и снимают квартиры, накопить его непросто (напомним, о сложностях накопления мы писали ранее). Для того чтобы поддержать бюджетников, властям пришлось разработать принцип поощрения очередников жилищными сертификатами. В ближайшее время систему должны систематизировать и полноценно запустить.

Для того чтобы поддержать бюджетников, властям пришлось разработать принцип поощрения очередников жилищными сертификатами. В ближайшее время систему должны систематизировать и полноценно запустить.

В целом по «7-20-25» за 4.5 месяца было одобрено 2 925 заявок на сумму 35.1 млрд тенге. Ипотечный портфель «Баспаны» — 1.2 трлн тенге.

Кому подходит:

Программа «7-20-25» подходит только для тех, у кого нет жилья и дополнительного залога, но есть накопления на первоначальный взнос и официальный стабильный доход.

Включить вторичное жильё в «7-20-25» власти отказались, однако недавно на рынке появилась альтернатива — коммерческая ипотека от того же оператора — ИО «Баспана».

Условия:

- Критерий отсутствия жилья здесь исключён, однако процент выше, а срок сокращён до 15 лет. Номинальная ставка составляет 11 %, при этом годовая эффективная равна 11.

9 %.

9 %. - Недвижимость может быть куплена как на первичном, так и на вторичном рынке. Объект должен быть введён в эксплуатацию.

- Сейчас заявки принимает Цеснабанк. Позже проект будет запущен в Народном банке.

За 10 лет при стоимости квартиры 12.5 млн тенге переплата составит 7.1 млн тенге. Сумма ежемесячного платежа при таких условиях — 142.9 тыс. тенге.

Кому подходит:

— Всем платёжеспособным гражданам с официальным доходом, независимо от того, есть жильё в праве собственности или нет.

— Желающим приобрести уже готовую к заселению квартиру (допускается вторичный рынок).

— Желающим приобрести частный дом.

Ещё один новый ипотечный продукт — «Орда», программа Казахстанской ипотечной компании.

Условия:

- В отличие от проектов «Баспаны» первоначальный взнос здесь выше и составляет от 30 до 50 %.

Также в залог можно предоставить имеющуюся недвижимость.

Также в залог можно предоставить имеющуюся недвижимость. - Срок кредитования ограничен 20 годами, а максимальный размер займа расширен до 40 млн тенге.

- Номинальная ставка заявлена на уровне 12 и 14 % в зависимости от платёжеспособности.

- Единственный БВУ, где нам подтвердили, что программа уже запущена, — Цеснабанк. Ожидается, что позже присоединится БЦК. ГЭСВ там пока не установлена.

По словам консультантов, эффективная ставка составляет 15.1 % при частичном подтверждении дохода и 12.9 % при полном. Значит, при займе в 10 млн тенге придётся переплатить 9.4 млн тенге в первом случае и 7.8 млн — во втором. Размер ежемесячного платежа составит 162 тыс. и 148.7 тыс. тенге соответственно.

Кому подходит:

— Платёжеспособным гражданам, желающим приобрести квартиру или дом.

— Заёмщикам, уже имеющим недвижимость, которая частично выступит в роли залога.

Исследование рынка, проведённое Krisha.kz, показало, что сейчас на ипотечном рынке РК представлено порядка 10 банков, в каждом из которых есть несколько собственных жилищных продуктов. Учитывая, что некоторые проекты приостановлены либо имеют несопоставимые условия, за основу взята информация о восьми БВУ и их десяти предложениях.

Условия:

- Средний показатель ГЭСВ составляет порядка 19-20 %. Однако это минимальный показатель, доступный для «идеальных заёмщиков» (полное подтверждение платёжеспособности, достаточный первоначальный взнос, наличие дополнительного залога и т. д.).

- Первоначальный взнос составляет в среднем 30 %, срок — 10, 15 или 20 лет.

Разумеется, переплата и размер платежа впечатляют. Одолжив, например, 10 млн тенге на 10 лет, придётся переплатить от 10.3 млн до 17.3 млн. Ежемесячные взносы варьируются в пределах 168. 8–227.5 тыс. тенге.

8–227.5 тыс. тенге.

Несмотря на жёсткие условия, заёмщики в БВУ всё же кредитуются. Причём объём ипотеки, по расчётам Krisha.kz, соответствует 15 % от общей суммы. Не исключено, что такой показатель достигнут за счёт более дорогих объектов, которые не попадают под программы ипотечных организаций и рефинансирования.

Также через коммерческие программы некоторых банков можно оформить кредиты на строящиеся объекты, тогда как программы ипотечных организаций этого не допускают. Многих привлекает возможность частичного подтверждения доходов, пусть даже за счёт более высоких процентов.

Кому подходят:

— Платёжеспособному населению, когда нет возможности воспользоваться программами ипотечных организаций.

— Гражданам с видом на жительство (в некоторых банках).

Третий, самый объёмный, сегмент ипотечного кредитования принадлежит ЖССБК. По подсчётам Krisha.kz, около 70 % займов на жильё выдаётся именно через систему жилстройсбережений. Впрочем, это значение могло бы быть ниже, если бы не особая система промежуточного кредитования, которая отражается даже на статистике.

Дело в том, что варианты займов через ЖССБК кардинально отличаются от всех остальных финансовых продуктов, имеющихся на рынке. Вкратце главный принцип таков: «вкусную» ставку по кредиту (допустим, в пределах 4-5 %) нужно заслужить.

То есть мало иметь 50 % суммы и принести её в ЖССБК. Деньги должны пролежать в банке хотя бы три года. Чтобы получить кредит под минимальный процент, рекомендуется копить средства непосредственно в ЖССБК. Однако ставка по депозиту составляет не 9-10 %, как в обычных БВУ, а всего 2 %. На каждый счёт также начисляется государственная премия, которая в лучшем случае составляет 96 200 тенге, — это и есть те самые обещанные 20 %, которые «падают» не на всю сумму, а лишь на 200 МРП (481 000 тенге в 2018 году).

Предположим, вам надо накопить 5 млн за 3 года, откладывая по 139 тысяч. В обычном банке со ставкой по депозиту в 10 % к концу срока вознаграждение достигло бы 1.3 млн тенге, а в ЖССБК без учёта госпремии выйдет пара сотен тысяч.

Важно учесть, что пока средства лежат в ЖССБК и нарабатывают положенный срок и оценочный показатель (коэффициент дисциплины вкладчика), вам придётся снимать квартиру. Ориентировочно за 3 года только на наём жилья из бюджета уйдёт 3.6 млн тенге.

Чтобы не терять время и скорее начать платить за собственное жильё, можно получить промежуточный кредит по менее заманчивой ставке, причём на всю сумму покупки жилья. То есть депозит продолжит «крутиться» в ЖССБК под 2 %, пока вы будете выплачивать всю сумму за квартиру под 10 % (величина указана приблизительно. Номинальные ставки заявлены на уровне 8-9 %).

Как только депозит отработает положенный срок, эта сумма пойдёт в счёт погашения долга, а процент вознаграждения снизится до заявленных 4-5 %.

Внимание! Ставка начисляется на 100 % суммы только на период, пока депозиту не исполнится три года, а оценочный показатель (ОП) не выйдет на уровень 16 единиц.

Мы попросили ЖССБК предложить план покупки квартиры, при котором переплата составит порядка 1.3 млн тенге с суммы в 12.5 млн тенге. Он выглядит так: в течение 7 лет вы копите по 72.5 тыс. тенге, затем 10 лет вносите по 63.3 тыс. тенге. Если договорная сумма будет равна 25 млн тенге, вам предстоит 7 лет вносить ежемесячно по 145.5 тыс. тенге, а затем 10 лет платить по кредиту по 126. 6 тыс. тенге. При этом переплата составит 2.7 млн. тенге.

Требуется сократить срок — придётся увеличивать взносы. Что касается оценочного показателя, который напрямую влияет на размер ставки, то существует специальная формула. Рассчитать ОП можно самостоятельно, разделив вознаграждение, умноженное на 1 000, на договорную сумму.

ОП = вознаграждение * 1 000/договорная сумма

К примеру, если договорная сумма составляет 10 млн тенге, а вознаграждение — 80 тыс. тенге, то оценочный показатель будет равен 8.

Значение снижается при пропуске платежей или уменьшении оговорённой суммы взноса (рассчитывается и индивидуально). Растёт, к примеру, при внесении досрочных платежей, особенно на ранних этапах накопления. Также существуют механизмы выкупа счетов и их объединения, принципы семейных пакетов (когда открывается счёт на каждого члена семьи) и другие особенности, которые не встречаются ни в одном другом банке.

Очевидно, что эта схема наилучшим образом работает тогда, когда когда семья придерживается строгого финансового плана и не снимает при этом квартиру.

Чтобы взвесить рентабельность покупки квартиры через ЖССБК, рекомендуем обращаться в консультационные центры банка, к менеджерам. Важно уточнить у них сумму переплаты и эффективные ставки. К сожалению, при первичном расчёте они до сих пор указывают только номинальные ставки, что не даёт полного представления о стоимости кредита.

Запуск программы «7-20-25» на базе ЖССБК планировался, но постоянно откладывается из-за специфики системы. Не исключено, что в начале года будет представлен альтернативный продукт.

Также в Астане действует система сертификатов. Ожидается, что 1 декабря в Астане бюджетники получат первые сертификаты на 1 млн тенге, которые смогут потратить на покупку квартиры.

Где взять деньги на квартиру?Несмотря на разнообразие ипотечных программ, вопрос о том, где же взять нужную сумму, стоит по-прежнему остро.

Наиболее доступные условия кредитования на сегодняшний день представлены на базе ИО «Баспана» (если не брать в расчёт систему жилстройсбережений). Однако участники самой бюджетной программы «7-20-25» ограничены первичным рынком. Также требуются солидные средства на ремонт (объектов в чистовой отделке мало).

Также есть ипотечная программа «Орда» от КИК, где переплата будет ниже, чем при обычной коммерческой ипотеке.

Что касается банковских предложений, не стоит рассчитывать на ставки ниже 20 % (на основе информации о ставках, предоставленных БВУ). Такие программы есть, но ориентированы на узкий круг заёмщиков с идеальными условиями. При этом в некоторых банках в индивидуальном порядке рассматриваются варианты финансирования долевого строительства и вопрос кредитования нерезидентов.

Рентабельность приобретения квартиры через ЖССБК рекомендуется рассчитывать отдельно, в зависимости от собственных условий, финансового плана на будущее и даже состава семьи (если депозиты открываются на нескольких родственников). Попросите консультанта рассчитать, что необходимо предпринять, чтобы как можно скорее достичь нужного оценочного показателя.

Как ни крути, сбор первоначального взноса является, пожалуй, самым сложным и ответственным периодом, особенно если приходится параллельно снимать жильё, но другого пути нет: копить придётся немало, независимо от программ. Не гонитесь за районами и площадью, улучшайте жилищные условия постепенно.

«Крыша» желает вам лёгких решений, будь то отказ от ипотеки либо серьёзные планы по её оформлению.

Частичная и полная перепечатка данного текста возможна только после разрешения редакции.

в каком банке выгоднее взять ипотеку

На Бробанк.ру вы найдете самую выгодную ипотеку. Это и реальные предложения банков, и советы по выбору оптимальных условий кредитования. Следуйте нашим рекомендациям, выбирайте лучший банк, подавайте заявку и заключайте договор без кардинальных переплат.

Кому доступна выгодная ипотека

Банк устанавливает предельно выгодные условия тем заемщикам, которым можно доверять. Ставка — прямой показатель доверия. Если оно невысокое, есть какие-то негативные факторы, банк увеличит процент. Это стандартная практика.

Каким ипотечным заемщикам банки больше всего доверяют:

- с положительной кредитной историей. Хорошо, если у заемщика есть 2-3 выплаченных в срок долговых обязательства перед банками. А вот наличие в кредитной истории информации об оформленных ранее займах станет негативным фактором;

- гражданам, которые работают официально и могут подтвердить все заявленные источники дохода. Это не только 2-НДФЛ или электронная выписка со счета в ПФР, но и заверенная работодателем копия трудовой книжки;

- с приличным стажем на текущем месте работы. Банки указывают минимальный предел в 3 месяца, но максимально доверяют тем, что трудится на одном месте в течение нескольких лет;

- работающим на крупных предприятиях. Если работодатель — небольшая фирма или ИП, риски остаться без работы выше, поэтому и степень доверия снижается;

- с достаточным уровнем дохода. Денег должно хватать и на жизнь, и на гашение ипотеки, и на покрытие других обязательств при их наличии. Чем выше доход заемщика, тем больше шансов на заключение выгодного договора ипотеки.

Каждый банк указывает требования к заемщику, но это просто определенные рамки или минимальные параметры. Это совсем не значит, что ссуда будет одобрена каждому, кто этим критериям соответствует.

В каком банке ипотека будет самой выгодной

Начнем не с названия конкретных банков, а с советов по выбору финансовой организации. От этого напрямую зависит потенциальная выгодность будущей сделки. В одном банке вам могут одобрить ссуду под 7,5%, а в другом под 8,5% или даже выше.

Ипотека — большой кредит, который берется на долгий срок. И разница даже в 0,5% играет роль. Например, если вы берете 3000000 на 10 лет под 7,5%, ежемесячный платеж составит 35611, а переплата — 1,237 млн. А если ставка будет 8,5%, тогда платеж уже 37200 и переплата — 1,463 млн.

Где для вас ипотека будет выгоднее:

- Первым делом всегда обращайте внимание на банк, через который получаете зарплату. Именно такие банки обычно создают лучшие условия, не требуют кипу документов и без проблем одобряют сделки. Все банки улучшают условия кредитования своим зарплатным клиентам.

- Если условия зарплатного банка не устраивают, узнайте в своей организации, какие банки ее аккредитовали. Сотрудникам аккредитованных компаний часто выдвигают особые, льготные условия заключения договора.

- Если первые два варианта неактуальны, тогда запросите условия в банке, в котором раньше брали кредит. Постоянным качественным заемщикам также часто улучшают условия заключения договоров.

Самая выгодная ипотека на жилье обычно выдается именно зарплатным клиентам. Это и выгодно, и удобно. Кредит привязывается к зарплатному счету, с него можно напрямую переводить деньги или настроить автоплатеж.

Как можно повлиять на процентную ставку

Прежде чем рассматривать, в каком банке лучше взять ипотеку, важно понять и то, что вообще влияет на процентную ставку. Разные люди могут обратиться в тот же Сбербанк и заключить договора на кардинально разных условиях. Один получит ставку 7,6%, другой 8,8%.

Банки никогда не устанавливают конкретных ставок, они всегда создают сетку. То есть точный процент назначается при анализе условий оформления. Устанавливаются повышающие и понижающие коэффициенты, которые применяются к процентным ставкам.

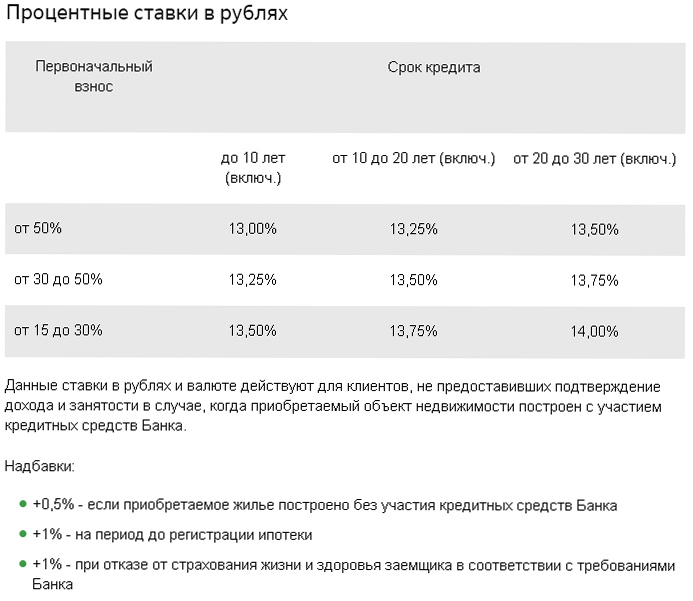

Какие факторы повышают ставку по ипотеке:

- заявка подана не зарплатным клиентом банка. Обычно кредиторы в описании продукта указывают процент для зарплатников и повышают его на 0,5-1 пункта, если клиент сторонний;

- клиент сделал небольшой первоначальный взнос или использовал вместо него материнский капитал;

- клиент подает заявку через офис, а не онлайн. Банки уводят оформление кредитов в сеть, так как им это удобно и выгодно;

- заемщик решил отказаться от страхования. Это может быть отдельно страхование жизни, титульное или комплексное. За это устанавливается самый большой повышающий коэффициент.

Какие факторы снижают процентную ставку:

- обращение зарплатного или корпоративного клиента. Часто ставки также снижают вкладчикам или держателям дебетовых карт;

- заемщик делает первоначальный взнос более 30-50%;

- заемщик приобретает квартиру в новостройке от застройщика-партнера.

Выгодная ипотека в 2021 году ждет тех, кто планирует покупку квартиры в новостройке. Такие объекты менее безопасные, поэтому ставка по ссуде устанавливается ниже. Кроме того, часто банки и застройщики создают совместные партнерские программы, в рамках которых рождаются лучшие условия, договор заключается буквально под 3-5%.

Лучшие предложения банков

Рассмотрим, где ипотека будет лучше, какие банки предлагают оптимальные условия заключения договора. Для примера не будем анализировать новостройки, потому что по ним обычно действуют партнерские ставки. А вот проценты на покупку объектов вторичного рынка — объективный показатель выгодности предложения.

Выгодные варианты ипотеки в банках:

| Банк | Базовая ставка | Повышающие коэффициенты |

| Сбербанк | 7,7% | 0,3% при подаче заявки через офис, 0,4% при ПВ менее 20%, 1% при отказе от страховки, 0,5% для незарплатных клиентов 0,8% без справок |

| ВТБ | 7,9%, 7,4% при ПВ от 50% | 0,5% при жилье менее 65 кв м, 0,5% при ПВ меньше 20% |

| Открытие | 7,6% | 0,5% при подаче заявки через офис, 1% при ПВ до 20%; 0,4% при ПВ 20-30%, 2% при отказе от страхования заемщика; 2% при отказе от титульного страхования. |

| Транскапиталбанк | 8% | 0,5% для ИП и собственников бизнеса, 0,5% при упрощенном пакете документов, 2,5% при отказе страхования заемщика, 1% при отказе от титульного страхования. |

Как видно, каждый банк применяет коэффициенты, поэтому однозначно сказать, в каком ипотека окажется самой выгодной, просто невозможно.

Лучше выберете 2-3 банка с оптимальными для вас предложениями и подайте им заявки одновременно. Если будет несколько одобрений, вы сможете выбрать лучший вариант по части ставок и переплаты.

Выгодна ли ипотека в целом

С точки зрения процентных ставок ипотека — самый выгодный банковский кредит. Она обеспечивается залогом, банк не рискует остаться ни с чем, поэтому может себе позволить установить хорошие условия обслуживания.

Но при этом важно понимать, что это большая ссуда, которая часто берется на 10-20 лет. И чем больше срок возврата, тем весомее становится переплата. Люди, заключающие договора на 15-20 лет и больше, часто констатируют тот факт, что на эти же деньги могли бы себе купить уже две, а то и 3 подобных квартиры.

Как сократить переплату:

- изначально выбрать выгодный срок ипотеки. Например, если планировали взять ссуду на 15 лет, постараться сделать 12. Уровень дохода в любом случае будет расти по отношению к ежемесячной выплате, с годами платежи будут становиться все менее обременительными;

- пользоваться программами рефинансирования. Если в будущем банки станут выдавать ипотеки дешевле на 1-2% и выше, подавайте заявку на рефинансирование, снижайте действующий процент;

- пользуйтесь всеми положенными программами субсидирования. Даже если ипотека действует, ее можно частично перекрыть маткапиталом, переоформить по программе Семейная ипотека и пр.;

- выбирайте для покупки новостройки, жилищный кредит окажется дешевле.

И помните, что при покупке жилья в ипотеку вы можете получить налоговый вычет, который составляет 13% от стоимости недвижимости и уплаченных банку процентов. Максимальная выплата — 390000. После получения эти деньги можно пустить на частичное погашение ипотеки, что значительно сократит переплату.

Частые вопросы

Какая ипотека самая выгодная?

Если рассматривать с точки зрения низких процентных ставок, то они минимальны при сельской ипотеке. Государство субсидирует ставку, договор заключается под 2,7-3% годовых. Купить можно недвижимость только в селе.

Какая ипотека выгоднее, на первичку или вторичку?

Вторичный рынок недвижимости несет больше рисков, поэтому ставки там выше. Кроме того, банки часто заключают партнерские договора с застройщиками, в итоге условия на первичку оказываются максимально выгодными.

Какой ПВ лучше внести по ипотеке?

Обычно банки устанавливают лучшие условия для тех, кто вносит 30% и более. Но, например, в ВТБ есть специальные условия для тех, кто может заплатить сразу 50%.

Какие банки для ипотеки выгоднее всего?

Все они предлагают примерно идентичные ставки. Обычно лучшая ипотека выдается крупными банками. Это Сбербанк, ВТБ, Росбанк, Транскапиталбанк, Газпромбанк.

Какая ипотека лучше, на дом или на квартиру?

Ставки по ипотеке на покупку дома обычно несколько выше.

лучших ипотечных кредиторов октября 2021 года — советник Forbes

Guild Mortgage предлагает как личные, так и онлайн-ипотечные услуги. Имея офисы в 31 штате, заемщики, которые предпочитают вести личный бизнес, могут посетить филиал. И наоборот, заемщики в 48 штатах (не в Нью-Йорке и Нью-Джерси) могут подать заявку онлайн через свою программу цифровой ипотеки MyMortgage.

Guild Mortgage — отличный вариант для заемщиков с более низким кредитным рейтингом, так как ее минимальное требование составляет 600 — примерно на 20 пунктов меньше, чем требуется среднему кредитору.Подать заявление на получение жилищного кредита через Guild Mortgage также относительно легко и быстро, что делает его отличным выбором для людей, которые не могут позволить себе ждать.

Технический прогресс, Guild Mortgage предоставляет такие услуги, как автоматическое сопоставление клиентов с помощью авансового платежа из государственных и местных программ, что идеально подходит для людей, у которых может не быть времени на самостоятельное исследование.

Для спешащих покупателей кредитор предлагает программу 17-дневной гарантии закрытия Homebuyer Express. По словам Фредди Мака, это значительно быстрее, чем в среднем по отрасли — 43 дня на закрытие.Гарантия гласит, что кредитор платит 500 долларов на покрытие расходов по закрытию, если ссуда не закрывается вовремя исключительно из-за задержки Гильдии по ипотеке.

Доступно в большинстве штатов

Ипотека гильдии доступна онлайн повсюду в США, кроме Нью-Йорка и Нью-Джерси. Филиалы расположены в 31 штате, включая Алабаму, Аляску, Аризону, Арканзас, Калифорнию, Колорадо, Флориду, Джорджию, Гавайи, Айдахо, Иллинойс, Айову, Канзас, Луизиану, Миссури, Монтану, Небраску, Неваду, Нью-Мексико, Северную Каролину. , Северная Дакота, Оклахома, Орегон, Южная Каролина, Теннесси, Техас, Юта, Вирджиния, Вашингтон, Висконсин и Вайоминг.

Как подать заявку

Guild Mortgage предлагает как отделения, так и онлайн-доступ для заемщиков, которые хотят подать заявку на ипотеку. Их безбумажный процесс подачи заявок позволяет заемщикам отправлять документы в электронном виде, а также подавать заявки и отслеживать процесс заявки в Интернете.

Поддержка по телефону очень ограничена и работает только с понедельника по пятницу с 6:00 до 17:00. PT; кредитор закрыт по выходным.

Скорость

Сроки предварительного утверждения не такие быстрые, как у других кредиторов, с 1–3-дневным сроком обработки писем с предварительным одобрением.Тем не менее, Guild Mortgage предлагает 17-дневную гарантию закрытия, что может быть привлекательным для заемщиков, которым требуется быстрое закрытие.

Требования к кредитам

Требования к минимальному кредитному баллу Guild Mortgage различаются в зависимости от ипотеки. Кредитор предлагает варианты ссуды для покупателей с кредитным рейтингом от 600. Минимальные требования для каждой программы:

- Помощь при первоначальном взносе: 620 (в зависимости от программы в каждом штате)

- FHA: 600

- Обычные: 620

- VA: 600

- USDA: 600

- Jumbo: 680

Типы предлагаемых ссуд

Guild Mortgage Loans предлагает ипотечные кредиты для покупателей и рефинансирующих организаций.Его продуктовая линейка включает обычные и крупные ипотечные ссуды с фиксированной и регулируемой ставкой (ARM), ссуды FHA, USDA и VA. Программа MH Advantage кредитора предназначена для заемщиков, которые покупают промышленный дом. Согласно рекомендациям Fannie Mae, заемщики MH Advantage должны иметь минимальный кредитный рейтинг 620. Guild Mortgage также предлагает ссуды FHA на ремонт и обратную ипотеку.

Для нового строительства кредитор предлагает программу StrongStart. StrongStart позволяет использовать кредит застройщика на покрытие расходов на выплату процентов за первые три месяца ежемесячных платежей заемщика по ипотеке.Эта программа предлагается с финансированием FHA и VA (стандартные и высокие лимиты баланса).

Guild Mortgage не предлагает ссуды под залог собственного капитала или кредитные линии под залог собственного капитала.

8 лучших ипотечных кредиторов сентября 2021 года

Ипотека — это, вероятно, самая крупная ссуда, которую вы когда-либо брали в своей жизни. Вы будете платить его годами, поэтому более низкая процентная ставка имеет важное значение. Сравнение условий ссуды, таких как ставки по ипотечным кредитам, сборы и время закрытия, — это шаги, которые должен предпринять каждый покупатель жилья, прежде чем рассчитываться с кредитором.

Лучшие ипотечные кредиторы, как правило, предлагают разные кредитные программы для потребителей с разными типами кредита. У них также должен быть упорядоченный процесс предварительной квалификации и подачи заявок на ипотеку, а также как можно более чистая запись в регулирующих органах.

Если вы уже в пути и хотите просто рассчитать расходы по ипотеке (ежемесячные платежи, сборы и т. Д.), Вы можете использовать наш калькулятор ипотеки.

Наши лучшие предложения для лучших ипотечных кредиторов

Отзывы о лучшем ипотечном кредиторе

- Те, кто впервые покупает жилье, могут заплатить всего 3% меньше

- Лучшее качество обслуживания клиентов на J.D. Энергетическое исследование

- Представители доступны каждый день недели в гибкий график

- Нет доступных кредитов под залог недвижимости или линий под залог недвижимости

- Нет офисов в обычных условиях

Quicken, бренд Rocket Mortgage, является крупнейшим розничным кредитором в США, предлагающим различные ипотечные продукты, включая обычные ипотечные кредиты, ARM FHA, VA и большие ссуды. Помимо традиционной ипотечной ссуды на 15 и 30 лет, у кредитора также есть ссуды с гибкими сроками от 8 до 29 лет.

Программа YOURgage компанииQuicken отличает ее от других онлайн-кредиторов, позволяя заемщикам выбирать срок своей ссуды с фиксированной ставкой (помимо традиционных 15- и 30-летних сроков) и занимать до 548 250 долларов. Те, кто впервые покупает жилье, могут заплатить всего 3% вниз, что особенно полезно, если вы не сохранили ориентир в 20% для первоначального взноса.

Quicken также отличается высоким качеством обслуживания клиентов, о чем свидетельствуют результаты J.D. Исследование степени удовлетворенности первичной ипотечной ссуды в США в 2020 году. Клиенты могут общаться с одним из более чем 3000 ипотечных банкиров компании 24/7 и могут полностью обработать свой кредит онлайн во всех 50 штатах. Более того, поскольку Quicken обслуживает 99% своих ипотечных кредитов, он поддерживает стабильную линию поддержки от начала до конца, вместо того, чтобы передавать клиентов другой компании на полпути.

Тип ссуд

Покупка, Jumbo, Рефинансирование, Фиксированная, Регулируемая, FHA, VA

Тип ссуд

Покупка, Jumbo, Рефинансирование, Фиксированная, Регулируемая, FHA, VA

Тип ссуд

Покупка, Jumbo, Рефинансирование, фиксированное, регулируемое, FHA, VA

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Quicken Loans Ответ на COVID-19

Quicken Loans Клиенты, пострадавшие от COVID-19, могут заполнить онлайн-заявку на получение помощи, посетив RocketMortgage.com. Компания предлагает первоначальную отсрочку на три месяца с возможностью продления до 12 месяцев, которая временно приостанавливает выплаты по ипотеке. Quicken Loans заявляет, что после того, как кризис закончится, они будут работать с клиентами, чтобы определить наилучший курс действий, когда они будут готовы возобновить ежемесячные платежи. Клиенты не испытают негативных последствий для своей кредитной истории из-за снисходительности.

- Сравните предложения от более чем 1 500 кредиторов за считанные минуты.

- Доступны различные источники обучения ипотечному кредиту.

- LendingTree предоставляет вашу информацию различным кредиторам при подаче заявления.Эти компании конкурируют за ваш бизнес, и эти кредиторы свяжутся с вами, вероятно, в тот же период, по телефону и электронной почте

LendingTree — одна из лучших ипотечных торговых площадок, позволяющая сравнивать ипотечные продукты от более чем 1500 различных кредиторов. Вы можете сравнить предложения кредиторов в режиме онлайн, выполнив трехэтапный процесс, который состоит из ответа на ряд вопросов, сопоставления предложений рядом и достижения соглашения с кредитным специалистом.

LendingTree запросит ваш доход, активы, образование, долги, род занятий и продолжительность вашей работы, а также SSN в начале процесса цитирования. Затем компания выполняет проверку кредитоспособности и использует ваш рейтинг FICO, чтобы сопоставить вас с кредиторами из их сети. Наконец, с вами свяжутся до пяти кредиторов после того, как они составят предварительное предложение.

LendingTree также предлагает множество ресурсов по ипотеке и ссудам, в том числе глоссарий ссудной терминологии, текущие ставки по всем типам жилищных ссуд, несколько калькуляторов и справочник национального кредитного специалиста.В нем также есть обзоры, чтобы пользователи могли прочитать об опыте других клиентов с каждым кредитором.

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированная, регулируемая, FHA, VA, USDA (особенности зависят от кредитора)

Минимальный первоначальный взнос

Зависит от кредитора

Тип ссуд

Покупка, Jumbo, Refinance, Фиксированный, регулируемый, FHA, VA, USDA (особенности зависят от кредитора)

Минимальный первоначальный взнос

Зависит от кредитора

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA (особенности различаются от кредитора)

Минимальный первоначальный взнос

Зависит от кредитора

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Дерево кредитования Ответ на COVID-19

LendingTree предлагает подробное объяснение различных программ помощи ипотечным кредитам при пандемии коронавируса.Он также содержит информацию о федеральных программах помощи по ипотеке, инструкции по поиску текущих кредитных услуг и краткое изложение нескольких программ помощи кредиторам. В нем также есть раздел о мошенничестве с ипотечным кредитом.

- Конкурентоспособные процентные ставки

- Не требуется авансовый платеж или PMI

- Программа онлайн-консультирования по кредитным вопросам доступна для заемщиков с плохой кредитной историей

- Нет кредитов под залог недвижимости

- Имеет только физические отделения в 18 штатах

Veterans United специализируется на кредитовании под залог США.S. Департамент по делам ветеранов, что делает его отличным вариантом для военнослужащих и резервистов, а также для ветеранов и их семей. В отличие от некоторых своих конкурентов, Veterans United не предлагает ссуды на покупку жилья или HELOC.

VU также предлагает бесплатную онлайн-программу кредитного консультирования для ветеранов и военнослужащих с низким кредитным рейтингом, называемую Lighthouse Program. Каждому клиенту назначается кредитный специалист, который помогает исправлять ошибки в кредитных отчетах, составляет план улучшения баллов и консультирует заемщика до тех пор, пока он не достигнет своей цели.

Ипотечные программыVU доступны во всех 50 штатах и Вашингтоне. Однако имейте в виду, что у кредитора есть физические отделения только в штатах Алабама, Аляска, Калифорния, Колорадо, Флорида, Джорджия, Гавайи, Айдахо, Иллинойс, Кентукки, Небраска, Северная Каролина, Оклахома, Южная Каролина, Теннесси, Техас, Вирджиния, Вашингтон.

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Veterans United Ответ на COVID-19

Veterans United предлагает первоначальный период воздержания до 180 дней, который временно приостанавливает ежемесячные выплаты по ипотеке.Заемщики имеют возможность продлить этот период еще на 180 дней. Пока по кредиту действует программа отсрочки платежа, VU не будет взимать плату за просрочку платежа и не начислять дополнительные проценты по ссуде. Заключение плана воздержания не повлияет на кредитный рейтинг заемщика.

- Один из пяти крупнейших в стране кредиторов ссуд FHA

- Доступны специальные программы для заемщиков с низким доходом

- Доступны ссуды на улучшение жилищных условий и ипотечные ссуды на строительство домов

- Соответствует клиентам с выплатой первоначального взноса

- Текущие ставки по ипотечным кредитам отсутствуют веб-сайт

- Нет доступных продуктов домашнего капитала

- Недоступно в Нью-Йорке и Нью-Джерси

Guild Mortgage предлагает финансируемые государством ссуды и программы FHA, VA и USDA, которые специализируются на помощи при первоначальном взносе.Согласно отчету Ассоциации ипотечных банкиров (MBA), Guild входит в пятерку крупнейших в стране кредиторов ссуд FHA, что делает ее отличным вариантом для квалифицированных заемщиков с кредитным рейтингом всего 540 (при условии, что они вложили минимум 10%).

Guild также предлагает программу FHA Zero Down для покупателей жилья с низким и средним доходом с кредитом ниже среднего (обычно менее 700), и у которых недостаточно накоплений для первоначального взноса. Таким образом, в то время как для большинства кредитов FHA требуется как минимум 3.При снижении на 5% программа Guild’s Zero Down позволяет заявителям с кредитным рейтингом от 640 получить жилищный заем FHA без необходимости внесения первоначального взноса.

Guild может выдавать ссуды в Вашингтоне, округ Колумбия, и во всех штатах, кроме двух — Нью-Йорке и Нью-Джерси. Кроме того, компания может полностью закрыть ипотечные кредиты онлайн через свою цифровую платформу MyMortgage, которая обеспечивает дополнительную безопасность и может помочь ускорить процесс закрытия.

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированная, регулируемая, FHA, VA, USDA

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированные, регулируемые, FHA, VA, USDA

Типы ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Ответ гильдии на ипотечное кредитование COVID-19

Guild Mortgage предлагает первоначальный вариант воздержания и помощь в трудных ситуациях, а также продление помощи в зависимости от вашего случая.Однако это не происходит автоматически, поэтому обязательно спросите об этих параметрах.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- Один из крупнейших вариантов ипотечных кредитов в нашем списке.

- Программа доступна для индивидуальных предпринимателей.

- . Некоторые программы кредитования имеют варианты с низким кредитным рейтингом.

- .

Caliber Home Loans низкие минимальные требования к кредитному рейтингу и программа, разработанная специально для самозанятых лиц, значительно упрощают для них доказательство того, сколько они зарабатывают, даже без традиционных источников дохода.Компания также рассматривает альтернативные кредитные данные во время процесса подачи заявки на ипотеку, что может привести к первоначальному взносу до 3% по обычным кредитам.

Calibre Home Loans имеет один из самых больших наборов ипотечных продуктов среди всех компаний в нашем списке, включая Обычные, FHA, VA, USDA, ARM, Refinance, Bond, Renovation, Freddie Mac HomeOne, Freddie Mac Home Possible и Fannie Mae. Готово.

Онлайн-процесс подачи заявки наCaliber — еще одна отличительная особенность.Клиенты могут подать заявку онлайн, ответив на несколько вопросов о себе, своих финансах и своем бюджете. Представитель связывается с заявителями вскоре после этого, и, как сообщается, процесс может занять всего 15 минут.

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированная, регулируемая, FHA, VA, USDA

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированные, регулируемые, FHA, VA, USDA

Типы ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Caliber Home Loans Ответ на COVID-19

Caliber предлагает как краткосрочные, так и долгосрочные варианты для тех, кто изо всех сил пытается выплатить свою ипотеку из-за COVID-19.Существует план воздержания, который откладывает ежемесячные платежи, и план погашения, в котором постепенно выплачиваются суммы, задержанные из-за воздержания. Существует также план отсрочки, согласно которому клиенты платят за отсрочку в течение нескольких месяцев в конце срока кредита. В качестве альтернативы клиенты также могут подать заявку на изменение ссуды.

- 324 филиала по всей стране, обслуживающие военнослужащих, резервистов, ветеранов, пенсионеров и аннуитетов

- Доступны варианты финансирования до 100% и 0% первоначального взноса

- Доступна сопоставимая процентная ставка

- Не предлагает индивидуальные ставки, если только вы подаете заявление

- Нет частной ипотечной страховки

С его 324 филиалами Федеральный кредитный союз ВМС (NFCU) (NFCU) считается нашим лучшим кредитором для оказания личной помощи военнослужащим.NFCU обслуживает все свои ипотечные кредиты собственными силами в течение всего срока действия ссуд, что может быть важно для клиентов, желающих вести бизнес исключительно с выбранным ими кредитором. Кроме того, заемщикам нужно меньше ипотечных баллов, чтобы получить доступ к самым низким доступным ставкам.

Ссуды на суммуVA обеспечены государством, поэтому процентные ставки по ним различаются по разным кредиторам. Тем не менее, заемщики, изучающие ипотечные продукты через NFCU, могут воспользоваться преимуществом совпадения процентных ставок. Если вы найдете более выгодную ставку в другом месте, NFCU сопоставит ее или уменьшит сумму в размере 1000 долларов от ваших затрат на закрытие сделки.

ПрограммаNavy Federal’s HomeBuyers Choice — выдающийся вариант в линейке продуктов компании. Он предлагает 100% финансирование, фиксированную процентную ставку и взнос продавца до 6%. Это делает его отличной альтернативой для военнослужащих, которые покупают свой первый дом.

ЧленствоNavy Federal открыто для военнослужащих, находящихся на действительной военной службе, а также для резервистов, ветеранов, пенсионеров и пенсионеров.

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Военно-морской флот Федеральный ответ на COVID-19

Navy Federal предлагает участникам, имеющим на это право, временную приостановку их требований к ежемесячным выплатам по ипотеке в общей сложности на срок до 18 месяцев.Членам также будут предоставлены варианты осуществления платежей, пропущенных во время отсрочки, включая изменение кредита или отсрочку. Navy Federal действительно сообщает своим потенциальным клиентам, что закрытие ипотечного кредита может занять больше времени, чем обычно, но что он по-прежнему соблюдает свои первоначальные заблокированные ставки в свете COVID-19.

- Многочисленные розничные и кредитные центры доступны по всей стране

- Программа помощи при первоначальном взносе и закрытии

- Онлайн-заявка

- Указанные ставки указаны для кредитного рейтинга 740 или выше

- Информация о комиссиях недоступна онлайн

- Без ремонта в наличии

Bank of America, конкурентоспособные цены закрытия, оценки процентных ставок и широкий охват делают его в целом надежным кредитором.Это даже лучший выбор для существующих участников, поскольку банк может предложить им более значительные скидки на комиссию за оформление.

Bank of America имеет более 4300 отделений и 2 900 кредитных центров по всей стране. В результате доступность — одна из сильных сторон банка, особенно для клиентов, предпочитающих личное общение.

Банк также позволяет заемщикам подавать заявки и проходить предварительную квалификацию онлайн. Навигатор по жилищным кредитам Банка Америки, доступ к которому можно получить в Интернете или через мобильное приложение банка, позволяет пользователям отслеживать, подписывать и отправлять документы в Интернете.

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Ответ Банка Америки на COVID-19

Bank of America в настоящее время расширяет возможности как отсрочки платежа, так и возможности отсрочки платежа для клиентов, испытывающих финансовые трудности из-за пандемии. Банк заявляет, что для обоих вариантов сроки платежа будут отложены, но не будут прощены или удалены; однако не будет взиматься плата за просрочку платежа, и они будут работать со своими клиентами над вариантами погашения.

Право на участие в этих программах зависит от владельцев или страховщиков кредитного продукта. Если заем владеет Bank of America, будут доступны варианты отсрочки и отказа. Подать заявку на отсрочку могут только те, у кого есть единовременный платеж по ссуде. Если третье лицо владеет или страхует ссуду, Bank of America будет следовать ее указаниям.- Отсутствие сборов за оформление, андеррайтинг или подачу заявки

- Программы помощи для первоначального взноса и закрытия

- Представители доступны каждый день до 21:00 по восточному времени

- Не предлагает настраиваемые условия

- Нет VA, USDA, FHA, домой ссуды на приобретение капитала или ремонт жилья

- Недоступно на Гавайях, Массачусетсе, Неваде или Нью-Гэмпшире

Better Mortgage Better Mortgage — это онлайн-альтернатива традиционным обычным кредиторам.Благодаря этой бизнес-модели Better имеет более низкие эксплуатационные расходы, что может привести к экономии на некоторых из их продуктов. Несмотря на акцент на цифровых технологиях, заемщики также получают доступ к специальному кредитному специалисту.

Скорость — еще одна сильная сторона Better. Потребители могут получить расценки и письмо с предварительным одобрением всего за несколько минут. Better также утверждает, что он может закрыть ипотечные кредиты всего за 14 дней.

Наконец, Better предлагает гарантию цены, если у другого кредитора более конкурентоспособная цена.Они обещают сопоставить любое действующее предложение конкурента и предоставить вам 100 долларов США.

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый

Тип ссуд

Покупка, Jumbo, Refinance, Fixed, Adjustable

Тип ссуд

Покупка, Jumbo, Refinance, Fixed, Adjustable

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Better.com Ответ на COVID-19

Better в настоящее время предоставляет отсрочку по ссуде, отменяет плату за просрочку и овердрафт, приостанавливает обращение взыскания на всех заемщиков, чьи ссуды она обслуживает, и приостанавливает кредитную отчетность в соответствии с руководящими принципами Fannie Mae.

Better также изменил свои предложения по ипотеке и требования к некоторым кредитным продуктам.

Они увеличили свой минимальный кредитный рейтинг FICO для ссуд рефинансирования с выплатой наличных до 680. Минимальные требования для ссуд на покупку или рефинансирование по ставке и сроку по-прежнему составляют 620.

Их предложения по ссудам Jumbo ограничены, и в настоящее время они не могут оформить Jumbo-ссуду с соотношением ссуды к стоимости (LTV) более 80%.Другие рассмотренные нами кредиторы

Когда мы посмотрели на отрасль ипотечного кредитования, мы обнаружили, что многие из крупнейших кредиторов жилищного кредитования не обязательно предлагали лучшие продукты.Однако они могут преуспеть в других областях.

Гарантированный тариф

- Разрешить заемщикам загружать и подписывать документы в 300 отделениях в 46 штатах

- Предоставляет выборочные ставки для многих своих кредитных продуктов

- Участвует в программах помощи при первоначальном взносе: HomeReady, HomePossible®, Fannie Mae 97% и Freddie Mac HomeOne

- Нет продуктов домашнего капитала

- Недоступно в Миссисипи, Небраске, Вермонте или Западной Вирджинии

Guaranteed Rate — это еще один онлайн-ипотечный кредитор, который обеспечивает полностью цифровой процесс, который можно отслеживать с помощью интерактивного контрольного списка.При этом заемщики, которым также нужен физический филиал, могут посетить один из 300 филиалов кредитора в 46 штатах.

Guaranteed Rate содержит полный набор всеобъемлющих образовательных ресурсов, в том числе функцию «Знай свое соседство» (в бета-версии), которая дает заемщикам возможность просматривать рыночные и демографические тенденции по почтовому индексу, а также школьные данные и налоги.

Хотя этот кредитор предоставляет калькулятор доступности ипотеки, он не указывает, учитываются ли низкие ставки также, что заемщик приобрел ипотечные баллы.

- Типы займов — Покупка, Джамбо, Рефинансирование, Фиксированный, Регулируемый, FHA, VA, USDA

- Минимальный первоначальный взнос — 3%

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Гарантированная скорость Ответ на COVID-19

Гарантированная ставка предлагает варианты отсрочки платежа и отсрочки платежа в связи с пандемией. Сюда входят изменения ссуды, планы отказа и приостановка кредитной отчетности для заемщиков в программах отказа, выплатах или программах испытательного периода.Гарантированная ставка также изменила требования к самозанятым заемщикам для кредитов Fannie, Freddie, FHA и Jumbo.

PrimeLending

- Собственное приложение Loanplicity® сопровождает заемщиков на протяжении всего процесса, от подачи заявки до закрытия

- Обширный выбор ипотечных продуктов

- Участвует в более чем восьми программах покрытия расходов и помощи при первоначальном взносе

- Отсутствие комиссии за кредитование по любой ссуде VA, включая ремонт

- Вариант блокировки понижающей ставки доступен в течение 20 дней после закрытия, если ставки падают

- Нет продуктов домашнего капитала

- Перед подачей онлайн-заявки необходимо поговорить с кредитным специалистом

- Квалификационные требования не опубликованы

PrimeLending предлагает один из самых широких диапазонов кредитных продуктов среди всех компаний в нашем списке, включая некоторые уникальные варианты, такие как ссуды условного депонирования, энергоэффективные ипотечные кредиты и ссуды на ремонт согласно FHA 203 (k).Заемщики с низким и средним доходом могут получить до 2000 долларов в качестве заключительного кредита в зависимости от дохода и площади в рамках программы Neighborhood Edge.

Хотя у PrimeLending широкий выбор, кредитор мог бы быть более прозрачным в отношении своих требований к заемщикам. Кроме того, хотя компания рекламирует свою онлайн-доступность, потенциальные покупатели жилья должны сначала поговорить с кредитным специалистом, прежде чем заполнять заявку.

- Типы ссуд — Покупка, Jumbo, Рефинансирование, Фиксированное, Регулируемое, FHA, VA, USDA, Ремонт дома, Промышленное жилье

- Минимальный первоначальный взнос — Не разглашается

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Ответ PrimeLending на COVID-19

УPrimeLending была программа отказа от ипотеки в 2020 году, но в настоящее время нет никакой информации, связанной с программами COVID-19, кроме некоторых информационных сообщений в блоге страницы.Мы рекомендуем напрямую связаться с вашим кредитным специалистом.

Флагстар Банк

- Более 2000 ипотечных брокеров в США и обслуживающие ссуды в каждом штате

- Предлагает некоторые варианты, не требующие авансовых платежей

- Имеет несколько специализированных продуктов, таких как несколько объектов недвижимости или ссуды с высоким остатком

- Заемщикам предоставляется единый кредит консультант и кредитный агент

- Легко доступные ставки

- Продукты домашнего капитала недоступны по всей стране, но в основном сосредоточены в Мичигане

- Продукты домашнего капитала имеют ежегодную плату в размере 7 долларов и должны быть получены лично

- Большое количество жалоб в База данных CFPB о проблемах в процессе оплаты

Хотя компания Flagstar больше известна как обслуживающая ипотечная компания, чем инициатор, она предлагает полный набор ссуд, включая продукты собственного капитала и несколько специальных ссуд.Одним из примеров является профессиональный заем, предназначенный для недавних выпускников с высоким потенциалом заработка. В некоторых случаях Flagstar может даже исключить задолженность по студенческому кредиту из расчета DTI.

ПОСЛЕДНИЕ НОВОСТИ НА СЕНТЯБРЬ 2021 г.

Flagstar Ответ на COVID-19

Flagstar в настоящее время предлагает трехмесячный план воздержания от обязательств, который может быть продлен на следующие три месяца. Компания также приостановила отчуждение имущества, выселение и повторное владение в соответствии с инструкциями инвестора / страховщика или на более длительный срок, если это разрешено законом штата или федеральным законом.

Сколько я заплачу по ипотеке?

Справочник по ипотечным кредитам

Как работает ипотека?

Ипотека — это ссуды, предоставляемые финансовыми учреждениями для покупки или рефинансирования недвижимости. Дом, который вы покупаете на ипотечный кредит, служит вашим залогом. Если вы не сможете произвести выплаты по ипотеке, банк наложит арест на вашу собственность.

Финансирование вашего дома с помощью ипотеки означает, что ваш кредитор принимает финансовую долю в собственности.В некоторых случаях — например, в случае обычных кредитов с первоначальным взносом менее 20% — кредиторы могут потребовать от заемщиков страхование домовладельцев для защиты своих инвестиций.

Если вы думаете о рефинансировании своего дома, воспользуйтесь нашим калькулятором рефинансирования ипотеки.

Вид ипотечной ссуды

Ипотечные компании предлагают различные кредитные продукты, различающиеся сроками, процентными ставками и использованием собственности, чтобы удовлетворить потребности покупателей жилья.

- Обычные ссуды: Обычные ссуды, не являющиеся частью какой-либо государственной программы, являются наиболее распространенным типом ипотечных ссуд. У них есть предел суммы кредита в 489 350 долларов в большинстве округов и 726 525 долларов в более дорогих регионах. Если первоначальный взнос составляет менее 20%, требуется страхование.

- Джамбо-ссуды: Тип обычного ссуды, классифицируемый как соответствующий или несоответствующий, предназначенный для собственности, превышающей лимит в 489 350 долларов США. Несоответствие относятся к собственности стоимостью от 1 до 2 миллионов долларов.Оба требуют хорошей кредитной истории и значительного первоначального взноса, чтобы соответствовать требованиям.

- Ссуды FHA : Ссуда Федеральной жилищной администрации защищает заемщика от дефолта. FHA выплачивает кредитору иск о невыплаченном остатке по ипотеке. Ставки по ипотеке обычно ниже, чем по обычным кредитам, потому что они поддерживаются Федеральной жилищной администрацией.

- Ссуды VA: Эта ссуда, доступная для военнослужащих, ветеранов и имеющих право переживших супругов, предлагает конкурентоспособные процентные ставки и не требует первоначального взноса или частного ипотечного страхования.Однако для этого требуется плата за финансирование VA. Этот заем предоставляет возможности для рефинансирования коренных американцев и реконструкции дома для облегчения доступа инвалидов

- Займы USDA: Этот заем поддерживает заемщиков с низкими доходами в сельской местности. Никакого первоначального взноса не требуется, и он предлагает конкурентоспособные процентные ставки, гибкие требования к кредитному рейтингу и низкое ежемесячное страхование ипотеки.

- Обратные ссуды: Для домовладельцев в возрасте 62 лет и старше обратная ипотека позволяет им конвертировать часть собственного капитала в наличные без продажи собственности.Пока вы живете в доме, вам не нужно возвращать ссуду. Домовладельцы в возрасте до 62 лет, которые хотели бы подать заявку на этот тип ссуды, должны изучить ссуды под залог собственного капитала.

- Местные ссуды: Эти кредиторы, предоставленные местным финансовым учреждением, наладили отношения с другими местными предприятиями, включая агентов по недвижимости, местных оценщиков и дизайнеров интерьеров.

Если вы хотите узнать больше, обязательно прочтите наши руководства по лучшим кредитам VA и лучшим компаниям по рефинансированию ипотечных кредитов.

Тип ставок по ипотеке

С ипотечной ссудой связаны различные расходы. Годовая процентная ставка (APR) будет отражать процентную ставку, брокерские сборы и другие сборы, установленные кредитором. При поиске ссуды всегда обращайте внимание на самые свежие ставки по ипотеке.

Кредиторы обычно делят свои продукты на ипотечные ссуды с фиксированной ставкой и ипотечные ссуды с регулируемой процентной ставкой.

Фиксированная ставка Регулируемая ставка (ARM) Процентная ставка не меняется в течение срока кредита Процентные ставки могут изменяться в течение срока кредита.По закону у ARM есть пожизненный предел, который ограничивает повышение процентной ставки по ссуде Ежемесячные платежи остаются неизменными в течение срока ссуды Ежемесячные платежи могут варьироваться в зависимости от колебаний процентной ставки. Хороший вариант для покупателей жилья, планирующих остаться в доме на долгое время Лучший вариант для покупателей жилья, которые планируют жить в доме на более короткое время Три срока по ипотеке с фиксированной ставкой : 15-летний, 20-летний и 30-летний ARM имеют период корректировки, при котором первоначальный платеж и ставка по ссуде остаются неизменными в течение установленного периода.Это может быть от 1 месяца до 5 лет. Впоследствии ставки могут меняться каждый квартал, год, 3 года или 5 лет Годовая процентная ставка не всегда будет отражать максимальную процентную ставку по ссуде Как получить ипотечный кредит

Предварительное одобрение ипотеки до принятия решения о покупке недвижимости может иметь решающее значение, чтобы не смотреть на дома, которые вы не можете себе позволить. Это сэкономит ваше время и сделает процесс ипотеки более управляемым.

Проверьте наш калькулятор доступности жилья, чтобы узнать, сможете ли вы позволить себе ежемесячный платеж по ипотеке.

Чтобы подать заявку на ипотеку, вам необходимо:

- Копии двух последних квитанций о заработной плате

- Копия последней налоговой декларации

- W-2 и / или 1099 (хотя некоторые кредиторы могут потребовать их на срок до двух лет, в зависимости от вашей истории занятости)

- Удостоверение личности с фотографией, выданное государством, например, ваш паспорт или водительские права.

- Выписки всех ваших активов (IRA, инвестиционные счета, текущие и сберегательные счета и т. Д.))

- Документы об освобождении от банкротства (если применимо)

- Недавний кредитный отчет (обычно полученный кредитором)

- Выписки о любых непогашенных долгах — некоторые кредиторы могут потребовать информацию о ежемесячных платежах по кредитной карте

- В некоторых случаях кредиторы могут потребовать дополнительные документы, такие как история выплат алиментов и подарочные письма, поэтому обязательно спросите их перед подачей заявления.

Перед подачей заявления на ипотеку обязательно проверьте свой кредитный рейтинг.Кроме того, не стесняйтесь сравнивать ипотечных кредиторов. Даже если кредиторы заберут ваш кредит — а это считается жестким кредитным запросом — на ваш счет не повлияет, если все запросы будут выполнены в течение 30 дней. Агентства кредитной информации считают это поиском лучшей ставки по ипотеке.

И, наконец, перед подачей заявления проверьте соотношение вашего долга к доходу. Кредиторы предпочитают заемщиков с соотношением долга к доходу ниже 36%, а многие кредиторы даже не рассматривают заемщиков с коэффициентом выше 43%.

COVID-19 и рынок жилья

2021 год начался с падения ставок по ипотечным кредитам до 50-летнего исторического минимума. Количество заявок на ипотечную ссуду увеличилось из-за исторически низких ставок. Freddie Mac и Fannie Mae, а также Министерство жилищного строительства и городского развития США (HUD) объявили о продлении защитных мер в связи с коронавирусом до 30 сентября 2021 года.

Эти средства защиты включают:

- Общенациональная приостановка всех продаж права выкупа и выселения

- Дополнительные варианты облегчения ипотечного кредита

- Расширение программ воздержания для включения лиц, прямо или косвенно затронутых этим кризисом, вступает в силу немедленно

- Модификации ссуды, такие как уменьшение убытков, обычно предлагаемые в случае стихийных бедствий , также может быть доступен — в зависимости от ипотечного кредитора.

- По данным Форума финансовых услуг, многие кредиторы также предприняли дополнительные меры по оказанию помощи, такие как освобождение от комиссионных сборов, и не сообщают кредитным бюро о неблагоприятных кредитах.

Чтобы помочь вылечиться от коронавируса, Фредди Мак работает с Федеральным агентством жилищного финансирования (FHFA) по телефону:

- Упростите процесс покупки, продажи или рефинансирования

- Freddie Mac ослабляет требования к проверке занятости и предлагает альтернативы оценки в свете кризиса

- Freddie Mac и Fannie Mae объявили о общенациональном плане помощи, чтобы помочь заемщикам, столкнувшимся с финансовыми трудностями из-за COVID-19

Что означает признак спроса в ипотечной ссуде?

Наличие в вашей ипотечной ссуде функции до востребования — отмеченной как «да» в заключительном раскрытии ссуды — означает, что кредитор может потребовать от вас полностью выплатить ссуду в любое время.Кредитор может сделать запрос по любой причине, поэтому вам следует узнать об этой функции перед подписанием любого контракта.

Кто является кредитором ипотечного кредита?

Организатор ипотечной ссуды, также известный как MLO, — это обученный профессионал, который может направлять заявителей на протяжении всего процесса утверждения ипотеки. Их цель — ориентировать клиентов с момента подготовки кредитной заявки до ее закрытия. Организаторами ипотечного кредита могут быть как лица, имеющие государственную лицензию, так и лицензированные представители компаний.

Что лучше: ипотека с фиксированной или регулируемой ставкой?

Ипотека с фиксированной процентной ставкой на данный момент — отличный вариант. По словам Тима Лукаса, регулируемые ставки «вообще не имеют никакого смысла», учитывая, насколько низки текущие ставки. «Единственный способ, которым я бы предложил регулируемую ставку, — это если вы ожидаете крупного наследства или если вы сможете выплатить свою ипотеку за два или три года». «Наличие такой регулируемой ставки — большой риск, потому что на данный момент она может только расти, поэтому вы можете зафиксировать ее на 30 лет и никогда больше не беспокоиться об этом», — добавил Лукас.

Я имею право на получение как обычных займов, так и займов, обеспеченных государством. Какой выбрать?

Выбор ссуды, обеспеченной государством, может сэкономить сотни долларов по ипотеке в долгосрочной перспективе по сравнению с обычной ссудой. «Если вы имеете право как на ссуду VA, так и на обычную ссуду, обычно ссуда VA будет лучшим вариантом в зависимости от процентной ставки, если вы выберете подходящего кредитора», — сказал Джейсон Шэрон. Кроме того, ссуды никогда не имеют частного ипотечного страхования (PMI), в то время как для обычных ссуд потребуется PMI, если вы сделаете первоначальный взнос в размере менее 20% от покупной цены.

Какие документы мне нужны для подачи заявления на ипотеку?

Копии двух последних квитанций о заработной плате Копия вашей последней налоговой декларации W-2 и / или 1099 (хотя некоторым кредиторам может потребоваться до двух лет, в зависимости от вашей истории занятости) Удостоверение личности с фотографией государственного образца, например паспорт или водительские права. Выписки обо всех ваших активах (IRA, инвестиционные счета, текущие и сберегательные счета и т. Д.)) Документы о банкротстве (если есть) Недавний кредитный отчет Выписки о любых непогашенных долгах — некоторым кредиторам может потребоваться информация о ежемесячных платежах по кредитной карте. В некоторых случаях кредиторы могут потребовать дополнительную документацию, такую как история выплат алиментов и подарочные письма, поэтому обязательно спросите перед подачей заявления.

Будет ли у меня более высокая процентная ставка, потому что я работаю не по найму?

Ваш кредитный рейтинг и тип ссуды будут влиять на ваши процентные ставки, а не на ваш статус занятости.Однако самозанятость, скорее всего, повлияет на ваш квалификационный статус. Тим Лукас заявил, что «у вас будет больше шансов получить отказ, потому что андеррайтеру этой ссуды будет труднее доказать, что вы зарабатываете определенную сумму денег».

Если я хочу купить дом, с чего мне начать?

Энди Харрис предположил, что получение предварительного разрешения перед выбором собственности может иметь решающее значение, чтобы не забегать вперед и не искать дома, которые вы не можете себе позволить. «Вы должны быть предварительно одобрены, прежде чем вы начнете осматривать недвижимость или разговаривать с агентом по недвижимости.В противном случае вы понятия не имеете, каков ваш целевой бюджет », — сказал он. Большинство потребителей будут мотивированы самим объектом недвижимости, потому что это самое интересное. Но прежде всего должно быть другое. «Никто не хочет проходить через процесс определения бюджета и подачи заявки на ипотеку, андеррайтинга ссуды и всех этих вещей, но вы не можете поставить телегу впереди лошади», — добавил он.

Джамбо-ссуды — это ипотечные кредиты, предназначенные для финансирования элитной недвижимости и домов на конкурентных рынках недвижимости.Они отличаются от обычных кредитов тем, что превышают лимиты, установленные Федеральным агентством по финансированию жилищного строительства. Однако трудно претендовать на получение крупной ссуды, потому что она не куплена и не гарантирована Freddie Mac и Fannie Mae. Кандидатам обычно требуется отличная кредитная история, более низкое соотношение долга к доходу и более крупный первоначальный взнос. Им также может потребоваться большее количество налоговых деклараций и больше ликвидных средств на их банковском счете для процесса закрытия, который, как правило, занимает больше времени из-за более строгих требований к крупной ссуде.Wells Fargo и New American Funding являются примерами банков, предлагающих гигантские ссуды.

Чтобы ответить на некоторые вопросы в этом разделе, мы связались с Тимом Лукасом, управляющим редактором The Mortgage Reports; Джейсон Шарон, ипотечный брокер, ветеран ВМС США и владелец Home Loans, Inc; и Энди Харрис, владелец Vantage Mortgage Group, Inc.

Как мы нашли лучших ипотечных кредиторов

Наши рейтинги основаны на более чем 60 типах данных в следующих категориях:

- Типы предлагаемых ссуд: Мы отдавали предпочтение компаниям, которые предлагали различные варианты ссуд, такие как ипотечные ссуды с фиксированной и регулируемой ставкой, долгосрочные ссуды и ссуды, обеспеченные государственными учреждениями.

- Качество обслуживания клиентов: Мы отдавали предпочтение компаниям, которые рассматривают альтернативные кредитные данные, обеспечивают оптимизированный процесс подачи заявок, как минимум две формы обслуживания клиентов, а также различные ресурсы и образовательные инструменты.

- Репутация и прозрачность: Мы рассмотрели жалобы потребителей. с CFPB и количество регулирующих действий, поданных в NMLS

В ходе нашего исследования мы консультировались со следующими экспертными источниками.

Обзор лучших ипотечных кредиторов за сентябрь 2021 г.

Должен ли я расплачиваться кредитной картой (20 000 долларов США) перед тем, как пойти в банк за ссудой на недвижимость?

Как правило, рекомендуется полностью погасить задолженность по кредитной карте перед подачей заявки на ссуду на недвижимость.

Во-первых, вы, вероятно, будете платить большие деньги в виде процентов (денег, которые вы сможете направить на другие цели, например, на выплату ипотечного кредита, после того, как ваш долг будет погашен).

Допустим, вы обязуетесь выплатить долг по кредитной карте в течение года. Скажем, средний A.P.R. по вашим картам составляет 16 процентов (что составляет около в среднем по стране для счетов кредитных карт , на которые были начислены проценты). В этом случае вы заплатите около 1800 долларов в виде процентов. Это серьезные наличные расходы, и, конечно, вы можете в конечном итоге заплатить больше, если не вернете 20 000 долларов в течение года.

Во-вторых, наличие большой суммы долга может означать, что вы снизите свои шансы получить одобрение на получение жилищного кредита.Это происходит из-за того, что известно как отношение вашего долга к доходу (D.T.I.), которое является одним из многих факторов, которые кредиторы проверяют, прежде чем одобрить вам ипотеку.