Уменьшение уставного капитала: когда? | Бухгалтер 911, октябрь, 2017/№41

уставный капитал, юридический аспект, бухгалтерский учетОчевидно, что речь идет о добровольном желании уменьшить уставный капитал. В жизни, конечно, случается гораздо чаще, что делать это приходится в принудительном порядке, но такие ситуации оставим на следующий раз.

Пошаговая инструкция

Если захотели уменьшить уставный капитал (например, учредители могут принять решение пропорционально уменьшить все вклады участников и выплатить им части имущества пропорционально долям в уставном капитале), то будьте любезны, последуйте следующей инструкции .

При этом ориентироваться будем на самую распространенную в нашей стране форму хозяйствования — общество с ограниченной ответственностью.1. Начать нужно с того, нет ли законодательных «барьеров» для уменьшения уставного капитала.

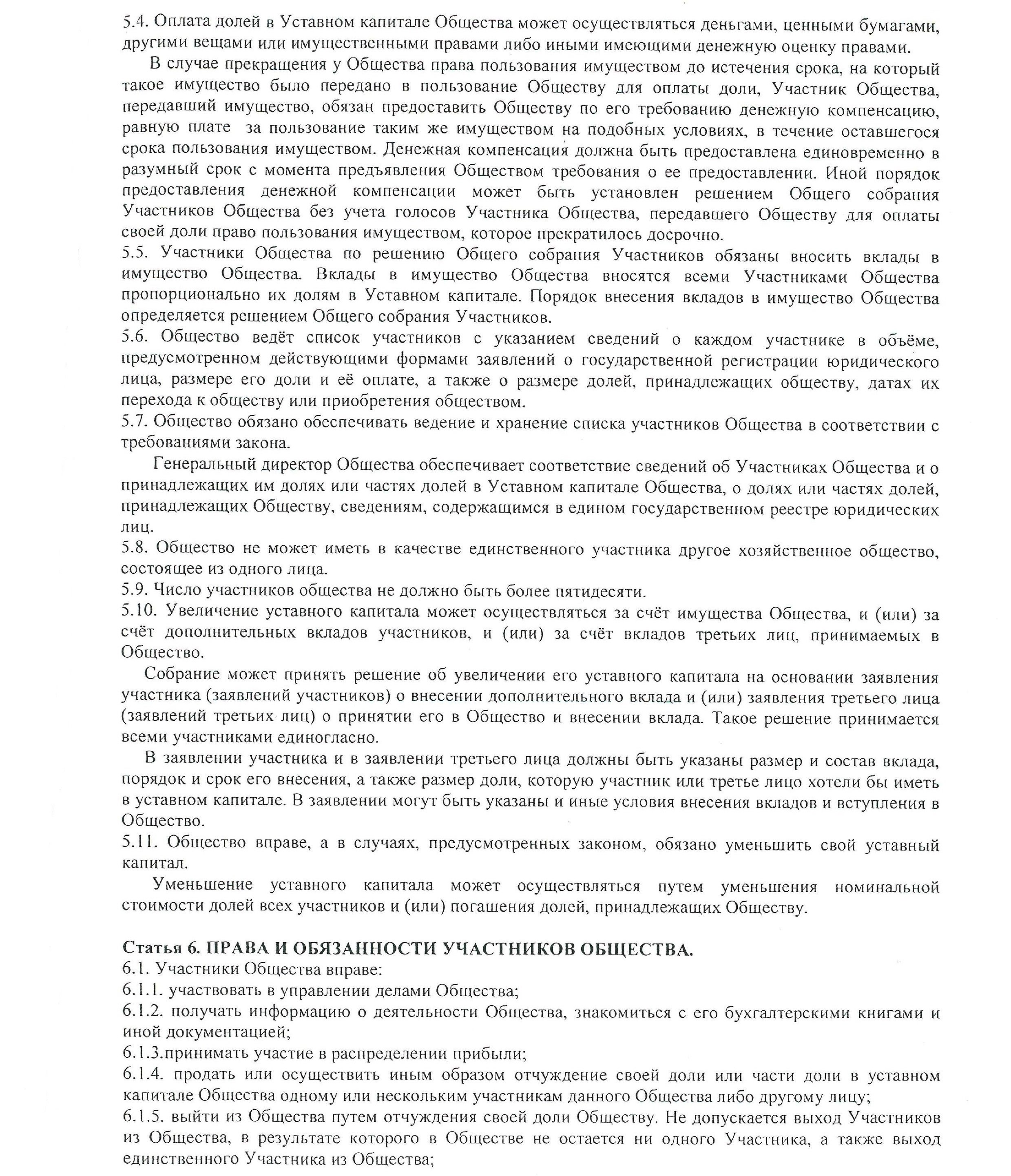

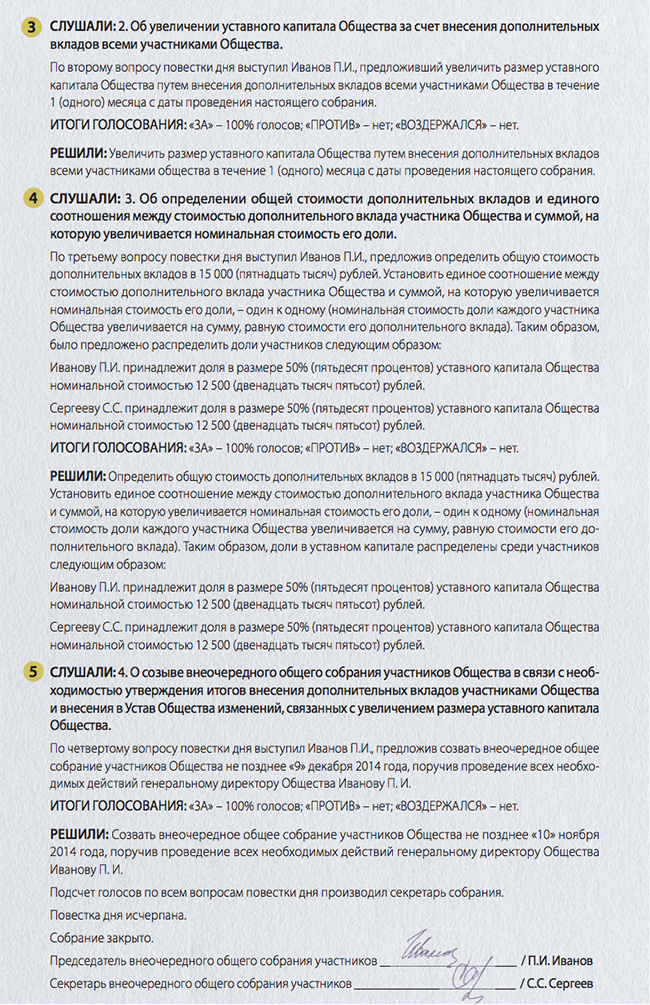

Минимально установленные размеры уставного капитала для обществ

Перечисленные общества должны не допустить, чтобы уставный капитал в результате уменьшения был ниже законодательно установленного размера.

Если требования по минимальному размеру уставного капитала для вашего общества нет, главное, чтобы он в принципе был (т. е. не уменьшился до нуля).2

Решение об уменьшении уставного капитала считается принятым, если за него проголосовали участники, владеющие в совокупности более чем 50 % общего количества голосов (ст. 59 Закона № 1576).

59 Закона № 1576).

Для того чтобы общее собрание участников общества с ограниченной ответственностью считалось полномочным, на нем должны присутствовать участники (представители участников), владеющие в совокупности

В рамках принятого решения оговаривают: (а) сумму, на которую будет уменьшен уставный капитал; (б) способ его уменьшения; (в) порядок использования уменьшенной части уставного капитала (на покрытие убытков, выплаты участникам и т. п.).

Без уведомления кредиторов уменьшить уставный капитал общества с ограниченной ответственностью не представляется возможным , ведь на таком уведомлении настаивают

Кредиторы после получения такого уведомления имеют право требовать досрочного прекращения или исполнения соответствующих обязательств общества и возмещения им убытков.

Потому имеет смысл перед уменьшением уставного капитала свести кредиторскую задолженность если не к нулю, то по крайней мере к минимуму.Встречаются случаи, когда неуведомление являлось основанием для иска со стороны кредитора о признании решения об уменьшении уставного капитала недействительным (к примеру, постановление Одесского апелляционного хозяйственного суда от 08.

4. Уплатите административный сбор за проведение государственной регистрации изменений в ЕГР.

Размер админсбора составляет 0,3 прожитминимума для трудоспособных лиц. Установлен он абз. 8 ч. 1 ст. 36 Закона № 755** и согласно ч. 5 указанной статьи Закона взимается в привязке к размеру прожитминимума, установленного законом на 1 января календарного года, в котором подают соответствующие документы для проведения регистрационного действия. Затем идет округление до ближайших 10 грн.

Причем если документы вы предоставите в электронной форме, то уплатите лишь 75 % административного сбора.

5. Собственно зарегистрируйте изменения в ЕГР (уменьшение уставного капитала приводит к изменению устава общества. Это, в свою очередь, влечет за собой необходимость обращения к госрегистратору для внесения соответствующих изменений в ЕГР).

Собственно зарегистрируйте изменения в ЕГР (уменьшение уставного капитала приводит к изменению устава общества. Это, в свою очередь, влечет за собой необходимость обращения к госрегистратору для внесения соответствующих изменений в ЕГР).

Причем ч. 2 ст. 7 Закона № 1576 обязывает хозобщества уведомлять госрегистратора об изменениях в учредительных документах в течение 3 рабочих дней с даты принятия соответствующего решения.

Перечень документов, которые нужно подать, приведен в ч. 4 ст. 17 Закона № 755.Учтите: решение общества с ограниченной ответственностью об уменьшении его уставного капитала вступает в силу не ранее чем через 3 месяца после государственной регистрации в установленном порядке (согласно ст. 56 Закона № 1576

Что в учете и на что влияет?

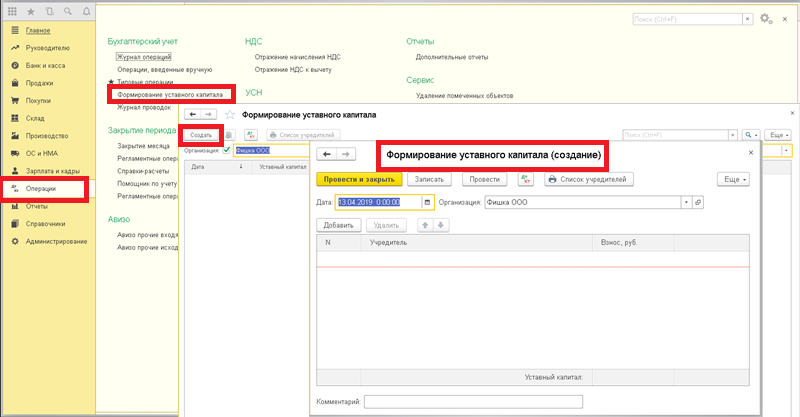

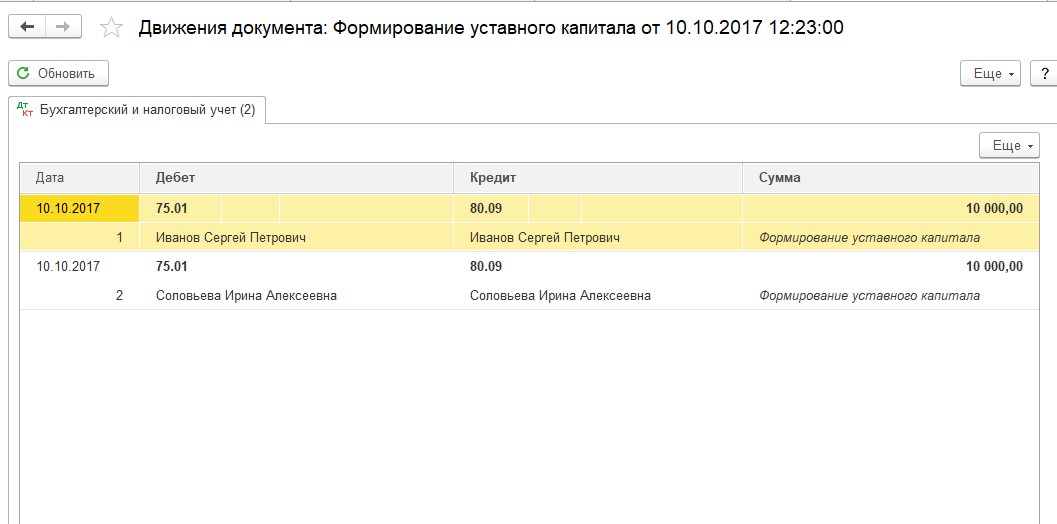

Учет операций по уменьшению уставного капитала зависит от причин, по которым оно происходит. Но в любом случае уменьшают остаток на субсчете 401 «Уставный капитал» (записью по дебету этого субсчета).

Но в любом случае уменьшают остаток на субсчете 401 «Уставный капитал» (записью по дебету этого субсчета).

Какие изменения произойдут вследствие этого в отчетности? В строке 1400 баланса (отчета о финансовом состоянии) (как по форме № 1, так и по форме № 1-м и № 1-мс) придется отразить уменьшенное значение уставного капитала.

В отчете о собственном капитале (по форме № 4) для отражения информации об уменьшении уставного капитала предназначен подраздел «Изъятие капитала».

К чему приводит уменьшение уставного капитала? Нужно понимать, что это одновременно означает и уменьшение чистых активов общества.

Чистые активы — это активы предприятия за вычетом его обязательств (п. 4 П(С)БУ 19). Собственный капитал — часть в активах предприятия, остающаяся после вычета его обязательств (п. 3 разд. І НП(С)БУ 1).

3 разд. І НП(С)БУ 1).Но обязательно в уменьшении уставного капитала кроется что-то плохое. К примеру, показатель рентабельности собственного капитала от уменьшения размера уставного капитала только возрастет.

Как участнику выйти из ООО в 2021 году: пошаговое руководство

Кирилл Афонин, юрист и основатель первого правового telegram-дайджеста в рунете «Адвокатская Тайна», объясняет, как осуществить выход из ООО в 2021 году с учетом изменений в действующем законодательстве, а также ознакомиться с условиями, при которых выход из компании является возможным.

Проверим учёт, сделаем сверки и подготовим документы!

Попробовать бесплатно Рассмотрим вполне типичную ситуацию: несколько партнеров решили вместе вести бизнес и для этого учредили ООО, однако со временем обстоятельства изменились — и один из участников решил выйти из состава организации. Узнать, как осуществить выход из ООО в 2021 году с учетом изменений в действующем законодательстве, а также ознакомиться с условиями, при которых выход из компании является возможным, можно в этой статье.

Узнать, как осуществить выход из ООО в 2021 году с учетом изменений в действующем законодательстве, а также ознакомиться с условиями, при которых выход из компании является возможным, можно в этой статье.Как добровольно выйти из состава общества?

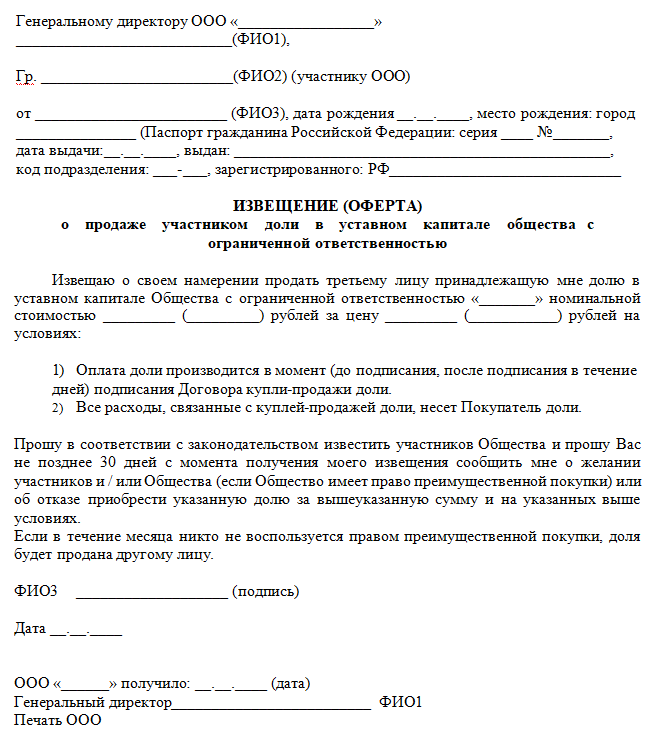

Если собственник по каким-то причинам решил покинуть бизнес, его доля должна быть отчуждена. Существует несколько способов добровольного отчуждения доли — ее можно реализовать (продать, подарить) или передать обществу. Разница между этими способами заключается в двух аспектах:

- к кому переходит доля покинувшего ООО участника;

- за счет чьих средств осуществляется ее оплата.

Если происходит купля-продажа, то расчет за долю производится между выходящим участником и ее новым собственником. В случае дарения доля передается безвозмездно. В обоих указанных случаях новым участником ООО становится лицо, которое в результате этой сделки приобретает долю. Отдельно стоит добавить, что сокращения имущества общества не происходит.

Если же осуществляется выход из состава учредителей ООО, то доля передается самому обществу. При таком варианте развития событий выходящий собственник получает взамен компенсацию в размере ее действительной стоимости, то есть часть активов организации. Иначе говоря, при выходе из ООО денежные средства или имущество участнику должно передать само общество.

Условия для выхода

О выходе участника из состава общества говорится в статье 26 закона № 14-ФЗ от 8 февраля 1998 года. Он дает участнику право передать свою долю ООО без согласия других собственников лишь в том случае, если это закреплено в уставе. Поэтому перед тем как выйти из состава учредителей, необходимо обратиться к уставу организации и удостовериться в том, что такое положение в нем есть.

Норма о возможности выхода участника может быть внесена в устав и в момент его составления перед регистрацией ООО в уполномоченном федеральным органом исполнительной власти порядке. Можно внести ее и позже, зарегистрировав изменение в обычном порядке. Для этого проводится общее собрание, на котором должно быть принято единогласное решение по данному вопросу.

Для этого проводится общее собрание, на котором должно быть принято единогласное решение по данному вопросу.

Если же в уставе не прописано право на выход из общества, то рассчитывать на подобное участник не сможет. Ему придется искать того, кто захочет выкупить его долю.

Важный момент: в уставе может содержаться запрет на отчуждение доли третьим лицам без согласия других участников. Если такого запрета нет, то можно продать либо подарить долю кому угодно!

Также необходимо учитывать еще два момента:

- Перед тем как выйти из состава учредителей ООО, участник должен оплатить свой вклад в его имущество, если это не было сделано ранее.

- Единственный участник общества выйти из его состава не может.

Если никаких препятствий к выходу участника из общества нет, то можно смело приступать к процедуре.

Что изменилось в законодательстве по выходу участника из ООО?

Начиная с 11 августа 2020 года в силу вступили изменения в Федеральный закон № 14-ФЗ «Об обществах с ограниченной ответственностью» о правилах выхода членов из общества с ограниченной ответственностью. Изменения внесены Федеральными законами от 31 июля 2020 года № 252-ФЗ и № 251-ФЗ.

Изменения внесены Федеральными законами от 31 июля 2020 года № 252-ФЗ и № 251-ФЗ.

Так, в статье 26 Федерального закона № 14-ФЗ «Об обществах с ограниченной ответственностью» зафиксированы следующие положения:

- Уставом общества может быть предусмотрено право на выход из общества для отдельных участников общества, прямо поименованных в уставе общества либо обладающих определенными признаками, например, имеющих долю в уставном капитале не менее или не более определенного размера.

- Уставом общества может быть предусмотрено, что право участника общества на выход из общества обусловлено наступлением или ненаступлением определенных обстоятельств, сроком либо сочетанием этих обстоятельств.

- Уставом общества может быть предусмотрено предоставление права на выход из общества по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Что изменилось: при подаче участником ООО заявления о выходе из организации или предъявлении им требования о приобретении обществом принадлежащей ему доли в случаях, предусмотренных пунктом 1 настоящей статьи, доля переходит к обществу с даты внесения соответствующей записи в единый государственный реестр юридических лиц в связи с выходом участника из ООО (если общество является кредитной организацией, к такому обществу доля переходит с даты получения обществом заявления участника общества о выходе из общества) или с даты получения обществом соответствующего требования. (пункт 2 статьи 94 ГК РФ).

(пункт 2 статьи 94 ГК РФ).

Выход участника с одновременным распределением его доли между оставшимися собственниками становится невозможным. Переход же прав на долю выходящего участника будет происходить в момент внесения соответствующей записи в ЕГРЮЛ по заявлению нотариуса.

Резюмируем: самый простой способ выйти из числа участников ООО — передать свою долю в обществе самому обществу, если, конечно, такая корпоративная процедура предусмотрена уставом ООО.

Теперь все, что требуется от участника, желающего покинуть компанию — это обратиться к нотариусу.

Пошаговая инструкция выхода участника из ООО в 2021 году

Шаг 1

Для инициации процедуры участнику общества следует собрать необходимый пакет документов, а именно:

- Документ, удостоверяющий личность — например, паспорт РФ.

- Устав общества (из которого участник собирается выйти), зарегистрированный в ФНС.

- Документ, содержащий сведения об ОГРН/ИНН общества, из которого участник собирается выйти — например, свидетельство о постановке на учет в ФНС.

- Нотариально удостоверенное согласие супруга или супруги на выход из общества. Возможно обращение за заявлением о выходе из общества одновременно с супругой для оформления такого согласия.

Шаг 2

Обратиться с данным пакетом документов к нотариусу.

Шаг 3

Нотариус осуществит следующие действия:

- Оформляет и удостоверяет заявление участника общества о выходе из общества.

- Подготавливает форму Р14001 для ФНС (в обязательном порядке, начиная со страницы «Сведения о заявителе» (лист «Р»), предыдущие листы заполняются по согласованию с участником — либо самим участником, либо нотариусом).

Шаг 4

Нотариус в этот же день (или на следующий день) от своего имени отправляет (через сеть интернет) в ФНС форму Р14001.

Шаг 5

Не позднее одного рабочего дня с момента отправки в ФНС формы Р14001, нотариус отправляет обществу почтой (по юридическому адресу, указанному в ЕГРЮЛ) или на e-mail (указанному в ЕГРЮЛ):

- Подлинник удостоверенного заявления участника общества о выходе из общества.

- Копию формы Р14001, которая была передана в ФНС.

Шаг 6

Процедура регистрации в ФНС занимает 5 рабочих дней.

Шаг 7

Как говорилось выше, момент выхода участника из общества будет актуален:

- Если общество не является кредитной организацией — с момента внесения соответствующей записи в ЕГРЮЛ (с момента регистрации в ФНС).

- Если общество является кредитной организацией — с момента получения организацией заявления участника общества о выходе из состава ООО.

Шаг 8

Компания обязана выплатить вышедшему из общества участнику действительную стоимость его доли в уставном капитале организации, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дате перехода к обществу доли вышедшего из организации участника.

Выход из ООО в силу иных обстоятельств

Помимо добровольного выхода бывают и иные случаи, когда участник выводится из общества. Первый из них — это исключение по решению суда. Такая мера грозит за грубые нарушения участником своих обязанностей, а также за действия или бездействие, которыми он мешает компании осуществлять деятельность.

Такая мера грозит за грубые нарушения участником своих обязанностей, а также за действия или бездействие, которыми он мешает компании осуществлять деятельность.

Другой случай вывода участника из ООО — его смерть. В такой ситуации принадлежащая умершему доля переходит к наследникам, если в уставе нет для этого никаких ограничений. Вступить в наследство они могут в течение 6 месяцев с даты смерти участника. Изменения должны быть зарегистрированы в обычном порядке.

На регистрацию подается следующая документация:

- Форма Р14001.

- Документы о наследовании.

- Протокол собрания участников.

Однако в уставе могут содержаться положения о запрете перехода доли к наследникам или о том, что они могут войти в состав ООО только с согласия прочих участников. Если установлен полный запрет или собственники не согласны на вход наследников, им выплачивается действительная стоимость доли умершего участника. Если же в шестимесячный срок наследники не вступили в свои права или не были найдены, то доля признается выморочным имуществом и становится собственностью Российской Федерации.

Что происходит с долей, принадлежащей организации?

Участник вышел из состава ООО, а его доля перешла к обществу. Хорошо, если собственники довольно быстро смогли ее пристроить или распределили между собой. Но на практике так бывает не всегда. Если в течение года судьба доли так и не определилась, она должна быть погашена. Гашение доли предполагает уменьшение уставного капитала на ее номинальную стоимость.

Итак, в этой статье мы подробно разобрали выход учредителя из ООО в 2021 году. Процесс этот в целом теперь для выходящего из бизнеса собственника не представляет особых трудностей.

Если вы заметили опечатку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

пошаговая инструкция на 2021 год

Содержимое страницы

- Созывается собрание, на которое приглашаются все владельцы долей в уставном капитале (соучредители).

На собрании принимается решение большинством голосов о необходимости внесения соответствующих изменений в учредительные документы (Устав).

На собрании принимается решение большинством голосов о необходимости внесения соответствующих изменений в учредительные документы (Устав). - С момента принятия решения на собрании в течение трех дней ООО обязано известить о нем налоговую инспекцию. С этой целью общество подает форму Р14002, которую должен подписать руководитель ООО, а нотариус – заверить ее (нотариальное заверение не требуется, если данная форма подается в ФНС в электронном виде с применением усиленной ЭЦП). На протяжении 5 рабочих дней сотрудники налоговой службы вносят соответствующие сведения в ЕГРЮЛ.

- После того как налоговая будет извещена об уменьшении УК, общество обязано поставить в известность и своих кредиторов. Это осуществляется путем подачи объявления в журнал «Вестник государственной регистрации». Сделать это можно и через официальный интернет-портал издания. Объявление в «Вестник» обязательно подается дважды: в первый раз – сразу после получения извещения из налоговой о внесении сведений в ЕГРЮЛ, и второй – не раньше чем через 30 календарных дней с момента публикации первого.

- После второй публикации объявления об уменьшении размера стартового капитала, обществу нужно подготовить пакет необходимых документов для регистрации этих изменений в ФНС.

- На регистрацию в налоговой понадобится до пяти рабочих дней. После этого руководителю ООО или его представителю (доверенному лицу) в инспекции выдадут новый Устав с внесенными изменениями и лист о внесении соответствующих сведений в ЕГРЮЛ, в которых указан новый размер уставного капитала общества.

Внимание! Необходимость обязательного оповещения кредиторов и налоговой инспекции о предстоящем уменьшении стартового капитала регламентируется Приказом ФНС № САЭ-3-09/355, Федеральным Законом №14 и Законом о государственной регистрации. Невыполнение требований законодательства влечет за собой юридическую ответственность.

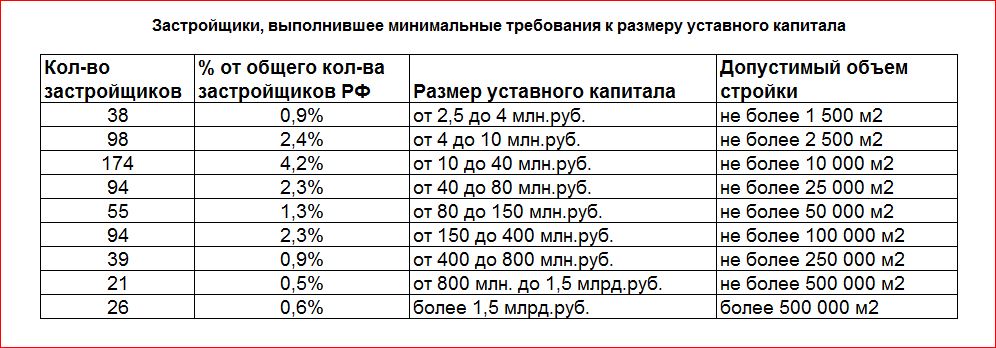

Образец протокола или решения

Решение об уменьшении размера УК принимается на общем собрании всех участников общества. Согласно российскому законодательству сокращение размера стартового капитала происходит при условии, что за него проголосовало более 2/3 из всех соучредителей. Но здесь бывают и исключения, если иное указано в Уставе ООО. В случае когда учредитель в обществе один, то он самостоятельно принимает такое решение.

Но здесь бывают и исключения, если иное указано в Уставе ООО. В случае когда учредитель в обществе один, то он самостоятельно принимает такое решение.

Результаты проведения собрания участников общества и принятое решение по нему фиксируется в соответствующем протоколе. Если уменьшение уставного капитала было принято единолично единственным учредителем, то он оформляет его соответствующим образом документально. Такое решение, как и протокол собрания соучредителей, является достаточным основанием для начала проведения процедуры по уменьшению УК.

Решение об уменьшении уставного капитала ООО (протокол), образец бланка которого можно скачать по ссылке, должен содержать следующие сведения:

- Номер документа, наименование общества, дата и время проведения собрания соучредителей.

- Полный перечень присутствующих на собрании лиц с количеством голосов, их соотношением к общему количеству участников общества и к числу присутствующих на собрании.

- ФИО председателя собрания и секретаря, протоколирующего весь процесс.

- Повестка дня (список рассматриваемых вопросов на собрании).

- Перечень присутствующих лиц, которые выступили с заявлением на собрании и краткая суть вопроса, излагаемого выступающим участником.

- Подпись председателя и секретаря.

Скачать бланк решения (протокола) об уменьшении размера УК можно здесь.

Налоговые последствия при уменьшении УК

После изменения размера УК в сторону уменьшения, возможно возникновение налоговых последствий. Данное обстоятельство обусловлено тем, что при уменьшении номинальной стоимости акций, сумма на которую была уменьшена каждая доля, выплачивается участникам общества. Такие выплаты расцениваются как прибыль, которая в свою очередь является базой налогообложения. То же самое происходит при выкупе обществом одной или нескольких долей. Выбывший из состава соучредителей участник получает компенсацию (в натуральной или денежной форме), и она облагается налогом.

ООО становится временно налоговым агентом, то есть общество при выплате средств своим участникам обязано удержать из выплачиваемой суммы налог, чтобы потом перечислить его на счет ФНС. Не имеет никаких налоговых последствий процедура уменьшения стартового капитала общества, если оно не выплачивает своим соучредителям часть их взносов, на сумму которых был уменьшен УК.

Не имеет никаких налоговых последствий процедура уменьшения стартового капитала общества, если оно не выплачивает своим соучредителям часть их взносов, на сумму которых был уменьшен УК.

Мнение эксперта

Юрист Консультант

Бесплатно помогу и отвечу на ваши вопросы

Задать вопросДанная статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к нашему консультанту совершенно БЕСПЛАТНО!

Важно! При выплате юридическим лицам-участникам общества части их вкладов, они обязаны уплатить налог на прибыль, а если речь идет о физических лицах, то у них возникает налоговое обязательство в виде НДФЛ.

Но кроме налоговых последствий есть еще и другие:

- Уменьшение УК влечет за собой снижение уровня доверия кредиторов к ООО.

- Процедура негативным образом отражается на деловой репутации общества, поскольку часто расценивается как приближение банкротства предприятия.

- Вероятность возникновения проблем с кредиторами (они могут потребовать досрочного погашения кредитов) и др.

Особенности уменьшения доли в уставном капитале общества

Несмотря на то, что в большинстве случаев уменьшение УК является настоящим спасением для ООО, на собрании должны принять решение о ликвидации предприятия, если на момент рассмотрения вопроса об уменьшении уставного капитала сумма чистых активов несколько ниже, чем установленный законодательством минимум для УК общества с ограниченной ответственностью.

К ликвидации предприятия также может привести несвоевременное внесение заявленных взносов. Члены общества могут сделать это и позже, но в данном случае регистрационный орган получит все законные основания для подачи иска в суд о прекращении деятельности ООО в связи с невыполнением его прямых обязательств. Суд может отказать в удовлетворении иска, или регистрационный орган предоставит возможность обществу мирным путем решить этот вопрос.

Это допустимо, если ООО добровольно выполнит свои обязательства и внесет заявленную сумму в уставный капитал. В случае когда один из соучредителей (или несколько) не внес свою долю или внес ее частично, то обществу необходимо уменьшить стартовый капитал, либо участники ООО должны внести недостающую сумму самостоятельно.

Важно! Соучредитель, который не сделал первый взнос в УК в установленный законом срок, выбывает из состава членов общества. Если он заявленную сумму внес частично, а остальное добавили остальные участники, то происходит уменьшение доли участника в уставном капитале ООО. Все изменения в процентном соотношении долей, их размере и количестве, должны быть внесены в Устав предприятия.

Уменьшение уставного капитала общества с ограниченной ответственностью, как показывает практика, является вынужденной мерой. Но при желании соучредителей и строгом соблюдении законодательных нормативов уменьшить размер УК можно и добровольно, главное чтобы данная процедура не повлекла за собой негативных последствий в виде ухудшения репутации предприятия и потери доверия кредиторов.

Все, что вам нужно знать

Капитальные счета LLC — это отдельные счета инвестиций каждого человека в LLC. 5 мин. Чтения

1. Как работает счет операций с капиталом?2. Создание счета операций с капиталом

3. Ведение счета операций с капиталом

4. Ассигнования

5. Первоначальное сальдо счета операций с капиталом

6. Взносы

7. Сколько члены должны вносить вклады в счета операций с капиталом?

8. Доходы / убытки или распределения

9. Ведение счетов операций с капиталом

10.Прибыль и убытки

11. Распределение при ликвидации

12. Уменьшение на счетах операций с капиталом участников

13. Может ли у вас быть отрицательное сальдо на счетах операций с капиталом?

Обновлено 8 июля 2020 г.:

Счета капитала ООО — это индивидуальные счета инвестиций каждого лица в ООО. Эти счета отслеживают вклады первоначальных участников в капитал LLC, и делаются корректировки на дополнительные взносы.

Способы увеличения остатка на счете операций с капиталом включают:

- Первоначальные вложения.

- Дополнительные взносы.

- Доля в прибыли.

Способы уменьшения сальдо счета операций с капиталом включают:

- Доли убытков по участникам.

- Вывод средств в личное пользование.

Когда LLC ликвидируется, счета операций с капиталом возвращаются отдельным участникам после того, как будут произведены платежи по обязательствам LLC. Распределение платежей между участниками производится в порядке приоритета. Счета капитала — это не то же самое, что банковские счета.Участникам не обязательно иметь банковский счет отдельно от счета капитала LLC.

Как работает счет операций с капиталом?

Многим владельцам бизнеса нравятся ООО, потому что эти типы предприятий предлагают владельцам ограниченную ответственность. У отдельных членов LLC есть счета движения капитала, и каждый человек должен иметь полное представление об основах счета. Собственность человека формируется на основе суммы, которую он вносит вначале. «Текущие итоги» относятся к собственности и инвестициям участников.

Собственность человека формируется на основе суммы, которую он вносит вначале. «Текущие итоги» относятся к собственности и инвестициям участников.

Иногда в счет операций с капиталом вносятся корректировки в большую или меньшую сторону. Эти корректировки отражают коммерческую прибыль или коммерческие убытки в зависимости от формы собственности каждого участника, а также условий операционного соглашения.

Создание счета операций с капиталом

Ваша компания может создать учетную запись этого типа с помощью:

- Бухгалтерское программное обеспечение

- Таблица

- Другая система учета

Бухгалтер или бухгалтер компании создает счет движения капитала и ведет журнал финансовой деятельности каждого члена.

Обслуживание счета операций с капиталом

Самый простой способ сохранить организованность бизнеса — это вести счета операций с капиталом отдельных участников. Иногда вы можете пересмотреть условия операционного соглашения, чтобы внести изменения в долю владения участником в LLC, а также в размере отчислений, причитающихся участникам.

Распределения

На аккаунт каждого члена могут влиять:

- Расхождения

- Налоги

- Изменения в структуре капитала компании

Управляющий документ компании обычно содержит соглашение, которого придерживается каждый член при работе с этими изменениями.Хотя члены компании могут договариваться, операционное соглашение должно четко определять, что это за договоренность.

Первоначальное сальдо на счетах операций с капиталом

Первоначальное вложение каждого участника — это его начальный баланс. Каждому участнику принадлежит процент относительно:

- Взносы наличными

- Объект

- Прибыль

- Прибыль

Когда прибыль или прибыль отражаются в бухгалтерских книгах компании, суммы на счетах операций с капиталом увеличиваются.Как оцениваются неденежные взносы, зависит от условий операционного соглашения.

Взносы

Если участник вносит свой вклад, другие участники должны прийти к соглашению о справедливой рыночной стоимости собственности, чтобы вкладчик получил надлежащую оценку. Вклады в капитал могут также включать принятые обязательства и услуги. Стоимость услуг не засчитывается в качестве кредита на счет капитала физического лица, потому что их стоимость может быть налогооблагаемым доходом для этого участника.

Вклады в капитал могут также включать принятые обязательства и услуги. Стоимость услуг не засчитывается в качестве кредита на счет капитала физического лица, потому что их стоимость может быть налогооблагаемым доходом для этого участника.

Сколько должны участники вносить в счет движения капитала?

Сумма, вносимая каждым участником, должна покрывать первоначальные расходы LLC до тех пор, пока прибыль компании не станет достаточной для покрытия текущих расходов бизнеса. В случае, если требуются дополнительные взносы, кредиты на счетах капитала участников должны отражать эти дополнительные взносы. Если компания не имеет достаточного капитала, LLC может не приниматься во внимание, а участники могут нести личную ответственность по долгам и обязательствам компании.Для ООО с большими рисками или обязательствами могут потребоваться более крупные взносы в капитал.

Доходы / убытки или распределения

Некоторые компании созданы для расчета процентной доли счетов капитала физических лиц на основе сумм:

- Доход

- Убыток

- Распределения

Обычно проценты по счету операций с капиталом хранятся отдельно от распределения и распределения доходов / убытков в соответствии с условиями операционного соглашения компании.

Учет операций с капиталом

Налоговое управление США облагает предприятия налогом как партнерские. Счет операций с капиталом может отслеживать инвестиции каждого члена в компанию. Счет операций с капиталом — это способ измерить, что получают люди, если компания продается.

Счет представляет:

- Объединенные первоначальные инвестиции участников.

- Дополнительный вклад в бизнес от участников.

- Доли участников в прибылях и убытках.

- Деньги или распределение имущества, полученного от компании.

При отслеживании счетов движения капитала вам необходимо выполнить основные шаги. Во-первых, вы должны установить начальный баланс для каждого отдельного счета движения капитала. Эта сумма должна быть такой же, как рыночная стоимость всего, что участник внес в компанию.

Во-вторых, вам необходимо убедиться, что доля участника в прибылях и убытках LLC корректируется каждый год. Обработка этого шага должна быть включена в операционное соглашение LLC.

Каждый раз, когда LLC передает наличные деньги любому из своих участников, сумма, указанная в денежной форме, должна вычитаться из баланса счета операций с капиталом. Кроме того, если какие-либо участники вносят больше денег в LLC после того, как становятся собственниками, это должно быть отражено в учетной записи. По сути, остатки на счетах операций с капиталом для участников всегда должны соответствовать их общим взносам в компанию за вычетом любых сумм, которые компания им внесла.

Прибыли и убытки

Прибыли и убытки не только влияют на бизнес, но и влияют на счет операций с капиталом.Обычно, если у участника есть акции LLC, эти акции будут уменьшаться с убытками и увеличиваться с прибылью. Специфика таких акций должна быть четко изложена в операционном соглашении.

Ликвидация распределения

Каждый раз, когда LLC распускается, штат требует, чтобы LLC выплатила все своим кредиторам, прежде чем какие-либо деньги будут распределены между участниками. Окончательное распределение — это суммы, выплачиваемые всем участникам при роспуске ООО. Любые деньги, оставшиеся после покрытия всех кредитов компании, могут быть переданы участникам.

Окончательное распределение — это суммы, выплачиваемые всем участникам при роспуске ООО. Любые деньги, оставшиеся после покрытия всех кредитов компании, могут быть переданы участникам.

Окончательные распределения или ликвидационные распределения должны производиться в соответствии с положениями операционного соглашения. Если соглашение не охватывает предмет ликвидации распределения, в штате есть положения, регулирующие этот процесс.

Уменьшение на счетах основного капитала участников

Имейте в виду, что даже вычитаемые убытки и расходы уменьшат счет капитала. Поскольку кредиторам компании необходимо заплатить до того, как будет произведено окончательное распределение, участники должны понимать, что они могут получить меньше, чем они первоначально внесли в компанию, если компания распадется.Это хороший стимул для того, чтобы оплачивать долги компании.

Могут ли у вас быть отрицательные остатки на счетах операций с капиталом?

Некоторое сальдо счета операций с капиталом постоянно колеблется. Различные бизнес-действия по-разному влияют на остатки на счетах операций с капиталом их участников. Иногда эти остатки могут быть отрицательными. Если сумма убытков LLC плюс расходы превышают остатки на счетах операций с капиталом, эти счета, вероятно, будут отрицательными.

Различные бизнес-действия по-разному влияют на остатки на счетах операций с капиталом их участников. Иногда эти остатки могут быть отрицательными. Если сумма убытков LLC плюс расходы превышают остатки на счетах операций с капиталом, эти счета, вероятно, будут отрицательными.

Некоторые операционные соглашения фактически требуют, чтобы участники LLC сохраняли положительный счет операций с капиталом.Это может привести к тому, что участникам придется пополнять свои счета из своего кармана, чтобы довести отрицательный баланс до нуля. Такие добавления рассматриваются как взносы участников, поэтому они не останутся без документов.

Если вам нужна помощь со счетами капитала для вашего бизнеса, вы можете опубликовать свои юридические потребности на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Создание ООО в Мичигане: полное руководство

К какой бы отрасли ни относился ваш бизнес, первым шагом к созданию бизнеса в Мичигане является выбор направления для вашей компании.

Общество с ограниченной ответственностью (ООО) — одна из самых популярных юридических структур для малого бизнеса. LLC — это гибридная бизнес-структура с некоторыми особенностями как корпораций, так и партнерских отношений. Это руководство по открытию LLC в Мичигане предоставит простые пошаговые инструкции по запуску вашего LLC в Мичигане и поддержанию его хорошей репутации.

Чтобы открыть ООО в Мичигане, вам необходимо зарегистрировать свою компанию в Департаменте лицензирования и регулирования штата Мичиган (LARA). LARA устанавливает требования и плату за открытие LLC в Мичигане и за работу с LLC за пределами штата в Мичигане.

Для начала убедитесь, что название вашей компании доступно. Мичиган требует, чтобы ваша LLC имела другое название от других LLC, корпораций и товариществ с ограниченной ответственностью, действующих в этом штате. Например, если компания под названием «A Delicious Restaurant, LLC» уже работает в Мичигане, вы не можете называть свое LLC «The Delicious Restaurant, LLC». Очень похожие названия компаний могут запутать клиентов и представителей общественности, поэтому название вашей компании должно быть уникальным.

Например, если компания под названием «A Delicious Restaurant, LLC» уже работает в Мичигане, вы не можете называть свое LLC «The Delicious Restaurant, LLC». Очень похожие названия компаний могут запутать клиентов и представителей общественности, поэтому название вашей компании должно быть уникальным.

Вы можете проверить наличие названия вашего LLC в штате Мичиган. Название Michigan LLC должно заканчиваться словами «общество с ограниченной ответственностью» или сокращениями «LC» или «LLC» (с точками или без них).Ваше ООО не может содержать слова «корпорация» или «объединить», потому что это может наводить на мысль о том, что ваш бизнес является корпорацией.

Как только вы найдете доступное имя, которое вам нравится, вы можете зарезервировать его на срок до шести месяцев, заполнив. Плата за бронирование имени составляет 25 долларов. Вы можете отправить форму заявки, файл лично или файл.

В Мичигане представители некоторых лицензированных профессий должны создать профессиональную компанию с ограниченной ответственностью (PLLC). Это похоже на обычную LLC, но название PLLC должно заканчиваться одним из следующих слов или сокращений: «профессиональная компания с ограниченной ответственностью», «PLLC» или «PLC» (с точками или без них).Стоматологи, врачи, священнослужители и поверенные должны сформировать PLLC в Мичигане, и каждый член PLLC должен иметь профессиональную лицензию на занятие.

Это похоже на обычную LLC, но название PLLC должно заканчиваться одним из следующих слов или сокращений: «профессиональная компания с ограниченной ответственностью», «PLLC» или «PLC» (с точками или без них).Стоматологи, врачи, священнослужители и поверенные должны сформировать PLLC в Мичигане, и каждый член PLLC должен иметь профессиональную лицензию на занятие.

Некоторые предприятия работают под торговым наименованием, которое также называется вымышленным именем, вымышленным фирменным наименованием или названием «ведение бизнеса от имени» (DBA), которое отличается от юридического наименования компании. Например, юридическое название вашей компании может быть «Karen Jones Marketing and Advertising Services, LLC», но вы можете действовать неофициально как «Karen’s Marketing.В этом случае вам необходимо убедиться, что торговое название «Karen’s Marketing» доступно, и подать заявку на получение. Плата за регистрацию торгового наименования для Michigan LLC составляет 25 долларов США.

При открытии LLC в Мичигане вам необходимо указать агента-резидента и зарегистрированный офис. Агент-резидент, также называемый зарегистрированным агентом, — это физическое или коммерческое лицо, которого вы назначаете для получения официальной почты от имени вашей компании. Агент-резидент должен иметь физический адрес в Мичигане (а не только P.О. бокс), и этот адрес называется зарегистрированным офисом.

Физическое лицо может выступать в качестве вашего постоянного агента, если ему исполнилось 18 лет, и он может принимать почту в обычные рабочие часы. Вы можете выступать в качестве собственного агента-резидента, как и друг или член семьи, но имейте в виду, что имя агента-резидента будет фигурировать в общедоступных записях штата.

Для обеспечения конфиденциальности и удобства большинство владельцев малого бизнеса предпочитают использовать коммерческого поставщика в качестве своего постоянного агента.Мы рекомендуем попробовать Incfile, юридическую онлайн-службу, имеющую лицензию на предоставление услуг зарегистрированного агента во всех 50 штатах. Если вы создадите свою LLC на Incfile, они будут бесплатно выступать в качестве вашего постоянного агента в течение первого года с возможностью продления после этого.

Если вы создадите свою LLC на Incfile, они будут бесплатно выступать в качестве вашего постоянного агента в течение первого года с возможностью продления после этого.

Не каждому Michigan LLC нужна бизнес-лицензия для работы, но некоторым она нужна. Компании в регулируемых отраслях, таких как уход за детьми и строительство, должны будут получить лицензию от государства. Тем, кто занимается профессиональными занятиями, такими как здравоохранение, потребуется лицензия от.У правительства штата есть бизнес-лицензия, которую вы можете использовать для проверки требований в вашей отрасли.

Город или округ Мичиган, где работает ваша компания, также могут потребовать от вас получения бизнес-лицензии. Вы можете связаться с вашим городом или округом, чтобы узнать больше о местных лицензионных требованиях. В больших городах, таких как Детройт, как правило, больше требований, чем в меньших.

Розничные предприятия должны зарегистрироваться для получения налоговой лицензии от. Вы должны будете собирать налог с продаж со своих клиентов и перечислять налог государству ежемесячно, ежеквартально или ежегодно.Частота подачи документов зависит от суммы налога, который вы собираете с клиентов.

Вы должны будете собирать налог с продаж со своих клиентов и перечислять налог государству ежемесячно, ежеквартально или ежегодно.Частота подачи документов зависит от суммы налога, который вы собираете с клиентов.

Затем необходимо подать устав вашей LLC (форма CSCL / CD-700). Вы можете отправить статьи по почте или отправить их онлайн. Регистрационный взнос составляет 50 долларов США. Устав организации официально разрешает вашей LLC работать в штате Мичиган. Обратите внимание, что есть другой набор статей — форма CSCL / CD-701, — которые PLLC должны подавать.

Вам понадобится следующая информация для заполнения устава Michigan LLC:

LARA проверит устав организации, чтобы убедиться, что предоставлена вся необходимая информация, а затем внесет информацию о вашей компании в записи штата.Оригинальные статьи будут возвращены на адрес зарегистрированного офиса вашей компании. Обычно LARA обрабатывает документы вашей организации примерно за одну неделю.

Вы уже открыли свое ООО в другом штате и теперь хотели бы работать в Мичигане? В этом случае ваш бизнес считается иностранным ООО. Если у вас есть иностранное ООО, которое вы хотели бы вести в Мичигане, вам необходимо заполнить анкету. Приложите к заявлению свидетельство о хорошей репутации от вашего штата.Регистрационный взнос составляет 50 долларов США.

Если у вас есть иностранное ООО, которое вы хотели бы вести в Мичигане, вам необходимо заполнить анкету. Приложите к заявлению свидетельство о хорошей репутации от вашего штата.Регистрационный взнос составляет 50 долларов США.

Операционное соглашение LLC — это документ, в котором описывается повседневная деятельность LLC, а также права и обязанности каждого участника. Штат Мичиган не требует от LLC наличия операционного соглашения, но мы настоятельно рекомендуем вам создать его.

Вот что нужно включить в операционное соглашение для вашего Michigan LLC:

Все участники LLC должны иметь возможность просмотреть и подписать операционное соглашение, после чего вы сможете сохранить его вместе с другими деловыми записями.Incfile может оказать вам дополнительную помощь в завершении вашего операционного соглашения, когда вы используете их для создания своего ООО.

Если ваша компания Michigan LLC нанимает сотрудников, вам необходимо соблюдать следующие дополнительные требования:

Бизнес-юрист, специализирующийся на законодательстве штата Мичиган, может помочь вам узнать больше о требованиях работодателя и помочь вам соблюдать их.

По умолчанию LLC являются сквозными организациями для целей налогообложения прибыли. Это означает, что само ООО не платит подоходный налог и не подает налоговую декларацию.Именно владельцы или участники LLC должны платить подоходный налог штата Мичиган со своей доли дохода LLC. Этот доход отражается в их личной налоговой декларации.

В дополнение к налогам на прибыль штата Мичиган требует, чтобы все LLC подали годовой отчет. Форма должна быть заполнена 15 февраля. LARA вышлет вам форму годового отчета, которую необходимо заполнить за 90 дней до установленной даты. Форма будет содержать самую свежую информацию о вашем бизнесе и резидентном агенте, и должна сопровождаться регистрационным сбором в размере 25 долларов США.

Члены LLC могут выбрать, чтобы бизнес рассматривался как C-корпорация для налоговых целей, а не как транзитная организация. Если вы выберете корпоративный налоговый статус для своей LLC, компания будет облагаться корпоративным подоходным налогом штата Мичиган.

Не забывайте, что вам также придется платить налог на страхование от безработицы и собирать налог с продаж. Вы также будете удерживать подоходный налог с сотрудников и перечислять их в правительство.

Ваша LLC должна соответствовать законам штата Мичиган и федеральным законам.На уровне штата LLC являются сквозными организациями для целей федерального подоходного налога. Это означает, что само ООО не платит федеральный подоходный налог. Каждый участник LLC сообщает свою долю прибыли LLC в своей декларации по подоходному налогу с населения.

Участники могут выбрать, чтобы их LLC облагалась налогом как C-корпорация на федеральном уровне, и в этом случае LLC будет платить фиксированный 21% федеральный корпоративный подоходный налог. Владельцы бизнеса могут выбрать корпоративный налоговый статус, потому что корпорации имеют право брать больше вычетов и налоговых льгот.

В дополнение к федеральному подоходному налогу участники LLC должны платить федеральные налоги на самозанятость для покрытия своих обязательств по социальному обеспечению и программе Medicare. Компании с наемными работниками должны удерживать федеральные подоходные налоги и налоги на социальное обеспечение и медицинское обслуживание из заработной платы своих работников, а также платить работодателю долю налогов на социальное обеспечение и медицинское обслуживание. Наконец, работодатели должны платить федеральный налог по безработице. Федеральная ставка налога на безработицу снижается, если вы платите налоги по безработице штата Мичиган полностью и вовремя.

Компании с наемными работниками должны удерживать федеральные подоходные налоги и налоги на социальное обеспечение и медицинское обслуживание из заработной платы своих работников, а также платить работодателю долю налогов на социальное обеспечение и медицинское обслуживание. Наконец, работодатели должны платить федеральный налог по безработице. Федеральная ставка налога на безработицу снижается, если вы платите налоги по безработице штата Мичиган полностью и вовремя.

Перед подачей федеральной налоговой декларации вашей компании, скорее всего, потребуется федеральный идентификационный номер работодателя (EIN). EIN является обязательным условием для ООО с сотрудниками или несколькими участниками, а также для ООО, которые хотят облагаться налогом как корпорация.

После создания Michigan LLC вам необходимо убедиться, что ваша компания сохраняет хорошую репутацию в государстве. Лучший способ сохранить хорошую репутацию — это отделить финансы своего бизнеса от личных финансов. Таким образом вы можете гарантировать, что владельцы ООО не несут личной ответственности по коммерческим долгам.Четкое отношение к финансам бизнеса также упрощает бухгалтерский учет и налогообложение.

Таким образом вы можете гарантировать, что владельцы ООО не несут личной ответственности по коммерческим долгам.Четкое отношение к финансам бизнеса также упрощает бухгалтерский учет и налогообложение.

Вот несколько советов по разделению деловых и личных финансов:

В дополнение к этим шагам, проводите регулярные собрания участников и документируйте решения в письменной форме всякий раз, когда участник или менеджер действует от имени LLC.

При запуске нового бизнеса ООО является одной из нескольких бизнес-структур, которые вам следует рассмотреть. Самым большим преимуществом ООО является то, что в ходе обычной деятельности владельцы не несут личной ответственности по долгам или обязательствам компании.Это означает, что личные активы каждого владельца защищены от кредиторов. LLC также предлагают больше вариантов налогообложения, позволяя участникам выбирать между сквозным налогообложением и корпоративным налогообложением.

С другой стороны, владельцы ООО часто в конечном итоге платят налоги на самозанятость со всей прибыли бизнеса. По сравнению с индивидуальным предпринимателем или полным товариществом, LLC также более дорога и сложна для запуска и работы. Наконец, владельцам бизнеса, которые хотят получить деньги от инвесторов, обычно необходимо создать корпорацию.

По сравнению с индивидуальным предпринимателем или полным товариществом, LLC также более дорога и сложна для запуска и работы. Наконец, владельцам бизнеса, которые хотят получить деньги от инвесторов, обычно необходимо создать корпорацию.

Оценивая плюсы и минусы открытия LLC в Мичигане, примите во внимание потребности вашего бизнеса как сейчас, так и в будущем, чтобы ваша бизнес-структура была подходящей в долгосрочной перспективе. Вы всегда можете изменить структуру своего бизнеса, но разумный выбор с самого начала сэкономит время и деньги.

Версия этой статьи была впервые опубликована на Fundera, дочерней компании NerdWallet.

Деловые документы — Государственный секретарь

Начало бизнеса

Первые шаги, которые вы должны предпринять при открытии бизнеса, — это выбрать тип юридического лица для создания и подать соответствующую документацию в офис государственного секретаря.Есть полезные инструменты, в том числе «Мастер выбора структуры» на канале государственного секретаря. Единый деловой портал. Вы можете заполнить и подать необходимые формы через Портал или этот веб-сайт.

Единый деловой портал. Вы можете заполнить и подать необходимые формы через Портал или этот веб-сайт.

Проверить наличие имени можно с помощью онлайн-поиска, письменно или по телефону (502) 564-3490. Чтобы гарантировать доступность имени, вы можете подать заявление на резервирование или продление зарезервированного имени.

Текущие обязательства

Существующие организации имеют текущие обязательства по подаче документов.Все организации, ведущие бизнес в Кентукки, включая корпорации, компании с ограниченной ответственностью, товарищества с ограниченной ответственностью и деловые трасты, должны подавать годовой отчет до 30 июня каждого года. Непредставление годового отчета до 30 июня приведет к тому, что организация будет иметь плохую репутацию в этом офисе и может привести к административному роспуску или лишению полномочий на ведение бизнеса в Кентукки.

Изменения в бизнесе

Организации, работающие в Содружестве, также должны подавать документацию об определенных изменениях. Каждое юридическое лицо, созданное или ведущее свою деятельность в Кентукки, по закону обязано иметь главный офис, который может располагаться как в штате, так и за его пределами. Вся корреспонденция из этого офиса будет отправлена по почте в главный офис организации. Каждое юридическое лицо также должно назначить зарегистрированного агента и зарегистрированный офис в Кентукки, в отношении которого может быть вручен процесс (например, повестка в суд и повестка в суд). Обслуживание зарегистрированного агента считается обслуживанием юридического лица, независимо от того, действительно ли зарегистрированный агент направляет уведомление юридическому лицу.Каждый раз, когда организация меняет свой главный офис, зарегистрированного агента или зарегистрированный офис, она должна подать заявление об изменении в этот офис.

Каждое юридическое лицо, созданное или ведущее свою деятельность в Кентукки, по закону обязано иметь главный офис, который может располагаться как в штате, так и за его пределами. Вся корреспонденция из этого офиса будет отправлена по почте в главный офис организации. Каждое юридическое лицо также должно назначить зарегистрированного агента и зарегистрированный офис в Кентукки, в отношении которого может быть вручен процесс (например, повестка в суд и повестка в суд). Обслуживание зарегистрированного агента считается обслуживанием юридического лица, независимо от того, действительно ли зарегистрированный агент направляет уведомление юридическому лицу.Каждый раз, когда организация меняет свой главный офис, зарегистрированного агента или зарегистрированный офис, она должна подать заявление об изменении в этот офис.

Заявление об изменении основного офиса (POC)

Заявление об изменении зарегистрированного агента и офиса (RAC)

Другие изменения, требующие подачи документов государственному секретарю, включают поправки к учредительным документам, слияниям и

растворения. Кроме того, любое физическое или юридическое лицо, которое ведет бизнес под вымышленным именем, должно подать

свидетельство о вымышленном имени.

Кроме того, любое физическое или юридическое лицо, которое ведет бизнес под вымышленным именем, должно подать

свидетельство о вымышленном имени.

Прочая информация

Формы, онлайн-инструменты, сборы и ресурсы для исследований доступны на этом веб-сайте. Для получения дополнительной информации, пожалуйста, обратитесь к часто задаваемые вопросы или свяжитесь с отделом регистрации:

• Телефон:

(502) 564-3490

• Факс:

(502) 564-5687

• Электронная почта

• Почта: Офис государственного секретаря

Business Filings

700 Capital Ave.

P.O. Box 718

Frankfort, KY 40602

Защитите свой бизнес от кражи личных данных

В дополнение к регулярному просмотру бизнес-документов в Интернете, убедитесь, что вы указали свой адрес электронной почты в своих деловых документах, чтобы офис государственного секретаря мог уведомить вам о любых изменениях или документах, сделанных в отношении вашего бизнеса.

Дополнительные ресурсы, включая инструменты для предотвращения и восстановления, доступны по адресу www.IdentityT heft.gov/. Этот веб-сайт был разработан с помощью Национальной ассоциации государственных секретарей и может помочь вам понять и снизить риск кражи личных данных.

Дополнительная информация о создании бизнеса в Кентукки

Кентукки One Stop Business Portal — это комплексный ресурс для открытия и ведения бизнеса в Кентукки.

Создание ООО в Мексике: руководство из 5 шагов

Создание ООО в Мексике пользуется популярностью среди иностранных инвесторов, вступающих во вторую по величине экономику Латинской Америки, и не только потому, что это быстрый и простой процесс.

Мехико ночью Поскольку создание компании с ограниченной ответственностью, известной в Мексике как Sociedad de Responsabilidad Limitada (S. de RL), несет с собой ряд других преимуществ, в том числе тот факт, что это может быть осуществлено естественным путем. или юридическое лицо любой национальности, использующее капитал, заявленный в любой валюте.

или юридическое лицо любой национальности, использующее капитал, заявленный в любой валюте.

Более того, поскольку для создания LLC в Мексике необходимо всего два акционера, а минимальный уставный капитал установлен всего в несколько сотен долларов США, а ответственность акционеров ограничена их капитальными вложениями, этот процесс доступен широкому кругу инвесторов.

Если вы заинтересованы в создании ООО в Мексике, прочтите эту статью, чтобы понять пять этапов этого процесса, а также получить некоторое представление о мексиканском рынке. Или идите дальше и свяжитесь с нами сейчас , чтобы обсудить варианты вашего бизнеса.

5 ключевых шагов для создания LLC в Мексике

Хотя вы захотите обратиться за помощью к хорошему корпоративному юристу в Мексике, чтобы гарантировать бесперебойную работу процесса, создание LLC может быть завершено с помощью следующих пяти шагов:

Step 1: Разработка и подтверждение устава компании

Первым шагом на пути к созданию ООО в Мексике является разработка и утверждение устава компании, который будет включать в себя структуру компании и направленность бизнеса, а также детали ее акционеры и активы. Аутентификация происходит путем регистрации документации у нотариуса.

Аутентификация происходит путем регистрации документации у нотариуса.

Шаг 2: Зарегистрируйте подзаконные акты в Государственном реестре Мексики

Когда вы зарегистрируете заверенные подзаконные акты в Государственном реестре Мексики, этот орган проведет тщательную проверку, чтобы гарантировать, что все аспекты включенных статуй соответствуют мексиканским закон. После утверждения этого устава ваше ООО будет считаться зарегистрированным на законных основаниях и будет регулироваться мексиканскими законами.

Шаг 3: Получите идентификационный номер налогоплательщика

После регистрации вашего ООО в Мексике вам потребуется получить идентификационный номер налогоплательщика в Федеральном реестре налогоплательщиков (Registro Federal de Contribuyentes; RFC), при этом ваши налоговые обязательства регулируются природой вашего бизнеса.

Шаг 4: Получите коммерческую лицензию и зарегистрируйте LLC в муниципалитете

После регистрации вашего LLC на федеральном уровне и подачи заявки на налоговый идентификатор вам необходимо получить коммерческую лицензию и зарегистрировать организацию в муниципалитете, где она будет основано. Как и на федеральном уровне, этот процесс будет включать определение того, что влечет за собой ваша коммерческая деятельность.

Как и на федеральном уровне, этот процесс будет включать определение того, что влечет за собой ваша коммерческая деятельность.

Шаг 5: Завершите создание LLC в Мексике, открыв банковский счет

Последним шагом для завершения регистрации LLC в Мексике является открытие корпоративного банковского счета, что потребует предоставления следующей документации:

- Копия паспорта или удостоверения личности всех акционеров

- Документ, подтверждающий адрес проживания акционеров

- Подтверждение дохода или копия налоговой декларации, финансовой отчетности или справочного письма с места работы

Ваш законный представитель в Мексике сможет проконсультировать вас о том, Поставщик банковских счетов лучше всего подходит для ваших нужд, исходя из характера и местоположения вашего бизнеса.

Мексиканский рынок

Мексика может похвастаться второй по величине экономикой в Латинской Америке по валовому внутреннему продукту (ВВП), уступая только Бразилии. Хотя ВВП колебался, он продолжал в целом восходящую траекторию, увеличившись почти в шесть раз за три десятилетия после 1989 года и достигнув 1,27 триллиона в 2019 году после трех лет устойчивого роста (все цифры в долларах США).

Хотя ВВП колебался, он продолжал в целом восходящую траекторию, увеличившись почти в шесть раз за три десятилетия после 1989 года и достигнув 1,27 триллиона в 2019 году после трех лет устойчивого роста (все цифры в долларах США).

Рост ВВП страны сопровождался одновременным ростом ее благосостояния: валовой национальный доход в 2019 году составил 9430 долларов на душу населения — цифра, которая поместила страну в категорию стран с доходом выше среднего согласно классификации, установленной Всемирным банком.

Мексика является крупным торговым центром в Северной и Южной Америке, с крупными портами, обслуживающими как Тихий океан, так и Мексиканский залив, и страна является 17-м крупнейшим экспортером в мире. Между тем, через его 3145 км (1954 мили) границу с Соединенными Штатами ежедневно проходит более 1,7 миллиарда долларов товаров.

Компании, базирующиеся в Мексике, получают преимущества от преференциального доступа к обширным рынкам США и Канады благодаря Соглашению между США, Мексикой и Канадой (USMCA) — соглашению о свободной торговле, подписанному в 2018 году взамен Североамериканского соглашения о свободной торговле (НАФТА) и который вступил в силу в 2020 году.

Мексика также имеет множество соглашений о свободной торговле с крупными странами Латинской Америки, а также с Японией, а также является одним из основателей Тихоокеанского альянса — инициативы экономической интеграции десятилетней давности, в которую также входят Чили, Колумбия, и Перу, и у которого есть амбиции выйти за пределы Западного полушария.

В то время как сельскохозяйственный сектор Мексики составляет менее 4% ВВП, свежие продукты, такие как кукуруза, тропические фрукты и овощи, являются основными экспортными товарами.Между тем, в стране высокоразвитый производственный сектор, на который приходится более 30% ВВП, причем компьютеры, медицинское оборудование и транспортные средства являются одними из самых важных экспортируемых товаров.

Однако сектор услуг является наиболее важным с экономической точки зрения, производя более 60% ВВП. Несмотря на то, что страна является домом для растущей индустрии профессиональных услуг, она также может похвастаться значительным развитием в области информационных технологий и технологий, а также является важной точкой для инноваций и технологического аутсорсинга.

Все эти факторы способствуют тому, что создание ООО в Мексике становится популярным, а мексиканский рынок является одним из основных направлений для прямых иностранных инвестиций (ПИИ) в Латинской Америке, при этом в 2019 году было зарегистрировано более 29 миллиардов долларов ПИИ.

Biz Latin Hub может помочь с созданием LLC в Мексике.

В Biz Latin Hub наша команда опытных агентов по регистрации компаний имеет все необходимое, чтобы помочь вам выйти на мексиканский рынок и воспользоваться бизнес-возможностями страны. Благодаря нашему полному портфелю корпоративных юридических, бухгалтерских и бэк-офисных услуг, наша многоязычная команда оснащена всем необходимым, чтобы обеспечить превосходное качество и обеспечить успех вашего ООО в Мексике. Мы также работаем в 17 других юрисдикциях Латинской Америки и Карибского бассейна.

Свяжитесь с нами сейчас для индивидуальной помощи или бесплатного предложения.

Узнайте больше о нашей команде и опытных авторах.

Руководство поUltimate US LLC для [НЕРЕЗИДЕНТОВ] в 2021 году

LLC в США могут быть одним из лучших юридических лиц для предпринимателей, не являющихся гражданами США. Они обеспечивают доступ ко всем преимуществам юрисдикции первого мира, таким как банковское дело, обработка платежей и хорошая репутация, при сохранении относительно низкой налоговой ставки и приемлемых уровней соответствия требованиям.

Следующая статья расскажет вам все, что вам нужно знать, чтобы решить, подходит ли вам LLC, как вы можете быстро и совместимо открыть его, а также обо всем остальном, на что вам нужно обратить внимание при запуске.

Крис основал Globalization Guide, чтобы помочь таким предпринимателям, как он сам, справиться с проблемами международного бизнеса и жизни за границей. Он помог более чем 250 клиентам с их международным структурированием.

Преимущества США как юрисдикции

Есть много веских причин для работы через бизнес, зарегистрированный в США.

Среди них:

⭐️ Очень хорошая репутация

⭐️ Конкурентоспособные на международном уровне затраты на создание и обслуживание

⭐️ Низкие барьеры для входа

⭐️ Надежный доступ к хорошей банковской системе и обработке платежей

⭐️ Благоприятная налоговая система

LLC — это просто и легко. проста для включения (в данном случае это называется «организация»). Вам не нужен юрист, и поэтому затраты на установку вполне доступны для учредителей по всему миру. Вы можете настроить и запустить все в течение недели и менее чем за 500 долларов, если вы решите выполнить часть работы самостоятельно.Создание аналогичной компании в Канаде обойдется вам примерно в 2000 долларов.

Репутация

США продолжают оставаться одной из ведущих экономик мира. Таким образом, зарегистрированные здесь компании пользуются высоким уровнем доверия во всем мире. У ваших клиентов не будет проблем с вычетом счетов, поступающих от вашей компании.

Затраты на установку и обслуживание

Ежедневно по всей территории США организуются тысячи LLC. Таким образом, существует конкурентная отрасль, стремящаяся приобрести ваш бизнес, и большинство услуг, связанных с LLC, можно получить по очень доступным ценам.

Налоговые обязательства для владельцев-нерезидентов

Налоговые последствия владения и управления американской LLC, несомненно, являются одним из наиболее важных вопросов, на которые мы должны пролить свет. Это также один из наиболее часто неправильно понимаемых вопросов во всех международных налогах США.

США могут быть одним из крупнейших налоговых убежищ в мире. LLC в США, открытая гражданином или нерезидентом США, может разрешить получение дохода, который полностью не облагается налогом.

Установка может работать для всех видов различных бизнес-моделей:

- Консультации и другие персональные услуги

- Прямая поставка

- Продажа цифровых продуктов

- Amazon FBA

- Внештатная работа

Single-Member LLC

An LLC is транзитная или прозрачная для налогообложения организация. Это означает, что ООО не облагается налогом напрямую. Вместо этого налоговые обязательства бизнеса «переходят» к владельцам (участникам) LLC.Затем они сообщают о них в своих личных налоговых декларациях.

В тех случаях, когда на стороне США нет налоговых обязательств, и если владелец является налоговым резидентом ниоткуда или резидентом страны с территориальной системой налогообложения, никаких налогов для уплаты не будет.

Чтобы определить соответствующее налогообложение со стороны США, мы рассмотрим Налогообложение IRS для иностранцев-нерезидентов

ООО в США должно соответствовать трем критериям, чтобы не облагаться федеральным подоходным налогом США

- Be 100 % принадлежит нерезидентам США (физическим или юридическим лицам)

- Не имеют присутствия в США или экономического содержания

- Доход не должен быть «эффективно связан»

Кто считается иностранцем-нерезидентом (NRA)?

Вы являетесь иностранцем-нерезидентом, если вы не являетесь одним из следующих:

- Гражданин США

- Постоянный житель США (т.е. «Держатель грин-карты») или

- Вы прожили в США достаточно времени, чтобы пройти «тест на присутствие».

Если любая из трех вышеперечисленных категорий верна для вас, то любой доход, полученный через принадлежащую вам LLC, будет автоматически облагаться налогом в США.

Что представляет собой присутствие США или экономическая сущность (связь)?

Вот как это работает:

- Как НРО, вы облагаетесь налогом США на доход от бизнеса, если вы «занимаетесь торговлей или бизнесом в США », сокращенно «ETBUS».

- Вы являетесь ETBUS только в том случае, если верны две вещи: (i) У вас есть как минимум один «зависимый агент» в США. Зависимые агенты — это сотрудники или компании, которые работают почти исключительно на вас. И (ii) этот зависимый агент делает что-то существенное для развития вашего бизнеса в США. Чисто административные должности не подпадают под это правило.

- Наконец, если вы можете воспользоваться применимым налоговым соглашением, то вы облагаетесь налогом США только в том случае, если (помимо статуса ETBUS) вы работаете в США через «постоянное представительство» (e.грамм. офис или другое постоянное место деятельности).

Если вы не соответствуете этим условиям, ваша компания (автоматически) не облагается налогом США.

Даже если LLC получает доход в США, предлагая услуги или продавая продукты в США, этот доход не облагается налогом в США.

Определение источника дохода

| Иностранцы-нерезиденты — источник дохода | |

|---|---|

| Коммерческий доход: Персональные услуги | Где оказывались услуги |

| Коммерческий доход:4 | Продажа товарно-материальных запасов Где продано |

| Проценты | Место жительства плательщика |

| Дивиденды | Ли U.S. или иностранная корпорация * |

| Арендная плата | Местоположение собственности |

| Роялти: Патенты, авторские права и т. Д. | Где используется собственность |

| Продажа недвижимости | Местонахождение собственности |

Пример № 1: Консультационное агентство без офисов или сотрудников в США

Агентство по маркетингу в социальных сетях выполняет работу для клиентов из США. Владелец находится в Панаме, а несколько дополнительных сотрудников — на Филиппинах.У него нет офиса в США или торговых агентов. Все продажи осуществляются по телефону или через автоматизированные системы продаж.

Компания открывает ООО в США для выставления счетов своим клиентам и получения платежей в долларах США на банковский счет в США. У клиентов из США нет проблем с заявлением об услугах в качестве коммерческих расходов. Поскольку работа выполняется за границей и владельцы не являются гражданами / резидентами США, доход не облагается налогом в США.

Пример № 2: Иностранное исполнение заказов Amazon (FBA) Продавец

Иностранный предприниматель использует торговую площадку Amazons для продажи товаров в США.Он использует сервис Amazon «Fulfillment by Amazon» для выполнения своих заказов. Весь маркетинг и закупки управляются онлайн негражданином США, который делит свое время между Таиландом, Бали и Колумбией.

Его поставщик отправляет продукты прямо на склады Amazon, где сотрудники Amazon переупаковывают их и отправляют клиентам по всей территории США.

Amazon действует как независимый агент с миллионами других клиентов. Amazon в первую очередь работает не на иностранного предпринимателя.Следовательно, иностранный предприниматель не «занимается торговлей или бизнесом в США». Следовательно, он не подлежит доходу от продажи товаров в США.

Требования к подаче документов и отчетности для LLC с иностранным участием sСуществуют три основных требования к подаче документов, которые влияют на LLC с иностранным участием и одним участником.

- Форма 5472 + 1120

- FBAR

- 1040-NR

В 2017 году в США была проведена крупная налоговая реформа.Это значительно расширило требования к подаче документов, а также увеличило штрафы за не подачу или неправильную подачу.

До налоговой реформы (только) американские корпорации с хотя бы одним владельцем 25% не из США или иностранные корпорации, ведущие торговлю в США, должны были подавать форму IRS 5472. Иностранные, единоличные, игнорируемые LLC были освобождены от это требование.

Все изменилось, и с 2018 года владельцы US LLC, не являющиеся гражданами США, также должны будут подавать форму IRS 5472.

Технически, американское ООО должно подавать эту форму только в том случае, если оно участвовало в «отчетных транзакциях».«К сожалению, налоговое законодательство определяет этот термин очень широко, и поэтому в большинстве случаев лучше заполнить форму. Тем более, что отказ в подаче или неправильная подача влечет за собой потенциальный штраф в размере до 25000 долларов США.

Этот веб-сайт подробно описывает изменение.

Форма 5472 IRS

Поскольку форма 5472 раньше использовалась только для корпораций США, IRS пришлось внести изменения, чтобы сделать ее полезной для LLC. Однако они пошли по пути и не изменили форму полностью.Вместо этого вы должны прикрепить его к форме 1120, которая служит титульной страницей.

У вашего LLC должен быть EIN для подачи формы 5472 и формы 1120.

Срок подачи формы 5472 — 15 апреля.

Форма Форма 1120 будет заполнена только частично. и включает только основную идентифицирующую информацию, а не сведения о доходах и налоговых вычетах, как в полной налоговой декларации.

В форме 5472 вы укажете только три основные финансовые данные:

- Стоимость ООО на 31 декабря налогового года.

- Сумма денег, переведенная от владельца, не являющегося гражданином США, в ООО в налоговом году.

- Сумма денег, переведенная от LLC к владельцу, не являющемуся гражданином США, в налоговом году.

Кроме того, форма должна также включать идентификационный номер налогоплательщика, не являющегося гражданином США, для 25% владельца LLC.

Загрузите форму 5472 здесь, а официальные инструкции — здесь.

К сожалению, отправить эту форму по электронной почте невозможно. Вы должны отправить его по почте или факсу в IRS, используя следующий адрес:

Internal Revenue Service

1973 Rulon White Blvd.

M / S 6112, Attn: PIN Unit

Ogden, Utah 84201

Щелкните здесь, чтобы заказать свой ITIN через Руководство по глобализации.

Бухгалтерский учет и бухгалтерия для LLC в США

Нет требований к подаче отчетности для вашего LLC.

Так что вам не придется

- запрашивать и хранить квитанции

- предъявлять счета и квитанции из ресторанов и других мест

- полные ежемесячные отчеты по НДС

Все, что вам нужно, это простой отчет о прибылях и убытках, который показывает входящие и исходящие платежи.Вы можете сделать это, имея простые выписки по счету и скриншоты платежных платформ, таких как Paypal, Stripe, Clickbank, Digistore и других.

Поскольку у вас не будет никаких налоговых обязательств, когда вы управляете своим ООО как юридическим лицом, не являющимся юридическим лицом, вам не придется иметь дело с налоговыми инспекторами или аудиторами.

Лучший штат США для регистрации LLC

При регистрации LLC у вас есть выбор между любым из 50 штатов США. Для нерезидента с LLC, рассматриваемой как неучтенная организация, некоторые различия между штатами становятся менее важными.Например, различия в ставках государственных налогов не будут иметь значения, поскольку вы стремитесь не платить их.

Однако есть еще ряд критериев, которые вы можете учитывать.

- Стоимость создания ООО: единовременный взнос, выплачиваемый государству за создание вашего ООО.

- Ежегодный налог на франшизу: постоянный сбор, выплачиваемый государству за поддержание соответствия и хорошей репутации вашего ООО. Неуплата этого сбора обычно приводит к решению штата о вашем LLC.

- Анонимность: небольшое количество штатов предлагает анонимные LLC.Здесь владельцы ООО публично не разглашаются.

- Другие законы и постановления: в некоторых штатах законы в отношении бизнеса более благоприятны, чем в других. Например, в Вайоминге очень сложно подавать в суд на компании, что делает его очень привлекательным местом для ООО-нерезидента.

Какое состояние лучше всего для анонимного ООО?

Анонимные LLC разрешены только в четырех штатах. Поэтому ваши возможности для них ограничены. Тем не менее, эти штаты также относятся к штатам с наиболее простыми и экономически эффективными процессами регистрации.

Вайоминг, Делавэр и Нью-Мексико позволяют создавать компании с ограниченной ответственностью, при этом ваше имя не подлежит разглашению. Имейте в виду, что эти LLC, конечно, не являются анонимными на 100%. Зарегистрированный агент всегда должен знать, кто стоит за LLC, и раскрывать эту информацию государству по запросу.

- Делавэр не требует перечисления имен членов и менеджеров LLC. Это действительно требует, чтобы был указан зарегистрированный агент, а также учредитель / организатор. Для обеспечения полной конфиденциальности необходимо нанимать сторонних поставщиков этих услуг.

- Нью-Мексико не собирает никакой информации о членах / менеджерах LLC. Также полностью отсутствуют годовые отчеты, сборы или налоги. Как и в Делавэре, для обеспечения полной конфиденциальности вам потребуются сторонние поставщики.

- Невада и Вайоминг оба допускают «номинальные услуги». Когда вы пользуетесь этими услугами, в общедоступных записях появляется номинальный владелец, а не реальные владельцы.

Примечание: независимо от того, какое состояние или настройку вы используете для регистрации своего LLC.Если вы хотите зарегистрироваться для получения EIN, который вам понадобится для банковских операций и обработки платежей, вам придется раскрыть всю свою информацию в IRS. Однако эта информация не разглашается.

| Штат | Регистрационный взнос | Годовой сбор | Анонимность | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Вайоминг | 100 долларов США | 50 долларов США | ✅aw | 9014905 | Нью-Мексико | 50 долларов | 0 долларов | ✅ | |||||

| Флорида | 125 долларов | 138 долларов.75 | ⛔️ |

ПОЛНОЕ РУКОВОДСТВО ПО ОТКРЫТИЮ СОБСТВЕННОГО ООО

В следующем разделе я покажу вам шаг за шагом, как создать собственное ООО, получить свой EIN от IRS в записывать время, открывать банковские счета полностью удаленно и, наконец, как получить обработку платежей (Stripe) и Paypal, чтобы вы могли начать выставлять счета своим клиентам.

- Определите состояние вашего LLC

- Выберите имя и сравните его с базой данных вашего штата

- Используйте поставщика услуг, чтобы открыть LLC и выступить в качестве вашего зарегистрированного агента

- Подать заявку на получение EIN

- Открыть банковские счета и подать заявку в платежную систему

Требования к формированию и работе LLC

Tax-ID для вашей компании — EIN: Идентификационный номер работодателя

EIN (Идентификационный номер работодателя) — это уникальный 9-значный номер, присвоенный вашему бизнесу IRS.

EIN используется для идентификации бизнеса в налоговых целях в IRS. Думайте об этом как о номере социального страхования для вашего бизнеса.

Этот номер понадобится вам для выполнения требований к регистрации вашего ООО. Наличие EIN также не подлежит обсуждению при открытии банковского счета или подаче заявки на открытие торговых счетов с помощью таких платежных систем, как Stripe или Paypal.

Как получить EIN как нерезидент без SSN или ITIN

Чтобы подать заявку на EIN, вам необходимо заполнить форму SS-4 «Заявление на получение идентификационного номера работодателя».

Для получения EIN вам понадобятся три вещи:

- название компании

- юридический адрес в США

- краткое описание основной деятельности и основного продукта или услуги, которые компания будет предлагать или продавать.

Банковские счета для ООО с иностранным владением

Компания без банковского счета не является реальной компанией. Помимо получения банковских переводов, оплаты счетов и счетов-фактур, вам также понадобится банковский счет, который будет использоваться для ваших торговых счетов и платежных систем.

Итак, один из самых важных вопросов, который следует задать, — где и как получить хорошие банковские счета.

Есть две категории:

- Традиционные банки, такие как Bank of America, Chase и т. Д.

- Необанки, такие как TransferWise

Традиционные банки обычно имеют более высокие требования и внутренние правила соответствия. Как правило, открыть эти счета удаленно невозможно. Владелец или руководитель компании должен явиться лично.

Открыть счет в финтехах и необанках обычно проще.Их требования KYC ниже, и есть несколько вариантов, которые можно выполнить удаленно. Поскольку доступные параметры регулярно меняются, мы не включаем их сюда. Не стесняйтесь обращаться, если вам нужна помощь.

Дистанционное открытие счетов

В рамках своих правил KYC (знай своего клиента) традиционные банки потребуют, чтобы представитель компании лично явился в филиал.

Однако есть некоторые финтех и необанки, которые позволят вам проводить верификацию без физического присутствия.

По состоянию на декабрь 2020 года существует три необанков или финтех-компаний, которые будут полностью удаленно открывать счета с банковскими реквизитами в США для владельцев LLC-нерезидентов.

Эти три варианта:

- Mercury.co

- TransferWise

- Payoneer

Открытие счетов в США лично

Когда вы фактически ступите в США, открытие счетов для вашего LLC становится довольно простым. Доступно буквально сотня вариантов, включая многие крупные банки, такие как Chase, Wells Fargo, Bank of America, TD Bank и многие другие.

Удаленное открытие счета через поставщиков услуг