ИНФОРМАЦИЯ ДЛЯ СОБСТВЕННИКОВ ИМУЩЕСТВА

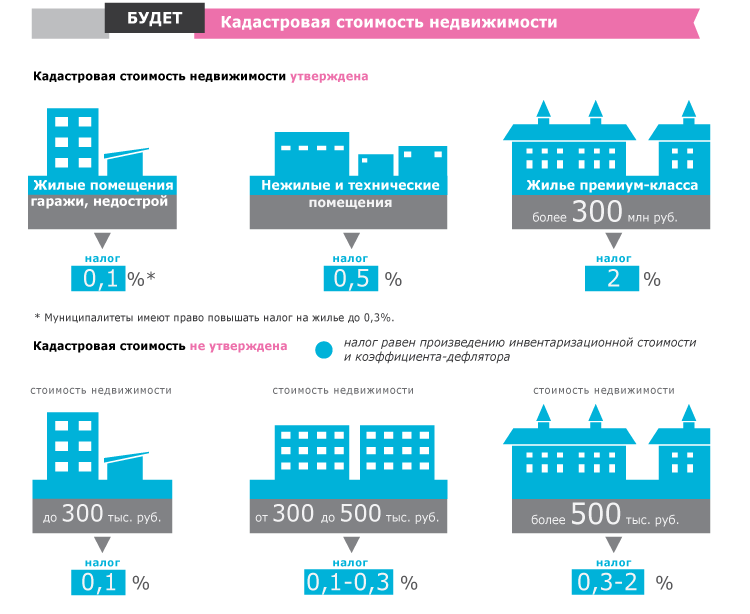

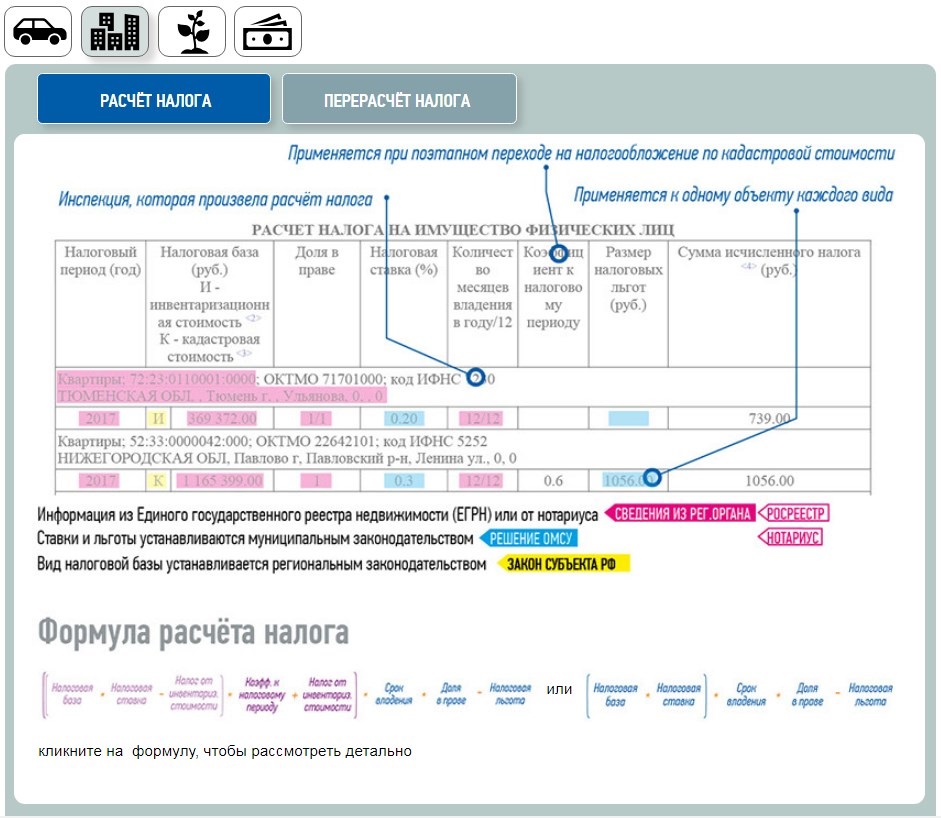

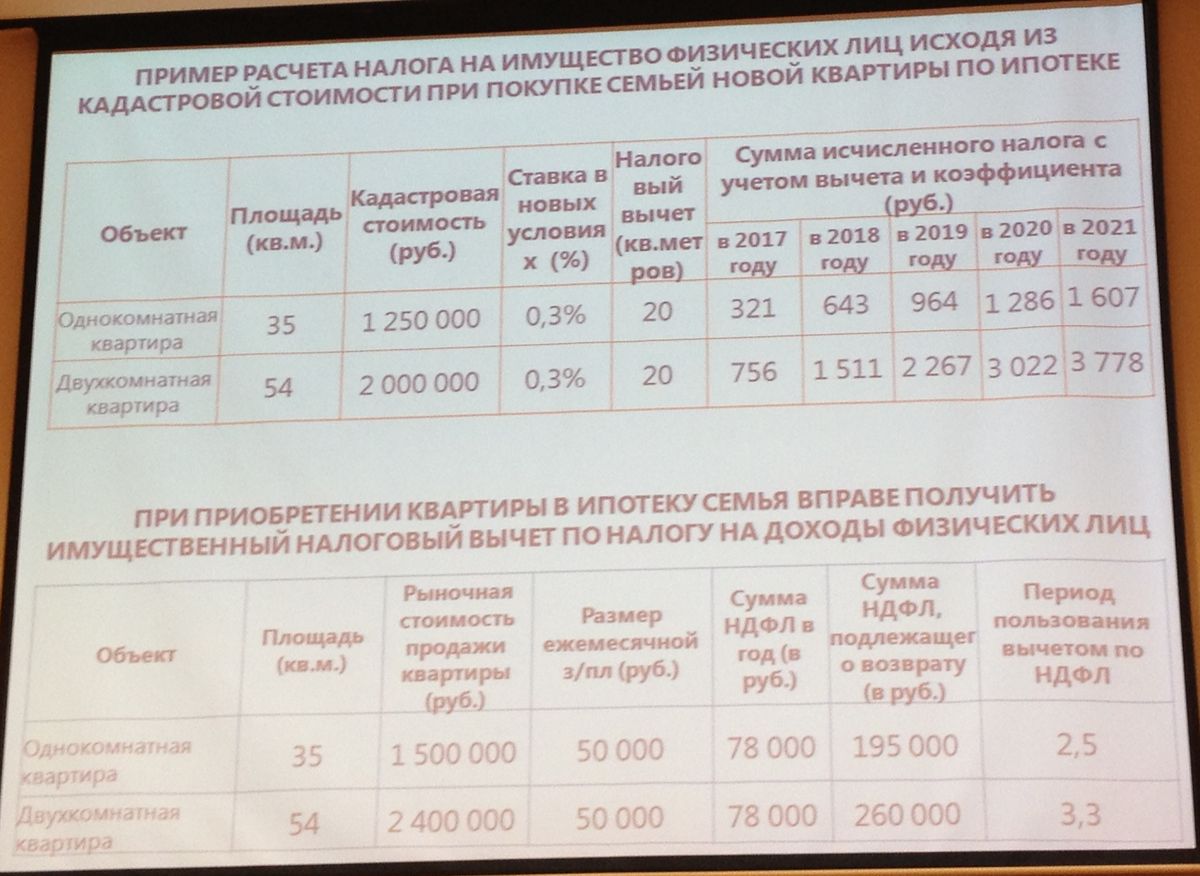

В настоящее время во многих субъектах Российской Федерации принят новый порядок расчета налога на имущество физических лиц – налоговая база определяется по кадастровой стоимости.При исчислении налога на имущество, исходя из кадастровой стоимости имущества, применяются вычеты в виде уменьшения кадастровой стоимости на 20 кв. метров по квартире, 10 кв. метров комната, 50 кв. метров – жилой дом.

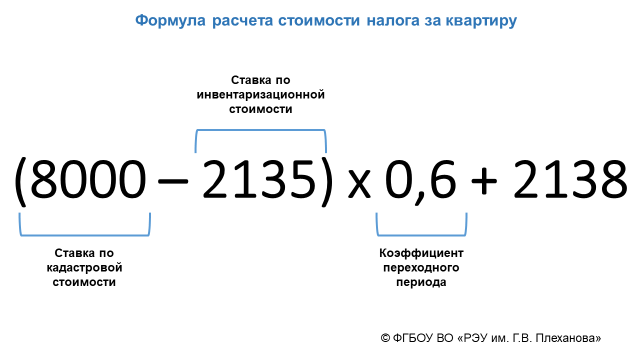

В Приморском крае расчет налога с кадастровой стоимости не введен. Для Приморья налоговой базой для расчета имущественного налога для физических лиц по-прежнему остается инвентаризационная стоимость. За 2017 год налог на имущество исчислен от инвентаризационной стоимости по состоянию на 01.01.2013 и умножен на коэффициент дефлятор 1,425.

Налог на имущество физических лиц, исходя из кадастровой стоимости, будет исчислен собственникам объектов с года введения в Приморском крае такого нового порядка исчисления налога.

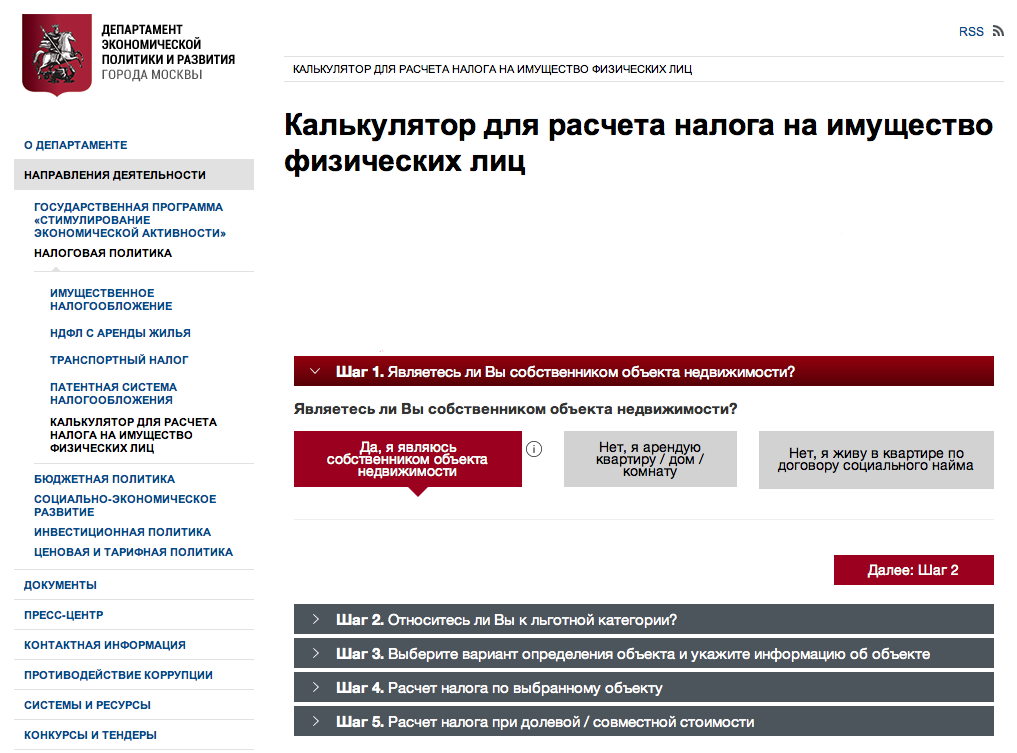

Любой налогоплательщик может самостоятельно рассчитать налог на имущество физических лиц, воспользовавшись сервисом на сайте ФНС России «Налоговый калькулятор – Расчет земельного налога и налога на имущество физических лиц» https://www.nalog.ru/rn25/service/nalog_calc/.

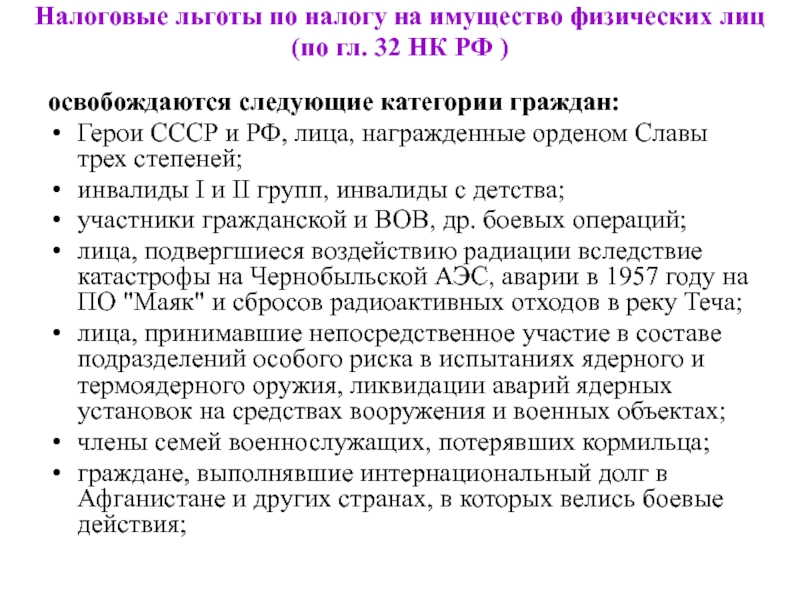

В соответствии с Налоговым кодексом льготы по налогу на имущество предоставляются 15 категориям физических лиц, в том числе, инвалидам I и II группы, пенсионерам и другим категориям. Дополнительные льготы устанавливаются нормативными правовыми актами органов муниципальных образований. Ознакомиться с перечнем налоговых льгот по всем имущественным налогам можно обратившись к сервису на сайте ФНС России «Справочная информация о ставках и льготах по имущественным налогам».

метров, которое расположено на земельном участке, предоставленном для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, гараж или машино-место) по выбору налогоплательщика, вне зависимости от количества оснований для применения налоговых льгот.

метров, которое расположено на земельном участке, предоставленном для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, гараж или машино-место) по выбору налогоплательщика, вне зависимости от количества оснований для применения налоговых льгот.Уведомление о выбранном объекте налогообложения, в отношении которых используется налоговая льгота, налогоплательщик представляет в налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота.

За 2017 год налоговые платежи, рассчитанные с учетом имеющихся льгот, направлены налогоплательщикам почтовым отправлением. Физические лица, имеющие доступ к электронному сервису на сайте ФНС России «Личный кабинет налогоплательщика для физических лиц», получают налоговые уведомления на уплату налогов только в электронной форме, по почте на бумажном носителе уведомления им не направляются.

В случае, если собственник имущества, имеющий право на льготы по имущественным налогам или вычет по земельному налогу ранее пользовался налоговыми льготами, в том числе по другим налогам (например, инвалид I группы имеет льготу по транспортному налогу, или пенсионер использовал льготу по налогу на имущество физических лиц и т.п.), то льгота и вычет будет применяться автоматически на основании имеющихся у налогового органа сведений, без необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика

11.2017 N ММВ-7-21/897@.

11.2017 N ММВ-7-21/897@.Срок уплаты имущественных налогов за 2017 год — не позднее 3 декабря 2018 года. МИ ФНС России № 6 по Приморскому краю.

Официальный сайторганов местного самоуправлениягорода Нижневартовска

В сентябре налогоплательщики начнут получать квитанции на уплату имущественных налогов за 2020 год

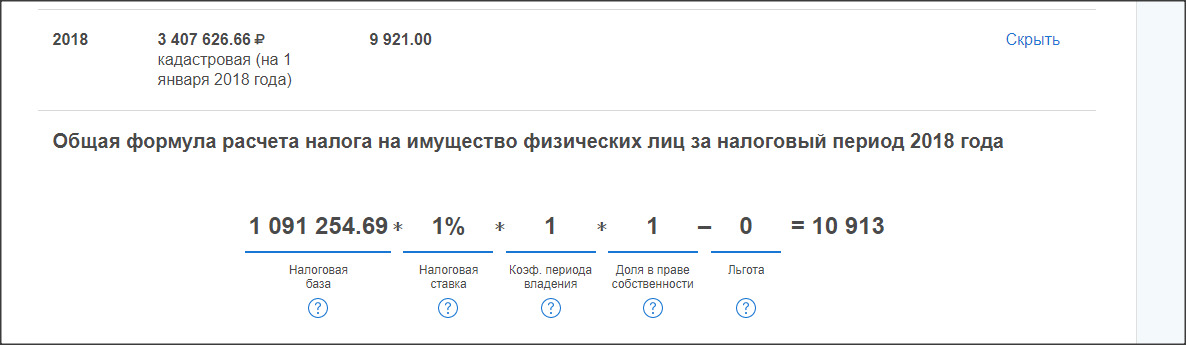

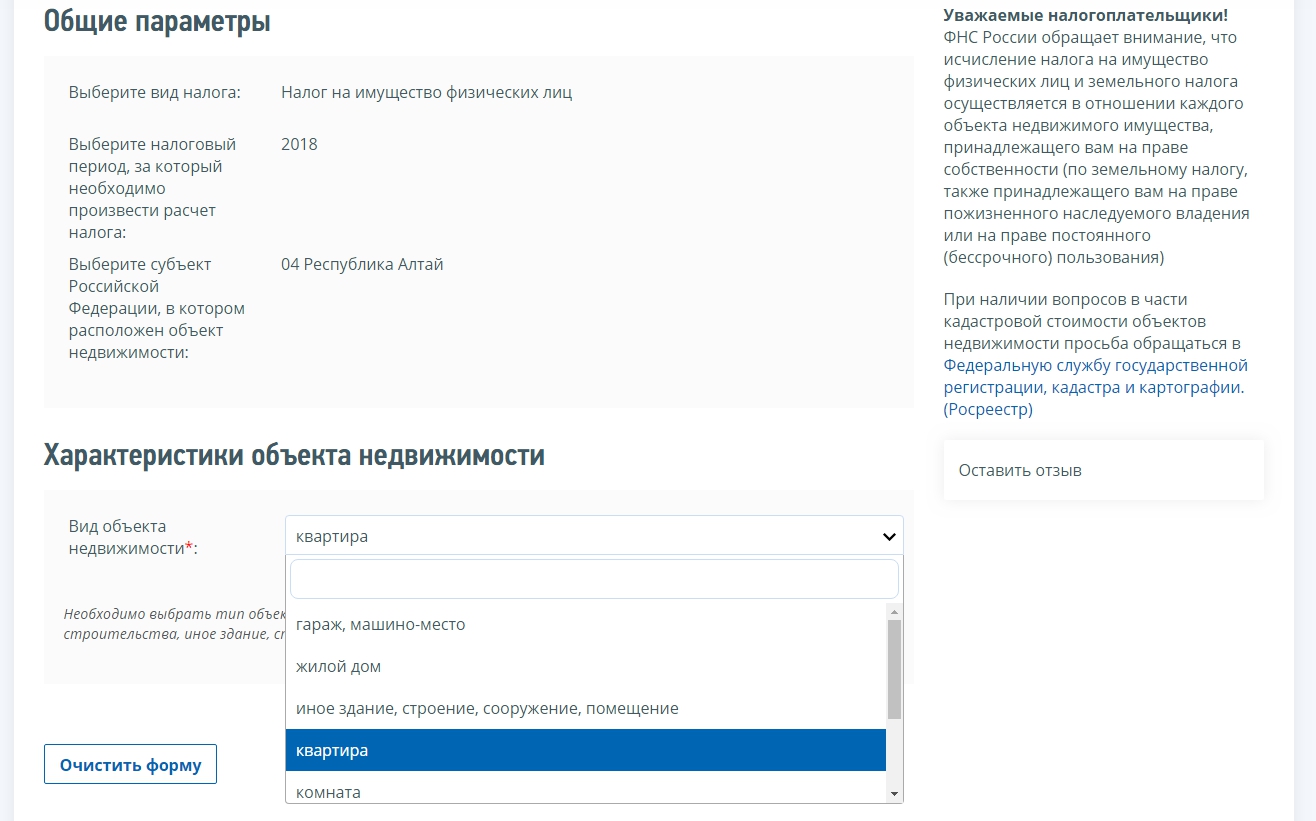

Интернет-сервис «Калькулятор земельного налога и налога на имущество физических лиц» позволяет рассчитать примерную сумму земельного налога и налога на имущество физических лиц за предыдущие и текущий налоговые периоды.

Для выполнения расчета необходимо выбрать соответствующие параметры: вид налога (налог на имущество физических лиц или земельный налог), налоговый период (год), субъект Российской Федерации, кадастровый номер объекта налогообложения.

При этом исчисление налога осуществляется в отношении каждого объекта недвижимого имущества, принадлежащего вам на праве собственности (по земельному налогу также принадлежащего вам на праве пожизненного наследуемого владения или на праве постоянного (бессрочного) пользования).

Информацию о кадастровой стоимости объектов недвижимости можно узнать в «Личном кабинете налогоплательщика для физических лиц» в разделе «Мое имущество», вкладка «Характеристики» или на сайте Федеральной службы государственной регистрации, кадастра и картографии (Росреестр) www.rosreestr.ru. При наличии вопросов в части кадастровой стоимости объектов недвижимости следует обращаться в Росреестр.

Интернет-сервис «Калькулятор транспортного налога ФЛ» позволяет самостоятельно рассчитать сумму транспортного налога с учетом региональных ставок, льгот и типа транспортного средства. Для расчета необходимо выбрать соответствующие параметры: период владения, мощность двигателя, вид, марку, модель и год выпуска транспортного средства.

Расчет транспортного налога с помощью данного сервиса носит ознакомительный характер. Поскольку транспортный налог относится к налогам, исчисляемым налоговой инспекцией, рекомендуем Вам осуществить оплату транспортного налога после получения налогового уведомления.

Налоговое уведомление направляется не позднее 30 дней до наступления срока уплаты. Первыми – уже в сентябре – свои налоговые уведомления увидят пользователи электронного сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц» (не путать с порталом госуслуг!) В личном кабинете на портале госуслуг сумма налогов отобразится только после установленного срока уплаты налогов (01.12.2021), то есть уже в виде задолженности и с начислением пени.

Получить или восстановить доступ к «Личному кабинету налогоплательщика для физических лиц» можно двумя способами:

1. Без посещения налоговой инспекции, но при наличии подтвержденной через МФЦ учетной записи портала госуслуг. Налогоплательщик заходит на сайт ФНС России (раздел «Физические лица.

2. Посещение любой налоговой инспекции, в которой обслуживают физических лиц, для получения регистрационной карты с логином и паролем. При себе налогоплательщику необходимо иметь паспорт. При обращении в инспекцию, к которой налогоплательщик не относится территориально, также требуется наличие ИНН. Если личный кабинет оформляется на ребенка, на руках должны быть документы, удостоверяющие личность ребенка и родителя (либо опекуна, от которого также потребуется наличие документов, подтверждающих опекунство).

С 2019 года изменился порядок расчета налога на имущество физических лиц

С 1 января 2019 года изменился порядок налогообложения объектов капитального строительства, принадлежащих физическим лицам. Об этом сообщает ФНС в своем информационном сообщении от 18.12.2018.

Об этом сообщает ФНС в своем информационном сообщении от 18.12.2018.

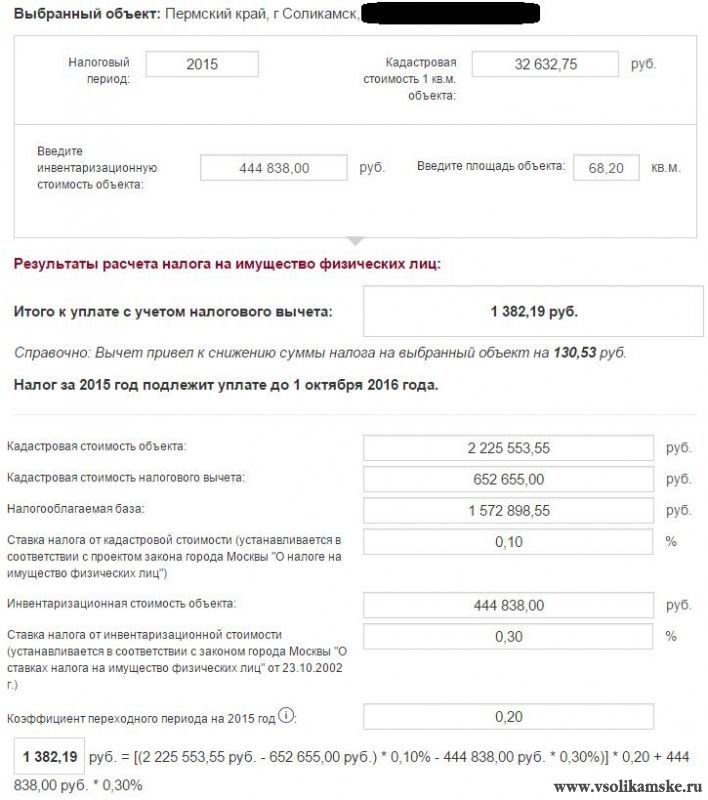

К 63 регионам, где недвижимость облагается налогом на имущество по кадастровой стоимости, добавятся еще семь: Пермский край, Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области.

В этих регионах к налогообложению впервые будут привлечены объекты, права физлиц на которые зарегистрированы в упрощенном порядке без проведения техинвентаризации и определения инвентаризационной стоимости. Речь идет о садовых, дачных домах, хозпостройках площадью более 50 кв. м, гаражах и т.п.

Также в этих субъектах РФ впервые будут обложены налогом на имущество исходя из кадастровой стоимости жилые помещения, введенные в эксплуатацию с 2013 года, по которым не определялась инвентаризационная стоимость, но есть кадастровая оценка. При этом будет применен понижающий коэффициент 0,2 к первому налоговому периоду расчета налога.

В 14 регионах, где налог на имущество считается по кадастровой стоимости второй год, коэффициент к налоговому периоду составит 0,4. В 21 регионе, где новый порядок применяется третий год, этот коэффициент составит 0,6. Одновременно с этим в 49 регионах, где налогообложение недвижимости осуществляется по кадастровой стоимости третий и последующие годы, будет применен коэффициент, ограничивающий рост налога не более чем на 10% по сравнению с его суммой за предыдущий период. Исключением являются объекты торгово-офисного назначения.

В 21 регионе, где новый порядок применяется третий год, этот коэффициент составит 0,6. Одновременно с этим в 49 регионах, где налогообложение недвижимости осуществляется по кадастровой стоимости третий и последующие годы, будет применен коэффициент, ограничивающий рост налога не более чем на 10% по сравнению с его суммой за предыдущий период. Исключением являются объекты торгово-офисного назначения.

В оставшихся регионах сохраняется расчет налога по инвентаризационной стоимости объектов капитального строительства. Для расчета налога эта стоимость будет индексирована на коэффициент-дефлятор 1,481.

Также с 2019 года изменился порядок перерасчета налога на имущество физических лиц. Теперь независимо от оснований перерасчет проводиться не будет, если это повлечет увеличение ранее уплаченной суммы этого налога.

При оспаривании кадастровой стоимости сведения о ее новом значении (рыночной стоимости здания, строения, сооружения, помещения), установленном после 1 января 2019 года решением комиссии при управлении Росреестра или суда, будут учитываться при определении налога, начиная с периода налогообложения объекта недвижимости по оспоренной кадастровой стоимости.

В сообщении ФНС также отмечается, что с 2019 года лица предпенсионного возраста получили право на льготу, освобождающую их от уплаты налога по одному объекту определенного вида.

Принцип расчета налога на имущество по кадастровой стоимости будет уточнён

Государственная дума намерена ограничить рост налога на имущество по кадастровой стоимости. Соответствующие поправки, уточняющие параметры расчета налога на имущество физических лиц по кадастровой стоимости, уже одобрены Нижней палатой парламента в двух чтениях.

Как мы платим налог сейчас?

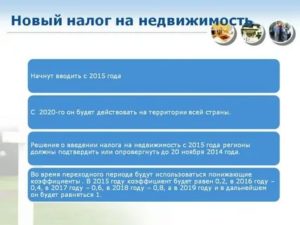

С 2015-го года в стране начался переход на уплату налога на имущество исходя из кадастровой стоимости, вместо инвентаризационной. На данный момент по новой схеме живут 64 региона, включая Самарскую область. Ожидалось, что во всей стране система будет окончательно введена к 2020-му году. Жители нашего региона налоговые уведомления, с суммами, рассчитанными по кадастровой стоимости, впервые получили в 2016 году. Сразу же начали поступать жалобы от собственников, считающих, что налог для них стал слишком велик. К примеру, за прошлый год в Кадастровую палату Самарской области поступило почти тысяча обращений от жителей региона, за шесть месяцев 2018-го года таких обращений уже порядка четырехсот.

Сразу же начали поступать жалобы от собственников, считающих, что налог для них стал слишком велик. К примеру, за прошлый год в Кадастровую палату Самарской области поступило почти тысяча обращений от жителей региона, за шесть месяцев 2018-го года таких обращений уже порядка четырехсот.

Что вызывает ропот недовольства у собственников? Попробуем разобраться. Раньше налог рассчитывался по инвентаризационной стоимости, которая была в разы ниже кадастровой, соответственно и налог меньше. Чтобы избежать резкого увеличения налоговых выплат, был установлен четырехэтапный переходный период, в течение которого применяется временный понижающий коэффициент. Величина такого коэффициента в течение первых пяти лет применения кадастровой стоимости увеличивается ежегодно на 20% (с 0,2 до 1). Таким образом, на пятый год выплачивать налог мы начнем полностью.

Применение такого порядка исчисления налога на имущество физических лиц привело к вполне предсказуемому результату. Налоговая нагрузка на граждан выросла.

Как будет, если поправки одобрят?

Как поясняет Светлана Вандышева, заместитель директора Кадастровой палаты Самарской области, если обсуждаемые поправки Госдума примет, то изменится порядок исчисления налога на имущество физических лиц по кадастровой стоимости. Будет введёно ограничение на ежегодное увеличение суммы налога — не более чем на 10% по сравнению с предыдущим годом. Это позволит снять социальную напряжённость в регионе, сохранив адекватную налогооблагаемую базу для пополнения бюджета.

ДИЗО города напоминает об изменении исчисления налога на имущество физических лиц исходя от кадастровой стоимости

В соответствии со статьей 402 Налогового кодекса Российской Федерации субъект Российской Федерации в срок до 1 января 2020 года устанавливает единую дату начала применения на своей территории порядка определения налоговой базы исходя из кадастровой стоимости объектов налогообложения в целях исчисления налога на имущество физических лиц.

В 2019 году граждане Ростовской области будут впервые уплачивать налог на имущество физических лиц от кадастровой стоимости.

Срок уплаты налога в соответствии с нормами Налогового кодекса Российской Федерации – 1 декабря.

В 2016 году в соответствии с законодательством об оценочной деятельности проведена кадастровая оценка объектов недвижимости (зданий, помещений, сооружений, объектов незавершенного строительства), расположенных на территории Ростовской области.

Результаты оценки утверждены постановлением Правительства Ростовской области от 27.12.2016 № 881 (ред. от 26.12.2018) «Об утверждении результатов определения кадастровой стоимости объектов недвижимости, расположенных на территории Ростовской области».

В утвержденных результатах определения кадастровой стоимости возможно отсутствие объектов недвижимости, стоящих на государственном кадастровом учете, в связи с отсутствием их в перечне объектов оценки, который был сформирован филиалом ФГБУ «ФКП Росреестра» по Ростовской области.

Причины не включения объектов недвижимости в перечень объектов оценки обусловлены отсутствием либо противоречивостью характеристик таких объектов в сведениях Единого государственного реестра недвижимости.

В данном случае правообладателям объектов недвижимости необходимо проверить характеристики объектов, содержащиеся в ЕГРН, и принять меры по их уточнению.

В целях формирования полной и достоверной базы объектов, принадлежащих физическим лицам и подлежащих налогообложению, правообладателям рекомендовано обратиться в орган регистрации прав с документами, оформленными в БТИ до создания органов юстиции, для приведения их в соответствие.

Стоит отметить, что разночтение в следующих характеристиках: площади, этажности, адресе либо вообще отсутствия регистрации объекта недвижимости в установленном законом порядке, приведет к невозможности оформления прав на земельный участок, на котором находится объект недвижимости.

Калькулятор налога на имущество и как работает налог на имущество

Налог на имущество, иногда называемый адвалорным налогом, представляет собой налог на недвижимость и некоторые другие виды собственности. Местные органы власти обычно исчисляют налог на недвижимость, и владелец недвижимости платит налог. Налог на недвижимость обычно зависит от местоположения недвижимости и ее стоимости.

Как правило, налоги на имущество поступают в местные органы власти для финансирования школьных округов, полиции и пожарных служб, строительства дорог и других местных служб.

Неуплата налогов на недвижимость может привести к наложению налоговым удержанием налогового залога на недвижимость. Налоговое удержание — это судебный иск против собственности или финансовых активов, которыми вы владеете или которые могли получить. Это не арест ваших активов, это требование на них. Если вы продадите актив, государство может иметь право на часть или всю выручку.

Покупатели и продавцы часто обнаруживают налоговые залоговые права на недвижимость, выполняя поиск по названию.

Налог на имущество обычно определяется путем умножения стоимости имущества на ставку налога: Налог на имущество = стоимость имущества x ставка налога

Вот что входит в определение двух компонентов вашего налогового счета.

1. Стоимость собственности

Оценщики (иногда называемые оценщиками), работающие в местных налоговых органах, отслеживают стоимость каждого участка земли и недвижимости в налоговом округе, таком как город или округ . Они поддерживают базы данных о стоимости местной собственности, часто используя сложное картографическое программное обеспечение.

Оценочная стоимость вашего дома, скорее всего, будет меньше его рыночной стоимости. Насколько меньше будет зависеть от местоположения, но это обычное дело.

В округе может быть много способов обнаружить изменения в стоимости вашего дома, включая проверки, заявки на получение разрешений в рамках проекта реконструкции, отчеты от соседей или регулярные обновления.

Автомобили, машины и другое имущество могут облагаться налогом на личное имущество.

2. Ставка налога

Ставки налога на недвижимость часто основаны на «ставке мельницы», где одна мельница равна одной тысячной доллара.Ваша налоговая ставка может быть выражена не в процентах, а в количестве предприятий.

Например, если местная ставка налога на недвижимость для домов составляет 15 мельниц, домовладельцы платят налог в размере 15 долларов за каждые 1000 долларов оценочной стоимости дома. Соответственно, дом с оценочной стоимостью 200 000 долларов будет облагаться налогом в 3 000 долларов.

Некоторые налоговые органы применяют ставку налога только к части стоимости дома, а не к полной стоимости дома. Это может уменьшить счет.

Местный налоговый орган, скорее всего, ваш округ, но, возможно, ваш город или поселок, как правило, определяет ставку налога.

Можете ли вы снизить сумму налога на имущество?

Если вы не согласны со счетом по налогу на имущество в отношении вашего дома, вы можете оспорить его, оспорив оценочную стоимость вашего дома. Вам нужно будет доказать, что оценочная стоимость не отражает истинную стоимость вашей собственности. В случае успеха ваша апелляция может привести к снижению суммы налога на имущество.

Убедитесь, что данные оценки точны и соответствуют сведениям о вашей собственности.

Соберите сопоставимые списки или попросите агента по недвижимости получить для вас записи сопоставимых продаж.Часто налоговые отчеты доступны в Интернете у местного налогового инспектора.

Позвоните в офис эксперта, чтобы узнать о процессе разрешения споров. Стремитесь показать, что дома с аналогичной налоговой стоимостью лучше, чем ваши. Начните с обсуждения результатов по телефону или лично.

Если вы не удовлетворены, вы можете продолжить рассмотрение дела в независимой налоговой апелляционной комиссии.

Узнайте больше о способах заработать на своем доме

Как платить налоги на недвижимость

Обычно есть два способа оплаты счета:

Выпишите чек или оплатите онлайн один раз в год или один раз в полгода при поступлении счета от налогового органа.

Откладывайте деньги каждый месяц на счет условного депонирования при оплате ипотеки.

Не предполагайте, что вы платите налог на недвижимость, когда передаете деньги эскроу-компании. Думайте об этом как о «сбережениях» на налоговых счетах. Компания условного депонирования использует деньги на вашем счете условного депонирования для оплаты налога при поступлении счета.

Если вы пытаетесь заплатить налог на недвижимость в Интернете, найти налоговую отчетность или хотите узнать, сколько налога взимается в вашем районе, посетите веб-сайт налогового инспектора вашего округа.

Как вычесть налог на недвижимость из вашей налоговой декларации

Используйте таблицу А при подаче декларации, чтобы рассчитать размер вычета.

Вы можете вычесть до 10 000 долларов США (5 000 долларов США при раздельной регистрации брака) за комбинацию налогов на имущество и государственных и местных налогов на прибыль или налогов с продаж.

Вам нужно будет разбить налоги по статьям вместо стандартного вычета, если вы хотите вычесть налог на недвижимость. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет.

Налог на имущество

Обзор

Налоговое управление не взимает налог на имущество. Оценщики имущества графства оценивают недвижимость для целей оценки и начисляют налог на материальное личное имущество, используемое или удерживаемое для использования в бизнесе. Уездная комиссия и городские органы управления устанавливают ставки местного налога на имущество. Налоги на имущество собирают окружные попечители и городские служащие.

Совет штата по уравниванию устанавливает правила и процедуры для местных оценщиков собственности и рассматривает апелляции по вопросам собственности за пределами округа.Отдел оценки имущества, подразделение финансового контролера, контролирует работу оценщиков для обеспечения соблюдения надлежащих процедур, оказывает техническую помощь во время программ переоценки и предоставляет руководства и образовательные программы для использования оценщиками.

Для получения дополнительной информации свяжитесь с местным оценщиком имущества или посетите контролера штата Теннесси Отдела оценки имущества Казначейства.

Расчет налога на имущество

Чтобы рассчитать налог на недвижимость, умножьте оценочную стоимость на коэффициент оценки для классификации собственности.Затем умножьте произведение на налоговую ставку.

Недвижимость классифицируется в зависимости от того, как она используется. Установленные законом проценты оценки применяются к оцененной стоимости имущества. Нормы оценки для разных классов имущества устанавливаются законом.

Ставки налога

Ставки налога на имущество устанавливаются окружной комиссией и муниципальными властями. Налоговые ставки зависят от услуг, предоставляемых местным правительством, и стоимости налоговой базы округа.Для получения более подробной информации о ставках налога на имущество свяжитесь с местным правительством.

Подать и заплатить

Чиновники местного самоуправления собирают налог на собственность. Контроллер штата Теннесси на веб-странице оценки имущества казначейства предоставляет график оценки, который включает крайние сроки, связанные с подачей и уплатой налогов на имущество.

Обзор налогов на недвижимостьАйовы | Департамент доходов штата Айова

1. Стоимость собственности установлена.

Оценщик (или Департамент доходов Айовы) оценивает стоимость каждой собственности. Это называется «оценочная стоимость». Оценочная стоимость должна соответствовать фактической или рыночной стоимости для большинства налогов на недвижимость.

2. Оценка всего налогооблагаемого имущества складывается.

Оценщик суммирует оценочную стоимость по каждой классификации и сообщает об этом окружному аудитору.

3. Департамент проверяет общую оценочную стоимость и сравнивает их.

Каждый оценщик отправляет отчеты, называемые «тезисами», в Департамент доходов штата Айова. В аннотации показана общая стоимость всего недвижимого имущества в каждой юрисдикции по классификации собственности, а не по отдельной собственности.

Процесс, называемый «выравниванием», применяется каждые два года, чтобы гарантировать, что стоимость собственности сопоставима между юрисдикциями и соответствует кодексу штата Айова.

Кроме того, аудитор ежегодно применяет «ограничение оценки».Этот процесс обычно называют «откатом» и используется в ответ на инфляцию. Применение отката в большинстве случаев приводит к налогообложению стоимости.

4. Бюджеты утверждены.

Каждый налоговый орган определяет свой бюджет. Бюджет включает стоимость предоставления услуг, сумму помощи, полученной от федерального правительства и правительства штата, сумму денег, оставшуюся за предыдущие годы, и доходы от других сборов за услуги.

Каждый утвержденный бюджет представляется окружному аудитору.

5. Ставка налога установлена.

Окружной аудитор делит сумму бюджета, не финансируемую из других источников, на налогооблагаемую стоимость всего имущества в налоговом округе.

Результат обозначается как «долларов за тысячу». Например, если бы доллар за тысячу составлял 10 долларов, налог на дом стоимостью 50 000 долларов был бы рассчитан как 10 х 50 долларов. Налог на этот дом будет составлять 500 долларов для этого единого налогового органа.

Ставки для всех органов власти суммируются, в результате получается единый налоговый сбор, называемый консолидированным сбором для каждого уникального набора налоговых округов.Консолидированная ставка сбора всегда является результатом двух или более налоговых ставок, установленных разными государственными учреждениями.

6. Кредиты вычитаются.

Кредиты, такие как кредит Homestead, вычитаются перед отправкой окончательного налогового счета налогоплательщику.

Штат Орегон: налог на имущество

Система налога на имущество является одним из наиболее важных источников дохода для более чем 1 200 местных налоговых округов в Орегоне. Налоги на имущество полагаются на окружные службы оценки и налогообложения для оценки имущества, расчета и сбора налога и распределения денег между налоговыми округами.Мы обеспечиваем поддержку и надзор за округами для обеспечения единообразия и справедливости в администрировании налога на имущество.

Оценка имущества

Оценка — это процесс определения налогооблагаемой собственности и присвоения ей стоимости. Оценщики округа оценивают большую часть собственности Орегона. Мы оцениваем отдельные крупные промышленные объекты и хозяйственные объекты. Стоимость имущества определяется по состоянию на 1 января каждого года. В период с 1 января по 31 декабря каждого года окружные оценщики собирают данные о продажах для своих исследований соотношения.

Имущество, подлежащее налогообложению, включает всю частную недвижимость (земля, здания и стационарные машины и оборудование), промышленные дома и личное имущество, используемое в бизнесе. Нет налога на имущество на:

- Мебель для дома.

- Личные вещи и автомобили.

- Сельскохозяйственные культуры или сады.

- Товарные запасы.

- Определенное нематериальное имущество.

Налоговая служба

Налоговые округа, подпадающие под действие Закона о местном бюджете штата Орегон, готовят свои бюджеты на предстоящий финансовый год.В ходе этого процесса бюджетный комитет и руководящий орган определяют сумму налогов на имущество, необходимую округу для поддержки бюджета. Публичные собрания проводятся для сбора отзывов сообщества.

Налоговые округа имеют конституционные и законодательные ограничения на размер налога, который они могут взимать:

- Налоги в соответствии с постоянным ограничением ставок налогового округа. После того, как установлен постоянный предел налоговой ставки, он не может быть изменен никакими действиями округа или его покровителей.Законодательное собрание может добавить дополнительные, более низкие законодательные ограничения. Новые округа или округа, с которых ранее не взимались сборы, могут попросить избирателей выбрать постоянный предел ставок для округа. Постоянный предел ставки — это ставка налога на тысячу долларов оценочной стоимости. В местном налоговом округе может быть только одно постоянное ограничение ставок.

- Налоги от местного налогового органа налогового округа. Большинство налоговых округов могут запрашивать у избирателей временные налоговые полномочия сверх постоянного ограничения ставок.Это известно как «местный опционный налог». Местные опционные налоги ограничены пятью годами для эксплуатации и 10 годами для целей капитального строительства.

- Сборы по облигационной задолженности. Большинство налоговых округов могут запросить у избирателей разрешение на выпуск облигаций с общими обязательствами для сбора денег для капитальных проектов. Если облигации одобрены, округ может ежегодно взимать сумму, достаточную для выплаты основной суммы и процентов по облигационному долгу. Поступления от сбора облигаций не могут быть использованы для целей, отличных от той, которая указана в бюллетенях для голосования, одобренных избирателями, утвердившими облигации.Утвержденные избирателями сборы за залог, используемые для капитального строительства, не подпадают под лимиты налога на имущество по Мере 5.

Ставки налога

Окружной асессор вносит налоги, заверенные налоговыми округами, в налоговую ведомость каждого года осенью. Налоги на имущество вносятся в налоговую ведомость в виде ставки на 1 000 долларов оценочной стоимости. В большинстве случаев операционные налоги представляют собой постоянные лимиты ставок, утвержденные округами.

Когда округ сертифицировал налоговый сбор в долларах, такой как местный опционный налог или налог на облигации, оценщик должен рассчитать налоговую ставку.Для расчета налоговой ставки сумма налогового сбора делится на налогооблагаемую оценочную стоимость недвижимости в районе. Эта налоговая ставка указывается на счетах налога на имущество физических лиц в округе.

Общая сумма налога на недвижимость рассчитывается путем умножения оценочной стоимости недвижимости на совокупные налоговые ставки всех районов, в которых она расположена, и последующего сложения оценок.

Ограничение налогооблагаемой стоимости

Конституция штата Орегон ограничивает темпы роста стоимости имущества, подлежащего налогообложению.Лимит основан на максимальной оценочной стоимости имущества (MAV). MAV не может увеличиваться более чем на 3 процента каждый год, если в собственности не происходят изменения, такие как добавление новой структуры, улучшение существующей структуры или подразделение или раздел собственности.

Ежегодно рассчитываются MAV и RMV для каждого счета налога на имущество. Затем имущество облагается налогом на меньшую из этих двух значений, которая называется «налогооблагаемой оценочной стоимостью».

Конституция ограничивает сумму налогов на имущество, которые могут быть собраны с каждого счета собственности.Для расчета этих лимитов налоги делятся на категории образования и государственного управления.

Если налоги в любой из категорий превышают лимит для этого имущества, налоги уменьшаются или «сжимаются» до тех пор, пока предел не будет достигнут. Сначала сжимаются местные опционные налоги. Если местный опционный налог сведен к нулю, а предел все еще не достигнут, другие налоги в категории пропорционально уменьшаются.

Эти лимиты основаны на RMV собственности, а не на облагаемой налогом оценочной стоимости.

Уплата налога на имущество

Налоги на недвижимость уплачиваются в отдельные округа. Для получения дополнительной информации свяжитесь с отделом оценки и налогообложения округа, в котором находится ваша недвижимость.

Расчет налогов на недвижимость | Налоги и бирки Айовы

Процесс определения суммы вашего налогового счета — сложный процесс, требующий работы нескольких местных и государственных органов.Ниже приводится краткое описание того, как определяется налог на имущество, а также несколько примеров расчета налога на имущество.

Как определяется налог на имущество?- Стоимость имущества установлена

Оценщик оценивает стоимость каждой собственности. Это называется «оценочная стоимость». Оценочная стоимость должна соответствовать фактической или рыночной стоимости для большинства налогов на недвижимость.

- Оценка всего налогооблагаемого имущества складывается вместе

Оценщик суммирует оценочную стоимость по каждой классификации и сообщает об этом аудитору округа.

- Налоговое управление штата Айова проверяет общую оценочную стоимость и уравнивает ее

Каждый оценщик отправляет отчеты, называемые «тезисами», в Департамент доходов штата Айова. В аннотации показана общая стоимость всего недвижимого имущества в каждой юрисдикции по классификации собственности, а не по отдельной собственности.

Процесс, называемый «выравниванием», применяется каждые два года, чтобы гарантировать, что стоимость собственности сопоставима между юрисдикциями и соответствует кодексу штата Айова.

Кроме того, аудитор ежегодно применяет «ограничение оценки». Этот процесс обычно называют «откатом» и используется в ответ на инфляцию. Применение отката в большинстве случаев приводит к налогообложению стоимости.

- Бюджеты утверждены

Каждый налоговый орган определяет свой бюджет. Бюджет включает стоимость предоставления услуг, сумму помощи, полученной от федерального правительства и правительства штата, сумму денег, оставшуюся за предыдущие годы, и доходы от других сборов за услуги.

Каждый утвержденный бюджет представляется окружному аудитору.

- Ставка налога установлена

Окружной аудитор делит сумму бюджета, не финансируемую из других источников, на налогооблагаемую стоимость всего имущества в налоговом округе

Результат обозначается как «долларов за тысячу». Например, если бы доллар за тысячу составлял 10 долларов, налог на дом стоимостью 50 000 долларов был бы рассчитан как 10 х 50 долларов. Налог на этот дом будет составлять 500 долларов для этого единого налогового органа.

Ставки для всех органов власти суммируются, в результате получается единый налоговый сбор, называемый консолидированным сбором для каждого уникального набора налоговых округов. Консолидированная ставка сбора всегда является результатом двух или более налоговых ставок, установленных разными государственными учреждениями.

- Кредиты вычитаются

Кредиты, такие как Homestead Credit, вычитаются перед отправкой окончательного налогового счета налогоплательщику.

Как рассчитать чистый налог на жилую недвижимость?Пример 1 — без налоговых льгот:

Пошаговая инструкция | Расчет |

1.Введите оценочную стоимость за 2018 год | 100 000 долл. США |

2. Введите откат 1 | х 0,569180 |

3. Умножьте строку 1 на строку 2 | 56 920 долларов США |

4. Введите размер налогового сбора для своего налогового округа 2 | х 0.04721727 |

5. Умножьте строку 3 на строку 4 | 2 688 долл. США |

Homestead Credit

Кредит на усадьбу предоставляется владельцам жилой недвижимости, которые владеют и занимают свою собственность в качестве основного места жительства.Кредит представляет собой уменьшение суммы причитающегося налога на имущество; это не возврат.

Чтобы претендовать на получение кредита, владелец собственности должен быть резидентом Айовы и фактически проживать в собственности 1 июля и не менее шести месяцев в году. Есть некоторые исключения для людей в армии и домах престарелых, которые в противном случае могут иметь право.

Подписка на кредит осуществляется в офисе оценщика до 1 июля того года, когда кредит впервые востребован. Как только лицо соответствует требованиям, кредит продолжается до тех пор, пока собственность не будет продана или пока владелец не перестанет соответствовать требованиям.

Пример 2 — с налоговой льготой на усадьбу:

Пошаговая инструкция | Расчет |

1. Введите оценочную стоимость за 2018 г. | 100 000 долл. США |

2. Введите откат 1 | х 0,569180 |

3.Умножьте строку 1 на строку 2 | 56 920 долларов США |

4. Вычтите кредит на усадьбу 4 | –4 850 долл. США |

5. Равняется вашей чистой налогооблагаемой стоимости | 52 070 долл. США |

6. Введите размер налогового сбора для своего налогового округа 2 | х 0.04721727 |

7. Умножьте строку 5 на строку 6 | $ 2,458 |

Военный налоговый кредит

Военный налоговый кредит — это освобождение от налогов, предназначенное для предоставления налоговых льгот ветеранам вооруженных сил, которые (1) проходили действительную военную службу и были уволены с честью, или (2) члены резервных сил или Национальной гвардии Айовы, прослужившие не менее 20 лет, имеют право на это освобождение. .Ветеран должен обратиться к местному эксперту. После принятия освобождение продолжается.

Пример 3 — с приусадебным участком и военным налоговым кредитом:

Пошаговая инструкция | Расчет |

1. Введите оценочную стоимость за 2018 г. | 100 000 долл. США |

2.Введите откат 1 | х 0,569180 |

3. Умножьте строку 1 на строку 2 | 56 920 долларов США |

4. Вычесть военный кредит 3 | — 1 852 долл. США |

5.Вычтите кредит на усадьбу 4 | –4 850 долл. США |

6. Равняется вашей чистой налогооблагаемой стоимости | $ 50 218 |

7. Введите размер налогового сбора для вашего налогового округа 2 | х 0,0472 1727 |

8. Умножьте строку 6 на строку 7 | $ 2 372 |

Дополнительная информация:

Банкноты

1 Откат штата Айова 2018 — жилой класс — валовая налогооблагаемая стоимость округляется до ближайших 10 долларов.

2 Налоговый сбор взимается за тысячу долларов стоимости и варьируется в зависимости от налогового округа. В приведенном выше примере был земельный участок округа Полк, а ставки налоговых сборов по налоговым округам округа Полк можно найти в разделе «Налоговые сборы округа Полк». По вопросам сбора налогов для всех других округов обращайтесь к казначею вашего округа.

3 Военный кредит — введите 1852 доллара на любую войну или военные действия после Первой мировой войны.

4 Уменьшает налогооблагаемую стоимость на 4850 долларов в соответствии с разделом 425 Кодекса Айовы.1. Это уменьшение суммы кредитов и освобождений произойдет, когда сумма финансирования, полученного от государства для кредитов и льгот, меньше, чем рассчитанная сумма кредитов и льгот для каждого применимого налогооблагаемого имущества.

Дата изменения: 29 июля 2019 г.

Налог на недвижимость | Налоговое управление Южной Дакоты

Налоги на имущество являются основным источником финансирования школ, округов, муниципалитетов и других единиц местного самоуправления.Подразделение по налогу на имущество играет решающую роль в обеспечении справедливой, равноправной оценки собственности и в соответствии с законодательством штата.

Быстрая навигация

Как исчисляется налог на недвижимость

Руководство по процессу подачи апелляций собственника

Отказ от налоговых ограничений

Должностные лица округа

Публикации и ресурсы по налогу на имущество

Онлайн-формы налога на имущество

Сельскохозяйственные земли

Налог на коммунальные услуги, железные дороги и авиалинии

Законы и правила о налоге на имущество

Как исчисляется налог на имущество

- Установление стоимости собственности

Первым шагом является установление полной и истинной стоимости всей собственности в пределах границ каждой государственной единицы.Государственные законы требуют, чтобы собственность оценивалась по рыночной (или полной и истинной) стоимости. Рыночная стоимость — это сумма, за которую недвижимость, вероятно, продалась бы на открытом рынке. - Определите налогооблагаемую стоимость имущества

Все имущество должно оцениваться по полной и истинной стоимости. Затем имущество приравнивается к 85% для целей налога на имущество. Если округ находится на 100% от полной и истинной стоимости, тогда коэффициент выравнивания (число, чтобы получить 85% налогооблагаемой стоимости) будет.85. Например: дом с полной и истинной стоимостью 230 000 долларов имеет налогооблагаемую стоимость (230 000 долларов, умноженные на 0,85) в 195 500 долларов. - Определите налоговый сбор для всех налоговых юрисдикций, которые могут облагать налогом недвижимость

Третий шаг — определить сумму налогов, необходимых для покрытия расходов на функционирование государственной единицы. Чем выше стоимость эксплуатации города или школьного округа, тем больше требуются доходы от налогов на имущество. Поступления от налогов на имущество в сочетании с другими денежными средствами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства.Сумма налога на имущество, которую может запросить налоговое учреждение, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на всю собственность в местной государственной единице рассчитывается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Результатом этого расчета является налоговая ставка, выраженная в долларах стоимости собственности или «долларах за тысячу». Например: если налогооблагаемая стоимость в пределах города составляет 10 000 000 долларов, а в городе есть запрос на уплату налогов в размере 100 000 долларов, налоговый сбор составляет 10 долларов за тысячу. - Налоги рассчитываются для индивидуальной собственности

Последним шагом является применение ставки налога, рассчитанной на третьем шаге, к индивидуальной собственности. Например, используя налоговый сбор в размере 10 долларов за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов будет рассчитан как 10 х 200 долларов или налог в размере 2000 долларов.

Руководство по подаче апелляции собственника недвижимости

Как владелец недвижимости в Южной Дакоте, вы имеете право гарантировать, что ваша собственность оценивается не выше рыночной стоимости, а также оценивается справедливо по отношению к другой собственности.Изучите процесс обжалования вашей оценочной стоимости с помощью Руководства по подаче апелляции для владельцев недвижимости (PDF).

Отказ от налоговых ограничений

Налоговые округа (кроме школьных округов)

«Отказ» означает, что налогоплательщику требуется больше денег от налогов на имущество, чем разрешено ограничением. Ограничение позволяет налогоплательщику увеличивать свои налоговые требования по сравнению с предыдущим годом на индекс потребительских цен и рост. ИПЦ для налогов, подлежащих уплате в 2020 году, установлен на уровне 2.4.

ПОДРОБНЕЕ

Должностные лица округа

Узнайте, каковы роли людей, с которыми вы разговариваете, когда у вас возникают вопросы по налогу на имущество.

Директор по выравниванию

Окружной директор по выравниванию несет ответственность за то, чтобы вся собственность в округе была включена в налоговый список. Они также несут ответственность за то, чтобы все эти объекты оценивались одинаково и единообразно.

Контакты округа

Аудитор округа

Аудитор определяет размер налоговых сборов для всех допустимых налоговых субъектов в округе и обеспечивает соответствие суммы полученных налогов законам штата.Кроме того, ревизор графства выполняет функции клерка Комиссии графства и ведет записи и хранит протоколы заседаний Комиссии.

Контакты округа

Казначей графства

Казначей отвечает за сбор всех налогов на недвижимость для округа, городов, школьных округов и любого другого политического округа, уполномоченного взимать налоги на недвижимость.

Контакты округа

Публикации и ресурсы по налогу на имущество

Узнайте, как подать апелляцию на оценку вашей собственности, загрузив Руководство по процессу подачи апелляции для владельца собственности (PDF) и другие ресурсы:

Как рассчитать налог на недвижимость

Если у вас есть дом, земля или другая недвижимость, вы, вероятно, знакомы с налогами на недвижимость.Местные органы власти собирают эти налоги для финансирования проектов и услуг, приносящих пользу сообществу, таких как школы, дороги, библиотеки, правоохранительные органы и пожарные депо. Как правило, налоги на недвижимость зависят от местонахождения и налогооблагаемой стоимости недвижимости.

Что такое налог на имущество?

Налоги на недвижимость — это адвалорный налог, то есть они основаны на оценочной стоимости имущества. Все владельцы недвижимого имущества (также известного как недвижимость) платят налоги на недвижимость, которые рассчитываются и взимаются местным правительством по месту нахождения собственности.

Налоги на недвижимость сильно различаются в США. Наивысшая эффективная ставка на недвижимость, занимаемую владельцами, составляет 2,21% в Нью-Джерси, за ним следуют Иллинойс (2,05%), Нью-Гэмпшир (2,03%) и Вермонт (1,80%), согласно данным данные из налогового фонда. Самые низкие показатели на Гавайях (0,30%), Алабаме (0,40%), Луизиане (0,52%) и Вайоминге (0,55%).

Как рассчитать налоги на имущество

Для расчета налога на имущество необходимо умножить налогооблагаемую стоимость собственности на местную ставку налога:

Налог на имущество = налогооблагаемая стоимость * ставка налога

Вот эти два компонента более подробно:

Налогооблагаемая стоимость

Муниципалитеты нанимают оценщиков для определения оценочной стоимости каждой собственности в налоговом округе.В зависимости от района это может происходить ежегодно, раз в два года, при передаче собственности или по другому графику. Имейте в виду, что оценочная стоимость не совпадает с покупной ценой вашей собственности. Во многих случаях оценочная стоимость ниже покупной цены и оценочной стоимости.

Чтобы определить стоимость для целей налогообложения, оценщик рассматривает несколько факторов, в том числе:

- Продажные цены сопоставимых объектов недвижимости («comps») в этом районе

- Затраты на замену и обслуживание недвижимости

- Стоимость любых недавних улучшений

- Потенциальный доход собственности

Как только оценщик определит оценочную стоимость вашей собственности, он вычтет любые налоговые льготы, на которые вы имеете право (что может снизить ваш налоговый счет).В зависимости от того, где вы живете, освобождение может быть доступно для:

- Сельскохозяйственная недвижимость

- Благотворительные организации и предприятия

- Ветераны вооруженных сил и ветераны с ограниченными возможностями

- Пожилые люди

- Люди с ограниченными возможностями

- Основные жилые дома

- Системы возобновляемой энергии

- Ремонт

- Выжившие супруги

- Пожарные-волонтеры

Затем это число умножается на ставку налогообложения (или коэффициент оценки), установленный процент, который каждый налоговый округ использует для определения налогооблагаемой стоимости собственности.Так, например, если оценочная стоимость вашей собственности составляет 200 000 долларов США, а ваша местная ставка оценки составляет 90%, налогооблагаемая стоимость вашей собственности будет составлять 180 000 долларов США (200 000 долларов США * 0,90 = 180 000 долларов США). Это сумма, которую ваша местная налоговая инспекция использует для расчета вашего счета по налогу на недвижимость.

Налогооблагаемая стоимость = оценочная стоимость — освобождение от уплаты

Конечно, чем выше оценочная стоимость вашей собственности, тем выше ваш налог на недвижимость. Вы можете связаться с вашим местным налоговым инспектором, чтобы узнать ставку налога на вашу собственность, или вы можете выполнить поиск по штату, округу и почтовому индексу в онлайн-справочнике общедоступных записей Netronline.

Налоговая ставка

Для расчета налоговой накладной налоговая служба умножает налогооблагаемую стоимость вашей собственности на местную ставку за прокатную плату или ставку мельницы. Обычно ставка налога выражается в виде определенного количества заводов, а не в процентах.

Одна мельница равна 1 доллару налога на имущество на каждую 1000 долларов налогооблагаемой стоимости собственности. Так, если ваша местная ставка налога на недвижимость составляет 10 мельниц, вы должны будете платить 10 долларов налога за каждую 1000 долларов налогооблагаемой стоимости или, например, 3000 долларов за недвижимость, налогооблагаемая стоимость которой составляет 300000 долларов (300000 долларов * 0.01 = 3000 долларов США).

Как устанавливаются скорости фрезерования?

Местные органы власти устанавливают тарифы на заведение путем деления предусмотренной в бюджете выручки на общую оценочную стоимость собственности в пределах юрисдикции. Итак, для простоты предположим, что бюджет вашего города составляет 2000 долларов, а общая оценочная стоимость недвижимости составляет 500 000 долларов. Таким образом, ставка налога будет составлять 2 000 ÷ 500 000 долл. США, или 0,40% (2 000 ÷ 500 000 долл. США = 0,004; 0,004 * 100 = 0,40%).

Почему налоги на недвижимость различаются в зависимости от страны?

Налоги на имущество являются основным источником местных доходов.Они различаются в зависимости от муниципалитета, в зависимости от стоимости собственности района и требований к доходам. Районы с высокой стоимостью собственности могут оценивать более низкие налоговые ставки, чтобы получить такой же доход, как районы с более низкой стоимостью собственности, и наоборот.

Советы по снижению суммы налога на имущество

Налоги на недвижимость часто выше, чем ожидают (или надеются) владельцы собственности, и со временем они, как правило, повышаются. Хорошая новость заключается в том, что есть способы снизить сумму налога на недвижимость. Вот несколько шагов, которые следует предпринять, если вы считаете, что платите слишком много:

- Задайте вопрос об оценочной стоимости вашей собственности .Ваш счет по налогу на недвижимость основан на налогооблагаемой стоимости вашего дома (оценочная стоимость за вычетом любых льгот), умноженной на местную налоговую ставку. Если вы считаете, что сумма налога слишком высока, запросите копию своей налоговой карты в офисе местного налогового инспектора. Карточка содержит подробную информацию об имуществе, включая размер участка, площадь в квадратных футах, а также информацию о любых особенностях и последних улучшениях. Если что-то на карте выглядит не так, вы можете обратиться к налоговому инспектору.

- Обзор comps .Информация об оценке доступна для общественности, поэтому вы можете исследовать другие объекты недвижимости в вашем районе, чтобы увидеть, имеют ли они смысл по сравнению с вашей. Если вы считаете, что произошла ошибка, обратитесь к своему оценщику и при необходимости попросите провести повторную оценку.

- Отложить улучшения . Планируете реконструкцию кухни? Дождитесь следующей запланированной оценки, чтобы приступить к работе, и вы сохраните свои налоги на более низком уровне в течение следующего года или двух, в зависимости от правил вашего города. Также неплохо воздержаться от любых улучшений обуздания, которые могут повлечь за собой более высокие оценки.

- Выполните обход с оценщиком . Когда пришло время налоговому инспектору посетить вашу собственность, запланируйте присоединиться к нему, чтобы провести экскурсию. В противном случае оценщик может сосредоточиться только на привлекательных элементах собственности и пропустить любые недостатки, которые могут снизить оценку.

- Приветствуем оценщика . В некоторых городах оценщик автоматически назначает максимально возможную ставку для данного типа собственности, если им не разрешен въезд. Обычно в ваших интересах предоставить оценщику свободный доступ к вашей собственности.

- Подать заявку на освобождение . Освобождения могут снизить ваш налоговый счет, но обычно вам необходимо подать заявление на их получение. Обратитесь в местный налоговый орган, чтобы узнать, имеете ли вы право на какие-либо льготы, и узнайте о процессе подачи заявления.

- Досрочная оплата . Некоторые муниципалитеты предлагают скидки при ранней оплате. Обратитесь в местную налоговую инспекцию, чтобы узнать, доступны ли скидки в вашем районе.

- Подайте апелляцию на налоговый счет . Если вы считаете, что ваш налоговый счет слишком высок (потому что ваша оценочная стоимость слишком высока), а офис налогового инспектора не согласен с этим, возможно, пришло время подать апелляцию.В зависимости от того, где вы живете, вы можете подать апелляцию онлайн или по почте. Позвоните в офис своего эксперта, чтобы узнать о процессе апелляции, и убедитесь, что вы следуете инструкциям. Апелляции обычно включают представление доказательств (например, документов, квитанций и фотографий), подтверждающих ваше требование, а затем ожидание вердикта.

Как платить налоги на недвижимость

Есть два способа оплатить счет по налогу на недвижимость:

- В рамках ежемесячного платежа по ипотеке.

- Непосредственно в местную налоговую инспекцию.

Если вы финансировали свою собственность с помощью ипотеки, ваши налоги на недвижимость могут быть включены в ежемесячный платеж. В таком случае ваш кредитор делит ваш годовой налоговый счет на 12 и включает эту сумму в каждый платеж.