Лизинг и факторинг, чем отличаются лизинг и факторинг, в чем сходство факторинга и лизинга

Сегодня мы сравним факторинг с одним из популярных видов финансирования – лизингом. Давайте разберемся, в чем суть этих двух инструментов, в каких ситуациях больше подойдет лизинг, а в каких – факторинг.

Лизинг и его особенности

Слово «лизинг» происходит от английского «to lease» – «сдать в аренду». По сути, лизинг и есть аренда – одно лицо (лизингодатель) передает другому (лизингополучателю) имущество в пользование, а взамен получает вознаграждение. В качестве объекта лизинга обычно выступает движимое или недвижимое имущество (транспорт, техническое оборудование, спецтехника, здания и сооружения). Есть и более экзотичные направления – например, лизинг персонала, когда в «аренду» передаются трудовые ресурсы.

Лизингополучателем может быть как юридическое, так и физическое лицо.

Наиболее распространенная схема лизинга выглядит так: клиент нуждается в технике или транспорте и обращается в компанию, предоставляющую лизинговые услуги. Эта компания приобретает необходимое имущество и передает его в аренду клиенту. По договору лизинга клиент вносит аванс – обычно около 10% от стоимости имущества. В дальнейшем клиенту, оформившему лизинг, необходимо ежемесячно платить за аренду.

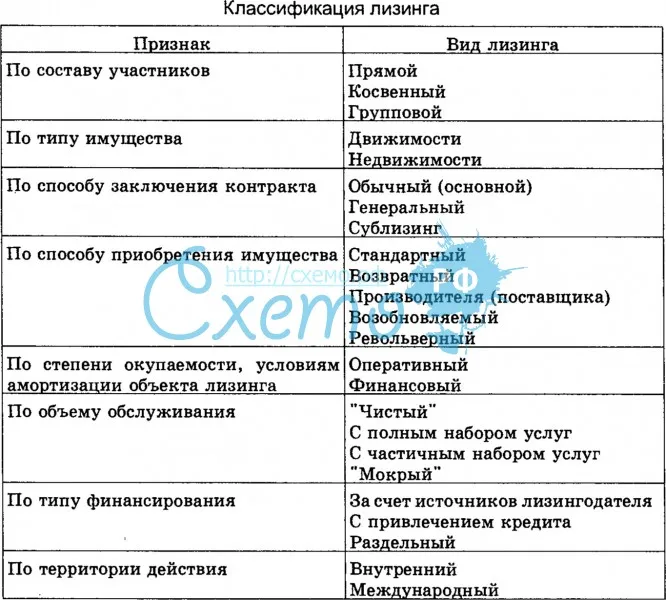

В России распространены три вида лизинга:

-

Оперативный (операционный) лизинг

Оперативный лизинг – классическая форма аренды. Он позволяет бизнесу сохранить средства в обороте компании, получив при этом в пользование необходимое имущество или ресурсы.

-

Финансовый лизинг – договор заключается на срок полезного использования имущества. Таким образом, когда срок лизинга закончится, остаточная стоимость объекта будет близка к нулю. Обычно после этого имущество переходит в собственность лизингополучателя.

Финансовый лизинг – это аналог целевого кредита на покупку имущества. Лизингодатель приобретает за лизингополучателя какой-то объект, а лизингополучатель в течение определенного срока выплачивает лизингодателю его стоимость и вознаграждение (рассчитывается по ставке удорожания).

-

Вначале оформляется купля-продажа объекта, он переходит во владение лизингодателя, а затем тот же объект сдается в аренду лизингополучателю.

Вначале оформляется купля-продажа объекта, он переходит во владение лизингодателя, а затем тот же объект сдается в аренду лизингополучателю.

Возвратный лизинг – это аналог кредита под залог. Компания получает деньги за продажу имущества, при этом продолжая его использовать. Цель такой сделки – пополнение оборотного капитала лизингополучателя.

Факторинг и его особенности

Факторинг (от англ. factor – посредник) – это получение внешнего финансирования в счет уступки денежного требования по контракту. По сути, любая факторинговая сделка – это продажа компанией задолженности своего контрагента третьему лицу. С помощью факторинга организация может быстро решить проблему дефицита оборотного капитала и закрыть кассовые разрывы.

Подробнее о факторинге читайте в статье «Что такое факторинг?»

Такой механизм активно применяется поставщиками и подрядчиками по договорам с отсрочкой платежа (классический факторинг существующих требований).

Существуют и другие варианты: например, когда поставщик уступает фактору обязательства по еще не исполненному контракту (тем самым получая средства на его исполнение) или продает просроченную дебиторскую задолженность. Клиентом факторинговой компании может стать и заказчик, которому нужна дополнительная отсрочка платежа по контракту – фактор за него оплачивает поставщику аванс или обязательства по исполненному контракту.

Подробности – в статье «Виды онлайн-факторинга на GetFinance».

· Исполнитель и заказчик заключают контракт на поставку товара, выполнение работ или оказание услуг (обязательное условие – оплата контракта денежными средствами).

· Одной из сторон контракта необходимо финансирование: исполнителю – в виде досрочной оплаты обязательств заказчика по контракту, или заказчику – в виде оплаты поставщику этих обязательств.

· Инициатор (клиент) обращается в факторинговую компанию, уступает обязательства по контракту и оформляет финансирование.

· Факторинговая компания перечисляет финансирование поставщику (вне зависимости от того, какая компания заключила договор факторинга, деньги по контракту всегда получает поставщик).

· В установленный договором факторинга срок заказчик оплачивает контракт уже не поставщику, а факторинговой компании, которая выдала финансирование (вне зависимости от того, какая компания заключила договор факторинга, контракт всегда оплачивает заказчик).

· Компания-клиент (заказчик или поставщик) оплачивает факторинговую комиссию.

Лизинг и факторинг: основные различия

Как можно понять, лизинг и факторинг кардинально отличаются друг от друга по своей сути. Теперь поговорим о ключевых моментах этих финансовых инструментов.

Основные отличия лизинга и факторинга приведены в таблице ниже.

|

Факторинг |

Лизинг |

|

| Предмет договора |

Финансирование под уступку факторинговой компании дебиторской задолженности (денежных обязательств третьей стороны перед клиентом) |

|

| Обеспечение |

Не требуется, гарантией возврата задолженности служат обязательства дебитора |

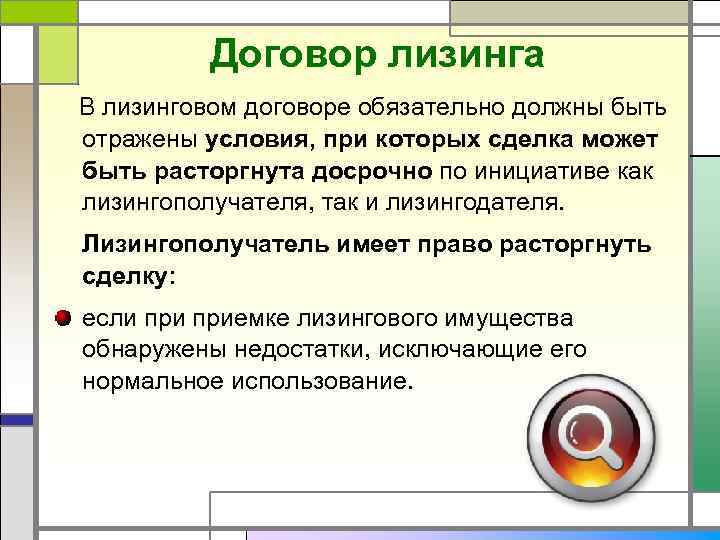

Предмет лизинга находится в собственности лизингодателя до конца действия договора |

| Оплата | Факторинговая комиссия взимается единовременно |

Клиент выплачивает аванс и ежемесячные платежи за использование имущества, включающие вознаграждение лизингодателя |

| Распределение рисков | В зависимости от типа факторинга, который может быть с правом или без права регресса |

Если лизингополучатель не выполняет условия договора, то он теряет право на использование имущества, а также право на выкуп объекта лизинга после истечения срока действия договора. |

Факторинг и лизинг — это разные инструменты, каждый из которых можно использовать в подходящей ситуации:

-

Если компании необходимы техника, транспорт или другие объекты для ведения бизнеса, а собственные средства ограничены, то уместно использовать операционный или финансовый лизинг.

-

Если компании нужны заемные средства на длительный срок и при этом имеется ликвидное имущество, можно воспользоваться возвратным лизингом. Часто он применяется в ситуациях, когда оформление кредитов затруднено – например, у компании проблемы с платежеспособностью или кредитной историей.

-

Когда компании необходимо быстро пополнить оборотный капитал, то подойдет факторинг – финансирование под уступку задолженности по контракту. Такая сделка заключается быстрее, чем возвратный лизинг, и для нее не нужно иметь ликвидную собственность.

Факторинг для лизинговых компаний

На GetFinance доступен финансовый продукт, который фактически объединяет факторинговое финансирование и лизинг. Факторинг лизинговых платежей предоставляется в двух форматах:

-

Факторинг аванса для лизинговой компании – используется для финансирования взаиморасчетов лизингодателя и продавца имущества, которое будет передано в лизинг. Фактор выплачивает поставщику аванс вместо лизинговой компании, а потом последняя погашает задолженность перед фактором. Таким образом, лизинговая компания получает дополнительную отсрочку по оплате – возвращать задолженность она будет уже после того, как начнут поступать лизинговые платежи.

-

Факторинг лизингового портфеля – факторинговая компания досрочно оплачивает лизинговой компании платежи по лизингу в счет уступки требований к лизингополучателю. Таким образом, лизинговой компании не нужно ждать поступления платежей по договорам лизинга, деньги раньше срока возвращаются в оборот, что позволяет заключать новые контракты и интенсивнее работать с клиентами.

Чтобы узнать индивидуальные условия факторингового онлайн-финансирования для вашей компании, подайте заявку в личном кабинете на GetFinance или свяжитесь со специалистом компании по телефону 8 (800) 500 55 52.

120. Сравнительная характеристика лизинга, кредита и аренды.

Аренда — форма

имущественного договора, при которой собственность передаётся во временное

владение и пользование арендатору за арендную плату.

Лизинг — вид финансовых услуг, связанных с формой приобретения основных фондов.

Лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у указанного продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Чаще всего это осуществляется для предпринимательских целей. Лизингодатель может изначально являться собственником имущества (совмещать в своём лице продавца).

По сути, лизинг — это долгосрочная аренда имущества для предпринимательских целей с последующим правом выкупа, обладающая некоторыми налоговыми преференциями.

Кредит — экономические отношения между кредитором и заёмщиком по поводу передачи временно свободной денежной суммы (стоимости) на принципах возвратности, срочности, платности.

СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА:

1) субъекты отношений:

Аренда: арендатор, арендодатель.

Лизинг: лизингополучатель, лизингодатель, продавец.

Кредит: кредитор заёмщик.

2) Объекты отношений:

Аренда: имущество, разрешённое в объекте законом, включая природные объекты. признаются движимые и недвижимые вещи, в том числе: земельные участки, предприятия, здания, сооружения, оборудование, транспортные средства и другие вещи, не теряющие своих натуральных свойств в процессе их использования (такие вещи называются непотребляемыми).

Лизинг: имущество для предпринимательских целей, за исключением природных объектов, земля не передается в пользование.

Кредит: имщество (товары), но чаще деньги.

3) Продавцы и покупатели имущества:

Аренда: пр – арендодатель, пок – арендатор

Лизинг: пр – производитель, пок – лизингодатель

Кредит: пр – кредитор, пок – заёмщик

4) Страхует имущество

Аренда: арендодатель

Лизинг: лизингополучатель и

лиз. получ. в завис от контракта.

получ. в завис от контракта.

Кредит: заёмщик

5) За качество имущества отвечает:

Аренда: арендодатель

Лизинг: только арендодатель=продавец

Кредит: кредитор.

По лизингу вносится аванс 20-30% стоимости имущества, в кредите выплата % за пользование.

В отличие от арендатора лизингополучатель выплачивает лизингодателю на ежемесячную плату за право пользования объектом, а полную сумму амортизационных отчислений.

При лизинге учитывается покупная цена объекта, срок лизинга, остаточная стоимость и процентная ставка. При аренде размер выплат зависит от рыночной конъюнктуры (спроса и предложения). В отличие от аренды, при лизинге практикуется получение объекта в собственность лизингополучателя по заранее согласованной покупной цене, по окончании срока договора. В этом же отличие лизингу от кредита покупателю.

При кредите заемщик получает

вещное право пользования, которое после уплаты всех взносов переходит в право

собственности.

При лизинге лизингополучатель имеет право пользования в период действия договора.

При покупке в кредит вся дополнительная прибыль от использования объекта принадлежит заемщику.

При лизинге право на дополнительную прибыль устанавливается договором.

6) Имущество:

Лизинг. Имущество приобретает лизинговая компания (лизингодатель), которая передает его лизингополучателю в соответствии «за плату во временное пользование». Лизингополучатель предоставляет необходимые учредительные и финансовые документы, и вносит аванс 20–30% от стоимости приобретаемого имущества.

Кредит. Имущество приобретает клиент самостоятельно,

изучает кредитную историю организации, величину активов и пассивов, наличие дополнительного обеспечения и залога. Также сохраняется

имущество является залогом. Также

отсутствует необходимость в положительной кредитной истории.

7) Право собственности:

Лизинг. Переход права собственности к лизингополучателю происходит только через определенный период времени. Это зависит от договора лизинга. Наиболее распространен переход права собственности после уплаты всех лизинговых платежей.

Кредит. Приобретая имущество с помощью банковского кредита, компания сразу становится его собственником.

Аренда. Собственность передаётся во временное владение и пользование или во временное пользование арендатору за арендную плату.

8) Форма договора:

Договор заключается в письменной форме.

Договор аренды в РФ должен быть заключён в письменной форме, если он заключён на срок более одного года и если хотя бы одной из сторон договора является юридическое лицо, независимо от срока договора. Договор аренды недвижимого имущества подлежит государственной регистрации

9) Сроки договора:

Аренда. По законам РФ срок договора аренды устанавливается

соглашением сторон и фиксируется в договоре. Если же срок в договоре не

определён, то такой договор считается заключённым на неопределённый срок. Такой

случай позволяет сторонам договора в любое время отказаться от его исполнения,

но заранее предупредив об этом другую сторону за один месяц, а при аренде

недвижимого имущества за три месяца.

По законам РФ срок договора аренды устанавливается

соглашением сторон и фиксируется в договоре. Если же срок в договоре не

определён, то такой договор считается заключённым на неопределённый срок. Такой

случай позволяет сторонам договора в любое время отказаться от его исполнения,

но заранее предупредив об этом другую сторону за один месяц, а при аренде

недвижимого имущества за три месяца.

Бессрочный: срок договора не определён соглашением сторон

Долгосрочный: 5- 20 лет

Среднесрочный: 1-5 лет

Краткосрочный: до 1 года

Кредит. Срок указан в договоре. Не может быть бессрочным.

Лизинг. Срок указан в договоре. Не может быть бессрочным. Финансовый лизинг (финансовая аренда). Срок договора лизинга сравним со сроком полезного использования объекта лизинга. Как правило, по окончании договора лизинга остаточная стоимость объекта лизинга близка к нулю и объект лизинга может без дополнительной оплаты перейти в собственность лизингополучателя. По сути, является одним из способов привлечения лизингополучателем целевого финансирования (в целях приобретения объекта лизинга).

Операционный (оперативный) лизинг. Срок договора лизинга существенно меньше срока полезного использования объекта лизинга. Обычно предметом лизинга являются уже имеющиеся в распоряжении лизингодателя активы (может не быть третьей стороны — продавца). По окончании договора объект лизинга либо возвращается лизингодателю и может быть передан в лизинг повторно, либо выкупается лизингополучателем по остаточной стоимости. Лизинговая ставка обычно выше, чем по финансовому лизингу. По экономической сущности близок к аренде.

|

Критерий сравнения |

Аренда |

Лизинг (финансовая аренда) |

|

Право собственности на предмет договора в момент заключения договора |

Имущество, являющееся предметом аренды, в момент заключения договора уже принадлежит арендодателю (ст. 608 ГК РФ) |

Имущество, являющееся предметом лизинга, в момент заключения договора не принадлежит лизингодателю, а приобретается им у определенного лизингополучателем продавца. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем (ст. 665 ГК РФ, ст. 2, п. 4 ст. 15 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон о лизинге)) |

|

Право собственности на предмет договора после его заключения |

Имущество, сданное в аренду, остается в собственности арендодателя (ст. 608 ГК РФ). Имущество, преданное лизингополучателю по договору лизинга, является собственностью лизингодателя (п. 1 ст. 11 Закона о лизинге) |

|

|

Возможность выкупа предмета договора |

И договором аренды, и договором лизинга может быть предусмотрено, что арендованное имущество переходит в собственность арендатора (лизингополучателя) по истечении срока аренды (лизинга) или до его истечения (ст. 624 ГК РФ, п. 1 ст. 19 Закона о лизинге) |

|

|

Необходимость заключения обязательных и сопутствующих договоров |

Обязательные и сопутствующие договоры для аренды не предусмотрены |

Субъекты лизинга должны заключать обязательные (договор купли-продажи) и вправе заключать сопутствующие (договор о привлечении средств, договор залога, договор гарантии, договор поручительства и другие) договоры (п. 2 ст. 15 Закона о лизинге) |

|

Предмет договора |

Предмет договора аренды — земельные участки, другие обособленные природные объекты, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования (непотребляемые вещи). Законом установлены виды имущества, сдача которого в аренду не допускается или ограничивается (абзац второй п. 1 ст. 607 ГК РФ) |

Предмет договора лизинга — любые непотребляемые вещи, кроме земельных участков и других природных объектов (ст. 666 ГК РФ, п. 2 ст. 3 Закона о лизинге) |

|

Форма и государственная регистрация договора |

Договор аренды может быть заключен в устной (пп. 2 п. 1 ст. 161 ГК РФ) и письменной (п. 1 ст. 609 ГК РФ) формах. Договор аренды недвижимого имущества подлежит государственной регистрации (п. 2 ст. 609 ГК РФ) за некоторыми исключениями (п. 2 ст. 26 Земельного кодекса РФ, п. 2 ст. 651, ст. 633, ст. 643 ГК РФ) |

Договор лизинга независимо от срока заключается в письменной форме (п. 1. ст. 15 Закона о лизинге). Договор лизинга, предметом которого является недвижимое имущество, подлежит государственной регистрации (п. 2 ст. 609 ГК РФ, п. 1 ст. 20 Закона о лизинге). Предусмотрена также регистрация отдельных предметов лизинга, подлежащих регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга) (п. 1 ст. 20 Закона о лизинге) |

|

Стороны договора |

Арендодатель (наймодатель) и арендатор (наниматель). Требования к арендодателю предусмотрены ст. 608 ГК РФ. Арендатор — любой субъект гражданского права |

Лизингодатель и лизингополучатель. Требования к ним приведены в п. 1 ст. 4 Закона о лизинге. Одним из обязательных участников лизинговых операций выступает продавец предмета лизинга. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения (п. 1 ст. 4 Закона о лизинге) |

|

Риск случайной гибели предмета договора |

Риск случайной гибели или случайного повреждения имущества несет арендодатель, если иное не предусмотрено законом или договором (ст. 211 ГК РФ) |

Риск случайной гибели или случайной порчи имущества переходит к лизингополучателю в момент передачи ему арендованного имущества, если иное не предусмотрено договором лизинга (ст. 669 ГК РФ, п. 1 ст. 22 Закона о лизинге) |

|

Содержание предмета договора |

Осуществление капитального ремонта является обязанностью арендодателя, а поддержание имущества в исправном состоянии, произведение текущего ремонта, несение расходов на содержание имущества — арендатора (ст. 616 ГК РФ) |

И текущий, и капитальный ремонт предмета лизинга является обязанностью лизингополучателя, если иное не предусмотрено договором лизинга (п. 3 ст. 17 Закона о лизинге) |

|

Неотделимые улучшения |

В случае если неотделимые улучшения произведены с согласия арендодателя или лизингодателя, арендатор/ лизингополучатель имеет право после прекращения договора на возмещение стоимости таких улучшений (если иное не предусмотрено договором), если такие улучшения произведены без согласия арендодателя/ лизингодателя — право на возмещение их стоимости у арендатора/ лизингополучателя отсутствует (п.п. 2 и 3 ст. 623 ГК РФ, п.п. 8 и 9 ст. 17 Закона о лизинге) |

|

|

Возможность заключения договоров субаренды/ сублизинга |

Арендатор/ лизингополучатель вправе с согласия арендодателя/ лизингодателя сдавать арендованное имущество в субаренду (сублизинг) другому лицу на срок, не превышающий срок договора (п. 2 ст. 615 ГК РФ, ст. 8 Закона о лизинге) |

|

Аннуитетный и дифференцированный платеж по кредиту

Схему ежемесячных выплат, при которой сумма (тело) кредита остается неизменной на протяжении всего срока погашения долга, но меняется ее структура, называют аннуитетной. В первые месяцы основную часть составляют проценты, что удобно и банку, и определенным категориям клиентов. Финансовая организация так подстраховывается от недополучения прибыли при досрочном погашении. В то же время заемщикам со стабильным фиксированным доходом, комфортнее иметь дело с постоянной суммой. Такой вид выплат освобождает от необходимости каждый месяц сверяться с графиком и резервировать деньги, а равные доли платежа помогают вести расчет и практически исключают риск остаться без средств после очередного взноса.

В свою очередь, в отличие от аннуитетного платежа, дифференцированный предполагает максимальные суммы выплат в первые месяцы. Их составляющими являются проценты по займу и часть основного долга. Общая его сумма делится на весь срок равными частями, в то время как проценты каждый месяц начисляются на остаток. За счет этого первое время размер выплат наиболее ощутим, но становится минимальным к концу срока. Это удобно заемщикам с непостоянным доходом и позволяет избежать лишних затрат путем досрочной выплаты долга.

Основные различия между схемами погашения

Резюмируя вышесказанное, можно выделить ключевые отличия одной схемы от другой. При аннуитетном платеже картина следующая:

- размер ежемесячных выплат не меняется весь срок;

- проценты начисляются на текущую величину платежа;

- неравное распределение частей тела кредита;

- небольшие относительно процентов части суммы кредита в начале срока;

- график погашения включает в себя равные доли взносов на каждую платежную дату.

Схема дифференцированного платежа выглядит иначе:

- размер выплат уменьшается по мере окончания срока;

- проценты начисляются на остаток долга;

- тело кредита поделено равными частями по месяцам;

- на начало срока приходятся наиболее внушительные выплаты;

- на остаток кредитной суммы с каждым новым месяцем начисляется все меньше процентов.

Данные особенности каждой схемы обуславливают также формулы, по которым рассчитываются выплаты по кредиту.

Способы расчета разных видов платежей

Для потенциального заемщика, который разобрался в общих чертах, что это за схемы, остается актуальным вопрос — какой лучше из них воспользоваться. Прежде всего, для этого следует заранее определить ежемесячные суммы, в которые входят общий платеж и сумма основного долга, начисляемые проценты, а также остаток займа на начало и конец месяца. Это можно просчитать при помощи специального калькулятора или посредством формул, которые для каждой схемы будут разными.

Для расчета дифференцированного платежа используются такие данные, как начисленные в периоде проценты, остаток кредита в месяце и процентная ставка. Аннуитетная схема иная, ее расчетная формула включает в себя общий платеж в периоде, первоначальную кредитную сумму, количество месяцев и процентную ставку. Работа с формулами — довольно сложное занятие для неспециалистов. Обычным заемщикам удобнее производить расчеты с помощью калькуляторов, размещенных на сайтах банков.

Какая платежная схема кому подходит?

Решение вопроса, что лучше — аннуитетный платеж или схема дифференцированного вида, во многом обусловлено целями кредита и материальным положением заемщика. Если стоит задача получить более крупную сумму, а переплаты по займу не играют значимой роли, то определенно стоит обратить внимание на аннуитет. Такая схема более всего подходит для граждан с постоянным фиксированным доходом.

Для потенциальных заемщиков, у которых доход не фиксирован, станет более привлекательным дифференцированный платеж, особенно если воспользоваться возможностью досрочного погашения. По нему в итоге переплата меньше, чем по аннуитетной схеме, однако и доступная сумма займа будет примерно вдвое скромнее. Соответственно, что выгоднее — зависит от конкретных задач и прочих факторов.

Достоинства и недостатки схем

Чтобы решить, какой кредит лучше, необходимо рассмотреть и сопоставить плюсы и минусы каждой из схем. К основным преимуществам аннуитетного платежа относятся следующие аспекты:

- одинаковая ежемесячная сумма освобождает от необходимости контролировать график выплат и дает возможность настроить автоплатеж;

- в случае ипотечного или иного долгосрочного кредитования можно запланировать бюджет семьи на несколько лет вперед;

- схема аннуитетного платежа позволяет получить гораздо более крупную заемную сумму.

Среди недостатков данного способа обычно выделяют такие моменты:

- значительный размер переплаты, особенно по долгосрочному кредиту;

- досрочное погашение на сумме долга отражается довольно слабо.

Что касается дифференцированного платежа, то к его сильным сторонам относятся:

- уменьшение ежемесячной платы со временем;

- незначительная переплата по сравнению с аннуитетом;

- быстрое сокращение суммы основного долга;

- выгодное досрочное погашение.

В число относительных недостатков входят:

- повышенная финансовая нагрузка в начале срока;

- необходимость тщательно соблюдать график расчетов по долгу;

- ограничения на размер заемной суммы.

Специфика досрочного погашения кредита

Процедура досрочного возврата долга предусматривает два способа: сокращение суммы или срока договора. Какой из них выгоднее, часто зависит от выбранной схемы. Первый вариант особенно полезен при дифференцированных платежах, особенно в начале периода.

Что касается сокращения срока, то оно выгодно при обеих схемах, поскольку уменьшает период долгового бремени. Однако особенно явно проявляются его преимущества, если используется аннуитетный платеж, а впереди еще более половины срока погашения.

Какую схему выбрать?

Хотя формально обе схемы имеют место, текущая ситуация такова, что наибольшую часть кредитных программ составляют те, в которых предусмотрен аннуитетный платеж по умолчанию. Это выгодно банковским организациям. Тем не менее, есть финансовые учреждения, позволяющие клиенту выбирать. Если доход заемщика нестабилен, то есть смысл обратиться в такой банк и оформить кредит с дифференцированным платежом, чтобы воспользоваться его преимуществами.

Объяснение аренды и покупки — LeaseGuide.com

Что лучше: аренда машины или покупка машины?

Ответ — это зависит от обстоятельств. Невозможно просто сказать, что один всегда лучше другого, потому что ответ зависит от специфики каждой отдельной ситуации, которые мы объясним далее.

Аренда автомобиля для одних — отличный вариант, для других — нет. Некоторые не будут соответствовать требованиям из-за кредита, дохода или других требований. Поэтому, если вы рассматриваете возможность аренды, важно знать, как определить, является ли аренда хорошим вариантом для вас или вы соответствуете требованиям.

Аренда против покупки: основы

Во-первых, лизинг — это только вариант финансирования новых автомобилей, а не подержанных автомобилей, хотя в некоторых городах можно арендовать подержанные роскошные автомобили у специализированных автосалонов.

Аренда и ссуды на покупку — это просто два разных метода финансирования автомобилей. Автолизинг — это не аренда, как многие думают. Это совсем не похоже на аренду квартиры. Хотя лизинг в некоторых отношениях похож на аренду, автомобильный лизинг и аренда автомобиля — это совершенно разные вещи, и их не следует путать.

Задайте себе эти вопросы

- Что важнее: управление новым транспортным средством каждые два или три года без риска серьезного ремонта — или управление одним транспортным средством в течение многих лет и принятие на себя ответственности за все ремонтные работы после первых лет?

- Что важнее: более низкие ежемесячные платежи, но более высокие долгосрочные расходы — или более низкие долгосрочные расходы, но более высокие начальные ежемесячные платежи?

- Что важнее: повышение стоимости владения и погашение вашего автомобиля, даже если это означает более высокие ежемесячные платежи — или создание нулевой стоимости владения с преимуществом значительно более низких ежемесячных платежей?

- Вы проезжаете не более «среднего» количества миль в год — или ваш пробег очень непредсказуем?

- Хорошо ли вы ухаживаете за своими автомобилями и обслуживаете их должным образом — или вы предпочитаете более небрежно относиться к таким вещам?

- У вас стабильный образ жизни, поэтому вы не захотите досрочно прекращать договор аренды — или высока вероятность того, что вы откажетесь раньше срока?

Итак, мы выяснили, что принятие решения о покупке или аренде не совсем простое дело.Есть компромиссы, плюсы и минусы, плюсы и минусы, которые следует учитывать.

Давайте посмотрим, как сравнить лизинг и покупку.

Сравнение купли-продажи и аренды

Аренда

Когда вы арендуете , вы платите только часть общей стоимости транспортного средства, которая является частью стоимости, которую вы «израсходуете» в то время, когда вы управляете им.

У вас есть выбор: не вносить первоначальный взнос, вы платите налог с продаж только с ваших ежемесячных платежей (в большинстве штатов), и вы платите финансовую ставку, называемую денежным коэффициентом , которая аналогична процентной ставке по ссуде.От вас также могут потребовать уплату сборов и, возможно, залог, который вы не платите при покупке.

Вы делаете первый платеж при подписании контракта — за месяц вперед. Следующий платеж должен быть произведен через месяц. В конце срока аренды вы можете либо вернуть автомобиль, либо приобрести его за ту часть стоимости, которую вы еще не оплатили. Цена покупки указана в вашем контракте при подписании.

Если вы решите вернуть свой автомобиль, с вас может взиматься плата за утилизацию в конце срока аренды, а также за любой чрезмерный пробег или износ, детали которых указаны в вашем договоре аренды.Покупка автомобиля позволяет избежать этих сборов.

Купить

Когда вы покупаете , вы платите за всю стоимость транспортного средства, независимо от того, сколько миль вы проехали на нем или как долго вы его храните. Вы можете заплатить наличными или получить ссуду на автокредитование.

Ежемесячные платежи по кредиту на всегда на больше, чем по лизингу — на 60% -110% выше — на тот же автомобиль. Обычно вы вносите первоначальный взнос в размере 10% -20%, платите налог с продаж от полной покупной цены и выплачиваете процентную ставку по кредиту, определяемую вашей кредитной компанией на основе вашего кредитного рейтинга.Вы делаете первый платеж через месяц после подписания контракта.

Позже вы можете решить продать или обменять транспортное средство по его амортизированной перепродаже или торговой стоимости, которая может быть значительно меньше первоначальной стоимости транспортного средства. Возможность продажи или обмена до завершения ссуды зависит от вашего капитала — текущей стоимости вашего автомобиля по сравнению с непогашенным остатком по кредиту. Если остаток по ссуде больше, у вас отрицательный капитал — плохой . В противном случае у вас будет положительных средств — хороших .

Пример аренды

Если вы арендуете автомобиль стоимостью 20 000 долларов, который, скажем, будет иметь оценочную стоимость при перепродаже 13 000 долларов через 24 месяца, вы платите только за разницу в 7 000 долларов (амортизация) плюс финансовые расходы. Это основная причина того, почему лизинг предлагает значительно более низкие ежемесячные платежи . Вы можете вернуть автомобиль в конце срока аренды или купить его за оставшиеся 13 000 долларов, которые вы еще не заплатили, или обменять, если автомобиль стоит более 13 000 долларов.

Купить Пример

Когда вы покупаете в кредит, вы оплачиваете всю стоимость в размере 20 000 долларов плюс финансовые расходы. Вы владеете автомобилем в конце срока кредита, хотя его стоимость меньше 20 000 долларов, которые вы изначально заплатили, — на 7 000 долларов меньше. Все автомобили обесцениваются одинаково независимо от того, как они финансируются — покупка или аренда. У вас есть возможность продать или обменять транспортное средство, или продолжить движение, не получая при этом никаких дополнительных ежемесячных платежей.

Чем отличаются платежи по аренде автомобиля и ссуде?

Вот таблица, в которой сравнивается типичный лизинговый платеж с платежами по кредиту за тот же автомобиль, с той же ценой, тем же первоначальным взносом, той же процентной ставкой и тем же количеством месяцев. Арендные платежи на 42% меньше . Дополнительное сравнение показывает, что арендные платежи по-прежнему ниже на 36% даже по сравнению с процентной ставкой по кредиту 0%.

Аренда и ссуда Типичный арендный платеж по сравнению с ссудой 0% и ссудой 6%. Проведите собственное сравнение с помощью нашего калькулятора аренды и покупки

|

Арендные платежи — две части

Арендные платежи состоят из двух частей: амортизационных отчислений и финансовых затрат . Амортизация Часть каждого ежемесячного платежа компенсирует лизинговой компании часть стоимости транспортного средства, которая теряется во время аренды (7000 долларов в нашем примере выше).Часть financial (так называемый денежный коэффициент ) — это проценты на деньги, которые лизинговая компания вложила в автомобиль, пока вы его ведете. Фактически, вы занимаетесь деньгами, которые лизинговая компания использовала для покупки автомобиля у дилера. Вы возвращаете часть этих денег ежемесячными платежами, а оставшуюся часть возвращаетесь при покупке или возврате автомобиля в конце срока аренды.

Поскольку вы платите только за амортизацию (потерю стоимости) арендованного автомобиля, вам нечего показать за потраченные деньги.Но, как мы вскоре увидим, покупатель автомобиля также теряет такую же стоимость из-за износа.

Платежи по ссуде — две части

Платежи по ссуде также состоят из двух частей: платежи по основному долгу и финансовые расходы , аналогичные арендным платежам. Финансовая компания, кредитный союз или банк выдает деньги напрямую вам или дилеру, и вы соглашаетесь выплатить эти деньги с процентами в течение долгого времени. Часть основного долга выплачивает полную покупную цену автомобиля (20 000 долларов в нашем примере выше) в течение срока ссуды, а часть financial составляет процентов на ежемесячный невыплаченный остаток.Финансовая компания или банк будут владеть юридическим титулом собственности на автомобиль до тех пор, пока ссуда не будет полностью погашена.

Однако, поскольку все автомобили обесцениваются на одну и ту же сумму, независимо от того, арендуются они или куплены, часть основной части каждого платежа по кредиту может рассматриваться как амортизационные отчисления , как и в случае лизинга — это часть каждого ежемесячного платежа, который вы никогда не получите обратно, даже если вы продадите автомобиль в будущем.Это потерянные деньги, за которые нечего предъявить, как в случае с лизингом.

Часть, которую вы теряете, часть, которую вы оставляете

Другая часть каждого основного платежа по ссуде после амортизации идет на , стоимость собственного капитала . Собственный капитал — это то, что остается от первоначальной стоимости вашего автомобиля в конце ссуды после того, как амортизация сказалась на нем. Акции — это стоимость перепродажи или торговли. Это то, что вы получите обратно, если продадите автомобиль, или кредит, который вы получите, если торгуете. Чем дольше вы владеете и управляете транспортным средством, тем меньше у вас стоимость капитала.В какой-то момент, после того, как колеса отвалились и двигатель изношен, единственным оставшимся капиталом является стоимость металлолома. Вы никогда не вернете полную сумму, которую вы заплатили за свой автомобиль.

Сберегательный счетили без сберегательного счета

Таким образом, покупка машины в кредит по сути похожа на вкладывание денег на сберегательный счет с уменьшающейся стоимостью — вы никогда не получите столько, сколько положите. Часть каждого платежа теряется из-за амортизации и финансовых расходов. Когда вы выплачиваете ссуду, вам нужно «показать» свои инвестиции, это только та часть стоимости автомобиля, которая остается после амортизации и процентов.Однако, если вы планируете управлять автомобилем в течение многих лет, стоимость его капитала в конце срока кредита вас мало волнует.

Таким образом, лизинг аналогичен покупке, но без собственного «сберегательного счета». Вы платите только за то, что используете (амортизация), и не вкладываете ничего лишнего каждый месяц в «сбережения». Это правда, что по истечении срока аренды у вас ничего не останется; вам нечего будет «показать» за те деньги, которые вы вложили в это. Но … то, что вам не принадлежит, — это та же часть первоначальной стоимости автомобиля — амортизированная часть, которой покупатель тоже не владеет в конце срока кредита.Опять же, стоимость автомобиля обесценивается на одну и ту же сумму вне зависимости от того, арендован он или куплен. Эти деньги ушли навсегда, сдавайте в аренду или покупайте.

С помощью лизинга у вас может быть возможность вложить свои ежемесячные платежи в более продуктивные инвестиции, такие как паевые инвестиционные фонды или акции, стоимость которых может возрасти. Фактически, многие эксперты поощряют эту практику как одно из преимуществ лизинга, хотя большинство людей обычно находят другие способы использования денег, которые они экономят на лизинге, например, оплата ипотеки или покупка продуктов.

Цена имеет значение при аренде или покупке

При лизинге часто легко упустить из виду тот факт, что цена автомобиля важна и ее следует согласовывать так же, как если бы вы ее покупали. На самом деле дилеры иногда заявляют или подразумевают, что цена не важна или что цена не может быть согласована в договоре аренды. Не правда. Как раз наоборот. Цена является наиболее важным фактором — как при аренде, так и при покупке — для создания небольшого ежемесячного платежа .

Получите конкурентоспособные цены на автомобили от дилеров в вашем регионе с помощью нашего LeaseGuide Car Deal Finder

С лизингом может быть немного сложнее

Потому что лизинг несколько усложняется с учетом остатков, сроков, денежных факторов, платы за приобретение и т. Д.; это не должно происходить так же случайно, как с автокредитом. Есть больше возможностей неправильно понять и ошибиться. Поэтому лизинг требует от вас большей осторожности и информированности. Именно по этой причине мы предоставили это руководство по аренде и наш дополнительный комплект для аренды — чтобы сделать лизинг максимально простым и понятным.

Кредитный рейтинг важен

Для лизинга обычно требуется на более высокий кредитный рейтинг на , чем для покупки с использованием автокредита.

Ваша оценка может означать разницу между лизингом и покупкой, сколько вы будете платить в счет финансовых расходов, какой первоначальный взнос вас попросят внести или вообще не получить одобрение.

Получите сканирование Dark Web и кредитный отчет Experian БЕСПЛАТНО!

Стоимость страховки тоже следует учитывать

В наши дни большинство компаний, занимающихся кредитованием и лизингом, требуют, чтобы у вас была полная страховка на ваш автомобиль — чтобы защитить как ваши, так и их интересы.Поскольку тарифы компаний автострахования для полного покрытия сильно различаются, всегда полезно проверить и получить расценки.

Сложнее оценить аренду

Достаточно легко оценить покупку автомобиля по цене. Вы можете воспользоваться бесплатным сервисом, например Edmunds.com , чтобы сравнить предлагаемую вам цену с тем, что другие люди платят за тот же автомобиль.

Однако оценить аренду сложнее, потому что платежи основаны на сочетании факторов, из которых цена — только один.Также существует остаточная стоимость, срок и денежный фактор. Чтобы помочь вам, мы разработали простой в использовании бесплатный онлайн-калькулятор арендных сделок , который сделает всю работу за вас.

Еще одна вещь — защита от разрывов

Большинство договоров аренды автомобилей имеют автоматическое встроенное покрытие GAP, а ссуды на покупку автомобилей — нет. Страхование GAP или страхование GAP оплачивает разницу между тем, что вы должны по ссуде или аренде, и реальной стоимостью вашего автомобиля, если ваш автомобиль был украден или уничтожен в результате аварии.

Почему так важно страхование GAP? Потому что в наши дни долгосрочных ссуд и лизинга, пролонгированных и рефинансированных ссуд и небольшого первоначального взноса или его отсутствия очень часто бывает «вверх ногами» — задолженность по ссуде или лизингу больше, чем на самом деле. стоимость.

Это может означать, что вы все равно будете должны финансовой компании сотни или тысячи долларов даже после того, как ваша страховка оплатит ваш автомобиль, который был подсчитан или украден. Это оказывается огромным шокирующим сюрпризом для большинства людей, попавших в эту неприятную ситуацию.

Итак, почти все договоры аренды имеют встроенную защиту от разрывов, а ссуды — нет. Вы будете лучше защищены при аренде, если только вы не приобретете страховку отдельно за дополнительную плату по кредиту — если вы найдете место для ее покупки.

Итак, что лучше — покупка или аренда?

Как и на любой вопрос этого типа, в зависимости от деталей может быть несколько ответов.

Давайте упростим ответы и суммируем их здесь:

1. КРАТКОСРОЧНАЯ Месячная стоимость аренды ВСЕГДА ЗНАЧИТЕЛЬНО МЕНЬШЕ, чем стоимость покупки. Для того же автомобиля, той же цены, того же срока и того же первоначального взноса ежемесячные лизинговые платежи всегда будут на 30% -60% ниже, чем выплаты по кредиту. Это по-прежнему верно даже по сравнению с ссудами под 0% или под низкие проценты (см. Сравнительную таблицу выше). Для сравнения с реальной жизнью воспользуйтесь нашим калькулятором аренды и покупки .

2. Среднесрочная стоимость лизинга ОЧЕНЬ ТАК ЖЕ, что и стоимость покупки, при условии, что покупатель продаст / обменяет свой автомобиль в конце кредита, а арендатор возвращает свой автомобиль в конце срока аренды.Общая стоимость лизинга по сравнению с покупкой на тот же срок аренды / ссуды примерно одинакова, если предположить, что покупатель продаст или обменяет транспортное средство в конце ссуды. Сравнение иногда показывает, что покупка стоит немного меньше, чем лизинг из-за меньших комиссий, более низких общих финансовых затрат и предположения, что купленное транспортное средство вернет полную рыночную стоимость, если оно будет продано или продано в конце ссуды (часто неверное предположение , особенно если торгуют). Однако, если учесть преимущества разумного инвестирования ежемесячной экономии на аренде, наряду с экономией на налоге с продаж (в большинстве штатов), чистая стоимость лизинга может легко оказаться немного меньше, чем покупка.Для получения дополнительной информации см. Нашу статью «Аренда против покупки — Реальная математика ».

3. Стоимость долгосрочного лизинга ВСЕГДА ПРЕВЫШАЕТ, чем стоимость покупки, при условии, что покупатель сохраняет свое транспортное средство после окончания срока кредита. Если покупатель сохраняет свою машину после выплаты кредита и водит ее еще много лет, расходы распределяются на более длительный срок. Не требуется ракетной науки, чтобы выяснить, что стоимость покупки одной машины и ее вождения в течение десяти лет дешевле, чем аренда или покупка четырех или пяти разных автомобилей за тот же период.Поэтому лизинг всегда дороже долгосрочной покупки. Если бы долгосрочная экономия финансовых затрат была наиболее важной целью при приобретении нового автомобиля, всегда было бы лучше купить автомобиль и водить его до тех пор, пока он прослужит — или до тех пор, пока затраты на обслуживание и ремонт не начнут превышать затраты. о его замене. Однако у многих потребителей автомобилей есть другие, более краткосрочные цели, более важные, чем долгосрочная экономия затрат.

Сдать или купить? Что для вас важно? Каковы ваши приоритеты?

Это личное.У всех нас разные личные стили, цели и приоритеты — в машинах, жизни и финансах. Решение о лизинге или покупке автомобиля должно приниматься с учетом вашего образа жизни и ваших приоритетов. То, что правильно для одного человека, может быть совершенно неправильным для другого.

АРЕНДА — Если вам нравится водить новый автомобиль каждые два или три года, вы хотите более низкие ежемесячные платежи, например, иметь автомобиль с новейшими функциями безопасности и всегда на гарантии, не любите торговать или продавать подержанные автомобили, не Если вы не заботитесь о формировании собственного капитала, ведете стабильный предсказуемый образ жизни, проезжаете среднее количество миль, правильно обслуживаете свои автомобили, готовы платить больше в долгосрочной перспективе, чтобы получить эти преимущества, и понимаете, как работает лизинг, тогда вам следует АРЕНДОВАТЬ .

КУПИТЬ — Если сначала вы не возражаете против более высоких ежемесячных платежей, например, владеете автомобилями более 2-3 лет, предпочитаете наращивать некоторую стоимость при обмене или перепродаже (собственный капитал), наслаждайтесь идеей владения вашего автомобиля, например, выплатить кредит и какое-то время быть свободным от платежей, не обращайте внимания на неожиданную стоимость ремонта после истечения гарантийного срока, проезжайте больше среднего миль, предпочитайте водить машину годами, чтобы распределить расходы , любите настраивать свои автомобили, или в ближайшем будущем вы можете изменить образ жизни или работу — тогда вам следует КУПИТЬ.

Другой способ аренды — более дешевая альтернатива лизинга

Единственный лучший способ управлять автомобилем последней модели с минимально возможными затратами — это взять чей-то существующий автомобиль в лизинг. Это дешевле, чем покупка, и дешевле, чем новый договор аренды. Вы избегаете всех хлопот, переговоров и гонораров.

Почему?

Большинство существующих договоров аренды автомобилей было заключено несколько месяцев назад, когда производители автомобилей предлагали невероятно выгодные лизинговые сделки и очень низкие ежемесячные платежи.Многим людям, заключившим эти выгодные сделки по аренде, теперь необходимо уйти после потери работы или других финансовых затруднений. Большинство лизинговых компаний позволяют передавать эти договоры аренды кому-то другому, просто заплатив небольшую комиссию за перевод.

Поскольку первоначальный арендатор заключил выгодную сделку — сделка, которая может быть невозможна сегодня, — любой, кто возьмет на себя аренду, унаследует такую же выгодную сделку, такой же низкий ежемесячный платеж, без выплаты денег, без авансового налога с продаж и во многих случаях денежное вознаграждение от «продавца».”

Сводка

Подводя итог, автолизинг — это правильный ответ для людей, которые хотят сэкономить на ежемесячных расходах на автомобиль, но ведут стабильный предсказуемый образ жизни и хорошо заботятся о своих автомобилях. Покупать лучше для тех, кто ездит много миль, кто любит погашать автокредит и наслаждаться своей машиной без ежемесячных платежей долгие годы.

Помните, арендуете ли вы, покупаете или принимаете существующий заем, ваш текущий кредитный рейтинг может иметь значение между хорошей или плохой сделкой или отсутствием сделки вообще.Всегда знайте свой кредитный рейтинг. Получите сканирование Dark Web и кредитный отчет Experian БЕСПЛАТНО! Не удивляйтесь тому, что дилер знает о вас, а вы не знаете о себе.

Пожалуйста, прочтите следующий раздел, Плюсы и минусы автолизинга .

Разница между арендой и финансированием (со сравнительной таблицей)

Последнее обновление: , Surbhi S

В настоящее время физическому или юридическому лицу очень сложно купить дорогой актив за один раз.В таком случае аренда и финансирование — два лучших способа действий, которые позволяют человеку использовать актив, когда у него нет достаточной суммы, чтобы заплатить цену. Договор аренды — это договор, по которому предприятие может использовать актив и контролировать его, фактически не покупая его. Это вид арендуемого актива.

С другой стороны, finance — еще одна альтернатива покупке актива, при которой финансовая компания оплачивает стоимость актива от имени фирмы, а затем фирма выплачивает сумму финансовой компании ежемесячными платежами.Большинство людей совершенно не понимают эти два термина. Итак, внимательно прочтите данную статью, чтобы узнать о важных различиях между арендой и финансами.

Содержание: аренда против финансирования

- Сравнительная таблица

- Определение

- Ключевые отличия

- Заключение

Сравнительная таблица

| Основа для сравнения | Аренда | Финансы |

|---|---|---|

| Значение | Аренда — это финансовое соглашение, в котором одно лицо покупает актив и позволяет другому использовать его. | Финансы — это договоренность, которая позволяет вам купить актив, не выплачивая всю сумму единовременно. |

| Позволяет | Использовать актив | Владеть активом |

| Возмещение | Арендная плата | Первоначальный взнос плюс равный ежемесячный взнос |

| Рассрочка | Состоит из затрат на использование актива | Состоит из основной суммы плюс проценты |

| Ежемесячный платеж | Низкий | Сравнительно высокий |

| Вариант владения | В конце срока аренды у вас есть два варианта: купить или вернуть арендодателю. | После полной оплаты всех взносов вы становитесь владельцем актива. |

Определение аренды

Под термином «аренда» мы понимаем договорное соглашение, в соответствии с которым одна сторона, которая может быть владельцем / арендодателем / лизинговой компанией, покупает актив и предоставляет арендатору право использовать актив в течение указанного периода в обмен на периодические арендные платежи. Арендная плата за аренду выплачивается в качестве вознаграждения за использование актива через короткие промежутки времени.Расходы составляют доход арендодателя.

Стандарт бухгалтерского учета 19, выпущенный ICAI, касается аренды. Это может быть операционная или финансовая аренда, аренда с участием одного инвестора или с привлечением заемных средств, открытая или закрытая, внутренняя или международная. Срок аренды может быть долгосрочным или краткосрочным, в зависимости от согласия заинтересованных сторон и характера контракта. Документ, в котором указаны условия аренды, известен как договор аренды.

Определение финансов

Финансирование — это договоренность, при которой финансовое учреждение финансирует деньги для покупки актива.Это своего рода кредитное соглашение, по которому вы становитесь в долгу перед финансовым учреждением, которое профинансировало вам актив, поэтому вы должны возвращать деньги ежемесячными платежами. Общая стоимость финансируемого актива сравнительно выше, чем денежная стоимость актива, потому что она включает сумму процентов вместе с основной суммой.

Когда вы финансируете актив, прежде всего, вам необходимо внести первоначальный взнос, который представляет собой определенный процент от общей стоимости актива, а оставшаяся сумма равномерно распределяется в течение указанного периода в форме равных ежемесячных платежей (EMIs). ).В этом варианте вам не нужно платить сразу всю сумму; вы скорее откладываете выплаты актива на более поздний срок. Когда вы выплатите все ежемесячные платежи, вы стали полноправным владельцем актива.

В настоящее время финансирование активов доступно при нулевом первоначальном взносе и нулевой процентной ставке, когда вы фактически платите денежную стоимость актива в рассрочку.

Ключевое различие между арендой и финансами

Разницу между арендой и финансированием можно четко определить по следующим основаниям:

- Вид финансового соглашения, в котором арендодатель покупает актив и разрешает арендатору использовать его за денежное вознаграждение, называется арендой.Финансы — это своего рода кредитная договоренность, согласно которой вам разрешается покупать и активировать, а финансовое учреждение выплачивает деньги от вашего имени. Таким образом, договоренность создает задолженность покупателя перед финансовым учреждением.

- Договор аренды позволяет использовать актив. Финансы позволяют вам владеть активом.

- Возмещение, уплаченное за аренду, известно как арендная плата. И наоборот, в сфере финансов при покупке актива вам необходимо вносить наличные деньги, то есть авансовый платеж и оставшуюся сумму равными ежемесячными платежами.

- Сумма взноса состоит из затрат на использование актива. С другой стороны, сумма взноса состоит из основной суммы и процентов.

- Когда актив сдан в аренду, и тот же актив финансируется, сумма ежемесячного взноса арендованного актива будет низкой по сравнению с финансируемым активом.

- В конце срока аренды у вас есть два варианта аренды: либо купить актив, либо вернуть его арендодателю. В случае с финансами, когда все обязательства погашены, вы становитесь владельцем актива.

Заключение

Если вы хотите приобрести актив, но у вас недостаточно денег для его оплаты, вы можете взять его в аренду и получить финансирование. Принципиальное различие между этими двумя вариантами заключается в том, что лизинговое финансирование сравнительно дешевле, чем финансирование. Итак, если вам нужно сделать выбор среди этих двух, вы можете выбрать вариант, который соответствует вашему бюджету и покупательной способности.

Временная стоимость денег

Пример: временная стоимость денег

Если аренда требует первоначального взноса в размере 1200 долларов и финансового соглашения требует первоначального взноса в размере 2000 долларов, разница в 800 долларов может быть инвестирована для получения прибыли или для оплаты других счетов и, таким образом, для экономии процентов платежи.Эти заработки или сбережения будут приносить инвестиционный доход. или сбережения процентов, которые должны быть применены к стоимости аренды. В целом, Лучше сделать этот расчет после вычета причитающегося подоходного налога. по заработку.

Если разница в 800 долларов зачисляется на счет, который приносит 5%, и прибыль облагается налогом по вашей ставке 30%, что соответствует ежемесячной эффективной ставке после уплаты налогов. процентная ставка 5% 12 (130%) = 0.2917%. Пособие за каждый месяц в срок аренды 800 $ 0,2917% = 2,33 $ в месяц. Если разница в 800 долларов вместо этого используется для оплаты невычитаемой задолженности по кредитной карте, годовая процентная ставка которой составляет 16%, ежемесячный доход, получаемый в течение срока аренды, составляет 800 долларов США 16% 12 = 10,67 доллара в месяц.

Так же, как разница между первоначальными затратами на аренду и покупка должна быть включена в сравнение покупки и аренды, поэтому тоже следует значение любой разницы в ежемесячных платежах.Методология аналогичен разнице в первоначальных затратах; количество экономии будет каждый месяц разной и должна включать суммы полученный от реинвестирования любых процентных доходов по инвестициям и сбережения процентов в результате погашения долга. Таким образом, таблица будет иметь должен быть разработан, который показывает, как ежемесячная оплата сбережений и заработок из этих сбережений накапливаются. Пример

В чем разница между арендой и ссудой?

Если вы когда-либо покупали дом или машину или открывали бизнес, у вас, вероятно, есть опыт работы с ссудами.Вопрос, который может возникнуть у вас или вашего клиента, заключается в следующем: когда сдавать в аренду, а когда брать ссуду? В этом блоге мы сравним их, а также предоставим ресурсы, которые помогут вам в этом разговоре с вашими клиентами.

Кредит идеален для обеспечения, которым вы хотите владеть в конце срока; то, что сохраняет свою ценность и в течение срока действия соглашения. Аренда лучше всего подходит для чего-то, что быстро обесценивается — например, технологий — и не будет сохранять свою ценность по истечении срока.

Наиболее важное различие между арендой и ссудой заключается в том, как оплачиваются финансовые сборы.В случае кредита проценты амортизируются в течение всего срока. Другими словами, ваш клиент платит больше процентов вначале и больше основной суммы в конце. Лизинг платный, но финансовые расходы фиксированы на весь срок и не оплачиваются отдельно от суммы займа.

Почему выбирают финансирование вместо покупки наличными?

Прежде чем мы более глубоко исследуем аренду VS. Анализ ссуд, давайте кратко рассмотрим, почему в первую очередь следует использовать финансирование вместо холодных наличных денег.Если вашим клиентам требуется новое оборудование, программное обеспечение, обновления или надстройки, и они хотят более эффективно расходовать имеющиеся денежные средства, ответом будет финансирование. Кроме того, как поставщик решений и / или услуг вы получаете выгоду, добавляя ежемесячный регулярный доход (MRR). Финансирование также позволяет привлечь более привязанных клиентов.

Что означает «липкий»? Узнайте больше здесь: 4 принципа финансирования для поставщиков управляемых услуг.

Особенности аренды

Что делает аренду уникальной?

- Единый фиксированный ежемесячный платеж

- Без возможности отмены

- Товар обесценивается

- Включая мягкие затраты (установка, обучение, внедрение)

- Не требуется предоплата или залог

- Не влияет на банковские линии

- Простота обновления или добавления оборудования в течение срока

- Арендные ставки, не привязанные к кредитным рискам

Что такое арендная ставка? Фактор арендной ставки представлен в виде дроби или множителя и используется для быстрого расчета ежемесячного платежа.Узнать больше о стоимости аренды можно здесь.

Особенности банковской ссуды

Подобно аренде, ссуды имеют различные характеристики, которые их отличают. Чтобы дать клиентам наилучшие рекомендации, важно понимать эти нюансы. Вот некоторые качества, которые делают банковский кредит уникальным:

- Проценты амортизируются, при этом большая часть подлежит уплате в начале и меньше в конце

- Ставки могут колебаться и зависят от основных и экономических факторов

- Заказчик владеет оборудованием при погашении кредита

- Банк может залоговить активы клиента в качестве обеспечения

- Связывает бизнес-кредитную линию клиента и лимиты

- Ограничивает возможность клиента брать заем для других инвестиций

- Требуется предоплата или залог

- Неудобно обновлять или добавлять дополнительное оборудование по мере необходимости

- Может быть строгий процесс утверждения и андеррайтинга

- Клиенты с менее установленным кредитом могут столкнуться с более высокими ставками

В чем разница между арендой с выкупом за 1 доллар и банковской ссудой?

Подобно договору аренды за 1 доллар, ссуда на оборудование делает упор на владение.В обоих случаях, когда заказчик произведет окончательный платеж в конце срока, он будет владеть оборудованием и, вероятно, продолжит его использовать.

Когда есть смысл в банковской ссуде для клиента?

Ссуда имеет смысл для клиентов, которым нет необходимости использовать свои банковские линии для таких важных операций, как маркетинг, найм или инвентаризация. Это также имеет смысл, если они планируют владеть и использовать оборудование в течение очень долгого времени. Когда оборудование или технологии не нуждаются в частых улучшениях и обновлениях, ответом может быть право собственности.

Лучший способ определить подходящий вариант для ваших клиентов — это рассмотреть факторы, стоящие за их потребностью в приобретении оборудования. Ниже приведены несколько квалификационных вопросов, которые следует задать, чтобы определить важность их денежного потока для покупки:

- Как долго потребуется оборудование?

- Станет ли оборудование устаревшим, пока оно еще необходимо?

- Сколько наличных денег потребуется авансом для аренды или ссуды?

- Есть ли какие-либо новые инициативы, которые потребуют оборотного капитала, такие как расширение, найм или НИОКР?

Вердикт: использование оборудования в лизинг против владения банковским ссудой

И лизинг, и ссуда — это удобные для кошелька варианты приобретения оборудования.Тем не менее, между ними больше различий, чем вы ожидаете! Когда ваши клиенты инстинктивно говорят, что им не нужно брать в аренду, потому что они могут вместо этого использовать банковский кредит, или им не нужно финансировать, потому что у них есть наличные, вы можете выделить для них некоторые различия и преимущества.

Заключив договор аренды, ваш клиент может инвестировать денежные средства и кредиты в другие области своего бизнеса. Они могут иметь постоянную процентную ставку без первоначального взноса и, что еще лучше, избегать инвестирования в оборудование, которое быстро устаревает.У вас есть вопросы по лизингу? Ознакомьтесь с FAQ.

В конечном итоге и аренда оборудования, и банковский кредит помогут вашему клиенту получить оборудование, необходимое для его бизнеса. Возможность платить в течение нескольких месяцев гораздо более доступная, чем обязательство платить большие авансовые платежи. Поддержание оборотного капитала, хеджирование от инфляции и легкость прогнозирования — вот главные задачи. Чтобы быстро сравнить аренду, ссуду и наличные, которые вы можете держать под рукой и поделиться со своими клиентами, просмотрите этот PDF-файл.

Калькулятор аренды автомобиля: сделайте выгодную сделку на своих новых колесах

Воспользуйтесь этим калькулятором аренды автомобиля, чтобы рассчитать ежемесячный платеж до:

Настройте свой лизинг на правильный срок кредита и предварительный платеж

Проверка предложений от разных продавцов

Ниже приводится руководство по использованию калькулятора аренды и лучший способ интерпретации результатов.

Калькулятор аренды автомобиля

Показатели, которые вычисляют ваш платеж за аренду автомобиля

Расчет, производящий ежемесячную арендную плату, содержит много цифр.С некоторыми вы можете договориться, другие устанавливаются кредитором, а другие — на ваше усмотрение. Однако эти четыре числа имеют наибольшее влияние на ваш ежемесячный платеж:

Договорная цена продажи автомобиля

Стоимость автомобиля при перепродаже, которая представляет собой его прогнозируемую стоимость в конце срока аренды

Цена продажи автомобиля: даже если вы на самом деле не покупаете автомобиль, вы можете договориться о цене продажи, чтобы снизить ежемесячный платеж.Чтобы получить оценку, посмотрите текущую рыночную стоимость автомобиля в одном из справочников по ценам, например в True Market Value на Edmunds.com.

Стоимость при перепродаже: также называется «остаточной стоимостью». Это то, сколько стоит машина в конце срока аренды, и она устанавливается кредитором, поэтому вы не можете об этом договориться. Однако арендовать автомобиль по хорошей цене при перепродаже — это разумно. Вот почему: если новый автомобиль стоит 30 000 долларов, а его остаточная стоимость через три года составляет 15 000 долларов (или 50%), вы фактически использовали 15 000 долларов стоимости.Но если та же самая машина стоит 18 000 долларов (60%) через три года, вы использовали только 12 000 долларов от ее стоимости. Чем выше стоимость перепродажи, тем дешевле вы будете платить, поскольку платите только за ту стоимость, которую используете.

В конце концов, вы получите конкретную остаточную стоимость от дилера. Но пока для большинства автомобилей используйте стоимость при перепродаже от 50% до 58%.

Процентная ставка: при расчете аренды процентная ставка называется «фактором аренды» или «денежным фактором». При ежемесячном расчете аренды процентная ставка конвертируется в десятичную дробь, чтобы можно было рассчитать проценты по ежемесячному платежу.Таким образом, процентная ставка 3% будет записана как 0,00125. (Вы можете преобразовать процентную ставку в десятичное число, разделив ее на 2400: 3/2400 = 0,00125. И наоборот, вы можете преобразовать коэффициент аренды в процентную ставку, умножив его на 2400.)

Ставка, которую вы получаете, основана на ваш кредитный рейтинг. Разные кредиторы (лизинговые компании) предлагают разные процентные ставки. Используйте ставку от 2% до 5%, если у вас хороший кредит, от 6% до 9% для среднего кредита и от 10% до 15% для плохого кредита.

Срок аренды: Аренда автомобилей обычно длятся 36 месяцев, именно на этот срок длится большинство продленных гарантий.Это означает, что вам не нужно доплачивать за расширенное покрытие, а ваши расходы на техническое обслуживание будут низкими, поскольку автомобиль новый. Однако вы можете найти аренду только на 24 месяца и даже на 38 или 40 месяцев. Не уговаривайте лизинг на четыре-пять лет. Вы можете оказаться на крючке из-за увеличения затрат на обслуживание, покупки новых шин и дорогостоящего ремонта.

Другие факторы, влияющие на то, сколько вы будете платить каждый месяц

Существуют и другие факторы, которые изменяют ежемесячный платеж, некоторые из которых вы выбираете, а другие устанавливает лизинговая компания.

Сборы за выезд: это аналог авансового платежа при покупке автомобиля. Он состоит из нескольких сборов и того, что иногда называют «сокращением капитализированных затрат». Вы можете выбрать любую желаемую величину выезда, вплоть до нуля. Мы рекомендуем начинать аренду с платы за проезд в размере около 1000 долларов. Внесение более высокого аванса уменьшит ваш ежемесячный платеж, но также уменьшит ваш денежный поток для других вещей, таких как инвестиции. Кроме того, в отличие от покупки автомобиля, вы не увеличиваете долю в транспортном средстве.

Денежные скидки и льготы. Когда автомобиль продается недостаточно быстро, производитель может предложить скидки и льготы, которые могут снизить ежемесячный платеж по аренде. Часто их называют просто «специальными предложениями по аренде», и они могут значительно снизить ваши платежи. Такие сайты, как Edmunds.com, отслеживают предложения по аренде автомобилей для покупателей.

Включенные мили: Большинство договоров аренды допускают 12 000 миль в год. Однако некоторые договоры аренды теперь позволяют использовать только 10 000 миль или меньше, что обеспечивает меньшую стоимость и должно привести к более низкой ежемесячной оплате.Всегда проверяйте, сколько миль включено в аренду.

Налог с продаж. Одним из преимуществ лизинга является то, что вы платите налог с продаж только на сумму стоимости используемого автомобиля, а не на общую покупную цену. Таким образом, если налог с продаж составляет 9%, а автомобиль стоит 30 000 долларов, покупатель платит 2700 долларов. При аренде одного и того же автомобиля на 36 месяцев с остаточной стоимостью 15 000 долларов налог с продаж составляет 1350 долларов и уплачивается меньшими суммами (37,50 долларов США) каждый месяц.

Как использовать наш автоматический калькулятор аренды

Теперь, когда у вас есть вся необходимая информация, вы можете оценить свой ежемесячный платеж.Укажите цифры, которые лучше всего соответствуют вашему финансовому положению и образу жизни. Введите разные суммы выезда и посмотрите, как изменится ежемесячный платеж. Но помните, что не следует вкладывать слишком много денег, потому что это сводит на нет одно из преимуществ лизинга — сохранение денежного потока.

Вот как можно оценить ежемесячный платеж за седан эконом-класса среднего размера с ориентировочной ценой в 33 000 долларов.

Изучив справочники по ценам на Edmunds.com, Kelley Blue Book или TrueCar, вы обнаружите, что можете купить автомобиль за 30 000 долларов, поэтому поместите это в поле с пометкой «Цена автомобиля.”

Решите, в каком бюджете вы хотите внести первоначальный взнос или плату за выезд. Мы рекомендуем не более 1000 долларов. Введите это в поле «Авансовый платеж».

Вы считаете, что стоимость перепродажи этого автомобиля является средней, поэтому вы умножаете 30 000 долларов на 0,55 и помещаете результат 16 500 долларов в поле с пометкой «Стоимость перепродажи автомобиля в конце срока аренды».

Введите местный налог с продаж. Если вы сдаете в аренду в другом штате, введите его налог с продаж. В этом примере мы будем использовать 9%.

Введите процентную ставку, на которую, по вашему мнению, вы имеете право, исходя из вашей кредитной истории. Если вы не знаете свой кредитный рейтинг, самое время его проверить. Введите процентную ставку целым числом, а не десятичным. Здесь мы используем 3%.

В поле «Количество месяцев» введите срок действия аренды. Помните, что 36 месяцев — лучшее место для лизинга. Вот что мы будем использовать. Более короткие договоры аренды — 24 месяца — допустимы, но выплаты будут выше.

В правой части калькулятора вы увидите, что ежемесячный арендный платеж составляет 440,47 долларов США. Это включает налог с продаж в размере 36,37 доллара и 56,88 доллара на проценты.

Как использовать результаты калькулятора аренды автомобиля

Использование калькулятора аренды дает вам контрольный ежемесячный платеж, который вы будете использовать при совершении покупок по наиболее выгодной цене. Если вы будете следовать нашему краткому руководству по лизингу, вы запросите расценки на аренду у местных дилеров. С расчетным ежемесячным платежом с помощью калькулятора аренды вы узнаете хорошую сделку, когда увидите ее.

Помните, когда вы сравниваете котировки, убедитесь, что ежемесячный платеж основан на том же количестве месяцев, первоначальном взносе, включенных милях и процентной ставке. Когда эти цифры изменятся, изменится и ежемесячный платеж.

Вы также можете использовать калькулятор аренды, чтобы перепроверять данные дилера при сборе ценовых предложений. Спросите своего продавца о разбивке всех цифр, особенно процентной ставки и остаточной стоимости, на которых основано предложение. Вставьте числа и посмотрите, что у вас получится.

В некоторых случаях вы можете быть приятно удивлены, если получите расценки от дилеров, которые намного ниже числа, рассчитанного с помощью калькулятора. Это может быть связано со снижением продажной цены дилером, специальным финансированием от производителя или более высокой остаточной стоимостью, чем вы оценили. Часто производители играют с формулой лизинга, предлагая ежемесячный платеж со скидкой. Иногда это называют «субсидированной арендой».

Помните: это всего лишь оценка

Поскольку в договоре аренды очень много компонентов, ваши результаты будут отличаться.Не рассчитывайте, что ваш арендный платеж будет рассчитываться в долларах. Но если вы основываете свои расчеты на достоверной информации, вы можете приблизиться к нужной сумме. Затем, если дилер предлагает вам еще более выгодную сделку, вы можете воспользоваться ею.

2.3 Функции для личных финансов — Начиная с Excel, первое издание

Цели обучения

- Понимать основы ссуд и аренды.

- Используйте функцию PMT для расчета ежемесячных выплат по ипотеке на дом.

- Используйте функцию PMT для расчета ежемесячных арендных платежей за автомобиль.

- Узнайте, как суммировать данные в книге, используя ссылки рабочего листа для создания сводного рабочего листа.

В этом разделе мы продолжаем разработку рабочей книги Личный бюджет . Примечательные элементы, которые отсутствуют в рабочем листе «Детали бюджета» , — это платежи, которые вы могли бы сделать за автомобиль или дом. В этом разделе демонстрируются функции Excel, используемые для расчета арендных платежей за автомобиль и расчета платежей по ипотеке за дом.

Одна из функций, которые мы добавим в рабочую книгу личного бюджета, — это функция PMT. Эта функция вычисляет платежи, необходимые для ссуды или аренды. Однако, прежде чем продемонстрировать эту функцию, важно охватить несколько основных концепций ссуд и аренды.

Ссуда - это договорное соглашение, по которому деньги заимствуются у кредитора и возвращаются в течение определенного периода времени. Сумма денег, которая заимствована у кредитора, называется основной суммой кредита.Заемщик обычно должен выплатить основную сумму кредита плюс проценты. Когда вы занимаете деньги для покупки дома, ссуда называется ипотекой. Это связано с тем, что покупаемый дом также служит залогом для обеспечения оплаты. Другими словами, банк может завладеть вашим домом, если вы не выплатите кредит. Как показано в Таблице 2.5 , существует несколько ключевых условий, связанных с кредитами и лизингом.

Таблица 2.5 Основные условия займов и аренды

| Срок | Определение |

| Залог | Любая ценность, которая используется для обеспечения ссуды для обеспечения платежей кредитору |

| Авансовый платеж | Сумма наличных, уплаченная для покупки дома.Если вы платите 20% меньше, вы оплачиваете 20% стоимости дома наличными, а остальное занимаетесь у кредитора. |

| Процентная ставка | Проценты, начисляемые заемщику как расходы по получению займа |

| Ипотека | Кредит, при котором имущество передано в залог |

| Основной | Сумма привлеченных денег |

| Остаточная стоимость | Предполагаемая цена продажи транспортного средства в будущий момент времени |

| Условия | Время, необходимое для погашения ссуды |

Рисунок 2.29 показывает пример таблицы амортизации для ссуды. По закону кредитор должен предоставлять заемщикам таблицу амортизации при предложении кредитного договора. В таблице на рисунке показано, как будут работать выплаты по кредиту, если вы взяли взаймы 100 000 долларов у кредитора и согласились выплатить его в течение 10 лет по процентной ставке 5%. Вы заметите, что каждый раз, когда вы производите платеж, вы платите банку процентную комиссию плюс часть основной суммы кредита. Каждый год сумма процентов, выплачиваемых банку, уменьшается, а сумма денег, используемых для выплаты основной суммы долга, увеличивается.Это связано с тем, что банк взимает с вас проценты на невыплаченную сумму основного долга. Когда вы выплачиваете основную сумму, процентная ставка применяется к меньшему числу, что снижает ваши процентные расходы. Наконец, на рисунке показано, что сумма значений в столбце «Выплата процентов» составляет 29 505 долларов США. Вот сколько вам стоит одолжить эти деньги на 10 лет. Действительно, брать деньги в долг не бесплатно. Важно отметить, что для упрощения этого примера платежи рассчитывались на годовой основе.Однако большинство платежей по кредиту производятся ежемесячно.

Рисунок 2.29. Пример таблицы амортизацииАренда — это договор, в котором вы, арендатор, используете актив, такой как автомобиль или часть оборудования, и соглашаетесь производить регулярные платежи владельцу или арендодателю. Когда вы арендуете автомобиль, производитель или лизинговая компания сохраняет право собственности на автомобиль, и вы соглашаетесь производить регулярные платежи в течение определенного периода времени. Сумма, которую вы платите, зависит от цены автомобиля, условий договора аренды и ожидаемой остаточной стоимости автомобиля по окончании срока аренды.Расчет арендных платежей аналогичен расчету платежей по кредиту. Однако, когда вы арендуете автомобиль, вы платите только стоимость используемого автомобиля. Например, предположим, что вы арендуете автомобиль по цене 25 000 долларов. Договор аренды заключен на 4 года с процентной ставкой 5%. Остаточная стоимость автомобиля — 10 000 долларов. Это означает, что за 4 года автомобиль потеряет 15 000 долларов своей стоимости. Еще один способ заявить об этом — амортизация автомобиля составит 15 000 долларов. Договор аренды будет структурирован таким образом, чтобы вы выплачивали 15 000 долларов амортизации.Тем не менее, процентные платежи будут основаны на покупной цене 25 000 долларов США. В следующем разделе мы рассмотрим демонстрацию аренды автомобиля и покупки дома.

Файл данных: перейдите к разделу «Личный бюджет» раздела 3.

Если у вас есть дом, выплаты по ипотеке являются основным компонентом вашего семейного бюджета. Если вы планируете купить дом, четкое представление о ваших ежемесячных платежах имеет решающее значение для поддержания финансового здоровья. В Excel выплаты по ипотеке удобно рассчитывать с помощью функции PMT (платеж).Эта функция более сложна, чем статистические функции, описанные в разделе 2.2 «Статистические функции». При использовании статистических функций вам необходимо добавить только диапазон ячеек или выбранных ячеек в круглые скобки функции, также известной как аргумент. С функцией PMT вы должны точно определить серию аргументов, чтобы функция давала надежный результат. Таблица 2.6. перечисляет аргументы для функции PMT. Полезно просмотреть основные условия займа и аренды в Таблице 2.5 перед просмотром аргументов функции PMT.

Таблица 2.6 Аргументы для функции PMT

| Аргумент | Определение |

| Скорость | Это процентная ставка, которую кредитор взимает с заемщика. Процентная ставка обычно указывается в годовом исчислении, поэтому вам нужно разделить эту ставку на 12, если вы рассчитываете ежемесячные платежи. |

| Nper | Буквы аргументов обозначают количество периодов.Это срок ссуды, то есть время, которое вы должны выплатить банку. Обычно это указывается в годах, поэтому вам нужно умножить годы на 12, если вы рассчитываете ежемесячные платежи. |

| Pv | Буквы аргументов обозначают приведенную стоимость. Это основная сумма ссуды или сумма взятых в долг. При определении этого аргумента знак минус должен предшествовать положению или значению ячейки. Для аренды этот аргумент используется для определения цены предмета аренды. |

| [Fv] | Буквы аргументов обозначают будущую стоимость. Скобки вокруг аргумента указывают на то, что его не всегда нужно определять. Он используется, если есть единовременный платеж, который будет произведен в конце срока кредита. Это также используется для расчета остаточной стоимости аренды. Если он не определен, Excel будет считать, что он равен нулю. |

| [Тип] | Этот аргумент может быть определен как 1, так и 0.Цифра 1 используется, если выплаты производятся в начале каждого периода. 0 используется, если платежи производятся в конце каждого периода. Аргумент заключен в скобки, потому что его не нужно определять, если платежи производятся в конце каждого периода. Excel предполагает, что этот аргумент равен 0, если он не определен. |

По умолчанию результат функции PMT в Excel отображается как отрицательное число. Это потому, что он представляет собой исходящий платеж. Выплачивая ипотеку или оплачивая автомобиль, вы платите деньги из своего кармана или банковского счета.В зависимости от типа работы, которую вы выполняете, ваш работодатель может пожелать, чтобы вы оставили отрицательные платежи, или они могут попросить вас отформатировать их как положительные числа. В следующих присвоениях платежи, рассчитанные с помощью функции ПЛТ, будут положительными, чтобы с ними было легче работать. Для этого при определении аргумента PV (сумма заимствованных денег) в диалоговом окне PMT знак минус должен предшествовать местоположению или значению ячейки (см. Аргумент PV в , рис. 2.32, ).