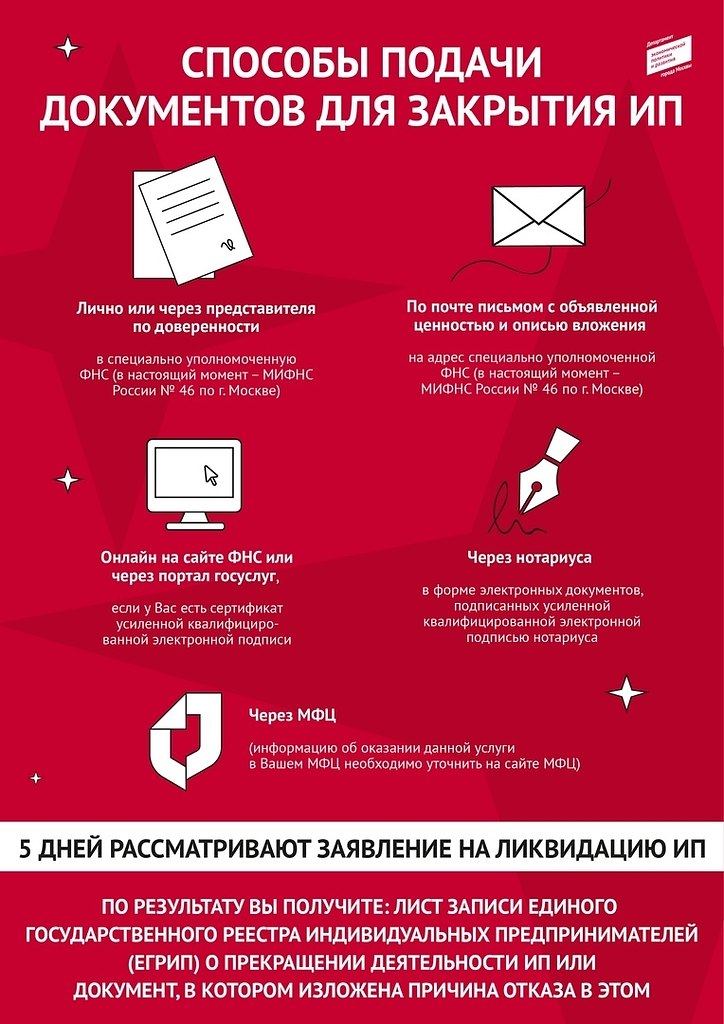

Способы подачи заявления на ликвидацию ИП

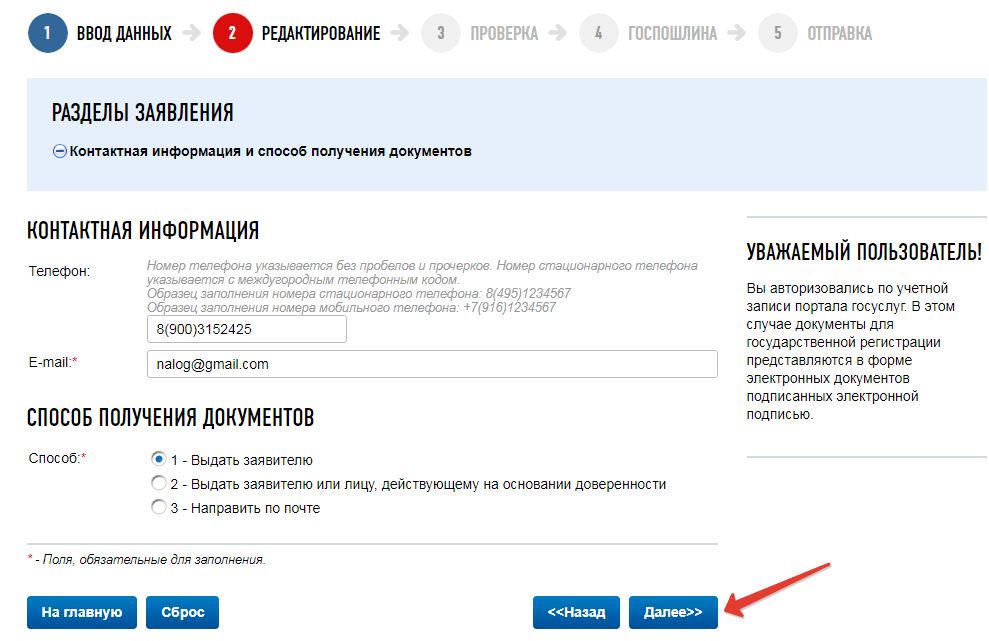

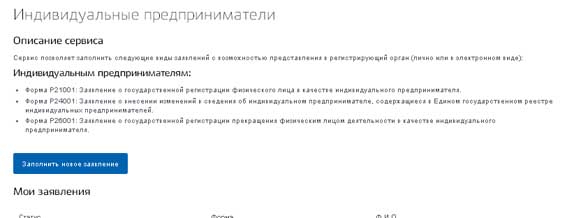

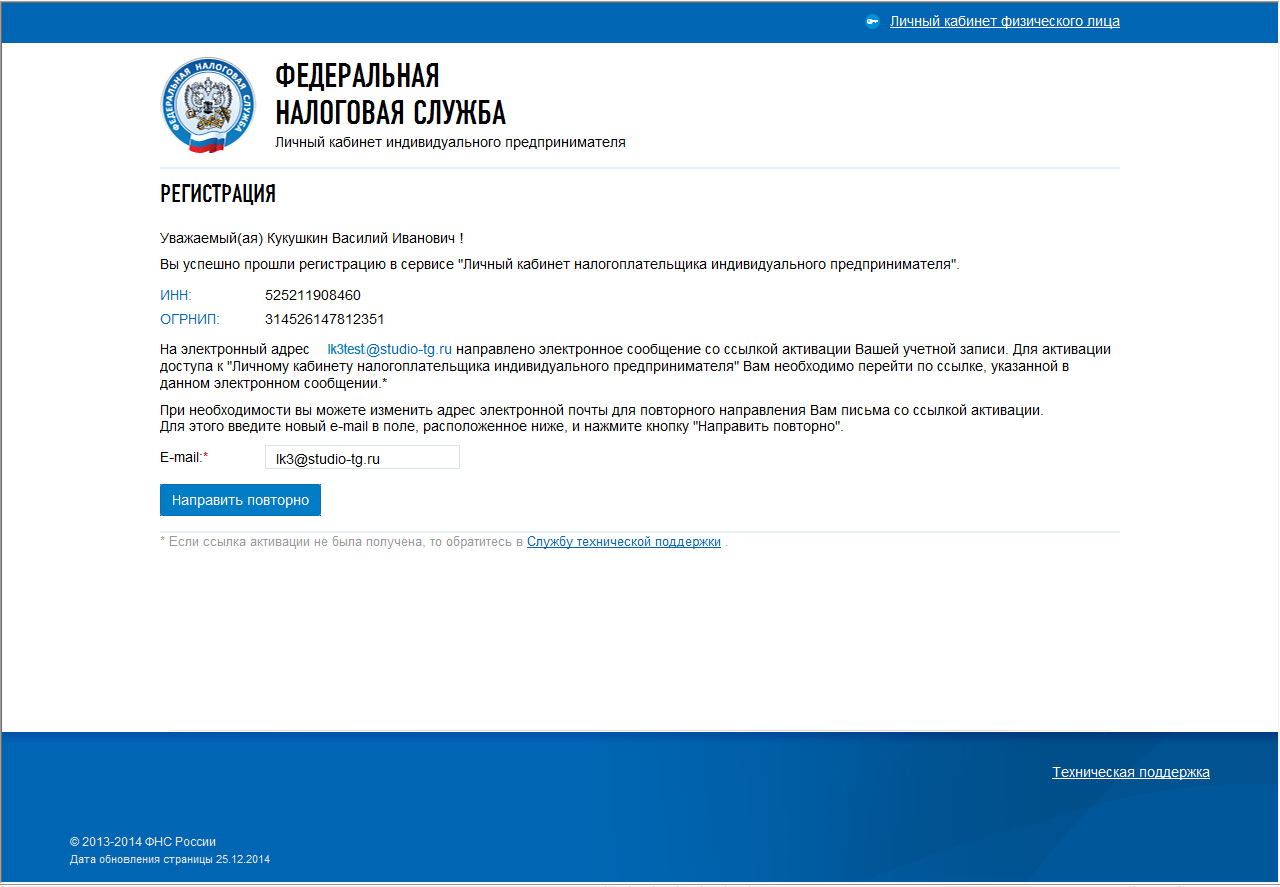

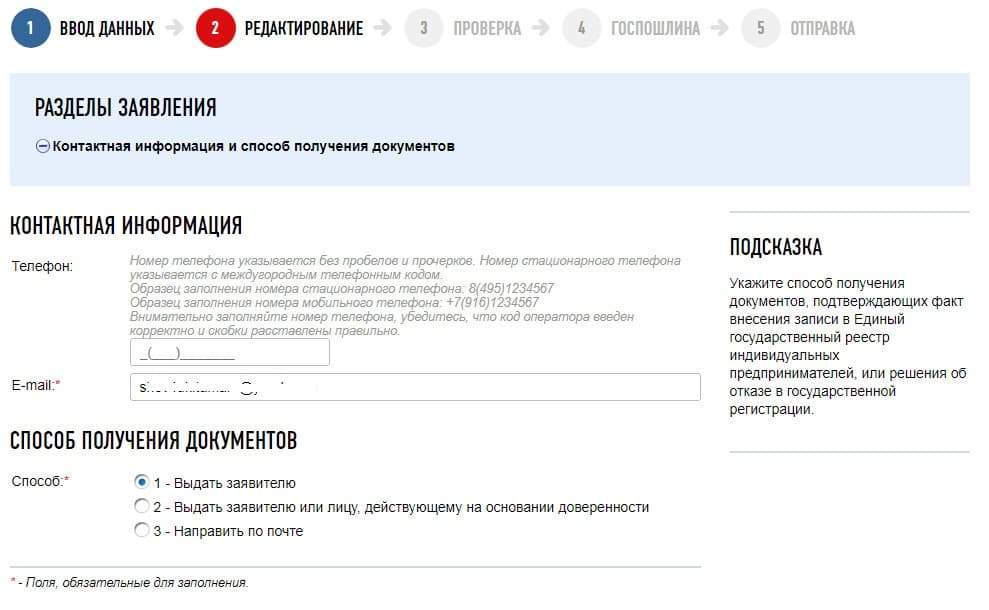

Онлайн

В сервисе «Документовед» можно подготовить документы для электронной подачи.

Для этого нужно заполнить анкету на Ликвидацию ИП.

После отправляем заявку на формирование контейнера. Наши специалисты формируют для вас контейнер для ликвидации ИП.

Скачайте контейнер в личном кабинете и откройте на компьютере, где установлен сертификат квалифицированной электронной подписи. Откройте файл и нажмите две кнопки: «Подписать» и «Отправить».

Заявление отправляется в налоговую и в течение следующего дня должна прийти расписка.

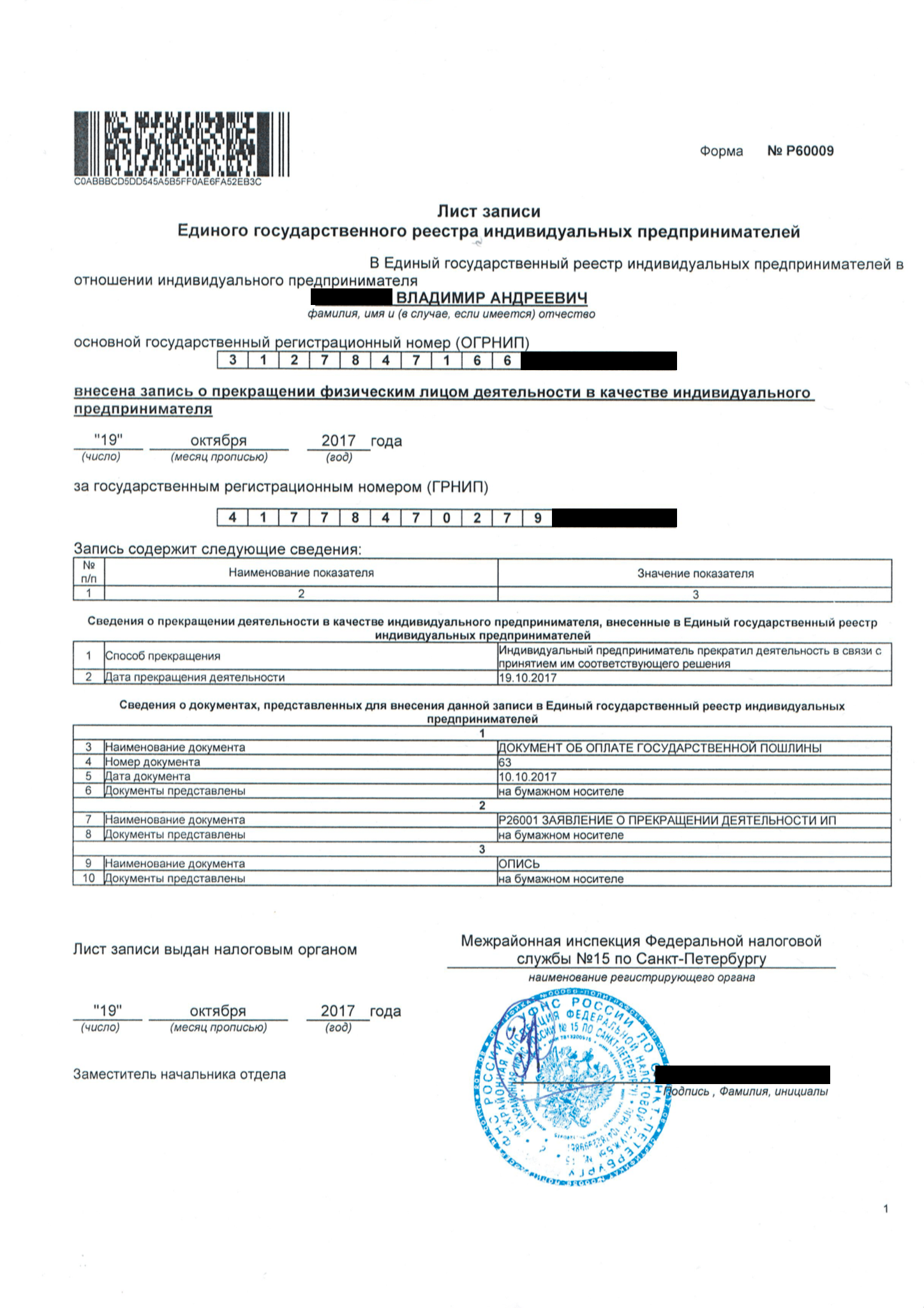

Получение документов

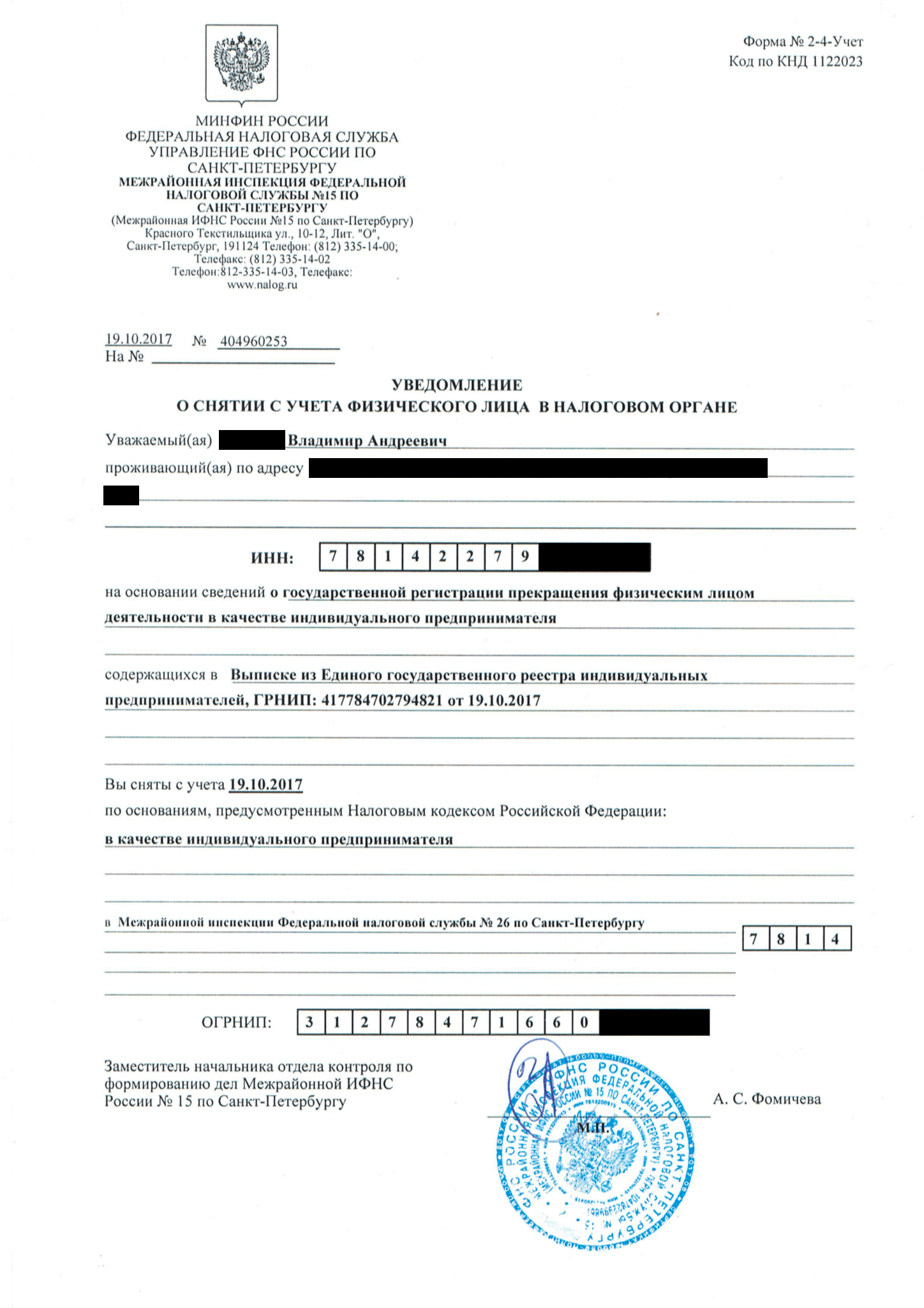

Ликвидацию ИП налоговая зарегистрирует в течение 5 рабочих дней.

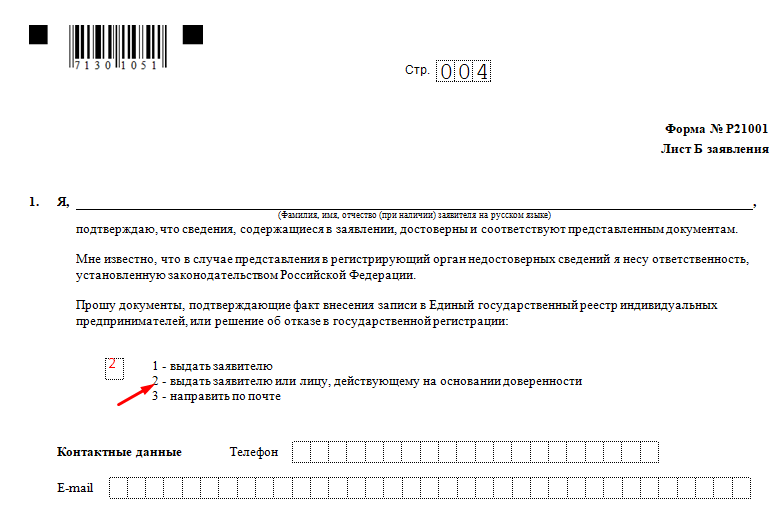

Лист записи о прекращении деятельности индивидуального предпринимателя ФНС отправит на электронную почту, указанную в форме Р26001. Он будет подписан ЭЦП налогового органа и в соответствии с Федеральным законом № 63-ФЗ «Об электронной подписи» равнозначен документу с проставленной синей печатью.

При желании Вы можете получить лист записи в ЕГРИП на бумажном носителе способом доставки, указанном в заявлении (лично либо почтой).

Преимущества и недостатки онлайн подачи

Основные плюсы электронной подачи через сервис «Документовед»:

- Без личного посещения налоговой инспекции.

- Можно подать документы, не выходя из дома.

- Ваше местоположение не важно — заявление поступит в нужную налоговую инспекцию.

- Без оплаты государственной пошлины и услуг нотариуса.

Единственный недостаток данного способа — для онлайн подачи потребуется квалифицированная электронная подпись.

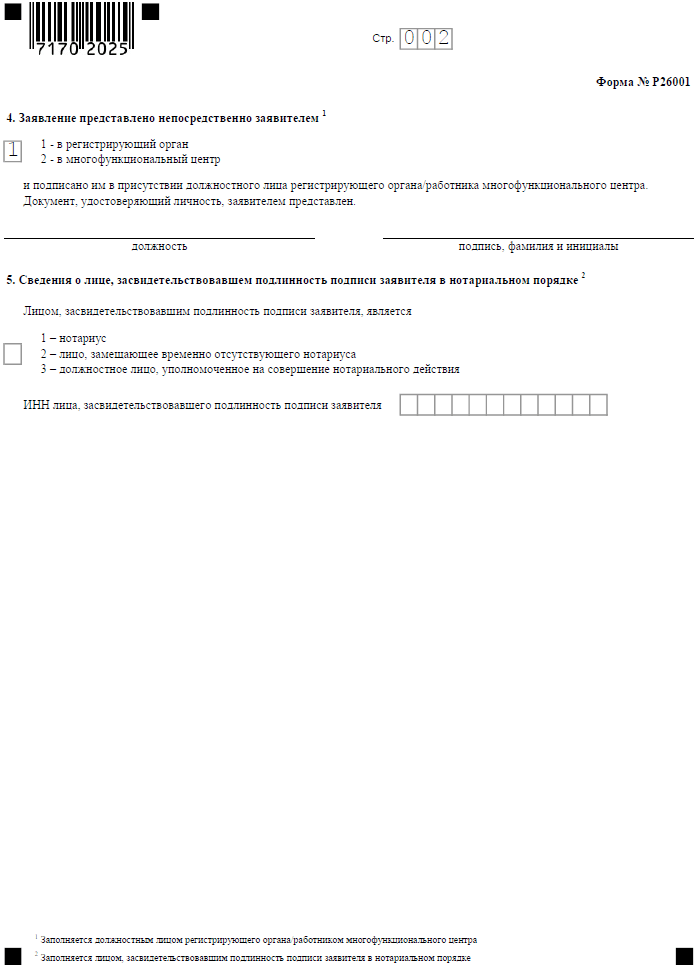

Лично

Уточните режим работы инспекции, а также нужна ли предварительная запись.

Важно! При личной подаче в ФНС не забудьте паспорт.

Если электронной записи нет, то по приходу в налоговую найдите окошко для приема заявления на ликвидацию, и займите очередь.

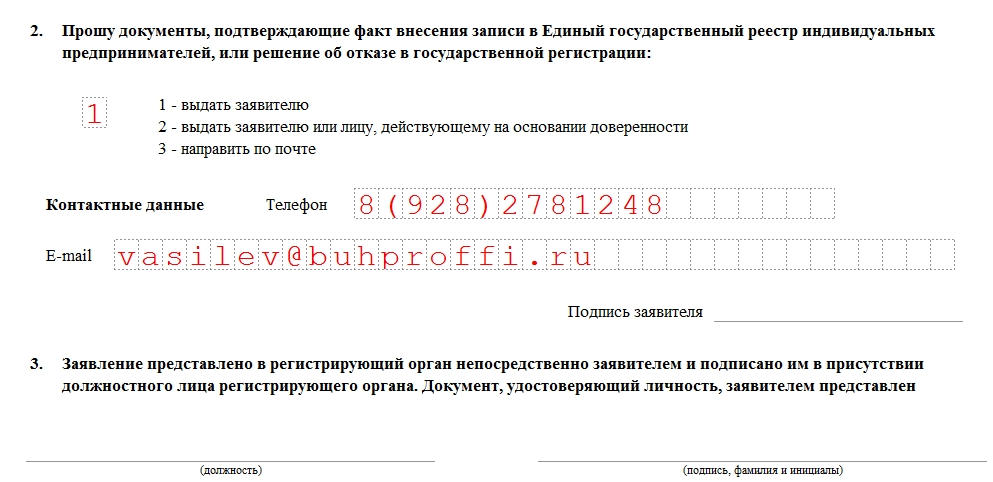

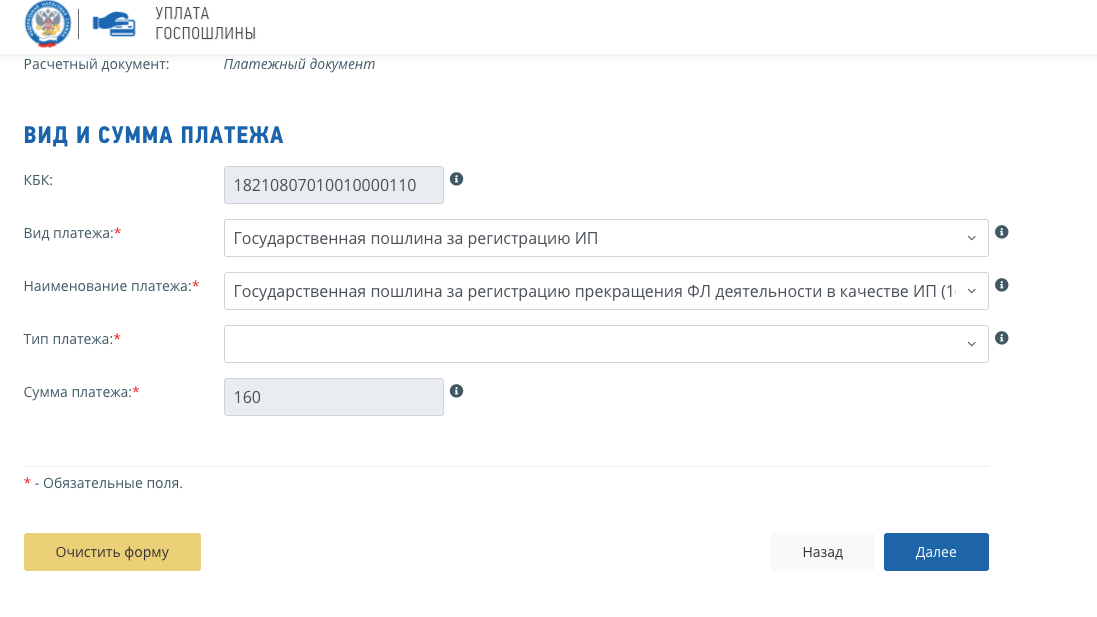

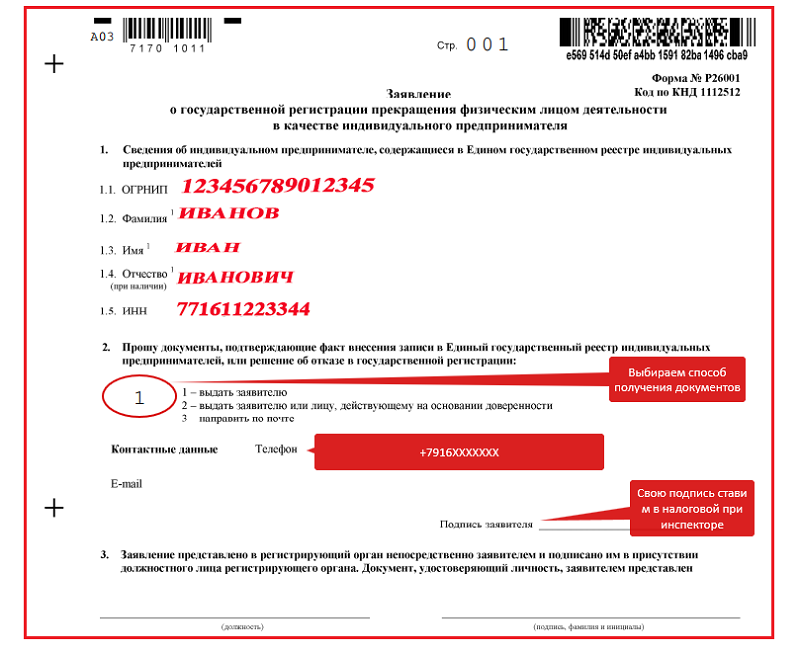

Проверьте пакет документов, необходимый для подачи:

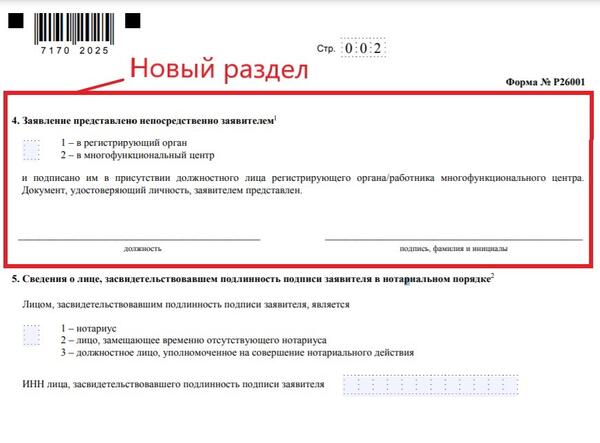

- заполненная форма Р26001;

- квитанция на уплату пошлины;

- справка, подтверждающая представление сведений в ПФР (не обязательно).

Инспектор налоговой обязан принять все документы, попросить поставить в его присутствии подпись на форме Р26001 и выдать расписку.

На расписке будет указана дата готовности — через 5 рабочих дней со дня, следующего за днем подачи.

Если в Р26001 было отмечено личное получение, то с паспортом и распиской вернитесь в налоговую и получите лист записи в ЕГРИП. Если отметили получение по почте — документ, подтверждающий закрытие ИП, будет отправлен на домашний адрес.

Преимущества и недостатки личной подачи в ФНС

Также этот способ надежнее отправки заявления по почте.

Также этот способ надежнее отправки заявления по почте.Но есть ряд существенных недостатков:

- существенная потеря времени на посещение налоговой;

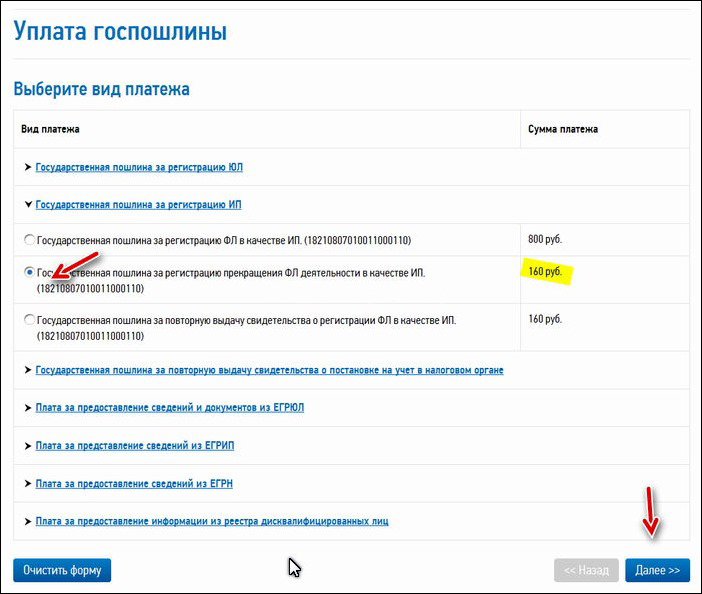

- необходимо будет оплачивать государственную пошлину;

- часто регистрирующая налоговая находится на большом расстоянии от места жительства.

А если гражданин зарегистрирован в одном регионе, а проживает совсем в другом месте, и у него нет возможности доехать до нужной налоговой. Тогда единственным вариантом будут удаленные способы подачи документов.

МФЦ

Прежде чем подавать документы на закрытие ИП в МФЦ, нужно выяснить, в каком из них это можно сделать — такая услуга есть не во всех центрах государственных услуг.

При посещении МФЦ не забудьте взять с собой паспорт!

В присутствии специалиста МФЦ поставьте подпись на заявлении Р26001 и получите расписку.

Срок регистрации ликвидации при таком способе подачи немного увеличивается (7 рабочих дней), так как нужно пару дней для передачи документов из МФЦ в налоговую и обратно.

При получении результата ликвидации сотрудник МФЦ проверит Ваш паспорт и выдаст бумажный документ, подтверждающий содержание электронного листа записи.

Преимущества и недостатки личной подачи в МФЦ

Из преимуществ можно отметить отсутствие необходимости оформления доверенности. Также при подаче в МФЦ не нужно оплачивать государственную пошлину, т.к. документы в ФНС будут передаваться в электронном виде.

Главный из недостатков — далеко не все центры государственных услуг могут предоставить данную услугу. Также предоставить заявление Вы можете не в любой МФЦ, а только по месту своего проживания.

По доверенности

При таком способе подачи нужно будет посетить нотариуса для заверения подписи в форме Р26001 и оформления доверенности.

Порядок подачи через представителя не отличается от личной подачи. Все действия по подаче и получению документов ложатся на плечи представителя.

Преимущества и недостатки подачи через представителя

Из преимуществ можно отметить отсутствие необходимости посещения налоговой лично Вами. В налоговую отправится Ваш представитель.

Основной недостаток — посещение нотариуса:

- Это может отнять много времени, так как чаще всего у нотариусов очередь, даже если Вы предварительно записывались.

- Стоимость нотариальных услуг. Заверение формы —1500 -2000 ₽, оформление доверенности —1500 -2000 ₽.

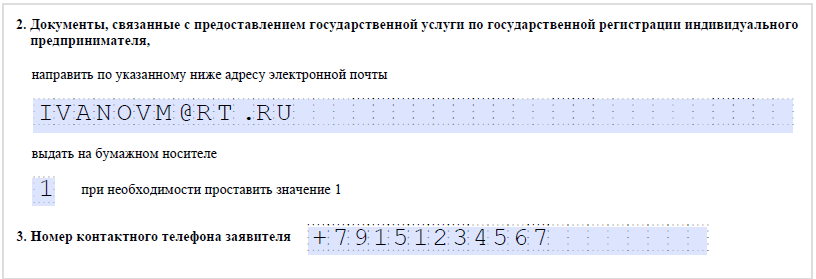

По почте

Для отправки по почте заявление Р26001 предварительно нужно будет заверить у нотариуса.

После отправляемся в любое почтовое отделение.

1. Заполняем конверт. На конверте внимательно вписываем:

- КОМУ: Наименование регистрирующего налогового органа и полный почтовый адрес;

- ОТ КОГО: Вписываем свой адрес, куда налоговый орган отправит расписку, а потом при положительном решении — документы, подтверждающие закрытие ИП.

2. Вкладываем в конверт необходимые бумаги.

3. Оформляем опись вложения в двух экземплярах.

4. Оформляем уведомление о вручении (обязательно регистрируемое).

5. Конверт с вложенными документами, опись вложения в двух экземплярах и заполненный бланк регистрируемого уведомления передаём оператору почтовой связи.

6. Предупреждаем оператора, что необходимо оформить отправление с объявленной ценность, описью вложения и уведомлением.

7. Оператор выдаст один экземпляр описи вложения и чек с трек-номером, для возможности отслеживания прохождения отправления на сайте ФГУП Почта России.

Получение документов

После того, как налоговая получит Ваше отправление, обработает его, отправит на указанный Вами адрес расписку.

Момент поступления заявления на закрытие ИП в налоговую Вы можете отслеживать по трек-номеру в чеке, который выдал оператор на почте.

В случае успешной регистрации, лист записи в ЕГРИП отправляют по почте, если Вы указали именно такой способ получения документов.

Преимущества и недостатки

Из преимуществ можно отметить отсутствие необходимости посещения налоговой. Документы можно отправить в любом почтовом отделении, независимо от места Вашей постоянной регистрации.

Недостатков такого способа значительно больше.

Основной недостаток — расходы на заверение подписи в заявлении Р26001 (1500-2000 ₽).

Также необходимо будет оплатить почтовые услуги.

И самое важное, отправка почтой России — достаточно долгий и ненадежный способ закрытия ИП. Документы могут идти в налоговую около недели, а могут затеряться и до налоговой не дойти.

Закрытие компании | Internal Revenue Service

Закрытие компании может быть трудной и сложной задачей. Налоговое управление США обладает ресурсами, которые могут помочь осуществить этот процесс. На этой странице вы найдете описание действий, которые вам нужно будет предпринять, чтобы закрыть свою компанию с точки зрения федеральных налогов, независимо от типа вашей компании и информацию, которая поможет вам позаботиться о ваших наемных работниках.

Действия, которые следует предпринять, чтобы закрыть компанию

На этой странице:

- Подайте последнюю налоговую декларацию и взаимосвязанные налоговые формы

- Позаботьтесь о ваших наемных работниках

- Уплатите причитающиеся налоги

- Сообщите о платежах подрядчикам

- Отмените ваш идентификационный номер работодателя (EIN) и закройте счет вашей компании в Налоговом управлении США

- Храните вашу документацию

1. Подайте окончательную налоговую декларацию и взаимосвязанные налоговые формы

Вы должны подать последнюю налоговую декларацию за тот год, в котором вы закрыли компанию.

Тип подаваемого налогового возврата и взаимосвязанных налоговых форм будет зависеть от типа вашей компании. Компания с ограниченной ответственностью (LLC) представляет собой компанию, организованную в соответствии с законодательством штата. LLC может быть классифицирована в целях федерального подоходного налога как товарищество, корпорация или юридическое лицо, не считающееся отдельным от своего владельца.

Компания с ограниченной ответственностью (LLC) представляет собой компанию, организованную в соответствии с законодательством штата. LLC может быть классифицирована в целях федерального подоходного налога как товарищество, корпорация или юридическое лицо, не считающееся отдельным от своего владельца.

- Индивидуальный предприниматель является лицом, самостоятельно владеющим компанией, не зарегистрированной в качестве корпорации.

- Товарищество (Английский) представляет собой отношения, существующие между двумя или более партнерами, которые объединяются, чтобы заниматься специальностью или областью коммерческой деятельности.

- Корпорация является отдельным платящим налоги юридическим лицом, имеющим хотя бы одного акционера. Это включает корпорации типа «S».

Подайте Приложение C (Форма 1040 или Форма 1040-SR), «Прибыли и потери от коммерческой деятельности» вместе с вашей индивидуальной налоговой декларацией за тот год, в котором вы закрываете компанию.

Вам также может потребоваться подать указанные ниже налоговые формы. Вы должны подать эти налоговые формы вместе с вашей индивидуальной налоговой декларацией.

- Форма 4797, «Продажа собственности предприятия» (Английский) за каждый год, когда вы продаете или обмениваете собственность, используемую в вашей компании. Вы также должны подать эту налоговую форму, если закрытие вашей компании приводит к уменьшению использования компанией, отвечающей критериям собственности в соответствии с разделом 179 (Английский) до 50% или еще меньше.

- Форма 8594, «Отчет о приобретении актива» (Английский), если вы продали свою компанию.

- Приложение SE (Форма 1040), «Налог, взимаемый с лиц, работающих на себя» (Английский), если чистые поступления от вашей компании были равны 400 долларам или больше.

Вы должны подать Форму 966, «Роспуск или ликвидация корпорации» (Английский), если вы приняли решение или план распустить корпорацию или ликвидировать какие-либо ее акции.

Вы также должны подать последнюю подоходную налоговую декларацию вашей корпорации. Не забудьте отметить поле «последняя налоговая декларация» (находится в верхней части первой страницы налоговой декларации, под именем и адресом).

Для корпорации типа «C» вы должны:

Для корпорации типа «S» вы должны:

Независимо от типа корпорации, вам также может потребоваться подать эти налоговые формы при подаче Форм 1120 или 1120-S:

Вернуться к началу страницы

2. Позаботьтесь о ваших наемных работниках

Налоги, удерживаемые работодателем из заработной платы лиц, работающих по найму

Если у вас есть один или несколько наемных работников, вы должны выплатить им всю полагающуюся последнюю заработную плату и компенсацию. Вы также должны внести последние депозиты федеральных налогов и сообщить о налогах, удерживаемых работодателем из заработной платы лиц, работающих по найму. Если вы не удерживаете или не вносите в качестве депозита налоги на доход наемного работника, налоги на социальное обеспечение и налоги на программу «Медикер» на вас может налагаться Штраф за восстановление трастового фонда (TFRP) (Английский).

Для указания налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму, вам может потребоваться подать следующие налоговые формы:

- Форма 941, «Квартальная федеральная налоговая декларация работодателя» (Английский) или Форма 944, «Годовая федеральная налоговая декларация работодателя» (Английский) для каждого квартала, в котором вы производили последние платежи заработной платы.

- Отметьте эту графу, чтобы сообщить Налоговому управлению США о том, что ваша компания закрыта, и введите дату выплаты последней заработной платы в строку 17 Формы 941 или строку 14 Формы 944.

- Приложите к налоговой декларации заявление с указанием имени лица, ведущего учетную документацию по заработной плате, и адрес, по которому эта учетная документация будет храниться.

- Форма 940, «Ежегодная декларация работодателя об уплате федерального налога в фонд пособий по безработице (FUTA)» (Английский) для календарного года, в котором была выплачена последняя заработная плата.

- Отметьте графу «d» в разделе «Тип налоговой декларации» (Type of Return), чтобы показать, что эта форма является последней.

Вы также должны предоставить Форму W-2, «Сообщение о заработной плате и налогах» (Английский) каждому из ваших наемных работников для календарного года, в котором вы выплатили им последнюю заработную плату. Вы должны предоставить Формы W-2 вашим наемным работникам к сроку подачи вашей последней Формы 941 или Формы 944. Как правило, вы предоставляете копии B, C и 2 наемным работникам. Вы подаете Форму W-3 (Английский), «Передача отчетов о доходе и налогах для передачи копии «A» Администрации социального обеспечения».

Если ваши наемные работники получают чаевые, вы должны подать Форму 8027, «Ежегодная информационная декларация работодателя о доходе в виде чаевых и распределенных чаевых» (Английский) для сообщения о последнем доходе в виде чаевых и распределенных чаевых.

Пенсионные и льготные планы

Если вы предоставляете пенсионный или льготный план своим наемным работникам, смотрите раздел Прекращение пенсионного плана. Если вы предоставляете своим наемным работникам сберегательные счета для здравоохранения или аналогичные программы, смотрите Публикацию 969, «Сберегательные счета для здравоохранения и другие планы здравоохранения с налоговыми льготами» (Английский).

Если вы предоставляете своим наемным работникам сберегательные счета для здравоохранения или аналогичные программы, смотрите Публикацию 969, «Сберегательные счета для здравоохранения и другие планы здравоохранения с налоговыми льготами» (Английский).

Вернуться к началу страницы

3. Уплатите причитающиеся налоги

Смотрите раздел Уплата налогов с описанием способов уплаты причитающихся налогов.

Вернуться к началу страницы

4. Сообщите о платежах подрядчикам

Если вы заплатили каким-либо подрядчикам не менее 600 долларов за услуги (включая части и материалы) в течение календарного года, в котором вы закрываете свою компанию, вы должны сообщить об этих платежах. Используйте Форму 1099-NEC, «Заработная плата работника, работающего не по найму» (Английский).

Используйте Форму 1096, «Ежегодная сводка и отправление информационных деклараций США» (Английский) для отправления нам бумажных копий всех Форм 1099. Некоторые подающие налоговую декларацию лица должны подавать Форму 1099 в электронном виде (Английский).

Вернуться к началу страницы

5. Отмените ваш идентификационный номер работодателя (EIN) и закройте счет вашей компании в Налоговом управлении США

Идентификационный номер работодателя (EIN), назначенный вашей компании является постоянным федеральным идентификационным номером налогоплательщика для этой компании. Для отмены вашего идентификационного номера работодателя (EIN) и закрытия счета вашей компании в Налоговом управлении США вы должны отправить нам письмо со следующей информацией:

- Полное юридическое название компании

- Идентификационный номер работодателя (EIN) компании

- Адрес компании

- Причина закрытия счета

Если вы сохранили уведомление, которое мы отправили вам при назначении идентификационного номера работодателя (EIN), вы должны приложить его копию к письму об отмене EIN. Отправьте оба документа нам на адрес:

Internal Revenue Service

Cincinnati, OH 45999

Мы не можем закрыть счет вашей компании, пока вы не подадите все необходимые налоговые декларации и не уплатите все причитающиеся налоги.

Вернуться к началу страницы

6. Храните вашу документацию

Срок хранения учетной документации вашей компании зависит от информации, содержащейся в каждом документе.

- Учетная документация о собственности: как правило, храните относящуюся к собственности учетную документацию до истечения срока давности для года, в котором вы распорядились собственностью. Срок давности является периодом времени, в течение которого вы можете внести изменения в свою налоговую декларацию, чтобы заявить налоговый зачет или возврат налогов, или Налоговое управление США может наложить дополнительный налог.

- Учетная документация о налогах, удерживаемых работодателем из заработной платы лиц, работающих по найму: храните всю учетную документацию о налогах, удерживаемых работодателем из заработной платы лиц, работающих по найму не менее четырех лет.

Для получения более подробной информации смотрите раздел Как долго я должен хранить учетную документацию?

Вернуться к началу страницы

Взаимосвязанные ресурсы

Электронные плакаты

Про лицензию при реорганизации и закрытие ИП по селфи

youtube.com/embed/a0Emi48-_zw?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Добрый день, уважаемые коллеги.

Сегодня на повестке дня обзор новостей и новинок законодательства:

- Из ООО в ПК: сохраняется ли лицензия;

- Можно ли закрыть ИП с помощью селфи с паспортом;

- Предпроверочный анализ и комиссии хотят закрепить в НК РФ.

Рассмотрим довольно важный вопрос. Допустим, на семинаре я рассказываю, как обеспечить безопасность своих активов путем их внесения в неделимый фонд производственного кооператива. Я также говорю, что один из способов. Также вы можете взять вашу ООО и реорганизовать ее в производственный кооператив.

Но тут возникает вопрос: а если эта ООО владела лицензиями, они сохранятся или нет? Ведь не хочется же тратить еще кучу денег на новые лицензии. Или у вас компания «А», которая владела лицензией. Происходит реорганизация, и она вливается в компанию «Б». Сохраняются лицензии или нет? Я никак не мог найти ответ на этот вопрос.

Или у вас компания «А», которая владела лицензией. Происходит реорганизация, и она вливается в компанию «Б». Сохраняются лицензии или нет? Я никак не мог найти ответ на этот вопрос.

И теперь, думаю, что этот вопрос разрешен в пользу налогоплательщиков, благодаря вот этому письму Минфина.

Письмо Минфина России от 29.10.2021 №27-05-11/87884Да, это письмо относится к реорганизации компаний, торгующих алкоголем. Но если уж лицензия после реорганизации сохраняется даже у таких компаний, то по идее, все лицензии должны сохраняться.

Но давайте разберемся на примере алкогольных лицензий.

«…в случае реорганизации в форме слияния переоформление лицензии осуществляется в порядке, установленном для ее получения, по заявлению организации или ее правопреемника».

То есть просто провели реорганизацию, написали заявление, и лицензия автоматом переоформляется. Никаких проблем нет. Также разъясняется уже конкретно по учету, по порядку учета передаваемой алкогольной продукции.

При этом срок не должен превышать максимальный срок окончания действия одной из переоформляемых лицензий, это естественно. А по вопросу учета, фиксация в ЕГАИС информации об обороте алкогольной продукции осуществляется на основании сопроводительных документов, удостоверяющих легальность. С этим тоже все в порядке.

«Для отражения в ЕГАИС информации о перемещении алкогольной продукции, находящейся на остатках реорганизуемой организации, в адрес организации-правопреемника необходимо до момента внесения изменений в реестр лицензий в отношении реорганизуемой организации сформировать и зафиксировать в ЕГАИС документы (товарно-транспортную накладную) на перемещение остатков продукции в адрес организации-правопреемника.

Передача алкогольной продукции от реорганизуемого юридического лица в адрес правопреемника осуществляется посредством фиксации данных товарно-транспортной накладной, дата которой должна соответствовать дате передаточного акта.

По завершении реорганизации организации-правопреемнику необходимо подтвердить в ЕГАИС получение продукции от реорганизуемой организации, после чего станет возможным осуществлять ее дальнейший оборот».

Советую самостоятельно изучить это письмо. Но я все-таки хочу трактовать это письмо несколько шире. По идее, подобный порядок должен распространяться на любые другие лицензии, любую другую реорганизацию. Это было бы разумно. Подчеркиваю, это позиция Минфина. Поэтому я думаю, что лицензии вы не потеряете. И дополнительных денег вам тратить не придется.

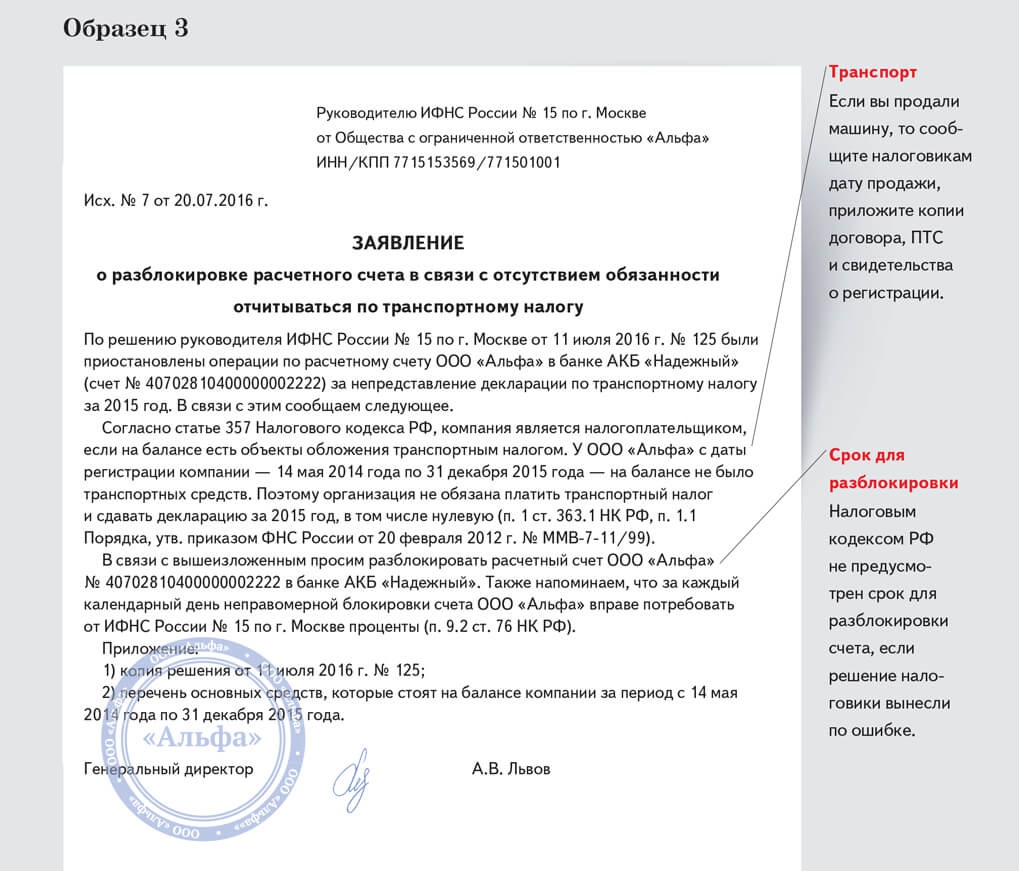

Можно ли закрыть ИП с помощью селфи с паспортомНаверное, кто-то из предпринимателей решил приколоться и написал письмо в Министерство финансов с вопросом: можно ли закрыть ИП, отправив селфи с паспортом через сервис ФНС. А там даже письмо выпустили по этому поводу. Спойлер: так закрыть ИП не получиться.

Письмо Минфина России от 22.09.2021 № 03-12-13/76850Ведомство разъясняет, что госрегистрация закрытия ИП производится на основании представленных заявителем в налоговую документов, указанных в п. 1 ст. 22.3 №129-ФЗ о госрегистрации. И одним селфи вы не обойдетесь. Нужно заполнить заявление, оплатить госпошлину и предоставить платежку.

1 ст. 22.3 №129-ФЗ о госрегистрации. И одним селфи вы не обойдетесь. Нужно заполнить заявление, оплатить госпошлину и предоставить платежку.

И эти документы можно подать несколькими способами:

- принести лично в налоговую;

- подать через МФЦ;

- отправить по почте с объявленной ценностью, описью;

- отправить электронно через личный кабинет с заверенной электронной цифровой подписью, или через спецсервис ФНС или через портал «Госуслуг».

То есть вариантов закрытия ИП много. Но просто сделать селфи, отправить налоговикам и попросить закрыть ИП – этот номер не прокатит. Но с точки зрения открытия или закрытия ИП, все стало в разы удобнее, чем это было 5-10 лет назад.

Предпроверочный анализ и комиссии хотят закрепить в НК РФДавайте вспомним, что такое проверочный анализ – это, когда налоговики, используя собранное заранее досье, принимают решение идти к вам с проверкой или нет. Напомню, что досье на каждого из нас собирается серьезно уже с 2016 года, когда заработала платформа АИС Налог-3. Там впервые было написано про досье.

Напомню, что досье на каждого из нас собирается серьезно уже с 2016 года, когда заработала платформа АИС Налог-3. Там впервые было написано про досье.

Ну и про комиссию, на которую приглашают налоговики, тоже все знают. Там перед вами трясут папочкой и просят добровольно заплатить много миллионов.

Но есть одна интересная деталь: в НК РФ об этом нет ни слова. Все эти комиссии и предпроверочный анализ есть только во внутренних документах налоговиков. А некоторые документы вообще для служебного пользования. Скажем так, они вообще к налогоплательщикам не имеют никакого отношения. Тем не менее, вас по этим внутренним документам имеют изо дня в день.

Глава Торгово-промышленной палаты предлагает легализовать предпроверочный анализ и эти комиссии, внеся изменения в НК РФ. Чтобы там был зафиксирован регламент проведения предпроверочного анализа и регламент работы этой комиссии. И тогда типа все будет хорошо, все это полностью станет законным. А по мне нет, это не очень хорошо.

Если сейчас все действия подобные налоговиков мы сможем с вами опротестовать, потому что их нет в НК РФ, то потом с этим уже ничего нельзя будет сделать. А шантажировать вас будут точно так же. Поэтому уж лучше эти изменения в НК РФ не вносить. Но это я так думаю. А вы, пожалуйста, выскажитесь, что вы по этому поводу думаете. Стоит ли описать в НК РФ порядок проведения этого проверочного анализа, порядок вызова на комиссию или нет? Может быть, стоит. И тогда мы будем понимать, что они имеют право делать, а чего нет, и сможем тоже как-то себя защищать. В общем, пока нет проекта этого закона, и пока непонятно, что там будет написано.

Жду ваших комментариев. Может быть, у вас есть личный опыт вызова на комиссию. У меня его полно, этого опыта. Я же с вами работаю. Я знаю, чем это кончается. Налогоплательщики пужаются и платят, хотя они не должны ничего платить. А лучше позвоните в мою компанию, может быть, мы сэкономим вам в разы больше, чем у вас тянут налоговики.

Спасибо и удачи в делах.

Ссылка на документы:

Письмо Минфина России от 29.10.2021 №27-05-11/87884

Письмо Минфина России от 22.09.2021 № 03-12-13/76850

ЗАПИСАТЬСЯ НА СЕМИНАР ПО НАЛОГАМ

Мы против обналички и незаконных схем снижения налогов.

Мы за легальное ведение бизнеса и призываем всех бизнесменов работать в соответствии с законами Российской Федерации.

(Visited 171 times, 1 visits today)

Владимир Туров

Руководитель юридической компании «Туров и партнеры», практикующий и ведущий специалист по налоговому планированию, построению индивидуальных налоговых схем и холдингов, оптимизации финансовых потоков.

Отмена EIN — закрытие вашей учетной записи

IRS не может отменить ваш EIN. После присвоения EIN коммерческому предприятию он становится постоянным федеральным идентификационным номером налогоплательщика для этого предприятия. Независимо от того, используется ли когда-либо EIN для подачи федеральных налоговых деклараций, EIN никогда не используется повторно и не переназначается другому бизнес-субъекту. EIN по-прежнему будет принадлежать бизнес-субъекту и может быть использован позднее, если возникнет такая необходимость.

Независимо от того, используется ли когда-либо EIN для подачи федеральных налоговых деклараций, EIN никогда не используется повторно и не переназначается другому бизнес-субъекту. EIN по-прежнему будет принадлежать бизнес-субъекту и может быть использован позднее, если возникнет такая необходимость.

Если вы получили EIN, но позже определили, что номер вам не нужен (например, новый бизнес так и не был запущен), IRS может закрыть ваш бизнес-счет.

Чтобы закрыть свой бизнес-счет, отправьте нам письмо с полным юридическим названием организации, EIN, служебным адресом и причиной, по которой вы хотите закрыть свой аккаунт. Если у вас есть копия Уведомления о присвоении EIN, которое было выпущено при присвоении вам EIN, укажите это, когда вы пишете нам по адресу:

Служба внутренних доходов

Cincinnati, Ohio 45999

Примечание. Если (1) вы сделали федеральный Налоговый депозит или другой федеральный налоговый платеж, (2) несут ответственность за любые налоги на бизнес, или (3) IRS уведомил вас о том, что налоговая декларация должна быть подана, вы должны подать соответствующую налоговую декларацию (и), прежде чем мы сможем закрыть ваш Счет. Прочие действия, которые вам, возможно, придется предпринять, см. в разделе «Закрытие бизнеса».

Прочие действия, которые вам, возможно, придется предпринять, см. в разделе «Закрытие бизнеса».

Информация для освобожденных организаций

Если вы подали заявку на EIN для освобожденной организации, которая (1) никогда не обращалась за формальным освобождением, (2) не подпадала под действие группового решения или (3) никогда не подавала информационную декларацию, отправьте письмо с просьбой закрыть вашу счет на

Служба внутренних доходов

Кому: EO Entity

Mail Stop 6273

Ogden, UT 84201

(или вы можете отправить по факсу (855) 214-7520).

Укажите причину, по которой вы хотите закрыть свою учетную запись. Если у вас есть копия Уведомления о присвоении EIN, которое было выдано при присвоении вам EIN, вы должны приложить его при написании. В противном случае обязательно укажите полное юридическое название организации, EIN и почтовый адрес.

Если вы являетесь освобожденной организацией, которая не соответствует вышеуказанным критериям, см. Прекращение деятельности освобожденной организации.

Прекращение деятельности освобожденной организации.

Для получения дополнительной информации о роспуске освобожденной организации звоните по телефону (877) 829-5500.

Определение закрытого IP | Law Insider

Связанный с

Closed IPЗакрытый фонд означает зарегистрированную инвестиционную компанию, которая привлекает капитал только один раз путем выпуска фиксированного количества акций. Акции закрытого фонда обычно торгуются на бирже, и их цены колеблются в течение торгового дня в зависимости от спроса, предложения и изменения стоимости их базовых активов. Закрытые фонды также известны как зарегистрированные на бирже инвестиционные компании в Австралии и инвестиционные фонды в США.K. Закрытые фонды не включают фонды, обычно известные как «биржевые фонды» («ETF»), организованные как открытые инвестиционные компании или паевые инвестиционные фонды.

Раскрытое судебное разбирательство имеет значение, указанное в Разделе 3. 01(b).

01(b).

Закрытая система означает операцию с использованием 2-ацетиламинофлуорена, при которой локализация предотвращает выброс 2-ацетиламинофлуорена в регулируемые зоны, нерегулируемые зоны или во внешнюю среду.

Раскрытые вопросы означает действия, иски и разбирательства, а также экологические вопросы, раскрытые в Приложении 3.06.

Переданный IP означает Переданный зарегистрированный IP, Переданные доменные имена, Переданную технологию и Переданный незарегистрированный IP.

Закрытые фонды имеет значение, указанное в Разделе 2.1(b) настоящего Соглашения.

Закрытое заседание означает собрание или часть собрания государственного органа, закрытое для публики.

Закрытый кредит означает кредитную операцию, которая не соответствует определению открытого кредита.

Закрытый сезон означает все время, способы добычи и места или воды, кроме тех, которые установлены правилом комиссии в качестве открытого сезона. «Закрытый сезон» также означает любую охоту, рыбную ловлю, добычу или владение промысловыми животными, промысловыми птицами, промысловой рыбой, пищевой рыбой или моллюсками, которые не соответствуют специальным ограничениям или физическим характеристикам, установленным правилом комиссии как открытый сезон. сезона или которые иным образом не считаются законными для охоты, рыбной ловли, добычи, сбора урожая или владения по правилу комиссии в качестве открытого сезона.

«Закрытый сезон» также означает любую охоту, рыбную ловлю, добычу или владение промысловыми животными, промысловыми птицами, промысловой рыбой, пищевой рыбой или моллюсками, которые не соответствуют специальным ограничениям или физическим характеристикам, установленным правилом комиссии как открытый сезон. сезона или которые иным образом не считаются законными для охоты, рыбной ловли, добычи, сбора урожая или владения по правилу комиссии в качестве открытого сезона.

Закрытая позиция означает противоположность Открытой позиции.

Письмо с раскрытием информации письмо с раскрытием информации, направленное Продавцом Покупателю одновременно с заключением и доставкой настоящего Соглашения.

Компания, находящаяся в собственности IP означает Интеллектуальную собственность, которая принадлежит Компании или любой из ее Дочерних компаний.

Соглашения об интеллектуальной собственности компании означает все лицензии, сублицензии, соглашения о согласии на использование, расчеты, соглашения о сосуществовании, обязательства не предъявлять исков, разрешения и другие контракты (включая любое право на получение или обязательство по выплате роялти или любого другого вознаграждения), будь то письменные или устные, относящиеся к интеллектуальной собственности, в которой Компания является стороной, бенефициаром или иным образом связана.

Контракт Компании на интеллектуальную собственность означает любой Контракт, стороной которого является Компания или которым Компания связана, который содержит какие-либо уступки или лицензии, или обязательство не отстаивать или обеспечивать соблюдение каких-либо Прав интеллектуальной собственности или который иным образом относится к любая интеллектуальная собственность Компании или любая интеллектуальная собственность, разработанная Компанией, совместно с ней или для нее.

Права ИС Компании имеет значение, указанное в Разделе 3.12(a).

График раскрытия информации означает График раскрытия информации, прилагаемый к настоящему документу в качестве Приложения I, который может время от времени изменяться, дополняться, исправляться и переформулироваться или иным образом изменяться Заемщиком с письменного согласия Требуемых кредиторов.

Неблагоприятный эффект означает, что в отношении любого действия такое действие (a) приведет к возникновению События выплаты или события реинвестирования или (b) существенно неблагоприятно повлияет на сумму или сроки выплат, подлежащих выплате. сделанные держателям Сертификатов Инвестора любой Серии или Класса в соответствии с настоящим Соглашением и соответствующим Дополнением.

сделанные держателям Сертификатов Инвестора любой Серии или Класса в соответствии с настоящим Соглашением и соответствующим Дополнением.

Документы SEC компании имеют значение, указанное в Разделе 4.7(a).

Исключенный IP имеет значение, присвоенное этому термину в США.S. Соглашение об обеспечении.

Письма с раскрытием информации означает вместе Письмо с раскрытием информации Компании и Письмо с раскрытием информации материнской компании.

Компания IP имеет значение, указанное в Разделе 3.17(a).

Знания Продавца или слова аналогичного значения должны относиться только к фактическим знаниям Назначенных представителей и не должны толковаться как относящиеся к знанию какой-либо другой Стороны Продавца или налагать или возложили на Назначенных представителей какую-либо обязанность. для расследования вопросов, к которым относится такое знание или его отсутствие, включая, помимо прочего, содержимое файлов, документов и материалов, предоставленных или раскрытых Покупателю, или содержимое файлов, хранящихся у Назначенных представителей. Назначенные представители не несут личной ответственности в связи с какими-либо Гарантиями Продавца.

Назначенные представители не несут личной ответственности в связи с какими-либо Гарантиями Продавца.

Разрешения на материалы имеет значение, определенное для этого термина в Разделе 3.1(m).

Закрытый период означает (i) десять котировочных дней, предшествующих и три котировочных дня, следующих за обнародованием консолидированной финансовой отчетности или годового отчета Компании; или (ii) период с даты, когда корпоративное руководство стало обладателем существенной информации, которая в случае раскрытия ее общественности может существенно повлиять на котировку Акций Компании, до десяти котировочных дней после дня раскрытия такой информации общественности. .

Документы SEC означают годовые отчеты по форме 10-KSB, квартальные отчеты по форме 10-QSB, текущие отчеты по форме 8-K и заявления доверенных лиц Компании с дополнениями на дату настоящего документа, поданные Компанией за период не менее чем за двенадцать (12) месяцев, непосредственно предшествующих дате настоящего Соглашения или Дате предварительного уведомления, в зависимости от обстоятельств, до тех пор, пока у Компании больше не будет обязательств по поддержанию в силе Заявления о регистрации, как указано в Правах на регистрацию. Соглашение.

Соглашение.

Компания SEC Reports имеет значение, указанное в Разделе 4.5(a).

Что они могут рассказать о вас

Гэри Николс через вооруженные силы США Номенклатура сети обширна.Но даже несмотря на то, что слова стали обычным явлением, люди часто не знают, что они на самом деле означают.

Но должны.

IP-адрес, например, является повсеместной частью онлайн-опыта, но немногие знают, что это такое. И, что еще страшнее, многие не знают, какую информацию могут раскрывать IP-адреса.

Что такое IP-адрес?

По своей сути IP-адрес является уникальным онлайн-идентификатором.Каждый компьютер имеет свой собственный IP-адрес, и именно через эту систему именования компьютеры могут соединяться друг с другом и обмениваться данными.

Стандартный IP-адрес (использующий так называемый протокол IPv4) содержит четыре отдельных числа, разделенных десятичным знаком.

Хотя каждому компьютеру присваивается собственный IP-адрес, внешний мир редко имеет к нему доступ. Вместо этого маршрутизаторы подключаются к отдельным компьютерам, а затем маршрутизаторы подключаются к остальной части Интернета, используя свой индивидуальный IP-адрес.Думайте о маршрутизаторах как о мосте между сетью внутри вашего дома (или бизнеса, библиотеки, кафе и т. д.) и сетью внешнего мира (то есть Интернетом).

Когда вы отправляете электронное письмо или посещаете веб-сайт, общий IP-адрес — это адрес вашего локального маршрутизатора, предоставленный вашим интернет-провайдером (ISP), а не индивидуальный адрес, назначенный вашему компьютеру. Тем не менее, знает ли кто-нибудь адрес вашего компьютера или вашей сети, эти цифры могут немного рассказать о том, кто вы и какие сайты посещаете.

Тем не менее, знает ли кто-нибудь адрес вашего компьютера или вашей сети, эти цифры могут немного рассказать о том, кто вы и какие сайты посещаете.

Какая личная информация передается с IP-адреса?

Наиболее личным видом информации, которая может быть передана в самом IP-адресе, является геолокация. Но хорошая новость заключается в том, что, поскольку вы подключены к сети, и IP-адрес этой сети используется совместно, ваше точное местоположение не передается.

Например, вы можете отправить электронное письмо из своего дома, и кто-то может узнать город, из которого оно было отправлено, но маловероятно, что он сможет получить доступ к какой-либо другой детализированной информации о вас.

Вместо этого они, вероятно, увидят информацию о вашем интернет-провайдере. Хотя это может предоставить данные геолокации об общей области вашего маршрутизатора, оно не даст адрес улицы.

Но есть одна загвоздка…

Сам по себе IP-адрес не может рассказать о вас больше, чем общее местоположение, где вы можете находиться в определенное время.

Проблема в том, что в некоторых случаях наблюдатели могут наблюдать за онлайн-активностью, связанной с определенным IP-адресом. Затем они могут собрать воедино много информации о людях или даже об одном человеке, который выходит в Интернет с этого адреса.

Управление комиссара по вопросам конфиденциальности Канады (OPC) решило выяснить, какую информацию оно может получить, используя IP-адрес своей собственной сети.Оттуда исследователи использовали поисковую систему, чтобы найти информацию о людях, которые использовали Интернет через эту сеть.

Вот некоторые из сайтов и служб, которые посещали люди, использующие IP-адрес OPC:

- Юридические консультации по страховому праву и судебным разбирательствам по вопросам телесных повреждений

- Определенная религиозная группа

- Фитнес

- Онлайн-обмен фотографиями

- История изменений статьи в Википедии

OPC также провел второй эксперимент, в ходе которого искал IP-адрес человека, редактировавшего запись в Википедии (эти IP-адреса общедоступны), а затем вводил этот IP-адрес в поисковую систему. Он получил обратно все виды информации, такие как все другие записи, которые человек редактировал, и тот факт, что человек посетил онлайн-доску объявлений, связанную с сексуальными предпочтениями.

Он получил обратно все виды информации, такие как все другие записи, которые человек редактировал, и тот факт, что человек посетил онлайн-доску объявлений, связанную с сексуальными предпочтениями.

В отчете поясняется, что, используя эту тактику, было нетрудно «взглянуть на тот портрет, который власти могли бы нарисовать без предварительного разрешения суда».

Другими словами, работодатель может многое узнать о людях, которые пользуются Интернетом на работе.Или, теоретически, ваш интернет-провайдер может многое выяснить о действиях своих абонентов. Или сеть онлайн-рекламы может со временем связать определенный IP-адрес с большой активностью в Интернете и использовать это для таргетированной рекламы.

Каков наихудший сценарий?

С помощью властей можно узнать больше, чем просто слухи. Например, OPC приводит случай в США, когда власти, зная только IP-адрес, связались с интернет-провайдером и смогли установить личность человека, рассылающего беспокоящие электронные письма.

Например, OPC приводит случай в США, когда власти, зная только IP-адрес, связались с интернет-провайдером и смогли установить личность человека, рассылающего беспокоящие электронные письма.

Они сделали это, получив точные места, куда электронные письма были отправлены от интернет-провайдера. Многие из этих мест были отелями, и ФБР удалось найти одно общее название во всех списках постояльцев отелей. Затем ФБР получило ордер на расследование электронной почты этого человека.

Это требует определенного набора ноу-хау.Хотя относительно легко узнать айпи адрес (вы можете найти свой собственный, зайдя на такие веб-сайты, как IP Chicken), чтобы найти на нем реальную полезную информацию, требуется некоторая ловкость.

Но если у вас есть такая ловкость и немного воображения, вы можете обнаружить некоторые жуткие детали.

Как изменить свой IP-адрес на компьютере или телефоне

- Вы можете изменить свой локальный IP-адрес в меню управления настройками сети на ПК, Mac или телефоне.

- Ваш общедоступный IP-адрес можно изменить, перезагрузив маршрутизатор или подключившись к VPN.

- Возможно, вам потребуется изменить свой IP-адрес по техническим причинам или по соображениям безопасности.

- Посетите библиотеку технических справочников Insider, чтобы узнать больше.

Ваш компьютер, как и любое устройство, подключенное к Интернету, имеет IP-адрес (протокол Интернета).Это ряд чисел, перемежающихся десятичными точками (например, «198.169.0.101»), который действует как домашний адрес и указывает, где другие устройства могут найти ваш компьютер.

Редко когда вам нужно знать

айпи адрес

, но если он вам понадобится, его легко найти (подробнее см. в наших статьях о том, как найти IP-адрес для Windows или IP-адрес для Mac).

в наших статьях о том, как найти IP-адрес для Windows или IP-адрес для Mac).

Вот все, что нужно знать об изменении локальных и общедоступных IP-адресов.

Зачем менять свой IP-адрес?Большинству людей редко требуется менять свой IP-адрес. Это обыденная часть настройки вашего компьютера, и веб-сайты запрашивают и видят его десятки (если не сотни) раз каждый день.

Тем не менее, могут быть причины время от времени менять общедоступный или локальный IP-адрес. К наиболее распространенным относятся:

- Защита вашей безопасности и конфиденциальности : хотя кто-то редко злоупотребляет этим, ваш общедоступный IP-адрес позволяет другим узнать ваше общее местоположение.Поэтому, если у вас есть причина быть анонимным, изменение вашего IP-адреса может привести к тому, что ваш компьютер будет выглядеть как другая машина.

- Изменение вашего местоположения : ваш общедоступный IP-адрес показывает ваше общее географическое местоположение, и изменение вашего IP-адреса может позволить вам получить доступ к географически заблокированному контенту, например контенту из международных потоковых сервисов.

- Как избежать запретов и блокировок : Вооружившись вашим IP-адресом, организация может заблокировать вам доступ к определенному веб-сайту (иногда это называется «запрет IP») или отключить ваш доступ в Интернет с помощью отказа в обслуживании ( DOS атаки.Смена IP — хороший способ избежать этого.

- Устранение неполадок : Вы можете изменить свой локальный IP-адрес в целях устранения технических неполадок. Например, в редких случаях вам может потребоваться изменить локальный IP-адрес, чтобы предотвратить конфликт с другим устройством в вашей сети.

Ваш IP-адрес определяется вашим местоположением и интернет-провайдером.

КЕЙЗИ / Getty Images

КЕЙЗИ / Getty Images Должен ли я изменить свой общедоступный или локальный IP-адрес?

Это, пожалуй, самый важный вопрос, на который вы захотите ответить, прежде чем менять свой IP. К счастью, на него довольно легко ответить.

- Если вы заботитесь о защите своей конфиденциальности в Интернете или избегаете блокировки веб-сайтов, вам следует изменить свой общедоступный IP-адрес.

- Если вы пытаетесь устранить проблемы с Интернетом или скрыть себя от других устройств, которые подключены к тому же интернет-соединению, что и вы, измените свой локальный IP-адрес.

Независимо от того, какой у вас компьютер — Windows или Mac — изменить общедоступный IP-адрес довольно просто.

Ваш общедоступный IP-адрес обычно устанавливается вашим интернет-провайдером (ISP), и вы не можете выбрать его самостоятельно. Однако вы можете «уговорить» его измениться любым из нескольких способов:

Однако вы можете «уговорить» его измениться любым из нескольких способов:

- Изменить сеть или местоположение : ваш общедоступный IP-адрес изменится в зависимости от того, где и как вы подключаетесь к Интернету. Например, если у вас есть телефон с LTE, отключение Wi-Fi, чтобы он использовал этот сигнал LTE, заставит его использовать другой IP-адрес. Вы также можете подключиться к другой сети Wi-Fi.

- Перезагрузите интернет-модем : Когда вы перезагрузите модем (выключите его, подождите две-три минуты, затем снова включите), он обновит все IP-адреса в сети.

- Подключение через VPN : VPN (виртуальная частная сеть) скрывает ваш общедоступный IP-адрес и соединяет вас с сервером в другом месте с другим IP-адресом. Когда вы используете VPN, вы не можете напрямую выбирать IP-адрес, но обычно вы можете выбрать, из какого географического региона вы хотите появиться, что будет определять, какие IP-адреса программное обеспечение VPN будет использовать для вашей идентификации.

Если ничего не помогает, обратитесь к своему интернет-провайдеру и попросите его изменить ваш IP-адрес.Они могут быть не в состоянии сделать это, но нет ничего плохого в том, чтобы спросить.

Как изменить локальный IP-адрес в Windows

1. Нажмите кнопку «Пуск», а затем нажмите «Настройки».

2. Нажмите «Сеть и Интернет».

Вы можете изменить свой локальный IP-адрес в настройках.Дэйв Джонсон/Инсайдер 3. На панели навигации слева щелкните «Wi-Fi», а затем щелкните имя своей сети Wi-Fi. Если вы подключены с помощью кабеля Ethernet, выберите «Ethernet».

На панели навигации слева щелкните «Wi-Fi», а затем щелкните имя своей сети Wi-Fi. Если вы подключены с помощью кабеля Ethernet, выберите «Ethernet».

4. На странице сведений о вашей сети Wi-Fi прокрутите вниз до раздела настроек IP и нажмите «Изменить». В Ethernet нажмите «Свойства».

5. Наконец, в диалоговом окне «Изменить настройки IP» нажмите «Автоматически (DHCP)» и выберите «Вручную». Затем включите IPv4, проведя по кнопке вправо, и введите данные нового IP-адреса. Нажмите «Сохранить».

Нажмите «Сохранить».

1. В меню Apple нажмите «Системные настройки».

2. Нажмите «Сеть».

Откройте настройки сети в Системных настройках. Дэйв Джонсон/Инсайдер

Дэйв Джонсон/Инсайдер3. На панели слева выберите сеть, к которой вы подключены, а затем нажмите «Дополнительно» в правом нижнем углу окна.

Выбрав свою сеть, перейдите в Дополнительные настройки.Дэйв Джонсон/Инсайдер4. Щелкните вкладку «TCP/IP» вверху.

5. В разделе «Настройка с использованием IPv4» щелкните «Использование DHCP», а затем выберите «Вручную».

Вам нужно переключиться с DHCP (который является автоматическим режимом), чтобы выбрать IP-адрес вручную. Дэйв Джонсон/Инсайдер

Дэйв Джонсон/Инсайдер6. Наконец, введите данные нового IP-адреса. Нажмите «ОК».

Как изменить локальный IP-адрес на мобильном устройствеКак и любое устройство, подключенное к Интернету, ваш телефон имеет собственный IP-адрес.Если у вас есть веская причина, вы также можете изменить свой IP-адрес для своего телефона.

Как для iPhone, так и для Android вы можете настроить IP-адрес на странице настроек Wi-Fi. Пошаговые инструкции о том, как это сделать, смотрите в наших статьях «Как изменить IP-адрес на вашем iPhone» и «Как изменить IP-адрес на телефоне Android».

Интернет на вашем телефоне работает точно так же, как и на вашем ноутбуке. Киттичай Бунпонг;EyeEm/Getty Images

Киттичай Бунпонг;EyeEm/Getty ImagesДэйв Джонсон

Внештатный писатель

Понимание IP-адресов и двоичных файлов

Кори Нахрайнер, CISSP, директор по стратегии и исследованиям в области безопасности

Любой, кто пользовался сетевым компьютером, вероятно, имеет функциональное представление об адресах интернет-протокола (сокращенно называемых IP). IP — это числовой идентификатор, который представляет компьютер или устройство в сети. IP-адрес вашего компьютера подобен почтовому адресу вашего дома.

IP — это числовой идентификатор, который представляет компьютер или устройство в сети. IP-адрес вашего компьютера подобен почтовому адресу вашего дома.

Конечным пользователям действительно не нужно больше знать об IP. Однако почтальон должен знать о почтовом адресе больше, чем тот, кто отправляет письмо. По тем же причинам сетевой администратор или любой, кто настраивает устройства WatchGuard XTM и Firebox, должен знать технические детали, связанные с IP-адресами, чтобы распознавать более широкие возможности в управлении сетью.

В статье по основам безопасности «Интернет-протокол для начинающих» описывается, что такое IP-адреса, но не технически. Напротив, в этой статье основное внимание уделяется описанию математики, лежащей в основе IP-адреса, вплоть до последней двоичной детали. Если вы уже знакомы с техническими деталями IP-адресов, можете пропустить эту статью. Однако, если вам интересно, как компьютеры видят IP-адреса, или если вам нужно быстро освежить в памяти двоичную математику, читайте дальше.

Как мы видим IP-адреса

Вы знаете, что IP-адрес — это число, представляющее устройство в сети, так же как почтовый адрес представляет местонахождение вашего дома.Но для того, чтобы на самом деле назначать и использовать IP-адреса, вы должны понимать формат этих «числовых идентификаторов» и правила, которые к ним относятся.

Давайте сначала сосредоточимся на том, как люди читают и записывают IP-адреса. Для нас IP-адрес выглядит как четыре десятичных числа, разделенных точками. Например, вы можете использовать 204.132.40.155 в качестве IP-адреса для какого-либо устройства в вашей сети. Вы, наверное, заметили, что четыре числа, составляющие IP-адрес, всегда находятся в диапазоне от 0 до 255. Вы когда-нибудь задумывались, почему?

Возможно, вы также слышали, как люди называли четыре числовых значения в IP-адресе «октетами». Октет на самом деле правильный термин для описания четырех отдельных чисел, составляющих IP-адрес. Но не кажется ли вам странным, что слово, корень которого означает «восемь», описывает число от 0 до 255? Какое отношение «восемь» имеет к этим ценностям? Чтобы понять ответы на эти вопросы, вы должны посмотреть на IP-адрес с точки зрения вашего компьютера.

Но не кажется ли вам странным, что слово, корень которого означает «восемь», описывает число от 0 до 255? Какое отношение «восемь» имеет к этим ценностям? Чтобы понять ответы на эти вопросы, вы должны посмотреть на IP-адрес с точки зрения вашего компьютера.

Компьютеры мыслят двоичным кодом

Компьютеры все видят в двоичном формате.В двоичных системах все описывается с использованием двух значений или состояний: включено или выключено, истинно или ложно, да или нет, 1 или 0. Выключатель света можно рассматривать как двоичную систему, поскольку он всегда либо включен, либо выключен. .

Какими бы сложными они ни казались, на концептуальном уровне компьютеры представляют собой не более чем коробки с миллионами «выключателей света». Каждый из переключателей в компьютере называется бит , сокращение от b inary dig it .Компьютер может включать или выключать каждый бит. Ваш компьютер любит описывать включение как 1 и выключение как 0.

Ваш компьютер любит описывать включение как 1 и выключение как 0.

Сам по себе один бит бесполезен, так как он может представлять только одну из двух вещей. Представьте, если бы вы могли считать только с помощью нуля или единицы. В одиночку вы никогда не сможете сосчитать дальше одного. С другой стороны, если у вас есть группа приятелей, которые также могут считать, используя ноль или единицу, и вы складываете числа всех своих приятелей вместе, ваша группа приятелей может считать столько, сколько они хотят, в зависимости только от того, сколько друзей у вас есть. имел.Точно так же работают компьютеры. Объединяя биты в группы, компьютер может описывать более сложные идеи, чем просто «включено» или «выключено». Наиболее распространенное расположение битов в группе называется байт , что представляет собой группу из восьми битов.

Двоичная арифметика

Действие по созданию больших чисел из групп двоичных единиц или битов называется двоичной арифметикой . Изучение двоичной арифметики поможет вам понять, как ваш компьютер видит IP-адреса (или любые числа больше единицы).

Изучение двоичной арифметики поможет вам понять, как ваш компьютер видит IP-адреса (или любые числа больше единицы).

В двоичной арифметике каждый бит в группе представляет степень двойки. В частности, первый бит в группе представляет 2 0 [Примечание редактора для не математических специальностей: математики утверждают, что любое число, возведенное в нулевую степень, равно 1], второй бит представляет 2 1 , третий бит представляет 2 2 и так далее. Двоичный код легко понять, потому что каждый последующий бит в группе точно равен , удвоенному , значению предыдущего бита.

В следующей таблице представлены значения каждого бита в байте (помните, что байт состоит из 8 бит).В двоичной математике значения битов возрастают справа налево, как и в десятичной системе, к которой вы привыкли:

.

| 8 -й бит | 7 -й бит | 6 -й бит | 5 -й бит | 4 -й бит | 3 рд бит | 2 и бит | 1 ст бит |

| 128 (2 7 ) | 64 (2 6 ) | 32 (2 5 ) | 16 (2 4 ) | 8 (2 3 ) | 4 (2 2 ) | 2 (2 1 ) | 1 (2 0 ) |

Теперь, когда мы знаем, как вычислять значение каждого бита в байте, создание больших чисел в двоичном формате — это просто вопрос включения определенных битов и последующего сложения значений этих битов. Так что же представляет собой 8-битное двоичное число, такое как 01101110? Следующая таблица анализирует это число. Помните, компьютер использует 1 для обозначения «включено» и 0 для обозначения «выключено»:

Так что же представляет собой 8-битное двоичное число, такое как 01101110? Следующая таблица анализирует это число. Помните, компьютер использует 1 для обозначения «включено» и 0 для обозначения «выключено»:

| 128 (2 7 ) | 64 (2 6 ) | 32 (2 5 ) | 16 (2 4 ) | 8 (2 3 ) | 4 (2 2 ) | 2 (2 1 ) | 1 (2 0 ) |

| 0 | 1 | 1 | 0 | 1 | 1 | 1 | 0 |

В приведенной выше таблице видно, что все биты со значениями 64, 32, 8, 4 и 2 включены.Как упоминалось ранее, вычисление значения двоичного числа означает суммирование всех значений «включенных» битов. Таким образом, для двоичного значения в таблице, 01101110, мы сложим вместе 64+32+8+4+2, чтобы получить число 110. Двоичная арифметика довольно проста, если вы знаете, что происходит.

Двоичная арифметика довольно проста, если вы знаете, что происходит.

Как компьютеры видят IP-адреса

Итак, теперь, когда вы немного разбираетесь в двоичном коде (каламбур), вы можете понять техническое определение IP-адреса. Для вашего компьютера IP-адрес — это 32-битное число, разделенное на четыре байта.

Помните приведенный выше пример с IP-адресом 204.132.40.155? Используя двоичную арифметику, мы можем преобразовать этот IP-адрес в его двоичный эквивалент. Вот как ваш компьютер видит этот IP:

11001100.10000100.00101000.10011011

Понимание двоичного кода также дает вам некоторые правила, относящиеся к IP-адресам. Мы задавались вопросом, почему четыре сегмента IP называются октетами. Что ж, теперь, когда вы знаете, что каждый октет на самом деле представляет собой байт или восемь битов, имеет больше смысла называть его октетом.И помните, как значения для каждого октета в IP находились в диапазоне от 0 до 255, но мы не знали, почему? Используя двоичную арифметику, легко вычислить максимальное число, которое может представлять байт. Если вы включите все биты в байте (11111111), а затем преобразуете этот байт в десятичное число (128 + 64 + 32 + 16 + 8 + 4 + 2 + 1), эти биты в сумме будут равны 255.

Если вы включите все биты в байте (11111111), а затем преобразуете этот байт в десятичное число (128 + 64 + 32 + 16 + 8 + 4 + 2 + 1), эти биты в сумме будут равны 255.

Какое мне дело?

Теперь, когда вы понимаете, что такое двоичный код и как компьютеры видят IP-адреса, вы можете подумать: «Это интересно, но в чем смысл?» Конечным пользователям действительно не нужно понимать двоичное представление IP.На самом деле мы намеренно записываем IP-адреса в десятичной форме, чтобы людям было легче их понять и запомнить. Однако сетевые администраторы должны технически знать, что происходит, чтобы реализовать что-либо, кроме простейшей сети.

В статье из двух частей «Понимание подсетей» Рик Фэрроу описывает одну из наиболее важных концепций, необходимых для создания сетей TCP/IP, — подсеть. Как вы увидите, понимание двоичного кода является фундаментальным требованием для создания подсетей. Точно так же, как почтальон должен понимать систему почтовой доставки, чтобы убедиться, что каждое сообщение достигает адресата, вы обнаружите, что возможность просматривать IP-адреса так, как это делает ваш компьютер, поможет вам лучше выполнять работу сетевого администратора. — и проще тоже.

— и проще тоже.

Подробнее Основы безопасности »

Проверка связи с IP-адресом — Biamp Cornerstone

В этой статье объясняется, как проверить связь с IP-адресом устройства. Цель проверки связи с устройством — выяснить, доступно ли устройство по определенному IP-адресу.

Ping — это утилита администрирования компьютерной сети, используемая для проверки доступности хоста в сети Интернет-протокола (IP) и измерения времени приема-передачи сообщений, отправленных с исходного хоста на конечный компьютер.

Устройство в компьютерной сети должно отвечать на эхо-запрос (ping) эхо-ответом (pong), подтверждающим, что оно находится в сети. Этот ответ должен прийти в течение миллисекунд. Если ответ не приходит, говорят, что «время ожидания истекло», потому что превышено предопределенное время ожидания ответа. Если ответа не видно, мы обычно предполагаем, что по этому IP-адресу нет устройства или ему не назначено.

Подключение

Для целей этой статьи мы будем использовать компьютер под управлением Windows 7. Другие операционные системы Microsoft, начиная с Windows XP, будут использовать примерно ту же процедуру.

Другие операционные системы Microsoft, начиная с Windows XP, будут использовать примерно ту же процедуру.

Соединение осуществляется через кабель Ethernet либо напрямую между сетевой картой вашего компьютера и устройством Biamp через перекрестный кабель, либо через сетевой коммутатор к устройству Biamp в сети. Любой тип подключения позволит вам пропинговать предполагаемый адрес устройства и посмотреть, отвечает ли устройство из этого местоположения.

cmd.exe

Начните с входа в меню «Пуск» Windows.

Введите буквы «cmd» в поле поиска и нажмите Введите .

Это попросит ОС Windows запустить cmd.exe , обычно называемый интерфейсом «Командной строки». На рабочем столе должно открыться следующее окно.

Пинг

Командная строка позволяет отправлять в систему различные команды и запросы. Для устройства Biamp с IP-адресом по умолчанию вы будете использовать команду « ping 192. 168.1.101 «. Если устройство находится на другом IP-адресе, замените 192.168.1.101 адресом, который вы пытаетесь опросить.

168.1.101 «. Если устройство находится на другом IP-адресе, замените 192.168.1.101 адресом, который вы пытаетесь опросить.

После того, как вы нажмете Введите , запрос будет отправлен 4 раза, генерируя либо ошибку времени ожидания, либо ответ со статистикой приема-передачи.

Чтобы повторить попытку, один раз нажмите клавишу со стрелкой ВВЕРХ, чтобы обновить последнюю команду, затем Введите .

Сбои могут проявляться несколькими способами, вот что вы можете ожидать в ответ:

Отображаются два сбоя Ping с немного отличающейся обратной связью, но без ответа от предполагаемого устройства.

Проверьте кабели, убедитесь, что физический путь к устройству исправен, и повторите попытку.

Успех!

4 ответа с хорошим и быстрым временем отклика.

Непрерывный эхо-запрос

Используйте команду « ping 192.168.1.101 -t «, чтобы инициировать непрерывный пинг. Опять же, замените IP-адрес на тот, который соответствует вашему устройству, если это необходимо. -t может быть размещен до или после IP-адреса.

Опять же, замените IP-адрес на тот, который соответствует вашему устройству, если это необходимо. -t может быть размещен до или после IP-адреса.

Прервите пинг с помощью Ctrl-Break , чтобы просмотреть статистику по захватам.

Остановить эхо-запросы с помощью Ctrl-C .

« ping –t 192.168.1.101 >PingLog.txt » выведет результаты проверки связи в текстовый файл с именем «PingLog.txt», он не будет отображать трассировку прокрутки в окне подсказки cmd. Он будет помещен в каталог C:\Users\username. Измените имя файла, чтобы каждое было уникальным. Пинги будут происходить раз в секунду. control-C завершит пинг и закроет файл.

Вещи, которые вы можете пропинговать

Пинг не ограничивается ближайшим оборудованием, вы также можете пинговать веб-сайты.

Пинг на google.com

Или пропингуйте свою сетевую карту.

Обратите внимание, что максимальное время приема-передачи для вашей собственной сетевой карты обычно составляет около 0 мс.

Пропинговать диапазон IP-адресов

В некоторых ситуациях вам нужно пропинговать устройство, но вы не знаете, где оно находится в диапазоне подсети. Этот метод может помочь сузить список используемых адресов.

В Windows откройте командную строку (меню «Пуск» > «Поиск» > введите «cmd»)

Быстрое время проверки связи

В командной строке введите….

for /l %i in (1,1,254) do @ping 192.168.1.%i -w 10 -n 1 | найти «Ответить»

Это будет пинговать все адреса от 192.168.1.1 до 192.168.1.254 по одному разу каждый, ждать ответа 10 мс (более чем достаточно времени в локальной сети) и показывать только те адреса, которые ответили.

Переменные:

- Измените IP-адрес после @ping , чтобы отразить диапазон IP-адресов вашей сети.

- Синтаксис для для /l (начало, шаг, конец), если вы хотите изменить диапазон сканирования.

- -w 10 указывает ему ждать ответа только 10 мс, прежде чем двигаться дальше.

Если ваша сеть медленная, вам придется увеличить это значение или убрать все вместе, хотя это сделает ее очень медленной.

Если ваша сеть медленная, вам придется увеличить это значение или убрать все вместе, хотя это сделает ее очень медленной. - Символ вертикальной линии перед find набирается как shift-\ на клавиатуре Windows.

Также обратите внимание, что поиск в Windows чувствителен к регистру, поэтому убедитесь, что вы пишете «Ответить» с заглавной буквы, иначе вы не получите никакого вывода. При желании вы можете просто ввести «eply», и он автоматически добавит заглавную букву R в ответ.

Увеличено время проверки связи

То же, что и выше, но переменная -w изменена, чтобы позволить окно ответа 100 мс.

for /l %i in (1,1,254) do @ping 192.168.1.%i -w 100 -n 1 | найти «Ответить»

Это будет пинговать все адреса от 192.168.1.1 до 192.168.1.254 один раз каждый, ждать ответа 100 мс и показывать только те адреса, которые ответили.

Пинг от конкретной сетевой карты

Чтобы указать исходный интерфейс, используйте параметр -s . (Вы используете номер интерфейса, а не IP-адрес). Чтобы определить номер интерфейса сетевой карты, используйте команду « netsh int ipv4 show interfaces »

(Вы используете номер интерфейса, а не IP-адрес). Чтобы определить номер интерфейса сетевой карты, используйте команду « netsh int ipv4 show interfaces »

Чтобы принудительно использовать IPv4 или IPv6, используйте -4 или -6.

Чтобы пропинговать 192.168.0.1 с помощью ipv4 с интерфейса 1, используйте команду » ping -4 192.168.0.1 -s 1 »

Ping для проверки размера MTU

Стандартный пакет ping имеет размер 32 байта. Команда ping поддерживает атрибут длины ( -l , L в нижнем регистре), который позволяет определить размер пакета ping.Это позволяет вам проверить максимальный размер пакета, который вы можете отправить между двумя устройствами. Атрибут -f устанавливает флаг «Не фрагментировать» (DF) в пакете (только для IPv4), который сохраняет размер пакета неизменным.

Коммутатор может объединять несколько небольших пакетов TCP для оптимизации скорости передачи и задержки. Если агрегирующий коммутатор формирует пакет из 1500 байт, а на пути передачи есть другой коммутатор, который разрешает не более 1492 байт, пакет будет потерян в пути, так как он не сможет пройти ограничение.Ограничением будет самый низкий MTU (максимальная единица передачи), наблюдаемый на пути. Все коммутаторы на пути должны поддерживать одинаковый размер MTU.

Если агрегирующий коммутатор формирует пакет из 1500 байт, а на пути передачи есть другой коммутатор, который разрешает не более 1492 байт, пакет будет потерян в пути, так как он не сможет пройти ограничение.Ограничением будет самый низкий MTU (максимальная единица передачи), наблюдаемый на пути. Все коммутаторы на пути должны поддерживать одинаковый размер MTU.

Пакет ping содержит некоторые служебные данные, 20 байтов зарезервированы для заголовка IP, а 8 байтов выделены для заголовка эхо-запроса ICMP. Добавьте эти 28 байт к указанному вами значению длины, чтобы получить общий размер пакета. Например. Для общего размера пакета в 1500 байт вы должны вычесть 28 байт из 1500 для длины 1472

.« пинг 192.168.0.1 -f -l 1472 »

Успех выглядит как стандартный ответ на эхо-запрос, в случае неудачи появляется сообщение « Пакет должен быть фрагментирован, но установлен DF».

C:\WINDOWS\System32>ping 192. 168.0.1 -f -l 1472

168.0.1 -f -l 1472

Пинг 192.168.0.1 с 1472 байтами данных:

Ответ от 192.168.0.1: байт=1472 время<1 мс TTL=64

Ответ от 192.168.0.1: байт=1472 время=1 мс TTL=64 от

Ответ : bytes=1472 time=5ms TTL=64

Ответ от 192.168.0.1: байты = 1472, время = 1 мс, TTL = 64

Статистика проверки связи для 192.168.0.1:

Пакеты: отправлено = 4, получено = 4, потеряно = 0 (0% потерь),

Приблизительное время прохождения сигнала туда и обратно в миллисекундах:

Минимум = 0 мс, максимум = 5 мс, среднее значение = 1 мс

C:\WINDOWS\System32>ping 192.168.0.1 -f -l 1550

Пингование 192.168.0.1 с 1550 байтами данных:

Пакет должен быть фрагментирован, но установлен DF.

Пакет должен быть фрагментирован, но установлен DF.

Пакет должен быть фрагментирован, но установлен DF.

Пакет должен быть фрагментирован, но установлен DF.

Статистика Ping для 192. 168.0.1:

168.0.1:

Пакетов: отправлено = 4, получено = 0, потеряно = 4 (100% потери),

Путь

Команда pathping представляет собой комбинацию ping и tracert с использованием сообщений ICMP. Это может быть полезным инструментом для тестирования маршрутизируемого пути между устройствами.

» путь 192.168.0.1 »

АРП

Чтобы узнать MAC-адрес устройства по определенному адресу, вы можете отправить команду arp -a , за которой следует IP-адрес устройства.

Кроме того, вы можете выполнить arp для всех устройств в сети, используя только команду arp -a .

PowerShell

Откройте PowerShell (в строке поиска меню Windows введите «Powershell») и скопируйте/вставьте эти команды с соответствующим IP-адресом для тестируемого устройства.

Если строки вставляются в обратном порядке с помощью щелчка правой кнопкой мыши, может потребоваться включить вставку с помощью CTRL+V на вкладке «Параметры» свойств PowerShell.

Непрерывный эхо-запрос

Вы можете использовать Wndows PowerShell для создания непрерывного ping-теста.

Ping.exe -t 192.168.1.101

Вы можете использовать Wndows PowerShell для создания зарегистрированного непрерывного ping-теста.

Ping.exe -t 192.168.1.101 | ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\ping-192-168-1-101.log — Добавить

Непрерывная проверка связи будет выполняться до тех пор, пока не будет закрыто окно PowerShell. Вывод журнала будет выглядеть следующим образом (промежуточные данные журнала вырезаны)

22.12.2021 15:51:31 — Пинг 172.30.41.56 с 32 байтами данных:

22/12/2021 15:51:31 — Ответ от 172.30.41.56: байт=32 время<1 мс TTL=64

22/12/2021 15:51:32 — Ответ от 172.30.41.56: байт=32 время<1 мс TTL=64

22/12/2021 15:51:33 — Ответ от 172.30.41.56: байт=32 время<1 мс TTL=64

…

28.12.2021 11:05:04 — Ответ от 172.30.41.56: байт=32 время=1 мс TTL=64

28. 12.2021 11:05:05 — Ответ от 172.30.41.56: байт=32 time=1ms TTL=64

12.2021 11:05:05 — Ответ от 172.30.41.56: байт=32 time=1ms TTL=64

28.12.2021 11:05:06 — Ответ от 172.30.41.56: байт=32 время=1 мс TTL=64

28.12.2021 11:05:07 — Ответ от 172.30.41.56: байт=32 время<1 мс TTL=64

28.12.2021 11:05 :07 AM —

28/12/2021 11:05:07 — Статистика Ping для 172.30.41.56:

28/12/2021 11:05:07 — Пакеты: отправлено = 498410, получено = 498410, потеряно = 0 (0% потерь),

28.12.2021, 11:05:07 — Приблизительное время прохождения сигнала туда и обратно в миллисекундах:

28 декабря 2021 г., 11:05:07 — Минимум = 0 мс, Максимум = 124 мс, Среднее = 0 мс

Тест открытия порта TCP

Вы можете выполнить простую однократную проверку порта с помощью следующей команды, обязательно включите HTTPS в сетевых настройках Tesira Device Maintenance, если желателен «истинный» результат::

Test-NetConnection-Порт 443 -ComputerName 192.168.1.101 -Подробный информационный уровень | Список форматов *

С помощью этого набора команд можно запустить расширенный тест открытого порта. Этот пример выполняется в течение 720 минут (12 часов), проверяя порт с помощью TCP один раз в минуту и регистрируя успех (true) или неудачу (false) с указанием даты и времени.

Этот пример выполняется в течение 720 минут (12 часов), проверяя порт с помощью TCP один раз в минуту и регистрируя успех (true) или неудачу (false) с указанием даты и времени.

$timer = new-timespan -Minutes 720

$clock = [diagnostics.stopwatch]::StartNew()

while ($clock.elapsed -lt $timer){

$command=Test-NetConnection -Port 443 -ИмяКомпьютера 192.168.1.101 -InformationLevel Quiet | ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\check-192-168-1-101-port-443.log -Append

cls

$command

start-sleep -seconds 60

}

write-host «Окончание таймера»

Непрерывный тест порта будет выполняться до тех пор, пока не истечет время таймера или пока не будет закрыто окно PowerShell. Вывод журнала будет выглядеть следующим образом (промежуточные данные журнала вырезаны)

28.12.2021 9:00:15 — Истина

28.12.2021 9:01:15 — Истина

28.12.2021 9:02:15 — Истина

28. 12.2021 9: 03:15 — Истинно

12.2021 9: 03:15 — Истинно

28.12.2021 9:04:15 — Истинно

28.12.2021 9:05:15 — Истинно

28.12.2021 9:06:15 — Истинно

12 /28/2021 9:07:15 — True

28/12/2021 9:08:15 — True

28/12/2021 9:09:15 — True

28/12/2021 9:10: 16:00 — правда

Тест для нескольких открытых портов TCP на одном или нескольких устройствах можно запустить с помощью приведенного ниже сценария.

# Тест порта Biamp Tesira

#

# Выводит уникальный файл журнала для каждого IP-адреса, сохраненного в C:\Temp\PortTest-$Ipaddr.log

# Чтобы сохранить один файл для каждого порта на устройстве, отредактируйте 2 появления C:\ Temp\PortTest-$Ipaddr.log to C:\Temp\PortTest-$Ipaddr-$Port.log

# Результаты выходных отчетов отображаются в режиме реального времени в окне Powershell

# Если устройство/порт не отвечает, это приведет к задержке следующий тест, поскольку Test-NetConnection повторяет попытку устройства

#

$Ports = 22,23,80,443,61451 # портов TCP для тестирования

# 22 SSH, 23 Telnet, 80 HTTP (открыть, если HTTPS активирован), 443 HTTPS, 61451 Обнаружение и связь Tesira

# для моделей, не поддерживающих HTTP/HTTPS, порты 80 и 443 можно не указывать

#

$Ipaddrs = ‘172. 30.41.50′, ‘172.30.41.53’, ‘172.30.41.54’ # IP-адреса для тестирования

30.41.50′, ‘172.30.41.53’, ‘172.30.41.54’ # IP-адреса для тестирования

#

$timer = new-timespan -Minutes 10 # продолжительность теста

# продолжительность теста в минутах 240 = 4 часа , 480 = 8 часов, 720 = 12 часов, 960 = 16 часов, 1200 = 20 часов, 1440 = 24 часа, 2880 = 48 часов, 4320 = 72 часа

#

$clock = [diagnostics.stopwatch]::StartNew()

Foreach ($Ipaddr in $Ipaddrs){ # открыть приветственное сообщение

«Начать тестовый период $timer для портов $Ipaddr $ports»| ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\PortTest-$Ipaddr.log -Append

} # закрыть приветственное сообщение

while ($clock.elapsed -lt $timer)

{ # открыть тестовый период

$elapsed = $clock.elapsed

$sofar = $elapsed.ToString(«hh’ hrs ‘mm ‘ min ‘ss’ sec'»)

$i++

#

Foreach ($Ipaddr in $Ipaddrs){

«Время истекшего периода тестирования $sofar для $IPAddr. Цикл тестирования $i» | ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\PortTest-$Ipaddr. log -Append # отмечает, сколько времени уже выполнялся тест

log -Append # отмечает, сколько времени уже выполнялся тест

Foreach ($Port in $Ports){

$portelapsed = $clock.elapsed

$portsofar = $portelapsed.ToString(«чч’ч’мм’м’сс\.ff’s'»)

if

(Test-NetConnection -ComputerName $Ipaddr -Port $Port -InformationLevel Quiet -WarningAction SilentlyContinue)

{ «PASS $Ipaddr Port $Port ОТКРЫТ в прошедшее время $portsofar»| ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\PortTest-$Ipaddr.log -Append}

else

{«—- $Ipaddr Port $Port недоступен в истекшее время $portsofar» | ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\PortTest-$Ipaddr.log -Append}

}

}

start-sleep -seconds 60 #Время ожидания между тестами сканирования портов

} # закрыть тестовый период

Foreach ($Ipaddr in $Ipaddrs){ # открыть завершенное тестовое сообщение

«Test Period продолжительность $timer завершена для $Ipaddr после $i тестов»| ForEach-Object {«{0} — {1}» -f (Get-Date),$_} | Tee-Object C:\Temp\PortTest-$Ipaddr. log -Append

log -Append

} # закрыть завершенное тестовое сообщение

$i = 0 # сбросить счетчик

write-host «Все тесты завершены». # завершенное тестовое сообщение, только для терминала

Маршрут трассировки

Маршрут трассировки или маршрут трассировки с задержкой перехода.Переменная -Hops ограничивает отображаемое количество переходов.

Тест-NetConnection 172.30.41.50-traceRoute

или

Test-NetConnection 172.30.41.50 -traceRoute -Hops 10 | выберите объект TraceRoute | foreach-object {тестовое соединение $_.TraceRoute -count 1}

Сообщение в Департамент здравоохранения

Сообщение о статусе иммунизации в Департамент здравоохранения

Мичиганские школы и лицензированные центры по уходу за детьми обязаны сообщать о соблюдении Программы иммунизации (IP) учащимися в возрасте до 18 лет в местный отдел здравоохранения.

Для получения информации об обучении и инструкциях по отчетности в вашем округе обратитесь в местный отдел здравоохранения.

Посетите местный отдел здравоохранения школы и детского сада. Контакты

Детские сады

Создание и обновление сайтов реестров к 1 октября

При достижении 90% полной скорости; закрыть отчет на или после 2 октября. Укажите всех детей до школьного возраста.

Детские сады должны- Закройте период отчета , нажав Статус IP

- Нажмите кнопку «закрыть период» 2 октября.Кнопка не будет выделена, и вы не сможете закрыть период, если вы не соответствуете требованиям на 90%.

- Продолжайте обновлять записи об иммунизации до тех пор, пока не будет достигнуто не менее 90% соответствия

По завершении периода отчет IP100 будет создан автоматически. Большинство отделов здравоохранения требуют предоставления печатной копии.

Департаменты здравоохранения требуют, чтобы все печатные копии всех заверенных отказов и отчет об отказе были представлены по завершении периода.

Запустить этот отчет перед закрытием периода .

Посетите MCIR Инструкции по созданию, редактированию и просмотру отчетов

Набор для ухода за детьми

Полный набор по уходу за детьми 2021

Отдельные предметы из пакета по уходу за детьми 2021:

Обновлено 09.09.2021

Школьные сайты

Крайний срок 1 ноября и 1 февраля

Сообщить школьному округу обо всех НОВЫХ учащихся независимо от возраста или класса

- Сообщить обо всех детсадовцах

- Сообщить обо всех семиклассниках

- Школы нуждаются в 90% завершенных курсах до закрытия 1 ноября и 95% 1 февраля.

Для сообщения:

Школьные сайты должны добавить всех вышеперечисленных учащихся в школьный список.

Если ваша сеть медленная, вам придется увеличить это значение или убрать все вместе, хотя это сделает ее очень медленной.

Если ваша сеть медленная, вам придется увеличить это значение или убрать все вместе, хотя это сделает ее очень медленной.