Что нужно, чтоб открыть банк?

Банковский бизнес является одним из самых сложных, но и одним из самых прибыльных. Организация такого дела требует специальной подготовки и знаний. Простому человеку с улицы открыть свой банк практически нереально, поскольку открытие банка требует огромных инвестиций. Несмотря на все сложности, идея иметь свой личный банк не оставляет владельцев крупных холдингов. Это становится необходимым, поскольку свой банк помогает в обслуживании.

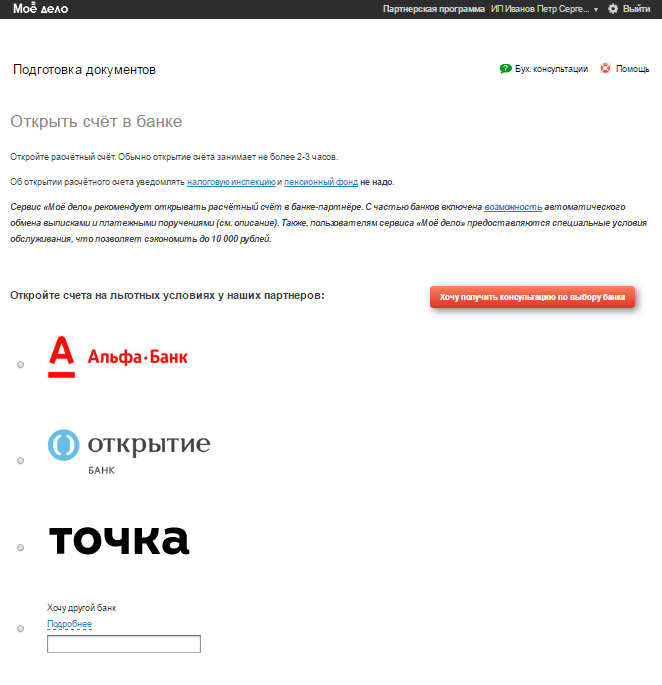

Открыть банк в России сложно. Это связано с усилившимся гнетом ЦБ. Если на начало 2010гг насчитывалось банков разного масштаба порядка тысячи, но сейчас цифра уменьшилась вдвое. ЦБ активно «подчищает» этот сектор от недобросовестных игроков. Мелким банкам становится все сложнее конкурировать с большими, которые просто задавливают их. Многие инвесторы считают, что проще купить уже готовый банк с полученными лицензиями, штатом, налаженным бизнесом, чем открывать это все с нуля.

Открытие нового банка.

Прежде чем открыть свой банк, нужно серьезно подготовиться. Надо иметь готовый бизнес-план, капитал, придумать название, выбрать сферу деятельности банка. Разновидностей банков достаточно много. Это могут банки, специализирующиеся на розничных клиентах, на малом бизнесе, на финансовых операциях и пр.

Для каждого вида деятельности требуется своя лицензия, без которой ЦБ не разрешит даже принять платеж.

Не все предприниматели стремятся иметь свой банк. Это связано с тем, что мало кто располагает капиталом в 300-500 млн.р. для начального запуска. А ведь чтобы получить генлицензию, капитал должен быть и вовсе не меньше 900 млн.р. Также немного людей, кто реально разбирается в банковском бизнесе до мелочей. Не имея опыта, руководить банком невозможно. Пугает начинающих банкиров и огромная конкуренция. Действительно, в России огромное количество банков всех масштабов и видов деятельности.

Прежде чем загореться идеей открыть собственный банк, стоит помнить, что это не только офис, где работают кассиры и менеджеры. Это своеобразный «айсберг», где клиенты видят только верхушку. В той части, которая скрыта, дела кипят еще больше. Здесь хранятся огромные денежные массы, проводятся финансовые операции, идет игра на валютных курсах, торги и проч.

Это своеобразный «айсберг», где клиенты видят только верхушку. В той части, которая скрыта, дела кипят еще больше. Здесь хранятся огромные денежные массы, проводятся финансовые операции, идет игра на валютных курсах, торги и проч.

Читайте также: Проценты по вкладам в Россельхозбанке для пенсионеров

Если купить готовый банк, то можно сразу же иметь готовую инфраструктуру, опытный штат, налаженный бизнес. Правда, тут в комплекте может идти и испорченная репутация, негатив клиентов, долги и прочие неприятности.

Как зарегистрировать банк?

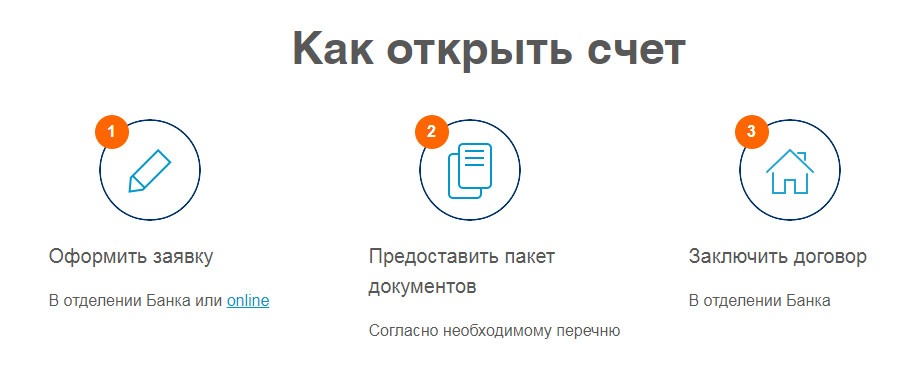

Процесс самой регистрации не такой сложный, как все дальнейшие действия. Для этого нужно:

- Зарегистрироваться в ИФНС, как юрлицо. Для этого нужно определиться с формой организации. Это может быть ООО, ПАО, АО, ЗАО. Налоговая не предъявляет своих требований к этому.

- Составить договор об учреждении банка, в который вносится название. Далее он направляется в департамент получения лицензий для получения разрешения о допустимости применения такого названия. В течение 5 дн. приходит письменный ответ о разрешении или отказе.

- Выбор состава учредителей с хорошей репутацией, стабильным финансовым положением, отсутствием проблем с законом. В течение 3х лет учредители не могут покидать свой пост.

- Подготовить пакет документации. Здесь надо быть готовым к бумажной волоките. Все документы должны быть правильно юридически составлены.

Какие документы нужны для открытия банка?

- Устав банка. Здесь содержится вся основная информация о новом банке: его название, форма организации, местонахождение, перечень осуществляемых сделок, данные об уставном капитале, порядок деятельности и иная информация, не противоречащая закону.

- Разработанный бизнес-план. Он должен содержать план по развитию бизнеса, расчеты по окупаемости, потенциальной прибыльности и пр.

- Документы по аренде или собственности помещения, где будет располагаться будущий банк. Помещение должно соответствовать требования по надежности.

- Документы по оплате госпошлины за выдачу и регистрацию лицензии.

- Учредительные документы, документы от учредителей, подтверждающих их финансовое положение, источники происхождения денег.

- Протокол заседания директоров, решения о согласовании устава, бизнес-плана, названия и пр.

- Разрешение от ФАС о регистрации нового банка.

- Различная документация, включая сертификаты на оборудование, ПО, плана помещения, договора на охрану и пр.

- Документы для выпуска акций, если банк создается в акционерной форме.

- Анкеты, копии паспортов, документы об образовании, опыте работы учредителей, директоров, главбухгатеров, руководителей отделов. Опыт в банковском деле должен быть не менее двух лет, судимость должна отсутствовать.

Читайте также: 5 причин почему не стоит делать вклад в банке.

Все документы рассматриваются ЦБ в течение 6 месяцев, после чего учредители получают ответ: положительный или отказ.

Какие лицензии нужны?

Все банковские операции проводятся только при наличии у банка соответствующих лицензий. В каждой лицензии указаны операции, которые может проводить банк, включая валюту операции. Для валюты, отличной от рубля, нужно получать отдельную лицензию.

Решение о предоставлении лицензий оглашается только после того, как новый банк предоставит все нужные документы в срок и без замечаний. Если ответ ЦБ будет положительным, то у новоиспеченных владельцев банка есть месяц, чтобы оплатить заявленный уставный капитал. В противном случае процедуру согласования придется проходить еще раз, а это снова, как минимум полгода.

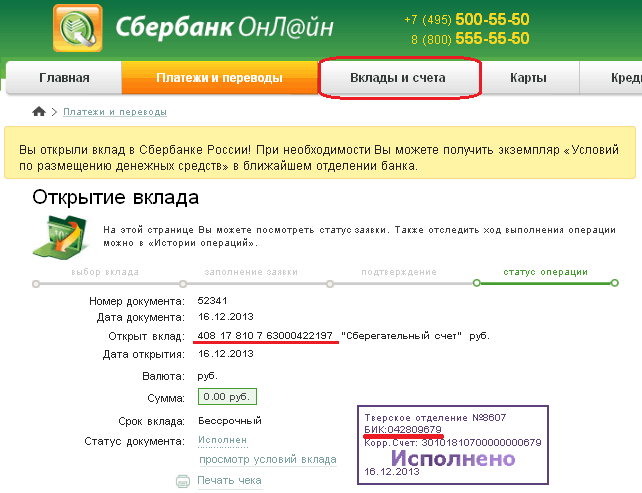

Для внесения средств ЦБ открывает коррсчет. Как только сумма поступает в полном объеме, в течение 3х дней ЦБ выдает лицензии.

Для совершения всех видов операций лицензия нужна генеральная.

Сколько нужно денег для открытия банка?

Здесь речь идет даже не о сумме с шестизначными нулями. Точной суммы никто не назовет, поскольку она будет зависеть от масштабов бизнеса, профиля, квалификации штата и пр. Минимальная сумма для открытия мелкого банка составляет 300 млн.р. Это без учета стоимости оборудования, ПО, штата, помещений, реклама, охрана и пр. На эти расходы уйдет примерно еще столько же.

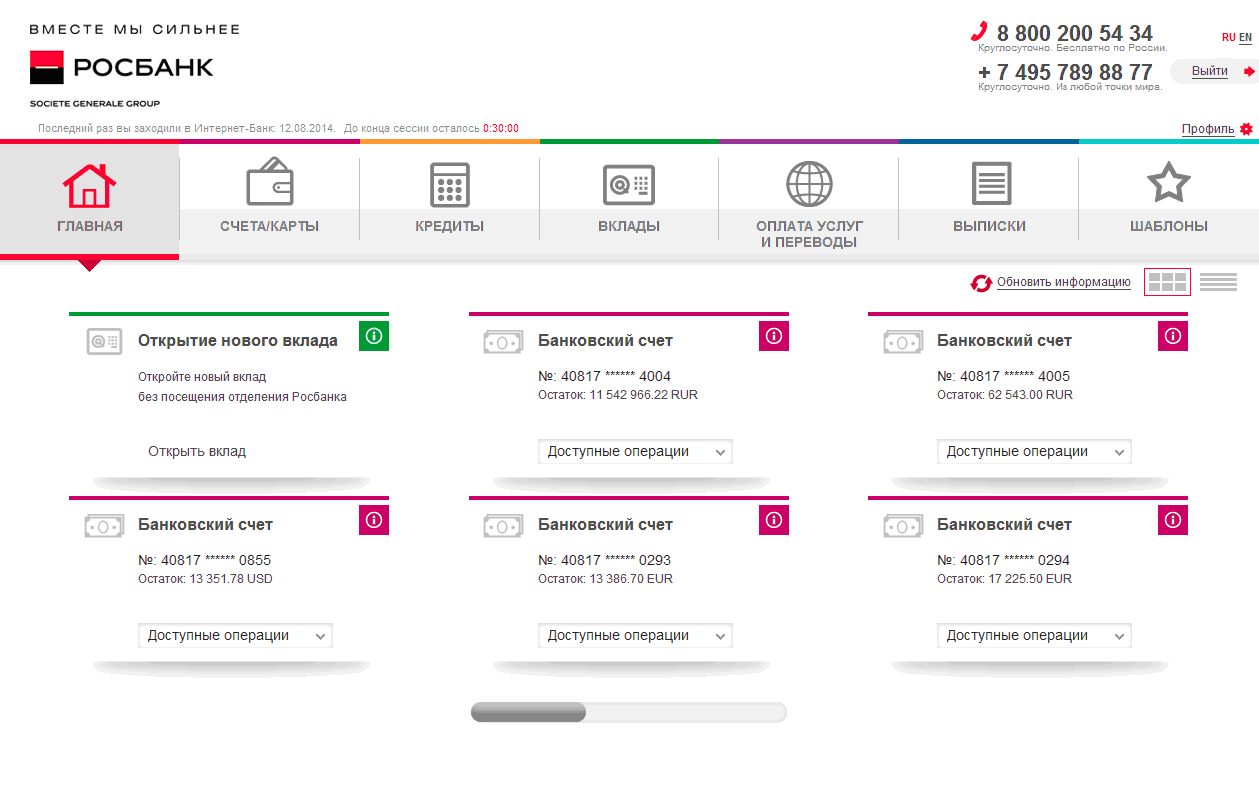

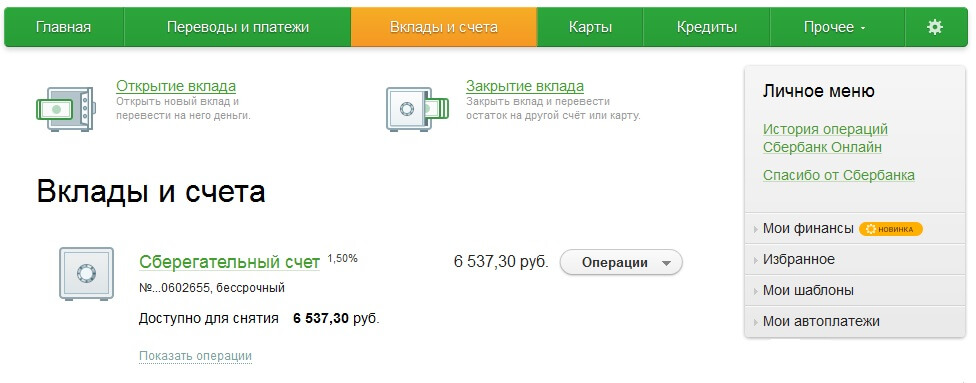

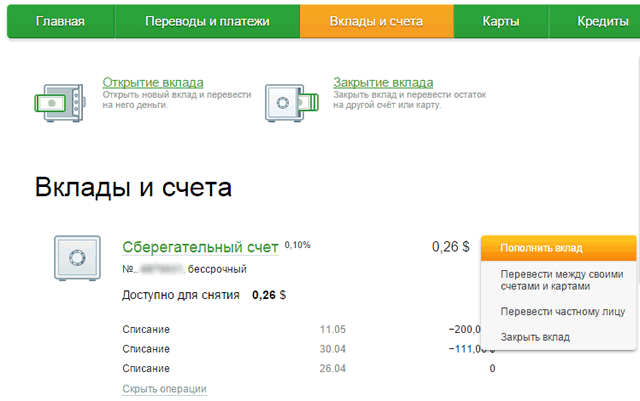

Последние исследования показывают, что клиенты сейчас предпочитают обслуживаться в банке с развитой инфраструктурой, большим количеством банкоматов, офисом, хорошим интернет-банком. Такой банк создать за 500 млн.р. нереально. На это, по некоторым сведениями, придется выложить порядка 5 млрд.р. Даже если у будущего владельца есть такие суммы, и он готов открыть свой банк, стоит быть готовым, что бизнес может стать убыточным.

Читайте также: Вклад в валюте или обезличенные металлические счета. Что выбрать?

Какой штат сотрудников нужен в банке?

Найти подходящий персонал достаточно сложно, хотя рынок труда переполнен специалистами. Это должны быть люди – профессионалы своего дела с безупречной репутацией. Из стандартных отделов в банке должны быть:

- Кредитный отдел.

- Отдел ревизии.

- Планово-экономический и бухгалтерский отдел.

- Депозитный отдел.

- Отдел по управлению кредитными операциями.

- Отдел по международным финансовым операциям.

- Операционные отделы и пр. в зависимости от спецификации банка.

Квалифицированный персонал стоит дорого. Люди, имеющую хорошую квалификацию, являющиеся профессионалами своего дела однозначно будут окупать вложения в себя. Каким бы ни был хорошим банк, все зависит от качества набранного персонала.

Таким образом, открытие нового банка является сложной и затратной процедурой, требующей тщательной подготовки и определенных знаний и опыта. Это один и самых дорогостоящих видов бизнеса, который на начальном этапе требует колоссальных финансовых вливаний. Сейчас в России работают более пяти сотен банков, конкуренция огромная и клиентов уже мало, чем можно удивить. Для создания прибыльного банка нужно выбрать подходящую нишу, которая может вывести в прибыль.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Как открыть банк и что для этого требуется – Spot

Минимальный уставной фонд в 100 млрд сумов, бизнес-план на следующие три года и многое другое.

Как ранее писал Spot, президент подписал Закон «О банках и банковской деятельности» в новой редакции. Документ утверждает новый порядок открытия банка в Узбекистане.

Кто может открыть банк

Учредителями банка могут быть юридические и физические лица — резиденты, нерезиденты и государство в лице Министерства финансов.

Каким должен быть уставный капитал

Минимальный размер уставного капитала банка должен составлять 100 млрд сумов. Он формируется в национальной валюте и складывается из денежных средств, внесенных учредителями и акционерами банка, или государственных ценных бумаг.

Минимальный размер уставного капитала банка должен быть внесен учредителями банка к моменту подачи заявления о государственной регистрации банка и выдаче лицензии.

Средства, внесенные в уставный капитал, зачисляются на накопительный счет, открытый в банке. В случае системного финансового кризиса акции банка могут быть куплены Министерством финансов за счет государственных ценных бумаг.

Как выдается лицензия

Процедура лицензирования банков состоит из двух этапов:

- выдачи Центральным банком предварительного разрешения на создание банка;

- государственной регистрации банка с одновременной выдачей лицензии.

Для получения предварительного разрешения на создание банка заявитель, не позднее чем через три месяца после подписания учредительного договора, представляет в Центральный банк заявление с приложением документов (учредительный договор, устав, протокол, информацию об учредителях и другое). Среди них — бизнес-план банка на следующие три года.

За рассмотрение заявления о выдаче предварительного разрешения на создание банка взимается сбор в 50 базовых расчетных величин.

Центральный банк может отказать в выдаче разрешения на создание банка. Причины, по которым это может быть сделано, прописаны в законе, как и дальнейшая деятельность банка.

Причины, по которым это может быть сделано, прописаны в законе, как и дальнейшая деятельность банка.

Ранее Spot писал, что грузинский TBC Bank уже обратился за получением банковской лицензии в Узбекистане.

Как открыть упрямую крышку на банке

Если завинчивающаяся крышка никак не поддаётся, воспользуйтесь одним из предложенных способов. Они помогут открыть банку, не прилагая излишних физических усилий.

1. Опустите горлышко банки в горячую воду

Например, поместите в миску с водой или просто поставьте под кран. Подержите её так с минуту и снова попытайтесь открыть. Под воздействием тепла материал крышки расширится, и теперь она легко поддастся.

Того же можно добиться с помощью фена. Только учтите, что от него стекло тоже нагреется, и беритесь за банку прихваткой.

2. Постучите банкой по краю стола

А именно местом между крышкой и горлышком ёмкости. Только стучите несильно, чтобы не разбить стекло. Нескольких ударов должно быть достаточно, чтобы ослабить крышку. Если боитесь разбить стекло, постучите по бокам крышки деревянной ложкой. Это даст такой же эффект.

Нескольких ударов должно быть достаточно, чтобы ослабить крышку. Если боитесь разбить стекло, постучите по бокам крышки деревянной ложкой. Это даст такой же эффект.

3. Постучите по дну банки

Забудьте на секунду о крышке. Переверните банку и хорошенько постучите ладонью по дну. Содержимое переместится, от этого давление внутри изменится — и открыть крышку будет легче.

4. Оберните крышку полотенцем

Это увеличит силу сцепления и поможет вам открутить её, особенно когда у вас влажные или жирные руки. Подойдёт как тканевое, так и бумажное полотенце. Ещё можно надеть резиновые перчатки и открывать банку в них.

5. Ослабьте крышку ножом

Только будьте осторожны, чтобы не порезаться. Просуньте кончик ножа под крышку настолько далеко, насколько получится, и пошевелите из стороны в сторону. Проделайте это с разных боков. Вскоре вы услышите щелчок. Это значит, что крышку можно открывать. Вместо ножа можно использовать ложку или отвёртку.

6. Сделайте «ручку» из скотча

Для этого понадобится крепкий скотч, например строительный. Изолента тоже подойдёт. Обмотайте скотч вокруг крышки, оставив край свисать. Теперь потяните за него, чтобы открыть крышку. Подробнее об этом методе мы писали здесь.

Изолента тоже подойдёт. Обмотайте скотч вокруг крышки, оставив край свисать. Теперь потяните за него, чтобы открыть крышку. Подробнее об этом методе мы писали здесь.

А что вы обычно делаете, когда крышка не поддаётся? Делитесь своими лайфхаками в комментариях.

Читайте также 🧐

Счет в испанском банке: как открыть самостоятельно

Были времена, когда открыть счет в Испании иностранцу (гражданинам России или гражданам из стран бывшего СНГ) было не так уж сложно, тем более, если он хорошо знал испанский или английский язык. Банки в Испании с огромным удовольствием открывали счета гражданам России, Украины, Белоруссии, Грузии и т.д., даже завлекали возможностью оформления ипотечных кредитов под 2-3% годовых.

Но, к сожалению, все хорошее рано или поздно заканчивается…С 2014 года (после присоединения Крыма к России) ситуация стала очень сильно меняться и не в лучшую сторону.

Банк Испании (аналог Центрального Банка России) разослал по всем испанским банкам циркуляр, согласно которому граждане России были внесены в список нежелательных персон, которым нежелательно открывать счета в испанских банка. В данном списке на тот момент уже числились граждане Афганистана, Ирака, Ирана, Северной Кореи, Кубы и т.д. Через некоторое время из данного списка россияне были исключены…но «осадок» остался.

Тем не менее на сегодняшний день открыть счет в испанском банке гражданину России или страны бывшего СНГ достаточно сложно, но, к счастью, возможно.

Почему сейчас сложно открыть счет в испанском банке?

Одними из основных причин в сложности открытия счета в испанском банке (это наше мнение, которое сложилось на основании многолетнего опыта):

- менеджеру банка не так просто завести в систему нового клиента банка, если он иностранный гражданин и

налоговый нерезидент Испании.

Если на открытие счета гражданину Испании менеджеру банка требуется в

среднем 15-20 минут, то открыть счет иностранцу (особенно гражданам России или гражданам из стран

бывшего СНГ) требуется в среднем 1,5-2 часа. Это сильно влияет на показатели производительности

менеджера, и как следствие отражается на его премии.

Если на открытие счета гражданину Испании менеджеру банка требуется в

среднем 15-20 минут, то открыть счет иностранцу (особенно гражданам России или гражданам из стран

бывшего СНГ) требуется в среднем 1,5-2 часа. Это сильно влияет на показатели производительности

менеджера, и как следствие отражается на его премии. - менеджер и руководитель отделения банка могут пострадать от открытия счету клиенту, который совершает сомнительные операции. К сомнительным операциям, по мнению «комплаенса» банков, относятся прежде банковские транзакции из-за рубежа (и прежде всего из стран, не входящих в ЕС). Мы знаем из личного опыта, когда руководителя отделения одного из сетевых банков Испании понизили в должности из-за того, что в этом отделении массово открывали счета иностранцам, которым «комплаенс» блокировал счета.

Как открыть счет в испанском банке?

В испанских банках есть два вида счетов, которые могут иметь иностранцы – для резидентов и для нерезидентов.

Если вы являетесь резидентом Испании, то есть Вы проживаете в Испании более 183 дней в году, например, у вас есть ВНЖ в Испании, то достаточно предъявить в банке карточку резидента (тархету), подтверждающую этот факт и Вам откроют счет.

Если Вы являетесь нерезидентом, в этом случае Вам нужны будут документы о доходах из страны Вашего проживания, паспорт, а вот NIE (идентификационный номер иностранца) уже не требуется (однако не всех банках Испании).

Раньше было в этом плане однозначно намного сложнее:

Для того чтобы нерезиденту открыть счет, было несколько вариантов:

- Вариант первый. Необходимо было обратиться в любое отделение полиции, чтобы получить

удостоверение нерезидента. В полиции от иностранца нужен был паспорт и его ксерокопия. И затем уже с

паспортом и этим удостоверением можно было обратиться в любой банк, чтобы открыть счет в Испании. Однако

этот способ требовал много времени – получение удостоверения нерезидента в полиции могло занять

десять-пятнадцать дней, а то и месяца.

- Вариант второй. С паспортом следовало обратиться непосредственно в банк. Банк мог открыть иностранцу счет и без удостоверения нерезидента. Однако в течение 15 дней иностранцу необходимо было все же подтвердить свой статус, иначе счет мог быть заблокирован.

- Вариант третий. Если иностранец был ограничен во времени, ему следовало обратиться в банк, и его специалисты при желании могли самостоятельно запросить в полиции подтверждение его статуса нерезидента. Для этого нужно было подписать соответствующую доверенность. Естественно, при себе необходимо было иметь паспорт. Как правило, за эту услугу следовало заплатить банку порядка 15-50 евро. В этом случае счет был открыт, но иностранец не мог распоряжаться своими деньгами, пока банк не получал соответствующих документов из полиции.

О том,

что такое Идентификационный номер иностранца (NIE) и как его получить, можно прочесть на нашем сайте в статье:

«Идентификационный номер иностранца (NIE)»

О том,

что такое Идентификационный номер иностранца (NIE) и как его получить, можно прочесть на нашем сайте в статье:

«Идентификационный номер иностранца (NIE)»Тарифы и услуги

Как правило, в большинстве банков Испании для открытия счета в евро минимум не устанавливается. Если Вы хотите

открыть счет в другой валюте, имейте в виду, что может существовать определенная минимальная сумма в зависимости

от вида валюты.

Виды счетов и предоставляемых услуг, комиссионные сборы – все это отличается в зависимости от банка. Как

правило, информацию об услугах и тарифах можно почерпнуть на официальном сайте финансового учреждения.

Обычно тарифы и услуги для резидентов и нерезидентов не отличаются. Тем не менее, банки неохотно выдают

нерезидентам кредитные карты, дебетовые — без проблем.

Раньше мы бы сказали: если в каком-либо банке Вам, как нерезиденту, предъявляют повышенные тарифы,

рекомендуем выбрать другое учреждение. Сейчас мы говорим, если Вам открывают счет — радуйтесь и не упускайте

эту возможность…

Сейчас мы говорим, если Вам открывают счет — радуйтесь и не упускайте

эту возможность…

Чтобы выбрать «правильный» банк, оформить все необходимые документы, получить все необходимые консультации и

помощь, Вы можете обратиться к нам за услугой по открытию счета в испанском банке.

Открытие Расчётного Счёта в Германии Girokonto

Как открыть новый расчётный счёт в немецком банке. Какие параметры у немецкого Girokonto. Управление деньгами в немецком банке и по интернету.

Расчётный счёт в Германии называется Girokonto. Государство и работодатели осуществляют переводы пособия и зарплаты частным лицам только на такие счета. В магазинах покупки оплачиваются через банковскую карту. Оплата жилья, электричества, интернета, страховок производится переводом денег с конто клиента на конто поставщика услуги.

Обзавестись Girokonto необходимо каждому жителю Германии, достигшему совершеннолетнего возраста. Основная функция конто — осуществление и получение платежей между клиентами немецких банков.

Стандартные условия открытия счёта в Германии

Клиенту выдаётся Girocard — дебетовая Maestro или V-Pay. Карточка позволяет расплатиться или снять деньги в банкомате.

По желанию «привязывается» кредитная карта. Через расчётный счёт оплачиваются покупки или производятся денежные переводы. Girokonto позволяет открыть депозит, который используется, например, для торговли на бирже.

Открыть расчётный счёт можно в любом немецком банке. Количество параллельных конто в Германии неограниченно. Условия и расценки на услуги разные.

Резидент Германии вправе затребовать открытие Basiskonto с минимально необходимыми в повседневной жизни возможностями. При открытии банковский работник не имеет права отказать клиенту, например, из-за плохой кредитной истории в SCHUFA. Человек вправе получить один единственный базовый счёт в германском банке.

Немецкие банки предлагают «бесплатные» Girokonto, но на самом деле месячный сбор отменяется лишь на определённых условиях. Стандартно счёт без ежемесячных платежей требует наличия стабильного дохода. Порой проводятся акции, по которым за открытие конто в рекламируемом банке новым клиентам доплачивают 50-100€.

Стандартно счёт без ежемесячных платежей требует наличия стабильного дохода. Порой проводятся акции, по которым за открытие конто в рекламируемом банке новым клиентам доплачивают 50-100€.

Сейчас найти предложение без месячного сбора за обслуживание становится сложнее. Низкая процентная ставка Европейского Центрального Банка заставляет немецкие финансовые учреждения искать иные возможности заработать на деньгах клиентов.

Определённые категории населения, например, студенты, получают льготы. Банкиры стремятся привязать к себе людей, получающих высшее образование, до того, как они начинают получать большие зарплаты. Для студентов или молодёжи часто предлагаются бесплатные услуги по обслуживанию расчётного счёта.

Выбор банка в Германии

В Германии 1800 банков и шпаркасс. Каждый предлагает открытие расчётного счёта — Girokonto. Как выбрать наиболее выгодный?

Десятки банков рекламируют бесплатные расчётные счета. Однако, бесплатно — понятие растяжимое. Клиент может вместо месячного взноса платить за каждую мелочь дополнительно или процент по диспо-кредиту окажется огромным. Но встречаются действительно выгодные условия.

Клиент может вместо месячного взноса платить за каждую мелочь дополнительно или процент по диспо-кредиту окажется огромным. Но встречаются действительно выгодные условия.

Выбирая среди различных предложений обращайте внимание на следующие параметры:

- Стоимость обслуживания в месяц и каждой операции. Бывает, что обе услуги предлагаются бесплатно лишь при наличии определённого месячного дохода.

- Цена и условия получения немецкой кредитной карты. Обычная цена — 20€, максимум 30€ ежегодно.

- Сбор за пластиковую карту. В хорошем случае отсутствует.

- Комиссия за перевод денег внутри Германии. В идеале равна 0.

- Процент по диспокредиту от 7%. Чем дешевле счёт, тем дороже обойдётся уход «в минус».

- Границы диспокредита. Часто в первый год-полгода занимать деньги нельзя. Спустя какое-то время банк устанавливает лимит ниже нуля. Услуга сильно зависит от зарплаты и весьма коварна. Соблазн залезть «в минус» велик, а погашать долго и дорого.

Обычный потребительский кредит обойдётся гораздо дешевле. Но взять кредит в Германии иностранцу поначалу не так просто.

Обычный потребительский кредит обойдётся гораздо дешевле. Но взять кредит в Германии иностранцу поначалу не так просто. - Процент по превышению лимита диспокредита. Банк при превышении установленного лимита на минус не отменяет операцию, а просто увеличивает процент раза в два. Может достигать 17% годовых.

- Доступность филиалов, наличие банкоматов и онлайн-доступа к счёту и прочие инфраструктурные сведения.

Я рекомендую банк N26 — современный финансовый институт без филиалов, но с удобным мобильным приложением.

Процесс открытия счёта в Германии

Чтобы открыть банковский счёт надо доказать легальность проживания в Германии и совершеннолетие, предъявив паспорт. Также понадобится справка о доходах и что-то, подтверждающее адрес проживания: контракт на квартиру, свидетельство о владении жильём или справка о регистрации по месту жительства из мэрии.

Для идентификации пользователя немецкие банки используют два способа:

- видеоидентификация Videoident

- подтверждение личности на почте Postident

При активации по видео-связи клерк звонит по специальному приложению с возможностью передачи видеосигнала. Дальше потребуется ответить на несколько простых проверяющих вопросов и показать паспорт. Но если немецкого нет, а на английский банковский работник не переходит, придётся воспользоваться вторым вариантом.

Дальше потребуется ответить на несколько простых проверяющих вопросов и показать паспорт. Но если немецкого нет, а на английский банковский работник не переходит, придётся воспользоваться вторым вариантом.

Идентификация персоны на почте не представляет сложности. Надо взять с собой бумаги, распечатанные после регистрации на сайте банка и запроса на открытие счёта. Служащий за стойкой проверит удостоверение личности и заверит, что подпись на контракте сделана в его пристутствии. Больше ничего делать не надо. Клерк соберёт в конверт нужные распечатки и отправит на адрес банка.

В течение недели-двух финансовый институт примется бомбардировать новоявленного клиента письмами и емейлами. Придут права доступа к онлайн-банкингу, карточка, отдельно пин, прочая важная корреспонденция.

При открытии счёта по интернету сравнивать подходящие условия удобнее. Обратившись в банк напрямую объективности добиться невозможно. Каждый клерк утверждает, что именно в этом финансовом учреждении условия открытия расчётного счёта самые хорошие и нигде в другом месте лучше не найти. В интернете потребитель получает обзор предложений разных банков, сравнивая их между собой. Онлайн предложения часто имеют лучшие условия, чем аналогичные обычные контракты, которые служащим приходится обрабатывать вручную.

В интернете потребитель получает обзор предложений разных банков, сравнивая их между собой. Онлайн предложения часто имеют лучшие условия, чем аналогичные обычные контракты, которые служащим приходится обрабатывать вручную.

Закрыть конто можно предупредив банк письменно. Закон не предусматривает периода уведомления, но в AGB как правило прописывается минимум три месяца до желаемой даты.

Итого: Girokonto — наиболее используемый вид немецкого банковского счёта. Иметь конто совершенно необходимо. Расчётный счёт частных клиентов является основным продуктом и поэтому широко представлен на рынке финансовых услуг. Фактически, решая, где завести такой счёт, клиент выбирает «свой» банк на долгое время, потому что в последствии большинство денежных вопросов удобнее будет решать именно через Girokonto. Очень важно найти наиболее подходящие условия обслуживания и периодически проверять рынок на наличие выгодных предложений.

Надобности в наличных деньгах становится всё меньше, потому что финансовые операции в Германии производятся через расчётный счёт.

Как пользоваться Girokonto в Германии

Пластиковая карта прилагается к каждому Girokonto. С её помощью снимаются деньги в банкомате и оплачиваются покупки в магазине. Сейчас магазины и супермаркеты принимают оплату через EC-карту. Карту надо вставить или приложить к считывающему устройству и дальше, в зависимости от суммы, ввести пин-код. Удобство оплаты очевидно – не надо ждать, пока кассир выдаст сдачу, заботиться о наличии денег в бумажнике, мелочь с собой таскать. Большая часть покупателей в Германии оплачивают покупки таким способом.

С переводом денег по Германии всё обстоит довольно просто. Например, нужно платить за квартиру. При заключении договора на аренду в контракт вписывается сумма, которую арендатор платит каждый месяц, а также номер расчётного счёта IBAN и код банка BIC, куда переводятся деньги. В филиале банка, где открыт Girokonto, оформляется денежный перевод на расчётный счёт хозяина жилья на специальном бланке Überweisungsformular.

Если платёж регулярный Dauerauftrag, как, например, оплата жилья или налог на телевидение ARD/ZDF, чтобы не ходить в банк каждый раз, нужно попросить другой бланк, заполнить и добавить пометку регулярности: выполнять перевод раз в месяц или реже. Когда настанет пора отменить выполнение платежа, надо не забыть сообщить банку. Перевод в банки ЕС имеет одинаковый формат.

Когда настанет пора отменить выполнение платежа, надо не забыть сообщить банку. Перевод в банки ЕС имеет одинаковый формат.

Существуют также различные регулярные платежи с неодинаковыми суммами. Например, плата за телефон. Для автоматического выполнения таких платежей оформляется Einzugsermächtigung — доверенность на снятие денег. Фирма или учреждение присылает формуляр для оформления этого разрешения. Требуется указать IBAN счёта, код банка, подписаться и отправить бланк обратно, для чего прилагается оплаченный конверт. Rechnung за услуги больше не будет приходить по почте, деньги снимаются напрямую. Так в Германии выполняется львиная доля платежей: аренда жилья, телефон, электричество, страховки на машины и так далее. Оспорить регулярный платёж и вернуть деньги разрешается в течение 2 месяцев.

Единственный минус в такой системе, если вдруг по какой-то причине к назначенной дате денег на счету не окажется. Если есть возможность диспо-кредита, деньги снимутся, но придётся заплатить положенный процент банку. Если же диспо-кредита нет или достигнут лимит, автоматический платеж не сработает, и получатель платежа выставит штраф за неудачную операцию, который зависит от суммы. Прежде чем разрешать автоматическое снятие денег, оцените, есть ли необходимая «подушка безопасности» на случай задержки зарплаты, например. Подобные финансовые «залёты» очень негативно сказываются на общей оценке кредитоспособности жителя Германии.

Если же диспо-кредита нет или достигнут лимит, автоматический платеж не сработает, и получатель платежа выставит штраф за неудачную операцию, который зависит от суммы. Прежде чем разрешать автоматическое снятие денег, оцените, есть ли необходимая «подушка безопасности» на случай задержки зарплаты, например. Подобные финансовые «залёты» очень негативно сказываются на общей оценке кредитоспособности жителя Германии.

Онлайн-банкинг в Германии

Если разрешать кому-то регулярно снимать деньги страшно, а ходить в банк из-за каждого денежного перевода лениво, остаётся вариант управления счётом онлайн на сайте или через мобильный. Многие банки разработали приложения, позволяющее выполнять необходимые операции на Girokonto. Современные финансовые институты обходятся вовсе без филиалов. Банкам это выгодно, потому что так они экономят на клерках. Выгодно это и клиентам банка. Экономится время, ведь клиент не зависит от графика работы филиала и не стоит в очереди на обслуживание.

Доступ к своему счёту онлайн осуществляется по классическому варианту «логин/пароль». У разных банков разное программное обеспечение, так что где-то может быть иначе. В банке N26 в качестве логина выступает емейл, а пароль подтверждается отпечатком пальца на телефоне.

При выполнении денежного перевода или изменении настроек онлайн-банкинга, система запрашивает случайно сгенерированный ТАН, который отправляет в виде СМС. Если ТАН верный, приложение осуществляет операцию.

26-07-2019, Степан Бабкин

пошаговая инструкция — Право на vc.ru

Сейчас я расскажу и покажу, как максимально быстро зарегистрировать корпорацию (C-corporation) в штате Делавэр и заказать для неё налоговый номер.

{«id»:131412,»url»:»https:\/\/vc. ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»title»:»\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya&title=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»title»:»\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya&title=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter. com\/intent\/tweet?url=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya&text=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya&text=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.

com\/intent\/tweet?url=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya&text=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya&text=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect. ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f&body=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0420\u0435\u0433\u0438\u0441\u0442\u0440\u0438\u0440\u0443\u0435\u043c \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044e \u0432 \u0421\u0428\u0410 \u0434\u0451\u0448\u0435\u0432\u043e \u0438 \u0431\u044b\u0441\u0442\u0440\u043e: \u043f\u043e\u0448\u0430\u0433\u043e\u0432\u0430\u044f \u0438\u043d\u0441\u0442\u0440\u0443\u043a\u0446\u0438\u044f&body=https:\/\/vc.ru\/legal\/131412-registriruem-kompaniyu-v-ssha-deshevo-i-bystro-poshagovaya-instrukciya»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

13 913 просмотров

Для этого вам потребуется:

Если у вас уже есть компания в Делавэре, но нет внутренних документов, можете скачать их бесплатно в нашем онлайн-магазине.

У кого компании нет – читайте дальше.

Допущения

Последующая инструкция предполагает, что у компании будет только один учредитель, он же единственный директор, он же президент, он же конечный бенефициар и контактное лицо компании. Также предполагается, что у этого человека нет номера социального страхования в США (Social Security Number).

Выбираем название

Перед тем как подавать на регистрацию, вам нужно придумать оригинальное название компании. Оно должно содержать, на выбор, одно из следующих слов: Inc., Incorporated, Corp., Corporation, Ltd., Limited, Co., Company. Проверить наличие похожих названий можно на этом сайте.

Оно должно содержать, на выбор, одно из следующих слов: Inc., Incorporated, Corp., Corporation, Ltd., Limited, Co., Company. Проверить наличие похожих названий можно на этом сайте.

Как только подобрали название, бежим регистрировать.

Подаём заявку через сайт регистрационного агента

Регистрационный агент – это ваш официальный представитель в штате Делавэр, наличие которого является обязательным по закону. Агентов очень много, но мы воспользуемся услугами Harvard Business Services – пожалуй, самого известного и обладающего наилучшей репутацией агента в Делавэре.

1. Зайдите на сайт delawareinc.com и выберите “Form Corporation” (в красной рамке).

Зайдите на сайт delawareinc.com и выберите “Form Corporation” (в красной рамке).

2. Внесите вашу контактную информацию.

Телефон может быть неамериканским.

3. Переходим к информации о компании.

По умолчанию выбран второй вариант, “Delaware General Corporation”, так и оставьте. Ниже впишите название корпорации и нажмите “Save and Continue”.

4. Теперь нужно внести контактную информацию компании, которая будет использоваться для официальной корреспонденции.

Теперь нужно внести контактную информацию компании, которая будет использоваться для официальной корреспонденции.

Эта информация не будет размещена в открытом доступе. Адрес и телефон могут быть в любой стране. В последних двух полях выберите “Same as Communication Contact” (эту информацию всегда можно поменять на сайте агента).

5. Вам будут предложены три тарифа. Смело выбирайте самый дешёвый и двигайтесь дальше.

6. На этой странице вам нужно будет указать количество акций и стоимость каждой акции.

Традиционные значения – 10 миллионов акций со стоимостью $0. 00001. Так и пишите, только 10 миллионов без пробела: 10000000.

00001. Так и пишите, только 10 миллионов без пробела: 10000000.

7. Выберите “1” в поле количества директоров и укажите имя директора.

8. Выберите опцию “Federal Tax ID” для получения налогового номера компании (EIN).

Он будет необходим для открытия банковского счёта и уплаты налогов в США. Обратите внимание на уведомление внизу: вам нужно будет выслать скан паспорта на адрес [email protected], чтобы агент смог получить за вас EIN.

9. Здесь нужно продублировать ранее указанную контактную информацию и указать должность в поле “Responsible Party Title”.

Здесь нужно продублировать ранее указанную контактную информацию и указать должность в поле “Responsible Party Title”.

Укажите “President” или “CEO” – как вам больше нравится. В последнем поле выберите вариант “Do not have either an SSN/ITIN”.

10. Укажите, где будет штаб-квартира компании.

Это опять же может быть неамериканский адрес. Здесь также нужно вставить максимально короткое описание деятельности компании на английском. На вопрос о сотрудниках оставьте ответ “No”. Обратите внимание на уведомление внизу: с адреса [email protected] вам придёт письмо с заполненными анкетами для получения EIN со ссылкой для электронной подписи. Убедитесь, что оно не уйдёт в спам.

Убедитесь, что оно не уйдёт в спам.

11. Теперь проверяйте, всё ли правильно написали.

12. Пришло время расплаты!

Если платите картой, внесите свою информацию. Также можно заплатить через PayPal.

Внизу поставьте галочку и нажмите “Place Order”.

Та-дам! Через несколько дней вы будете счастливым владельцем корпорации в Делавэре.

А что дальше?

Во-первых, дождитесь письма от агента со свидетельством о регистрации компании – Certificate of Incorporation. Это официальное подтверждение того, что корпорация существует.

Во-вторых, как я уже упомянул, вам нужно будет отправить скан своего паспорта на адрес [email protected], затем подписать анкеты для получения EIN, которые вам должны прийти с почты [email protected]. Через несколько недель вам придёт письмо от агента, в котором будет указан присвоенный вашей компании EIN.

В-третьих, вам придёт имэйл от агента со ссылкой для создания личного кабинета на сайте delawareinc. com. Рекомендую сделать это для получения важных уведомлений от агента.

com. Рекомендую сделать это для получения важных уведомлений от агента.

Ну а в-четвёртых, вам нужно будет подготовить внутренние документы компании. Два из них – Statement of Incorporator и Bylaws – вам предоставит агент в том же пакете, что и Certificate of Incorporation. Остальные же документы вы можете скачать совершенно бесплатно в нашем магазине юридических продуктов по ссылке.

Автор статьи — Евгений Краснов, лицензированный юрист по праву штата Нью-Йорк и партнёр Buzko Legal. Записаться на первичную бесплатную консультацию вы можете по ссылке, а все вопросы направляйте мне на почту [email protected].

Как открыть банковский счет в Австралии

Если вам посчастливилось в скором времени оказаться в Австралии, уверены, вы сгораете от нетерпения. Но, возможно, есть и что-то, что также вас беспокоит. Австралия — это удивительная страна с необъятным простором для приключений. Но это еще и очень далеко. И даже несмотря на общий язык, различие жизни Великобритании и Австралии — колоссальное. Здесь даже времена года сменяют друг-друга в обратном порядке! К счастью, кое о чем вам точно не нужно беспокоится, открытие банковского счета в Австралии процесс прямолинейный. Итак, все по-порядку.

Но, возможно, есть и что-то, что также вас беспокоит. Австралия — это удивительная страна с необъятным простором для приключений. Но это еще и очень далеко. И даже несмотря на общий язык, различие жизни Великобритании и Австралии — колоссальное. Здесь даже времена года сменяют друг-друга в обратном порядке! К счастью, кое о чем вам точно не нужно беспокоится, открытие банковского счета в Австралии процесс прямолинейный. Итак, все по-порядку.

Какие документы нужны, чтобы открыть счет в банке?

Что касается документации, австралийские банки используют так называемую систему баллов. То есть существует перечень документов, где каждому документу присвоено определенное количество баллов. И для того, чтобы открыть счет в банке, необходимо предоставить документов в общей сумме на 100 баллов.

Непонятно? Ничего страшного, на самом деле все проще, чем могло показаться. Вот список:

- Свидетельство о рождении, паспорт или сертификат гражданина — 70 баллов

- Водительские права, разрешение на оружие, удостоверение государственного служащего, федеральная или государственная медицинская карта — 40 баллов

- Оценочный акт земельного участка (в случае наличия в собственности дома) — 35 баллов

- Пластиковая карта с Вашим именем, например кредитная карта, карта клиента магазина или библиотечная карта — 25 баллов

- Документ, на котором указаны ваши имя и адрес, например счет за коммунальные услуги или выписка из банка — 25 баллов

Как видите, все довольно просто. Даже, если вы совсем недавно в Австралии, набрать необходимые 100 баллов дело несложное. Паспорт и водительские права в сумме уже дают 110 баллов, чего более чем достаточно. А если вы прибыли в Австралию не более 6 недель назад, все и того проще — чтобы открыть счет в банке будет достаточно только паспорта. Но это еще не все.

Даже, если вы совсем недавно в Австралии, набрать необходимые 100 баллов дело несложное. Паспорт и водительские права в сумме уже дают 110 баллов, чего более чем достаточно. А если вы прибыли в Австралию не более 6 недель назад, все и того проще — чтобы открыть счет в банке будет достаточно только паспорта. Но это еще не все.

Можно ли открыть банковский счет в интернете?

Вам действительно не нужно посещать отделение банка, чтобы открыть счет. Просто выберите банк и зарегистрируйтесь онлайн. «Большая четверка» австралийских банков это ANZ, Commonwealth Bank, NAB и Westpac. Все четыре будут удобны для тех, кто думает о переезде в Австралию, поскольку счет в них можно открыть за 12 месяцев до прибытия в страну.

Регистрация не займет больше 10 минут. Тем не менее, вам все же надо будет принести пакет документов на 100 баллов в отделение банка, когда вы уже приедете в Австралию. До тех пор вы можете пополнять свой счет, но не снимать с него деньги.

Мультивалютный счет от TransferWise.

Для людей без границ.

Для людей без границ.

Банковские счета в привычном понимании работают должным образом лишь в одной стране. Деньги на них обычно можно хранить только в одной валюте. И стоимость использования их за рубежом весьма высока. Инновация от TransferWise — мультивалютный счет объединяет в себе решение всех этих проблем.

Теперь вы можете отправлять, получать и управлять вашими деньгами где бы вы не находились, не огорчаясь из-за сумасшедшей комиссии и еще более печального обменного курса. С нами вы лишь платите маленькую, а главное справедливую сумму за конвертацию валют.

Какой банк лучше всего отвечает моим нуждам?

Сложно сказать, какой же банк подойдет именно вам, поскольку ключевую роль в таких вопросах, безусловно, играют индивидуальные предпочтения каждого из нас. В данном случае не так важно, являетесь ли вы студентом, специалистом в той, или иной сфере, или у вас свое предприятие — большинство банков предложит более менее одинаковые условия. Вне зависимости от назначения, любой счет открыть сравнительно легко, но, как правило, банки редко предлагают ощутимую процентную ставку или весомые льготы.

Учитывая все это, склоняться, наверно, все же стоит к упомянутой ранее «большой четверке», поскольку другими их преимуществами являются довольно обширные сети банкоматов и представительств по всей Австралии. Позже мы расскажем поподробнее, почему этот пункт непременно стоит учесть. Но сначала давайте посмотрим, что «большая четверка» банков Австралии может предложить.

NAB (National Australian Bank)

National Australian Bank или NAB является крупнейшим банком в Австралии. По всей Австралии NAB имеет более 1500 представительств или более, чем 3400 банкоматов.

Классический счет в банке NAB не имеет месячной платы и по умолчанию обеспечит вам бесконтактную дебетовую карту visa. Бесконтактно можно оплатить сумму до AU$100. С картой NAB вам не грозит комиссия за овердрафт и отсутствует минимальная сумма депозита. К сожалению, в NAB нет никаких специальных предложений для студентов. Однако, можно выбирать из трех типов банковского бизнес-счета, исходя из масштабов бизнеса.

Хоть это и нехарактерно для банковского бизнес-счета, для повседневного бизнес-счета не предусмотрено никакой платы. Вы также можете привязать ваш счет к инвестициям и интегрировать в программы бухгалтерского учета, такие как Xero и Reckon.

Commonwealth Bank

У Commonwealth Bank есть счет умного доступа, который создан специально для тех, кто совсем недавно в Австралии. Счет в этом банке можно открыть онлайн, за три месяца до переезда в страну. Положить деньги на счет можно сразу же. Однако, по прибытию в Австралию, вам нужно будет подтвердить личность в представительстве банка. Банковский счет стоит AUD$4 в месяц, но становится бесплатным при ежемесячном внесении на счет суммы от AUD$2,000. И еще вы получите бесконтактную дебетовую карту mastercard.

Если вы студент, вы также можете подать заявку на студенческий счет умного доступа. Данный тип счета доступен для студентов отделений как очной, так и заочной формы обучения. Преимущество этого счета в том, что он предлагает большое количество скидок. Месячная плата и минимальная сумма депозита будут ликвидированы и на год вам бесплатно выдадут кредитную карту. В дополнение, с вас не будет взиматься плата, если вы решите взять кредит и вы получите бесплатную карту для использования во время путешествий.

Месячная плата и минимальная сумма депозита будут ликвидированы и на год вам бесплатно выдадут кредитную карту. В дополнение, с вас не будет взиматься плата, если вы решите взять кредит и вы получите бесплатную карту для использования во время путешествий.

И наконец, Commonwealth Bank для бизнес-клиентов предлагает дебетовую карту mastercard, нулевую сумму минимального депозита и возможность привязать счет к инвестициям.

ANZ

Вы можете открыть счет в банке ANZ онлайн за 12 месяцев до переезда. Счет в этом банке бесплатный первые 12 месяцев и стоит AUD$5 в месяц по истечению этого срока.

Однако, для студентов очного отделения младше 25 лет, при ежемесячном пополнении счета на сумму от AUD$2,000, ежемесячная плата ликвидируется. Вы также получите бесконтактную дебетовую карту visa.

Помимо трех типов банковского бизнес-счета ANZ предлагает персональные консультации специально для деловых людей, недавно прибывших в Австралию. Если по приезду в Австралию вы планируете открыть собственное дело, эта услуга будет очень кстати.

Westpac

Повседневный счет в банке Westpac бесплатный первый год или на все время обучения для студентов очного отделения. Вы также получите дебетовую карту mastercard. Зарегистрироваться можно за 12 месяцев до приезда в Австралию.

Вы также можете подать заявку на бизнес-счет. Минимальная стоимость бизнес-счета составляет AUD$10 в месяц, счет может быть привязан к инвестициям. Вы также получите дебетовую бизнес-карту mastercard и возможность

бесплатно совершать безлимитные электронные переводы.

Каких затрат, связанных с банковским счетом следует ожидать?

Большинство австралийских банков либо не взимают минимальную месячную плату, либо плата отсутствует вовсе. Иногда плата ликвидируется при постоянном наличии определенной суммы на счете. Обычно, необходимо наличие хотя бы AUD$ 2, 000, что меньше средней зарплаты в Австралии.

Раньше банки позволяли совершать бесплатно лишь определенное количество операций, что означало дополнительные расходы при каждой оплате картой и при каждом обналичивании денег. К счастью, это в прошлом, и теперь большинство банков предлагает неограниченное количество бесплатных операций. Но, все же стоит уточнить этот момент с банком, чтобы избежать неприятных сюрпризов.

К счастью, это в прошлом, и теперь большинство банков предлагает неограниченное количество бесплатных операций. Но, все же стоит уточнить этот момент с банком, чтобы избежать неприятных сюрпризов.

В любом случае, не стоит забывать о том, что в Австралии обналичивание денег является бесплатным только, если вы используете банкомат своего банка. Обналичивание денег через банкомат другого банка обычно стоит в пределах AUD$2 за операцию.

Обратите также внимание на то, что большинство счетов в австралийских банках не имеет возможности овердрафта, что может привести к тому, что с вас будет взиматься дополнительная плата, если вы обналичите денег больше, чем есть на вашем счете.

Некоторые банки не взимают платы по овердрафту, в то время, как другие банки принимают решение, основываясь на определенных обстоятельствах, например, банк может закрыть глаза на первый овердрафт. Но опять же, всегда лучше уточнить в банке, что вы получите и чего стоит ожидать.

Что вам нужно для открытия банковского счета

Независимо от того, подаете ли вы заявку на открытие банковского счета онлайн или лично, вам потребуется удостоверение личности государственного образца и личные данные, такие как номер социального страхования. Вас также могут попросить внести на ваш счет первоначальный депозит.

Вас также могут попросить внести на ваш счет первоначальный депозит.

Вот подробная информация о том, что вам нужно, чтобы открыть текущий или сберегательный счет, и чего ожидать в процессе.

Что нужно для открытия банковского счета

Вы можете открыть банковский счет онлайн или в филиале, если банк предлагает обычные отделения.Информация, которую вас попросят предоставить, будет практически одинаковой, открываете ли вы текущий счет, сберегательный счет или и то, и другое.

Вот список того, что вам понадобится для открытия нового банковского счета:

1. Действительное удостоверение личности государственного образца с фотографией, например водительские права или паспорт. Не водители могут получить удостоверение личности штата в офисе Департамента транспортных средств.

2. Другая основная информация, такая как дата вашего рождения, номер социального страхования, идентификационный номер налогоплательщика или номер телефона.

В зависимости от ваших обстоятельств вам также могут понадобиться несколько других предметов:

4. Идентификационные данные для других заявителей, если вы открываете совместный счет: поскольку счет будет принадлежать нескольким людям, банк захочет идентификационные данные всех владельцев и личная информация.

Идентификационные данные для других заявителей, если вы открываете совместный счет: поскольку счет будет принадлежать нескольким людям, банк захочет идентификационные данные всех владельцев и личная информация.

5. Совладелец, если вам еще нет 18. Попросите родителей или законного опекуна подписать юридические документы в банке.

Знать основы: проверка и сбережения

Выберите проверку, если хотите: | Выберите сбережения, если хотите: |

|

|

Что искать на текущем счете: | Что искать на сберегательном счете: |

|

|

Есть и другие варианты, если у вас были проблемы с банковским делом в прошлом, у вас плохая кредитная история или вы не являетесь гражданином США.Гражданин С. Если вам отказали в открытии банковского счета, начните все сначала, используя второй шанс проверить счет: узнайте, что предлагают в вашем регионе. А если вы не гражданин, ознакомьтесь с нашим финансовым справочником для иммигрантов, проживающих в США, включая информацию об открытии банковского счета в качестве иммигранта.

Нужна помощь с началом вашего бюджета?

NerdWallet разбивает ваши расходы и показывает способы их экономии.

Найдите банк, который соответствует вашим потребностям

Если вы готовы рассмотреть возможность использования только онлайн-банков, вы, вероятно, найдете более низкие комиссии и более высокие процентные ставки.

Вот несколько наших любимых текущих счетов.

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

| |

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

| |

Чего ожидать при открытии нового счета

Подача заявки на открытие нового счета обычно не занимает много времени , особенно если вы подаете заявку онлайн. NerdWallet обнаружил множество счетов, которые можно открыть за 15 минут или меньше.

NerdWallet обнаружил множество счетов, которые можно открыть за 15 минут или меньше.

«

Некоторые аккаунты не требуют внесения депозита сразу, но другие требуют от 25 до 100 долларов».

Некоторые аккаунты не требуют внесения депозита сразу, но другие требуют, чтобы у вас было под рукой от 25 до 100 долларов, чтобы открыть его. Если у вас уже есть счет в другом банке или кредитном союзе, вы можете просто перевести деньги с этого существующего счета на новый. (Ваш первоначальный банк может взимать плату за этот перевод.) В противном случае подойдет чек или наличные.

Закройте старую учетную запись, если необходимо.

Знание того, как правильно сменить банк, может сэкономить вам штрафы за просрочку платежа и избавить вас от головной боли. Обратитесь к этим пунктам, чтобы убедиться, что переход будет беспроблемным:

Прямой депозит: предоставьте вашему работодателю информацию о вашей новой учетной записи.

Автоматическая оплата счетов: отмените все старые платежи — будь то на собственной платформе банка для оплаты счетов или, скажем, через веб-сайт вашего поставщика потоковых услуг — и настройте новые, используя новую информацию о счете.

«

Отмените все автоматические платежи по счетам из старого банка и создайте новые, используя данные нового счета».

Периодические переводы и связанные учетные записи: это может включать настройку перевода между новым чековым и существующим сберегательным счетом или обеспечение актуальности информации о вашем PayPal, Venmo и других платежных приложениях.

Приложения для смартфонов, текстовый банкинг и оповещения. Загрузите приложение нового банка, выйдите из системы и удалите старое, а также отключите все получаемые оповещения.

Бумажные чеки: удалите все оставшиеся пустые чеки из старого аккаунта.

Сейфы: если вы полностью обрываете связи, соберите свои вещи лично и обратитесь к своему договору аренды, чтобы узнать подробности о том, как закрыть ящик.

Получите письменное заявление из своего старого банка, подтверждающее, что ваш счет закрыт, и спросите о правилах банка по повторному открытию счета. Почему? Некоторые банки повторно активируют закрытые счета, чтобы выполнять автоматические платежи или получать депозиты, тем самым заставляя вас платить любые комиссии.

Что нужно для открытия банковского счета? | Потребительский банкинг

При открытии банковского счета через Интернет или лично вам может потребоваться предоставить банку, кредитному союзу или финансовому учреждению конкретную документацию или выполнить определенные требования для участия. Для некоторых типов счетов, таких как студенческие сбережения, совместные счета или депозитные сертификаты (CD), могут быть установлены требования к минимальному возрасту или могут потребоваться дополнительные документы. Важно понимать эти требования, прежде чем открывать предпочтительный банковский счет.

Помимо документов, удостоверяющих вашу личность, возраст или адрес, вам также может потребоваться внести минимальный первоначальный депозит при открытии банковского счета. Минимальный начальный депозит — это сумма денег, которую банк требует авансом при открытии текущего счета, сберегательного счета или депозитного сертификата.

Что мне нужно, чтобы открыть счет в банке?

Некоторые требования для открытия банковского счета могут включать:

- Как минимум две формы государственного удостоверения личности с фотографией, например, действующие водительские права или паспорт.

- Номер социального страхования или индивидуальный идентификационный номер налогоплательщика.

- Счет за коммунальные услуги с актуальной адресной информацией.

- Полная контактная информация заявителя, такая как имя, адрес и номер телефона.

- Для проверки счетов учащихся может потребоваться подтверждение зачисления в соответствующую школу, например удостоверение студента или письмо о зачислении.

- Если банк предъявляет минимальные требования к депозиту, вам может потребоваться внести депозит во время подачи заявления.

Как открыть счет в банке

Вы можете открыть банковский счет, выполнив следующие действия:

- Выберите банк: Перед открытием счета вы можете рассмотреть возможности, преимущества, льготы, расположение банкоматов и типы счетов, предлагаемые вашим банком, а также любые применимые ежемесячные сборы.

- Подтвердите квалификационные требования: Подтвердите право банка или кредитного союза и возрастные требования для открытия сберегательного или текущего счета.

Например, обычно вам должно быть не менее 18 лет, чтобы открыть текущий счет, и некоторые банки могут потребовать, чтобы родитель или опекун участвовал в процессе открытия текущего счета студента. Если вы подаете заявку на совместный текущий счет с другим лицом, некоторые банки требуют, чтобы оба человека присутствовали с необходимыми документами.

- Запустите приложение в своем банке: После того, как вы выбрали банк или кредитный союз, посетите их местный филиал или онлайн-сайт, чтобы узнать больше о процессе их подачи и получить доступ к их заявлению.

- Выберите подходящие для вас счета: В процессе подачи заявки вы обычно можете указать, какие типы продуктов вам нужны, например текущий счет, сберегательный счет или и то, и другое.

- Прочтите материалы своего счета: После того, как вы получили одобрение и ваш банковский счет открыт, вы можете запросить дебетовую карту.

Что нужно для открытия банковского счета?

Независимо от того, меняете ли вы банк или начинаете с нуля, открытие банковского счета — большой шаг. Важно привести все в порядок. перед тем, как вы попытаетесь настроить учетную запись.

Важно привести все в порядок. перед тем, как вы попытаетесь настроить учетную запись.

Но как подготовиться? Что вам нужно, чтобы открыть счет в банке? И в эту цифровую эпоху нужно ли идти в банк?

Это все хорошие вопросы. Итак, мы составили этот контрольный список, чтобы показать вам, что вам нужно для открытия банковского счета. Некоторые вещи, такие как действительное удостоверение личности и деньги, являются данностью. Но некоторые могут вас удивить.

Доверие

Давайте проясним это: банки — это бизнес.И, как и в любом бизнесе, их цель — зарабатывать деньги. Некоторые способы, которыми они это делают, взимают с вас комиссию и подталкивают к кредитованию под высокие проценты и кредитным картам.

Банки также зарабатывают деньги, когда вы либо недостаточно знаете о банковском деле, чтобы защититься от их схем, либо не можете найти настоящего человека, который ответил бы на ваши вопросы.

Бюджет лучше с Ramsey +. Начните БЕСПЛАТНУЮ пробную версию сегодня.

Некоторые банки хуже других и имеют поистине грязную практику.Поэтому важно быть настороже и доверять своей интуиции. Если банкир ведет себя как напористый продавец или пытается убедить вас подписаться на платные услуги или высокие сборы, убежит, !

Вместо этого вам нужен банк, с которым вы можете чувствовать себя комфортно, желательно с хорошей репутацией в области обслуживания клиентов и с низкими комиссиями или без комиссии. Узнайте, как сравнивать разные банки, и обратите внимание на их рейтинги обслуживания клиентов. В конце концов, последняя вещь, которую вы хотите сделать, — это приостановить работу на три часа, борясь с нелепой платой за обслуживание.

Исследования

Банку необходимо предлагать больше, чем просто хорошее обслуживание клиентов (хотя, будем честны, многие из них даже этого не могут). Им также следует предложить варианты, которые обеспечат вам желаемое финансовое будущее — , а не , сдерживают вас.

Есть три основных момента, на которые следует обратить внимание, когда вы решаете, подходит ли вам банк.

Типы счетов

Перед тем, как открыть счет, выясните, какой тип банковского счета вам нужен.Есть несколько вариантов, но мы остановимся на основах: проверка и сбережения.

Большинство людей используют бесплатный или основной текущий счет, чтобы получать чеки прямого депозита, оплачивать счета и снимать деньги в банкоматах. Но вам, возможно, придется рассмотреть другой тип, например совместный текущий счет, если вы женаты. Как они говорят: «В тот день, когда ты сказал:« Я знаю », тебе уже не было двух лет». Это означает, что вы и ваш супруг делитесь всем, включая доступ к общему банковскому счету.

Сберегательные счета — это то, на что они похожи — это место, где можно хранить деньги, пока вы не будете готовы их потратить.Некоторые люди приходят в восторг, когда узнают, что с этих счетов выплачивается процент, поэтому они выбирают лучшую процентную ставку.

Но помните, эти ставки довольно низкие — на них никогда не разбогатеешь. И это нормально! Сберегательный счет — это , а не вложения. Это подушка для тех времен, когда жизнь наносит вам несправедливый удар. Думайте об этом как о дополнительном страховом полисе без всякой волокиты.

Вы также можете рассмотреть возможность открытия чекового и сберегательного счета, чтобы у вас был один для расходования денег и один для вашего фонда на случай чрезвычайных ситуаций.Какой бы вариант вы ни выбрали, вы должны остерегаться всех хитрых способов, которыми банки пытаются взимать с вас деньги, например комиссионных и минимальных сумм.

Комиссия

Комиссии — один из основных способов, с помощью которых банки охотятся на людей. В 2019 году банки взимали более $ 11 млрд комиссионных за овердрафт. 1 Вот это чокнутый!

Вот почему вам нужно искать счета с низкой комиссией или без комиссии. Большинство людей опустили голову, шаркали ногами и сказали: «Ну, комиссии — это всего лишь часть банковского дела.» Нет! Они не! Это ваш шанс заявить о себе, отказавшись работать с банками, которые убивают своих клиентов.

Большинство людей опустили голову, шаркали ногами и сказали: «Ну, комиссии — это всего лишь часть банковского дела.» Нет! Они не! Это ваш шанс заявить о себе, отказавшись работать с банками, которые убивают своих клиентов.

И убедитесь, что никогда и не платят ежемесячную плату. В этот момент банк принимает ваши кровно заработанные деньги в качестве «платы» за предоставление вам счета. По сути, это все равно, что просить голодного трехлетнего ребенка охранять банку с печеньем — они ничего не охраняют, они съедают все печенье!

Минимум

Когда клиенты делают вклады, банки фактически ссужают эти деньги другим людям и получают прибыль, собирая проценты по этим кредитам.(Деньги, которые вы получаете при снятии средств, обычно являются депозитом другого клиента, потому что банк уже предоставил вам ссуду.)

Чем больше денег на вашем счету, тем больше банк может ссудить и тем больше он получает. Вот почему некоторые банки требуют поддержания минимального баланса.

Минимальные суммы зависят от банка и часто от типа счета. Нередко на сберегательном счете есть минимум 300 долларов, а на текущих счетах — минимум 1000 долларов.

Теперь, если вы не можете удержать минимум на своем счете или если вы один из 78% американцев, живущих от зарплаты до зарплаты, банк не собирается закрывать счет. 2 Вместо этого они нападут на вас с комиссией от 5 до 35 долларов «ниже минимальной». Эти сборы совершенно не нужны, и, к счастью, от них легко отказаться. Многие банки предлагают бесплатные текущие счета без требований к минимальному балансу, так что найдите один из них и используйте его!

Другой вариант — работать с банком, который дает вам выбор с вашим текущим счетом: либо сохранить минимум на счете , либо создать регулярные прямые депозиты.С помощью этого варианта у вас может быть меньше 1000 долларов на вашем счете, потому что банк знает, что вам предстоит еще один депозит.

Документация

Каждый день люди пытаются открыть счета, используя поддельную информацию. Это мошенничество! Это неправильно, и если такое случится с тобой, это будет ужасный кошмар. Вот почему вам нужно защитить себя от кражи личных данных.

Это мошенничество! Это неправильно, и если такое случится с тобой, это будет ужасный кошмар. Вот почему вам нужно защитить себя от кражи личных данных.

Но знаете ли вы, что банки должны также защищать себя от кражи личных данных потребителей? Этот вид мошенничества стоит им кучу денег.Поэтому, когда вы открываете учетную запись, даже если вы выполняете банковские операции в Интернете, вам потребуются документы, подтверждающие, что вы являетесь тем, кем себя называете.

Вам также понадобятся документы для кого-либо еще, чье имя будет указано в учетной записи, например, вашего супруга или директора (это человек, который выдал вам свою доверенность, а не тот, кто учился в средней школе).

Если вы занимаетесь банковским делом лично, вам необходимо иметь при себе все эти документы, чтобы банкир мог поместить вашу информацию в свою систему.Интернет-банкинг работает так же, за исключением того, что вы загружаете документы на веб-сайт банка.

Номер государственного образца

Это самый простой способ для банка узнать, что вы являетесь законным. Большинство людей используют свои водительские права, но вы также можете использовать паспорт или удостоверение личности государственного образца.

Паспорта также пригодятся, когда вы настраиваете учетную запись для своего ребенка младше 18 лет. Но если вы никогда не вывозили своего ребенка из страны — а это большинство родителей, потому что такой отпуск стоит дорого — это нормально. !

Просто поинтересуйтесь в банке, какие документы взять с собой для младшего — обычно подойдет свидетельство о рождении или карточка социального страхования.Идите вперед и принесите свой идентификатор, если ваше имя будет в учетной записи.

И убедитесь, что ваш ребенок знает, как вы гордитесь им за то, что он достаточно ответственен, чтобы иметь собственный банковский счет! Это большой шаг для них и вы — в конце концов, теперь вы можете научить их, как разумно использовать деньги и банки.

Подтверждение адреса

Раньше клиенты могли открывать банковские счета только в том случае, если они приносили документ, подтверждающий, что они проживают там, где они заявили.Это потому, что банки используют адреса клиентов, чтобы проверить их личность и связаться с ними.

Но современные технологии делают эти вещи проще, чем когда-либо. Большинство банков, особенно онлайн-банков, просто используют адрес, указанный в вашем удостоверении личности государственного образца.

Если ваш банк требует другого подтверждения адреса (что более вероятно, если вы откроете счет лично), вам нужно найти документ, на котором напечатаны ваше имя и адрес .Это может быть аренда, счет за коммунальные услуги или официальное письмо (а не спам , адресованный «Текущему жителю»).

Другая личная информация

Большинство банков запрашивают дополнительную информацию, такую как ваш номер социального страхования, индивидуальный номер налогоплательщика и дату рождения, чтобы идентифицировать вас. Им также может потребоваться номер телефона или адрес электронной почты, чтобы у них был быстрый и простой способ связаться с вами и сообщить информацию об учетной записи.

Им также может потребоваться номер телефона или адрес электронной почты, чтобы у них был быстрый и простой способ связаться с вами и сообщить информацию об учетной записи.

Но давайте будем честными.В основном они просто собираются присылать вам мусорные предложения по кредитным картам, которые принесут им деньги, втягивая вас в долги. Эти предложения , а не помогут вам, поэтому откажитесь от них, когда сможете.

И помните, в разных банках разные правила в отношении личной информации. Если у вас есть вопросы, спросите банк об их требованиях напрямую, а не просто угадывайте.

Деньги

После того, как вы выберете счет и соберете документы, вам нужно будет собрать немного наличных для внесения депозита.В конце концов, банковский счет помогает вам экономить и тратить деньги, поэтому нет смысла открывать счет, в котором ничего нет.

Единственное исключение — если у вас буквально нет денег и вы начинаете новую работу, требующую прямого депозита. В этом случае вам понадобится банк, в котором не требуется начальный баланс.

В этом случае вам понадобится банк, в котором не требуется начальный баланс.

Если вам нужно выбрать этот вариант, имейте в виду, что банк ожидает, что вы скоро начнете вносить деньги на счет. Как вчера. Так что вам понадобится постоянная работа, социальное обеспечение или другой вид дохода.

В противном случае, как вы уже догадались — больше сборов. Вы можете даже оказаться в долгу перед тем, как положить что-нибудь на свой счет!

Магистраль

И последнее, что вам нужно взять с собой в банк, — это способность сказать: «Нет!» Многие банки пытаются уговорить клиентов выбрать продукты, которые им не подходят, потому что таким образом они зарабатывают кучу денег. Банки заработали в 2019 году 233 миллиарда долларов! 3 И большая часть этого была от процентов по кредитам и кредитным картам.Перевод: Банки питаются долгами, а это как раз то, что наносит вам финансовый вред.

Если вы войдете в банк, чтобы открыть текущий счет, ожидайте, что банкир попытается уговорить вас подписаться на кредитную карту или другой долговой продукт. Так легко уйти с куском пластика, лимитом расходов в 5000 долларов и процентной ставкой 18%, но не делайте этого!

Так легко уйти с куском пластика, лимитом расходов в 5000 долларов и процентной ставкой 18%, но не делайте этого!

Потому что, как только вы это сделаете, этот банкир потирает руки, ухмыляясь, как опоссум, потому что он знает, что те выплаты по процентам начнутся через несколько месяцев и принесут ему большой жирный бонус.

Мы уже говорили это раньше и скажем еще раз: эти компании — хищники! Вы должны знать свое дело, чтобы они не воспользовались вами. И это включает в себя возможность отказать в том, что вам не нужно.

Просто откройте нужный счет и доверьтесь себе, что распоряжаемся своими деньгами. Если вам нужна помощь, попробуйте EveryDollar. Это бесплатное приложение упрощает составление бюджета и отслеживание ваших расходов, чтобы вы могли начать выигрывать своими деньгами.

Новый вариант

Вот и все! Как только вы соберете все это вместе (плюс любые дополнительные услуги, которые требует банк), вы готовы открыть счет.

Просто помните, что в большинстве банков открытие счета также открывает множество возможностей, чтобы в спешке разрушить ваше финансовое будущее. В конце концов, счет может быть бесплатным, но эти банки все равно будут зарабатывать на вас деньги. Они будут взимать с вас несправедливые сборы и присылать вам захудалые предложения по кредитным картам, которые звучат неплохо — до тех пор, пока у вас не будет 20 000 долларов в долгах и вы не сможете найти выход.

Вот почему мы создаем Gazelle, новый сервис онлайн-банкинга, призванный помочь вам в достижении ваших финансовых целей.С Gazelle вы получите бесплатный доступ к аккаунту и поддержку клиентов от реальных людей . Даже лучше? Мы никогда не будем налагать на вас долги !

Присоединяйтесь к списку ожидания бета-версии Gazelle сегодня, и скоро вы будете работать с банком, который работает на вы — именно так, как должно быть.

Что нужно для открытия банковского счета?

Если вы никогда раньше не открывали банковский счет, вам, вероятно, интересно, как работает этот процесс. В частности, какая квалификация, информация и документы вам необходимы, чтобы открыть счет? Независимо от того, открываете ли вы свой первый банковский счет или переходите в новый банк, мы рассмотрим правила участия и необходимые документы и информацию. Собираетесь ли вы в местное отделение или открываете счет в Интернете, лучше всего подготовиться к процессу.

В частности, какая квалификация, информация и документы вам необходимы, чтобы открыть счет? Независимо от того, открываете ли вы свой первый банковский счет или переходите в новый банк, мы рассмотрим правила участия и необходимые документы и информацию. Собираетесь ли вы в местное отделение или открываете счет в Интернете, лучше всего подготовиться к процессу.

Во-первых, вам нужно убедиться, что вы имеете право открыть банковский счет.Чтобы открыть счет, вам должно быть не менее 18 лет. Однако вы можете открыть совместную учетную запись как несовершеннолетний с родителем или законным опекуном в качестве совладельца учетной записи. Некоторые банки предлагают счета для несовершеннолетних. Эти учетные записи позволяют как несовершеннолетнему, так и взрослому управлять счетом, обучать несовершеннолетнего владельца банковскому делу.