Что такое биржа (виды и определение) и как они работают

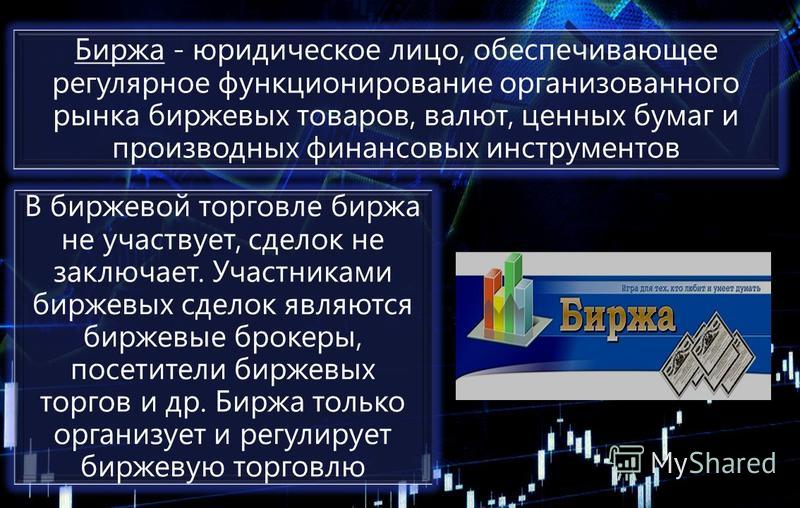

Биржа – это такое место, где встречаются покупатель и продавец. В отличие от продуктового рынка, на биржах продают финансовые активы и реальные товары, например нефть. Контракты заключаются на огромные суммы и поэтому биржа регулируется множеством органов, напрямую на бирже нельзя совершать покупки, если только вы не банк, в других случаях вся работа идет через брокера.

На условиях честности и прозрачности заключается сделка, которая находится под присмотром регулятора. После этого все получают то, что они хотели: продавец – деньги, а покупатель – товар. В мире существует множество бирж, самыми крупными из которых являются Нью-Йоркская и Лондонская торговые площадки.

По всему миру раскиданы рынки, на которых активно ведется торговля. Разумеется, они различаются по масштабам, не стоит сравнивать Западные биржи и биржи развивающихся стран. Но, в целом, услуги они оказывают одинаковые. Любой, кто захочет заполучить в свою личную собственность небольшой аппетитный кусочек (скажем, McDonalds), может купить акции этой компании на

Что такое биржа простыми словами

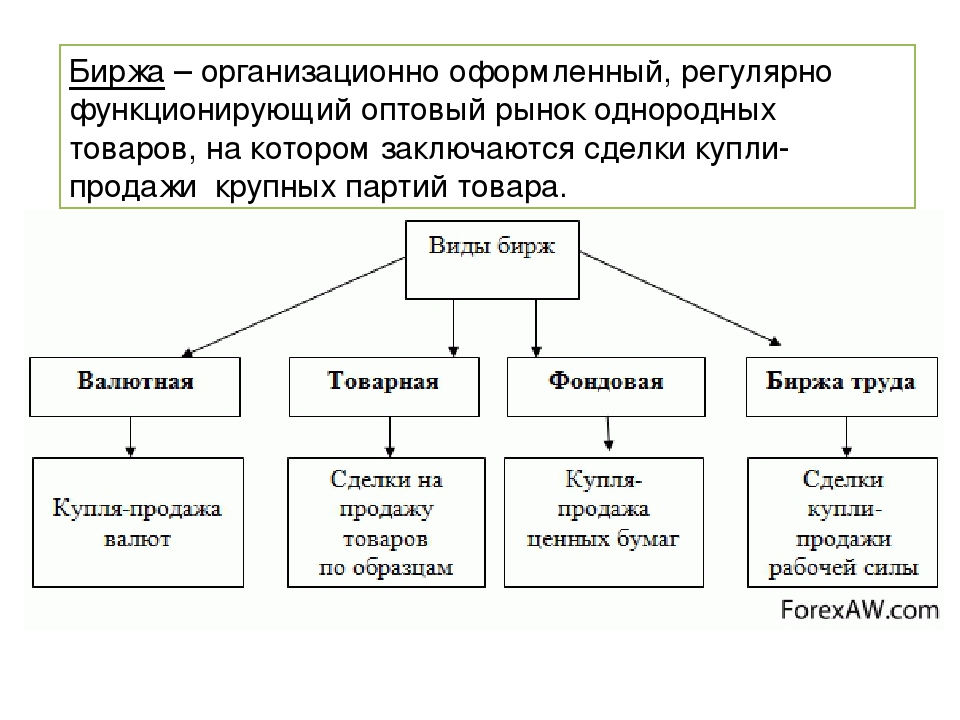

Биржа – это площадка, где покупатели и продавцы могут заключать сделки между собой. Сегодня по всей планете открыто большое количество различных площадок такого рода. Все биржи можно классифицировать в зависимости от различных признаков, которые являются их отличительными особенностями. В этой статье мы расскажем о том, какие бывают торговые площадки, а также приведем в качестве примера несколько экзотических.Классификация бирж

Выделяют несколько типов бирж:

- по виду предлагаемого товара;

- по принципу организации;

- в соответствии с участниками;

- по роли и месту в международной торговле.

Самая известная классификация по виду предлагаемого товара. Здесь выделяют несколько типов бирж – фондовые, товарные и валютные (последнее не путать с Форекс. Forex – это внебиржевой рынок).

Forex – это внебиржевой рынок).

Фондовые биржи

Фондовые биржи – это, прежде всего, площадки для привлечения инвестиций. Основные торговые активы здесь – акции компаний. Помимо этих активов, на фондовых биржах можно также встретить такие финансовые инструменты, как долговые бумаги и прочее.

Фондовые биржи существуют во всех развитых странах и в большинстве развивающихся. Их история насчитывает столетия. Наиболее известные – Лондонская, Нью-Йоркская, биржа во Франкфурте и так далее.

Товарные биржи

Из названия ясно, что эти биржи предназначены для торговли каким-либо товаром. На различных площадках такого типа торгуют как сельскохозяйственной продукцией, так и драгоценными металлами и даже нефтью.Товарные биржи могут быть универсальными и международными. На наиболее популярных из них можно встретить широчайший список товарных активов. К примеру, на бирже Chicago Board of Trade предлагают сельскохозяйственную продукцию, золото, серебро и ценные бумаги. На Чикагской товарной бирже CME предлагают не только товары, но и торговлю валютой и ценными бумагами.

Валютные биржи

Не стоит путать валютную биржу и внебиржевой международный валютный рынок Форекс. Валютные биржи существуют для того, чтобы обеспечивать более тонкое регулирование курса.

Классификация бирж по принципу организации

Здесь можно выделить три основных направления – государственные, частные и смешанные биржи. Первый тип создается государством на основании действующего законодательства. Получить допуск сюда может любой предприниматель с определенным размером оборота. Главное условие – быть в торговом реестре. В основном, такие биржи находятся в континентальной Европе.

Что касается США и Великобритании, здесь распространены частные биржи. Здесь ограничено количество участников. Для того, чтобы стать членом такой площадки, необходимо приобрести сертификат (пай). Смешанные биржи работают, в основном, в Западной Европе.

Классификация по участникам

Существует два типа бирж по этому признаку – открытые и закрытые. На открытых биржах торгуют не только постоянные члены, но и посетители. Открытые биржи, в свою очередь, делятся на полностью открытые, где покупатели и продавцы торгуют между собой и условно открытые, где между продавцами и покупателями могут быть посредники как в виде брокеров, так и в виде дилеров.

Зарубежные биржи сегодня в основном относятся к закрытому типу. То есть непосредственные покупатели и продавцы к торгам не допускаются. Вместо них это делают члены биржи, которые и играют роль посредников. Такой принцип считается правильным потому что биржевой трейдинг – это достаточно высокие риски.

По роли в международной торговле

Самыми крупными в мире биржами являются Нью-Йоркская, Лондонская и Токийская – эти биржи являются международными. Кроме того, существуют национальные биржи, которые работают в рамках определенного государства. Подобные биржи, фактически, закрыты для нерезидентов с учетом того, что местные законы препятствуют участию иностранцев.В России тоже есть международные биржи. Тем не менее, даже Московская биржа де-факто таковой не является, так как валютный, торговый и налоговый режим не позволяют свободно перемещать прибыль.

Экзотические биржи

На Королевской бирже Камбоджи торгуется всего две акции.

Еще одна подобная биржа находится в Лаосе. Правда, здесь торгуют акциями четырех компаний.

На Фиджи тоже есть своя биржа. Сюда приходят брокеры и дилеры для торговли. Интересно, что на этой площадке не используется компьютерная техника. Всего представлено 16 компаний. Все операции записываются на стене фломастером. Оборот этой площадки не превышает полтора миллиона долларов США в год.

Есть также специализированные биржи. Которые тоже можно вполне отнести к экзотическим. В качестве примера выступает новозеландская молочная биржа с соответствующими фьючерсами. Дело в том, что молоко играет большую роль в экономике этой страны. Фьючерсы на молоко позволяют фермерам хеджировать их риски на волатильном рынке.

На бирже в городе Алсмеер торгуют цветами.

Ежедневно здесь продают порядка 60% от всех цветов в мире. Ежегодный оборот площадки составляет более четырех миллиардов евро.

Интересная особенность данной биржи заключается в том, что стартовая цена на лот является максимальной. Затем она постепенно снижается на один пункт. Задача брокера нажать на кнопку тогда, когда цена будет минимальной.

К экзотическим относится и биржа сомалийских пиратов. Она основана в 2009 году. Те, кто принимают участие в торгах, могут претендовать на часть добычи. К слову, несмотря на то, что сомалийских пиратов не любят и даже побаиваются мореплаватели многих стран, местные жители к ним более чем благосклонны. По крайнеймере, пираты для них меньшее зло, чем местное правительство. Приобрести акции на бирже пиратов может любой желающий. В качестве «эмитентов» выступают компании, занимающиеся морским разбоем. В качестве оплаты за ценные бумаги принимаются не только деньги, но и оружие и даже продукты питания.

Как торговать на бирже

Все сделки заключаются мгновенно. Более того, компьютерные технологии позволяют проходить миллионам сделок ежесекундно. Нет необходимости ехать в штаб-квартиру корпорации, или куда-то еще. Все это можно провернуть, находясь дома, в любимом кресле. Безусловно, существуют определенные тонкости, иначе каждый второй на нашем земном шаре был бы миллионером.

Дело в том, что на фондовом рынке могут присутствовать только профессиональные участники, которых называют брокерами.Обычный человек, будучи физическим лицом, сам не может работать на бирже.

Это юридические лица, которые имеют специальную лицензию для работы на бирже. Ее сложно получить. Брокеры исполняют роль посредников, которые выполняют поручения своих клиентов. Технически это никак не ограничивает действия инвестора, и он волен покупать и продавать ценные бумаги так, как считает нужным.

Это юридические лица, которые имеют специальную лицензию для работы на бирже. Ее сложно получить. Брокеры исполняют роль посредников, которые выполняют поручения своих клиентов. Технически это никак не ограничивает действия инвестора, и он волен покупать и продавать ценные бумаги так, как считает нужным.Как заработать на бирже

Естественно, основной целью для инвестора, который решил купить акции, является заработок денег. Но тут тоже все не так просто, как кажется. Слепо купить акции какой-то крупной компании и получить от этого стабильный доход не получится. Основная загвоздка заключается в том, что акции имеют тенденцию не только расти, но и падать, точно так же, как и валютные курсы, например. Соответственно, инвестор должен точно знать, когда покупать акции, а когда от них лучше избавиться.

Безусловно, можно наблюдать за новостями и делать выводы, основываясь на общедоступных фактах. Такой подход называется «фундаментальным», и он используется, если трейдер хочет разместить свои активы надолго. Если же инвестор ищет быстрой прибыли, то он станет торговать на короткие сроки, основываясь на локальных движениях цен.

Чтобы лучше анализировать изменения цены, существуют специальные графики, которые отражают, насколько акция выросла или упала в конкретный промежуток времени.

Самыми популярными графиками являются японские свечи и американские бары. Они представляют собой наборы геометрических фигур, пропорции которых говорят о дальнейшем движении цены. Кроме того, на основе свечей или баров можно делать математические выкладки, называемые «индикаторы». Полученные числа применяются как маркеры, которые подсказывают, когда покупать, а когда продавать. Такой подход называется «техническим», и он часто противопоставляется фундаментальному. К его минусам можно отнести то, что он не может предугадывать серьезные форс-мажорные события, такие как войны или стихийные бедствия, а ведь они очень сильно влияют на расстановку сил.

Такой подход называется «техническим», и он часто противопоставляется фундаментальному. К его минусам можно отнести то, что он не может предугадывать серьезные форс-мажорные события, такие как войны или стихийные бедствия, а ведь они очень сильно влияют на расстановку сил.

Но только одно знание ничего не даст, если оно не поддерживается деньгами.

Чтобы что-то преумножить, нужно это иметь, так как, сколько ноль не умножай, итог останется неизменным. Впрочем, обучение как раз стоит начинать с той суммы, которая не критична для инвестора.

В этом работа на рынке похожа на промысел рыбака или ныряльщика за жемчугом. Трейдеру очень важно ограничивать свои убытки, которые, несомненно, случаются, ведь безубыточной торговли не бывает.Как и ловец жемчуга ныряет под воду, так и трейдер покупает какой-то финансовый инструмент с надеждой на прибыль. Но если ныряльщик открывает под водой ракушку и не находит там жемчуга, он тут же всплывает, а не ждет на дне моря, пока она вырастет внутри моллюска. Также и инвестор в случае ошибки не должен ждать до конца, когда же вырастет купленная акция. Увидев какой-то критичный убыток, необходимо избавиться от актива и подумать о поиске другой точки входа.

Если инвестор соблюдает осторожность и внимательно подходит к торговле, то он, безусловно, сможет разбогатеть и преувеличить свой капитал.

Главное – хотя бы начать что-то делать и попытаться изменить свою жизнь. Сегодня, благодаря фондовой бирже, это может сделать каждый.

Биржи: классификация, функции и устройство

Заработай на курсе валют:А вот пример заработка от ВебМастерМаксим.ру это самый топовый финансовый блоггер и крутой трейдер миллионер! Вступай на его Секретный форекс Форум и учись

Биржа, от латинского «кошелек», представляет собой организованный оптовый рынок,

действующий как аукцион по купле — продаже сырья, товаров, ценных бумаг и валюты. Ее зарождение связано с развитием товарного производства. Биржевые сделки могут

совершаться не только на территории или в помещении биржи. Местом заключения таких

сделок могут быть и компьютерные сети.

Ее зарождение связано с развитием товарного производства. Биржевые сделки могут

совершаться не только на территории или в помещении биржи. Местом заключения таких

сделок могут быть и компьютерные сети.

Биржа это рынок посредников, которые выступают в качестве продавцов и покупателей, представляя как интересы производителей товаров и владельцев ценных бумаг, так и интересы их покупателей.

Торговля на бирже не предполагает физического присутствия товаров или ценных бумаг в момент совершения сделок. Наличие на складах товаров стандартного качества и требуемого количества подтверждают документы. Нахождение ценных бумаг в банках и право собственности на них также подтверждается документами.

Биржа это рынок совершенной конкуренции. Цены на ней складываются под влиянием спроса и предложения, они публикуются на начало и конец рабочего дня. Все участники биржевых операций находятся в одинаковых условиях, подчиняясь правилам, установленных биржей. В этом смысле биржа является организованным рынком.

Плюсы торговли на бирже:

1. Поставщики выгодно реализуют свои товары.

2. Покупатели получают доступ к информации и ценам, а также выгоду от свободной

конкуренции между продавцами.

3. Биржевые игроки получают комиссионные за проведение операций и гарантию их

выполнения.

Все три стороны в выигрыше.

ВИДЫ (КЛАССИФИКАЦИЯ) БИРЖ

Биржи классифицируют по следующим признакам:

1. По виду товара.

2. По принципу организации (роль государства).

3. По форме участия посетителей в биржевых торгах.

4. По номенклатуре товаров являющихся объектом биржевого торга.

5. По месту и роли в мировой торговле.

6. По типу сделок.

В зависимости от торгуемых активов (инструментов) биржи подразделяются на:

товарные, фондовые, валютные, фьючерсные, опционные. Однако, всегда существовали и

универсальные биржи, совмещающие организацию торгов различными инструментами в

рамках одной организационной структуры (зачастую в разных секциях).

Однако, всегда существовали и

универсальные биржи, совмещающие организацию торгов различными инструментами в

рамках одной организационной структуры (зачастую в разных секциях).

По принципу организации:

1. Публично-правовые (государственные) биржи. Её членом может быть любой

предприниматель, который занесен в торговый реестр и несущий определенный

торговый оборот.

2. Частно – правовые биржи имеют более замкнутый характер, доступ только узкого круга

лиц, которые входят в биржевую корпорацию. Характерны для Англии и США.

По форме участия посетителей в торгах:

1. Открытые биржи, на которых контракты могут заключать клиенты как самостоятельно,

так и через посредников. Они подразделяются на

чисто открытые биржи и открытые биржи смешанного типа. На чисто открытых не обязательно

пользоваться услугами посредников.

На открытых биржах смешанного типа с продавцами и покупателями работают биржевые

посредники.

2. Закрытые биржи. На них сделки могут заключаться только между биржевыми маклерами

и брокерами, которые представляют интересы и выступают от имени, как участников биржи,

так и разовых покупателей.

По месту и роли в мировой торговле биржи бывают международные и национальные.

По номенклатуре товаров, являющихся объектом биржевого торга, биржи подразделяются на универсальные (общего типа) и специализированные. Такое их деление преимущественно используется для классификации товарных бирж. На универсальных ведутся торги по широкому кругу разнообразных товаров. Специализированные имеют товарную специализацию или специализацию по группам товаров.

По типу сделок:

1. Биржи реального товара. Существенной чертой этой биржи является

обязательная продажа и поставка товара после проведения торгов.

2. Фьючерсные биржи. По правилам торговли фьючерсными контрактами за продавцом

сохраняется право выбора — доставить продукцию или откупить

срочный контракт до наступления срока поставки товара, а покупателем

принять товар или перепродавать срочный контракт до наступления срока поставки.

3. Опционные биржи создаются и используются для страхования участников торговли, т.к.

дают возможность покупателям опционов ограничить возможные убытки при заключении

биржевых сделок.

4. Смешанные биржи. На них могут заключаться сделки с реальным товаром, фьючерсные

и опционные.

ФУНКЦИИ БИРЖИ

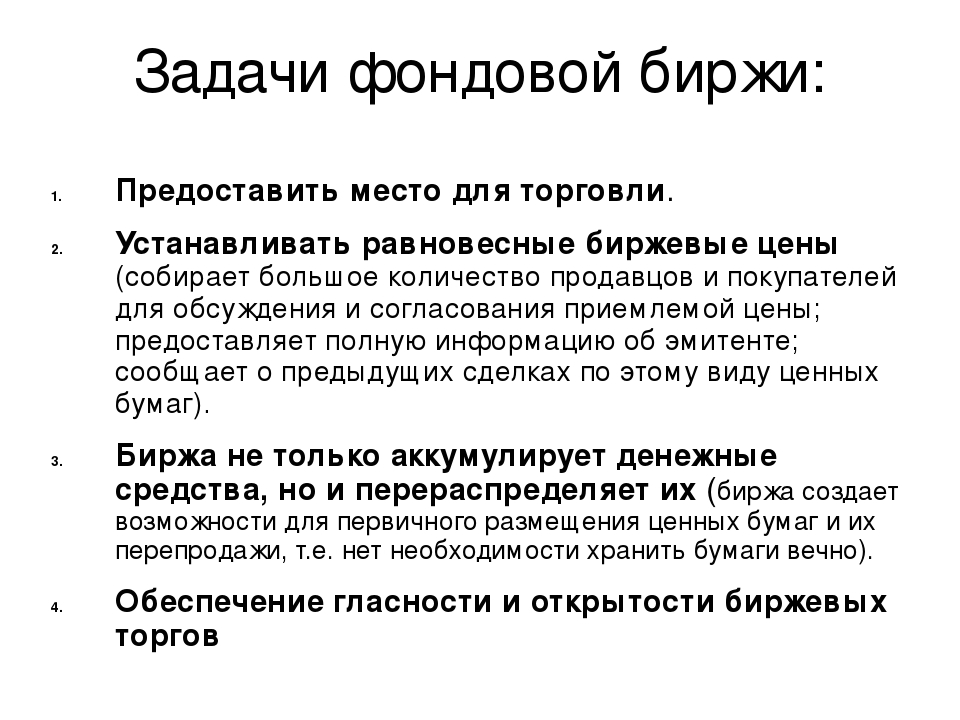

Биржа является частью рыночной структуры. Ее задачи — не снабжение экономики сырьем,

капиталом, валютой, а организация, упорядочение, унификация рынков сырья, капитала и

валюты. Являясь неотъемлемым элементом рыночного хозяйства, биржа выполняет ряд

важных функций:

1. Организует биржевые собрания для проведения гласных публичных торгов.

2. Разрабатывает биржевые контракты.

3. Разрешает споры, возникающих по заключенным биржевым сделкам в ходе биржевых торгов.

Данная функция биржи имеет очень большое значение. С одной стороны, как мера выявления

торговцев, которые пытаются действовать путем обмана, мошенничества и т.п. С другой

стороны, как способ улаживания ошибок, возникающих в ходе торгов из-за неточности

записей о сделках, сбоев в системе компьютерного обеспечения и других чисто

человеческих или технических ошибок.

4. Выясняет и регулирует биржевые цены. Биржа участвует в формировании цен на все

виды биржевых товаров. Сама биржевая цена устанавливается в процессе ее котировки,

которая рассматривается как наиболее важная функция биржи.

5. Фиксирует цены в течение каждого дня ее работы, а также регистрирует курсы

валют или ценных бумаг.

6. Публикует цены на биржевые товары. Служит ориентиром для продавцов и покупателей

при выборе стратегии поведения на очередных торгах.

Служит ориентиром для продавцов и покупателей

при выборе стратегии поведения на очередных торгах.

7. Обеспечивает биржевое страхование (хеджирование) участников биржевой торговли.

Страхует от неблагоприятных для них колебаний цен. Для этого используются специальные

виды сделок и механизмы их заключения.

8. Гарантирует выполнения сделок. Это достигается посредством биржевых систем клиринга

и расчетов. Для этого биржа использует систему безналичных расчетов путем зачета

взаимных требований и обязательств участников торгов, а также организует их

использование.

9. Информационная функция. Биржа предоставляет в средства массовой информации

многочисленные данные о биржевых ценах, компаниях, торгующих на ней, о рыночной

конъюнктуре, прогнозах по различным рынкам и т.д. Информационная деятельность

современной биржи настолько значительна, что до 30% своих доходов в развитых странах

она получает от продажи информации.

10. Способствует межотраслевым и межрегиональным перемещениям товаров и капиталов,

без чего рыночный механизм не может функционировать.

11. Организует инвестиционный процесс. Размещая акции и облигации, биржевики снабжают

корпорации финансовыми ресурсами, которые затем вкладываются в развитие производства.

12. Поднимает национальные стандарты качества, ограничивая круг обращающихся на бирже

товаров и фондовых ценностей.

Биржа как барометр характеризует состояние всего народного хозяйства, индикаторами которого являются биржевые курсы.

УСТРОЙСТВО И СТРУКТУРА БИРЖИ

С точки зрения организационно-правовой формы биржи формируются преимущественным

образом в виде акционерных обществ, чаще всего закрытого типа. Их акции не подлежат

свободной продаже. Тем самым руководящие органы биржи имеют возможность отбирать

желающих стать акционерами по своему усмотрению, не допускать проникновения в

акционерное общество случайных лиц.

Высшим органом управления является общее собрание членов биржи, проводимое, как правило, один раз в год. В функции собрания входит принятие устава и других учредительных документов, внесение в них изменений и дополнений, избрание биржевого совета, создание и закрытие филиалов, рассмотрение и утверждение годовых отчетов. Общее собрание избирает биржевой совет и ревизионную комиссию, а также определяет цели и стратегию развития биржи.

Высшим исполнительным органом биржи является биржевой совет, именуемый также советом директоров (управляющих). Для оперативного руководства повседневной административно-хозяйственной и коммерческо-финансовой деятельностью биржи совет назначает правление или исполнительную дирекцию, а также различные комитеты.

Биржевые комитеты (комиссии) выполняют определённый, заранее заданный круг функций подготовки и проведения биржевого процесса. Обычно в их число входят комитеты по правилам биржевой торговли, по стандартам и качеству, котировальный комитет, информационные службы, арбитражная комиссия. Это специальные подразделения бирж. Брокерские конторы и фирмы подают в торговую систему биржи заявки на продажу и на покупку. Брокеры выступают в роли посредников между продавцом и покупателем товара и способствуют заключению сделок. Брокеры имеют свои стационарные места на бирже и являются неотъемлемой частью её структуры.

Лиц, занимающихся биржевым посредничеством от своего имени и за свой счёт, называют дилерами (джобберами). Это физическое лицо или фирма, проводящие биржевые операции в роли участников сделок.

БИРЖЕВЫЕ ТОВАРЫ

В ходе развития биржевой торговли среди всех товаров, которые продают и покупают на

рынке, выделились особые биржевые товары, которые являются предметом торговли. Эти

товары обладают рядом свойств (массовый спрос, качественная однородность,

взаимозаменяемость отдельных партий товара с точки зрения потребителя) и должны быть

признаны в качестве годных каждой конкретной биржей.

Объектами биржевой торговли выступают в настоящее время примерно 70 видов продукции, на долю которых приходится около 30 % международного товарооборота. На долю сельскохозяйственных и лесных товаров приходится две трети товаров, обращающихся на бирже. На первом месте стоят маслосемена, продукты их переработки — льняное и хлопковое семя, соевые бобы, соевое масло. На втором месте — пшеница, кукуруза, овес, рожь, ячмень, рис. Третье место занимают — живой скот и мясо.

В группе промышленного сырья и продукции его переработки более половины приходится на топливные товары: сырая нефть, дизельное топливо, мазут, бензин, газ-пропан. Другую половину составляют цветные и драгоценные металлы: медь, свинец, олово, цинк, золото, серебро, платина, палладий.

Кроме товаров биржевая торговля распространяется на некоторые другие сектора

рынка — рынок капитала (фондовая биржа) и рынок валют (валютная биржа).

В начале XXI века существует такая товарная специализация бирж мира:

1. Цветные металлы – Лондонская, Нью-Йоркская.

2. Натуральный каучук – Нью-Йоркская, Лондонская, Амстердамская, Сингапурская.

3. Зерно – Лондонская, Чикагская, Ливерпульская, Роттердамская, Антверпенская.

4. Рис – Амстердамская, Роттердамская, Миланская.

5. Сахар – Лондонская, Гамбургская, Нью-Йоркская.

6. Кофе – Нью-Йоркская, Лондонская, Ливерпульская, Роттердамская.

Организация биржевых торгов

Биржевые операции вправе осуществлять только члены биржи самостоятельно или через

своих уполномоченных, а также биржевые брокеры по поручению членов биржи. Клиент,

который желает купить или продать свой товар через биржу, должен обратиться в

брокерскую контору, являющуюся членом этой биржи. Он заполняет бланк-приказ и

передает его полномочному брокеру. Клиенты могут сопровождать свое распоряжение

инструкциями, например, минимальной или максимальной ценой, количеством и т. д.

Торги происходят в биржевом кольце, находящемся в операционном зале. Биржевые

брокеры передают заявки находящемуся в биржевом кольце представителю брокерской

фирмы, который непосредственно участвует в торгах. Наряду с брокерами в торге

принимают участие в качестве ведущих и фиксирующих сделки биржевые маклеры,

входящие в персонал биржи.

д.

Торги происходят в биржевом кольце, находящемся в операционном зале. Биржевые

брокеры передают заявки находящемуся в биржевом кольце представителю брокерской

фирмы, который непосредственно участвует в торгах. Наряду с брокерами в торге

принимают участие в качестве ведущих и фиксирующих сделки биржевые маклеры,

входящие в персонал биржи.

Торг начинает ведущий маклер с сообщения о товарах, выставленных на продажу. Если сообщение маклера вызвало интерес у присутствующих брокеров, желающих приобрести товар, они подтверждают это, поднимая вверх руку с карточкой. После оглашения всего списка и небольшого перерыва начинается обсуждение предложений брокеров-продавцов. В идеальном случае на предложение откликается заинтересованный брокер-покупатель, то есть контрагент, желающий приобрести всю партию товара. И сделка сразу фиксируется. Если такой вариант не проходит, то обсуждаются встречные предложения брокеров-покупателей об условиях, на которых они согласны приобрести товар или его часть. В случае повторной неудачной попытки заключить сделку она откладывается и рассматриваются следующие предложения.

При достижении договорённости между брокером-продавцом и брокером-покупателем (в виде их устного согласия о взаимоприемлемости условий) маклер фиксирует сделку записью в регистрационной карте. Такая регистрация свидетельствует о том, что сделка заключена.

Приведённое описание торгов чрезвычайно упрощено в целях облегчения восприятия процесса в целом. Реальная процедура торга намного сложнее и разнообразнее.

Базовые операции

При проведении сделки на любой товарной бирже заключается биржевой контракт. В нем

оговариваются сроки поставки товара, цена товара, его качество и количество. Наличие

товара на бирже в момент заключения сделки не является необходимым условием.

В биржевой практике различают несколько базовых операций.

Клиринговые операции. В процессе совершения сделок на бирже может получиться так, что возникнут взаимные долговые обязательства среди участников торгов. Для ее погашения в конце торгов расчетная палата проводит анализ сделок и устанавливает чистую маржу для каждого участника. Это позволяет избежать неудобных круговых расчетов.

Фьючерсные и форвардные контракты. Это соглашение на покупку или продажу какого-либо товара в будущем. Форвардным контрактом называется соглашение сторон на сделку в будущем по установленной предварительно цене. Расчеты по контракту производятся в момент его свершения.

Опционы. При совершении купли-продажи фьючерсных контрактов риск порой превышает возможности спекулянтов. Опцион этот риск снижает. В этом случае клиент получает право, но не обязуется купить или продать товар. В случае отказа продавец получает от покупателя цену его риска — заранее обговоренную и определенную по разным методам премию.

Хеджирование. Одной из основных функций фьючерсного рынка является перенос риска с тех, кто хочет его избежать (хеджеры) на тех, кто согласен его принять (спекулянты). Этому способствуют такие свойства рынков, как стандартность контрактов и высокая ликвидность рынков. Поскольку все контракты стандартизированы, то не возникает необходимость проверять надежность противоположной стороны. Ликвидность позволяет продать товар по фиксированной цене независимо от ее изменения в будущем.

Спекуляция. Если хеджер заинтересован в стабильности рынка, то спекулянт — в колебаниях на нем. Поскольку размер маржи при заключении сделки не велик, спекулянт имеет большую свободу для маневра. Спекулянт не заинтересован в осуществлении или приеме конкретного товара. Спекуляцией могут заниматься как профессиональные трейдеры, так и частные лица, дающие поручения брокерам.

Биржевая психология

Большое влияние на приток и отток капиталов оказывает биржевая психология. К ней следует отнести два очень характерных элемента биржевой конъюнктуры.

К ней следует отнести два очень характерных элемента биржевой конъюнктуры.

Прежде всего — это фактор прогнозирования, который на основании срочных сделок, проводимых биржевыми маклерами, предугадывает результат еще до совершения какого-либо события. В ожидании политического кризиса или введения нового налога, влияющего на рынок, курс может стать очень нестабильным еще до наступления кризиса или до принятия биржевого закона. Доказательством этому может послужить то, что уже при свершившимся факте иногда происходит повышение курса (после понижения), что может ввести в заблуждение неопытного оператора: а происходит это зачастую из-за того, что на бирже преувеличивается информация о последствиях ожидаемых событий.

Фактор преувеличения можно рассматривать в качестве второго основного признака биржевой психологии. На биржу самыми неожиданными путями поступают самые различные новости. Сведения быстро распространяются от одного лица к другому, при этом часто преувеличиваются и искажаются. Как на рынке определенной ценной бумаги, так и на рынке самых разнообразных ценных бумаг и товаров, любое важное событие (хорошее или плохое) имеет определенное последствие, которое в дальнейшем корректируется, и общая ситуация проясняется и стабилизируется. При хорошей новости (при преувеличение последствия) происходит особенно интенсивная продажа. Напротив, при плохой новости биржевики, играющие на понижение (и сыгравшие на самое худшее), «откупаются». В обоих случаях говорят, что налицо — техническая реакция.

Можно сказать, что поведение биржи в разное время зависит от множества факторов (зачастую не зависящих друг от друга), предугадать которые очень сложно.

Как работает биржа — простыми словами для новичков — Финансы на vc.ru

Привет! В прошлой статье я разбирал финансовые результаты торговли на бирже моих приятелей. С тех пор на своём телеграм-канале я выпустил серию постов о том, как вообще устроена биржа — от её основных функций до такого «весёлого» явления, как биржевая паника🙀. И теперь хочу собрать этот материал в один хороший лонгрид для публикации здесь. Поехали 🚀

С тех пор на своём телеграм-канале я выпустил серию постов о том, как вообще устроена биржа — от её основных функций до такого «весёлого» явления, как биржевая паника🙀. И теперь хочу собрать этот материал в один хороший лонгрид для публикации здесь. Поехали 🚀

{«id»:192208,»url»:»https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»title»:»\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov&title=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov&text=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov&text=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432&body=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov&text=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432&body=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

8031 просмотров

[Я обратил внимание, что вам понравился пост про разбор портфелей, и к этой теме мы ещё обязательно вернёмся — не переживайте 😉]

Итак, «Как работает биржа?»

Разбираться мне проще всего на примере нашей Московской фондовой биржи. Давайте представим, что мы вошли в большой супермаркет, в котором каждый из рядов полок посвящен определенному типу товаров, также и биржа состоит из разных секций, основные из них – фондовый, срочный, валютный и товарный рынки. В каждой такой секции действуют свои «правила игры».

Поскольку мы говорим в основном о торговле акциями и облигациями, интересовать нас будет именно фондовый рынок.

Какие «правила игры» на фондовом рынке? Основные пункты повестки (читай — функции биржи) следующие:

✅ Центральный контрагент

✅ Частичное обеспечение

✅ Отложенное исполнение

Order-driven market 🥃

Фондовый рынок – это рынок анонимных конкурирующих между собой заявок на покупку и продажу.

Если две заявки на покупку и продажу пересекаются по условиям, то есть цене и количеству единиц актива, они осуществляются автоматически – заключается сделка. Для вас этот момент отражен в виде уведомления о совершившейся сделке в приложении брокера. Для рынка такая цена приобретает статус «рыночной».

Тут стоит оговориться, что ваша отдельно взятая сделка далеко не единственная на бирже, потому и «рыночная цена» (стоимость акции, которую вы видите в приложении брокера) будет складываться из:

количества сделок за день

объёма этих сделок (то есть тех сумм, по которым продавцы и покупатели совершали сделки по данному активу в течение дня)

- средней цены сделки

В основном из этих факторов и складывается «официальная» рыночная цена актива на бирже.

Описанный выше принцип отлично отражает вкладка «стакан» в приложении брокера — количество заявок на покупку и продажу конкретного актива по разным ценам в данный момент.

Сверху вниз идут сначала заявки на продажу, потом на покупку (указывается цена и количество для каждой заявки). Заметьте, как цена сверху вниз уменьшается. Когда вы покупаете единицу актива по «текущей рыночной цене», вы забираете нижнюю (самую дешёвую) заявку на продажу. А когда продаёте — верхнюю (самую дорогую) заявку на покупку. Если же для своей сделки вы выставляете конкретное значение цены, то брокер будет искать в стакане заявку именно с той ценой, которую вы указали.

Центральный контрагент🧐

Сделки на бирже отличаются от сделок между двумя участниками тем, что между ними присутствует посредник (центральный контрагент — далее ЦК), который не только организует сделку, но и обеспечивает безопасность сделки для участников.

Для покупателя ЦК является фактическим продавцом актива, а для продавца — покупателем. Вместо того, чтобы напрямую продавать акции неизвестному вам покупателю, вы продаёте их ЦК, а он в свою очередь продаёт их вполне известному ему участнику торгов.

❓Зачем это нужно

На самом деле, вы могли бы торговать ценными бумагами и не на бирже, а просто, например, встретив в баре покупателя на свой актив, ударив по рукам🤝, передав право на актив договором купли-продажи и получив деньги на карточку (разумеется на деле всё не так просто, но суть сохраняется). Это, кстати, называется внебиржевой сделкой.

При таком раскладе могло произойти следующее:

- во-первых, вас могли обмануть и не отправить деньги (или любой другой вариант мошенничества)

во-вторых, вы могли так напортачить в договоре, что сделка бы не имела юридической силы

- в-третьих, вы могли вообще не найти покупателя на свой актив, так как он живет в другом городе и ходит в другие бары😔

Поэтому роль биржи и центрального контрагента действительно велика. Первый и второй пункт выполняются на бирже автоматически по нажатию клика в приложении. Если что-то пошло не так у вашего партнера по сделке, то вы можете об этом и не узнать, так как ЦК берет на себя эти риски.

Третий пункт называется обеспечение ликвидности активов, то есть если вы захотите продать или купить что-то, вы сможете это сделать за пару кликов и по рыночной (читайте справедливой, исходя из соотношения спроса и предложения в данный момент) цене.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа». Для простоты можно ассоциировать эту компанию с самой Московской биржей, суть от этого не меняется.

🤔Частичное обеспечение

Когда вы торгуете на бирже, вам доступно «частичное обеспечение» — оно же «кредитное плечо». Это означает, что вы можете купить акций на сумму превышающую ваш баланс в несколько раз. На деле биржа вам одалживает эти деньги (разумеется, вы платите ей за это комиссию). В этом случае, если цена купленных акций изменится, допустим, на 10%, пока вы их держите, то, продав их, вы получаете прибыль 10% от суммы, которая в несколько раз выше вашего баланса. Как мы понимаем, за высокой доходностью стоят высокие риски: в случае падения цены убыток вы понесёте также в несколько раз больший, чем без плеча.☝

🤨Не боится ли биржа, что вы «все проиграете»?

Не боится, так как, если стоимость акций устремляется в пропасть, биржа быстренько сама продаёт ваши акции и забирает себе свои деньги назад. Если вернуть удаётся не всю сумму, проигранную вами, разницу биржа списывает с вашего депозита вплоть до его полного обнуления и начисления вам долга. На самом деле всё немного сложнее — подробно описывал эту ситуацию в своём телеграме в посте про margin call.

Отложенное исполнение⏱

Когда вы купили акции, в приложении брокера вы видите их в тот же момент и можете тут же их продать. Хотя в действительности операция на бирже происходит в режиме T+2 — то есть на второй день с момента заключения сделки. Поэтому на момент покупки у покупателя может не быть вообще этих денег на счету, списывать биржа их будет через 2 дня, и акции у покупателя реально появляются через 2 дня.

Но когда мы торгуем через мобильное приложение брокера вся эта внутренняя кухня от нас скрыта и мы можем об этом не думать👌

Функции биржи разобрали, а теперь дополнительно разберём ещё пару близких к этой теме понятий.

Аукцион открытия

Торги на Московской бирже идут по будням с 10:00 до 18:40 (но это не точно — сейчас расскажу в чем дело😉) — это называется «торговая сессия».

Перед началом торгов за 10 минут открывается возможность оставить заявку на покупку или продажу какого-либо актива. Это мероприятие и называется аукционом открытия или «премаркетом» (от англ. pre-market).

При этом покупатели и продавцы не видят рыночную цену или того, какие заявки сейчас есть в стакане. Поэтому, выставляя заявку, они либо фиксируют цену в ней, ориентируясь на своё ожидание справедливой цены за актив, либо просто соглашаются на будущую рыночную цену (которую не знают).

Кроме того, чтобы исключить возможность в последний момент оставить крупную заявку, чем можно сильно повлиять на цену актива, закрывается аукцион в случайный момент времени в течение последних 30 секунд перед открытием торгов. Выполняться же все сделки начинают уже после открытия торговой сессии.

На всякий случай поясню, что заявка, в которой указано сколько и по какой цене участник торгов хочет что-то купить или продать, называется «лимитной заявкой» — в противопоставление «рыночной заявке», в которой участник просто берет лучшее, что есть сейчас из предложений, и тут же заключает сделку. Лимитные же заявки попадают в стакан, пока их кто-то не «заберёт».

❓Почему аукцион открытия устроен так сложно

Это необходимо, чтобы исключить возможность манипулирования ценой, так как в противном случае (если бы торги открывались, и в этот момент все начинали выставлять заявки), преимущество в установлении рыночной цены имел бы тот, кто успел выставить заявку на долю секунды раньше. Иначе говоря, на открытии торгов цену «колбасило» бы так, что сделки бы совершались не по реальной рыночной цене, а по цене сильно отличающейся от неё то вверх, то вниз. А это как раз то, чего биржа пытается избежать, ведь эти колебания определяются просто случайностью, а не какими-либо значимыми причинами.

Таким образом, у всех есть 10 минут, чтобы выставить свои заявки купить что-то по удобной цене, по этим заявкам биржа рассчитывает «справедливую» (т.е. рыночную) цену и открывает торги.

🙅♂Аукцион закрытия

Оказывается, в конце торгов всё тоже не так-то просто🧐 После окончания торговой сессии даётся ещё 10 минут на то, чтобы поучаствовать в аукционе закрытия. Логика проведения его примерно такая же, как и у аукциона открытия. По общему объёму спроса и предложения определяется цена закрытия актива, которую потом будут учитывать аналитики, трейдеры, инвест-фонды и другие заинтересованные участники. Сделки заключаются разом по окончании этих 10 минут.

Биржевая паника и дискретный аукцион

Вы наверняка не раз слышали выражение «биржевая паника»? Оно означает такое состояние биржи, когда из-за каких-то событий участники торгов начинают массово продавать свои бумаги, чтобы сохранить хотя бы часть стоимости актива, лишь бы не потерять ещё больше. Однако проблема в том, что в такой период ухудшение ситуации — это катализатор для ещё большего падения цен.

Давайте рассмотрим этот процесс чуть подробнее. Предположим, в начале дня на бирже «штиль» и цены стабильные🤗. В какой-то момент один из крупных участников биржи узнаёт закрытую от общественности информацию о том, что сегодня будут объявлены новые и очень серьёзные экономические санкции сообщества стран X против компаний из страны Y. Например, это могут быть повышения ввозных пошлин.🤔 При этом многие компании страны Y зарабатывают на поставках своих товаров в страны X. Повышение пошлин для них означает частичную потерю конкурентоспособности их товаров странах X, а следовательно — потерю части прибыли или для кого-то вообще потенциальное банкротство.😭

Что делает тот крупный участник торгов, который узнал эту скрытую от общественности информацию? Разумеется, пытается скорее продать свои акции компаний страны Y. Но из-за того, что у него этих бумаг очень много, после выбрасывания их всех на рынок цена неизбежно начинает снижаться, потому что откуда взяться вдруг большому количеству желающих купить все эти акции по одной цене?

📉Снижение цены начинают замечать другие игроки, кто-то из них тоже узнаёт о санкциях и тоже начинает продавать, другие видят, что происходит что-то непонятное, им не нравится что их акции падают, и они тоже начинают их продавать. Слухи о санкциях начинают просачиваться, и ещё больше участников начинают продавать, ещё больше обрушивая котировки. В конце концов информация становится достоянием общественности, но продали уже не только те, кто осознанно принял это решение, но и многие из тех, кто просто запаниковал.😔

В итоге цена оказалась гораздо ниже какой-то справедливой оценки даже с учётом реального снижения прибылей компаний из страны Y. Иначе говоря, они, конечно, «заслужили» падение цены, но не настолько же!

В такие моменты акции некоторых компаний могут упасть так низко, что акционеры потребуют запуска процедуры банкротства и распродажи активов компании, чтобы покрыть свои убытки😱. А это уже необратимые последствия для компаний и экономики. Всего этого биржа хочет избежать, поэтому она действует следующим образом.

Если в течение 10 минут цена актива меняется на 20%, биржа включает режим так называемого дискретного аукциона и приостанавливает торги на полчаса. Во время дискретного аукциона все заявки на продажу и покупку собираются заново. Ни одной рыночной заявки в течение этих 10 минут не выполняется.

- Фактически инвесторам говорят: «Умерьте свой пыл🤫, господа! Не глядя на других и не паникуя, скажите за какую цену и в каком количестве вы готовы продать свои активы».

- При этом важно, что абсолютно всем приходится выставлять заявки, не зная, как поведут себя другие участники биржи. И те, кто хочет продать побыстрее, пока цена не упала в район нуля, сразу ставят цену пониже. А в это время желающие купить актив по бросовым ценам (те, кто считает, что цена уже упала ниже справедливой), компенсируют возросшее ажиотажное предложение, и паника спадает.

После такого дискретного аукциона цена с большой вероятностью устанавливается на новой отметке, которая будет выше, чем если бы биржа пустила ситуацию на самотёк👌

✅ В течение дня по одной и той же акции дискретный аукцион может проводиться только два раза. При этом дискретный аукцион проводится только по акциям, входящим в состав индекса Московской биржи. В случае с другими акциями торги просто приостанавливаются.🙅♂

✅А ещё, если в течение 10 минут индекс Московской биржи растёт или падает на 15% и более, все торги акциями приостанавливаются на полчаса. В течение дня таких приостановок может быть только две. Если резкое изменение цены происходит в третий раз, торги на Московской бирже останавливаются до конца дня.⛔

Вот такой биржевой ликбез получился у меня сегодня. Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

механизм и функции, получение доступа

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Такой способ торговли уходит в прошлое. Более удобной становится электронная торговля – она быстрее и дешевле.

Оглавление статьи

Основные понятия

Развитие телекоммуникаций, в том числе интернета, позволяет инвесторам совершать сделки с ценными бумагами в реальном времени, даже находясь в разных концах земного шара.

Фондовая биржа – место, где встречаются продавцы и покупатели ценных бумаг и где заключаются сделки между ними.

Итак, одним из ключевых участников рынка ценных бумаг являются фондовые биржи, на которых совершаются сделки, связанные с покупкой и продажей ценных бумаг.

Задача фондовой биржи — создать комфортные условия участникам рынка для проведения операций с ценными бумагами.

Функции

Специалисты, работающие на бирже, выполняют следующий комплекс работ:

- производят отбор ценных бумаг, которые могут торговаться на бирже. Эту процедуру называют листингом. К торговле на бирже допускаются акции хороших компаний, которые работают с прибылью. Акции этих компаний достаточно легко купить и продать;

- осуществляют расчет фондовых индексов по результатам торгов. Фондовый индекс показывает, как в среднем изменилась цена акций, торгуемых на бирже, за истекший период;

- определяют правила проведения торгов;

- обеспечивают проведение расчетов между продавцами и покупателями ценных бумаг.

Для того, чтобы инвесторы могли совершать операции купли-продажи, нужно место, где эти операции могли бы проводиться. Фондовые биржи созданы именно для этого.

Биржевую торговлю в России сегодня представляет Московская биржа. Это целая группа компаний, в состав которой входит помимо торговых площадок еще и клиринговый центр и центральный депозитарий. Благодаря созданной инфраструктуре Московская биржа предоставляет клиентам полный цикл услуг, связанных с биржевой торговлей.

Рядовому инвестору попасть на биржу невозможно.

Допуск к торгам

В России насчитывается около 500 тысяч частных инвесторов, причем их число растет с каждым годом. В США количество индивидуальных инвесторов составляет несколько миллионов человек.

Где можно найти такое помещение, чтобы в нем разместить всех желающих торговать ценными бумагами? Наверное, создать такое помещение невозможно. Да и не нужно. Механизм торговли построен таким образом, что допуск на биржу имеют только брокерские компании.

Частный инвестор может совершать операции с ценными бумагами через брокерскую компанию.

При осуществлении сделок купли-продажи ценных бумаг продавец и покупатель напрямую не встречаются. Частный инвестор-продавец подает заявку на продажу ценных бумаг брокерской компании.

Брокерская фирма поручает заказ клиента своему представителю на торговой площадке по телефону или по компьютерным системам связи, который передает ее торговому брокеру. Торговый брокер работает в операционном зале, и он выставляет эту заявку для всеобщего обозрения.

Аналогичным образом поступает инвестор, желающий купить ценные бумаги. Он будет подавать заявку на покупку ценных бумаг своей брокерской компании, а та выставит ее в торговом зале. Если параметры заявок сойдутся по цене и количеству ценных бумаг, то сделка состоится. Покупатель получит ценные бумаги, а продавец — деньги.

Механизм торгов

В последнее время в механизме биржевой торговли произошли существенные изменения, обусловленные развитием компьютерных технологий. Раньше биржа представляла собой большой зал, в котором торговля велась с голоса, т. е. брокеры выкрикивали, какие акции, сколько и по какой цене они хотят купить или продать.

В результате в зале стоял невообразимый шум и свою голосовую заявку брокер подкреплял специальными жестами. Появился особый язык жестов биржевой торговли, которому обучали брокера, прежде чем его допустить в торговый зал.

В настоящее время торговля с голоса практически не ведется.

Брокерская компания по компьютерным сетям выставляет заявку, которая высвечивается на мониторе компьютера для всеобщего обозрения. Если появляется встречная заявка, совпадающая по параметрам (по количеству и по цене), то заявки автоматически удовлетворяются.

С появлением Интернета кардинально изменились условия работы частных инвесторов – подключившись к Интернету, инвестор может совершать сделки, не выходя из дома.

Для этого достаточно на компьютере установить программное обеспечение, которое предлагают многие брокерские компании. Благодаря этой технологии инвестор может:

- получать все последние новости о происходящих на фондовом рынке событиях;

- видеть котировки ценных бумаг в реальном времени;

- видеть котировки ценных бумаг в реальном времени;

- отдавать приказы на покупку и продажу ценных бумаг.

Дополнительно ознакомьтесь с кратким видео о том, как работает фондовая биржа:

АО СПбМТСБ, Санкт-Петербургская Международная Товарно-сырьевая Биржа

Раздел 1. Термины и определения

В настоящем Пользовательском соглашении (далее – Соглашение) используются следующие термины и определения:

| Общество | Акционерное общество «Санкт-Петербургская Международная Товарно-сырьевая Биржа», являющееся организатором торговли и клиринговой организацией. |

| Сайт | Официальный сайт Общества в сети Интернет, доступ к которому осуществляется по адресу https://spimex.com, включая все страницы указанного сайта, содержащие в своем доменном имени обозначения s-pimex.ru, spimex.ru или spimex.com. |

| Биржевая информация | Информация о ходе и итогах организованных торгов, проводимых в товарных секциях и Секции срочного рынка Общества, обязанность по раскрытию которой предусмотрена законами, нормативными актами Банка России, иными нормативными правовыми актами Российской Федерации, или которую Общество раскрывает по своему усмотрению путем размещения на Сайте. |

| Индексы | Ценовые показатели, рассчитываемые Обществом на основе информации о ходе и итогах организованных торгов, проводимых в товарных секциях и Секции срочного рынка Общества, информации о зарегистрированных в Обществе внебиржевых договорах, а также иной информации, предоставляемой Обществу третьими лицами. |

| Производная информация | Индексы, а также иные показатели, рассчитанные Обществом на основе Биржевой информации, данных, полученных по результатам клиринга обязательств из договоров, заключенных на организованных торгах, проводимых в товарных секциях и Секции срочного рынка Общества, Индексов и информации, предоставляемой Обществу третьими лицами. |

| Материалы | Тексты, аудиоматериалы, любые изображения, в том числе любое фото, графическое и/или видео изображение, фотографии, размещенные на Сайте, правообладателем которых является Общество. |

| Информация | Материалы, Биржевая информация, Индексы и иная Производная информация, размещенная на Сайте или предоставляемая на основании договора. |

| Информационные услуги | Оказываемые Обществом услуги по предоставлению заинтересованным лицам Информации на возмездной основе. |

| Пользователь | Лицо, осуществляющее использование Сайта. |

| Распространение | Действия, направленные на получение информации неопределенным кругом лиц или передачу информации неопределенному кругу лиц. |

Раздел 2. Общие положения

2.1. Соглашение определяет условия использования Информации, права и обязанности Пользователя, возникающие при получении доступа к Информации и Информационным услугам посредством Сайта.

Состав доступной на Сайте Информации определяется Обществом по собственному усмотрению с учетом требований законов, нормативных актов Банка России и иных нормативных правовых актов Российской Федерации.

Порядок и условия получения бесплатного доступа к Информации посредством Сайта определяются Соглашением. Порядок и условия доступа к Информационным услугам, использования Информации определяются Соглашением, а также договорами, заключаемыми между Обществом и Пользователями.

2.2. Соглашение является публичной офертой в соответствии со ст. 437 Гражданского кодекса Российской Федерации (далее – ГК РФ). Соглашение публикуется на Сайте и вступает в силу с момента опубликования.

Пользователь, приступивший к использованию Сайта, считается подтвердившим свое согласие с условиями Соглашения в порядке, предусмотренном п. 3 ст. 434 ГК РФ.

2.3 В соответствии с законодательством Российской Федерации и заключенными договорами Общество является правообладателем Информации, включая, но не ограничиваясь, размещенную на Сайте Биржевую информацию, Индексы и иную Производную информацию.

Раздел 3. Порядок и условия доступа к Информации.

3.1 В соответствии с п. 1 ч. 3 ст. 6 Федерального закона от 27.07.2006 №149‐ФЗ «Об информации, информационных технологиях и о защите информации» Общество определяет порядок и условия доступа Пользователя к размещаемой на Сайте Информации.

3.2 Общество безвозмездно обеспечивает предоставление доступа к Биржевой информации, Индексам и иной Производной информации, подлежащей размещению на Сайте в соответствии с требованиями законов, нормативных актов Банка России, иных нормативных правовых актов Российской Федерации. Биржевая информация, Индексы и иная Производная информация могут использоваться на условиях, установленных разделом 4 настоящего Соглашения.

3.3 Все Индексы рассчитываются Обществом с использованием методик, опубликованных на Сайте. Значения дополнительных параметров, используемых при расчете Индексов (коэффициенты, тарифы), раскрываются на Сайте в открытом доступе.

3.4 Биржевая информация, а также любые Материалы, размещаемые на Сайте, не являются рекламой и не могут расцениваться в качестве рекомендаций или предложений, направленных на стимулирование Пользователя к заключению договоров с какими‐либо биржевыми товарами (инструментами), допущенными к организованным торгам, проводимым в товарных секциях и Секции срочного рынка Общества.

3.5 Информация, размещаемая на Сайте, может содержать ссылки на сайты третьих лиц. При переходе по гиперссылкам, размещенным на Сайте, на внешние по отношению к Сайту информационные ресурсы, Пользователь покидает Сайт.

Общество не несет ответственность за недостоверность сведений, размещаемых на внешних по отношению к Сайту информационных ресурсах, а также за несвоевременную актуализацию и обновление соответствующей информации в их составе.

3.6 Общество не выступает в качестве представителя третьих лиц, указанных в пункте 3.5 настоящего раздела Соглашения. Размещение указанных ссылок преследует исключительно информационные цели и не должно рассматриваться в качестве советов, рекламы продуктов, рекомендаций, предложений, реализуемых какими‐либо третьими лицами.

3.7 Предоставление Информационных услуг Пользователю осуществляется на основании договора на оказание Информационных услуг, заключаемого между Пользователем и Обществом. Порядок и условия предоставления доступа к Информации, предоставляемой в соответствии с договором на оказание Информационных услуг, определяются указанным договором.

Раздел 4. Условия использования Информации

4.1 Пользователь вправе использовать Информацию, размещенную на Сайте, на условиях и с учетом ограничений, предусмотренных настоящим Соглашением.

4.2 Информация может использоваться Пользователем при условии соблюдения следующих условий и ограничений:

4.2.1 Допускаются любые действия с Информацией, за исключением Распространения, совершаемые Пользователем в личных/служебных целях, не связанных с извлечением прибыли.

4.2.2 Распространение Биржевой информации Пользователем допускается только при условии заключения договора, предусмотренного пунктом 3.7 настоящего Соглашения.

4.2.3 Распространение Пользователем Производной информации, в том числе Индексов допускается при условии получения предварительного письменного разрешения от Общества и указания ссылки на источник такой информации, в частности на Сайт.

4.2.4 Распространение Пользователем Материалов допускается при условии указания ссылки на источник такой информации, в частности на Сайт.

4.2.5 При Распространении Информации не допускается переработка ее оригинального текста. Сокращение или изменение расположения составных частей Информации, снабжение иллюстрациями, комментариями или какими бы то ни было пояснениями, допускается только в той мере, в какой это не приводит к искажению Информации.

4.2.6 Пользователь не вправе совершать какие‐либо действия, направленные на технологическое извлечение или копирование информации с Сайта в обход средств доступа, непосредственно предоставляемых Пользователю на Сайте.

4.2.7 Запрещается использование Пользователем Информации с целью извлечения прибыли, за исключением случая, когда получение Информации осуществляется на основании договора, предусмотренного пунктом 3.7 настоящего Соглашения.

4.3 Условия использования Информации, предоставляемой в соответствии с договором на оказание Информационных услуг, определяются таким договором.

Раздел 5. Права интеллектуальной собственности

5.1 Вся Информация является объектом интеллектуальной собственности Общества. Исключительные права на Информацию, предоставляемую Обществом в связи с оказанием Информационных услуг, сохраняются за Обществом.

5.2 Материалы, их подборка и взаимное расположение подлежат защите в соответствии с положениями законов, нормативных актов Банка России и иных нормативных правовых актов Российской Федерации. Использование Материалов допускается только с учетом соблюдения условий, предусмотренных разделом 4 настоящего Соглашения.

5.3 Исключительные права на использование товарных знаков, коммерческих обозначений и иных объектов интеллектуальной собственности, размещенных на Сайте, принадлежат Обществу или его партнерам.

5.4 Общество, как правообладатель объектов интеллектуальной собственности, вправе по своему усмотрению разрешать или запрещать третьим лицам использование объектов интеллектуальной собственности. При этом отсутствие запрета не считается согласием или разрешением на использование.

5.5 Условия Соглашения не могут и не должны рассматриваться в качестве оснований для передачи или предоставления Пользователю Сайта каких‐либо исключительных (лицензионных) прав на использование Материалов.

Раздел 6. Обработка персональных данных

6.1 Пользователь дает Обществу свое согласие на обработку его персональных данных, указываемых Пользователем в соответствующей веб-форме Сайта.

6.2 Порядок и условия обработки персональных данных Пользователя определяются Политикой Акционерного общества «Санкт-Петербургская Международная Товарно-сырьевая Биржа» в отношении обработки персональных данных, опубликованной на Сайте.

Раздел 7. Ответственность

7.1 Любое неправомерное использование Информации, размещенной на Сайте, является нарушением прав Общества как правообладателя и/или третьих лиц и может повлечь за собой ответственность, предусмотренную законодательством Российской Федерации.

7.2 Общество не гарантирует непрерывность функционирования и круглосуточную доступность Сайта, сервисов и услуг, оказываемых посредством предоставления доступа к Сайту.

7.3 Общество не несет ответственности за:

7.3.1 убытки, причиненные сбоями и иными нарушениями в функционировании Сайта, в том числе связанные с нарушениями в работе оборудования, систем связи или сетей, которые эксплуатируются и/или обслуживаются третьими лицами;

7.3.2 убытки, понесенные Пользователем в результате наличия вредоносных программ в оборудовании и программном обеспечении, используемом Пользователем для доступа к Сайту;

7.3.3 нарушение Пользователем условий настоящего Соглашения;

7.3.4 неправомерные действия третьих лиц, в том числе связанные с использованием данных Пользователя, а также с использованием сведений о Пользователе, если такие сведения стали доступны третьим лицам не по вине Общества;

7.3.5 косвенные, случайные, непреднамеренные убытки Пользователя (включая вред, вызванный потерей данных или ущерб, причиненный чести, достоинству или деловой репутации), возникшие в связи с использованием Сайта, в том числе при переходе по размещенной на Сайте внешней ссылке, обеспечивающей переход на сайт третьего лица;

7.3.6 косвенные, случайные, непреднамеренные убытки Пользователя (включая вред, вызванный потерей данных или ущерб, причиненный чести, достоинству или деловой репутации), которые вызваны недостоверностью информации, указанной или размещенной Пользователем в процессе регистрации на Сайте;

7.3.7 несоответствие требованиям законодательства Российской Федерации информации и материалов, размещенных на Сайте Пользователем, нарушение вещных, неимущественных и иных прав третьих лиц, связанных с использованием Сайта Пользователем.

7.4 Ответственность Сторон договора на оказание Информационных услуг, определяется указанным договором, заключенным между Обществом и Пользователем.

Размер ответственности Сторон ограничивается суммой причиненного другой Стороне реального ущерба.

Раздел 8. Направление жалоб

8.1 Пользователь, который полагает, что какие‐либо информационные материалы, размещенные на Сайте, нарушают его права и законные интересы, должен направить соответствующую жалобу на электронный адрес Общества [email protected].

8.2 Обществом рассматриваются жалобы, соответствующие указанным требованиям:

8.2.1 Жалоба содержит имя, фамилию и отчество заявителя/наименование, место нахождения и фактический адрес, контактную информацию.

8.2.2 Жалоба содержит подробное описание предполагаемого нарушения прав Пользователя.

8.2.3 Жалоба содержит контактную информацию для направления ответа: адрес электронной почты и телефон.

8.2.4 Жалоба содержит согласие на обработку персональных данных (для заявителя – физического лица).

Жалобы, не соответствующие указанным требованиям, не рассматриваются Обществом.

8.3 Жалобы рассматриваются Обществом в срок не позднее 30 календарных дней с даты поступления жалобы на электронный адрес Общества, указанный в пункте 8.1 настоящего раздела Соглашения.

Раздел 9. Заключительные положения

9.1 Любые споры, связанные с заключением, изменением, исполнением или прекращением настоящего Соглашения, подлежат разрешению в соответствии с законодательством Российской Федерации.

9.2 Общество вправе вносить изменения в условия Соглашения путем публикации на Сайте Соглашения в новой редакции. Соответствующие изменения вступают в силу с момента публикации на Сайте Соглашения в новой редакции.

9.3 Пользователь обязан периодически знакомиться с текстом Соглашения с целью изучения последних внесенных в него изменений. Продолжая использование Сайта после вступления в силу соответствующих изменений, Пользователь выражает свое согласие с условиями Соглашения в новой редакции.

Фондовый рынок — торговля на фондовом рынке

Фондовый рынок представляет собой открытый рынок, основным товаром на котором являются акции, долговые обязательства и иные ценные, т.е. «фонды», имеющие, в отличие от производных финансовых инструментов, собственную стоимость и в большинстве случаев приносящих дивидендный либо купонный (четко установленный) доход.

Будучи организованной структурой, фондовый рынок может быть реализован в виде трех моделей, которые отличаются друг от друга видом посредников между продавцами и покупателями фондов:

- небанковская модель (практикуется в США) – место посредников при проведении операций занимают небанковские организации, осуществляющие операции с ценными бумагами.

- банковская модель (практикуется во многих странах Европы) – право на посреднические услуги при проведении операций имеют исключительно банки.

- смешанная модель (имеет место только в некоторых странах, например, Японии) – право занимать место посредника имеют и банки, и небанковские организации.

Типы фондовых рынков

Рядовые инвесторы покупают либо продают инструменты фондового рынка, например, акции, как правило на вторичном рынке ценных бумаг. Как правило, первичное размещение ценных бумаг происходит между группой институциональных инвесторов, крупных финансовых организаций. В некоторых случаях, это в основном относится к наиболее ликвидным акциям, первичное размещение акций может быть проведено публично, то есть акции выставляются на открытые торги на фондовой бирже.

Кроме того, сами ценные бумаги различаются по эмитентам (частные предприятия, государственные организации и т.д.), по срокам погашения (к примеру, обязательства казначейства США могут иметь срок погашения 5, 10 и 30 лет), а также могут торговаться не только на местных, но и на международных биржевых площадках.

Возможность маржинального кредитования

Торговля ценными бумагами подразумевает наличие у трейдера капитала гораздо большего объема по сравнению с трейдерами фьючерсного либо валютного рынка. Брокеры фондового рынка, в целях увеличения размера комиссионных, могут предоставлять временный кредит на покупку инструментов фондового рынка (предоставляют кредитное плечо) определенной группе инвесторов, которые смогли доказать свою компетентность в торговле ценными бумагами.

Для категории опытных инвесторов кредитное плечо может достигать значения 1:4. Для торговцев фьючерсными контрактами либо инструментами рынка форекс такое значение кредитного плеча может показаться весьма незначительным. Однако не стоит забывать, что волатильность (изменчивость цен) на ценные бумаги в процентах от их общей стоимости порой в десятки раз больше волатильности на рынке товаров либо валют.

Игра на понижение на фондовом рынке

В отличие от рынков производных финансовых инструментов, где любой участник может открывать сделки на продажу определенных контрактов без всяких ограничений, практика продаж на фондовом рынке не так распространена. Это связано с тем, что объектом торговли являются не обязательства, а реальный товар – сертификаты на владение ценными бумагами. Таким образом, чтобы сыграть на понижение на фондовом рынке, вам необходимо занять у своего брокера необходимое количество ценных бумаг для их последующей продажи на рынке. Такая практика называется «короткими продажами» (от англ. «short selling»). В случае, если цены упадут, вы сможете купить те же акции (покрыть короткие позиции) и вернуть их брокеру, а разница в цене будет зачислена на счет в виде прибыли.

Мировые фондовые биржи налагают на своих участников жесткие ограничения по возможному объему «коротких продаж» ценных бумаг. Для упрощения процедуры торговли ценными бумагами некоторые брокеры предлагают своим клиентами возможность торговать беспоставочными контрактами на разницу цен (CFD – Contract For Difference) на наиболее ликвидные акции. Это расширяет возможности торговли для мелких инвесторов, однако исключает главный плюс физической покупки ценных бумаг – наличие у них собственной стоимости и дивидендного (либо купонного) дохода.

Крупнейшие фондовые биржи мира

Фондовая биржа выступает в роли посредника для совершения операций купли-продажи ценных бумаг, по сути, просто предоставляя место для проведения сделок и контроллируя сам процесс. Наибольший выбор доступных для торговли ликвидных ценных бумаг предлагают биржи США.

Нью-Йоркская фондовая биржа (New York Stock Exchange — NYSE)

Является безусловным лидером по объемам торговли ценными бумагами. Рыночная капитализация акций компаний, обращающихся на этой бирже превышает 10 триллионов долларов США.

Большинство сделок с ценными бумагами, торгуемыми на бирже, происходит через электронную систему, призванную снизить издержки торговли и дать всем участникам торгов равные права в исполнении заявок. Для получения права торговать ценными бумагами напрямую необходимо приобрести «место» в зале биржи, годовая стоимость которого может достигать миллионов долларов.

Евронекст (Euronext)

Созданная в 2000 году, эта панъевропейская фондовая биржа объединяет 5 национальных фондовых бирж европейских стран и является крупнейшей площадкой для торговли ценными бумагами в Европе.

Euronext расположена в Париже, на ней торгуются акции крупнейших европейских предприятий, а также долговые обязательства государств и крупных организаций. В 2007 году Euronext организационно вошла в состав Нью-Йоркской фондовой биржи, образовав компанию NYSE Euronext.

Токийская фондовая биржа (Tokio Stock Exchange — TSA)

Является второй по объему торгов биржей в мире. В любой момент времени на Токийской фондовой бирже можно купить либо продать акции более 2300 японских и 30-и международных компаний. Это одна из немногих площадок, на которой по-прежнему практикуется торговля голосом.

Крупнейшая в Восточной Европе фондовая биржа с капитализацией зарегистрированных эмитентов около одного триллиона долларов. Ежедневно на ММВБ торгуются акции и облигации более чем 600 российских компаний. Наиболее ликвидными акциями, доступными на ММВБ являются акции компаний «Газпром» и «Сбербанк».

Также существует возможность торговли государственными и муниципальными облигациями с купонным доходом.

Всё, о Чём Вы Не Знали Ранее

Плюсы

- Фиксированная комиссия обмена криптовалюты 0,5%

- Нет известных проблем с безопасностью

- Предлагает виджеты и API

- Онлайн поддержка клиентов 24/7

Минусы

- Может быть медленной

- Довольно высокая комиссия при обмене фиатной валюты

Что Такое Changelly?

Если вы читаете эту статью, то скорее всего, вы уже знакомы с криптовалютами и с тем, как они обычно работают. Имея это в виду, вы, вероятно, знаете, что когда вы хотите быстро обменять одну криптовалюту на другую (то есть Биткоин на Ethereum, XRP на Dogecoin и т. д.), Вы должны полагаться на то, что называется платформой обмена криптовалютой.

В большинстве случаев эти платформы принадлежат огромным компаниям, которые специализируются на предоставлении услуг криптообмена за определенную плату. Взамен они предлагают безопасность, анонимность и сохранность средств.

Вы должны быть уверены, что выбранная вами биржа криптовалют безопасна, а комиссии за торговлю не съедают ваш депозит — все просто, да?

С ростом популярности криптовалют, в течение многих лет, растет и спрос на хорошие и проверенные платформы для торговли криптовалютой. Чем больше таких платформ появляется, тем сильнее становится конкуренция за внимание аудитории — и тем больше они должны адаптироваться к изменяющемуся рынку. У некоторых бирж это получается, другие терпят неудачу и исчезают так же быстро, как и появились.

И самые различные Changelly отзывы на различных площадках появились не просто так. Changelly удалось привлечь к себе немало внимания. Кажется, что подавляющее большинство криптовалютного сообщества уже знает про эту платформу.

Будучи одной из популярных платформ, вполне естественно, что ей часто интересуются. Люди задаются вопросом «Безопасна ли Changelly? Является ли Changelly легальной?» И я помогу вам определиться с ответом на данные вопросы.

Биржа криптовалют Changelly является очень популярной платформой. Некоторые Changelly отзывы и обзоры утверждают, что это самая популярная криптообменная платформа в мире. Это биржа без возможности хранения криптовалюты — это означает, что она не имеет ликвидности и не требует никаких депозитов. Это делает Changelly одним из самых безопасных вариантов для торговли.

Changelly была основана еще в 2013 году. Однако следует отметить, что тогда это был всего лишь прототип. Он был создан командой известного майнинг-пула — MinerGate. На данный момент Changelly и MinerGate являются двумя самостоятельными компаниями.

Компания начала набирать обороты в 2016 году — с этого периода биржа криптовалют стала полностью независимой. Сейчас на платформе более 2 миллионов пользователей и она имеет безупречный послужной список, когда речь идет об ошибках, мошенничествах или взломах.

Как Она Работает?

Принцип работы Changelly довольно простой. На официальной веб-странице changelly.com компания даже демонстрирует его с помощью изображений:

Если вы хотите обменять определенное количество монет на другие, Changelly решает эту проблему для вас за разумную комиссию. Они действительно подчеркивают это довольно часто — одна из основных особенностей, которую предлагает компания — низкая комиссия за транзакции. Но об этом чуть позже.

Теперь, когда вы знаете об истории Changelly и компании, стоящей за ней, давайте взглянем на особенности, которыми славится эта биржа криптовалют.

Преимущества Changelly

Каждый обзор, форум или группа, в которых есть Changelly отзывы, всегда подчеркивает особенности платформы как основную причину ее успеха. Давайте посмотрим на эти функции.

Отсутствие Сбора Персональной Информации

Одна из главных особенностей, которыми славится Changelly, это то, что она не собирает о вас никакой личной информации, когда вы хотите обменять свои альткоины. От вас требуется только ваша электронная почта.

Теперь вы можете подумать — зачем им нужна моя электронная почта?

Changelly использует двухфакторную аутентификацию для защиты вашей учетной записи и транзакций. Это помогает платформе поддерживать самый высокий уровень безопасности. Кроме того, им требуется электронное письмо для проверки данных вашей транзакции, чтобы вы могли восстановить свою учетную запись, даже если вы забыли пароль.

Фиксированные Комиссии

В некоторой степени это спорная тема, комиссии Changelly обсуждались как один из главных привлекающих факторов, чем славится эта биржа криптовалют.

На своем официальном сайте Changelly подчеркивает, что они предлагают фиксированную комиссию в 0,5% за сделку. Это означает, что когда вы торгуете криптовалютами, компания взимает с вас 0,5% от суммы сделки. Спор здесь заключается в том, что то же самое не относится к торговле фиатной валютой.

Цены варьируются, но многие люди разочарованы отсутствием у компании прозрачности и непоследовательными сборами. Сами комиссии зависят от валюты, но все они довольно значительны по сравнению с комиссией за криптовалюту.

Есть и противоречивые Changelly отзывы. Тем не менее, большинство отрицательных отзывов основаны на этой ситуации с комиссией за предоплату.

Безопасность Changelly

Один из самых распространенных вопросов, которые задают Changelly отзывы — насколько безопасна биржа криптовалют. И это справедливо — речь идет о торговле денежными средствами. В этой и аналогичных платформах циркулирует много денег (как в фиатных, так и в криптовалютах) — безопасность должна быть приоритетом номер один.

Существует очень мало претензий к Changelly. Многие другие Changelly отзывы также подчеркивают это. По большей части люди, кажется, довольны услугами, которые предоставляет компания. Один пользователь онлайн даже заявил, что он случайно отправил огромную сумму денег на платформу и что сотрудники очень помогли вернуть его средства в кратчайшие сроки.

На момент написания данного обзора со стороны Changelly не было зарегистрировано взломов, мошенничества или других неисправностей. Компания довольно прозрачна в том, что они делают, и не было никаких серьезных проблем в отношении безопасности в целом.

Как Пользоваться Платформой?