Как с 2020 года изменится налог на имущество физлиц

Налог на имущество физических лиц за 2020 год во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Об этом предупреждает ФНС в своем сообщении от 05.12.2019.

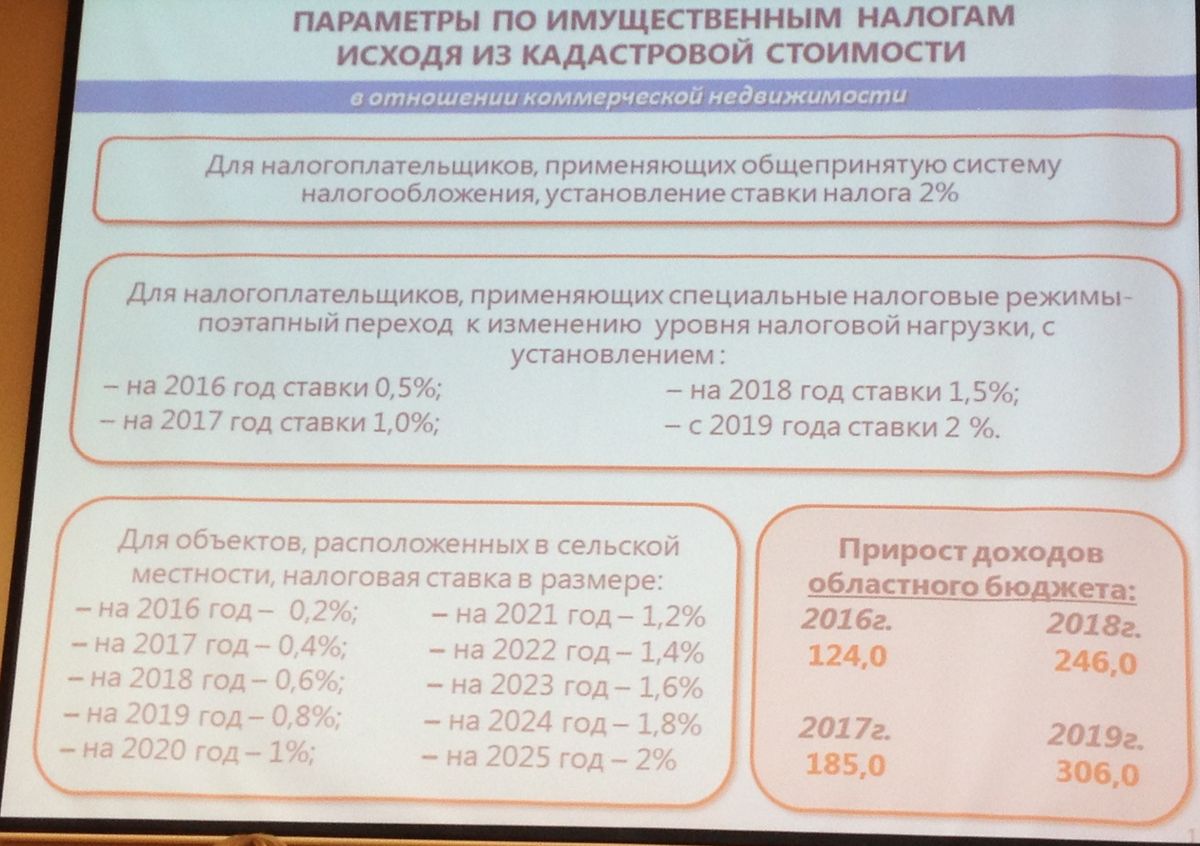

Ведомство уточняет, что в каждом регионе переход на такой расчет налога осуществлялся поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ.

Напомним, в 2016 году такой расчет был применен в 28 регионах, в 2017 году – в 49 регионах, в 2018 году – в 63 регионах, а в 2019 году – в 70 регионах.

В 2020 году налог на имущество физических лиц исходя из кадастровой стоимости недвижимости за 2019 будет рассчитан в 74 регионах, а в 2021 году налог за 2020 год рассчитают по кадастровой стоимости уже в 84 регионах.

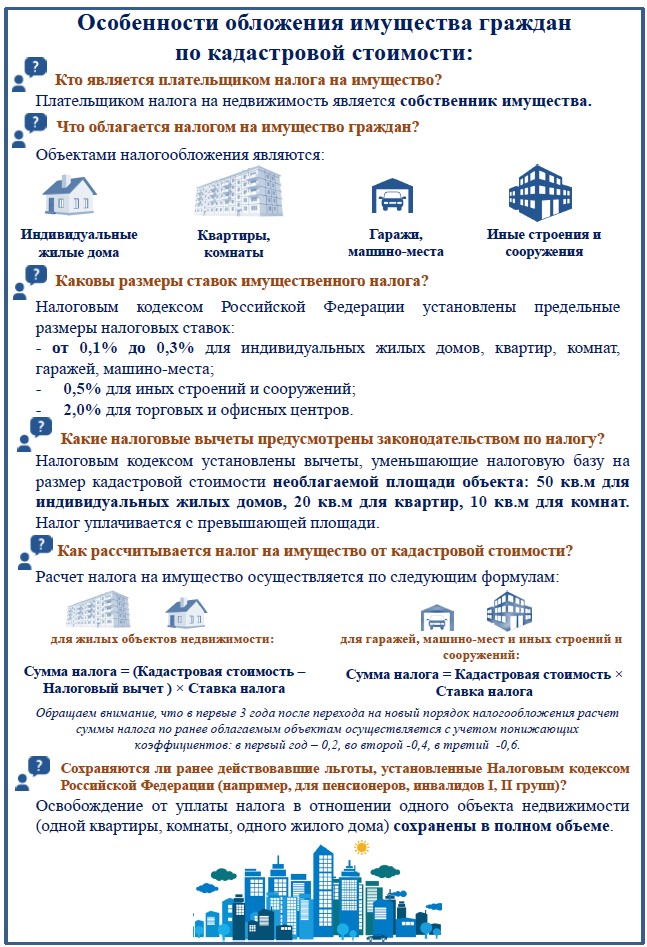

ФНС также отмечает, что при переходе к использованию кадастровой стоимости в качестве налоговой базы применяются следующие правила:

- для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 кв. м, 20 кв. м и 10 кв. м, соответственно;

- для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 кв. м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка;

- в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

- начиная с третьего года применения в регионе кадастровой стоимости сумма налога не может вырасти более чем на 10%. Исключение — объекты торгово-офисного назначения;

- для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж и т.

БУХПРОСВЕТ

Физлица обязаны уплачивать налог на имущество в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом по действующим правилам налог на имущество физлиц можно оплатить заранее путем внесения на счет ИФНС единого налогового платежа. Внести платеж может как сам налогоплательщик, так и любое третье лицо. Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции:

- по месту жительства налогоплательщика – физлица;

- по месту пребывания налогоплательщика-физлица. Это возможно при отсутствии у налогоплательщика места жительства на территории РФ;

- по месту нахождения одного из принадлежащих физлицу объектов недвижимости – при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога на имущество повлечет начисление пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка, а ставка рефинансирования составляет 6,5%. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за пределы РФ.

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

Начиная с 2016 года налог на имущество физических лиц, расположенное на территории Санкт‑Петербурга, исчисляется исходя из кадастровой стоимости объектов.

НАЛОГОВАЯ БАЗА

Определяется как кадастровая стоимость объекта налогообложения. При этом налоговая база уменьшается:

— в отношении квартиры – на величину кадастровой стоимости 20м2;

— в отношении жилого дома – на величину кадастровой стоимости 50м2.

Сведения о кадастровой стоимости можно получить бесплатно в МФЦ «Мои документы», на сайте Росреестра (http://maps.rosreestr.ru/PortalOnline/), в интернет сервисе «Личный кабинет налогоплательщика для физических лиц».

НАЛОГОВЫЕ СТАВКИ

Установлены Законом Санкт‑Петербурга от 26.11.2014 N 643-109 «О налоге на имущество физических лиц в Санкт‑Петербурге». Информацию о ставках можно получить в интернет-сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам» на сайте nalog.ru.

ПЕРЕСМОТР КАДАСТРОВОЙ СТОИМОСТИ

Кадастровая стоимость может быть пересмотрена на комиссии по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Санкт‑Петербургу или в суде. Основанием для пересмотра являются недостоверные сведения об объекте недвижимости, использованные при определении его кадастровой стоимости. Подробную информацию можно получить на сайте Росреестра (https://rosreestr.ru/site/fiz/info/kadastrovaya-stoimost/).

ОСВОБОЖДЕНИЕ ОТ УПЛАТЫ НАЛОГА

Налоговым кодексом РФ установлены льготы в отношении 15 категорий налогоплательщиков, в том числе: инвалидов I и II групп; пенсионеров; физических лиц – в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 м2. В отношении объектов недвижимого имущества, расположенных на территории Санкт‑Петербурга, Законом Санкт‑Петербурга от 26.11.2014 №643-109 «О налоге на имущество физических лиц в Санкт‑Петербурге» установлены дополнительные льготы.

Налоговая льгота, установленная Налоговым кодексом РФ, предоставляется в отношении только одного объекта следующих видов по выбору налогоплательщика: квартира или комната; жилой дом; хозяйственное строение или сооружение; гараж или машино-место.

Лицо, имеющее право на льготу, представляет документы, подтверждающие право на льготу, в налоговый орган по своему выбору.

Информацию о льготах можно получить в интернет-сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам» на сайте nalog.ru.

«Всё, что нужно знать об имущественных налогах физических лиц» – Сельское поселение Резяповский сельсовет

Открытый вебинар по вопросам исполнения налоговых уведомлений за 2019 год прошел в УФНС России по Республике Башкортостан

19 ноября 2020 года УФНС России по Республике Башкортостан провело открытый вебинар по вопросам исполнения налоговых уведомлений за 2019 год «Всё, что нужно знать об имущественных налогах физических лиц». Спикером выступила начальник отдела камерального контроля №2 Оксана Хайруллина.

Спикером выступила начальник отдела камерального контроля №2 Оксана Хайруллина.

В связи с приближением 1 декабря – срока уплаты имущественных налогов за 2019 год, тема вебинара для налогоплательщиков была особенно актуальной.

Участие в вебинаре приняло более 350 человек. В ходе мероприятия были рассмотрены вопросы исчисления имущественных налогов физическим лицам за налоговый период 2019 года, предоставления налоговых льгот, способы получения налогового уведомления и уплаты имущественных налогов.

Вопросы для рассмотрения на вебинаре можно было направить как заранее, так и в ходе вебинара. Сотрудники УФНС России по Республике Башкортостан оперативно ответили более чем на 40 вопросов граждан.

В заключение вебинара О. Хайруллина отметила, что от своевременной и полной уплаты имущественных налогов, которые зачисляются напрямую в региональный и местные бюджеты, в значительной мере зависит реализация социальных программ в регионе и призвала всех налогоплательщиков не откладывать уплату налогов на последний день и исполнить обязанность своевременно – не позднее 1 декабря 2020 года.

УФНС России по Республике Башкортостан публикует ответы на наиболее часто задаваемые к вебинару вопросы налогоплательщиков.

- Есть ли новые налоговые льготы для граждан по имущественным налогам в 2020 году?

Впервые в 2020 году такой категории налогоплательщиков как «предпенсионеры» (это граждане, которые имели право на получение пенсии исходя из законодательства, действовавшего до пенсионной реформы, т.е. граждане, которым до назначения пенсии осталось пять и менее лет) предоставлены льготы по налогу на имущество физических лиц и земельному налогу. Предпенсионеры не будут платить налог на имущество физических лиц по одному любому объекту недвижимости, будь то квартира, жилой дом или их часть, гараж или машино-место. Земельный налог для них уменьшен на величину кадастровой стоимости участка до 6 соток. Такая льгота предоставлена в беззаявительном порядке, по сведениям, представленным Пенсионным фондом.

- Какие налоговые льготы предусмотрены для многодетных родителей?

Налоговым кодексом Российской Федерации (далее – НК РФ) предусмотрено предоставление физическим лицам, имеющим трех и более несовершеннолетних детей (многодетным), дополнительных налоговых вычетов, начиная с налогового периода 2018 года:

– по земельному налогу в размере кадастровой стоимости 600 кв.м площади одного земельного участка;

– по налогу на имущество физических лиц в размере 5 кв.м общей площади квартиры, части квартиры, комнаты и 7 кв.м общей площади жилого дома, части жилого дома в расчете на каждого несовершеннолетнего ребенка.

Льготы по транспортному налогу одному из родителей в многодетной семье предусмотрены Законом Республики Башкортостан «О транспортном налоге» (от 27.11.2002 №365-з).

- Нужно ли уплачивать налог в случае неполучения уведомления?

Некоторые владельцы недвижимого имущества ошибочно полагают, что если им не пришло налоговое уведомление, тогда налог платить не нужно. Это не так. Согласно статье 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. Т.е. если Вы являетесь владельцем недвижимости и не имеете льготу, то у Вас возникает обязанность уплаты налога.

Рассылка налоговых уведомлений осуществлена всем налогоплательщикам. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма (ст. 52 НК РФ).

В случае если налоговое уведомление не получено, граждане могут получить его:

-в почтовом отделении по месту жительства;

-в любом отделении МФЦ в течение 15 минут;

-в Личном кабинете налогоплательщика на сайте www.nalog.ru;

-в любом налоговом органе.

- С какого момента исчисляется налог на имущество физических лиц за имущество, перешедшее по наследству?

За строение, помещение и сооружение, перешедшее по наследству, налог на имущество физических лиц взимается с наследников с момента открытия наследства. Днем открытия наследства является день смерти наследодателя.

Днем открытия наследства является день смерти наследодателя.

- Если объект налогообложения находится в общей долевой или совместной собственности, налоговый вычет в виде уменьшения налоговой базы предоставляется каждому собственнику или на весь объект недвижимости?

При расчете налога на имущество физических лиц в отношении объекта налогообложения, находящегося в общей долевой или совместной собственности, налоговый вычет предоставляется пообъектно, вне зависимости от количества собственников квартиры, то есть при расчете налога на имущество физических лиц сначала уменьшается налоговая база (кадастровая стоимость) по объекту недвижимости на установленный органами местного самоуправления налоговый вычет, а затем применяется налоговая ставка и доля собственника (п.3 ст. 403 НК РФ).

- Как уплачивать транспортный налог в случае угона транспортного средства?

Транспортным налогом не облагаются автомобили, находящиеся в розыске, а также розыск которых прекращен, с месяца начала розыска до месяца возврата лицам, на которых они зарегистрированы.

Налог не начисляется и в случае, если розыск окончен, а транспортное средство так и не найдено. При этом факты угона (кражи) автомобиля, возврата его налогоплательщику должны быть подтверждены документами уполномоченных органов.

В случае угона автомобиля собственнику транспортного средства следует написать заявление в соответствующий орган внутренних дел, на основании которого будет вынесено постановление о возбуждении уголовного дела по факту угона и выдана справка об угоне.

В налоговый орган, направивший уведомление об уплате налога, необходимо представить документы, подтверждающие угон (справку об угоне (краже) автомобиля, справку или постановление о возбуждении уголовного дела), а также заявление о перерасчете транспортного налога. В том числе, можно направить документы через личный кабинет налогоплательщика.

- Начислен транспортный налог за весь год на автомобиль проданный по договору купли продажи в августе 2019 года.

Кто обязан заплатить налог?

Кто обязан заплатить налог?

В соответствии с нормами главы 28 «Транспортный налог» Налогового кодекса Российской Федерации, плательщиком транспортного налога признаётся то лицо, на которое зарегистрировано транспортное средство.

Это означает, что до тех пор, пока автомобиль не снят с учета в органах ГИБДД, плательщиком транспортного налога является формальный, а не фактический его владелец. Иных оснований, кроме снятия авто с учета, для прекращения начисления транспортного налога (за исключением угона транспортного средства, либо возникновения права на налоговую льготу) не установлено.

Проданное на основании договора транспортное средство должно быть снято с регистрационного учета с прежнего собственника на основании заявления лица, купившего данное транспортное средство, либо самого прежнего собственника. Начисление транспортного налога будет прекращено в отношении прежнего собственника с месяца, следующего за месяцем снятия с регистрационного учета транспортного средства.

- Как уплачивать имущественные налоги за несовершеннолетних детей, если они являются собственниками имущества?

Несовершеннолетние владельцы квартир, земельных участков и транспортных средств также признаются налогоплательщиками и участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны.

Налоговый орган в установленные сроки направляет каждому налогоплательщику налоговое уведомление, на основании которого законный представитель несовершеннолетнего уплачивает налог.

Если по каким-либо причинам налоговое уведомление по объектам налогообложения, находящимся в собственности несовершеннолетнего, не получено, его законному представителю необходимо обратиться в почтовое отделение по месту жительства несовершеннолетнего, в любой налоговый орган или любой офис МФЦ.

Межрайонная ИФНС России №1 по Республике Башкортостан

Налог на имущество физических лиц в 2020 и 2021: расчет и уменьшение

Налог на имущество физлиц — это особый вид фискальных обязательств, нормы применения которого устанавливаются на муниципальном уровне. В статье расскажем, что это за налоговый платеж, определим основные принципы налогообложения в 2020 году. Не забудьте оплатить сбор до 2 декабря 2020 года.

В статье расскажем, что это за налоговый платеж, определим основные принципы налогообложения в 2020 году. Не забудьте оплатить сбор до 2 декабря 2020 года.

В главе 32 НК РФ определены общие условия применения налога; в соответствии с ней налог на имущество физических лиц в 2020 (НИФЛ) — это прямой местный налог. Напомним, что прямыми признаются те сборы и взносы, которые взимаются непосредственно с доходов налогоплательщика либо с его имущественных активов. НИФЛ исчисляется в прямом отношении к стоимости налогооблагаемого объекта.

Местными сборами называют те обязательства, нормы обложения, которые устанавливают органы исполнительной власти муниципального значения. Например, администрации муниципальных образований, сельских поселений или городов федерального значения (Москва, Санкт-Петербург, Севастополь).

Кто обязан платить

Согласно НК РФ, налогоплательщиками НИФЛ признаются все физические лица, в собственности которых числятся имущественные активы, признаваемые налогооблагаемыми объектами. Состав налогооблагаемых объектов в отношении НИФЛ:

- Квартиры, комнаты либо доли в них.

- Жилые дома, части (доли) от жилых домов.

- Гаражи (капитальные и временные), машино-место.

- Единые недвижимые комплексы.

- Объекты незавершенного строительства.

- Иные помещения, здания, строения и сооружения.

Стоит отметить, что статьей 401 НК РФ дома, расположенные на земельных участках и предназначенные для ведения подсобного, дачного, садового или огороднического хозяйства, признаются жилыми домами.

А вот общее имущество многоквартирного дома (лифты, подъезды, эвакуационные выходы, подвалы, лестницы) к объектам налогообложения не относится.

Ключевой момент для исчисления и оплаты налога на имущество физических лиц: наличие официального права собственности на конкретный объект. Причем факт использования имущественного актива не имеет значения. Например, если квартира или гараж временно не используются, НИФЛ платить все равно придется.

Кроме того, чиновники определили, что при нахождении объекта в общей долевой собственности налогоплательщиками признаются все собственники. Но правообладатели вправе самостоятельно определить одного плательщика, который обязан оплатить налог на имущество физических лиц в бюджет.

Аналогичные условия утверждены и для наследников имущественных активов. Так, обязанность по уплате возникает с момента открытия наследства. Обязательства исчисляются в полном объеме, независимо от факта использования.

Как рассчитывается налог на имущество физических лиц

НИФЛ рассчитывается так же, как и все прямые налоговые обязательства, действующие на территории РФ. В первую очередь определяется налоговая база, к учету применяются вычеты и льготы, если налогоплательщик имеет на них право. К исчисленной налогооблагаемой базе применяется ставка налога, которая действует в конкретном муниципальном образовании.

Расчет налога на имущество физических лиц производится исходя из кадастровой стоимости имущественного объекта. Но в 2020 году есть исключения. В отношении субъектов РФ, которые не приняли соответствующих решений, расчет может производиться по инвентаризационной стоимости с учетом специальных коэффициентов-дефляторов. (Минфин РФ в своем Письме от 22.08.2019 N 03-05-06-01/64176 определил, что практика исчисления налога исходя из инвентаризационной стоимости заканчивается в 2020 году, а с 2020 года вся страна повсеместно переходит на вычисление с использованием кадастровой стоимости).

Переход на исчисление НИФЛ по кадастровой стоимости обязателен для всех регионов России. Он завершится в 2020 году. То есть с 01.01.2019 рассчитать налог на имущество физических лиц по инвентаризационной стоимости будет нельзя.

Для каждого муниципального образования действуют собственные ставки налога. Порядок исчисления НИФЛ может отличаться от общеустановленных норм. Уточняйте, как считается налог на имущество физических лиц в вашем муниципалитете, на официальном сайте ФНС.

Право на льготы

Федеральное законодательство устанавливает широкий перечень льгот и вычетов по налогу на имущество физлиц. А местные власти, принимая собственные муниципальные законы, вправе расширять список.

Итак, существенное уменьшение налога на имущество физических лиц получают:

- Герои РФ и СССР, граждане, награжденные орденом Славы всех степеней.

- Инвалиды (1 или 2 группы, дети-инвалиды и инвалиды с детства).

- Участники ВОВ, защитники СССР — ветераны боевых действий.

- Чернобыльцы, граждане, участвующие в ликвидации атомных катастроф.

- Отдельные категории военнослужащих, уволенных с военной службы, члены их семей.

- Лица, получившие облучение при участии в ядерных испытаниях, учениях.

- Пенсионеры по старости, граждане, достигшие возраста 60 и 65 лет для женщин и мужчин.

- Физические лица, имеющие в собственности здания, сооружения, площадь которых не превышает 50 м², и которые находятся на земельных участках, используемых для ведения подсобного, дачного, огородного и(или) садового хозяйства.

Льгота предоставляется в сумме исчисленного налогового обязательства к конкретному виду имущественного актива. Отметим, что данное имущество нельзя использовать в предпринимательской деятельности. В противном случае снижение налога на имущество физических лиц не предоставляется.

Льгота предоставляется в отношении одного имущественного объекта каждого вида по самостоятельному решению налогоплательщика. Например, в собственности льготника числятся две квартиры, жилой дом и гараж. Уплатить налог на имущество физических лиц (НК РФ) он обязан только за одну квартиру. Причем гражданин вправе выбрать, какой объект признать налогооблагаемым.

Как получить льготу

Допустим, гражданин получил право на льготу впервые. Причем нет никакой разницы, какими нормативными актами утверждено послабление: федеральными, региональными или местными. Чтобы уменьшить налоговый платеж, необходимо подать соответствующее заявление в ФНС.

Стоит отметить, что подать заявление, как уменьшить налог на имущество физических лиц, придется и в том случае, если в уведомлении от ФНС льгота, предоставлявшаяся ранее, не была учтена.

Для заполнения используйте унифицированный бланк.

Составляйте документ от руки или при помощи компьютера. Подавайте заявление лично в ИФНС либо через интернет, используя единый портал «Госуслуги» или личный кабинет налогоплательщика. Также допустимо обратиться в МФЦ или отправить документы через почтовое отделение.

Особенности расчета и уплаты

Если имущество было оформлено в собственность граждан в течение налогового периода, то сумма НИФЛ исчисляется с учетом времени фактического пребывания в собственности. Причем если объект поступил в собственность с 1 по 15 число месяца, то этот месяц учитывается полностью. Если поступление оформлено после 15 числа, то этот месяц в расчете не учитывается.

При выбытии объекта наблюдается противоположная закономерность. Если объект выбыл до 15-го числа, то месяц не засчитывается, если после 15-го, то за этот календарный месяц НИФЛ начислят в полном объеме.

Срок уплаты устанавливает Налоговый кодекс, налог на имущество физических лиц необходимо перечислить в бюджет не позднее 1 декабря года, следующего за отчетным. Однако в 2020 году 1 декабря выпадает на воскресенье, а значит, оплатите сбор за 2018 год до 01.12.2019.

Скачать бланк заявления

Правовые документы

Налог на имущество физических лиц в 2020 году — dalnerokrug.ru

На территории Приморского края принято решение о переходе к исчислению налога на имущество физических лиц от кадастровой стоимости с 1 января 2020 года (Закон Приморского края 05.06.2019 № 525-КЗ «О единой дате начала применения на территории Приморского края порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения»).

В 2020 годуналог на имущество физических лицбудет исчисляться налоговыми органамиза 2019 год, исходя из последних данных об инвентаризационной стоимости (на 01. 01.2013), умноженной на коэффициент-дефляторв размере 1,518, установленный Приказом Минэкономразвития от 30.10.2018 № 595 «Об установлении коэффициентов-дефляторов на 2019 год», и ставку налога, установленную нормативными правовыми актами органов МО.

01.2013), умноженной на коэффициент-дефляторв размере 1,518, установленный Приказом Минэкономразвития от 30.10.2018 № 595 «Об установлении коэффициентов-дефляторов на 2019 год», и ставку налога, установленную нормативными правовыми актами органов МО.

Налог на имущество физических лиц от кадастровой стоимости за налоговый период 2020 года будет исчисляться в 2021 году (по сроку уплаты – не позднее 01.12.2021).

С 01.01.2013 на всей территории Российской Федерации государственный технический учет и определение инвентаризационной стоимости органами Ростехинвентаризации не осуществляется, Филиалами ФГБУ «ФКП Росреестра» осуществляется только кадастровый учет объектов и определяется их кадастровая стоимость.

В настоящее время на территории Приморского края насчитывается большое количество объектов, по которым имеется кадастровая стоимость и актуальные права физических лиц, но отсутствует инвентаризационная стоимость, и налог по этим объектам не исчисляется.

К таким объектам относятся жилые дома и помещения, введенные в эксплуатацию с 1 января 2013 года и не имеющие инвентаризационной стоимости, а также объекты (в т.ч. созданные на предназначенных для ведения дачного хозяйства или садоводства земельных участках), гаражи, иные объекты, оформленные в собственность ранее в упрощенном порядке (по ним государственный технический учет осуществлялся без проведения первичной технической инвентаризации и не определялась инвентаризационная стоимость).

Нельзя не учитывать и то, что ежегодно в эксплуатацию вводится значительное количество новых жилых объектов.

Указанные объекты в настоящее время не привлечены к налогообложению и их владельцы на вполне законных основаниях не платят налог, а бюджеты муниципальных образований недополучают доходы по налогу на имущество физических лиц.

Земельный налог и налог на имущество физических лиц с 2021 года

По аналогии с транспортным налогом с 2021 года для организаций введен единый срок уплаты земельного налога (поправки в п. 2 ст. 387 и п. 1 ст. 397 НК РФ) — не позднее 1 марта года, следующего за истекшим налоговым периодом; авансовые платежи по налогу должны быть перечислены не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Изменения действуют начиная с уплаты налога за налоговый период 2020 года.

2 ст. 387 и п. 1 ст. 397 НК РФ) — не позднее 1 марта года, следующего за истекшим налоговым периодом; авансовые платежи по налогу должны быть перечислены не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Изменения действуют начиная с уплаты налога за налоговый период 2020 года.

Рассматриваемые поправки обусловлены не только разноплановой практикой регулирования сроков уплаты земельного налога в нескольких соседних муниципальных образованиях, но и установлением различных сроков уплаты в пределах одного муниципалитета для разных налогоплательщиков. Например, решением Петрозаводского городского Совета (Республика Карелия) от 10.11.2005 № XXV/XXI-196 «Об установлении и введении в действие на территории Петрозаводского городского округа земельного налога» для организаций определен срок уплаты налога — не позднее 15 февраля года, следующего за истекшим налоговым периодом, за исключением гаражно-строительных кооперативов и иных некоммерческих организаций, которым земельные участки предоставлены для размещения коллективных гаражей, а также для садоводческих объединений, для которых срок уплаты налога устанавливается не позднее 30 апреля года, следующего за истекшим налоговым периодом. Хотя, по мнению Минфина России (письмо от 06.06.2019 № 03-05-04-02/41504), НК РФ не предусмотрено право представительных органов муниципальных образований устанавливать дифференцированные сроки уплаты налога и отчетные периоды по налогу в зависимости от категории налогоплательщиков.

Закон поставил точку в вопросе применения предельных значений налоговой ставки в отношении земельных участков, приобретенных (предоставленных) для индивидуального жилищного строительства (далее — ИЖС).

Так, Законом № 63-ФЗ с 2020 года

внесены изменения в абзац четвертый подп. 1 п. 1 ст. 394 НК РФ, направленные на

реализацию позиции Конституционного Суда РФ, содержащейся в определении от

08.11.2018 № 2725-О, о применении льготной налоговой ставки (в размере 0,3 %) в

отношении земельных участков, предназначенных для личного подсобного хозяйства,

садоводства или огородничества, которые не используются в предпринимательской

деятельности. Учитывая эти поправки, с налогового периода 2020 года, согласно Закону,

условие о льготной налоговой ставке [2, абзац третий подп. 1 п. 1 ст. 394]

дополняется указанием на то, что она не применяется в отношении участков,

приобретенных (предоставленных) для ИЖС и используемых в предпринимательской

деятельности.

Учитывая эти поправки, с налогового периода 2020 года, согласно Закону,

условие о льготной налоговой ставке [2, абзац третий подп. 1 п. 1 ст. 394]

дополняется указанием на то, что она не применяется в отношении участков,

приобретенных (предоставленных) для ИЖС и используемых в предпринимательской

деятельности.

По аналогии с процедурой рассмотрения заявления о предоставлении льготы по транспортному налогу, Законом регламентируется рассмотрение заявления о предоставлении льготы по налогу на имущество физических лиц и по земельному налогу как для граждан, так и для организаций (поправки в п. 10 ст. 396 и п. 6 ст. 407 НК РФ).

Из главы 31 НК РФ исключаются положения, не соответствующие отраслевому законодательству. В частности, признается утратившим силу п. 3 ст. 392 НК РФ о последствиях для налогообложения перехода права собственности на часть земельного участка, которая занята зданием, строением и необходима для их использования (нормы о переходе права собственности на часть участка были исключены из ст. 273 ГК РФ Федеральным законом от 26.06.2007 № 118-ФЗ). Также признается утратившим силу п. 14 ст. 396 НК РФ, содержащий правила предоставления сведений о кадастровой стоимости земельных участков, относящихся к предмету регулирования ст. 62 «Порядок предоставления сведений, содержащихся в Едином государственном реестре недвижимости» Федерального закона от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости».

В целях применения повышенной

налоговой ставки (не более 1,5 % для «прочих земель») в отношении земельных

участков, не используемых по целевому назначению для сельхозпроизводства,

вводятся положения об информационном обмене налоговых органов с органами госземнадзора.

Согласно новой норме — п. 18 ст. 396 НК РФ — с 1 июля 2020 г. орган

госземнадзора (территориальные органы Россельхознадзора и Росреестра) обязан в

течение 10 дней со дня выдачи предписания об устранении выявленного нарушения

требований земельного законодательства, связанного с неиспользованием для сельхозпроизводства

земельного участка, принадлежащего организации или физическому лицу на праве

собственности, праве постоянного (бессрочного) пользования или праве

пожизненного наследуемого владения, отнесенного к землям сельхозназначения или

к землям в составе зон сельхозиспользования в населенных пунктах (за исключением

земельных участков, указанных в абзацах четвертом и пятом подп. 1 п. 1 ст. 394

НК РФ), представлять в налоговый орган по субъекту РФ сведения о

неиспользовании такого участка для сельхозпроизводства.

1 п. 1 ст. 394

НК РФ), представлять в налоговый орган по субъекту РФ сведения о

неиспользовании такого участка для сельхозпроизводства.

Сведения об установлении органом, осуществляющим госземнадзор, факта устранения указанного нарушения либо об отмене указанного предписания в течение 10 дней представляются в налоговый орган по субъекту РФ. Форма, порядок ее заполнения, формат и порядок представления вышеуказанных сведений в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Эти сведения также могут представляться по запросу налогового органа в течение 5 дней со дня получения соответствующего запроса.

Также с 1 июля 2020 г. вводится информационный обмен налоговых органов с органами (организациями) социальной защиты населения для безвозмездного получения необходимых сведений о лицах, имеющих трех и более несовершеннолетних детей, для предоставления дополнительных налоговых вычетов по местным налогам [2, подп. 10 п. 5 ст. 391, п. 6.1 ст. 403]. Указанные сведения будут передаваться ежегодно до 1 марта года, следующего за годом, за который они представляются. Форма, порядок ее заполнения, формат и порядок представления сведений в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Такие сведения также могут представляться по запросу налогового органа в течение 5 дней со дня его получения (новый п. 19 ст. 396 НК РФ).

Закон безусловно вносит весомый вклад в повышение эффективности налогового администрирования и снижение административной нагрузки на плательщиков имущественных налогов.

А.В. Лащенов

2020-21 Ставки налога на прирост капитала и калькулятор

Прирост капитала — это прибыль от продажи актива — акций, участка земли, бизнеса — и обычно считается налогооблагаемым доходом. Размер налога на эту прибыль во многом зависит от того, как долго вы держали актив перед продажей.

В 2020 году ставки налога на прирост капитала составляют 0%, 15% или 20% для большинства активов, удерживаемых более года. Ставки налога на прирост капитала для большинства активов, удерживаемых менее года, соответствуют обычным категориям подоходного налога (10%, 12%, 22%, 24%, 32%, 35% или 37%).

Что такое налог на краткосрочный прирост капитала?

Налог на краткосрочный прирост капитала — это налог на прибыль от продажи актива, удерживаемого в течение одного года или менее. Ставка краткосрочного налога на прирост капитала равна вашей обычной ставке подоходного налога — вашей налоговой категории. (Не знаете, в какой налоговой группе вы находитесь? Просмотрите это краткое изложение федеральных налоговых категорий.)

Что такое налог на долгосрочный прирост капитала?

Налог на долгосрочный прирост капитала — это налог на прибыль от продажи актива, удерживаемого более года.Ставка налога на долгосрочный прирост капитала составляет 0%, 15% или 20% в зависимости от вашего налогооблагаемого дохода и статуса регистрации. Как правило, они ниже, чем ставки налога на краткосрочный прирост капитала.

Ставки налога на прирост капитала в 2020 году

Разверните применимый к вам статус регистрации.

Ставка налога на долгосрочный прирост капитала | |

|---|---|

Ставка налога на долгосрочный прирост капитала | |

|---|---|

Ставка налога на долгосрочный прирост капитала | |

|---|---|

В браке, подача отдельно

Ставка налога на долгосрочный прирост капитала | |

|---|---|

» проблема с принятием решения, действительно ли а когда продавать?

Квалифицированный финансовый консультант поможет вам разобраться в ваших возможностях. Посмотрите некоторые из наших выборов.

Посмотрите некоторые из наших выборов.

Ставки налога на прирост капитала в 2021 году

Раскройте применимый к вам статус регистрации.

Ставка налога на долгосрочный прирост капитала | |

|---|---|

Ставка налога на долгосрочный прирост капитала | |

|---|---|

Ставка налога на долгосрочный прирост капитала | |

|---|---|

В браке, подача отдельно

Ставка налога на долгосрочный прирост капитала | |

|---|---|

прирост капитала рассчитывается ated

Налог на прирост капитала может применяться к инвестициям, таким как акции или облигации, недвижимость (но обычно не ваш дом), автомобили, лодки и другие материальные ценности.

Деньги, которые вы зарабатываете на продаже любого из этих предметов, являются вашим приростом капитала. Деньги, которые вы теряете, — это потеря капитала. Наш калькулятор налога на прирост капитала поможет вам оценить вашу прибыль.

Вы можете использовать убытки инвестиционного капитала для компенсации прибыли. Например, если вы продали одну акцию с прибылью в 10 000 долларов в этом году и продали другую с убытком в 4 000 долларов, вы будете облагаться налогом на прирост капитала в размере 6000 долларов.

Разница между приростом капитала и потерями капитала называется «чистым приростом капитала».«Если ваши убытки превышают ваши доходы, вы можете вычесть разницу в своей налоговой декларации до 3000 долларов в год (1500 долларов для тех, кто состоит в браке, подающих отдельно).

Налог на прирост капитала является прогрессивным, как и налог на прибыль.

Остерегайтесь двух вещей

1. Исключения из правил. Ставки налога на прирост капитала в таблицах выше применимы к большинству активов, но есть некоторые примечательные исключения. Долгосрочный прирост капитала от так называемых «коллекционных активов» обычно облагается налогом по ставке 28%; это такие вещи, как монеты, драгоценные металлы, антиквариат и изобразительное искусство.Краткосрочная прибыль от таких активов облагается налогом по обычной ставке налога на прибыль.

2. Налог на чистый инвестиционный доход. Некоторые инвесторы могут иметь дополнительные 3,8% в зависимости от того, что меньше: ваш чистый инвестиционный доход или сумма, на которую ваш измененный скорректированный валовой доход превышает суммы, указанные ниже.

Вот пороговые значения дохода, которые могут облагать инвесторов этим дополнительным налогом:

Холостяк или глава семьи: 200000 долларов США

Женат, зарегистрирован совместно: 250 000 долларов США

Женат, подает отдельную заявку: 125000 долларов США

Как минимизировать налоги на прирост капитала

Удерживайте

По возможности держите актив в течение года или дольше, чтобы вы могли претендовать на ставку налога на прирост капитала в долгосрочной перспективе, поскольку она значительно ниже краткосрочной -срочная ставка прироста капитала по большинству активов.Наш калькулятор налога на прирост капитала показывает, сколько это может сэкономить.

Исключая продажи домов

Для участия в программе вы должны владеть своим домом и использовать его в качестве основного места жительства не менее двух лет в течение пятилетнего периода, прежде чем продавать его. Вы также не должны исключать другой дом из прироста капитала в течение двухлетнего периода до продажи дома. Если вы соблюдаете эти правила, вы можете исключить прибыль от продажи дома до 250 000 долларов, если вы не замужем, и до 500 000 долларов, если вы состоите в браке и подаете совместную регистрацию.(Узнайте больше о том, как работает прирост капитала от продажи жилья.)

Перебалансируйте с дивидендами

Вместо того, чтобы реинвестировать дивиденды в инвестиции, которые их принесли, перебалансируйте, вложив эти деньги в ваши неэффективные инвестиции. Обычно вы восстанавливаете баланс, продавая ценные бумаги с хорошей прибылью и вкладывая эти деньги в те, которые не приносят успеха. Но использование дивидендов для инвестирования в неэффективные активы позволит вам избежать продажи сильных компаний — и, таким образом, избежать прироста капитала, который может быть получен в результате этой продажи.(Узнайте больше о том, как работают налоги на дивиденды.)

Используйте счета с льготным налогообложением

Сюда входят планы 401 (k), индивидуальные пенсионные счета и 529 сберегательных счетов колледжей, на которых инвестиции растут без налогов или налогообложения. отложено. Это означает, что вам не нужно платить налог на прирост капитала, если вы продаете инвестиции с этих счетов. В частности, IRA Roth и 529 имеют большие налоговые преимущества. Квалифицированные распределения от них не облагаются налогом; Другими словами, вы не платите налоги с доходов от инвестиций.При использовании традиционных IRA и 401 (k) вы будете платить налоги, когда снимаете выплаты со счетов при выходе на пенсию. (Узнайте больше о налогах на пенсионные счета.)

Переносите убытки свыше

Если ваш чистый убыток от капитала превышает лимит, который вы можете вычесть за год, IRS позволяет перенести излишек на следующий год, вычитая это по возвращении того года.

Рассмотрим робо-консультанта

Робо-консультанты автоматически управляют вашими инвестициями и часто используют умные налоговые стратегии, в том числе сбор налоговых убытков, который предполагает продажу убыточных инвестиций, чтобы компенсировать прибыль от победителей.

Стоимость: От 60 до 120 долларов плюс государственные расходы. | |

Стоимость: От 24,95 до 64,95 долларов плюс государственные расходы. Продвижение Получите скидку 25% на подачу документов на федеральном уровне и уровне штата. | |

Стоимость: От 49,99 до 109,99 долларов плюс государственные расходы. |

Насколько высоки налоги на недвижимость в вашем штате?

Сегодняшняя карта — это еще один взгляд на налоги на недвижимость, на этот раз с упором на эффективные налоговые ставки штатов на жилье, занимаемое владельцами.Это средняя сумма фактически уплаченных налогов на жилую недвижимость, выраженная в процентах от стоимости дома.

Поскольку налоги на недвижимость привязаны к стоимости жилья, логично, что фактические долларовые суммы налогов на недвижимость, как правило, выше в местах с более высокими ценами на жилье. Эта карта учитывает стоимость жилья, чтобы дать более широкую перспективу для сравнения налога на недвижимость.

Штаты облагают налогом недвижимость различными способами: некоторые устанавливают ставку или миллинг — сумму налога за тысячу долларов стоимости — на справедливую рыночную стоимость собственности, в то время как другие налагают ее на определенный процент (коэффициент оценки) рыночной стоимости.Хотя стоимость часто определяется на основе сопоставимых продаж, юрисдикции также различаются по способу расчета оценочной стоимости.

В некоторых штатах есть требования к выравниванию, обеспечивающие единообразие по всему штату. Иногда существуют ограничения налога на имущество, которые ограничивают степень возможного повышения налогов на имущество в конкретном году, а иногда требуется корректировка ставок после проведения оценок для обеспечения единообразия или сохранения доходов. Некоторым налогоплательщикам, например ветеранам или пожилым людям, часто доступны скидки.И, конечно же, ставки налога на имущество устанавливаются политическими подразделениями на разных уровнях: не только городами и округами, но часто также школьными советами, пожарными службами и коммунальными комиссиями.

Некоторые штаты с высокими налогами на недвижимость, например Нью-Гэмпшир и Техас, в значительной степени полагаются на них вместо других основных категорий налогов. В других странах, таких как Нью-Джерси и Иллинойс, взимаются высокие налоги на недвижимость наряду с высокими ставками по другим основным налоговым категориям.

Нью-Джерси имеет самую высокую эффективную ставку по собственности, занимаемой владельцем, — 2.21 процент, за которыми следуют Иллинойс (2,05 процента) и Нью-Гэмпшир (2,03 процента). Гавайи находятся на другом конце спектра с самой низкой эффективной ставкой 0,30 процента. За штатом следуют Алабама (0,40 процента), Луизиана (0,52 процента) и Вайоминг (0,55 процента).

Как ваше состояние в сравнении?

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзыв2020 Налоговые скобки | Уровни и ставки федерального подоходного налога на 2020 год

Ежегодно IRS корректирует более 40 налоговых резервов с учетом инфляции.Это делается для предотвращения того, что называется «сползанием по шкале», когда люди переводятся в более высокие налоговые категории или имеют меньшую стоимость за счет кредитов и удержаний из-за инфляции вместо любого увеличения реального дохода.

IRS использовало индекс потребительских цен (ИПЦ) для расчета инфляции за прошлый год [1]. Однако с учетом Закона о сокращении налогов и занятости от 2017 года IRS теперь будет использовать привязанный индекс потребительских цен (C-CPI) для соответствующей корректировки пороговых значений дохода, сумм вычетов и значений кредита.[2]

Группы и ставки федерального подоходного налога на 2020 год

В 2020 году ограничения дохода для всех налоговых категорий и всех подателей налоговых деклараций будут скорректированы с учетом инфляции и будут выглядеть следующим образом (Таблица 1). Максимальная предельная ставка подоходного налога в размере 37 процентов ударит по налогоплательщикам с налогооблагаемым доходом в размере 518 400 долларов США и выше для лиц, подающих индивидуальную налоговую декларацию, и 622 050 долларов США и выше для супружеских пар, подающих совместную декларацию.

| Оценить | Для одиноких | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств |

|---|---|---|---|

| 10% | До 9875 долларов США | До 19750 долларов США | До 14 100 долл. США |

| 12% | 9876–40 125 долл. США | 19 751 долл. США до 80 250 долл. США | от 14 101 до 53 700 долл. США |

| 22% | 40 126 долл. США до 85 525 долл. США | 80 251 долл. До 171 050 долл. | 53 701 долл. США до 85 500 долл. США |

| 24% | 85 526 долл. США до 163 300 долл. США | 171 051 долл. До 326 600 долл. | 85 501 долл. США до 163 300 долл. США |

| 32% | от 163 301 долл. До 207 350 долл. США | 326 601 долл. США до 414 700 долл. США | от 163 301 долл. До 207 350 долл. США |

| 35% | от 207 351 долл. США до 518 400 долл. США | 414 701 долл. — 622 050 долл. | от 207 351 долл. США до 518 400 долл. США |

| 37% | 518 401 долл. США или больше | 622 051 $ или больше | 518 401 долл. США или больше |

Источник: Налоговая служба | |||

Стандартный вычет для одиноких лиц, подающих документы, увеличится на 200 долларов, а для супружеских пар, подающих совместно (Таблица 2), — на 400 долларов.

Личное освобождение на 2020 год по-прежнему отменено.

Источник: Налоговая служба | |

| Статус регистрации | Сумма вычета |

|---|---|

| Одиночный | $ 12 400 |

| В браке подача заявления совместно | 24 800 долл. США |

| Глава домохозяйства | 18 650 долл. США |

Альтернативный минимальный налог

Альтернативный минимальный налог (AMT) был создан в 1960-х годах для предотвращения уклонения налогоплательщиков с высокими доходами от уплаты индивидуального подоходного налога.Эта параллельная система налогообложения доходов требует, чтобы налогоплательщики с высоким доходом рассчитывали свой налоговый счет дважды: один раз по обычной системе подоходного налога, а затем по AMT. Затем налогоплательщик должен заплатить более высокую из двух.

AMT использует альтернативное определение налогооблагаемого дохода, которое называется альтернативным минимальным налогооблагаемым доходом (AMTI). Чтобы налогоплательщики с низким и средним уровнем доходов не подвергались AMT, налогоплательщикам разрешается освобождать значительную часть своего дохода от AMTI. Однако это освобождение постепенно отменяется для налогоплательщиков с высокими доходами.AMT взимается по двум ставкам: 26 процентов и 28 процентов.

Сумма освобождения от уплаты AMT на 2020 год составляет 72 900 долларов для одиноких и 113 400 долларов для супружеских пар, подающих совместную регистрацию (Таблица 3).

Источник: Налоговая служба | |

| Статус регистрации | Сумма освобождения |

|---|---|

| Одинокие лица | 72 900 долл. США |

| В браке подача заявления совместно | $ 113 400 |

В 2020 году 28-процентная ставка AMT применяется к превышению AMTI в размере 197 900 долларов США для всех налогоплательщиков (98 950 долларов США для супружеских пар, подающих отдельные декларации).

Освобождение от налогов AMT постепенно отменяется по ставке 25 центов за доллар, заработанный после того, как налогоплательщик AMTI достигает определенного порога. В 2020 году освобождение от уплаты налогов начнет постепенно отменяться с 518 400 долларов США в случае индивидуальной подающей налоговой декларации и 1 036 800 долларов США для состоящих в браке налогоплательщиков, подающих совместно (Таблица 4).

Источник: Налоговая служба | |

| Статус регистрации | Порог |

|---|---|

| Одинокие лица | 518 400 долл. США |

| В браке подача заявления совместно | 1 036 800 долл. США |

Максимальный налоговый кредит на заработанный доход в 2020 году для индивидуальных и совместных лиц составляет 538 долларов США, если нет детей (Таблица 5).Максимальный размер кредита составляет 3 584 доллара на одного ребенка, 5 920 долларов на двоих детей и 6 660 долларов на троих и более детей. Все это относительно небольшое увеличение по сравнению с 2019 годом.

Источник: Налоговая служба | |||||

| Статус регистрации | Нет детей | Один ребенок | Двое детей | Трое и более детей | |

|---|---|---|---|---|---|

| Холостяк или глава семьи | Доход по максимальному кредиту | $ 7 030 | 10 540 долл. США | 14 800 долл. США | 14 800 долл. США |

| Максимальный кредит | $ 538 | $ 3,584 | 5 920 долл. США | $ 6 660 | |

| Начало поэтапного отказа | $ 8 790 | $ 19 330 | $ 19 330 | $ 19 330 | |

| Окончание поэтапного отказа (кредит равен нулю) | $ 15 820 | $ 41 756 | 47,440 долл. США | 50 954 долл. США | |

| Семейное положение, подача документов совместно | Доход по максимальному кредиту | $ 7 030 | 10 540 долларов США | 14 800 долл. США | 14 800 долл. США |

| Максимальный кредит | $ 538 | $ 3,584 | 5 920 долл. США | $ 6 660 | |

| Начало поэтапного отказа | $ 14 680 | 25 220 долл. США | 25 220 долл. США | 25 220 долл. США | |

| Окончание поэтапного отказа (кредит равен нулю) | 21 710 долл. США | $ 47 646 | $ 53 330 | 56 844 долл. США | |

Детский налоговый кредит

Налоговая скидка на ребенка составляет 2000 долларов на ребенка, отвечающего критериям, и не корректируется с учетом инфляции.Однако возвращаемая часть детской налоговой скидки скорректирована с учетом инфляции, но на 2020 год останется на уровне 1400 долларов.

Прирост капитала

Долгосрочный прирост капитала облагается налогом с использованием других скобок и ставок, чем обычный доход.

Источник: «Налоговые скобки 2020», Налоговый фонд и IRS, номер темы 559 | ||||

| Для не состоящих в браке | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств | ||

|---|---|---|---|---|

Налогооблагаемый доход Свыше | ||||

| 0% | $ 0 | $ 0 | $ 0 | |

| 15% | 40 000 долл. США | 80 000 долл. США | 53 600 долл. США | |

| 20% | 441 450 долл. США | $ 496 600 | 469 050 долл. США | |

Налог на чистый доход от инвестиций | ||||

| 3.8% | MAGI больше 200 000 долл. США | MAGI больше $ 250 000 | MAGI больше 200 000 долл. США | |

Удержание от квалифицированного коммерческого дохода (Раздел 199A)

Закон о сокращении налогов и рабочих местах включает 20-процентный вычет для транзитных предприятий из суммы до 163 300 долларов квалифицированного коммерческого дохода для налогоплательщиков единого налога и 326 600 долларов для состоящих в браке налогоплательщиков, подающих совместно (Таблица 7).

Источник: Налоговая служба | |

| Статус регистрации | Порог |

|---|---|

| Одинокие лица | $ 163 300 |

| В браке подача заявления совместно | 326 600 долл. США |

Ежегодное исключение для подарков

В 2020 году первые $ 15 000 подарков любому человеку не облагаются налогом.Исключение увеличено до 157 000 долларов для подарков супругам, не являющимся гражданами США.

См. Налоговые скобки 2019

См. Налоговые изменения 2020 г.

[1] Налоговая служба, «Revenue Proc. 2019-44 », https://www.irs.gov/pub/irs-drop/rp-19-44.pdf.

[2] Роберт Кейдж, Джон Гринлис и Патрик Джекман, «Введение в цепной индекс потребительских цен», Бюро статистики труда США, май 2003 г., https: //www.bls.gov / cpi / additional-resources / chained-cpi-Introduction.pdf.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным.Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывСтавки налога на прирост долгосрочного капитала на 2020-2021 годы

Итак, вы заработали немного денег на инвестировании — или действительно на любой торговле активами, в которой вы вышли вперед. Поздравляю с большим счетом.

Но не считайте прибыль слишком быстро, потому что дядя Сэм тоже хочет получить свою долю от вашей прибыли. Если вы заработали деньги на инвестициях, значит, вы получили прирост капитала, и вам придется платить с них налог.

И то, что вы платите, зависит от того, как долго вы держали эти активы.Если у вас есть долгосрочный прирост капитала, то есть вы владели активом более года, вы будете должны 0 процентов, 15 процентов или 20 процентов, в зависимости от вашего общего дохода.

Что такое прирост капитала?

Если вы продаете актив дороже, чем вы за него заплатили, это прирост капитала. Но большая часть вашего имущества со временем обесценится, поэтому продажа большей части имущества никогда не будет считаться приростом капитала. Однако вы по-прежнему обязаны платить налог на прирост капитала со всего, что вы покупаете и перепродаете с целью получения прибыли.

Например, если вы продаете произведения искусства, старинный автомобиль, лодку или ювелирные изделия дороже, чем вы за них заплатили, это считается приростом капитала.

Имущество, такое как недвижимость и предметы коллекционирования, в том числе предметы искусства и антиквариат, подпадают под особые правила в отношении прироста капитала. Эти прибыли определяют разные, а иногда и более высокие налоговые ставки (обсуждаются ниже).

И не забывайте, что если вы продали криптовалюту, например биткойн, с целью получения прибыли, вы также должны будете уплатить налог на прирост капитала.

Налог на прирост капитала: краткосрочный или краткосрочный.долгосрочные

Налоги на прирост капитала делятся на две большие группы: краткосрочные и долгосрочные, в зависимости от того, как долго вы удерживаете актив.

Вот различия:

- Налог на краткосрочный прирост капитала — это налог, применяемый к прибыли от продажи актива, которым вы владеете менее года. Налог на краткосрочный прирост капитала привязан к тому месту, где ваш доход помещает вас в категорию федеральных налогов, поэтому вы будете платить их по той же ставке, по которой вы платите свои обычные подоходные налоги.

- Налог на долгосрочный прирост капитала — это налог, применяемый к активам, удерживаемым более года. Ставки налога на долгосрочный прирост капитала составляют 0 процентов, 15 процентов и 20 процентов, в зависимости от вашего дохода. Эти ставки обычно намного ниже, чем обычная ставка подоходного налога.

Продажи недвижимости и других типов активов имеют свою особую форму прироста капитала и регулируются своим собственным набором правил (обсуждаемых ниже).

Каковы ставки налога на прирост капитала?

Хотя ставки налога на прирост капитала остались такими же, как и раньше, в соответствии с Законом о сокращении налогов и рабочих местах от 2017 года, доход, необходимый для соответствия критериям для каждой категории, ежегодно увеличивается с учетом увеличения доходов работников.Вот подробная информация о ставках прироста капитала на 2020 и 2021 налоговые годы.

Ставки налога на долгосрочный прирост капитала в 2020 налоговом году

| Одноместный | До 40 000 долл. США | 40 001–441 450 долл. США | Более 441 450 долларов США |

| В браке зарегистрированы совместно | До 80 000 долл. США | 80 001–496 600 | Более 496 600 долларов США |

| Женат, подача отдельно | До 40 000 долл. США | 40 001–248 300 долл. США | Более 248 300 долл. США |

| Глава семьи | До 53 600 долл. США | 53 601–469 050 долл. США | Более 469 050 долларов США |

Источник: Налоговая служба

Ставки налога на долгосрочный прирост капитала в 2021 налоговом году

| Одноместный | До 40 400 долл. США | 40 401 долл. США — 445 850 долл. США | Более 445 850 долларов США |

| В браке зарегистрированы совместно | До 80 800 долл. США | 80 801–501 600 долл. США | Более 501 600 долларов США |

| Женат, подача отдельно | До 40 400 долл. США | 40 401–250 800 долл. США | Более 250 800 долларов США |

| Глава семьи | До 54 100 долл. США | 54 101–473 750 долл. США | Более 473 750 долларов США |

Источник: Налоговая служба

Например, в 2020 году индивидуальные заявители не будут платить налог на прирост капитала, если их общий налогооблагаемый доход составляет 40 000 долларов США или ниже.Однако они будут платить 15 процентов от прироста капитала, если их доход составляет от 40 001 до 441 450 долларов. При превышении этого уровня дохода ставка повышается до 20 процентов.

В 2021 году индивидуальные заявители не будут платить налог на прирост капитала, если их общий налогооблагаемый доход составляет 40 400 долларов США или меньше. Ставка повышается до 15 процентов от прироста капитала, если их доход составляет от 40 401 до 445 850 долларов. При превышении этого уровня дохода ставка повышается до 20 процентов.

Кроме того, этот прирост капитала может облагаться налогом на чистый инвестиционный доход (NIIT), дополнительным сбором в размере 3.8 процентов, если доход налогоплательщика превышает определенные суммы. Пороговые значения дохода зависят от статуса лица, подающего заявку (индивидуальное лицо, совместная регистрация в браке и т. Д.).

Между тем, для краткосрочного прироста капитала применяются налоговые скобки для обычных налогов на прибыль. Налоговые категории 2020 года составляют 10 процентов, 12 процентов, 22 процента, 24 процента, 32 процента, 35 процентов и 37 процентов.

В отличие от долгосрочной ставки налога на прирост капитала, для краткосрочных налогов на прирост капитала не существует 0-процентной ставки или 20-процентного потолка.

Хотя налоги на прирост капитала могут раздражать, некоторые из лучших инвестиций, такие как акции, позволяют вам не платить налоги на вашу прибыль до тех пор, пока вы не реализуете эту прибыль, продав позицию. Таким образом, вы можете буквально удерживать свои инвестиции в течение десятилетий и не платить налоги с этих доходов.

Как работают налоги на прирост капитала

Если вы купите акции на сумму 5000 долларов в мае и продадите их в декабре того же года за 5500 долларов, вы получили краткосрочный прирост капитала в размере 500 долларов. Если вы входите в группу с 22-процентным налогом, вы должны заплатить налоговой службе (IRS) 110 долларов из своих 500 долларов прироста капитала.Таким образом, вы получаете чистую прибыль в размере 390 долларов.

Вместо этого, если вы держите акции до следующего декабря, а затем продаете их, и в этот момент они заработали 700 долларов, это будет долгосрочным приростом капитала. Если ваш общий доход составляет 50 000 долларов, то вы попадете в группу 15 процентов для этого долгосрочного прироста капитала. Вместо 110 долларов вы заплатите 105 долларов и вместо этого получите чистую прибыль в размере 595 долларов.

Что такое налог на прирост капитала при продаже недвижимости?

Опять же, если вы получаете прибыль от продажи любого актива, это считается приростом капитала.Однако с недвижимостью вы можете избежать некоторых налоговых ударов благодаря особым налоговым правилам.

Чтобы прибыль от вашего основного дома считалась долгосрочным приростом капитала, IRS говорит, что вы должны владеть домом И жить в нем в течение двух из пяти лет, предшествующих продаже. В этом случае вы можете освободить до 250 000 долларов прибыли от налога на прирост капитала, если вы продали дом как физическое лицо, или до 500 000 долларов прибыли, если вы продали его как супружеская пара, подающую совместную регистрацию.

Однако если вы просто меняете дом с целью получения прибыли, вы можете подвергнуться высокому налогу на краткосрочный прирост капитала, если вы купите и продадите дом в течение года или меньше.

25-процентная ставка прироста капитала для определенной недвижимости

Однако правила для инвестиционной собственности различаются, которая обычно амортизируется с течением времени. В этом случае ставка 25 процентов применяется к той части прибыли от продажи недвижимости, которую вы обесценили. IRS хочет вернуть вам некоторые налоговые льготы, которые вы получали за счет амортизации на протяжении многих лет для активов, известных как собственность согласно Разделу 1250. По сути, это правило предотвращает двойную налоговую скидку на один и тот же актив.

Чтобы рассчитать прибыль (и ставку налога) для этого актива, вам необходимо заполнить рабочий лист в инструкциях к Приложению D к вашей налоговой декларации, в противном случае ваше налоговое программное обеспечение сделает расчет за вас. Более подробная информация об этом типе владения и его налогообложении доступна в публикации IRS 544.

Если вы планируете вложение в недвижимость, сравните ставки по ипотеке с Bankrate.

Акции малого бизнеса и предметы коллекционирования: 28-процентная ставка прироста капитала

Две категории прироста капитала подлежат 28-процентной ставке: акции малого бизнеса и предметы коллекционирования.

Если вы получили прибыль от квалифицированных акций малого бизнеса, которыми вы владели более пяти лет, вы, как правило, можете исключить половину своей прибыли из дохода. Оставшаяся прибыль облагается налогом по ставке 28 процентов. Вы можете получить подробную информацию о прибылях от квалифицированных акций малого бизнеса в Публикации IRS 550.

Если ваша прибыль была получена от предметов коллекционирования, а не от продажи бизнеса, вы также заплатите 28-процентную ставку. Сюда входят выручка от продажи:

- Произведения искусства

- Антиквариат

- Самоцветы

- Марки

- Монеты

- Драгоценные металлы

- Коллекции вин или бренди

Платите ли вы государственные налоги на прирост капитала?

Как правило, вы должны платить налоги штата на прирост капитала в дополнение к федеральным налогам, хотя есть некоторые исключения.Большинство штатов просто облагают налогом ваш инвестиционный доход по той же ставке, которую они уже взимают с заработанного дохода, но в некоторых штатах они облагаются по-другому (а в некоторых штатах подоходный налог вообще отсутствует).

Лишь в семи штатах нет подоходного налога — Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг. Два других штата — Нью-Гэмпшир и Теннесси — не облагают налогом заработанный доход, но облагают налогом инвестиционный доход, включая дивиденды.

Из штатов, которые взимают подоходный налог, девять из них облагают налогом долгосрочный прирост капитала меньше обычного дохода.К этим штатам относятся Аризона, Арканзас, Гавайи, Монтана, Нью-Мексико, Северная Дакота, Южная Каролина, Вермонт и Висконсин. Однако эта более низкая ставка может принимать различные формы, включая вычеты или кредиты, снижающие эффективную ставку налога на прирост капитала.

Некоторые другие штаты предоставляют льготы по налогу на прирост капитала только в отношении инвестиций внутри штата или определенных отраслей.

Что делать, если я потеряю деньги на инвестициях?

Если у вас есть капитальные убытки от инвестиций, вы, безусловно, захотите заявить их на свои налоги, потому что вы сможете использовать их для компенсации любого другого прироста капитала, который у вас есть.Однако убытки личного имущества, включая ваш собственный дом, не могут быть вычтены из ваших налогов.

IRS смотрит на общую сумму вашего прироста капитала при расчете налога, что означает, что ваши убытки могут компенсировать часть прибыли и немного смягчить удар. Таким образом, вы или ваш специалист по финансовому планированию можете стратегически сбалансировать своих победителей с некоторыми проигравшими, чтобы минимизировать свои налоги.

Если у вас больше убытков, чем прибылей, вы можете даже заявить о чистом убытке — до 3000 долларов в год при подаче индивидуальной или семейной заявки совместно — и снизить общее налоговое бремя.Многие налогоплательщики стараются нести любые убытки, на которые они имеют право, чтобы минимизировать свое налоговое бремя. Это практика, называемая сбором налоговых убытков, и она может сэкономить вам деньги 15 апреля.

Подробнее:

Калькулятор налога на имущество— SmartAsset

Все о налогах на недвижимость На карте показана относительная стоимость налогов на недвижимость в США.При покупке дома вам необходимо учитывать налоги на недвижимость как текущие расходы.В конце концов, вы можете рассчитывать на получение налогового счета до тех пор, пока владеете недвижимостью. Это расходы, которые не исчезают со временем и обычно увеличиваются с годами по мере того, как ваш дом дорожает.

Федеральное правительство не регулирует размер вашей оплаты. Вместо этого он основан на налоговых сборах штата и округа. Таким образом, ваши налоговые обязательства по налогу на имущество зависят от того, где вы живете, и от стоимости вашей собственности.

В некоторых регионах страны ваш годовой счет по налогу на недвижимость может быть меньше суммы платежа по ипотеке за один месяц.В других местах он может в три-четыре раза превышать ваши ежемесячные расходы по ипотеке. Поскольку налоги на недвижимость настолько разнообразны и зависят от местоположения, вы захотите принять их во внимание, когда решаете, где жить. Во многих районах с высокими налогами на недвижимость есть отличные удобства, такие как хорошие школы и государственные программы, но вам нужно будет иметь место в вашем бюджете для налогов, если вы хотите там жить.

Финансовый консультант в вашем районе может помочь вам понять, как домовладение соответствует вашим общим финансовым целям.Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая налоги, выход на пенсию, планирование наследства и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Что такое налог на недвижимость?Проще говоря, налоги на недвижимость — это налоги, взимаемые с недвижимого имущества правительствами, как правило, на уровне штата, округа и на местном уровне. Налоги на имущество — одна из старейших форм налогообложения. Фактически, самые ранние известные записи о налогах на недвижимость относятся к VI веку до нашей эры.C. В США налоги на имущество предшествуют даже налогам на прибыль. Хотя некоторые штаты не взимают подоходный налог, во всех штатах, а также в Вашингтоне, округ Колумбия, есть налоги на имущество.

Для государственных и местных органов власти налоги на имущество необходимы для функционирования. На них приходится большая часть доходов, необходимых для финансирования инфраструктуры, общественной безопасности и государственных школ, не говоря уже о самоуправлении округа.

Возможно, вы уже заметили, что лучшие государственные школы обычно находятся в муниципалитетах с высокой стоимостью жилья и высокими налогами на недвижимость.В то время как некоторые штаты предоставляют государственные фонды для проектов округов, в других штатах округа оставляют налоги и используют их полностью по своему усмотрению. Для последней группы это означает финансирование всех услуг округа за счет налогов на недвижимость.

Чтобы получить представление о том, куда могут пойти ваши деньги от налога на недвижимость, взгляните на разбивку налогов на недвижимость в Эйвондейле, штат Аризона.

Вы можете видеть, что округ Марикопа получает сокращение, так же как и местные школьные округа и колледжи, библиотека и пожарная часть. Хотя здесь показан конкретный пример, вы можете не найти такой же разбивки налоговых сборов там, где вы живете.Ваш счет по налогу на имущество часто зависит от бюджетов округов, голосов избирателей школьного округа и других переменных факторов, которые зависят от того, где вы владеете недвижимостью.

Как работают налоги на имущество?Давайте определим пару ключевых терминов, прежде чем мы углубимся в детали того, как работают налоги на имущество. Во-первых, вы должны ознакомиться с «оценочным коэффициентом». Коэффициент оценки — это соотношение стоимости дома, определенного официальной оценкой (обычно проводимой оценщиком округа), и стоимостью, определенной рынком.Таким образом, если оценочная стоимость вашего дома составляет 200 000 долларов, а рыночная стоимость — 250 000 долларов, то коэффициент оценки составляет 80% (200 000/250 000). Рыночная стоимость вашего дома, умноженная на коэффициент оценки в вашем районе, равна оценочной стоимости вашей собственности для целей налогообложения.

Хотите знать, как окружной асессор оценивает вашу собственность? Опять же, это будет зависеть от практики вашего округа, но обычно аттестация проводится раз в год, раз в пять лет или где-то между ними. Иногда процесс может усложняться.В некоторых штатах ваша оценочная стоимость равна текущему рыночному курсу вашего дома. Оценщик определяет это, сравнивая недавние продажи домов, подобных вашему. В других штатах ваша оценочная стоимость на тысячи меньше рыночной. Почти в каждом уездном правительстве объясняется, как действуют налоги на имущество в пределах его границ, и вы можете найти дополнительную информацию лично или на веб-сайте местного правительства.

Еще один важный термин, который необходимо понять, — это ставки помола. Ставка вознаграждения — это сумма налога на 1000 долларов оценочной стоимости, которая взимается в виде налогов.Ставки миллинга выражаются в десятых долях пенни, что означает, что один миллион составляет 0,001 доллара. Например, для дома стоимостью 300 000 долларов ставка мельницы в 0,003 доллара будет равна 900 долларам в виде причитающихся налогов (0,003 доллара x 300 000 долларов США оценочной стоимости = 900 долларов США).

Чтобы собрать все вместе, возьмите свою оценочную стоимость и вычтите все применимые льготы, на которые вы имеете право, и вы получите налогооблагаемую стоимость своей собственности.

Затем эта налогооблагаемая стоимость умножается на сумму всех применимых ставок за милю. Как вы можете видеть в приведенном выше примере Avondale, у каждого школьного округа есть своя собственная ставка за милю.Все отдельные налоговые сборы добавляются и затем применяются к вашей налогооблагаемой стоимости. Подсчитанное вами число (миллаж, умноженное на налогооблагаемую стоимость) показывает сумму налога на недвижимость до вычета любых кредитов. Обратите внимание, что налоговые льготы отличаются от налоговых льгот и доступны не везде. Вам нужно будет уточнить в своем округе, имеете ли вы право на получение такой помощи.

Эти кредиты вычитаются из любых налогов, которые вы можете задолжать. Как только вы найдете это число, у вас будет общий счет по налогу на имущество.

То, как вы платите налоги на недвижимость, варьируется от места к месту.Некоторые люди ежемесячно доплачивают своему ипотечному кредитору. Кредитор хранит эти деньги на условном депонировании, а затем платит правительству от имени домовладельца. Другие люди оплачивают счет по налогу на имущество непосредственно правительству округа ежемесячно, ежеквартально, раз в полгода или год. Ваш график платежей будет зависеть от того, как ваш округ собирает налоги.

Что такое освобождение от налога на имущество?Вот некоторые из наиболее распространенных освобождений от налога на имущество:

- Хоумстед

- Лица с ограниченными возможностями

- Пожилые люди

- Ветераны / ветераны с ограниченными возможностями

Большинство штатов и округов включают определенные льготы по налогу на имущество, помимо полных льготы, предоставленные религиозным или некоммерческим группам.Эти специальные льготы обычно представляют собой снижение налогооблагаемой стоимости до 50%. Однако ставки могут отличаться в зависимости от местоположения.

Некоторые штаты предлагают льготы, структурированные как автоматическое сокращение без какого-либо участия домовладельца, если ваша собственность является вашим основным местом жительства. В других штатах и округах требуются заявления и доказательства для конкретных исключений, например, домовладелец, являющийся ветераном-инвалидом.

Давайте рассмотрим пример освобождения усадьбы, которое защищает оставшуюся в живых супругу и защищает стоимость дома от налогов на имущество и кредиторов в случае смерти домовладельца.

Допустим, ваш штат предлагает освобождение от уплаты налога на приусадебное хозяйство для основного места жительства домовладельца, которое предлагает 50% -ную скидку от налогооблагаемой стоимости дома.

Это означает, что если бы ваш дом был оценен в 150 000 долларов, и вы соответствовали требованиям для освобождения от уплаты налога в размере 50%, стоимость вашего дома, облагаемого налогом, составила бы 75 000 долларов. Ставки погашения будут применяться к уменьшенному количеству, а не к полной оценочной стоимости.

Стоит потратить некоторое время на то, чтобы выяснить, имеете ли вы право на какие-либо применимые льготы в вашем регионе.Если вы это сделаете, вы сможете сэкономить тысячи за годы.

Налоги на недвижимость по штатамВ целом домовладельцы платят больше всего налогов на недвижимость в Нью-Джерси, который имеет одни из самых высоких эффективных налоговых ставок в стране. Средняя эффективная ставка штата составляет 2,42% от стоимости дома по сравнению со средним показателем по стране 1,07%.

При средней эффективной ставке 0,28%, как ни удивительно, наименее дорогим штатом для уплаты налогов на недвижимость являются Гавайи. Несмотря на свою репутацию дорогостоящего места для жизни, Гавайи имеют щедрые льготы для домовладельцев для основных жителей, что значительно снижает налогооблагаемую стоимость.Налоговые льготы обычно помогают тем, кто постоянно живет на Гавайях, а не тем, кто владеет там вторым домом.

Также следует отметить законы Колорадо и Орегона о налоге на имущество, которые избиратели приняли для ограничения значительного увеличения налогооблагаемой стоимости. Во многих штатах нет ограничений на то, сколько налогов на недвижимость может изменяться ежегодно, но эти два являются примерами правительств штатов, которые принимают законы из-за беспокойства налогоплательщиков.

Bottom LineКогда вы решаете, где вы хотите купить дом, налоги на недвижимость должны играть роль в ваших обсуждениях.Разница между округами и школьными округами может быть значительной. В отличие от платежей по ипотеке, налоги на недвижимость никогда не исчезают. Возможно, вы сможете получить льготу по налогу на недвижимость, когда станете пожилым человеком, но вам следует запланировать включение налога на имущество в качестве постоянной части вашего бюджета, прежде чем вы сделаете рывок в домовладение.

Каковы ставки налога на прирост капитала на 2020 и 2021 годы?

Если вы продаете акции, паевые инвестиционные фонды или другие капитальные активы, которыми вы владели не менее одного года, любая прибыль от продажи облагается налогом по ставке 0%, 15% или 20%.Эти налоговые ставки для долгосрочного прироста капитала обычно намного ниже, чем обычные налоговые ставки, которые вы в противном случае платили бы, которые могут достигать 37%.

Однако, какая из этих ставок прироста капитала — 0%, 15% или 20% — применяется к вам, зависит от вашего налогооблагаемого дохода. Чем выше ваш доход, тем выше ставка. Ниже приведены пороговые значения налогооблагаемого дохода на прирост капитала для 2020 налогового года:

Пороги дохода по ставке налога на прирост капитала в 2020 г.

Налогооблагаемый доход

(раздельная подача в браке)

Налогооблагаемый доход

(глава домохозяйства)

Налогооблагаемый доход

(совместная подача документов в браке) 9324903

До 40 000 долл. США

До 40 000 долл. США

До 53 600 долл. США

До 80 000 долл. США

долл. США

от 53 601 до 469 050 долларов

от 80 001 до 496 60 долларов 0

20%

Свыше 441 450 долларов США

Свыше 248 300 долларов США

Свыше 469 050 долларов США

Скорректированный доход от 9001 900 9322 3

2021 Пороговые значения дохода по ставке налога на прирост капитала

Прирост капитала | Налогооблагаемый доход | |||

Налогооблагаемый доход | Налогооблагаемый доход | |||

До 40 400 долл. США | До 54 100 долл. США | До 80 800 долл. США | ||

15% | ||||

15% | 9352 9352 15% | 40359 4035 долл. США 54101 долл. США — 473 750 долл. США | 80 801 долл. США до 501 600 долл. США | 9003 2|

20% | Более 445 850 долларов США | Более 250 800 долларов США | Более 473 750 долларов США | Более 501 600 долларов США |

Ставки налога на имущество

Ставка налога на недвижимость зависит от вашего налогового класса. Есть четыре налоговых класса. Налоговые ставки указаны ниже. Узнайте, как рассчитать годовой налог на недвижимость.

Ставки налога на имущество на 2021 налоговый год

- Класс 1 — 21,045%

- Класс 2 — 12,267%

- Класс 3 — 12,826%

- Класс 4 — 10,694%

Ставки налога на имущество на 2020 налоговый год

- Класс 1-21.167%

- Класс 2 — 12,473%

- Класс 3 — 12,536%

- Класс 4 — 10,537%

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 19/20 | 21,167% | 12,473% | 12,536% | 10.537% |

| 18/19 | 20,919% | 12,612% | 12,093% | 10,514% |

| 17/18 | 20,385% | 12,719% | 11,891% | 10,514% |

| 16/17 | 19,991% | 12,892% | 10,934% | 10,574% |

| 15/16 | 19,5 54% | 12,883% | 10.813% | 10,656% |

| 14/15 | 19,157% | 12,855% | 11,125% | 10,684% |

| 13/14 | 19,191% | 13,145% | 11,902% | 10,323% |

| 12/13 | 18,569% | 13,181% | 12,477% | 10,288% |

| 11/12 | 18.205% | 13.433% | 12,473% | 10,152% |

| 10/11 | 17,364% | 13,353% | 12,631% | 10,312% |

| 09/10 | 17,088% | 13,241% | 12,743% | 10,426% |

| Среднегодовая ставка налога 08/09 | 16,196% | 12,596% | 12,137% | 10,241% |

| 08/09 3-й и 4-й кварталы | 16,787% | 13,053% | 12,577% | 10,612% |

| 08/09 1-й и 2-й кварталы | 15,605% | 12,139% | 11,698% | 9,870% |

| 07/08 | 15,434% | 11,928% | 11,577% | 10,059% |

| 06/07 | 16,118% | 12,737% | 12.007% | 10,997% |

| 05/06 | 15,746% | 12,396% | 12.309% | 11,306% |

| 04/05 | 15,094% | 12,216% | 12,553% | 11,558% |

| 03/04 | 14,550% | 12,620% | 12,418% | 11,431% |

| 02/03 3-й и 4-й кварталы | 14.160% | 12,5 17% | 12,565% | 11,580% |

| 02/03 1-й и 2-й кварталы | 11,936% | 10,564% | 10,607% | 9,776% |

| 01/02 | 11,609% | 10,792% | 10,541% | 9,712% |

| 00/01 | 11,255% | 10,847% | 10,5 40% | 9,768% |

ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

99/00 | 11.167% | 10,851% | 9,398% | 9,989% |

98/99 | 10,961% | 10,739% | 8,800% | 10,236% |

97/98 | 10,849% | 11,046% | 8.282% | 10,164% |

96/97 | 10,785% | 11,056% | 7,840% | 10,252% |

95/96 | 10,725% | 10,807% | 7,922% | 10,402% |

94/95 | 10.694% | 10,552% | 7,702% | 10,608% |

93/94 | 10.900% | 10,369% | 7,404% | 10,724% |

92/93 | 10,888% | 9,9 10% | 12.794% | 10,698% |

91/92 | 10,888% | 9,885% | 13,083% | 10,631% |

90/91 | 9,920% | 9,228% | 15.200% | 10,004% |

89/90 | 9.452% | 9,229% | 12,903% | 9,539% |

88/89 | 9,452% | 9,272% | 11,289% | 9,582% |

87/88 | 9,330% | 9,150% | 9,942% | 9.460% |

86/87 | 9,330% | 9,150% | 9,172% | 9,460% |

85/86 | 9.100% | 9,150% | 9,051% | 9,460% |

84/85 | 9.100% | 9,150% | 9,051% | 9,460% |

83/84 | 9.100% | 9,057% | 9,237% | 9,323% |

82/83 | 8,950% | 8,950% | 9.109% | 9.294% |

81/82 | 8,950% | 8,950% | 8,950% | 8,950% |

Ставки школьного налога на 2017/2018 налоговый год

(используется для расчета общих ставок налога на имущество и ветеранов)

- Класс 1 — 11,869%

- Класс 2-7.426%

- Класс 4 — 6,143%

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |