Какие налоги платит ООО — Контур.Экстерн — СКБ Контур

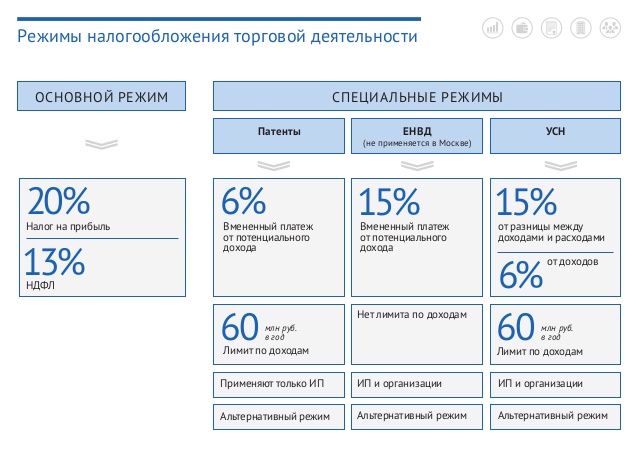

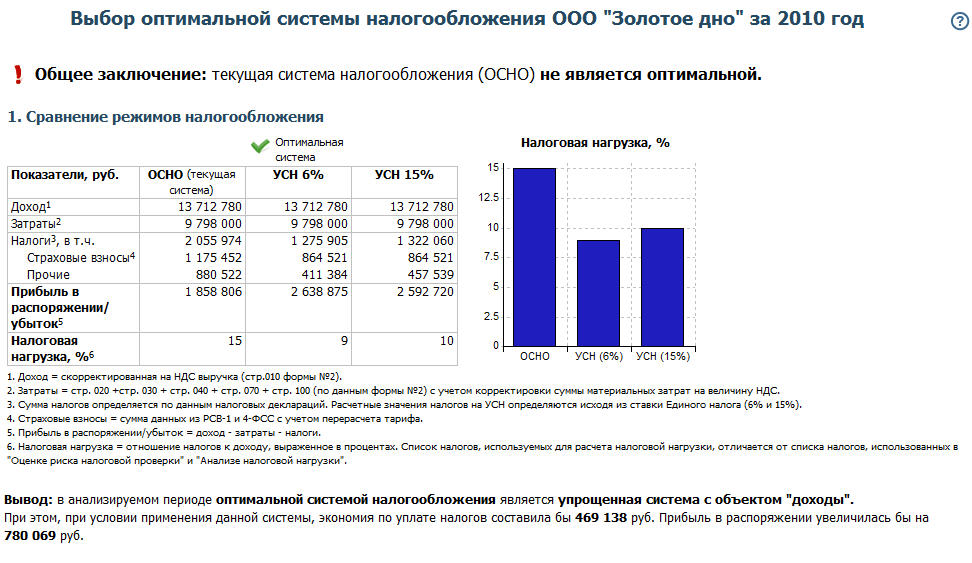

Самой трудоемкой в плане ведения учета и расчета налогов можно считать общую систему налогообложения. На спецрежимах налогов значительно меньше. В данной статье рассмотрим, какие налоги платит ООО при ОСНО, УСН, ЕНВД, ЕСХН.

В России существует несколько систем налогообложения. В зависимости от применяемой системы ООО и платит налоги. Самой трудоемкой в плане ведения учета и расчета налогов можно считать общую систему налогообложения. На спецрежимах налогов значительно меньше. В данной статье рассмотрим, какие налоги платит ООО при ОСНО, УСН, ЕНВД, ЕСХН.

ООО на ОСНО

На общей системе налогообложения компании обязательно работают с НДС. То есть с любой своей продажи начисляют налог на добавленную стоимость. Если ООО приобретает товары или услуги с НДС, сумму налога можно взять к вычету. ООО на ОСНО выгоднее работать с фирмами, которые облагают свою продукцию НДС.

НДС — квартальный налог. Заплатить его нужно до 25-го числа месяца, идущего за отчетным кварталом. С 2019 года НДС составляет 20 %.

Существенную долю среди налогов занимает налог на прибыль ООО. Ставка налога равна 20 %. Платится налог раз в три месяца до 28-го числа месяца, идущего после отчетного периода.

Если у ООО есть недвижимое имущество, нужно платить налог на него. Ставка зависит от региона, но чаще всего она равна 2,2 %.

Аналогичная ситуация с налогом на землю, его нужно платить при наличии соответствующего объекта у ООО.

Если в ООО есть транспорт, придется платить транспортный налог.

Компании на ОСНО платят в ФНС НДФЛ с доходов работников. Также, выплачивая работникам доход, с него нужно начислить и заплатить взносы. Все взносы, кроме взносов на травматизм, с 2017 года платятся в ФНС. Взносы на травматизм нужно перечислять в ФСС.

Сдавайте отчетность ООО через Контур. Экстерн

Экстерн

ООО на УСН

Упрощенцы освобождены от уплаты налога на прибыль и НДС. Однако НДС придется заплатить, если ООО на УСН выделит налог в документах на продажу. Заплатить НДС придется при импорте товаров, при осуществлении операций по договору о совместной деятельности или договору доверительного управления имуществом на территории РФ.

Налог на землю и транспорт ООО на УСН платит в общем порядке при наличии объектов.

Налог на имущество нужно платить только с кадастровой стоимости объектов.

НДФЛ и взносы также перечисляются с доходов работников ООО. Налоги следует платить вовремя, чтобы избежать штрафов и пеней.

Основной налог упрощенцев — налог по УСН. Здесь может быть два варианта:

- налог с доходов в размере 6 %;

- налог с разницы между доходами и расходами в размере 15 %.

Вариант уплаты налога ООО выбирает при регистрации фирмы.

ООО на ЕНВД

ЕНВД можно применять ООО, оказывающим определенные виды услуг. Ставка налога равна 15 %. Налог платится независимо от дохода ООО в отчетном периоде. На сумму налога влияют физические показатели (площадь, количество транспортных средств и т.д.) и специальные коэффициенты.

В общем случае НДС ООО на вмененке не платят. НДС придется заплатить, если ООО выделит налог в документах на продажу. Заплатить НДС придется при импорте товаров, при работе по договору о совместной деятельности или договору доверительного управления имуществом на территории РФ.

Налог на землю и транспорт ООО на ЕНВД платит в общем порядке при наличии объектов.

Налог на имущество нужно платить только с кадастровой стоимости объектов.

НДФЛ и взносы также перечисляются с доходов работников, как и при любом другом режиме.

ООО на ЕСХН

Единый сельскохозяйственный налог платят организации, занимающиеся соответствующей деятельностью.

Ставка налога равна 6 %. Налог считается с разницы между доходами и расходами.

Налог платится по итогам года до 31 марта. Также по окончании полугодия ООО на ЕНВД следует перечислить авансовый платеж до 25 июля.

В общем случае НДС ООО на ЕСХН не платят. Заплатить НДС придется при ввозе заграничных товаров, при работе по договору о совместной деятельности или договору доверительного управления имуществом на территории РФ.

Налог на землю и транспорт ООО на ЕНВД платит в общем порядке при наличии объектов.

НДФЛ и взносы также перечисляются с доходов работников, как и при любом другом режиме.

все налоговые обязательства организаций и юридических лиц

Боитесь пропустить даты сдачи отчётности?

Сформируйте в 3 клика ваш персональный налоговый календарь. Система сама напомнит о предстоящих датах сдачи.

Святая обязанность делать отчисления в бюджет есть у каждой организации, а вот какие именно налоги платит ООО – зависит от того, какую систему налогообложения выбрало предприятие и от вида деятельности.

Начнем с платежей, которые зависят от режима налогообложения:

Предприятия, которые работают по общей системе налогообложения, платят:

- налог на прибыль;

- налог на имущество;

- НДС.

Организации-спецрежимники в общем случае эти налоги не платят, а вместо этого платят:

- На УСН – единый упрощенный налог с доходов или разницы между дохами и расходами.

- На ЕНВД – единый налог на вмененный доход, который считают с предполагаемой рибыли.

- На ЕСХН – единый сельскохозяйственный налог с разницы между доходами и расходами.

Налоги ООО, которые не зависят от режима налогообложения

Все остальные сборы организации платят независимо от режима налогообложения при наличии объекта. Это может быть транспортный налог, на землю, за негативное воздействие на окружающую среду, на добычу полезных ископаемых, водный налог, акцизы и т.д.

В интернет-бухгалтерии «Моё дело» для каждой организации формируется персональный налоговый календарь, в котором расписаны все обязанности по перечислению налогов и отчетам с указанием сроков. Календарь будет напоминать о предстоящих событиях в личном кабинете, по электронной почте и SMS. Сервис рассчитает сумму платежа и поможет сформировать нужную отчетность ООО.

Забудьте о взносах, налогах, отчислениях и отчётах — мы сделаем всё за вас!

Специалисты на аутсорсинге «Моё дело» возьмут на себя всю бухгалтерию. Вы не заплатите налогов больше, чем того требует государство

Узнать подробнееПлатежи за сотрудников

- НДФЛ. Вычитается из заработной платы работника.

- Страховые взносы в ИФНС на обязательное пенсионное, медицинское и страхование на случай временной нетрудоспособности и материнства. Эти платежи работодатель делает уже за свой счет.

- Взносы в ФСС на страхование от несчастных случаев и профессиональных заболеваний – тоже за счет работодателя.

В нашей интернет-бухгалтерии эти взносы рассчитываются автоматически. Вам останется только сформировать платежный документ и оплатить его в банке, либо сразу перечислить нужную сумму прямо из личного кабинета – сервис интегрирован с ведущими российскими банками.

Отчетность по страховым взносам и удержанному НДФЛ тоже сформируется автоматически, благодаря чему вы сэкономите время и застрахуете себя от ошибок.

Какие налоги платит ООО на УСН \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Какие налоги платит ООО на УСН (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Какие налоги платит ООО на УСНСтатьи, комментарии, ответы на вопросы: Какие налоги платит ООО на УСН Открыть документ в вашей системе КонсультантПлюс:Путеводитель по корпоративным спорам. Вопросы судебной практики: Общее собрание участников общества с ограниченной ответственностьюУчитывая изложенное, исследовав и оценив представленные в материалы дела доказательства, приняв во внимание то, что общество предоставило Кривошеевой И.Л. в порядке подготовки к спорному собранию только налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование, налоговую декларацию по земельному налогу и расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование за 2012 год, при том, что доказательства, свидетельствующие о наличии у общества каких-либо иных отчетных документов по хозяйственной деятельности, отсутствуют, суд апелляционной инстанции пришел к обоснованным выводам о том, что обществом допущено существенное нарушение установленного законом порядка созыва и подготовки к проведению спорного очередного общего годового собрания, поскольку участникам общества не представлена вся предусмотренная действующим законодательством информация и документация о деятельности общества…»

Корреспонденция счетов: Как отражается в учете организации (ООО), применяющей УСН с объектом налогообложения «доходы, уменьшенные на величину расходов», выплата физическому лицу (налоговому резиденту РФ), вышедшему из состава участников общества, действительной стоимости его доли денежными средствами?.

.

.(Консультация эксперта, 2021)Как отражается в учете организации (ООО), применяющей УСН с объектом налогообложения «доходы, уменьшенные на величину расходов», выплата физическому лицу (налоговому резиденту РФ), вышедшему из состава участников общества, действительной стоимости его доли денежными средствами?Нормативные акты: Какие налоги платит ООО на УСН «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

(ред. от 17.02.2021)2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом). Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

| УСН | ОСНО |

|---|---|

| Размер налога | |

На УСН налоги в процентах существенно меньше, чем при ОСНО. Часто это является решающим фактором при выборе системы налогообложения. Часто это является решающим фактором при выборе системы налогообложения.Например, можно заплатить 15% на УСН вместо 20% налога на прибыль и 18% НДС при ОСНО. | На ОСНО налоги в процентах выше, чем при УСН. Например, нужно заплатить 20% налога на прибыль и 18% НДС при ОСНО вместо 15% на УСН |

| Налог при убытке | |

| Налог платится, даже если компания работала весь год в убыток. Например, на УСН15% при работе в убыток всё равно нужно заплатить налог 1% от дохода. | Налог на прибыль не платится |

| Как уменьшить налоги | |

| На УСН у бухгалтера меньше возможностей уменьшить налоги, потому что список расходов закрытый, и многие расходы не уменьшают налог. | На ОСНО у бухгалтера больше возможностей уменьшить налоги, потому что список расходов открытый, и главное доказать, что этот расход был нужен для извлечения дохода. |

| Влияние налога на оборотные средства | |

| Налог считается на основании поступлений и списаний денег, поэтому отрегулировать равномерность суммы налога можно только управлением потока денег, что требует внимания предпринимателя. Из-за этого иногда получается в одном квартале огромный налог, а в другом небольшой или даже нулевой налог, а по итогам года может быть переплата. А это деньги, изъятые из оборота, что может быть болезненно для бизнеса. | Налог считается на основании документов, поэтому бухгалтер может сам отрегулировать равномерность суммы налога путём принятия к учёту документов в том квартале, в котором это наиболее выгодно и не нанесёт ущерб оборотным средствам. |

| Требования к документам | |

| Можно не собирать с поставщиков счета-фактуры, потому что их наличие не влияет на сумму налога. | Очень строгие требования к оформлению документов, особенно счетов-фактур. Все оригиналы документов должны быть в наличии. Это напрямую влияет на сумму налогов. |

| Клиенты просят документы с НДС | |

| Если однажды появятся крупные клиенты, то они могут отказаться работать с вашей компанией, потому что вы не можете дать им документы с НДС. Если вы всё-таки оформите клиентам такие документы, то придётся отдать государству всю сумму НДС, указанную в документах. И уменьшить этот налог нельзя, такая возможность есть только при ОСНО. | Иногда быть на ОСНО — это единственная возможность вести бизнес, потому что все клиенты требуют документы с НДС. Если таким клиентам откажешь, то потеряешь всех клиентов, а значит и свой бизнес. |

| Внимание налоговой | |

| Налоговая уделяет меньше внимания компаниям на УСН, реже пишет письма-запросы. | Налоговая уделяет больше внимания компаниям с ОСНО, чаще пишет письма-запросы о пояснении конкретных сделок. |

| Стоимость бухгалтера | |

| Учёт проще, чем на ОСНО, требуется не такой профессиональный и дорогой бухгалтер. | Учёт сложнее, чем при УСН, поэтому требуется профессионал высокого уровня — более дорогой бухгалтер. |

Налоги ООО|Выбор налогообложения для ООО|Какой налог для ООО

Доброго времени суток! Добро пожаловать на сайт для начинающих предпринимателей! Сегодня я продолжаю рассматривать тему “Какие шаги нужно сделать после регистрации ООО”

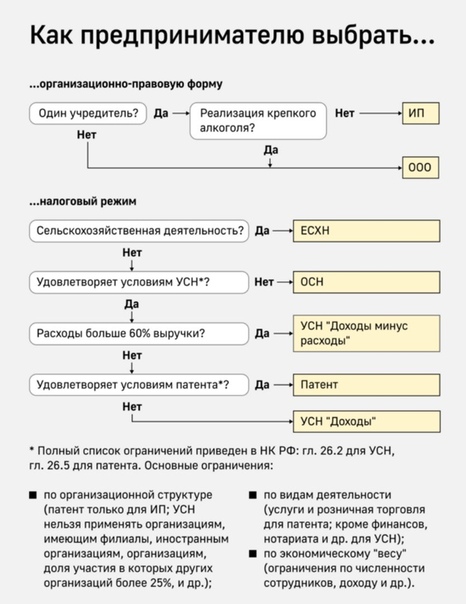

И на очереди у меня статья о том какое выбрать налогообложение для своего ООО.

Тема эта несомненно очень важная, поэтому я постараюсь максимально подробно ее раскрыть.

Начнем с самого начала и выясним какие системы налогообложения можно применять для ООО в 2015 году.

Системы налогообложения ООО

Организация может пользоваться следующими системами налогообложения:

- ОСНО – общая система налогообложения;

- УСН – упрощенная система налогообложения;

- ЕСХН – единый сельскохозяйственный налог;

- ЕНВД – единый налог на вмененный доход.

Как видно выбор вполне приемлемый. Теперь рассмотрим когда и какую систему налогообложения стоит применять для своего ООО.

Общая система налогообложения для ООО

Начать пожалуй стоит с того что после регистрации ООО организация автоматически попадает на налог ОСНО.

Налог ОСНО отличается своей сложностью и если Вы выберете данное налогообложение, то Вам обязательно понадобится бухгалтер.

Налоговое бремя на ОСНО самое высокое:

- Налог на прибыль. Размер налога на прибыль для ООО 20% от прибыли;

- Налог НДС. Так же организации придется платить налог НДС (налог на добавленную стоимость) от 0 до 18% в зависимости от деятельности которую Вы будете вести;

- Налог на имущество. Конечно же нужно оплачивать налог на имущество;

- Дивиденды. При выводе денег с организации необходимо оплачивать налог на дивиденды в размере 13%.

В налогообложении ОСНО есть только один позитивный момент–это как ни странно налог НДС.

ОСНО – единственная система налогообложения ООО на которой оплачивается налог НДС.

Многие организации (юридические лица) и бюджетные организации работают только с теми организациями, которые работают с НДС.

Так что если Ваши заказчики или покупатели бюджетные организации или юридические лица, то хочешь не хочешь придется работать на налогообложении ОСНО.

Так же на данной системе налогообложения стоит работать организациям которые занимаются производством.

Я лично не рекомендую данное налогообложение. Подробно о налоге ОСНО можно прочитать в моей статье “Налогообложение ОСНО”.

Упрощенная система налогообложения для ООО

Данное налогообложение очень распространено и чаще всего применяется для ООО, Вы можете встретить аббревиатуру УСН (именно так сокращенно называется упрощенная система налогообложения), иногда этот налог называют упрощенка.

Если рассматривать налог УСН со стороны ООО, то стоит отметить, что данное налогообложение довольно выгодно организациям.

Налог УСН делится на 2 вида:

- УСН доходы. Налог оплачивается с общего оборота ООО, величина налога УСН-доходы равна 6%.

- УСН Доходы минус расходы. Налог оплачивается в размере 15% от чистой прибыли организации.

Налогообложение УСН Доходы для ООО

Размер налога в 6% выгодно платить если Вы занимаетесь сферой услуг или в торговле у Вам высокая наценка на товар (более 100%).

В других случаях платить 6% от общего оборота ООО становится не выгодно.

Налог УСН Доходы минус расходы для ООО

Данную систему налогообложения выгодно применять в случае если у Вас производство или торговля.

Что касается торговли, то как правило -это оптовая торговля (здесь маржа маленькая).

Относительно производства, организация несет существенные расходы которые в данном случае можно списывать и платить налоги с чистой прибыли (размер налога 15%).

Подробно про налогообложение УСН Вы можете прочитать в статье: «Налогообложение УСН»

ЕСХН для ООО

Применять налог ЕСХН для ООО могут только организации которые занимаются сельским хозяйством.

Подробно о налоге ЕСХН в статье «Налогообложение ЕСХН»

Налогообложение ЕНВД для ООО

Относительно налога ЕНВД для ООО, то данное налогообложение является вторым после УСН которое применяют организации.

Обращаю внимание что для применения налога ЕНВД существуют ограничения по физическим показателям.

Так же применять налог ЕНВД можно не ко всем видам деятельности, так что перед выбором этого налога, надо уточнить можно его применять в Вашем случае или нет.

Налог ЕНВД для организаций стоит применять если:

- Ваша деятельность относится к сфере услуг;

- Ваша организация занимается торговлей.

Подробно о налогообложение ЕНВД в моей статье: «Налогообложение ЕНВД».

Хотя в любом случае перед тем как выбрать налог для своего ООО необходимо просчитать все варианты налогообложения и тогда Вы точно сможете определить самый правильный вариант.

Я же Вам даю рекомендации и на выбор налогообложения влияет довольно много факторов.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом статью я закончу. Если есть вопросы, то Вы можете присоединиться к моей группе ВК » Секреты бизнеса для новичка», здесь Вы можете получить полноценную бесплатную консультацию.

Удачного бизнеса! Пока!

Налоговые последствия при выходе участника из ООО

Действительная стоимость доли в пределах первоначального вклада традиционно освобождается от налогообложения.

2. Получается, что для организации выйти из дочернего ООО с точки зрения налогов иногда выгоднее, нежели продать долю, например самому ООО в порядке реализации преимущественного права. Поэтому если уставом предусмотрена фиксированная цена, по которой Общество может реализовать свое преимущественное право, и эта цена равна действительной стоимости доли, то необходимо продумать конкретный механизм «выхода» (в широком смысле слова) из состава участников.

3. Если участником, осуществляющим выход, является юридическое лицо, оно вправе уменьшить свой налогооблагаемый доход (в виде полученной денежной суммы либо представляющий собой рыночную стоимость фактически полученного участником имущества), на сумму расходов на приобретение доли, на формирование уставного капитала. В таком случае, чем выше была цена приобретения доли или больше уставный капитал, тем меньше будет налогооблагаемая база при выходе.

В таком случае, чем выше была цена приобретения доли или больше уставный капитал, тем меньше будет налогооблагаемая база при выходе.

При этом если при выбытии участника хозяйственного общества из его состава размер полученного им дохода в виде действительной стоимости доли меньше его расходов по приобретению доли, полученный убыток может быть включен в состав расходов для целей налогообложения прибыли см. Письмо Минфина от 6 марта 2013 г. № 03-03-06/1/6706 .

4. У физических лиц аналогичные возможности. Налогоплательщику НДФЛ предоставлено право получить имущественный налоговый вычет в случае его выхода из состава участников. Он вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением доли . Но с важной оговоркой: в этой ситуации ООО является налоговым агентом и сначала удерживает всю сумму налога целиком, а уже потом физическое лицо имеет право возвратить себе часть суммы, подав декларацию по форме 3-НДФЛ.

В состав таких расходов могут включаться расходы в сумме денежных средств и/или стоимости иного имущества, внесенных в качестве взноса в уставный капитал при учреждении общества, и расходы на приобретение или увеличение доли в уставном капитале. На случай, если физическое лицо не сможет документально подтвердить такие расходы, законодателем предусмотрена возможность получения вычета в размере доходов, полученных в результате прекращения участия в обществе, но не более 250 т.р. за налоговый период.

5. При этом дохода не возникает, если срок владения долей к моменту выхода из общества составлял более 5 лет.

О выплате действительной стоимости имуществом. Налоговые аспекты

Отдельный интерес представляет налогообложение самого ООО при выходе его участника, получившего оплату действительной стоимости доли имуществом (например, недвижимостью). При этом возникают следующие вопросы по налогообложению (их нет при выплате стоимости доли денежными средствами):

При этом возникают следующие вопросы по налогообложению (их нет при выплате стоимости доли денежными средствами):

Вариант 1. Общество применяет ОСН

По общему правилу, реализация товаров (за исключением операций, указанных в п. 3 ст. 39 НК РФ) признается объектом обложения НДС. В данном случае, согласно п. 1 ст. 154 и ст.39 НК РФ, налоговая база по НДС определяется как превышение стоимости переданных товаров над суммой первоначального взноса участника (без включения в нее НДС). При этом, в отношении части товаров, передаваемой в пределах первоначального вклада, ранее принятый к вычету НДС следует восстановить для уплаты в бюджет и включить в стоимость этой части товаров.

- Налог на прибыль

По мнению Минфина РФ, при выплате действительной стоимости доли участника имуществом возникает доход от реализации. Но этот подход вызывает обоснованные сомнения, т.к. при передаче имущества в счет оплаты действительной стоимости доли выбывающего участника общество исполняет свои обязательства перед ним и, следовательно, не получает какой-либо экономической выгоды. Подобная позиция находит свое отражение в судебной практике. Арбитражные суды указывают, что при передаче имущества в счет оплаты действительной стоимости доли не признают стоимость переданного имущества реализацией.

Поэтому и налогооблагаемой базы не возникает: «разница между действительной и уплаченной стоимостями доли не подпадает под понятие безвозмездно полученного имущества, содержащееся в п. 2 ст. 248 НК РФ, и не может быть отнесена к безвозмездно полученному имуществу (работам, услугам) или имущественным правам, обратное привело бы к двойному налогообложению налога на прибыль, что нормами налогового законодательства не допускается».

Вариант 2. Общество применяет УСН

Налогоплательщики, применяющие УСН, учитывают при определении объекта налогообложения доходы от реализации товаров (работ, услуг) исходя из рыночной стоимости имущества. Доход можно уменьшить на расходы по приобретению имущества с учетом ст.346.16 НК РФ. Если с момента приобретения имущества, которое передано в счет выплаты действительной стоимости доли, прошло недостаточно времени, можно попасть в «ловушку УСН».

Вопроса по налогообложению НДС не возникает, т.к. при применении УСН Общество от его уплаты освобождено.

Мы рассмотрели налоговые последствия при выходе по самым типовым ситуациям. Но и из этого обзора видно, что многие нюансы зависят от того, кем является участник — физическое лицо или организация, от системы налогообложения организации и участника, от срока владения долей. Поэтому перед осуществлением выхода из общества, нужно всегда определять актуальные налоговые последствия и сравнивать с альтернативными способами достижения поставленной цели.

Налогообложение при выходе участников из общества

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статьюКомментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статьюКомментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статьюО способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статьюДробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статьюПривлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Читать статьюАСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статьюСрывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статьюОбщество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Читать статьюСтруктурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статьюКак рассчитать налоги на заработную плату? FUTA, SUI и др.

Эти налоги состоят из подоходного налога, налога на безработицу и отчислений на социальное обеспечение и медицинское обслуживание, последний из которых часто называют «налогом на заработную плату». Отложив на данный момент подоходный налог, мы для начала сосредоточимся на налогах на безработицу, социальном обеспечении и программе Medicare.

FUTA, SUTA / SUI и FICA — Боже мой!

Когда дело доходит до понимания требований к налогу на заработную плату на федеральном уровне, уровне штата и местном уровне, вам нужно будет освоиться с несколькими часто используемыми сокращениями:

- Федеральный закон о налоге на безработицу (FUTA) : это налог на заработную плату, который поступает в фонд, используемый на федеральном уровне для надзора за программами государственного страхования от безработицы.Если штат переживает период высокой безработицы и изо всех сил пытается выплачивать пособия, он может занять деньги, например, из этой федеральной кассы по безработице.

- Закон штата о налоге на безработицу (SUTA) : это налог на заработную плату, взимаемый вашим штатом для финансирования пособий по страхованию от безработицы для работников.

- Государственное страхование по безработице (SUI) : оно предоставляет денежные пособия людям, потерявшим работу (существуют дополнительные требования для получения SUI, в том числе то, что вы потеряли работу не по своей вине и активно ищут новую работу).Эти льготы финансируются в основном через SUTA, хотя в некоторых случаях могут использоваться средства FUTA.

- Федеральный закон о страховых взносах (FICA) : это федеральный закон, требующий, чтобы работодатели удерживали определенные налоги из заработной платы, которую вы платите своему сотруднику, а именно социального обеспечения и медицинского обслуживания.

Примечание : Для сотрудников, которые зарабатывают более 200 000 долларов в год, требуется удержание дополнительного подоходного налога Medicare из фонда заработной платы в рамках FICA.

Кто платит федеральные налоги по безработице?

Федеральные налоги по безработице уплачиваются исключительно работодателем и рассчитываются на основе заработной платы работника. Чтобы заплатить FUTA, вам необходимо отправить форму 940 в IRS. Работодатели, которые платят сотрудникам, не являющимся домашними или сельскохозяйственными работниками, и отвечают «да» на любой из следующих вопросов, как правило, подпадают под действие закона FUTA и должны заполнить форму 940:

.- Выплачивали ли вы заработную плату сотрудникам в размере 1500 долларов США и более в каком-либо календарном квартале?

- Был ли у вас один или несколько сотрудников хотя бы на какую-то часть дня в течение любых 20 или более недель в году? Подсчитайте всех сотрудников, работающих полный, неполный рабочий день и временных сотрудников.Однако, если ваш бизнес — партнерство, не считайте его партнеров.

Домашние работодатели обязаны платить налог FUTA на заработную плату, выплаченную домашним работникам , только если в любом календарном квартале выплачивалась денежная заработная плата в размере 1000 долларов США или более?

В большинстве случаев работодатели домашних работников должны подать Приложение H (Форма 1040) вместо Формы 940.

Исключения FUTAНекоторые работодатели освобождаются от налога FUTA, даже если они соответствуют одному из вышеперечисленных требований:

- Организации со статусом 501 (c) 3 освобождены от налога FUTA.

- Домашние работодатели не обязаны сообщать денежную заработную плату супругу, ребенку в возрасте до 21 года или родителю.

Кто платит государственный налог по безработице?

Государственный налог по безработице обычно оплачивается исключительно работодателем и рассчитывается на основе заработной платы работника.

Сотрудники в Аляска , Нью-Джерси и Пенсильвания также подлежат удержанию государственного налога по безработице. Если вы нанимаете работников в любом из этих трех штатов, вы должны будете удерживать налог с их заработной платы и переводить эти средства непосредственно в штат.

Исключения SUTAКак и в случае с FUTA, некоторые предприятия могут быть освобождены от уплаты SUTA. Однако, поскольку это налог, взимаемый государством, льготы различаются в зависимости от штата. Если вы считаете, что ваш бизнес освобожден от SUTA в вашем штате, вам следует проконсультироваться с бухгалтером или налоговым специалистом, чтобы быть уверенным.

Кто оплачивает социальное обеспечение и медицинское обслуживание?

В отличие от FUTA и SUTA, налоги FICA, которые идут на социальное обеспечение и Medicare, предусматривают как обязательные удержания сотрудников, так и часть, оплачиваемую работодателем.За исключением подоходного налога Medicare, взносы в систему социального обеспечения и Medicare поровну делятся между работодателем и работником.

Освобождение от FICAНекоторые сотрудники и определенные виды заработной платы могут быть освобождены от уплаты налогов FICA , в том числе:

- Нерабочий доход (например, дивиденды по акциям, проценты от инвестиций, прирост капитала и пенсии)

- Лица, нанятые иностранным правительством

- Студенты, работающие в школе, колледже или университете, где они проходят курс обучения

- Отдельные государственные и муниципальные служащие

- Иностранцы-иногородние

- Члены определенных религиозных групп

Для полного учета освобождений от FICA см. Публикацию IRS 963.

Налоги на заработную плату: сколько мы говорим?

FUTAСтавка налога FUTA составляет 6,0%. FUTA применяется к первым 7000 долларов, которые вы заплатили каждому сотруднику в качестве заработной платы в течение года. Эти первые 7000 долларов часто называют федеральной базой заработной платы или базой заработной платы FUTA.

Примечание : Ваша государственная база заработной платы может быть другой.

Если вы платили заработную плату, облагаемую государственным налогом по безработице, вы можете получить кредит при заполнении формы 940. Максимальный размер кредита составляет 5.4%. Если вы имеете право на такую льготу, ваша окончательная налоговая ставка FUTA будет стандартной налоговой ставкой FUTA в размере 6,0% за вычетом кредита.

Как правило, вы имеете право на максимальный кредит, если вы полностью вовремя уплатили свой государственный налог по безработице, и штат не определен как штат, в котором сокращается кредит. Форма 940 содержит подробные инструкции по определению кредита.

Примечание : Если вы находитесь в состоянии сокращения кредита (это означает, что ваш штат заимствовал средства FUTA для выплаты пособия по безработице, но не погасил ссуду в течение двух лет), кредит, который вы получаете для уплаченного государственного налога по безработице, может быть уменьшен.

СУТАНалоги SUTA не имеют стандартной ставки. Каждый штат устанавливает свои ставки.

Когда вы станете работодателем, вам необходимо будет зарегистрировать счет в государственном агентстве по безработице. Во многих штатах есть ставки для новых работодателей. Государственное агентство будет присылать вам обновленную ставку каждый год; обычно это зависит от вашей отрасли, опыта и количества заявлений о безработице, поданных бывшими сотрудниками.

Примечание : Если вы используете поставщика платежных ведомостей для обработки платежных ведомостей, расчета и подачи налогов на заработную плату, вам необходимо будет предоставить поставщику обновленную годовую ставку, чтобы они могли гарантировать точность ваших платежей SUTA за год.

Каждый штат также устанавливает свою базу заработной платы. Это максимальная сумма заработной платы на одного сотрудника в год, с которой вы должны платить налог SUTA (ранее мы покрывали федеральную базу заработной платы в размере 7000 долларов США).

Примечание : Вы должны платить налоги штата по безработице в штатах, где проживают ваши сотрудники.

FICAСтавки налога на заработную плату и пороговые значения заработной платы для FICA могут быть изменены, поэтому важно быть в курсе любых новых законов или изменений ставок — в случае сомнений обязательно проконсультируйтесь со своим бухгалтером или налоговым специалистом.

На 2019 год комбинированная ставка FICA для работодателей составляет 7,65%, которая снижается до 6,2% для социального обеспечения и 1,45% для Medicare.

Сотрудник будет платить налог на социальное обеспечение в размере 6,2% с первых 132 900 долларов заработной платы и 1,45% налога на Medicare с первых 200 000 долларов заработной платы (250 000 долларов для совместных деклараций; 125 000 долларов для состоящих в браке налогоплательщиков, подающих отдельную декларацию). Отчисления по социальному обеспечению прекращаются как для работодателя, так и для работника при достижении базовой заработной платы 132 900 долларов.

Дополнительный 2.35% налог на Medicare (базовый налог 1,45% плюс дополнительный налог 0,9%) взимается с заработной платы, превышающей 200 000 долларов (250 000 долларов для совместных деклараций; 125 000 долларов для состоящих в браке налогоплательщиков, подающих отдельную декларацию).

Размер базовой заработной платы по социальному обеспечению определяется ежегодно. Взносы по программе Medicare продолжаются независимо от заработной платы.

Подоходный налог и форма W-4

Как мы ранее упоминали, в дополнение к конкретным налогам на заработную плату, связанным с FUTA, SUTA и FICA, подоходный налог также рассчитывается и удерживается из фонда заработной платы для большинства сотрудников (любой подрядчик 1099 должен будет отчитаться и уплатить налог на самозанятость, если его чистая прибыль 600 долларов и более).

Работодатель должен рассчитывать и удерживать надлежащие налоги на прибыль на основе статуса удержания, заявленного сотрудником, но в конечном итоге правильная уплата подоходного налога является обязанностью отдельного сотрудника, и любая недоплата или переплата налогов будет их решать при подаче налоговой декларации. возвращаться.

Лучше всего, чтобы все сотрудники заполнили форму W4 , в которой декларируется размер удерживаемых налогов, и ежегодно пересматривают свой статус удержания (декабрь — отличное время для этого!).Федеральный подоходный налог и налог штата (и местные подоходные налоги, если применимо) рассчитываются на основе формы W-4 сотрудника.

IRS, в свою очередь, предоставляет расчет подоходного налога на основе этих деклараций. Сотрудник может включать в удержания больше, чем требуется IRS. Государственные налоги определяются примерно так же. Налоговая комиссия каждого штата предоставляет формулу расчета удерживаемого налога.

Готово… Настроить… Рассчитать зарплату

Если вам нужна помощь в расчетах самостоятельно, вы можете, , рассчитать налоги на заработную плату , используя наши бизнес-калькуляторы .Их не следует использовать для расчета заработной платы в вашем бизнесе, но они могут помочь вам при принятии решений.

Как видите, расчет налога на заработную плату сложен, и, кроме того, вам необходимо каждый раз правильно и вовремя уплачивать и подавать эти налоги. Если вас что-то не устраивает, онлайн-провайдер или бухгалтер могут помочь вам рассчитать налоги на заработную плату и соблюдать требования.

Как на самом деле работают предельные налоговые ставки, объяснение с помощью карикатуры

Rep.Александрия Окасио-Кортес (штат Нью-Йорк) предложила максимальную ставку налога в размере 70 процентов для финансирования «Зеленого нового курса» — комплекса программ по резкому сокращению выбросов углерода в Америке — в интервью 60 Minutes в минувшие выходные. Консервативные критики, в том числе видные республиканские лидеры, сразу же попытались изобразить ее предложение как попытку отнять 70 процентов доходов американцев.

Это распространенное заблуждение о том, как работают налоговые скобки. Скорее, неофициальное предложение Окасио-Кортеса отнимет 70 процентов вашего дохода от определенного порога.

Вы — фракция меньшинства Республиканской партии. Откуда вы не знаете, как работают предельные налоговые ставки?

О, верно, чуть не забыл: GOP работает на руководителей корпораций, осыпая себя многомиллионными бонусами; а не настоящие работающие люди, чью зарплату + здравоохранение они грабят ради прибыли. https://t.co/R1YIng2Ok1

— Александрия Окасио-Кортес (@AOC) 6 января 2019 г.

Minority Whip Стив Скализ, вероятно, знает, как работают налоговые скобки, и просто использует это как стенографию, чтобы критиковать предложение Окасио-Кортеса.Но он играет на более широком неправильном понимании налоговых скобок среди американцев. Каждый налоговый сезон я встречаю поразительное количество людей, которые считают, что вы находите свою «налоговую планку» и затем платите по этой ставке со всего своего дохода. Они будут говорить что-то вроде: «Мне повысили зарплату, но из-за этого я попал в следующую категорию, поэтому я заплатил больше налогов».

Это не так. Чтобы прояснить ситуацию, вот простая карикатура, объясняющая, как на самом деле действуют налоговые скобки в США.

Допустим, вы физическое лицо, зарабатывающее 84 000 долларов в год.

Сколько вы должны по федеральному подоходному налогу?

Мы можем узнать это, посмотрев на налоговые скобки за 2019 год.

Распространенная ошибка — думать, что вы нашли свою планку и затем платите по этой ставке со всего своего дохода. Итак, вы должны 22 процента, или 18 480 долларов.

Это неправильно. Вот как это работает.

Ваши деньги разделены скобками.

(мне нравится думать о них как о карманах.)

В первый карман может поместиться всего 9700 долларов. Итак, вы платите 10 процентов с этих денег.

Затем доход, который вы зарабатываете после 9 700 долларов, идет в следующий карман. И вы должны с этих денег 12 процентов.

Затем вам понадобится следующий карман, как только вы заработаете более 39 475 долларов. И вы должны 22 процента денег в этом кармане.

И так далее.

Но что, если вы получите прибавку и заработаете еще 1000 долларов? Вы попадете в следующую «скобку»?

Помните, нам нужно думать о скобках как о карманах. Таким образом, повышение зарплаты не означает, что вы вдруг должны платить больше налогов.

Скорее, это означает, что только деньги, которые не помещаются в предыдущие карманы, попадают в карман на 24 процента. В этом случае только 800 долларов будут переведены в следующий карман.

Итак, когда Окасио-Кортез говорит, что максимальная ставка налога должна составлять 70 процентов, она говорит, что после того, как мы заполнили все предыдущие карманы, доход должен облагаться налогом по ставке 70 процентов. (Она мало что сказала о том, каким должен быть порог и сколько скобок должно быть.)

Несколько исследований видных экономистов приводят доводы в пользу еще более высоких показателей. Раньше в США верхние налоговые ставки превышали 90 процентов, а скобок было гораздо больше.Но если ваша партия против повышения налогов по какой-либо причине, путаница между «70-процентной ставкой на часть вашего дохода» и «70-процентной ставкой на весь ваш доход» — удобное недоразумение, которым можно воспользоваться.

Государственный Вид налога | Действующий закон | Порог государственного налога на смерть в 2021 году |

Алабама Нет | Налог привязан к федеральной налоговой льготе штата. | |

Аляска Нет | Налог привязан к федеральной налоговой льготе штата. | |

Аризона Нет | Налог был привязан к федеральной налоговой льготе штата. 8 мая 2006 года губернатор Наполитано подписал SB 1170, который окончательно отменил налог на имущество штата Аризона. |

|

Арканзас Нет | Налог привязан к федеральной налоговой льготе штата. | |

Калифорния Нет | Налог привязан к федеральной налоговой льготе штата.CA REV & TAX §§ 13302; 13411. | |

Колорадо Нет | Налог привязан к федеральной налоговой льготе штата. CO ST §§ 39-23.5-103; 39-23.5-102. | |

Коннектикут Отдельный налог на наследство | 31 октября 2017 года губернатор Коннектикута подписал бюджет на 2018-2019 годы, в соответствии с которым освобождение от уплаты налога на имущество и дарение штата Коннектикут было увеличено до 2600000 долларов в 2018 году, до 3600000 долларов в 2019 году и до федерального налога на имущество и дарение в 2020 году. 31 мая 2018 года Коннектикут изменил свой закон о налоге на имущество, чтобы продлить поэтапное действие освобождения до 2023 года, чтобы отразить увеличение федерального освобождения до 10 миллионов долларов, индексированных с учетом инфляции в Законе о налогах 2017 года. Освобождение будет поэтапным: 2019: 3,6 миллиона долларов 2020: 5,1 миллиона долларов 2021: 7,1 млн. Долл. США 2022: 9,1 млн. Долл. США 2023: федеральное освобождение в случае смерти 1 января 2023 года или после этой даты. Начиная с 2019 года, верхний предел налога на имущество и дарение штата Коннектикут снижается с 20 миллионов долларов до 15 миллионов долларов (что представляет собой налог, подлежащий уплате с поместья Коннектикута в размере примерно 129 миллионов долларов). | 7 100 000 долл. США |

Делавэр Нет | 2 июля 2017 г. губернатор подписал HB 16, отменяющий уплату налога на имущество штата Делавэр 31 декабря 2017 г. | |

Округ Колумбия Только пикап | Законопроект округа Колумбия B22-0685 был внесен в городской совет округа Колумбия 8 февраля 2018 г.Это предложение снизило пороговое значение постоянного тока до 5,6 миллиона долларов с учетом инфляции, задним числом до 1 января 2018 г. Это изменение было принято городским советом округа Колумбия 5 сентября 2018 года в рамках Закона о поддержке бюджета. В августе 2020 года городской совет округа Колумбия принял «Закон о поправках к налогу на наследство от 2020 года, который снижает пороговое значение постоянного налога до 4 миллионов долларов в 2021 году и который будет скорректирован с учетом инфляции, начиная с 2022 года. Нет отдельного выбора QTIP. | 4 000 000 долл. США |

Флорида Нет | Налог привязан к федеральной налоговой льготе штата. | |

Грузия Нет | С 1 июля 2014 года налог на недвижимость в Джорджии был отменен. См. § 48-12-1. | |

Гавайи Модифицированный налог на самовывоз | 2 мая 2012 года законодательный орган Гавайев принял закон HB 2328, который соответствует освобождению от налога на имущество Гавайев с освобождением от федерального налога на имущество для умерших после 25 января 2012 года. 7 июня 2018 года губернатор подписал SB 2821, который внес поправки в HI ST § 236E-6, чтобы уменьшить льготу для Гавайев с 1 января 2018 года до 5 000 000 долларов с учетом инфляции. 4 сентября 2018 года Управление по налогам и сборам Гавайев опубликовало Объявление 2018-13, в котором объявило, что освобождение останется на уровне, доступном для умерших в течение 2017 года. В ответ на звонки практиков Налоговое управление Гавайев сообщило, что не собирается корректировать освобождение с учетом инфляции в 2019 году. Начиная с 1 января 2020 года, Гавайи повысили ставку государственного налога на имущество на имения стоимостью более 10 000 000 долларов США до 20 процентов. См. Закон № 3 (4 апреля 2019 г.). | 5 490 000 долл. США |

Айдахо Нет | Налог привязан к федеральной налоговой льготе штата. | |

Иллинойс Только модифицированный пикап | 13 января 2011 года губернатор Куинн подписал Государственный закон 096-1496, который повысил ставки индивидуального и корпоративного подоходного налога штата Иллинойс.Закон включал в себя восстановление налога на имущество штата Иллинойс с 1 января 2011 года с освобождением от налогов в размере 2 миллионов долларов. Законопроект Сената № 397 был принят и Палатой представителей Иллинойса, и Сенатом как часть налогового пакета для Sears и CME 13 декабря 2011 года. Он увеличил освобождение от налогов до 3,5 миллионов долларов на 2012 год и 4 миллионов долларов на 2013 год и далее. Губернатор Куинн подписал закон 16 декабря 2011 года. Иллинойс разрешает выборы QTIP в отдельный штат, начиная с 8 сентября 2009 года.35 ILCS 405/2 (б-1). | 4 000 000 долл. США |

Индиана Нет | Налог на самовывоз привязан к федеральной налоговой льготе штата. 11 мая 2013 года губернатор Пенс подписал HB 1001, который отменил налог на наследство Индианы задним числом до 1 января 2013 года. Это заменило предыдущий закон Индианы, принятый в 2012 году, который поэтапно отменил налог на наследство Индианы в течение девяти лет, начиная с 2013 года и заканчивая 31 декабря. 2021 г. и увеличил размер освобождения от налога на наследство с обратной силой с 1 января 2012 г. | . |

Айова Налог на наследство | Налог на самовывоз привязан к федеральной налоговой льготе штата. IA ST § 451.2; 451,13. Начиная с 1 июля 2010 года, штат Айова специально повторно ввел в действие свой сборный налог на наследство для умерших после 31 декабря 2010 года. Файл 2380 Сената Айовы, изменяя закон IA ST § 451.2. В штате Айова существует отдельный налог на наследство при передаче прав лицам, не являющимся родственниками по прямой восходящей и нисходящей линии. | |

Канзас Нет | Для умерших 1 января 2007 г. или позднее и до 31 декабря 2009 г. в Канзасе был введен отдельный самостоятельный налог на наследство. KS ST § 79-15, 203. | |

Кентукки Налог на наследство | Налог на самовывоз привязан к федеральной налоговой льготе штата.KY ST § 140.130. Кентукки не отделил, но имеет отдельный налог на наследство и признает административным постановлением отдельное выборы штата QTIP. | |

Луизиана Нет | Налог на самовывоз привязан к федеральной налоговой льготе штата. LA R.S. §§ 47: 2431; 47: 2432; 47: 2434. | |

Мэн Только пикап | Для умерших после 31 декабря 2002 г. налог на самовывоз был заморожен на уровне федерального налогового кредита штата до EGTRRA и наложен на поместья, превышающее применимую сумму исключения, действовавшую на 31 декабря 2000 г. (включая запланированные увеличения согласно закону до EGTRRA. ) (Л.Д. 1319; 27 марта 2003 г.). 20 июня 2011 года губернатор штата Мэн подписал главу 380 публичного права, которая увеличила освобождение от налога на недвижимость штата Мэн до 2 миллионов долларов в 2013 году и позже. Ставки также были изменены с 1 января 2013 года на 0% для имений штата Мэн до 2 миллионов долларов США, 8% для имений штата Мэн в диапазоне от 2 до 5 миллионов долларов США, 10% между 5 и 8 миллионами долларов США и 12% для превышения более 8 миллионов долларов. 30 июня 2015 года законодательный орган штата Мэн отменил вето губернатора на законопроект о бюджете на 2016 и 2017 финансовые годы в размере 1019 LD.В рамках закона освобождение штата Мэн было связано с федеральным освобождением для умерших 1 января 2016 г. или после этой даты. Ставки налога: 8% на первые 3 миллиона долларов сверх освобождения штата Мэн; 10% на следующие 3 миллиона долларов сверх освобождения штата Мэн; и 12% на все суммы, превышающие 6 миллионов долларов сверх исключения штата Мэн. Новое законодательство не включало переносимость как часть налога на имущество штата Мэн. 12 сентября 2018 года LP1655 вступил в силу без подписи губернатора.Новый закон вносит поправки в M.R.S. Раздел 36, раздел 4102 и раздел 4119, предусматривающий освобождение от налогообложения штата Мэн 5 600 000 долларов США с поправкой на инфляцию для умерших 1 января 2018 г. и позднее. Для имений умерших после 31 декабря 2002 г., гл. Вычет 2058 игнорируется при расчете налога штата Мэн, и разрешается выбор QTIP для отдельного штата. Г-ЖА. Название 36, п. 4062. Мэн также облагает налогом недвижимое или материальное имущество, находящееся в штате Мэн, которое передается трасту, компании с ограниченной ответственностью или другому транзитному юридическому лицу.Г-ЖА. Название 36, п. 4064. | $ 5 870 000 |

Мэриленд Налог на самовывоз Налог на наследство | 15 мая 2014 г. губернатор О’Мэлли подписал документ HB 739, который отменял и повторно вводил в действие §§ 7-305, 7-309 (a) и 7-309 (b) Закона о налогообложении штата Мэриленд следующее:

5 апреля 2018 г. стал законом HB 0308. Новый закон предусматривает, что на 2019 год и в последующий период пороговое значение для Мэриленда будет ограничено фиксированной суммой в 5 миллионов долларов, а не равным федеральному освобождению с поправкой на инфляцию, как это предусмотрено в предыдущем законе. Новый закон также предусматривает перевод неиспользованной суммы освобождения Мэриленда от уплаты налога, оставшейся до умершего супруга, пережившему супругу начиная с 2019 года. | 5 000 000 долларов США |

Массачусетс Только пикап | Для умерших в 2002 г. налог на самовывоз привязан к федеральному государственному налоговому вычету по налогу на смерть. MA ST 65C §§ 2A. Для умерших 1 января 2003 г. или после этой даты сбор за вывоз замораживается на основе федерального государственного налогового кредита, действующего на 31 декабря 2000 г. MA ST 65C §§ 2A (a), с поправками от июля 2002 г. Налог, взимаемый с поместья, превышающий применимую сумму исключения, действовавшую на 31 декабря 2000 года (включая запланированные увеличения согласно закону до EGTRRA), даже если эта сумма ниже применимой суммы исключения EGTRRA. См. Консультативный бюллетень для налогоплательщиков (декабрь 2002 г.), Директива DOR 03-02, Массовое руководство по налогам на наследство (2003 г.) и TIR 02-18, опубликованные Департаментом штата Массачусетс в редакции .Налоговое управление штата Массачусетс издало директиву, в соответствии с которой могут быть сделаны отдельные выборы QTIP штата Массачусетс при применении нового налога на наследство штата на основе федерального налогового кредита штата до EGTRRA. | 1 000 000 долл. США |

Мичиган Нет | Налог привязан к федеральной налоговой льготе штата. | |

Миннесота Только пикап | Налог заморожен за счет федерального налогового кредита штата по случаю смерти, вступившего в силу 31 декабря 2000 г., уточняющий закон, принятый в мае 2002 г. Налог, взимаемый с поместья, превышающий применимую федеральную сумму исключения, действовавшую на 31 декабря 2000 года (включая запланированные увеличения согласно закону до EGTRRA), даже если эта сумма ниже применимой суммы исключения EGTRRA. Выбор QTIP в отдельном состоянии разрешен. 30 мая 2017 года губернатор подписал законопроект о бюджете HF No. 1, который увеличил освобождение от налога на имущество Миннесоты на 2017 год с 1800000 долларов до 2100000 долларов задним числом, а также увеличил освобождение до 2400000 долларов в 2018 году, 2700000 долларов в 2019 году и 3000000 долларов на 2020 год. и после этого. Положение, принятое в 2013 году, облагающее налогом на недвижимость нерезидентов, владеющих долей в сквозной компании, которая, в свою очередь, владеет недвижимым или личным имуществом в Миннесоте, было изменено в 2014 году, чтобы исключить некоторые публично торгуемые компании.Он по-прежнему применяется к юридическим лицам, облагаемым налогом как партнерства или S-корпорации, которые владеют частными предприятиями, фермами и домами. | 3 000 000 долл. США |

Миссисипи Нет | Налог привязан к федеральной налоговой льготе штата. | |

Миссури Нет | Налог привязан к федеральной налоговой льготе штата. | |

Монтана Нет | Налог привязан к федеральной налоговой льготе штата. | |

Небраска Налог на наследство округа | Небраска до 2006 г. ввела сбор на государственном уровне.Графства взимают и собирают отдельный налог на наследство. NEB REV ST § 77-2101.01 (1). | |

Невада Нет | Налог привязан к федеральной налоговой льготе штата. | |

Нью-Гэмпшир Нет | Налог привязан к федеральной налоговой льготе штата. | |

Нью-Джерси Налог на наследство | 14 октября губернатор Кристи подписал Законопроект Ассамблеи A-12, который был налоговым законопроектом, сопровождающим Законопроект Ассамблеи A-10, который пересматривал финансирование Транспортного фонда штата. В соответствии с этим законом налог на самовывоз имел освобождение в размере 2 миллионов долларов в 2017 году и был отменен с 1 января 2018 года. Новый закон также отменил налог на недвижимое и материальное имущество Нью-Джерси умершего нерезидента. Отмена налога на самовывоз не применялась к отдельному налогу на наследство штата Нью-Джерси. | . |

Нью-Мексико Нет | Налог привязан к федеральной налоговой льготе штата. | |

Нью-Йорк Только пикап | Исполнительный бюджет на 2014–2015 годы, подписанный губернатором Куомо 31 марта 2014 года, внес существенные изменения в налог на недвижимость Нью-Йорка. Освобождение от налога на недвижимость в Нью-Йорке, которое до 31 марта 2014 г. составляло 1 000 000 долларов США, было увеличено следующим образом: с 1 апреля 2014 г. по 31 марта 2015 г. — 2 062 500 долларов США с 1 апреля 2015 г. по 31 марта 2016 г. — 3 125 000 долларов США с 1 апреля 2016 г. по 31 марта 2017 г. — 4 187 500 долларов США с 1 апреля 2017 г. по 31 декабря 2018 г. — 5 250 000 долларов США С 1 января 2019 года сумма освобождения от налога на наследство в Нью-Йорке будет такой же, как и применимая сумма исключения из федерального налога на наследство до Закона о налогах 2017 года, которая составляет 5 000 000 долларов США с поправкой на инфляцию. Максимальная ставка налога по-прежнему будет составлять 16%. Налогооблагаемые подарки в течение трех лет после смерти в период с 1 апреля 2014 г. по 31 декабря 2018 г. будут добавлены обратно в наследство умершего для целей расчета налога в штате Нью-Йорк. Налог на недвижимость в Нью-Йорке — это скальный налог. Если стоимость недвижимости превышает 105% от действующего на тот момент освобождения от налога, освобождение не будет доступно. 1 апреля 2015 г. в рамках исполнительного бюджета на 2015–2016 гг. Штат Нью-Йорк ввел изменения в налог на наследство штата Нью-Йорк.Нью-Йорк сначала пояснил, что новый тарифный план, введенный в действие в 2014 году, применяется ко всем умершим после 1 апреля 2014 года. Ранее тарифный план применялся только до 31 марта 2015 года. Нью-Йорк затем изменил положение о добавлении трехлетних подарков, чтобы сделать его ясно, что добавление подарка не распространяется на лиц, умерших 1 января 2019 г. или после этой даты. Ранее положение о возврате подарочного дополнения не применялось к подаркам, сделанным 1 января 2019 г. или позднее. Нью-Йорк по-прежнему не разрешает переносимость поместья Нью-Йорка, и никакие отдельные выборы штата QTIP не допускаются, когда переносимость выбирается на федеральном уровне. | 5 930 000 долларов США |

Северная Каролина Нет | 23 июля 2013 года губернатор подписал HB 998, который отменил налог на недвижимость Северной Каролины задним числом до 1 января 2013 года. | |

Северная Дакота Нет | Налог привязан к федеральной налоговой льготе штата. | |

Огайо Нет | Губернатор Тафт подписал законопроект о бюджете 2005 HB 66, отменяющий налог на имущество (губку) Огайо в перспективе и предоставляющий кредит на него задним числом. Это вступило в силу 30 июня 2005 г. и отменило налог на губку. 30 июня 2011 года губернатор Касич подписал HB 153, законопроект о двухгодичном бюджете, который содержал отмену налога на имущество штата Огайо с 1 января 2013 года. | |

Оклахома Нет | Налог привязан к федеральной налоговой льготе штата. Отдельный налог на недвижимость был отменен с 1 января 2010 года. | |

Орегон Отдельный налог на наследство | 28 июня 2011 года губернатор Орегона подписал документ HB 2541, который заменил сборный налог штата Орегон отдельным налогом на наследство с 1 января 2012 года. Новый налог имеет порог в 1 миллион долларов с повышением ставок с десяти до шестнадцати процентов в диапазоне от 1 миллиона до 9,5 миллиона долларов. Определение наследства для целей налога на имущество штата Орегон основывается на федеральном налогооблагаемом имуществе с поправками. | 1 000 000 долл. США |

Пенсильвания Налог на наследство | Налог привязан к федеральному налоговому вычету по налогу на смерть штата в той степени, в которой доступный федеральный налоговый кредит штата превышает размер налога на наследство штата. Пенсильвания отменила свой сбор на возврат в 2002 году, но теперь возместила его задним числом. Повторное объединение не влияет на налог на наследство в Пенсильвании, который не зависит от налогового кредита федерального штата в отношении смерти. Пенсильвания признает выборы штата QTIP. | |

Род-Айленд Только пикап | Налог заморожен за счет федерального государственного налогового кредита на случай смерти, который действует с 1 января 2001 г., с некоторыми корректировками (см. Ниже).RI ST § 44-22-1.1. Род-Айленд признал выборы QTIP в отдельном штате в Постановлении налогового отдела штата № 2003-03. Губернатор Род-Айленда подписал 30 июня 2009 года закон HB 5983, вступающий в силу в отношении смертей, произошедших 1 января 2010 года или после этой даты, об увеличении суммы, освобожденной от налога на наследство в Род-Айленде, с 675 000 долларов до 850 000 долларов, с ежегодными корректировками, начиная с случаев смерти произошедшие 1 января 2011 г. или после этой даты на основе «процента увеличения индекса потребительских цен для всех городских потребителей (ИПЦ-U).. . округлено в большую сторону до ближайших пяти долларов (5 долларов США) ». RI ST § 44-22-1.1. 19 июня 2014 года губернатор Род-Айленда утвердил изменения в налоге на недвижимость Род-Айленда, увеличив размер освобождения до 1 500 000 долларов США, индексированный с учетом инфляции в 2015 году, и отменив налог на обрыв. | $ 1 595 156 |

Южная Каролина Нет | Налог был окончательно отменен в 2014 году с отменой всех пунктов 10-40A SDCL, вступивших в силу с 1 июля 2014 года. | |

Южная Дакота Нет | Налог был окончательно отменен в 2014 году с отменой всех положений SDCL § 10-40A, вступающих в силу с 1 июля 2014 года. | |

Теннесси Нет | Налог на самовывоз привязан к федеральной налоговой льготе штата. Теннесси имел отдельный налог на наследство, который был поэтапно отменен с 1 января 2016 года. | |

Техас Нет | Налог был окончательно отменен с 15 сентября 2015 года, когда была отменена глава 211 Налогового кодекса Техаса. До 15 сентября 2015 года налог был привязан к федеральной налоговой льготе штата в связи со смертью. | |

Юта Нет | Налог привязан к федеральной налоговой льготе штата. | |

Вермонт Пикап модифицированный | В 2010 году Вермонт увеличил порог освобождения от налога на наследство с 2 000 000 долларов США до 2 750 000 долларов США для умерших 1 января 2011 г. или после этой даты. составляла не менее 2 000 000 долларов США и не более 3 500 000 долларов США.VT ST T. 32 § 7442a. 18 июня 2019 года Вермонт принял закон H 541, который увеличил освобождение от налога на имущество штата Вермонт до 4 250 000 долларов в 2020 году и 5 000 000 долларов в 2021 году и в дальнейшем. Выбор QTIP в отдельном штате не разрешен. Вермонт не разрешает переносить освобождение от уплаты налога на наследство. | 5 000 000 долларов США |

Вирджиния Нет | Налог привязан к федеральной налоговой льготе штата. Налог Вирджинии был отменен с 1 июля 2007 года. Ранее этот налог был заморожен в федеральном государственном налоговом кредите по случаю смерти, действовавшем с 1 января 1978 года. Налог взимался только с поместья, превышающего федеральную применимую сумму исключения EGTRRA. VA ST §§ 58.1-901; 58.1-902. | |

Вашингтон Отдельный налог на наследство | ЗАКОНОДАТЕЛЬНАЯ ОСНОВА.3 февраля 2005 г. Верховный суд штата Вашингтон единогласно постановил, что установленный в штате Вашингтон налог на смерть неконституционен. Налог был привязан к текущему федеральному налоговому зачету штата по случаю смерти, таким образом уменьшив налог на период 2002–2004 годов и отменив его на период 2005–2010 годов. Hemphill против Государственного департамента доходов 2005 WL 240940 (Вашингтон, 2005 г.) ). В ответ на жалобу Hemphill Сенат штата Вашингтон 19 апреля и Вашингтонский дом 22 апреля 2005 г. малым большинством ввели отдельный налог на имущество штата со ставками от 10% до 19%, то есть 1 доллар.5 миллионов освобожденных от уплаты налогов в 2005 году и 2 миллиона долларов США после этого, а также вычет для хозяйств, для которых разд. 2032 г. Могли быть проведены выборы (независимо от того, были ли выборы). Губернатор подписал закон. WA ST §§ 83.100.040; 83.100.020. избирателей Вашингтона проиграли референдум по отмене налога на недвижимость в Вашингтоне на выборах в ноябре 2006 года. 14 июня 2013 года губернатор Инсли подписал HB 2075, который закрыл исключение для брачных трастов задним числом непосредственно перед тем, как Департамент доходов собирался начать выпуск чеков на возмещение, создавая вычет на сумму до 2 долларов.5 миллионов для некоторых семейных предприятий и индексирует 2 миллиона долларов США по налогу на смерть в штате Вашингтон с учетом инфляции. ОТДЕЛЬНЫЕ ВЫБОРЫ QTIP. Вашингтон разрешает выборы QTIP в отдельном штате. WA ST §83.100.047. ОТСУТСТВИЕ ИНДЕКСА ДЛЯ ИНФЛЯЦИИ В 2019 ГОДУ. Штат Вашингтон должен был ежегодно индексировать освобождение от налогов на инфляцию. Однако на 2019 год этого не было сделано. 18 декабря 2018 года Департамент доходов отправил электронное письмо, в котором говорилось, что в соответствии с пересмотренным кодексом штата Вашингтон (RCW) 83.100, Департамент должен ежегодно корректировать применимую в Вашингтоне сумму исключения налога на имущество, используя октябрьский индекс потребительских цен Сиэтла-Такома-Бремертон (Seattle CPI). С 1 января 2018 года Бюро труда и статистики США (USBLS) больше не рассчитывает индекс потребительских цен для столичного региона Сиэтл-Такома-Бремертон. Вместо этого USBLS рассчитает индекс потребительских цен для Базового статистического района Сиэтл-Такома-Бельвью для региона Пьюджет-Саунд. В результате этих изменений определение «индекса потребительских цен» в RCW 83.100.020 (1) (b) не соответствует текущему показателю CPI, рассчитанному USBLS. Департамент использует последний показатель ИПЦ для ИПЦ Сиэтла. Это не привело к увеличению применимой суммы исключения на 2019 и 2020 годы. | 2 193 000 долл. США |

Западная Вирджиния Нет | Налог привязан к федеральной налоговой льготе штата. | |

Висконсин Нет | Налог привязан к федеральной налоговой льготе штата. WI ST § 72.01 (11 мес.). Для случаев смерти, произошедших после 30 сентября 2002 г. и до 1 января 2008 г., налог был заморожен за счет федерального налогового кредита штата, действовавшего 31 декабря 2000 г., и был наложен на поместья, превышающее применимую федеральную сумму исключения, действовавшую на 31 декабря 2000 г. (675 000 долларов США), не включая запланированные увеличения согласно закону до EGTRRA, даже если эта сумма ниже минимальной применимой суммы исключения EGTRRA.После этого налог будет взиматься только с поместья, превышающего применимую федеральную сумму исключения EGTRRA. 15 апреля 2004 г. губернатор штата Висконсин подписал Закон 258 штата Висконсин от 2003 г., который предусматривал, что штат Висконсин не будет взимать налог на наследство в отношении нематериального личного имущества умершего нерезидента, который имеет налогооблагаемую территорию в Висконсине, даже если государство проживания нерезидента не облагает налогом смерть.Раньше Висконсин вводил налог на наследство в отношении нематериального личного имущества умершего нерезидента, который имел налогооблагаемую территорию в Висконсине, если в штате проживания нерезидента не было государственного налога на смерть. | |

Вайоминг Нет | Налог привязан к федеральной налоговой льготе штата. |

Продажа арендуемой собственности, сложной с точки зрения налогов — Недвижимость — The Columbus Dispatch

Q: Мы с женой собираемся продать арендуемую недвижимость в Чикаго, которую мы купили вместе.Дом был нашим первым домом, и мы переехали около семи лет назад.

После переезда мы сдали недвижимость в аренду. Мы перевели недвижимость в нашу таблицу E в нашей декларации о совместном подоходном налоге с физических лиц, и при продаже мы должны получить выручку в размере около 100 000 долларов США. Мы хотели бы, чтобы выручка была депонирована на счет компании и использовалась для покупки и ремонта недвижимости, но мы не хотим совершать обмен 1031.

Как мы можем избежать уплаты налогов с этих доходов? Будет ли это зависеть от нашей скорректированной стоимости объекта недвижимости?

A: Вы немного запутались в коротком вопросе.Из того, что вы нам сказали, у нас нет возможности узнать, получили ли вы прибыль от продажи, и это ключ к пониманию того, как двигаться дальше.

Проще говоря, вы должны определить свою основу затрат: сколько вы потратили на покупку дома, что вы потратили на вещи, которые IRS сочтет частью дома, и затраты на его продажу. Вычтите эти цифры из продажной цены, чтобы выяснить, заработали вы деньги или потеряли.

На большей части территории страны стоимость недвижимости выросла после Великой рецессии.Однако стоимость недвижимости в Чикаго мало что изменила; некоторые свойства стоят того, чем они были 20 лет назад.

Если вы потеряли деньги при продаже, возможно, вам не придется платить подоходный налог, даже если при закрытии сделки у вас останутся наличные.

С другой стороны, если вы выясните, что у вас есть прибыль, вам будет сложно понять, какова ваша налоговая ситуация. Как владелец арендуемой собственности, вы, вероятно, понесли амортизацию дома и получили льготы по федеральным подоходным налогам.Если вам придется погасить амортизацию, вы заплатите налог в размере около 25 процентов от возвращенной суммы.

Вот как это работает. Допустим, вы получили амортизацию в размере 40 000 долларов за все время, пока вы владели домом. В этой ситуации вы можете задолжать 10 000 долларов по возмещению амортизации. И если у вас есть прибыль в размере 50 000 долларов от продажи дома, вы, вероятно, заплатите до 20 процентов налога на прирост капитала с этой прибыли или около 10 000 долларов плюс некоторые другие меньшие налоги.

Примечание. Мы слишком упростили возможную налоговую ситуацию, с которой вы можете столкнуться, но в этом сценарии вы должны заплатить около 20 000 долларов по федеральным налогам плюс, возможно, пару тысяч долларов по налогам штата.Единственный способ, которым мы знаем, что вы можете эффективно и действенно отсрочить уплату налогов при продаже собственности, — это использовать биржу 1031.

Проще говоря, обмен 1031 позволяет вам продать свою собственность, депонировать всю выручку от продажи в обменной компании 1031, также известной как обменный посредник 1031, затем найти замену собственности в течение 45 дней с момента продажи и закрыть ее. собственность не позднее чем через 180 дней после даты закрытия арендуемой собственности, которой вы в настоящее время владеете.

Хотя вы можете найти некоторую перестановку обмена 1031, которая позволяет вам продать свой дом, а затем найти собственность на замену, провести некоторый ремонт этой собственности и позже стать владельцем той же самой собственности, мы задаемся вопросом, будет ли такой вариант слишком дорогим. сумма прибыли, которую вы ожидаете от продажи дома.

Если вы хотите избежать каких-либо налоговых счетов, вам лучше выяснить, как выглядит ваша основа расходов. Если ваши налоговые обязательства невелики, вы можете обналичить и использовать деньги для инвестирования в другую недвижимость.

С другой стороны, если ваша налоговая нагрузка велика, вам следует поговорить с квалифицированным налоговым специалистом, который поможет вам разработать план действий задолго до того, как выставить дом на продажу.

Присылайте вопросы по адресу Real-Estate Matters, 361 Park Ave., Suite 200, Glencoe, IL 60022, или свяжитесь с автором Илисом Глинком и юристом Сэмюэлем Тамкиным на сайте www.thinkglink.com.

Только 1% населения платит налоги; более 5, ООО заплатили более 1 крор

Нью-Дели: Налогоплательщики составляют всего около одного процента населения Индии, но налоговые отчисления превышали 1 крор рупий для целых 5430 человек, согласно данным, опубликованным правительством на оценочный год 2012-13.

В рамках стремления к прозрачности правительство опубликовало данные о прямых налогах за последние 15 лет. Данные для физических лиц были опубликованы только за 2012-2013 год оценки, который показывает налоги на прибыль за финансовый год, закончившийся 31 марта 2012 года.

В общей сложности 2,87 кроров лиц подали налоговые декларации за тот год, но 1,62 кроров из них не платили никаких налогов, в результате чего количество налогоплательщиков составляет всего около 1,25 кроров, что составляет около одного процента от общей численности населения страны. около 123 крор в то время.

Налоговые расходы составили менее 1,5 лакха для подавляющего большинства из почти 89% налогоплательщиков (более 1,11 крор). Их средняя сумма налога составляла около 21000 рупий, а общая сумма составляла более 23000 крор.

Три человека в верхнем диапазоне 100-500 крор уплатили общий налог в размере 437 крор, в результате чего средний расход налогов составил 145,80 крор. 5430 человек заплатили подоходный налог в размере более 1 крор рупий.

Из этого диапазона налоги составляли 1-5 крор рупий для более чем 5000 человек, в результате чего общая сумма расходов составила 8 907 крор.

Согласно общим данным, общие сборы подоходного налога выросли в девять раз до 2,86 миллиона рупий в 2015-16 годах по сравнению с 31 764 крор в 2000-01 годах.

Данные также говорят, что основная часть лиц, подавших отчеты за оценочный 2012-2013 год, зарабатывала годовую зарплату от 5,5 лакха до 9,5 млн рупий.

Более 20,23 миллиона налогоплательщиков зарабатывали 5,5-9,5 миллиона рупий, в то время как их совокупная заработная плата в 2011-12 финансовом году составляла 1,40 миллиона рупий. Далее 19.В том году 18 тысяч человек получали зарплату в размере 2,5-3,5 миллиона рупий.

Шесть человек попали в группу с высоким доходом в размере 50–100 крор заработной платы. В диапазоне заработной платы от 1 до 5 крор было 17 515 человек. Около 2,87 крор работников, получающих зарплату, подали свои отчеты I-T в оценочном году 2012-13.

…Осмысление новых государственных и местных налоговых ограничений

Грядет много изменений в налогах — в том, сколько вы будете платить и как их подготовить.Кто-то будет платить больше, кто-то — меньше. Это зависит от многих факторов.

Одно из самых спорных изменений связано с вычетом из государственного и местного подоходного налога, также известного как SALT. Если вы живете в штате с высокими налогами на прибыль и имущество, вы можете проиграть по новому налоговому плану.

Мы попытались разобраться в этом для вас.

Как работает вычет SALT?

Согласно новому плану, налогоплательщики, включившие в список, смогут вычитать из своего штата индивидуальный подоходный налог, налоги с продаж и налоги на имущество в сумме до 10 000 долларов США, начиная с 2018 года.

В настоящее время вычет не ограничен. Но заявители должны выбрать вычет либо индивидуального подоходного налога, либо налога с продаж. Для большинства людей вычет подоходного налога более выгоден (если, конечно, вы не живете в штате, где подоходный налог отсутствует). Кроме того, полностью вычитались налоги на имущество.

Хотя элементы налогового плана могут помочь компенсировать нижний порог, такие как почти удвоенный стандартный вычет, расширенные льготы по уходу за детьми и более низкие индивидуальные налоговые ставки, их не обязательно будет достаточно, чтобы компенсировать потерю десятков налогов. тысячи долларов в виде вычетов по ОСВ, которые потеряли бы некоторые заявители.

Кто претендует на ОСВ?

По данным Налогового фонда, почти 90% льгот по ОСВ получают налогоплательщики с доходом выше 100 000 долларов.

Менее трети налогоплательщиков изначально учитывают вычеты. Из тех, кто это делает, почти все берут вычет SALT.

Государства с высокими доходами и высокими налогами получают наибольшую выгоду от вычета. Как выяснил Налоговый фонд, вместе Калифорния и Нью-Йорк получают около одной трети общей суммы вычета.Заявители в Калифорнии, Нью-Йорке, Нью-Джерси, Иллинойсе, Техасе и Пенсильвании требуют более половины суммы вычета.

Вычет из ОСВ обычно является основной причиной разбивки по статьям. Более 95% составителей пунктов заявили о вычете в 2014 году, в то время как 28% всех налогоплательщиков заявили об этом, сообщает Налоговый фонд.

«Вычет SALT не только ценен для налогоплательщиков, он также часто выталкивает их из стандартного вычета, и они также получают выгоду от других вычетов», — сказала Лилиан Фаулхабер, доцент права в Юридическом центре Джорджтаунского университета.

Но ожидается, что в дальнейшем количество налогоплательщиков будет меньше, поскольку новая реформа почти вдвое увеличивает стандартный вычет.

Так кто будет платить больше по новым правилам?

По данным ATTOM Data Solutions, по всей стране 4,1 миллиона американцев платят более 10 000 долларов только в виде налогов на недвижимость.

В некоторых округах более половины жителей платят не менее . По данным ATTOM, в округе Вестчестер, пригороде Нью-Йорка, 73% домовладельцев платят не менее 10 000 долларов в качестве налога на недвижимость.Почти 70% домовладельцев в Луна, штат Нью-Мексико, платят более 10 000 долларов.

Как только высокооплачиваемые податели начнут добавлять свои подоходные налоги, они легко могут достичь десятков тысяч долларов.

Во всех штатах, кроме семи, есть индивидуальный подоходный налог. Калифорния лидирует с максимальным предельным подоходным налогом в размере 13,3%. По данным Turbo Tax, Орегон, Миннесота, Айова, Нью-Джерси, Вашингтон, округ Колумбия, и Нью-Йорк также вошли в первую десятку.

Хотя некоторые жители, платящие высокие налоги на недвижимость и подоходный налог, будут проигрывать, не имея возможности полностью вычесть свои расходы, другие части счета могут компенсировать убытки. Более высокий стандартный вычет сделает разбиение по статьям финансово невыгодным для некоторых подателей заявок. — , что делает ограничение в споре по ОСВ.

И значительно более низкие налоговые ставки также уменьшат налоговые счета и сделают вычеты менее ценными. Налогоплательщики с детьми получат двойную налоговую скидку на ребенка до 2000 долларов на ребенка в возрасте до 17 лет, что также может противодействовать лимиту ОСВ.

Но это не всем поможет.

«В 2018 году налоговые обязательства всех категорий снизятся, а прибыль после уплаты налогов увеличится, хотя, конечно, это не относится к каждому подателю налоговой декларации в рамках каждого класса доходов», — сказал Джаред Валчак, старший аналитик налоговой политики. .

Например, пара из среднего класса без детей, включившая в список в прошлом году, не увидит значительных изменений в своих налоговых счетах и потенциально может заплатить больше, по словам Дэмиена Мартина, сертифицированного государственного бухгалтера и помощника директора по национальным налогам в BKD. в Миссури. «Это результат потери личных исключений и ограничения вычета ОСВ. Поскольку у них нет детей, они не смогут воспользоваться расширенным детским кредитом, который, как утверждается, был разработан для компенсации потери льгот.«

Семья среднего класса, включенная в список в 2017 году в основном из-за своих вычетов из ОСВ, также не испытает значительного снижения налогов, если таковое произойдет.

Домовладельцы, испытывающие нехватку денежных средств, также могут быть ущемлены». жили на грани, и кто-то лишает вас возможности полностью вычитать налоги на недвижимость, это может означать, что если вы привыкли вычитать 20 000 долларов и можете брать только 10 000 долларов, то есть [более 800 долларов] в месяц вы теряете вычеты, «сказал Билл Смит, управляющий директор национального налогового управления CBIZ MHM.

Люди, владеющие несколькими объектами недвижимости, которые привыкли полностью вычитать свои налоги на недвижимость, также могут почувствовать затруднения, отметил Дэвид Уильямс, главный налоговый директор Intuit, создателя TurboTax.

Супружеские пары получают меньшую выгоду от нового вычета ОСВ, поскольку предел одинаков как для одиноких, так и для состоящих в браке лиц.

«Совершенно очевидно, что это наказание за брак», — сказал Фаулхабер из Джорджтауна. «Если у вас есть два не состоящих в браке налогоплательщика, которые платят 10 000 долларов в виде ОСВ, они получат в совокупности 20 000 долларов при подаче заявления, тогда как, если они женятся, они внезапно теряют 10 000 долларов в виде вычетов.»

CNNMoney (Нью-Йорк) Впервые опубликовано 20 декабря 2017 г .: 12:41 по восточноевропейскому времени