Рефинансирование ипотеки по ставке 8,3%

Рефинансирование под залог квартиры, на которую зарегистрировано право собственности:

— предоставление кредитных средств для полного погашения задолженности по ипотечному кредиту по договору, заключенному с иным Кредитором1;

— в размере превышения задолженности по ипотечному кредиту – на потребительские цели, в т.ч. для погашения задолженности по кредиту(-ам), предоставленным на потребительские цели (включая под залог автомобиля), по договорам, заключенным с иными Кредиторами (не более 30% от суммы задолженности по рефинансируемому ипотечному кредиту).

Рефинансирование под залог имущественных прав требования (по договору долевого участия/уступки)2:

— предоставление кредитных средств для полного погашения задолженности по ипотечному кредиту по договору, заключенному с иным кредитором, на приобретение квартир в аккредитованных Банком объектах недвижимости3.

Семьи, в которых с 01.01.2018 по 31.12.2022 родился второй и (или) последующий ребенок, а также гражданине Российской Федерации, имеющие ребенка, которому установлена категория «ребенок-инвалид», рожденному не позднее 31.12.2022 могут рефинансировать ипотечный кредит по ставке от 4,7%4 годовых. Подробная информация по ссылке.

1 Иной Кредитор – иная кредитная организация, первоначально предоставившая кредит, или иная кредитная организация/ юридическое лицо, которая(-ое) приобрела(-о) права кредитора и является в настоящее время текущим кредитором по рефинансируемому кредиту.

2

3 При условии, что кредитная заявка подана до даты окончания строительства объекта, указанной в Разрешении на строительство, размещенном на интернет-сайте застройщика.

4 Ставка — от 4,2% годовых — при кредитовании граждан РФ, проживающих на территории Дальневосточного федерального округа и приобретающих жилое помещение на указанной территории в соответствии с условиями Программы.

Рефинансирование ипотеки: как уменьшить переплату?

Такие случаи бывают. Например, банки нередко затягивают рассмотрение заявления, не давая никакого ответа, и имеют на это полное право, то есть процесс не ускорить.

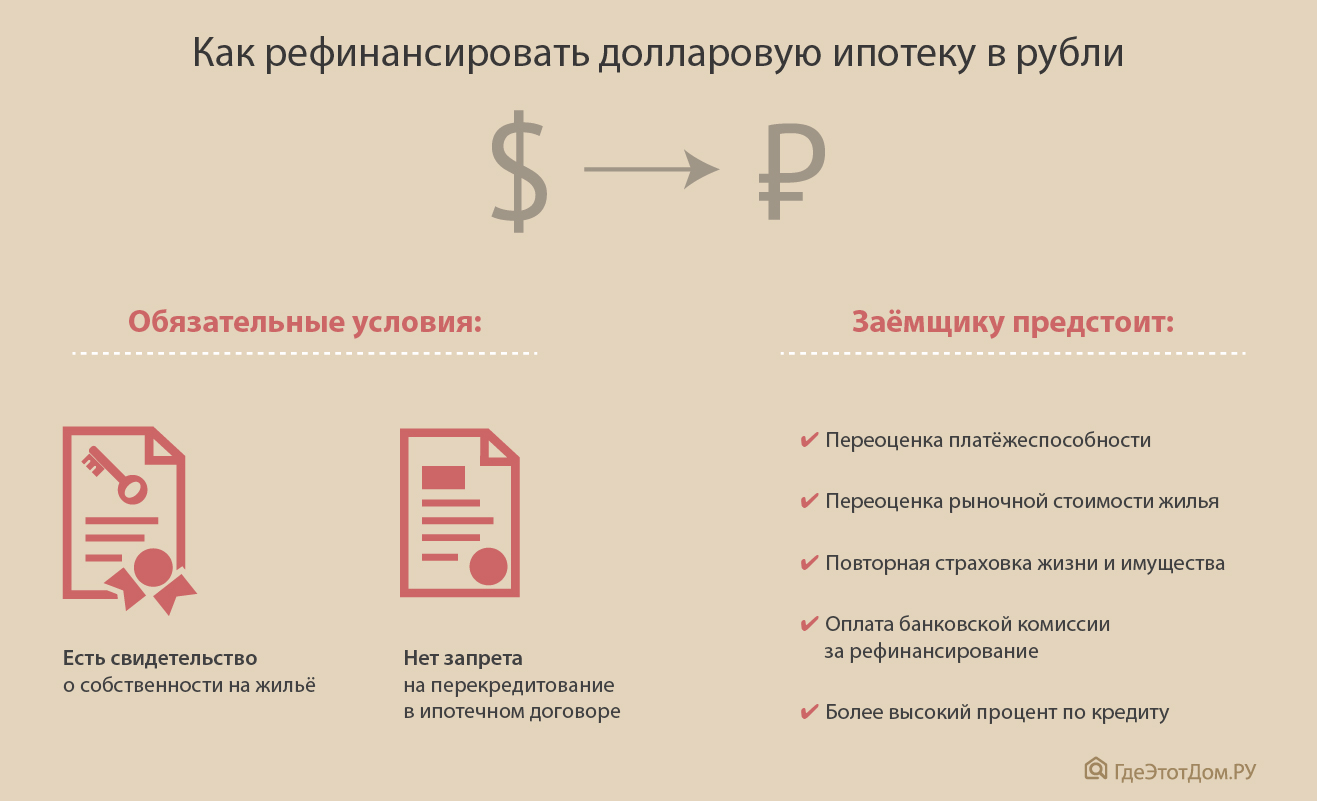

Также, чтобы сохранить старых клиентов, банки пользуются статьей 43 федерального закона № 102-ФЗ «Об ипотеке», согласно которой последующая ипотека допускается, если она не запрещена предшествующим договором об ипотеке того же имущества, действие которого не прекратилось к моменту заключения последующего договора об ипотеке. То есть банк включает положение данной статьи в договор с заемщиком, тем самым создавая ему препятствие для потенциального рефинансирования. Это же является и препятствием к рефинансированию для нового банка — он не сможет получить в залог имущество заемщика, а значит, и выдать ему новый кредит.

Если же в кредитном договоре отсутствует запрет на последующую ипотеку, то можно сэкономить время, не ждать ответа от своего банка и смело обращаться за рефинансированием в другой, предлагающий более выгодные условия. Этот процесс также не будет быстрым, так как при рефинансировании кредитный договор со старым банком расторгается и заключается новый с новым банком, из чего вытекают все обязательные процедуры: сбор необходимых документов, как если бы заемщик получал кредит впервые, дальнейшая проверка платежеспособности заемщика, предложение заключить договор страхования.

Однако возможности для маневра остаются. Новый банк может сперва выплатить ипотеку в полном объеме, дождаться снятия обременения с недвижимости, которая служила залогом, и после этого оформить ее на себя. Нюанс этой схемы в том, что в период, пока залог переоформляется, для заемщика будет действовать более высокая ставка. Обычно добавляется около двух процентных пунктов. То есть до оформления закладной по рефинансированному кредиту действует ставка не 9,5%, а 11,5%. Однако даже в этот период платежи заемщика будут ниже, чем по кредиту, выданному по ставке 12% и выше. Снятие залога с недвижимости и оформление новой закладной обычно занимают не более двух месяцев. Учтите, что требования к платежеспособности заемщика будут выше, если залог переносится с отсрочкой.

Нюанс этой схемы в том, что в период, пока залог переоформляется, для заемщика будет действовать более высокая ставка. Обычно добавляется около двух процентных пунктов. То есть до оформления закладной по рефинансированному кредиту действует ставка не 9,5%, а 11,5%. Однако даже в этот период платежи заемщика будут ниже, чем по кредиту, выданному по ставке 12% и выше. Снятие залога с недвижимости и оформление новой закладной обычно занимают не более двух месяцев. Учтите, что требования к платежеспособности заемщика будут выше, если залог переносится с отсрочкой.

Минимальная сумма кредита | 500 тыс. ₽ |

Максимальная сумма кредита | — 12 млн ₽ – для объектов, расположенных в Москве, Московской области, Санкт-Петербурге и Ленинградской области — 6 млн ₽ – для объектов, расположенных в остальных субъектах РФ и не более остатка основного долга по рефинансируемому кредиту |

Срок кредита | от 3 до 25 лет |

Процентная ставка, годовых | от 3,99% |

Коэффициент кредит/залог | от 20% до 85% |

Погашение кредита | ежемесячно, равными платежами |

Надбавки к процентной ставке | +5% — при условии отсутствия комплексного страхования |

Комиссии | отсутствуют |

Рефинансирование ипотечного кредита на вторичном рынке жилья, возможность досрочно погасить до 4 кредитов

1 При определении окончательного размера процентной ставки надбавки суммируются, скидки не суммируются (за исключением скидки за оформление расширенного договора страхования и скидки за крупную сумму кредита и скидки за подписание кредитной документации до 31. 03.2021).

03.2021).

2 Зарплатные клиенты Банка — сотрудники (с типом занятости «по найму») компаний/организаций, обсуживающихся в Банке по «Договору на оказание дополнительных услуг по расчетному обслуживанию» или «Договору на оказание дополнительных услуг по расчетному обслуживанию с использованием специального счета», и регулярно получающие заработную плату или ее часть (с признаком заработной платы) на счет(а) в Банке в течение не менее 3 (трех) последних месяцев. Указанная скидка не распространяется на заемщиков-индивидуальных предпринимателей или владельцев/совладельцев юридического лица.

3 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Премиум»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса;

3) временная нетрудоспособность Застрахованного лица. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день нетрудоспособности.

4

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц.

Рефинансирование ипотеки других банков в Челябинске в 2021 году — выгодные ставки рефинансирования ипотечного кредита в банках Челябинска на сегодня

Жилищный кредит в Челябинске берется не на один год, и в течение этого времени у заемщика может ухудшиться финансовое положение. В этом случае есть риск лишиться объекта недвижимости. Выходом в такой ситуации может стать перекредитование ипотечного займа в Челябинске в 2021 году.

Процедура будет выгодной только в том случае, если процентная ставка нового кредита будет ниже, чем у действующего.

Новый ипотечный займ может быть выдан при соблюдении следующих условий:

- выплаты осуществлятись в полном объеме и в соответствии с графиком;

- выплачено более 20% стоимости жилья;

- до закрытия долга осталось не менее трех месяцев;

- перекредитование действующей ипотеки используется впервые.

На Выберу.ру собраны лучшие программы банков по рефинансированию ипотеки в Челябинске. Чтобы найти подходящий вариант, используйте онлайн-поисковик. Задайте нужные параметры перекредитования: размер первоначального взноса, срок выплаты нового жилищного займа, стоимость объекта недвижимости. Затем кликните курсором кнопку «Подобрать ипотеку». На сайте появятся те варианты ипотеки в Челябинске за 2021 год, которые соответствуют вашим требованиям.

Ответы на популярные вопросы:

Рефинансирование ипотеки. Что это?

Рефинансирование ипотеки — это новый кредит, направленный на частичное или полное закрытие действующего. Программа предполагает более выгодные условия: комфортный срок погашения долга и низкую процентную ставку. Перекредитование возможно как в том банке, с которым уже заключен договор, так и в другой финансовой организации. Выгода для клиента заключается в изменении суммы долга и уменьшении размера ежемесячных платежей.

Куда обратиться за рефинансированием ипотечного кредита?

Программы перекредитования ипотеки существуют во многих банках. Финансовым организациям в большинстве случаев выгоднее вернуть свои средства пусть и на более мягких условиях, чем получить клиента-должника. Поэтому если за время, прошедшее после выдачи кредита, в линейке программ банка-кредитора появились более выгодные предложения, заемщик вправе обратиться с просьбой пересмотра условий ипотеки. В случае если банк по какой-либо причине отказывает, можно смело обращаться в другое кредитное учреждение, имеющее среди своих продуктов рефинансирование ипотечных кредитов. Уже этот банк закроет ваш долг по предыдущему договору и заключит с вами новый договор — на более лояльных условиях. При этом залог и права на него окажутся у нового кредитора.

Финансовым организациям в большинстве случаев выгоднее вернуть свои средства пусть и на более мягких условиях, чем получить клиента-должника. Поэтому если за время, прошедшее после выдачи кредита, в линейке программ банка-кредитора появились более выгодные предложения, заемщик вправе обратиться с просьбой пересмотра условий ипотеки. В случае если банк по какой-либо причине отказывает, можно смело обращаться в другое кредитное учреждение, имеющее среди своих продуктов рефинансирование ипотечных кредитов. Уже этот банк закроет ваш долг по предыдущему договору и заключит с вами новый договор — на более лояльных условиях. При этом залог и права на него окажутся у нового кредитора.

Как происходит рефинансирование ипотеки в другом банке?

Если рефинансирование ипотеки в другом банке одобрили, необходимо предоставить полный пакет документов. После проверки сведений финансовая организация заключает с заемщиком два договора. Первый — на выдачу денег по программе кредитования, второй — на залог жилья. Затем заемщик закрывает старый кредит и снимает залог с дома или квартиры. Следующий этап — регистрация залога в пользу банка, с которым заключен договор на рефинансирование. После того, как финансовые отношения с прошлым учреждением прекращены, лицо начинает исполнение обязательств по новой программе.

Рефинансирование ипотеки: какие документы нужны?

В первую очередь нужно заполнить анкету на рефинансирование ипотечного займа. Необходимо предоставить общий комплект документов:

- паспорт, его копию;

- актуальный договор с банком и выписку об остатке долга;

- свидетельство СНИЛС;

- копию трудовой книжки, подписанную работодателем;

- документ о заключении брака или разводе;

- справку о размере дохода по форме банка или 2-НДФЛ.

Если банк одобрит заявку, потребуются документ из ЕГРИП о праве владения жилплощадью, заключение об оценке жилья, технический паспорт, договор купли/продажи, справка о зарегистрированных в квартире лицах, акт передачи.

Сколько будет стоить рефинансирование?

В случае рефинансирования ипотечного кредита в другом банке следует уточнить расходы на оформление и подсчитать общую выгоду. В расходы, как правило, входят комиссия за рассмотрение заявки, повторная оценка стоимости и новый страховой договор недвижимости, перерегистрация залога и т.п. Эксперты отмечают, что реальную выгоду можно получить, если процентная ставка по прежней ипотеке отличается от новой более чем на 2%.

Рефинансирование ипотеки

Рефинансирование ипотеки — это возможность для заемщиков, которые уже имеют ипотечный кредит, но его условия сейчас являются менее выгодными по сравнению с существующими предложениями на рынке.

На данный момент все крупные банки, такие как: Сбербанк России, ВТБ, Газпромбанк, Россельхозбанк и другие учреждения предлагают выгодные программы перекредитования, которые позволят улучшить условия погашения действующего жилищного кредита.

Что же представляет собой рефинансирование ипотеки? Клиент оформляет кредит на погашение жилищной ссуды и начинает выплачивать новый долг банку по сниженной ставке. Оформить рефинансирование ипотеки в 2018 году в Екатеринбурге могут лица с положительной кредитной историей. Если в течение периода погашения ипотеки были допущены задержки с внесением платежа, то банки могут отказать в выдаче кредита.

ФОРМЫ РЕФИНАНСИРОВАНИЯ:

- Внешняя. Когда перекредитование происходит за счет переоформления ссуды в новом финансовом учреждении;

- Внутренняя. Такой вид перекредитования наименее распространённый, поскольку банк очень редко выдает новую ипотеку своему клиенту на условиях, которые намного привлекательнее для самого кредитора. Возникает вполне логичный вопрос: зачем банку понижать ставку по кредиту, если заемщик и так платит такие деньги.

ВАЖНЫЕ МОМЕНТЫ ПРИ РЕФИНАНСИРОВАНИИ ИПОТЕКИ:

Прежде чем рассматривать возможность рефинансирования своего ипотечного кредита, в первую очередь необходимо внимательно изучить условия действующего договора. В документе должны быть прописаны нормы досрочного погашения займа. Если они не влекут за собой каких-либо санкций для плательщика, то тогда можно смело погашать имеющиеся обязательства перед финансовым учреждением. Но если досрочное погашение не предусмотрено, или даже прописан порядок начисления санкций при таких действиях, то тогда необходимо очень внимательно оценить эффективность своих действий.

В документе должны быть прописаны нормы досрочного погашения займа. Если они не влекут за собой каких-либо санкций для плательщика, то тогда можно смело погашать имеющиеся обязательства перед финансовым учреждением. Но если досрочное погашение не предусмотрено, или даже прописан порядок начисления санкций при таких действиях, то тогда необходимо очень внимательно оценить эффективность своих действий.

Задать вопросы по возможности рефинансирования вашей ипотеки или проконсультироваться по имеющимся на рынке программам рефинансирования вы можете у наших специалистов по телефону: +7 (343) 222-01-02.

Оставить заявку на ипотеку

ВТБ, Сбербанк, Альфа-Банк и других банков — LionCredit

Мы подаем заявки на получение кредита одновременно в несколько банков, что существенно снижает вероятность отказа.

Наша команда оказывает услуги по подготовке полного и юридически чистого пакета документов в 5-6 разных банках в течение одного дня.

У каждого банка имеется свой порядок заполнения и формы документов для получения того или иного кредитного продукта.

Наши сотрудники – профессионалы своего дела.

Помогут в кратчайшие сроки заполнить и подготовить правильно всю документацию, которая необходима для получения кредитного продукта, выбранного вами.

Наша компания избавит вас от утомительных хождений по банкам, простаивания в очередях и длительных переговоров с сотрудниками финансовых учреждений.

Сотрудничая с нами, вы сможете сэкономить время и нервы, а также избежать возможных «подводных камней», возникающих при оформлении.

Мы работаем на результат и гарантируем оперативное решение любых поставленных задач.

Мы поможем оформить кредит при неподтвержденном доходе, плохой кредитной истории или в случае, когда вы уже получили отказ от банка.

Отсутствие первоначального взноса при получении ипотеки – для нас не преграда, проверено!

Одобрение получают 90 % клиентов. Благодаря отличной репутации и многолетнему опыту наша компания добивается положительного решения для потенциального кредитора даже в самых сложных случаях.

Сотрудники «ЛионКредит» контролируют ситуацию на всех этапах сделки.

Мы индивидуально подходим к каждому конкретному случаю и выполняем полное сопровождение – от выбора банка и кредитной программы до выдачи денежных средств.

Наша компания работает с полной отдачей и оказывает квалифицированную поддержку клиента с использованием наиболее правильной стратегии.

Мы сотрудничаем со всеми банковскими учреждениями, поэтому подбираем максимально выгодные программы по оформлению.

Возможность отказаться от наценок и дополнительных услуг банков позволяет нашей компании обеспечивать клиентам более низкие ставки в сравнении с самостоятельным обращением.

Нас знают и рекомендуют знакомым, ведь стоимость наших услуг ниже, чем у конкурентов, а качество работы значительно выше.

Как рефинансировать ипотеку

Определение рефинансирования ипотеки

Рефинансирование ипотеки заменяет текущий жилищный заем новым. Часто люди рефинансируют, чтобы снизить процентную ставку, сократить ежемесячные платежи или использовать капитал своего дома. Другие рефинансируют дом, чтобы быстрее выплатить ссуду, избавиться от ипотечного страхования FHA или перейти с ссуды с регулируемой ставкой на ссуду с фиксированной ставкой.

Часто люди рефинансируют, чтобы снизить процентную ставку, сократить ежемесячные платежи или использовать капитал своего дома. Другие рефинансируют дом, чтобы быстрее выплатить ссуду, избавиться от ипотечного страхования FHA или перейти с ссуды с регулируемой ставкой на ссуду с фиксированной ставкой.

Давайте рассмотрим некоторые важные начальные аспекты рефинансирования ипотеки, а затем рассмотрим этот процесс шаг за шагом.

Нажмите, чтобы узнать, как COVID-19 может повлиять на рефинансирование

Из-за пандемии коронавируса рефинансирование ипотеки может оказаться сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии или временно приостановили действие определенных продуктов рефинансирования. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Как работает рефинансирование?

Когда вы покупаете дом, вы получаете ипотечный кредит на его оплату. Деньги уходят домой продавцу. При рефинансировании дома вы получаете новую ипотеку. Вместо того, чтобы обращаться к продавцу дома, новая ипотека выплачивает остаток старой ипотечной ссуды.

Рефинансирование ипотеки требует, чтобы вы соответствовали требованиям для получения ссуды, так же как вы должны были соответствовать требованиям кредитора для первоначальной ипотеки. Вы подаете заявку, проходите процесс андеррайтинга и переходите к закрытию, как и при покупке дома.

Почему и когда вам следует рефинансировать дом

Прежде чем начать, подумайте, почему вы хотите рефинансировать свой жилищный заем. Ваша цель будет определять процесс рефинансирования ипотеки с самого начала.

Ваша цель будет определять процесс рефинансирования ипотеки с самого начала.

Уменьшить ежемесячный платеж. Если ваша цель — платить меньше каждый месяц, вы можете рефинансировать ссуду с более низкой процентной ставкой. Еще один способ уменьшить ежемесячный платеж — продлить срок кредита, скажем, с 15 лет до 30. Недостатком продления срока является то, что вы платите больше процентов в долгосрочной перспективе.

Получите капитал. Когда вы рефинансируете ссуду, превышающую вашу задолженность по текущей ссуде, кредитор выдает вам чек на разницу. Это называется рефинансированием с выплатой наличных. Люди часто получают рефинансирование с выплатой наличных и более низкую процентную ставку одновременно.

Погасите кредит быстрее. При рефинансировании с 30-летней ипотеки на 15-летнюю ссуду вы выплачиваете ссуду вдвое быстрее. В результате вы платите меньше процентов в течение срока кредита. У 15-летней ипотеки есть свои плюсы и минусы.Одним из недостатков является то, что ежемесячные платежи обычно растут.

Избавьтесь от ипотечного страхования FHA. Частное ипотечное страхование по обычным жилищным кредитам может быть отменено, но страховой взнос Федерального жилищного управления, который вы платите по ссудам FHA, во многих случаях не может. Единственный способ избавиться от взносов по ипотечному страхованию FHA — это продать дом или рефинансировать ссуду, когда вы накопите достаточно капитала. Оцените стоимость дома, затем вычтите остаток по ипотеке, чтобы рассчитать собственный капитал.

Перейти с ссуды с регулируемой процентной ставкой на ссуду с фиксированной ставкой. Процентные ставки по ипотечным кредитам с регулируемой процентной ставкой могут со временем расти. Ссуды с фиксированной ставкой остаются прежними. Рефинансирование из ARM в ссуду с фиксированной ставкой обеспечивает финансовую стабильность, когда вы предпочитаете стабильные платежи.

Хотите рефинансировать ипотечный кредит?

Рефинансирование ипотеки может быть отличным способом сэкономить. С помощью NerdWallet вы можете легко отслеживать стоимость своего дома и посмотреть, сможете ли вы сэкономить за счет рефинансирования.

С помощью NerdWallet вы можете легко отслеживать стоимость своего дома и посмотреть, сможете ли вы сэкономить за счет рефинансирования.

Рефинансировать еще один 30-летний жилищный кредит?

Обычно целью является сокращение ежемесячного платежа. И возникает соблазн рефинансировать еще на полные 30 лет, чтобы снизить выплаты по ипотеке. Но это означает, что в конечном итоге вам потребуется еще больше времени, чтобы рассчитаться с домом, и в конечном итоге вы будете платить больше процентов.

Вместо этого вы можете попросить кредитора сопоставить оставшийся срок кредита. Например, если у вас есть 30-летний кредит на три года, у вас остается 27 лет.Вы можете попросить кредитора настроить выплаты таким образом, чтобы вы погашали рефинансируемую ссуду в течение 27 лет вместо 30. Таким образом вы уменьшаете проценты, которые вы платите в течение срока действия ссуды. Это амортизация ипотеки в действии.

Воспользуйтесь калькулятором рефинансирования ипотеки

После того, как вы решили рефинансировать, самое время проанализировать цифры. Использование калькулятора рефинансирования ипотеки может помочь вам выбрать лучшую ипотеку.

Вам нужно будет знать (или сделать некоторые обоснованные предположения) вашу новую процентную ставку и новую сумму кредита.

«После того, как вы решили рефинансировать, самое время поработать с цифрами».

После ввода данных инструмент рассчитает ваши ежемесячные сбережения, новый платеж и пожизненные сбережения с учетом предполагаемых затрат на рефинансирование вашего дома.

Он также покажет вашу точку безубыточности рефинансирования. Получение ипотеки обычно требует уплаты сборов, часто составляющих тысячи долларов. Требуется время, чтобы рефинансирование окупилось, то есть накопленная ежемесячная экономия превысила затраты на закрытие рефинансирования.

Работа с калькулятором рефинансирования даст вам хорошее представление о том, чего ожидать. Еще лучше, когда у вас есть несколько оценок от ипотечных кредиторов, вы можете ввести условия, которые они предлагают вам, в калькулятор, чтобы определить, какой из них предлагает лучшую сделку.

Еще лучше, когда у вас есть несколько оценок от ипотечных кредиторов, вы можете ввести условия, которые они предлагают вам, в калькулятор, чтобы определить, какой из них предлагает лучшую сделку.

Магазин с лучшими ставками рефинансирования

Теперь немного поработаем — или, что более вероятно, веб-работа и телефонные звонки. Вы хотите сделать покупки по лучшей ставке рефинансирования и получить оценку ссуды от каждого кредитора. Каждый потенциальный кредитор должен предоставить оценку в течение трех дней после получения вашей основной информации.

Смета ссуды — это простой трехстраничный документ, в котором подробно описаны условия ссуды, предполагаемые платежи, предполагаемые затраты на закрытие и другие комиссии.

Сравните данные о ссуде от каждого кредитора и решите, какой из них лучше всего подходит для вас. Это хорошее время, чтобы поработать с калькулятором рефинансирования ипотеки.

Сравнить кредиторов по рефинансированию ипотеки

Рефинансирование ипотеки, шаг за шагом

Готовы взяться за процесс рефинансирования? Идти!

Установите свою цель.Уменьшить ежемесячные платежи? Сократить срок кредита? Избавиться от ипотечного страхования FHA?

Подайте заявку на ипотеку от трех до пяти кредиторов. Подайте все заявки в течение двух недель, чтобы минимизировать влияние на ваш кредитный рейтинг.

Выберите кредитора для рефинансирования. Чтобы выбрать лучшее предложение, сравните документ сметы ссуды, который предоставляет каждый кредитор после того, как вы подадите заявку. Оценка ссуды покажет вам, сколько денег вам понадобится для покрытия расходов на закрытие сделки.

Заблокируйте процентную ставку.Когда вы заблокируете процентную ставку, ее нельзя будет изменить в течение определенного периода. Вы и кредитор попытаетесь закрыть ссуду до истечения срока действия фиксированной ставки.

Закрытие по кредиту.

Это когда вы оплачиваете те заключительные расходы, которые были указаны в смете ссуды и еще раз в заключительном раскрытии. Закрытие с целью рефинансирования похоже на закрытие ссуды на покупку с одним основным отличием: в конце никто не передает вам ключи от дома.

Это когда вы оплачиваете те заключительные расходы, которые были указаны в смете ссуды и еще раз в заключительном раскрытии. Закрытие с целью рефинансирования похоже на закрытие ссуды на покупку с одним основным отличием: в конце никто не передает вам ключи от дома.

Когда рефинансировать ипотеку: сейчас хорошее время?

Нажмите, чтобы узнать, как COVID-19 может повлиять на покупку ипотечного кредита

Из-за пандемии коронавируса получение ипотеки может оказаться сложной задачей.Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии, скорректировали минимально необходимый кредитный рейтинг или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Учитывая, что ставки по ипотечным кредитам близки к дну, самое время рефинансировать ипотеку, не так ли? Конечно, во многих случаях нет сомнений.

По данным сентябрьского опроса NerdWallet, проведенного онлайн-изданием The Harris Poll среди 1413 домовладельцев в США, 17% домовладельцев в США, имеющих ипотеку на свое основное жилье, рефинансировали в 2020 году. По данным опроса, почти треть (31%) домовладельцев, имеющих ипотеку на свое основное место жительства, заявили, что они рассматривают возможность рефинансирования в течение следующих 12 месяцев.

Чтобы понять, подходящее ли время для рефинансирования, сначала определите, как долго вы планируете оставаться дома, подумайте о своих финансовых целях и узнайте свой кредитный рейтинг.Все эти вещи, наряду с текущими процентными ставками рефинансирования, должны сыграть роль в вашем решении о том, нужно ли — и когда — рефинансировать.

youtube.com/embed/srfwsHKZ_Kw?rel=0&showinfo=0&color=white» frameborder=»0″ allowfullscreen=»»/>

Когда имеет смысл рефинансировать?

Обычно люди начинают думать о рефинансировании, когда замечают, что ставки по ипотеке падают ниже их текущей ставки по ссуде. Но есть и другие веские причины для рефинансирования:

Если вы хотите погасить ссуду быстрее и в более короткие сроки.

Вы приобрели достаточно капитала в своем доме для рефинансирования ссуды без ипотечного страхования.

Что такое хорошая ставка по ипотеке?

Когда Федеральная резервная система снижает краткосрочные процентные ставки, многие люди ожидают, что за ними последуют ипотечные ставки. Но ипотечные ставки не всегда идут в ногу с краткосрочными ставками.

Не зацикливайтесь на низкой ипотечной ставке, о которой вы читаете или видите в рекламе. Ставки рефинансирования ипотеки меняются в течение дня, каждый день.И ставка, которую вы указали, может быть выше или ниже ставки, опубликованной в любой момент времени.

Ваша ставка рефинансирования ипотеки в первую очередь зависит от вашего кредитного рейтинга и собственного капитала вашего дома.

У вас больше шансов получить конкурентоспособную ставку, если ваш кредитный рейтинг хороший и у вас есть доказательства стабильного дохода.

Стоит ли рефинансировать под полпроцента?

Часто цитируемое эмпирическое правило гласит, что если ипотечные ставки ниже вашей текущей ставки на 1% или более, хорошей идеей может быть рефинансирование.Но это традиционное мышление, например, когда вы говорите, что вам нужен 20% первоначальный взнос для покупки дома. Такие широкие обобщения часто не подходят для решений с большими деньгами. Возможно, даже имеет смысл улучшить вашу скорость на полбалла.

Невероятный совет: 1 декабря 2020 г. вступил в силу новый сбор за некоторые операции по рефинансированию ипотечных кредитов. Этот «сбор за рефинансирование на неблагоприятном рынке» составляет 0,5% налога с продаж. По данным сентябрьского опроса NerdWallet, 65% домовладельцев в США не слышали о плате.

Этот «сбор за рефинансирование на неблагоприятном рынке» составляет 0,5% налога с продаж. По данным сентябрьского опроса NerdWallet, 65% домовладельцев в США не слышали о плате.

Чтобы рассчитать потенциальную экономию, вам нужно будет сложить затраты на рефинансирование, такие как оценка, проверка кредитоспособности, комиссия за оформление и закрытие сделки.Также проверьте, не грозит ли вам штраф за досрочное погашение текущего кредита. Затем, когда вы узнаете, на какую процентную ставку вы можете претендовать по новому займу, вы сможете рассчитать свой новый ежемесячный платеж и увидеть, сколько вы сэкономите каждый месяц.

Вам также следует подумать, есть ли у вас в доме хотя бы 20% капитала — разница между его рыночной стоимостью и вашей задолженностью. Проверьте стоимость недвижимости в вашем районе, чтобы определить, сколько может быть оценен ваш дом на данный момент, или проконсультируйтесь с местным агентом по недвижимости.

Хотите рефинансировать ипотеку?

Рефинансирование ипотеки может быть отличным способом сэкономить. С помощью NerdWallet вы можете легко отслеживать стоимость своего дома и посмотреть, сможете ли вы сэкономить за счет рефинансирования.

Собственный капитал имеет значение, потому что кредиторы обычно требуют ипотечного страхования, если у вас менее 20% собственного капитала. Он защищает их финансовые интересы в случае вашего дефолта. Страхование ипотеки стоит недешево, и оно встроено в ваш ежемесячный платеж, поэтому не забудьте включить его в расчет потенциальной экономии на рефинансировании.

Когда у вас будет хорошее представление о затратах на рефинансирование, вы можете сравнить свой «общий» ежемесячный платеж с тем, что вы платите в настоящее время.

Достаточно ли сбережений для окупаемости рефинансирования?

В среднем вы потратите от 2% до 5% суммы кредита на закрытие расходов, поэтому вы хотите выяснить, сколько времени потребуется ежемесячной экономии, чтобы окупить эти затраты. Это часто называют «точкой безубыточности» рефинансирования ипотеки. Например, если ваш ежемесячный платеж упадет на 100 долларов, потребуется 30 месяцев, чтобы окупить 3 000 долларов на закрытие расходов.Если вы переедете в течение этих 30 месяцев, вы потеряете деньги при рефинансировании.

Это часто называют «точкой безубыточности» рефинансирования ипотеки. Например, если ваш ежемесячный платеж упадет на 100 долларов, потребуется 30 месяцев, чтобы окупить 3 000 долларов на закрытие расходов.Если вы переедете в течение этих 30 месяцев, вы потеряете деньги при рефинансировании.

Подумайте, будет ли ваш нынешний дом соответствовать вашему образу жизни в будущем. Если вы близки к тому, чтобы создать семью или у вас пустое гнездо, и вы рефинансируете сейчас, есть шанс, что вы не останетесь в своем доме достаточно долго, чтобы окупить расходы.

Домовладельцы, которые уже выплатили значительную сумму основного долга, также должны хорошо подумать, прежде чем переходить к рефинансированию.

«Вы можете снизить ставку по ипотеке, снизить платеж и сэкономить большие проценты, не продлив срок кредита.

Если у вас уже 10 или более лет ссуды, рефинансирование до новой 30-летней или даже 20-летней ссуды — даже если это значительно снижает вашу ставку — снижает процентные расходы. Это потому, что процентные платежи вносятся заранее; чем дольше вы платите по ипотеке, тем больше каждый платеж идет в счет основной суммы долга, а не процентов.

Попросите своего кредитора оценить срок ссуды, равный количеству лет, оставшихся у вас по текущей ипотеке. Вы можете снизить ставку по ипотеке, снизить платеж и сэкономить много процентов, не продлевая срок кредита.

Не пора ли сменить вид кредита, который у меня есть?

Сделайте прогноз относительно того, как долго вы останетесь в своем нынешнем доме, а затем подумайте о деталях вашей текущей ипотеки. То, как эти факторы влияют друг на друга, может иметь значение при принятии решения о рефинансировании.

Допустим, вы купили дом по ипотеке с регулируемой процентной ставкой на начальный срок в пять лет под 3%. Вы планируете оставаться на месте еще несколько лет. Если вы приближаетесь к тому времени, когда регулируемая ставка может быть изменена и повышена, вы можете получить выгоду от рефинансирования в ипотеку с фиксированной ставкой, чтобы получить процентную ставку, которая не будет колебаться.

Или, если вы знаете, что переедете через несколько лет, рефинансирование в ARM из долгосрочной фиксированной ссуды может помочь вам сэкономить деньги, потому что кредиторы обычно предлагают более низкие процентные ставки по этим ссудам.

Что изменилось с момента закрытия вашего последнего кредита?

Улучшился ли ваш кредитный рейтинг и история платежей с момента получения ипотеки? В таком случае вы можете претендовать на более высокую процентную ставку по рефинансированию, что поможет вам сэкономить больше в месяц и быстрее окупиться.

С другой стороны, тяжелый финансовый кризис (или два) может серьезно сказаться на вашем кредите, и это повлияет на вашу способность претендовать на ссуду рефинансирования и получить хорошую ставку. Если вы опоздали с оплатой кредитной картой, купили новую машину или взяли студенческую ссуду, ваш кредитный рейтинг может быть ниже, чем на момент получения первоначальной ипотечной ссуды. Перед рефинансированием вы, возможно, захотите немного починить кредит.

Это может включать ожидание подачи заявки на рефинансирование до тех пор, пока не будет уменьшена часть долга, проверка отсутствия ошибок в вашем кредитном отчете и обеспечение восстановления вашей кредитной истории с течением времени периода своевременных выплат.

Или, когда вы определяете, сколько вы платите кредитной картой и другим долгом с высоким процентом каждый месяц, вы можете обнаружить, что деньги, которые вы потратите на закрытие расходов, лучше потратить на оплату этих счетов, а не на рефинансирование вашего дома.

Экономия денег на ипотеке помогает вам увеличить богатство. Если сейчас не лучшее время для рефинансирования, продолжайте получать текущие выплаты по ипотеке и улучшать свой кредит, чтобы быть готовыми нанести удар, когда придет время.

методология

Этот опрос был проведен в Интернете в США компанией Harris Poll от имени NerdWallet с 8 по 10 сентября 2020 г. среди 1413 U. S. домовладельцы от 18 лет и старше. Этот онлайн-опрос не основан на вероятностной выборке, поэтому расчет теоретической ошибки выборки невозможен. Для получения полной методологии исследования, включая взвешивающие переменные и размеры выборки подгрупп, свяжитесь с Анной Палаги по телефону [электронная почта]

S. домовладельцы от 18 лет и старше. Этот онлайн-опрос не основан на вероятностной выборке, поэтому расчет теоретической ошибки выборки невозможен. Для получения полной методологии исследования, включая взвешивающие переменные и размеры выборки подгрупп, свяжитесь с Анной Палаги по телефону [электронная почта]

Что такое амортизация ипотечного кредита? — NerdWallet

Погашение ипотечного кредита — это способ погашения жилищного кредита: долг медленно уменьшается вначале, а затем быстро к концу.

Сначала большая часть каждого платежа по ипотеке идет на выплату процентов.

В последующие годы большая часть платежа уменьшает задолженность.

Постепенный переход от выплаты большей части процентов к выплате большей части долга является отличительной чертой амортизированной ипотеки.

С помощью калькулятора амортизации ипотечного кредита вы можете:

Узнать, какую общую сумму процентов вы готовы выплатить в течение срока действия ссуды.

Определите остаток ссуды в любом конкретном месяце.

Выясните, какая часть ежемесячного платежа идет на выплату основной суммы долга (уменьшение долга) и процентов.

Сравните общую стоимость 30-летней ссуды и ипотечной ссуды с более коротким сроком, например 15 лет.

«Амортизация» произносится как ам-ур-ти-ЗАЙ-шун. «Амортиз» произносится как AM-ur-tize.

Когда кредитные специалисты говорят об амортизации, они часто имеют в виду срок кредита или количество лет, которое потребуется для его полной выплаты.«30-летняя амортизация» и «30-летний срок ипотеки» означают одно и то же.

Определение амортизации по ипотеке

Амортизация — это функция погашения кредитов с равными ежемесячными платежами и фиксированной датой окончания. Ипотека амортизируется, как и автокредиты.

Ежемесячные платежи по ипотеке равны (без налогов и страховки), но суммы, идущие в счет основного долга и процентов, меняются каждый месяц. Возьмем, к примеру, ипотеку на сумму 100 000 долларов с процентной ставкой 4.5%, амортизируется более 30 лет. Ежемесячная основная сумма и проценты составят 507 долларов:

Возьмем, к примеру, ипотеку на сумму 100 000 долларов с процентной ставкой 4.5%, амортизируется более 30 лет. Ежемесячная основная сумма и проценты составят 507 долларов:

При первом платеже 375 долларов пойдут на проценты, а 132 доллара — на основную сумму.

В середине срока кредита, в конце 15-го года, 249 долларов пойдут на проценты, а 257 долларов — на основную сумму.

При последнем платеже 2 доллара пойдут на проценты, а 505 долларов — на основную сумму.

Как работает амортизация ипотеки?

Таблица погашения ипотеки, также называемая графиком погашения ипотеки, — это самый простой способ визуализировать концепцию.Таблица амортизации ипотечного кредита представляет собой сетку, в которой отображается сумма каждого платежа, идущего в счет основной суммы долга и процентов.

«В таблице амортизации отображается сумма каждого платежа, идущего в счет основной суммы долга и процентов».

Этот отрывок из графика погашения ипотеки показывает, что происходит с первыми выплатами по этой 30-летней ипотеке на сумму 100 000 долларов США с процентной ставкой 4,5%. Помимо подробной информации о том, какая часть каждого платежа идет на основную сумму и проценты, он показывает остаток после каждого платежа.По этому кредиту остаток составляет 99 202 доллара после шести выплат.

Что означает амортизация в ипотеке?

Амортизированная ипотека означает, что остаток по кредиту сначала постепенно уменьшается. Это означает, что ваши платежи медленно увеличивают капитал в первые годы ипотеки. Хорошая новость заключается в том, что в последние годы ипотеки вы наращиваете капитал быстрее.

Для бухгалтеров и владельцев бизнеса «амортизация» имеет и другие значения. Но для домовладельцев амортизация ипотечного кредита означает, что ежемесячные платежи предсказуемо выплачивают долг с течением времени.

Затраты на закрытие рефинансирования ипотеки, которых следует остерегаться

ПРИМЕЧАНИЕ: из-за вспышки коронавируса рефинансирование может быть небольшой проблемой. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

Решение о рефинансировании ипотечной ссуды означает рассмотрение вашей личной ситуации, преобладающей среды процентных ставок — и кое-что, что действительно близко к дому: закрытие расходов.

Каковы затраты на закрытие рефинансирования?

Вы можете заплатить от 2% до 5% от непогашенной основной суммы в качестве комиссии за рефинансирование ипотечного кредита, известной как расходы на закрытие, хотя общая сумма может варьироваться в зависимости от штата и кредитора. Это не огромная разовая зарядка, а куча небольших затрат, которые быстро накапливаются.

Если вы решите зафиксировать новую, более низкую ставку по ипотеке, сменить кредитные продукты или привлечь капитал путем рефинансирования, вот затраты на закрытие, на которые следует обратить внимание.

Комиссия за досрочное погашение

Если рефинансирование приведет к получению комиссии за досрочное погашение от вашего ипотечного кредитора, вы можете пересмотреть свое решение.Штрафы за досрочное погашение не очень распространены и обычно применяются только в течение первых трех-пяти лет ипотеки.

Ссуды FHA и VA и другие ипотечные кредиты, обеспеченные федеральным агентством, как правило, не могут включать штраф за досрочное погашение. А в некоторых штатах они незаконны. Но это одна вещь, о которой вы должны знать, прежде чем начинать процесс подачи заявки на рефинансирование.

Пункты дисконтирования

Пункты — это процентные платежи, основанные на общей сумме вашей ипотеки.Вы можете предоплатить баллы, чтобы снизить долгосрочную процентную ставку по ипотечному кредиту — они называются баллами дисконтирования. Другими словами, вы платите сейчас, а не позже.

Другими словами, вы платите сейчас, а не позже.

Если вы планируете оставаться в доме на долгое время, оплата дисконтных баллов для снижения ставки по ипотеке может сработать в ваших интересах. Помните, что покупка баллов изменяет период безубыточности для вашего рефинансирования, поэтому не забудьте посчитать.

Кредиторы также могут взимать баллы за рефинансирование ипотеки просто для получения большей прибыли — без снижения процентной ставки по ипотеке.Если вы видите баллы в своей ссуде и не купили баллы со скидкой, у вас есть возможность обсудить эти сборы.

Сборы за оформление кредита

Горы бумажной волокиты, с которой вы столкнетесь при закрытии сделки по рефинансированию ипотеки, имеют свою цену. Кредиторы часто взимают комиссию за выдачу кредита, чтобы покрыть расходы на обработку вашего кредита и получение кредитного отчета.

«Эти сборы за оформление … могут еще больше увеличить ваши затраты на закрытие сделки».

Эти сборы за оформление документов, иногда называемые административным сбором, сбором за подачу заявления, сбором за андеррайтинг или сбором за подготовку документов, могут еще больше увеличить ваши затраты на закрытие сделки.Хорошая новость заключается в том, что все комиссии за выдачу кредита открыты для переговоров, поэтому не бойтесь обсуждать их со своим кредитором.

Сборы за оценку и осмотр

Кредитор проводит комплексную проверку, чтобы убедиться, что ваш дом правильно оценен. Вы угадали — за это тоже заплатите.

Среди расходов на закрытие рефинансирования вы можете увидеть плату за оценку жилья, часто от 300 до 500 долларов. Если вы недавно купили дом и в нем уже есть оценка, иногда от этой услуги можно отказаться.Однако, если вы подозреваете, что ваш дом приобрел ценность вместе с восстановлением рынка недвижимости, вы можете захотеть провести переоценку своего дома.

Ипотечный кредитор может также потребовать осмотр на термитов и вредителей, а также общую проверку состояния дома инспектором по собственности или инженером. Плата за эти услуги также может составлять несколько сотен долларов.

Плата за эти услуги также может составлять несколько сотен долларов.

Сборы за ипотечное страхование и страхование правового титула

Хотя у вас уже есть страховка домовладельца в связи с существующей ипотекой, кредитор по рефинансированию, скорее всего, подтвердит покрытие, защищая себя в случае повреждения или разрушения дома.

Ипотечные ссуды, обеспеченные государственными учреждениями, такими как Федеральное жилищное управление (FHA) или Департамент по делам ветеранов (VA), требуют выплаты ипотечного страхования — опять же в пользу кредитора.

Если у вас есть обычная ипотека, но вы вложили менее 20%, вам необходимо будет оплатить частное ипотечное страхование (PMI), чтобы защитить кредитора в случае дефолта. Плата за страхование кредитора варьируется в зависимости от вовлеченной организации и колеблется от 0.От 55% до 2,25%.

И есть еще одна политика защиты при рефинансировании ипотеки: страхование титула. В записях суда проводится поиск, чтобы определить, действительно ли вы владеете домом и землей, а также установить, есть ли какие-либо залоговые права в отношении собственности.

Страхование правового титула покрывает стоимость любых ошибок, допущенных в ходе таких расследований, с целью защиты ипотечного кредитора — и, возможно, владельца. Стоимость варьируется в зависимости от суммы кредита, первоначального взноса, местоположения недвижимости и поставщика.

Вам также может потребоваться оплатить обследование собственности и улучшений, если оно не было недавно завершено. Это стоит около 500 долларов.

Последний совет по затратам на закрытие рефинансирования

От каждого кредитора, к которому вы обращаетесь, вы получите оценку ссуды, чтобы вы могли легко провести параллельное сравнение затрат на ипотеку. После того, как вы выберете кредитора, вы также получите заключительное уведомление за три дня до оформления кредита с подробным описанием всех сборов, которые будут начислены при подписании. Таким образом, за закрывающим столом не может быть сюрпризов.

Таким образом, за закрывающим столом не может быть сюрпризов.

Рефинансируйте ипотеку: когда это имеет смысл

Рефинансирование ипотеки означает погашение существующей ссуды и ее замену новым. Есть много причин, по которым домовладельцы рефинансируют:

- Для получения более низкой процентной ставки

- Чтобы сократить срок ипотеки

- Чтобы преобразовать ипотеку с регулируемой процентной ставкой (ARM) в ипотеку с фиксированной ставкой, или наоборот

- Использование собственного капитала для сбора средств на случай чрезвычайной финансовой ситуации, финансирования крупной покупки или консолидации долга

Поскольку рефинансирование может стоить от 3% до 6% основной суммы кредита и, как и в случае первоначальной ипотеки, требует оценки, поиска титула и сборов за подачу заявления, домовладельцу важно определить, является ли рефинансирование разумным финансовым решением.

Ключевые выводы

- Получение ипотеки с более низкой процентной ставкой — одна из лучших причин для рефинансирования.

- Когда процентные ставки падают, подумайте о рефинансировании, чтобы сократить срок вашей ипотеки и платить значительно меньше в виде процентных платежей.

- Переход на ипотеку с фиксированной или регулируемой ставкой может иметь смысл в зависимости от ставок и того, как долго вы планируете оставаться в своем нынешнем доме.

- Использование собственного капитала или консолидация долга — другие причины для рефинансирования, но будьте осторожны, иногда это может усугубить долговые проблемы.

Рефинансирование для обеспечения более низкой процентной ставки

Одна из лучших причин для рефинансирования — снизить процентную ставку по существующей ссуде. Исторически сложилось так, что рефинансирование — хорошая идея, если вы можете снизить процентную ставку как минимум на 2%. Однако многие кредиторы говорят, что 1% экономии является достаточным стимулом для рефинансирования.

Снижение процентной ставки не только помогает вам сэкономить деньги, но также увеличивает скорость, с которой вы создаете капитал в своем доме, и может уменьшить размер вашего ежемесячного платежа.Например, 30-летняя ипотека с фиксированной процентной ставкой и процентной ставкой 5,5% на дом за 100 000 долларов имеет выплату основного долга и процентов в размере 568 долларов. Та же самая ссуда под 4,1% снижает ваш платеж до 477 долларов.

Рефинансирование для сокращения срока займа

Когда процентные ставки падают, домовладельцы иногда имеют возможность рефинансировать имеющуюся ссуду для получения другой ссуды, которая, без значительного изменения ежемесячного платежа, имеет значительно более короткий срок.

Для 30-летней ипотеки с фиксированной процентной ставкой на дом стоимостью 100000 долларов США, рефинансирование от 9% до 5%.5% могут сократить срок вдвое до 15 лет с небольшим изменением ежемесячного платежа с 805 до 817 долларов. Однако, если вы уже получаете 5,5% на 30 лет (568 долларов США), то ипотечный кредит на 3,5% на 15 лет повысит ваш платеж до 715 долларов. Итак, посчитайте и посмотрите, что работает.

Рефинансирование для преобразования в ипотеку с фиксированной ставкой или ARM

Хотя ARM часто начинают предлагать более низкие ставки, чем ипотека с фиксированной процентной ставкой, периодические корректировки могут привести к повышению ставок, превышающих ставку, доступную по ипотеке с фиксированной процентной ставкой.Когда это происходит, переход на ипотеку с фиксированной процентной ставкой приводит к более низкой процентной ставке и устраняет беспокойство по поводу будущего повышения процентной ставки.

И наоборот, преобразование ссуды с фиксированной ставкой в ссуду ARM, которая часто имеет более низкий ежемесячный платеж, чем срочная ипотека, может быть разумной финансовой стратегией, если процентные ставки падают, особенно для домовладельцев, которые не играют, чтобы оставаться в своих руках. дома уже более нескольких лет.

дома уже более нескольких лет.

Эти домовладельцы могут снизить процентную ставку по кредиту и ежемесячный платеж, но им не придется беспокоиться о том, насколько выше будут ставки через 30 лет в будущем.

Если ставки продолжают падать, периодические корректировки ставок на ARM приводят к снижению ставок и меньшим ежемесячным выплатам по ипотеке, устраняя необходимость рефинансирования каждый раз, когда ставки падают. С другой стороны, когда повышаются процентные ставки по ипотечным кредитам, это было бы неразумной стратегией.

Рефинансирование для привлечения капитала или консолидации долга

Хотя все вышеупомянутые причины для рефинансирования являются финансово обоснованными, рефинансирование ипотечных кредитов может быть скользкой дорогой к нескончаемой задолженности.

Домовладельцы часто получают доступ к справедливости в своих домах для покрытия основных расходов, таких как расходы на ремонт дома или обучение ребенка в колледже. Эти домовладельцы могут оправдать рефинансирование тем фактом, что реконструкция увеличивает стоимость дома или что процентная ставка по ипотечной ссуде ниже, чем ставка по деньгам, взятым в долг из другого источника.

Еще одно оправдание заключается в том, что проценты по ипотеке не облагаются налогом. Хотя эти аргументы могут быть правдой, увеличение количества лет, которые вы должны по ипотеке, редко бывает разумным финансовым решением, равно как и тратить доллар на проценты, чтобы получить 30. -процентный налоговый вычет.Также обратите внимание, что с момента вступления в силу Закона о снижении налогов и занятости размер ссуды, по которой вы можете вычесть проценты, снизился с 1 миллиона долларов до 750000 долларов, если вы купили дом после 15 декабря 2017 года.

Многие домовладельцы осуществляют рефинансирование, чтобы консолидировать свой долг. На первый взгляд, замена долга под высокие проценты ипотекой под низкие проценты — хорошая идея. К сожалению, рефинансирование не приносит автоматического финансового благоразумия. Сделайте этот шаг только в том случае, если вы уверены, что сможете устоять перед искушением потратить деньги после того, как рефинансирование избавит вас от долгов.

Сделайте этот шаг только в том случае, если вы уверены, что сможете устоять перед искушением потратить деньги после того, как рефинансирование избавит вас от долгов.

Чтобы окупить от 3% до 6% основной суммы затрат на рефинансирование, требуются годы, поэтому не делайте этого, если не планируете оставаться в своем нынешнем доме более чем на несколько лет.

Имейте в виду, что большой процент людей, которые когда-то генерировали долг под высокие проценты по кредитным картам, автомобилям и другим покупкам, просто сделают это снова после того, как рефинансирование ипотеки предоставит им доступный кредит для этого. Это создает мгновенный четырехкратный убыток, состоящий из потраченных впустую комиссий за рефинансирование, потерянного капитала в доме, дополнительных лет увеличения процентных выплат по новой ипотеке и возврата долга с высокими процентами после того, как кредитные карты снова исчерпаны — возможный Результатом является бесконечное продление долгового цикла и возможное банкротство.

Еще одной причиной рефинансирования может стать серьезная финансовая ситуация. В этом случае внимательно изучите все возможные варианты сбора средств, прежде чем предпринять этот шаг. Если вы выполняете рефинансирование с выплатой наличных, с вас может взиматься более высокая процентная ставка по новой ипотеке, чем по ставке и срочному рефинансированию, при котором вы не снимаете деньги.

Итог

Рефинансирование может быть отличным финансовым ходом, если оно сокращает ваши выплаты по ипотеке, сокращает срок вашей ссуды или помогает вам быстрее наращивать капитал.При осторожном использовании он также может стать ценным инструментом для контроля долга. Прежде чем рефинансировать, внимательно посмотрите на свое финансовое положение и спросите себя: как долго я планирую продолжать жить в доме? Сколько денег я сэкономлю за счет рефинансирования?

Опять же, имейте в виду, что рефинансирование стоит от 3% до 6% от суммы кредита. Требуются годы, чтобы окупить эти затраты за счет экономии, полученной за счет более низкой процентной ставки или более короткого срока. Итак, если вы не планируете оставаться дома более нескольких лет, стоимость рефинансирования может свести на нет любую из потенциальных сбережений.

Требуются годы, чтобы окупить эти затраты за счет экономии, полученной за счет более низкой процентной ставки или более короткого срока. Итак, если вы не планируете оставаться дома более нескольких лет, стоимость рефинансирования может свести на нет любую из потенциальных сбережений.

Также стоит помнить, что опытный домовладелец всегда ищет способы уменьшить долг, увеличить капитал, сэкономить деньги и отказаться от выплаты по ипотеке. Изъятие денежных средств из капитала при рефинансировании не помогает достичь ни одной из этих целей.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Это когда вы оплачиваете те заключительные расходы, которые были указаны в смете ссуды и еще раз в заключительном раскрытии. Закрытие с целью рефинансирования похоже на закрытие ссуды на покупку с одним основным отличием: в конце никто не передает вам ключи от дома.

Это когда вы оплачиваете те заключительные расходы, которые были указаны в смете ссуды и еще раз в заключительном раскрытии. Закрытие с целью рефинансирования похоже на закрытие ссуды на покупку с одним основным отличием: в конце никто не передает вам ключи от дома.