О динамике ВВП и денежной массы США

О динамике ВВП иденежной массы США

Колпак Евгений Петрович, доктор физико-математических наук, профессор;

Смирнова Татьяна Александровна, студент;

Петрова Ирина Сергеевна, студент

Санкт-Петербургский государственный университет

Ерилина Ирина Игоревна, студент

Уфимский государственный авиационный технический университет

Промышленные, торговые и финансовые кризисы с объективной точки зрения не являются чем-то неожиданным, а, по-видимому, являются как проявлением внутренних противоречий рыночной экономики, так и отражением социальных противоречий в обществе. О периодичности экономических кризисов неоднократно отмечалось в работах экономистов XIX века [3, 12, 14, 24]. Финансовый кризис 2008 года, зародившийся в США [19], еще раз продемонстрировал неустойчивость рыночной экономики, опровергая мифы рыночников о дееспособности только этого варианта экономической эволюции [28].

К сегодняшнему дню государства Европы шли через многочисленные войны, приводящие к многочисленным жертвам среди населения, уничтожению материальных ценностей [17, 18, 22]. Для ликвидации последствий военных и гражданских конфликтов применялись «мобилизационные» методы восстановления разрушенного хозяйства. И лишь спустя годы экономическое развитие становилось относительно мирным. Для европейской экономики мирное развитие началось после окончания второй мировой войны. Последний относительно мирный этап экономического развития Российской Федерации после распада СССР начался в 1999 году.

ВВП США. Споры о характере и границах влияния денежной массы на ВВП в рыночной экономике не утихают многие десятилетия [1, 5, 6, 13, 14, 19, 20, 28]. Несомненно, что грамотная денежно-кредитная политика способствует росту производства товаров, и, соответственно, росту ВВП [8, 13, 17, 20, 34]. Однако, количественный анализ для установления законов роста ВВП и денежной массы на длительном временной интервале сделать не удается. Это обусловлено финансовыми, экономическими, политическими кризисами и другими причинами, вызванными противоречиями в различных социальных средах. Наиболее длительный этап мирного развития длился в экономики США начиная середины XIX века. Обработка статистических данных по ВВП и денежной массе США проведен в [21]. На рис. 1 отражена динамика роста ВВП США с 1869 по 1994 гг. Статистические данные отмечены символом o.

Рис. 1.

Незначительное уменьшение темпов роста ВВП после окончания первой мировой войны в 1918 году (рис. 1) можно объяснить уменьшением производства вооружений, поставляемых своей армии и воюющим странам. Переориентация промышленности на выпуск мирной продукции длилась около трех лет. И начиная с 1921 темпы роста восстанавливаются (рис. 1). Однако, мерs, предпринятые в 1921–1922 гг. в большинстве стран мира [18] для ликвидации последствий первой мировой войны, оказались не достаточными. И в 1929 году начинается всемирный экономический кризис [2], продолжавшийся до 1933 года (рис.

Начавшаяся в 1939 году (рис. 1) вторая мировая война позволила США еще более увеличить темпы роста ВВП за счет продажи воюющим странам сырья, оборудования, техники и вооружений [18]. Окончание войны сопровождалось кратковременным падением темпов роста ВВП. В это же время европейские страны, ослабленные войной, не могли оказать серьезную конкуренцию США на мировом рынке [22, 26]. При этом, согласно Бреттон-Вудским соглашениям (1944 год), основной мировой валютой наряду с золотом, стал американский доллар. Реальное функционирование этой системы началось в 1947 году [16].

Начавшийся в 1949 году процесс создания новых типов наступательных вооружений позволил поддержать удельную скорость роста ВВП на уровне 0. 07. Увеличение темпов роста в 1960-е годы (рис. 1) объясняется начатой США войной во Вьетнаме, которая закончилась в 1971 году. Окончание войны сопровождается спадом военного производства и наступлением финансового кризиса. И в 1971 году США в одностороннем порядке прекращают обмен долларов на золото. Единой мировой валютой, фактически, становится американский доллар [16]. Ямайские соглашения, подписанные в 1976 году, закрепили доминирующее финансовое положение США. За счет этих соглашений и внутригосударственных мер США удалось снова поднять удельную скорость роста ВВП до 0.1.

07. Увеличение темпов роста в 1960-е годы (рис. 1) объясняется начатой США войной во Вьетнаме, которая закончилась в 1971 году. Окончание войны сопровождается спадом военного производства и наступлением финансового кризиса. И в 1971 году США в одностороннем порядке прекращают обмен долларов на золото. Единой мировой валютой, фактически, становится американский доллар [16]. Ямайские соглашения, подписанные в 1976 году, закрепили доминирующее финансовое положение США. За счет этих соглашений и внутригосударственных мер США удалось снова поднять удельную скорость роста ВВП до 0.1.

Научные открытия в послевоенный период позволили к 1970-м годам создать новые технологии производства продукции и обработки информации (рис. 1). Наступает новый технологический уклад [5]. Его интенсивное развитие начинается в 1980-е годы [27] и сопровождается временным падением темпов роста производства (рис. 1). В течение трех лет темпы роста ВВП восстанавливаются, и удельная скорость роста становится близкой к 0.

Проведенный выше анализ основывался на данных Светланы Юрьевны Румянцевой [21]. В ее работе расчет ВВП США за полтора века проводился по единой методике согласно статистическим данным, опубликованным в [31, 38]. Они отличаются от данных, приведенных в работе [34]. A. Maddison анализировал данные по ВВП США и других стран мира начиная с 1820 года. На рис. 2 символом * отображены статистические данные, приведенные в [34], а линией в виде «точек» — экспоненциальная зависимость с показателем . Значение ВВП за 1870 год принято равным единице. Как следует из анализа данных С. Румянцевой и A. Maddison, удельные скорости роста ВВП отличаются в два раза. Это можно объяснить разными методиками их расчета. Но оба варианта дают экспоненциальную зависимость роста ВВП от времени (рис. 1–2).

Рис. 2.

В дополнение к данным по росту ВВП США в [34] приведены данные по росту ВВП США на душу населения и на один отработанный час.

Рис. 3.

Таким образом, несмотря на многочисленные внешние и внутренние факторы, влиявшие на экономику США на протяжении полутора веков, динамика ВВП на этом временном промежутке, описывается экспоненциальной зависимостью. Удельная скорость роста, если и отличалась от «базовой» (0.07 по Румянцевой С. Ю., 0.036 по A. Maddison), то незначительно и кратковременно. При этом значительные по амплитуде колебания в 1914–1949 гг. объясняются системными кризисами (две мировые войны), а в 1970–1994 гг. — формированием нового технологического уклада [5].

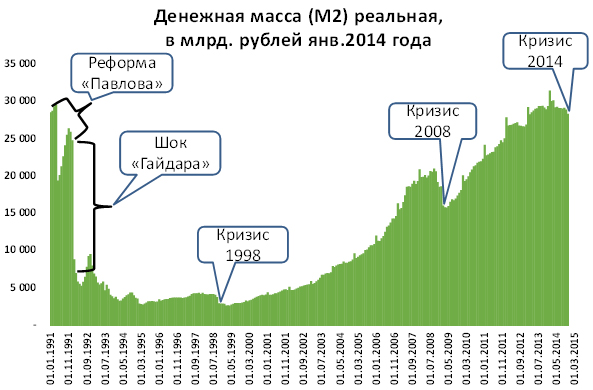

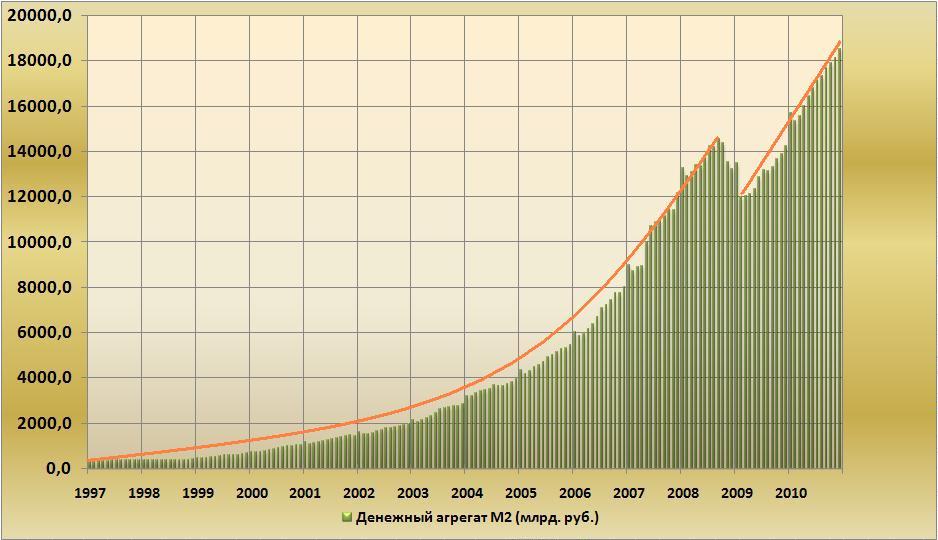

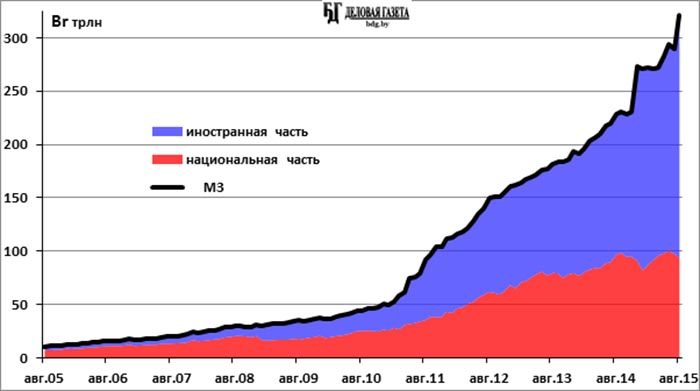

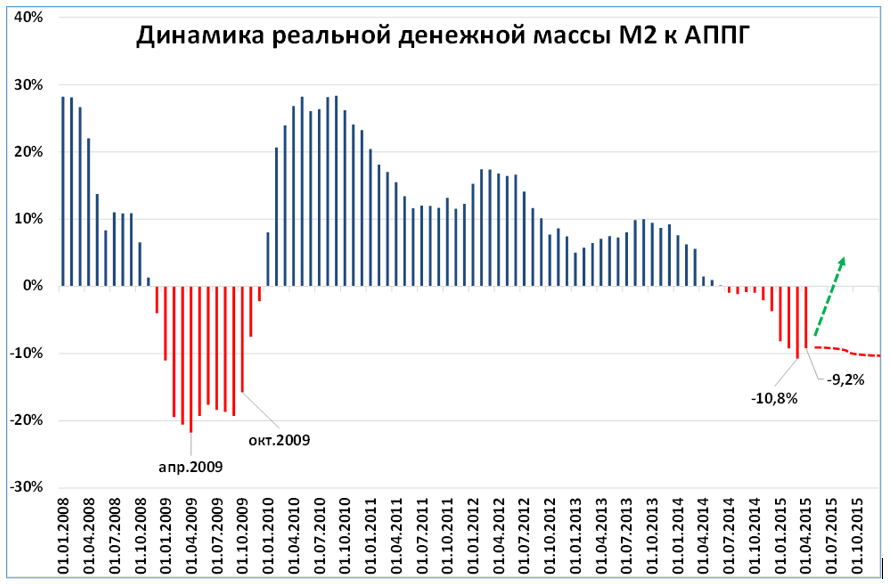

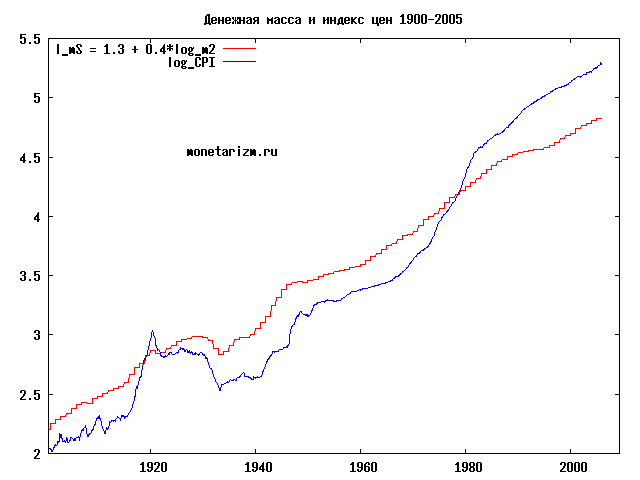

Денежная масса США. Динамика денежной массы США с 1867 по 1994 годы [21] отражена на рис. 4. Значение денежной массы за 1867 год принято равным единице. Как следует из анализа этих данных, описать динамику накопления денежной массы экспоненциальной зависимостью с постоянной удельной скоростью роста не представляется возможным. С учетом данных по ВВП здесь можно выделить пять временных интервалов, на которых удельные скорости роста денежной массы изменялись.

С учетом данных по ВВП здесь можно выделить пять временных интервалов, на которых удельные скорости роста денежной массы изменялись.

Рис. 4.

Изменение денежной массы с 1867 по 1934 гг. отражено на рис. 5. До 1915 года удельная скорость роста была близка к 0.07 (экспоненциальная зависимость отмечена линией в виде «точек»). Начало первой мировой войны (1914 г.) сопровождается повышенными выпуском продукции для продажи воюющим странам на территории Европы. Начиная с 1914 года скорость роста денежной массы резко увеличивается и за пять лет (к 1920 году) общий объем денежной массы удваивается. При темпах роста до 1914 года она увеличился бы лишь на 30 % (на рис. 5 «прогнозируемое» значение денежной массы отмечено символом *). Спад производства, наступивший после первой мировой войны (рис. 1), сопровождался и уменьшением денежной массы и к 1929 году общий ее объем, практически, принял «прогнозируемое» по довоенному росту значение. Наступивший в 1929 году мировой экономический кризис [2], длившийся в «острой» фазе около четырех лет, сопровождался уменьшением денежной массы [26].

Рис. 5.

Подъем экономики США начинается в 1933 году (рис. 1). Начинается и рост денежной массы с «довоенной» удельной скоростью 0.07. На рис. 6 отражено изменение денежной массы США с 1927 по 1970 гг. Экспоненциальная зависимость отмечена линий в виде «точек», статистические даные — символом *. Начало второй мировой войны (1939 г.) вновь вызывает в США подъем производства (рис. 1) и увеличение скорости выпуска денежной массы. После окончания войны начинается спад производства и, соответственно уменьшается и скорость роста денежной массы (рис. 1, рис. 6).

Вступившие в силу к 1947 году Бреттон-Вудские соглашения, установившие новые правила финансовых взаимоотношений между странами, привязывают, фактически, денежную систему США к золотому стандарту [16]. Удельная скорость роста денежной массы падает и к 1960 году становится близкой к значению 0.07 (рис. 6), как в XIX и XX вв. во времена золотого стандарта, поддерживаемом в большинстве промышленных стран (рис. 5).

5).

Рис. 6.

Следующий этап наращивания денежной массы США начинается в 1971 году отказом от поддержания золотого стандарта. На рис. 7 статистические данные по объему денежной массы с 1970 по 1994 гг. отмечены символом *. Удельная скорость роста денежной массы возрастает до 0.15 (рис. 7) при практически неизменной удельной скорости ВВП (рис. 1). Однако в 1980-е годы скорость роста замедляется. В итоге с 1971 по 1994 гг. динамика денежной массы США описывается не экспоненциальной, а логистической зависимостью с предельным значением равным 7 (на рис. 7 эта зависимость отображена линией в виде «точек»). То есть, принцип накопления денежной массы, которым руководствуется Федеральная Резервная Система США, регулирующая выпуск денежной массы, становится в значительной степени непонятным. Возможные ошибки в финансовой сфере [25] могут привести к последствиям, известным из опыта обращения на протяжении более двух тысячелетий металлических денег [7].

Рис. 7.

7.

Таким образом, удельная скорость изменения денежной массы США была подвержена более резким изменениям в отличие от скорости изменения ВВП. С середины XIX века и до начала первой мировой войны динамика ВВП и динамика денежной массы на отдельных временных промежутках описываются экспоненциальными зависимостями с близкими удельными скоростями. Первая мировая война нарушила финансовое обращение не только на территории воевавших стран, но и в США. Ее следствием стал и мировой экономический кризис 1930-х годов, вынудивший большинство стран отказаться от «золотого стандарта». Попытка восстановить после этого кризиса финансовое обращение была прервана второй мировой войной. Правила эпохи «золотого стандарта», поддерживаемого США, после окончания второй мировой войны позволили к 1960-м годам обеспечить накопление денежной массы по экспоненциальной зависимости (пропорционально росту ВВП). Отказ США от золотого стандарта в 1971 году привел и к отказу связывать накопление денежной массы с накоплением материальных ресурсов (ВВП).

Заключение. Экономическое сообщество многопараметрическая система, устойчивость которой возможна лишь в очень узком диапазоне изменения ее основных параметров. К числу последних относят денежную массу и валовой внутренний продукт. Нарушение связи между ростом ВВП и ростом денежной массы на «относительно мирном этапе» развития страны можно рассматривать как один из факторов «субъективного» управления экономикой. Результат такого управления в случае принятия «неудачных» решений можно предсказать, но оценить последствия не представляется возможным. На исправление управленческих ошибок в экономике и финансах могут уйти десятилетия, а на восстановление разрушенных социальных и нравственных позиций — столетия.

Литература:

- Борочкин, А. А., Рогачев Д. Ю. Краткосрочное прогнозирование финансовых пузырей на примере экономики США // Финансы и кредит. — 2016. — № 21 (693). — С. 39–50.

- Варга, Е. С. Между VI и VII конгрессами Коминтерна: Экономика и политика 1928–1934 гг.

М.: Книжный дом Либроком, 2014. — 192 с.

М.: Книжный дом Либроком, 2014. — 192 с. - Вирт, М. История торговых кризисов в Европе и Америке. СПб, 1877. — 484 с.

- Гладких, И. П. Построение длинных волн Кондратьева на примере экономик США и России // Экономика и управление: научно-практический журнал. — 2011. — № 2. — С. 47–53.

- Глазьев, С. Ю. Новый технологический уклад в современной мировой экономике // Международная экономика. — 2010. — № 5. — С. 5–27.

- Евдокимова, Т. В. Влияние денежно-кредитной политики на экономику США в посткризисный период // Россия и Америка в XXI веке. — 2013. — № 1. — С. 8–9.

- Ефремова, Е. А., Колпак Е. П. О стабильности валютной системы. металлические деньги // Молодой ученый. — 2016. — № 7 (111). — С. 836–843.

- Клепач, А. Н., Куранов Г. О. О циклических волнах в развитии экономики США и России (вопросы методологии и анализа) // Вопросы экономики. — 2013. — № 11. — С. 4–33.

- Колпак, Е. П., Ефремова Е. А., Горыня Е.

В., Иванова А. А. Показатели конкуренции. Международная торговля Российской Федерации // Молодой ученый. — 2016. — № 12. — С. 1302–1314.

В., Иванова А. А. Показатели конкуренции. Международная торговля Российской Федерации // Молодой ученый. — 2016. — № 12. — С. 1302–1314. - Колпак, Е. П., Горыня Е. В., Иванова А. А. Показатели конкуренции. Международная торговля России в XIX веке // Молодой ученый. — 2016. — № 3 (107). — С. 534–547.

- Колпак, Е. П., Горыня Е. В., Иванова А. А. Показатели конкуренции. Международная торговля СССР // Молодой ученый. — 2016. — № 4. — С. 402–413.

- Кондратьев, Н. Д. Большие циклы конъюнктуры. М. 1928. — 288 с.

- Кофанов, Д. А. Сравнительный анализ динамики денежной массы, реального валового внутреннего продукта и уровня цен в Иране (1950–2006 гг.) // Вестн. Моск. ун-та. сер. 13. Востоковедение. — 2010. — № 2. — С. 67–92.

- Миклашевский, А. Н. Денежный вопрос в литературе и в явлениях действительной жизни. СПб, тип. Министерства финансов, 1896. — 216 с.

- Минакова, Н. В. Влияние глобализации на циклическую динамику экономики США // США и Канада: экономика, политика, культура.

— 2012. — № 8. — С. 90–104.

— 2012. — № 8. — С. 90–104. - Нестеров, Л. И. Финансовая система мира: взаимные расчеты между странами. М.:ИИЦ Статистика России, 2005. — 111 с.

- Ольшевский, В. Г. Политика и экономика в военной стратегии сша: современные тенденции и противоречия // Экономика и управление в XXI веке: тенденции развития. — 2012. — № 5. — С. 11–19.

- Павлович, М. П. Мировая война 1914–1918 гг. и грядущие войны. М.: Книжный дом Либроком, 2012. — 341 с.

- Попов, Г. Х. Об экономическом кризисе 2008 года // Вопросы экономики. — 2008. — № 12. — С. 112–119.

- Потехина, Е. В., Бондаренко А. В. Взаимосвязь объёма реальной денежной массы и кризисных явлений в российской экономике // Экономика и предпринимательство. — 2015. — Т. 9. — № 3 (56). — С. 122–125.

- Румянцева, С. Ю. Длинные волны в экономике: многофакторный анализ. СПб. 2003. — 232 с.

- Современные Соединенные Штаты Америки: Энцикл. справочник. М.: Политиздат, 1988. — 542 с.

- Супян, В. Б. Послекризисное развитие экономики США: новые вызовы // США и Канада: экономика, политика, культура. — 2011. — № 5. — С. 3–16.

- Туган-Барановский, М. И. Периодические промышленные кризисы. История английских кризисов. СПб. 1914. — 466 с.

- Удалищев, Д. Федеральная резервная система США: влияние на мировую экономику // Предпринимательство. — 2014. — № 7. — С. 14–22.

- Федякина, Л. Н. Международнын финансы. М.: Международные отношения. 2012. — 640 с.

- Фролов А. В. Инновационная экономика США: на пути развития новейших технологий // США и Канада: экономика, политика, культура. — 2013. — № 10 (526). — С. 093–110.

- Чернавский, Д. С., Старков Н. Я., Щербаков А. В. О проблемах физической экономики // УФН. — 2002.‑ Т.172. — № 9. — С. 1045–1966.

- Doronina, I. I., Borobov V. N., Ivanova E. A., Gorynya E. V., Zhukov B. M. Agro-industrial clusters as a factor of increasing competitiveness of the region // International Journal of Economics and Financial Issues/ — 2016.

— Т. 6. — № 1S. pp. 295–299.

— Т. 6. — № 1S. pp. 295–299. - Grigorenko, O. V., Klyuchnikov D. A., Gridchina A. V., Litvinenko I. L., Kolpak E. P. The development of Russian-Chinese relations: Prospects for cooperation in crisis International Journal of Economics and Financial Issues // — 2016. — Т. 6. — № 1S. — С. 256–260.

- Historical statistics of the United States. Washington, 1975, Statistical abstract of the United States. Washington, 1987.

- Kolpak, E. P., Gorynya E. V. Mathematical Models of Ecological Niches Search // Applied Mathematical Sciences. — 2016. — Т. 10. — №. 38. — С. 1907–1921.

- Kolpak, E. P., Maltseva L. S., Ivanov S. E., Kabrits S. A. Non-Linear Vibrations of Rubber Membrane // Applied Mathematical Sciences. — 2016. — Т. 10. — № 36. — С. 1797–1810.

- Maddison, A. Contours of the world economy 1–2030 AD. Oxford University Press. 2007. — 419 p.

- Mindlin, Y. B., Kolpak E. P., Gasratova N. A. Clusters in system of instruments of territorial development of the Russian Federation // International Review of Management and Marketing.

— 2016. — Т. 6 (1). — С. 245–249.

— 2016. — Т. 6 (1). — С. 245–249. - Mindlin, Y. B., Kolpak E. P., Gasratova N. A. Clusters: Distinctive Features and Implementation Mechanism in the Russian Federation // Mediterranean Journal of Social Sciences 2015. — Т. 6. — № 6 S3. — С. 186–191.

- Shiryaev, D. V., Litvinenko I. L., Rubtsova N. V., Kolpak E. P., Blaginin V. A., Zakharova E. N. Economic clusters as a form of self-organization of the economic system // International Journal of Economics and Financial Issues. — 2016. — Т. 6. — № S1. — С. 284–288

- Statistical abstract of the United States. Washington, 1990.

Основные термины (генерируются автоматически): денежная масса, США, мировая война, экспоненциальная зависимость, денежная масса США, удельная скорость роста, данные, рост ВВП, золотой стандарт, скорость роста.

Денежная масса — ее экономический смысл, а также понятие денежных агрегатов

Денежная масса представляет собой всеобщий объем платежных или покупательных ресурсов, обслуживающих экономический оборот и принадлежащих частным лицам, организациям и государству, т. е. это сумма всех денег, имеющихся в обращении.

е. это сумма всех денег, имеющихся в обращении.

Денежная масса делится на две части – активные и пассивные деньги. Активными деньгами считаются средства, которые непосредственно обслуживают наличный (реальный) и безналичный денежный оборот, а к пассивным деньгам причисляются накопления и резервы, которые в перспективе могут быть использованы для взаиморасчетов.

Первоисточником для расчета нужного количества денег в обращении выступают суммы цен на все существующие товары и услуги – данный фактор влияет на величину денег напрямую.

Обратную зависимость денежная масса имеет от скорости обращения платежных средств – чем больше оборотов совершается деньгами, тем меньше становится их объем. Все это является следствием закона денежного обращения.

Денежные агрегаты

Для того чтобы лучше управлять денежной массой, ее разбивают на агрегаты, которые по сути представляют собой «матрешку», где каждый предыдущий агрегат есть составная часть следующего. Агрегаты условно делятся по следующим критериям:

Агрегаты условно делятся по следующим критериям:

- М1 – содержит наличные средства (разменные монеты, банкноты, бумажные деньги) + активы на текущих счетах + депозиты до востребования. Данный агрегат отражает количество денег, которое потенциально может находиться в обращении в настоящий момент времени.

- М2 – состоит из М1 + депозиты на срок до 1 года + вложения в краткосрочные ценные бумаги (до 1 года). М2 показывает сумму денежных ресурсов, которая потенциально может быть в обороте через один год.

- М3 – рассчитывается на базе М2 + депозиты сроком до 3 лет + вложения в бумаги сроком обращения 3 года. М3 показывает, какая денежная масса может быть в обращении через три года.

- М4 – исчисляется как М3 + сберегательные депозиты + вложения в долгосрочные ценные бумаги. М4 указывает на возможную величину денежных инструментов в обороте в долгосрочной перспективе через 5 лет.

Денежная масса в России и в мире

В различных государствах практикуются разные комбинации денежных агрегатов, к примеру, в США применяются все четыре показателя, в Германии и Японии – три, во Франции и Англии – два. В России еще рассчитывается агрегат М0, который содержит лишь наличные деньги, а агрегатов М3 и М4 нет. Официальные цифры по соответствующим отечественным показателям публикуются на сайте ЦБ РФ в разделе Статистика (данные разбиты по годам начиная с 1992 г.)

В России еще рассчитывается агрегат М0, который содержит лишь наличные деньги, а агрегатов М3 и М4 нет. Официальные цифры по соответствующим отечественным показателям публикуются на сайте ЦБ РФ в разделе Статистика (данные разбиты по годам начиная с 1992 г.)

Национальный банк Республики Беларусь

Средний официальный курс белорусского рубля к иностранным валютам, рассчитанный как средняя геометрическая величина

| Период | Средний официальный курс белорусского рубля по отношению: | ||

|---|---|---|---|

| к доллару США | к евро | к 100 российским рублям | |

| Январь | 2,5669 | 3,1249 | 3,4617 |

| Февраль | 2,6036 | 3,1498 | 3,4994 |

| Январь — Февраль | 2,5852 | 3,1373 | 3,4805 |

Средний официальный курс белорусского рубля к иностранным валютам, рассчитанный как средняя арифметическая величина

| Период | Средний официальный курс белорусского рубля по отношению: | ||

|---|---|---|---|

| к доллару США | к евро | к 100 российским рублям | |

| Январь | 2,5697 | 3,1348 | 3,4640 |

| Февраль | 2,6036 | 3,1489 | 3,5002 |

| Январь — Февраль | 2,5858 | 3,1415 | 3,4811 |

Методологические пояснения по расчету показателей приведены в разделе 7 «Методологические комментарии к таблицам» Статистического бюллетеня.

Фондовый рынок США — падать нельзя!

Поскольку в современном мире вращается очень много денег, говорить о рисках серьезного падения фондовых рынков не приходится. Обесценивание средств не означает падение цен на акции, а политика центральных банков зависит от ситуации на рынке, а не наоборот. Детали – в нашей сегодняшней статье.

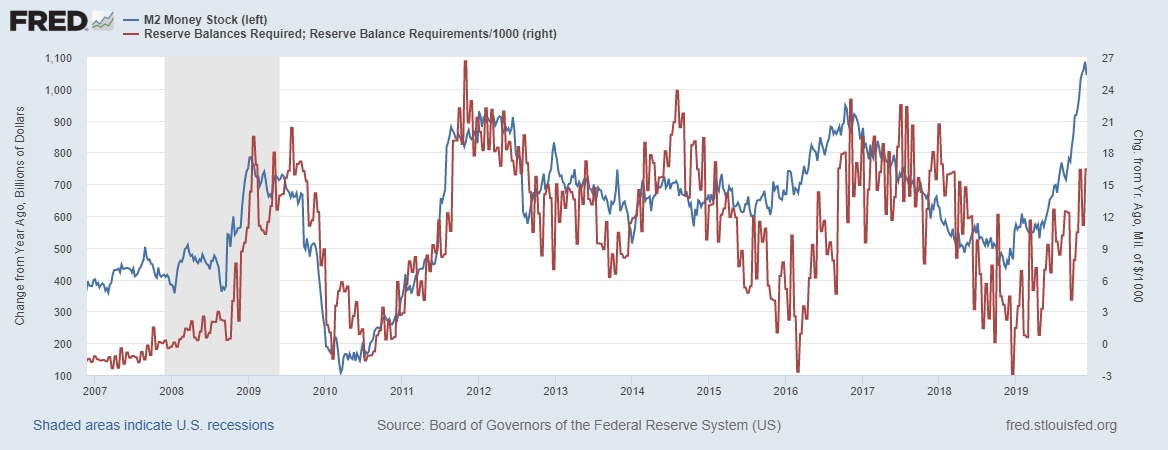

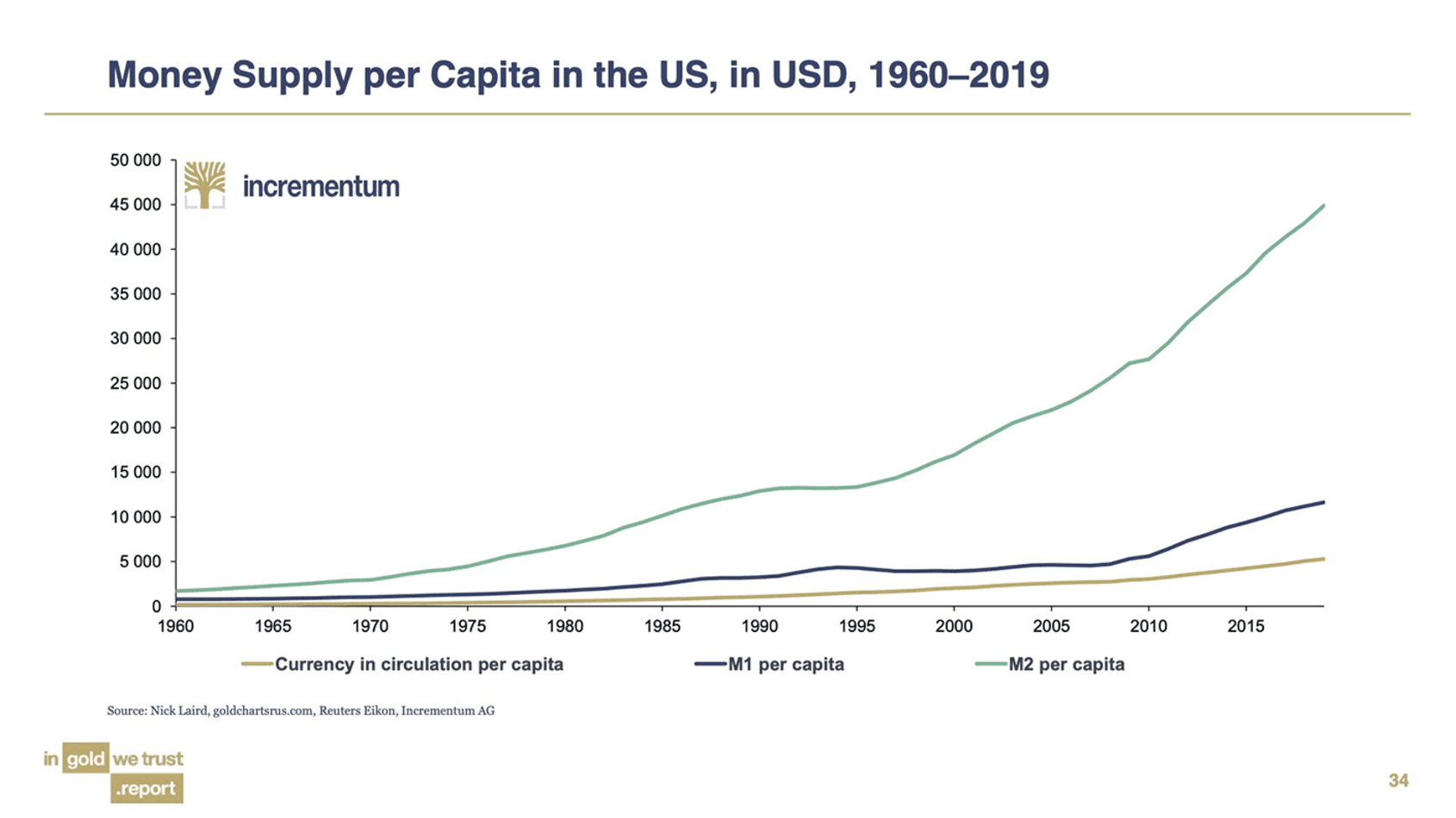

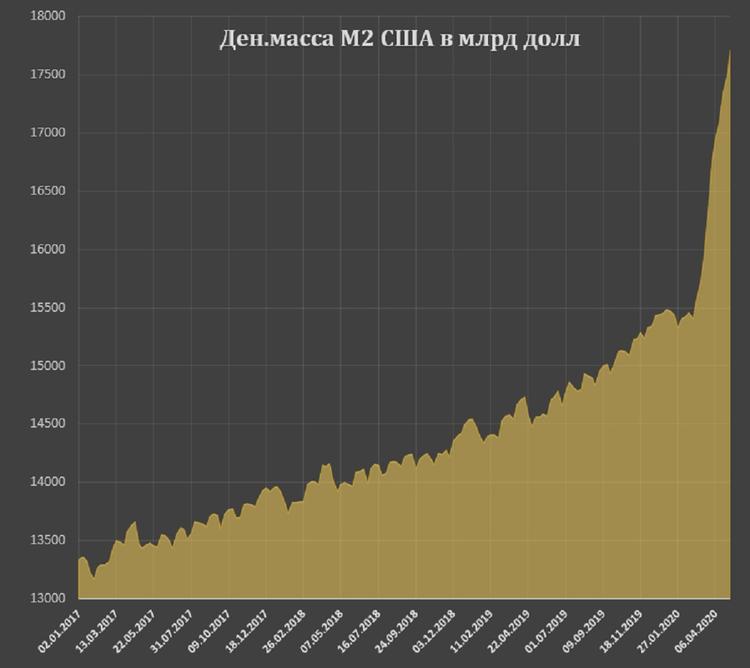

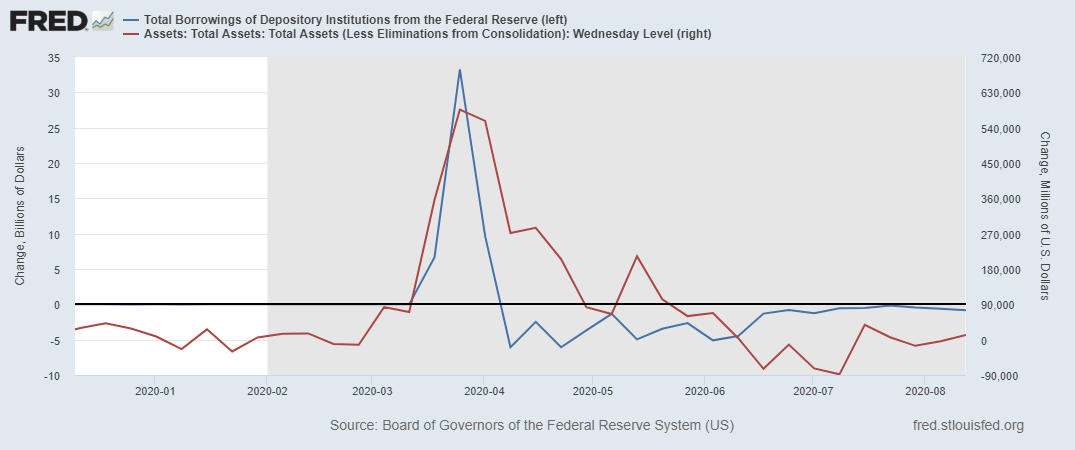

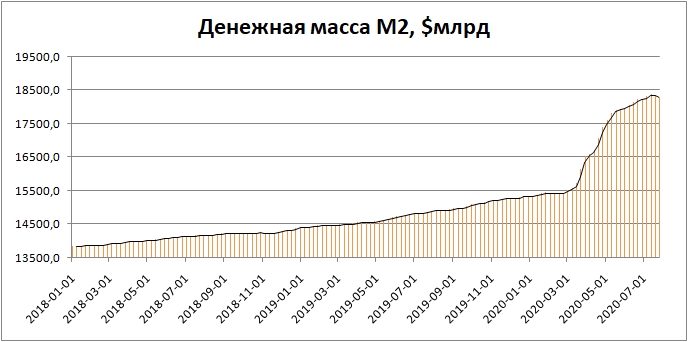

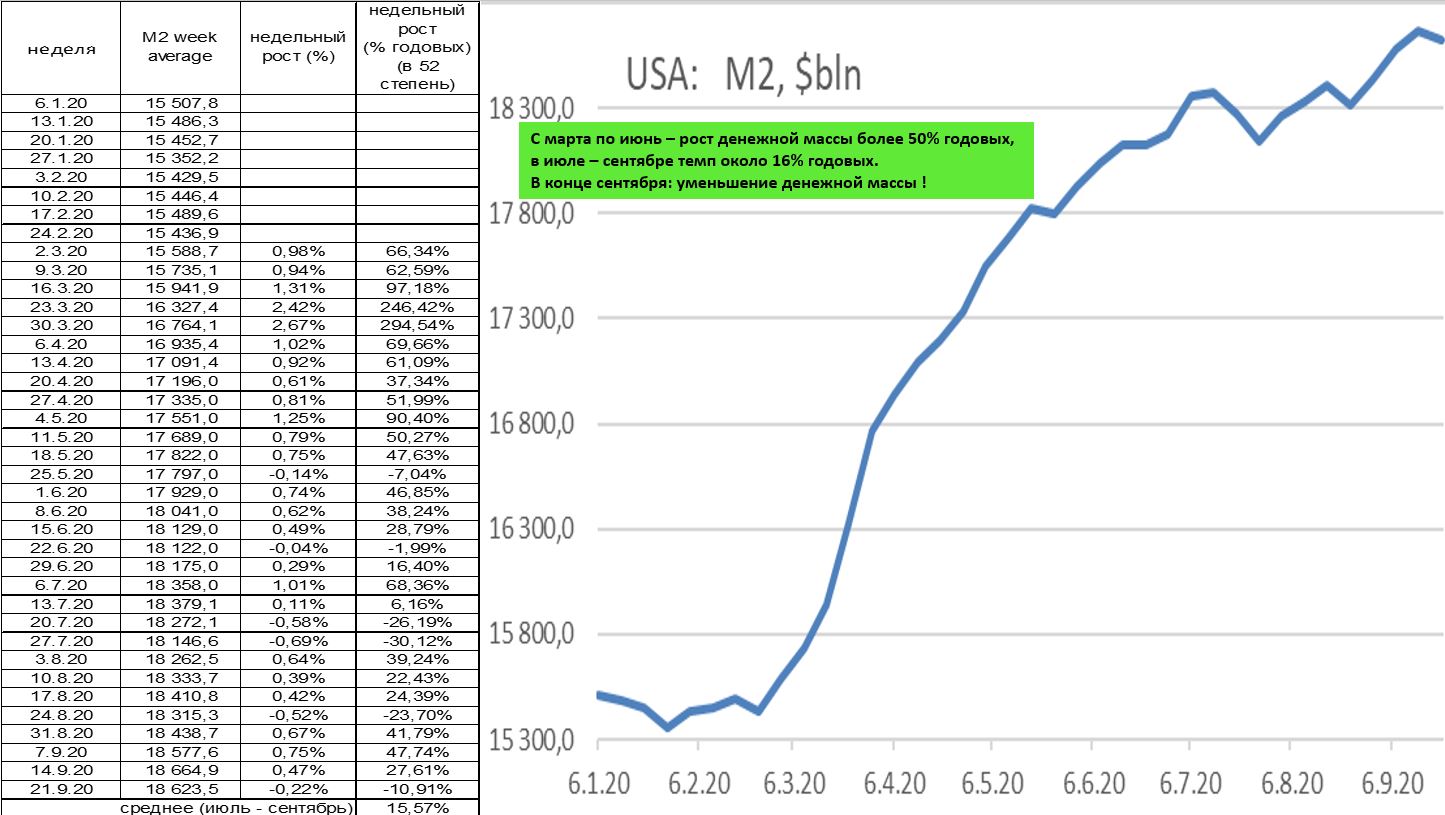

Несмотря на то, что ФРС США уже несколько лет подряд усиливает свою денежно-кредитную политику путем повышения основной ставки и сокращает свой баланс, денежная масса продолжает расти. А это является фактором, который «играет» в пользу роста стоимости различных активов в мире, в том числе и фондовых рынков.

В марте 2019 величина денежного агрегата М2 в США составила 14,5 триллиона долларов, увеличившись на 15% с начала 2016 года и на целых 30% с начала 2014-го. То есть де-факто денег в виде долларов США стало больше.

Денежный агрегат М2 в США, млрд долл.

Источник: https://www.federalreserve.gov

Динамику денежного агрегата М2 подтверждает и статистика крупнейших американских банков. Согласно банковским отчетам остатки денежных средств и их эквивалентов продолжают расти. Разницу легко увидеть в сравнении: если в начале 2015 года на балансе шести крупнейших банков США было 360 млрд долларов, то к концу 2018 цифра выросла до 842 млрд долларов.

Денежные единицы | Ведущие банки | 2018 | 2017 | 2016 | 2015 |

USA, billion dollars | JPMorgan Chase | 238,077 | 385,823 | 4,637 | 6,775 |

Bank of America (BoA) | 156,526 | 138,634 | 147,738 | 159,353 | |

The Goldman Sachs Group Inc. | 130,547 | 110,051 | 121,711 | 93,439 | |

Citigroup | 11,345 | 13,224 | 16,243 | 15,925 | |

Wells Fargo & Co. | 253,494 | 295,972 | 78,944 | 54,339 | |

The Bank of New York Mellon Corporation | 52,659 | 33,517 | 30,623 | 30,91 | |

842,648 | 977,221 | 399,896 | 360,741 |

Таким образом, несмотря на ужесточение политики ФРС США, количество денег в экономике продолжает увеличиваться. И это является главным фактором, который двигает финансовые рынки мира вверх. Такая странная, на первый взгляд, ситуация связана с особенностями мира денег. Дело в том, что деньги могут производить деньги независимо от центральных банков. Поясним этот процесс на примере.

И это является главным фактором, который двигает финансовые рынки мира вверх. Такая странная, на первый взгляд, ситуация связана с особенностями мира денег. Дело в том, что деньги могут производить деньги независимо от центральных банков. Поясним этот процесс на примере.

Предположим, что у вас есть 100 долларов. Вы берете эти деньги и идете с ними в банк, где кладете всю сумму на депозит. Банк, получая ваши денежные средства, не замыкает их в сейфе. Из этих 100 долларов он дает 90 долларов в кредит третьему лицу. В результате этого денег фактически становится 190 долларов — вы имеете 100 долларов на депозите и кто-то имеет 90 долларов кредита в кармане. Эти 90 долларов дальше могут пройти еще один круг циркуляции. Человек, получивший кредит, потратит средства, и эти 90 долларов трансформируются в чью-то выручку и прибыль. Новый владелец 90 долларов снова положит их на депозитный счет, а банк на эти деньги выдаст кредит размером 81 доллар.

Таким образом, на депозите в банке будет храниться 190 долларов, а 81 доллар кредита будет в кармане у определенного человека. 19 долларов при этом будут лежать в резерве банка при норме резервирования 10%. Первичные 100 долларов при двух циклах обращения превратятся в 271 доллар без учета резервов.

19 долларов при этом будут лежать в резерве банка при норме резервирования 10%. Первичные 100 долларов при двух циклах обращения превратятся в 271 доллар без учета резервов.

Абсолютно так же сейчас растет денежный агрегат М2 в США и других странах. Для мира денег важно не только количество первичных средств, которые напечатал регулятор, но и скорость циркуляции денег в экономике. Деньги могут быть в обращении 3 раза, 5 раз и даже больше.

Регулятор в лице ФРС обычно усиливает свою кредитную политику в период, когда оборачиваемость денег в экономике растет, чтобы сдержать увеличение денежной массы. И наоборот — смягчает свою политику, когда скорость циркуляции денег снижается. Вышесказанное дает нам основания утверждать, что не центральные банки управляют деньгами, а внутриэкономическое процессы и скорость циркуляции денежной массы диктуют политику центральным банкам. И ФРС США, изучая процессы в экономике, подстраивает под них свою политику.

В связи с этим очень существенной является адаптивность денежно-кредитной политики к процессам, происходящим в экономике. Сейчас оборачиваемость денег растет, поэтому и растет объем денежной массы. Однако президент Соединенных Штатов Дональд Трамп в свойственной ему манере давит на ФРС США и говорит, что регулятор должен не усиливать, а начать ослаблять свою политику. То есть, по мнению Д. Трампа, ФРС должен снизить ключевую ставку в момент, когда объем денежной массы в США растет.

Сейчас оборачиваемость денег растет, поэтому и растет объем денежной массы. Однако президент Соединенных Штатов Дональд Трамп в свойственной ему манере давит на ФРС США и говорит, что регулятор должен не усиливать, а начать ослаблять свою политику. То есть, по мнению Д. Трампа, ФРС должен снизить ключевую ставку в момент, когда объем денежной массы в США растет.

На сегодняшний день Дональду Трампу уже удалось повлиять на политику регулятора. На последнем заседании ФРС сохранил основную ставку на уровне 2,5%. Американский президент потребовал от Джерома Пауэлла, главы ФРС, именно этого, намекая даже на возможность увольнения в случае иного решения.

Теперь, когда США и Китай начали торговую войну, Д. Трамп намекает на то, что регулятор должен начать смягчать свою политику вопреки процессам, которые происходят с деньгами. То есть, по мнению Д. Трампа, рынок денег, который растет, нужно не притормаживать, как этого требует академическая наука, а наоборот — разгонять.

Если Д. Трампу удастся реализовать собственные желания и он заставит ФРС США осуществлять мягкую политику, то объем денежной массы в США начнет расти с удвоенной силой. А это чревато разгоном инфляции, повышением стоимости всех активов относительно денег, и, соответственно, обесцениванием денег. В случае с Соединенными Штатами — падением доллара США.

Начало торговой войны США и Китая — это эффективный козырь в руках Трампа, который дает ему возможность навязывать свою волю ФРС. В реалиях сегодняшнего мира вероятность того, что Трамп сможет «дожать» ФРС очень высокая, и тогда о падении фондового рынка США и речи не будет. S&P 500 при мягкой политике ФРС, еще и с учетом все большей скорости циркуляции денег в экономике, сможет снова восстановить свои исторические максимумы вопреки всему негативу, связанному с торговой войной.

США и доллар — не единственные источники денег в мире. Сегодня буквально во всем мире очень много денег. Количество денег и их эквивалентов в крупнейших банках Китая растет, о чем свидетельствуют данные из таблицы ниже. В конце 2015 года на балансе четырех крупнейших китайских банков было 1940 млрд юаней свободных денег, а к концу 2018 их объем вырос до 3 трлн юаней. Китай, аналогично США, в условиях торговой войны может только усилить тенденцию по увеличению денежной массы в стране.

Количество денег и их эквивалентов в крупнейших банках Китая растет, о чем свидетельствуют данные из таблицы ниже. В конце 2015 года на балансе четырех крупнейших китайских банков было 1940 млрд юаней свободных денег, а к концу 2018 их объем вырос до 3 трлн юаней. Китай, аналогично США, в условиях торговой войны может только усилить тенденцию по увеличению денежной массы в стране.

Денежные единицы | Ведущие банки | 2018 | 2017 | 2016 | 2015 |

China, billion yuan | Industrial and Commercial Bank of China (ICBC) | 823,286 | 740,658 | 533,286 | 538,055 |

China Construction Bank Corporation | 860,702 | 571,339 | 599,124 | 387,921 | |

Agricultural Bank of China | 397,936 | 459,657 | 451,988 | 478,702 | |

Bank of China ltd | 985,596 | 581,111 | 648,422 | 536,038 | |

3 067,52 | 2 352,765 | 2 232,82 | 1 940,716 | ||

|

| ||||

Japan, trillion yen | Japan Post Bank | 50,698686 | 49,223314 | 51,216921 | 45,810068 |

Sumitomo Mitsui Financial Group | 53,120963 | 53,369123 | 46,157149 | 37,556806 | |

Mitsubishi UFJ Financial Group | 74,206895 | 73,178567 | 61,243804 | 8,656322 | |

Mizuho Financial Group | 44,254874 | 47,72536 | 45,47826 | 35,044022 | |

222,281418 | 223,496364 | 204,096134 | 127,067218 | ||

|

|

|

| ||

Great Britain, billion pounds | Royal Bank of Scotland | 90,103 | 100,219 | 84,367 | 86,234 |

Barclays Plc | 180,028 | 175,342 | 106,949 | 82,187 | |

HSBC Holdings plc | 190,226 | 187,249 | 174,829 | 141,943 | |

Lloyds Banking Group plc | 55,224 | 60,982 | 62,388 | 71,953 | |

515,581 | 523,792 | 428,533 | 382,317 | ||

|

|

|

| ||

Europe, billion euros | ING Groep N. | 8,236 | 7,462 | 9,053 | 10,575 |

Banco Santander, S.A. | 24,658 | 23,565 | 21,817 | 21,195 | |

Deutsche Bank | 180,822 | 229,025 | 185,649 | 105,478 | |

Crédit Agricole | 1,581 | 50,755 | 2,514 | 1,278 | |

BNP Pariba | 193,932 | 186,496 | 166,913 | 143,893 | |

Societe Generale | 120,543 | 135,47 | 120,825 | 104,678 | |

529,772 | 632,773 | 506,771 | 387,097 |

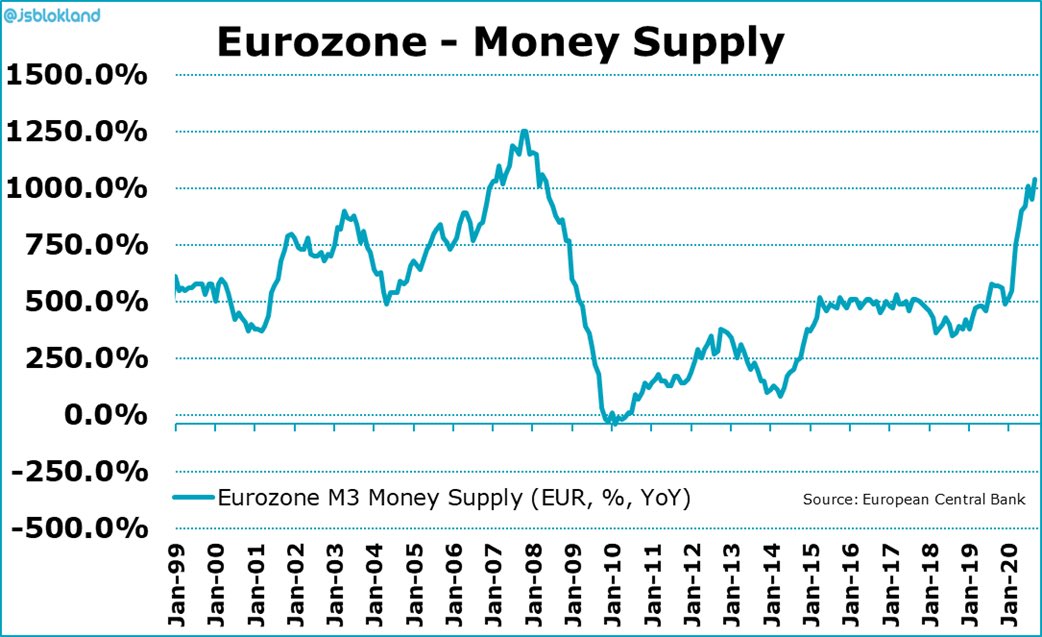

США и Китай — не исключение. Объем денежных средств также растет и в Великобритании, и в Японии. Несущественно выбивается из общей динамики ситуация в Европе, где наблюдаем обратную тенденцию. При мягкой политике Европейского центрального банка оборачиваемость денег пока не растет, как в экономиках других стран. Объяснить это можно тем, что Европа пока не полностью восстановилась после долгового кризиса, который начался в 2010 году.

Объем денежных средств также растет и в Великобритании, и в Японии. Несущественно выбивается из общей динамики ситуация в Европе, где наблюдаем обратную тенденцию. При мягкой политике Европейского центрального банка оборачиваемость денег пока не растет, как в экономиках других стран. Объяснить это можно тем, что Европа пока не полностью восстановилась после долгового кризиса, который начался в 2010 году.

Таким образом, учитывая вышесказанное, гораздо большая опасность — риск обесценивания денег, а не активов. В случае падения цены денег, активы, такие как акции компании, наоборот будут расти в цене.

Аналитики «Фридом Финанс Украина».

Рост денежной массы. Наживемся на кризисе капитализма… или Куда правильно вложить деньги

Читайте также

Победа в денежной игре

Победа в денежной игре

Мой богатый папа часто говорил: «Жизнь– это игра в деньги и время». После того как накануне своего тридцатилетия я столкнулся с серьезными трудностями материального характера, он поделился со мной своей стратегией финансовой игры. При этом он

После того как накануне своего тридцатилетия я столкнулся с серьезными трудностями материального характера, он поделился со мной своей стратегией финансовой игры. При этом он

16. Понятие денежной эмиссии

16. Понятие денежной эмиссии Денежная эмиссия – процедура выпуска в обращение денег, приводящая к увеличению денежной массы, находящейся в обороте. Денежная эмиссия является одним из наиболее важных механизмов управления денежной массой.Эмиссионные системы различных

42. Элементы денежной системы

42. Элементы денежной системы

Денежная система включает ряд элементов .1. Принципы организации денежной системы , которыми определяются остальные элементы.2. Наименование денежной единицы – обычно складывается исторически, но иногда устанавливается государством. 3.

3.

50. Направления стабилизации денежной единицы

50. Направления стабилизации денежной единицы Наиболее применяемые меры стабилизации денежной единицы:– деноминация: изменение наименования денежной единицы;– девальвация: изменение величины денежной единицы;– денежная реформа.1. Деноминация : изменение

Регулирование денежной и финансовой политики

Регулирование денежной и финансовой политики Федеральная резервная система (ФРС) является органом, определяющим денежную политику США. ФРС отвечает за разработку и реализацию денежной политики через Комитет по операциям на открытом рынке (Federal Open Market Committee, FOMC).

53.

Показатели скорости обращения денежной массы

Показатели скорости обращения денежной массы

53. Показатели скорости обращения денежной массы Денежная масса является важным количественным показателем движения денег. Деньги могут быть использованы как средство обращения, как мера стоимости и как средство накопления.При определении денежной массы исходят из

114. Рост населения и экономический рост

114. Рост населения и экономический рост Можно выделить несколько подходов к анализу взаимосвязи между ростом населения и экономическим развитием.Один из них исходит из того, что быстрый рост населения понижает рост сбережений и накоплений, увеличивает рост рабочей силы

18. Общая характеристика денежной системы

18. Общая характеристика денежной системы

Денежная система – это устройство денежного обращения в стране, сложившаяся исторически и закрепленная законодательством.Эмиссия – это выпуск наличных денег в обращение или изъятие их из обращения.Монополия на эмиссию в

Общая характеристика денежной системы

Денежная система – это устройство денежного обращения в стране, сложившаяся исторически и закрепленная законодательством.Эмиссия – это выпуск наличных денег в обращение или изъятие их из обращения.Монополия на эмиссию в

23. Показатели денежной массы

23. Показатели денежной массы В статистике изучается показатель (коэффициент), характеризующий увеличение денежной массы в обороте в результате роста банковских результатов – денежный мультипликатор (М). Он рассчитывается по формуле:М = (М2 + С + D + R) / H,где М2 – денежная

Глава 5. Нормы естественной убыли массы стоповых корнеплодов, картофеля, плодовых и зеленных овощных культур разных сроков созревания при хранении

Глава 5. Нормы естественной убыли массы стоповых корнеплодов, картофеля, плодовых и зеленных овощных культур разных сроков созревания при хранении

Нормы установлены на реализуемые на развес стандартные товары в процентах к их розничному обороту на возмещение потерь,

Нормы естественной убыли массы стоповых корнеплодов, картофеля, плодовых и зеленных овощных культур разных сроков созревания при хранении

Нормы установлены на реализуемые на развес стандартные товары в процентах к их розничному обороту на возмещение потерь,

Вопрос 75. Предмет, задачи и система показателей статистики денежного обращения. Показатели денежной массы и ее структуры

Вопрос 75. Предмет, задачи и система показателей статистики денежного обращения. Показатели денежной массы и ее структуры Денежное обращение – это движение финансовых средств во внутреннем обороте страны в наличной и безналичной формах в процессе обращения товаров,

Пополнение конкурсной массы

Пополнение конкурсной массы Для расчета по долговым обязательствам должника формируется конкурсная масса из имущества должника за счет взыскания дебиторской задолженности, истребования имущества из незаконного владения, оспаривания сделок

6.

Инфляция как следствие вздутия денежной массы

Инфляция как следствие вздутия денежной массы

6. Инфляция как следствие вздутия денежной массы Инфляция не закон развития, а дело рук дураков, управляющих государством. Л. Эрхард Инфляция в традиционной экономической литературе определяется как переполнение каналов обращения бумажными деньгами и их обесценивание,

Настройка денежной машины

Настройка денежной машины Рис. 7Как только появляется ваш первый, пусть и бесплатный продукт – запускается цикл работы инфобизнеса. Уже есть входящий поток клиентов через сайт, мини-книга, мини-курс, страница захвата и рассылка. Первым клиентам вы продаете дешевый

VoxCheck Николая Азарова. Имеет ли смысл предложение бывшего премьера увеличить предложение денег

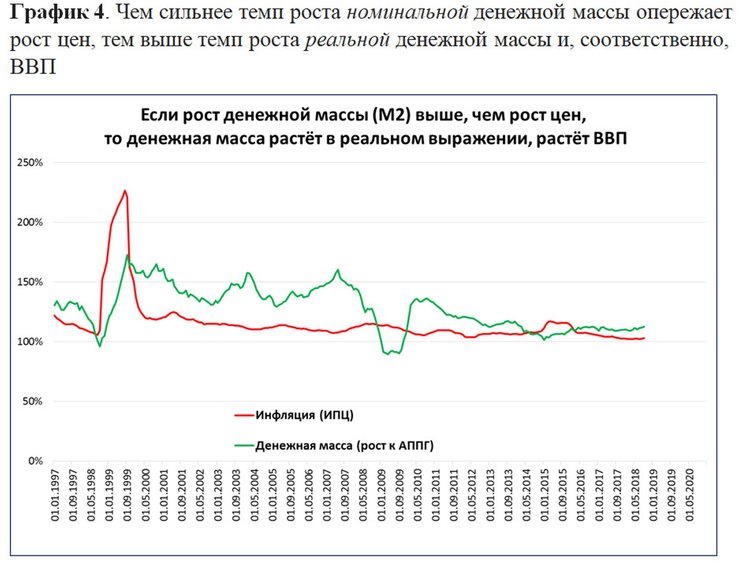

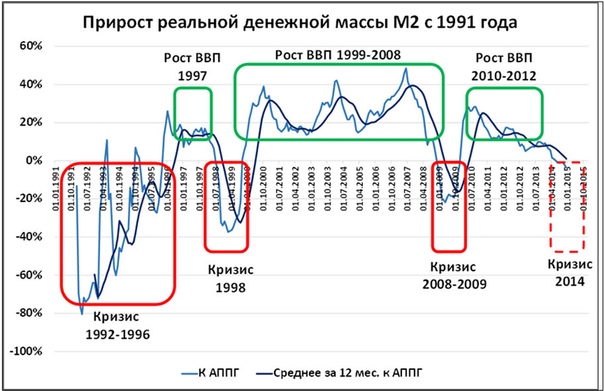

Несмотря на почтенный возраст, 68-летний экс-премьер Украины Николай Азаров — активный пользователь Facebook, где он публикует по несколько сообщений в день (или его помощники). VoxCheck проверил один из таких постов — о необходимости увеличения денежной массы в обращении. Цифры оказались частично правильными, а вот выводы — глубоко ошибочными. VoxCheck посвящает этот материал 20-летию гривны и многочисленным ошибкам, которые политики и чиновники сделали в монетарной политике страны за последние 20 лет.

VoxCheck проверил один из таких постов — о необходимости увеличения денежной массы в обращении. Цифры оказались частично правильными, а вот выводы — глубоко ошибочными. VoxCheck посвящает этот материал 20-летию гривны и многочисленным ошибкам, которые политики и чиновники сделали в монетарной политике страны за последние 20 лет.

Вопрос проверять ли представителей предыдущей власти возник в редакции VoxCheck после того, когда нам на глаза попался один из Facebook-постов Николая Азарова, титана Партии Регионов. Сегодня Азаров не играет значительной роли в украинской политике, находясь за границей. В то же время, по данным мониторинга Watcher, Facebook-страница Азарова входит в топ-10 наиболее популярных аккаунтов политиков.

Около 100 тыс. подписчиков — значительная аудитория, и пост, который мы выбрали для проверки, играет важную роль в украинском экономическом дискурсе. В нем Азаров размышляет над причинами сверхвысокой инфляции в Украине в 2014-2015 годах, а также над ролью денег в развитии экономики. Основной тезис Азарова: деньги насыщают экономику, подталкивают ее рост и не обязательно является причиной высокой инфляции. Тогда как политика «денежного голода», которой два года подряд придерживается Национальный банк Украины, наоборот раскручивает инфляцию и не дает развиваться экономике. По словам Азарова, в Украине ведется ожесточенная борьба с инфляцией, «которая на самом деле приобрела все характерные черты откровенного геноцида по отношению к своему народу».

Основной тезис Азарова: деньги насыщают экономику, подталкивают ее рост и не обязательно является причиной высокой инфляции. Тогда как политика «денежного голода», которой два года подряд придерживается Национальный банк Украины, наоборот раскручивает инфляцию и не дает развиваться экономике. По словам Азарова, в Украине ведется ожесточенная борьба с инфляцией, «которая на самом деле приобрела все характерные черты откровенного геноцида по отношению к своему народу».

Прав ли Азаров в том, что украинской экономике нужно больше денег для развития и не приведет ли это к раскрутке еще большей инфляции?

Ответ на этот вопрос мы предоставим ниже, а пока — проверка основных цифр, которыми автор сыплет в достатке.

Фактчек бывшего премьера: много манипуляций и полуправды

“Денежная масса за 2,5 года увеличилась всего на 37,5 млрд. грн. и составила 988,7 млрд. грн”

Неясно, какой именно период берет Николай Азаров для своих расчетов: начало 2014 — середина 2016 или середина 2013 — конец 2015. Поскольку приведенные им цифры не совпадают с данными Нацбанка — ни 988,7 млрд грн, ни 37,5 млрд грн не встречаются в статистике регулятора.

Поскольку приведенные им цифры не совпадают с данными Нацбанка — ни 988,7 млрд грн, ни 37,5 млрд грн не встречаются в статистике регулятора.

На 30 июня 2016 денежная масса в Украине (показатель М3, определения смотрите здесь) составила 1,036 трлн грн., а на 31 декабря 2013 года — 909 млрд грн, то есть прирост составил 127 млрд грн.

Если брать другие 2,5 года, то на 30 июня 2013 денежная масса составляла 836 млрд грн, а на 31 декабря 2015 — 994 млрд грн. Итого прирост денежной массы — 158 млрд грн. Полная таблица с данными по денежным агрегатам — см. здесь, источник — НБУ.

Перечисленные цифры никак не соответствуют данным, о которых пишет Азаров. К сожалению, Николай Азаров и его помощники оставили без ответа письмо VoxCheck с просьбой уточнить информацию.

“И это при официальной инфляции около 80% за это время (2,5 года – прим ред), а по реальным подсчетам более чем 150%”.

Полуправда.В 2014-2015 гг инфляция действительно составила почти 80%: 24,9% в 2014-м, 43,3% в 2015 году. (1.249 * 1.433 = 1.79, то есть рост на 79%). И хотя это не за два с половиной года, а за два, Азаров прав.

(1.249 * 1.433 = 1.79, то есть рост на 79%). И хотя это не за два с половиной года, а за два, Азаров прав.

Под «реальными подсчетами», автор, очевидно, имел в виду, что Госстат неправильно считает инфляцию и занижает этот показатель едва ли не вдвое. Это не так. Госстат пользуется международно признанной методологией, и если в отдельные месяцы могут быть «скачки» инфляции, обусловленные особенностями подсчета, то показателю инфляции за период (например, год) вполне можно доверять. По этому поводу есть основательная статья члена редакционной коллегии VoxUkraine Александра Жолудя, который сравнивает индекс потребительских цен, рассчитанный Госстатом, с альтернативными показателями роста цен.

“При этом номинальный ВВП оценивается порядка 2 трлн. грн. (порядка $80 млрд.), т.е. отношение денежной массы к ВВП стало абсолютно неработоспособным для экономики – меньше 50%”.

Полуправда. Действительно, в прошлом году ВВП составил около 2 трлн грн, хотя в долларовом эквиваленте, по данным Всемирного банка, это было $90,6 млрд. Цифру $80 млрд. можно получить, разделив прошлогодний ВВП на текущий курс (1,979 млрд/25 = $79 млрд). Но так считать некорректно — нужно делить на средневзвешенный курс 2015 года (21,8 грн/долл.).

Цифру $80 млрд. можно получить, разделив прошлогодний ВВП на текущий курс (1,979 млрд/25 = $79 млрд). Но так считать некорректно — нужно делить на средневзвешенный курс 2015 года (21,8 грн/долл.).

В декабре 2015-го показатель М3 составлял 994 млрд грн. То есть соотношение М3/ВВП действительно равнялось почти 50%.

“Почему с 2005 по 2007 гг. при увеличении денежной массы примерно в 2 раза (с 194 млрд. грн. до 396 млрд. грн.) инфляция составила порядка 40%, а аналогичное увеличение примерно в 2 раза денежной массы в 2010-2013 гг. (с 487 млрд. до 951 млрд. грн.) привело к суммарной инфляции всего порядка 14%, т.е. в 3 раза меньше?”

Цифры по денежной массе: Перекручивание. По 2005-2007 гг. данные приведены правильные, если брать на конец каждого года. Но потом, вместо такого же порядка (конец 2010-2013), автор берет декабрь-2009 к апрелю-2014 — и таким образом получает рост денежной массы на 100%. Если же взять, как и в первом случае, декабрь-2010 к декабрю-2013, то цифры будут совсем другие: 598 млрд грн против 909 млрд грн. А это 52% вместо 100%, о которых пишет Азаров. Источник — данные НБУ.

А это 52% вместо 100%, о которых пишет Азаров. Источник — данные НБУ.

Цифры по инфляции: Правда

Инфляция 2005-2007: 1,103х1,116х1,166 = 1,435х100% — 100% = 43,5%

Инфляция 2010-2013: 1,091х1,046х0,998х1,005 = 1,145х100% — 100% = 14,5%

Данные по инфляции смотрите здесь.

Почему с 2005 по 2007 инфляция была 40%, а в 2010-2013 намного ниже? В 2005-2007гг. наблюдался значительный приток валютных инвестиций в Украину, поэтому поддержка фиксированного курса происходила за счет покупки валюты Нацбанком и выпуска соответствующего количества гривны в обращении. А потому «лишние» деньги (то есть те, на которые не было спроса в связи с экономическим ростом) направлялись на товарный рынок, приводя к повышению цен.

В 2010-2013 гг. ситуация была противоположной. Уже с середины 2011 года началось снижение валютных резервов НБУ (так, в августе 2011 года они составили 38 млрд, а в декабре 2013 — уже 20 млрд грн.) — причем как за счет оттока инвестиций, так и за счет покупки валюты населением.

Суммируя вышесказанное, в 2005-2007 годах экономические субъекты больше потребляли, «разгоняя» цены, а в 2011-2013 экономили — в том числе, покупая валюту — и не “тянули” цены вверх чрезмерным спросом.

“Замечу, что наряду с увеличением денежной массы в 2010-2013 гг. в 2 раза мы увеличили номинальные доходы населения в 1,8 раза и при этом за четыре года получили инфляцию всего около 14% (я уже отмечал, что в 2012-2013 гг. инфляция была практически нулевая)”.

Манипуляция.

- Денежная масса увеличилась не в 2 раза, а на 52%, как мы отметили выше

- Среднемесячные номинальные доходы в расчете на душу населения в 2010-2013 гг выросли на 40%: в 2010 — 1996 грн, 2013 — 2798 грн.

- Инфляция за этот период действительно составила около 14%.

Таким образом нельзя сказать, что данные Азарова категорически неправильные — некоторые из приведенных им цифр соответствуют действительности. Хотя и не скажешь, что автор оперирует цифрами умело: одни данные правильные, другие нет, при том что приведены они из одних и теж же источников. В любом случае цифры — не главная проблема текста, поскольку выводы автора гораздо манипулятивнее, чем цифры, которые он использует.

Хотя и не скажешь, что автор оперирует цифрами умело: одни данные правильные, другие нет, при том что приведены они из одних и теж же источников. В любом случае цифры — не главная проблема текста, поскольку выводы автора гораздо манипулятивнее, чем цифры, которые он использует.

Монетизация экономики: Добро или Зло?

Основные утверждение Азарова таковы:

1) Экономику надо развивать увеличивая уровень монетизации, то есть насыщая ее деньгами

“Итак, вывод: в целях развития экономики, роста внутреннего рынка, увеличения доходов населения можно и нужно наращивать денежную массу, не опасаясь раскрутки инфляции…”.

2) При определенных условиях такое насыщение не приведет к ускорению инфляции

“…По крайней мере, до уровня монетизации 70-80%, при принятии ряда мер инфляция точно не угрожает, и это проверено практикой”

3) Условия, которые не приведут к раскручиванию инфляции: это поддержка внутреннего рынка, контроль за ценами и валютой

“Так в чем же все-таки секрет? А секрета никакого нет.

Поддержка внутреннего рынка, насыщение его товарами и продуктами повседневного спроса, контроль и регулирование цен и тарифов монополистов, валютный контроль и твердая последовательная и созидательная политика правительства. И инфляция – 0,5%. Вот такой рецепт.”

4) Это подтверждается практикой других стран

“Как поведет себя экономика при повышении от 80 до 100% тоже совершенно очевидно, при реализации отдельного набора мер можно вполне удерживать инфляцию на уровне 1-2% в год. Как ведут себя экономики при уровне монетизации выше 100% тоже нам хорошо известно. Это и США, и многие западноевропейские страны.”

5) А также опытом работы правительства Азарова в 2010-2013 гг

“Замечу, что наряду с увеличением денежной массы в 2010-2013 гг. в 2 раза мы увеличили номинальные доходы населения в 1,8 раза и при этом за четыре года получили инфляцию всего около 14% (я уже отмечал, что в 2012-2013 гг.

инфляция была практически нулевая).

Разберемся в этих утверждениях, но начнем с последнего:

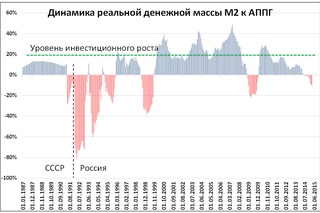

Пункт 5. Ссылаться на собственный опыт Азарову не стоит, поскольку за последние 10 лет (период, который автор анализирует в своей заметке) показатель «денежная масса/ВВП» никогда не был равен 70-80% (вот расчеты см. График 1 ниже). Самый высокий показатель 63% был в конце 2013 года — когда денежная масса была на уровне 909 млрд грн, а ВВП 1,4 трлн грн, но до этого — в 2007-2012 гг. — индикатор был на уровне 53-55%. При этом инфляция изменялась от почти нулевых значений до двузначных, а динамика ВВП была как отрицательной, так и положительной.

Данные: Гсстат, НБУ, расчеты VoxCheckПункт 4. Сравнивать уровень монетизации Украины с США, или другими странами некорректно. Украина в 2015 году имела уровень монетизации 50%, что, по данным Всемирного банка, соответствует среднему значению стран с похожим уровнем доходов (61%). В США соотношение денежной массы к ВВП в прошлом году составило 90% и, кстати, никогда не превышало 100%. В целом показатель монетизации для разных стран существенно отличается: от 13% (Конго) до 362% (Гонконг).

В целом показатель монетизации для разных стран существенно отличается: от 13% (Конго) до 362% (Гонконг).

Разница в уровне монетизации между странами объясняется многими причинами: уровень дохода населения, склонность людей к сбережениям, ожидания по инфляции, развитие финансового рынка и тому подобное. Для нашего анализа важен еще один фактор — долларизация украинской экономики, а именно большой объем наличных долларов в обороте. Многие люди используют наличные доллары для сбережений или даже для расчета за товары и услуги, но эти деньги не включены в состав денежной массы, а значит не используются при определении показателя монетизации.

По очень приблизительным расчетам с учетом долларовой наличности, которая участвует в экономических сделках, показатель монетизации в Украине составил бы 94%, а в США 85-87% (см. Врезку 1).

Поэтому сравнение монетизации между странами надо делать очень осторожно, тем более что подобное сравнение не позволяет делать какие-либо выводы относительно экономической политики.

Врезка 1. По оценке ФРС США, за пределами страны находится от половины до двух третей наличных долларов (из общей суммы $1,4 трлн). Вся эта наличность включена в денежные агрегаты США, хотя на самом деле используется в других странах. Если скорректировать показатель монетизации США на эти суммы, то он составит 85-87% для Америки.

Сколько иностранной наличной валюты обращается в Украине, сказать трудно. По официальной статистике, объем иностранной наличности вне банковской системы составляет невероятные $87 млрд. (См. строку 38 на закладке 1.2. в этом файле). Это почти 5% всей долларовой наличности в мире и вдвое больше денежной массы Украины, которая в долларовом эквиваленте равняется $45 млрд. Также эта сумма примерно равна объему ВВП Украины в 2015 году. Вполне вероятно, что существенная часть этой суммы используется не для экономических транзакций (оплата товаров или услуг, сбережения), а для вывода капитала. Если для упрощения сделать довольно необоснованное предположение, что в экономических сделках участвует только половина этих средств ($40 млрд. ), то показатель монетизации в Украине в 2015 году составил бы 94% (= (993 + 40 * 21,83) / 1,979 * 100%).

), то показатель монетизации в Украине в 2015 году составил бы 94% (= (993 + 40 * 21,83) / 1,979 * 100%).

Пункты 1-3. И все же остается вопрос, можно ли способствовать экономическому росту, увеличивая показатель монетизации, и при этом избежать инфляции?

Для поиска ответа погрузимся в экономическую теорию. Увеличение количества денег в экономике может происходить за счет повышения спроса на деньги или за счет увеличения предложения (или одновременно того и другого). В нашем случае речь идет о насыщении экономики деньгами, то есть вероятно господин Азаров подразумевает рост предложения денег.

Ответ экономики на рост предложения денег зависит от ее структурных особенностей, а именно от того, посредством каких экономических связей дополнительная эмиссия будет влиять на общий спрос (aggregate demand). Эти связи называются каналами механизма монетарной трансмиссии и схематично показаны на рисунке.

Источник: VoxUkraineИз перечисленных каналов трансмиссии одним из самых мощных в Украине является валютный — при том, что страна существует в условиях неразвитых финансовых рынков, имеет проблемы в банковской системе и имеет богатую историю валютных кризисов. При увеличении предложения гривны (без соответствующего увеличения спроса на деньги) население и бизнес начинают скупать иностранную валюту, что приводит к девальвации. В развитых экономиках, где в структуре экспорта преобладают несырьевые товары, а в составе потребительской корзины — товары и услуги внутреннего производства, девальвация имеет положительное влияние. Некоторое обесценивание валюты способствует экономическому росту через увеличение экспорта, при этом цены остаются относительно стабильными, по крайней мере в краткосрочной перспективе.

При увеличении предложения гривны (без соответствующего увеличения спроса на деньги) население и бизнес начинают скупать иностранную валюту, что приводит к девальвации. В развитых экономиках, где в структуре экспорта преобладают несырьевые товары, а в составе потребительской корзины — товары и услуги внутреннего производства, девальвация имеет положительное влияние. Некоторое обесценивание валюты способствует экономическому росту через увеличение экспорта, при этом цены остаются относительно стабильными, по крайней мере в краткосрочной перспективе.

Но в Украине сырьевые товары занимают примерно две трети экспорта, что делает его малочувствительным к изменениям курса (о структуре экспорта подробно можно прочитать в этой статье). Поэтому девальвация валюты слабо влияет на увеличение ВВП, но ускоряет инфляцию, поскольку импортные товары становятся дороже, и несет в себе угрозы для банковской системы из-за удешевления активов.

Вывод прост: при низком уровне доверия к банковской системе и государственным институтам и при высоких девальвационных ожиданиях стремительное увеличение денежной массы приводит не к экономическому развитию, а к экономическим проблемам.

По рецепту Азарова

Возможно, господин Азаров имеет в виду сильную корреляцию между темпами роста ВВП и уровнем финразвития: некоторые исследования (например., это) свидетельствуют, что страны с более высоким коэффициентом монетизации имеют как больше ВВП на душу населения, так и высокие темпы развития экономики. Однако корреляция не означает причинно-следственную связь. Поэтому утверждать, что простое насыщение экономики деньгами будет способствовать росту — при теперешнем уровне развития финансовой системы — нельзя. Это все равно что лечить симптомы, а не болезнь.

Что касается особых условий, которые якобы помогут сдержать инфляцию, то достаточно взглянуть на опыт премьерства Азарова. Фиксированный валютный курс и регулирования цен действительно сработали в 2010-2013 гг как сдерживающие факторы инфляции. Но уже в 2012 году экономический рост составил мизерные 0,3%, а в 2013 году он и вовсе прекратился. Поэтому даже в отсутствие войны, аннексии Крыма и оккупации Донбасса, разрыва многих торговых связей с Россией, скорее всего, в 2014 году состоялся бы экономический спад — ведь невозможно (долго) заставлять предпринимателей вести производство себе в убыток. Контроль за ценами в конечном итоге приводит либо к дефициту определенных товаров или к возникновению «черного» рынка.

Контроль за ценами в конечном итоге приводит либо к дефициту определенных товаров или к возникновению «черного» рынка.

Наконец, касательно «поддержки внутреннего рынка, насыщения его товарами и продуктами повседневного спроса» — то это просто общая фраза, поскольку непонятно, за счет чего произойдет это «насыщение» товарного рынка. Во времена Азарова оно происходило в основном за счет импорта, что привело к значительному внешнеторгового дефицита, сокращению резервов НБУ и в конце концов девальвации. По «твердой последовательной и созидательной политике правительства», то это также популистское утверждение, хотя последовательность правительства и Центрального банка обычно положительно влияют на ожидания населения.

Вывод VoxCheck

Насыщение экономики деньгами может привести как к негативным (ускорение инфляции или даже гиперинфляция), так и положительным последствиям (повышение экономической активности и ВВП). Окончательный результат зависит от структурных характеристик экономики и финансового рынка. В Украине значительная эмиссия, к сожалению, скорее приводит к первому, негативному сценария, чем во второму — положительному. В государстве со значительной долларизацией, низким уровнем доверия к банковской системе и с сырьевой структурой экспорта увеличение предложения гривны без соответствующего увеличения спроса на деньги приводит к девальвации и росту цен. Именно поэтому со времен гиперинфляции 1990-х, когда Нацбанк регулярно выбрасывал на денежный рынок триллионы карбованцев, украинский ЦБ стал несколько осторожнее относиться к неконтролируемой эмиссии. Таким образом, для того, чтобы эмиссия денег положительно влияла на украинскую экономику, сначала необходимо, чтобы в экономике и банковской системе произошли структурные изменения: повышение доверия к национальной валюте и банкам, снижение процентных ставок и возобновление кредитования, переориентация экономики и экспорта на товары с высокой долей добавленной стоимости и т.д.

В Украине значительная эмиссия, к сожалению, скорее приводит к первому, негативному сценария, чем во второму — положительному. В государстве со значительной долларизацией, низким уровнем доверия к банковской системе и с сырьевой структурой экспорта увеличение предложения гривны без соответствующего увеличения спроса на деньги приводит к девальвации и росту цен. Именно поэтому со времен гиперинфляции 1990-х, когда Нацбанк регулярно выбрасывал на денежный рынок триллионы карбованцев, украинский ЦБ стал несколько осторожнее относиться к неконтролируемой эмиссии. Таким образом, для того, чтобы эмиссия денег положительно влияла на украинскую экономику, сначала необходимо, чтобы в экономике и банковской системе произошли структурные изменения: повышение доверия к национальной валюте и банкам, снижение процентных ставок и возобновление кредитования, переориентация экономики и экспорта на товары с высокой долей добавленной стоимости и т.д.

Что до самого поста Азарова, то мы считаем его сообщение в Facebook высоко манипулятивным. Внедрение его предложений в монетарную политику Украины могут вызвать глубоко негативные последствия для нашей экономики.

Внедрение его предложений в монетарную политику Украины могут вызвать глубоко негативные последствия для нашей экономики.

Авторы: Елена Билан (член редколлегии VoxUkraine), Юрий Городниченко (член редколлегии VoxUkraine), Елена Шкарпова (редактор VoxCheck), Максим Скубенко (аналитик VoxCheck).

Выражаем благодарность Андрею Кириленко, гостевому профессору Imperial College Business School, за оказанную помощь при подготовке материала.

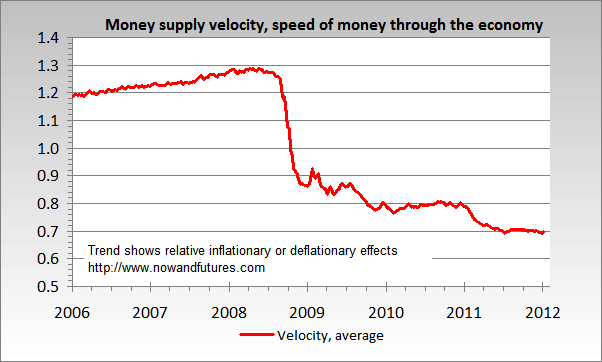

США. Мои опасения. Часть 5. Скорость падает…: wallet — LiveJournal

Продолжение… Часть 1, Часть 2, Часть 3, Часть 4.

Скорость обращения денег (англ. velocity of money, velocity of circulation) — средняя частота, с которой денежная единица используется для покупки новых отечественных товаров и услуг за определённый период времени. Скорость обращения денег во многом зависит от объёмов экономической активности при заданной денежной массе. Если период времени заявлен, скорость может быть представлена числом. В противном случае показатель должен быть задан в форме число за период времени.

Если период времени заявлен, скорость может быть представлена числом. В противном случае показатель должен быть задан в форме число за период времени.

Пример.

Представим небольшую экономику с денежной массой равной $50. Фермер и механик — единственные экономические агенты — торгуют друг с другом и совершают три сделки в год:

· Фермер тратит $50 на починку трактора.

· Механик покупает зерна на $40.

· Механик платит фермеру $10 за содержание своих кошек.

Суммарная стоимость сделок составляет $100 при денежной массе в $50. Данная ситуация стала возможной, так как каждый доллар был потрачен в среднем дважды за год. Следовательно, скорость обращения денег в этом случае — 2 в год. Обратите внимание, что если бы фермер приобрёл подержанный трактор или подарил бы зёрна механику, эти действия не оказали бы влияния на величину скорости обращения. При подсчёте скорости учитываются только те транзакции, которые учитываются и при подсчёте ВВП.

А теперь как ее рассчитывать для экономики?

При исследовании конкретной экономики интерес представляют затраты на конечный выпуск. Можно записать следующее отношение:

,

где — скорость для транзакций, учитываемых при подсчёте национального или внутреннего продукта;

— номинальный национальный или внутренний продукт.

M — денежная масса.

Для начала краткая справка по Денежным агрегатам

Для анализа изменений движения денег на определенную дату и за определенный период в финансовой статистике стали использовать сначала в экономически развитых странах, а затем и в России, денежные агрегаты М0, М1, М2, М3, М4.

• Агрегат М0 включает наличные деньги в обращении:

банкноты, металлические монеты, казначейские билеты (в некоторых странах). Металлические монеты, составляющие незначительную долю наличности (в развитых странах 2—3%), дают возможность лицам совершать мелкие сделки.

Обычно эти монеты чеканятся из дешевых металлов. Реальная стоимость монеты значительно ниже номинальной, чтобы не допустить их переплавку в целях прибыльной продажи в виде слитков.

Казначейские билеты — бумажные деньги, эмиссии которых осуществляются казначейством.

Бумажные деньги ныне функционируют в слабо развитых странах. Например, в Республике Джибути в обращении находятся казначейские билеты (достоинством 500, 5000, 1000 франков) и монеты, эмиссии которых осуществляется казначейством; казначейские билеты и монеты функционируют и в Королевстве Тонга.

Преобладающая роль принадлежит банкнотам.

• Агрегат М1 состоит из агрегата М0 и средств на текущих счетах банков.

Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета. Для расчетов с помощью средств на этих счетах их владельцы выписывают платежные поручения (преобладающая форма расчетов в российской экономике) либо чеки и аккредитивы.

Именно агрегат М1 обслуживает операции по реализации валового внутреннего продукта (ВВП), распределению и перераспределению национального дохода, накоплению и потреблению.

• Агрегат М2 содержит агрегат М1, срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги.

Последние не функционируют как средство обращения, однако могут превратиться в наличные деньги или чековые счета. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность Срочные депозиты доступны вкладчику только по истечении определенного срока и, следовательно, обладают меньшей ликвидностью, чем сберегательные депозиты.

В США агрегат М2 включает:

М1 — 23%(в том числе наличные деньги 7% и чековые вклады 19%), сберегательные и срочные депозиты — 74%.

Вы думаете, я буду сам рассчитывать скорость обращения денег в экономике США? Нет, я возьму данные у профессионалов — Федеральный Резервный Банк St.Louis

Как видите, данные с 1959 года. Значение показателя скорости обращения денег самый низкий за весь период! Этот показатель уменьшается с 1998 года! А в кризисы еще сильнее падает. Мы видим просто пике – ниже 1,5!

Мы видим просто пике – ниже 1,5!

Это был показатель M2.

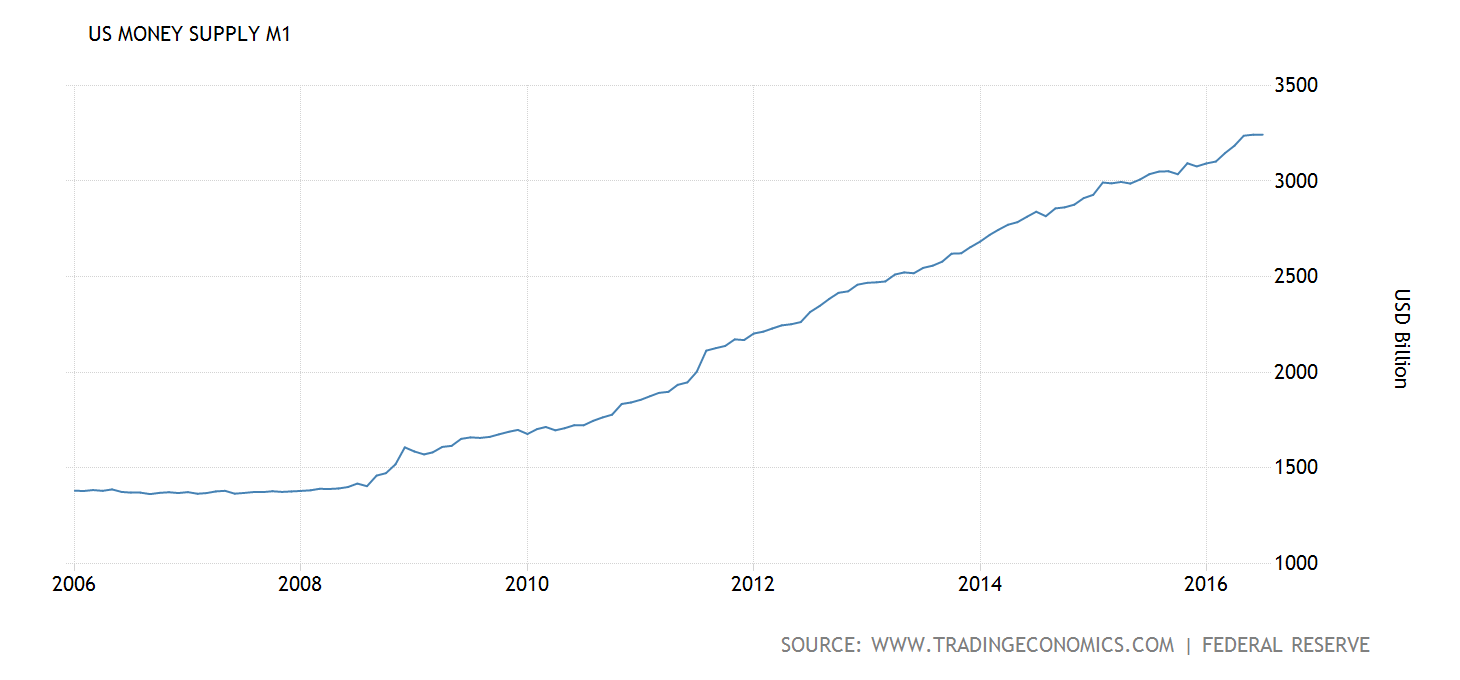

Сейчас посмотрим показатель M1.

Тоже падение, но с 2009 года. Такой же тренд на падение. Причем почти в 2 раза скорость упала с 2009 года.

Есть еще один денежный агрегат MZM: M2 минус мелкие срочные депозиты плюс все фонды денежного рынка. Один из самых активно используемых денежных агрегатов в США.

Этот агрегат падает аж с 1980-х годов – упал в 2 раза. Все показатели скорости общения денег падают.

Скорость обращения различных денежных агрегатов различна. Для любого периода времени и любой страны скорость обращения агрегата М1 в несколько раз выше чем скорость обращения агрегата М2. Поэтому агрегат М1 называют деньгами повышенной эффективности. Более того, статистика США свидетельствует, что скорость обращения агрегата М2 является относительно постоянной, в то время, как скорость агрегата М1 чувствительна к различным потрясениям.

И что из этого? О чём это говорит?

Выводы экономистов очень противоречивы на этот счет. Приведу некоторые из них.

Приведу некоторые из них.

1) Чем выше скорость оборота денег, тем выше уровень инфляции и наоборот.

2) Динамика скорости оборота денег наиболее связана с динамикой цен.

Да, действительно с начала с 2003 года учетная ставка ФРС очень низкая 1% с кратковременным повышением. Низкая учетная ставка -> низкие кредиты от банков -> низкая инфляция в США. Падающая скорость оборота денег связана с падением инфляции.

Но ставка ФРС поднималась до критичных 5,25% в 2006 году, и мы сразу видим этот шип на обоих графиков M2 и M1. Но в тоже время MZM агрегат падал постоянно, а M2 падал с 2000 года и не поднялся выше значения в 2006 году, когда ставка была очень высокая.

Т.е. связь прослеживается, но не такая чёткая, тесная или 100%, кроем агрегата наиболее чувствительного агрегата M1.

Но есть еще одна точка зрения, что скорость обращения денег может активным образом влиять на объем производства.

Посмотрим на ВВП США. Ведь ВВП показывает объем произведенных товаров и услуг, он должен показывать общую экономическую активность в стране.

ВВП вырос с 10 триллионов долларов с 2000 года до 18 в 2015. Т.е. в 1,8 раза за 15 лет. Вот так, пока Путин обещал удвоить ВВП России, американцы это почти сделали. А может он не тот ВВП удваивал?

Так что видим, растет у них активность, несмотря на падение скорости обращения денег. Скорей всего, это мое предположение ложно. Или я ошибаюсь?

The Fed — меры денежной массы — выпуск

H.6Загрузка данных RSS текущей версии

Дата выпуска: 23 февраля 2021 г.

Для выпуска на1:00 вечера. Восточное время

23 февраля 2021 г.

H.6 (508)

Первый ежемесячный статистический выпуск H.6

Как было объявлено 17 декабря 2020 года, в статистическом выпуске H.6 Правления «Меры денежной массы» сберегательные вклады будут признаваться как тип транзакционного счета, начиная с сегодняшней публикации.Это признание отражает действия Правления от 24 апреля 2020 года по устранению нормативного различия между транзакционными счетами и сберегательными вкладами путем удаления шестимесячного лимита переводов по сберегательным вкладам в Положении D. Это изменение означает, что сберегательные вклады имели аналогичные нормативное определение и те же характеристики ликвидности, что и транзакционные счета, указанные как «Прочие проверяемые депозиты» в статистическом выпуске H.6 с момента внесения изменений в Регламент D. Следовательно, сегодняшние данные H.6 статистический выпуск объединяет статьи выпуска «Сберегательные депозиты» и «Прочие проверяемые депозиты» задним числом до мая 2020 года и включает итоговую сумму, указанную как «Прочие ликвидные депозиты» в денежном агрегате M1. Это действие значительно увеличивает денежный агрегат M1, оставляя денежный агрегат M2 без изменений.

Это изменение означает, что сберегательные вклады имели аналогичные нормативное определение и те же характеристики ликвидности, что и транзакционные счета, указанные как «Прочие проверяемые депозиты» в статистическом выпуске H.6 с момента внесения изменений в Регламент D. Следовательно, сегодняшние данные H.6 статистический выпуск объединяет статьи выпуска «Сберегательные депозиты» и «Прочие проверяемые депозиты» задним числом до мая 2020 года и включает итоговую сумму, указанную как «Прочие ликвидные депозиты» в денежном агрегате M1. Это действие значительно увеличивает денежный агрегат M1, оставляя денежный агрегат M2 без изменений.

В сегодняшнем статистическом выпуске H.6 также реализован ряд усовершенствованных модификаций, о которых также было объявлено ранее. Статистический выпуск H.6 теперь публикуется с ежемесячной периодичностью и содержит только среднемесячные данные, необходимые для построения денежных агрегатов.Компоненты денежных агрегатов представлены на уровне отрасли в целом без разбивки по банкам и сберегательным кассам. Релиз доступен в 13:00. в четвертый вторник каждого месяца только в одном формате — HTML.

Релиз доступен в 13:00. в четвертый вторник каждого месяца только в одном формате — HTML.

Для получения дополнительной информации о первом ежемесячном статистическом выпуске H.6 см. Технические вопросы и ответы H.6. Ретроактивные обновления транзакционных счетов и данных сберегательных депозитов до мая 2020 года вместе с историческими данными для элементов, выпуск которых прекращен, доступны в пакетах «создайте свой собственный» и предварительно отформатированных пакетах, связанных с H.6 в программе загрузки данных (DDP). DDP для статистического выпуска H.6 также будет содержать средние за неделю, несезонно скорректированные данные для денежных агрегатов и их компонентов. Несмотря на то, что эти данные были исключены из выпуска, DDP будет содержать исторические средние недельные данные, не скорректированные по сезонам, начиная с 1975 года или начала 1980-х годов, в зависимости от элемента выпуска, и за недели, составляющие последний месяц, опубликованный в ежемесячном отчете H. 6 статистический выпуск.

6 статистический выпуск.

Стол 1

Денежная масса.Миллиарды долларов, если не указано иное.| Дата | С учетом сезонных колебаний | Без учета сезонных колебаний | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| M1 1 | M2 2 | Денежная база | M1 1 | м2 2 | Меморандум: Запасы | |||||

| Деньги в обращении 3 | Остатки резервов 4 | Денежная база 5 | Итого запасы 6 | Итого, заемные средства (млн долл. США) 7 США) 7 | Незаемные резервы 8 | |||||

| сен.2019 | 3 905,8 | 15 034,9 | 1762,9 | 1 439,8 | 3 202,7 | 3 877,1 | 15 008,9 | 1 504,8 | 101,5 | 1 504,7 |

| Октябрь 2019 | 3 925,1 | 15 161,5 | 1,771,3 | 1 481,5 | 3 252,8 | 3,924. 0 0 | 15 135,3 | 1,547,1 | 62,8 | 1 547,1 |

| Ноябрь 2019 | 3950,5 | 15 263,2 | 1786,2 | 1529,3 | 3 315,6 | 3925,2 | 15 282,3 | 1 595,2 | 26,1 | 1 595,2 |

| Декабрь 2019 | 3,978. 0 0 | 15319,8 | 1796,4 | 1,630,1 | 3 426,5 | 4 042,4 | 15 435,6 | 1 698,3 | 21,4 | 1 698,3 |

| Янв.2020 г. | 3 977,3 | 15416,4 | 1797,2 | 1645,4 | 3 442,6 | 3 982,3 | 15,419. 8 8 | 1715,2 | 5,8 | 1715,2 |

| фев.2020 г. | 4 003,8 | 15 459,7 | 1797,5 | 1 657,0 | 3 454,5 | 3 940,3 | 15 405,7 | 1726,9 | 3,2 | 1726,9 |

| Март 2020 | 4 257,0 | 16 002. 4 4 | 1838,0 | 2045,1 | 3 883,1 | 4 288,0 | 16 079,1 | 2 099,4 | 40 553,7 | 2058,8 |

| Апрель 2020 | 4 799,1 | 17033,8 | 1891,3 | 2 953,6 | 4 844,9 | 4849,4 | 17 126,6 | 2,953. 6 6 | 124 460,6 | 2 829,1 |

| Май 2020 | 16 268,1 | 17 883,2 | 1 931,8 | 3 217,6 | 5 149,4 | 16 184,4 | 17 791,8 | 3 217,6 | 111844,6 | 3 105,8 |

| июнь 2020 | 16 599,5 | 18 179.0 | 1 958,3 | 3043,6 | 5 001,8 | 16 562,2 | 18 130,9 | 3043,6 | 97 671,4 | 2 945,9 |

| июль 2020 | 16 803,2 | 18 328,8 | 1 981,7 | 2 718,5 | 4 700,3 | 16 765,1 | 18 280,4 | 2718. 5 5 | 92 943,3 | 2 625,6 |

| Август 2020 | 16 921,5 | 18 392,4 | 2 007,6 | 2 799,7 | 4 807,4 | 16 888,0 | 18 349,4 | 2 799,7 | 83 125,6 | 2 716,6 |

| Сентябрь 2020 г. | 17 194,0 | 18 618.0 | 2027,5 | 2 852,8 | 4880,3 | 17 156,3 | 18 573,0 | 2 852,8 | 78 387,1 | 2 774,4 |

Октябрь 2020 г. | 17 368,4 | 18 754,6 | 2040,5 | 2 876,6 | 4 917,1 | 17 342,2 | 18 723,3 | 2 876.6 | 74 058,7 | 2 802,6 |

| Ноябрь 2020 | 17 643,9 | 19 005,5 | 2058,4 | 3034,7 | 5 093,0 | 17 664,9 | 19 020,0 | 3 034,7 | 66 597,5 | 2 968,1 |

Декабрь 2020 г. | 17 776,2 | 19 088.8 | 2071,6 | 3 135,0 | 5 206,6 | 17 969,5 | 19 289,8 | 3 135,0 | 58 684,6 | 3076,3 |

| Январь 2021 г. | 18 105,4 | 19 394,6 | 2094,3 | 3 153,8 | 5 248,0 | 18 104,2 | 19 411,3 | 3 153. 8 8 | 52 590,8 | 3 101,2 |

Стол 2

Сезонно скорректированные компоненты M1 и не M1 M2. Миллиарды долларов.| Дата | M1 | Не-M1 M2 | |||||

|---|---|---|---|---|---|---|---|

| Валюта 1 | Спрос депозиты 2 | Другое проверяемый депозиты 3 | Прочие жидкости депозиты 4 | Экономия депозиты 5 | Малый — номинал срочные вклады 6 | Розничные деньги рыночные фонды 7 | |

сен. 2019 2019 | 1 685,0 | 1553,5 | 667,2 | 9 565,0 | 601,2 | 962,9 | |

| Октябрь 2019 | 1 693,4 | 1562,6 | 669,1 | 9 652,9 | 595,8 | 987,6 | |

| Ноябрь 2019 | 1,703.3 | 1 579,7 | 667,4 | 9 720,8 | 589,5 | 1 002,5 | |

| Декабрь 2019 | 1710,9 | 1592,7 | 674,5 | 9 764,6 | 582,0 | 995,1 | |

Янв. 2020 г. 2020 г. | 1720,7 | 1,582.5 | 674,2 | 9 875,3 | 567,6 | 996,2 | |

| фев.2020 г. | 1723,5 | 1 602,3 | 678,0 | 9 923,9 | 538,1 | 993,8 | |

| Март 2020 | 1744,7 | 1813,7 | 698,7 | 10,201. 7 7 | 507,3 | 1036,4 | |

| Апрель 2020 | 1780,3 | 2033,6 | 985,1 | 10 636,6 | 485,2 | 1,112,9 | |

| Май 2020 | 1818,6 | 2 152,7 | 12 296,7 | 462.6 | 1,152,5 | ||

| июнь 2020 | 1856,0 | 2,214,9 | 12 528,5 | 429,0 | 1150,6 | ||

| Июль 2020 | 1884,2 | 2,249,3 | 12 669,7 | 394,7 | 1,131. 0 0 | ||

| Август 2020 | 1 912,3 | 2,278,4 | 12 730,8 | 358,2 | 1112,6 | ||

| Сентябрь 2020 г. | 1 929,4 | 2416,8 | 12 847,8 | 328,0 | 1 095,9 | ||

| окт.2020 | 1 944,2 | 2 422,7 | 13 001,5 | 296,7 | 1 089,5 | ||

Ноябрь 2020 г. | 1 957,7 | 2 771,8 | 12 914,4 | 264,8 | 1 096,8 | ||

| Декабрь 2020 г. | 1970.9 | 3 232,9 | 12 572,3 | 241,0 | 1071,6 | ||

| Январь 2021 г. | 1 996,0 | 3 362,9 | 12 746,5 | 220,5 | 1 068,7 | ||

Таблица 3

Несезонно скорректированные компоненты M1 и не M1 M2. Миллиарды долларов.

Миллиарды долларов.| Дата | M1 | Не-M1 M2 | Меморандум: счета IRA и Keogh | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Валюта 1 | Спрос депозиты 2 | Другое проверяемый депозиты 3 | Прочие жидкости депозиты 4 | Экономия депозиты 5 | Малый — номинал срочные вклады 6 | Розничные деньги рыночные фонды 7 | В депозитарии учреждения | В деньгах рыночные фонды | Всего | |

сен. 2019 2019 | 1 683,8 | 1 534,5 | 658,7 | 9 573,0 | 603,5 | 955,3 | 475,5 | 289,3 | 764,9 | |

| Октябрь 2019 | 1 692,3 | 1569,7 | 662,0 | 9 634,8 | 594,0 | 982.5 | 477,6 | 294,6 | 772,2 | |

| Ноябрь 2019 | 1 704,3 | 1 566,1 | 654,8 | 9 775,8 | 583,4 | 997,9 | 480,0 | 298,7 | 778,7 | |

| Декабрь 2019 | 1713,1 | 1 648,2 | 681. 1 1 | 9814,4 | 573,3 | 1 005,6 | 482,3 | 302,8 | 785,2 | |

| Янв.2020 г. | 1 714,0 | 1 586,2 | 682,2 | 9 860,9 | 560,8 | 1015,8 | 495,6 | 313,2 | 808.7 | |

фев. 2020 г. 2020 г. | 1718,2 | 1557,6 | 664,5 | 9 921,5 | 535,9 | 1 007,9 | 522,5 | 331,2 | 853,7 | |

| Март 2020 | 1747,4 | 1826,8 | 713,8 | 10 231.8 | 507,5 | 1051,8 | 549,6 | 349,2 | 898,8 | |

| Апрель 2020 | 1784,3 | 2047,4 | 1017,7 | 10 673,2 | 487,1 | 1116,9 | 566,0 | 361,4 | 927,3 | |

| Май 2020 | 1824. 3 3 | 2 125,7 | 12 234,3 | 465,9 | 1,141,5 | 566,2 | 364,3 | 930,5 | ||

| июнь 2020 | 1857,1 | 2216,5 | 12 488,5 | 433,3 | 1,135,5 | 566.4 | 367,3 | 933,8 | ||

| Июль 2020 | 1884,2 | 2,261,0 | 12 620,0 | 398,6 | 1116,7 | 570,0 | 371,1 | 941,0 | ||

| Август 2020 | 1 908,8 | 2,274,0 | 12 705. 1 1 | 361,1 | 1100,3 | 577,9 | 375,7 | 953,6 | ||

| Сентябрь 2020 г. | 1 929,2 | 2387,4 | 12 839,7 | 329,2 | 1 087,4 | 585,9 | 380,4 | 966,3 | ||

| окт.2020 | 1 944,1 | 2427,9 | 12 970,3 | 295,7 | 1 085,4 | 590,2 и | 383. 0 e 0 e | 973,2 e | ||

| Ноябрь 2020 г. | 1 957,9 | 2 753,8 | 12 953,1 | 262,2 | 1 093.0 | 590,2 и | 383,3 e | 973,5 e | ||

| Декабрь 2020 г. | 1 974,1 | 3 355,2 | 12 640,2 | 237,6 | 1 082,6 | 590. 2 e 2 e | 383,6 e | 973,8 и | ||

| Январь 2021 г. | 1 989,3 | 3 363.6 | 12 751,3 | 217,9 | 1 089,3 | 590.2 e | 383,8 e | 973,9 e | ||

Последнее обновление: 23 февраля 2021 г.

| Прямые инвестиции за границу (млн долл. США) | 74 295. 0

Сентябрь 2020 0

Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Остаток на текущем счете (млн долл. США) | -178 513,0 Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Сальдо текущего счета:% ВВП (%) | -3.4 Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Прямые иностранные инвестиции (млн долл. США) | 72 614,0 Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Прямые иностранные инвестиции:% ВВП (%) | 1. 4

Сентябрь 2020 4

Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Иностранные портфельные инвестиции (млн долл. США) | 147 526 000 Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Иностранные портфельные инвестиции: долговые ценные бумаги (млн долл. США) | 1,118.000 Сентябрь 2020 | ежеквартальный | Март 1973 — сен 2020 |

| Иностранные портфельные инвестиции: долевые ценные бумаги (млн долл. США) | 146 408,0 Сентябрь 2020 | ежеквартальный | Март 1973 — сен 2020 |

| Иностранные портфельные инвестиции:% ВВП (%) | 2. 8

Сентябрь 2020 8

Сентябрь 2020 | ежеквартальный | Март 1960 — сен 2020 |

| Внешний долг (млн долл. США) | 21 314 655,0 Сентябрь 2020 | ежеквартальный | Июн 2003 — сен 2020 |

| Внешний долг:% ВВП (%) | 95.2 2019 г. | ежегодно | 2003 — 2019 гг. |

| Внешний долг: краткосрочный (млн долл. США) | 7 128 511,0 Сентябрь 2020 | ежеквартальный | Июн 2003 — сен 2020 |

| Внешний долг: краткосрочный:% ВВП (%) | 29. 9

2019 г. 9