Как узнать свою кредитную историю

Сегодня кредиты абсолютно обыденное явление. Если человеку срочно понадобилась определенная сумма денег на покупку какого-либо товара, машины, или квартиры, он легко может обратиться в банк для получения кредита. Однако сведения о взятом вами кредите не исчезают, они формируют вашу кредитную историю, на которую в дальнейшем полагаются банки при принятии решения о выдаче займа. О том, что такое кредитная история и зачем она нужна читайте в другой статье на нашем портале. В данной статье мы поговорим о том, как узнать свою кредитную историю.

Есть разные способы проверить свою кредитную историю. Сделать это можно в интернете или через мобильное приложение, в офисах кредитных бюро, в ЦОНе или «Казпочте». Для получения кредитной истории в «Государственном кредитном бюро» понадобится удостоверение личности и заполненное заявление. Свой отчет вы сможете получить в течение 24 часов.

- В «Первом кредитном бюро» можно получить персональный кредитный отчет несколькими способами. Первый — вы можете обратиться в офис ПКБ, предъявить удостоверение личности и получить кредитный отчет через 15 минут.

- На сайте «Первого кредитного бюро» вы получите кредитную историю с помощью электронной цифровой подписи.

- Можно отправить запрос по почте: понадобится нотариально заверенное заявление и копия удостоверения личности. Если вы запрашиваете кредитный отчет второй раз за год, то приложите копию квитанции об оплате услуги.

- С помощью мобильного приложения «Первого кредитного бюро» – 1CB.kz – можно получить кредитный отчет на мобильный телефон. Понадобится электронная цифровая подпись, загруженная в мобильный телефон, и платежная карта.

- Портал Egov.kz. Получите персональный кредитный отчет на портале электронного правительства в разделе «Таможня и налоги». Далее в перечне услуг выберите «Получение персонального кредитного отчета». Заполните заявку через интернет, подпишите с помощью электронной цифровой подписи (ЭЦП) и сможете увидеть результат в «Личном кабинете».

- В ЦОНе. Кредитный отчет можно получить в отделениях ЦОНа по всему Казахстану. Для этого вам понадобится удостоверение личности.

- «Казпочта». Вы можете получить персональный кредитный отчет в отделениях «Казпочты» по всему Казахстану, предъявив удостоверение личности. При первом за год обращении вам нужно будет оплатить только комиссию «Казпочты».

Читайте также: Как увеличить шансы на одобрение кредита. Способы увеличения шансов на одобрение кредита.

Зачем проверять свою кредитную историю — Российская газета

В последние два месяца граждане начали активно пользоваться возможностью бесплатно проверять состояние своей кредитной истории. Раньше они это делали в основном только после того, как получали отказ банка в выдаче кредита, пытаясь понять, в чем проблема, теперь кредитные отчеты многие запрашивают просто «из интереса». Тем не менее обращение к этим сведениям имеет вполне практический смысл.

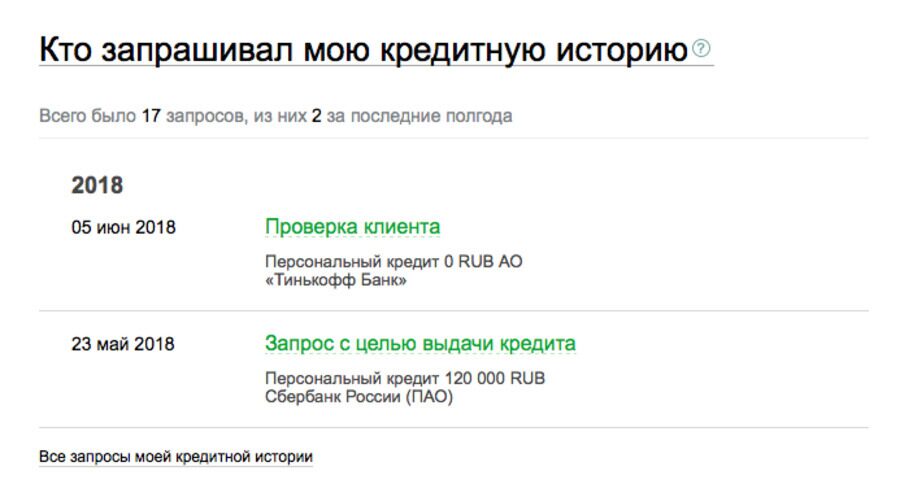

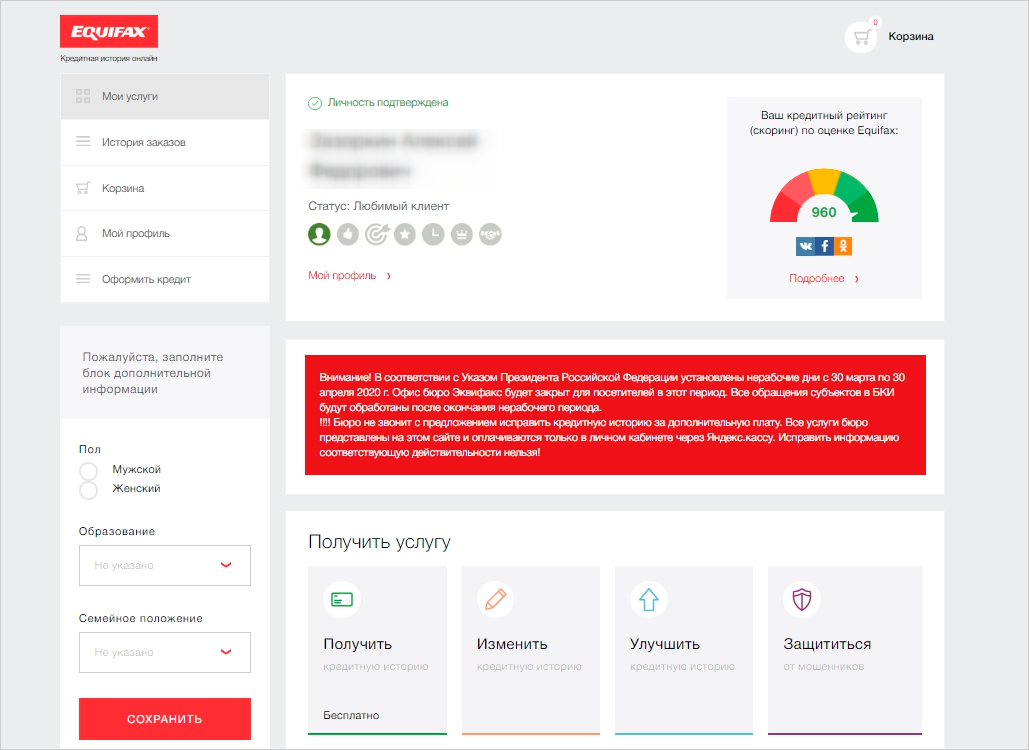

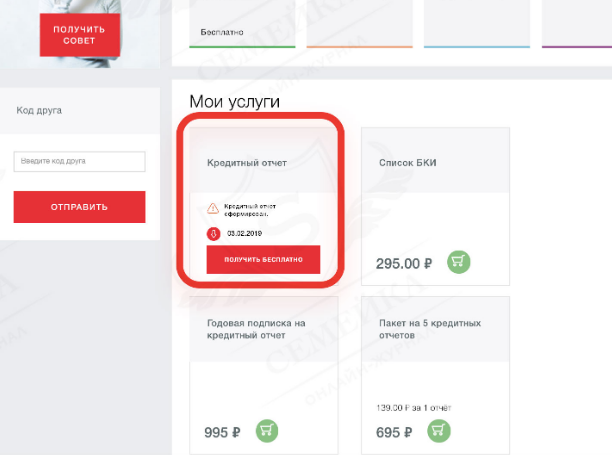

Опрошенные «РГ — Неделя» крупнейшие бюро кредитных историй (БКИ) зафиксировали взрывной рост интереса физлиц к информации о себе с 31 января. С этого времени получить кредитный отчет можно прямо на сайтах БКИ с помощью учетной записи от портала госуслуг, дважды в год эта услуга предоставляется бесплатно. На самом портале госуслуг можно сделать запрос в каталог Банка России и узнать, в каких БКИ ведутся ваши кредитные истории. Обычно их несколько, даже если вы никогда не брали кредит, из них, например, можно узнать, какие банки периодически ими интересуются.

В Объединенное кредитное бюро (ОКБ) в феврале — марте за бесплатным отчетом обратилось примерно в 10 раз больше граждан, чем за весь 2018 год, в Национальное бюро кредитных историй (НБКИ) количество обращений в феврале выросло почти в три раза по сравнению с тем же периодом 2017 года, в БКИ «Эквифакс» — в четыре раза по сравнению с январем.

Возможностью дважды в год бесплатно и быстро проверить кредитную историю не следует пренебрегать. Не стоит и забывать о новом сервисе, когда банки навязывают эту услугу как платную опцию.

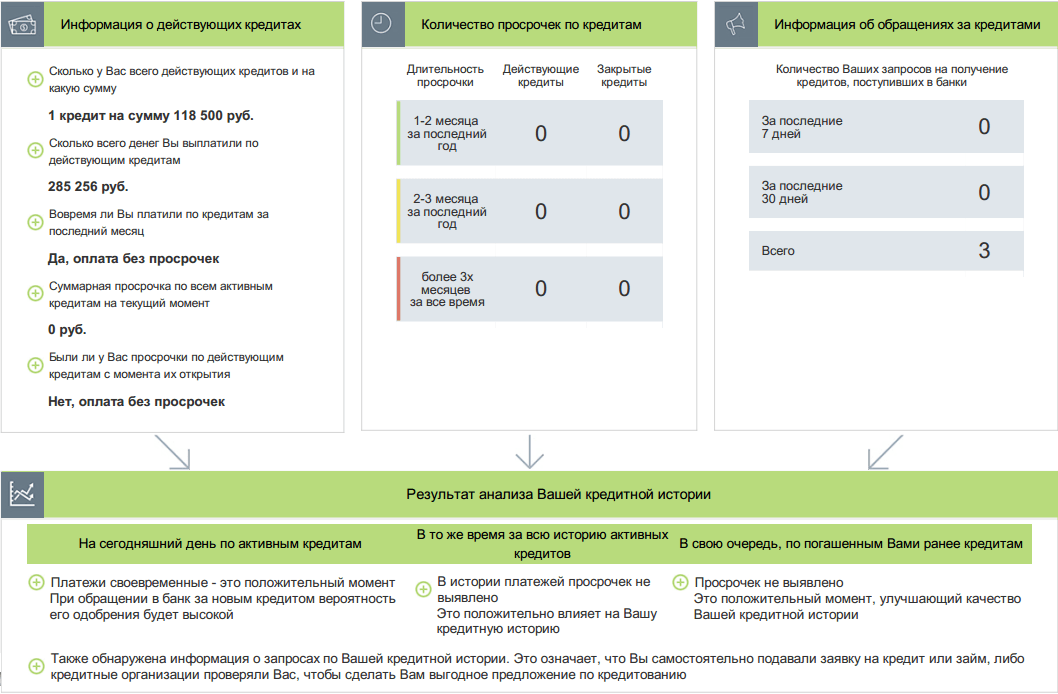

Проверять кредитную историю следует перед подачей заявления на кредит (особенно крупный), советует директор по маркетингу и коммуникациям ОКБ Екатерина Котова. Это позволит убедиться, что в ней нет неприятных сюрпризов, правильно оценить шансы на получение кредита, а также исправить или улучшить ее, если это необходимо. Спустя месяц-полтора после погашения кредита нужно проверить свою кредитную историю на предмет отсутствия в ней задолженности по закрытому счету.

Имеет смысл проверять историю после потери паспорта. Если в течение недели-двух в кредитной истории появятся отметки о запросах со стороны банков и МФО, то скорее всего злоумышленники пытались взять кредит или заем на ваше имя.

Даже если вы никогда не брали кредит и не собираетесь этого делать, все равно стоит запросить кредитный отчет. В нем, например, могут оказаться следы автоматически оформленного овердрафта на зарплатной карте, говорит гендиректор «Эквифакса» Олег Лагуткин. Кроме того, даже человек, который ни разу не обращался за кредитными средствами, не застрахован от мошеннических действий.

Количество запросов в бюро кредитных историй выросло в разы

В кредитных историях бывают ошибки, их надо исправлять, даже если брать кредит вы не собираетесь — кредитная история может быть интересна не только банку, но и потенциальному работодателю или страховой компании при оформлении полиса каско, предупреждает Лагуткин. Чем раньше вы заметите ошибку, тем лучше.

Чтобы оспорить ошибочную запись, надо связаться с БКИ или с кредитором, который такую запись внес. БКИ запросит кредитора, а тот, в свою очередь, обязан в течение 14 дней со дня получения запроса представить в бюро либо информацию, подтверждающую достоверность сведений, либо исправить кредитную историю в оспариваемой части, объясняет директор по маркетингу НБКИ Алексей Волков.

Корректировать имеет смысл только значимую информацию, к ней можно отнести наличие кредита, который клиент не получал, или, наоборот, отсутствие ранее полученного кредита, наличие запроса от того банка, в который ранее клиент не обращался, и т. п. Но зачастую, по словам Лагуткина, граждане оспаривают совершенно незначимую информацию. Так, если в паспорте место рождения указано как «город Москва», а банк передал в бюро «Москва», то в корректировке нет нужды.

п. Но зачастую, по словам Лагуткина, граждане оспаривают совершенно незначимую информацию. Так, если в паспорте место рождения указано как «город Москва», а банк передал в бюро «Москва», то в корректировке нет нужды.

Кредитная история: чем можно испортить и как исправить

Кредитная история — сложный документ, который может быть интересен не только банкам, оценивающим с его помощью надежность клиентов, но и потенциальному работодателю, а также страховой компании.

Поэтому так важно не только соблюдать платежную дисциплину, но и регулярно заказывать отчет по своей кредитной истории: никто не застрахован от мошенников и от банковских ошибок.

Что такое кредитная история?

В 2005 году в России приняли закон «О кредитных историях», на основании которого они формируются, хранятся и предоставляются. Кредитные истории юридических и физических лиц включают информацию о кредитах, суммах и сроках их погашения, сведения о текущей и просроченной задолженности, одним словом — о платежной дисциплине.

Вносить информацию в кредитные истории обязаны банки, микрофинансовые организации, кредитные потребительские кооперативы и коллекторы. Поставщики услуг ЖКХ и связи тоже имеют такое право, но они могут предоставлять информацию только о долгах, по которым вынесено судебное решение, не исполненное должником в течение 10 дней.

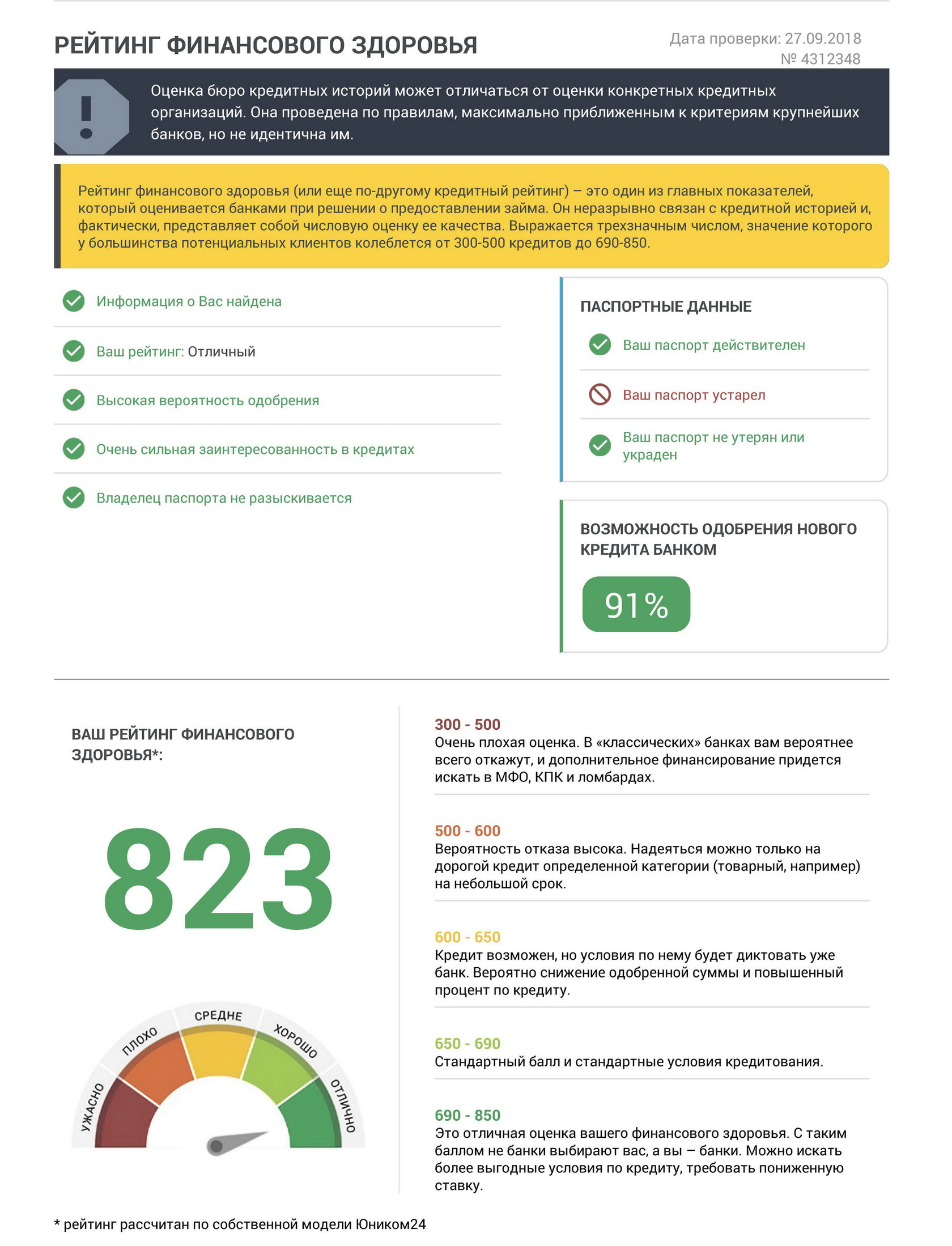

Граждане имеют неограниченный доступ к своей кредитной истории. Два раза в год она предоставляется бесплатно, последующие запросы платные. Ознакомиться со своим персональным кредитным рейтингом можно на сайте Национального бюро кредитных историй.

Зачем знать свою кредитную историю?

По мнению экспертов, проверять кредитную историю следует перед подачей заявления на кредит, особенно крупный. Это позволит убедиться, что в ней нет неприятных сюрпризов, правильно оценить шансы на получение кредита, а также исправить или улучшить ее, если это необходимо. После погашения кредита через месяц-полтора нужно проверить свою кредитную историю на предмет отсутствия в ней задолженности по закрытому счету.

Даже если вы никогда не брали кредит и не собираетесь этого делать, все равно раз в полгода стоит запросить кредитный отчет. Никто не застрахован от мошеннических действий, поэтому, по мнению экспертов, есть смысл проверить свою кредитную историю и в будущем делать это регулярно, поскольку взять кредит на ваше имя, к сожалению, может кто угодно: онлайн-рассрочки дают быстро — и поддельного паспорта не понадобится.

В случае потери паспорта кредитную историю следует проверить обязательно: если в ней появятся отметки о запросах со стороны банков и МФО, то, скорее всего, злоумышленники пытались взять кредит или заем на ваше имя.

«После потери паспорта главное — очень оперативно заявить об утере или краже кредитору и полиции. Тогда информация о недействительности документа попадет в базу, и банки будут уже знать, что этот документ скомпрометирован. И все сделки, которые будут заключены мошенниками, уже не ваша проблема», — советуют эксперты.

Как исправить ошибку в кредитной истории

Записанные в кредитной истории факты и события могут быть недостоверными или ошибочными — от ошибок не застрахованы даже банки. Например, банк совершил некорректную операцию при погашении кредита, и сумма ежемесячного платежа списана не полностью.

Закон (218-ФЗ «О кредитных историях») дает право заемщику оспаривать записи в кредитной истории. Процедура простая. Если обнаружена неверная запись, следует направить заявление в бюро кредитных историй, которое перенаправит его источнику информации (банку, который такую запись внес) на дополнительную проверку. Если банк согласится с изложенными в заявлении доводами, запись будет исправлена. При отказе в корректировке без существенных оснований можно направить претензию регулятору.

Как испортить кредитную историю?

Очевидно, что кредитную историю может испортить платежная безответственность заемщика, но не только она. Множественные запросы кредиторов в бюро кредитных историй способны негативно повлиять на кредитную историю, это выглядит подозрительно, словно человек хочет быстро набрать много кредитов. Вы можете этого не знать и не замечать, но ваш кредитный рейтинг, который является частью кредитной истории, будет снижаться. И это в дальнейшем повлияет на оценку вашей надежности как потенциального клиента. Каждый факт запроса кредитной истории автоматически отражается в закрытой части кредитной истории. Все организации должны иметь согласие субъекта на получение информации из его кредитной истории, подчеркивает пресс-служба Национального бюро кредитных историй.

Куда обращаться, если в вашей кредитной истории есть информация о запросах не связанных с вами кредиторов, зависит от цели. Можно направить обращение в бюро кредитных историй о внесении изменений, срок ответа — 30 дней.

Обратите внимание, что кредитную историю ухудшают не столько запросы банков, сколько частые заявки гражданина на получение кредитов, сделанные за короткий промежуток времени.

Банковские системы по оценке кредитного риска воспринимают такое поведение потенциального заемщика как острую потребность в заемных средствах, делая, таким образом, вывод о не очень здоровой частной экономике такого человека.

«Более того, если по таким заявкам банки отказывают в одобрении, а это фиксируется в кредитной истории, ситуация усугубляется, так как каждый последующий банк воспринимает отказ своих коллег как обоснованный и сделанный на основе объективной информации, доступной другим банкам, не обязательно из кредитной истории»

Если гражданин, не понимая, в каком банке он может получить кредит и на каких условиях, массово рассылает заявки во все организации, этим он ухудшает свой персональный кредитный рейтинг.

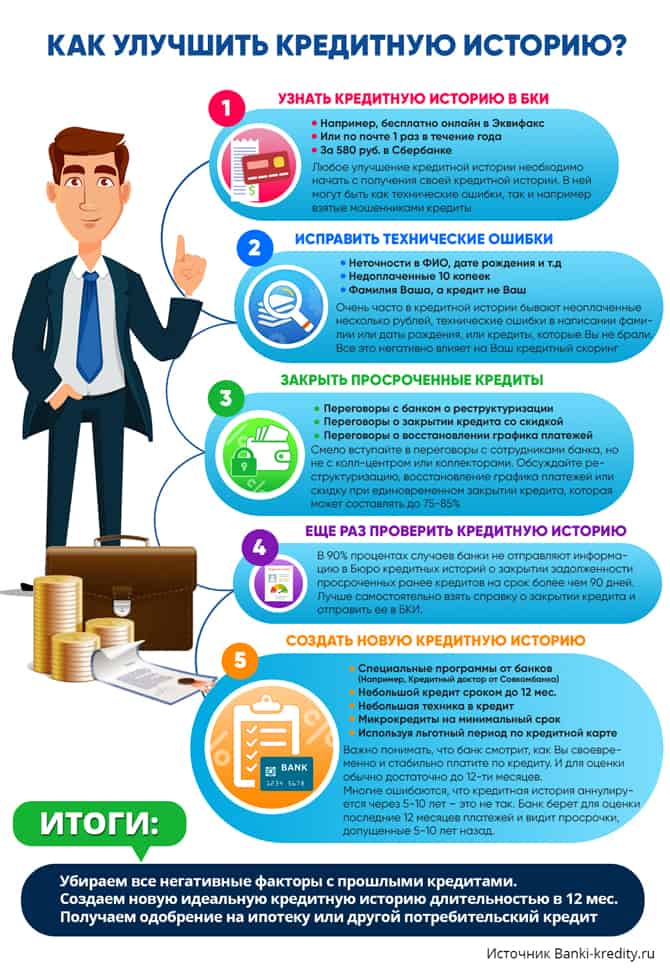

Как улучшить кредитную историю?

Специалисты отмечают, что говорить об «улучшении кредитной истории» не совсем корректно. Кредитная история — всего лишь набор событий и фактов из жизни заемщика, она не несет качественной оценки. В Интернете можно найти много предложений об исключении информации о просроченных долгах из кредитной истории. Это мошенники и аферисты, которые, получив от доверчивого гражданина деньги, сразу же пропадают.

Улучшить свою кредитную историю возможно только своевременными платежами по кредитам, своевременной реструктуризацией в случае финансовых трудностей или досрочным полным погашением кредита.

По словам экспертов, в банках существует определенный срок давности по кредитной истории, принимаемой во внимание при рассмотрении кредитной заявки. Как правило, он составляет от трех до пяти лет. Однако это не означает, что неплательщику будет достаточно получить кредитную карту спустя некоторое время и внести несколько платежей для восстановления положительной кредитной истории, как часто советуют в Интернете. Понадобится длительный период своевременных оплат.

Однако это не означает, что неплательщику будет достаточно получить кредитную карту спустя некоторое время и внести несколько платежей для восстановления положительной кредитной истории, как часто советуют в Интернете. Понадобится длительный период своевременных оплат.

Зная свой персональный кредитный рейтинг (ПКР), гражданин уже осознанно может оценивать шансы на тот или иной кредит в том или ином банке. Правило простое — чем выше ПКР, тем больше будет доступная сумма кредита и меньше ставка по нему.

Проверить свою кредитную историю можно через бота— Kapital.kz

2lex.ru

Кроме персональных кредитных отчетов, Законом о кредитных бюро для защиты прав потребителей финансовых услуг предусмотрено предоставление и кредитного рейтинга физических лиц. ПКБ предоставляет данный сервис уже несколько лет. Также можно получить свой кредитный рейтинг бесплатно один раз в год в мобильном приложении ПКБ.

93% услуг ПКБ казахстанцы получают онлайн. С мая текущего года можно проверить свой персональный кредитный рейтинг экспресс-запросом в чат боте мессенджера WhatsApp. В ПКБ также уточнили, что это именно бот, а не бизнес-аккаунт, который является первым в финансовом секторе, запустившим услугу в таком формате. Обратиться к цифровому помощнику можно добавив номер +7 708 971 39 34 в список контактов.

«Кредитный рейтинг – это экспресс оценка

заемщика, основанная на анализе кредитной истории. И это первый шаг к запуску

механизма реабилитации заемщика и его кредитной истории, когда заемщик сможет

предпринимать определенные шаги и следовать методическим рекомендациям для улучшения

своего рейтинга. Данная мера необходима для качественного улучшения уровня

финансовой грамотности населения, а также исполнения поручения Главы государства в части разработки механизмов реабилитации заемщика», — отметили

в ПКБ.

И это первый шаг к запуску

механизма реабилитации заемщика и его кредитной истории, когда заемщик сможет

предпринимать определенные шаги и следовать методическим рекомендациям для улучшения

своего рейтинга. Данная мера необходима для качественного улучшения уровня

финансовой грамотности населения, а также исполнения поручения Главы государства в части разработки механизмов реабилитации заемщика», — отметили

в ПКБ.

Знать свой кредитный рейтинг казахстанцам необходимо также и для сравнения условий кредитования и выбора партнера среди финансовых институтов, которые в ближайшем будущем (также, по поручению г-на К-Ж.Токаева от 11 мая 2020 года) будут прорабатывать механизмы Risk Based Pricing – дифференцированной системы ставок вознаграждения по кредитам (на базе кредитного рейтинга заемщика и продукта). Данная международная практика применяется в ряде казахстанских банков и МФО уже сейчас, и может быть усилена и поддержана другими финансовыми организациями.

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Как исправить кредитную историю: куда бежать и к кому обращаться — Рынок жилья

В теме кредитных историй есть несколько моментов, по которым даже от специалистов ипотечного рынка приходится слышать противоречащие друг другу пояснения. БН решил раз и навсегда ликвидировать «кредитно-историческую» безграмотность.

Прежде всего, путаница царит в ответах на вопросы: «Если заявка на ипотеку одобрена, но физлицо передумало ее брать, сказывается ли это на его кредитной истории?», «Может ли физлицо перед покупкой квартиры проверить кредитную историю строительной компании?», «Насколько добросовестно банки относятся к обязанности сообщать в бюро всю информацию о заемщике?», «Сколько времени в среднем занимает правка и может ли бюро кредитных историй (БКИ) пожаловаться банковскому начальству на халатную работу линейного персонала?» А в последнее время к этим вопросам добавился следующий: отражается ли в кредитной истории рефинансируемая ипотека как проблемный кредит?

За комментариями БН обратился к представителям трех ведущих российских бюро кредитных историй. И вот что нам сообщили.

И вот что нам сообщили.

Олег Лагуткин, генеральный директор БКИ «Эквифакс»:

– В случае если клиент передумал по какой-то причине брать уже одобренный кредит, это будет указано в кредитном отчете в разделе заявок, включая информацию о запрошенной сумме, сроке и типе кредита.

Другие банки при знакомстве с такой информацией могут обращать внимание на невостребованные или отказные заявки, но однозначно говорить о том, что это отразится негативно, нельзя. У каждого кредитора своя политика по одобрению кредитов и свои методы определения рисков. Для формирования положительного финансового образа заемщику гораздо важнее соблюдать платежную дисциплину, это самый важный фактор и гарант того, что человек и впредь будет своевременно вносить платежи.

В кредитной истории физического лица отражаются все текущие и закрытые кредитные договоры, а также детализированная информация о них: дата заключения, сумма выданного кредита или кредитный лимит, наличие и величина просрочек, срок, на который был заключен договор, дата последнего платежа и т. д. Рефинансирование ипотечного кредита не является фактором, снижающим качество кредитной истории, это всего лишь инструмент, с помощью которого заемщик может улучшить условия возврата заемных средств.

Услуги по проверке кредитных историй организаций (в том числе строительных компаний) в «Эквифаксе» предоставляются только юридическим лицам. Физическому лицу перед покупкой квартиры можно попробовать проверить благонадежность застройщика в открытых источниках.

Бюро в соответствии с законом обязаны принимать от кредиторов и загружать в систему хранения всю передаваемую информацию. При обнаружении ошибок гражданин имеет право обратиться к кредитору или в бюро с заявлением об оспаривании отдельных фактов. На процедуру проверки и исправления закон отводит 30 дней, в течение которых устанавливается реальная картина в кредитной истории и, при подтверждении ошибок, вносятся изменения.

БКИ при получении информации обрабатывают эти данные и сразу же сигналят кредитору об обнаруженных логических несоответствиях. Кредиторы должны при необходимости корректировать данные.

Кредиторы должны при необходимости корректировать данные.

В последнее время в «Эквифакс» поступает несколько сотен заявлений на корректировку кредитной истории в месяц. В предшествующие годы подобных обращений было меньше. Это изменение мы связываем не с увеличением числа ошибок, а с некоторым ростом финансовой грамотности населения, когда кредитная история в действительности становится финансовым паспортом гражданина.

Алексей Волков, директор по маркетингу Национального бюро кредитных историй:

– В соответствии с законом ФЗ-218 «О кредитных историях», такого определения, как «проблемный» кредит, в кредитной истории не содержится. В кредитной истории вообще нет никакой оценочной информации о кредите. Фиксируются абсолютно все факты по обслуживанию кредита – как факт нарушения кредитных обязательств, скажем, просрочка платежа по кредиту, так и факт платежа, сделанного вовремя и в полном объеме. Кредит не может быть хорошим или плохим, он просто обслуживается соответствующим образом. И решать, насколько он хорошо обслуживается (обслуживался), могут только банки.

По закону ФЗ-218 «О кредитных историях», информация об одобренном кредитором, но не полученном заемщиком кредите в кредитной истории – в том числе в ее информационной части – не отражается.

Перед покупкой квартиры проверить кредитную историю строительной компании покупатель не может, поскольку между вами и строительной компанией не возникли кредитные взаимоотношения.

Если заемщик обнаруживает в своей кредитной истории неверную запись, он вправе ее оспорить. Для этого надо связаться с БКИ или кредитором, который такую запись внес. По заявлению гражданина бюро должно провести дополнительную проверку данной информации, запросив ее у кредитора.

Кредитор, в свою очередь, обязан в течение 14 дней со дня получения такого запроса либо представить в бюро информацию, подтверждающую достоверность ранее переданных сведений, оспариваемых заемщиком, либо исправить его кредитную историю в оспариваемой части, направив при этом в БКИ соответствующие достоверные сведения. Когда бюро получает новые, корректные данные от кредитора, они автоматически вносятся в кредитную историю гражданина, а старые, ошибочные, соответственно, удаляются.

Когда бюро получает новые, корректные данные от кредитора, они автоматически вносятся в кредитную историю гражданина, а старые, ошибочные, соответственно, удаляются.

Но замечания о халатности банковских сотрудников никуда не отправляются. Бюро не занимается оценкой работы сотрудников кредиторов. Это не прерогатива БКИ.

Долю спорной информации в кредитных историях сегодня следует оценивать как крайне низкую. Речь идет максимум о нескольких сотнях случаев в месяц. Если сравнить с размером базы НБКИ, куда поставляют информацию более 4 тысяч кредиторов и где хранятся сведения о 86 миллионах человек (а это около 300 миллионов записей о кредитах и займах), то такое количество спорных данных можно назвать очень скромным показателем.

Екатерина Котова, директор по маркетингу и коммуникациям Объединенного кредитного бюро:

– Если по первому кредиту заемщик не допускал просрочек платежей, а к рефинансированию прибегает для снижения ставки, то «проблемной» информации в кредитной истории, скорее всего, не будет. Если по первому кредиту допускались просрочки, которые свидетельствуют о том, что заемщик «не тянул» взятые на себя обязательства, это может негативно повлиять на его историю. Но в целом это все же вопрос к кредитору, а не к бюро.

Физическое лицо может проверить только свою собственную кредитную историю. Доступа к кредитной истории других людей или юридических лиц у него нет. Поэтому проверить застройщика не получится. Единственная возможность – попросить компанию самостоятельно предоставить такую информацию перед покупкой квартиры.

Если заявка одобрена, но не использована потенциальным заемщиком, то информация о таком займе (кредите) в кредитной истории не отражается (согласно ФЗ-218 «О кредитных историях») и влияния не оказывает. Однако на кредитную историю может негативно влиять большое количество запросов на проверку истории от кредиторов. Факт обращения за займом в большое количество банков и МФО может восприниматься некоторыми кредиторами как сигнал того, что заемщик находится в активном поиске средств, а значит, испытывает какие-то финансовые трудности.

В среднем срок рассмотрения заявления владельца кредитной истории в бюро от момента принятия до момента ответа составляет 30 дней, иногда меньше. Но иногда и больше – к сожалению, есть и такие кредиторы, которые довольно халатно относятся к кредитным историям своих заемщиков. Бюро не ведет контроль за деятельностью сотрудников сторонних организаций, тем более мы не даем никаких оценок качества их работы.

P. S. Как вы заметили, по определенным нюансам работы представители компаний дают разные и даже противоположные ответы. Похоже, алгоритмы работы у всех бюро отличаются. Правда, банки обычно запрашивают информацию о потенциальных клиентах не в одном бюро, а одновременно в нескольких. Кстати, информация в кредитной истории сохраняется в течение десяти лет с момента последней записи.

Текст: Максим Стерлигов Фото: pixabay.com

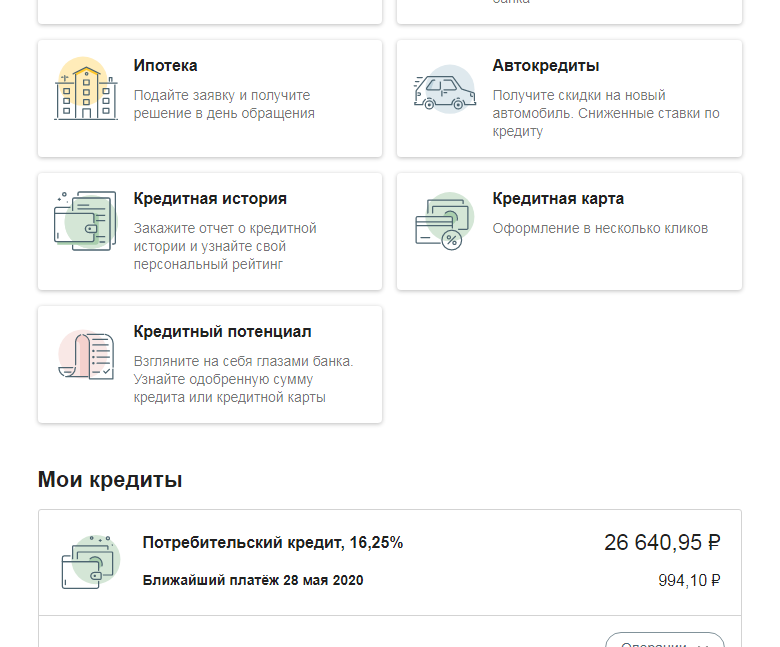

Получение кредитной истории

Согласно законодательству Российской Федерации, каждая кредитная организация должна взаимодействовать с бюро кредитных историй. Функция таких бюро – накапливать и систематизировать сведения о заемщиках.

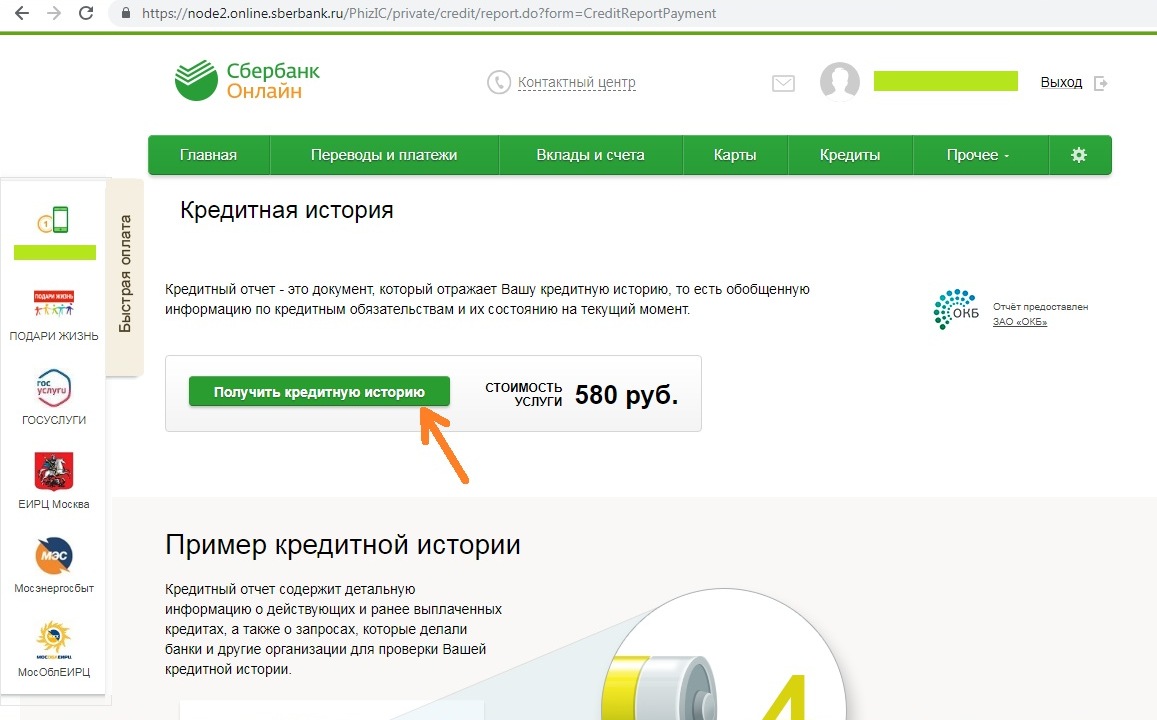

В ТрансКапиталБанке Вы можете получить информацию о вашей кредитной истории от Национального бюро кредитных историй (НБКИ), которое на текущий момент располагает наиболее полной базой данных о заемщиках.

Кредитная история – это информация о заемщике, переданная банком в бюро кредитных историй. Она является одним из значимых факторов, влияющих на решение банка об одобрении кредита. Кредитная история предоставляется банкам только в случае письменного согласия клиента. Информация в кредитной истории сохраняется в течение 15 лет с момента последней записи.

Информация в кредитной истории сохраняется в течение 15 лет с момента последней записи.

Проверка кредитной истории актуальна для любого человека, уже ставшего заемщиком или собирающегося обратиться за кредитом. Сегодня любой кредитор при рассмотрении заявки обязательно проверит кредитную историю заявителя, и на основании полученных данных примет решение о выдаче кредита.

Зачем знать свою кредитную историю:

Вы собираетесь взять кредит. Ваша кредитная история – это индикатор особого отношения банка к вам. Например, если у вас положительная кредитная история, вы вправе рассчитывать на более выгодные условия при получении различных банковских услуг.

Вы хотите уберечь себя от действий мошенников. Вам часто приходится предоставлять свои паспортные данные в различные инстанции, и этим могут воспользоваться мошенники, оформив кредит на ваше имя. Чтобы предотвратить связанные с мошенничеством неприятности, вам следует регулярно проверять свою кредитную историю.

Банк отказал в получении кредита. Кредитная история поможет вам понять причину отказа. В отчете Вы сможете увидеть Вашу платёжную дисциплину, и узнать периоды по конкретным кредитам, когда Вы выходили на просрочку.

Вы хотите контролировать правильность информации в своей кредитной истории. В процессе формирования кредитной истории не исключены ошибки. Доскональная проверка кредитной истории поможет вам найти любые неточности и исправить их.

Выберите нужную вам услугу

Запрос на выдачу кредитного отчета. Вы получите полную информацию о вашем взаимодействии с кредитными организациями. Отчет содержит информацию, которая хранится НБКИ.

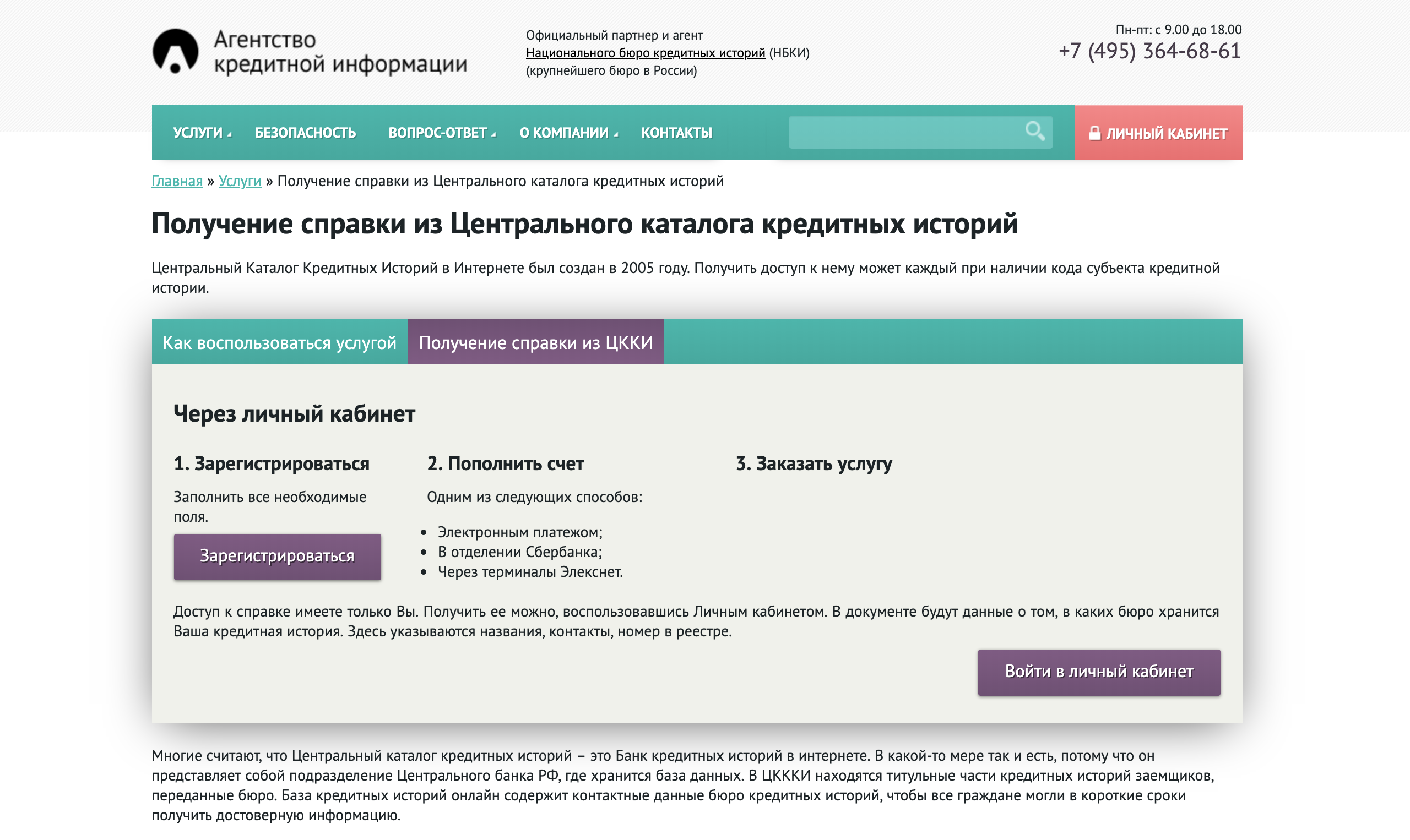

Запрос в Центральный каталог кредитных историй (ЦККИ).В Центральном каталоге кредитных историй хранится информация о том, в каких бюро находится ваша кредитная история.

Предоставление кода субъекта кредитной истории. Это комбинация цифр и/или буквенных символов для доступа к информации, хранящийся в ЦККИ. Код субъекта кредитной истории формируют при заключении договора кредита. Если Вы не формировали специально себе свой код субъекта кредитной истории — значит, его у Вас нет. С помощью кода Вы можете самостоятельно сделать запрос на сайте ЦККИ и получить справку о том, в каком/каких из бюро находится ваша кредитная история.

Код субъекта кредитной истории формируют при заключении договора кредита. Если Вы не формировали специально себе свой код субъекта кредитной истории — значит, его у Вас нет. С помощью кода Вы можете самостоятельно сделать запрос на сайте ЦККИ и получить справку о том, в каком/каких из бюро находится ваша кредитная история.

Как пользоваться услугой

| 1 | Обратитесь в офис обслуживания

ТрансКапиталБанка | 2 | Предоставьте сотруднику

Банка паспорт и заполненное заявление | 3 | Оплатите услугу | 4 | Получите результат запроса в течение 15 минут |

Тайны кредитных историй – Деньги – Коммерсантъ

Рынок потребительского кредитования в последнее время стремительно развивался, ежегодно удваивая объемы выдаваемых ссуд. Во времена кредитного бума банки зачастую компенсировали принимаемые риски массой выданных займов. Сегодня наблюдается иная тенденция: количество выдаваемых кредитов сокращается, а каждого заемщика банки тщательно проверяют. И плохая кредитная история зачастую ставит крест на ожиданиях клиента.

По данным компании «Кредитмарт», основная причина отказов в выдаче кредита — негативная кредитная история, а количество одобренных банками заявок на кредит в конце 2008 года не превышало 20%. «Порядка 80% всех отказов банков по потребительским кредитам происходит именно из-за плохой кредитной истории. Заемщикам необходимо всегда помнить, что для банков наличие даже минимальных просрочек в условиях кризиса является негативным фактором и приводит к отказам»,— говорит начальник отдела по работе с финансовыми институтами компании «Кредитмарт» Александр Пименов.

Каждый банк формирует собственную базу данных о своих заемщиках, в которой отражаются все этапы выдачи и погашения ссуды. Поэтому при повторном обращении в тот же банк за кредитом отследить платежную дисциплину заемщика не трудно. Но нередко за следующим кредитом заемщик обращается в другой банк. В этом случае банк может запросить кредитную историю заемщика из бюро кредитных историй (БКИ). «Многие оформляют кредиты в разных банках. Поэтому единственным способом для кредитора узнать платежную дисциплину потенциального заемщика в стороннем банке является запрос в бюро кредитных историй»,— рассказал гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин.

Но нередко за следующим кредитом заемщик обращается в другой банк. В этом случае банк может запросить кредитную историю заемщика из бюро кредитных историй (БКИ). «Многие оформляют кредиты в разных банках. Поэтому единственным способом для кредитора узнать платежную дисциплину потенциального заемщика в стороннем банке является запрос в бюро кредитных историй»,— рассказал гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин.

Специализированные бюро кредитных историй собирают данные о заемщиках вот уже более трех лет (первое такое бюро было зарегистрировано в начале 2006 года). Сегодня в стране работает 31 бюро. Впрочем, по словам Александра Викулина, «примерно 98% информации о заемщиках сконцентрировано в пяти крупных бюро, а на долю остальных, мелких региональных бюро, приходится не более 100 тыс. кредитных историй, и существенного влияние на рынок они не оказывают». «Бюро кредитных историй приобретает все более весомую роль в процедуре принятия решения. Это связано с накопившимся за последние годы массивом информации о заемщиках и налаженными процедурами взаимодействия между банками и БКИ. Накопленный опыт работы БКИ в России позволяет банкам существенно повысить степень использования данных, получаемых от бюро, и принимать более взвешенные решения на их основе»,— говорит замдиректора департамента розничного кредитования Бинбанка Антон Рудь.

Сейчас в большинстве банков получение информации о заемщике из БКИ стало обычной практикой. «Необходимость запроса кредитной истории в бюро зависит от внутренней политики банка. Но, как правило, большинство крупных банков запрашивает информацию по каждому заемщику, независимо от вида кредитной программы»,— говорит Александр Викулин.

При этом каждый заемщик вправе самостоятельно распоряжаться своей кредитной историей. И чтобы информация попала в одно из БКИ, самого факта наличия кредита недостаточно. Банк имеет право предоставить информацию о кредитной истории заемщика только с его документально подтвержденного согласия. Согласие заемщика потребуется и в том случае, если банк захочет ознакомиться с его платежной дисциплиной, направляя запрос в БКИ. Предоставлять свои данные или нет — дело добровольное, но шансы на получение ссуды у тех, кто не делится своей кредитной историей, чрезвычайно низки. Такие клиенты вызывают настороженность и чаще всего получают отказ. «Нужно понимать, что если человек не дает разрешение на запрос, то банк на такого клиента будет смотреть с подозрением и, скорее всего, откажет в предоставлении ссуды»,— считает директор департамента маркетинга и планирования продуктов Москоммерцбанка Дмитрий Орлов.

Согласие заемщика потребуется и в том случае, если банк захочет ознакомиться с его платежной дисциплиной, направляя запрос в БКИ. Предоставлять свои данные или нет — дело добровольное, но шансы на получение ссуды у тех, кто не делится своей кредитной историей, чрезвычайно низки. Такие клиенты вызывают настороженность и чаще всего получают отказ. «Нужно понимать, что если человек не дает разрешение на запрос, то банк на такого клиента будет смотреть с подозрением и, скорее всего, откажет в предоставлении ссуды»,— считает директор департамента маркетинга и планирования продуктов Москоммерцбанка Дмитрий Орлов.

Впрочем, такие клиенты встречаются не часто: заемщики заинтересованы в создании собственного положительного имиджа не меньше банков. «Отказывается от предоставления информации и запросов в бюро кредитных историй лишь очень небольшой процент от всех заемщиков»,— уверен Дмитрий Орлов. «В получении кредита клиенту, не дающему разрешения на запрос о своей кредитной истории или на ее предоставление в БКИ, будет отказано. Но отсутствие информации в бюро кредитных историй о ранее выданных кредитах не будет считаться негативным фактором. Важнее готовность клиента дать согласие на передачу данных по кредиту, который заемщик просит предоставить банк сейчас»,— считает начальник управления андеррайтинга Собинбанка Ольга Рязанова.

Выполнение ранее взятых обязательств по кредиту в полном объеме и в установленные договором сроки имеет первостепенное значение при принятии банком решения о предоставлении кредита. Разумеется, при том непременном условии, что заемщик подходит банку по ряду общих обязательных требований, таких как возраст, зарплата и т. д. «Кредитная история заемщика, безусловно, является одним из важных показателей при принятии банком решения о выдаче кредита, но носит для нас скорее справочный характер. Ключевую роль в оценке заемщика играет его платежеспособность. Должно быть понятно, что клиент действительно сможет обслуживать тот кредит, на который претендует»,— говорит вице-президент Банка Москвы Андрей Лапко.

Впрочем, в кредите может быть отказано и без направления запроса в бюро кредитных историй. «У каждого банка есть свои черные списки заемщиков. В них попадают те, кто отличался неадекватным поведением, либо имели проблемы с выплатой по предыдущему кредиту или вовсе не выплатили его. Такие клиенты, разумеется, сразу получат отказ»,— рассказали в одном из банков.

Тем не менее единого для всех понятия «хорошая кредитная история» не существует. Как правило, важнее для кредитного досье оказывает не сам факт наличия просрочек, а их систематичность и продолжительность. «На решение банка влияет как количество, так и сроки просрочек по ежемесячным обязательным платежам. И каждый банк самостоятельно определяет, какой срок просрочки является для него критичным. Вероятнее всего, для банка будет приемлемым, если заемщик допустил небольшое количество просрочек, которые носили технический характер и не превышали пяти дней, например, из-за того, что платеж не дошел вовремя. При более длительных просрочках отношение к заемщику будет более настороженным, хотя и здесь все решается на индивидуальной основе»,— рассказал Дмитрий Орлов. Согласна с ним и Ольга Рязанова: «На кредитную историю заемщика влияет как количество, так и длительность просрочек по платежам. Однако сами просрочки оцениваются и с учетом психологии людей. Например, разный подход может быть при просроченных выплатах по одному из залоговых видов кредита и по овердрафту на кредитной карте. Обычно люди чаще и легче допускают просрочки по кредитным картам, платежная дисциплина в этом кредитном продукте в целом слабее. Поэтому и критерии оценки карточной кредитной истории чуть менее строги».

Помимо предоставления кредитных историй некоторые БКИ помогают оценить платежные качества заемщика, разрабатывая собственные скоринговые методики. Такие услуги, например, предоставляет НБКИ и бюро «Экспириан-Интерфакс». Впрочем, окончательное решение все равно остается за банком. «По запросу банков наше бюро предоставляет не только кредитную историю заемщика, но и выставляет собственную скоринговую оценку. А банк сам, в зависимости от собственной стратегии, принимает решение, насколько заемщик соответствует установленным требованиям»,— говорит гендиректор бюро кредитных историй «Экспириан-Интерфакс» Василий Дубов.

А банк сам, в зависимости от собственной стратегии, принимает решение, насколько заемщик соответствует установленным требованиям»,— говорит гендиректор бюро кредитных историй «Экспириан-Интерфакс» Василий Дубов.

В банках больше доверяют своим скоринговым методикам. «Процедура разработки скоринговой карты очень деликатна, а данные, на основе которых принимаются решения о выдаче кредита, строго конфиденциальны. Поэтому подобный продукт, разработанный сторонней организацией, несет в себе высокие риски»,— рассказал Андрей Лапко. Тем не менее банки при помощи НБКИ могут проверить достоверность анкетных данных заемщика. Что, например, позволяет пресечь такие распространенные сегодня мошенничества с использованием подложных и краденых документов. «Наше бюро предоставляет банкам возможность проверки данных, указанных в анкете, через Федеральную миграционную службу на предмет подлинности паспорта заемщика. Аналогичную схему бюро планирует реализовать и с ГИБДД, проверяя, является ли заемщик собственником автомобиля и не числится ли транспортное средство в угоне. На данные процедуры банк также должен получить от заемщика письменное согласие»,— говорит Александр Викулин.

Положительная кредитная история позволяет не только получить ссуду, но и оформить ее на льготных условиях. «Существует практика использования положительности кредитной истории при принятии решений, например, в части предложения льготных условий кредита»,— говорит Антон Рудь. Получить пониженную процентную ставку или снизить размер комиссий можно лишь при наличии хорошей кредитной истории в том же банке, в котором оформляется повторный кредит. Заемщики стороннего банка в большинстве случаев на такие преференции вряд ли могут рассчитывать. «При выдаче кредитов банки больше полагаются на своих повторных клиентов. В этом случае есть история взаимоотношений, понимание того, как человек обслуживал задолженность, а при наличии просрочек — их причина. Такой заемщик и проще, и понятней, чем клиент стороннего банка»,— говорит Дмитрий Орлов. Но бывают и исключения. Так, по словам Ольги Рязановой, «с точки зрения преференций, которые банк дает клиентам с положительной кредитной историей, равноценными считаются как ранее успешно погасившие кредит в банке, так и заемщики сторонних банков».

Но бывают и исключения. Так, по словам Ольги Рязановой, «с точки зрения преференций, которые банк дает клиентам с положительной кредитной историей, равноценными считаются как ранее успешно погасившие кредит в банке, так и заемщики сторонних банков».

Каждая кредитная история имеет свой срок давности, она составляет 15 лет, после чего история удаляется как из БКИ, так и из Центрального каталога кредитных историй (ЦККИ). Впрочем, это не означает, что кредитную историю нужно начинать с чистого листа. Каждый банк вправе сохранять информацию о собственных заемщиках и более длительный срок, используя ее при решении о выдаче займов. «Несмотря на нормативы, ограничивающие сроки хранения документов, пользоваться собственной базой данных, которая формируется в электронном виде по каждому заемщику, банк может бессрочно»,— рассказал Андрей Лапко.

Впрочем, данные в кредитной истории могут быть некорректными. Чтобы снять спорные моменты, возникающие при ознакомлении с историей, например, если речь идет об ошибочной информации, заемщик должен обратиться в БКИ. «Если заемщик заметил в своей кредитной истории ошибки, ему следует написать заявление в бюро кредитных историй, которое и осуществит проверку данных. Если в ходе проверки наличие ошибок подтверждается, то вносятся соответствующие коррективы»,— объяснил Александр Викулин. Во избежание подобных недоразумений стоит ознакомиться со своей кредитной историей, которая хотя и является служебной и банковской тайной, но тайной не для заемщика. Все данные по каждому из заемщиков из БКИ стекаются в ЦККИ, где можно бесплатно узнать, в каких именно кредитных бюро хранится конкретная кредитная история. Сами БКИ предоставляют для ознакомления кредитные истории раз в год бесплатно и неограниченное количество раз за плату. Соответственно, если история находится в нескольких бюро, то каждое ежегодно должно бесплатно предоставить информацию заемщику.

В перспективе, по мнению Василия Дубова, контролировать свою кредитную историю каждый заемщик сможет и более простым способом. «В дальнейшем наше бюро планирует предоставлять скоринговую оценку непосредственно самим заемщикам, субъектам кредитных историй. Это новинка для российского рынка, которая, надеюсь, получит распространение и в России. Это обычная практика на Западе, где каждый может следить за собственным скоринговым баллом»,— говорит Василий Дубов.

«В дальнейшем наше бюро планирует предоставлять скоринговую оценку непосредственно самим заемщикам, субъектам кредитных историй. Это новинка для российского рынка, которая, надеюсь, получит распространение и в России. Это обычная практика на Западе, где каждый может следить за собственным скоринговым баллом»,— говорит Василий Дубов.

ВЛАДИМИР МЕРКУЛОВ

Что в вашем кредитном отчете? | myFICO

Ваш кредитный отчет содержит личную информацию, историю кредитных счетов, кредитные запросы и публичные записи. Эта информация передается вашими кредиторами и кредиторами в кредитные бюро. Большая часть этого используется для расчета ваших баллов FICO , чтобы информировать будущих кредиторов о вашей кредитоспособности.

Хотя каждое из кредитных бюроExperian, Equifax и TransUnionformat сообщает вашу информацию по-разному, все кредитные отчеты содержат в основном одни и те же категории информации.

Этими четырьмя категориями являются: идентифицирующая информация, кредитные счета, кредитные запросы и публичные записи.

4 Категории информации в кредитном отчете:

- Личная информация (PII)

Ваше имя, адрес, номер социального страхования, дата рождения и информация о занятости используются для вашей идентификации. Ваша личная информация не используется для расчета ваших баллов FICO. Обновления этой информации происходят из информации, которую вы предоставляете кредиторам при подаче заявки на новый кредит.

На что обращать внимание при просмотре PII:

Ваше имя написано правильно? В отчете указан ваш текущий адрес? Внимательно проверьте свой номер социального страхования, чтобы убедиться, что цифры не переставлены ошибочно. Если какая-либо из этих сведений неверна, не забудьте оспорить ее с кредитным бюро (ями), в отчете которых указана неверная информация.

Также может быть раздел «Личные заявления», в котором вы найдете такие элементы, как замораживание безопасности, предупреждение о мошенничестве или комментарии к доверенности. Убедитесь, что все личные заявления верны.

Убедитесь, что все личные заявления верны.

- Кредитные счета

Кредиторы отчитываются по каждому счету, который вы открыли для них. Они сообщают тип учетной записи (кредитная карта, автокредит, ипотека и т. Д.), Дату, когда вы открыли счет, ваш кредитный лимит или сумму кредита, баланс счета и вашу историю платежей, включая то, производили ли вы свои платежи. вовремя.

Эта информация составляет большую часть ваших расчетов FICO Scores, поэтому важно поддерживать хорошую репутацию ваших счетов.Посмотрите, как рассчитывается рейтинг FICO Score.

На что обращать внимание при просмотре кредитных счетов:

Учетная записьс хорошей репутацией означает, что ваши платежи были произведены вовремя и что вы выполнили условия вашего соглашения с кредитором. Хотя в отчете указано, что у вас «хорошая репутация», все же проверьте, что вы знаете об этой учетной записи (подтвердите имя и номер учетной записи) и что дата открытия, баланс, статус платежей и история платежей совпадают с вашими записями.

Отрицательные счета отображают информацию о счетах, платежи по которым были пропущены. Как и в случае с учетными записями с хорошей репутацией, убедитесь, что вся информация верна, начиная с номера счета и недавнего баланса и заканчивая просроченной суммой и историей платежей. Если что-то не так, обязательно обратитесь в кредитные бюро и / или кредиторов.

- Кредитные запросы

Когда вы подаете заявку на ссуду, вы разрешаете кредитору запросить копию вашего кредитного отчета.Вот как запросы появляются в вашем кредитном отчете.

Раздел запросов содержит список всех, кто обращался к вашему кредитному отчету в течение последних двух лет. В представленном вами отчете перечислены как «жесткие» запросы, вызванные вашими запросами на кредит, так и «мягкие» запросы, например, когда кредиторы заказывают ваш отчет, чтобы отправить вам предварительно одобренное кредитное предложение по почте. Кредиторы могут видеть только «жесткие» запросы в вашем кредитном отчете. «Мягкие» запросы видны только вам.

Кредиторы могут видеть только «жесткие» запросы в вашем кредитном отчете. «Мягкие» запросы видны только вам.

«мягких» запросов не влияют на ваши баллы FICO, в то время как несколько «жестких» запросов могут указывать на более высокий риск и могут снизить ваш балл.Узнайте больше о том, как запросы могут повлиять на ваш счет.

На что обращать внимание при расследовании кредитных операций:

Как и в случае со всеми другими категориями кредитных отчетов, вы хотите быть уверены, что с вашим кредитом не происходит «забавных дел». Проверьте, кто запрашивал ваш кредит, и был ли он предоставлен только вам или другим лицам. В вашем кредитном отчете будет указано имя кредитора, который запросил расследование, его вид деятельности и дату запроса.Если вы видите подозрительное название компании или не знаете, почему конкретная компания проверила ваш кредит, обратитесь в бюро кредитных историй и спросите их, какие действия следует предпринять, если они необходимы.

- Государственный архив и инкассо

Кредитные бюро также собирают публичную архивную информацию из судов штата и округов, в том числе о банкротстве. Просроченная задолженность, отправленная в инкассо, также отображается в вашем кредитном отчете.

Имейте в виду, даже если в вашем кредитном отчете указано взыскание долга, это не конец света.Хотя не существует быстрых решений для восстановления вашего кредита, есть проверенные способы, которые вы можете сделать, чтобы улучшить свои баллы FICO.

На что обращать внимание в государственных архивах:

Банкротство по главе 7 остается в вашем кредитном отчете в течение 10 лет с даты подачи заявки. Банкротство главы 13 удалено через 7 лет с даты подачи заявки. Имейте это в виду, если любой из них указан в вашем отчете.

Помните, вы всегда должны проверять правильность информации в вашем кредитном отчете, чтобы ваши кредиторы видели наиболее точные оценки FICO, когда вы подаете заявку на кредит. Если вы обнаружите ошибку в своем отчете, вам следует сообщить об этом в соответствующее кредитное бюро. Здесь вы также можете увидеть контактную информацию Experian, Equifax и TransUnion.

Если вы обнаружите ошибку в своем отчете, вам следует сообщить об этом в соответствующее кредитное бюро. Здесь вы также можете увидеть контактную информацию Experian, Equifax и TransUnion.

Узнайте, как разобраться в своем кредитном отчете:

Как проверить мой кредитный рейтинг

Кажется, что узнать ваш кредитный рейтинг должно быть довольно легко, не так ли? В конце концов, есть сайт AnnualCreditReport.com, где вы можете бесплатно получать отчеты о кредитных операциях каждый год. Но как только вы попадете туда, вы обнаружите, что бесплатные кредитные отчеты — это не то же самое, что бесплатные кредитные рейтинги.

В отличие от вашего кредитного отчета, вы не имеете права по закону на получение бесплатного кредитного рейтинга. К счастью, есть много способов получить кредитный рейтинг, платя или не платя за него.

Подождите, разве ваши оценки не основаны на информации из ваших кредитных отчетов? Да, они. Давайте углубимся и поговорим о том, как получить свой кредитный рейтинг.

Где я могу проверить свой кредитный рейтинг?

Вы можете приобрести свой счет в крупных кредитных бюро — Equifax, Experian и TransUnion — и даже непосредственно в FICO.Если вы покупаете его в бюро, он должен предоставляться по «разумной цене» в соответствии с законом, устанавливающим бесплатные ежегодные кредитные отчеты.

Могу ли я проверить свой кредитный рейтинг бесплатно?

Experian предлагает бесплатный кредитный рейтинг FICO 8 с бесплатной службой мониторинга. Цена, которую вы заплатите, — это получение предложений на товары. Пока вы можете сказать «нет», это хорошая сделка. Другие кредитные бюро также предлагают кредитный мониторинг, но за ежемесячную плату, которая включает «бесплатный» балл.

Вы можете получить бесплатный доступ к своему кредитному рейтингу другими способами.Несколько компаний, выпускающих кредитные карты, предлагают кредитную отчетность и скоринг в качестве преимущества для держателей карт. Обычно это бесплатная услуга по подписке.

Обычно это бесплатная услуга по подписке.

Предложения эмитента карт включают American Express MyCredit Guide, Citi’s Card Benefits, Capital One’s CreditWise, Chase’s Credit Journey и Discover’s Credit Scorecard. Если у вас нет кредитной карты одного из этих эмитентов, проверьте те, которые у вас есть, чтобы узнать, предлагают ли они что-то подобное бесплатно для вас.

Программа открытого доступа FICO — еще один ресурс, с помощью которого потребители могут бесплатно получить свой балл.FICO установила партнерские отношения с более чем 200 банками, эмитентами кредитных карт, автокредиторами и ипотечными службами, чтобы предложить клиентам этих партнеров бесплатный доступ к их оценкам FICO. Ключевым моментом здесь является то, что вы должны быть клиентом одного из партнеров, но вы можете уточнить в своем банке или других кредитных организациях, подходит ли вам этот вариант.

Какой кредитный рейтинг мне следует проверить?

Это отличный вопрос, потому что, когда дело доходит до кредитного рейтинга, есть что раскрыть.

Наиболее широко используется оценка FICO.Это то, о чем думает большинство людей, когда думают о своем кредитном рейтинге, в основном потому, что он изобрел кредитный рейтинг для принятия решений о кредитовании. Но даже внутри FICO существует множество итераций, последняя из которых — FICO 10.

Существует довольно новая для игры VantageScore, также с несколькими версиями (последняя — 4.0). VantageScore немного отличается от оценки FICO и рассчитывается несколько иначе. Но он использует информацию в вашем кредитном отчете, чтобы придумать ваш счет.

Кроме того, существуют менее известные оценки, которые генерируются другими финансовыми сайтами с использованием их собственных алгоритмов.Все они должны быть в чем-то похожими, поскольку в основном они будут основаны на одной и той же информации, но вы также должны знать, что могут быть некоторые различия.

Любой из упомянутых мной сайтов, вероятно, подходит для того, чтобы не отставать от ваших результатов. Но если вы подаете заявку на получение кредита в ближайшем будущем, узнайте, какой рейтинг будет оценивать кредитор, чтобы вы могли проверить его заранее. Даже если ваша оценка, вероятно, не будет соответствовать оценке вашего кредитора (потому что они могут использовать другую или специализированную версию), она должна быть достаточно близкой, чтобы вы были уверены, что вас одобрят.

Но если вы подаете заявку на получение кредита в ближайшем будущем, узнайте, какой рейтинг будет оценивать кредитор, чтобы вы могли проверить его заранее. Даже если ваша оценка, вероятно, не будет соответствовать оценке вашего кредитора (потому что они могут использовать другую или специализированную версию), она должна быть достаточно близкой, чтобы вы были уверены, что вас одобрят.

Вредит ли вам проверка кредита?

Самостоятельная проверка кредитного рейтинга никогда не повредит вашему счету. Это считается «мягким» запросом (в отличие от «жесткого»), потому что вы не пытаетесь получить новый кредит, когда проверяете себя.

Конечно, вы можете проверять, чтобы вы могли это сделать, но «жесткий» запрос приходит только тогда, когда кредитор забирает ваш кредит, чтобы узнать, собираются ли они предоставить вам этот новый кредит. Точно так же те предложения, которые вы получаете онлайн или по почте для новых кредитных карт или других финансовых предложений, «основанных на вашей хорошей кредитной истории», являются мягкими запросами и также не повлияют на вашу оценку, если и до тех пор, пока вы не воспользуетесь одним из них. предложения.

Что такое хороший кредитный рейтинг?

Это несколько загруженный вопрос, но в целом оценка FICO ниже 670 — это не то, чего вы хотите. Это считается субстандартным. Все, что находится в диапазоне от 670 до 739, считается хорошим кредитным рейтингом. Кроме того, ваш кредитный рейтинг считается «отличным», и вы золотые.

В случае VantageScores вы хотите, чтобы ваш рейтинг был выше 600. От 661 до 780 считается хорошим VantageScore и, вероятно, принесет вам кредит по конкурентоспособным ставкам.

Я всегда рекомендую вам снимать с «достаточно хорошим» баллом, чтобы получить то, что вы хотите, по желаемой цене, в отличие от стрельбы с неуловимым «идеальным» баллом в 850. Это избавит вас от погони за вечно движущаяся цель безрезультатно.

Как улучшить свой кредитный рейтинг

Если по какой-либо причине ваш рейтинг не соответствует вашему желанию, вы можете предпринять конкретные шаги, чтобы его улучшить. Я много писал на эту тему и сейчас работаю над редактированием своей книги «Кредитный ремонтный комплект для чайников.«Для тех, кто не может дождаться выхода пятого издания до декабря, вы можете дешево получить копию четвертого издания на Amazon!

Я много писал на эту тему и сейчас работаю над редактированием своей книги «Кредитный ремонтный комплект для чайников.«Для тех, кто не может дождаться выхода пятого издания до декабря, вы можете дешево получить копию четвертого издания на Amazon!

Вот несколько советов о том, как улучшить свой кредитный рейтинг:

- Прежде всего, оплачивайте все свои счета вовремя, согласно договоренности, каждый месяц. Хорошая история платежей имеет решающее значение для получения хорошей оценки и составляет 35 процентов вашей оценки FICO.

- Следите за тем, какую часть вашего кредита вы используете на своих кредитных картах, и постарайтесь, чтобы он не превышал 25 процентов от общего доступного кредита.Коэффициент использования вашего кредита отражает сумму вашей задолженности и составляет 30 процентов вашего рейтинга FICO.

- Подавайте заявку на новый кредит только тогда, когда вам это нужно и когда вы достаточно уверены, что вас примут. Новый кредит составляет 10 процентов от вашей оценки FICO.

- Если у вас есть только кошелек, полный кредитных карт (возобновляемый долг) без автокредитов или ипотеки (рассрочка), ваш счет несколько пострадает, поэтому ищите способы получить тот вид долга, которого у вас нет, чтобы улучшить ваш кредитный микс.Кредитный микс хорош для 10 процентов вашей оценки FICO.

- Чтобы получить последний важный фактор в вашем счете в форме, вам нужно просто сесть и ждать (выполняя все вышеперечисленное). Этот фактор — длина кредитной истории, составляющая 15 процентов. Чем дольше вы демонстрируете хорошие кредитные привычки, тем больше очков вы получаете.

Итог

Получить кредитный рейтинг относительно легко, поэтому нет оправдания тому, что вы этого не сделаете. Но когда вы это сделаете, не позволяйте своему кредитному рейтингу доминировать в вашей жизни.Если вы последуете моему совету выше, ваша оценка будет отражать ваш правильный выбор.

Просто помните, что намного легче снизить счет, чем поднять его; это означает, что ошибки снизят ваш счет быстрее, чем хорошие действия. Если вы сделаете то, что я предложил, и уделите себе время (и проявите немного терпения), вы будете вознаграждены баллом, которым можете гордиться. И тогда вы сможете заняться более важными вещами в жизни!

5 способов получить бесплатный кредитный рейтинг

Ваш кредитный рейтинг важен: это один из основных факторов, которые учитывают кредиторы при определении вашей кредитоспособности.Есть несколько способов бесплатно проверить свой кредитный рейтинг, так как же выбрать, какой из них использовать?

В этой статье мы рассмотрим различные варианты, объясним различия между ними и расскажем, где эксперт по деньгам Кларк Ховард получает свои оценки.

Где получить свой кредитный рейтинг в любое время, не платя ни копейки Кредитный рейтингсуществует уже около 30 лет, но проверить свой рейтинг никогда не было так просто. Тем не менее, не все кредитные рейтинги одинаковы.Прежде чем мы перейдем к тем, где вы можете бесплатно узнать свой кредитный рейтинг, давайте убедимся, что вы знаете, на что смотрите, когда делаете это.

Понимание оценок FICO и не-FICOКогда вы проверяете свой кредитный рейтинг, вы увидите число от 300 до 850. Это число, которое кредиторы используют, чтобы определить, насколько велик ваш кредитный риск. Чем меньше число, тем больше риск. Чем выше число, тем больше вероятность того, что вам предоставят кредит на хороших условиях.

Где-то около этого числа вы должны увидеть формулировку, которая сообщает вам, является ли эта оценка баллом FICO или VantageScore, который не соответствует баллу по FICO. Хотя оба типа оценок работают в диапазоне 300–850, между ними есть некоторые большие различия.

«Есть один источник и только один источник для вашего истинного кредитного рейтинга: Fair Isaac Corporation», — говорит Кларк. «Это будет ваш рейтинг FICO, который будет использовать большинство кредиторов, когда они решают дать вам ссуду или нет.”

У вас есть баллы FICO в каждом из трех основных кредитных бюро — Equifax, Experian и TransUnion — но все они должны быть примерно одинаковыми.

Однако вы обнаружите, что в наиболее популярных местах, где люди получают бесплатные кредитные баллы в наши дни, вместо этого отображается VantageScore.

«Три основных бюро ненавидят доминирование FICO на рынке кредитных рейтингов, поэтому они начали продавать свой собственный рейтинг самозванцев, называемый VantageScore», — говорит Кларк.

баллов FICO и VantageScores рассчитываются с использованием немного разных методов, поэтому вы можете обнаружить, что ваш балл сильно различается, если вы берете его из более чем одного из бесплатных источников ниже. По этой причине Кларк любит получать и свой счет FICO, и свой VantageScore, когда проверяет свои числа .

Варианты получения бесплатного балла FICOЕсть несколько способов получить свой счет FICO бесплатно. Вот самые удобные:

Откройте для себя кредитную картуЛюбой желающий может получить бесплатную оценку FICO с помощью кредитной карты Discover Bank.Это верно, даже если вы не пользуетесь услугами Discover.

Чтобы получить оценку, вам нужно подписаться на услугу, но это простой процесс. Чтобы увидеть свой результат, вам нужно:

- Укажите свой адрес электронной почты и установите пароль.

- Укажите свое имя, адрес, дату рождения и номер социального страхования.

- Укажите, студент вы или нет.

- Ответьте на некоторые вопросы безопасности на основе общедоступной информации.

После подтверждения вашей личности вы получите мгновенный доступ к своей оценке FICO на основе кредитного отчета Experian.В дополнение к вашему счету вы увидите:

- Общее количество счетов в вашем отчете

- Длина вашей кредитной истории

- Количество кредитных запросов в настоящее время на вашем счете

- Использование возобновляемого кредита

- Любые пропущенные платежи в вашем отчете

Все Выше приведены коэффициенты, используемые для расчета вашей оценки FICO.

Одна из замечательных особенностей карты Discover Credit Scorecard (помимо того, что она бесплатна) заключается в том, что нет необходимости подписываться на платные продукты и подписки, как мы обнаружили при тестировании других сайтов, которые заявляют, что предоставляют бесплатные оценки FICO.

Кредитные картыЕще один способ получить свой балл FICO бесплатно — через компанию, обслуживающую вашу кредитную карту.

Ряд эмитентов кредитных карт теперь предлагают своим клиентам бесплатные оценки FICO. На момент написания этой статьи вот некоторые из крупных эмитентов карт, которые предлагают бесплатные оценки для некоторых или всех своих карт:

- American Express

- Bank of America

- Barclaycard

- Citibank

- Commerce Bank

- Откройте для себя

Опять же, не все карты, выпущенные этими банками, будут иметь бесплатную оценку FICO.Если у вас есть карта одного из этих банков, вы можете войти в свою учетную запись онлайн, чтобы узнать, есть ли у вас доступ к своим счетам, или позвонить по бесплатному номеру, указанному на обратной стороне карты. Иногда ваш счет даже будет указан в вашем бумажном заявлении.

Банки и кредитные союзыВо многих случаях вам даже не нужна кредитная карта, чтобы получить бесплатный доступ к своему счету FICO. Просто имея счет в некоторых банках и кредитных союзах, вы получите это преимущество.

Опять же, вы можете обнаружить это, когда войдете в свою учетную запись в Интернете, или вы можете позвонить в свой банк, чтобы узнать, доступна ли она.

Варианты получения бесплатных результатов Non-FICOПосле того, как вы получили оценку FICO, вы, вероятно, захотите сделать то же, что делает Кларк, и также проверить свой результат не по FICO. Несмотря на то, что большинство кредиторов используют баллы FICO, получение баллов, не относящихся к FICO, может дать вам более полное представление о вашем положении с точки зрения кредитоспособности.

Team Clark протестировала несколько вариантов бесплатного получения VantageScore, и у нас есть два явных фаворита.

Кредитная КармаCredit Karma — это сайт, который бесплатно предоставит вам два разных балла: один на основе вашего кредитного отчета TransUnion, а другой — на основе вашего кредитного отчета Equifax.Credit Karma рассчитывает ваш балл с помощью VantageScore 3.0, который объясняется следующим образом:

«VantageScore 3.0 — это модель кредитного рейтинга. Он берет информацию из вашего кредитного отчета и превращает ее в оценку. Существует множество скоринговых моделей, в том числе от FICO и других компаний. Каждый подсчитывает ваш балл по-своему, но все они используют информацию из вашего отчета ».

Вы могли заметить, что эти две оценки могут отличаться. Это связано с тем, что кредитные отчеты двух бюро могут содержать немного разную информацию в любой момент времени в зависимости от того, когда кредиторы отчитываются перед ними.

Мы рекомендуем Credit Karma по разным причинам, не последней из которых является надежный «Симулятор кредитного рейтинга».

С помощью симулятора кредитного рейтинга вы можете увидеть, как ваш кредитный рейтинг, вероятно, изменится, если вы предпримете любое количество действий, в том числе:

- Получение новой ссуды

- Открытие новой кредитной карты

- Перенос остатков на новую карту

- Закрытие самой старой кредитной карты

- Увеличение кредитного лимита

- Увеличение или уменьшение остатков

- Предоставление просроченных счетов

- Отправка учетной записи в коллекции

Игра с симулятором может дать вам хорошее представление о том, насколько эти действия влияют на ваш кредитный рейтинг, а также какие действия вы можете предпринять для его улучшения — и на сколько.

Подписка на Credit Karma во многом аналогична подписке на Discover Credit Scorecard. Все, что вам нужно сделать, это создать учетную запись, предоставить основную информацию и подтвердить свою личность, ответив на несколько секретных вопросов.

Прочтите наш полный обзор Credit Karma здесь.

Кредит СезамCredit Sesame, хотя и не такой надежный, как Credit Karma, — еще один вариант для получения вашего бесплатного балла, отличного от FICO. Credit Sesame также использует VantageScore 3.0, но вы получаете только один балл, и он основан на вашем кредитном отчете TransUnion.

Подписка на Credit Sesame похожа на другие упомянутые нами услуги. Бесплатная подписка также предоставит вам доступ к мониторингу кредитоспособности, инструменту анализа долга и номинальной сумме «страховки от кражи личных данных».

Прочтите наш полный обзор Credit Sesame здесь и ознакомьтесь с нашим сравнением Credit Karma и Credit Sesame здесь.

Последняя мысльКларк использует перк, который поставляется с его кредитной картой Citi, чтобы проверять свой бесплатный рейтинг FICO и кредитную карму, чтобы периодически получать свой VantageScore, чтобы убедиться, что с его кредитом все в порядке, но он не хочет, чтобы вы тратили слишком много времени. думая об этом.

«Ваша цель, где бы вы ни находились прямо сейчас, — попытаться увеличить это число», — говорит Кларк. «Но как только вы дойдете до 760, просто дайте ему отдохнуть», — говорит он.

Еще не совсем там? Ознакомьтесь с нашими 5 хитрыми способами улучшить свой кредитный рейтинг.

Дополнительные кредитные ресурсы от Clark.com:Мониторинг ваших кредитных отчетов — Credit Card Insider

Если похититель личных данных вытащит кредитную карту на ваше имя, предъявит кучу обвинений и затем исчезнет — сколько времени вам понадобится, чтобы это выяснить? Если в ваших кредитных отчетах внезапно появится странная новая учетная запись, знаете ли вы?

Почему вы должны следить за своими кредитными отчетами?

Может показаться сложным, чтобы следить за своим кредитом, но в большинстве случаев это не составит особого труда:

- Просто: Кредитный мониторинг может быть простым, особенно после того, как вы все настроите и ознакомитесь с инструментами.

- Недорого: Денег не требуется, хотя есть платные услуги.

- Быстро: Обычно на отчет не требуется больше нескольких минут, чтобы убедиться, что все в порядке, если только вы не углубитесь в детали.

У вас есть три разных кредитных отчета , по одному от каждого из основных бюро потребительского кредитования: Equifax, Experian и TransUnion . Каждое бюро собирает информацию о вас и публикует свой отчет.

Это важно помнить, потому что это означает, что с одним или двумя вашими кредитными отчетами все в порядке, а с другим могут быть проблемы. Если вы не проверите все три отчета, вы можете что-то пропустить.

Мониторинг ваших кредитных отчетов — не лучшая идея только потому, что вы должны знать, где находятся ваши финансы. Ваши кредитные рейтинги основаны на ваших кредитных отчетах. В связи с ростом числа случаев кражи личных данных мониторинг кредитоспособности становится все более важным, потому что мошенничество и ошибки в ваших отчетах могут повредить вашим кредитным рейтингам.

Ваш кредитный рейтинг влияет на вашу способность быть утвержденным для кредитных карт и других ссуд, таких как автокредиты и студенческие ссуды. Более низкие баллы затрудняют квалификацию, а также влияют на ваши условия и процентные ставки после утверждения: люди с более низким кредитным рейтингом обычно получают более высокие процентные ставки.

Поэтому очень важно обеспечить точность информации в ваших кредитных отчетах. После проверки отчетов вы можете предпринять шаги для исправления обнаруженных ошибок.

У вас есть три основных варианта мониторинга ваших кредитных отчетов:

- Сделай сам: Запросите копии своих кредитных отчетов и проверьте их самостоятельно.

- Воспользуйтесь бесплатным сервисом: Существует несколько бесплатных сервисов, которые позволяют легко следить за всеми своими отчетами.

- Используйте платную услугу: Платная услуга может отслеживать ваши кредитные отчеты по регулярному, заранее определенному графику и предупреждать вас о любых изменениях или потенциальных проблемах.

Мы рассмотрим все варианты ниже.

Преимущество бесплатных и платных сервисов в том, что они уведомят вас об изменении ваших кредитных отчетов. Если кто-то открывает новую учетную запись или даже подает заявку на кредит, используя вашу личную информацию, вы можете получить уведомление по тексту или электронной почте.Вы не получите такого мониторинга в реальном времени, если будете просто проверять свои кредитные отчеты самостоятельно.

Обратите внимание: если вы подписались на услугу кредитного мониторинга, это не означает, что вы защищены от кражи личных данных или мошенничества. Эти службы могут помочь, предупредив вас о несанкционированной активности, но они не обязательно могут предотвратить эту активность в первую очередь.

Видео с вопросами и ответами: как лучше всего контролировать свой кредит?

Инсайдерский совет

Джон Ульцхаймер не упоминает в этом видео услуги мониторинга, предоставляемые эмитентами кредитных карт, но мы думаем, что это отличный способ бесплатно контролировать свой кредит.А с тех пор, как было записано это видео, новое законодательство сняло плату за замораживание и размораживание кредитов.

Мониторинг кредитной отчетности своими руками

Это наиболее сложный и трудоемкий способ. Мониторинг каждого вашего кредитного отчета по своему усмотрению требует постоянных и последовательных усилий с вашей стороны. Это также требует времени и требует организованного и дисциплинированного подхода.

Вам нужно будет вручную просмотреть каждый элемент в ваших кредитных отчетах на предмет неточной информации, спрашивая себя, принадлежит ли он.

Если вы решите отслеживать свои собственные кредитные отчеты, мы рекомендуем также использовать одну из бесплатных услуг, перечисленных ниже, в дополнение к вашим усилиям, особенно если вы беспокоитесь о краже личных данных или несанкционированной деятельности. Эти службы могут помочь, четко перечислив все ваши учетные записи с предупреждениями, если появится что-то новое.

Каждое из трех основных кредитных бюро должно по закону предоставлять вам один бесплатный отчет о кредитных операциях в год по вашему запросу. Это связано с Законом о честной кредитной отчетности.

В связи с пандемией COVID-19 вы можете бесплатно проверять все три своих кредитных отчета один раз в неделю до апреля 2021 года.

Поскольку у вас есть три разных кредитных отчета, по одному от каждого бюро, хорошей стратегией является просмотр одного отчета каждые четыре месяца. Это позволит вам периодически проверять, что дает вам представление о вашем кредите, поскольку он меняется в течение года. Вы можете получать отчеты из бюро в алфавитном порядке, чтобы было легче запомнить, какое из них проверять дальше.

| Годовой график мониторинга кредитного отчета DIY | |

|---|---|

| 1 января | Equifax |

| 1 мая | Experian |

| 1 сентября | TransUnion |

Вы можете запросить бесплатные копии своих кредитных отчетов тремя способами:

Online будет самым простым для большинства людей, но если у вас возникнут проблемы с этим методом, вы можете попробовать один из других.Если у вас возникли проблемы, позвоните по указанному выше номеру телефона, чтобы получить помощь.

Если вы решите самостоятельно контролировать свои кредитные отчеты, имейте в виду, что другие также следят за вашей финансовой деятельностью. Ваш банк, эмитент кредитных карт и другие финансовые учреждения заинтересованы в предотвращении мошенничества с вашими картами и счетами. Они часто уведомят вас, если увидят что-то необычное с вашими учетными записями.

Бесплатные услуги кредитного мониторинга

Сегодня существует довольно много веб-сайтов, предлагающих бесплатный кредитный мониторинг, и постоянно появляются новые.

Эти службы обычно предоставляют данные только из одного из ваших кредитных отчетов. Это означает, что вам нужно будет использовать несколько сервисов для отслеживания всех трех отчетов.

«Кредитный мониторинг» может включать в себя множество услуг, от простых данных до исчерпывающих отчетов. Как правило, эти инструменты позволяют просматривать основные данные, такие как количество учетных записей, общее использование кредита, историю платежей и средний возраст учетных записей. Некоторые службы позволяют устанавливать оповещения при изменении отчетов, а другие — нет.В большинстве случаев вы также получите несколько советов по улучшению в каждой категории кредитного рейтинга.

В зависимости от службы, которую вы используете, вы можете получить только обзор кредитного отчета. Вы можете увидеть, сколько у вас открытых счетов, но фактические данные, такие как имя кредитора и баланс счета, не будут включены. Таким образом, вы можете использовать эти службы, чтобы быстро просмотреть свои кредитные отчеты, а затем переключиться на другой инструмент, чтобы получить более подробный обзор. Бесплатные сервисы отчетов обычно также не включают кредитный рейтинг FICO, хотя они могут предоставлять VantageScore 3.0.

Многие из основных эмитентов кредитных карт предоставляют те или иные формы кредитного мониторинга. В некоторых случаях вам необходимо быть держателем карты, но многие компании, выпускающие кредитные карты, теперь предлагают бесплатный кредитный мониторинг любому, будь то держатель карты или нет.

Вот несколько лучших бесплатных услуг по мониторингу кредитоспособности, некоторые из которых предоставляются эмитентами кредитных карт. Все эти инструменты доступны любому, будь то владелец карты или нет. Если вы являетесь держателем карты, вы обычно можете использовать свои данные для входа в систему для доступа к службе эмитента.

| Источник | Сервис | Кредитное бюро | Кредитный рейтинг |

|---|---|---|---|

| American Express | Гид MyCredit | TransUnion | VantageScore 3.0 |

| Capital One | CreditWise | TransUnion | VantageScore 3.0 |

| Чейз | Кредитное путешествие | TransUnion | VantageScore 3.0 |

| Credit.com | Credit.com | Experian | VantageScore 3.0 |

| Кредитная карма | Кредитная карма | TransUnion и Equifax | VantageScore 3.0 |

| Откройте для себя | Кредитная карта | TransUnion для держателей карт, Experian в противном случае | Оценка FICO 8 |

| Experian | CreditWorksBasic | Experian | Оценка FICO 8 |

Как видите, довольно легко найти инструменты для отслеживания вашего кредитного отчета TransUnion.Ваши возможности для других кредитных бюро, Experian и Equifax, более ограничены.

American Express: MyCredit Guide

| Источник | Сервис | Кредитное бюро | Кредитный рейтинг |

|---|---|---|---|

| American Express | Гид MyCredit | TransUnion | VantageScore 3.0 |

MyCredit от American Express — относительный новичок.Хотя Amex уже много лет предлагает держателям карт бесплатные кредитные рейтинги, эта новая услуга немного отличается и доступна для всех.

MyCredit Guide предоставит основную информацию, такую как количество открытых счетов, которые у вас есть. Но вы не можете увидеть какие-либо фактические данные, такие как кредиторы или даты, связанные с этими счетами.

MyCredit Guide от American Express.

Этот инструмент покажет вам:

- Количество просроченных платежей

- Количество открытых счетов

- Количество недавних запросов об уплате кредита

- Общая длина кредитной истории (не средний возраст счетов)

- Использование кредитного лимита

- Всего доступных кредитов: Включает возобновляемые счета и счета для погашения взносов

- Текущее сальдо: Включает возобновляемые счета и счета для погашения взносов

Оповещения могут быть установлены для любых изменений в вашем кредитном отчете TransUnion, таких как обновление адресов, новые запросы или открытие новых счетов.

Пользователи могут видеть свой кредитный рейтинг VantageScore 3.0 на основе своих кредитных отчетов TransUnion.

Существует также инструмент кредитного симулятора, который вы можете использовать, чтобы оценить, как ваши кредитные рейтинги будут меняться в зависимости от определенных ситуаций. Вы можете проверить как положительные, так и отрицательные корректировки, такие как открытие новых кредитных карт, погашение остатков или разрешение просрочки платежа.

Capital One: CreditWise

| Источник | Сервис | Кредитное бюро | Кредитный рейтинг |

|---|---|---|---|

| Capital One | CreditWise | TransUnion | VantageScore 3.0 |

CreditWise — это комплексная служба кредитного мониторинга, которая выходит за рамки базового и предоставляет подробную информацию о ваших счетах, истории платежей и других аспектах вашего кредитного отчета TransUnion.

Служба CreditWise покажет вам:

- История платежей

- Самая старая кредитная линия (не средний возраст счетов)

- Последние Запросы: Показывает количество жестких запросов за последние два года

- Использованный кредит: Включает использование возобновляемого кредита

- Новые счета

- Доступный кредит

- Счета и остатки: Включает как открытые, так и закрытые счета, а также истории индивидуальных платежей

- Личные данные: Включает адреса и работодателей

Для каждой учетной записи в отчете TransUnion вы можете проверить кредитора, тип, дату открытия, кредитный лимит, баланс, историю платежей и многое другое.Вы можете увидеть, какие из них обозначены как «новые» (те, что были открыты за последние два года), а также какие-либо счета с отрицательным или спорным статусом.

CreditWise включает симулятор, который вы можете использовать для оценки того, как различные решения повлияют на ваш кредитный рейтинг. Вы можете увидеть, что произойдет, если, например, вы аннулируете свою самую старую карту или возьмете личную ссуду.

Пользователибудут автоматически получать оповещения, если их кредитные отчеты TransUnion изменятся, если их SSN будут использоваться с другим именем или адресом, или если с их личностями связана какая-либо «активность в темной сети».Эти предупреждения относятся к кредитным отчетам TransUnion и Experian (но все остальные данные, используемые CreditWise, получены от TransUnion).

Ваш VantageScore 3.0 будет предоставлен на основании вашего кредитного отчета TransUnion.

Погоня: Кредитное путешествие

| Источник | Сервис | Кредитное бюро | Кредитный рейтинг |

|---|---|---|---|

| Чейз | Кредитное путешествие | TransUnion | VantageScore 3.0 |

Chase’s Credit Journey предлагает подробный анализ вашего кредитного отчета TransUnion с предоставлением полной информации о счете.

Кредитное путешествие Чейза.

Категории, включенные в Credit Journey:

- Сводка по счету: Включает ваш общий баланс, количество открытых, закрытых и просроченных счетов, а также количество сложных запросов