Банковское право. Тест для самопроверки

1. Банком может быть выдан беспроцентный кредит.

нет, не может

да, может

2. Лицо, помещающее деньги в банк под проценты

кредитор

клиент

гарант

депонент

заемщик

3. Банк вправе открывать филиалы за границей при наличии …

генеральной лицензии

лицензии

расширенной лицензии

4. Формы осуществления Банком России своих нормотворческих полномочий

положения

постановления

инструкции

указы

5. Основанием для отзыва лицензии является осуществление Банком банковских операций, не предусмотренных лицензией Банка России.

да, является

нет, не является

6. Банковская деятельность без регистрации и без лицензии на территории Российской Федерации …

запрещена

разрешена

7. Банковский вклад может быть открыт в пользу третьих лиц.

нет, не может

да, может

8. Виды деятельности, которыми запрещено заниматься банкам

Виды деятельности, которыми запрещено заниматься банкам

производственная, торговая и страховая деятельность

производственная, страховая деятельность

производственная деятельность

9. В настоящее время коммерческий банк в России может создаваться как …

акционерное общество

общество с ограниченной ответственностью

общество с дополнительной ответственностью

дочернее общество

10. Банковская тайна – это тайна о …

видах операций банка

счетах его клиентов и движении средств по ним

счетах его корреспондентов

11. Специальное разрешение, на основании которого кредитная организация имеет право осуществлять банковские операции

лицензия

договор

полис

контракт

доверенность

12. Ложное высказывание

Так как Банк России является кредитором в последней инстанции, то заемщики Банка России, в том числе коммерческие банки не могут обжаловать решения Банка России в высшем Арбитражном Суде Российской Федерации.

В соответствии с законодательством Банк России осуществляет функции надзора за деятельностью банков, за соблюдением ими экономических нормативов, контролирует правильное применение законодательства России о банках.

Бюджетное законодательство запрещает вмешательство вышестоящих органов в бюджетную деятельность нижестоящих территорий.

Депозитные банки специализируются на осуществлении долгосрочных кредитных операциях.

13. Банковского права – это …

самостоятельная отрасль права

подотрасль финансового права

14. Публично-правовой метод в юридической литературе – метод …

субординации

авторитарный

15. Внутрибанковский аудит не может являться частью …

системы внутреннего контроля

внешнего аудита

внутреннего аудита

16. Обязательным аудиторским проверкам банки подвергаются …

Обязательным аудиторским проверкам банки подвергаются …

ежемесячно

ежеквартально

ежегодно

только инициативно

17. К валютным ценностям в соответствии с Законом «О валютном регулировании и валютном контроле» не относятся …

иностранная валюта

внешние ценные бумаги

золотые слитки

18. Нормативные акты ЦБ РФ являются источником банковского права.

являются, если они не противоречат действующему законодательству

да, являются

19. Предмет банковского права

банковская деятельность

банковские операции

банковские сделки

20. Главная функция банковского чека

кредитная

платежная

сохранная

21. В соответствии с ГК РФ банковская гарантия …

не обеспечивает надлежащего исполнения принципалом его обязательства перед бенефициаром

не может быть отозвана гарантом, если в ней не предусмотрено иное

не определяет вознаграждение гаранту от принципала

22.

расчетный счет

текущий счет

счет для осуществления совместной деятельности

23. Договор банковского счета может быть расторгнут Банком в одностороннем порядке.

да может, если данное условие предусмотрено в договоре;

нет, не может договор банковского счета может быть расторгнут только судом по требованию Банка.

24. К объектам, по поводу которых возникают банковские правоотношения, не относятся …

деньги

валюта

ювелирные изделия

золото в слитках

ценные бумаги

25. Основание, по которому Банк России вправе отказать кредитной организации в государственной регистрации

несоответствие поданных документов требованиям федеральных законов

не полная оплата уставного капитала

26. Банк является …

кредитором, заемщиком и поставщиком товаров

кредитором, заемщиком и посредником между кредитором и заемщиком

должником, заемщиком и поставщиком товаров

производителем; потребителем и посредником

должником и производителем

27.

кредитные организации, имеющие право осуществлять отдельные банковские операции

организации, не имеющие право осуществлять банковские операции

28. Классификация банковских правоотношений в зависимости от содержания

имущественные

неимущественные

организационные

неимущественные

правовые

неорганизационные

29. Предоставление кредита является … операцией Банка.

активной

пассивной

30. Банк России является …

главным банком Москвы

вторым главным банком России после Сбербанка

главным банком Российской Федерации

31. Истинное высказывание

банки — это такие кредитные организации, которые не имеют исключительного права в совокупности осуществлять следующие операции: привлекать вклады; размещать вклады; открывать и вести банковские счета

кредитная организация — это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции

коммерческие банки занимаются эмиссией банкнот государственного образца

иностранный банк признается таковым на территории России в случае, если он зарегистрирован на территории России

32. Банк должен предоставить информацию по банковскому вкладу физического лица по запросу налоговой инспекции.

Банк должен предоставить информацию по банковскому вкладу физического лица по запросу налоговой инспекции.

да, должен

нет, не должен

33. Банковская система Российской Федерации является …

одноуровневой

двухуровневой

трехуровневой

четырехуровневой

пятиуровневой

34. Банк обязан перечислять со счета клиента денежные средства не позже … за днем поступления в Банк соответствующего платежного документа.

дня, следующего

недели, следующей

35. Особенность правового статуса Банка России.

Банк России – является юридическим лицом, он совершает гражданско-правовые сделки, он наделен полномочиями по управлению денежно- кредитной системой РФ, надзорными функциями за деятельностью банков;

Банк России не является юридическим лицом, он наделен полномочиями по управлению денежно-кредитной системой РФ, надзорными функциями за деятельностью банков.

36. Банковской операцией является выдача …

Банковской операцией является выдача …

банковских гарантий

денежных средств

37. Если в кредитном договоре не указан срок возврата суммы полученного кредита, то …

кредитный договор является недействительным

сумма кредита по кредитному договору должна быть возвращена в течение 30 дней со дня предъявления Банком требования, если иное не предусмотрено договором

сумма кредита по кредитному договору должна быть возвращена в течение 10 дней со дня предъявления Банком требования, если иное не предусмотрено договором

38. Гражданско-правовой метод может именоваться как метод …

диспозитивного регулирования

координации

автономии

39. При формировании уставного капитала коммерческого банка могут быть использованы бюджетные средства субъекта Федерации.

могут

могут с разрешения соответствующих органов исполнительной власти

могут на основании законодательного акта субъекта РФ

40. Банк России осуществляет свои расходы за счет …

Банк России осуществляет свои расходы за счет …

собственных доходов

заёмов

финансирования из федерального бюджета

Онлайн-тесты на oltest.ru: Банковское право

Онлайн-тестыТестыЮриспруденция, государство и правоБанковское правовопросы16-3016. Банковская деятельность без регистрации и без лицензии на территории Российской Федерации …

• запрещена

17. Банковская система Российской Федерации является …

• двухуровневой

18. Банковская тайна – это тайна о …

• счетах его клиентов и движении средств по ним

• счетах его корреспондентов

19. Банковский вклад может быть открыт в пользу третьих лиц?

• да, может

20. Банковской операцией является:

• выдача банковских гарантий

21. Банком может быть выдан беспроцентный кредит?

• нет, не может

22. В банковском кредитовании затрагиваются интересы:

• вкладчиков банка

• гаранта

• поручителя

В качестве плательщика в чековом обязательстве может выступать:

В качестве плательщика в чековом обязательстве может выступать:• только банк, где чекодатель имеет средства

24. В настоящее время квота участия иностранного капитала в банковской системе России устанавливается:

• решениями Совета директоров Банка России

25. В настоящее время коммерческий банк в России может создаваться как …

• акционерное общество

26. В настоящее время можно утверждать, что с развитием рыночных отношений банковское право:

• выделяется в самостоятельную отрасль права

27. В систему банковского законодательства РФ из перечисленного входят:

• Гражданский кодекс РФ

• нормативные акты Банка России

• нормы Конституции РФ

28. В случае изменения основного обязательства, влекущего усиления ответственности или другие неблагоприятные последствия для поручителя, отношения поручительства …

• прекращаются

29. В случае приобретения более 20% процентов акций кредитной организации заинтересованному лицу необходимо . ..

..

• получить предварительное согласие Банка России

30. В случаях, когда стороны не оговорили использование конкретной формы расчетов, законом установлено применение …

• платежных поручений

Банковское право. Тест для самопроверки – пройти тест онлайн бесплатно

40 вопросов

Показать Скрыть правильные ответыВопрос:

Банком может быть выдан беспроцентный кредит.

Варианты ответа:

- нет, не может

- да, может

Вопрос:

Лицо, помещающее деньги в банк под проценты

Варианты ответа:

- кредитор

- клиент

- гарант

- депонент

- заемщик

Вопрос:

Банк вправе открывать филиалы за границей при наличии …

Варианты ответа:

- генеральной лицензии

- лицензии

- расширенной лицензии

Вопрос:

Формы осуществления Банком России своих нормотворческих полномочий

Варианты ответа:

- положения

- постановления

- инструкции

- указы

Вопрос:

Основанием для отзыва лицензии является осуществление Банком банковских операций, не предусмотренных лицензией Банка России.

Варианты ответа:

- да, является

- нет, не является

Вопрос:

Банковская деятельность без регистрации и без лицензии на территории Российской Федерации …

Варианты ответа:

- запрещена

- разрешена

Вопрос:

Банковский вклад может быть открыт в пользу третьих лиц.

Варианты ответа:

- нет, не может

- да, может

Вопрос:

Виды деятельности, которыми запрещено заниматься банкам

Варианты ответа:

- производственная, торговая и страховая деятельность

- производственная, страховая деятельность

- производственная деятельность

Вопрос:

В настоящее время коммерческий банк в России может создаваться как …

Варианты ответа:

- акционерное общество

- общество с ограниченной ответственностью

- общество с дополнительной ответственностью

- дочернее общество

Вопрос:

Банковская тайна – это тайна о …

Варианты ответа:

- видах операций банка

- счетах его клиентов и движении средств по ним

- счетах его корреспондентов

Вопрос:

Специальное разрешение, на основании которого кредитная организация имеет право осуществлять банковские операции

Варианты ответа:

- лицензия

- договор

- полис

- контракт

- доверенность

Вопрос:

Ложное высказывание

Варианты ответа:

- Так как Банк России является кредитором в последней инстанции, то заемщики Банка России, в том числе коммерческие банки не могут обжаловать решения Банка России в высшем Арбитражном Суде Российской Федерации.

- В соответствии с законодательством Банк России осуществляет функции надзора за деятельностью банков, за соблюдением ими экономических нормативов, контролирует правильное применение законодательства России о банках.

- Как орган управления кредитной системой РФ Банк России, осуществляя функции регулирования, вправе издавать нормативные акты по вопросам, отнесенным к его компетенции в области банковского кредитования.

- Бюджетное законодательство запрещает вмешательство вышестоящих органов в бюджетную деятельность нижестоящих территорий.

- Депозитные банки специализируются на осуществлении долгосрочных кредитных операциях.

Вопрос:

Банковского права – это …

Варианты ответа:

- самостоятельная отрасль права

- подотрасль финансового права

Вопрос:

Публично-правовой метод в юридической литературе – метод …

Варианты ответа:

- императивный

- субординации

- авторитарный

Вопрос:

Внутрибанковский аудит не может являться частью …

Варианты ответа:

- системы внутреннего контроля

- внешнего аудита

- внутреннего аудита

Вопрос:

Обязательным аудиторским проверкам банки подвергаются …

Варианты ответа:

- ежемесячно

- ежеквартально

- ежегодно

- только инициативно

Вопрос:

К валютным ценностям в соответствии с Законом «О валютном регулировании и валютном контроле» не относятся …

Варианты ответа:

- иностранная валюта

- внешние ценные бумаги

- золотые слитки

Вопрос:

Нормативные акты ЦБ РФ являются источником банковского права.

Варианты ответа:

- нет, не являются

- являются, если они не противоречат действующему законодательству

- да, являются

Вопрос:

Предмет банковского права

Варианты ответа:

- банковская деятельность

- банковские операции

- банковские сделки

Вопрос:

Главная функция банковского чека

Варианты ответа:

- кредитная

- платежная

- сохранная

Вопрос:

В соответствии с ГК РФ банковская гарантия …

Варианты ответа:

- не обеспечивает надлежащего исполнения принципалом его обязательства перед бенефициаром

- не может быть отозвана гарантом, если в ней не предусмотрено иное

- не определяет вознаграждение гаранту от принципала

Вопрос:

Самостоятельное коммерческое юридическое лицо может открыть в банке …

Варианты ответа:

- расчетный счет

- текущий счет

- счет для осуществления совместной деятельности

Вопрос:

Договор банковского счета может быть расторгнут Банком в одностороннем порядке.

Варианты ответа:

- да может, если данное условие предусмотрено в договоре;

- нет, не может договор банковского счета может быть расторгнут только судом по требованию Банка.

Вопрос:

К объектам, по поводу которых возникают банковские правоотношения, не относятся …

Варианты ответа:

- деньги

- валюта

- ювелирные изделия

- золото в слитках

- ценные бумаги

Вопрос:

Основание, по которому Банк России вправе отказать кредитной организации в государственной регистрации

Варианты ответа:

- несоответствие кандидатов на руководящие должности предъявляемым к ним квалификационным требованиям

- несоответствие поданных документов требованиям федеральных законов

- не полная оплата уставного капитала

Вопрос:

Банк является …

Варианты ответа:

- кредитором, заемщиком и поставщиком товаров

- кредитором, заемщиком и посредником между кредитором и заемщиком

- должником, заемщиком и поставщиком товаров

- производителем; потребителем и посредником

- должником и производителем

Вопрос:

Небанковские кредитные организации

Варианты ответа:

- кредитные организации, имеющие право осуществлять отдельные банковские операции

- организации, не имеющие право осуществлять банковские операции

Вопрос:

Классификация банковских правоотношений в зависимости от содержания

Варианты ответа:

- имущественные

- неимущественные

- организационные

- правовые

- неорганизационные

Вопрос:

Предоставление кредита является … операцией Банка.

Варианты ответа:

- активной

- пассивной

Вопрос:

Банк России является …

Варианты ответа:

- главным банком Москвы

- вторым главным банком России после Сбербанка

- филиалом Мирового банка

- главным банком Российской Федерации

Вопрос:

Истинное высказывание

Варианты ответа:

- банки — это такие кредитные организации, которые не имеют исключительного права в совокупности осуществлять следующие операции: привлекать вклады; размещать вклады; открывать и вести банковские счета

- кредитная организация — это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензи Банка России имеет право осуществлять банковские операции

- коммерческие банки занимаются эмиссией банкнот государственного образца

- иностранный банк признается таковым на территории России в случае, если он зарегистрирован на территории России

- источниками банковского права являются только нормативные акты субъектов Российской федерации

Вопрос:

Банк должен предоставить информацию по банковскому вкладу физического лица по запросу налоговой инспекции.

Варианты ответа:

- да, должен

- нет, не должен

Вопрос:

Банковская система Российской Федерации является …

Варианты ответа:

- одноуровневой

- двухуровневой

- трехуровневой

- четырехуровневой

- пятиуровневой

Вопрос:

Банк обязан перечислять со счета клиента денежные средства не позже … за днем поступления в Банк соответствующего платежного документа.

Варианты ответа:

- двух дней, следующих

- дня, следующего

- недели, следующей

Вопрос:

Особенность правового статуса Банка России.

Варианты ответа:

- Банк России – является юридическим лицом, он совершает гражданско-правовые сделки, он наделен полномочиями по управлению денежно- кредитной системой РФ, надзорными функциями за деятельностью банков;

- Банк России не является юридическим лицом, он наделен полномочиями по управлению денежно-кредитной системой РФ, надзорными функциями за деятельностью банков.

Вопрос:

Банковской операцией является выдача …

Варианты ответа:

- банковских гарантий

- денежных средств

Вопрос:

Если в кредитном договоре не указан срок возврата суммы полученного кредита, то …

Варианты ответа:

- кредитный договор является недействительным

- сумма кредита по кредитному договору должна быть возвращена в течение 30 дней со дня предъявления Банком требования, если иное не предусмотрено договором

- сумма кредита по кредитному договору должна быть возвращена в течение 10 дней со дня предъявления Банком требования, если иное не предусмотрено договором

Вопрос:

Гражданско-правовой метод может именоваться как метод …

Варианты ответа:

- диспозитивного регулирования

- координации

- автономии

Вопрос:

При формировании уставного капитала коммерческого банка могут быть использованы бюджетные средства субъекта Федерации.

Варианты ответа:

- не могут

- могут

- могут с разрешения соответствующих органов исполнительной власти

- могут на основании законодательного акта субъекта РФ

Вопрос:

Банк России осуществляет свои расходы за счет …

Варианты ответа:

- собственных доходов

- заёмов

- финансирования из федерального бюджета

Что такое и как получить беспроцентный кредит

В линейке кредитных предложений многих банков есть так называемые беспроцентные кредиты. На первый взгляд, звучит заманчиво. А что на деле?

На первый взгляд, звучит заманчиво. А что на деле?

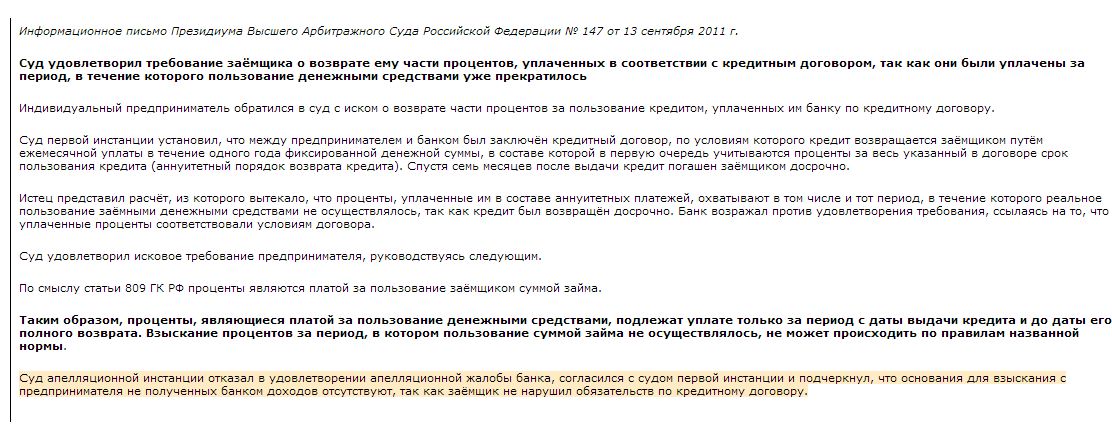

Что говорит закон

Согласно второй части Гражданского Кодекса РФ статьи 819-й, «по кредитному договору банк либо какая-нибудь другая кредитная организация (кредитор) обязан предоставить денежные средства (кредит) заемщику в размерах и на условиях, предусмотренных договором, а заемщик в свою очередь обязан возвратить полученную сумму денег и выплатить проценты на нее».

В этих словах уже заложено, что кредит не бывает беспроцентным. Законодатель ясно говорит, что договор по кредиту является возмездным. Другое дело, что кредитный договор иногда сам предусматривает рассрочку, аванс или отсрочку, но только тогда, когда речь идет о коммерческом кредите.

Кредиты с плавающей процентной ставкой: может ли выиграть заемщик?

Статья 823 ГК РФ – «договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться порядок кредитования и оформление банком кредита, предварительной оплаты, и в виде аванса, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит), если другое не установлено законом».

Руководствуясь этими цитатами закона, делаем вывод, что договор по коммерческому кредитованию может быть, «зависимым» или «последующим», от изначально заключенного договора, в соответствии с ГК РФ, исполнение которого, было взаимосвязано с передачей в собственность иной стороне сумм денег или каких либо других вещей, определяемых признаками родства.

Как бесплатно пользоваться деньгами

Банком может быть выдан беспроцентный кредит, но на особых условиях. «Беспроцентный кредит» для держателей кредитных карт – это льготный период кредитования или грейс-период.

«Многие банки предоставляют своим клиентам возможность погашения своей задолженности без начисления процентов в течение определенного времени. Это очень удобная и выгодная услуга, когда клиент не оплачивает проценты за пользование кредитной линией», — утверждает начальник департамента по управлению портфелем и развитию пластиковых карт «Кредит Европа банка» Петр Попов.

В данном случае самое главное, на что держателю карты следует обратить внимание, это расчёт льготного периода. Обычно он составляет 50 дней и зависит от даты выписки и даты совершения покупки. Таким образом, для каждого клиента он индивидуален. Например, держатель кредитной карты получил выписку 30 числа, следующая выписка будет сформирована через 30 дней. Эти 30 дней входят в льготный период. На покупки, совершенные в течение этого расчетного периода, распространяются условия беспроцентного кредитования. Проценты не начисляются в течение этих 30 дней между выписками и еще 20 днями после получения следующей выписки.

«Клиенту важно понимать, что если он совершает покупку в первых числах после получения выписки, у него льготный период составляет больше дней в отличие от тех, кто совершает покупки в конце периода между выписками. Для того, чтобы проценты за пользование денежными средствами банка не были начислены, необходимо полностью погасить задолженность в течение 20 дней после формирования выписки.Условия льготного периода, как правило, не распространяются на операции по снятию наличных с кредитной карты», — пояснил начальник департамента по управлению портфелем и развитию пластиковых карт «Кредит Европа банка» Петр Попов

Законодательство РФ не запрещает банкам вводить льготные периоды кредитования. Данная опция наоборот стимулирует конкуренцию на рынке финансовых услуг и позволяет сделать кредитные карты безопасным и удобным средством для безналичной оплаты покупок и услуг.

Где в беспроцентных кредитах искать переплату

Как и где можно взять беспроцентный кредит? Сетевые магазины бытовой техники обычно активно сотрудничают с различными банками по кредитованию. Там иногда встречается и такой сценарий: ритейлер бытовой техники, обладая немаленькой наценкой, для стимуляции спроса готов делиться ею с банком. Он дает скидку от цены товара покупателю, если он его берет в кредит, и эту же сумму забирает банк у покупателя в виде процентов по кредиту. Так и получается ноль. Но… Кредитный договор оформляется на более длительный срок.

Так и получается ноль. Но… Кредитный договор оформляется на более длительный срок.

То есть если заявлено 6 месяцев, то в договоре будет не 6 , а, например, 18 месяцев. Первые 6 месяцев начисляются проценты по ставке 8%, а с последующего месяца аж 80%! Итого, если гасить по графику, то эффективная ставка улетает за 50% годовых! Получается, чтобы погасить кредит без процентов, нужно платить не по графику, а увеличенными досрочными платежами, укладываясь в полгода беспроцентного кредита.

Причем делать это надо не впритык, потому что деньги могут иногда зависнуть на несколько дней и тогда, соответственно, будут «тикать» уже увеличенные проценты. На страховке могут «приклеить» еще несколько процентов, но от нее можно отказаться. Не забудьте учесть еще и проценты за переводы ежемесячных платежей в других банках, платежных терминалах, салонах связи или почте.

Чья выгода?

Несомненно, что беспроцентный кредит выгоден банкам. В чем заключается эта выгода?

В чем заключается эта выгода?

- Ритейлер делает скидку банку, в договоре будет указана цена меньше (например — 10%), но за срок пользования кредитом будет начислен процент, компенсирующий эту скидку. В итоге магазину банк перечислит сумму из договора (со скидкой 10%), а заработает комиссию, при этом покупатель выходит на стоимость товара, указанную на ценнике.

- Процентов по кредиту нет, но доход банка заложен в страховке. В этом случае это и есть переплата. (По страховкам бывают планы, например: 30% кредитов можно выдать без страховки, 70% обязательно со страховкой). За нарушение плана консультантов могут оштрафовать, но попасть в эти 30% можно, если проявить настойчивость и учесть дату выдачи кредита. В начале месяца отказаться от страховки намного проще.

- Банк получает компенсацию от магазина. При этом в договоре указывается реальная цена товара и все комиссии 0% (годовая процентная ставка 0.01%). В этом случае переплаты действительно нет. Стоит заметить, что беспроцентный кредит можно взять обычно на товар, который долгое время не мог реализоваться торговой точкой, а цена на него снижается.

Все остальные виды товаров продаются под эгидой обычного потребительского кредитования.

Все остальные виды товаров продаются под эгидой обычного потребительского кредитования.

Где оформить займ без процентов?

Реальную сумму дохода для банка с конкретного беспроцентного кредита мало кто знает, это коммерческая тайна, но в итоге банки и магазины выигрывают в объемах продаж и количестве клиентов, а заемщик получает то, что хотел и тоже остается доволен. Самое интересное, что зачастую люди понимают, в чем подвох беспроцентного кредита, но всякий раз приобретают желаемый товар и радуются. А довольны они потому, что удобно вносить всего 10% от стоимости товара или не вносить ничего, а остальную сумму выплачивать постепенно. Люди хотят иметь что-то, что называется здесь и сейчас, и не копить необходимую сумму. На это и рассчитывают банки и магазины, проводя такие акции.

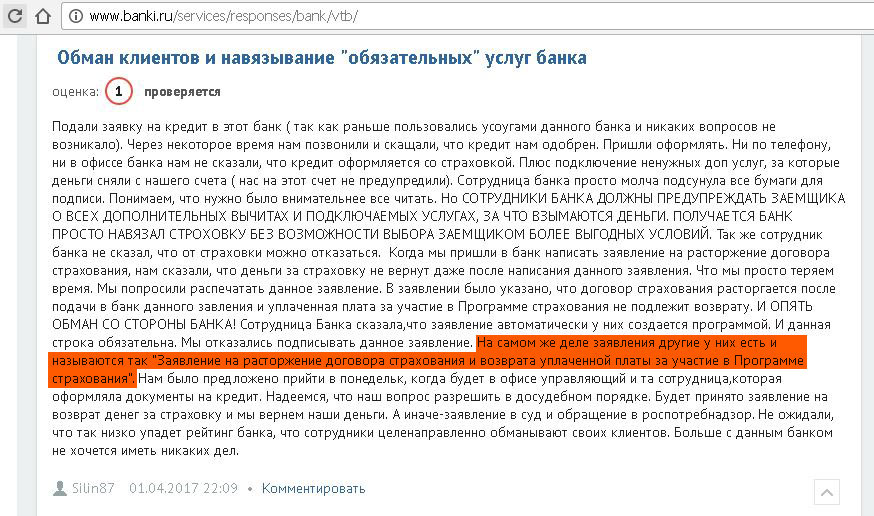

Куда смотреть при оформлении кредита без процентов

- В счет-фактуру – документ, в котором расписаны товары, которые приобретает покупатель.

Если вовремя ознакомиться со списком покупок в кредит, то дома не будет претензий из-за того, что вам всунули кучу ненужных услуг.

Если вовремя ознакомиться со списком покупок в кредит, то дома не будет претензий из-за того, что вам всунули кучу ненужных услуг. - На одного собеседника. Не нужно одновременно общаться с представителем магазина и представителем банка, которые легко могут запутать. Примите окончательное решение по списку товаров в счете и только тогда направляйтесь оформлять кредит.

- На страховку. Попробуйте вежливо от нее отказаться.

- На пункт в договоре «ваш ежемесячный платеж (сумма) с (дата начала) по (дата окончания)», и график погашения. Считаем, во сколько обойдется покупка: ежемесячный платеж умножаем на количество месяцев, к полученной цифре плюсуем первоначальный взнос, если он есть = сумма покупки. Отнимаем стоимость товара по счету = переплата. Получился 0?

- На номер горячей линии, где смогут ответить на все вопросы, в случае их возникновения.

Вместо эпилога

Помните, что зачастую покупатели страдают из-за своей же невнимательности. Не стоит забывать, что кредит – это такой же товар. Если дома при пересчете сумма увеличилась, и вы решили пойти на попятную, то в запасе есть 14 дней, чтоб вернуться и разорвать договор. Лучше всего, до того, как выяснять, если беспроцентный кредит в выбранном банке и брать его, уточнить все сопутствующие комиссии и платежи. Выяснив, таким образом, реальную ставку по кредиту, можно решить для себя: нужен ли кредит по такой процентной ставке или нет. Конечно же, банк работать в убыток не будет — это правда, но получить выгоду от сотрудничества с банком реально.

Не стоит забывать, что кредит – это такой же товар. Если дома при пересчете сумма увеличилась, и вы решили пойти на попятную, то в запасе есть 14 дней, чтоб вернуться и разорвать договор. Лучше всего, до того, как выяснять, если беспроцентный кредит в выбранном банке и брать его, уточнить все сопутствующие комиссии и платежи. Выяснив, таким образом, реальную ставку по кредиту, можно решить для себя: нужен ли кредит по такой процентной ставке или нет. Конечно же, банк работать в убыток не будет — это правда, но получить выгоду от сотрудничества с банком реально.

Анфиса Храмова, редактор-эксперт

Ликвидируемый ABLV Bank, AS – Поиск

Общая информация для потребителей об ипотечных кредитах…Кредитодатель…Ипотечный кредит…Кредит на покупку недвижимого имущество и другие цели, в … которое будет служить залогом, должно быть оценено. Кредитодатель заказывает и оплачивает оценку недвижимости . .. недвижимости проведет оценщик недвижимости, которого одобрил кредитодатель и который сертифицирован согласно требованиям нормативных актов. Информацию об одобренных кредитодателем оценщиках недвижимости можно узнать, позвонив …Согласно требованиям кредитодателя недвижимое имущество (кроме земли), которое … должно быть застраховано в течение всего срока действия кредитного договора. Клиент покрывает расходы на страхование недвижимости. Со всеми правилами кредитодателя по страхованию недвижимости можно ознакомиться здесь. Кредитодатель предлагает произвести страхование недвижимости …Ипотечный кредит выдается в евро. Если кредит выдан в валюте, которая не является валютой, в которой … получает доход или хранит активы, из которых выплачивает кредит, и/или выражен в валюте, которая не является валютой … ежемесячно вносимых платежей, которые связаны с выплатой кредита…Ипотечный кредит выдается на срок до 30 лет, в зависимости от вида .

.. недвижимости проведет оценщик недвижимости, которого одобрил кредитодатель и который сертифицирован согласно требованиям нормативных актов. Информацию об одобренных кредитодателем оценщиках недвижимости можно узнать, позвонив …Согласно требованиям кредитодателя недвижимое имущество (кроме земли), которое … должно быть застраховано в течение всего срока действия кредитного договора. Клиент покрывает расходы на страхование недвижимости. Со всеми правилами кредитодателя по страхованию недвижимости можно ознакомиться здесь. Кредитодатель предлагает произвести страхование недвижимости …Ипотечный кредит выдается в евро. Если кредит выдан в валюте, которая не является валютой, в которой … получает доход или хранит активы, из которых выплачивает кредит, и/или выражен в валюте, которая не является валютой … ежемесячно вносимых платежей, которые связаны с выплатой кредита…Ипотечный кредит выдается на срок до 30 лет, в зависимости от вида . ..Для ипотечного кредита устанавливается плавающая процентная ставка, исходя из двух основных факторов — добавленной ставки кредитодателя, которая остается неизменной и определяется исходя из оценки доходов и кредитной истории клиента, и плавающей части — цены денег на рынке. Кредитодатель использует индекс цены денег EURIBOR (индекс межбанковской процентной ставки по кредитам в евро), который устанавливается на 6 месяцев с …Поскольку для ипотечного кредита установлена плавающая процентная ставка, то изменения … клиентом ежемесячных платежей, которые связаны с выплатой кредита. …Выплата кредита …Выплата ипотечного кредита установлена раз в месяц на основании выбранного клиентом плана выплаты кредита: регулярного или убывающего. …Выбирая регулярный план выплаты кредита, ежемесячные платежи будут состоять из платежа процентов и платежа возврата кредита, общая сумма которых будет выравнена так, чтобы она .

..Для ипотечного кредита устанавливается плавающая процентная ставка, исходя из двух основных факторов — добавленной ставки кредитодателя, которая остается неизменной и определяется исходя из оценки доходов и кредитной истории клиента, и плавающей части — цены денег на рынке. Кредитодатель использует индекс цены денег EURIBOR (индекс межбанковской процентной ставки по кредитам в евро), который устанавливается на 6 месяцев с …Поскольку для ипотечного кредита установлена плавающая процентная ставка, то изменения … клиентом ежемесячных платежей, которые связаны с выплатой кредита. …Выплата кредита …Выплата ипотечного кредита установлена раз в месяц на основании выбранного клиентом плана выплаты кредита: регулярного или убывающего. …Выбирая регулярный план выплаты кредита, ежемесячные платежи будут состоять из платежа процентов и платежа возврата кредита, общая сумма которых будет выравнена так, чтобы она . ..При выборе убывающего плана возврата кредита, ежемесячные платежи будут состоять из общей суммы платежа процентов и платежа возврата кредита, и в этой сумме платеж возврата кредита во всех месяцах возврата кредита будет одинаковым. …Клиент в любое время может подать кредитодателю письменное заявление о преждевременном возврате кредита и выплатить кредит в полном объеме или частично до срока, указанного в кредитном договоре. …Пример общей суммы кредита, общих затрат на кредит и годовой процентной ставки (ГПС) …К примеру, взяв кредит в размере 50 000 евро на 25 лет с плавающей процентной … размере 0%) и заплатив комиссионную плату за оформление кредита после получения кредита в размере 1,75% от суммы кредита, комиссионную плату за открытие расчетного счета … пошлину за закрепление ипотеки в размере 0,1% от суммы кредита и страховую премию за страхование залоговой недвижимости в течение всего срока действия кредитного договора в размере 60 евро в год, ГПС составит .

..При выборе убывающего плана возврата кредита, ежемесячные платежи будут состоять из общей суммы платежа процентов и платежа возврата кредита, и в этой сумме платеж возврата кредита во всех месяцах возврата кредита будет одинаковым. …Клиент в любое время может подать кредитодателю письменное заявление о преждевременном возврате кредита и выплатить кредит в полном объеме или частично до срока, указанного в кредитном договоре. …Пример общей суммы кредита, общих затрат на кредит и годовой процентной ставки (ГПС) …К примеру, взяв кредит в размере 50 000 евро на 25 лет с плавающей процентной … размере 0%) и заплатив комиссионную плату за оформление кредита после получения кредита в размере 1,75% от суммы кредита, комиссионную плату за открытие расчетного счета … пошлину за закрепление ипотеки в размере 0,1% от суммы кредита и страховую премию за страхование залоговой недвижимости в течение всего срока действия кредитного договора в размере 60 евро в год, ГПС составит . ..В связи с кредитным договором могут возникнут дополнительные расходы … того, что размер процентной ставки и других плат по кредиту остается неизменным в течение всего срока действия кредитного договора и выплата кредита производится согласно регулярному плану возврата кредита. …В каждом отдельном случае общая сумма кредита, общие затраты на кредит и ГПС могут отличаться. … зависимости от изменений в нормативных документах кредитодателя, в том числе — в тарифах на услуги, и в зависимости …Невыполнение кредитных обязательств …Невыполнение предусмотренных в кредитном договоре обязательств может повлечь за собой как …Оцените ответственно необходимость кредита и его получения и оцените свои возможности его выплатить!

..В связи с кредитным договором могут возникнут дополнительные расходы … того, что размер процентной ставки и других плат по кредиту остается неизменным в течение всего срока действия кредитного договора и выплата кредита производится согласно регулярному плану возврата кредита. …В каждом отдельном случае общая сумма кредита, общие затраты на кредит и ГПС могут отличаться. … зависимости от изменений в нормативных документах кредитодателя, в том числе — в тарифах на услуги, и в зависимости …Невыполнение кредитных обязательств …Невыполнение предусмотренных в кредитном договоре обязательств может повлечь за собой как …Оцените ответственно необходимость кредита и его получения и оцените свои возможности его выплатить!

Правила / Общая информация для потребителей об ипотечных кредитах

. .. поручительства на выдаваемые коммерческими банками кредиты семьям с детьми на покупку жилья или строительство…Клиентам, желающим получить кредит на покупку жилья с государственным поручительством …Руководитель Управления ипотечного кредитования ABLV Bank Зигмар Берзиньш: «Несмотря на то что … оказании услуг в сегменте private banking, ипотечное кредитование — важное направление деятельности нашего банка … позволит нашим клиентам приобретать жилье, получив ипотечный кредит на более выгодных условиях. Следует добавить, что … Bank предлагает шесть различных ипотечных программ кредитования. В начале этого года портфель ипотечных кредитов составлял 338 миллионов евро». … поручительства клиент может оформить в банке, предоставляющем кредит на покупку жилья. Заявление на получение поручительства …

.. поручительства на выдаваемые коммерческими банками кредиты семьям с детьми на покупку жилья или строительство…Клиентам, желающим получить кредит на покупку жилья с государственным поручительством …Руководитель Управления ипотечного кредитования ABLV Bank Зигмар Берзиньш: «Несмотря на то что … оказании услуг в сегменте private banking, ипотечное кредитование — важное направление деятельности нашего банка … позволит нашим клиентам приобретать жилье, получив ипотечный кредит на более выгодных условиях. Следует добавить, что … Bank предлагает шесть различных ипотечных программ кредитования. В начале этого года портфель ипотечных кредитов составлял 338 миллионов евро». … поручительства клиент может оформить в банке, предоставляющем кредит на покупку жилья. Заявление на получение поручительства …

Новости

Объем кредитного портфеля банка на конец июня составил 743,8 миллиона . .. доходом, 68,7% портфеля составляют ценные бумаги с кредитным рейтингом AA- и выше. Распределение по основным … 21а, в Риге, туда вернулось Управление ипотечного кредитования банка. Сосредоточив всё обслуживание клиентов … обеспечиваем новый уровень сервиса клиентам, получившим ипотечный кредит.

.. доходом, 68,7% портфеля составляют ценные бумаги с кредитным рейтингом AA- и выше. Распределение по основным … 21а, в Риге, туда вернулось Управление ипотечного кредитования банка. Сосредоточив всё обслуживание клиентов … обеспечиваем новый уровень сервиса клиентам, получившим ипотечный кредит.

Новости

… частным лицам скидки на досрочное погашение ипотечных кредитов… заемщики стараются уменьшить свои обязательства по кредиту или полностью погасить его досрочно. Поддерживая … небывалую акцию по досрочному погашению ипотечных кредитов для частных лиц… или частичное досрочное погашение своего ипотечного кредита, получат скидку в размере до 4% от погашенной основной суммы кредита… будет направлена на погашение будущих процентов по кредиту. В свою очередь в случае полного погашения кредита банк вместо клиента заплатит начисленные за текущий месяц проценты по кредиту, а также оплатит все услуги, связанные с погашением кредита (нотариальные расходы на оформление просьбы о закреплении . ..Минимальный размер основной суммы кредита, который необходимо выплатить, чтобы получить скидку … время акции банк бесплатно оформит досрочное погашение кредита. При участии в акции также не будут изменены условия кредитного договора…У многих клиентов банка есть как ипотечный кредит, так и депозит или свободные средства. Простые расчеты … выгоднее использовать средства именно для погашения кредита, а не вкладывать их другим образом, потому что предлагаемая … уменьшает свои обязательства. При погашении части кредита уменьшаются и ежемесячные выплаты процентов, что …

..Минимальный размер основной суммы кредита, который необходимо выплатить, чтобы получить скидку … время акции банк бесплатно оформит досрочное погашение кредита. При участии в акции также не будут изменены условия кредитного договора…У многих клиентов банка есть как ипотечный кредит, так и депозит или свободные средства. Простые расчеты … выгоднее использовать средства именно для погашения кредита, а не вкладывать их другим образом, потому что предлагаемая … уменьшает свои обязательства. При погашении части кредита уменьшаются и ежемесячные выплаты процентов, что …

Новости

Ипотечный кредит на приобретение жилья… С 1 июля этого года банк предлагает своим клиентам ипотечный кредит для приобретения первого жилья в размере 100% стоимости …Как специализированный кредитный банк Aizkraukles banka предложил этот продукт своим . .. для первого взноса, смогут получить стопроцентный кредит для приобретения своего первого жилья. В свою очередь … уверены, что можем доверять заемщикам, предоставляя им кредит в размере 100% стоимости приобретаемого жилья» — поясняет … Aizkraukles banka предлагает 11 программ ипотечного кредитования. Банк работает в области ипотечного кредитования уже девять лет — за это время накоплен опыт … позиционировать Aizkraukles banka как специализированный кредитный банк. По итогам I квартала 2006 года по общему … Aizkraukles banka начал предлагать клиентам новый кредитный продукт — AB.kartе, с помощью которой можно получить кредит до четырех месячных зарплат. Максимальная сумма кредита составляет 6000 латов. AB.karte доступна клиентам …

.. для первого взноса, смогут получить стопроцентный кредит для приобретения своего первого жилья. В свою очередь … уверены, что можем доверять заемщикам, предоставляя им кредит в размере 100% стоимости приобретаемого жилья» — поясняет … Aizkraukles banka предлагает 11 программ ипотечного кредитования. Банк работает в области ипотечного кредитования уже девять лет — за это время накоплен опыт … позиционировать Aizkraukles banka как специализированный кредитный банк. По итогам I квартала 2006 года по общему … Aizkraukles banka начал предлагать клиентам новый кредитный продукт — AB.kartе, с помощью которой можно получить кредит до четырех месячных зарплат. Максимальная сумма кредита составляет 6000 латов. AB.karte доступна клиентам …

Новости

У Aizkraukles Banka новый вид кредита для внесения первого взноса. .. banka для удобства своих клиентов предлагает новый вид кредита — кредит первого взноса. Он предназначен для клиентов, у которых …Кредит первого взноса — до 10% от стоимости жилья…Клиенты банка уже сейчас могут получить кредит первого взноса в размере до 10% от стоимости нового … эксплуатацию клиенты банка будут иметь возможность получить ипотечный кредит на особо выгодных условиях…Кредит первого взноса — это кредит без обеспечения. Основанием для получения кредита служит договор на приобретение жилья, заключенный …Кредит предназначен для людей без финансовых накоплений…«Этот кредит хорош для людей, у которых нет своих финансовых накоплений, но которые готовы взять на себя кредитные обязательства. При помощи этого кредита клиенты могут себе позволить уже во время строительства … сдачи жилья в эксплуатацию продолжить выплачивать уже ипотечный кредит, при этом существенно не меняя величину платежей» .

.. banka для удобства своих клиентов предлагает новый вид кредита — кредит первого взноса. Он предназначен для клиентов, у которых …Кредит первого взноса — до 10% от стоимости жилья…Клиенты банка уже сейчас могут получить кредит первого взноса в размере до 10% от стоимости нового … эксплуатацию клиенты банка будут иметь возможность получить ипотечный кредит на особо выгодных условиях…Кредит первого взноса — это кредит без обеспечения. Основанием для получения кредита служит договор на приобретение жилья, заключенный …Кредит предназначен для людей без финансовых накоплений…«Этот кредит хорош для людей, у которых нет своих финансовых накоплений, но которые готовы взять на себя кредитные обязательства. При помощи этого кредита клиенты могут себе позволить уже во время строительства … сдачи жилья в эксплуатацию продолжить выплачивать уже ипотечный кредит, при этом существенно не меняя величину платежей» . ..

..

Новости

Начинается образовательная программа для желающих взять кредит… Aizkraukles banka начинает реализацию программы «Что такое кредит». В рамках этой программы созданы информационная база … будет практически полезна потребителям, желающим взять кредит в банке. Начиная с августа 2004 года по всей Латвии будут доступны информационные буклеты «Что такое кредит», а также начнет работу сайт программы www.kasirkredits … программы обобщена исчерпывающая информация об ипотечных кредитах. В буклете «Что такое кредит» содержится полезная информация для каждого потенциального кредитополучателя, который уже решил или еще только планирует получить ипотечный кредит. В буклет включена информация о том, как происходит приобретение недвижимости в кредит, как выбрать условия кредита, на что следует обратить внимание при подписании кредитного и залогового договоров; как возвращать кредит; а также дается информация о возможностях рефинансирования уже полученных кредитов. В целом буклет дает ответы на более чем 30 наиболее … заем он может получить, сколько стоит покупка жилья в кредит, насколько рискованна плавающая процентная ставка, выгодно ли рефинансировать кредит. На Интернет-сайте также будет возможность задать вопросы об ипотечном кредитовании, а также найти полезную информацию о банках …

В целом буклет дает ответы на более чем 30 наиболее … заем он может получить, сколько стоит покупка жилья в кредит, насколько рискованна плавающая процентная ставка, выгодно ли рефинансировать кредит. На Интернет-сайте также будет возможность задать вопросы об ипотечном кредитовании, а также найти полезную информацию о банках …

Новости

Первый кредитный центр Aizkraukles Banka…В четверг, 18 сентября откроется первый кредитный центр АО «Aizkraukles banka» (AB) — «Domina», расположенный … Земитанского воздушного моста. Это первый специализированный кредитный центр Банка, где клиентам будут предлагаться услуги по кредитованию… постепенно станет специализированным банком ипотечного кредитования для частных лиц. AB планирует создать в Риге несколько специализированных кредитных центров с целью увеличения до конца 2005 года рыночной доли ипотечных кредитов АВ в Риге до 15 %. ..Новый кредитный центр AB будет открыт в удобное для клиентов время … все услуги, связанные с получением и обслуживанием кредитов — бесплатные консультации, подача заявления на получение кредита, подписание договора и открытие расчётного счёта…Начали поступать заявки для участия в кредитной акции… которой будут разыграны десять беспроцентных ипотечных кредитов. Участниками акции могут стать частные лица, которые … ноября подадут в AB заявление на получение ипотечного кредита и до 10 декабря заключат с банком кредитный договор. Среди тех, кому в течение упомянутого времени AB предоставит ипотечный кредит, лотерея выберет десять счастливчиков, которым не надо будет выплачивать проценты по кредиту. Первый розыгрыш — уже 10 октября, в нём будут разыграны первые четыре беспроцентных кредита… акции могут участвовать те клиенты банка, которым ипотечный кредит будет предоставлен для приобретения, ремонта, строительства жилья или для рефинансирования такого кредита, который для вышеупомянутых целей был выдан другим .

..Новый кредитный центр AB будет открыт в удобное для клиентов время … все услуги, связанные с получением и обслуживанием кредитов — бесплатные консультации, подача заявления на получение кредита, подписание договора и открытие расчётного счёта…Начали поступать заявки для участия в кредитной акции… которой будут разыграны десять беспроцентных ипотечных кредитов. Участниками акции могут стать частные лица, которые … ноября подадут в AB заявление на получение ипотечного кредита и до 10 декабря заключат с банком кредитный договор. Среди тех, кому в течение упомянутого времени AB предоставит ипотечный кредит, лотерея выберет десять счастливчиков, которым не надо будет выплачивать проценты по кредиту. Первый розыгрыш — уже 10 октября, в нём будут разыграны первые четыре беспроцентных кредита… акции могут участвовать те клиенты банка, которым ипотечный кредит будет предоставлен для приобретения, ремонта, строительства жилья или для рефинансирования такого кредита, который для вышеупомянутых целей был выдан другим . .. учреждением. В сентябре банк предлагает ипотечные кредиты с процентными ставками, начиная с 4,9 % годовых… объёму активов банком Латвии. В конце августа общий кредитный портфель AB составил 53 537 253 латов, увеличившись … конца прошлого года на 27,7 %. Портфель ипотечных кредитов AB составил 17 588 952 латов, увеличившись в этом …

.. учреждением. В сентябре банк предлагает ипотечные кредиты с процентными ставками, начиная с 4,9 % годовых… объёму активов банком Латвии. В конце августа общий кредитный портфель AB составил 53 537 253 латов, увеличившись … конца прошлого года на 27,7 %. Портфель ипотечных кредитов AB составил 17 588 952 латов, увеличившись в этом …

Новости

Десять беспроцентных кредитов в подарок на юбилей банка… акцию по розыгрышу десяти беспроцентных ипотечных кредитов среди клиентов банка. В соответствии со своей долгосрочной … частных лиц банком, специализирующимся на ипотечных кредитах, и данная акция — это один из шагов по привлечению …«Разве беспроцентный кредит — это не замечательный подарок тем, кто решил взять кредит в банке?» — спрашивает заместитель руководителя Управления … бремени процентных выплат, люди часто не хотят брать кредиты. Если подсчитать, сколько денег на протяжении многих … придётся выплатить за использование долгосрочного кредита в Латвии, сумма обычно получается довольно внушительная …AB планирует, что предварительный «призовой фонд» кредитной акции может достичь 80 тысяч латов. … возможность пользоваться беспроцентным ипотечным кредитом…Акция беспроцентных кредитов AB будет продолжаться почти три месяца — с 10 сентября … подадут в AB заявления о предоставлении ипотечного кредита и до 10 декабря заключат с банком кредитный договор. Беспроцентные кредиты будут разыграны между теми, кому в упомянутый промежуток времени уже будут предоставлены ипотечные кредиты AB, которые в сентябре банк предлагает с кредитными ставками от 4,9% в год… смогут принять участие те клиенты, которые получат кредиты с обеспечением недвижимостью. Целью кредита должна являться покупка, ремонт или строительство … участниками акции станут те заемщики, которым будут выданы кредиты для рефинансирования ипотечных кредитов других банков.

Если подсчитать, сколько денег на протяжении многих … придётся выплатить за использование долгосрочного кредита в Латвии, сумма обычно получается довольно внушительная …AB планирует, что предварительный «призовой фонд» кредитной акции может достичь 80 тысяч латов. … возможность пользоваться беспроцентным ипотечным кредитом…Акция беспроцентных кредитов AB будет продолжаться почти три месяца — с 10 сентября … подадут в AB заявления о предоставлении ипотечного кредита и до 10 декабря заключат с банком кредитный договор. Беспроцентные кредиты будут разыграны между теми, кому в упомянутый промежуток времени уже будут предоставлены ипотечные кредиты AB, которые в сентябре банк предлагает с кредитными ставками от 4,9% в год… смогут принять участие те клиенты, которые получат кредиты с обеспечением недвижимостью. Целью кредита должна являться покупка, ремонт или строительство … участниками акции станут те заемщики, которым будут выданы кредиты для рефинансирования ипотечных кредитов других банков. Более подробно с условиями акции …Среди тех, кому AB предоставил ипотечный кредит, четыре беспроцентных кредита будут разыграны 15 октября, а ещё шесть — 12 декабря. Во втором розыгрыше также смогут принять участие кредитные договоры, заключённые с 10 сентября по 10 декабря … участие только те клиенты, которые примут решение о кредите оперативно и уже до 14 октября успеют заключить договор об ипотечном кредите с AB…В конце июля общий кредитный портфель AB составил 50 472 467 латов, с конца … он увеличился на 20,3%. Объём выданных AB ипотечных кредитов на конец июля достиг 15 883 228 латов и вырос в … Во время акции банк надеется увеличить объём своего кредитного портфеля не менее чем на 10 миллионов латов.

Более подробно с условиями акции …Среди тех, кому AB предоставил ипотечный кредит, четыре беспроцентных кредита будут разыграны 15 октября, а ещё шесть — 12 декабря. Во втором розыгрыше также смогут принять участие кредитные договоры, заключённые с 10 сентября по 10 декабря … участие только те клиенты, которые примут решение о кредите оперативно и уже до 14 октября успеют заключить договор об ипотечном кредите с AB…В конце июля общий кредитный портфель AB составил 50 472 467 латов, с конца … он увеличился на 20,3%. Объём выданных AB ипотечных кредитов на конец июля достиг 15 883 228 латов и вырос в … Во время акции банк надеется увеличить объём своего кредитного портфеля не менее чем на 10 миллионов латов.

Новости

… Предприятиям будут предлагаться услуги расчетов, кредитования, депозитов и платежных карт, в свою очередь . .. лиц в качестве главного продукта будет предлагаться ипотечный кредит… года составил 175,22 миллиона латов, в свою очередь кредитный портфель — 40,58 миллионов латов.

.. лиц в качестве главного продукта будет предлагаться ипотечный кредит… года составил 175,22 миллиона латов, в свою очередь кредитный портфель — 40,58 миллионов латов.

Новости

Кредит на развитие личного подсобного хозяйства с обеспечением

Исполнение заемщиком обязательств по кредитному договору возможно путем наличного и безналичного пополнения банковского счета заемщика, в том числе с использованием платежных карт, выпущенных к этому счету, и без использования платежных карт с указанием реквизитов платежных карт.

Бесплатное пополнение банковского счета заемщика осуществляется посредством:

-

внесения наличных денежных средств в операционную кассу Банка

-

внесения наличных денежных средств с использованием платежных карт, выпущенных к банковскому счету заемщика, в любых операционных кассах Банка и банкоматах Банка с функцией приема наличных денежных средств

-

внесения наличных денежных средств без использования платежных карт с указанием реквизитов платежных карт, выпущенных к банковскому счету заемщика, в любых операционных кассах Банка

-

безналичного перевода денежных средств с иного счета заемщика, открытого в Банке (далее — иной счет), в подразделении Банка, в котором открыт иной счет;

-

безналичного перевода денежных средств с иного счета заемщика с использованием дебетовых платежных карт, выпущенных к иному счету, в любых банкоматах Банка.

При необходимости осуществления перевода денежных средств в валюте, отличной от валюты кредита, Банком производится конвертация списанных денежных средств по курсу, установленному Банком на дату конвертации.

По усмотрению заемщик может согласиться/отказаться на уступку/от уступки Банком прав требований, возникающих из кредитного договора, любому третьему лицу по своему усмотрению, в том числе лицу, не имеющему лицензии на право осуществления банковской деятельности, а также согласиться/отказаться на предоставление/от предоставления Кредитору права передавать новому кредитору документы и информацию в отношении кредитного договора и прав требований по нему, включая сведения, отнесенные в соответствии со ст. 26 федерального закона «О банках и банковской деятельности» от 02.12.1990 № 395–1 к банковской тайне, в объеме, необходимом для исполнения Кредитором обязанности по предоставлению новому кредитору документов и сведений, удостоверяющих права требования и имеющих значение для их осуществления, в соответствии со ст. 385 ГК РФ.

385 ГК РФ.

За неисполнение или ненадлежащее исполнение заемщиками обязательств по возврату кредита (основного долга) и уплате процентов за пользование кредитом начисляется неустойка на сумму просроченной задолженности по основному долгу и процентам за каждый календарный день просрочки исполнения обязательств по уплате денежных средств, начиная со следующего за установленным Графиком погашения кредита (основного долга) и уплаты начисленных процентов дня уплаты соответствующей суммы:

-

в период с даты предоставления кредита по дату окончания начисления процентов (включительно) — начисляется неустойка в размере 20% годовых;

-

в период с даты, следующей за датой окончания начисления процентов, и по дату фактического возврата Банку кредита в полном объеме — начисляется неустойка в размере 0,1% от суммы просроченной задолженности за каждый календарный день просрочки (нарушения обязательства).

За неисполнение (ненадлежащее исполнение) поручителями, залогодателями обязательств по представлению в срок документов и сведений, а также неисполнение (ненадлежащее исполнение) иных обязательств, предусмотренных договорами залога и поручительства, начисляется неустойка в виде штрафа в размере 10 минимальных размеров оплаты труда, установленных законодательством РФ на дату подписания договора по кредитной сделке. Штраф начисляется единоразово, за каждый факт неисполнения (ненадлежащего исполнения) обязательств.

Любой спор, возникающий по кредитному договору и/или в связи с ним, в том числе любой вопрос в отношении существования, действительности, исполнения или прекращения кредитного договора, при недостижении Заемщиком и Банком согласия по нему, подлежит передаче на рассмотрение в суд общей юрисдикции, определяемый в соответствии с действующим законодательством Российской Федерации.

Заемщик вправе отказаться от получения кредита до момента зачисления Кредита на счет путем предоставления в Банк письменного заявления в произвольной форме.

ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ Глава 42. Заем и кредит

Глава 42. Заем и кредит

§ 1. Заем

Статья 807. Договор займа

1. По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей.

2. Иностранная валюта и валютные ценности могут быть предметом договора займа на территории Российской Федерации с соблюдением правил статей 140, 141 и 317 настоящего Кодекса.

Статья 808. Форма договора займа

1. Договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы.

Договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы.

2. В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

Статья 809. Проценты по договору займа

1. Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

2. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

3. Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

4. В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 настоящего Кодекса, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

(п. 4 введен Федеральным законом от 19.10.2011 N 284-ФЗ)

Статья 810. Обязанность заемщика возвратить сумму займа

Обязанность заемщика возвратить сумму займа

1. Заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа.

В случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором.

2. Если иное не предусмотрено договором займа, сумма беспроцентного займа может быть возвращена заемщиком досрочно.

Сумма займа, предоставленного под проценты заемщику-гражданину для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, может быть возвращена заемщиком-гражданином досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за тридцать дней до дня такого возврата. Договором займа может быть установлен более короткий срок уведомления займодавца о намерении заемщика возвратить денежные средства досрочно.

Договором займа может быть установлен более короткий срок уведомления займодавца о намерении заемщика возвратить денежные средства досрочно.

(в ред. Федерального закона от 19.10.2011 N 284-ФЗ)

Сумма займа, предоставленного под проценты в иных случаях, может быть возвращена досрочно с согласия займодавца.

(абзац введен Федеральным законом от 19.10.2011 N 284-ФЗ)

3. Если иное не предусмотрено договором займа, сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет.

Статья 811. Последствия нарушения заемщиком договора займа

1. Если иное не предусмотрено законом или договором займа, в случаях, когда заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, предусмотренном пунктом 1 статьи 395 настоящего Кодекса, со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты процентов, предусмотренных пунктом 1 статьи 809 настоящего Кодекса.

2. Если договором займа предусмотрено возвращение займа по частям (в рассрочку), то при нарушении заемщиком срока, установленного для возврата очередной части займа, займодавец вправе потребовать досрочного возврата всей оставшейся суммы займа вместе с причитающимися процентами.

Статья 812. Оспаривание договора займа

1. Заемщик вправе оспаривать договор займа по его безденежности, доказывая, что деньги или другие вещи в действительности не получены им от займодавца или получены в меньшем количестве, чем указано в договоре.

2. Если договор займа должен быть совершен в письменной форме (статья 808), его оспаривание по безденежности путем свидетельских показаний не допускается, за исключением случаев, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с займодавцем или стечения тяжелых обстоятельств.

3. Если в процессе оспаривания заемщиком договора займа по его безденежности будет установлено, что деньги или другие вещи в действительности не были получены от займодавца, договор займа считается незаключенным. Когда деньги или вещи в действительности получены заемщиком от займодавца в меньшем количестве, чем указано в договоре, договор считается заключенным на это количество денег или вещей.

Статья 813. Последствия утраты обеспечения обязательств заемщика

При невыполнении заемщиком предусмотренных договором займа обязанностей по обеспечению возврата суммы займа, а также при утрате обеспечения или ухудшении его условий по обстоятельствам, за которые займодавец не отвечает, займодавец вправе потребовать от заемщика досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором.

Статья 814. Целевой заем

Целевой заем

1. Если договор займа заключен с условием использования заемщиком полученных средств на определенные цели (целевой заем), заемщик обязан обеспечить возможность осуществления займодавцем контроля за целевым использованием суммы займа.

2. В случае невыполнения заемщиком условия договора займа о целевом использовании суммы займа, а также при нарушении обязанностей, предусмотренных пунктом 1 настоящей статьи, займодавец вправе потребовать от заемщика досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором.

Статья 815. Вексель

В случаях, когда в соответствии с соглашением сторон заемщиком выдан вексель, удостоверяющий ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы, отношения сторон по векселю регулируются законом о переводном и простом векселе.

С момента выдачи векселя правила настоящего параграфа могут применяться к этим отношениям постольку, поскольку они не противоречат закону о переводном и простом векселе.

Статья 816. Облигация

В случаях, предусмотренных законом или иными правовыми актами, договор займа может быть заключен путем выпуска и продажи облигаций.

Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

К отношениям между лицом, выпустившим облигацию, и ее держателем правила настоящего параграфа применяются постольку, поскольку иное не предусмотрено законом или в установленном им порядке.

Статья 817. Договор государственного займа

1. По договору государственного займа заемщиком выступает Российская Федерация, субъект Российской Федерации, а займодавцем — гражданин или юридическое лицо.

2. Государственные займы являются добровольными.

3. Договор государственного займа заключается путем приобретения займодавцем выпущенных государственных облигаций или иных государственных ценных бумаг, удостоверяющих право займодавца на получение от заемщика предоставленных ему взаймы денежных средств или, в зависимости от условий займа, иного имущества, установленных процентов либо иных имущественных прав в сроки, предусмотренные условиями выпуска займа в обращение.

4. Изменение условий выпущенного в обращение займа не допускается.

5. Правила о договоре государственного займа соответственно применяются к займам, выпускаемым муниципальным образованием.

Статья 818. Новация долга в заемное обязательство

1. По соглашению сторон долг, возникший из купли-продажи, аренды имущества или иного основания, может быть заменен заемным обязательством.

2. Замена долга заемным обязательством осуществляется с соблюдением требований о новации (статья 414) и совершается в форме, предусмотренной для заключения договора займа (статья 808).

§ 2. Кредит

Статья 819. Кредитный договор

1. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

2. К отношениям по кредитному договору применяются правила, предусмотренные параграфом 1 настоящей главы, если иное не предусмотрено правилами настоящего параграфа и не вытекает из существа кредитного договора.

Статья 820. Форма кредитного договора

Кредитный договор должен быть заключен в письменной форме.

Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным.

Статья 821. Отказ от предоставления или получения кредита

1. Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

2. Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

3. В случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита (статья 814) кредитор вправе также отказаться от дальнейшего кредитования заемщика по договору.

§ 3. Товарный и коммерческий кредит

Статья 822. Товарный кредит

Сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита). К такому договору применяются правила параграфа 2 настоящей главы, если иное не предусмотрено таким договором и не вытекает из существа обязательства.

Условия о количестве, об ассортименте, о комплектности, о качестве, о таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре купли-продажи товаров (статьи 465 — 485), если иное не предусмотрено договором товарного кредита.

Статья 823. Коммерческий кредит

1. Договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит), если иное не установлено законом.

2. К коммерческому кредиту соответственно применяются правила настоящей главы, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее обязательство, и не противоречит существу такого обязательства.

Как получить беспроцентную ссуду: дешевое и бесплатное получение кредита

Хотя беспроцентной ссуды для физических лиц не существует, можно брать деньги в долг без каких-либо процентов. Вот пять дешевых или бесплатных способов получить взаймы.

На рынке имеется ряд действительно беспроцентных займов, которые помогут вам занять деньги дешево или просто контролировать существующую задолженность.

Мы собираемся выделить различные способы получения доступа к беспроцентному кредиту.

Но будьте осторожны, не все из них действительно бесплатны, поскольку могут быть задействованы некоторые скрытые платежи.

Запутались? Мы объясним больше по мере того, как мы рассмотрим каждый вариант, обозначив все потенциальные ловушки, на которые следует обратить внимание, чтобы ваш «бесплатный» кредит не втягивал вас в более серьезные финансовые проблемы.

Между прочим, если вы сравнивали личные займы в Интернете, вы не нашли этих вариантов.

Это потому, что провайдеры вообще не маркируют их как «ссуды»!

Если вы долгое время были в долгах или собираетесь еще больше упасть, мы составили руководство по выбору из долгов и доступную помощь.

И наконец, эти варианты действительно подходят только для небольших и умеренных сумм: если вам нужно занять тысячи фунтов, то личный заем под проценты может быть вашим лучшим выбором.

1.

Беспроцентный овердрафт

Беспроцентный овердрафтПодходит для: надежный, действительно бесплатный кредит, когда он вам нужен.

Небольшое количество текущих счетов в настоящее время предлагает овердрафт под 0%, хотя вскоре они могут быть аннулированы в результате новых правил овердрафта по затратам по займам.

Сколько я могу занять? Это зависит от выбранной вами учетной записи и ваших личных обстоятельств, но мы обычно говорим о небольших суммах.

Например, Nationwide предоставляет овердрафт до 1200 фунтов стерлингов на свой счет FlexDirect, который не взимает никаких процентов и комиссий в течение первых 12 месяцев (39,9% EAR после этого).

Помните, что размер предлагаемого вам беспроцентного овердрафта также будет зависеть от вашего кредитного рейтинга.

Как долго беспроцентная выплата наличных? Это зависит от счета, но заимствование через овердрафт 0% определенно не является долгосрочным решением.

Если вы не студент, большинство текущих счетов позволит вам иметь беспроцентный овердрафт только на несколько месяцев или даже на год.

После этого с вас будут взиматься проценты на оставшийся отрицательный баланс, поэтому вам необходимо убедиться, что вы выплатили свой долг в течение 0% периода.

На что обращать внимание: Хотя Управление финансового надзора (FCA) заменило санкционированные и несанкционированные расходы одной стандартной ставкой, несколько банков повысили ставки овердрафта до 40%.

Хотя некоторые банки решили не проводить эти повышения из-за пандемии COVID-19, это только временно.

Вы можете узнать больше об изменениях в нашем справочнике по лучшим текущим счетам для тех, кто перерасходовал .

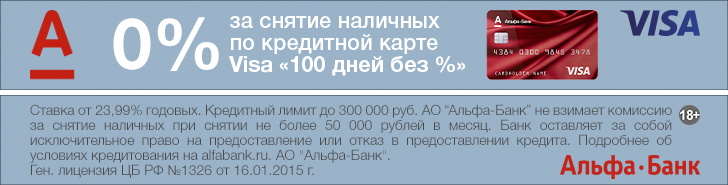

2. Кредитная карта для новой покупки 0%

Годно для: разовых крупных покупок

Другой основной способ получить совершенно «бесплатную» ссуду — это получить кредитную карту, по которой начисляется 0% процентов на новые покупки.

Сколько я могу занять? На кредитной карте обычно указывается максимальный кредитный лимит до подачи заявления. Предлагаемый вам кредитный лимит может быть намного ниже и (аналогично овердрафту) будет зависеть от ваших личных финансовых обстоятельств.

Как долго деньги беспроцентные? Это зависит от кредитной карты. В настоящее время провайдеры предлагают до 26 месяцев беспроцентной оплаты новых покупок, но максимальные ставки могут регулярно меняться.Вы можете проверить самые популярные кредитные карты с 0% покупок здесь.

На что обращать внимание: Когда ваша сделка 0% заканчивается, с вас обычно взимается очень высокий процент на ваш остаток (обычно годовая процентная ставка около 20%), поэтому очень важно очистить свой баланс до этого. бывает.

Если у вас все еще остается остаток на счете, когда ваша 0% сделка заканчивается, вы можете попробовать взять карту перевода баланса 0% (подробнее об этом в следующем разделе) и переложить на нее оставшуюся задолженность.

Вам также необходимо быть абсолютно уверенным, что вы вносите минимальные выплаты каждый месяц (и больше, если вы можете себе это позволить).

Если вы опаздываете или не выполняете платеж, вы можете понести комиссию, и ваша сделка с 0%, вероятно, будет отнята у вас.

Наконец, обратите внимание, что самые длинные карты покупки 0% обычно резервируются для тех, у кого самый лучший кредитный рейтинг.

3. Кредитная карта с нулевым балансом

Годится для: консолидации и погашения задолженности по кредитной карте

Если вы уже платите проценты по задолженности по кредитной карте, вы можете превратить ее в беспроцентную ссуду, переместив ее на кредитную карту, предлагая 0% на переводы баланса.

Сколько я могу занять? Подобно новой карте покупок 0%, кредитная карта с переводом баланса 0% обычно указывает максимальный кредитный лимит перед подачей заявки.

Предлагаемый кредитный лимит будет во многом зависеть от вашего кредитного рейтинга, поэтому не стоит автоматически предполагать, что вы получите максимальную сумму.

Как долго беспроцентная выплата наличных? Опять же, это зависит от того, какую карту вы выберете, но с этими картами важно сосредоточиться на комиссии, а также на окне 0%, чтобы решить, что лучше для вас.

Хотя TSB предлагает самый длительный период перевода баланса до 29 месяцев (на момент написания), он взимает огромную комиссию в размере 2,95%.

Если вы готовы пожертвовать четырьмя месяцами беспроцентного периода, кредитная карта HSBC предлагает более низкую комиссию в размере 1,5%.

Для лучших покупок, прочтите наше руководство по лучшим кредитным картам с нулевым балансом.

На что обращать внимание: Хотя вы временно отмените выплату процентов по своему долгу, большинство этих карт , а не полностью бесплатны.

Большинство кредитных карт для перевода баланса взимают комиссию за перевод в размере около 3% от общей суммы вашего долга, чтобы перевести деньги на них (хотя есть несколько действительно бесплатных карт для перевода баланса).

Если вы готовы выбрать немного меньшее окно 0%, вы можете выбрать одну из немногих действительно бесплатных сделок по переводу баланса.

NatWest / RBS также предлагает кредитную карту с самым длинным периодом бесплатного перевода баланса — 20 месяцев, но это доступно только для существующих клиентов, поэтому для большинства это непрактичный вариант.

Если вы заинтересованы, MoneySavingExpert предлагает открыть Cash ISA в любом из банков (внесение 1 фунта стерлингов), чтобы пройти квалификацию, но вы должны сначала убедиться, что Cash ISA и кредитная карта подходят именно вам.