какими бывают, как совершать сделки и зарабатывать

Что вы узнаете:

Новичков в инвестициях вдохновляет успех Уоррена Баффета или впечатляют кадры из «Волка с Уолл-стрит». Несмотря на то, что инвестиции в ценные бумаги — это интересно и здорово, нужно помнить, что гарантий стабильного роста дохода нет, а вложенные средства не застрахованы. Дальше следует разобраться, как устроена биржа — площадка, где происходит большинство сделок с ценными бумагами.

Начнем с терминологии.

Что такое биржа

Биржа — это рынок, как кадровый или продуктовая база, где встречаются продавцы и покупатели. Только здесь торгуют не талантами или овощами, хлебом, молоком, а ценными бумагами.

Шесть веков назад так и было: в определенный час люди собирались на площади, чтобы совершить сделку. Сейчас все торги на бирже проходят онлайн.

Биржа — это организатор торгов, который следит за тем, чтобы они проходили бесперебойно и по правилам.

Биржа — это организатор торгов, который следит за тем, чтобы они проходили бесперебойно и по правилам.

Самые известные биржи расположены в Нью-Йорке, Токио, Гонконге, Шанхае, Лондоне и Франкфурте. Самая крупная биржа — Нью-йоркская фондовая биржа (NYSE).

Какими бывают биржи

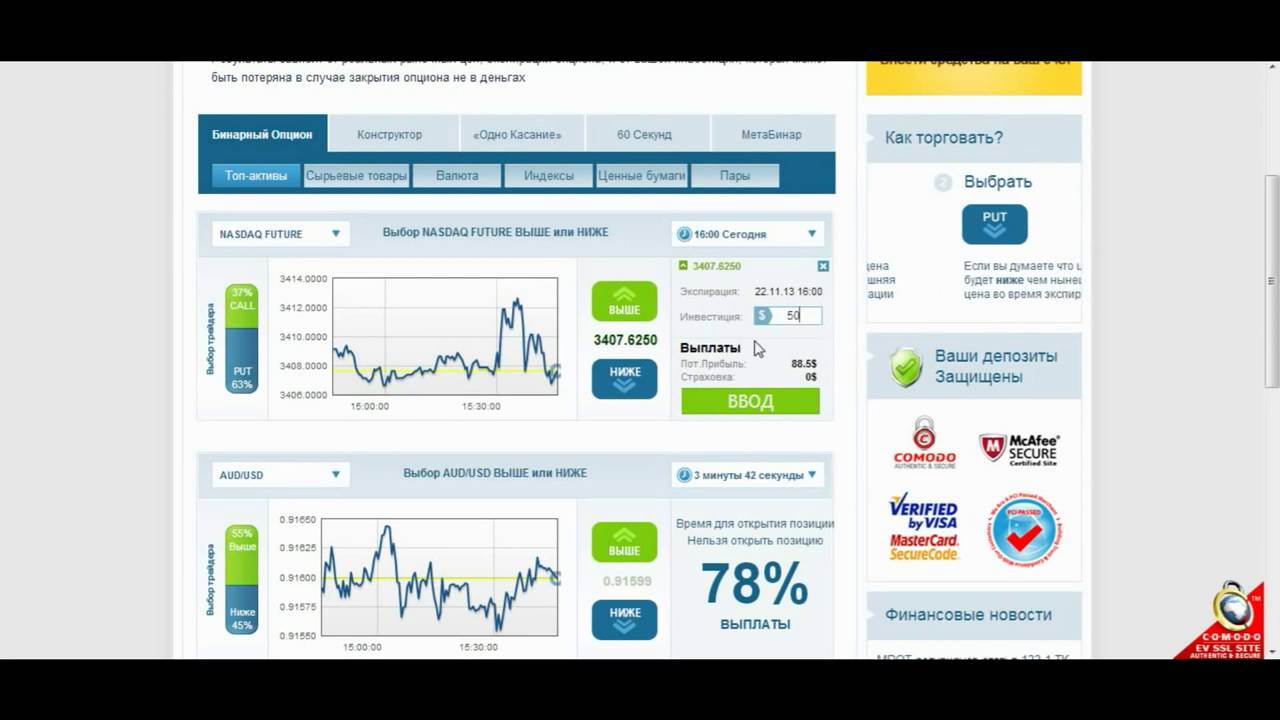

Торговать на бирже можно не только акциями и облигациями, но и деривативами (речь идет о фьючерсах, опционах, свопах и так далее). Существует несколько видов бирж: фондовые, валютные, товарные и так далее. В первом случае на бирже торгуются акции, облигации, паевые инвестиционные фонды. Во втором — соответственно, валюта (доллары, евро, рубли), а в третьем — нефть, газ, металлы и даже цветы.

В первом случае на бирже торгуются акции, облигации, паевые инвестиционные фонды. Во втором — соответственно, валюта (доллары, евро, рубли), а в третьем — нефть, газ, металлы и даже цветы.

Московская биржа начинает торги российскими акциями и облигациями с 10:00 мск и проводит их до 19:00 мск, а самыми ликвидными акциями — вплоть до конца дня. Торги на Санкт-Петербургской бирже, где можно приобрести акции иностранных компаний, проходят с 10:00 до 23:00 мск.

В России сейчас работает шесть бирж, две из которых — фондовые, то есть биржа акций и облигаций: Московская биржа и Санкт-Петербургская биржа. Торги на фондовой бирже происходят в определенное время и по определенным правилам, которые устанавливаются биржей.

Кто участвует в операциях на бирже

Работать на бирже могут только профессиональные участники, которым выдают лицензию (в России — Центробанк). В секунду на бирже совершаются тысячи операций, каждый из действующих участников вовлечен одновременно в несколько процессов.

Участники биржи

- Эмитент — юридическое лицо, муниципальный орган власти или даже государство, выпустившие ценные бумаги или другие активы, чтобы привлечь капитал.

- Доверительный управляющий (управляющая компания) — организация, действующая в интересах инвестора, который передал ей управление сбережениями по выбранной стратегии. Кто и как управляет сбережениями инвесторов мы рассказываем здесь.

- Брокер — компания, предоставляющая инвесторам доступ на биржу и совершающая сделки за комиссию. Подробнее об отличии от управляющего — в этом материале.

- Регистратор — компания, которая ведет и хранит реестры всех владельцев ценных бумаг.

- Депозитарий — компания, учитывающая активы, гарант того, что вы являетесь законным владельцем активов.

-

Регулятор — организация, которая следит за законностью происходящего на бирже. В нашей стране это Банк России.

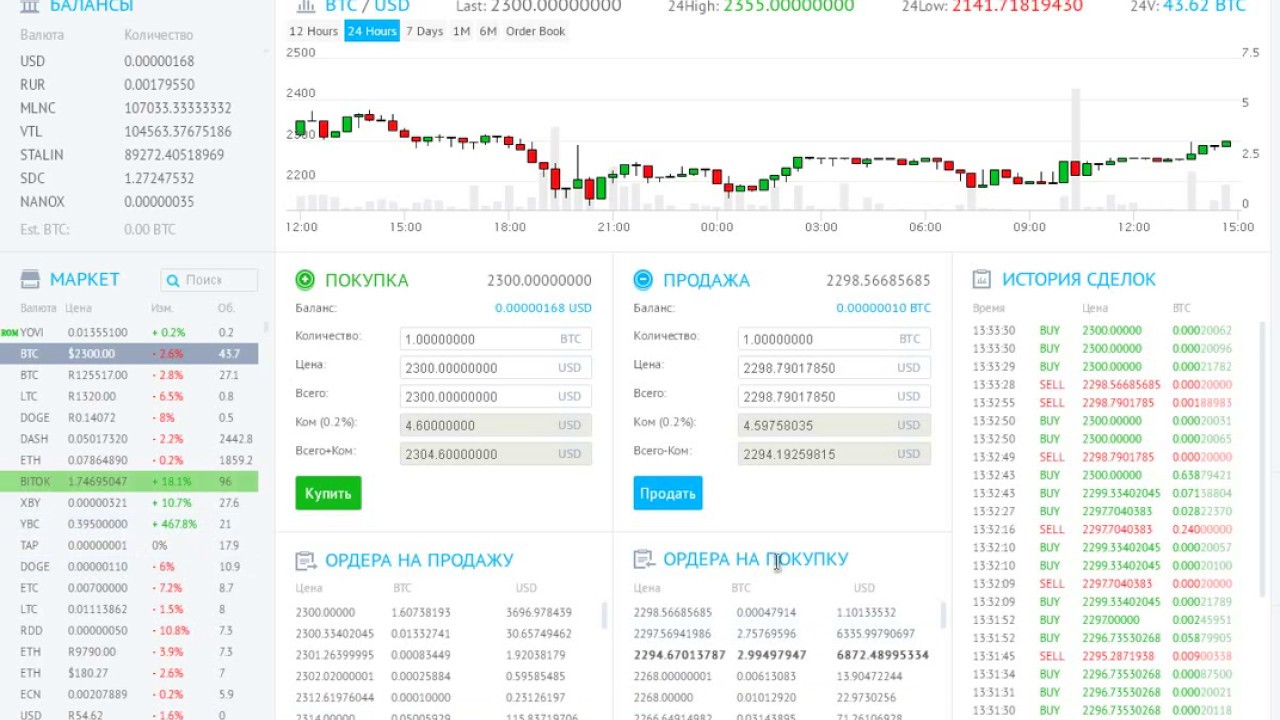

Как заработать на бирже

Заработать на бирже можно, купив ценную бумагу по одной цене и продав — по другой, более высокой. Это называется трейдинг. Именно на бирже по результатам трейдинговых сделок определяется рыночная стоимость бумаги. Котировки — это цены, по которым участники торгов готовы купить или продать ценные бумаги. Для получения дохода не обязательно быстро избавляться от бумаги, можно хранить ее в своем инвестпортфеле несколько лет и получать дивиденды.

Чаще всего инвесторы совершают сделки с акциями и облигациями. Эти инструменты нужны компаниям, чтобы привлечь финансирование для дальнейшего развития. Так предприятие, поняв, что необходимы деньги, выпускают ценные бумаги и становятся эмитентами.

Акции — это долевые ценные бумаги. То есть приобретая акцию на бирже, инвестор становится акционером компании: может получать дивиденды, голосовать и принимать участие в управлении компании. Владельцы компаний, выводящие на биржу бумаги, делятся частью бизнеса взамен на деньги для развития.

Облигации — это долговые бумаги. Предприятие берет в долг у инвесторов, обещая вернуть его вместе с выпатой процентов.

Как совершать сделки на бирже

Просто так частный инвестор не может совершать сделки на бирже. Он может покупать инструменты через посредников — участников торгов. Это управляющие компании и брокеры.

Все сделки на бирже совершаются мгновенно: иногда даже в течение минуты цена на тот или иной актив может значительно измениться.

Клиент обращается к своему брокеру через мобильное приложение, торговый терминал или по телефону и дает указание купить или продать какую-либо бумагу. Но для этого нужно внимательно следить за котировками на бирже и изменением цены на активы.

Приобретать ценные бумаги можно и через управляющую компанию, купив, например, паи паевого инвестиционного фонда, состоящего из облигаций или акций. В этом случае нужно будет выбрать готовую инвестиционную стратегию, подходящую под ваши финансовые цели.

Все сделки на бирже регистрируются. Если даже инвестор владел акцией всего день, то она проходит через регистратора. Регистратор ведет реестр акционеров, где учитываются их права на ту или иную бумагу. Депозитарий хранит или учитывает ценные бумаги.

Кто такой доверительный управляющий, и как он связан с биржей

Управляющая компания помогает инвестору подобрать инструменты, соответствующие его финансовым целям, готовности к риску и обеспечивающие желаемую доходность. Преимущества такого вида инвестирования в том, что клиенту не нужно ежечасно отслеживать изменения рынка, чтобы покупать или продавать активы в нужный момент. За этим будут следить специалисты.

Такой способ инвестирования подходит для клиентов с небольшим опытом работы на фондовом рынке. При заключении договора с управляющим можно выбрать стратегию, по которой компания будет работать с вашими средствами или же договориться с ней об индивидуальном доверительном управлении. Клиент заранее оговаривает список инструментов для инвестирования, сроки вложений и момент, когда нужно продать бумагу, если ее стоимость стала меньше порога, установленного инвестором.

При заключении договора с управляющим можно выбрать стратегию, по которой компания будет работать с вашими средствами или же договориться с ней об индивидуальном доверительном управлении. Клиент заранее оговаривает список инструментов для инвестирования, сроки вложений и момент, когда нужно продать бумагу, если ее стоимость стала меньше порога, установленного инвестором.

Что запомнить

- Биржа — это рынок, на котором продают и покупают ценные бумаги.

- Прежде чем инвестировать на бирже, убедитесь, что разобрались с долгами, создали финансовую подушку и готовы к риску и вложениям на несколько лет. О том, как начать, мы уже говорили.

- Продавать и покупать ценные бумаги на бирже можно самостоятельно, если вы уверены в своих силах. Если вы еще не разобрались в тонкостях инвестирования и хотите сэкономить время, лучше обратиться к доверительному управляющему.

Сдуру доверился гуру.

Как проходимцы обманывают ринувшихся на биржу россиян

Как проходимцы обманывают ринувшихся на биржу россиянЗа полтора года число физлиц, у которых есть счёт на Московской бирже, выросло втрое: если в начале 2020 года их было 3,9 млн человек, то к апрелю 2021 года — уже более 11 млн. Вместе с этим активизировались и разного рода жулики, констатируют опрошенные «Секретом» эксперты рынка.

«Мошенники здесь были всегда. Просто в последний год резко увеличилось число частных инвесторов, особенно новичков, поэтому число и масштаб мошенничеств также выросли», — отметил доверительный управляющий ИФК «Солид» Евгений Маришин.

По наблюдениям аналитика ГК «Финам» Юлии Афанасьевой, всплеск активности мошенников был весной — летом 2020 года, в разгар самоизоляции. Сейчас же их активность, по словам эксперта, на стандартном — высоком — уровне.

Инвестиционные гуру и трейдеры

«Расскажу самую эффективную схему, как получать гарантированный доход» — примерно такую фразу можно увидеть в рекламе обучающих курсов или марафонов по инвестированию на бирже. Наставника часто представляют как долларового миллиардера, автора бестселлеров по какому-нибудь «денежному мышлению». Он чуть ли не из жалости к бедным россиянам готов делиться с ними своими ценными знаниями.

Наставника часто представляют как долларового миллиардера, автора бестселлеров по какому-нибудь «денежному мышлению». Он чуть ли не из жалости к бедным россиянам готов делиться с ними своими ценными знаниями.

Количество таких персонажей в инфопространстве сложно сосчитать. «Какой-либо формализованной статистики по поводу этого нет. Если говорить о субъективных ощущениях, то количество предложений «гарантированно заработать на инвестициях огромные деньги» увеличилось», — сказал директор по инвестициям компании «Сбер Управление активами» Ренат Малин.

Некоторые интернет-гуру относительно безобидны: они лишь зарабатывают на продаже своих знаний. Но насколько они ценные — вопрос открытый.

«90% таких ресурсов — пустышка. Люди подают общедоступную информацию как нечто сакральное, да ещё и за деньги, — рассказывает Евгений Маришин. — Львиная доля таких «коучей» — люди без профессионального опыта в инвестициях: частные инвесторы, домохозяйки, консультанты, бизнесмены и т. д., но никак не профессиональные участники рынка».

Чтобы завоевать доверие аудитории, такие гуру могут даже предоставлять липовые документы. В интернете находят скан аттестата какого-нибудь квалифицированного инвестора, фотошопят на своё имя и показывают его по требованию ученика. С тем, что его личный документ два года уже гуляет по сети, столкнулся Владимир Верещагин, финансовый советник, основатель консалтинговой компании «Богатство».

Ещё один вариант — вовсе выдать себя за другого человека, заработавшего хорошую репутацию на инвестиционном рынке. Например, инвестбанкир и автор популярного телеграм-канала bidkogan Евгений Коган регулярно жалуется на «двойников» — фейковые аккаунты, с которых неизвестные продают финансовые продукты и письменные консультации.

Также в Telegram можно найти закрытые каналы и чаты, где за плату предлагают доступ к так называемым сигналам — рекомендациям покупать или продавать ту или иную бумагу. Инвестору не надо мониторить рынок, анализировать, сравнивать, прогнозировать: он получил сигнал, тут же совершил сделку и радуется прибыли в кармане — именно так описываются эти схемы. Людей завлекают простотой процесса и гарантированным доходом.

Людей завлекают простотой процесса и гарантированным доходом.

Сигналами могут делиться как абсолютные нули в трейдинге, которые только создают видимость инвестиционной деятельности, так и реальные специалисты. Во втором случае тоже есть проблема — такой трейдер может оказаться любителем рисковать, не боящимся потерять лишние тысячи долларов, и подписчикам он предлагает рискованные сигналы. Его читатели могут не осознавать этого — и потерять деньги.

Телеграм-каналы и чаты стали ещё и основной площадкой для спекуляций в стиле pump-and-dump (от анг. «накачать и сбросить»), отметил управляющий активами УК «Открытие» Дмитрий Космодемьянский.

Суть схемы простая: аудитории вбрасывают идею купить ту или иную неликвидную акцию второго-третьего эшелонов. Инвесторы идут её покупать — цена на актив растёт, часто в разы. Однако вскоре импульс такого вброса заканчивается, и котировка падает обратно. Организатор разгона к этому времени успевает зафиксировать прибыль, а те, кто купили акцию по пиковым ценам, вынуждены будут смириться с убытками.

Образовательные курсы или марафоны от сомнительных инвест-гуру и трейдеров могут быть и бесплатными. Но в таком случае велика вероятность, что в этом случае горе-эксперты будут продавать мутные финансовые продукты или и вовсе попытаются затянуть в финансовую пирамиду.

Лжеброкеры, форекс-дилеры и псевдоуправляющие

Если в поисках того, как выйти на фондовую биржу или на валютный рынок, человек заносит деньги какой-либо структуре без лицензии Центрального банка РФ, то есть вероятность, что он заносит их кому-то лично в карман, предупреждает Юлия Афанасьева из «Финама».

«Этот карман часто прикрывается маской Швейцарского банка или брокерской лицензией экзотической страны», — предупреждает она.

Узнаем как заработать на бирже новичку дома без вложений и обмана: последние отзывы

Сейчас (и всегда) прожить без денег довольно сложно. Что интересно — просто так с неба они не сыплются, их необходимо заработать. Но как? И здесь у человека множество возможностей: найти своё место в сфере реального бизнеса или зарабатывать на биржах/фондовых рынках. Вот о втором варианте и будет вестись речь. Итак, как заработать на бирже новичку дома без вложений и обмана, и не проиграть в первый же день? Что для этого нужно?

Вот о втором варианте и будет вестись речь. Итак, как заработать на бирже новичку дома без вложений и обмана, и не проиграть в первый же день? Что для этого нужно?

Торговля на биржах

Работа на бирже затратна по времени, но может стать неплохим источником дохода. Для этого необходимо четкое понимание всех нюансов. Если кратко перечислять все преимущества, то торговля на бирже даёт такие из них:

- Независимость от работодателей. Вы и только вы определяете, когда необходимо работать и сколько времени на это тратить.

- Благодаря прогрессу в области информатики сейчас не нужно находиться по определенному адресу. Достаточно иметь компьютер и доступ к мировой сети.

- Простота открытия или закрытия, а также отсутствие необходимости иметь большие суммы денег. При желании можно сделать перерыв, чтобы отдохнуть или вывести деньги.

- Возможность покупки акций самых крупных фирм, которые только представлены на рынке.

Но при этом следует осознавать, что одна биржа другой рознь. Так, при торговле валютой необходимо иметь более четкий график работы, к тому же легче работать с напарниками, чем самому, ввиду возможности изменения валютных котировок. Работа с акциями не требует значительных временных затрат, к тому же по ценным бумагам выплачиваются дивиденды. Это делает их более стабильным с точки зрения получения прибыли и довольно выгодным при меньших рисках источником дохода.

Так, при торговле валютой необходимо иметь более четкий график работы, к тому же легче работать с напарниками, чем самому, ввиду возможности изменения валютных котировок. Работа с акциями не требует значительных временных затрат, к тому же по ценным бумагам выплачиваются дивиденды. Это делает их более стабильным с точки зрения получения прибыли и довольно выгодным при меньших рисках источником дохода.

Заработок без вложений

Возможен ли здесь заработок без вложений? Как бы это странно ни звучало, но да, такое вполне реально! Тогда как заработать на бирже новичку дома без вложений? Тут стоит раскрыть некоторые детали: зарабатывать по такой схеме возможно, только являясь представителем других людей и получая от них свои комиссионные. Это единственный возможный вариант. Всё остальное – обычное мошенничество и обман. Но доверить свои деньги на бирже могут только профессионалу, новичку здесь ничего не светит. Как бы это печально ни казалось. И вариант заработка без вложений придётся отбросить, если только вы не являетесь обладателем дара редкостного красноречия. Поэтому давайте рассмотрим всё необходимое, что нужно для старта.

Поэтому давайте рассмотрим всё необходимое, что нужно для старта.

Что нужно знать начинающему

Первоначально определитесь со сроком работы. Дело в том, что различные биржи имеют различное время работы, и для участия в торгах необходимо разное время присутствия. Так, самыми наиболее затратными по времени являются те из них, которые специализируются на валюте. Вместе с тем при умении торговать они дают наилучший результат относительно потраченного времени. Но следует учитывать, что реальная торговля и работа с так называемыми демонстрационными счетами – это разные вещи, в основу которых положены различные механизмы. Так, при работе в сфере первой главная цель, которая стоит перед всеми людьми, – заработать за счет других. Тогда как демонстрационные счета показывают, что именно вы можете заработать (порой подтасовывая результаты). Любой аспект будущей деятельности необходимо хорошо изучать – это относится и к заработку на бирже. Здесь умение работать с большими объемами инфомации, а также быстрый их анализ способствуют успеху.

Заработок дома

Что же можно сказать о заработке на дому? Кроме обычных вполне очевидных вещей вроде компьютера и доступа в мировую сеть необходимо иметь то, без чего деньги не придут, — мотивацию и трудоспособность. Основные проблемы, которые поджидают дома, – это мелкие дела, которые будут забирать значительную часть времени. Работая на себя, многие люди сталкиваются с тем, что тяжело заставить своего внутреннего человека трудиться эффективно. Здесь необходима выдержка и самодисциплина. В качестве теста можно попробовать поиграть на демонстрационном счете все выходные (при условии, что биржа работает), и если результат будет удовлетворять – можно всерьёз задумываться о реальном заработке. А какие есть особенности при торговле валютой и ценными бумагами дома? Можно сделать небольшой обзор всего, чем придётся заниматься, если вы решитесь идти по этому пути.

Торговля валютой

Как заработать на валютной бирже новичку дома и не потерять свои деньги? Следует сказать, что рынки валют работают 5 дней в неделю без перерыва (5,5, если быть точнее – это из-за часовых поясов). Поэтому довольно важно будет найти себе грамотных и умелых партнеров, благодаря которым вы сможете не беспокоиться за свои деньги круглосуточно. Оптимальный вариант — если вы живете в различных временных поясах. Также следует быть очень осторожным в любых своих действиях и постоянно следить за ситуацией. При работе на бирже действующий брокер имеет перед собой два открытых окна на компьютере: одно для слежения за заключаемыми сделками в режиме реального времени, другое – для чтения новостей.

Поэтому довольно важно будет найти себе грамотных и умелых партнеров, благодаря которым вы сможете не беспокоиться за свои деньги круглосуточно. Оптимальный вариант — если вы живете в различных временных поясах. Также следует быть очень осторожным в любых своих действиях и постоянно следить за ситуацией. При работе на бирже действующий брокер имеет перед собой два открытых окна на компьютере: одно для слежения за заключаемыми сделками в режиме реального времени, другое – для чтения новостей.

Работа с акциями и облигациями

Как заработать на бирже новичку дома в данном случае? Здесь работа имеет свои нюансы. В первую очередь она не требует ежеминутного присутствия брокера. Также следует досконально изучить, какие события как влияют на стоимость акций. Затем следует определиться с желаемым для себя уровнем и стратегией: покупка акций «для себя», чтобы получать дивиденды, и при значительной разнице в цене продать их или работать исключительно на торговлю. В достоинства первого варианта следует занести относительно малое количество времени, которое необходимо для того, чтобы изучить ситуацию с предприятием и возможными перспективами его развития. Такой способ заработка довольно стабильный, хотя и медленный. При ориентации исключительно на торговлю знать, как обстоят дела у предприятия, важно, но также важно уметь продавать. Здесь существуют высокие риски, но вместе с этим и неплохая возможность заработать.

Такой способ заработка довольно стабильный, хотя и медленный. При ориентации исключительно на торговлю знать, как обстоят дела у предприятия, важно, но также важно уметь продавать. Здесь существуют высокие риски, но вместе с этим и неплохая возможность заработать.

Отзывы

А что же нам могут сказать отзывы людей об особенностях торгов? После просмотра отзывов получилось сформулировать несколько основных тезисов:

- Так, мнение людей, которые уже успели проработать длительное время на биржах, торгующими ценными бумагами, говорят о том, что здесь могут заработать люди с логическим мышлением и выдержкой.

- Отзывы людей, поработавших на валютных биржах, менее радостные. Так, в частности, многие ссылаются на сложность работы, необходимость наблюдать за ходом торгов круглые сутки, а также проявить недюжинное старание, упорство и интуицию.

Вот сейчас можно сказать, что вам известно, как заработать на бирже новичку дома. Отзывы позволили получить хорошие советы от опытных людей, и если вы не передумали, можете попробовать себя в данной роли.

Заключение

А что же сказать напоследок? Всегда в начале любого дела хорошо обдумывайте все возможности, которые предоставлены. И тогда через определенное время можно будет говорить о себе как о профессионале, разбирающемся в деле. А если подходить к работе спустя рукава и не заботиться об информационном обеспечении, очень скоро можно будет с грустью констатировать, что все деньги куда-то улетучиваются.

Заработок на текстах

Сегодня как никогда актуален вопрос заработка в мировой сети. Интернет переполнен заманчивыми предложениями заработать миллион, не вложив ни копейки: клики, волшебные кошельки, опросы… Вряд ли есть хоть один человек, кого волнует вопрос интернет-заработка и кто не столкнулся бы с предложениями подобного рода. Однако, как правило, эти инструменты заработка себя не оправдывают и не приносят испытавшим их ничего, кроме разочарования. Старая, как мир истина, гласящая, что без труда не вытянуть и рыбки из пруда, и на этот раз находит лишнее подтверждение.

Да, действительно, для того чтобы получить заработок на текстах, приходится работать. Но это отнюдь не обязательно тяжёлый изнуряющий труд. Интеллектуальная деятельность тоже может приносить доход. Более того, на Advego есть отличная возможность совместить приятное с полезным. Здесь вы можете не только зарабатывать деньги, но и общаться, перенимать опыт и делиться своими знаниями.

Итак, что же происходит на бирже копирайтинга Advego? На нашей бирже люди зарабатывают созданием качественного контента. Спрос на всевозможные тексты сегодня необычайно высок, это связано с бурным развитием мировой сети, в целом, и бизнеса в интернете, в частности.

При этом, как правило, требуются совершенно разные по объёму, форме и содержанию тексты. Давайте вкратце рассмотрим возможности заработка на Advego.

Заработок на выполнении заданий

Один из самых доступных способов попробовать себя на ниве копирайтинга — это выполнить заказы на постинг. Вы не поверите, но вам заплатят деньги за то, что вы будете общаться на форумах! С этого необременительного способа заработка начинали свою карьеру большинство успешных копирайтеров.

Многие нашли себя в работе на форумах и преуспели в этом. Однако постинг — далеко не единственный вид деятельности, что ждёт вас здесь. Перспектив дальнейшего развития на Advego много. Все они связаны с созданием текстов для сайтов. Ежедневно на Advego выполняется несколько тысяч заданий и заказов на рерайт, копирайт или постинг на форумах, а спрос не становится меньше. Потому что тексты нужны всегда.

Вы можете взять заказ на рерайт статей — это несложная работа, но, выполняя её, то есть, излагая некий текст своими словами, трансформируя его, вы вполне можете дать волю своему вдохновению.

А уж копирайтинг — это вообще необычайно творческая работа. Создание авторского текста — увлекательное и приносящее не только финансовое, но и моральное удовлетворение занятие, ведь увидеть на каком-нибудь ресурсе статью, написанную вами, очень приятно, это у многих вызывает законную гордость.

О чём же писать, спросите вы. О чём душа пожелает! Заказы для копирайтеров на Advego очень разные. Здесь найдут для себя работу как специалисты в различных областях, так и домохозяйки. Ведь на один сайт нужна статья о современных строительных технологиях, а на другой — рецепты домашней кухни. Любому человеку есть, что сказать по той или иной теме. На Advego ваше мнение принесёт вам доход.

Здесь найдут для себя работу как специалисты в различных областях, так и домохозяйки. Ведь на один сайт нужна статья о современных строительных технологиях, а на другой — рецепты домашней кухни. Любому человеку есть, что сказать по той или иной теме. На Advego ваше мнение принесёт вам доход.

Биржа для заработка для успешных копирайтеров

Работая на Advego, вы можете продуктивно использовать каждую минуту. Даже если вы не заняты выполнением заказа, вы вполне можете написать статью и разместить её в магазине статей. А может быть, написание статей для магазина как раз и станет основой вашей деятельности на Advego. Одно из главных, но далеко не единственных преимуществ Advego — это возможность выбрать себе дело по душе. Согласитесь, приятно не просто выполнять задания и зарабатывать деньги, а делать это с удовольствием.

Как начать? Очень просто — надо зарегистрироваться. Заходите, осваивайтесь, присматривайтесь. Начать работать на Advego не сложно — уже изначально немаленькие шансы получить интересный заказ возрастают с каждым днём, проведённым вами на Advego.

Примите участие в партнерской программе Advego и получайте 25% от комиссии биржи с оборота приглашённого вами пользователя

Но есть золотое правило: хорошо поработал — хорошо отдохни. Вы думаете, это не относится к работе в интернете? Вы ошибаетесь! Заходите на форум и присоединяйтесь к общению. Тут вы получите заряд энергии, одобрение коллег, сможете задать интересующий вас вопрос и просто расслабиться во время дружеской беседы. Авторы Advego — это сообщество очень разных по своим талантам, взглядам на жизнь, характерам людей, но всех их объединяет креативность мышления, готовность учиться новому, способность не унывать и всегда быть на гребне волны. Присоединяйтесь и вы. Здесь всегда рады новым людям.

как заработать удаленно. Список сервисов

06 апреля, 2020, 09:15

92227

Украинские компании массово переводят сотрудников на удаленку. Некоторые бизнесы уже начали проводить сокращения или урезать зарплатный фонд. В этих условиях украинцы стали активнее интересоваться фрилансом. Так, по данным крупнейшей фриланс-биржи Freelancehunt, с 16 по 22 марта к площадке присоединились на 50% больше новых пользователей. Каждый третий указал, что регистрируется «из-за ситуации в стране». AIN.UA рассказывает, как устроен рынок фриланса и где можно заработать — публикуем самые известные фриланс-биржи.

Некоторые бизнесы уже начали проводить сокращения или урезать зарплатный фонд. В этих условиях украинцы стали активнее интересоваться фрилансом. Так, по данным крупнейшей фриланс-биржи Freelancehunt, с 16 по 22 марта к площадке присоединились на 50% больше новых пользователей. Каждый третий указал, что регистрируется «из-за ситуации в стране». AIN.UA рассказывает, как устроен рынок фриланса и где можно заработать — публикуем самые известные фриланс-биржи.

Что известно об украинском фрилансе

- По итогам 2019 года средний гонорар украинских фрилансеров за проект вырос до 2000 грн. Чаще всего заказывают услуги по программированию и дизайну.

- Фрилансеры, которые работают на локальном рынке, в 2019 году стали зарабатывать больше. Программисты в среднем получают 23 000 грн в месяц, копирайтеры — около 14 000 грн.

- Рекрутинговый порт hh.ua | GRC тоже отмечает, что активнее всего фрилансов нанимают в IT, телекоме, PR и маркетинге. При этом 53% работодателей готовы платить меньше 16 500 грн, а 29% — до 27 900 грн.

AIN.UA также приводит список крупнейших площадок, на которых могут работать украинские фрилансеры.

Работа на AIN.UA

В 2020 году AIN.UA запустил обновленный раздел «Работа». Здесь больше тысячи вакансий с возможностью удаленной работы для художников, копирайтеров, маркетологов и разработчиков.

Сервис полностью бесплатный для тех, кто ищет работу и тех, кто размещает предложения.

На любой тег, профессию, технологию можно подписаться и получать первым новые предложения.

Смотреть вакансии с возможностью удаленной работы

Freelancehunt

Фриланс-биржиКрупная биржа, на которой 70% исполнителей живут и работают в Украине. Публикует весь спектр проектов: от программирования до продвижения, дизайна и работы над текстами.

Оплата проходит по системе «Сейф» — клиент публикует проект, выбирает исполнителя и «замораживает» средства до выполнения. Это стоит 9%, которые может оплатить одна из сторон или поделить.

Исполнители могут оплатить премиум-профиль — 100 грн/месяц или 500 грн за полгода. Он дает преимущества в рейтинге, открывает статистику и позволяет без комиссии выводить средства на карты украинских банков.

Freelance.ua

Фриланс-биржиЕще одна крупная биржа с фокусом на украинских исполнителей и полным списком специализаций.

Заказы тоже можно проводить по системе «безопасной сделки» — при этом средства резервируются до выполнения задачи и обмена отзывами. Деньги выводятся в течение 2 рабочих дней, комиссия составляет от 15 грн до 10% от бюджета проекта, ее оплачивает заказчик. Для исполнителя комиссий нет.

Без использования «безопасной сделки», комиссия за вывод составит 3%. Также можно купить Pro-аккаунт. Он стоит 125 грн/мес и позволяет рассылать неограниченное количество предложений на заказы, отвечать на избранные заказы, улучшает ранжирование и повышает рейтинг.

Kabanchik

Фриланс-биржиЭто онлайн-сервис заказа услуг, где можно найти не только традиционный фриланс, но и заказы на клининг, ремонт, строительство и так далее. В 2019 году украинцы заказали на нем услуг на 155 млн грн.

В 2019 году украинцы заказали на нем услуг на 155 млн грн.

Как рассказали на платформе, с начала марта количество регистраций выросло на 25%, растет количество онлайн-специалистов: копирайтинг, рерайт, набор текста, дизайн и т.п.

Растет и статистика заказов:

- На 30% больше — в категории курьерской доставки. Средний чек — 160 грн.

- На 20% больше — у репетиров для удаленного обучения. Средний чек — 320 грн.

- На 60% выросли заказы на парихмахерские услуги. Средний чек — 370 грн.

Чтобы вывести деньги с баланса нужно привязать карту к профилю и сделать запрос на вывод средств. После деньги поступят на карту.

Комиссия сервиса снимается со специалиста после успешного закрытия заказа — 5 до 20% в зависимости от категории.

Также у специалистов есть возможность самостоятельно повысить комиссию от базовой и таким образом получать рассылку с актуальными заказами раньше других, а также откликаться на заказы в первые 5 минут после публикации.

Upwork

Фриланс-биржиКрупнейшая международная фриланс-биржа. Для регистрации придется тщательно заполнить профиль и пройти предварительную модерацию. Помимо опыта, нужно указать почасовую ставку, записать видео о себе и так далее.

Для примера, средняя ставка фрилансеров в мире по данным Payoneer — $21/час. А сам Upwork публиковал топ самых оплачиваемых профессий за 2019 год со ставками до $215/час.

Валюта биржи — так называемые коннекты, которые позволяют оформить заявку. Каждый стоит $0,15, необходимое количество рассчитывает в зависимости от объема заказа. Например, за подачу гонорар на сумму от $50 до $599 нужно заплатить 4 коннекта.

Есть также платный аккаунт Freelancer Plus, который стоит $15/мес и дает 70 коннектов, а также другие преимущества. Помимо этого, фрилансеры платят комиссию за работу в зависимости от суммы договоров с заказчиком. С первых $500 заберут 20%, до $10 000 — 10%, потом — 5%.

Украинцы чаще всего выводят деньги с Upwork через платежную систему Payoneer. Она также позволяет получить физическую карту для расчета в терминалах и магазинах. Ее годовое обслуживание обойдется в $30, а за снятие в банкомате спишут $3,15.

Она также позволяет получить физическую карту для расчета в терминалах и магазинах. Ее годовое обслуживание обойдется в $30, а за снятие в банкомате спишут $3,15.

Бесплатный перевод с Upwork на Payoneer будет идти до 2 дней, быстрый придет за 2 часа и обойдется в $2,50. Если захотите вывести деньги на банковский счет, можно сформировать SWIFT платеж на сумму от $300 и с комиссией 2%. Тогда деньги будут идти до 2 дней. А можно вывести заработок в онлайн-режиме, оплатив комиссию в 3,6%.

Lemon.io

Платформа работает исключительно с украинскими фрилансерами и командами, подбирает для них подходящие проекты от заказчиков в США, Австралии, Израиле и Европе. Для того, чтобы присоединиться к сообществу разработчиков, необходимо владеть английским языком и пройти небольшой скрининг на hard skills. После успешного прохождения команда Lemon.io самостоятельно подбирает проекты в соответствии с опытом и квалификацией разработчика (нет необходимости тратить время на самостоятельный поиск проектов). Большинство проектов подразумевают удаленную работу фул-тайм в распределенной команде, но встречаются и проекты с парт-тайм занятостью.

Большинство проектов подразумевают удаленную работу фул-тайм в распределенной команде, но встречаются и проекты с парт-тайм занятостью.

Fiverr

Израильская онлайн-площадка для фрилансеров. Здесь нужно продавать свои услуги , которые называют гигами (gigs). Например: «Я быстро переведу с английского на украинский и обратно».

Система оплаты тоже необычная — фрилансер выставляет несколько «пакетов» услуг. Базовый обычно начинается от $5 и предусматривает минимальный объем работы при длительном сроке исполнения. Стандартный и премиальный пакет могут стоить в несколько раз дороже. Комиссия биржи составит 20%.

Вывод денег можно осуществить через Payoneer или банковский трансфер со сроком ожидания около 2 дней.

Сайты поиска работы

Работу с частичной занятостью или удаленным режимом можно найти и на сайтах поиска работы. Среди них:

- recruitika.com — в ноябре 2020 команда AIN.UA перезапустила раздел «Работа», можно выбирать профессии с удаленной работой

- Work.

ua — 25 марта на сайте появился отдельный раздел под удаленную работу.

ua — 25 марта на сайте появился отдельный раздел под удаленную работу. - Rabota.ua — выбрать удаленку можно при помощи фильтров.

- hh.ua | grc — также доступны фильтры для сортировки.

Напомним, ранее AIN.UA рассказывал, как можно заработать на краудфандинговом сервисе Patreon. А также объяснял вместе с «Альфа-Банк Украина», как фрилансеру найти иностранного заказчика и легально получить деньги из-за границы.

Больше о фрилансе:

Что такое пассивный доход и как его заработать?

Цель стратегии пассивного дохода — зарабатывать деньги, пока вы спите. Но, несмотря на «пассивный» в названии, получение такого дохода требует предварительных вложений денег и времени для создания долгосрочного денежного потока.

Что такое пассивный доход?

Пассивный доход — это денежный поток, для поддержания которого требуется мало или совсем не требуется ежедневных усилий, в отличие от активного дохода, такого как денежные средства, полученные от работы на полную ставку.

Вообще говоря, вы можете получать пассивный доход, инвестируя в определенные финансовые продукты или открывая бизнес, который после первоначальных инвестиций начинает приносить доход без регулярной работы с вашей стороны.

IRS по-разному трактует налоги на активный и пассивный доход и имеет узкие правила в отношении того, что технически считается пассивным доходом:

Торговля или коммерческая деятельность, в которой вы не участвуете в течение года.

Аренда, даже если вы принимаете материальное участие в течение года, если вы не являетесь профессионалом в сфере недвижимости.

Эксперты считают различные формы инвестиционного дохода пассивными, но IRS считает это доходом портфеля и облагается налогом на прирост капитала.

9 примеров пассивного дохода

1. Дивидендные акции

Одним из способов создания потока дохода является инвестирование в дивидендные акции, которые распределяют часть прибыли компании между инвесторами на регулярной основе, например, ежеквартально. . Лучшие из них со временем увеличивают выплаты, помогая увеличить будущий доход.

Дивидендные акции обычно менее волатильны, чем акции роста, и помогают диверсифицировать ваш портфель. Инвесторы также могут реинвестировать дивиденды (узнайте больше о дивидендах и о том, как они работают).

Реклама

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

Комиссии$ 0 за сделку для онлайн-акций США и ETF | ||

2. Фонды дивидендных индексов и обмен -торговые фонды

Вы также можете инвестировать в индексные или биржевые фонды, которые содержат дивидендные акции, а не выбирают отдельные акции для покупки.

Индексные фонды содержат всесторонний выбор многих акций, которые стремятся отразить производительность данного индекса, например, S&P 500.Индексный фонд дивидендов будет инвестировать в акции, по которым выплачиваются дивиденды. Индексные фонды могут помочь сбалансировать риск портфеля, поскольку колебания рынка, как правило, менее волатильны по индексу по сравнению с отдельными акциями.

Дивидендные ETF предлагают преимущества диверсификации индексных фондов, имитируя легкость, с которой торгуются акции. Чтобы инвестировать в дивидендные акции, индексные фонды, ETF или другие публично торгуемые активы, вам необходимо открыть брокерский счет, если у вас его еще нет.

3.Облигации и индексные фонды облигаций

Вместо того, чтобы покупать долю в компании через акции, облигации — это способ для инвесторов ссужать деньги компаниям, а также федеральным, государственным и местным органам власти, и получать процентный доход. Облигации считаются более безопасным вложением, чем акции, но также обычно приносят меньшую отдачу от ваших вложений. Например, с 1926 по 2017 год совокупная годовая доходность государственных облигаций составляла 5,5%. Согласно исследованию Morningstar, индекс крупных акций за тот же период вырос на 10,2%.

Например, с 1926 по 2017 год совокупная годовая доходность государственных облигаций составляла 5,5%. Согласно исследованию Morningstar, индекс крупных акций за тот же период вырос на 10,2%.

Эксперты предлагают инвестировать часть вашего портфеля в облигации из-за их более низкой волатильности и относительной безопасности по сравнению с акциями, а чем ближе вы к пенсии, тем выше доля облигаций в вашем портфеле.

4. Высокодоходные сберегательные счета

Еще один способ получить пассивный доход (хотя и на более низком уровне, чем акции и облигации) — это высокодоходный сберегательный онлайн-счет, который может быть идеальным для увеличения вашего чрезвычайного фонда. Проценты, уплаченные сберегательными счетами, добавляются к вашему балансу.

Счета с высокой доходностью — это тип сберегательных счетов с федеральным страхованием, на которых процентная ставка зачастую намного выше, чем в среднем по стране. Например, типичные высокодоходные счета в настоящее время приносят около 1,50% годовых по сравнению со средним показателем сбережений по стране 0,07% годовых. Со временем эти небольшие различия складываются в реальные деньги, поэтому стоит присмотреться к тем, куда вы вкладываете свои сбережения.

Со временем эти небольшие различия складываются в реальные деньги, поэтому стоит присмотреться к тем, куда вы вкладываете свои сбережения.

5. Аренда недвижимости

Покупка недвижимости для получения дохода от аренды — еще один способ получения пассивного дохода.Долгосрочная аренда может стать надежным источником денежных средств, если она находится на здоровом рынке для арендаторов, но она также несет в себе долгосрочные стрессовые факторы, такие как поддержание этой собственности, а также оплата нескольких ипотечных кредитов, счетов по налогу на имущество и других расходов.

Вы также можете сосредоточиться на краткосрочной аренде через такую платформу, как Airbnb, которая зависит от постоянного потока посетителей в ваш район. Или начните с малого: сдайте в аренду комнату в своем доме, чтобы начать финансировать свою империю аренды недвижимости.

6. Одноранговое кредитование

Инвестиции в недвижимость — это долгосрочные ставки для получения пассивного дохода. Если вы хотите потенциально получить доход и обналичить свои инвестиции менее чем за пять лет, одна тактика, которую следует рассмотреть, — это одноранговое кредитование.

Если вы хотите потенциально получить доход и обналичить свои инвестиции менее чем за пять лет, одна тактика, которую следует рассмотреть, — это одноранговое кредитование.

Альтернатива традиционным банковским кредитам, одноранговые кредиторы, такие как Prosper и Lending Club, подбирают инвесторов, которые готовы ссужать деньги, с заемщиками, которые проверяются платформами на кредитоспособность. Это более рискованно, чем вкладывать деньги на высокодоходный сберегательный счет или в фонд денежного рынка, но также потенциально может приносить больше процентов — до 5% и более.

7. Быть молчаливым партнером

Возможно, первоначальная форма однорангового кредитования, еще одна распространенная форма пассивного дохода — это финансирование частного бизнеса, который, по вашему мнению, может приносить будущий доход. Для состоятельных физических лиц это может быть инвестирование в фонды прямых инвестиций, которые обычно доступны только аккредитованным инвесторам, которые соответствуют определенным требованиям к чистому капиталу или доходу.

Другой способ — поддержать члена семьи, друга или другого надежного партнера, который поможет финансировать их бизнес, заключив соглашение о получении прибыли от любой будущей прибыли.Но будьте осторожны: независимо от того, насколько велико или мало, вложение в один бизнес по своей сути является рискованным и долгосрочным делом. Никогда не вкладывайте больше, чем вы можете позволить себе потерять.

8. Ведение блога

Способ получения пассивного дохода дома — это начать вести блог и увеличить посещаемость. С более широкой читательской базой можно получать доход за счет медийной рекламы, использования таких программ, как Google AdSense, или запускать спонсируемый контент, что означает, что компании платят вам плату за публикацию сообщения в вашем блоге.

Еще один способ монетизировать блог — это партнерский маркетинг, который позволяет вам получать комиссионные, если ваши читатели приобретают продукт или услугу, которые вы рекомендовали или на которые ссылались. Все эти тактики требуют больших предварительных вложений времени для увеличения трафика, а также давления, чтобы поддерживать блог, чтобы удерживать этот трафик.

Все эти тактики требуют больших предварительных вложений времени для увеличения трафика, а также давления, чтобы поддерживать блог, чтобы удерживать этот трафик.

9. Инвестиционные фонды в сфере недвижимости (REIT)

Если вы хотите получать пассивный доход от недвижимости без суеты и беспокойства (не говоря уже о большом первоначальном взносе), связанных с покупкой и управлением собственностью самостоятельно, REIT могут быть лучшим вариантом. отвечать.

Подобно паевым инвестиционным фондам, REIT — это компании, владеющие коммерческой недвижимостью, такой как офисные здания, торговые площади, квартиры и отели. REIT, как правило, приносят высокие дивиденды, но они различаются по сложности и доступности. Некоторые из них публично торгуются на фондовых биржах; другие нет.

Новые инвесторы могут захотеть придерживаться публично торгуемых REIT, которые вы можете приобрести через онлайн-брокера, подобного приведенному ниже.

Как инвестировать в криптовалюту, фактически не покупая криптовалюту

Редакционная независимость Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги. Инвестирование в криптовалюту требует сложного обучения. Даже эксперт по личным финансам Сьюз Орман сочла «раздражающим», когда она впервые попыталась инвестировать с помощью обмена криптовалюты.

«Это было слишком сложно для меня», — недавно сказала она NextAdvisor.

Многие инвесторы проявляют должную осторожность, поскольку являются нестабильными и спекулятивными инвестициями.Но для тех, кто заинтересован в криптовалюте, но не в покупке и хранении реальных криптовалют, все еще есть способы инвестировать, хотя и косвенно. И вы, возможно, уже знакомы с криптовалютой, даже не подозревая об этом.

СВЯЗАННО: Еженедельный обзор новостей о криптографии

Как инвестировать в криптовалюту, не покупая монеты

Самый простой способ получить доступ к криптовалюте без покупки самой криптовалюты — это купить акции компании с финансовой долей в будущем криптовалюта или технология блокчейн.

Но инвестирование в отдельные акции может нести те же риски, что и инвестирование в криптовалюту. Вместо того, чтобы выбирать и инвестировать в отдельные акции, эксперты рекомендуют инвесторам вкладывать свои деньги в диверсифицированные индексные фонды или ETF, с их доказанной историей долгосрочного роста стоимости.

«Хотите верьте, хотите нет, но большинство людей с пенсионным планом или инвестиционным портфелем, размещенным в индексном фонде, уже имеют некоторое влияние на криптовалюту», — говорит Дэниел Джонсон, CFP из ReFocus Financial Planning.

Многие из лучших индексных фондов, такие как S&P 500 или общие рыночные фонды, включают в себя публично торгуемые компании, которые имеют некоторое участие в отрасли, добывая криптовалюту, участвуя в разработке технологии блокчейн или храня значительные объемы криптовалюты на своих балансы, говорит Джонсон.

Например, Tesla, которая хранит более миллиарда долларов в биткойнах и принимала платежи в биткойнах в прошлом, включена в любые фонды, отслеживающие S&P 500. С момента включения в 2020 г. она стала одной из самых ценных и, следовательно, влиятельных компаний в индексе. А Coinbase, единственная публично торгуемая криптовалютная биржа, входит в состав ARK Fintech Innovation ETF.

С момента включения в 2020 г. она стала одной из самых ценных и, следовательно, влиятельных компаний в индексе. А Coinbase, единственная публично торгуемая криптовалютная биржа, входит в состав ARK Fintech Innovation ETF.

Однако, если у вас есть дополнительные денежные средства (и вы толерантны к риску), вы можете выделить небольшую часть своего портфеля конкретным компаниям или более специализированным индексным фондам или паевым инвестиционным фондам. «Инвестор, настроенный оптимистично в отношении будущего криптовалюты, может инвестировать в акции компаний, работающих над этой технологией», — говорит Джереми Шнайдер, эксперт по личным финансам из Personal Finance Club.

Эксперты обычно рекомендуют удерживать эти спекулятивные инвестиции — будь то акции отдельной компании, специализированные индексные фонды или сама криптовалюта — на уровне менее 5% от вашего общего инвестиционного портфеля.

Инвестирование в компании с криптовалютными интересами

Именно так изначально это сделала эксперт по личным финансам Сьюз Орман. Недавно она рассказала NextAdvisor о том, как она инвестировала в MicroStrategy, фирму, занимающуюся облачными вычислениями, которая хранит миллиарды в биткойнах, потому что ее генеральный директор вкладывал весь оборотный капитал компании в биткойны.Она полагала, что если Биткойн вырастет в цене, то же самое произойдет и с акциями Microstrategy.

Недавно она рассказала NextAdvisor о том, как она инвестировала в MicroStrategy, фирму, занимающуюся облачными вычислениями, которая хранит миллиарды в биткойнах, потому что ее генеральный директор вкладывал весь оборотный капитал компании в биткойны.Она полагала, что если Биткойн вырастет в цене, то же самое произойдет и с акциями Microstrategy.

Но, как известно любому, кто следует совету Ормана, она рекомендует индексные фонды как гораздо лучшую инвестиционную стратегию, чем выбор отдельных акций.

Вместо того, чтобы покупать акции какой-либо одной крипто-форвардной компании, лучше поддерживать сбалансированный портфель, идентифицируя компании с криптовалютными интересами и убедившись, что их акции включены в любой индекс или паевые инвестиционные фонды, в которые вы вкладываете деньги. Это не только позволяет вам инвестировать в компании, в которых вы видите потенциал, но также помогает диверсифицировать свои инвестиции в рамках более широкого фонда.

Это не только позволяет вам инвестировать в компании, в которых вы видите потенциал, но также помогает диверсифицировать свои инвестиции в рамках более широкого фонда.

Если вы, например, инвестируете с помощью Vanguard, вы можете использовать поиск по холдингу на сайте, чтобы найти все фонды Vanguard, которые включают определенную компанию. Просто введите тикер компании (например, TSLA для Tesla), и инструмент предложит список всех продуктов Vanguard, которые владеют ее акциями. Другие инвестиционные платформы предлагают аналогичные способы поиска по компаниям в индексных и паевых инвестиционных фондах.

Но специализированные ETF или паевые инвестиционные фонды также могут иметь более высокие комиссии, чем общие рыночные индексы, поэтому обратите внимание на то, сколько вы собираетесь платить за покупку акций. Шнайдер считает, что коэффициент расходов (сумма, который вы платите в виде комиссионных) ниже 0,2% очень низок, а более 1% — очень дорогим. Для уже спекулятивных инвестиций высокие комиссии могут еще больше помешать вашему росту.

Вот еще несколько примеров публичных компаний, которые добавляют биткойн или технологию блокчейн в свой бизнес.Это определенно не единственные участвующие компании, и каждый день их список пополняется. (Например, Circle, платформа цифровых платежей, специализирующаяся на криптоплатежах, только что объявила о планируемом IPO):

MicroStrategy (MSTR)

MicroStrategy предлагает бизнес-аналитику и облачные сервисы, а также инвестирует свои активы в биткойн.

Marathon Digital Holdings (MARA)

Marathon Digital Holdings стремится стать крупнейшей компанией по добыче биткойнов в Северной Америке.

RIOT Blockchain (RIOT)

Riot Blockchain — компания, занимающаяся добычей биткойнов.

Bitfarms (BITF)

Bitfarms управляет вычислительными центрами блокчейн.

Galaxy Digital (BRPHF)

Galaxy Digital — брокер-дилер, занимающийся управлением инвестициями в криптовалюту, торговлей, хранением и майнингом.

Tesla (TSLA)

Основатель Tesla Илон Маск является сторонником криптовалюты, и компания владеет биткойнами на сумму более миллиарда долларов.Он временно принимал платежи в биткойнах в начале 2021 года, прежде чем завершить программу, но Маск недавно заявил, что Tesla «скорее всего» перезапустит платежи в биткойнах.

PayPal (PYPL)

PayPal — это платежная платформа, на которой люди могут покупать криптовалюту.

Square (SQ)

Square недавно объявила, что войдет в децентрализованное финансовое пространство.

Coinbase (COIN)

Coinbase — первая публичная биржа криптовалют. Он дебютировал на Nasdaq весной 2021 года.

ETF на блокчейне

ETF — фонды, торгуемые на бирже, — работают как гибрид паевых инвестиционных фондов и акций. ETF — это, по сути, группа акций, облигаций или других активов. Когда вы покупаете долю в ETF, вы получаете долю в корзине инвестиций, принадлежащих фонду.

В то время как многие ETF, такие как ETF всего рынка, имеют очень низкие коэффициенты расходов, специализированные ETF могут быть ближе к коэффициенту 1%, который Schneider считает очень дорогим. Это окажет меньшее влияние, если более дорогие ETF будут составлять небольшую часть вашего общего портфеля, учитывайте стоимость при рассмотрении вариантов.

ETF часто сгруппированы по типу вложений, которыми они владеют, поэтому один из способов косвенного инвестирования в криптовалюту — это вложить деньги в ETF, ориентированный на его базовую технологию: блокчейн. ETF на блокчейне будет включать компании, использующие или разрабатывающие технологию блокчейн.

Многие люди, которые скептически относятся к криптовалюте, но верят в стоящую за ней «преобразующую» технологию блокчейна, видят в ETF блокчейна гораздо более разумное вложение.

Это похоже на золотую лихорадку в Калифорнии 1800-х годов, — говорит Крис Чен, CFP, из Insight Financial Strategists в Ньютоне, Массачусетс, в недавнем рассказе NextAdvisor о технологии блокчейн: «Многие люди бросились копать золото, и большинство из них так и не заработали денег », — сказал он.«Люди, которые сделали деньги, — это те, кто продавал лопаты. Компании, которые поддерживают развитие блокчейна, являются продавцами лопаты ».

ETF создаются разными компаниями, но вы часто можете купить их через любую брокерскую компанию, которую вы обычно используете для инвестирования. Точно так же, как вы можете искать в своем брокере отдельные акции, вы также можете искать средства, используя связанные с ними символы. Вот несколько блокчейн-ETF, доступных в настоящее время инвесторам (со списками популярных брокерских компаний, таких как Fidelity, Vanguard и Charles Schwab):

BLOK (Amplify Transformational Data Sharing ETF)

BLOK — крупнейший блокчейн-ETF по размеру активов.Крупнейшие холдинги — PayPal, MicroStrategy и Square.

BLCN (Siren Nasdaq NexGen Economy ETF)

Основными активами BLCN являются Coinbase, Accenture и Square.

LEGR (First Trust Indxx Innovative Transaction & Process ETF)

Крупнейшими активами LEGR являются NVIDIA, Oracle и Fujitsu.

Крипто-ETF

Для потенциальных криптоинвесторов, которых сдерживают обмены или покупка и хранение реальных монет, до недавнего времени оставался недоступным один более простой способ инвестирования — через крипто или биткойн-ETF.

Первый инвестиционный продукт, связанный с биткойнами, BITCO Bitcoin ETF, был запущен в октябре после долгих ожиданий. Множество компаний — от криптобиржи Gemini до давней инвестиционной компании Fidelity — пытались предложить биткойн-ETF. Но пока все остальные предложения США либо отклонены Комиссией по ценным бумагам и биржам, либо остаются на рассмотрении.

BITO привязан к биткойнам, но это все еще не фонд, который напрямую хранит валюту, а вместо этого держит биткойн-фьючерсные контракты.Хотя BITO является важным шагом на пути к привлечению криптовалюты к обычным инвестиционным портфелям США, многие энтузиасты хотят видеть ETF, который напрямую хранит криптовалюты.

Помимо BITO, сегодня единственным аналогичным вариантом для американских инвесторов являются частные трасты, которые хранят криптовалюту, такие как Grayscale Bitcoin Trust или Osprey Bitcoin Trust. Эти фонды позволяют аккредитованным инвесторам покупать акции напрямую по рыночной стоимости, но любой может покупать акции вторичного рынка через брокерский счет в традиционной фирме, такой как Fidelity.Однако следует помнить о комиссиях за управление, связанных с трастами (2% для оттенков серого и 0,49% для Osprey), которые могут сделать этот метод инвестирования в биткойны более дорогостоящим, чем безкомиссионный блокчейн ETF или покупка криптовалюты непосредственно на бирже.

Bottom Line

Есть способы открыть свой портфель для криптовалюты, фактически не покупая монеты, но действовать с осторожностью и проявлять такую же осмотрительность, как и при любых других спекулятивных инвестициях.

Ни одна из этих акций или специализированных ETF не обязательно вырастет, и на самом деле они могут испытывать повышенную волатильность, аналогичную той, что наблюдается на самих криптовалютных рынках. Как и в случае с любыми другими инвестициями в криптовалюту, вы должны быть готовы принять на себя связанные с этим риски. Если вы не можете этого сделать, то, вероятно, лучше использовать паевые инвестиционные фонды или индексные фонды.

А если вы хотите напрямую инвестировать в криптовалюту, вот несколько ресурсов, которые помогут вам начать работу:

Облигации | Инвестор.gov

Что такое облигации?

Облигация — это долговая ценная бумага, похожая на долговую расписку. Заемщики выпускают облигации, чтобы получить деньги от инвесторов, желающих одолжить им деньги на определенное время.

Когда вы покупаете облигацию, вы ссужаете ее эмитенту, которым может быть правительство, муниципалитет или корпорация. В свою очередь, эмитент обещает выплатить вам определенную процентную ставку в течение срока действия облигации и выплатить основную сумму, также известную как номинальная стоимость или номинальная стоимость облигации, когда она «созревает» или подлежит погашению после установленного срока. промежуток времени.

Почему люди покупают облигации?

Какие типы облигаций бывают?

Каковы преимущества и риски облигаций?

Как покупать и продавать облигации

Информация о комиссиях

Как избежать мошенничества

Дополнительная информация

Почему люди покупают облигации?

Инвесторы покупают облигации, потому что:

- Они обеспечивают предсказуемый поток доходов. Обычно проценты по облигациям выплачиваются дважды в год.

- Если облигации удерживаются до погашения, держателям облигаций возвращается вся основная сумма, поэтому облигации — это способ сохранить капитал при инвестировании. Облигации

- могут помочь компенсировать подверженность более волатильным акциям.

Компании, правительства и муниципалитеты выпускают облигации, чтобы получить деньги на различные вещи, которые могут включать:

- Обеспечение операционного денежного потока

- Финансовая задолженность

- Финансирование капитальных вложений в школы, дороги, больницы и другие проекты

Какие бывают виды облигаций?

Существует три основных типа облигаций:

- Корпоративные облигации — это долговые ценные бумаги, выпущенные частными и государственными корпорациями.

- Инвестиционного класса. Эти облигации имеют более высокий кредитный рейтинг, что подразумевает меньший кредитный риск, чем высокодоходные корпоративные облигации.

- Высокодоходный . Эти облигации имеют более низкий кредитный рейтинг, что подразумевает более высокий кредитный риск, чем облигации инвестиционного уровня, и, следовательно, предлагают более высокие процентные ставки в обмен на повышенный риск.

- Муниципальные облигации , называемые «муни», представляют собой долговые ценные бумаги, выпущенные штатами, городами, округами и другими государственными учреждениями.Типы «муни» включают:

- Облигации с общими обязательствами . Эти облигации не обеспечены никакими активами; вместо этого они поддерживаются «полной верой и доверием» эмитента, который имеет право облагать налогом резидентов выплаты держателям облигаций.

- Доходные облигации. Вместо налогов эти облигации обеспечиваются доходами от конкретного проекта или источника, такими как плата за проезд по автомагистралям или арендная плата. Некоторые доходные облигации являются «безвозвратными», что означает, что если поток доходов иссякает, держатели облигаций не имеют права требования на основной источник дохода.

- Кабельные соединения. Правительства иногда выпускают муниципальные облигации от имени частных организаций, таких как некоммерческие колледжи или больницы. Эти заемщики-посредники обычно соглашаются выплатить эмитенту, который выплачивает проценты и основную сумму по облигациям. Если заемщик-канал не производит платеж, от эмитента обычно не требуется платить держателям облигаций.

- Казначейские обязательства США выпускаются Министерством финансов США от имени федерального правительства.Они обладают полной верой и доверием правительства США, что делает их безопасным и популярным вложением средств. Типы долговых обязательств Казначейства США включают:

- Казначейские векселя . Краткосрочные ценные бумаги со сроком погашения от нескольких дней до 52 недель

- Примечания. Долгосрочные ценные бумаги со сроком погашения до десяти лет

- Облигации. Долгосрочные ценные бумаги со сроком погашения 30 лет и выплатой процентов каждые шесть месяцев

- СОВЕТЫ. Казначейские ценные бумаги с защитой от инфляции — это векселя и облигации, основная сумма которых корректируется на основе изменений индекса потребительских цен.TIPS выплачивают проценты каждые шесть месяцев и выпускаются со сроками погашения пять, десять и 30 лет.

Каковы преимущества и риски облигаций?

Облигациимогут служить средством сохранения капитала и получения предсказуемой прибыли. Инвестиции в облигации обеспечивают стабильные потоки доходов от выплат процентов до наступления срока погашения.

Проценты по муниципальным облигациям обычно освобождаются от федерального подоходного налога, а также могут быть освобождены от налогов штата и местных налогов для жителей тех штатов, где выпущена облигация.

Как и любые инвестиции, облигации сопряжены с риском. Эти риски включают:

Кредитный риск. Эмитент может не своевременно выплатить проценты или основную сумму долга и, таким образом, не выплатить свои облигации.

Риск процентной ставки. Изменения процентной ставки могут повлиять на стоимость облигации. Если облигации удерживаются до погашения, инвестор получит номинальную стоимость плюс проценты. При продаже до погашения облигация может стоить больше или меньше номинальной стоимости. Повышение процентных ставок сделает недавно выпущенные облигации более привлекательными для инвесторов, поскольку новые облигации будут иметь более высокую процентную ставку, чем старые.Чтобы продать более старую облигацию с более низкой процентной ставкой, вам, возможно, придется продать ее со скидкой.

Инфляционный риск. Инфляция — это общее движение цен вверх. Инфляция снижает покупательную способность, что является риском для инвесторов, получающих фиксированную процентную ставку.

Риск ликвидности. Это относится к риску того, что инвесторы не найдут рынок для облигации, что может помешать им покупать или продавать, когда они захотят.

Риск звонка. Возможность того, что эмитент облигации погасит облигацию до срока ее погашения, что может сделать эмитент в случае снижения процентных ставок, подобно тому, как домовладелец может рефинансировать ипотеку, чтобы получить выгоду от более низких процентных ставок.

Как избежать мошенничества

Корпоративные облигации являются ценными бумагами и в случае публичного предложения должны быть зарегистрированы в SEC. Регистрация этих ценных бумаг может быть подтверждена с помощью системы EDGAR Комиссии по ценным бумагам и биржам. Остерегайтесь любого человека, который пытается продать незарегистрированные облигации.

Для большинства муниципальных ценных бумаг, выпущенных после 3 июля 1995 г., требуется предоставлять годовую финансовую информацию, операционные данные и уведомления об определенных событиях в Совет по регулированию муниципальных ценных бумаг (MSRB). Эта информация доступна бесплатно на сайте www.emma.msrb.org. Если муниципальная облигация не подана в MSRB, это может быть красным флагом.

Дополнительная информация

Бюллетень инвестора: что такое корпоративные облигации

Бюллетень инвестора: что такое высокодоходные корпоративные облигации

Бюллетень инвестора: риск процентной ставки

MSRB Руководство инвестора 2012

Фонды облигаций и фонды дохода

Облигации с правом отзыва или погашения

Регулирующий орган финансовой отрасли (FINRA)

Информация о номерах CUSIP

Просроченная выплата процентов по облигациям

Нормативный совет по муниципальным ценным бумагам (MSRB)

MSRB Электронный доступ к муниципальным рынкам (EMMA)

Ассоциация индустрии ценных бумаг и финансовых рынков (SIFMA)

Как оценить ваш ожидаемый доход и подсчитать членов семьи

Когда вы заполните заявку на медицинское страхование и воспользуетесь некоторыми инструментами на этом веб-сайте, вам нужно будет оценить свой ожидаемый доход.Две важные вещи, которые нужно знать:

- Накопления на рынке основаны на ожидаемых доходах вашей семьи за год, в который вы хотите получить страховое покрытие, а не на прошлогоднем доходе.

- Доход засчитывается для вас, вашего супруга (-и) и всех, кого вы подаете в качестве налога, в зависимости от вашей федеральной налоговой декларации (если иждивенцы обязаны подавать). Включите их доход, даже если они не нуждаются в медицинской страховке. См. Подробную информацию о том, кого включить в свою семью.

Как оценить ожидаемый доход

Шаг 1.Начните со скорректированного валового дохода вашей семьи (AGI) из вашей последней федеральной налоговой декларации.

У вас нет недавнего AGI? Посмотрите другой способ оценить свой доход.

Шаг 2. Добавьте следующие виды доходов , если они есть, в свой AGI:

- Не облагаемые налогом иностранные доходы

- Не облагаемые налогом пособия по социальному обеспечению (включая пенсионные пособия по железной дороге 1 уровня)

- Проценты, не облагаемые налогом

Не включайте дополнительный доход по страхованию (SSI).

Шаг 3. Скорректируйте свою оценку с учетом любых ожидаемых изменений.

Рассмотрите такие вещи для всех членов вашей семьи:

- Ожидаемое повышение

- Новые рабочие места или другие изменения в занятости, включая изменения графика работы или дохода от самозанятости

- Изменения доходов из других источников, таких как социальное обеспечение или инвестиции

- Изменения в вашей семье, например, получение или потеря иждивенцев. Получение или потеря иждивенца может иметь большое влияние на ваши сбережения.

Теперь у вас есть оценка вашего ожидаемого дохода.

Подробнее об отчетности о доходах и членах домохозяйства

Оценка непредсказуемого дохода

Трудно предсказать ваш доход, если вы безработный, работаете не по найму, работаете на комиссионных или у вас регулярно меняется график работы.

Если ваш доход трудно предсказать, основывайте свою оценку на своем прошлом опыте, последних тенденциях, том, что вы знаете о возможных изменениях на вашем рабочем месте, и аналогичной информации.Если эта работа для вас нова, спросите людей, работающих в той же области или в той же компании, об их опыте.

Получите помощь в оценке доходов и расходов с помощью нашего калькулятора доходов.

Узнайте больше о том, как оценить свой ожидаемый доход, если вы:

Другие ответы: Доход и размер домохозяйства

- Как загрузить документы, подтверждающие мой доход на Торговой площадке?

Если торговая площадка предлагает вам предоставить квитанции о заработной плате, записи о самозанятости или другую информацию для подтверждения вашего дохода, следуйте этим инструкциям, чтобы загрузить документы.

- Что такое «МАГИ» и нужно ли мне его для чего-нибудь использовать?

Рынок медицинского страхования использует показатель дохода, называемый модифицированным скорректированным валовым доходом (MAGI), для определения программ и сбережений, на которые вы имеете право. Для большинства людей он идентичен или очень близок к Скорректированному валовому доходу (AGI). MAGI не является строкой в вашей федеральной налоговой декларации.

- Приведенные выше инструкции по оценке основаны на MAGI, но это не тот термин, который вам нужно знать, чтобы применять или использовать инструменты на этом сайте.

- Что делать, если я не знаю скорректированного валового дохода моей семьи за последнее время?

Начните с «облагаемой федеральным налогом заработной платы» для каждого получателя дохода в вашей семье.

- Почему мне нужно включать в свою семью людей, которым не нужна страховка?

Накопления на рынке основаны на доходе всех членов семьи, а не только тех, кто нуждается в страховке.

- Если кто-либо в вашей семье имеет страховое покрытие по плану на основе работы, плану, который он купил сам, государственной программе, такой как Medicaid, CHIP или Medicare, или другому источнику, укажите их и их доход в своем заявлении.

- При подаче заявления вы указываете, какие члены семьи нуждаются в страховом покрытии.

- Что делать, если доход моей семьи изменится в течение года?

Как можно скорее сообщайте о доходах и изменениях в семье в заявлении на страхование Marketplace. Если вы этого не сделаете, вы можете получить неправильную сумму сбережений или даже неправильный план страхования. Узнайте, как обновить свой доход в течение года.

- Одинаковы ли правила дохода и домашнего хозяйства для планов страхования Marketplace и покрытия Medicaid?

Есть некоторые отличия, зависящие от вашего состояния и других факторов.Приложение Marketplace может задавать вам конкретные вопросы, чтобы узнать, имеете ли вы право на участие в программе Medicaid. Если окажется, что кто-либо из членов вашей семьи имеет право на участие в программе Medicaid или Детской медицинской страховки (CHIP), мы отправим ваше заявление в агентство вашего штата. Они могут запросить у вас дополнительную информацию. Если окажется, что вы соответствуете критериям, вам помогут записаться.

Инвестиции в акции — Wells Fargo Advisors

Какие они

Акция — это вид ценной бумаги.Это доля собственности в компании, которая дает право собственнику, также известному как акционер, владеть частью активов компании и процентной долей от ее прибыли, если по акциям выплачиваются дивиденды. Их можно рассматривать как относительно рискованные инвестиции, поскольку они потенциально могут потерять всю свою ценность. Однако они также могут потенциально увеличиваться в цене со временем.

Как они работают

Когда вы покупаете акцию, вы имеете право на небольшую часть активов этой компании — даже на дивиденды, если руководство компании решит их выплатить.Стоимость акций устанавливается многими людьми, торгующими ими на свободном открытом рынке, чаще всего на фондовой бирже. Цена акций колеблется в зависимости от спроса и предложения, и на оба эти фактора влияют многие факторы.

Преимущества и недостатки

Акцииимеют свои плюсы и минусы в зависимости от того, что вы ищете.

Преимущества

- Право голоса . Существуют различные типы акционеров, некоторые из которых могут иметь право голоса. Как владельцы компании, держатели обыкновенных акций часто могут голосовать по таким вопросам, как корпоративная политика или членство в ее совете директоров.В отличие от этого, держатели привилегированных акций обычно не имеют права участвовать в голосовании.

- Удобство . Акциями часто легко и недорого торговать.

- Более высокая потенциальная доходность . Если компания соответствует ожиданиям по прибыли или превосходит их, ее акции могут со временем расти в цене. Это больше верно для обыкновенных акций, чем для привилегированных.

- Потенциальный доход . По некоторым акциям, особенно по привилегированным акциям, выплачиваются дивиденды, которые могут быть отсрочены или отменены.

Недостатки

- Колебания цен . Фондовые рынки могут быть нестабильными, а колебания цен — частыми, что означает, что ваши акции могут значительно потерять в стоимости за очень короткое время.

- Не гарантируется . Не гарантируется, что акции вернут что-либо инвестору. Таким образом, хотя вероятность получения привлекательной прибыли выше, чем при других инвестициях, вероятность потери денег также высока.

Типы

Обыкновенные и привилегированные акции

обыкновенные акции

Обыкновенные акции, как нетрудно догадаться, являются наиболее распространенным типом эмиссии акционерных обществ.Он имеет потенциал увеличения стоимости за счет роста компании и прибыли, а также может выплачивать дивиденды акционерам. Этот тип акций также может позволить акционерам голосовать по таким вопросам, как совет директоров компании.

Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга. Акции обладают долгосрочным потенциалом роста, но могут более колебаться и приносить меньший текущий доход, чем другие инвестиции. Инвестиции в фондовый рынок должны производиться с пониманием рисков, связанных с обыкновенными акциями, включая рыночные колебания.Дивиденды не гарантированы и могут быть изменены или отменены.

привилегированные акции

Привилегированные акции можно считать наиболее традиционным типом привилегированных ценных бумаг. Привилегированные акции предлагают инвесторам другие особенности, которых нет у обыкновенных акций. Например, если компания обанкротится или будет распущена, акционер привилегированных акций получит доли в активах перед акционерами обыкновенных акций. По привилегированным акциям обычно выплачиваются фиксированные регулярные дивиденды, но они, как правило, не обладают потенциалом роста обыкновенных акций.Они также обычно не позволяют акционерам участвовать в голосовании.

Условиямогут сильно различаться в зависимости от привилегированных акций, поэтому важно понимать их особенности, прежде чем вкладывать средства.

Привилегированные акции — это тип привилегированной ценной бумаги, и существуют особые риски, связанные с инвестированием в привилегированные ценные бумаги. Привилегированные ценные бумаги обычно субординированы по отношению к облигациям или другим долговым инструментам в структуре капитала эмитента, что подвергает их большему риску неплатежей, чем более старшие ценные бумаги.Кроме того, выпуск (или вложение) может быть отзывным, что может отрицательно повлиять на возврат ценных бумаг. Привилегированные дивиденды не гарантированы и могут быть отсрочены или отменены.

Диверсификация для управления рисками

Типичная инвестиционная ошибка — сосредоточить большой процент ваших денег на одной акции или одном типе акций. Чтобы помочь управлять рисками, многие инвесторы диверсифицируют, что означает, что они стратегически распределяют свои инвестиционные доллары между различными активами и категориями активов.Вот 3 способа диверсификации.

Диверсификация не гарантирует прибыль и не защищает от убытков на падающих рынках.

Как инвестировать

Самый распространенный способ покупки отдельных акций — через брокерский счет. Финансовый консультант может помочь вам выбрать акции. Изучите эти способы инвестирования с нами:

индексных фондов и ETF | Чарльз Шваб

Чарльз Шваб

Председатель правления и основатель Charles Schwab & Co., Inc.

«Это очень простое решение:« Достаточно ли у меня денег каждый месяц, чтобы откладывать их, и куда мне их положить? » Я рекомендую вкладывать их в индексные фонды, особенно как молодой начальный инвестор.

Одна из замечательных особенностей индексных фондов и ETF с широкой базой состоит в том, что вы получаете преимущество широкой диверсификации, вы получаете много акций.

Итак, если вы … скажем, инвестируете в индексный фонд или какой-нибудь фонд с S&P 500, будет 500 компаний, они представляют около 70% стоимости американских акций, у нас есть фонд под названием Schwab 1000, это 1000 акций, составляет около 85% стоимости компаний в США.Это, конечно, очень широкая диверсификация. И поэтому, если одна отрасль растет, например, нефть, а другая падает, коммунальные услуги падают, у вас есть инвестиции во все основные секторы экономики ».

Текст: Что такое индексный фонд?

Голос за кадром: «В первом видео из этой серии мы рассмотрели важность анализа акций для увеличения вашего богатства. Но выбор компаний и отраслей, которые обеспечат лучший рост прибыли, является настоящей проблемой.

Конкурентные тенденции, способность руководства выполнять свои планы и непредсказуемые события очень затрудняют успешное и последовательное прогнозирование результатов.

У большинства людей просто нет интереса, времени или опыта, чтобы правильно выбрать отдельные акции. Умножьте это усилие на количество отдельных акций, которые вам, вероятно, понадобятся для хорошо сбалансированного портфеля, и сложность быстро возрастет.

Исследования показывают, насколько сложно даже профессионалам активно покупать и продавать отдельные ценные бумаги и соответствовать рынку.Итак, чтобы получить наилучшие шансы на создание портфеля, предназначенного для роста и инвестирования в как можно больше разных компаний в таком количестве различных секторов, сколько вам нужно для хорошей диверсификации, что вы делаете?

Один из самых простых и недорогих способов инвестировать в как можно большее количество компаний — это инвестировать в паевой инвестиционный фонд или биржевой фонд (ETF), чтобы владеть корзиной компаний. И разумным подходом к этому является индексное инвестирование, которое дает два важных преимущества: диверсификация и минимизация затрат.

Вы, вероятно, уже знакомы с такими индексами, как S&P 500, Dow Jones или NASDAQ. Фактически, когда люди говорят о фондовом рынке, они обычно думают об индексе. И хотя вы не можете напрямую инвестировать в индекс, многие паевые инвестиционные фонды и ETF отслеживают эти индексы, просто удерживая те же акции в той же пропорции, что и в индексе.

Индексные фонды могут дать вам широкий доступ к рынку. Некоторые из них настолько широки, что покупка их означает, что вы владеете крошечной частью почти каждой публичной компании в Америке всего за одну инвестицию.

Инвестирование в индексможет быть полезным инструментом как для опытных, так и для неопытных инвесторов, чтобы сформировать основу хорошо диверсифицированного портфеля ».

Текст: Сколько это будет стоить?

Голос за кадром: «Когда дело доходит до инвестирования, очень важен контроль затрат. Фактически, это одна из немногих вещей, которые вы можете контролировать. Индексные фонды обычно имеют низкую стоимость по сравнению с любой покупкой акций по отдельности, когда вы платите комиссию за каждую покупку. или продажа, или инвестирование в управляемые фонды, которые платят менеджерам за выбор акций и совершение сделок.

А с появлением ETF резко упадут затраты. Теперь вы можете получить доступ ко всему широкому фондовому рынку США за годовую плату в размере 0,03%. Это означает, что при инвестициях в 10000 долларов вы будете платить комиссию в размере 3 долларов в год, чтобы владеть примерно 2000 акциями. Снижение затрат означает, что больше денег остается в вашем портфеле, и со временем это может иметь большое влияние на ваш результат.