Как рассчитать LTV – 5 способов

Среди всех маркетинговых показателей есть особенный, который измеряет прибыль от клиента в течение его жизненного цикла. Правильно рассчитав эту метрику, бизнес сможет узнать, сколько тратить на привлечение клиента, чтобы не работать в убыток. Также этот показатель раскрывает особенности поведения клиента в динамике и дает ценные инсайты, как его удержать.

Знакомьтесь — жизненная ценность клиента.

Содержание

Что такое жизненная ценность клиента

Жизненная ценность клиента (англ. customer lifetime value, LTV или CLV) — это общая прибыль, которую вы получите от клиента в ходе его сотрудничества с вами. Этот показатель помогает прогнозировать будущие доходы и измерять долгосрочный успех в бизнесе. Более того, он помогает оценить, сколько нужно инвестировать, чтобы удержать клиента.

Согласно журналу Forbes, вероятность того, что вы продадите продукт или услугу новому потребителю составляет 5–20%, тогда как вероятность продажи его существующему покупателю составляет около 60–70%.

Удержание клиента обойдется намного дешевле. Таким образом, успешные маркетологи всегда разрабатывают планы удержания и побуждения к новым покупкам. Некоторые расчеты LTV позволяют прогнозировать прирост прибыли компании, основываясь на данных о покупках ваших клиентов, их типичного поведения и особенностей ваших рекламных кампаний.

Показатель LTV дает ответы на следующие вопросы:

Исследование, проведенное Coffee Analytics, показывает, что только треть компаний в России и СНГ используют метрику LTV. Для сравнения, в Великобритании LTV рассчитывают 93% retail/ecom-бизнесов.

Изучая методы и периодичность расчёта LTV, эксперты установили, что 42% компаний обновляют метрику раз в месяц, 27% — раз в неделю и 17% — ежедневно.

94% респондентов используют при расчёте данные о транзакциях. На втором месте по частотности (46%) — рекламные кампании и источники. При этом в b2b-сегменте чаще используют «поведенческие данные»: поведение на сайте (41%), звонки и обращения в чатах (31%), потребляемый контент (24%).

Скачайте полные результаты исследования на сайте Coffee Analytics.

LTV кейсы

Рассмотрим несколько примеров того, как крупные компании использовали этот показатель.

Еще в 2013 году, по оценке исследования потребительского поведения, покупатели с подпиской Amazon Prime тратили 1340 долларов в год на шоппинг в Amazon, что вдвое больше, чем покупатели, которые не пользовались Prime аккаунтом. Основываясь на показателе жизненной ценности клиента, компания Amazon начала уделять больше внимания клиентам с Prime аккаунтами и значительно повысила прибыль за следующие четыре года.

Netflix также извлекли ценный инсайт из расчета LTV. В 2007 году компания обнаружила, что типичный подписчик оставался с ними в течение 25 месяцев. Их LTV составлял 291,25 долларов. Менеджеры компании поняли, что их зрители нетерпеливы и большинство из них отказывается от сервиса, когда приходится долго ждать желанный DVD.

Примеры выше доказывают, что показатель жизненной ценности клиента существенно влияет на бизнес.

OWOX BI поможет объединить данные из разных систем: действия пользователей на сайте, звонки и заказы из CRM, email-рассылки и расходы на рекламу. Вы сможете настроить сквозную аналитику и автоматизировать отчеты любой сложности: по рекламным кампаниям, когортному анализу, ROPO, CPA, ROI, ROAS, LTV, САС, атрибуции и многие другие.

Как посчитать LTV

Есть много способов рассчитать жизненную ценность клиента, и выбор зависит от типа бизнеса и индустрии. Мы выбрали пять методов расчета, от простых к сложным.

Исторический и когортный подход к расчету LTV

Для исторического подхода нужны только данные о предыдущих покупках, так как формула рассчитывает жизненную ценность, исходя из прибыли от покупок в прошлом. Для расчета «исторического» LTV можно использовать показатель среднего дохода с клиента (ARPU) (способ 1) или когортный анализ (способ 2).

Способ 1

Предположим, 20 человек принесли $1240 прибыли за 3 месяца. Средняя прибыль за этот период будет:

ARPU (3 мес.) = $1240 / 20 = $62

Посмотрим, что принесут нам эти люди через год:

ARPU (12 мес.) = ARPU (3 мес. ) × 4 = $62 × 4 = $248 в год с клиента

) × 4 = $62 × 4 = $248 в год с клиента

Используя исторический подход, мы получили ARPU за один год — $248. Давайте посмотрим, что мы можем сделать, используя следующий способ.

Способ 2

Когортный анализ — это продвинутый подход ARPU. Когорта — это группа пользователей, которые имеют похожие характеристики и совершили первую покупку в течение одного и того же периода. С помощью когортного анализа, вы рассчитываете средний доход от группы, а не от пользователя.

Используя пример выше, мы рассчитали ARPU в месяц для когорты с января 2018 года и когорты с марта 2018 года и внесли их в таблицу. Таким образом, сумма всех ARPU за период общения с компанией и будет отражать LTV. Удобно, не так ли?

Кроме того, когортный анализ может помочь вам определить количество лояльных клиентов, повысить жизненную ценность клиента, определить точки падения интенсивности покупок, точнее оценить эффективность рекламных кампаний.

Читайте также: что такое когортный анализ и для чего он нужен. Какие возможности и ограничения у когортного анализа в Google Analytics. Как проводить анализ когорт в Google Sheets 4 способами.

Недостаток исторического подхода

Оба эти способа просты, но они не могут быть использованы для прогнозов. Исторический подход действителен только в том случае, если ваши клиенты имеют схожие предпочтения и остаются с вами в течение одинакового периода времени. Но эти способы не учитывают изменения в их поведении. Поэтому, если интересы пользователей меняются и они по-другому осуществляют покупки, нужен другой метод расчета LTV.

Прогностический подход к расчету LTV

Этот подход нацелен на моделирование потребительского поведения и прогнозирование того, что клиент сделает в будущем. Данный подход точнее исторического расчета, потому что в нем используются алгоритмы прогнозирования общей ценности клиента. Наряду с прошлыми покупками этот подход учитывает действия пользователя. Учтите, есть много способов прогностического расчета LTV. Ниже мы рассмотрим один из самых доступных.

Наряду с прошлыми покупками этот подход учитывает действия пользователя. Учтите, есть много способов прогностического расчета LTV. Ниже мы рассмотрим один из самых доступных.

Способ 3

Этот расчет LTV может показаться сложнее остальных, но он более точный. Вам также необходимо будет дополнительно рассчитать некоторые метрики для формулы:

Теперь разберемся, как рассчитать все метрики для формулы. Ниже пример расчета с данными за 6 месяцев.

Сначала считаем среднее количество транзакций (T).

Период: 6 месяцев

Общее количество транзакций: 120

T = 120 / 6 = 20

AOV — средняя стоимость заказа или средний доход от каждого заказа за период.

Общий доход (например, в ноябре): $12,000

Количество заказов: 20

AOV = $12,000 / 20 = $600

AGM — средний коэффициент прибыли, которой показывает, какая часть каждой продажи является вашей фактической прибылью, а какая является себестоимостью (выражается в процентах). Нам нужно выполнить двухшаговый расчет, чтобы получить метрику AGM.

Нам нужно выполнить двухшаговый расчет, чтобы получить метрику AGM.

Определяем коэффициент прибыльности (GM) в процентах в месяц:

К примеру, общий доход в ноябре: $12,000

Себестоимость: $8,000

GM (%) = (($12,000 — $8,000) / $12,000) × 100 = 33%

Рассчитываем средний показатель за период:

Рассчитываем коэффициент прибыльности за период, суммируя все показатели среднего коэффициента прибыльности по месяцам. Получившееся число делим на количество месяцев и получаем средний показатель:

AGM = 1.71 / 6 = 0.285, or 28,5%

ALT — средний жизненный цикл клиента, который показывает, как долго он оставался с вашей компанией.

Чтобы узнать это число, используем формулу ниже:

Чтобы узнать коэффициент оттока клиентов, используйте формулу ниже:

Предположим, у вас было 200 клиентов в начале ноября и 150 в конце ноября.

Коэффициент оттока (%) = (200 — 150) / 200 = 50 / 200 = 0.25, или 25%

ALT = 1 / 25% = 1 / 0. 25 = 4 месяца

25 = 4 месяца

Наконец, у нас есть все метрики для нашей прогностической формулы LTV:

- Среднее количество транзакций в месяц (T) = 20

- Средняя стоимость заказа (AOV) = $600

- Средний коэффициент прибыли (AGM) = 28,5%

- Средний жизненный цикл клиентов в месяцах (ALT) = 4 месяца

LTV (общий) = 20 × $600 × 28.5% × 4 = $1,368,000

Теперь мы должны принять во внимание общее количество существующих клиентов на конец последнего месяца, то есть ноября. Их было 150.

Прогностический LTV = $1,368,000 / 150 = $9,120

Слабые стороны способа 3

Хотя этот подход лучше, чем исторический, вы все равно должны учитывать, что прогнозы могут ввести в заблуждение. Мы только предполагаем продолжительность жизненного цикла клиентов на основе ежемесячных данных. Для более точного результата следует скорректировать показатель LTV в соответствии со своей отраслью и бизнес-стратегиями.

Традиционный подход к расчету LTV

Способ 4

Если у вас нет годовых объемов продаж, вы можете использовать традиционную формулу расчета. В ней учитывается размер скидки, средний коэффициент прибыли на срок жизни одного клиента и коэффициент удержания.

Формула выглядит так:

GML — средняя прибыль от клиента в течение срока его жизни.

GML = Коэффициент прибыли (%) × Средний общий доход на одного клиента

Валовая прибыль: 28,5% (из примера выше)

Средний общий доход: $600 (из примера выше)

GML = 0.285 × $600 = $171

R — это процент людей, совершивших повторную покупку в течение определенного периода, по сравнению с таким же предыдущим периодом. Для расчета месячного значения R понадобятся следующие цифры:

Предположим, что в ноябре у вас было:

- CE = 250

- CN = 50

- CB = 220

R = ((250 — 50) / 220) × 100 = (200 / 220) × 100 = 0. 9 × 100 = 90%

9 × 100 = 90%

D — размер скидки. Мы возьмем стандартную ставку 10%.

Теперь у нас есть все необходимые метрики для расчета традиционного показателя LTV:

LTV = $171 × (0.9 / (1 + 0.1 — 0.9)) = $171 × (0.9 / 0.2) = $171 × 4.5 = $769.5

Эта формула охватывает все возможные изменения дохода в течение определенного периода. Чтобы учесть инфляцию, каждый последующий период должен быть скорректирован по примеру скидки.

Запись вебинара

Методы расчета LTV в Retail и Subscription бизнесах

Жизненная ценность клиента в Google Analytics

Многие маркетологи пользуются Google Analytics для отслеживания необходимых данных. В этом сервисе есть функция для расчета ценности пользователей по показателям вовлеченности и дохода с учетом сессий за 90-дневный период.

Способ 5

Отчет LTV в Google Analytics показывает, как менялся доход с пользователя, совершившего конверсию, рассчитывая этот показатель на просмотрах страниц, достижении целей, событиях и трендах. Вы выбираете вкладку Общая ценность, и Google Analytics формирует этот отчет для вас.

Вы выбираете вкладку Общая ценность, и Google Analytics формирует этот отчет для вас.

Что следует учесть:

- Это относительно новое дополнение (выпущено в 2017 году), которое не предусматривает длительный срок жизни клиента. Вместо этого Google Analytics делает выводы на основе последних 90 дней.

- Платформа Google Analytics работает на базе файлов cookie. Если пользователь отказывается от отслеживания cookie-файлов, вы не сможете отследить его данные.

- Google Analytics подсчитывает количество лидов и подписчиков по всем каналам. Это означает, что вы не сможете точно узнать, сколько денег тратит каждый пользователь без дополнительной обработки данных.

- Google Analytics не может четко определить, какой клиент совершает повторную покупку. Невозможно проверить, потратил ли он 100 или 1000 долларов без дополнительных данных.

Google Analytics — эффективный инструмент для сбора данных, но для расчета LTV требуются данные о реальных клиентах и их покупках из CRM, а эта информация по умолчанию недоступна в GA. Чтобы объединить действия пользователей на сайте, звонки и заказы из внутренних систем, email-рассылки и расходы на рекламу, вы можете использовать OWOX BI. Сервис поможет вам автоматизировать отчеты по LTV и любым другим метрикам.

Чтобы объединить действия пользователей на сайте, звонки и заказы из внутренних систем, email-рассылки и расходы на рекламу, вы можете использовать OWOX BI. Сервис поможет вам автоматизировать отчеты по LTV и любым другим метрикам.

Наши клиенты

растут на 22%

быстрее

Растите быстрее, анализируя, что лучше сработает в вашем маркетинге

Измеряйте KPI, находите зоны роста и увеличивайте свой ROI

Записаться на демоКогда о показателе LTV можно не беспокоиться?

Нет такого понятия, как «среднестатистический» или «нормальный» показатель жизненной ценности клиента. Для бизнеса всякий LTV хорош, пока он приносит доход. Вам стоит сосредоточиться на том, как с помощью инсайтов увеличить прибыль.

Для бизнеса всякий LTV хорош, пока он приносит доход. Вам стоит сосредоточиться на том, как с помощью инсайтов увеличить прибыль.

И если вам нужен знак свыше, вот несколько интересных фактов: если показатель LTV в три раза превышает стоимость привлечения клиентов (CAC), все идет хорошо. Если нет — нужно срочно пересмотреть свою маркетинговую стратегию.

Читайте также: как компания boodmo построила эффективную модель отношений с клиентами, оптимизировала рекламные затраты и увеличила LTV.

Расчет LTV сделан. Что дальше?

Если расчет LTV окончен, попробуйте рассчитать по другой формуле или поискать инсайты.

Сравните результаты CLV со стоимостью привлечения клиентов, чтобы понять насколько эффективны ваши маркетинговые усилия:

- Если LTV выше, чем стоимость привлечения, значит, у вас много повторных покупок или ваши усилия по удержанию клиентов оправдывают себя.

Однако, эта интерпретация зависит от отрасли и показателя прибыльности компании.

Однако, эта интерпретация зависит от отрасли и показателя прибыльности компании. - Если вы видите, что ваши затраты составляют небольшую часть валовой прибыли (т. е. ниже 10%), значит вы тратите недостаточно средств на маркетинг. В таком случае следует инвестировать больше, чтобы расти.

Но что, если ваш LTV равен или близок к вашим затратам на привлечение? Это говорит, что бизнес тратит почти столько же на клиента, сколько получает. Подобную стратегию используют, когда хотят привлечь новых клиентов. В других случаях это звоночек, чтобы основательно разобраться с маркетингом.

Для улучшения показателя LTV можно использовать сегментацию пользователей с помощью OWOX BI Pipeline. Это поможет лучше понять своих покупателей. Здесь скрываются инсайты о том, как и что именно ему нужно предложить. А это — прямой билет к улучшенному LTV.

Читайте также: как объединить online-данные с информацией из CRM, чтобы сегментировать клиентов и использовать сегменты для персонализации рекламы и коммуникаций в каналах директ-маркетинга.

Итоги

Жизненная ценность клиента может быть интерпретирована по-разному. Но этот показатель действительно поможет вам найти баланс. Вы узнаете, сколько нужно инвестировать, чтобы сохранить существующих клиентов и получить новых.

Исследование от Criteo обобщает преимущества мониторинга LTV для бизнеса любого размаха:

В этой статье мы поделились кратким обзором способов расчета LTV. Если у вас есть вопросы или вы хотите, чтобы команда OWOX BI помогла вам понять, как повысить жизненную ценность клиентов, свяжитесь с нами.

ПОЛУЧИТЬ КОНСУЛЬТАЦИЮКонечно, есть и другие показатели, которые необходимо учитывать для оптимизации затрат. Но один лишь расчет жизненной ценности подскажет вам, как улучшить бизнес по всем направлениям. Учитывая LTV, вы сможете повысить лояльность клиентов и увеличить продажи.

Использованные инструменты

Часто задаваемые вопросы

Открыть все Закрыть всеЧто такое LTV (жизненная ценность клиента)?

Жизненная ценность клиента (англ. customer lifetime value, LTV или CLV) — это общая прибыль, которую вы получите от клиента в ходе его сотрудничества с вами.

Зачем считать LTV?

Этот показатель помогает прогнозировать будущие доходы и измерять долгосрочный успех в бизнесе. Более того, он помогает оценить, сколько нужно инвестировать, чтобы удержать клиента.

Как посчитать LTV?

Есть много способов рассчитать жизненную ценность клиента, и выбор зависит от типа бизнеса и индустрии. Мы выбрали пять методов расчета, от простых к сложным, и подробно (с формулами и примерами) описали их в этой статье.

Мы выбрали пять методов расчета, от простых к сложным, и подробно (с формулами и примерами) описали их в этой статье.

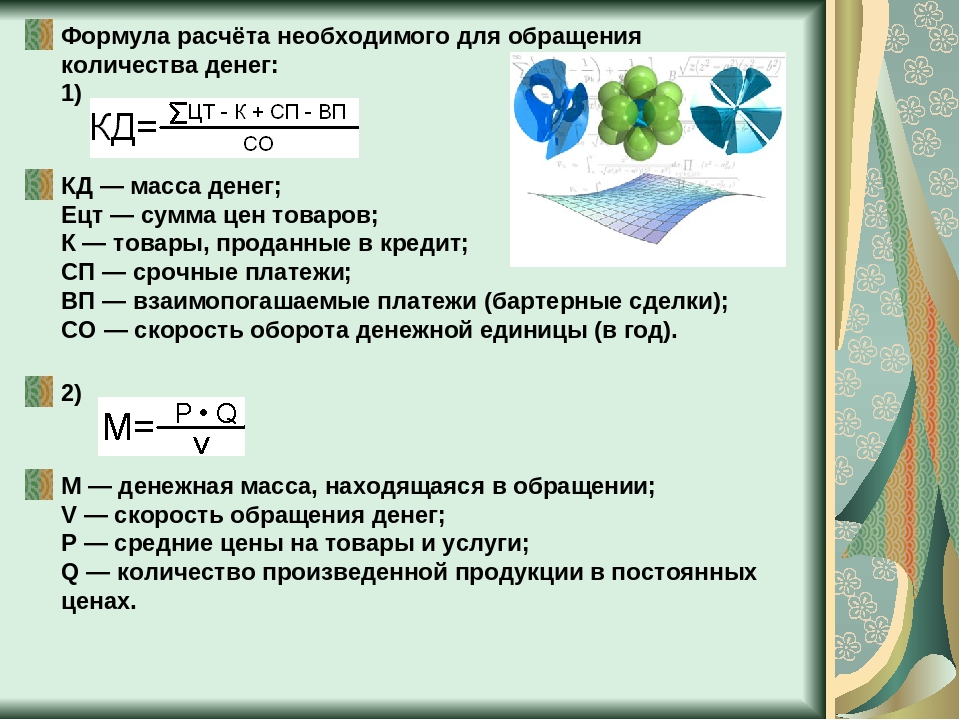

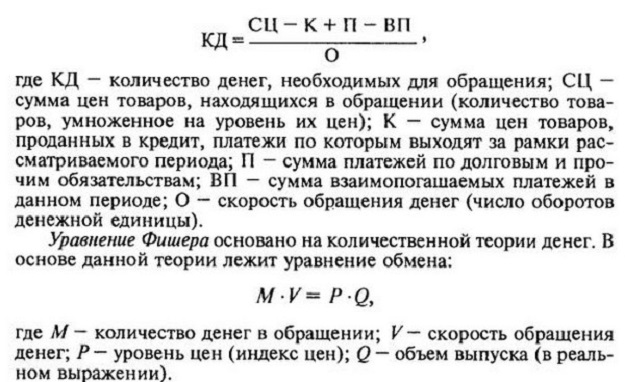

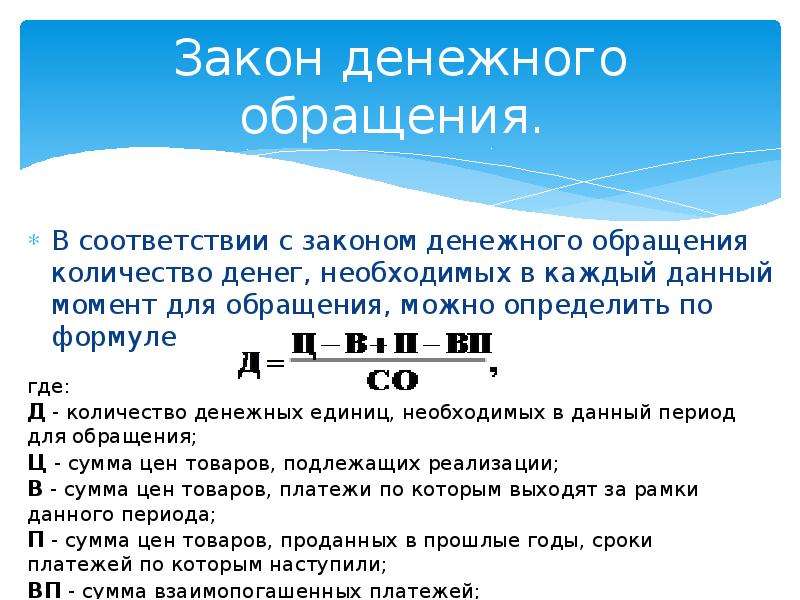

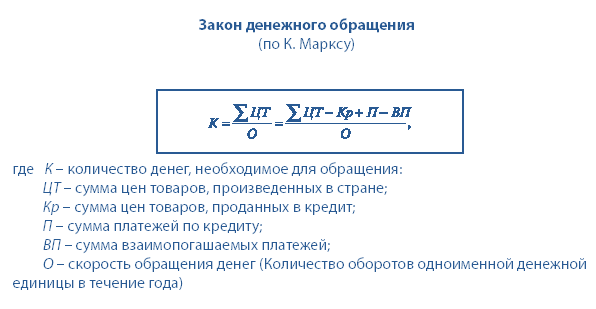

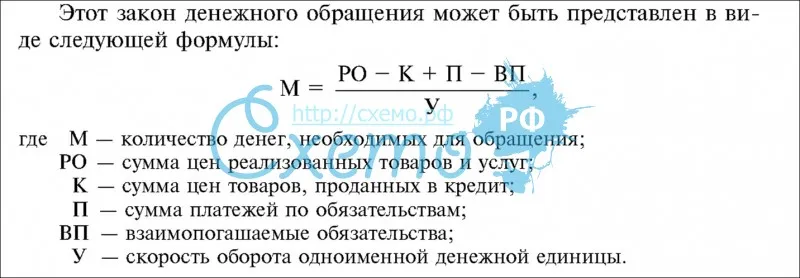

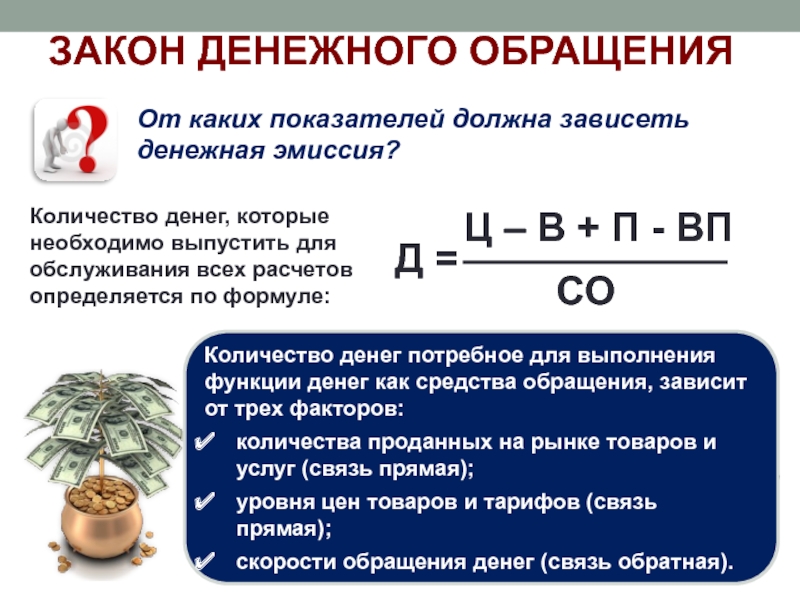

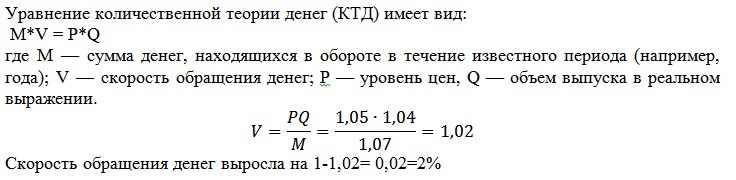

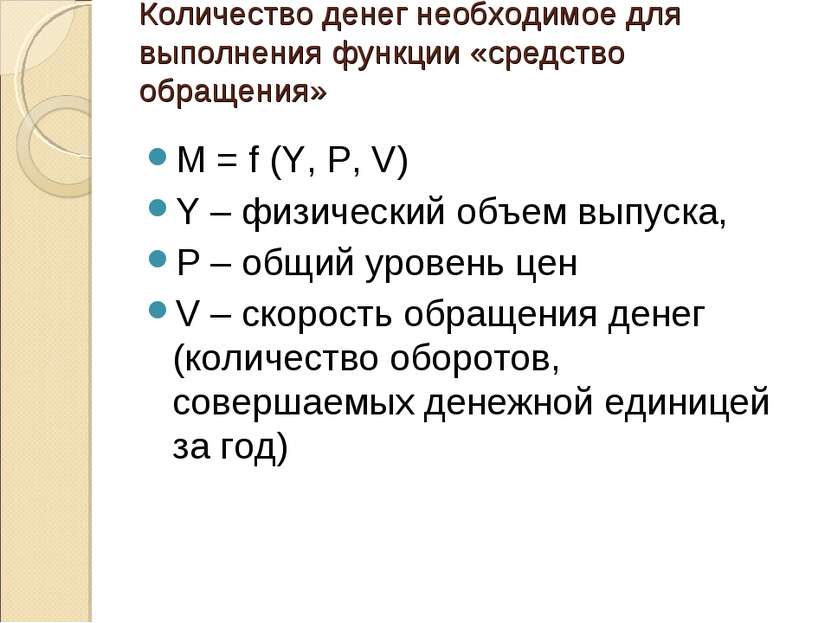

Денежные обороты: скорость обращения денег

Интенсивный кругооборот денег в стране обусловлен изобилием сделок купли-продажи. Скорость обращения денег – показатель среднегодового количества денежных оборотов, обусловленных использованием средств на приобретение услуг, готовых товаров.

Скорость обращения денег: расчет

Скорость обращения денег (V) рассчитывается как отношение годового ВВП (Y) к среднегодовой массе денег (M): V=Y/M.

В краткосрочной перспективе показатель скорости является постоянным, в долгосрочном периоде – это изменчивая величина, которую можно регулировать. На скорость денежного обращения влияет:

- банковская инфраструктура страны;

- техническое оснащение учреждений, участвующих в денежных схемах;

- экономическая активность.

Чем совершеннее спутниковые, компьютерные связи, техническое оснащение банковских структур, тем интенсивнее оборачиваются деньги и меньше их требуется для стабильного функционирования хозяйства.

Денежная масса, необходимая для платежных операций, зависит от востребованности денег, предложения банками.

Денежные обороты: изменение скорости обращения денег

Изменение скорости обращения денег обусловлено увеличением либо снижением объемов производства – при наращивании производства скорость растет, при сокращении – замедляется. Косвенно обращение денег зависит от фаз экономического цикла. Так, в кризис оборот денежной массы снижается.

При условии стабильности цен в стране может прослеживаться:

- замедление денежных оборотов – признак снижения ВНП;

- ускорение оборачиваемости денег – критерий подъема ВНП.

При ускорении инфляции денежные обороты равнозначно увеличиваются.

Существенное изменение показателя интенсификации движения денежной массы может быть вызвано качественным преобразованием системы обращения денег.

Скорость обращения денег: факторы движения

Для исчисления оборачиваемости денег в экономике используется показатель, определяющий скорость обращения денег. Факторы, влияющие на коэффициент скорости:

- Общеэкономические. Условия – циклическое развитие экономики, движения цен.

- Монетарные:

- изменение структуры платежного кругооборота;

- развитие кредитных сделок;

- интенсивность взаимных расчетов;

- уровень процентных ставок;

- темпы развития производственных объемов;

- экономическое положение в РФ.

Ускоряет денежный кругооборот развитие платежных, расчетных систем. Показатель интенсификации денежной массы отображает уровень инфляции.

При экономическом подъеме оборачиваемость денег будет снижаться.

Обзор формул

Если вы еще не Excel в Интернете, скоро вы увидите, что это не просто сетка для ввода чисел в столбцах или строках. Да, с помощью Excel в Интернете можно найти итоги для столбца или строки чисел, но вы также можете вычислять платежи по ипотеке, решать математические или инженерные задачи или находить лучшие сценарии в зависимости от переменных чисел, которые вы подключали.

Да, с помощью Excel в Интернете можно найти итоги для столбца или строки чисел, но вы также можете вычислять платежи по ипотеке, решать математические или инженерные задачи или находить лучшие сценарии в зависимости от переменных чисел, которые вы подключали.

Excel в Интернете делает это с помощью формул в ячейках. Формула выполняет вычисления или другие действия с данными на листе. Формула всегда начинается со знака равенства (=), за которым могут следовать числа, математические операторы (например, знак «плюс» или «минус») и функции, которые значительно расширяют возможности формулы.

Ниже приведен пример формулы, умножающей 2 на 3 и прибавляющей к результату 5, чтобы получить 11.

=2*3+5

Следующая формула использует функцию ПЛТ для вычисления платежа по ипотеке (1 073,64 долларов США) с 5% ставкой (5% разделить на 12 месяцев равняется ежемесячному проценту) на период в 30 лет (360 месяцев) с займом на сумму 200 000 долларов:

=ПЛТ(0,05/12;360;200000)

Ниже приведены примеры формул, которые можно использовать на листах.

-

=A1+A2+A3 Вычисляет сумму значений в ячейках A1, A2 и A3.

-

=КОРЕНЬ(A1) Использует функцию КОРЕНЬ для возврата значения квадратного корня числа в ячейке A1.

-

=СЕГОДНЯ() Возвращает текущую дату.

-

=ПРОПИСН(«привет») Преобразует текст «привет» в «ПРИВЕТ» с помощью функции ПРОПИСН.

-

=ЕСЛИ(A1>0) Анализирует ячейку A1 и проверяет, превышает ли значение в ней нуль.

Элементы формулы

Формула также может содержать один или несколько из таких элементов: функции, ссылки, операторы и константы. («крышка») применяется для возведения числа в степень, а оператор * («звездочка») — для умножения.

(«крышка») применяется для возведения числа в степень, а оператор * («звездочка») — для умножения.

Использование констант в формулах

Константа представляет собой готовое (не вычисляемое) значение, которое всегда остается неизменным. Например, дата 09.10.2008, число 210 и текст «Прибыль за квартал» являются константами. выражение или его значение константами не являются. Если формула в ячейке содержит константы, но не ссылки на другие ячейки (например, имеет вид =30+70+110), значение в такой ячейке изменяется только после изменения формулы.

Использование операторов в формулах

Операторы определяют операции, которые необходимо выполнить над элементами формулы. Вычисления выполняются в стандартном порядке (соответствующем основным правилам арифметики), однако его можно изменить с помощью скобок.

Типы операторов

Приложение Microsoft Excel поддерживает четыре типа операторов: арифметические, текстовые, операторы сравнения и операторы ссылок.

Арифметические операторы

Арифметические операторы служат для выполнения базовых арифметических операций, таких как сложение, вычитание, умножение, деление или объединение чисел. Результатом операций являются числа. Арифметические операторы приведены ниже.

|

Арифметический оператор |

Значение |

Пример |

|

+ (знак «плюс») |

Сложение |

3+3 |

|

– (знак «минус») |

Вычитание |

3–1 |

|

* (звездочка) |

Умножение |

3*3 |

|

/ (косая черта) |

Деление |

3/3 |

|

% (знак процента) |

Доля |

20% |

|

^ (крышка) |

Возведение в степень |

3^2 |

Операторы сравнения

Операторы сравнения используются для сравнения двух значений. Результатом сравнения является логическое значение: ИСТИНА либо ЛОЖЬ.

Результатом сравнения является логическое значение: ИСТИНА либо ЛОЖЬ.

|

Оператор сравнения |

Значение |

Пример |

|

= (знак равенства) |

Равно |

A1=B1 |

|

> (знак «больше») |

Больше |

A1>B1 |

|

< (знак «меньше») |

Меньше |

A1<B1 |

|

>= (знак «больше или равно») |

Больше или равно |

A1>=B1 |

|

<= (знак «меньше или равно») |

Меньше или равно |

A1<=B1 |

|

<> (знак «не равно») |

Не равно |

A1<>B1 |

Текстовый оператор конкатенации

Амперсанд (&) используется для объединения (соединения) одной или нескольких текстовых строк в одну.

|

Текстовый оператор |

Значение |

Пример |

|

& (амперсанд) |

Соединение или объединение последовательностей знаков в одну последовательность |

Выражение «Северный»&«ветер» дает результат «Северный ветер». |

Операторы ссылок

Для определения ссылок на диапазоны ячеек можно использовать операторы, указанные ниже.

|

Оператор ссылки |

Значение |

Пример |

|

: (двоеточие) |

Оператор диапазона, который образует одну ссылку на все ячейки, находящиеся между первой и последней ячейками диапазона, включая эти ячейки. |

B5:B15 |

|

; (точка с запятой) |

Оператор объединения. Объединяет несколько ссылок в одну ссылку. |

СУММ(B5:B15,D5:D15) |

|

(пробел) |

Оператор пересечения множеств, используется для ссылки на общие ячейки двух диапазонов. |

B7:D7 C6:C8 |

Порядок выполнения Excel в Интернете формулах

В некоторых случаях порядок вычисления может повлиять на возвращаемое формулой значение, поэтому для получения нужных результатов важно понимать стандартный порядок вычислений и знать, как можно его изменить.

Порядок вычислений

Формулы вычисляют значения в определенном порядке. Формула всегда начинается со знака равно(=).Excel в Интернете интерпретирует знаки после знака равно как формулу. После знака равно вычисляются элементы (операнды), такие как константы или ссылки на ячейки. Они разделены операторами вычислений. Excel в Интернете вычисляет формулу слева направо в соответствии с определенным порядком для каждого оператора в формуле.

Приоритет операторов

Если в одной формуле несколько операторов, Excel в Интернете выполняет операции в том порядке, который показан в таблице ниже. Если формула содержит операторы с одинаковым приоритетом, например операторы деления и умножения, Excel в Интернете эти операторы оцениваются слева направо.

|

Оператор |

Описание |

|

: (двоеточие) (один пробел) , (запятая) |

Операторы ссылок |

|

– |

Знак «минус» |

|

% |

Процент |

|

^ |

Возведение в степень |

|

* и / |

Умножение и деление |

|

+ и — |

Сложение и вычитание |

|

& |

Объединение двух текстовых строк в одну |

|

= |

Сравнение |

Использование круглых скобок

Чтобы изменить порядок вычисления формулы, заключите ее часть, которая должна быть выполнена первой, в скобки. Например, следующая формула дает результат 11, так как Excel в Интернете умножение выполняется перед с добавлением. В этой формуле число 2 умножается на 3, а затем к результату прибавляется число 5.

Например, следующая формула дает результат 11, так как Excel в Интернете умножение выполняется перед с добавлением. В этой формуле число 2 умножается на 3, а затем к результату прибавляется число 5.

=5+2*3

Если же изменить синтаксис с помощью скобок, Excel в Интернете сбавляет 5 и 2, а затем умножает результат на 3, чтобы получить 21.

=(5+2)*3

В следующем примере скобки, в которые заключена первая часть формулы, принудительно Excel в Интернете сначала вычислить ячейки B4+25, а затем разделить результат на сумму значений в ячейках D5, E5 и F5.

=(B4+25)/СУММ(D5:F5)

Использование функций и вложенных функций в формулах

Функции — это заранее определенные формулы, которые выполняют вычисления по заданным величинам, называемым аргументами, и в указанном порядке. Эти функции позволяют выполнять как простые, так и сложные вычисления.

Эти функции позволяют выполнять как простые, так и сложные вычисления.

Синтаксис функций

Приведенный ниже пример функции ОКРУГЛ, округляющей число в ячейке A10, демонстрирует синтаксис функции.

1. Структура. Структура функции начинается со знака равно (=), за которым следуют имя функции, открывая скобка, аргументы функции, разделенные запятой, и закрывая скобка.

2. Имя функции. Чтобы отобразить список доступных функций, щелкните любую ячейку и нажмите клавиши SHIFT+F3.

3. Аргументы. Существуют различные типы аргументов: числа, текст, логические значения (ИСТИНА и ЛОЖЬ), массивы, значения ошибок (например #Н/Д) или ссылки на ячейки. Используемый аргумент должен возвращать значение, допустимое для данного аргумента. В качестве аргументов также используются константы, формулы и другие функции.

4. Всплывающая подсказка аргумента. При вводе функции появляется всплывающая подсказка с синтаксисом и аргументами. Например, всплывающая подсказка появляется после ввода выражения =ОКРУГЛ(. Всплывающие подсказки отображаются только для встроенных функций.

Всплывающая подсказка аргумента. При вводе функции появляется всплывающая подсказка с синтаксисом и аргументами. Например, всплывающая подсказка появляется после ввода выражения =ОКРУГЛ(. Всплывающие подсказки отображаются только для встроенных функций.

Ввод функций

Диалоговое окно Вставить функцию упрощает ввод функций при создании формул, в которых они содержатся. При вводе функции в формулу в диалоговом окне Вставить функцию отображаются имя функции, все ее аргументы, описание функции и каждого из аргументов, текущий результат функции и всей формулы.

Чтобы упростить создание и редактирование формул и свести к минимуму количество опечаток и синтаксических ошибок, пользуйтесь автозавершением формул. После того как вы введите знак «= » (знак равно) и начинательные буквы или триггер отображения Excel в Интернете под ячейкой будет отображаться динамический список действительных функций, аргументов и имен, которые соответствуют этим буквам или триггеру. После этого элемент из раскрывающегося списка можно вставить в формулу.

После этого элемент из раскрывающегося списка можно вставить в формулу.

Вложенные функции

В некоторых случаях может потребоваться использовать функцию в качестве одного из аргументов другой функции. Например, в приведенной ниже формуле для сравнения результата со значением 50 используется вложенная функция СРЗНАЧ.

1. Функции СРЗНАЧ и СУММ вложены в функцию ЕСЛИ.

Допустимые типы вычисляемых значений Вложенная функция, используемая в качестве аргумента, должна возвращать соответствующий ему тип данных. Например, если аргумент должен быть логическим, т. е. Если эта функция не работает, Excel в Интернете отобразит #VALUE! В противном случае TE102825393 выдаст ошибку «#ЗНАЧ!».

<c0>Предельное количество уровней вложенности функций</c0>. В формулах можно использовать до семи уровней вложенных функций. Если функция Б является аргументом функции А, функция Б находится на втором уровне вложенности. Например, в приведенном выше примере функции СРЗНАЧ и СУММ являются функциями второго уровня, поскольку обе они являются аргументами функции ЕСЛИ. Функция, вложенная в качестве аргумента в функцию СРЗНАЧ, будет функцией третьего уровня, и т. д.

В формулах можно использовать до семи уровней вложенных функций. Если функция Б является аргументом функции А, функция Б находится на втором уровне вложенности. Например, в приведенном выше примере функции СРЗНАЧ и СУММ являются функциями второго уровня, поскольку обе они являются аргументами функции ЕСЛИ. Функция, вложенная в качестве аргумента в функцию СРЗНАЧ, будет функцией третьего уровня, и т. д.

Использование ссылок в формулах

Ссылка указывает на ячейку или диапазон ячеек на сайте и сообщает Excel в Интернете, где искать значения или данные, которые вы хотите использовать в формуле. С помощью ссылок в одной формуле можно использовать данные, которые находятся в разных частях листа, а также значение одной ячейки в нескольких формулах. Вы также можете задавать ссылки на ячейки разных листов одной книги либо на ячейки из других книг. Ссылки на ячейки других книг называются связями или внешними ссылками.

Стиль ссылок A1

Стиль ссылок по умолчанию По умолчанию в Excel в Интернете используется стиль ссылок A1, который ссылается на столбцы буквами (от A до XFD, всего 16 384 столбца) и ссылается на строки с числами (от 1 до 1 048 576). Эти буквы и номера называются заголовками строк и столбцов. Для ссылки на ячейку введите букву столбца, и затем — номер строки. Например, ссылка B2 указывает на ячейку, расположенную на пересечении столбца B и строки 2.

|

Ячейка или диапазон |

Использование |

|

Ячейка на пересечении столбца A и строки 10 |

A10 |

|

Диапазон ячеек: столбец А, строки 10-20. |

A10:A20 |

|

Диапазон ячеек: строка 15, столбцы B-E |

B15:E15 |

|

Все ячейки в строке 5 |

5:5 |

|

Все ячейки в строках с 5 по 10 |

5:10 |

|

Все ячейки в столбце H |

H:H |

|

Все ячейки в столбцах с H по J |

H:J |

|

Диапазон ячеек: столбцы А-E, строки 10-20 |

A10:E20 |

<c0>Ссылка на другой лист</c0>. В приведенном ниже примере функция СРЗНАЧ используется для расчета среднего значения диапазона B1:B10 на листе «Маркетинг» той же книги.

В приведенном ниже примере функция СРЗНАЧ используется для расчета среднего значения диапазона B1:B10 на листе «Маркетинг» той же книги.

1. Ссылка на лист «Маркетинг».

2. Ссылка на диапазон ячеек с B1 по B10 включительно.

3. Ссылка на лист, отделенная от ссылки на диапазон значений.

Различия между абсолютными, относительными и смешанными ссылками

<c0>Относительные ссылки</c0>. Относительная ссылка в формуле, например A1, основана на относительной позиции ячейки, содержащей формулу, и ячейки, на которую указывает ссылка. При изменении позиции ячейки, содержащей формулу, изменяется и ссылка. При копировании или заполнении формулы вдоль строк и вдоль столбцов ссылка автоматически корректируется. По умолчанию в новых формулах используются относительные ссылки. Например, при копировании или заполнении относительной ссылки из ячейки B2 в ячейку B3 она автоматически изменяется с =A1 на =A2.

<c0>Абсолютные ссылки</c0>. Абсолютная ссылка на ячейку в формуле, например $A$1, всегда ссылается на ячейку, расположенную в определенном месте. При изменении позиции ячейки, содержащей формулу, абсолютная ссылка не изменяется. При копировании или заполнении формулы по строкам и столбцам абсолютная ссылка не корректируется. По умолчанию в новых формулах используются относительные ссылки, а для использования абсолютных ссылок надо активировать соответствующий параметр. Например, при копировании или заполнении абсолютной ссылки из ячейки B2 в ячейку B3 она остается прежней в обеих ячейках: =$A$1.

Смешанные ссылки Смешанная ссылка имеет абсолютный столбец и относительную строку либо абсолютную строку и относительный столбец. Абсолютная ссылка на столбец принимает форму $A 1, $B 1 и так далее. Абсолютная ссылка на строку имеет форму A$1, B$1 и так далее. При изменении позиции ячейки, содержаной формулу, изменяется относительная ссылка, а абсолютная ссылка не изменяется. При копировании или заполнении формулы по строкам или вниз по столбцам относительная ссылка автоматически корректируется, а абсолютная ссылка не корректируется. Например, при копировании или заполнении смешанной ссылки из ячейки A2 в B3 она будет меняться с =A$1 на =B$1.

При копировании или заполнении формулы по строкам или вниз по столбцам относительная ссылка автоматически корректируется, а абсолютная ссылка не корректируется. Например, при копировании или заполнении смешанной ссылки из ячейки A2 в B3 она будет меняться с =A$1 на =B$1.

Стиль трехмерных ссылок

Удобный способ для ссылки на несколько листов Трехмерные ссылки используются для анализа данных из одной и той же ячейки или диапазона ячеек на нескольких листах одной книги. Трехмерная ссылка содержит ссылку на ячейку или диапазон, перед которой указываются имена листов. Excel в Интернете использует все таблицы, которые хранятся между начальным и конечним именами ссылки. Например, формула =СУММ(Лист2:Лист13!B5) суммирует все значения, содержащиеся в ячейке B5 на всех листах в диапазоне от листа 2 до листа 13 включительно.

-

При помощи трехмерных ссылок можно создавать ссылки на ячейки на других листах, определять имена и создавать формулы с использованием следующих функций: СУММ, СРЗНАЧ, СРЗНАЧА, СЧЁТ, СЧЁТЗ, МАКС, МАКСА, МИН, МИНА, ПРОИЗВЕД, СТАНДОТКЛОН.

Г, СТАНДОТКЛОН.В, СТАНДОТКЛОНА, СТАНДОТКЛОНПА, ДИСПР, ДИСП.В, ДИСПА и ДИСППА.

Г, СТАНДОТКЛОН.В, СТАНДОТКЛОНА, СТАНДОТКЛОНПА, ДИСПР, ДИСП.В, ДИСПА и ДИСППА. -

Трехмерные ссылки нельзя использовать в формулах массива.

-

Трехмерные ссылки нельзя использовать вместе с оператор пересечения (один пробел), а также в формулах с неявное пересечение.

<c0>Что происходит при перемещении, копировании, вставке или удалении листов</c0>. Нижеследующие примеры поясняют, какие изменения происходят в трехмерных ссылках при перемещении, копировании, вставке и удалении листов, на которые такие ссылки указывают. В примерах используется формула =СУММ(Лист2:Лист6!A2:A5) для суммирования значений в ячейках с A2 по A5 на листах со второго по шестой.

-

Вставка или копирование Если вставить листы между листами 2 и 6, Excel в Интернете будет включать в расчет все значения из ячеек с A2 по A5 на добавленных листах.

-

Удалить Если удалить листы между листами 2 и 6, Excel в Интернете вы вычислите их значения.

-

Переместить Если переместить листы между листами 2 и 6 в место за пределами диапазона, на который имеется ссылка, Excel в Интернете удалит их значения из вычислений.

-

Перемещение конечного листа Если переместить лист 2 или 6 в другое место книги, Excel в Интернете скорректирует сумму с учетом изменения диапазона листов.

-

Удаление конечного листа Если удалить лист 2 или 6, Excel в Интернете скорректирует сумму с учетом изменения диапазона листов между ними.

Стиль ссылок R1C1

Можно использовать такой стиль ссылок, при котором нумеруются и строки, и столбцы. Стиль ссылок R1C1 удобен для вычисления положения столбцов и строк в макросах. В стиле R1C1 Excel в Интернете указывает на расположение ячейки с помощью R, за которым следует номер строки, и C, за которым следует номер столбца.

Стиль ссылок R1C1 удобен для вычисления положения столбцов и строк в макросах. В стиле R1C1 Excel в Интернете указывает на расположение ячейки с помощью R, за которым следует номер строки, и C, за которым следует номер столбца.

|

Ссылка |

Значение |

|

R[-2]C |

относительная ссылка на ячейку, расположенную на две строки выше в том же столбце |

|

R[2]C[2] |

Относительная ссылка на ячейку, расположенную на две строки ниже и на два столбца правее |

|

R2C2 |

Абсолютная ссылка на ячейку, расположенную во второй строке второго столбца |

|

R[-1] |

Относительная ссылка на строку, расположенную выше текущей ячейки |

|

R |

Абсолютная ссылка на текущую строку |

При записи макроса Excel в Интернете некоторые команды с помощью стиля ссылок R1C1. Например, если записать команду (например, нажать кнопку «Автоумма»), чтобы вставить формулу, в которую добавляется диапазон ячеек, Excel в Интернете записи формулы со ссылками с помощью стиля R1C1, а не A1.

Например, если записать команду (например, нажать кнопку «Автоумма»), чтобы вставить формулу, в которую добавляется диапазон ячеек, Excel в Интернете записи формулы со ссылками с помощью стиля R1C1, а не A1.

Использование имен в формулах

Можно создавать определенные имена для представления ячеек, диапазонов ячеек, формул, констант и Excel в Интернете таблиц. Имя — это значимое краткое обозначение, поясняющее предназначение ссылки на ячейку, константы, формулы или таблицы, так как понять их суть с первого взгляда бывает непросто. Ниже приведены примеры имен и показано, как их использование упрощает понимание формул.

|

Тип примера |

Пример использования диапазонов вместо имен |

Пример с использованием имен |

|

Ссылка |

=СУММ(A16:A20) |

=СУММ(Продажи) |

|

Константа |

=ПРОИЗВЕД(A12,9. |

=ПРОИЗВЕД(Цена,НСП) |

|

Формула |

=ТЕКСТ(ВПР(MAX(A16,A20),A16:B20,2,FALSE),»дд.мм.гггг») |

=ТЕКСТ(ВПР(МАКС(Продажи),ИнформацияОПродажах,2,ЛОЖЬ),»дд.мм.гггг») |

|

Таблица |

A22:B25 |

=ПРОИЗВЕД(Price,Table1[@Tax Rate]) |

Типы имен

Существует несколько типов имен, которые можно создавать и использовать.

Определенное имя Имя, используемое для представления ячейки, диапазона ячеек, формулы или константы. Вы можете создавать собственные определенные имена. Кроме Excel в Интернете иногда задайте определенное имя, например при создании области печати.

Имя таблицы Имя таблицы Excel в Интернете, которая является набором данных по определенной теме, которые хранятся в записях (строках) и полях (столбцах). Excel в Интернете создает таблицу Excel в Интернете имя таблицы «Таблица1», «Таблица2» и так далее, каждый раз при вставке таблицы Excel в Интернете, но эти имена можно изменить, чтобы сделать их более осмысленными.

Создание и ввод имен

Имя создается с помощью «Создать имя из выделения». Можно удобно создавать имена из существующих имен строк и столбцов с помощью фрагмента, выделенного на листе.

Примечание: По умолчанию в именах используются абсолютные ссылки на ячейки.

Имя можно ввести указанными ниже способами.

-

Ввод с клавиатуры Введите имя, например, в качестве аргумента формулы.

-

<c0>Автозавершение формул</c0>. Используйте раскрывающийся список автозавершения формул, в котором автоматически выводятся допустимые имена.

Использование формул массива и констант массива

Excel в Интернете не поддерживает создание формул массива. Вы можете просматривать результаты формул массива, созданных в классическом приложении Excel, но не сможете изменить или пересчитать их. Если на вашем компьютере установлено классическое приложение Excel, нажмите кнопку Открыть в Excel, чтобы перейти к работе с массивами.

В примере формулы массива ниже вычисляется итоговое значение цен на акции; строки ячеек не используются при вычислении и отображении отдельных значений для каждой акции.

При вводе формулы «={СУММ(B2:D2*B3:D3)}» в качестве формулы массива сначала вычисляется значение «Акции» и «Цена» для каждой биржи, а затем — сумма всех результатов.

<c0>Вычисление нескольких значений</c0>. Некоторые функции возвращают массивы значений или требуют массив значений в качестве аргумента. Для вычисления нескольких значений с помощью формулы массива необходимо ввести массив в диапазон ячеек, состоящий из того же числа строк или столбцов, что и аргументы массива.

Например, по заданному ряду из трех значений продаж (в столбце B) для трех месяцев (в столбце A) функция ТЕНДЕНЦИЯ определяет продолжение линейного ряда объемов продаж. Чтобы можно было отобразить все результаты формулы, она вводится в три ячейки столбца C (C1:C3).

Формула «=ТЕНДЕНЦИЯ(B1:B3;A1:A3)», введенная как формула массива, возвращает три значения (22 196, 17 079 и 11 962), вычисленные по трем объемам продаж за три месяца.

Использование констант массива

В обычную формулу можно ввести ссылку на ячейку со значением или на само значение, также называемое константой. Подобным образом в формулу массива можно ввести ссылку на массив либо массив значений, содержащихся в ячейках (его иногда называют константой массива). Формулы массива принимают константы так же, как и другие формулы, однако константы массива необходимо вводить в определенном формате.

Константы массива могут содержать числа, текст, логические значения, например ИСТИНА или ЛОЖЬ, либо значения ошибок, такие как «#Н/Д». В одной константе массива могут присутствовать значения различных типов, например {1,3,4;ИСТИНА,ЛОЖЬ,ИСТИНА}. Числа в константах массива могут быть целыми, десятичными или иметь экспоненциальный формат. Текст должен быть заключен в двойные кавычки, например «Вторник».

Текст должен быть заключен в двойные кавычки, например «Вторник».

Константы массива не могут содержать ссылки на ячейку, столбцы или строки разной длины, формулы и специальные знаки: $ (знак доллара), круглые скобки или % (знак процента).

При форматировании констант массива убедитесь, что выполняются указанные ниже требования.

-

Константы заключены в фигурные скобки ( { } ).

-

Столбцы разделены запятыми (,). Например, чтобы представить значения 10, 20, 30 и 40, введите {10,20,30,40}. Эта константа массива является матрицей размерности 1 на 4 и соответствует ссылке на одну строку и четыре столбца.

-

Значения ячеек из разных строк разделены точками с запятой (;). Например, чтобы представить значения 10, 20, 30, 40 и 50, 60, 70, 80, находящиеся в расположенных друг под другом ячейках, можно создать константу массива с размерностью 2 на 4: {10,20,30,40;50,60,70,80}.

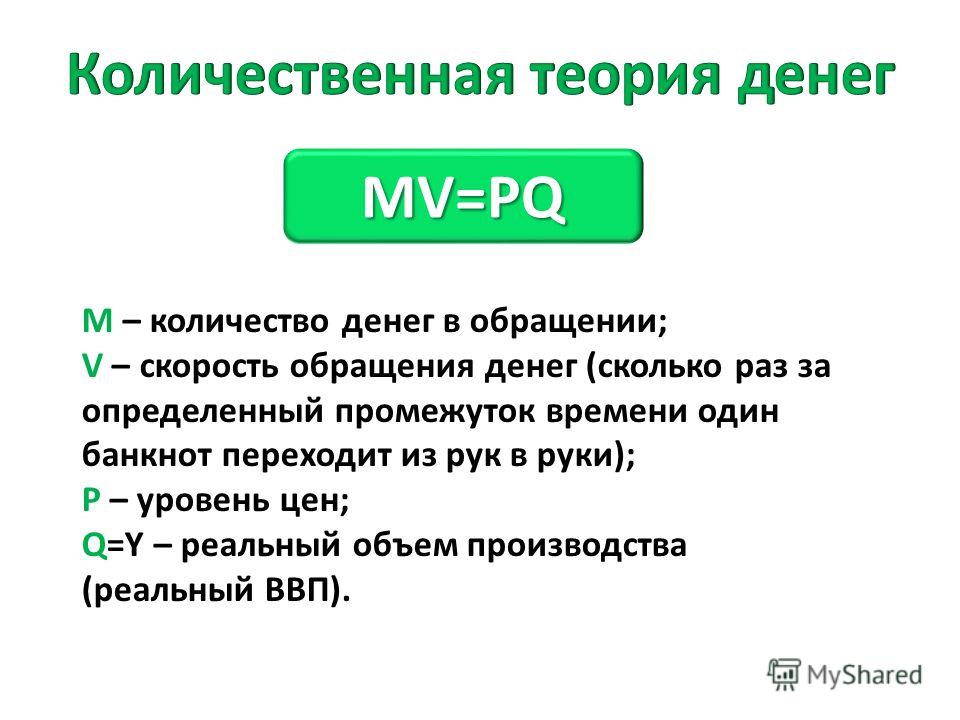

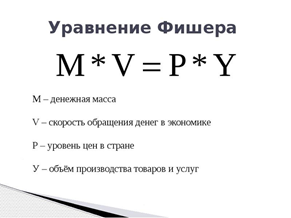

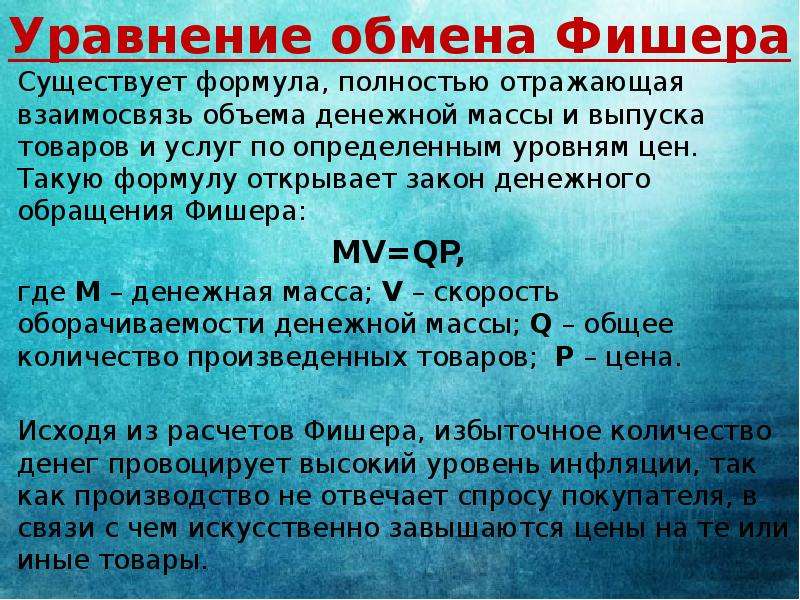

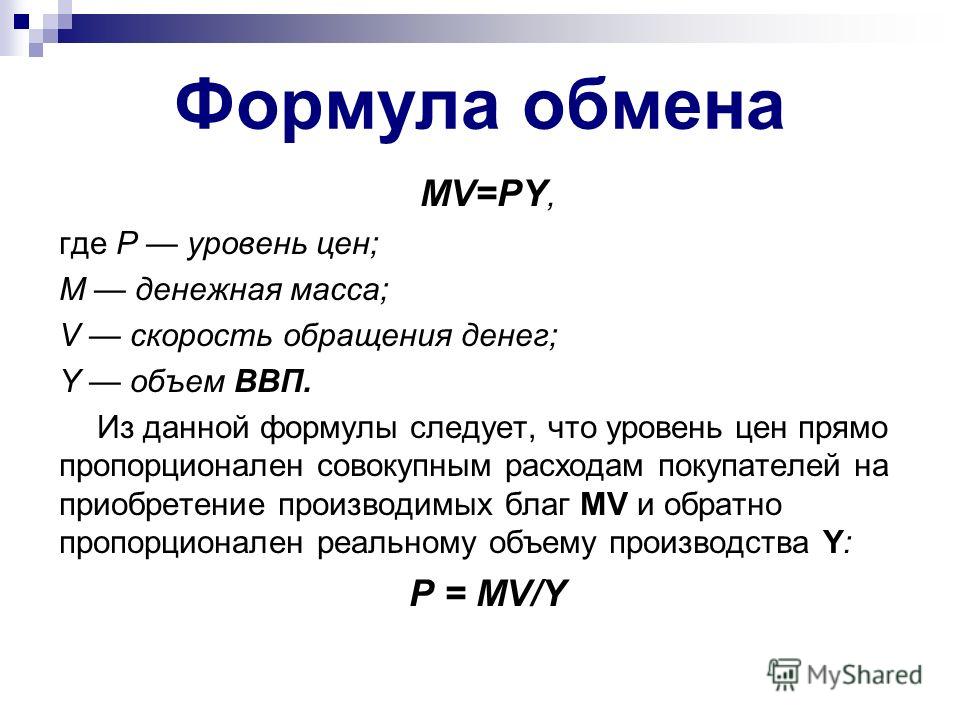

Уравнение обмена — Обзор, формула и количественная теория денег

Что такое уравнение обмена?

Уравнение обмена — это математическое уравнение количественной теории денег в экономике, которое определяет взаимосвязь между факторами:

Объяснение уравнения обмена

Уравнение обмена было выведено экономистом Джоном Стюартом Миллем.Уравнение утверждает, что общая сумма денег, которая переходит из рук в руки в экономике, всегда будет равна общей денежной стоимости товаров и услуг. Продукты и услуги. услуга является нематериальным объектом, который возникает в результате перехода из рук в руки в экономике.

Другими словами, сумма номинальных расходов всегда будет равна сумме номинальных доходов.

Уравнение обмена также используется для доказательства того, что темпы инфляции будут пропорциональны изменению денежной массы и что спрос на деньги можно разбить на:

- Общий спрос на деньги для использования в сделках; и

- Общий спрос на деньги для хранения в ликвидности Ликвидность На финансовых рынках ликвидность относится к тому, насколько быстро инвестиции могут быть проданы без негативного влияния на их цену.

Чем ликвиднее инвестиция, тем быстрее ее можно продать (и наоборот), и тем проще продать ее по справедливой стоимости. При прочих равных условиях более ликвидные активы торгуются с премией, а неликвидные – со скидкой.

Чем ликвиднее инвестиция, тем быстрее ее можно продать (и наоборот), и тем проще продать ее по справедливой стоимости. При прочих равных условиях более ликвидные активы торгуются с премией, а неликвидные – со скидкой.

Уравнение выглядит следующим образом:

Где:

- M s = Денежная масса, или средние денежные единицы в обращении в течение периода времени

- среднее количество раз, когда денежная единица переходит из рук в руки в течение периода времени

- P = средний уровень цен на товары и услуги в течение периода времени

- T = индекс реальной стоимости всех совокупных транзакций за период времени период

«M s x V» интерпретируется как общая сумма денег, потраченных в экономике за период времени

«P x T» интерпретируется как общая сумма потраченных денег в экономике за период времени.

Следовательно, как упоминалось ранее, уравнение утверждает, что общая сумма денег, потраченная в экономике за определенный период, всегда равна общей сумме денег, потраченной на товары и услуги за тот же период.

Уравнение можно переформулировать в следующем виде:

Где:

- M s = Денежная масса, или средние денежные единицы в обращении в течение периода времени

- 9004 деньги или среднее количество раз, когда денежная единица переходит из рук в руки в течение периода времени

- P = средний уровень цен на товары и услуги в течение периода времени

- Q = индекс всех реальных расходов за период времени

«P x Q» интерпретируется как номинальный ВВПНоминальный валовой внутренний продуктНоминальный валовой внутренний продукт (Номинальный ВВП) – это общая рыночная стоимость всех товаров и услуг, произведенных в экономике страны за определенный период времени.

Переформулированное уравнение утверждает, что общая сумма денег, потраченная в экономике за определенный период, всегда равна общей сумме денег, заработанной за тот же период; или номинальные расходы всегда равны номинальному доходу.

Он представляет собой общее выражение количественной теории денег, которое используется для объяснения изменений в денежной массе и ее связи с общим уровнем цен на товары и услуги.

Количественная теория денег

Количественная теория денег объясняет взаимосвязь между уровнями цен и денежной массой.Первоначальная «неоколичественная теория» утверждает, что существует фиксированная пропорциональная зависимость между изменением денежной массы в экономике и уровнем цен в экономике. Эта форма теории была основана на уравнении, выведенном экономистом Ирвингом Фишером.

Теория предполагает, что увеличение количества денег в обращении вызовет инфляцию и что любое увеличение инфляции создаст больше денег в обращении. Это объясняется на следующем примере:

Федеральная резервная системаФедеральная резервная система (ФРС)Федеральная резервная система — это центральный банк Соединенных Штатов и финансовый орган, стоящий за крупнейшей в мире экономикой свободного рынка. решает удвоить количество денег в обращении, напечатав лишние деньги. Впоследствии это приведет к резкому росту цен, поскольку большее количество долларов США гонится за тем же количеством товаров. Спрос на товары и объем расходов должны увеличиться и оказать повышательное давление на цены.

решает удвоить количество денег в обращении, напечатав лишние деньги. Впоследствии это приведет к резкому росту цен, поскольку большее количество долларов США гонится за тем же количеством товаров. Спрос на товары и объем расходов должны увеличиться и оказать повышательное давление на цены.

Количественная теория денег на практике

В 2020 году произошла серьезная вспышка пандемии, известной как «Covid-19». Чтобы замедлить распространение вируса, мировая экономика остановилась, и все население осталось на домашнем карантине.

Для поддержания экономики — поскольку доходы многих людей упали до нуля — центральные банки и правительства ввели беспрецедентное количество стимулов в экономику, что довольно резко увеличило общую денежную массу.

Однако это не привело к пропорциональному увеличению цен, поскольку количественная теория денег предполагает, что увеличение денежной массы приведет непосредственно к увеличению расходов.

При таком сценарии деньги, вливаемые в экономику, не сразу использовались для расходов, а скорее для сбережения или оплаты регулярных счетов вместо дохода. Это была ситуация, в которой количественная теория денег не работала.

Это была ситуация, в которой количественная теория денег не работала.

Дополнительные ресурсы

CFI является официальным поставщиком глобальной страницы программы Commercial Banking & Credit Analyst (CBCA)™ — CBCAGПолучите сертификат CFI CBCA™ и станьте коммерческим банковским и кредитным аналитиком. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших сертификационных программ и курсов. программа сертификации, разработанная, чтобы помочь каждому стать финансовым аналитиком мирового класса. Для продвижения по карьерной лестнице вам будут полезны следующие дополнительные ресурсы CFI:

- Спрос и предложениеСпрос и предложениеЗаконы спроса и предложения — это микроэкономические концепции, которые утверждают, что на эффективных рынках количество и количество предлагаемого товара

- Равновесное количествоРавновесие Количество Равновесное количество относится к количеству товара, предлагаемого на рынке, когда количество, поставляемое продавцами, точно соответствует

- .

с той же скоростью, что и уровень цен

с той же скоростью, что и уровень цен - Скорость обращенияСкорость обращенияСкорость обращения относится к среднему количеству раз, когда одна денежная единица переходит из рук в руки в экономике в течение определенного периода времени

Формула скорости обращения денег | Как рассчитать скорость денежного обращения — видео и расшифровка урока

Факторы, влияющие на скорость обращения денег

Денежное обращение — это использование денег в обмене на товары и услуги.Стоимость, которая связана с такими активами, как акции, облигации или недвижимость, не способствует денежному обращению. Деньги, будь то наличные или доступные в цифровом виде через банк, необходимы в повседневной жизни для покупок. Потребность в таких покупках определяет спрос на деньги . Спрос на деньги может быть увеличен за счет повышения уровня цен или снижения процентных ставок, что делает сбережения, акции и облигации менее привлекательными в качестве финансовых активов. Увеличение спроса на деньги вызывает увеличение денежного обращения и, следовательно, увеличение скорости обращения денег.Соответственно, увеличение процентных ставок или снижение уровня цен (дефляция) уменьшает спрос на деньги и денежное обращение.

Увеличение спроса на деньги вызывает увеличение денежного обращения и, следовательно, увеличение скорости обращения денег.Соответственно, увеличение процентных ставок или снижение уровня цен (дефляция) уменьшает спрос на деньги и денежное обращение.

Существуют также немонетарные факторы, которые могут повлиять на обращение денег. Простота использования денег (можно ли использовать наличные деньги, можно ли использовать карту?), удобство и расположение финансовых учреждений, таких как банки (насколько легко получить деньги?), плотность населения и общий уровень экономической активности (не люди тратят на досуг или только на самое необходимое?) все может повлиять на денежный оборот.Как правило, рост экономики за счет роста населения и новых инноваций и секторов связан с увеличением денежного обращения. Например: Интернет значительно упростил многие виды транзакций для товаров и услуг, таких как книги и образование!

Например: Интернет значительно упростил многие виды транзакций для товаров и услуг, таких как книги и образование!

Как рассчитать скорость обращения денег с помощью уравнения обмена

Мы можем понять скорость обращения денег, поняв ее роль в количественном уравнении обмена :

$$MV = PY $$

{eq}M {/eq} — количество денег в экономике.Это эквивалентно денежной массе и спросу на деньги , когда они находятся в равновесии. Это равновесие может быть временно нарушено изменениями денежной массы, производимыми правительством (в США это Федеральная резервная система). {eq}PY {/eq} — номинальный ВВП (валовой внутренний продукт), а {eq}V {/eq} — скорость обращения денег. ВВП измеряет денежную стоимость всех товаров и услуг в экономике. Если мы разделим ВВП на количество денег в экономике, то мы вычислим скорость обращения денег.Скажем, ВВП составляет 8 триллионов долларов, а количество денег в экономике составляет 2 триллиона долларов, тогда скорость обращения денег равна 4. Это означает, что средний доллар используется в 4 транзакциях в год.

Это означает, что средний доллар используется в 4 транзакциях в год.

Формула скорости обращения денег

Если мы перепишем формулу скорости обращения денег, то увидим, как изменения величин в правой части уравнения влияют на скорость обращения денег:

$$V = \frac{ PY}{M} $$

Если мы считаем количество денег фиксированным, то по мере увеличения ВВП увеличивается и скорость обращения денег.На количество денег приходится больше обменов. С другой стороны, если мы считаем ВВП фиксированным, по мере увеличения количества денег скорость обращения денег уменьшается. Существует большее количество денег на обмен. Поскольку ВВП представляет собой производительность, мы можем сказать, что в целом производительность увеличивает скорость обращения денег. Однако, поскольку мы имеем дело с номинальным , а не с реальным ВВП, увеличение ВВП также может быть связано с повышением уровня цен , также известного как инфляция .Инфляция, которая происходит без увеличения денежной массы, увеличивает скорость обращения денег: средняя сумма денег, используемая при обмене, увеличивается вместе с ценами. Поскольку денежная масса определяет количество денег, мы можем сказать, что создание большего количества денег центральным банком снижает скорость обращения денег.

Поскольку денежная масса определяет количество денег, мы можем сказать, что создание большего количества денег центральным банком снижает скорость обращения денег.

В экономике существует различие между переменными в модели, подобной приведенной выше, которые являются эндогенными и экзогенными. Экзогенные переменные не зависят от других переменных и определяются внешними причинами — они независимы. Эндогенные переменные ограничены значениями других переменных в модели — они зависимы. Существуют некоторые разногласия по поводу того, как лучше разделить переменные в модели скорости обращения денег, описанной выше. Позвольте мне указать на различие, которое согласуется с тем, как это обсуждается здесь: денежная масса ({eq}M {/eq}) рассматривается как экзогенная переменная, в то время как ВВП ({eq}PY {/eq}) и скорость обращения денег ({eq} V {/eq}) рассматриваются как эндогенные переменные.Хотя поведение Федеральной резервной системы (ФРС) на самом деле зависит от скорости обращения денег, это лишь второстепенное значение, поскольку Федеральная резервная система и банки реагируют на окружающие их макроэкономические условия. Не существует прямого причинно-следственного пути от изменения скорости обращения денег к изменению денежной массы, мы предполагаем, что ФРС работает независимо. С другой стороны, ВВП равен 90 191 номинального ВВП 90 192, и, как описано выше, увеличение скорости обращения денег может означать повышение уровня цен и, следовательно, увеличение номинального ВВП.Однако это не распространяется на реальный ВВП , поскольку заработная плата также увеличивается с уровнем цен, как это происходит в условиях полной занятости. Это принцип, который экономисты называют нейтральностью денег . Изменения уровня цен и предложения денег не влияют на реальный ВВП, пока предложение денег и спрос на деньги находятся в равновесии.

Не существует прямого причинно-следственного пути от изменения скорости обращения денег к изменению денежной массы, мы предполагаем, что ФРС работает независимо. С другой стороны, ВВП равен 90 191 номинального ВВП 90 192, и, как описано выше, увеличение скорости обращения денег может означать повышение уровня цен и, следовательно, увеличение номинального ВВП.Однако это не распространяется на реальный ВВП , поскольку заработная плата также увеличивается с уровнем цен, как это происходит в условиях полной занятости. Это принцип, который экономисты называют нейтральностью денег . Изменения уровня цен и предложения денег не влияют на реальный ВВП, пока предложение денег и спрос на деньги находятся в равновесии.

Пример скорости обращения денег

Рассмотрим экономику, состоящую из двух человек, Алисы и Боба, у каждого из которых есть ценная карточка коллекционера и 10 долларов.Если Алиса решает, что ей больше не нравятся коллекционные карточки, и предлагает одну Бобу за 5 долларов, то у Алисы есть 15 долларов и ноль коллекционных карточек, а у Боба 5 долларов и 2 коллекционные карточки. Если это единственный обмен в течение всего года, то ВВП равен 5 долларам, а денежная масса равна 20 долларам, поэтому, согласно уравнению обмена {eq}V = \frac{PY}{M} {/eq}, скорость денег составляет всего {eq}\frac{1}{4} {/eq}! При обмене используется только один из четырех долларов.

Если это единственный обмен в течение всего года, то ВВП равен 5 долларам, а денежная масса равна 20 долларам, поэтому, согласно уравнению обмена {eq}V = \frac{PY}{M} {/eq}, скорость денег составляет всего {eq}\frac{1}{4} {/eq}! При обмене используется только один из четырех долларов.

Теперь рассмотрим ситуацию, когда до окончания года Алиса сожалеет о своем решении и пытается выкупить карту у Боба.Боб, имея монополию, решает забрать все, что может, и предлагает Алисе вернуть ее карту за все, что у нее есть, 15 долларов. (Прибыль 300% для Боба!) Алиса, не имея выбора, соглашается и остается с 0 долларами и одной карточкой коллекционера, а у Боба 20 долларов и одна карточка коллекционера. Теперь мы вычисляем ВВП как сумму стоимости произведенных обменов: {экв}5 + 15 = 20{/экв}. Поскольку денежная масса не изменилась, а стоимость ВВП и денежной массы равны, скорость обращения денег теперь равна 1.

Скорость обращения денег и низкая инфляция в экономике

В начале пандемии COVID-19 в 2020 году скорость обращения денег во всем мире и в США в частности снизилась. Одно из объяснений происходит из-за падения экономической активности, поскольку люди оставались дома, предприятия закрывались, а мероприятия отменялись, просто совершалось меньше покупок — или, по крайней мере, меньше дорогих покупок — и поэтому обращение денег снизилось. вместе с ВВП.

Кроме того, по крайней мере в случае США, экстренная помощь в связи с пандемией за счет увеличения пособий по безработице и «стимулирующих чеков» приводит к увеличению денежной массы.Обычно это приводит к повышению уровня цен и инфляции. Однако, поскольку скорость обращения денег за тот же период времени уменьшилась, увеличение денежной массы было компенсировано, а уровень цен остался стабильным — в какой-то момент даже возникли опасения по поводу дефляции . Однако по мере того, как восстановление продолжалось, а скорость обращения денег снова увеличивалась, начали проявляться высокие темпы инфляции.

Итоги урока

В этом уроке мы определили скорость обращения денег как скорость обращения денег , количество раз, когда средний доллар используется в обмене на товар или услугу в течение года . Скорость обращения денег оказалась равной ВВП, деленному на количество денег в экономике, которое равно денежной массе и спросу на деньги , когда экономика находится в равновесии.Экзогенная переменная количества денег рассматривалась как независимая, поскольку денежно-кредитная политика определяется Федеральной резервной системой. Скорость обращения денег и номинальный ВВП считались эндогенными , поскольку они оба подвержены влиянию изменений в денежной массе и влияют друг на друга. Скорость обращения денег и номинальный ВВП имеют тенденцию к совместному увеличению, за исключением случаев низкой инфляции , как в первых двух кварталах 2020 года.

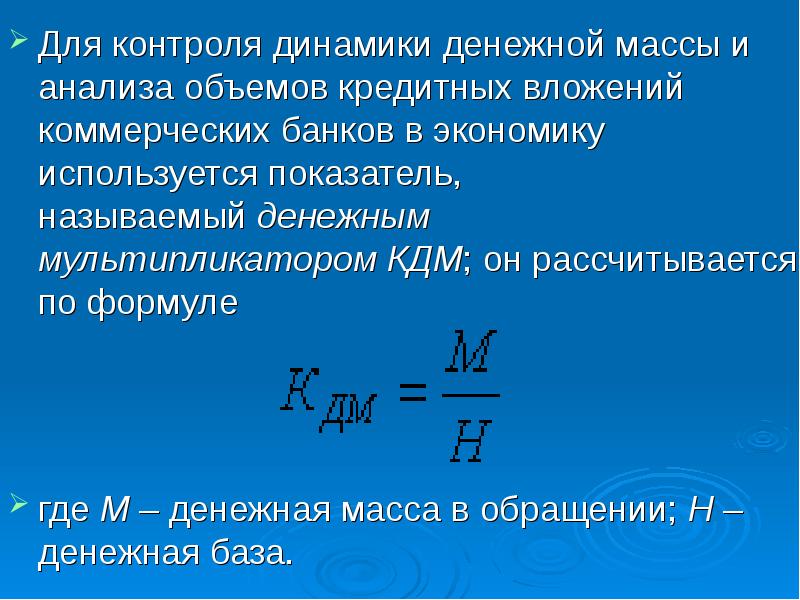

Как коэффициент резервирования влияет на денежную массу — видео и стенограмма урока

Изменения в резервных требованиях

Резервные требования представляют собой долю клиентских депозитов, которую ФРС требует от банка держать в резерве без выдачи кредитов.Предположим, что Федеральная резервная система установила норму резервирования на уровне 20%. Это означает, что Первый национальный банк Celeo должен резервировать 20% каждого доллара, который депонируется в их банке, а оставшиеся 80%, которые называются избыточными резервами, могут быть предоставлены заемщикам. Норма резервирования может составлять 15% или 10%, в зависимости от того, что ФРС решит установить.

В рамках своей денежно-кредитной политики ФРС может принять решение о повышении или понижении резервных требований для всех банков, за которыми она осуществляет надзор, и это оказывает прямое и непосредственное влияние на денежную массу.И вот почему: деньги, которые не нужно хранить в банке, — это деньги, которые можно использовать для выдачи новых кредитов. Деньги, которые могут быть выданы взаймы, — это деньги, которые могут фильтроваться в экономике и приумножаться в процессе многократного расширения депозитов, поскольку предприятия и потребители занимают деньги для инвестирования. Этот процесс умножения описывается экономистами как эффект мультипликатора. Это означает, что изменения нормы резервирования изменят эффект мультипликатора, а это изменит денежную массу.

Деньги, которые могут быть выданы взаймы, — это деньги, которые могут фильтроваться в экономике и приумножаться в процессе многократного расширения депозитов, поскольку предприятия и потребители занимают деньги для инвестирования. Этот процесс умножения описывается экономистами как эффект мультипликатора. Это означает, что изменения нормы резервирования изменят эффект мультипликатора, а это изменит денежную массу.

Денежный мультипликатор

Формула денежного мультипликатора: Денежный мультипликатор = 1 / Резервный коэффициент .Денежный мультипликатор является обратной величиной коэффициента резервирования. Как видите, изменение коэффициента резервирования, которое находится внутри множителя, быстро меняет множитель в противоположном направлении. Когда коэффициент резервирования равен 10%, мультипликатор будет равен 10. Однако, когда коэффициент резервирования увеличивается до 20%, мультипликатор снижается до 5 и так далее и тому подобное. Это обратная зависимость.

Расчет изменений в денежной массе

Важно понимать, что когда ФРС изменяет норму резервирования, это само по себе не увеличивает или уменьшает денежную массу.Что он делает, так это изменяет величину эффекта мультипликатора, так что, когда ФРС фактически изменяет денежную массу с помощью операций на открытом рынке, результат будет больше или меньше того, с чего они начали.

Предположим, что резервные требования в настоящее время составляют 20%, и Федеральная резервная система покупает на открытом рынке государственные облигации США на сумму 500 000 долларов. Максимальная сумма, на которую может увеличиться денежная масса в результате этой покупки на открытом рынке, составляет 2,5 миллиона долларов. Как я это понял? Что ж, давайте посмотрим.

Во-первых, я использовал формулу денежного мультипликатора и определил, что мультипликатор равен 1/20%, что равно 5. Во-вторых, я использовал эту формулу — Изменение денежной массы = Изменение резервов * Денежный мультипликатор — для расчета максимального изменение денежной массы следующим образом: изменение денежной массы = 500 000 * 5, или 2,5 миллиона долларов. Таким образом, 20-процентная норма резервирования умножила депозит в размере 500 000 долларов в пять раз на денежную массу в 2,5 миллиона долларов.

Таким образом, 20-процентная норма резервирования умножила депозит в размере 500 000 долларов в пять раз на денежную массу в 2,5 миллиона долларов.

Теперь предположим, что норма резервирования была установлена ФРС на уровне 10% вместо 20%.Покупка государственных облигаций на открытом рынке на сумму 500 000 долларов может привести к максимальному увеличению денежной массы на 5 миллионов долларов — вдвое больше, чем раньше. Все, что мы сделали, это изменили норму резервирования, которая составляет х , и это изменило денежный мультипликатор на 10. Итак, вот как будет выглядеть формула: максимальное изменение денежной массы составит 500 000 x 10, что составляет 5 долларов. млн. Итак, теперь мы хотим знать, как это влияет на объем производства.

Влияние на процентные ставки и выпуск

Федеральная резервная система имеет возможность изменять норму резервирования, когда захочет, и, как видите, эта маленькая деталь может оказать сильное влияние на денежную массу, а денежная масса напрямую влияет на процентные ставки в экономике. Когда денежная масса увеличивается, процентные ставки снижаются, и наоборот.

Когда денежная масса увеличивается, процентные ставки снижаются, и наоборот.

Если предположить, что все эти деньги будут предоставлены взаймы частным лицам и предприятиям, которые используют их для инвестирования и производства чего-то, то это изменение коэффициента резервирования окажет сильное влияние на номинальный ВВП. Резервная норма является частью набора инструментов денежно-кредитной политики Федеральной резервной системы. Когда они хотят стимулировать экономику, они могут снизить норму резервирования. С другой стороны, когда они хотят замедлить экономику, они могут увеличить норму резервирования.

Теперь вспомните игру в блэкджек. Игра в блэкджек по 5 долларов за игру подобна резервному коэффициенту 20%, что приводит к денежному мультипликатору, равному 5. Если у вас десять игроков, то денежная масса за столом для блэкджека составит 50 долларов. С другой стороны, блэкджек по 10 долларов за игру подобен норме резервирования на уровне 10%, в результате чего денежный мультипликатор равен 10. За столом для блэкджека у вас будет денежная масса в размере 100 долларов вместо 50 долларов. Переход от 5 долларов за игру к 10 долларам за игру может привести к значительному изменению экономической отдачи от игры, точно так же, как Федеральная резервная система меняет коэффициент резервирования и влияние, которое это оказывает на денежную массу в экономике.

За столом для блэкджека у вас будет денежная масса в размере 100 долларов вместо 50 долларов. Переход от 5 долларов за игру к 10 долларам за игру может привести к значительному изменению экономической отдачи от игры, точно так же, как Федеральная резервная система меняет коэффициент резервирования и влияние, которое это оказывает на денежную массу в экономике.

Итоги урока

Давайте повторим. Резервное требование — это доля клиентских депозитов, которую ФРС требует от банка держать в резерве, не выдавая взаймы. Иногда его называют нормой резервирования, а иногда — нормой обязательных резервов, но на самом деле это одно и то же.

В рамках своей денежно-кредитной политики ФРС может принять решение о повышении или понижении резервных требований для всех банков, за которыми она осуществляет надзор, и это оказывает прямое и непосредственное влияние на денежную массу.Деньги, которые не нужно хранить в банке, — это деньги, которые можно давать взаймы, а выданные взаймы деньги могут фильтроваться в экономике и приумножаться в процессе многократного расширения вкладов, поскольку предприятия и потребители занимают деньги для инвестирования. Этот процесс умножения описывается экономистами как эффект мультипликатора. Это означает, что изменения нормы резервирования изменят эффект мультипликатора, а это изменит денежную массу.

Этот процесс умножения описывается экономистами как эффект мультипликатора. Это означает, что изменения нормы резервирования изменят эффект мультипликатора, а это изменит денежную массу.

Если предположить, что все эти деньги ссужаются частным лицам и предприятиям, которые используют их для инвестирования и производства, изменение коэффициента резервирования может оказать существенное влияние на объем производства.Формулы для расчета изменения денежной массы выглядят следующим образом. Во-первых, 90 151 Денежный мультипликатор = 1/Коэффициент резервов 90 152. Наконец, чтобы рассчитать максимальное изменение денежной массы, используйте формулу Изменение денежной массы = Изменение резервов * Денежный мультипликатор .

Уменьшение нормы резервирования приводит к увеличению денежной массы, что оказывает понижательное давление на процентные ставки и в конечном итоге приводит к увеличению номинального ВВП. Увеличение нормы резервирования приводит к уменьшению денежной массы, повышению процентных ставок и снижению номинального ВВП. Резервная норма является частью набора инструментов денежно-кредитной политики Федеральной резервной системы. Когда они хотят стимулировать экономику, они могут снизить ее, а когда хотят замедлить экономику, они могут ее повысить.

Резервная норма является частью набора инструментов денежно-кредитной политики Федеральной резервной системы. Когда они хотят стимулировать экономику, они могут снизить ее, а когда хотят замедлить экономику, они могут ее повысить.

Цели урока

После завершения этого урока вы сможете:

- Определить потребность в резерве

- Понять, как корректировка резервных требований может повлиять на экономику

- Объясните эффект мультипликатора

- Рассчитать изменения в денежной массе

- Понять, что происходит с денежной массой, когда норма резерва увеличивается или уменьшается

- Понять, как корректировка нормы резерва может либо стимулировать, либо замедлять экономику

Количественная теория денег

11.1 Количественная теория денег

Цели обучения

После прочтения этого раздела вы сможете ответить на следующие вопросы.

- Что такое количественная теория денег?

- Что такое классическая дихотомия?

- Согласно количественной теории, что определяет уровень инфляции в долгосрочной перспективе?

Мы начнем с представления схемы, чтобы подчеркнуть связь между ростом денежной массы и инфляцией в течение длительных периодов времени. Количественная теория денег Отношения между деньгами, выпуском и ценами, которые используются для изучения инфляции. отношение между деньгами, выпуском и ценами, используемое для изучения инфляции. Он основан на бухгалтерской идентичности, которая восходит к круговому потоку доходов . Среди прочего круговой поток говорит нам о том, что

Количественная теория денег Отношения между деньгами, выпуском и ценами, которые используются для изучения инфляции. отношение между деньгами, выпуском и ценами, используемое для изучения инфляции. Он основан на бухгалтерской идентичности, которая восходит к круговому потоку доходов . Среди прочего круговой поток говорит нам о том, что

«Номинальные расходы» в этом выражении осуществляются в деньгах. Хотя деньги состоят из множества различных активов, вы можете — в качестве метафоры — думать о деньгах как о полностью состоящих из долларовых банкнотах.Тогда номинальные расходы в экономике примут форму этих долларовых банкнот, переходящих от человека к человеку. Если долларовых купюр не очень много по отношению к общим номинальным расходам, то каждая купюра должна участвовать в большом количестве транзакций.

Скорость обращения денегНоминальный ВВП, деленный на денежную массу. является мерой того, насколько быстро (в среднем) эти долларовые банкноты переходят из рук в руки в экономике. Он рассчитывается путем деления номинальных расходов на денежную массу, которая представляет собой общий запас денег в экономике:

является мерой того, насколько быстро (в среднем) эти долларовые банкноты переходят из рук в руки в экономике. Он рассчитывается путем деления номинальных расходов на денежную массу, которая представляет собой общий запас денег в экономике:

Если скорость высока, то на каждый доллар экономика производит большое количество номинального ВВП.

Используя тот факт, что номинальный ВВП равен реальному ВВП × уровень цен, мы видим, что

скорость обращения денег = уровень цен × реальный ВВП, денежная масса.И если мы умножим обе части этого уравнения на денежную массу, мы получим количественное уравнениеУравнение, утверждающее, что произведение денежной массы на скорость обращения денег равняется номинальному ВВП, что является одним из самых известных выражений в экономике:

денежная масса × скорость обращения денег = уровень цен × реальный ВВП. Давайте посмотрим, как работают эти уравнения, взглянув на 2005 год. В том году номинальный ВВП США составлял около 13 триллионов долларов. Сумма денег, циркулирующих в экономике, составляла около 6,5 трлн долларов. Если эти деньги приняли форму 6,5 трлн долларовых купюр, переходивших из рук в руки за каждую транзакцию, которую мы учитываем в ВВП, то в среднем каждая купюра должна была переходить из рук в руки дважды в течение года (13/6,5 = 2). Таким образом, в 2005 году скорость обращения денег была равна 2.

В том году номинальный ВВП США составлял около 13 триллионов долларов. Сумма денег, циркулирующих в экономике, составляла около 6,5 трлн долларов. Если эти деньги приняли форму 6,5 трлн долларовых купюр, переходивших из рук в руки за каждую транзакцию, которую мы учитываем в ВВП, то в среднем каждая купюра должна была переходить из рук в руки дважды в течение года (13/6,5 = 2). Таким образом, в 2005 году скорость обращения денег была равна 2.

Классическая дихотомия

До сих пор мы только что написали определение.Есть два шага, которые ведут нас от этого определения к теории инфляции. Сначала мы используем количественное уравнение, чтобы дать нам теорию уровня цен. Затем мы исследуем темпов роста уровня цен, который является уровнем инфляции.

В макроэкономике мы всегда стараемся различать номинальные и реальные переменные:

- Номинальные переменныеПеременная, определяемая и измеряемая в денежном выражении.

определяются и измеряются в деньгах.Примеры включают номинальный ВВП, номинальную заработную плату, долларовую цену пакета молока, уровень цен и так далее. (Большинство номинальных переменных измеряются в денежных единицах, но некоторые из них являются просто числами. Например, номинальная процентная ставка говорит вам, сколько долларов вы получите в следующем году на каждый доллар, который вы инвестируете в актив в этом году. Таким образом, она измеряется как « долларов за доллар», так что это число.)

определяются и измеряются в деньгах.Примеры включают номинальный ВВП, номинальную заработную плату, долларовую цену пакета молока, уровень цен и так далее. (Большинство номинальных переменных измеряются в денежных единицах, но некоторые из них являются просто числами. Например, номинальная процентная ставка говорит вам, сколько долларов вы получите в следующем году на каждый доллар, который вы инвестируете в актив в этом году. Таким образом, она измеряется как « долларов за доллар», так что это число.) - Все переменные, не определенные или не измеренные в денежном выражении, являются реальными переменнымиПеременная, определяемая и измеряемая не в денежном выражении, часто в реальном ВВП.. Они включают все переменные, которые мы делим на индекс цен, чтобы скорректировать влияние инфляции, такие как реальный ВВП, реальное потребление, основной капитал, реальная заработная плата и так далее. Ради интуиции вы можете рассматривать эти переменные как измеряемые в единицах (базового года) ВВП (поэтому, когда мы говорим о реальном потреблении, например, вы можете думать о фактическом потреблении набора товаров и услуги домохозяйства).

Реальные переменные также включают предложение труда (измеряемое в часах) и многие переменные, которые не имеют конкретных единиц измерения, а представляют собой просто числа, такие как скорость обращения денег или отношение капитала к выпуску в экономике.

Реальные переменные также включают предложение труда (измеряемое в часах) и многие переменные, которые не имеют конкретных единиц измерения, а представляют собой просто числа, такие как скорость обращения денег или отношение капитала к выпуску в экономике.

До Великой депрессии господствующей точкой зрения в экономике была экономическая теория, называемая классической дихотомией. Дихотомия, согласно которой реальные переменные определяются независимо от номинальных переменных. Хотя этот термин звучит внушительно, на самом деле это не так. Согласно классической дихотомии, реальные переменные определяются независимо от номинальных переменных. Другими словами, если вы возьмете длинный список переменных, используемых макроэкономистами, и запишете их в две колонки — реальные переменные слева и номинальные переменные справа — тогда вы сможете вычислить все реальные переменные, не зная ни одной из них. номинальные переменные.