Портативные анализаторы в лизинг от компании ГеоЭлемент

Почему лизинг выгоднее вам, чем кредит?

Оборудование из нашего каталога отличается высоким качеством и возможностью решать разнообразные задачи клиента, и оно не дешево. Поэтому могут возникнуть ситуации, когда необходимо купить прибор в лизинг:

На данный момент нет всей суммы для покупки оборудования, а необходимость в его использовании острая.

Вы не хотите изымать оборотные средства для покупки анализатора в таком объеме и готовы на ежемесячные небольшие взносы.

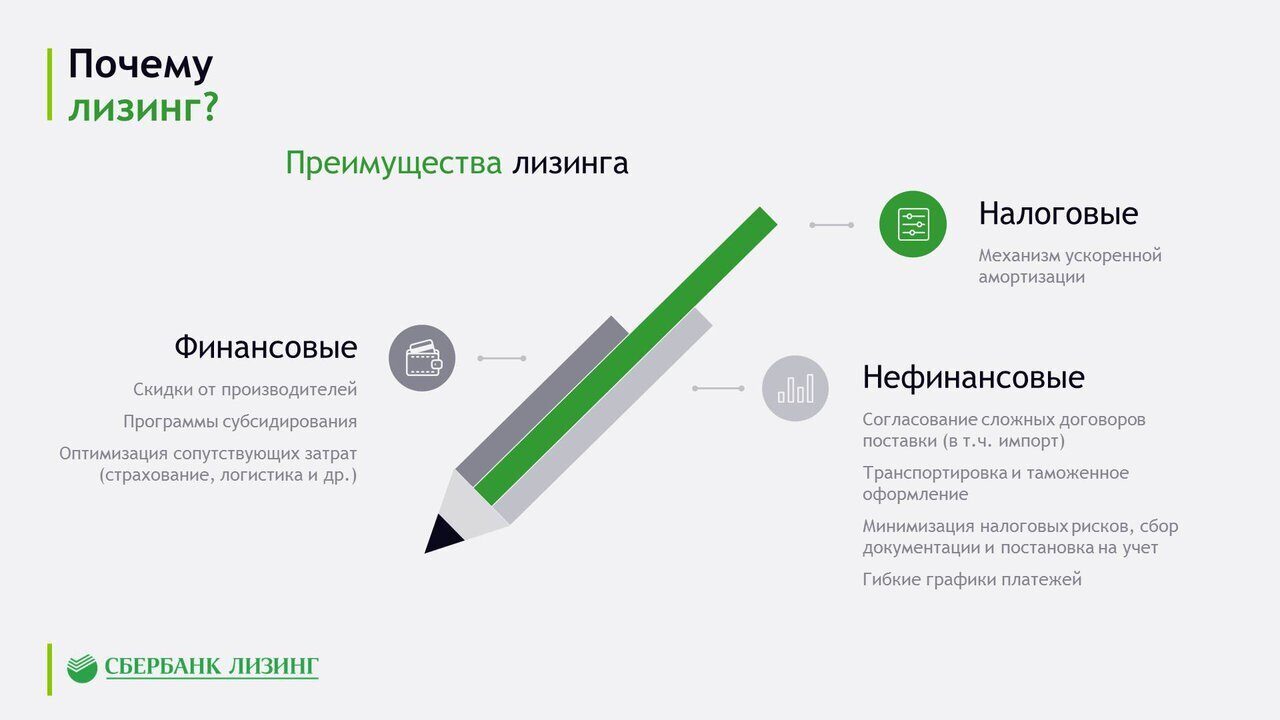

Вы хотите сократить налоговую нагрузку.

По истечении срока лизинга вы хотите старое оборудование отдать, а приобрести новое, более современное, что невозможно при традиционном кредитовании.

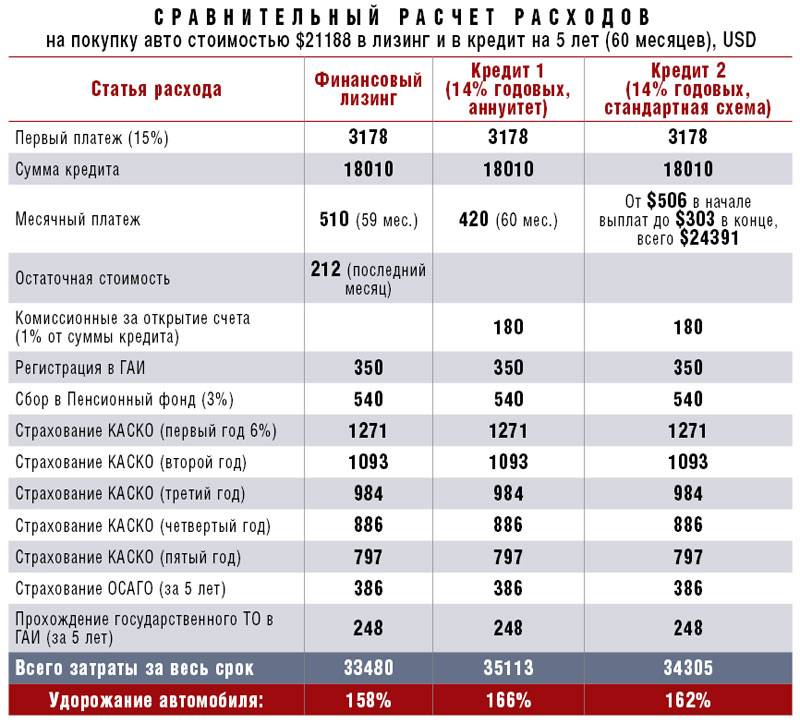

Сколько придется платить?

Так как мы заключили договора с несколькими компаниями, вы сможете выбрать наиболее подходящие условия лизинга.

Сумма платежа в месяц будет зависеть от нескольких факторов:

Стоимость прибора.

Сумма первоначального взноса.

Срок, на который заключается лизинговый договор.

Вид платежей – аннуитетный, то есть равными платежами в течение всего срока, или по убыванию.

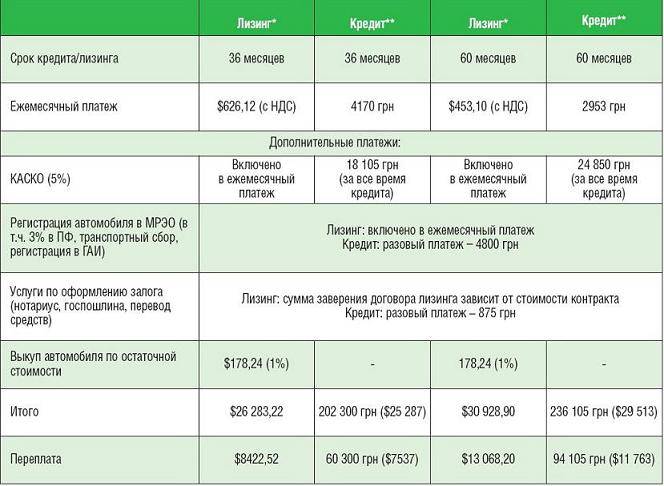

Посмотрите приблизительные расчеты по лизингу для покупки с авансом в 25% от стоимости анализатора на разные сроки лизинга:

Что входит в ежемесячные платежи?

Как и во время кредитования, вам предстоит вносить ежемесячные платежи в качестве взносов по договору лизинга. В них входит: Сумма платежа в месяц будет зависеть от нескольких факторов:

Компенсация части стоимости взятого в лизинг прибора.

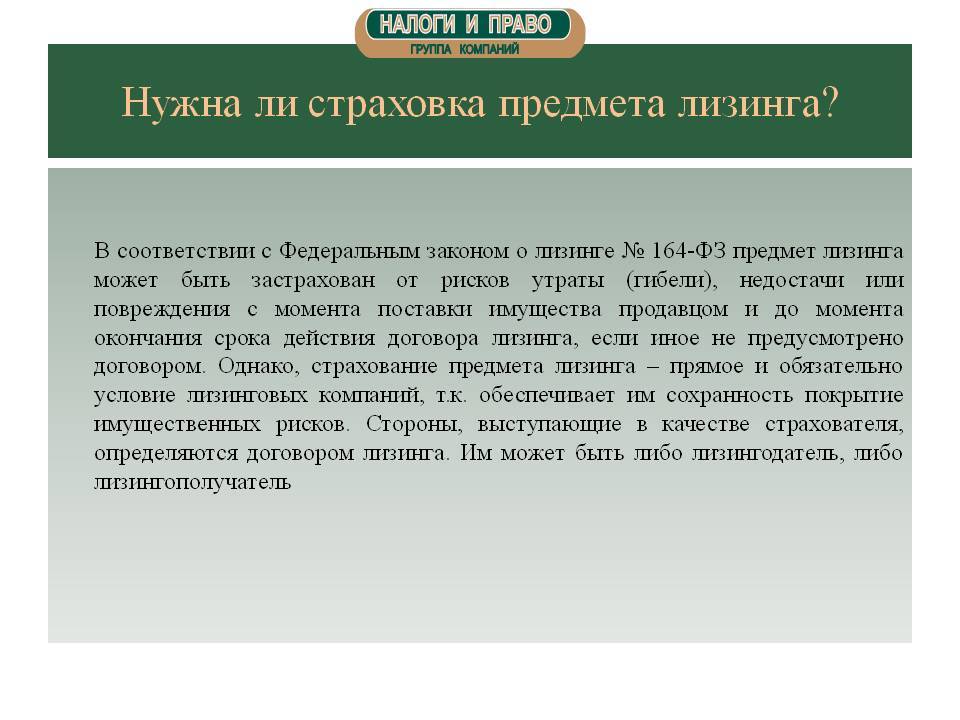

Страхование анализатора на весь период лизинга.

Комиссия лизинговой компании.

При этом платежи существенно меньше, чем по договору кредитования.

Какие документы нужны?

Для стандартного договора необходимо предоставить:

Заявка на лизинг

Паспорта учредителей и ген.

директора (все страницы с отметками)

директора (все страницы с отметками)ИНН

Для быстрого решения по лизингу в течение 8-12 часов:

Заявка на лизинг

Паспорта учредителей и ген. директора (все страницы с отметками)

Декларация по налогу на прибыль за последний отчетный период с отметкой/документом о сдаче

Договор аренды на офис/площадку/склад

От нас КП с подписью и печатью

Часто задаваемые вопросы

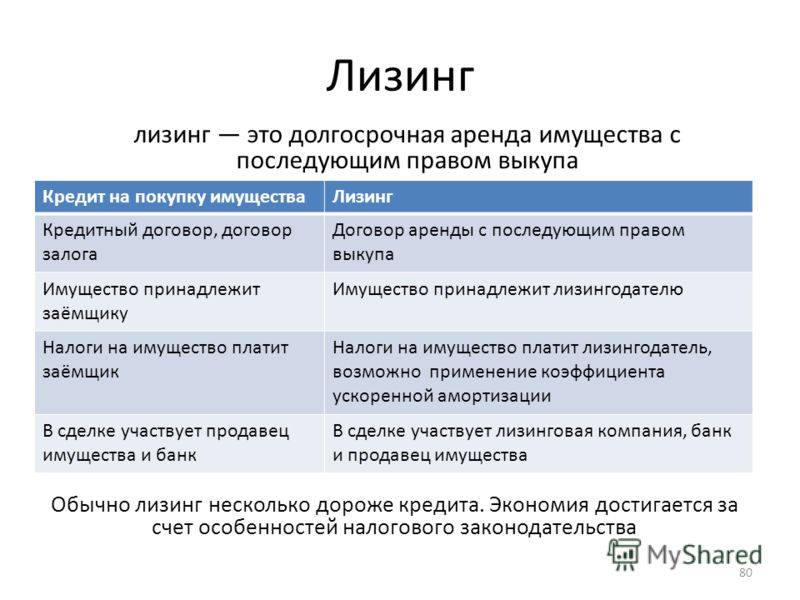

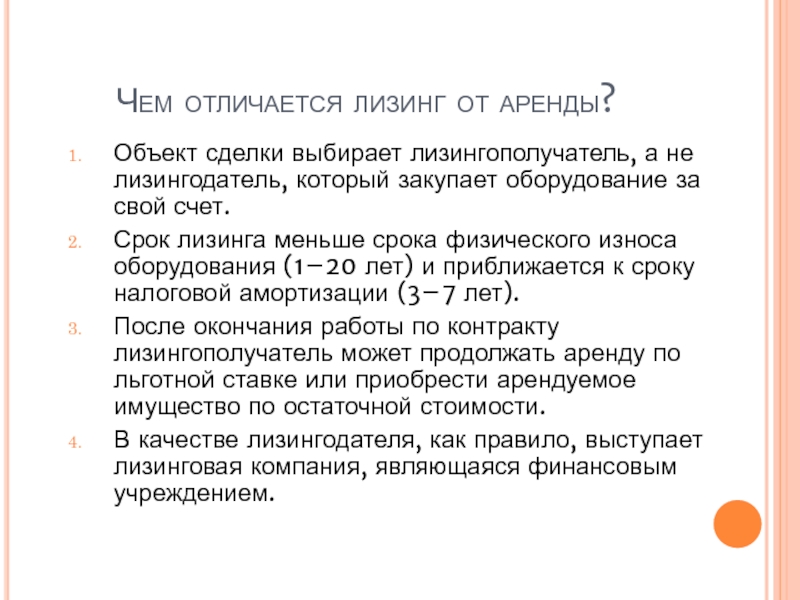

Лизинг – это аренда с правом дальнейшего выкупа имущества долгосрочного пользования. Предметом лизинга являются любые непотребляемые вещи, в том числе предприятия, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Одним из самых популярных предметов лизинга является автотранспорт.

Автолизинг – удобный и выгодный способ приобрести транспорт любого типа, оплачивая его стоимость постепенно, с минимальной финансовой нагрузкой на бизнес. Этим финансовым инструментом пользуются в основном юридические лица и индивидуальные предприниматели.

Этим финансовым инструментом пользуются в основном юридические лица и индивидуальные предприниматели.

Существуют разные виды лизинга, в том числе автолизинга. Самым популярным в России и удобным для представителей малого и среднего бизнеса является финансовый лизинг автомобилей: это форма приобретения транспортных средств на условиях долгосрочной аренды с последующим правом выкупа.

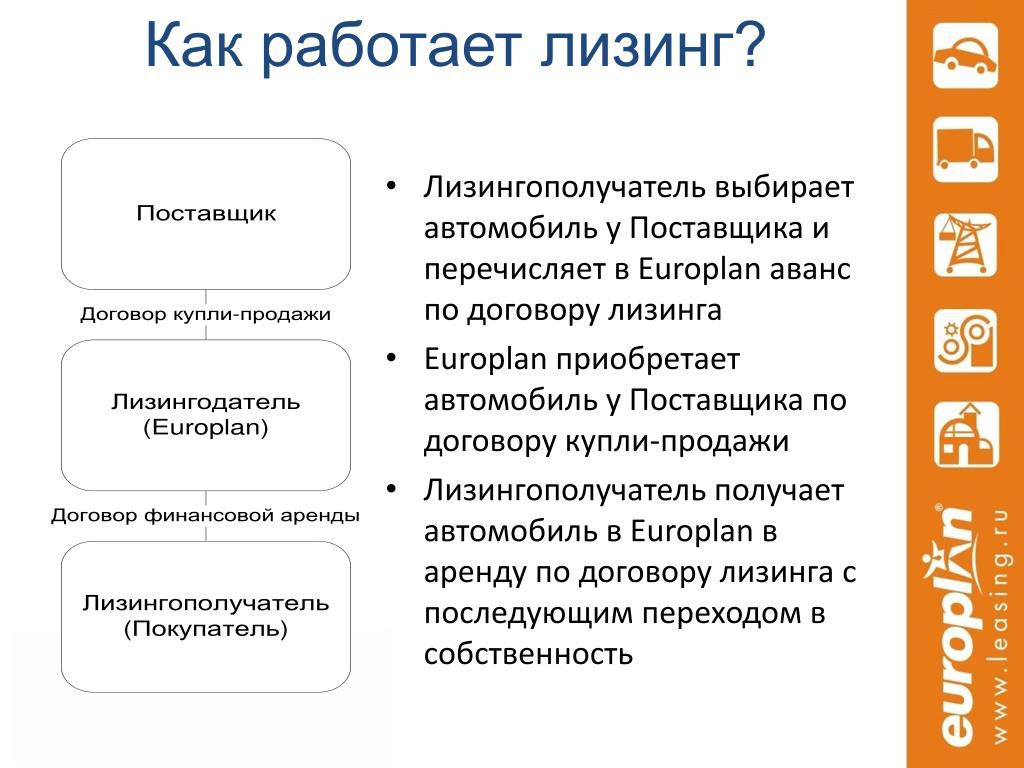

Для того, чтобы понять, как устроен процесс финансового лизинга, рассмотрим процедуру соответствующей сделки. В ней участвуют три стороны: поставщик автомобиля – автосалон или автопрооизводитель, клиент – лизингополучатель и лизинговая компания, финансирующая сделку, — лизингодатель.

Лизинговая компания совершает покупку автомобиля в лизинг у поставщика на основании договора купли-продажи. В договоре обязательно должно быть указано, что данное транспортное средство приобретается в лизинг с целью его последующей передачи третьему лицу (лизингополучателю).

Между лизингодателем и клиентом заключается договор лизинга. На его основании лизингополучатель ежемесячно уплачивает лизинговой компании платежи в рамках финансовой аренды автомобиля. Платежи производятся в соответствии с условиями договора лизинга, в котором зафиксирован размер платежей и график их выплат.

На его основании лизингополучатель ежемесячно уплачивает лизинговой компании платежи в рамках финансовой аренды автомобиля. Платежи производятся в соответствии с условиями договора лизинга, в котором зафиксирован размер платежей и график их выплат.

Собственником автомобиля является лизинговая компания. Транспортное средство принадлежит ей до тех пор, пока клиент не выполнит перед ней все обязательства по договору, включая оплату минимального выкупного платежа. После этого, например, через три года, если срок договора лизинга был именно таков, транспорт переходит в полное владение клиента на основании акта приема-передачи предмета лизинга.

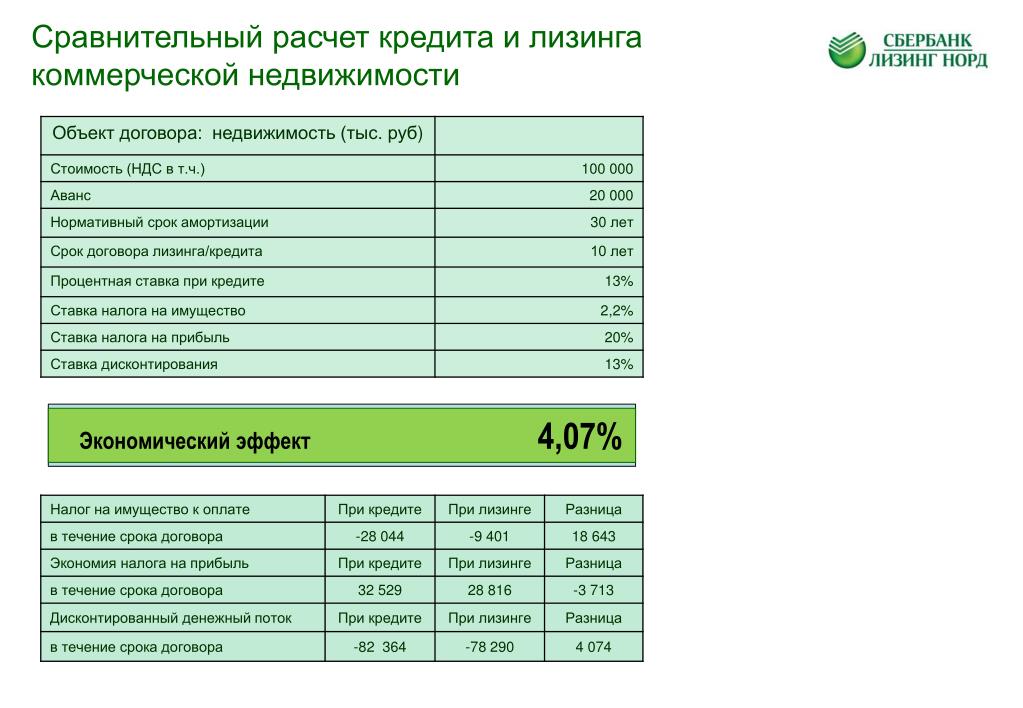

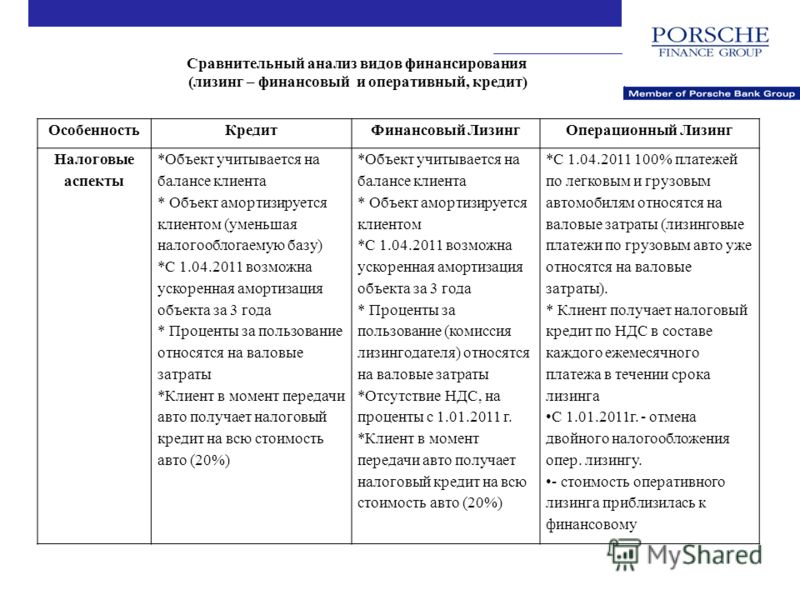

Используя лизинг для покупки автомобиля, компания имеет возможность законным путем оптимизировать налогооблагаемую базу. Это совершается за счет отнесения лизинговых платежей на себестоимость, применения механизма ускоренной амортизации предмета лизинга, а также возможности возмещения сумм НДС, уплаченных лизингодателю.

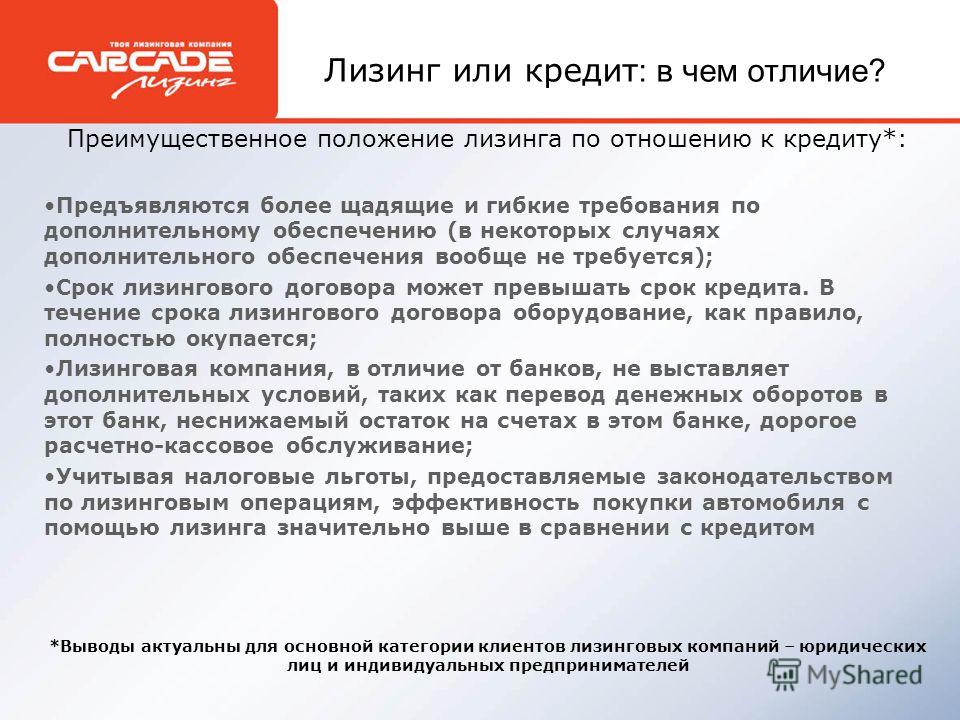

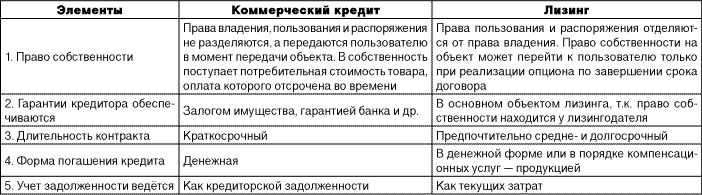

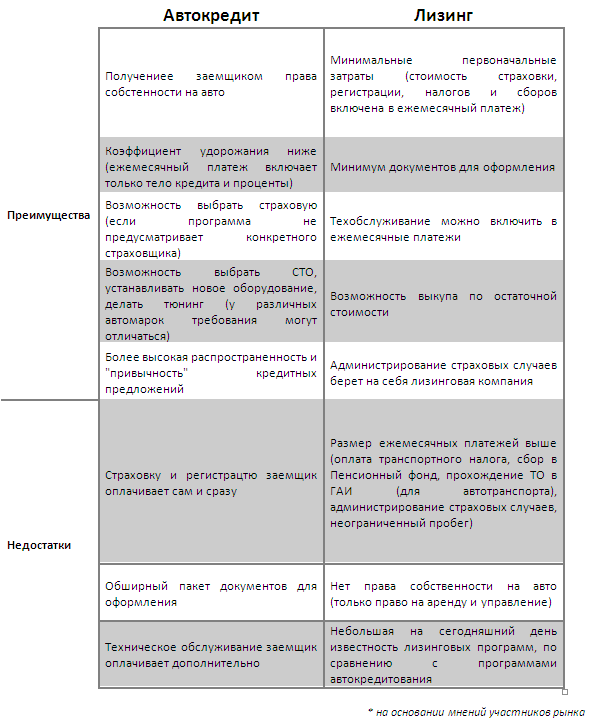

Чем отличается лизинг от кредита

Лизинг и кредит дают возможность пользоваться имуществом до оплаты его полной стоимости. Постепенный возврат денег за необходимый товар – общая характеристика и плюс обоих финансовых продуктов. Избежать подводных камней и выбрать подходящую услугу поможет изучение вопроса, чем отличается лизинг от кредита.

Постепенный возврат денег за необходимый товар – общая характеристика и плюс обоих финансовых продуктов. Избежать подводных камней и выбрать подходящую услугу поможет изучение вопроса, чем отличается лизинг от кредита.

Отличие 1. Что получает клиент

По кредитному договору клиент получает денежные средства на покупку имущества – автомобиля, земельного участка, оборудования, квартиры. После положительного решения о предоставлении займа он сам выбирает товар. Клиент покупает, банк производит за него оплату. Заемщик постепенно погашает долг финансовой организации.

Лизинговый договор предполагает получение имущества. Покупку осуществляет лизинговая компания, а не клиент. Лизингополучатель за определенную плату временно пользуется и владеет товаром. При выборе дополнительного источника финансирования стоит учитывать основной общий минус кредита и лизинга – необходимость переплаты.

Отличие 2.

Вопросы собственности и страхования

Вопросы собственности и страхованияПростой пример – приобретение транспортного средства. При покупке автомобиля в кредит клиент банка становится его собственником. Транспортное средство выступает залогом. По договору лизинга собственником остается лизингодатель.

Право собственности после окончания экономико-правовых отношений может переходить к лизингополучателю. В этом случае выкупная цена предмета договора включается в общую сумму.

С вопросом собственности связано другое отличие лизинга от автокредита: кто занимается страхованием транспортного средства. Заключая договор с банком, клиент обязуется застраховать машину по рискам:

- хищение

- ущерб

Некоторые организации выдают денежные средства без КАСКО. Однако эта льгота предполагает значительное увеличение процентной ставки, размера первоначального взноса (с 15 % до 40 %). Правовые отношения лизинга избавляют клиента от необходимости заниматься вопросами страховки. Их лизингодатель как собственник решает самостоятельно.

Отличие 3. Финансовые льготы бизнесу

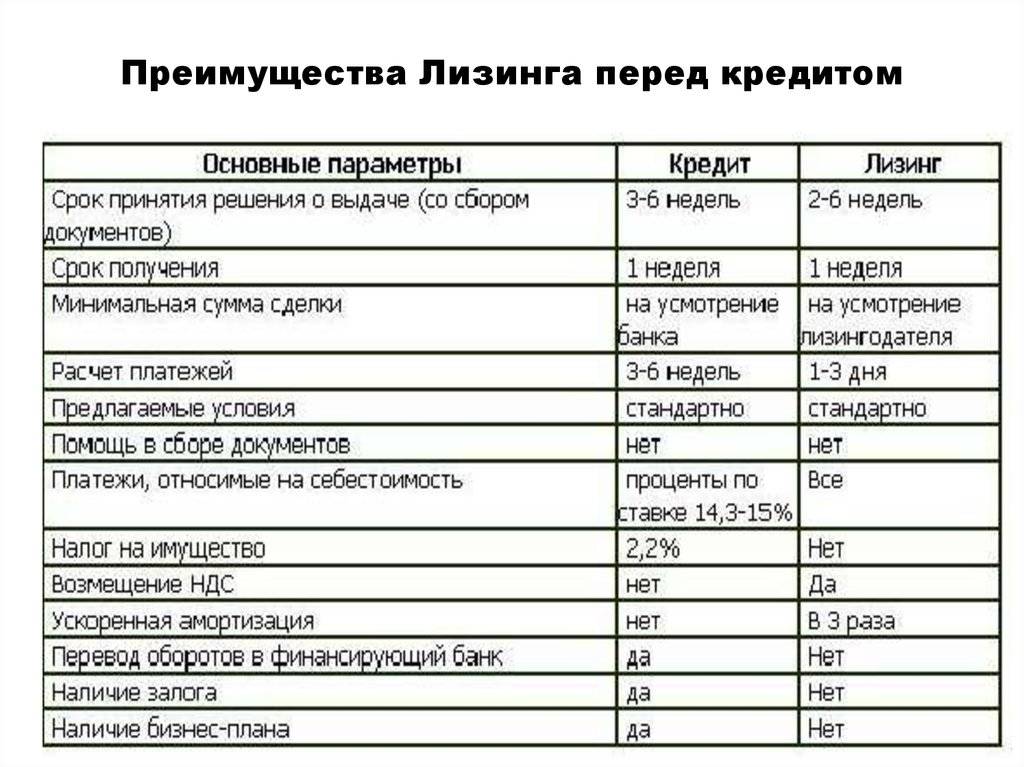

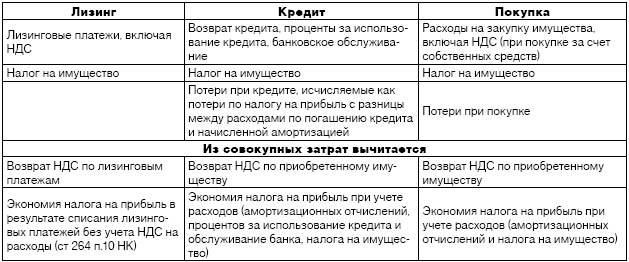

Законодательство России предусматривает финансовые льготы для субъектов отношений лизинга. Поэтому юридические лица, индивидуальные предприниматели при поисках дополнительных денежных средств выбирают финансовую аренду. Выгодные отличия лизинга от кредита рассмотрены в таблице.

| Параметры | Кредит | Лизинг |

|---|---|---|

| Вид амортизации | Стандартный способ начисления | Возможна ускоренная амортизация, уменьшение налога на прибыль |

| Срок амортизации | 5–7 лет, после погашения займа необходимы выплаты налога на имущество | Соответствует сроку договора лизинга |

| Налог на имущество | Отсутствие экономии | Экономия из-за ускоренной амортизации |

| Учет на балансе | Только клиента | Клиента или лизингодателя по соглашению |

| Что относят на затраты компании | Проценты по кредиту | Все платежи по договору |

Лизинговые платежи могут осуществляться продукцией, которая производится предметом лизинга (конкретным оборудованием) и имеет натуральную форму. Договор часто предусматривает проведение дополнительных работ и оказание услуг. В рамках одного правоотношения одно лицо может являться продавцом и лизингополучателем.

Договор часто предусматривает проведение дополнительных работ и оказание услуг. В рамках одного правоотношения одно лицо может являться продавцом и лизингополучателем.

Финансовая аренда может быть международной и внутренней. Значимым минусом лизинга юрлица, ИП считают высокие таможенные пошлины, предусмотренные при ввозе оборудования. Другие недостатки финансового продукта:

- небольшое количество лизинговых компаний

- ограниченный ассортимент продукции (обычно заключают договор на оборудование, автотранспорт)

- земельные участки, природные объекты не могут быть предметом договора.

Отличие 4. Что выгоднее юрлицам и физлицам

Простыми словами лизинг – это возможность владеть, пользоваться необходимым имуществом на выгодных для собственного бизнеса финансовых условиях. Услуга включает в себя элементы:

- аренды

- кредита

- инвестиций

С 2011 г. продукт стал доступен также физическим лицам. Сейчас предмет финансовой аренды может использоваться не только для предпринимательских целей. Однако из-за возможности уменьшить налогооблагаемую базу лизинг выгоднее использовать юрлицам, индивидуальным предпринимателям.

продукт стал доступен также физическим лицам. Сейчас предмет финансовой аренды может использоваться не только для предпринимательских целей. Однако из-за возможности уменьшить налогооблагаемую базу лизинг выгоднее использовать юрлицам, индивидуальным предпринимателям.

Для физлица кредит – это лучший вариант. Клиент заранее знакомится с размером платежей, рассчитывает свои возможности, исходя из доходов. Привлекает созаемщиков, поручителей. Осознает собственную ответственность за пользование имуществом, старается заработать больше.

Таблица кратко представляет отличия лизинга от кредита:

| Параметры | Лизинг | Кредит |

|---|---|---|

| Предмет договора | Имущество | Денежные средства |

| Кто собственник | Лизинговая компания | Клиент |

| Финансовые льготы | Предусмотрены | Отсутствуют |

| Кому подходит продукт | Юрлицам, ИП | Физлицам |

Чем отличается лизинг от кредита и что выгоднее?

При этом, можно купить автотранспортное средство или квартиру, оформив кредит или лизинг. Эти оба способа характеризуются наличием как определенных преимуществ, так и недостатков. Именно поэтому, прежде чем отдать предпочтение тому или иному варианту финансирования, необходимо разобраться во всех аспектах и нюансах, и понять, чем отличается лизинг от кредита и что выгоднее.

При этом, можно купить автотранспортное средство или квартиру, оформив кредит или лизинг. Эти оба способа характеризуются наличием как определенных преимуществ, так и недостатков. Именно поэтому, прежде чем отдать предпочтение тому или иному варианту финансирования, необходимо разобраться во всех аспектах и нюансах, и понять, чем отличается лизинг от кредита и что выгоднее.Что собой представляют кредит и лизинг?

Кредит – это экономические взаимоотношения, которые подразумевают передачу ценностей (зачастую денежных средств) от кредитора к заемщику, на условиях возврата в установленные сроки и оплаты процента за пользование.

Как правило, кредит также может быть и беспроцентным, однако в данном случае кредитор изначально увеличивает стоимость ценностей. Исключительно все зависит от условий контракта, а также вида ценностей, которые передаются заемщику (денежные средства, товарные или иные нематериальные ценности).

Лизинг – это определенный вид кредитования, который основывается на передаче в аренду оборудования, помещений, транспортного средства и т.

Ключевые отличия между кредитом и лизингом

В чем же заключаются основные отличия между лизингом и кредитом? Данную информацию простыми словами мы предоставляем вам в виде таблицы, что позволит более глубже понять отличия между финансовыми инструментами.

|

Вид финансового инструмента |

Кредит |

Лизинг |

|

Период вынесения решения банком |

до 3-х недель |

1 сутки |

|

Количество обязательных платежей |

не менее 10 |

1 |

|

Средний период кредитования |

1 год |

до 3-х лет |

|

Проведение переговоров с продавцом |

самостоятельно заемщиком |

банк |

|

Наличие имущественного залога |

обязательно |

нет |

|

Система внесения платежей |

аннуитетный платеж |

возможность разработать индивидуальный график внесения взносов |

|

Количество контрактов |

4 (кредитное соглашение, договор имущественного залога, договор страхования, купли-продажи) |

2 (договор оформления лизинга, договор купли-продажи) |

|

Необходимость оформления документов в нотариальном порядке |

есть |

отсутствует |

|

Налог на прибыль (исключительно для предпринимателей) |

погашение основной задолженности и начисленных процентов происходит за счет прибыли организации |

взносы на погашение лизинга включаются в себестоимость и не подлежат обязательному налогообложению |

Основное преимущество лизинга перед кредитом в том, что при условии небольших объемов операции соглашение может быть заключено без имущественного залога. Банковское учреждение в обязательном порядке потребует гарантию на возврат кредитных средств. Зачастую, стоимость залога значительно превышает размеры займа, что становиться огромной проблемой для маленьких организаций. Положительное решение банка по лизингу может быть вынесено даже при условии наличия у предприятия отрицательных финансовых показателей.

Банковское учреждение в обязательном порядке потребует гарантию на возврат кредитных средств. Зачастую, стоимость залога значительно превышает размеры займа, что становиться огромной проблемой для маленьких организаций. Положительное решение банка по лизингу может быть вынесено даже при условии наличия у предприятия отрицательных финансовых показателей.

Экономия времени и денежных средств

В чем же заключается основное отличие между кредитом и лизингом для юридических лиц? В первую очередь, финансовая аренда предоставляет возможность значительно сэкономить время и средства. Поданную заявку банк рассматривает около 5-ти рабочих дней, после чего выносит свое решение. При условии положительного результата, оформляется договор лизинга и купли-продажи имущества.

С кредитом же дело обстоит немного иначе. Для того чтобы подать заявку на кредит предварительно необходимо собрать полный пакет документации, а также составить бизнес-план. Далее, банк проверяет документацию, оценивает кредитную историю предприятия, убеждается в наличии имущественного залога или обеспечения. Только после этого происходит оформление всей документации. Как правило, вся процедура занимает не менее одного месяца.

Далее, банк проверяет документацию, оценивает кредитную историю предприятия, убеждается в наличии имущественного залога или обеспечения. Только после этого происходит оформление всей документации. Как правило, вся процедура занимает не менее одного месяца.

Особенности финансирования

В процессе оформления лизинга заемщик вносит аванс и оплачивает страховой платеж. В момент получения кредита появляется дополнительная необходимость оплатить комиссию банка за непосредственное заключение сделки, а также нотариальные услуги.

Что же касается физических лиц, то в случае оформления лизинга клиент освобождается от оплаты транспортного сбора и за услугу регистрации в ГИБДД. Исключительно все затраты несет компания, которая непосредственно занимается оформлением сделки. В дальнейшем клиент компенсирует банковскому учреждению все затраты.

Переговоры с продавцом

Осуществляя кредитную сделку, клиент самостоятельно ищет продавца и ведет с ним переговоры. Далее, он подбирает необходимый ему объект, после чего обращается в банковское учреждение для оформления кредита. Кредитное учреждение обеспечивает оплату, ну а заемщик погашает задолженность и начисленные на нее проценты. Основная проблема заключается в том, что не все банки готовы к взаимному сотрудничеству с компаниями, которые являются интересными заемщику.

Кредитное учреждение обеспечивает оплату, ну а заемщик погашает задолженность и начисленные на нее проценты. Основная проблема заключается в том, что не все банки готовы к взаимному сотрудничеству с компаниями, которые являются интересными заемщику.

Что же касается лизинга, то фирма-посредник самостоятельно ищет необходимый объект по индивидуальным требованиям заказчика. После этого, именно она проводит сделку купли-продажи и передает объект во временное владение клиенту.

Что же является более выгодным для физлиц и предприятий?

Как правило, услуга финансовой аренды является доступной каждому желающему воспользоваться ею. Однако, благодаря возможности значительно уменьшить основу для расчета налога на имущество, лизинг наиболее выгодный для юридических лиц и индивидуальных предпринимателей. Физические лица могут пользоваться обычными кредитными продуктами для получения товаров или денежных средств. Таким образом, можно эффективно распланировать свои финансовые затраты и привлечь поручителей или созаемщиков.

Должны ли вы арендовать, а затем купить автомобиль?

Многие водители предпочитают арендовать автомобиль, а не покупать его сразу, чтобы уменьшить ежемесячные расходы или позволить себе более роскошный вариант. Однако после лизинга автомобиля многие водители предпочитают его купить. Этот вариант лучше всего подходит для водителей, которые влюбились в свой арендованный автомобиль и больше не хотят платить ежемесячную плату. Но прежде чем идти по этому пути, важно взвесить общую стоимость.

Когда следует арендовать перед покупкой?

Аренда автомобиля — хороший вариант, если вы из тех водителей, которые всегда хотят самые последние модели, или если у вас нет денег или кредитной истории для покупки нового автомобиля.Но лизинг без намерения покупки сильно отличается от лизинга транспортного средства с намерением приобрести его постфактум.

Чтобы решить, что лучше, прибавьте общую стоимость аренды автомобиля, включая любые авансовые платежи, к прогнозируемой остаточной стоимости автомобиля в конце срока аренды. Затем сравните это число с продажной ценой автомобиля, плюс все сборы и проценты в течение срока действия автокредита, и посмотрите, какое число меньше.

Затем сравните это число с продажной ценой автомобиля, плюс все сборы и проценты в течение срока действия автокредита, и посмотрите, какое число меньше.

В некоторых случаях лизинг и последующая покупка обойдутся дороже, чем покупка сразу, особенно если вы превысите лимит пробега, установленный дилером, или если остаточная стоимость в конце аренды окажется намного выше, чем предполагалось.Однако в других случаях вы можете получить хорошую процентную ставку по аренде и увидеть более низкую остаточную стоимость, чем ожидалось, поэтому это может быть хорошим компромиссом, чтобы не быть привязанным к владению автомобилем, который не соответствует вашим потребностям.

Основные соображения перед покупкой в лизинг

Если вы думаете о покупке в лизинг, рассмотрите эти вопросы.

- Вы взвешивали варианты финансирования? Перед тем, как подписать договор, всегда разумно получить как минимум три предложения кредитора по покупке или аренде автомобиля.

Чем больше предложений у вас есть перед вами, тем больше у вас шансов получить хорошую сделку. Это также может помочь вам определить, будет ли лизинг или покупка более доступными с течением времени.

Чем больше предложений у вас есть перед вами, тем больше у вас шансов получить хорошую сделку. Это также может помочь вам определить, будет ли лизинг или покупка более доступными с течением времени. - Автомобиль в хорошем состоянии? Подумайте о том, чтобы проверить транспортное средство, прежде чем принять решение о выкупе. В зависимости от того, как долго у вас была аренда, вы даже можете попасть под действие заводской гарантии и получить необходимый ремонт по низкой цене. Не стоит покупать транспортное средство, если его состояние сильно ухудшилось под вашим присмотром.

- Как долго вы хотите водить машину? Подумайте, как долго вы собираетесь удерживать автомобиль. Если вы надеетесь приобрести новейшую модель менее чем за два года, нет смысла брать автомобиль в аренду, а затем покупать.

- Сколько миль вы обычно проезжаете в год? Если вы планируете превысить отведенный для аренды пробег — обычно 10 000, 12 000 или 15 000 миль — покупка автомобиля после лизинга может избавить вас от дополнительных сборов и штрафов за превышение пробега.

Но убедитесь, что эти сборы перевешивают цену, которую вы заплатите за покупку автомобиля.

Но убедитесь, что эти сборы перевешивают цену, которую вы заплатите за покупку автомобиля. - Вы действительно экономите деньги? Сравните ежемесячный платеж за новый автомобиль с арендным платежом. Если вы будете платить больше за аренду, с учетом комиссий, возможно, будет разумнее просто купить автомобиль сразу, а не сначала брать его в лизинг.

Советы по ведению переговоров о цене

Если вы решили купить автомобиль по окончании срока аренды, вы можете попытаться договориться о сделке. Переговоры не всегда работают, но готовность — это ключ к чувству уверенности при попытке получить самую низкую цену.Возврат арендованного автомобиля вместо его покупки означает, что кредиторы должны найти другого водителя, заинтересованного в транспортном средстве, поэтому учтите тот факт, что кредитор хочет избежать дополнительных затрат времени и денег, необходимых для перепродажи автомобиля.

Используйте Kelley Blue Book, чтобы узнать, сколько на самом деле стоит ваш автомобиль, и сравните ее с предложением кредитора. Если стоимость, которую вы найдете для обмена, выше, чем стоимость выкупа, то вы можете предположить, что получаете хорошую сделку.

Если стоимость, которую вы найдете для обмена, выше, чем стоимость выкупа, то вы можете предположить, что получаете хорошую сделку.

Имейте в виду, что если вы не купите автомобиль, в конце срока аренды вы можете получить доплату, если у автомобиля слишком большой пробег или слишком большие повреждения, так что вы можете получить счет, который вы не купили. т предвидеть, когда вы изначально сделали свой выбор.

Практический результат

Перед тем, как принять решение об аренде, а затем купить следующую машину, взвесьте затраты и действуйте только в том случае, если вы получаете выгодную сделку как по аренде, так и по сумме выплаты. Если будет дешевле купить машину заранее или если вы думаете, что она вам понадобится на долгое время, возможно, имеет смысл отказаться от аренды и купить машину напрямую.

Подробнее:

Стоит ли покупать или арендовать автомобиль?

Фото: Virrage Images (Shutterstock)

Поскольку покупка автомобиля — одна из самых крупных покупок, которую вы можете сделать, разумно рассмотреть все возможные варианты. Как аренда, так и покупка имеют свои преимущества и недостатки, точно так же, как аренда и покупка дома.

Как аренда, так и покупка имеют свои преимущества и недостатки, точно так же, как аренда и покупка дома.

Самое очевидное отличие заключается в том, что при лизинге вы получаете новый автомобиль каждые несколько лет и вам не нужно потом заниматься хлопотами по продаже автомобиля; просто передайте ключи дилеру и получите новый договор аренды.

Когда вы покупаете автомобиль, с другой стороны, каждый платеж, который вы делаете за финансируемый автомобиль, увеличивает капитал; как только вы погасите кредит, он станет вашим бесплатно и ясно, и вы можете продать его (или пожертвовать) на что-то позже.(Если вы покупаете автомобиль сразу без кредита, вы экономите еще больше денег.)

Что следует учитывать при покупке по сравнению с лизингом

Поскольку вы спрашивали в первую очередь о том, что имеет наибольший финансовый смысл, вот как выяснить это и многое другое. соображения. В качестве примера, давайте посмотрим на стоимость между покупкой или арендой автомобиля стоимостью 20 000 долларов США в течение пяти лет, предполагая ту же ставку 6% по кредиту на новый автомобиль (погашаемый через 3 года) и аренде (два трехлетних лизинга), и проезжая 12 000 миль в год (цифры предоставлены Эдмундсом).

При аренде автомобиля ежемесячный платеж часто ниже, чем при финансировании автомобиля на тех же условиях кредита, поскольку при аренде вы платите за амортизацию автомобиля за эти годы, а не за стоимость всего автомобиля. Если вам нужен доступ к большему количеству наличных денег каждый месяц, лизинг может быть более выгодным.

В нашем примере ежемесячный платеж по автокредиту составляет 608 долларов в месяц; арендная плата составляет 350 долларов США в месяц в течение первых трех лет аренды, а затем 385 долларов США в месяц в течение последних двух лет (поскольку начинается вторая аренда).

Доступная экономия на первоначальном взносе и первоначальных взносах В большинстве договоров аренды предусмотрены низкие авансовые платежи — или вы можете попросить дилера отказаться от первоначального взноса — и вы также будете платить меньше налога с продаж при аренде (налог начисляется в большинстве штатов только на ежемесячные платежи, а не на общую стоимость автомобиля). Как и в случае с более низким первоначальным взносом, лизинг оказывает меньшее влияние на ваш бюджет и баланс денежных средств.

Как и в случае с более низким первоначальным взносом, лизинг оказывает меньшее влияние на ваш бюджет и баланс денежных средств.

Пример: авансовый платеж в размере 3000 долларов США за кредит против 2000 долларов США за аренду.

Сколько вы проезжаетеЕсли вы много проезжаете — от 10 000 до 15 000 миль, в зависимости от договора аренды — вам, вероятно, придется доплачивать за каждую милю. Smart Money говорит, что многие лизинговые компании берут от 12 до 15 центов за милю за дополнительные мили, но вы можете платить меньше (10 центов за милю), если покупаете их заранее, когда договариваетесь об аренде. Киплингер отмечает, что, хотя штраф за дополнительный пробег звучит пугающе, если вы планируете продать купленный автомобиль, вы также будете оштрафованы за превышение среднего пробега.

В этом примере не предусмотрена дополнительная плата за пробег, но если вы проедете 5000 миль сверх установленного соглашения по цене 20 центов за милю, это обойдется вам в 750 долларов.

Если вы склонны к появлению царапин на машине или имеете высокий риск ее повреждения детьми или другими опасностями, аренда может вам не подойти из-за плата за износ. Плата за износ варьируется и будет зависеть от вашего соглашения, но AAA обычно ограничивается общей суммой арендных платежей за три месяца.

В нашем примере также не учитываются расходы на износ, но если бы вы не смогли содержать автомобиль в первозданном виде, платежи за три месяца в этом примере составили бы 1155 долларов.

Если вы ездите на автомобиле по делам При аренде часть амортизации автомобиля и затрат на финансирование может быть вычтена из ваших налогов. Однако проценты по кредиту на покупку автомобиля не подлежат вычету. У IRS есть руководство по расчету налогового вычета за арендованный автомобиль (существует множество расчетов, основанных на процентном использовании автомобиля в вашем бизнесе, стоимости автомобиля и дополнительных расходах, связанных с автомобилем, таких как бензин). и обслуживание).

и обслуживание).

Конечно, это важный момент, поскольку, если вы действительно хотите водить машину всего несколько лет, лизинг является наиболее удобным вариантом. Тем не менее, вы заплатите много, если попытаетесь выйти из аренды до истечения срока — до шести дополнительных месяцев платежей, согласно Smart Money. Вы должны быть уверены, что сможете соблюдать условия договора аренды.

Реальность такова, что в долгосрочной перспективе покупка автомобиля почти всегда обходится дешевле, согласно большинству расчетов, таких как этот от Cars.ком. Чем дольше вы владеете автомобилем, тем больше вы экономите на его покупке.

В нашем примере по истечении пяти лет лизинг автомобиля стоил на 6 502 доллара больше, чем покупка (при условии, что стоимость автомобиля в конце составляет 7 000 долларов) — или на 1 350 долларов больше в год.

Звоните по номеру

Есть и другие соображения, в том числе ваш образ жизни (хотите ли вы всегда иметь новейшие автомобильные технологии?) и желание избежать огромных счетов за ремонт старой машины, что может сделать лизинг более выгодным. .Если вы хотите избежать запутанных условий и соглашений, покупка может быть лучше.

.Если вы хотите избежать запутанных условий и соглашений, покупка может быть лучше.

Если вам просто нужен быстрый расчет того, что наиболее выгодно с финансовой точки зрения, воспользуйтесь лизинговым калькулятором:

- Калькулятор покупки или аренды на Dinkytown включает такие факторы, как годовая амортизация, плата за кредит и аренду, а также проценты, которые вы могли бы заработать на деньги, которые вы экономите авансом, лизинг.

- Автоматический калькулятор Bankrate — еще один полезный инструмент. Волшебник, который спрашивает вас, например, насколько хорошо вы обслуживаете свои автомобили и какой у вас кредитный рейтинг.

В конце концов, ваше решение будет зависеть от вашего бюджета и ваших потребностей вождения, но мы почти всегда рекомендуем покупать, а не брать в аренду.

Эта история была первоначально опубликована в ноябре 2011 г. и обновлена 18 декабря 2020 г., чтобы обновить публикацию в соответствии с текущим стилем Lifehacker.

Лизинг или покупка автомобиля: что лучше?

Итак, вы ищете новый — или, по крайней мере, новый для вас — автомобиль. Выдающийся! Конечно, сейчас Большой вопрос… не в том, что вы думаете.

Нет. Вместо Что вы покупаете? Большой вопрос, Каков ваш план приобретения?

Для большинства серьезных покупателей автомобилей есть выбор: (а) купить (с автокредитом) или арендовать, и (б) новый или подержанный. Если вы человек с ограниченным бюджетом, который руководит головой, а не сердцем, ни один из вариантов не будет простым решением.

И это все к лучшему, пока вы обогащаетесь исследованиями и не боитесь дилерского центра. Тот факт, что трудно выбрать между покупкой и лизингом (новым или подержанным), отражает сегодняшний конкурентный рынок, который может принести вам пользу.

В то время как покупка остается предпочтительной американской стратегией, лизинг завоевал значительную часть рынка. В середине 2019 года исследователь автомобильной промышленности Эдмундс оценил проникновение аренды на рекордные 32,2% (что по-прежнему оставляет покупателям 67,8%). Будь то работа COVID-19, выборов, экономических потрясений или какой-то комбинации, система отслеживания цифр Statista обнаружила, что летом 2020 года лизинг упал до 26%. популярная в конце 1980-х годов, продолжает бушевать, и решения не видно.

Будь то работа COVID-19, выборов, экономических потрясений или какой-то комбинации, система отслеживания цифр Statista обнаружила, что летом 2020 года лизинг упал до 26%. популярная в конце 1980-х годов, продолжает бушевать, и решения не видно.

Как работает лизинг автомобиля?

Транспортные средства неуклонно дорожают, и американцы морщатся от этого. Исследователь рынка Cox Automotive сообщает, что в период с 2012 по 2019 год процент автомобилей по цене менее 30 000 долларов упал на 19 пунктов до 35%; Между тем, автомобили стоимостью выше 50 000 долларов выросли в четыре раза до 24%.

Неудивительно, что 48% потребителей говорят, что владеть или арендовать автомобиль становится слишком дорого, что на шесть пунктов больше, чем в 2015 году. : Средний класс Америки не может позволить себе автомобили.«Мы достаточно взрослые, чтобы помнить, как папа говорил нам, что если мы не сможем расплатиться за машину за три года, мы не сможем себе это позволить.

Один из способов позволить себе недоступную машину — лизинг. Короче говоря, вы договариваетесь об аренде автомобиля на определенный период времени либо у дилера, либо у финансовой фирмы, которая занимается арендой.

Короче говоря, вы договариваетесь об аренде автомобиля на определенный период времени либо у дилера, либо у финансовой фирмы, которая занимается арендой.

Не так быстро: Федеральная торговая комиссия рекомендует получить свежую копию вашего кредитного отчета в одном из трех основных кредитных агентств (Experian, TransUnion, Equifax).

После внесения комбинированного первоначального взноса и платы за приобретение, которая может быть на тысячи меньше, чем первоначальный взнос за покупку, ваш ежемесячный платеж рассчитывается на основе возможной амортизации автомобиля в течение срока аренды, плюс сборы и денежные затраты.

В конце срока аренды вы можете вернуть автомобиль, уладить любые разногласия по поводу износа (или, если он по-прежнему в идеальном состоянии, а вы проехали меньше, чем было оговорено, обналичить свой лизинговый капитал) и перейти к твоя следующая машина.

Или, если она вам понравилась, вы можете договориться о покупке машины, а не отказываться от нее.

Плюсы и минусы аренды автомобиля

Давайте проясним: в аренде или покупке нет правильного или неправильного, что бы ни говорили защитники. Вместо этого важно, какой выбор лучше подходит человеку, приобретающему автомобиль. Иногда лизинг имеет смысл; иногда не очень.

Плюсы аренды автомобиля

Мы хорошо знакомы и даже любим многих людей, которые горячо верят в две вещи о взрослой жизни: автомобиль старше четырех (может быть, даже трех) лет.

Если эти идеи являются частью вашей религиозной традиции, вы будете очень заинтересованы в преимуществах лизинга, которые включают в себя:

- Лизинг гибок. Выберите термин, который лучше всего соответствует вашей чувствительности и бюджету.

- Ежемесячные платежи, как правило, значительно ниже, чем платежи по автокредиту, что позволяет вам втиснуть в свой бюджет более дорогой, более роскошный или более экзотический автомобиль.

- Ваш автомобиль, скорее всего, будет находиться на заводской гарантии в течение всего периода аренды, поэтому вам, вероятно, не придется делать капитальный ремонт. В зависимости от условий аренды вам, возможно, даже не придется платить за плановое техническое обслуживание (замена масла, замена фильтров, настройка).

- Как и наши друзья, вы всегда будете водить что-то почти новое. Когда срок аренды истекает, вы снова обволакиваете себя запахом новой машины, может быть, от того же дилера, может быть, от кого-то еще.

- Вы не обязаны — и не должны — сообщать автодилеру, что планируете арендовать автомобиль, до тех пор, пока не определите окончательную цену автомобиля.

- Ваш счет по налогу с продаж будет значительно меньше.

- Вам не придется договариваться об обмене, когда вы будете готовы к следующей блестящей новой поездке.

- Вы следуете совету нефтяного магната 20-го века и финансового философа Дж. Пола Гетти, который сказал: «Если это дорожает, покупайте это.

Если она обесценится, сдайте ее в аренду».

Если она обесценится, сдайте ее в аренду».

Минусы аренды автомобиля

Несмотря на Гетти, у аренды автомобиля есть свои недостатки. Не верьте нам на слово. Вот Терренс Один, профессор финансов Калифорнийского университета: Школа бизнеса Хааса в Беркли, яростный критик лизинга автомобилей, который для удобства ведет подкасты по пунктам:

- «Во-первых, договоры аренды сложны и часто содержат скрытые платежи.Есть хороший шанс, что в конечном итоге вы заплатите сумму больше, чем вы думали, что продавец процитировал вас.

- «Во-вторых, аренда — это долгосрочный контракт. Таким образом, если вы потеряете работу или просто не сможете справиться с ежемесячными платежами и решите вернуть автомобиль, вам придется заплатить высокую плату за досрочное расторжение договора, чтобы расторгнуть этот контракт.

- «В-третьих, по истечении срока аренды вы ничем не владеете. Конечно, ежемесячная арендная плата ниже, чем платежи по кредиту, но когда арендная плата истекает, вы ничего не имеете.

И, скорее всего, вы собираетесь начать новую аренду и продолжать платить. …

И, скорее всего, вы собираетесь начать новую аренду и продолжать платить. … - «№. 4, по окончании аренды вы возвращаете автомобиль лизинговой компании. Вы будете платить за любые разрывы, царапины и вмятины, которые компания считает более чем обычными. …

- «И № 5, если вы вернете автомобиль в лизинговую компанию с превышением годового лимита миль, часто 12 000 миль в год, с вас может взиматься до 20 центов за милю за дополнительные мили. Проезжайте дополнительные 2000 миль в год в течение трех лет, что может стоить вам 1000 долларов.

Плюсы и минусы покупки автомобиля

Покупка автомобиля когда-то была и остается для большинства частью американской мечты. Покупка означает владение, господство, господство. Этот гладкий и блестящий кусок металла твой . В 1960-х Beach Boys, как известно, совместили это уникальное чувство в Little Deuce Coupe : «Есть еще кое-что, папа, я получил уведомление об увольнении».

Обычно покупка автомобиля предполагает торг по поводу цены (проведите исследование), какой-либо авансовый платеж — наличными, обмен или и то, и другое — и условия финансирования, которые, как отмечалось выше, могут растянуться до 84 месяцев.

Когда машина оплачена, она твоя. Больше никаких платежей за машину. Сохраните его, и, за исключением расходов на автомобиль, таких как расходы на техническое обслуживание и ремонт, ваш бюджет должен уйти в плюс.

Плюсы покупки автомобиля

Потенциал покупки включает в себя:

- Осенью 2020 года, как и большую часть года, процентные ставки по автокредитам были исторически низкими — около 2,5% для заемщиков с хорошей кредитной историей. — а некоторые производители предлагают беспроцентные кредиты с отсрочкой платежа на 90–120 дней.

- Когда кредит будет погашен, вы станете владельцем автомобиля. В наши дни ухоженные автомобили продолжают превосходно работать после 100 000 миль пробега.

- Покупателю не нужно беспокоиться о количестве миль на одометре.

- Покупатели могут продавать или обменивать в любое время.

- Страховые взносы, как правило, ниже.

- Владельцы-энтузиасты могут модифицировать свой автомобиль, грузовик или внедорожник по своему вкусу.

Минусы покупки автомобиля

Недостатки покупки включают:

- Вы должны внести существенный первоначальный взнос, иначе вы сразу же будете должны по кредиту больше, чем стоит автомобиль.

- Ежемесячные платежи за автомобиль, как правило, выше, чем арендные платежи.

- По истечении срока гарантии расходы на ремонт несет владелец.

- У вас будет больше денег, связанных с амортизирующимся активом.

- Когда вы будете готовы к следующему автомобилю, у вас, вероятно, возникнет душевная боль, связанная с переговорами о сдаче или продаже.

Что лучше: арендовать или купить автомобиль?

Рискуя повториться, не существует однозначного ответа на вопрос, что лучше: лизинг или покупка.Есть просто условия, обстоятельства, предпочтения и бюджеты.

Лизинг может быть более привлекательным, если вы:

- Не хватает сбережений, чтобы купить сразу или внести 20% первоначальный взнос.

- Хотите автомобиль, который находится за пределами вашей зоны комфорта по покупной цене.

- Маловероятно, что вы превысите согласованный вами лимит пробега — обычно от 10 000 до 15 000 миль в год.

- Настойчиво заботятся о внешнем и внутреннем внешнем виде автомобиля.

- Повторное ожидание аренды по истечении текущего срока.

Покупка может подойти вам лучше, если вы:

- У вас есть наличные деньги и/или желанный подержанный автомобиль, чтобы внести существенный первоначальный взнос.

- Намерены владеть автомобилем в течение значительного периода времени — пять лет и более.

- Нужно или хочется много ездить.

- Иметь средства, необходимые для регулярного технического обслуживания автомобиля, и иметь возможность устранять случайные механические неисправности, свойственные более старым автомобилям.

- Любите возиться или поручить кому-то другому возиться с автомобилем, чтобы персонализировать его.

Лизинг против покупки автомобиля с плохой кредитной историей

Приобретение автомобиля достаточно сложно без добавления проблемной кредитной истории. Тем не менее, хотя тем, у кого баллы ниже 670 (удовлетворительно) и даже ниже 580 (плохо), будет сложнее, они не совсем выбывают из игры.

Тем не менее, хотя тем, у кого баллы ниже 670 (удовлетворительно) и даже ниже 580 (плохо), будет сложнее, они не совсем выбывают из игры.

Прежде чем нырнуть, узнайте свой кредитный рейтинг. Получите тот бесплатный кредитный отчет, который Большая Тройка должна вам раз в дюжину месяцев. Вы можете быть удивлены. Может быть, вы не так плохи, как вы себе представляли, или, может быть, ваш отчет затянут ошибочной или устаревшей информацией, которую вы можете исправить.

Однако, если новости плохие, у вас есть более чем один путь вперед.

Те, кто ищет лизинг с плохой кредитной историей, скорее всего, увидят более высокие процентные ставки по своему контракту, чем их коллеги с лучшей кредитной историей. У них также могут возникнуть проблемы с подсчетом очков за машину первого выбора. Но если вы гибки, вы можете договориться.

Покупка автомобиля — не пикник для тех, у кого низкий кредитный рейтинг.

Некоторые ключи к успеху: выберите машину, соответствующую вашим обстоятельствам. Будьте готовы к существенному первоначальному взносу. Поищите кредитора, готового предоставить предварительно одобренный кредит.

Будьте готовы к существенному первоначальному взносу. Поищите кредитора, готового предоставить предварительно одобренный кредит.

Или вы можете сделать что-то опрометчивое.

Хотите получить высокую процентную ставку в компании, которая держит на авансе армию перекупщиков? Посетите один из таких дилерских центров, работающих по принципу «купи-здесь-плати-здесь» (BHPH). Обычно обслуживая потребителей с плохой кредитной историей, эти независимые продавцы взимают высокие процентные ставки и часто не предлагают льготных периодов в своих контрактах; пропустите оплату за автомобиль, и дилер выпустит на волю перекупщиков.

Возможно, вам лучше обратиться в банки торговых районов (национальные, общинные, онлайн), кредитные союзы, финансовые компании и/или веб-сайты, которые действуют как расчетные палаты для кредиторов.

Есть ли кто-то с хорошей или отличной кредитной историей, кто доверяет вам и кого вы не подведете? Подумайте о привлечении этого лица (или лиц) в качестве поручителя по вашему договору займа или аренды. Таким образом, вы можете использовать их лучшие баллы в свою пользу.

Таким образом, вы можете использовать их лучшие баллы в свою пользу.

Опять же, решение о том, берет ли кто-то с плохой кредитной историей или покупает, в конечном счете, лучше оставить на усмотрение человека.Проведите исследование; сравните варианты и сопоставьте их с вашими краткосрочными и долгосрочными бюджетами; и честно оцените, какой путь ведет к машине, которая вам больше всего понравится на время аренды или кредита.

Часто задаваемые вопросы о лизинге и покупке автомобиля

У вас есть вопросы. У нас есть ответы.

Да, вы можете продать арендованный автомобиль

Вы можете продать арендованный автомобиль? Ответ — да, и сейчас самое время это сделать.

Дилеры, столкнувшиеся с ограниченными товарными запасами, пытаются купить хорошие подержанные автомобили для перепродажи.Они могут захотеть купить ваш арендованный автомобиль по цене, превышающей цену выкупа, указанную в вашем контракте.

«Я не видел, чтобы цены на подержанные автомобили так сильно росли много лет, — говорит Орен Вайнтрауб, президент службы автомобильного консьержа Authority Auto. «Мы видим большой процент или аренду с долевым участием в них».

«Мы видим большой процент или аренду с долевым участием в них».

Поскольку пандемия изменила автомобильный бизнес, эксперты рекомендуют извлечь этот капитал, продав автомобиль напрямую, используя его для компенсации затрат на возврат автомобиля или используя эту стоимость, чтобы заключить более выгодную сделку при покупке следующего автомобиля.

Откуда берется капитал?

Ваш арендный платеж основан на остаточной стоимости вашего автомобиля. Это прогноз стоимости автомобиля в конце срока аренды, которая из-за пандемии сейчас зачастую слишком низкая.

Это означает, что вы можете договориться о продаже автомобиля по более высокой цене, оплатить аренду, а затем присвоить себе разницу. Это также означает, что вы можете избежать штрафов за превышение пробега или досрочно расторгнуть договор аренды.

Например, Скот Холл из сайта по аренде автомобилей Swapalease сказал, что его жена работала дома во время пандемии и решила, что ей не нужен арендованный GMC Yukon Denali XL 2017 года выпуска. Она закончила аренду на шесть месяцев раньше, сохранив оставшиеся ежемесячные платежи, и продала свой внедорожник местному дилеру, прикарманив чек на 2500 долларов.

Она закончила аренду на шесть месяцев раньше, сохранив оставшиеся ежемесячные платежи, и продала свой внедорожник местному дилеру, прикарманив чек на 2500 долларов.

Знайте свое положение

Вот как узнать, есть ли у вас доля в арендованном автомобиле:

Найдите остаточную стоимость в договоре аренды. Это сумма, за которую вы можете купить автомобиль в конце срока аренды (за эту транзакцию также может взиматься плата за утилизацию).

Получить сегодняшнюю цену выкупа. Если вы хотите досрочно расторгнуть договор аренды, позвоните арендатору и узнайте текущую цену выкупа.Холл говорит, что обычно вы можете оценить эту цену, просто добавив сумму всех оставшихся платежей к остаточной стоимости.

Посмотреть текущую рыночную стоимость. Воспользуйтесь онлайн-справочником по ценам, таким как Edmunds.com, чтобы определить стоимость вашего автомобиля при сдаче в счет оплаты с учетом текущего пробега, опций и состояния. Если вы думаете продать свою машину соседу, ищите цену для частной вечеринки. Или вы можете получить почти мгновенное предложение наличными от местного дилера Carmax или интернет-магазина автомобилей, такого как Carvana, Shift или Vroom.Придайте реальным предложениям больший вес в своих расчетах.

Или вы можете получить почти мгновенное предложение наличными от местного дилера Carmax или интернет-магазина автомобилей, такого как Carvana, Shift или Vroom.Придайте реальным предложениям больший вес в своих расчетах.

Посчитайте. Вычтите остаточную стоимость из текущей рыночной цены или предложения за наличные. Это оценка того, сколько у вас акций в машине и сколько денег вы могли бы заработать на сделке.

Найдите возможность на волатильном рынке

Как только вы узнаете, находитесь ли вы в положительной позиции по капиталу, вы можете изучить различные способы использования этой потенциальной ценности. Вот варианты для рассмотрения:

Купить машину самостоятельно.Если вы сделаете это, вы, по сути, получите хороший подержанный автомобиль по цене ниже рыночной. Кроме того, вы знаете историю своего автомобиля, так что сюрпризов не будет. Вам нужно будет оформить кредит на выкуп лизинга.

Продайте арендованный автомобиль в частном порядке.

Во многих штатах вы можете купить автомобиль и передать его новому владельцу в течение определенного количества дней, не платя налог с продаж самостоятельно. Обязательно проконсультируйтесь с DMV в вашем штате, прежде чем заключать сделку.

Во многих штатах вы можете купить автомобиль и передать его новому владельцу в течение определенного количества дней, не платя налог с продаж самостоятельно. Обязательно проконсультируйтесь с DMV в вашем штате, прежде чем заключать сделку.Обмен автомобиля у дилера.Если вы решите, что вам нужна другая машина, вы можете сначала продать свою арендованную машину, а затем потратить деньги на новую поездку. Но торговля им может сэкономить вам значительную сумму налога с продаж.

Продайте свой автомобиль онлайн-сервису или местному дилеру. Carvana, Shift и Vroom заберут автомобиль и оформят все документы. Тем не менее, Carvana заявляет, что не будет принимать арендованные автомобили в качестве компенсации.

Ограничения на выкуп третьих лиц

Юридически договор аренды является договором между вами и кредитором, и только вы имеете право купить автомобиль по заявленной цене выкупа.

В прошлом кредиторы разрешали третьим сторонам выкупать аренду по договорной цене. Например, если вы обменяли свой арендованный автомобиль на модель другого производителя, дилер выкупит лизинг как часть продажи.

Например, если вы обменяли свой арендованный автомобиль на модель другого производителя, дилер выкупит лизинг как часть продажи.

Но многие кредиторы на сегодняшнем рынке — в основном подразделения финансовых служб, которые организуют аренду для производителей — теперь либо запрещают эту практику, запрещая все продажи третьим сторонам, либо взимая с стороннего покупателя гораздо более высокую цену за покупку автомобиля, чем показано в договоре.

Если вы столкнулись с таким препятствием, вы все равно можете продать арендованный автомобиль или обменять его у другого дилера, но сначала вы должны приобрести автомобиль. Это будет означать меньшую прибыль и дополнительные усилия, поэтому взвесьте их при принятии решения. Вот как:

Организовать кредит выкупа аренды от кредитора.

Оплатите налог с продаж вашего штата с выкупной цены.

Зарегистрируйте и зарегистрируйте автомобиль на свое имя.

В этот момент вы можете оставить себе автомобиль, обменять его или продать.

Возврат арендованного автомобиля без штрафных санкций

Знание того, что ваш автомобиль является долевым, повышает вашу позицию при возврате арендованного автомобиля.

Например, у Weintraub был клиент, готовый вернуть арендованный автомобиль с превышением пробега и незначительными повреждениями кузова. Из-за справедливости в автомобиле Вайнтрауб убедил дилера отказаться от платы за утилизацию в размере 350 долларов, штрафа за превышение пробега и платы за износ.

Если вы столкнетесь с такого рода расходами по мере приближения окончания срока аренды, время, потраченное на получение предложений о выкупе, станет не только инструментом для торга, но и предложит другие варианты, которые можно попробовать, если лизинговая компания не будет играть в мяч.

Вы можете выгодно продать арендованный автомобиль (вот сколько)

🚘 Поиск автомобилей без рекламы Когда-то идея продажи арендованного автомобиля с целью получения прибыли была иностранной концепцией. Сегодня — в условиях постоянной нехватки чипов и последующей нехватки новых автомобилей — продажа арендованного автомобиля с целью получения прибыли является более распространенным явлением, чем вы думаете. Как продать арендованный автомобиль и заработать больше денег? Какие типы транспортных средств стоят больше всего по сравнению с их остаточной стоимостью? Какие автопроизводители мешают вам зарабатывать деньги, продавая аренду? Мы ответим на эти и другие вопросы!

Сегодня — в условиях постоянной нехватки чипов и последующей нехватки новых автомобилей — продажа арендованного автомобиля с целью получения прибыли является более распространенным явлением, чем вы думаете. Как продать арендованный автомобиль и заработать больше денег? Какие типы транспортных средств стоят больше всего по сравнению с их остаточной стоимостью? Какие автопроизводители мешают вам зарабатывать деньги, продавая аренду? Мы ответим на эти и другие вопросы!

Покупаете новую машину прямо сейчас? Узнайте, почему лизинг выгоднее на современном рынке!

Давайте погрузимся.

Как продать арендованный автомобиль

Этапы продажи арендованного автомобиля не слишком сложны. Вот они от Рэя Шефска:

1. Сначала нужно купить автомобиль у лизинговой компании.

2. Позвоните в лизинговую компанию и получите текущую выплату. Получите 10-дневную выплату, чтобы средства успели поступить в банк.

3. Договоритесь о выкупе автомобиля непосредственно у лизинговой компании, если она позволит вам это сделать.Не все лизинговые компании разрешают это, поэтому вам нужно будет спросить вашего конкретного кредитора.

Договоритесь о выкупе автомобиля непосредственно у лизинговой компании, если она позволит вам это сделать.Не все лизинговые компании разрешают это, поэтому вам нужно будет спросить вашего конкретного кредитора.

4. Если вы не можете оплатить автомобиль наличными, примите меры для финансирования остатка. Некоторые лизинговые компании могут помочь вам в этом. Если нет, обратитесь в свой кредитный союз или местный банк.

5. При покупке автомобиля с помощью дилера имейте в виду, что дилер может взимать с вас плату за оформление документов, взимать все причитающиеся налоги, если таковые имеются, а также взимать плату за право собственности и регистрацию.Они также могут помочь вам с финансированием, если это необходимо. Совет: они вполне могут попытаться повысить процентную ставку по кредиту, а также попытаться продать вам свои обычные продукты защиты F&I.

6. После того, как вы приобрели автомобиль и получили право собственности и регистрацию на свое имя, вы можете продать его.

7. Чтобы продать ваш ранее арендованный автомобиль по наибольшей цене, свяжитесь со сторонними дилерами подержанных автомобилей, такими как CarMax, Carvana, Vroom, Shift и другими, чтобы узнать, какие у них есть предложения, а затем решите, хотите ли вы продать одному из них.

Узнайте, как сдать вещи в обмен на наибольшую сумму денег. Ознакомьтесь с тактикой trade-in для достижения успеха!

8. Если вы решите продать третью сторону, как указано выше, вам нужно будет предоставить им номер вашего кредитного счета, чтобы они могли связаться с кредитором, чтобы получить текущий платеж. Они произведут выплату, и вы получите оставшийся баланс. Вам нужно будет предоставить им право собственности, если оно у вас есть, или вам придется подписать доверенность на транспортное средство, предписывающую банку передать право собственности покупателю, когда транспортное средство будет выплачено.

9. Если вы продаете автомобиль частному лицу, рекламируйте автомобиль и обязательно встречайтесь с любым потенциальным покупателем в очень людном месте и берите с собой кого-нибудь для сопровождения.

10. Никогда не позволяйте потенциальному покупателю самостоятельно тестировать автомобиль. Всегда сопровождайте потенциального покупателя на тест-драйве, а также приглашайте своего друга.

11. Определите маршрут пробной поездки перед отъездом и установите основные правила управления транспортным средством.Водитель должен соблюдать все правила безопасности дорожного движения и всегда оставаться в пределах установленной скорости.

12. После того, как вы согласились продать автомобиль, завершите сделку в своем банке, кредитном союзе, автомобильном агентстве или местном отделении полиции, чтобы защитить все стороны от любых проблем. Обязательно убедитесь, что средства покупателя действительно хороши, прежде чем выпускать какие-либо документы или ключи от автомобиля.

13. Не позволяйте покупателю отъехать по вашим биркам и регистрации.

14. Промойте и повторите… Я просто смотрю, обращаете ли вы внимание 🙂

Станьте БЕСПЛАТНЫМ членом YAAКакие автомобили продаются дороже их остаточной стоимости

Наши друзья на iseecars. com сделали вам невероятная работа по анализу миллионов автомобилей, выставленных на продажу, чтобы определить, какие автомобили, грузовики и внедорожники продаются с наибольшей прибылью по сравнению с их остаточной стоимостью. Как вы помните, остаточная стоимость устанавливается при подписании договора аренды. Эти значения являются лучшим предположением лизинговой компании о том, сколько автомобиль будет стоить в конце лизинга.

com сделали вам невероятная работа по анализу миллионов автомобилей, выставленных на продажу, чтобы определить, какие автомобили, грузовики и внедорожники продаются с наибольшей прибылью по сравнению с их остаточной стоимостью. Как вы помните, остаточная стоимость устанавливается при подписании договора аренды. Эти значения являются лучшим предположением лизинговой компании о том, сколько автомобиль будет стоить в конце лизинга.

Поскольку текущая нехватка новых автомобилей не была предусмотрена в 2018 году, остаточная стоимость значительно ниже фактической стоимости почти каждого автомобиля, взятого в лизинг. Это означает, что у арендаторов положительная позиция капитала; они могут приобрести аренду по заранее установленной остаточной стоимости, и на открытом рынке она стоит больше. Невероятный!

Какие автомобили продаются по наибольшей остаточной стоимости? Во-первых, давайте установим, что средний подержанный автомобиль, сданный в аренду, стоит на 31,5% больше, чем его первоначальная остаточная стоимость. Это шокирует, но по сравнению с первой десяткой это относительно сдержанно!

Это шокирует, но по сравнению с первой десяткой это относительно сдержанно!

| Ранг | Автомобиль | $ Сумма За Остаточная | % За Остаточная | |||||

|---|---|---|---|---|---|---|---|---|

| 1 | Volkswagen Tiguan | $ 8677 | 61,3% | |||||

| 2 | Dodge Charger | $ 11806 | 55,9% | |||||

| 3 | Шевроле Камаро | 12 346 $ | 52.9% | |||||

| 4 | Nissan Altima | $ 6228 | 49,4% | |||||

| 5 | Volkswagen Passat | $ 6,400 | 49,3% | |||||

| 6 | Chrysler 300 | $ 8084 | 49,2% | |||||

| 7 | Nissan LEAF | $ 6167 | 48,3% | |||||

| 8 | Шевроле Малибу | $ 6392 | 48,2% | |||||

| 9 | Hyundai Elantra | $ 5319 | 47. 9% 9% | |||||

| 10 | 10 | Mazda Mazda6 | $ 7,193 | $ 7,193 | $ 7,193 | $ 7,193 | $ 7193 | 46,8% |

, какие автопроизводители затрудняют вас продать ваш арендуемый автомобиль

кэптивные финансовые компании (финансовые компании, принадлежащие автопроизводителям) предприняли шаги, чтобы затруднить потребителям продажу своих арендованных автомобилей с целью получения прибыли. Toyota, GM, Honda, Acura и Mazda — это всего лишь несколько автопроизводителей, которые больше не позволяют третьим лицам вносить платежи по аренде.Форд годами не позволял третьим лицам делать это.

Заголовок из Automotive News для GMA Заголовок из Automotive News для Honda и AcuraЧто это значит?

Это означает, что вы должны обратиться к дилеру, работающему по франшизе, чтобы купить арендованный автомобиль, прежде чем вы сможете продать его третьему лицу. В прошлом вы могли пойти в Карвану, и они могли выплатить вам арендную плату. Теперь вам нужно пойти в автосалон, купить автомобиль, получить право собственности, а затем продать его Carvana (или другому третьему лицу).

В прошлом вы могли пойти в Карвану, и они могли выплатить вам арендную плату. Теперь вам нужно пойти в автосалон, купить автомобиль, получить право собственности, а затем продать его Carvana (или другому третьему лицу).

Почему Ford, GM, Toyota, Honda и Mazda делают это? Потому что это увеличивает вероятность того, что дилерский центр сможет получить от вас арендованный автомобиль. У дилеров не хватает предложения (автомобилей для продажи), и, заставляя арендодателей возвращаться в дилерский центр, они увеличивают свои шансы купить автомобиль у вас.

Как заработать на высокой стоимости арендованного автомобиля

Многие арендаторы не знают, что есть способы воспользоваться высокими ценами на подержанные автомобили, даже если вы не являетесь владельцем своего автомобиля, но 2021 год — это время, идеально подходящее для получения прибыли от всех автомобилей последних моделей, даже подержанных, которые в настоящее время сдаются в аренду. .Небольшая домашняя работа за несколько месяцев до возврата арендного договора может принести значительную прибыль в отношении вашего следующего автомобиля. Getty Images

.Небольшая домашняя работа за несколько месяцев до возврата арендного договора может принести значительную прибыль в отношении вашего следующего автомобиля. Getty Images Лизинг автомобиля, по сути, означает, что вы не можете просто продать его, когда захотите, а поскольку цены на подержанные автомобили достигли рекордно высокого уровня, а в некоторых дилерских центрах почти нет автомобилей, миллионы клиентов лизинга с сожалением смотрят на стоимость сдаваемого в аренду автомобиля. . Так получилось, что клиенты лизинга на самом деле могут нажиться на этих высоких ценах, и многие люди уже это сделали, даже если они не могут легко продать свои автомобили напрямую.

Обычно, чтобы продать арендованное транспортное средство напрямую, покупатель должен приобрести транспортное средство за сумму, указанную в договоре аренды, прежде чем он сможет продать его, что иногда предполагает получение другого кредита. Выкуп арендованного жилья и продажа автомобиля сейчас выгодная сделка, но крайне неудобная и часто сопровождается дополнительными налоговыми штрафами.

Но есть и третий способ распорядиться арендованным транспортным средством либо по окончании срока аренды, либо в последние месяцы действия контракта.

Использование стоимости арендованного автомобиляВместо того, чтобы купить его сразу или смиренно сдать и уйти, клиенты лизинга могут продать свой арендованный автомобиль и использовать капитал — по сути, прибыль — от этой сделки для другого автомобиля, говорят эксперты.

«Скажем, в контракте указано, что выплата клиенту составляет 20 000 долларов. Дилерский центр оценивает его и решает, что автомобиль стоит 24 000 долларов, и мы можем продать его за 26 000 долларов», — говорит Лори Черч, директор по соблюдению требований Holman Automotive Group в Маунт-Лорел, штат Нью-Джерси.

В этом гипотетическом случае дилерский центр может заплатить финансовой компании 20 000 долларов за сданный в аренду автомобиль, кредитовать клиента в размере 4 000 долларов на покупку другого автомобиля, продать сданный в аренду автомобиль за 26 000 долларов и при этом заработать 2 000 долларов, сказала она. Все это время продавая одному и тому же клиенту другой автомобиль.

Все это время продавая одному и тому же клиенту другой автомобиль.

Результатом для клиента является не выплата наличными, но чистый эффект будет таким же, если клиент купит другой автомобиль у того же дилера, говорит Джастин Гасман, финансовый директор McCaddon Cadillac-Buick-GMC в Боулдере, штат Колорадо.

Его дилерский центр обычно принимает арендованные автомобили в качестве программы обмена, и Гасман говорит, что дилерские центры в целом испытывают затруднения с подержанными автомобилями. «Мы покупаем каждую машину», — говорит Гасман. Чтобы заключить сделку, добавляет он, многие дилерские центры даже внесут последние пару оставшихся ежемесячных арендных платежей за клиентов.

Когда компания McCaddon Cadillac-Buick-GMC продавала этот GMC Canyon в розницу в 2019 году, никто не предполагал, что через три года такой грузовик будет продаваться по рекомендованной розничной цене или выше.Низкие остатки того времени вне аренды потенциально очень выгодны для арендатора и дилера в настоящее время. McCaddon Cadillac-Buick-GMC

McCaddon Cadillac-Buick-GMC «Мы выкупаем автомобиль, оплачиваем оставшиеся платежи и отдаем покупателю разницу в стоимости при сдаче в счет нового автомобиля… этот капитал входит в вашу новую сделку», — говорит Гасман. Между тем, дилерский центр покупает право собственности у финансовой компании по фиксированной цене для дилеров, которая обычно находится на том же уровне, что и цена клиента, сказал Гасман.

В этой сделке дилерский центр получает очень желанный трехлетний подержанный автомобиль по цене ниже рыночной стоимости, даже несмотря на то, что дилерский центр заплатил немного больше, чем цена клиента в договоре аренды. Арендатор получает возможность воспользоваться сегодняшними высокими ценами на подержанные автомобили, чего он не смог бы сделать, если бы просто сдал машину. Деньги на новую покупку, вероятно, не так велики, как они потенциально могли бы заработать, покупая и продавая ее. сами по себе, но обмен устранил много хлопот.

Важно планировать продажу арендованного автомобиля заблаговременно, добавляет Гасман, в том числе узнавать в Интернете, сколько таких автомобилей, как ваш арендованный автомобиль, продается на вашем рынке за три-четыре месяца до истечения срока аренды. «Лизинг дает вам альтернативу, — говорит Гасман. «Если остаток неправильный, вы можете уйти. Но если остаток правильный, вы должны его изучить.

«Лизинг дает вам альтернативу, — говорит Гасман. «Если остаток неправильный, вы можете уйти. Но если остаток правильный, вы должны его изучить.

Сегодня остаточная стоимость является «правильной» для клиента именно потому, что она ошибочна.В обычное время стоимость автомобиля может упасть на 10%, если его просто списать со стоянки, и он может потерять до 30% своей стоимости в первый год владения. Но это не обычные времена.

Срок аренды обычно составляет 36 месяцев. Три года назад никто не предсказывал дефицит как новых, так и почти новых автомобилей, который мы испытываем сейчас, из-за остановки бизнеса, связанной с Covid-19 в прошлом году, и продолжающейся нехватки компьютерных чипов в этом году. Нехватка компьютерных чипов также частично связана с продолжающимися вспышками Covid-19 на некоторых производственных предприятиях.

Неудивительно, что цены на новые и подержанные автомобили резко выросли в результате высокого спроса и низкого предложения. По словам Питера Келли, генерального директора оптовой автомобильной аукционной компании KAR Global, автомобили, сданные в аренду, во втором квартале стоили на 8000 долларов больше, чем предполагали лизинговые компании 36 месяцами ранее.

По словам Питера Келли, генерального директора оптовой автомобильной аукционной компании KAR Global, автомобили, сданные в аренду, во втором квартале стоили на 8000 долларов больше, чем предполагали лизинговые компании 36 месяцами ранее.

Два года назад эта цифра была «меньше нуля», сказал Келли на телефонной конференции 4 августа. В то время автомобили, сданные в аренду, в среднем стоили меньше, чем предполагалось. Если бы клиент купил его по договорной остаточной стоимости, он потерял бы деньги на сделке.

Сегодня все наоборот.Автопроизводители, их финансовые компании и дилеры загребают миллиарды долларов неожиданной прибылью, когда продают сданные в аренду автомобили, которые сдают клиенты.

GM Financial, дочерняя финансовая компания General Motors, сообщила о прибыли в размере 1,2 млрд долларов США от прекращения аренды автомобилей в первой половине 2021 года по сравнению с 248 млн долларов США за тот же период в 2020 году. Финансовое подразделение Ford, Ford Credit , сообщила отдельно, что средняя оптовая аукционная цена за 36-месячную аренду составила 28 030 долларов во втором квартале, что на 39% больше, чем в прошлом году.

Как работает аренда, повторный курсЛизинг похож на сокращенную версию автокредита. Потребители берут взаймы разницу между первоначальной стоимостью автомобиля за вычетом первоначального взноса и остаточной стоимостью автомобиля в конце срока аренды, обычно на 36 месяцев. Арендаторы ежемесячно выплачивают заемную сумму, как и арендную плату.

По окончании аренды клиент возвращает автомобиль дилеру. Договор аренды дает покупателю возможность, но не обязательство, купить автомобиль в конце срока аренды за определенную стоимость, указанную в договоре. Сумма выплаты – это так называемая остаточная стоимость плюс комиссионные, если таковые имеются.

Сумма выплаты – это так называемая остаточная стоимость плюс комиссионные, если таковые имеются.

Если прогнозируемая остаточная стоимость точно соответствует действительности через 36 месяцев, она будет точно равна фактической стоимости автомобиля при перепродаже. В этом сценарии некоторые люди решают купить свой автомобиль, но это не какая-то сделка.

Если фактическая рыночная стоимость автомобиля меньше прогнозируемой остаточной стоимости, что не редкость, хорошей новостью для потребителей является то, что они не несут ответственности за разницу.Лучшая сделка для этого клиента — уйти, и до этого года большинство людей так и поступали.

Тимбрук Киа из Камберленда, штат Мэриленд, стал свидетелем огромного роста числа людей, интересующихся, что они могут получить от своего арендованного автомобиля, и, как и все дилеры, сталкиваются с нехваткой товарных запасов. Timbrook Kia Если клиент не покупает автомобиль, дилер обычно имеет возможность купить его у арендодателя. Если дилер не покупает его, финансовое учреждение, сдавшее автомобиль в аренду, сохраняет за собой право собственности и обычно отправляет сданный в аренду автомобиль на аукцион только для дилеров для продажи.

Если дилер не покупает его, финансовое учреждение, сдавшее автомобиль в аренду, сохраняет за собой право собственности и обычно отправляет сданный в аренду автомобиль на аукцион только для дилеров для продажи.

На протяжении десятилетий аукционные поступления от сдаваемых в аренду автомобилей часто приносили убытки автопроизводителям и их зависимым финансовым компаниям. Но не переживайте за них, они откладывают резервы на покрытие убытков. Кроме того, автомобильные компании считают, что сдавать кому-то новую машину в аренду каждые три года выгоднее, чем продавать новую каждые пять или десять лет.

Сегодня ясно, что многие клиенты и дилеры осознают, что фактические рыночные цены намного выше, чем прогнозируемая остаточная стоимость.Они скупают или торгуют большей частью автомобилей, сданных в аренду. «Многие люди продали их», — говорит Дина Уилсон, генеральный менеджер и финансовый менеджер Timbrook Kia в Камберленде, штат Мэриленд. «Люди приходят и думают, что у них есть золотая жила. Некоторые, я полагаю.

Некоторые, я полагаю.

По словам Эрика Лаймана, вице-президента компании ALG, занимающейся оценкой остаточной стоимости, 20% всех арендаторов, вернувшихся в июле, в конечном итоге приобрели свой лизинговый автомобиль с наступающим сроком погашения; вырос почти вдвое по сравнению с допандемическим уровнем в 11% в 2019 году.Ford Credit сообщил, что по договорам аренды, срок действия которых истек во втором квартале 2021 года, 34% были возвратами. Годом ранее он составлял 76%.

Во втором квартале 2021 года только 10% из 157 000 расторжений аренды были возвращены GM Financial, сообщила кэптивная финансовая компания. Остальные были куплены потребителями и дилерами. Во втором квартале 2020 года доходность аренды составила 78%.

«Мы по-прежнему признаем прибыль», когда потребители покупают свои автомобили после лизинга по остаточной стоимости, указанной в договоре, сказал Дэн Берс, президент и главный исполнительный директор GM Financial, на недавней конференции J. Автоконференция П. Моргана. «Но не так много, как если бы мы продавали их на рынке».

Автоконференция П. Моргана. «Но не так много, как если бы мы продавали их на рынке».

Решение об аренде или покупке бизнес-объекта

После того, как владелец бизнеса определит свои потребности в объекте и выполнит поиск и найдет подходящий объект, наступит время для другого решения, касающегося коммерческой недвижимости: вы покупаете или арендуете недвижимость?

Этот вопрос поднимается в двух контекстах:

- Владелец целевого объекта рассмотрит возможность продажи или сдачи объекта в аренду.

- Вы выбираете из группы конкурирующих участков, некоторые из которых продаются, а другие сдаются в аренду.

Чтобы помочь вам принять это решение, вам необходимо сравнить экономические показатели лизинга и покупки, а также факторы, определяющие, имеет ли смысл лизинг или покупка помещения.

Сравнение экономических показателей лизинга и покупки

Основное преимущество аренды бизнес-объекта заключается в том, что ваши первоначальные денежные затраты на использование актива, как правило, меньше при аренде, чем при покупке. Однако, возможно, главное преимущество покупки заключается в том, что в конечном итоге вы платите меньше в долгосрочной перспективе, чем заплатили бы, если бы арендовали объект. Кроме того, если вы покупаете, вы получаете выгоду от любой оценки стоимости имущества.

Однако, возможно, главное преимущество покупки заключается в том, что в конечном итоге вы платите меньше в долгосрочной перспективе, чем заплатили бы, если бы арендовали объект. Кроме того, если вы покупаете, вы получаете выгоду от любой оценки стоимости имущества.

Как вы примиряете эти факторы? Один из способов — провести математический анализ ваших чистых денежных потоков, которые могут возникнуть в результате лизинга и покупки.

Анализ движения денежных средств. Анализ денежных потоков предоставляет оценку того, сколько наличных денег вам нужно будет отложить сегодня, чтобы покрыть расходы после уплаты налогов по каждому варианту приобретения объекта.Для выполнения анализа необходимо знать или предполагать определенные факты, в том числе:

- условия покупки и финансирования, включая затраты на закрытие

- условия аренды

- ваша объединенная ставка федерального подоходного налога и налога штата

- ожидаемый срок полезного использования объекта для вашего бизнеса в целях амортизации

- оценочная стоимость актива при его продаже или в конце срока его полезного использования вашему предприятию

- стоимость вашего капитала

- любые другие расходы, которые вы понесли бы, если бы вы арендовали помещение, но не купили его, или наоборот (например, вам нужно было бы учитывать ожидаемые расходы на содержание, если бы арендодатель брал на себя ответственность за эти расходы)

Дальний эффект решения. Если вы являетесь новым владельцем бизнеса и думаете, приобретать ли объект путем покупки или аренды, у вас может быть тенденция концентрироваться на краткосрочных перспективах, таких как прогнозы денежных потоков на первый год, которые будут получены для каждого из вариантов. Это естественно и, вероятно, совершенно необходимо: если дела идут не очень хорошо в первые пару лет функционирования бизнеса, может не быть времени, чтобы увидеть, какую пользу конкретное решение принесло бы ему через 10 лет. Но, сказав это, все же стоит подумать о том, как аренда может повлиять на ваш бизнес в будущем.Будет ли важно для вашего бизнеса иметь возможность оставаться на месте так долго, как вы хотите? Предвидите ли вы необходимость модификации объекта таким образом, на который арендодатель может не согласиться?

Если вы являетесь новым владельцем бизнеса и думаете, приобретать ли объект путем покупки или аренды, у вас может быть тенденция концентрироваться на краткосрочных перспективах, таких как прогнозы денежных потоков на первый год, которые будут получены для каждого из вариантов. Это естественно и, вероятно, совершенно необходимо: если дела идут не очень хорошо в первые пару лет функционирования бизнеса, может не быть времени, чтобы увидеть, какую пользу конкретное решение принесло бы ему через 10 лет. Но, сказав это, все же стоит подумать о том, как аренда может повлиять на ваш бизнес в будущем.Будет ли важно для вашего бизнеса иметь возможность оставаться на месте так долго, как вы хотите? Предвидите ли вы необходимость модификации объекта таким образом, на который арендодатель может не согласиться?

Допустим, вы рассматриваете краткосрочные и долгосрочные последствия решения «арендовать или покупать» и заключаете, что покупка недвижимости отвечает долгосрочным интересам вашего бизнеса. Если ваш вопрос об аренде или покупке в остальном находится на грани, это долгосрочное рассмотрение может привести вас в одном направлении.Если, однако, о покупке объекта не может быть и речи, по крайней мере, вы будете знать, что вам следует подумать о том, как вы можете достичь этих долгосрочных целей другими средствами.

Если ваш вопрос об аренде или покупке в остальном находится на грани, это долгосрочное рассмотрение может привести вас в одном направлении.Если, однако, о покупке объекта не может быть и речи, по крайней мере, вы будете знать, что вам следует подумать о том, как вы можете достичь этих долгосрочных целей другими средствами.

Факторы, которые следует учитывать при принятии решения об аренде или покупке

Какие факторы следует учитывать при принятии решения о покупке или аренде бизнес-объекта?

Следующие факторы, если они имеют отношение к вашей ситуации, могут привести вас к выводу, что вам следует приобрести, а не арендовать бизнес-центр:

- Вы хотите получить контроль над имуществом.Возможно, вы намерены сделать существенные дополнения или ремонт в собственности. Или вы решаете изменить часы работы или изменить что-то еще в способе ведения бизнеса. Если вы арендуете помещение, возможно, вам придется получить разрешение арендодателя на внесение этих изменений.

Однако, если вы являетесь владельцем собственности, никто не будет оглядываться через ваше плечо (за исключением, возможно, совета по зонированию!), Чтобы усомниться в ваших действиях.

Однако, если вы являетесь владельцем собственности, никто не будет оглядываться через ваше плечо (за исключением, возможно, совета по зонированию!), Чтобы усомниться в ваших действиях. - Вы можете рассмотреть долгосрочную стоимость. Аренда иногда может превзойти покупку с точки зрения денежного потока, особенно в первые годы.Но в долгосрочной перспективе покупка обычно дешевле, потому что арендодатель, помимо оплаты всех расходов, связанных с покупкой и содержанием собственности, попытается получить прибыль для себя. Вы можете избежать этой надбавки к прибыли, купив недвижимость, а не сдав ее в аренду.

- Для некоторых предприятий, таких как предприятия розничной торговли и сферы услуг, очень важно местоположение. Если вы создали выгодное место для бизнеса, вы не хотите потерять его из-за повышения арендной платы или потому, что арендодатель просто хочет использовать недвижимость для другого использования.Если у вас есть объект, у вас не будет этих забот.

- Вы не нашли подходящего объекта для сдачи в аренду.

Вы можете хотеть сдать в аренду, но обнаружили, что вся недвижимость, которая подходила бы для ваших нужд, была предложена только для продажи, а не для сдачи в аренду.

Вы можете хотеть сдать в аренду, но обнаружили, что вся недвижимость, которая подходила бы для ваших нужд, была предложена только для продажи, а не для сдачи в аренду. - Вы находитесь в зоне повышения стоимости земли. Если вы разместитесь в районе, где, по вашему мнению, стоимость земли будет продолжать расти, было бы лучше владеть недвижимостью (и, таким образом, получить выгоду от этой оценки, если вы когда-либо продадите), а не арендовать ее.Это было бы особенно верно, если бы вы могли определить эту тенденцию в сфере недвижимости до того, как цены подскочат, признавая ее.