Читать онлайн «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» автора Хагстром Роберт — RuLit

Роберт Дж. Хэгстром Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора

Вступительная статья

Около двадцати лет назад, во время подготовки к работе инвестиционным брокером в компании Legg Mason, вместе с другими учебными материалами я получил годовой отчет о деятельности Berkshire Hathaway. Это было мое первое знакомство с Уорреном Баффетом.

Как и на большинство людей, которые читают годовые отчеты Berkshire, на меня произвела большое впечатление ясность стиля, в котором Уоррен Баффет излагает свои мысли. В 1980-х годах, будучи молодым специалистом, я почувствовал, что у меня голова идет кругом от всевозможных данных о состоянии фондового рынка и экономики в целом, а также от непрерывного процесса купли-продажи ценных бумаг.

Самая сложная проблема, с которой я столкнулся при написании книги «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора», заключалась в необходимости подтвердить или опровергнуть следующее утверждение Баффета: «Все, что я делаю, не выходит за рамки возможностей любого другого человека». Некоторые критики доказывают, что, несмотря на громадный успех Уоррена Баффета, наличие у этого человека особого склада ума и индивидуальных отличительных особенностей означает невозможность широкого применения его принципов инвестиционной деятельности. Я не согласен с этим утверждением. Безусловно, Уоррен Баффет – уникальная личность, во многом отличающаяся от других, однако его методологию, при условии ее глубокого понимания, могут применять как отдельные инвесторы, так и инвестиционные компании.

В книге «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» представлено описание основных принципов этой концепции инвестиционной деятельности. Здесь нет никаких компьютерных программ, которые необходимо было бы освоить, нет ссылок на толстые учебники по инвестициям, в которых пришлось бы разбираться. Независимо от того, может инвестор купить 10 % акций компании или только сотню-другую, – эта книга поможет ему обеспечить получение значительной прибыли на инвестированный капитал.

Однако инвесторам не следует сопоставлять свои достижения с тем, чего удалось добиться Уоррену Баффету. Пятьдесят лет, в течение которых он занимается инвестициями, делают крайне маловероятной возможность воспроизведения кем бы то ни было таких же результатов, которые получала его компания.

Первое издание этой книги завоевало широкую популярность среди читателей, и я испытываю глубокое удовлетворение от того, что эта книга оказалась полезной для такого большого количества людей. Следует отметить, что моя книга обязана своим успехом в первую очередь самому Уоррену Баффету. Его мудрость и высокие моральные качества очаровали миллионы людей во всем мире. Его интеллект и выдающиеся достижения в инвестиционной сфере на протяжении многих лет буквально гипнотизировали специалистов по инвестициям, в том числе и меня. Такое редкое сочетание характеристик делает Уоррена Баффета единственным и самым популярным образцом для подражания в современной инвестиционной сфере.

До выхода этой книги в печать я никогда не встречался с Уорреном Баффетом, я не консультировался с ним в процессе ее написания.

Читать книгу «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов.

Стратегия и тактика великого инвестора» онлайн полностью📖 — Роберта Хагстром — MyBook.

Стратегия и тактика великого инвестора» онлайн полностью📖 — Роберта Хагстром — MyBook.ПОЛЕЗНЫЕ КНИГИ ДЛЯ УСПЕШНОГО БИЗНЕСА

Как инвестировать, если в кармане меньше миллионаа

Как получать пассивный доход, освободиться от рутины и стать автором своей жизни? Эта книга ‒ азбука инвестора от одного из самых востребованных коучей по инвестированию в России. В ней вы найдете пошаговую стратегию для начинающих вкладчиков, а также самые эффективные технологии и стратегии приумножения капитала.

Шифр Уколовой. Мощный отдел продаж и рост выручки в два раза

Елена Уколова – эксперт № 1 в России по увеличению продаж, а в числе ее клиентов – «Сколково», «Банк Уралсиб», «ВКонтакте», Victoria’s Secret. В своей книге она раскрывает главные секреты методики Уколовой, которые работают в любой отрасли, как на B2B, так и на B2C рынке. Вы получите 30 готовых ключей для роста выручки компании: от настройки воронки продаж и возврата потерянных клиентов, до достижения равномерного выполнения плана продаж и внедрения системы мотивации.

Генератор клиентов. Первая в мире книга-тренинг по АВТОВОРОНКАМ продаж

Кир Уланов – маркетинг-ревизор, за плечами которого более 1500 проектов разного уровня. В своей книге-тренинге он максимально понятным языком раскрывает все этапы создания и внедрения автоворонок продаж. Благодаря этому практическому руководству, вы узнаете, как перестать сливать деньги на рекламу, некомпетентных подрядчиков и создание продуктов, которые не нужны рынку; выбрать нужную модель автоворонки продаж и самостоятельно реализовать ее; и многие другие секреты.

Трансформатор 2. Как развить скорость в бизнесе и не сгореть

Дмитрий Портнягин – автор самого популярного бизнес-канала на YouTube и самой успешной бизнес-книги в России. Более 200 тысяч экземпляров первой книги Дмитрия Портнягина «Трансформатор. Как создать свой бизнес и начать зарабатывать» были проданы за год после старта продаж. Но Дима не тот человек, который останавливается на высоком результате, даже если это лучший результат.

Вступительная статья

Около двадцати лет назад, во время подготовки к работе инвестиционным брокером в компании Legg Mason, вместе с другими учебными материалами я получил годовой отчет о деятельности Berkshire Hathaway. Это было мое первое знакомство с Уорреном Баффетом.

Как и на большинство людей, которые читают годовые отчеты Berkshire, на меня произвела большое впечатление ясность стиля, в котором Уоррен Баффет излагает свои мысли. В 1980-х годах, будучи молодым специалистом, я почувствовал, что у меня голова идет кругом от всевозможных данных о состоянии фондового рынка и экономики в целом, а также от непрерывного процесса купли-продажи ценных бумаг.

Самая сложная проблема, с которой я столкнулся при написании книги «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора», заключалась в необходимости подтвердить или опровергнуть следующее утверждение Баффета: «Все, что я делаю, не выходит за рамки возможностей любого другого человека». Некоторые критики доказывают, что, несмотря на громадный успех Уоррена Баффета, наличие у этого человека особого склада ума и индивидуальных отличительных особенностей означает невозможность широкого применения его принципов инвестиционной деятельности. Я не согласен с этим утверждением. Безусловно, Уоррен Баффет – уникальная личность, во многом отличающаяся от других, однако его методологию, при условии ее глубокого понимания, могут применять как отдельные инвесторы, так и инвестиционные компании.

В книге «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» представлено описание основных принципов этой концепции инвестиционной деятельности. Здесь нет никаких компьютерных программ, которые необходимо было бы освоить, нет ссылок на толстые учебники по инвестициям, в которых пришлось бы разбираться. Независимо от того, может инвестор купить 10 % акций компании или только сотню-другую, – эта книга поможет ему обеспечить получение значительной прибыли на инвестированный капитал.

Однако инвесторам не следует сопоставлять свои достижения с тем, чего удалось добиться Уоррену Баффету. Пятьдесят лет, в течение которых он занимается инвестициями, делают крайне маловероятной возможность воспроизведения кем бы то ни было таких же результатов, которые получала его компания. Вместо этого необходимо сопоставлять достижения свои и других инвесторов того же уровня, независимо от того занимаются они активным управлением открытыми инвестиционными фондами, инвестируют капитал через индексные фонды или покупают ценные бумаги самостоятельно.

Вместо этого необходимо сопоставлять достижения свои и других инвесторов того же уровня, независимо от того занимаются они активным управлением открытыми инвестиционными фондами, инвестируют капитал через индексные фонды или покупают ценные бумаги самостоятельно.

Первое издание этой книги завоевало широкую популярность среди читателей, и я испытываю глубокое удовлетворение от того, что эта книга оказалась полезной для такого большого количества людей. Следует отметить, что моя книга обязана своим успехом в первую очередь самому Уоррену Баффету. Его мудрость и высокие моральные качества очаровали миллионы людей во всем мире. Его интеллект и выдающиеся достижения в инвестиционной сфере на протяжении многих лет буквально гипнотизировали специалистов по инвестициям, в том числе и меня. Такое редкое сочетание характеристик делает Уоррена Баффета единственным и самым популярным образцом для подражания в современной инвестиционной сфере.

До выхода этой книги в печать я никогда не встречался с Уорреном Баффетом, я не консультировался с ним в процессе ее написания. Безусловно, такие консультации дали бы книге дополнительное преимущество. Тем не менее, у меня была прекрасная возможность воспользоваться многочисленными работами Уоррена Баффета по инвестициям, написанными им за более чем сорокалетний период. В процессе изложения материала я интенсивно использовал цитаты из годовых отчетов о деятельности компании Berkshire Hathaway, особенно из знаменитых обращений председателя совета директоров компании к ее акционерам. Г-н Баффет дал разрешение на использование этих материалов, защищенных авторским правом, но только после того, как он просмотрел практически готовую книгу. Это разрешение ни в коем случае не означает, что он принимал участие в работе над книгой, предоставил в мое распоряжение секретные документы о деятельности Berkshire Hathaway, раскрыл стратегии, упоминания о которых пока нет в его официальных отчетах.

Безусловно, такие консультации дали бы книге дополнительное преимущество. Тем не менее, у меня была прекрасная возможность воспользоваться многочисленными работами Уоррена Баффета по инвестициям, написанными им за более чем сорокалетний период. В процессе изложения материала я интенсивно использовал цитаты из годовых отчетов о деятельности компании Berkshire Hathaway, особенно из знаменитых обращений председателя совета директоров компании к ее акционерам. Г-н Баффет дал разрешение на использование этих материалов, защищенных авторским правом, но только после того, как он просмотрел практически готовую книгу. Это разрешение ни в коем случае не означает, что он принимал участие в работе над книгой, предоставил в мое распоряжение секретные документы о деятельности Berkshire Hathaway, раскрыл стратегии, упоминания о которых пока нет в его официальных отчетах.

Практически все, что делает Уоррен Баффет, имеет публичный характер, но при этом все его действия не описаны ни в одном печатном издании.

По моему мнению, что действительно необходимо и что представило бы большую ценность для инвесторов – это тщательный анализ всех размышлений и стратегий Уоррена Баффета, наряду с анализом всех инвестиций, сделанных компанией Berkshire Hathaway за многие годы. Кроме того, такой многосторонний анализ деятельности Уоррена Баффета целесообразно было разместить в одном печатном источнике. Эта необходимость и стала отправной точкой написания первого издания книги об Уоррене Баффете.

Пересмотренное и исправленное издание книги, которое выходит спустя десять лет после публикации первого, имеет примерно ту же цель – проанализировать уроки в инвестиционной сфере, которые можно извлечь из самого последнего периода деятельности Уоррена Баффета, а также изучить влияние изменений финансового климата на принципы инвестиционной деятельности Уоррена Баффета.

Некоторые аспекты удалось выяснить достаточно быстро. В последние годы активность Уоррена Баффета на фондовом рынке существенно снизилась. Он чаще покупал целые компании, чем акции. Время от времени он также покупал различные облигации (корпоративные облигации инвестиционного класса, государственные облигации и даже высокодоходные облигации), но впоследствии, как только стоимость этих облигаций начинала падать, он избавлялся от них.

Он чаще покупал целые компании, чем акции. Время от времени он также покупал различные облигации (корпоративные облигации инвестиционного класса, государственные облигации и даже высокодоходные облигации), но впоследствии, как только стоимость этих облигаций начинала падать, он избавлялся от них.

В данной книге приведена краткая характеристика некоторых компаний, которые в последнее время были приобретены Berkshire Hathaway, а также изложен анализ того, каким образом характеристики этих компаний отображают принципы инвестиционной деятельности Уоррена Баффета. Многие из этих компаний были частной собственностью до того, как их приобрел Уоррен Баффет, поэтому к точным данным об их деятельности не было открытого доступа. Следовательно, я не могу с полной уверенностью утверждать, что Уоррен Баффет детально анализировал экономические показатели их работы. Я могу отметить только то, что ему однозначно нравилась видимая сторона их деятельности.

В процессе написания второго, переработанного и дополненного издания книги об Уоррене Баффете я воспользовался возможностью добавить в него некоторые материалы, которые не были представлены в предыдущем издании. В частности, я включил сюда главу, посвященную методике управления инвестиционным портфелем, которой руководствуется Уоррен Баффет, – методики, которая получила название «концентрированные инвестиции». Она представляет собой краеугольный камень успеха Уоррена Баффета, поэтому я настоятельно рекомендую обратить на этот раздел особое внимание. Кроме того, в это издание включена глава, посвященная психологии денег, в которой проанализированы многочисленные аспекты губительного влияния эмоционального отношения к деньгам на принятие правильных решений. Для того чтобы разумно инвестировать капитал, необходимо научиться поступать мудро вопреки всем возможным соблазнам. Эта необходимость обусловлена двумя причинами: во-первых, если человек знает, как распознать эмоциональные ловушки, он может избежать их. А во-вторых, это позволяет вовремя распознать ошибочные шаги, предпринятые другими инвесторами, для того чтобы извлечь из них выгоду.

В частности, я включил сюда главу, посвященную методике управления инвестиционным портфелем, которой руководствуется Уоррен Баффет, – методики, которая получила название «концентрированные инвестиции». Она представляет собой краеугольный камень успеха Уоррена Баффета, поэтому я настоятельно рекомендую обратить на этот раздел особое внимание. Кроме того, в это издание включена глава, посвященная психологии денег, в которой проанализированы многочисленные аспекты губительного влияния эмоционального отношения к деньгам на принятие правильных решений. Для того чтобы разумно инвестировать капитал, необходимо научиться поступать мудро вопреки всем возможным соблазнам. Эта необходимость обусловлена двумя причинами: во-первых, если человек знает, как распознать эмоциональные ловушки, он может избежать их. А во-вторых, это позволяет вовремя распознать ошибочные шаги, предпринятые другими инвесторами, для того чтобы извлечь из них выгоду.

Десять лет можно расценивать как очень или не очень длительный период времени, в зависимости от обстоятельств и личного восприятия окружающего мира каждым человеком. С точки зрения инвесторов, на протяжении этих десяти лет изменился контекст инвестиционной деятельности, но основные ее принципы остались прежними. Это хорошо, поскольку за последующие десять лет этот контекст снова может вернуться к прежнему состоянию или даже изменится в прямо противоположную сторону. Те инвесторы, которые останутся верными основополагающим принципам инвестиционной деятельности, смогут пережить такие потрясения намного легче тех, кто этого не сделает.

С точки зрения инвесторов, на протяжении этих десяти лет изменился контекст инвестиционной деятельности, но основные ее принципы остались прежними. Это хорошо, поскольку за последующие десять лет этот контекст снова может вернуться к прежнему состоянию или даже изменится в прямо противоположную сторону. Те инвесторы, которые останутся верными основополагающим принципам инвестиционной деятельности, смогут пережить такие потрясения намного легче тех, кто этого не сделает.

В течении десяти лет, прошедших после написания книги «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора», шумиха на фондовом рынке продолжает усиливаться и в некоторых случаях доходит до оглушающего визга. Телевизионные комментаторы, авторы книг по финансам, аналитики и специалисты в области маркетинговых стратегий изо всех сил пытаются привлечь внимание инвесторов. В то же время многие инвесторы чрезмерно увлеклись организованными на различных веб-сайтах дискуссионными форумами и электронными досками объявлений, обмениваясь сомнительной информацией и советами, которые только вводят других в заблуждение. Тем не менее, несмотря на доступность такой информации, инвесторы считают, что в современных условиях становится все труднее и труднее получать прибыль на инвестированный капитал. Некоторым из них трудно даже продолжать заниматься своим делом. Курсы акций резко поднимаются без видимых причин, после чего так же быстро и неожиданно падают. Люди, которые решили заняться инвестициями для того, чтобы накопить денег на обучение детей или на собственное пенсионное обеспечение, находятся в постоянном страхе. Кажется, что в последнее время на фондовом рынке нет никаких осмысленных действий – сплошной хаос.

Тем не менее, несмотря на доступность такой информации, инвесторы считают, что в современных условиях становится все труднее и труднее получать прибыль на инвестированный капитал. Некоторым из них трудно даже продолжать заниматься своим делом. Курсы акций резко поднимаются без видимых причин, после чего так же быстро и неожиданно падают. Люди, которые решили заняться инвестициями для того, чтобы накопить денег на обучение детей или на собственное пенсионное обеспечение, находятся в постоянном страхе. Кажется, что в последнее время на фондовом рынке нет никаких осмысленных действий – сплошной хаос.

И в этом хаосе фондового рынка, как айсберг среди океана, возвышается здравый смысл и мудрость Уоррена Баффета. В среде, которая, по всей видимости, благоприятна скорее для спекулянтов, чем для инвесторов, мудрые советы Уоррена Баффета по вопросам инвестиций снова и снова оказываются спасательным кругом для миллионов инвесторов, потерпевших неудачу. Время от времени те, кто придерживается других взглядов на инвестиционную деятельность, заявляют: «Но на этот раз все обстоит совсем по-другому», и в некоторых случаях они оказываются правы. Политики предпринимают неожиданные действия, рынок реагирует и, это, в свою очередь, в какой-то степени сказывается на состоянии экономики. Непрерывно появляются новые компании, тогда как старые прекращают свою деятельность. Происходит развитие и адаптация различных отраслей экономики к новым условиям. Перемены носят непрерывный характер, однако принципы инвестиционной деятельности, изложенные в этой книге, остаются неизменными.

Политики предпринимают неожиданные действия, рынок реагирует и, это, в свою очередь, в какой-то степени сказывается на состоянии экономики. Непрерывно появляются новые компании, тогда как старые прекращают свою деятельность. Происходит развитие и адаптация различных отраслей экономики к новым условиям. Перемены носят непрерывный характер, однако принципы инвестиционной деятельности, изложенные в этой книге, остаются неизменными.

Я хотел бы привести здесь краткий, но убедительный урок, взятый из годового отчета Berkshire Hathaway за 1996 г. «Инвестор должен поставить перед собой простую цель – приобрести по разумной цене долю в капитале компаний, бизнес которых ему понятен, и прибыли которых с большой степенью вероятности будут увеличиваться на протяжении следующих пяти, десяти, двадцати лет. С течением времени на рынке останется очень мало компаний, которые удовлетворяли бы эти требования. Именно поэтому, как только инвестор найдет компанию с такими характеристиками, ему следует немедленно приобретать как можно больше ее акций».

Какие бы средства ни имел в своем распоряжении инвестор, какая бы отрасль или компания ни представляла для него интерес как объект для инвестиций, он не сможет найти более подходящего критерия для принятия правильного решения.

Роберт Г. Хагстром Вилланова, штат Пенсильвания Сентябрь 2004 г.

Читать онлайн «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора»

Автор

Annotation

Со дня выхода в свет первого издания книги Роберта Хэгстрома об Уоррене Баффете, познакомившей мир с этим выдающимся человеком, прошло уже десять лет. С тех пор Уоррен Баффет еще прочнее укрепил свою репутацию величайшего инвестора всех времен и народов, спокойно приумножив свое многомиллиардное состояние невзирая на финансовые потрясения последнего десятилетия. Перед вами пересмотренное и исправленное издание книги об «оракуле из Омахи», в котором подробно описаны все инвестиционные решения Уоррена Баффета за прошедшие десять лет.

На высоком профессиональном уровне в книге проанализированы принципы, составляющие сущность подхода Уоррена Баффета к инвестициям, – своеобразный свод правил ведения бизнеса, управления финансами и людьми, определения стоимости компании.

В мире бизнеса постоянно происходят изменения, однако принципы инвестиционной деятельности, изложенные в этой книге, остаются неизменными. Второе издание популярной книги Роберта Хэгстрома поможет каждому инвестору – опытному или начинающему – осмыслить и использовать стратегии инвестиционной деятельности, которые принесли Баффету огромный успех за пятьдесят лет его деятельности в сфере инвестиций.

Роберт Дж. Хэгстром

Вступительная статья

Предисловие ко второму изданию

Предисловие к первому изданию

Введение

Глава 1

Инвестиции: начало

Buffet Partnership, Ltd

Баффет и его компания

Деятельность Уоррена Баффета в современных условиях

Глава 2

Бенджамин Грэхем

Филип Фишер

Джон Бэрр Уильяме

Чарльз Мангер

«Горючая смесь»

Глава 3

Начало деятельности компании Berkshire Hethaweg

Страховои бизнес

Government Employees Insurance Company

General Re Corporation

Berkshire Hathaway Reinsurance Group

Глава 4

Бизнес-мозаика

Clayton Homes

McLane Company

The Pampered Chef

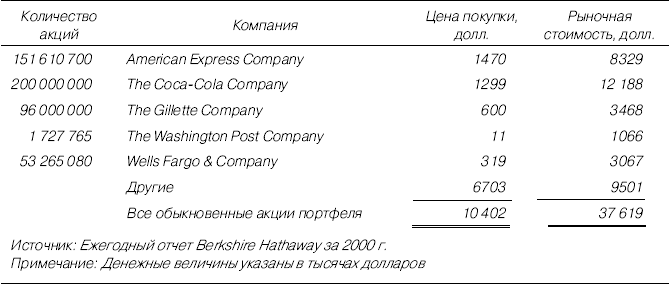

Покупка акций

The Coca-Cola Company

The Gillette Company

The Washington Post Company

Wells Fargo & Company

Разумный инвестор

Глава 5

Простота и понятность бизнеса

Coca-Cola Company

The Washington Post Company

Wells Fargo

Стабильность результатов деятельности компании

The Coca-Cola Company

The Washington Post

Gillette

Clayton Homes

Благоприятные долгосрочные перспективы

Coca-Cola Company

Washington Post Company

McLane Company

Pampered Chef

Глава 6

Рационализм руководства

Coca-Cola Company

American Express

The Washington Post Company

The Pampered Chef

Искренность

Coca-Cola Company

Институциональный императив

Coca-Cola Company

Clayton Homes

The Washington Post Company

Уоррен Баффет о менеджменте, этике и рационализме

Управленческие опционы

Проблемы фальсификации и вуалирования финансовой отчетности

Неспособность членов совета директоров противостоять исполнительному руководству компании

Оценка эффективности менеджмента

Глава 7

Доходность акционерного капитала

Coca-Cola Company

The Washington Post Company

«Прибыль собственников»

Coca-Cola Company

Коэффициент рентабельности бизнеса

The Pampered Chef

Coca-Cola Company

The Washington Post Company

Доллар в бизнес – доллар к рыночной стоимости

Coca-Cola Company

Gillette

Глава 8

Определение стоимости бизнеса

Coca-Cola Company

Gillette

The Washington Post Company

Wells Fargo

Покупка акций по привлекательной цене

Coca-Cola Company

Gillette

The Washington Post Company

The Pampered Chef

Clayton Homes

Резюме

Глава 9

Облигации

Washington Public Power Supply System

RJR Nabisco

Level 3 Communications

Qwest

Amazon. com

com

Арбитраж

Конвертируемые привилегированные акции

MidAmerican

Глава 10

Статус-кво: выбор из двух вариантов

Новый выбор

Концентрированные инвестиции: общая концепция

Поиск выдающихся компаний

Лучше меньше, да лучше

Целесообразность крупных капиталовложений в многообещающие компании

Терпеливость инвестора

Спокойное отношение к колебаниям курсов

Баффет и современная портфельная теория

Точка зрения Баффета на риск

Точка зрения Баффета на диверсификацию

Точка зрения Баффета на теорию эффективного рынка

Суперинвесторы из «Баффетвилля»

Чарли Мангер

Билл Руан

Лу Симпсон

Изменения в инвестиционном портфеле

Принятие решения о покупке: простой критерий

Принятие решения о продаже: две веские причины не спешить

Проблема концентрированного инвестирования

Проблема успеха

Глава 11

Характер настоящего инвестора

Знакомство с Господином Рынком

Господин Рынок, познакомьтесь с Чарли Мангером!

Поведенческие аспекты финансов

Чрезмерная самоуверенность

Асимметричность гиперреакции

Неприятие потерь

Двойственное отношение к деньгам

Терпимость к риску

Психология концентрированных инвестиций

Глава 12

Инвестирование: путь Уоррена Баффета

Шаг 1: не обращайте внимания на фондовый рынок

Шаг 2: не беспокойтесь по поводу состояния экономики

Шаг 3: покупайте бизнес компании, а не ее акции

Шаг 4: управляйте портфелем бизнесов

Сущность инвестиционной философии Уоррена Баффета

Послесловие

Приложение

Примечания

Глава 1. Величайший инвестор в мире

Величайший инвестор в мире

Глава 2. Образование Уоррена Баффета

Глава 3. «Страхование – главный бизнес нашей компании» Начало деятельности компании Berkshire Hathaway

Глава 4. Как следует приобретать компании

Глава 5. Руководство по инвестированию: что следует знать о бизнесе интересующей вас компании

Глава 6. Руководство по инвестированию: что следует знать о руководстве интересующей вас компании

Глава 7. Руководство по инвестированию: что следует знать о финансах интересующей вас компании

Глава 8. Руководство по инвестированию: что следует знать о стоимости интересующей вас компании

Глава 9. Инвестиции в ценные бумаги с фиксированным доходом

Глава 10. Как управлять инвестиционным портфелем

Глава 11. Психология инвестирования

Глава 12. Неблагоразумный человек

Послесловие

От автора

Предметный указатель

А

Б

B

Г

Д

И

К

М

О

П

Р

С

Т

У

Ф

Х

Ц

Ш

Э

notes

1

2

3

4

5

Роберт Дж. Хэгстром

Хэгстром

Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора

Вступительная статья

Около двадцати лет назад, во время подготовки к работе инвестиционным брокером в компании Legg Mason, вместе с другими учебными материалами я получил годовой отчет о деятельности Berkshire Hathaway. Это было мое первое знакомство с Уорреном Баффетом.

Как и на большинство людей, которые читают годовые отчеты Berkshire, на меня произвела большое впечатление ясность стиля, в котором Уоррен Баффет излагает свои мысли.

В 1980-х годах, будучи молодым специалистом, я почувствовал, что у меня голова идет кругом от всевозможных данных о состоянии фондового рынка и экономики в целом, а также от непрерывного процесса купли-продажи ценных бумаг. И все же, каждый раз, когда я читал истории об Уоррене Баффете или написанные им статьи, мне казалось, что его благоразумный голос возвышается над всем этим рыночным хаосом. Именно умиротворяющее влияние Уоррена Баффета вдохновило меня на написание этой книги.

Именно умиротворяющее влияние Уоррена Баффета вдохновило меня на написание этой книги.Самая сложная проблема, с которой я столкнулся при написании книги «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора», заключалась в необходимости подтвердить или опровергнуть следующее утверждение Баффета: «Все, что я делаю, не выходит за рамки возможностей любого другого человека». Некоторые критики доказывают, что, несмотря на громадный успех Уоррена Баффета, наличие у этого человека особого склада ума и индивидуальных отличительных особенностей означает невозможность широкого применения его принципов инвестиционной деятельности. Я не согласен с этим утверждением. Безусловно, Уоррен Баффет – уникальная личность, во многом отличающаяся от других, однако его методологию, при условии ее глубокого понимания, могут применять как отдельные инвесторы, так и инвестиционные компании. Цель, которую я преследовал при написании этой книги, заключалась в том, чтобы помочь инвесторам применить в своей деятельности те стратегии, которые принесли успех Уоррену Баффету.

В книге «Уоррен Баффет: как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» представлено описание основных принципов этой концепции инвестиционной деятельности. Здесь нет никаких компьютерных программ, которые необходимо было бы освоить, нет ссылок на толстые учебники по инвестициям, в которых пришлось бы разбираться. Независимо от того, может инвестор купить 10 % акций компании или только сотню-другую, – эта книга поможет ему обеспечить получение значительной прибыли на инвестированный капитал.

Однако инвесторам не следует сопоставлять свои достижения с тем, чего удалось добиться Уоррену Баффету. Пятьдесят лет, в течение которых он занимается инвестициями, делают крайне маловероятной возможность воспроизведения кем бы то ни было таких же результатов, которые получала его компания. Вместо этого необходимо сопоставлять достижения свои и других инвесторов того же уровня, независимо от того занимаются они активным управлением открытыми инвестиционными фондами, инвестируют капитал через индексные фонды или покупают ценные бумаги самостоятельно.

Первое издание этой книги завоевало широкую популярность среди читателей, и я испытываю глубокое удовлетворение от того, что эта книга оказалась полезной для такого большого количества людей. Следует отметить, что моя книга обязана своим успехом в первую очередь самому Уоррену Баффету. Его мудрость и высокие моральные качества очаровали миллионы людей во всем мире. Его интеллект и выдающиеся достижения в инвестиционной сфере на протяжении многих лет буквально гипнотизировали специалистов по инвестициям, в том числе и меня. Такое редкое сочетание характеристик делает Уоррена Баффета единственным и самым популярным образцом для подражания в современной инвестиционной сфере.

До выхода этой книги в печать я никогда не встречался с Уорреном Баффетом, я не консультировался с ним в процессе ее написания. Безусловно, такие консультации дали бы книге дополнительное преимущество. Тем не менее, у меня была прекрасная возможность воспользоваться многочисленными работами Уоррена Баффета по инвестициям, написанными им за более чем сорокалетний период . ..

..

Читать «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» — Хагстром Роберт — Страница 7

В 1956 г. Баффет основал свой первый инвестиционный фонд, вложив в него всего 100 долл. Тринадцать лет спустя его капитал составлял 25 млрд долл. К моменту написания этой книги (середина 2004 г.) его личное богатство составило 42,9 млрд долл. Акции его компании продаются по цене 92 900 долл. за штуку, а миллионы инвесторов во всем мире внимательно прислушиваются к каждому его слову.

Чтобы в полной мере оценить деятельность Уоррена Баффета, необходимо проанализировать ее более глубоко, заглянув за фасад его успеха – деньги, восторги по поводу эффективности инвестиций и его репутацию.

Инвестиции: начало

Уоррен Эдвард Баффет родился 30 августа 1930 г. в городе Омаха, штат Небраска. Дед Уоррена Баффета был владельцем продуктового магазина (и однажды нанял на работу молодого Чарли Мангера), отец был брокером на фондовой бирже. Еще в детстве Уоррена очаровывали цифры, он мог легко выполнять сложные математические вычисления в уме. В восьмилетнем возрасте Уоррен начал читать книги из библиотеки отца, в которых рассматривались операции на фондовом рынке. В возрасте одиннадцати лет он занимался тем, что писал курсы акций на котировочной доске в торговом зале брокерской фирмы, в которой работал его отец. Ранние годы Уоррена Баффета пришлись на оживленный рост венчурных компаний, и некоторые из них были настолько успешны, что Уоррен сообщил своему отцу о намерении бросить колледж и всерьез заняться бизнесом. Разумеется, ему запретили это делать.

Еще в детстве Уоррена очаровывали цифры, он мог легко выполнять сложные математические вычисления в уме. В восьмилетнем возрасте Уоррен начал читать книги из библиотеки отца, в которых рассматривались операции на фондовом рынке. В возрасте одиннадцати лет он занимался тем, что писал курсы акций на котировочной доске в торговом зале брокерской фирмы, в которой работал его отец. Ранние годы Уоррена Баффета пришлись на оживленный рост венчурных компаний, и некоторые из них были настолько успешны, что Уоррен сообщил своему отцу о намерении бросить колледж и всерьез заняться бизнесом. Разумеется, ему запретили это делать.

Уоррен Баффет посещал занятия в бизнес-школе университета штата Небраска. Во время учебы он прочитал новую книгу по инвестициям, которую написал профессор Колумбийского университета Бенджамин Грэхем. Конечно же, это была книга «Разумный инвестор». Баффет так увлекся изложенными в книге идеями, что подал заявление на обучение в школу бизнеса Колумбийского университета, – для того чтобы слушать лекции самого Бенджамина Грэхема.

Билл Руан, в настоящее время занимающий пост председателя совета директоров фонда Sequoia, учился в одной группе с Уорреном Баффетом. Он вспоминает, что Бенджамин Грэхем и Уоррен Баффет при каждой встрече сразу же начинали активную дискуссию, а остальные студенты с удовольствием наблюдали за ними [1].

Вскоре после того, как Уоррен Баффет окончил Колумбийский университет с дипломом магистра экономики, Грэхем пригласил бывшего студента на работу в свою компанию — Graham-Newman Corporation. На протяжении двух лет службы в этой компании Баффет полностью овладел концепцией инвестиционной деятельности, которой придерживался его наставник (более подробный анализ взглядов Бенджамина Грэхема изложен во второй главе.

В 1956 г. компания Graham-Newman прекратила свое существование. Бенджамин Грэхем, которому в то время исполнился 61 год, решил уйти в отставку, а Уоррен Баффет вернулся в Омаху. Вооруженный знаниями, которые он получил от Грэхема, а также финансовой поддержкой членов своей семьи и друзей, имея на руках 100 долларов собственных сбережений, Баффет основал инвестиционное товарищество с ограниченной ответственностью. В то время ему исполнилось двадцать пять лет.

В то время ему исполнилось двадцать пять лет.

Buffet Partnership, Ltd

Товарищество с ограниченной ответственностью учредили семь партнеров, совместный вклад которых составил 105 тыс. долл. Они получали по 6 % годовых на вложенные средства и 75 % прибыли. Оставшиеся 25 % получал Баффет, который, будучи главным партнером, обладал правом принятия решений по вопросам инвестирования средств других участников товарищества.

На протяжении следующих тринадцати лет Уоррен Баффет приумножал капитал товарищества с темпом роста в среднем 29,5 % в год. Это была далеко не легкая задача. За этот период индекс Dow Jones Industrial Average падал пять раз, однако товарищество Уоррена Баффета по-прежнему получало стабильную прибыль на инвестированный капитал. В действительности Баффет основал свое товарищество, поставив перед собой честолюбивую цель – ежегодно опережать среднегодовые темпы роста индекса Dow Jones на 10 %. И Баффету удалось сделать это, но не на десять, а на двадцать два пункта!

По мере роста репутации Уоррена Баффета все больше и больше людей обращались к нему с просьбой о том, чтобы он взял на себя управление их деньгами. На средства товарищества Баффет купил контрольные пакеты акций нескольких государственных и частных компаний, а в 1962 г. начал покупать акции угасающей текстильной компании, которая называлась Berkshire Hathaway.

На средства товарищества Баффет купил контрольные пакеты акций нескольких государственных и частных компаний, а в 1962 г. начал покупать акции угасающей текстильной компании, которая называлась Berkshire Hathaway.

В этом же году Уоррен Баффет перевел офис товарищества из своего дома в помещение на Киевит-плаза в Омахе, где он расположен и по сей день. В следующем году он сделал ошеломляющую покупку.

Курс акций компании American Express, репутация которой была запятнана скандалом, в который был вовлечен один из ее клиентов, начал стремительно падать. Практически за одну ночь рыночная стоимость акций компании снизилась с 65 до 35 долл. Баффет хорошо усвоил один из уроков Бена Грэхема: когда рыночная стоимость акций сильной компании падает ниже их действительной стоимости, необходимо приступать к решительным действиям. Баффет принял смелое решение о вложении 40 % всех активов товарищества (что составило 13 млн долл.) в покупку акций American Express. На протяжении двух последующих лет цена акций компании увеличилась в три раза, а партнеры Buffett Partnership получили 20 млн долл. чистой прибыли. Это было исключительно в стиле Грэхема – и в стиле Баффета.

чистой прибыли. Это было исключительно в стиле Грэхема – и в стиле Баффета.

К 1965 г. совокупная стоимость активов товарищества увеличилась до 26 млн долл. Четыре года спустя Уоррен Баффет принял решение о прекращении деятельности инвестиционного товарищества, мотивируя это решение тем, что современный фондовый рынок приобрел крайне спекулятивный характер, а также что на рынке становится все меньше и меньше акций, в которые стоило бы вкладывать деньги.

После того как товарищество было расформировано, каждый партнер получил свои проценты пропорционально вложенным средствам. Некоторые из них, по рекомендации Уоррена Баффета, пригласили квалифицированного менеджера для управления своим капиталом – этим менеджером был Билл Руан, однокурсник Баффета по Колумбийскому университету. Руан согласился заниматься вопросами управления капиталом бывших партнеров Уоррена Баффета, и в результате был создан фонд Sequoia. Другие партнеры, в том числе сам Уоррен Баффет, вложили средства, полученные от роспуска товарищества, в компанию Berkshire Hathaway. К этому времени доля Баффета в компании выросла до 25 млн долл. – этой суммы было достаточно, чтобы получить контроль над Berkshire Hathaway.

К этому времени доля Баффета в компании выросла до 25 млн долл. – этой суммы было достаточно, чтобы получить контроль над Berkshire Hathaway.

Что произошло впоследствии, известно всему инвестиционному миру. Даже те люди, которые поверхностно интересуются фондовым рынком, знают имя Баффета и некоторые факты из истории его потрясающего успеха. В следующих главах описано развитие компании Berkshire Hathaway на протяжении сорока лет. Все это время компанией управлял Уоррен Баффет. Возможно, важнее всего то, что в этих главах предпринята попытка глубокого анализа философии здравого смысла, которая стала основой успеха Уоррена Баффета.

Баффет и его компания

Описать личность Уоррена Баффета – задача непростая. С точки зрения физических данных, он ничем не примечателен, у него внешность скорее добродушного старика, а не величайшего инвестора. Многие считают Уоррена Баф-фета гением. При этом его характер начисто лишен сложности. Уоррену Баффету свойственны простота в общении, прямолинейность, откровенность и честность. Его характеризует притягательное сочетание утонченного, холодного интеллекта и сентиментального юмора. Он очень уважает все, что поддается логическому анализу, и испытывает сильную неприязнь к человеческой глупости.

Его характеризует притягательное сочетание утонченного, холодного интеллекта и сентиментального юмора. Он очень уважает все, что поддается логическому анализу, и испытывает сильную неприязнь к человеческой глупости.

На того, кто читает годовые отчеты компании Berkshire Hathaway, производит большое впечатление тот факт, что Уоррен Баффет свободно цитирует Библию, Джона Мейнарда Кейнса или Мей Уэст. К годовым отчетам, которые составляет Уоррен Баффет, наиболее применима такая характеристика: чрезвычайно интересное чтение. Каждый отчет состоит из 60–70 страниц предельно сжатой информации: никаких рисунков, никаких цветных графиков, никаких диаграмм. Тот, у кого хватит сил начать чтение годового отчета компании Berkshire с самой первой страницы и не отрываясь дочитать его до конца, будет вознагражден значительной порцией финансовой проницательности, непринужденного юмора и смелой честности. Баффет очень откровенен в своих отчетах. Он подчеркивает как положительные, так и отрицательные аспекты состояния дел в компании Berkshire Hathaway. По глубокому убеждению Уоррена Баффета, люди, которые владеют акциями Berkshire Hathaway, являются полноправными владельцами всей компании. Именно поэтому он сообщает им ровно столько информации, сколько сам хотел бы знать, если бы был на их месте.

По глубокому убеждению Уоррена Баффета, люди, которые владеют акциями Berkshire Hathaway, являются полноправными владельцами всей компании. Именно поэтому он сообщает им ровно столько информации, сколько сам хотел бы знать, если бы был на их месте.

Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Простые правила великого инвестора

Сегодня читаем книгу Роберта Хэгстрома «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Простые правила великого инвестора.».

Билл Миллер, СЕО компании Legg Mason Capital Management, пишет о книге в предисловии: «В 1994 году, когда Роберт Хагстром впервые опубликовал свою книгу «Уоррен Баффет», она стала большим событием в деловом мире. Продано уже более 1,2 млн экземпляров книги, популярность которой свидетельствует о точности представленного в ней анализа и ценности предложенных советов.

Каждый раз, когда речь заходит о деятельности Уоррена Баффета, больше всего поражают огромные цифры. В то время, когда большинство инвесторов мыслят категориями сотен и, возможно, тысяч, Уоррен Баффет действует в мире миллионов и миллиардов.

Однако это совсем не означает, что ему нечему научить других инвесторов. Совсем наоборот. Внимательный анализ текущей и предыдущей деятельности Уоррена Баффета, а также понимание его образа мышления позволяет любому из нас моделировать свои собственные действия на этой основе.

Именно в этом и заключается значение книги Роберта Хагстрома. Он тщательно изучил деятельность, высказывания и решения Уоррена Баффета за достаточно длительный период, после чего на основании проделанного анализа сделал ряд обобщающих выводов. В данной книге автор изложил суть этих выводов в виде двенадцати неподвластных времени принципов инвестиционной философии Уоррена Баффета, которые не теряют своей актуальности при любых обстоятельствах и на любых рынках. Эти принципы, составляющие суть руководства по инвестированию Уоррена Баффета, настолько универсальны, что их может взять на вооружение любой инвестор.

Непреходящая ценность книги Роберта Хагстрома заключается в следующем: несмотря на то что в ней рассказывается о конкретных методах инвестирования на фондовом рынке, по существу речь идет именно об универсальных принципах инвестиционной деятельности. И эти принципы неизменны. Здесь я представляю себе, как Уоррен Баффет со своей характерной улыбкой говорит: «Именно поэтому они и называются принципами».

И эти принципы неизменны. Здесь я представляю себе, как Уоррен Баффет со своей характерной улыбкой говорит: «Именно поэтому они и называются принципами».

Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора

© 2007-2021 Fusion Media Limited. Все права зарегистрированы. 18+

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

«Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов», Роберт Хагстром

Ирина ЛиниковаСкачать книгу в PDF и других форматах «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора», Роберт Хагстром. Описание и об авторе.

Книга инвестиционного аналитика Роберта Хагстрома – уникальный труд, посвященный миллиардеру и легенде финансового мира Уоррену Баффету, его выигрышным позициям и неоспоримым правилам успешных вложений.

Описание книги «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов»

В книге дается подробная характеристика основным правилам инвестирования известного каждому инвестору миллиардера Уоррена Баффета.

Издание содержит приемы успешного ведения бизнеса, советы по определению стоимости различных компаний, методы инвестиций на рынке, способы управления финансами и кадрами. Подробный анализ – именно это выгодно отличает книгу «Уоррен Баффет.

Подробный анализ – именно это выгодно отличает книгу «Уоррен Баффет.

Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» от других изданий, которые посвящены Баффету. Первая версия книги, вышедшая в 1994 году, стала бестселлером и обрела популярность во всем мире.

Автор рассказывает биографию величайшего инвестора, говорит о его образовании, первых шагах в бизнесе, дает характеристику компании миллиардера Buffet Partnership, Ltd.

В книге подробно рассказывается о том, как правильно приобретать компании, акции, дается характеристика всем фирмам, в которые инвестировал Баффет.

Также Хагстром приводит полное руководство по инвестированию, рассказывает, что нужно знать о бизнесе, руководстве, финансах и стоимости интересующей инвестора компании. Автор говорит о характере настоящего инвестора и подкрепляет всю теоретическую информацию практическими примерами.

«Эта книга может многому научить читателя и станет основой для формирования его собственной философии инвестиционной деятельности»

– Кеннет Л. Фишер, американский инвестиционный аналитик, основатель и председатель корпорации Fisher Investments, автор вступления к изданию «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов»

Фишер, американский инвестиционный аналитик, основатель и председатель корпорации Fisher Investments, автор вступления к изданию «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов»

Принципы инвестиционной политики Баффета

В любых обстоятельствах известный во всем мире миллиардер придерживался определенной концепции, которая строится на нескольких важных принципах. О них говорит в своей книге Роберт Хагстром:

- Если вы покупаете акции, рассматривайте это так, словно приобретаете часть бизнеса той или иной компании.

- Необходимо сформировать оптимальный инвестиционный портфель, главный критерий – низкая оборачиваемость.

- Инвестировать нужно только в те вещи, которые вы способен понять, которым можете дать характеристику.

- Необходимо, чтобы была обеспечена маржа безопасности инвестиций между стоимостью приобретения акций и их ценой на долгосрочных позициях.

Скачать книгу «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов.

Стратегия и тактика великого инвестора»

Стратегия и тактика великого инвестора»Читать по абонементу, получить или скачать книгу «Как 5 долларов превратить в 50 миллиардов» в Fb2, ePub, PDF, MOBI, Fb3 и других форматах вы можете на этой странице.

Читать онлайн полную версию книги Роберта Хагстрома на ПК или телефоне, слушать аудиокнигу «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» советую на моей любимой читалке. Здесь можно очень красиво и удобно настроить шрифты, отступы, цвет и яркость, а также получить в доступ другие книги по теме.

Бесплатно скачать книгу Роберта Хагстрома «Уоррен Баффет. Стратегия и тактика великого инвестора» в форматах ePub, pdf, mobi можно на сайте книжного архива flibusta.is/b/231743.

Здесь можно скачать книгу Роберта Хагстрома в формате PDF или читать онлайн.

Читать книгу «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» абсолютно бесплатно можно на сайте Figu. me.

me.

Кто такой Уоррен Баффет

Уоррен Баффет находится на первой позиции рейтинга богатейших людей планеты, он владеет компанией Berkshire Hathaway и является крупнейшим благотворителем в истории.В настоящий момент его состояние равняется 50 миллиардам долларов, а быстрорастущие акции его фирмы на протяжении сорока лет превалировали над доходностью фондового рынка Америки.

Баффет уверен, что бессмысленно заниматься прогнозированием рынка – чтобы достичь долгожданного успеха, необходимо проявлять бережливость и терпение, соблюдая при этом определенные стратегические механизмы.

Полезные ссылки:Об авторе – Роберт Хагстром

Роберт Хагстром родился в 1956 году. Вместе с семьей в настоящее время проживает в городе Уэйн, штат Пенсильвания, Америка. Он является главным инвестиционным стратегом и управляющим директором крупной фирмы Legg Mason Investment Counsel.Роберт – не только успешный финансист, но и талантливый и заслуженный автор.

Он является автором книги «Детектив и инвестор», а также нескольких изданий, посвященных успешному миллиардеру Уоррену Баффету.

Впервые Хагстром познакомился с трудами Баффета во время работы инвестиционным брокером в фирме Legg Mason.

Он рассматривал годовую отчетность, посвященную детальности корпорации Berkshire Hathaway – тогда его удивила ясность мыслей Уоррена Баффета.

В 80-е годы Хагстрому надоели бесчисленные бумаги об экономике и фондовом рынке в частности, у него шла кругом голова от непрекращающейся покупки и продажи ценных бумаг.

Он был вдохновлен только статьями Баффета и историями о нем – именно это побудило автора написать книгу об его деятельности.

Загрузка…

Сделайте 50 миллиардов из 5 долларов. Кто такой Уоррен Баффет

В 1994 году, когда Роберт Хагстром впервые опубликовал свою книгу об Уоррене Баффете, это стало большим событием в деловом мире. На сегодняшний день продано более 1,2 миллиона экземпляров книги, и ее популярность свидетельствует о точности анализа и ценности рекомендаций.

Когда дело доходит до выступления Уоррена Баффета, больше всего поражают чистые цифры. В то время как большинство инвесторов думают о сотнях, а возможно, и о тысячах, Уоррен Баффет работает в мире миллионов и миллиардов.Однако это вовсе не означает, что ему нечему научить других инвесторов. Наоборот. Тщательный анализ текущей и предыдущей деятельности Уоррена Баффета, а также понимание его образа мыслей позволяет любому из нас моделировать свои собственные действия на этой основе.

В то время как большинство инвесторов думают о сотнях, а возможно, и о тысячах, Уоррен Баффет работает в мире миллионов и миллиардов.Однако это вовсе не означает, что ему нечему научить других инвесторов. Наоборот. Тщательный анализ текущей и предыдущей деятельности Уоррена Баффета, а также понимание его образа мыслей позволяет любому из нас моделировать свои собственные действия на этой основе.

Именно в этом смысл книги Роберта Хагстрема. Он внимательно изучил деятельность, заявления и решения Уоррена Баффета на протяжении довольно длительного периода, после чего на основе проведенного анализа сделал ряд обобщающих выводов.В этой книге автор обобщил эти открытия в двенадцати вечных принципах инвестиционной философии Уоррена Баффета, которые остаются актуальными при любых обстоятельствах и на всех рынках. Эти принципы, лежащие в основе инвестиционного руководства Уоррена Баффета, настолько универсальны, что любой инвестор может их принять.

Непреходящая ценность книги Роберта Хагстрема заключается в следующем: несмотря на то, что в ней говорится о конкретных методах инвестирования на фондовом рынке, по сути, речь идет об универсальных принципах инвестиционной деятельности. И эти принципы неизменны. Здесь я представляю Уоррена Баффета с его характерной улыбкой, говорящего: «Вот почему они называются принципами».

И эти принципы неизменны. Здесь я представляю Уоррена Баффета с его характерной улыбкой, говорящего: «Вот почему они называются принципами».

Последние десять лет стали яркой иллюстрацией этой фундаментальной истины. За эти десять лет тенденции на фондовом рынке несколько раз менялись. Мы стали свидетелями появления спекулятивного рыночного пузыря (сделавшего многих людей богатым), за которым последовал длительный период резкого болезненного спада на фондовом рынке, и в результате весной 2003 года фондовый рынок упал до самого низкого уровня. а потом постепенно стали подниматься…

Тем не менее, независимо от обстоятельств, Уоррен Баффет неизменно придерживался одной и той же концепции инвестиционной политики, которая строится на следующих фундаментальных принципах:

Покупку акций следует рассматривать с точки зрения приобретения части бизнеса компании.

Формирование оптимального (с низкой оборачиваемостью) инвестиционного портфеля.

Возможность инвестирования только в то, что инвестор может понять и проанализировать.

Обеспечение запаса инвестиционной безопасности между покупной ценой акций и их долгосрочной стоимостью.

Инвесторы Berkshire Hathaway неизменно выигрывают от такого подхода к капитальным вложениям. С начала восстановления экономики в 2003 году цена каждой акции Berkshire Hathaway выросла на 20 тыс. Долларов (более 30%), значительно опередив средние темпы роста акций на фондовом рынке.

Существует прямая преемственность идей в современной инвестиционной деятельности — от Бенджамина Грэхема, Уоррена Баффета и его современников до следующего поколения практиков (таких как Роберт Хагстром).Эти идеи могут стать основной опорой в деятельности инвесторов, которые вкладывают средства, когда рыночная стоимость акций падает ниже их реальной стоимости. Уоррен Баффет, самый известный ученик Бенджамина Грэма, часто советует инвесторам читать «Умного инвестора». Я сам часто даю этот совет. Я убежден, что у книги Роберта Хагстрема и этого классического произведения есть одно важное общее качество: чтение этих книг не сделает человека богатым, но вероятность того, что оно сделает его бедным, ничтожно мала. Понимание и разумное применение методов и принципов инвестиционной деятельности, изложенных в этой книге, поможет читателю стать успешным инвестором.

Понимание и разумное применение методов и принципов инвестиционной деятельности, изложенных в этой книге, поможет читателю стать успешным инвестором.

Билл Миллер

Генеральный директор Legg Mason Capital Management

Предисловие к первому выпуску

Воскресным вечером в начале 1989 года я был дома — зазвонил телефон. Наша средняя дочь Энни, которой тогда было 11 лет, первой ответила на звонок. Она сказала мне, что звонил Уоррен Баффет. Я был уверен, что это шутка. Однако звонивший начал свой разговор так: «Это Уоррен Баффет из Омахи (как будто я мог бы спутать его с каким-то другим Уорреном Баффетом).Я только что закончил читать вашу книгу, она мне понравилась, и я хотел бы процитировать одно из ваших заявлений в своем ежегодном послании акционерам компании Berkshire. Я всегда хотел написать книгу, но никогда не находил на это времени. «Он говорил очень быстро, с большим энтузиазмом и, вероятно, произнес более сорока слов за 15-20 секунд, включая смех и шутки. Я, конечно, сразу согласился на его просьбу. Наш разговор длился, я думаю, от 5 до 10 минут. Я помню, что Уоррен Баффет закончил разговор словами: «Если ты когда-нибудь посетишь Омаху и не придешь ко мне, я тебя не прощу.«

Я, конечно, сразу согласился на его просьбу. Наш разговор длился, я думаю, от 5 до 10 минут. Я помню, что Уоррен Баффет закончил разговор словами: «Если ты когда-нибудь посетишь Омаху и не придешь ко мне, я тебя не прощу.«

Излишне говорить, что я принял его предложение примерно через полгода. Уоррен Баффет лично показал мне каждый квадратный фут своего офиса (что не заняло много времени, поскольку все офисные помещения можно было уместить на площади, которая не занимала бы и половины теннисного корта), и я поприветствовал каждого из одиннадцати сотрудников. Во всем офисе не было аппарата для передачи котировок акций и не было ни одного компьютера.

Примерно через час мы пошли в местный ресторан, где, следуя примеру Уоррена Баффета, впервые за тридцать лет съели ужасный стейк и выпили колу.Мы говорили о работе, детях, бейсболе, бриджах и обменивались историями о компаниях, в которые мы инвестировали в прошлом. Уоррен Баффет говорил сам или отвечал на мои вопросы обо всех акциях и всех компаниях, принадлежащих компании Berkshire (он никогда не называл ее Berkshire Hathaway).

Почему Уоррен Баффет стал крупнейшим инвестором в мире? Какой он человек, акционер, менеджер и владелец многих крупных компаний? Что особенного в годовом финансовом отчете о деятельности Berkshire Hathaway , если Баффет уделяет ему так много энергии и внимания, что какую информацию можно почерпнуть из него? Пытаясь найти ответы на эти вопросы, я поговорил с самим Уорреном Баффетом, перечитал последние пять годовых отчетов, а также более ранние, в период, когда он был председателем совета директоров (отчеты с 1971 по 1972 год состояли только из две страницы).Кроме того, я поговорил с людьми, которые тесно сотрудничали с Уорреном Баффетом в различных областях в течение последних десятилетий, и узнал их мнения по интересующим меня вопросам (моими собеседниками были: Джек Бирн, Роберт Денхэм, Дон Кью, Кэрол Лумис, Том Мерфи, Чарли Мангер, Карл Райхард, Фрэнк Руни и Сет Шофилд).

Что касается личных характеристик Уоррена Баффета, то мнение всех этих людей было единодушным. Они видели удовлетворение жизнью как главную черту. Ему нравится все, что он делает, от общения с людьми, изучения годовых и квартальных отчетов, переполненных большим количеством цифр, до чтения многочисленных газет и других периодических изданий.Как инвестор Уоррен Баффет отличается дисциплиной, терпением, гибкостью, смелостью, убежденностью и решительностью. Он всегда ищет инвестиционные объекты, которые обеспечивали бы полное отсутствие или минимальный уровень риска. Кроме того, Уоррен Баффет умело определяет вероятность тех или иных событий и шансы на успех. Я глубоко убежден, что эта способность Баффета основана на его увлечении простыми математическими вычислениями, его страсти к игре в бридж и активном участии в карточных играх, а также его обширном опыте работы в страховом бизнесе и принятии больших рисков в страховании и страховании. индустрия перестрахования.Уоррен Баффет готов пойти на риск там, где вероятность полного отказа мала, а потенциальная выгода значительна. Он всегда записывает все свои неудачи и ошибки, но никогда не извиняется.

Они видели удовлетворение жизнью как главную черту. Ему нравится все, что он делает, от общения с людьми, изучения годовых и квартальных отчетов, переполненных большим количеством цифр, до чтения многочисленных газет и других периодических изданий.Как инвестор Уоррен Баффет отличается дисциплиной, терпением, гибкостью, смелостью, убежденностью и решительностью. Он всегда ищет инвестиционные объекты, которые обеспечивали бы полное отсутствие или минимальный уровень риска. Кроме того, Уоррен Баффет умело определяет вероятность тех или иных событий и шансы на успех. Я глубоко убежден, что эта способность Баффета основана на его увлечении простыми математическими вычислениями, его страсти к игре в бридж и активном участии в карточных играх, а также его обширном опыте работы в страховом бизнесе и принятии больших рисков в страховании и страховании. индустрия перестрахования.Уоррен Баффет готов пойти на риск там, где вероятность полного отказа мала, а потенциальная выгода значительна. Он всегда записывает все свои неудачи и ошибки, но никогда не извиняется. Он любит подшучивать над собой и всегда положительно отзывается о коллегах.

Он любит подшучивать над собой и всегда положительно отзывается о коллегах.

Уоррен Баффет, выдающийся бизнес-профессионал, всегда внимательно слушает собеседника. Он умеет быстро и точно определить ключевую компетенцию компании или решить сложную проблему. Уоррен Баффет может решить отказаться от инвестиций в конкретную компанию менее чем за две минуты.Кроме того, ему потребуется всего несколько дней, чтобы завершить необходимое исследование и решить, стоит ли вкладывать значительные средства во что-либо. Уоррен Баффет всегда готов к любым сюрпризам, в одном из своих ежегодных обращений к акционерам он напомнил основное правило Ноя: «Это будет учтено не тому, кто предсказывает дождь, а тому, кто строит ковчег. . »

Как руководитель, Уоррен Баффет никогда не вызывает руководителей отделов или других руководителей в свой офис, но с радостью дает им право звонить ему в любое время дня и ночи, чтобы сообщить о чем-то или попросить совета.После вложения капитала в акции компании или после приобретения всей компании Уоррен Баффет берет на себя функцию поддержки ее деятельности и, при необходимости, консультирует руководство компании. Используя бейсбольную терминологию, он говорит: «В Berkshire не принято указывать наиболее продуктивным подающим игрокам, как правильно отбивать мяч. «

Используя бейсбольную терминологию, он говорит: «В Berkshire не принято указывать наиболее продуктивным подающим игрокам, как правильно отбивать мяч. «

Искусство говорить перед аудиторией и компьютерная грамотность — два примера готовности Уоррена Баффета постоянно учиться и адаптироваться к меняющимся условиям.В 1950-х за 100 долларов он прошел курс публичных выступлений с Дейлом Карнеги. Сам Баффет выразился так: «Я сделал это не для того, чтобы мои колени не дрожали, когда я выступаю перед публикой, а для того, чтобы продолжать выступать, даже когда мои колени дрожат». На общем собрании Уоррен Баффет сидит с Чарли Мангером за столом на сцене перед аудиторией из более чем 2000 человек, произнося свою речь или отвечая на вопросы без каких-либо записей в стиле, который понравился бы таким мастерам публичных выступлений, как царь Соломон. Филип Фишер, Уилл Роджерс, Бенджамин Грэм, Дэвид Латтерман и Билли Кристал.Чтобы иметь возможность чаще играть в бридж, в начале 1994 года Уоррен Баффет научился пользоваться компьютером. Это дало ему возможность подключиться к компьютерной сети, через которую он мог играть с другими игроками, живущими в разных частях страны. Возможно, в ближайшем будущем Уоррен Баффет начнет использовать компьютеры для сбора информации о компаниях, доступных в Интернете и готовых изучить возможность инвестирования в них.

Это дало ему возможность подключиться к компьютерной сети, через которую он мог играть с другими игроками, живущими в разных частях страны. Возможно, в ближайшем будущем Уоррен Баффет начнет использовать компьютеры для сбора информации о компаниях, доступных в Интернете и готовых изучить возможность инвестирования в них.

По словам Уоррена Баффета, наиболее важным фактором, определяющим целесообразность инвестирования в конкретную компанию, является реальная стоимость компании и ее приемлемая цена.Его не интересует, что происходило на фондовом рынке в недавнем прошлом или что произойдет в будущем. В 1988 и 1989 годах, после того, как фондовый рынок вырос в пять раз по сравнению с предыдущими шестью годами и в пятьдесят раз по сравнению с предыдущими шестидесяти годами, Баффет приобрел акции компании Coca-Cola на 1 миллион долларов. Он утроил свое состояние за три года и планирует заработать на этих акциях гораздо больше в следующие пять, десять и двадцать лет. В 1976 году Уоррен Баффет приобрел очень крупную долю в компании GEICO; это произошло как раз в тот момент, когда стоимость акций этой компании упала с 61 до 2 долларов и, по общему мнению, должна была упасть до нуля.

Как обычные инвесторы могут использовать методы Уоррена Баффета? Уоррен Баффет никогда не инвестирует в компании, бизнес которых он не понимает, то есть в компании, которые находятся за пределами его «круга компетенции». Следуя этому подходу, каждый инвестор со временем может сформировать и расширить свой «круг компетенции» в той отрасли, которую он знает профессионально, или в любой другой, изучение которой доставляет ему удовольствие. По мнению Уоррена Баффета, нет необходимости вносить многочисленные корректировки в этот круг.Он утверждает, что за его сорокалетнюю карьеру все, что действительно имело значение, — это двенадцать принятых им инвестиционных решений.

Инвестиционный риск можно значительно снизить, сосредоточив внимание инвестора на небольшом количестве ценных бумаг, так как это заставляет его тщательно анализировать каждую из них. Обычно в портфель Berkshire входит всего пять компаний. Один из принципов инвестиционной деятельности, несколько раз наглядно проиллюстрированный в этой книге, — покупать акции крупных компаний в то время, когда они испытывают временные трудности, или во время падения фондового рынка, когда создаются условия для устанавливать выгодные цены на акции размещенных компаний. Инвесторы не должны пытаться прогнозировать тенденции на фондовом рынке и в экономике в целом, динамику процентных ставок и результаты выборов. Им не нужно тратить деньги на тех, кто зарабатывает на жизнь такими предсказаниями. Напротив, нужно изучать реальные факты о деятельности компании, ее финансовом состоянии, определять стоимость будущих перспектив развития — и покупать ее акции, если все полученные данные говорят о целесообразности вложений. Несмотря на очевидную необходимость в таком подходе, многие люди вкладывают деньги так, как будто они никогда не смотрели свои карты в течение всей игры в покер.

Инвесторы не должны пытаться прогнозировать тенденции на фондовом рынке и в экономике в целом, динамику процентных ставок и результаты выборов. Им не нужно тратить деньги на тех, кто зарабатывает на жизнь такими предсказаниями. Напротив, нужно изучать реальные факты о деятельности компании, ее финансовом состоянии, определять стоимость будущих перспектив развития — и покупать ее акции, если все полученные данные говорят о целесообразности вложений. Несмотря на очевидную необходимость в таком подходе, многие люди вкладывают деньги так, как будто они никогда не смотрели свои карты в течение всей игры в покер.

Очень немногие инвесторы были бы достаточно компетентными и смелыми, чтобы покупать акции GEICO по цене 2 доллара за акцию (или акции Wells Fargo, или General Dynamics) в то время, когда эти компании переживали трудные времена, Многие уважаемые эксперты заявляли, что эти компании находятся в глубоком кризисе. Однако все компании, которые приобрел Уоррен Баффет, — это Capital Cities / ABC, Gillette, Washington Post, Affiliated Publications, Freddie Mac и Coca-Cola (которые принесли компании Berkshire Hathaway более 6 миллиардов долларов прибыли. , или 60% от общего акционерного капитала компании в 10 млрд долларов) — оказались хорошо организованными, выдающимися компаниями со стабильной производительностью за прошедший период.

, или 60% от общего акционерного капитала компании в 10 млрд долларов) — оказались хорошо организованными, выдающимися компаниями со стабильной производительностью за прошедший период.

Уоррен Баффет составляет годовые отчеты о деятельности. Berkshire Hathaway не только для ознакомления с ее деятельностью, но и для того, чтобы помочь более широкому кругу инвесторов улучшить свой подход к инвестиционной деятельности.

Баффет происходит из семьи редакторов газет (его родителей). Его тетя Эллис была учительницей в средней школе в течение тридцати лет. Уоррен Баффет одинаково увлечен обучением других людей, как вести бизнес в целом, и как инвестировать в частности, и писать об этом.Когда ему был 21 год, он преподавал на общественных началах в Университете Небраски, Омаха. В 1955 году, когда Уоррен работал в Нью-Йорке, он преподавал курс для взрослых «Фондовый рынок» в средней школе Скарсдейла. В течение десяти лет, начиная с конца 1960-х годов, Уоррен Баффет преподавал бесплатные курсы в Крейтонском университете. В 1977 году он работал в комитете под председательством Эла Соммера-младшего, в задачу которого входило консультирование Комиссии по ценным бумагам и биржам по вопросам раскрытия информации о корпоративных ценных бумагах. Со времени работы в этом комитете Уоррен Баффет внес значительные изменения в объем годовых отчетов о деятельности. Berkshire Hathaway: Первым в новом формате был отчет 1977 года, составленный в конце 1977 — начале 1978 года. Этот формат был очень похож на отчеты с 1956 по 1969 год.

В 1977 году он работал в комитете под председательством Эла Соммера-младшего, в задачу которого входило консультирование Комиссии по ценным бумагам и биржам по вопросам раскрытия информации о корпоративных ценных бумагах. Со времени работы в этом комитете Уоррен Баффет внес значительные изменения в объем годовых отчетов о деятельности. Berkshire Hathaway: Первым в новом формате был отчет 1977 года, составленный в конце 1977 — начале 1978 года. Этот формат был очень похож на отчеты с 1956 по 1969 год.

С 1980-х годов годовые отчеты о деятельности Berkshire содержали данные об эффективности использования активов компании, информацию о новых инвестициях, обновленные данные о состоянии отрасли страхования и перестрахования. С 1982 года в годовых отчетах перечислялись критерии отбора тех компаний, чьи акции составляют Berkshire , которые хотели бы приобрести.Эти отчеты дополняются многочисленными примерами, аналогиями, историями и метафорами о том, как сделать правильные инвестиции.

Уоррен Баффет установил высокие темпы улучшения производительности Berkshire в будущем, поставив перед компанией цель увеличивать свою реальную стоимость на 15% ежегодно в течение длительного периода времени. Очень немногим компаниям удавалось достичь таких темпов роста, и в период с 1956 по 1993 гг. — только Уоррену Баффету. В свое время он сказал, что поддерживать такие темпы развития компании будет очень сложно, но есть много благоприятных возможностей, и у Berkshire всегда хватит денег для следующих инвестиций и обеспечения дальнейшего развития компании. Компания.Это убеждение Уоррена Баффета до некоторой степени подчеркивается в последних словах годового отчета, опубликованного в июне 1993 года: «С 1967 года компания Berkshire не объявляла о выплате дивидендов».

Уоррен Баффет однажды сказал, что всегда хотел написать книгу об инвестировании. Будем надеяться, что он когда-нибудь это сделает. Однако, пока это не произойдет, роль такой книги выполняют отчеты о деятельности. Berkshire Hathaway издается один раз в год. Это чем-то напоминает работы писателей XIX века — Эдгара Алана По, Уильяма Теккерея и Чарльза Диккенса, которые публиковали свои романы сериями.Годовые отчеты Berkshire Hathaway за период с 1977 по 1993 год можно назвать семнадцатью главами книги об истории компании. В качестве дополнения читатели имеют в своем распоряжении книгу Роберта Хагстрома «Уоррен Баффет: как превратить 5 долларов в 50 миллиардов. Стратегия и тактика крупного инвестора ». В книге автор дает общую характеристику карьеры главного героя, приводит примеры развития его методов инвестиционной деятельности, рассказывает о наиболее значимых личностях, принимавших участие в этом процессе.В книге также подробно описаны ключевые инвестиционные решения, принятые Уорреном Баффетом, которые обеспечили беспрецедентную эффективность для величайшего инвестора в мире. И, наконец, изложена суть образа мышления и философии инвестора, который неизменно зарабатывал деньги только доступными для всех способами, независимо от уровня его благосостояния.

Berkshire Hathaway издается один раз в год. Это чем-то напоминает работы писателей XIX века — Эдгара Алана По, Уильяма Теккерея и Чарльза Диккенса, которые публиковали свои романы сериями.Годовые отчеты Berkshire Hathaway за период с 1977 по 1993 год можно назвать семнадцатью главами книги об истории компании. В качестве дополнения читатели имеют в своем распоряжении книгу Роберта Хагстрома «Уоррен Баффет: как превратить 5 долларов в 50 миллиардов. Стратегия и тактика крупного инвестора ». В книге автор дает общую характеристику карьеры главного героя, приводит примеры развития его методов инвестиционной деятельности, рассказывает о наиболее значимых личностях, принимавших участие в этом процессе.В книге также подробно описаны ключевые инвестиционные решения, принятые Уорреном Баффетом, которые обеспечили беспрецедентную эффективность для величайшего инвестора в мире. И, наконец, изложена суть образа мышления и философии инвестора, который неизменно зарабатывал деньги только доступными для всех способами, независимо от уровня его благосостояния.

Все не прочь увеличить свой доход. Именно эта цель движет людьми, заставляя их каждое утро ходить на работу, соревноваться со своими коллегами и совершенствовать свои навыки.Все это для того, чтобы оставаться в числе топ-сотрудников, ведь у этих ребят никогда не будет проблем с трудоустройством. Но такой путь к вершине мира не всем по душе — он долог, ненадежен и опасен. Но что, если есть простой способ как можно быстрее обогатить вас, сделав состояние в несколько сотен миллионов на 5-долларовой банкноте? Вы говорите, что это нереально и слишком призрачно? Все возможно, Роберт Хагстрем и его книга Уоррен Баффет. Как превратить 5 долларов в 50 миллиардов.Простые правила хорошего инвестора ».

О чем эта книга?

Те, кому это имя покажется популярным и бесперспективным, будут разочарованы и сбиты с толку. Пособие под яркой обложкой содержит действительно действенные советы и радикальные методы работы легендарного автора прошлого и настоящего столетия. Эффективность их использования доказана успехом Волшебника Омахи. Позвольте ему и вашей реальности раскраситься разнообразными красками и добавить немного зелени и шороха старого Линкольна в ваш кошелек.

Позвольте ему и вашей реальности раскраситься разнообразными красками и добавить немного зелени и шороха старого Линкольна в ваш кошелек.

В книге Уоррена Баффета. Как превратить 5 долларов в 50 миллиардов. Простые правила великого инвестора »Роберт Хагстрем собрал и проанализировал основные принципы работы выдающегося инвестора, сумевшего стать миллиардером. Автор во многом описывает принципы работы, которые он использовал, методом проб и ошибок отсеивая эффективные и откровенно неудачные, а также акцентирует внимание на сути инвестирования как одного из методов ведения бизнеса, координации подчиненных, получения материальной выгоды. мир.

Если вы хотите потратить завтра неприличные суммы, то потратьте несколько часов сегодня и познакомьтесь с мотивационной историей становления успешным бизнесменом и его беспроигрышными методами конкуренции с обстоятельствами и финансовой системой.

На Книгопоиске вы можете послушать аудиокнигу и прочитать онлайн «Уоррен Баффет. Как превратить 5 долларов в 50 миллиардов »- Роберт Хагстрем.

Как превратить 5 долларов в 50 миллиардов »- Роберт Хагстрем.

Чему учит эта книга?

Вы сформируете правильные представления о состоянии современной экономики и станете одним из счастливчиков, умеющих покорить этот мир и зарабатывать на нем деньги.

Минимум воды, только вместительные наконечники, которые приподнимают завесу над реальным миром бизнеса и прокладывают путь к вершине. Книга лишена изъянов и вкраплений демагогии. Руководствуясь им, вы узнаете, как правильно управлять персоналом, как разумно инвестировать, получать прибыль, как строить успешные инвестиционные стратегии. Это настоящий подробный путь к высокому заработку.

Для одних руководство станет мощной встряской или отрезвляющим уколом и укажет на несовершенство используемых принципов, а для других откроет глаза на реальный мир, где управлять крупными суммами более чем реально.«Инвестиционная альтернатива» на практике поразит своей радикальностью, повсеместностью и деловой хваткой.

Для кого эта книга?

В первую очередь, пособие создано для людей, разбирающихся в инвестициях. Но авторская простота слога, нескучное повествование, живая лексика позволяют прочитать его каждому, повышая уровень собственной эрудиции. Купить или скачать книгу «Уоррен Баффетт. Рецензии и рецензии на книгу.

Роберт Хагстрем

Уоррен Баффет.Как превратить 5 долларов в 50 миллиардов. Простые правила хорошего инвестора

Роберт Г. Хагстром

Уоррен Баффет

Опубликовано с разрешения агентства Projex и Александра Корженевского

Юридическое сопровождение издательства осуществляет Юридическая фирма «Вегас-Лекс»