Как выбрать брокера? Простая и понятная инструкция для новичков :: Новости :: РБК Инвестиции

На что обратить внимание перед тем, как открыть счет у брокера? Мы собрали главные пункты, которые обязательно стоит изучить каждому начинающему инвестору

Фото: uforms.ru для РБК Quote

Наверняка в последнее время вы читали, изучали и впитывали различную информацию об инвестициях и фондовом рынке. И наконец решились открыть счет, чтобы попробовать свои силы на практике. А это значит, что настало время выбрать брокера.

Брокер — посредник между вами и биржей. С его помощью вы можете покупать и продавать ценные бумаги , торговать валютой и другими финансовыми инструментами. Брокер также удерживает за вас подоходный налог с вашей прибыли от сделок и дивидендов.

По закону в России юридические и физические лица не могут торговать на бирже напрямую, а только с помощью брокера. Он — профессиональный участник рынка ценных бумаг. И чтобы получить этот статус, нужно соответствовать определенным законодательным требованиям.

Как не ошибиться с выбором вашего посредника? Вот основные моменты, которые нужно учесть инвестору, прежде чем заключать договор с брокером.

Самое главное, что должно быть у любого брокера, — лицензия Центробанка. Это обязательное условие, без которого брокер не имеет права проводить операции на бирже. Проверить, есть ли у брокера лицензия, можно на сайте ЦБ России.

Обычно вместе с лицензией на брокерскую деятельность брокер также получает депозитарную, дилерскую и на управление активами. ЦБ регулярно проверяет брокеров. И если найдет нарушения, может отозвать лицензию.

У брокера хранятся ваши деньги, в депозитарии — ваши акции. Часто депозитарий работает как подразделение брокера. Если брокер обанкротится, вы сможете перевести свои бумаги в депозитарий другого брокера и не потерять их.

Также стоит упомянуть, что брокер по Федеральному закону № 39 «О рынке ценных бумаг» имеет право использовать ваши ценные бумаги в своих интересах. Но он обязан вам их вернуть по первому требованию. Если вам не нравится такое условие, то вы можете от него отказаться. Для этого свяжитесь с брокером заранее и сообщите, что отказываете ему в займе ваших бумаг.

Брокер, как и любая финансовая организация, может обанкротиться. Либо лишиться лицензии ЦБ. Чтобы этого избежать, обращайтесь к проверенным брокерам. Насколько надежен брокер, кроме наличия всех лицензий, можно определить с помощью рейтинга. Рейтинги присваиваются специальными организациями — рейтинговыми агентствами. Самое главное — чем больше в рейтинге букв А, тем рейтинг выше и брокер надежнее.

Также можно обратить внимание на позицию брокера на бирже. Она покажет, насколько брокер крупный. Список ведущих операторов рынка опубликован на сайте Московской биржи. Обратите внимание на документы, которые раскрывают данные по объему клиентских операций, числу зарегистрированных и активных клиентов.

Кроме сухих цифр, можно почитать отзывы. Поищите каналы и блоги, где реальные частные инвесторы обсуждают брокеров. Посмотрите в интернете, не было ли у брокера накануне финансовых трудностей или крупных скандалов.

Посмотрите в интернете, не было ли у брокера накануне финансовых трудностей или крупных скандалов.

Каждый брокер предлагает разные тарифы. Перед открытием счета определитесь, какой лучше всего подойдет именно вам. Для этого решите для себя, на каких рынках вы планируете торговать: фондовом, срочном, внебиржевом или всех сразу. Как часто вы хотите совершать сделки.

Тарифы чаще всего условно делятся на те, которые больше подойдут новичкам, те, которые будут удобны для более опытных и активных инвесторов, и те, которые предназначены для совсем профессионалов или трейдеров.

Бывают обязательные платежи, которые брокер взимает с инвестора вне зависимости от объема и количества сделок, бывают те, которые напрямую зависят от того, как вы ведете себя на рынке. А бывает, что какая-то комиссия и вовсе отсутствует. Но в этом случае следует обратить внимание на остальные условия такого тарифа, возможно, комиссия на другую услугу повышена.

Вот основные комиссии

— Плата за обслуживание брокерского счета

— Плата за услуги депозитария

— Комиссия за сделки

— Комиссия за ввод и вывод денег

Доступность рынков

Изучите, какие финансовые инструменты и рынки доступны у брокера. Определитесь, чем вы в основном собираетесь торговать. Например, у некоторых брокеров есть доступ только к Московской бирже, а к Санкт-Петербургской — нет. Это значит, что у вас не будет возможности покупать и продавать иностранные бумаги.

Уточните, на каких условиях у брокера можно открыть ИИС. Даже если вы сразу не собираетесь его открывать, это удобный инструмент, чтобы немного сократить свои налоги. И в будущем вы можете им заинтересоваться. Узнайте, дает ли брокер право покупать акции иностранных компаний на счет ИИС. Такую возможность предоставляют не все посредники. Подробнее о том, что такое ИИС и зачем он нужен, мы писали в другой статье.

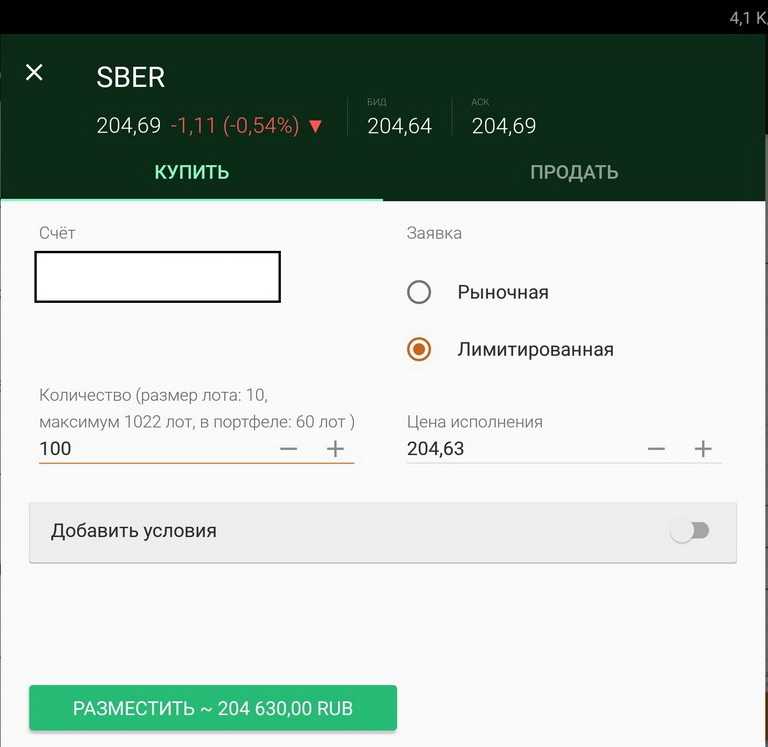

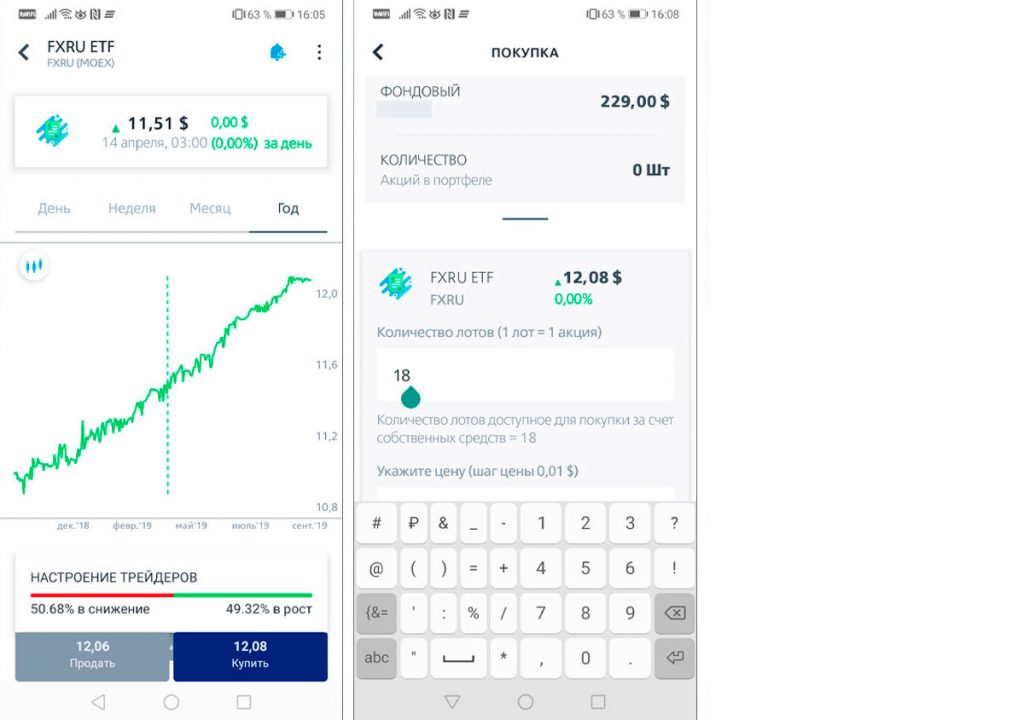

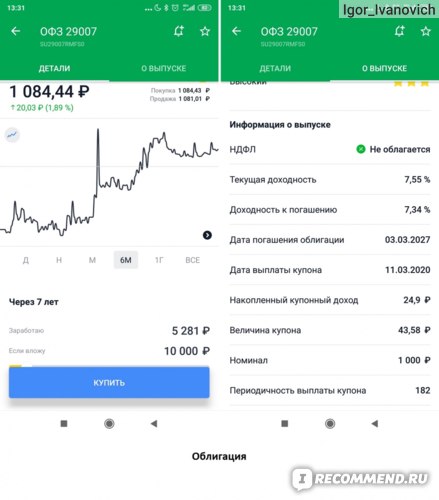

Для того чтобы торговать на фондовом рынке, вам понадобится торговый терминал. Сейчас почти все крупные брокеры предлагают использовать мобильные приложения для торговли. В приложениях часто бывает демодоступ. Скачайте и посмотрите, насколько вас устраивает интерфейс и удобно ли пользоваться сервисом.

Сейчас почти все крупные брокеры предлагают использовать мобильные приложения для торговли. В приложениях часто бывает демодоступ. Скачайте и посмотрите, насколько вас устраивает интерфейс и удобно ли пользоваться сервисом.

Узнайте у брокера, можно ли пополнять счет с разных банковских карт и выводить на любые карты. Если брокерские услуги предоставляет банк, он может ограничить эту функцию или добавить комиссию.

Если вы собираетесь открыть счет ИИС, уточните, можно ли получать выплаты по купонам и

Проверьте на сайте брокера или в приложении, можно ли потренироваться в инвестициях на демопортфеле. С его помощью можно положить виртуальные деньги на виртуальный счет, торговать бумагами, привыкнуть к функционалу и подготовиться к фондовому рынку психологически.

Пообщайтесь с персоналом. Позвоните в техподдержку, напишите письмо или спросите что-нибудь в чате приложения. Если вы только начинаете инвестировать, у вас могут возникать вопросы. А так вы заранее поймете, как у брокера построен процесс общения с клиентами и насколько оперативно и квалифицированно персонал сможет решить ваши проблемы.

Последний пункт, на который дополнительно можно обратить внимание, — это обучающие материалы. Зайдите на сайт или посмотрите, ведет ли брокер курсы или блог. Материалы в блоге обычно бесплатные. Они помогут начинающим инвесторам лучше разобраться в фондовом рынке. Курсы чаще всего платные.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики.

Лучшие брокеры для покупки акций 2021

Зачем нужен брокер для инвестирования на фондовом рынке?

Перед тем как определиться, через какого брокера лучше покупать акции нужно понять, кто это и зачем он нужен инвестору. Фактически брокерская компания – это специализированный посредник между биржей и клиентом. Она предоставляет клиенту организационную и юридическую возможность для совершения сделок с ценными бумагами, а также часто и другие услуги.

Выбора брокера физическому лицу, желающему вкладывать деньги в различные финансовые инструменты, не избежать. Самостоятельно играть на бирже могут исключительно крупные организации.

Основные задачи, которые выполняет брокерская компания:

- Открытие торговых счетов. На них учитываются деньги и ценные бумаги клиента, с них осуществляется покупка акций через брокера и т.д.

- Предоставление технической возможности для совершения сделок на бирже.

Брокер для покупки акций российских и иностранных компаний предоставляет клиенту доступ к торговому терминалу напрямую или предлагает использовать личный кабинет, приложение. Иногда также доступны сделки по телефону.

Брокер для покупки акций российских и иностранных компаний предоставляет клиенту доступ к торговому терминалу напрямую или предлагает использовать личный кабинет, приложение. Иногда также доступны сделки по телефону. - Обеспечение расчетов. Брокер по поручению клиента оплачивает ценные бумаги на бирже без его непосредственного участия. Для оперативного совершения покупки инвестору достаточно держать на счете небольшой депозит денежных средств. При продаже финансовых инструментов брокерская компания, наоборот, получает деньги за клиента и при необходимости переводит их ему.

Покупка акций и других ценных бумаг в общем случае осуществляется брокером по распоряжению клиента. Компания только транслирует заявку на биржу и осуществляет проведение операции. За это она получает комиссию, определенную договором и тарифами.

Дополнительно многие компании предоставляют следующие платные или бесплатные услуги:

- доступ к аналитической информации;

- проверка документов на соответствие требования законодательства;

- профессиональные советы и рекомендации по выбору стратегии, формированию портфеля.

Некоторые брокерские компании предлагают также доверительное управление. В рамках него клиент просто передает деньги организации, а уже ее специалисты решают, какие бумаги и когда покупать или продавать. При этом гарантии прибыли обычно отсутствуют и инвестору остается только надеяться на добросовестность и профессионализм специалистов.

Обязательно прочитайте

На что обратить внимание при выборе брокера?

Какого брокера лучше выбрать для покупки акций? К решению этого вопроса нужно подходить ответственно. Предложений на рынке довольно много. Рекомендуется заранее отобрать несколько организации, проанализировать условия и другие параметры обслуживания.

Сравнение брокеров необходимо делать, обращая внимание на следующие моменты:

- Надежность. Инвестор размещает на брокерском счете средства и принадлежащие ему ценные бумаги.

Он должен быть уверен, что при необходимости всегда сможет вернуть свою собственность.

Он должен быть уверен, что при необходимости всегда сможет вернуть свою собственность. - Комиссии. Они напрямую определяют затраты инвестора на совершение сделок. Чем ниже они, тем лучше. Но стоит учитывать и другие условия тарифов, например, абонентскую плату.

- Удобство пополнения и снятия средств. Часто предлагается вносить деньги на брокерский счет и снимать их только с помощью банковских переводов, обычно это удобно, но отнимает немало времени. Некоторые брокеры предлагают также возможность ввода, вывода средств напрямую с банковских карт или наличными в собственных офисах и отделениях банков-партнеров.

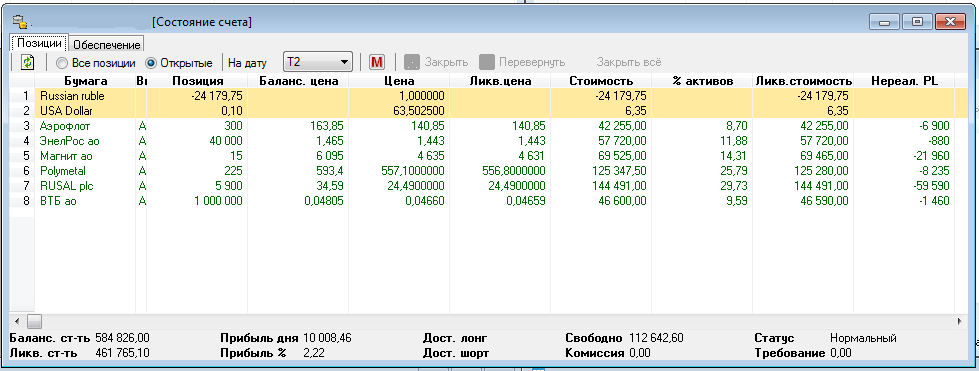

- Качество программного обеспечения. В приложении и терминале должно быть удобно проводить сделки, а технические проблемы с ними должны быть сведены к минимуму. В качестве терминала многие российские брокерские компании предлагают QUIK, а вот приложение для планшетов и смартфонов каждая из них разрабатывает самостоятельно.

- Бонусы и скидки. Они позволяют получить инвестору дополнительную выгоду от сотрудничества с конкретной организацией. Например, некоторые брокеры предлагают новым клиентам в подарок акции известных компаний, а другие разыгрывают призы.

Нелишним также будет оценить список доступных площадок. Инвестирование в акции и облигации на Московской Бирже открывает доступ в основном к российским акциям, облигациям. Но для серьезного инвестора часто этого недостаточно и быстро начинает интересоваться иностранными бумагами. При этом потребуется выход на соответствующие площадки. Например, многие акции компаний США можно приобрести на Санкт-Петербургской Бирже.

Самые лучшие брокеры для покупки акции в 2021 году

Самостоятельно решить, какой брокер выгоднее для частного инвестора, довольно сложно. Потребуется изучить множество предложений, найти по каждому из них документы, прочитать их и выделить самое важное. Это непростая задача, ведь юридический текст сложно воспринимать нормальному человеку.

Решить проблему выбора поможет рейтинг лучших брокеров в 2021 году. В ТОП попали предложения от надежных компаний, предлагающих выгодные тарифы, работающих в строгом соответствии с законодательством и получающих преимущественно положительные отзывы от клиентов.

Тинькофф Инвестиции – самый лучший брокер для покупки акций российских и иностранных компаний (бонус — акция до 20 тысяч в подарок)

Тинькофф Инвестиции – лучший онлайн-брокер для покупки акций и инвестиций по оценке Global Finance. Он специализируется на дистанционном взаимодействии с клиентами и обслуживает более 1 млн жителей России. Сервис работает под лицензией банк Тинькофф, хорошо известного на рынке и имеющего отличные показатели надежности.

Ключевые особенности сервиса Тинькофф Инвестиции:

- Полностью дистанционное открытие счета. Действующие клиенты Тинькофф Банка могут заключить договор полностью онлайн, а новым придется дополнительно встретиться с курьером для подписания документов.

- Мгновенный ввод и вывод средств. Он доступен держателям любых дебетовых карт Тинькофф Банка.

- Небольшие комиссии для новичков и опытных инвесторов. Плата за сделку составит от 0,025%. Возможно обслуживание без абонентской платы.

- Сервис советник для подбора сбалансированного портфеля. В нем достаточно ответить всего на 3 вопроса.

- Доступ к социальной сети для инвесторов. В ней можно обсуждать идеи и получать информацию от других участников рынка.

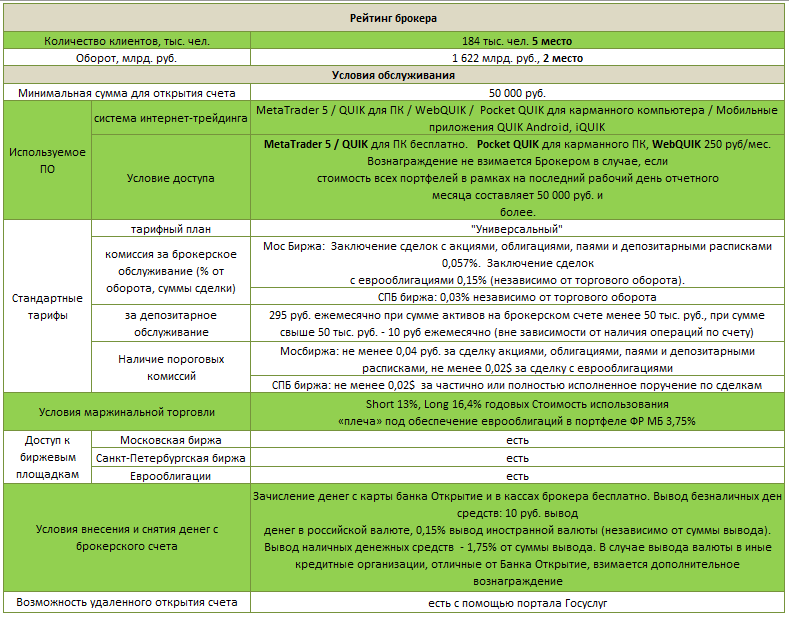

Открытие Брокер – выгодный брокер для новичков и опытных инвесторов

Открытие Брокер – компания из группы ФК Открытие, которая в настоящая время находится под контролем ЦБ РФ. Это брокер с выгодными тарифами на покупку акций. Комиссия за сделку в нем составляет от 0,015%.

Плюсы брокерской компании из группы ФК Открытие:

- Возможность открытия счета в дистанционном режиме.

Потребуется учетная запись на портале Госуслуги.

Потребуется учетная запись на портале Госуслуги. - По желанию клиент может подключить тариф с доступом к инвестиционным идеям от экспертов группы. Они будут приходить по SMS и на email, а для совершения сделок в любой момент можно воспользоваться приложением для телефона и планшета.

- Для опытных инвесторов доступен выбор торговой платформы. На выбор предлагаются терминалы QUIK и MetaTrader 5.

- Сервис «Единый счет». Он позволяет объединить счета для работы на разных финансовых рынках.

Брокерская компания БКС – старейший брокер в России для торговли на фондовом рынке

БКС – старейший и один из лучших брокеров для инвестиций в акции. Компания была основана в 1995 году и в числе первых предложила клиентам интернет-трейдинг. Сегодня она предоставляет доступ к российским и зарубежным площадкам для совершения сделок, аналитику и сервисы для инвесторов и трейдеров.

5 главных преимуществ компании БКС:

- Высокие показатели надежности. Рейтинг AAA по оценкам Эксперт РА.

- Гибкие тарифы. БКС – это брокер с низкими тарифами для трейдера. Минимальная плата за сделку составляет 0,015%.

- Удобное пополнение. Можно внести деньги на счет не только переводом через банк, но и с карты любого банка, а также наличными в отделениях банка БКС.

- Возможность получить доступ к аналитике и советам экспертов организации. Эти данные можно использовать при формировании собственного портфеля.

- Различные платформы. Опытным инвесторам доступны терминалы QUIK и MetaTrader 5, а для новичков – витрины в приложении и на сайте.

Финам – популярный брокер в России для новичков и опытных

Финам – выбор тех, кому нужен выгодный брокер на фондовом рынке. Компания предоставляет доступ к Московской, Чикагской, Лондонской Биржам, NASDAQ, Nyse. Она также поддерживает работу известного одноименного финансового портала.

Причины, почему стоит обратиться за брокерским обслуживанием в Финам:

- Индивидуальные инвестиционные портфели с возможностью настройки параметров доходности и защиты капитала.

Они позволяют выйти на рынок начинающим инвесторам без лишних рисков.

Они позволяют выйти на рынок начинающим инвесторам без лишних рисков. - Al-Советник. Он бесплатно поможет сформировать собственный портфель. Пользователю при этом достаточно ответить всего на 9 вопросов.

- Единый счет. Он позволяет вкладывать деньги в бумаги через различные биржи, получать дивиденды из РФ и США.

- Возможность пройти обучение и стать профессиональным инвестором. Учебный центр компании проводит очное и онлайн-обучение, есть и бесплатные программы.

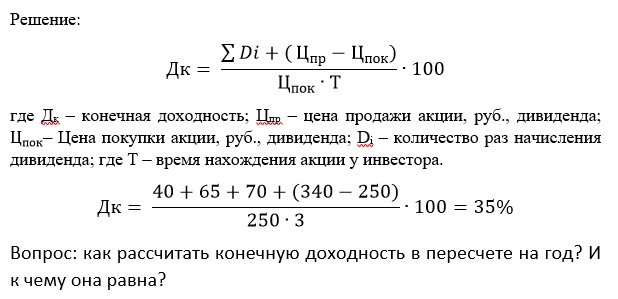

ВТБ Брокер — надежный брокер от госбанка

ВТБ Брокер обычно выбирают те, кому нужен надежный брокер для покупки акций. Компания входит в группу одноименного банка с государственным участием в капитале, что гарантирует ее устойчивость практически при любых ситуациях.

Клиентам ВТБ Брокер доступны также следующие преимущества:

- комиссия – от 0,0413%;

- доступ к аналитической информации от экспертов группы;

- бесплатный сервис подбора портфеля с функцией ребалансировки;

- возможность использовать для совершения сделок не только терминал, но и собственное приложение компании.

Через какого брокера лучше покупать акции новичку и опытному трейдеру

Самый лучший брокер для покупки акций для новичка – Тинькофф Инвестиции. Для работы с ним необязательно изучать отдельные программы – терминалы. Все операции можно совершать через личный кабинет или приложение. Договор заключить также не составит труда и для этого не потребуется никуда ходить. С вводом и выводом средств у клиента также не будет много вопросов, если открыть карту Тинькофф.

Подойдет компания Тинькофф Инвестиции и опытным инвесторам. Они смогут выбрать для себя оптимальный тариф и не переплачивать комиссию, если нет нужды в дополнительных услугах. При необходимости компания помогает клиентам не только сформировать портфель, но и получить статус квалифицированного инвестора.

Как выбрать брокера для покупки акций и инвестиций

Как выбрать брокера на московской бирже

Мифы, которые мешают выбрать брокера. Часть первая

Часть первая

Коллеги всем привет! На днях писал пост о инвест-идеях брокеров, спасибо за активность, продолжаем. Итак, если вы когда-нибудь в своем браузере искали что-либо связанное с инвестированием или трейдингом, то потом вас однозначно атаковали различными предложениями завести брокерский счет у брокера. Предложений настолько много, что голова идет кругом. Все что-то предлагают, стараются показать, что именно они лучшие, короче говоря включают маркетинг и рекламу на полную катушку.

Все эти маркетинговые штучки рождают среди потребителей массу мифов, которые создают еще больше трудностей новичку, желающему просто открыть счет у брокера и начать торговать. Максимально сжато и в тоже время подробно я постараюсь эти мифы сейчас разложить.

Миф No1. Чем больше сервисов у брокера тем он круче

Многие брокеры, готовы обеспечить клиента кучей сервисов: памм-счета, копирование сделок, бесплатные удаленные сервера, ребейты и так далее. Менеджеры компании гордо оперируют этим в качестве плюсов. Но на самом деле, для новичка эти сервисы либо не нужны, либо вовсе представляют опасность. Тут я писал о паммах и копировщиках.

Миф No2. Чем больше брокер дает рекламы тем он круче

Факт того, что брокер много рекламируется вообще никак не связан с брокерской «крутостью». Большое количество рекламы, наоборот для меня играет отторгающую роль. Получается, что много денег уходит на привлечение новых клиентов, в то время как условия для действующих клиентов могут быть самыми худшими по рынку. Поэтому важно обращать внимание на тарифы и условия ввода/вывода средств, наличие лицензии и регулятора.

Миф No3. Нереально низкие спреды, отсутсвие свопов, ультравысокие бонусы на депо это выгодно.

На самом деле это настолько же выгодно, насколько очень подозрительно. Имея большой опыт возврата денег с нерадивых брокеров, я 1000 раз убеждался в том, что чем слаще условия у брокера, тем выше вероятность, что это офшорная говноконтора нагло зарабатывающая на сливах депозитов своих клиентов. На самом деле, многие приличные брокеры имеют в своем арсенале b-book исполнение ордеров, но офшорные говноконторы этим злоупотребляют в значительной мере.

На самом деле, многие приличные брокеры имеют в своем арсенале b-book исполнение ордеров, но офшорные говноконторы этим злоупотребляют в значительной мере.

Каждый брокер тратит значительные средства для ведения своей хозяйственной деятельности и если он готов давать вам безкомиссионые счета, то следует задуматься, а за счет чего тогда брокер планирует оплачивать все свои расходы…

Миф No4. Брокер проводит бесплатные вебинары и учит торговле, выбиру его.

Здесь можно провести аналогию с бесплатными сигналами. Обучение также служит частью маркетингового плана брокера и хорошо если это только маркетинг. Знаю от своих бывших коллег, работавших в других брокерских компаниях, что цель обучений со стороны брокера увеличить чек депозита клиента(чтобы внес на счет побольше), продать платное обучение, расторговать. Обучение от брокера это конечно хорошо, но не стоит слепо ему доверяться. Плюс ко всему, чаще всего работники брокерских структур аналитики, преподаватели и другие «эксперты» чаще теоретики. Часто в брокерке, стоит запрет на наличие собственного брокерского счета у сотрудника брокера.

Миф No5. Брокер звонит с уникальным предложением и уникальными торговыми условиями, надо срочно открыть счет.

Нет не надо. Сразу скажу, нормальные и уважающие себя брокерские фирмы не звонят в холодную неизвестному клиенту. Звонят чаще мошенники. Еще раз повторюсь о холодном обзвоне, то есть вам звонят и не знают кто вы, могут знать ваше имя(все покупается), но клиентом этой фирмы вы раньше не были. Если же звонит известный вам брокер, с уникальным предложение, также не спешите принимать решение. Как я писал ранее, брокерский бизнес суровый, и брокер не будет вот так просто жертвовать ради вас какими-то своими ресурсами. Раз понизили спред, значит внедрили комиссию, раз убрали комиссию за вывод средств, значит ввели за ввод и так далее. Ничего личного только бизнес.

Миф No6. Амбассадором компании является известная в мире трейдинга личность. Ей можно доверять.

Нет нельзя. Амбассадор это всего лишь человек, которому заплатили за то, чтобы он светил фейсом на фоне логотипа компании, не более того. Он не несет никакой отвественности и уж точно не является гарантом надежности и честности бренда. Его узнаваемость и медийность купили на время. Мы живем в таком мире, у всего есть своя цена. В качестве примера, приведу уважаемого человека доктор Александр Элдер. Думаю все читали его книгу «Как играть и выигрывать на бирже». В молодые годы я был фанатом этого мужика. Пересмотрел много интервью с его участием. И отчетливо помню, что Элдер очень плохо отзывался о форексных домах. Прямо говорил, типо фондовой рынок это тру, а вот Форекс не тру. Но что мы видим сейчас. Элдер довольно улыбается на фоне логотипа самой что ни на есть кухонной Форекс-конторы, Admiral markets.

Постарался сжато, но получилось все равно как-то много текста. Подводя итог скажу так друзья, кто хочет начать заниматься трейдингом не заморачивайтесь. Идеальных брокеров нет. На первом этапе откройте счет у кого угодно, сделайте какие-то шаги, хоть чуть-чуть пощупайте всю эту кухню. А если понравится и решите уже этим всерьез заняться, поменяете брокера на другого.

Через какого брокера лучше покупать акции сша

Как выбрать брокера для инвестирования

Как выбрать брокера для иис

Как выбрать брокера и выйти на фондовый рынок США?

Для выхода на фондовый рынок США нужно выбрать брокера, предоставляющего доступ на американские биржи и открыть у него брокерский счет. Сделать это можно через российских брокеров, например: “БКС”, “Финам”, “Фридом Финанс” или американо-швейцарского брокера Interactive Brokers (есть русскоговорящая поддержка).

Инвестиции в акции США и IPO

- Выберите идею. Эксперты уже отобрали лучшие

- Составьте портфель из акций

- Попробуйте с $10

Дополнительно получить доступ на фондовый рынок США можно через иностранную страховую компанию. Однако для этого потребуется стать ее клиентом и приобрести программу накопительного страхования.

- Если вы решите выбрать Interactive Brokers, то подробнее об открытии счета у данного брокера я пишу здесь.

- Если вы решите выбрать российского брокера, то как это сделать и какие нюансы учесть, я пишу здесь.

При выборе брокера обратите внимание на такие критерии, как:

- Юрисдикция (страна регистрации) брокера.

- Предлагаемый выбор финансовых инструментов.

- Размер комиссии за сделки и за ведение счета.

- Удобство торговой платформы.

- Качество поддержки и клиентского сервиса.

- Уровень защиты частного инвестора (наличие страхового покрытия).

- Наличие дополнительных возможностей, например, обучающих курсов, мобильных приложений и аналитических инструментов.

Российские брокеры открывают счета от $300. В большинстве случаев инвестор платит комиссию за каждую купленную или проданную акцию и, как правило, за использование торгового терминала. У Interactive Brokers комиссии ниже, однако порог входа выше: необходимая сумма для открытия счета – $2 000 (раньше было $10 000).

Для открытия счета необходимо заполнить заявление на сайте брокера, налоговую форму W-8BEN и приложить скан-копии документов, подтверждающие личность и место регистрации. Для удобства на сайте предусмотрен русскоязычный интерфейс. Рассмотрение документов обычно занимает около недели.

После одобрения аккаунта можно пополнять счет. Если при переводе средств на брокерский счет, банк требует у вас справку об уведомлении налоговой инспекции об открытии счета, то данное требование незаконно. Подробнее об этом читайте здесь.

Благодаря подписанной между США и Россией конвенции об избежании двойного налогообложения, доход от вложения в ценные бумаги США, облагается налогом только на территории РФ, что дает вам преимущество как инвестору.

Но в связи с тем, что зарубежный брокер не является налоговым агентом РФ, вам необходимо самостоятельно подавать декларацию и платить налоги. О том, какие налоги платит инвестор, читайте здесь.

Торговля акциями и облигациями на бирже

Акции и облигации — основные инструменты, обращающиеся на фондовом рынке. Купить их можно только через посредника – юридическое лицо, обладающее лицензией на деятельность такого рода. «Открытие Брокер» предлагает своим клиентам доступ к ценным бумагам, торгующимся на российских и ведущих иностранных биржах – США, Германии, Великобритании 1, и внебиржевом рынке.

Клиенты «Открытие Брокер» имеют возможность покупать и продавать акции и облигации:- Акции и облигации российских эмитентов

Потенциально неограниченная прибыль за счёт дивидендов, купонов и изменения стоимости ценных бумаг. - Акции зарубежных эмитентов

Доступ к самым ликвидным ценным бумагам крупнейших мировых корпораций. Высокий потенциальный доход в валюте. - Корпоративные и государственные облигации

Низкорисковые инструменты с существенной потенциальной доходностью и купонными выплатами. - Еврооблигации

Облигации крупнейших российских эмитентов, размещённые за рубежом. Сочетают в себе низкие риски и доходность в валюте.

Преимущества инвестирования через «Открытие Брокер»:

- Открытие брокерского счёта онлайн с помощью портала Госуслуг и удобный личный кабинет клиента.

- Бесплатный доступ к популярным торговым терминалам QUIK и MetaTrader 5.

- Возможность продавать и покупать акции на фондовом рынке онлайн или по телефону.

- Выгодные тарифы для трейдеров и инвесторов с разными стратегиями и стилями торговли.

- Актуальные инвестиционные идеи от аналитиков «Открытие Брокер» и готовые портфели с рекомендациями по обновлению.

- Предоставление «плеча» для покупки ценных бумаг, торговля акциями и облигациями под обеспечение валютой.

- Работа на фондовом, срочном и валютном рынках в рамках единого брокерского счёта.

Особенности покупки акций для физических и юридических лиц

Согласно российскому законодательству, частные лица могут купить акции на бирже только через брокера. Как происходит продажа и покупка акций через брокера?

Как происходит продажа и покупка акций через брокера?

- Вы открываете счёт в «Открытие Брокер», получаете доступ к личному кабинету и торговым терминалам QUIK или MetaTrader 5.

- Совершаете сделки через торговую платформу онлайн или по телефону с помощью нашего трейдера. Для подачи заявок «с голоса» необходимо установить в личном кабинете кодовое слово.

- Как только вы совершите покупку, с вашего брокерского счёта будут списаны деньги (или наоборот зачислены в случае продажи), а в депозитарии произойдёт перерегистрация прав на ценные бумаги.

Брокер для покупки акций

Для покупки акций инвестор должен обратиться к проверенной брокерской компании. Брокер для покупки акций – незаменимый инструмент на бирже инвестирования. Брокер исполняет приказы клиента, от качества его работы зависит доход инвестора. В данной статье мы рассмотрим, как выбрать брокера и на что обращать внимание.

Предварительно, перед обращением, будущему инвестору следует проверить наличие лицензии, тщательно изучить историю выбранной компании, отзывы клиентов, наличие конфликтных или спорных ситуаций. Чем выше активность брокерской организации, тем больше его клиентская база.

Еще одним решающим фактором при выборе брокера для покупки акций является условия его работы. Обычно, брокер предлагают три варианта сотрудничества:

- Фиксированная плата + заранее установленный высокий месячный оборот

- Процент от каждой сделки

- Комбинация предыдущих вариантов

Типичная процентная ставка брокера составляет 0,03-0,05% от сделки.

Процесс работы с брокером

- Подписание договора: брокерское и депозитарное обслуживание. С одним брокером заключается один договор.

- Открытие счета. Брокер открывает инвестору счет и регистрирует на бирже.

После регистрации инвестор получает извещение о создании брокерского счета.

После регистрации инвестор получает извещение о создании брокерского счета. - Ввод денег. После создания брокерского счета инвестор имеет право переводить на него деньги. Самый простой способ – рублевый банковский перевод. Реквизиты для перевода инвестору предоставляет брокер.

- Торговый терминал. Это специальная программа для работы с брокерами через интернет. Брокер, работающий через торговый терминал, дает все инструкции для использования. Во избежание рисков, на начальном этапе инвестор может попробовать терминал в игровом режиме.

- Участие в торгах. Каждая биржа имеет свое расписание – рабочая сессия, например, с 10:00 до 18:00. Только в это время можно подать заявку на покупку или продажу акции. Заявка – призыв к сделке. Например, «я хочу купить…». Заявку можно отменить до заключения сделки.

- Отчет. По результатам дня, если было движение денег или совершение сделок, брокер предоставляет отчет, используя электронную почту или торговый терминал.

- Вывод средств. Вывести можно как всю сумму на счете, так и определенную часть. Вывод средств обычно занимает около 3 рабочих дней.

В заключении, выбор брокера для покупки акций – важнейший аспект в инвестировании. Брокер –путеводитель инвестора в мир торговых бирж. Он регулирует все процессы, в том числе и вывод средств. При выборе брокерской компании внимательно изучите ее, прочтите отзывы других акционеров и запросите лицензию.

Брокеры на Investing.com

© 2007-2021 Fusion Media Limited. Все права зарегистрированы. 18+

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

11 лучших онлайн-брокеров для торговли акциями на март 2021 года

В процессе всестороннего обзора NerdWallet оценивает и ранжирует крупнейших брокеров и роботов-консультантов США по активам под управлением, а также новым игрокам отрасли, используя многогранный и повторяющийся подход. Наша цель — провести независимую оценку поставщиков медицинских услуг, чтобы помочь вам получить обоснованные и обоснованные суждения о том, какие из них лучше всего соответствуют вашим потребностям.

ПРОЦЕСС СБОРА И ПРОВЕРКИ ДАННЫХ

Мы собираем данные напрямую от поставщиков и проводим тестирование и наблюдение из первых рук посредством демонстраций поставщиков.Наш процесс начинается с отправки поставщикам подробных анкет для заполнения. Анкеты составлены таким образом, чтобы в равной степени получить как положительные, так и отрицательные ответы от поставщиков услуг. Они не предназначены и не подготовлены для получения каких-либо заранее определенных результатов. Ответы на вопросы анкеты в сочетании с демонстрациями продуктов, интервью с персоналом поставщиков и практическими исследованиями наших специалистов подпитывают наш собственный процесс оценки, который оценивает эффективность каждого поставщика по более чем 20 факторам.Окончательный результат дает оценку от плохого (одна звезда) до отличного (пять звезд). Рейтинги округлены до ближайшей половины звезды.

Оценки различаются в зависимости от типа поставщика, но в каждом случае основываются на средневзвешенных значениях факторов, которые включают, но не ограничиваются: консультационные услуги и комиссионные сборы, минимумы и типы счетов, выбор инвестиций, коэффициенты инвестиционных расходов, торговые затраты, доступ кадровые финансовые консультанты, образовательные ресурсы и инструменты, варианты изменения баланса и минимизации налогов, а также поддержка клиентов, включая доступ к филиалам, пользовательские технологии и мобильные платформы.

Каждый фактор может включать оценку различных подфакторов. Например, при оценке инвестиционного выбора, предлагаемого роботами-консультантами, 80% оценки основывается на потенциале диверсификации (насколько хорошо может быть диверсифицирован итоговый инвестиционный портфель) в сочетании с наличием специализированных портфелей и уровнем настройки. для инвесторов. Коэффициенты расходов формируют дополнительные 10% оценки, а оставшиеся 10% — низкие или нулевые комиссионные за управление.

Взвешивание каждого фактора основано на оценке нашей командой того, какие функции наиболее важны для потребителей, а какие оказывают наибольшее влияние на их впечатления. Рассматриваемые факторы и то, как эти факторы взвешиваются, меняются в зависимости от категории проверяемых поставщиков.

Рассматриваемые факторы и то, как эти факторы взвешиваются, меняются в зависимости от категории проверяемых поставщиков.

Категории поставщиков включают: лучшие брокеры для торговли акциями, лучшие брокеры для начинающих, лучшие брокеры для дневной торговли, лучшие брокеры для торговли опционами, лучшие дисконтные брокеры, лучшие брокеры для бесплатной торговли, лучшие инвестиционные приложения, лучшие брокеры для пенни-акций, лучшие Брокеры IRA, лучшие робо-консультанты, лучшие финансовые консультанты, лучшие платформы недвижимости, лучшие брокеры для ETF и лучшие брокеры для паевых инвестиционных фондов.

Сценаристы и редакторы ежегодно проводят обзоры наших брокеров и робо-консультантов, но постоянно вносят обновления в течение года. Мы поддерживаем частые контакты с поставщиками услуг и отмечаем любые изменения в предложениях.

В состав группы обзора входят опытные писатели, исследователи и редакторы, которые ежедневно освещают акции, облигации, паевые инвестиционные фонды, индексные фонды, биржевые фонды, альтернативные инвестиции, социально ответственное инвестирование, финансовых консультантов, пенсионные и инвестиционные стратегии.Помимо NerdWallet, работа членов нашей команды публиковалась в The New York Times, The Washington Post, Forbes, USA Today, Bloomberg News, Nasdaq, MSN, MarketWatch, Yahoo! Финансы и другие национальные и региональные СМИ.

Объединенный опыт нашей инвестиционной команды используется в нашем процессе проверки, чтобы обеспечить продуманную оценку продуктов и услуг поставщика с точки зрения клиента. Наши писатели и редакторы обладают более чем 70-летним опытом работы в области финансов, от бывшего репортера Wall Street Journal до бывшего старшего финансового советника Merrill Lynch.

Хотя NerdWallet поддерживает партнерские отношения со многими проверенными поставщиками, мы управляем потенциальными конфликтами интересов, поддерживая стену между нашим контентом и бизнес-операциями. Эта стена предназначена для того, чтобы наши деловые партнерства не могли повлиять на наших авторов и процесс проверки. Таким образом, все отзывы могут содержать объективную оценку, отвечающую интересам наших пользователей. Для получения дополнительной информации см. Редакционные правила NerdWallet.

Таким образом, все отзывы могут содержать объективную оценку, отвечающую интересам наших пользователей. Для получения дополнительной информации см. Редакционные правила NerdWallet.

Как выбрать лучшего онлайн-брокера

В этой статье содержится информация и обучение инвесторов.NerdWallet не предлагает консультационных или брокерских услуг, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции или ценные бумаги.

Сейчас лучшее время для инвестора: конкуренция среди онлайн-брокеров жесткая, а это означает, что затраты снижаются, а услуги растут. Однако при таком большом спросе на онлайн-брокеров мы видим, что все больше новых фирм входят в сферу деятельности, надеясь извлечь выгоду из роста числа розничных инвесторов. Из-за этого инвесторам может быть особенно сложно найти брокера, который им подходит.

Итак, как выбрать подходящего брокера? Необходимо учитывать множество факторов, и решение, скорее всего, будет зависеть от индивидуальных приоритетов. Некоторые инвесторы готовы платить более высокие торговые комиссии за современную платформу; другие считают затраты превыше всего. Кто-то может захотеть остаться с крупнейшими финансовыми учреждениями с большой известностью; другие могут быть более заинтересованы в том, чтобы проанализировать более мелких брокеров, чтобы найти наиболее подходящего для них.

Но независимо от того, какого брокера вы выберете в итоге, поиск обычно начинается с одного и того же места: с определения ваших инвестиционных целей.

Выбор лучшего онлайн-брокера

Прежде чем вы начнете анализировать онлайн-брокеров, ответьте на несколько вопросов о ваших инвестиционных целях. Вы надеетесь инвестировать в несколько отдельных акций? Ищете долгосрочный пенсионный фонд? Заинтересованы в дневной торговле или более продвинутых инвестиционных стратегиях, таких как опционы? (Не знаете, с чего начать? Ознакомьтесь с различными способами инвестирования денег.)

После того, как вы узнаете типы инвестиций, которые вас интересуют, вы можете начать оценивать брокеров на основе нескольких факторов, в том числе:

Инструменты, обучение и особенности.

Посмотрите на комиссию по инвестициям, которые вы будете использовать чаще всего.

Брокеры обычно предлагают аналогичное меню вариантов инвестирования: отдельные акции, опционы, паевые инвестиционные фонды, биржевые фонды и облигации. Некоторые также будут предлагать доступ к криптовалютам, торговле фьючерсами и рынкам обмена иностранной валюты. (Изучите наш полный список лучших онлайн-брокеров для новичков, чтобы узнать, кто что предлагает.)

Инвестиции, предлагаемые брокером, будут определять две вещи: будут ли ваши инвестиционные потребности удовлетворены и сколько вы будете платить в виде комиссионных.Обратите особое внимание на комиссии, связанные с вашими предпочтительными инвестициями:

Отдельные акции: некоторые брокеры по-прежнему взимают комиссию за покупку и продажу акций либо за сделку, либо за акцию. Однако подавляющее большинство онлайн-брокеров теперь не взимают комиссию. Посмотрите всех лучших брокеров для торговли акциями.

Опционы: при торговле опционами часто взимается комиссия за торговлю акциями (если взимается брокером) плюс комиссия за контракт, которая обычно составляет от 15 центов до 1 доллара.50. См. Список NerdWallet лучших брокеров для торговли опционами.

Паевые инвестиционные фонды: некоторые брокеры взимают комиссию за покупку паевых инвестиционных фондов. Вы можете ограничить транзакционные издержки паевых инвестиционных фондов или полностью избежать их, выбрав брокера, который предлагает паевые инвестиционные фонды без комиссии за транзакцию. (Паевые инвестиционные фонды также несут внутренние комиссии, называемые коэффициентами расходов. Они взимаются не брокером, а самим фондом.) См. Рейтинг лучших брокеров паевых инвестиционных фондов.

ETF: ETF торгуются как акции и покупаются по цене акций, поэтому с них часто взимаются комиссии за торговлю акциями, если брокер взимает их.Но многие брокеры предлагают список ETF без комиссии.

Если вы планируете инвестировать в ETF, вам следует искать одного из этих брокеров. Вот список лучших брокеров для инвесторов ETF.

Если вы планируете инвестировать в ETF, вам следует искать одного из этих брокеров. Вот список лучших брокеров для инвесторов ETF.Криптовалюты: все больше и больше брокерских контор начинают предлагать доступ к некоторым криптовалютам, но убедитесь, что вы понимаете риски и структуру комиссий, которые могут быть связаны с этими сделками.

Облигации: Вы можете бесплатно приобретать облигационные паевые инвестиционные фонды и ETF, используя паевые инвестиционные фонды без комиссии за транзакцию и ETF без комиссии.Брокеры могут взимать комиссию за покупку отдельных облигаций с минимальной и максимальной комиссией.

Ищите брокеров с репутацией надежности

Существует широкий спектр брокеров. Некоторые из них существуют уже несколько десятилетий, в то время как другие относительно новы на сцене. Это не означает, что эти новички ненадежны — если они занимаются сделками для других людей, то они регулируются Комиссией по ценным бумагам и биржам и являются членами органа саморегулирования, такого как Регулирующий орган финансовой индустрии, — но это означает, что они не доказаны в различных сценариях фондового рынка.

Возьмем, к примеру, безумную торговлю на GameStop в начале 2021 года. В этом случае мы видели, что многие брокерские компании в той или иной форме ограничивали торговлю, а другие — нет. Почему? Это довольно сложно и, вероятно, не было единообразным для всех брокерских компаний, но короче говоря, у крупнейших и наиболее авторитетных брокерских контор было достаточно наличных денег, чтобы гарантировать, что сделки их клиентов пройдут — гарантия, которую требуют регулирующие органы. Брокеры, у которых не было достаточно денежных средств для покрытия требований к капиталу, были вынуждены ввести торговые ограничения.

Если вас это беспокоит, вы можете рассмотреть возможность инвестирования в крупную организацию. Но если все, что вам нужно, это простой инвестиционный счет, а такие события, как всплеск покупок на GameStop, никак не повлияли лично на вашу инвестиционную стратегию, тогда вам подойдут урезанные приложения или более мелкие брокеры.

Обратите внимание на минимальные счета

Вы можете найти множество высокопоставленных брокеров без минимального счета. Но некоторые брокеры действительно требуют минимальных начальных вложений, и они могут отклоняться в сторону 500 долларов и более.Многие паевые инвестиционные фонды также требуют аналогичных минимальных инвестиций, а это означает, что даже если вы можете открыть брокерский счет с небольшой суммой денег, вам может быть сложно фактически инвестировать их.

Остерегайтесь комиссии за счет

Возможно, вам не удастся полностью избежать комиссии за счет, но вы, безусловно, сможете ее минимизировать. Большинство брокеров взимают комиссию за перевод инвестиций или наличных денег или за закрытие вашего счета. Если вы переходите к другому брокеру, эта новая компания может предложить возместить вам комиссию за перевод, по крайней мере, до определенного предела.

Большинство других комиссий можно обойти, просто выбрав брокера, который их не взимает, или отказавшись от дополнительных услуг. Общие сборы, на которые следует обращать внимание, включают ежегодные сборы, сборы за бездействие, подписку на торговую платформу и дополнительные сборы за исследования или данные.

Посмотрите на расценки и исполнение мелким шрифтом.

В настоящее время брокерские конторы предлагают бесплатные сделки, поэтому их стоимость не так важна. Однако для активных трейдеров, которые хотят, чтобы их сделка была исполнена по лучшей доступной цене — даже если это разница в несколько пенни, — может возникнуть противоречивая практика оплаты потока заказов, независимо от того, принимает ли ее брокерская компания и сколько они взимают за нее. быть фактором, определяющим ваш выбор брокерских услуг.

Итак, что такое оплата за поток заказов? Это немного сложно, но вот общий обзор.

Платеж за поток ордеров

Когда вы размещаете сделку у брокера, этот брокер может отправить сделку стороннему маркет-мейкеру — в основном крупному финансовому учреждению или банку, — который фактически проводит сделку, соединяя покупателей и продавцы. Маркет-мейкеры зарабатывают свои деньги, покупая ценную бумагу у продавца, затем оборачиваясь и продавая ее другому покупателю немного дороже, часто всего за копейки.Но если делать это в огромных масштабах, эти гроши могут составить основной доход маркет-мейкеру.

Маркет-мейкеры зарабатывают свои деньги, покупая ценную бумагу у продавца, затем оборачиваясь и продавая ее другому покупателю немного дороже, часто всего за копейки.Но если делать это в огромных масштабах, эти гроши могут составить основной доход маркет-мейкеру.

В интересах маркет-мейкера, чтобы брокеры отправляли им как можно больше сделок, и они могут быть готовы платить брокерам за отправку сделок для этого. И если брокер принимает эти платежи и направляет сделки платящему маркет-мейкеру, считается, что брокер принимает оплату за поток ордеров.

Плохая оплата за поток заказа?

Некоторые брокерские компании, такие как Merrill Edge, пропагандируют тот факт, что они не принимают оплату за поток заказов, подчеркивая, что маркет-мейкеры фактически конкурируют за получение своих заказов.Однако сторонники оплаты за поток заказов утверждают, что оплата, которую они получают от маркет-мейкеров, позволяет им снизить торговые издержки для розничных инвесторов.

Но брокеры, которые не принимают оплату за поток ордеров, утверждают, что сделки клиентов будут выполняться по более выгодным ценам, потому что брокер направляет сделку на основе наилучшей доступной цены. Критики системы оплаты за поток заказов говорят, что это может стать конфликтом интересов для брокеров; то есть они могут направлять сделки маркет-мейкеру, который платит им больше всего, даже если это означает худшую цену исполнения для трейдера.

В 2020 году, например, Комиссия по ценным бумагам и биржам обвинила Robinhood в неверном указании платежа в соответствии с политиками потока заказов. Robinhood утверждал, что его качество исполнения соответствует или превосходит качество его конкурентов, но SEC обнаружила, что Robinhood фактически обеспечивает более низкие торговые цены, в значительной степени из-за его «необычно высокой» оплаты за скорость потока заказов. Комиссия по ценным бумагам и биржам заявила, что в совокупности эти низкие цены лишили клиентов 34,1 миллиона долларов в период с 2015 по 2018 год.

Итог: если вас беспокоит цена исполнения, обязательно изучите качество исполнения брокером, прежде чем приступать к делу.Но если вы новый инвестор, вы не планируете торговать так часто и ориентированы на долгосрочную прибыль, цена исполнения не должна сильно беспокоить.

Обдумайте инструменты, обучение и функции

Если вы новичок в инвестировании, возможно, лучше всего будет поискать брокерскую фирму, которая предлагает бесплатные образовательные ресурсы, такие как живые вебинары, подробные практические руководства, видеоуроки, глоссарии и больше.

И, если вы хотите продолжить изучение продвинутых торговых стратегий, таких как опционы, обязательно исследуйте, насколько хорошо брокер поддерживает своих клиентов, помогая им понять риски таких стратегий.Это может означать руководство дежурной службы поддержки клиентов, функцию живого чата или четкие и подробные инструкции о том, как использовать эти инвестиционные продукты ответственно.

Еще одна интересная особенность, на которую стоит обратить внимание, — это дробные акции, которые позволяют инвесторам покупать акции или ETF по сумме в долларах, а не по количеству акций. Это особенно полезно для инвесторов, у которых мало денег для инвестирования, но которые хотят создать диверсифицированный портфель или хотят разработать стратегию усреднения долларовых затрат.(Узнайте больше о дробных акциях.)

Активные трейдеры могут захотеть получить немного больше от своего брокерского счета. Некоторые брокеры предлагают настраиваемые загружаемые платформы с инструментами глубокого анализа или доступ к дополнительным исследованиям и данным за дополнительную плату. Если это не те инструменты и ресурсы, которые вам понадобятся, не доплачивайте за них.

Воспользуйтесь акциями

Онлайн-брокеры, как и многие компании, часто привлекают новых клиентов сделками, такими как денежный бонус на определенные суммы депозита.Неразумно выбирать брокера исключительно на основе его рекламного предложения — высокая комиссия в долгосрочной перспективе может легко уничтожить любой начальный бонус или сбережения — но если вы застряли между двумя вариантами, продвижение может повлиять на вас в одну сторону или другой.

Рейтинги онлайн-брокеров NerdWallet

Обзор брокеров — это то, что мы делаем лучше всего. Наши рейтинги всесторонние, тщательные и, что самое главное, объективные.

Если вы изо всех сил пытаетесь разобраться во всем вышеперечисленном или просто хотите получить подтверждение экспертного мнения, мы здесь, чтобы помочь.Наша команда учитывает все факторы, описанные выше, чтобы выбрать лучших брокеров для каждого типа инвестора.

Хотите изучить другие варианты? Ознакомьтесь с нашим выбором:

Webull Review 2021: плюсы, минусы и сравнение

Основанная в 2017 году, Webull является относительным новичком в мире брокерских услуг, но, похоже, она использовала этот поздний выход в своих интересах. В некотором смысле компания, похоже, взяла пример с современных предшественников, таких как Robinhood, которые привлекают новых и случайных инвесторов, которые ожидают отличного мобильного опыта и чистого, упрощенного интерфейса рабочего стола.

Но Webull также является хорошим выбором для более продвинутых активных трейдеров, предлагая подробные графики, десятки технических индикаторов, расширенные заказы, рыночные данные уровня II от Nasdaq, настройку и многое другое. Все это упаковано в доступную изящную платформу. Более того, компания добилась быстрого прогресса в создании своих предложений: в конце 2019 года она представила индивидуальный пенсионный счет, а только в этом году развернула торговлю криптовалютой и опционами. И хотя Webull еще не предлагает дробные акции, в ближайшем будущем говорят об этой функции.

Краткий обзор Webull

Комиссия за счет (годовая, перевод, закрытие, бездействие) | Нет годовой комиссии Плата за полный / частичный перевод $ 75. |

Количество ETF без комиссии | Сотни ETF торгуются без комиссии |

Количество паевых инвестиционных фондов без комиссии за транзакцию | Доступны браузерные и загружаемые настольные платформы с расширенными диаграммами, индикаторами, скринингами и настройками. |

Мобильное приложение предлагает расширенные функции, включая графики и индикаторы, торговлю на бумаге, ценовые оповещения и голосовые команды. | |

Новости, исследования и анализ доступны от Nasdaq Totalview, Thomson Reuters, Refinitiv, Lipper, OPRA (котировки в реальном времени доступны бесплатно с одной или несколькими сделками по опционам в месяц), Доска объявлений OTC | |

Варианты поддержки клиентов (включая прозрачность веб-сайта) | Круглосуточный телефон и электронная почта, чат доступен в мобильном приложении. |

Webull лучше всего подходит для:

Где сияет Webull

Стоимость: Webull занимает высокое место с точки зрения затрат, без минимального счета и свободной торговли акциями, биржевыми фондами и американскими депозитарными расписками . Даже сделки с опционами являются бесплатными, без комиссии за сделку или за контракт.

Платформа: Новые инвесторы могут быть ошеломлены количеством диаграмм, графиков, индикаторов и экранов, имеющихся в их распоряжении, но благодаря понятному интерфейсу кто-то, имеющий хоть немного опыта, может быстро начать это понимать.

И именно здесь Webull выделяется: сочетание минималистичного внешнего вида и ощущений, к которым привыкло первое поколение мобильных устройств, с возможностями более продвинутого продукта. Это также помогает Webull достичь в некотором роде уникального подвига по созданию платформы, которая объединяет торговлю среднего уровня и продвинутую торговлю, продвигая пользователей по их инвестиционному пути по мере того, как они набираются опыта.

Маржинальная торговля: уровни маржи Webull немного ниже, чем у многих ее конкурентов, и, кроме того, маржинальные счета доступны без дополнительных затрат пользователям Webull с балансом не менее 2000 долларов.Robinhood, продукт, наиболее сопоставимый с Webull, требует дополнительной ежемесячной подписки для получения доступа к маржинальному счету. Однако этот доступ поднимает вопрос, о котором стоит упомянуть: маржинальная торговля сопряжена со значительным риском. Инвесторы должны полностью понимать эти риски, прежде чем они начнут заниматься маржинальной торговлей.

Однако этот доступ поднимает вопрос, о котором стоит упомянуть: маржинальная торговля сопряжена со значительным риском. Инвесторы должны полностью понимать эти риски, прежде чем они начнут заниматься маржинальной торговлей.

Где не хватает Webull

Торгуемые ценные бумаги: Несмотря на надежное предложение для активных трейдеров, Webull не имеет доступа к некоторым общим ценным бумагам, таким как паевые инвестиционные фонды и облигации.Для инвесторов, заинтересованных в накоплении средств для выхода на пенсию в IRA, это может затруднить подлинную диверсификацию активов, традиционно присутствующих в портфеле пенсионных активов.

Управление денежными средствами: Webull не предлагает процентов на неинвестированные денежные средства, не имеет фонда по умолчанию для неинвестированных денежных средств, а также каких-либо дополнительных банковских продуктов или продуктов для управления денежными средствами, которые могли бы компенсировать это, как это делают некоторые брокеры (такие как Ally Invest и Robinhood). Другими словами, любые неинвестированные деньги будут бездействовать, не имея шансов на рост. Тем не менее, многие процентные ставки по дефолту в этом году составляют ничтожные 0.01%, поэтому в сегодняшних условиях грань между предложением процентов на неинвестированные денежные средства и невыполнением этого довольно тонка.

Образовательная поддержка: несмотря на то, насколько чистым является продукт и сколько внимания компания уделяет технологиям и инновациям, образовательный контент оставляет желать лучшего. В нем может быть сложно ориентироваться, и он не дает подробных подробностей по таким сложным темам, как маржинальная торговля и торговля опционами, которые, безусловно, заслуживают четких и подробных объяснений. Это еще одна причина, по которой Webull может быть не лучшим выбором для новичков.

Подходит ли вам Webull?

Если вы настоящий новичок или если вам еще только предстоит создать хорошо диверсифицированный, долгосрочный портфель, возможно, вам подойдут другие брокеры. Однако, если у вас есть средний уровень опыта, вы заинтересованы в активной торговле или надеетесь улучшить свои торговые навыки с помощью расширенных заказов и технического анализа, Webull может вам подойти, особенно с учетом его низкой цены по сравнению с брокерами с подобные предложения.

Однако, если у вас есть средний уровень опыта, вы заинтересованы в активной торговле или надеетесь улучшить свои торговые навыки с помощью расширенных заказов и технического анализа, Webull может вам подойти, особенно с учетом его низкой цены по сравнению с брокерами с подобные предложения.

Ally Invest Review 2021: плюсы, минусы и сравнение

Ally Invest обращается как к начинающим инвесторам, так и к опытным биржевым трейдерам с торговыми затратами в размере 0 долларов США на приемлемые ценные бумаги США, минимальным счетом 0 долларов США, огромным выбором без транзакций. комиссионные паевые инвестиционные фонды и торговля дешевыми опционами.

Но Ally не просто конкурирует с крупными онлайн-брокерами по затратам: он также предлагает навороты, такие как торговля на Форекс, возможность автоматического управления портфелем и набор бесплатных инструментов для технических инвесторов.

Ally Invest лучше всего подходит для:

Сделки с правомочными ценными бумагами США без комиссии.

Ally Invest: краткий обзор

$ 0 (для соответствующих ценных бумаг США) | |

Без базовой комиссии; 0,50 доллара США за контракт | |

Комиссия за учетную запись (годовая, перевод, закрытие, бездействие) | Отсутствие бездействия или ежегодных комиссий; 50 долларов США за полный исходящий перевод |

Количество ETF без комиссии | Все подходящие U.S. ETF без комиссии. |

Количество паевых инвестиционных фондов без комиссии за транзакцию | |

Платформа на основе браузера с бесплатными инструментами проверки, настраиваемыми диаграммами, исследованиями и данными в реальном времени. | |

Доступ к авуарам, торговле, статусу заказа, исследованиям, скринингу ETF, списку наблюдения, переводам и активности. | |

Исследования от 11 поставщиков, включая Morningstar, CFRA, Lipper и Zacks Investment Research, все бесплатно. | |

Варианты поддержки клиентов (включая прозрачность веб-сайта) | Телефон: с 7:00 до 22:00. M-F плюс электронная почта и чат |

Когда пользователи совершают первый перевод учетной записи на сумму 2500 долларов или более, Ally Invest перечисляет комиссию за перевод, которая может взиматься другим брокером, до 150 долларов США. Для новых клиентов, вкладов которых превышает 10 000 долларов США, будут начислены денежные бонусы в размере от 50 до 3 500 долларов США. |

Где сияет Ally Invest

Бесплатная и недорогая торговля: Ally Invest предлагает торги без комиссии для соответствующих критериям U.S. акции, опционы и биржевые фонды (ETF), а также очень низкие контрактные сборы по сделкам с опционами — 0,50 доллара за контракт. Количество предлагаемых паевых инвестиционных фондов без транзакций также впечатляет — более 11 200.

Управление денежными средствами: неинвестированные денежные средства на брокерском счете Ally Invest не приносят процентов, но Ally invest предлагает мгновенное движение денег между сберегательными и брокерскими счетами Ally, позволяя инвесторам воспользоваться процентными ставками, в несколько раз превышающими типичные процентные ставки по умолчанию для большинства брокерские конторы.Однако это требует отдельного открытия сберегательного счета Ally.

Торговая платформа: браузерная платформа Ally Invest предлагает возможности быстрой торговли, потоковую передачу котировок и данных в реальном времени, настраиваемую панель инструментов и доступ ко всем инструментам брокера. Клиенты, которые часто торгуют с разных компьютеров — например, дома и на работе, — оценят эту веб-платформу, не требующую загрузки. Ally также позволяет своим клиентам торговать через мобильные устройства с Ally Mobile или Ally Forex, брокерским приложением, предназначенным для торговли на Форекс.

Инвестиционные исследования и инструменты: Ally Invest предлагает набор инвестиционных инструментов, которые превосходят ожидания брокера с большими скидками. Его инструменты для торговли опционами особенно сильны и включают калькулятор цен опционов для сравнения текущих цен покупки и продажи для прогнозирования теоретических значений, а также сканер стратегий, который определяет и выполняет опционные стратегии на основе выбранных вами критериев. (Только начинаете торговать опционами? Вот наше руководство.)

Технические трейдеры могут погрузиться в набор бесплатных инструментов на базе Recognia.Другие бесплатные инструменты включают калькулятор прибылей и убытков, калькулятор вероятности (который использует подразумеваемую волатильность для определения вашей вероятности достижения ваших целей) и Maxit Tax Manager, который определяет налоговые последствия торговых решений (например, краткосрочные и долгосрочные) срочные прибыли и убытки или продажи стирки) и генерирует формы 1099 по запросу.

Примечание о данных: стандартные котировки бесплатны для всех клиентов через Ally Invest LIVE, в то время как потоковые данные в реальном времени из Quotestream доступны по запросу для инвесторов, которые торгуют более 10 раз в месяц.

Выбор паевых инвестиционных фондов: Ally Invest в этом году не только существенно улучшила выбор паевых инвестиционных фондов, но и снизила с них комиссию за транзакции. Сейчас Ally Invest предлагает около 11 200 паевых инвестиционных фондов без комиссии за транзакцию. Однако на более чем 8000 из этих фондов все еще остается минимум 100 долларов.

Где Ally Invest терпит неудачу

Торгуемые ценные бумаги: Несмотря на большой выбор торгуемых ценных бумаг, в этом списке отсутствуют две довольно распространенные ценные бумаги: фьючерсы и дробные акции.Опытные трейдеры могут по-прежнему пользоваться продвинутой торговлей опционами, форекс и акциями, но для фьючерсов им придется обратиться в другое место, например TradeStation или Interactive Brokers. А для инвесторов, желающих начать с небольших сумм (или средних долларовых затрат на инвестирование), Robinhood, Schwab и Fidelity предлагают дробные акции.

А для инвесторов, желающих начать с небольших сумм (или средних долларовых затрат на инвестирование), Robinhood, Schwab и Fidelity предлагают дробные акции.

Чистая прибыль

Ally Invest предлагает конкурентоспособные цены, полезные торговые инструменты и простую в использовании торговую платформу. Благодаря отсутствию минимального счета и тысячам предлагаемых паевых инвестиционных фондов без комиссии за транзакцию новичкам легко начать работу, в то время как активные инвесторы оценят сделки Ally без комиссии на соответствующих критериях U.С. ценные бумаги. Однако опытные инвесторы, желающие торговать фьючерсами, могут найти лучший дом у другого брокера.

Раскрытие информации: На момент публикации автор не занимал никаких позиций по указанным выше ценным бумагам.

Бывший автор NerdWallet Даяна Йохим внесла свой вклад в этот обзор.

Zacks Trade Review 2021: плюсы, минусы и сравнение

Zacks Trade — это брокерская онлайн-фирма, ориентированная на активных трейдеров и инвесторов, предлагающая сделки по пенни за акцию и надежную торговую платформу.Необычный в мире дисконтных брокеров, Zacks предлагает бесплатные сделки с участием брокера, поэтому, если вы вообще склонны искать помощь в совершении сделки, Zacks может быть хорошим выбором.

Zacks Trade лучше всего подходит для:

Инвесторам, которые ищут доступ к брокеру-человеку.

Инвесторы, желающие торговать на зарубежных фондовых биржах.

Коротко о Zacks Trade

Один цент на акцию, минимум 1 доллар. | |

1 доллар за первый контракт и 75 центов за каждый дополнительный. | |

Комиссия за счет (годовая, перевод, закрытие, бездействие) | Нет (один бесплатный вывод в месяц, после чего 1 доллар для ACH, 4 доллара для чека и 10 долларов для перевода). |

Количество безкомиссионных ETF | |

Количество паевых инвестиционных фондов без комиссии за транзакцию | |

• Акции.• Долевые акции. • Облигации. • Паевые инвестиционные фонды. • ETF. • Опции. | |

Три бесплатные платформы: Zacks Trade Pro предлагает обширные инструменты и настраиваемый формат для активных трейдеров; Zacks Trader — это уменьшенная веб-версия; Клиентский портал позволяет совершать простые сделки и предоставляет доступ к документам и остаткам на счетах. | |

Приложение Handy Trader позволяет торговать акциями, опционами и т. Д., А также контролировать свой портфель. | |

Более 20 бесплатных исследовательских отчетов и доступ к 80 пробным версиям премиум-класса. | |

Варианты поддержки клиентов (включая прозрачность веб-сайта) | Поддержка по телефону, чату и электронной почте с понедельника по пятницу с 9 до 18 часов. Восточное время, включая доступ к брокеру без дополнительных затрат. |

Где сияет Zacks Trade

Комиссии. Закс взимает всего пенни за сделку для акций стоимостью 1 доллар и более.Минимум 1 доллар. Чтобы торговать грошовыми акциями, вы заплатите 1% от стоимости сделки, минимум 1 доллар. Опционы стоят 1 доллар за первый контракт и 75 центов за каждый дополнительный, без комиссии за исполнение или переуступку. Но если вы хотите сосредоточиться на паевых инвестиционных фондах, Zacks не идеален: сделки стоят 27,50 долларов, а Zacks предлагает фонды без комиссии за транзакцию.

Исследования. Zacks Trade предлагает инвесторам бесплатный доступ к более чем 20 исследовательским и новостным отчетам, включая Zacks Investment Research, а также около 80 отчетов по подписке по различным ценам.

Торговая платформа. Zacks предлагает три торговые платформы, все из которых бесплатны и доступны для всех клиентов. Среди других функций загружаемый Zacks Trade Pro позволяет настроить макет в соответствии с вашими потребностями, предлагает настраиваемые графики, более 120 технических индикаторов и лабораторию опционной стратегии, которая поможет вам оценить, насколько прибыльной может быть торговля опционами. Интернет-магазин Zacks Trader — это низкокалорийная версия платформы Pro, предлагающая интерактивные графики, потоковую передачу рыночных данных и другие инструменты.Все эти инструменты созданы Interactive Brokers, другим дисконтным брокером, и Zacks Trade просто ребрендирует их для своих клиентов (подробнее об этом ниже). Zacks также предлагает клиентский портал, который обеспечивает доступ к документам и балансам счетов и может облегчить простые сделки. , а также мобильное приложение Handy Trader.

Среди других функций загружаемый Zacks Trade Pro позволяет настроить макет в соответствии с вашими потребностями, предлагает настраиваемые графики, более 120 технических индикаторов и лабораторию опционной стратегии, которая поможет вам оценить, насколько прибыльной может быть торговля опционами. Интернет-магазин Zacks Trader — это низкокалорийная версия платформы Pro, предлагающая интерактивные графики, потоковую передачу рыночных данных и другие инструменты.Все эти инструменты созданы Interactive Brokers, другим дисконтным брокером, и Zacks Trade просто ребрендирует их для своих клиентов (подробнее об этом ниже). Zacks также предлагает клиентский портал, который обеспечивает доступ к документам и балансам счетов и может облегчить простые сделки. , а также мобильное приложение Handy Trader.

Международные инвесторы и иностранные фондовые биржи. Благодаря отношениям брокера с Interactive Brokers, Zacks доступен в 218 странах и территориях; клиенты могут торговать более чем на 90 международных биржах.

Служба поддержки клиентов. В то время как телефонные линии и чаты Закса работают только в обычные рабочие часы (с 9:00 до 18:00 по восточному времени, с понедельника по пятницу), компания предлагает редкую услугу: бесплатный доступ к брокеру. В отличие от практически любого другого брокера, Zacks не взимает дополнительную плату за совершение сделок по телефону, поэтому, если вы часто оказываетесь без интернет-услуг или просто хотите немного дополнительной помощи, Zacks может стать для вас хорошим решением. .

Где Zacks Trade не хватает

Комиссии.Подождите, вы могли бы спросить — как Зак может показывать высокие комиссионные, но при этом не оправдать ожиданий? Вот как: в то время как Zacks Trade взимает всего пенни за акцию, многие брокеры предлагают бесплатные сделки, в том числе Charles Schwab, TD Ameritrade и Interactive Brokers. И, как отмечалось выше, Zacks использует торговые платформы и мобильное приложение IB. Если вы инвестируете самостоятельно и ищете самые дешевые сделки, подумайте о Interactive Brokers. В чем Zacks действительно выделяется, так это в бесплатном доступе к живому брокеру. Если вы когда-нибудь захотите поговорить с человеком-брокером, подумайте о Заке.

В чем Zacks действительно выделяется, так это в бесплатном доступе к живому брокеру. Если вы когда-нибудь захотите поговорить с человеком-брокером, подумайте о Заке.

Чистая прибыль

Zacks предлагает в основном то, что предлагает Interactive Brokers — ту же платформу, такое же мобильное приложение, но по несколько более высокой цене в обмен на лучшее обслуживание клиентов, включая бесплатные сделки с участием брокера.

Zacks хорошо подходит для людей, которые относительно подкованы и активны, но еще не готовы делать это в одиночку и могут нуждаться в небольшой помощи и / или резервном плане для своих онлайн-торгов.

11 лучших онлайн-биржевых брокеров для начинающих в марте 2021 года

В процессе всестороннего обзора NerdWallet оценивается и оценивается крупнейший U.S. брокеры и робо-консультанты по активам под управлением, а также новые игроки отрасли, используя многогранный и итеративный подход. Наша цель — провести независимую оценку поставщиков медицинских услуг, чтобы помочь вам получить обоснованные и обоснованные суждения о том, какие из них лучше всего соответствуют вашим потребностям.

ПРОЦЕСС СБОРА И ПРОВЕРКИ ДАННЫХ

Мы собираем данные напрямую от поставщиков и проводим тестирование и наблюдение из первых рук посредством демонстраций поставщиков. Наш процесс начинается с отправки поставщикам подробных анкет для заполнения.Анкеты составлены таким образом, чтобы в равной степени получить как положительные, так и отрицательные ответы от поставщиков услуг. Они не предназначены и не подготовлены для получения каких-либо заранее определенных результатов. Ответы на вопросы анкеты в сочетании с демонстрациями продуктов, интервью с персоналом поставщиков и практическими исследованиями наших специалистов подпитывают наш собственный процесс оценки, который оценивает эффективность каждого поставщика по более чем 20 факторам. Окончательный результат дает оценку от плохого (одна звезда) до отличного (пять звезд). Рейтинги округлены до ближайшей половины звезды.

Рейтинги округлены до ближайшей половины звезды.

Оценки различаются в зависимости от типа поставщика, но в каждом случае основываются на средневзвешенных значениях факторов, которые включают, но не ограничиваются: консультационные услуги и комиссионные сборы, минимумы и типы счетов, выбор инвестиций, коэффициенты инвестиционных расходов, торговые затраты, доступ кадровые финансовые консультанты, образовательные ресурсы и инструменты, варианты изменения баланса и минимизации налогов, а также поддержка клиентов, включая доступ к филиалам, пользовательские технологии и мобильные платформы.

Каждый фактор может включать оценку различных подфакторов. Например, при оценке инвестиционного выбора, предлагаемого роботами-консультантами, 80% оценки основывается на потенциале диверсификации (насколько хорошо может быть диверсифицирован итоговый инвестиционный портфель) в сочетании с наличием специализированных портфелей и уровнем настройки. для инвесторов. Коэффициенты расходов формируют дополнительные 10% оценки, а оставшиеся 10% — низкие или нулевые комиссионные за управление.

Взвешивание каждого фактора основано на оценке нашей командой того, какие функции наиболее важны для потребителей, а какие оказывают наибольшее влияние на их впечатления.Рассматриваемые факторы и то, как эти факторы взвешиваются, меняются в зависимости от категории проверяемых поставщиков.

Категории поставщиков включают: лучшие брокеры для торговли акциями, лучшие брокеры для начинающих, лучшие брокеры для дневной торговли, лучшие брокеры для торговли опционами, лучшие дисконтные брокеры, лучшие брокеры для бесплатной торговли, лучшие инвестиционные приложения, лучшие брокеры для пенни-акций, лучшие Брокеры IRA, лучшие робо-консультанты, лучшие финансовые консультанты, лучшие платформы недвижимости, лучшие брокеры для ETF и лучшие брокеры для паевых инвестиционных фондов.

Сценаристы и редакторы ежегодно проводят обзоры наших брокеров и робо-консультантов, но постоянно вносят обновления в течение года. Мы поддерживаем частые контакты с поставщиками услуг и отмечаем любые изменения в предложениях.

Мы поддерживаем частые контакты с поставщиками услуг и отмечаем любые изменения в предложениях.

В состав группы обзора входят опытные писатели, исследователи и редакторы, которые ежедневно освещают акции, облигации, паевые инвестиционные фонды, индексные фонды, биржевые фонды, альтернативные инвестиции, социально ответственное инвестирование, финансовых консультантов, пенсионные и инвестиционные стратегии.Помимо NerdWallet, работа членов нашей команды публиковалась в The New York Times, The Washington Post, Forbes, USA Today, Bloomberg News, Nasdaq, MSN, MarketWatch, Yahoo! Финансы и другие национальные и региональные СМИ.

Объединенный опыт нашей инвестиционной команды используется в нашем процессе проверки, чтобы обеспечить продуманную оценку продуктов и услуг поставщика с точки зрения клиента. Наши писатели и редакторы обладают более чем 70-летним опытом работы в области финансов, от бывшего репортера Wall Street Journal до бывшего старшего финансового советника Merrill Lynch.

Хотя NerdWallet поддерживает партнерские отношения со многими проверенными поставщиками, мы управляем потенциальными конфликтами интересов, поддерживая стену между нашим контентом и бизнес-операциями. Эта стена предназначена для того, чтобы наши деловые партнерства не могли повлиять на наших авторов и процесс проверки. Таким образом, все отзывы могут содержать объективную оценку, отвечающую интересам наших пользователей. Для получения дополнительной информации см. Редакционные правила NerdWallet.

Лучшие онлайн-биржевые брокеры для начинающих

Мы осознаем, что все мы переживаем особенно нестабильное время, когда мы имеем дело с этим глобальным кризисом, и финансовые рынки также пережили беспрецедентные изменения, затронувшие всех инвесторов.Наша миссия всегда заключалась в том, чтобы помочь людям принимать наиболее обоснованные решения о том, как, когда и куда инвестировать. Учитывая недавнюю волатильность рынка и изменения в индустрии онлайн-брокеров, мы более чем когда-либо стремимся предоставлять нашим читателям объективные и экспертные обзоры лучших инвестиционных платформ для начинающих инвесторов.

В нашем списке лучших брокеров для начинающих мы сосредоточились на функциях, которые помогают новым инвесторам учиться, когда они начинают свой инвестиционный путь.Брокеры были выбраны на основе первоклассных образовательных ресурсов, удобной навигации, четкой структуры комиссионных и цен, инструментов для построения портфеля и высокого уровня обслуживания клиентов. Некоторые брокеры также предлагали низкий минимальный остаток на счете и демо-счета для практики.

Лучшие онлайн-брокеры для начинающих:

- TD Ameritrade : Лучший брокер для начинающих и лучший брокер для обучения инвесторов

- E * TRADE : Лучший брокер с точки зрения удобства торговли

- Merrill Edge : Лучший брокер по обслуживанию клиентов

TD Ameritrade: лучшее для начинающих и лучшее для обучения инвесторов

- Минимум счета : $ 0

- Комиссия : Комиссия за торговлю бесплатными акциями, ETF и опционами на каждую часть в США.S., по состоянию на 3 октября 2019 г. 0,65 доллара США за опционный контракт.

TD Ameritrade, один из крупнейших онлайн-брокеров, уделяет первоочередное внимание поиску новых инвесторов и упрощению для них начала работы. TD Ameritrade поддерживает активное присутствие в социальных сетях, чтобы более молодая аудитория могла познакомиться с компанией и концепция инвестирования. Новые пользователи обнаружат, что финансовое образование является ключевым компонентом предложений TD Ameritrade. В онлайн-ресурсах брокера представлены расширенные возможности обучения, от новичков до продвинутых, чтобы помочь вам понять все, от базовых концепций инвестирования до чрезвычайно продвинутых стратегий деривативов.TD Ameritrade был единственным брокером в нашем обзоре, который заработал максимальное количество баллов в категории образования.

TD Ameritrade также очень приветствует тест-драйв платформы без каких-либо обязательств. Вы можете открыть счет и копаться, не делая депозита, и пользоваться всеми возможностями обучения, пока не почувствуете себя комфортно вкладывать деньги. TD Ameritrade явно хочет быть частью процесса, благодаря которому новые инвесторы станут более уверенными в своих силах. свои навыки и берут на себя ответственность за собственное финансовое будущее.