Шесть вопросов о кредитных картах: как заработать на тратах?

Главное преимущество кредитных карт, о котором знают не все потенциальные их обладатели, — это возможность заработать. Сегодня банки предлагают множество программ лояльности, рассчитанных на разные интересы: это разнообразные кэшбеки (возврат определенного процента с каждой покупки), система бонусов или так называемые кобрендинговые проекты (совместные карты банков и их партнеров – перевозчиков, крупных торговых сетей, автозаправочных станций и так далее). Обладатель кредитной карты сегодня может возместить разницу при покупке товаров через интернет (если после оформления сделки найдет аналогичный товар дешевле), с помощью бонусной программы сэкономить на ежедневных покупках в магазинах и заправке автомобиля, покупать билеты на заработанные «мили» и даже имеет возможность обменять заработанные бонусы на билет на чемпионат мира по футболу.Мы сознательно не затрагиваем вопросы финансовой дисциплины – минимальный платеж по кредиту заемщик должен погашать при любом раскладе, иначе рискует испортить кредитную историю. Идеальной будет ситуация, при которой заемщик полностью погасит задолженность в течение грейс-периода – это избавит его от уплаты процентов.

Идеальной будет ситуация, при которой заемщик полностью погасит задолженность в течение грейс-периода – это избавит его от уплаты процентов.

Олег Фоменко, управляющий областным центром в г. Уфа ПАО «Почта Банк» :

«Многие люди воспринимают кредитные карты как кредит. Это неправильно – людям нужно объяснять, как пользоваться продуктом. Есть определенные преимущества, с помощью которых клиент может реализовать свои потребности и при этом сэкономить».

Айдар Зубаиров, управляющий розничным бизнесом ВТБ в Башкортостане:

«Не нужно бояться кредитных продуктов, это не только выгодно с точки зрения получения разных бонусов, но и удобно с точки зрения платежей и контроля за своими расходами (банк всегда представляет анализ в виде диаграмм – на что были потрачены деньги), сохранности платежных документов – это отличный инструмент для домашней бухгалтерии».

Эмма Зайдуллина, директор по розничному бизнесу операционного офиса «Башкортостан» в г. Уфа АО «Альфа Банк»:

Уфа АО «Альфа Банк»:

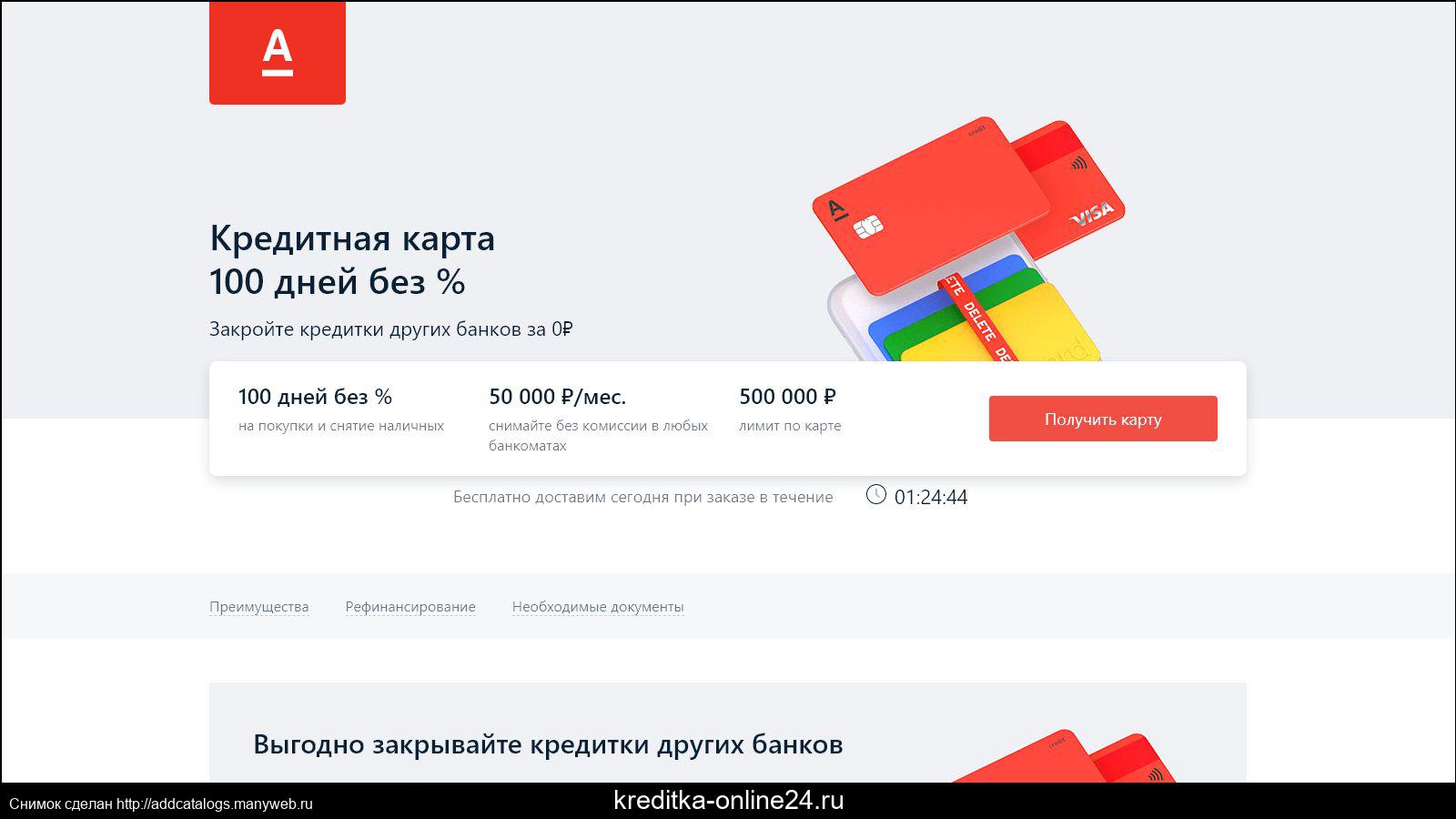

«Наши клиенты часто пользуются картами для получения дополнительного дохода. Так, собственные средства они размещают на накопительных счетах или пополняемых депозитах сроком на три месяца, в этот период пользуются кредитными картами с льготным периодом 100 дней. Это позволяет получать дополнительный доход в виде процентов по вкладу и в то же время пользоваться деньгами банка в льготный период».

Как использовать кредитки выгодно: обзор карт и советы экспертов :: Новости :: РБК Инвестиции

Кредитка необязательно приведет вас в долговую яму, на ней можно и заработать. Рассказываем, какие существуют самые выгодные кредитные карты, и делимся советами экспертов, как получать от них прибыль и не терять деньги

Фото: Piqsels.

Некоторые боятся пользоваться кредитными картами, ведь проценты по ним в разы больше, чем по другим потребительским кредитам. Для других кредитка — неотъемлемая часть жизни. Они могут пользоваться ею каждый день, получая бонусы.

«Просто кредитная карта» от Ситибанка. Льготный, или грейс-период кредитования у этой кредитки составляет 150 дней. В этот период вы сможете пользоваться деньгами без уплаты процентов — но только если подали заявку на карту онлайн с 24 августа 2020 года до 24 февраля 2021 года включительно. Такой льготный период предоставляют участнику акции с момента одобрения карты. Льгота распространяется на оплату товаров, услуг, снятие наличных и денежные переводы. После того как пройдут 150 дней, льготный период вернется к стандартному — 50 дней.

Льготный, или грейс-период кредитования у этой кредитки составляет 150 дней. В этот период вы сможете пользоваться деньгами без уплаты процентов — но только если подали заявку на карту онлайн с 24 августа 2020 года до 24 февраля 2021 года включительно. Такой льготный период предоставляют участнику акции с момента одобрения карты. Льгота распространяется на оплату товаров, услуг, снятие наличных и денежные переводы. После того как пройдут 150 дней, льготный период вернется к стандартному — 50 дней.

Стоит учитывать, что у каждого банка есть ежемесячные минимальные платежи — это обязательная сумма, которую вы должны внести на карту до определенной даты в счет погашения долга. Если ее не внести, льготный период прекратится. Для «Просто кредитной карты» сумма составляет 5% от суммы задолженности.

Выпуск и обслуживание карты — бесплатные. Помимо этого, у банка есть бонусная программа. Можно получить скидку до 25% в книжном онлайн-магазине «ЛитРес»,10% в ресторанах Novikov Group, кешбэк 5% за бронирование отелей на Booking.

Кредитный лимит — до ₽300 тыс. Его могут увеличить до ₽1 млн. Процентная ставка — от 20,9% до 32,9%.

Sky Office банка «Открытие» в Казани (Фото: Егор Алеев / ТАСС)

Период распространяется только на оплату покупок и услуг.

Период распространяется только на оплату покупок и услуг.Если в месяц вы снимаете с карты до 50% от кредитного лимита, то с вас не возьмут комиссию. В случае если сумма будет больше, то она составит 2,9% плюс ₽290.

Кредитный лимит — до ₽800 тыс., а процентная ставка — от 21% до 34%. Выпуск карты бесплатный. В первый год за обслуживание тоже не придется платить, если вы оформили карту до 31 декабря этого года. На следующий год оно также будет бесплатным, если сумма покупок за предыдущий была от ₽120 тыс. Если меньше — то ₽499.

Согласно бонусной программе, вы получите 5% в виде баллов при оплате медицинских услуг, покупке абонементов в фитнес-клубах, при пополнении проездных карт, аренде автомобиля или каршеринга, тратах на развлечения, бары, рестораны и кафе. При других покупках — 1%. Бонусами можно компенсировать покупки, которые вы совершили в прошлом месяце. Один балл равен одному рублю. Однако есть лимит — компенсация не должна превышать 5 тыс. баллов. Кешбэк у карты «Можно больше» составляет от 4% до 25% при покупках у партнеров банка.

«120 дней» от банка «Открытие». Льготный период у карты соответствует ее названию — 120 дней. Его могут продлить на три дня в зависимости от количества дней в месяце. Минимальный платеж — 3% от размера задолженности и начисленные проценты, но не меньше ₽300. При этом грейс-период не распространяется на снятие наличных, денежные переводы, брокерские операции, а также на казино и азартные игры.

За снятие наличных с карты комиссию не возьмут, как и за оплату с помощью кредитки ЖКХ, налогов и штрафов. Кредитный лимит — до ₽500 тыс., процентная ставка составляет 13,9–29,9%. Обслуживание стоит ₽1,2 тыс. в год.

У кредитки нет программы лояльности. В банке проходит акция «Приятные бонусы», при которой стоимость годового обслуживания возвращается каждый месяц по ₽100, если сумма покупок по карте составляет от ₽5 тыс. Однако она заканчивается 31 октября.

Фото: Jaromir Chalabala / Shutterstock

Карты с самыми большими бонусами

Opencard от «Открытия». С этой кредиткой можно получать кешбэк до 11% в выбранной категории. Категории включают транспорт, кафе и рестораны, путешествия, красоту и здоровье. Кешбэк начисляется бонусными рублями, где один бонус равен одному рублю. Максимум можно получить 5 тыс. баллов в месяц.

С этой кредиткой можно получать кешбэк до 11% в выбранной категории. Категории включают транспорт, кафе и рестораны, путешествия, красоту и здоровье. Кешбэк начисляется бонусными рублями, где один бонус равен одному рублю. Максимум можно получить 5 тыс. баллов в месяц.

В первый месяц пользования картой кешбэк начисляют всем, потом необходимо выполнять условия: каждый месяц расплачиваться кредиткой или переводить средства на другие карты в интернет- или мобильном банке, а также сохранять минимальный остаток на счетах банка от ₽500 тыс. или погашать задолженность минимальными платежами — 5% от суммы долга.

Можно выбрать другую опцию и получать до 3% на все покупки. Для этого необходимо соблюдать те же условия. Если тратить ₽50 тыс. в месяц и получать кешбэк за любые покупки, то за год можно накопить 18 тыс. баллов, подсчитали аналитики «Сравни.ру».

Кредитный лимит карты — до ₽500 тыс., процентная ставка составляет от 13,9% до 29,9%. Льготный период достигает 55 дней. Обслуживание карты бесплатное.

Обслуживание карты бесплатное.

«365» от «Ренессанс Кредита». Если с помощью этой карты вы будете совершать покупки у партнеров банка, кешбэк может достичь 30% (его также начисляют бонусными рублями). На все другие покупки кешбэк составит 3%, если вы будете тратить от ₽75 000,01. Если сумма меньше, то размер кешбэка будет 1–1,5%.

Максимальное количество баллов, которые можно получить за месяц, — 3 тыс. Если тратить ₽50 тыс. в месяц на любые покупки, то за год можно накопить 9 тыс. баллов. Баллами можно компенсировать покупки, тогда один балл равен одному рублю. Если их использовать для оплаты ЖКХ или мобильной связи, то один рубль будет равен двум бонусам. Минимальная сумма компенсации — 500 бонусов.

Карта выпускается бесплатно. За первый год обслуживания также не надо платить. Потом, если сумма покупок по кредитке превысит ₽10 тыс. за месяц, обслуживание тоже будет бесплатным. В противном случае обслуживание обойдется в ₽99 в месяц.

Кредитный лимит — до ₽300 тыс. Процентная ставка — 23,9%, при снятии наличных она достигнет 45,9%. Кроме того, за снятие денег с карты в банкомате с вас возьмут комиссию в размере 2,9% плюс ₽290. Минимальный платеж в месяц составит 5% от задолженности, льготный период — 55 дней.

Процентная ставка — 23,9%, при снятии наличных она достигнет 45,9%. Кроме того, за снятие денег с карты в банкомате с вас возьмут комиссию в размере 2,9% плюс ₽290. Минимальный платеж в месяц составит 5% от задолженности, льготный период — 55 дней.

Airbonus Premium от банка «Авангард». При получении карты вам начислят 1 тыс. приветственных миль. На них можно купить билеты на самолет и на поезд, в том числе на московский «Аэроэкспресс». Они должны быть забронированы на сайте банка. При покупках с помощью кредитки тоже будут начислять бонусные мили — по одной за каждые потраченные ₽20. Если вы будете тратить по ₽50 тыс. в месяц, то за год получите 31 тыс. миль.

Они должны быть забронированы на сайте банка. При покупках с помощью кредитки тоже будут начислять бонусные мили — по одной за каждые потраченные ₽20. Если вы будете тратить по ₽50 тыс. в месяц, то за год получите 31 тыс. миль.

Карту можно открыть в рублях, долларах и евро. Вместе с ней вам предоставят бесплатную страховку для выезда за рубеж с покрытием до €60 тыс.

Кредитный лимит карты рассчитывается индивидуально. Процентная ставка составляет 15–30%, минимальный ежемесячный платеж — 5%. За обслуживание кредитки придется платить ₽5,5 тыс. в год. Снятие наличных с карты тоже платное. Если вы снимаете до ₽300 тыс., то комиссия составит 3%, если больше — то 5,5%. Грейс-период — 50 дней.

«Мир возможностей» от банка «Россия». Кешбэк составляет 5% от суммы задолженности на конец месяца. Акция касается золотых карт и проходит с 5 октября по 31 декабря этого года.

Для того чтобы получить кешбэк, нужно потратить более ₽30,01 тыс. за месяц. Кроме того, нужно выплачивать проценты по карте. Кешбэк начисляется реальными деньгами, его максимальная сумма — ₽3 тыс. в месяц.

Кешбэк начисляется реальными деньгами, его максимальная сумма — ₽3 тыс. в месяц.

Выпуск карты бесплатный, как и обслуживание. В банке можно сделать карту-браслет, это будет стоить ₽1,5 тыс. Льготный период — 61 день. Процентная ставка варьируется от 19,5% до 21%, а минимальный платеж — 5% плюс проценты, не менее ₽300. За снятие денег с кредитки с вас возьмут от 3% до 5%. Кредитный лимит составляет до ₽300 тыс.

Фото: HBRH / Shutterstock

Как использовать кредитку с выгодой для себя

Совет № 1: Используйте банковскую карусель

По мнению финансового консультанта Игоря Файнмана, это самый эффективный и абсолютно законный способ заработать 1–2% в год к своему капиталу. В банке, где вам выдали зарплатную карту, получаете кредитку с максимальным грейс-периодом. С ее помощью делаете все покупки, а зарплату кладете на депозит в банке. Когда льготный период подходит к концу, забираете деньги с депозита и гасите задолженность по кредитке.

В банке, где вам выдали зарплатную карту, получаете кредитку с максимальным грейс-периодом. С ее помощью делаете все покупки, а зарплату кладете на депозит в банке. Когда льготный период подходит к концу, забираете деньги с депозита и гасите задолженность по кредитке.

«То есть у вас фактически деньги три-четыре месяца лежат на банковском депозите и приносят вам процент. Вы пользуетесь деньгами банка для того, чтобы нести текущие расходы. Но для этого надо иметь финансовую дисциплину, чтобы всегда укладываться в грейс-период. Потому что если вы допускаете даже просрочку один день, то вам начисляются проценты не за один день, а за весь срок пользования кредитной картой», — сказал консультант «РБК Инвестиции ».

Директор департамента кредитных рисков БКС Банка Сергей Хайруллин отметил, что на дебетовую карту также могут начислять проценты на остаток по счету. Так что можно воспользоваться этой возможностью и гасить задолженность с дебетовой карты.

Совет № 2. Выбирайте лимит, исходя из своей зарплаты и доходов

Выбирайте лимит, исходя из своей зарплаты и доходов

Если ваша зарплата ₽50 тыс. в месяц и вы планируете взять кредитную карту с грейс-периодом в 150 дней, то кредитный лимит составит ₽150 тыс., подсчитал Файнман. «Чтобы на три месяца вам спокойно хватило денег», — отметил он.

«Желательно не тратить по карте больше денег, чем прямо сейчас есть в наличии, то есть использовать карту как инструмент управления средствами, а не для того, чтобы купить что-то, на что не хватает собственных средств», — добавил Хайруллин.

Совет № 3. Внимательно читайте договор

В договоре прописаны условия кредита, в частности процентная ставка. Но обычно некоторые из них прописаны мелким шрифтом.

«Когда мы говорим про кредитные договоры, банки расставляют нам очень много красных флажков — надо очень внимательно читать договор перед тем, как его подписывать», — посоветовал Файнман.

Если вам привезли на дом кредитку, но договор не выдали, то с высокой долей вероятности можно попасть на эти «красные флажки».

Совет № 4. Не снимайте с кредитки наличные

Помните, что банки вводят комиссии на снятие денег с кредитной карты и прерывают льготный период, если вы взяли наличные.

«Это может оказаться для вас очень дорого и очень плачевно. Поэтому кредитная карта — для того, чтобы вы пользовались грейс-периодом», — отмечает Файнман.

Совет № 5. Используйте кредитную карту как залог

Деньги могут заблокировать при бронировании номера в отеле или аренде автомобиля. Для этих целей в путешествиях можно пользоваться кредиткой.

«Тогда вам не придется отказываться на время от собственных средств, как было бы с дебетовой картой», — объяснил Хайруллин.

Совет № 6. Не бегайте от банка при просрочке платежей

Свяжитесь с банком, если возникли финансовые проблемы и вы не смогли внести очередной платеж. Кредитку можно рефинансировать.

«При возникновении просрочки по кредитной карте точно не нужно начинать прятаться от банка, а, наоборот, вступать с организацией в конструктивный диалог, целью которого, возможно, будет процесс последующего рефинансирования кредита», — сказал начальник управления развития продуктов и проектов банка компании «Фридом Финанс» Мурад Шихмагомедов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. ПодробнееКак заработать на кредитной карте и использовать деньги на бизнес

Привет всем! Сегодня я с удовольствием поделюсь с вами интересной идеей и конкретными примерами, как заработать на кредитной карте и использовать наличные для бизнеса.

Ведь иногда бывает такое, что деньги нужны сейчас, а их нет, или есть, но не достаточно.

Схема довольно простая, но не каждому подойдет. Я расскажу о ней, а вы решите уже сами, пользоваться ей или нет;).

Я расскажу о ней, а вы решите уже сами, пользоваться ей или нет;).

Зачем нужны кредитные карты вашему бизнесу?

Для начала расскажу вообще, кому эта идея может помочь. Она поможет:

- Тем, у кого нет стартового капитала для старта бизнеса,

- Тем, кто не хочет затрачивать свои деньги на бизнес,

- Ну и тем, чьему бизнесу нужен больше оборот (к этой категории отношусь Я).

Если у вас есть деньги для реализации своих бизнес-проектов, то лучше в кредиты не влазьте. Я их сам не люблю)

Выгодная схема работы с кредитной картой

Эту схему уже давно использует мой друг и сейчас я тоже буду ее активно использовать! В данный момент я заказал себе несколько кредитных карт. Огромное преимущество кредитных карт — это возможность погашения займа в течении 55 дней (почти 2 месяца) без комиссий!!! То есть взял я у банка определенную сумму и в течении 55 дней могу вернуть ее без процентов, то есть просто пользоваться этими деньгами месяц!

Я могу позволить себе воспользоваться кредитными картами только для своего интернет-магазина и только для закупки товара. Это я и буду делать. Объясню почему! Потому что в среднем партия товара на 30 000 р. у меня уходит за 1 месяц точно, плюс месяц или около того на доставку этой партии. Итого получается, что я беру деньги с кредитной карты (рассчитался ими) к примеру 30 000 р. Закупаю на них товар, продаю на 50 000-60 000 р. и спокойно без комиссий возвращаю банку заемные 30 000 р. и при этом 20 000-30 000 остались у меня. Круто! Цифры не беру из потолка, это реальные цифры из доходности моего интернет-магазина.

Это я и буду делать. Объясню почему! Потому что в среднем партия товара на 30 000 р. у меня уходит за 1 месяц точно, плюс месяц или около того на доставку этой партии. Итого получается, что я беру деньги с кредитной карты (рассчитался ими) к примеру 30 000 р. Закупаю на них товар, продаю на 50 000-60 000 р. и спокойно без комиссий возвращаю банку заемные 30 000 р. и при этом 20 000-30 000 остались у меня. Круто! Цифры не беру из потолка, это реальные цифры из доходности моего интернет-магазина.

Если вам как и мне нужно просто увеличить оборот, то можно сделать это менее рискованно. К примеру, у меня в месяц покупали товар в сумме на 100 000 р. в среднем (оборот), соответственно товара я закупил для этого на 50 000 примерно. 30 000 р. я также беру с кредитной карты и 20 000 добавляю своих. Через 55 дней возвращаю заемные 30 000 банку и у меня остается 70 000 р.. Тем самым я просто увеличиваю оборотные средства с минимальными вложениями из своего кармана!

Этими схемами я «Америку не открыл», возможно она вам уже приходила в голову или вы ей уже пользуетесь, но все же она работает.

Но есть одно НО! Эта схема работает только если вы точно знаете, что можете вернуть банку долг в течении 55 дней! По другому это уже будет обычный кредит с процентами. Или если вы знаете, что у вас есть деньги, но вы хотите попробовать на заемные, чтобы свои продолжали работать в другом бизнесе, а если подойдет время расчета через 55 дней, то вы сможете ими рассчитаться.

Какую кредитную карту оформить?

Я советую кредитные карты банков:

- По ЭТОЙ ссылке вроде бы могут вам подобрать предложение.

- Тинькофф Кредитные системы — оформить можете по ЭТОЙ ссылке.

- Есть еще хорошая карта Альфа банка — оформить можно по ЭТОЙ ссылке. До 150 000 р. и до 100 дней без комиссий!

Сразу совет! Можете подать заявки во все 3 банка, потому что в каком то могут отказать. Ну а если одобрят в нескольких, то выберите один самый понравившийся. Но я подавал заявки на несколько карт, потому что иногда требуется денег больше и одна не справляется.

Почему именно эти карты? Потому что условия хорошие. За покупки начисляют проценты в плюс, у ТКС (Тинькофф) очень удобный онлайн банкинг и у этих банков высокий процент одобрения, то есть не нужно сидеть и бояться что откажут в выдаче карты.

Вывод

И самое главное, я не навязываю вам использование кредитной карты, а особенно не понимаю тех, кто пользуется кредитной картой просто так повседневно. Я ненавижу кредиты и заемные деньги, но когда можно просто одолжить у кого то без процентов, чтобы еще и на этом заработать, то стоит пробовать. Использовать схему или нет, решать вам, но я НЕ СОВЕТУЮ вам использовать ее, если не сможете вернуть деньги банку. В целом данный кредит является выгодным и вполне имеет место быть!

А вы как считаете? Жду комментариев!

Как заработать на кредитной карте: практические рекомендации

Кредитные карты известны всем, но как заработать на кредитных картах и возможно ли такое вообще – знают немногие. Покажем несколько способов того, как пользоваться картами не только бесплатно, не выплачивая банку проценты, но и заработать на этом неплохие деньги.

Как пользоваться картой бесплатно

Надо иметь хотя бы три кредитные карты с грейс-периодом.

- Первой картой оплачивайте покупки или снимите с нее наличные без комиссии или с минимальной комиссией.

- В конце льготного периода первой карты погасите долг второй картой.

- В конце льготного периода второй карты погасите долг третьей или первой картой.

И так можно делать сколь угодно долго.

В этой статье написано как снять с кредитки наличные без комиссии или с минимальной комиссией. Приведем лишь краткую информацию:

- С помощью платежных систем Webmoney и Яндекс.Деньги можно купить электронную валюту, а затем провести безналичный расчёт кредитной картой.

- Во многих банках можно перевести средства на дебетовую карту. Также возможен вариант привязки дебетовой карты к счёту.

- С помощью QIWI кошелька, переводом денег с кредитки на Яндекс-кошелек и последующим снятием с Яндекс-карты.

youtube.com/embed/h21hcRLSJA8?feature=oembed» frameborder=»0″ allowfullscreen=»»/>

Как заработать на кредитной карте

- Первая карта с функцией Cashback и грейс-периодом (льготным периодом) порядка 50 дней.

- Вторая карта с грейс-периодом.

- Третья карта с грейс-периодом.

Схема заработка

- Первая карта используется для личных покупок в магазинах и супермаркетах.

Cashback — при каждой покупке на карту возвращается 2-5% от стоимости покупки. Например, потратил 40 тысяч, вернул 2 тысячи. - В конце льготного периода первой карты гасишь долг второй картой.

- В конце льготного периода второй карты гасишь долг третьей (можно первой) картой. И так далее.

В это время наличные (зарплата, другие накопления, то, что заработано на кредитках) лежат на дебетовой карте с функцией вклада и также приносят доход. На эти деньги начисляются проценты (порядка 8% годовых).

В результате имеем две тысячи дополнительных денег, возвращенных за покупки по системе Cashback, плюс небольшой доход с депозита.

Кобрендинговые карты, всевозможные бонусные программы, подарки и системы скидок, карты с функцией Cashback помогут вам сохранить и приумножить свои средства.

Карту с льготным периодом в 100 дней можно использовать для бизнеса. За эти три месяца можно, например, купить и перепродать дороже товар, а затем вернуть деньги банку.

Дополнительная информация

Почему растет популярность кредитных карт

Еще несколько лет назад пластиковыми картами могли похвастать только самые надёжные и добросовестные клиенты банков – чаще всего это были бизнесмены или богатые люди, которые доказали свою платежеспособность и вызывали доверие банков. Тогда банки были не готовы к оформлению основной массе клиентов пластиковых карт – ни дебетовых, ни, тем более, кредитных, поскольку затраты на их изготовление и последующее обслуживание не окупались.

С течением времени отношение к пластиковым картам кардинально изменилось, и сегодня, чтобы стать счастливым обладателем карточки, достаточно будет всего один раз посетить банковское учреждение. Почему же всем банкам так выгодно работать с картами?

Прежде всего, для оформления любой пластиковой карты надо открыть в банке лицевой счёт. И чем больше банк выдаёт карточек, тем большей, соответственно, становится база клиентов. Банк ежегодно выделяет средства и на обслуживание, и на выпуск новых карт. Кроме того, работники банка готовят особые предложения для клиентов, чтобы заинтересовать их, например, кредитными услугами.

Сегодня на пластиковые карты начисляются зарплаты, стипендии, пенсионные и другие регулярные выплаты. Поэтому банкам очень выгодно расширять свою клиентскую базу. Владельцы карт могут воспользоваться целым перечнем услуг, предоставляемых банковским учреждением. Специально для них создаются особые предложения.

Основные функции кредитных карт

Кредитную карту можно оформить очень быстро. Обычно оформление осуществляется без справок и поручителей, с предоставлением минимума документов, как правило только по паспорту. Кредитка дает своему держателю следующие возможности:

Обычно оформление осуществляется без справок и поручителей, с предоставлением минимума документов, как правило только по паспорту. Кредитка дает своему держателю следующие возможности:

- возможность через банкоматы снимать наличные средства;

- возможность в различных пунктах с помощью терминалов оплачивать всевозможные товары и услуги;

- возможность самостоятельного пополнения счета в дебетовых банкоматах;

- возможность совершать платежи посредством банкоматов (например, оплачивать кредит).

При желании можно установить на карту и дополнительные функции: смс-оповещение о движении средств на личных счетах, мобильное банковское приложение, интернет-банкинг.

С очень удобной услугой смс-оповещения владелец карты всегда будет знать о состоянии своего денежного счёта. Эта функция незаменима для тех, кого беспокоят возможные факты незаконного снятия денег со счёта или зачисления на него неправильной суммы.

Пользуясь услугой интернет-банкинга, можно многие простые операции по карте совершать, находясь за пределами банка, к примеру, перечислять средства на внутренние и внешние счета банка и осуществлять все виды платежей. А мобильное приложение даёт возможность ещё проще контролировать движение денежных средств на счетах и проводить банковские операции, используя всего лишь мобильный телефон.

А мобильное приложение даёт возможность ещё проще контролировать движение денежных средств на счетах и проводить банковские операции, используя всего лишь мобильный телефон.

На что обратить внимание

Льготный период, его также называют грейс-период – это количество дней, предполагающее использование активов карты без начисления процента по кредитному договору.

То есть, если в течение данного промежутка времени потратить N-ую сумму, внести её на счёт и пополнить баланс сверху какой-нибудь небольшой суммой до конца грейс-периода, то процентов по задолженности начислено не будет.

Банки-эмитенты активно применяют множество хитростей, которые вынуждают держателей карт платить за использование средств с кредитки даже в льготный период. Дело в том, что в каждом банке процедура расчета льготного периода происходит по-разному.

В некоторых банках отсчёт срока действия грейс-периода начинается со дня выдачи карты или же с момента её непосредственной активации. В других банках действие льготного периода начинается с конкретного числа, когда был зафиксирован платеж по карте.

В других банках действие льготного периода начинается с конкретного числа, когда был зафиксирован платеж по карте.

Внимание! В некоторых банках начало действия льготного периода начинается не с момента покупки, как естественно предполагает заемщик, а с первого числа текущего месяца.

Также, в некоторых банках льготный период является однократным, то есть если единожды вы сможете воспользоваться преимуществом беспроцентного использования средств, то в дальнейшем выгодная эксплуатация карты станет невозможной.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

История создания кредитных карт

When Were Credit Cards Invented? A Complete History

John Kiernan, Personal Finance Editor

Дата рождения кредитной карты в конечном счете зависит от вашего определения продукта. Американские торговцы в 1800-х годах давали кредит доверенным клиентам, что позволило им заплатить позднее — часто приурочено к таким вещам, как урожайность. Монеты и маркеры были даже использованы в процессе, обычно отмечая номер счета потребителя и имя продавца.

Монеты и маркеры были даже использованы в процессе, обычно отмечая номер счета потребителя и имя продавца.

Затем, в начале 1900-х годов, несколько американских универмагов и нефтяные компании начали выпускать собственные кредитные карты — сторонники современных карточек магазина, которые можно было использовать только в том бизнесе, который их выдал.

Затем появилась карта «Charg-It», выпущенная Brooklyn, банком Biggins в Нью-Йорке. В то время как его использование было ограничено местными торговцами, эта карта создала систему, в соответствии с которой банк оплачивал купцов для покупки, сделанных владельцем счета, который затем возместил бы банк в конце месяца. После этого после введения Клуба Diners и American Express в 1951 и 1958 годах соответственно. Эти карты были ограничены покупками на поездки и развлечениями, а их счета должны были выплачиваться каждый месяц. Amex также был первым эмитентом, предложившим пластиковую карточку, начиная с 1959 года — в том же году была введена концепция возобновления баланса из месяца в месяц.

Наконец, в 1966 году Bank of America запустил первую кредитную карту общего назначения: BankAmericard — предшественник того, что сейчас является VISA (сегодня получить кредитную карту онлайн можно в любом банке).

История кредитных карт: аннотированная шкала времени

Кредитные карты имеют длинную и легендарную историю, как вы теперь знаете. Но приведенное выше просто представляет собой вид на 3000 футов ранних лет. Для полного ознакомления с основными вехами в истории кредитных карт ознакомьтесь со следующей шкалой времени.

1850: учреждается American Express (в качестве участника почтовой службы США). 1887: Эдвард Беллами мотивирует термин «кредитная карта» в своем романе «Взгляд назад».

Конец 1800-ых: Кредитные счета регулярно используются торговцами с доверенными клиентами. В начале 1900-х годов: нефтяные компании и универмаги используют кредитные карты первого магазина.

1946 год: Biggins Bank представляет карту Charg-It, которая будет использоваться у бруклинских торговцев.

1950: Фрэнк Макнамара запускает платную карточку Diners Club после того, как забыл свой кошелек, когда ел.

1958: American Express запускает свою первую кредитную карту.

1958: VISA основана под торговой маркой BankAmericard. 1959: Возобновляемые балансы кредитных карт разрешены.

1960: IBM вводит проверку магнитной полосы на кредитные карты. 1966: BankAmericard становится первой кредитной картой общего назначения. 1966: MasterCard основана как коллекция банков Калифорнии.

1968 год: Закон о праве на передачу прав вступает в силу, требуя, чтобы условия учетной записи были четко раскрыты стандартизированным образом.

1970 год: принят Закон о честной кредитной отчетности, реформирование сбора и использования данных кредитных отчетов.

1970 год: Закон о незарегистрированной кредитной карте 1970 года запрещает компаниям кредитных карт отправлять активные карточки предварительно утвержденным кандидатам, которые не одобряли их.

1974 год: Закон о справедливом выставлении счетов вносит поправки в Закон о передаче правды, запрещающий некоторые недобросовестные биллинговые практики и позволяющие потребителям оспаривать ошибки расчетов.

1977 год. Закон о практике сбора взыскания на справедливую задолженность утвержден в качестве поправки к Закону о защите потребительских кредитов, запрещающей меры хищнического взыскания долгов и пересмотра закона о правах должника.

1977 год: Citibank объявляет карточку выбора — одну из первых карточек с возвратом наличных денег и без годовой платы.

1978 год. В Национальном банке Маркетт против Первого Омахи Верховный суд разрешает банкам, находящимся на национальной арене, предлагать процентные ставки, разрешенные местными законами в штатах, в которых они размещены в штаб-квартире для потребителей по всей стране, независимо от того, запрещают ли другие отдельные государства проценты например, выше определенной суммы.

1980 год: Закон о дерегулировании депозитарных учреждений и валютном контроле дает банкам, зачисленным в государственные банки, возможность «экспортировать» процентные ставки.

1985: Discover основана как дочерняя компания Sears.

1996 год. В Смайли против Ситибанка Верховный суд постановил, что сборы по кредитным картам считаются процентами и поэтому могут быть «экспортированы» вместе с процентными ставками.

1996: Сергей Брин и Ларри Пейдж используют кредитную карту для первоначального финансирования Google.

1999: American Express запускает Blue Card — одну из первых кредитных карт со встроенным компьютерным чипом.

1999: Кай и Чарльз Хуан используют кредит для финансирования RedOctane, разработчика Guitar Hero.

2002: Сэм Джейн использует свою личную кредитную карту для финансирования Fareportal, оператора CheapOair.

2005 — 2006: до 94 миллионов номеров кредитных и дебетовых карт, украденных у TJX.

2008: CardHub запускает, явно меняя мир кредитных карт навсегда!

22 мая 2009 года: Барак Обама подписывает закон о кредитоспособности и ответственности за кредитную карточку от 2009 года (закон CARD).

22 февраля 2010 года: Закон о КАРТЕ вступает в силу, резко пересматривая Билль о правах потребителей.

Октябрь 2010: Поправка Дарбина вступает в силу, эффективно убивая награды по дебетовой карте и увеличивая долю на кредитных картах.

Ноябрь 2010: Федеральная резервная система закрывает заметные лазейки в Законе CARD.

2013 год: VISA и MasterCard достигают договоренности в размере 6 млрд. Долл. США с группой крупных розничных торговцев в связи с предполагаемым сговором при установлении платы за обмен.

Декабрь 2013: 40 миллионов номеров кредитных и дебетовых карт, украденных с Целевого

2014: 56 миллионов номеров кредитных и дебетовых карт, украденных у Home Depot

Октябрь 2014: Apple Pay станет первой основной технологией мобильных платежей.

Октябрь 2015: сроки перехода ответственности, установленные VISA и MasterCard, стимулируют переход на технологию оплаты EMV.

Предшественники кредитной карты: более внимательный взгляд на ранних предков пластика

Характер кредита, очевидно, значительно изменился с течением времени, от любезности, предлагаемой местными торговцами, клиентам, которых они хорошо знали для крупного бизнеса, с последствиями, которые трудно убежать. Ниже мы рассмотрим сторонников современной системы кредитных карт чуть более подробно.

Ниже мы рассмотрим сторонников современной системы кредитных карт чуть более подробно.

Книжный кредит:

Самые ранние формы кредита использовались в гораздо меньших масштабах, чем даже медальоны, позднее выпущенные нефтяными компаниями и крупными универмагами, для которых требуются номера счетов и тщательно привитые металлические жетоны для подтверждения покупки.

Скорее, эти ранние формы кредитования включали операции, перечисленные в бухгалтерском учете, а затем выплачиваемые навалом, когда у клиента есть имеющиеся средства — часто приуроченная к сезонности нашей сельскохозяйственной экономики. Как и современные кредитные карты, эти кредитные счета имели ограничения на расходы, которые варьировались в соответствии с знакомством продавца с конкретным покровителем.

Платформы и монеты:

По мере того, как торговля в США становилась все более массовым, крупные компании с крупными клиентскими базами начали выпускать специальные металлические пластины и монеты, украшенные логотипом предприятия и номером счета клиента. Это значительно упростило учет компаний, использующих этот процесс.

Это значительно упростило учет компаний, использующих этот процесс.

Процедуры погашения, скорее всего, были более организованными, чем бухгалтерские кредитные счета, что, вероятно, требовало более последовательного погашения и меньшего освобождения для клиентов, которые опоздали с фондами.

Тюрьмы для должника:

В то время как судебной системе было поручено рассматривать дела о невыплаченных долгах, как это имеет место сегодня, в уголовной системе прошлых лет использовались так называемые тюрьмы должника, где люди фактически были заключены в тюрьму за причитающиеся суммы. Соединенные Штаты объявили вне закона тюрьмы для должника на федеральном уровне в 1833 году, и 12 государств сделали это между 1821 и 1849 годами.

И хотя многие люди предполагают, что тюрьмы для должника являются грубой реликвией более примитивных времен, они все еще существуют сегодня, несмотря на ряд важных решений Верховного суда, принимающих удар по их конституционности. В деле 1970 года Уильямс против Иллинойса установил, что установленные законом сроки тюремного заключения не могут быть продлены, поскольку обвиняемый не может выплатить штрафные санкции суда. Тейт против Коротки, в 1971 году, определил, что нельзя сажать в тюрьму просто потому, что они слишком бедны, чтобы заплатить штраф.

В деле 1970 года Уильямс против Иллинойса установил, что установленные законом сроки тюремного заключения не могут быть продлены, поскольку обвиняемый не может выплатить штрафные санкции суда. Тейт против Коротки, в 1971 году, определил, что нельзя сажать в тюрьму просто потому, что они слишком бедны, чтобы заплатить штраф.

Затем, в 1983 году, судебное дело Берден против Грузии дало местным судьям право проводить различие между должниками, которые слишком бедны, чтобы платить штрафы и теми, у кого есть возможность сделать это, но отказаться.

Учитывая этот контекст, важно отметить, что обвиняемые во всех 50 штатах, а также в округе Колумбия теперь взимают плату за широкий спектр одноразовых услуг, многие из которых у нас есть в конституционном праве. Это, во многих случаях, включает в себя комнату и питание в тюрьме, мониторы на лодыжках, контроль над условно-досрочным освобождением и — в 43 штатах — общественный защитник. Неспособность погасить эти расходы, которые часто составляют тысячи долларов, может привести к расширенному лишению свободы. У правительства и финансовых учреждений есть ряд других видов оружия, которые можно использовать против людей, которые также должны платить деньги, включая налоги на заработную плату, налоговые залоги, и вы можете получить значительный кредитный балл.

У правительства и финансовых учреждений есть ряд других видов оружия, которые можно использовать против людей, которые также должны платить деньги, включая налоги на заработную плату, налоговые залоги, и вы можете получить значительный кредитный балл.

Первые кредитные карты: Оглядываясь назад, чтобы увидеть, как далеко мы ушли

Возможно, наиболее заметными новостями на ранних рынках кредитных карт стали платная карта Diner’s Club и кредитная карта BankAmericard общего пользования. Учитывая их историческое значение, мы почувствовали важность более пристального изучения этих предложений и посмотреть, как они сравниваются с картами, которые мы теперь имеем в наших кошельках.

Клуб Diner’s Club: Diner’s Club был запущен с инвестициями в размере 1,5 миллиона долларов, и его бумажные карточки были приняты в 27 ресторанах Нью-Йорка примерно 200 друзьями и членами семьи основателя Фрэнка Макнамары. В конце месяца пользователи должны были оплатить свой полный счет, чтобы продолжать использовать их, как и в случае с платежными картами — например, популярные предложения American Express.

К 1951 году Diners Club насчитывал около 42 000 членов и начал взимать гонорар в размере 5 долларов США. Diners Club предложил свою первую пластиковую кредитную карту в 1961 году и превзошел 1 миллион участников в начале 60-х годов. Компания была приобретена Citigroup в 1981 году и Discover Financial Services в 2008 году.

BankAmericard: В сентябре 1958 года Bank of America придумал массовую рассылку кредитных карт, отправив 60 000 незапрашиваемых активных карт потребителям в районе Фресно, штат Калифорния. В следующем году компания расширилась до рынков Сан-Франциско, Сакраменто и Лос-Анджелеса — в конечном счете, разогнав более двух миллионов карточек — более 20 000 продавцов — через государства.

Но в то время как Bank of America ожидал, что примерно 4% счетов окажется просроченным по оплате, фактический показатель был фактически около 22%. Это, в сочетании с общественным возмущением по поводу того, что держатели карт будут нести ответственность за несанкционированные платежи, в конечном итоге привело к тому, что компания потеряла около 20 миллионов долларов на этом первоначальном запуске.

Однако BankAmericard продолжал расширяться на национальном уровне посредством серии лицензионных соглашений и продолжал практику рассылки незатребованных карточек потребителям до тех пор, пока в 1970 году он не был запрещен.

Потребители и кредитные карты: внутри нашей любви

Кредитные карты не всегда были нашей де-факто формой оплаты. Тем не менее, они пользовались довольно стремительным ростом, так как они были впервые введены в качестве средства для высокопоставленных лиц, которым удобно оплачивать обеды, поездки и развлечения. Три аспекта отрасли кредитных карт, в частности, со временем значительно созревают: 1) использование банковских кредитных карт; 2) кредитные карты для групп с низким доходом; и 3) наша зависимость от долгов.

В то время как 51% домохозяйств имели кредитную карту в 1970 году, только 16% имели банковскую карту. И еще более низкий процент людей в группе с самым низким доходом (2%) в то время использовал банковские карты. Но общий уровень домохозяйств с кредитными картами вырос на 38% до 2007 года (70,2%). В течение следующих 28 лет владельцы банковских карт выросли более чем в три раза, а использование карт с низким доходом выросло в 13 раз.

Но общий уровень домохозяйств с кредитными картами вырос на 38% до 2007 года (70,2%). В течение следующих 28 лет владельцы банковских карт выросли более чем в три раза, а использование карт с низким доходом выросло в 13 раз.

Другими словами, ранний рынок кредитных карт характеризовался рядом несвязанных новых участников, обслуживающих конкретные ниши и географические местоположения. Только в BankAmericard стала первая кредитная карта общего назначения в 1966 году, и федеральное правительство в 70-е годы учредило ряд важных отраслевых гарантий, которые рынок действительно начал снимать.

Наше восприятие долга явно изменилось. Только 6% семей США имели кредитную карту, выпущенную банком, с возобновляемым балансом в 1970 году, но эта цифра в 1995 году, к сожалению, выросла на 37%, где она была относительно стабильной. Еще более тревожный, возобновляемый не-ипотечный долг (например, кредитные карты, автокредиты и студенческие ссуды) увеличился с поразительных 31,200% с 1968 по 2000 год. И, в частности, задолженность по кредитным картам выросла на 235% с 1990 по 2010 год.

И, в частности, задолженность по кредитным картам выросла на 235% с 1990 по 2010 год.

Мы теперь обязаны более чем 831 млрд. Долл. США кредитным карточным компаниям или чуть более 7 000 долл. США на семью с кредитной картой. И у нас есть MasterCard — отец баланса возобновляемых кредитных карт — и простота современных платежных систем, чтобы поблагодарить за это, по крайней мере частично.

Наконец, важно отметить роль телевидения в социальном погружении как банковских кредитных карт, так и задолженности по кредитным картам. Из ранних рекламных объявлений Amex, в которых участвуют Джерри Сейнфельд (Jerry Seinfeld), к популярным кампаниям «No Hassle», принадлежащим Capital One, телевидение взяло основную роль кредитной карты, помогая внести вклад в социальный кэш, связанный с пластикой.

Как заработать на кредитных картах — Workle

Кредитные карты – самый простой банковский продукт, а сделка по кредиткам – самая быстрая на Workle. Как же заработать на этом продукте?

Как же заработать на этом продукте?

1. Найдите клиента на кредитную карту. Кто им может стать?

· Клиент, которому сейчас срочно нужны деньги.

· Клиент, который постоянно занимает деньги у знакомых.

· Клиент, которому хочется иметь деньги «на всякий случай».

· Клиент, который бы хотел что-то купить прямо сейчас, а не копить несколько месяцев.

2. Расскажите этому клиенту о плюсах кредитных карт и банках, которые предлагают данный продукт на Workle.

Мы сделали для вас сравнение самых интересных предложений по кредитным картам на Workle.

Подробное описание каждого из этих продуктов (в том числе и требования к заёмщикам):

Ренессанс Кредит – https://www. workle.ru/partners/263/product/1835/

workle.ru/partners/263/product/1835/

2Т Банк – https://www.workle.ru/partners/293/product/1909/

Альфа-Банк – https://www.workle.ru/partners/64/products/

Обратите внимание: предложения действуют не во всех регионах России. Проверить, есть ли они в вашем регионе вы можете в разделе «Партнёры».

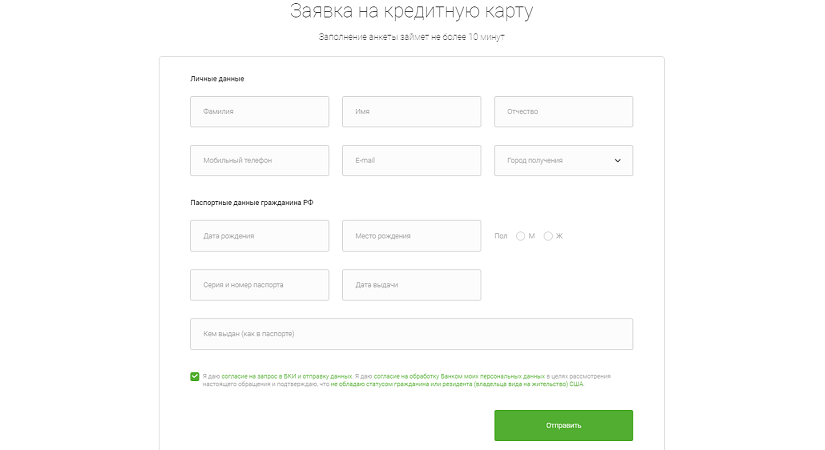

3. Узнайте у клиента информацию и отправьте заявку в разделе «Каталог».

Для отправки заявки по каждому из этих предложений НЕ НУЖНЫ сканкопии документов клиента. Узнайте у клиента данные по шпаргалкам, в которых указано, какая информация нужна для оформления каждой из заявок. Далее вы внесёте эту информацию в заявку на нашем сайте.

Ренессанс Кредит – скачать шпаргалку

2Т Банк – скачать шпаргалку

Альфа-Банк – скачать шпаргалку

Как видите, всё очень просто!

Если у вас остались вопросы – пишите их в комментариях к данной публикации.

Кредитные карты — оформить заявку на получение Кредит Европа Банка

Условные обозначения

| Возможен моментальный выпуск | Cash back*/ Бонусные баллы | Доступна «Покупка в рассрочку» | Программа лояльности | Оплата в одно касание Apple Pay | Оплата в одно касание Google Pay | Оплата в одно касание Samsung Pay |

|

|

|

|

|

|

Карта |

Преимущества |

Максимальный |

|

Карта с овердрафтом URBAN CARD

|

|

до 600 000 ₽ |

Карта с овердрафтом CARD CREDIT PLUS

|

|

до 600 000 ₽ |

Карта с овердрафтом #TRAVELPASS

|

|

до 3 000 000 ₽ |

Карта с овердрафтом METRO

|

|

до 500 000 ₽ |

Карта с овердрафтом Ашан Visa

|

|

до 299 999 ₽ |

Карта с овердрафтом MEGACARD

Выпуск карты не осуществляется. Перевыпуск в случае окончания срока действия, утери возможен.

Подробнее

Перевыпуск в случае окончания срока действия, утери возможен.

Подробнее

Покупка в рассрочку |

|

до 500 000 ₽ |

Финансовая карта IKEA FAMILY

| Выпуск карты не осуществляется. Перевыпуск в случае окончания срока действия, утери возможен. Подробнее |

|

до 500 000 ₽ |

Кредитная карта CARD CREDIT

|

|

до 500 000 ₽ |

Кредитная карта CARD CREDIT GOLD

|

|

до 1 000 000 ₽ |

Кредитная карта METRO

С 1 октября 2019 г. выпуск карты не осуществляется.

Перевыпуск в случае окончания срока действия, утери возможен.

Подробнее выпуск карты не осуществляется.

Перевыпуск в случае окончания срока действия, утери возможен.

Подробнее

|

|

до 500 000 ₽ |

Оплата смартфоном

Архив

Как использовать кредитную карту, чтобы зарабатывать деньги и дополнительно зарабатывать

В Америке 364 миллиона счетов кредитных карт — это больше, чем у всего населения США, согласно статистике Американской банковской ассоциации за год, закончившийся в декабре 2017 года. Это явный признак того, что большинство держателей кредитных карт в США имеют более одной кредитной карты.

Однако это может быть неплохо, как многие хотят, чтобы мы верили.Одним из таких людей является миллиардер, заработавший себя самостоятельно, Марк Кьюбан, который официально (еще в 2008 году, в своем личном блоге) намекал на тот факт, что люди, использующие кредитные карты, не хотят добиться успеха.

Это далеко не так. Хотя задолженность по кредитной карте достигла отметки в 1 триллион долларов, многие люди, в том числе я, ответственно используют кредитные карты. Подробнее о том, почему я использую кредитные карты и почему вы должны делать то же самое.

Почему вам следует использовать кредитную карту

Есть множество причин, по которым вам следует рассмотреть возможность использования кредитной карты — не только для случайных покупок, но и для всех ваших покупок.Вот несколько:

1. Бонусы за регистрациюЕсли у вас высокий кредитный рейтинг, вы часто можете претендовать на бонус за регистрацию в размере около 250 долларов или более, если воспользуетесь лучшими предложениями по кредитным картам сегодня. Некоторые карты предоставляют обменные баллы, мили или наличные деньги только для регистрации. Я считаю эти бонусы за регистрацию «бесплатными деньгами».

Бонусы будут различаться в зависимости от типа кредитной карты, которую вы выберете, и часто карты с лучшими бонусами за регистрацию имеют самые высокие ежегодные сборы.

Как правило, такие карты поставляются с программой вознаграждений (подробнее об этом ниже), которая компенсирует эту плату, если вы используете ее достаточно, но убедитесь, что вы не просто смотрите бонус за регистрацию — подумайте, как и когда вы использовать карту.

2. НаградыБольшинство кредитных карт используют систему баллов, которая позволяет вам зарабатывать при использовании карты. Компании, выпускающие кредитные карты, предлагают рекламные акции, в которых покупки в определенных категориях, например в ресторанах, приносят больше вознаграждения, чем обычно.Эти вознаграждения можно обменять на подарочные карты или реальные предметы из каталога вознаграждений кредитной компании.

Другой популярный вариант — карты вознаграждения за мили, где вы зарабатываете вознаграждение за путешествия. Обычно они идут с хорошими бонусами за регистрацию, а заработанные вами вознаграждения могут свести на нет или значительно снизить стоимость вашей поездки. Кроме того, многие из этих карт предлагают льготы для путешествий, например дополнительную страховку.

Кроме того, многие из этих карт предлагают льготы для путешествий, например дополнительную страховку.

Вы также можете найти карты, которые предлагают вознаграждение с возвратом денег, так что когда вы тратите деньги, вы получите чек по почте, кредит на свой счет или деньги со своих покупок на Amazon.Популярность кредитных карт с возвратом денежных средств растет из-за их простоты — вам не нужно беспокоиться о баллах или обменных курсах — просто используйте карту и зарабатывайте деньги.

Кредитные картыCash back были впервые популяризированы в США компанией Discover с их системой Discover it® Cash Back. Сегодня кредитные карты предлагают кэшбэк в размере 2-3% и даже до 6% за отдельные покупки.

Чтобы получить максимальную прибыль, упростите получение кэшбэка. Дош помогает в этом, подключаясь к кредитным картам, которые вы уже используете для возврата денег на каждый потраченный доллар.Просто сделайте покупки в одном из розничных магазинов-партнеров Dosh, и деньги будут автоматически зачислены на ваш счет Dosh. Вы получите кэшбэк в самых популярных магазинах, ресторанах и даже отелях.

Вы получите кэшбэк в самых популярных магазинах, ресторанах и даже отелях.

Кредитная карта может помочь вам повысить свой кредитный рейтинг, если вы будете использовать ее ответственно. Хороший кредитный рейтинг гарантирует, что у вас будет легкий доступ к кредитам. Если вы испортили свою кредитную историю в прошлом или просто не имеете кредитного рейтинга, открытие кредитной карты — один из лучших способов начать наращивать свой счет.

Кроме того, это легко сделать. Вам не нужно брать огромные долги. Фактически, может помочь просто использование чего-то вроде обеспеченной кредитной карты с низкой кредитной линией.

Компании, выпускающие кредитные карты, сообщают о вашей платежной деятельности трем основным кредитным бюро. Итак, ответственное поведение заимствования со временем улучшит вашу кредитную историю.

5. Удобство и безопасность Кредитные карты принимаются повсеместно. И есть много случаев, когда вы не можете использовать свою дебетовую карту.Например, когда вы арендуете машину. Компании по аренде автомобилей предпочитают клиентов, которые оплачивают услуги с помощью кредитных карт, поскольку с этих клиентов проще взимать с них плату за любой нанесенный ущерб. Можно арендовать автомобиль и оплатить его дебетовой картой. Однако компания по аренде автомобилей может хранить сотни долларов в качестве гарантии.

И есть много случаев, когда вы не можете использовать свою дебетовую карту.Например, когда вы арендуете машину. Компании по аренде автомобилей предпочитают клиентов, которые оплачивают услуги с помощью кредитных карт, поскольку с этих клиентов проще взимать с них плату за любой нанесенный ущерб. Можно арендовать автомобиль и оплатить его дебетовой картой. Однако компания по аренде автомобилей может хранить сотни долларов в качестве гарантии.

Кроме того, использование кредитной карты для таких вещей, как путешествия и аренда автомобилей, может предоставить вам дополнительный уровень безопасности в случае чего-то значительного, например, травмы или повреждения вашего автомобиля.

Как ответственно использовать кредитную карту

Вы можете использовать кредитную карту и при этом разбогатеть. Причина, по которой такие миллиардеры, как Марк Кьюбан, не поощряют использование кредитных карт, заключается в том, что многим людям не хватает знаний и дисциплины, необходимых для получения максимальной отдачи от кредитных карт.

Подробнее об ответственном использовании кредитной карты.

1. Найдите нужную картуТрудно использовать кредитную карту ответственно, если вы изначально используете «неправильную» кредитную карту.Как упоминалось выше, выбранная вами кредитная карта должна идеально соответствовать вашим потребностям / структуре расходов.

Если вы много путешествуете, найдите кредитную карту для вознаграждения путешественников. Если у вас возникли трудности с выплатой крупного долга, возьмите карту с низким лимитом. На поиск подходящей кредитной карты может потребоваться время, но оно того стоит. Чтобы сделать вашу жизнь немного проще, вот ссылки на все наши руководства по кредитным картам:

2. Тратьте ответственно Кредитные карты имеют лимиты расходов и условия, которые также необходимо соблюдать.Я не призываю тех, у кого есть проблемы с расходами, использовать кредитную карту. Их удобство может способствовать перерасходу средств, но вы должны воздержаться от влезания в долги и повреждения своей кредитной истории.

Имея правильную карту и ответственно подходящие к расходам, вы можете пользоваться всеми преимуществами карты при НУЛЕВОЙ стоимости.

3. Полностью и вовремя выплатить остатокЭто может быть общеизвестным, но многие люди игнорируют условия погашения кредитной карты.Своевременная и полная оплата баланса — лучший способ избежать ненужных сборов и процентов.

Кроме того, полная ежемесячная оплата кредитной карты свидетельствует о более ответственном использовании. Имея баланс, вы не только платите проценты, но и можете начать накапливать свой долг. Мы видим, что средний баланс кредитной карты для американцев приближается к 6400 долларам.

4. Не сообщайте кредитные картыВы должны нести полную ответственность за все, что списывается с вашей карты.Совместное использование кредитной карты, скорее всего, приведет к неожиданным счетам. Никогда не делитесь кредитной картой за исключением чрезвычайных ситуаций.

Это может показаться безумным, но у вас есть возможность добавить кого-нибудь в качестве авторизованного пользователя на вашу карту. Это по-прежнему считается совместным использованием кредитной карты, потому что авторизованный пользователь может взимать плату со счета, но технически не обязан возвращать ее. В отличие от соавтора, авторизованный пользователь — это просто тот, кто может использовать кредитную линию.

Это по-прежнему считается совместным использованием кредитной карты, потому что авторизованный пользователь может взимать плату со счета, но технически не обязан возвращать ее. В отличие от соавтора, авторизованный пользователь — это просто тот, кто может использовать кредитную линию.

Хотя по кредитным картам все транзакции регистрируются автоматически, вы должны сознательно проверять все расходы, чтобы убедиться, что вы не сбрасываете свои расходы. Вы будете удивлены тем, на что вы тратите деньги, если будете уделять время ежемесячной проверке выписки.

Большинство из вас уже знают, какой я активный пользователь YNAB. Мне это нравится, потому что это заставляет вас лучше понимать, куда идут ваши деньги.

Независимо от того, какое программное обеспечение или метод составления бюджета вы используете, вы должны тщательно отслеживать свои расходы.Знать, откуда берется каждый доллар и куда идет каждый доллар, — отличная финансовая привычка.

У нас есть несколько кредитных карт, которые, по нашему мнению, при правильном, частом и ответственном использовании могут помочь вам разбогатеть (или, по крайней мере, дать вам немного дополнительных денег каждый месяц):

Карты вознагражденияКредитная карта Capital One® Savor® Cash Rewards

Если вы любите куда-нибудь перекусить, одна из лучших карт, которую вы можете получить, — это кредитная карта Capital One® Savor® Cash Rewards.

С этой картой вы получите единовременный бонус в размере 300 долларов наличными после того, как потратите 3000 долларов на покупки в течение первых трех месяцев с момента открытия счета.

Вы также получите неограниченный кэшбэк в размере 4% на обеды и развлечения, 2% в продуктовых магазинах и 1% на все остальные покупки.

Кэшбэк Discover it®

Если вы просто ищете кэшбэк, независимо от того, где вы тратите деньги, обратите внимание на Discover it® Cash Back.

Вы автоматически получаете 1% кэшбэка за каждую совершенную покупку, но вы также получаете 5% кэшбэка в различных категориях каждый квартал, таких как продуктовые магазины, Amazon, заправочные станции, рестораны или оптовые клубы (до квартального максимума 1500 долларов ) каждый раз при активации.

Plus, Discover автоматически компенсирует каждый бит кэшбэка, который вы заработали в конце первого года.

Карты проездныеКарта Chase Sapphire Preferred®

Применить сейчасЕсли вы больше путешествуете, мы рекомендуем вам воспользоваться парой карточек. Прежде всего, это карта Chase Sapphire Preferred®. С помощью этой кредитной карты вы будете получать в 2 раза больше баллов за доллар, потраченный на поездки и питание в ресторанах по всему миру, и 1 балл за доллар, потраченный на все другие покупки.

Кроме того, вы получите 80 000 бонусных баллов после того, как потратите 4000 долларов на покупки в течение первых трех месяцев с открываемого счета. Это эквивалентно 1000 долларов на поездку, если вы обменяете свои баллы через Chase Ultimate Rewards®.

Сводка

Использование кредитной карты не помешает вам разбогатеть, если вы будете использовать карту ответственно. Однако сначала вам нужно получить правильную карту. Не все кредитные карты одинаковы. Некоторые из них будут вам полезны, в то время как другие не будут основаны на таких факторах, как ваши привычки, ограничения и род занятий.

Однако сначала вам нужно получить правильную карту. Не все кредитные карты одинаковы. Некоторые из них будут вам полезны, в то время как другие не будут основаны на таких факторах, как ваши привычки, ограничения и род занятий.

Если вы следуете приведенной выше информации, вы можете использовать кредитные карты и ежегодно откладывать тысячи долларов, которые вы можете перенаправить на свой сберегательный счет, инвестировать и разбогатеть в долгосрочной перспективе.

Подробнее

Как компании, выпускающие кредитные карты, зарабатывают деньги?

Компании, выпускающие кредитные карты, получают большую часть своих денег за счет трех вещей: процентов, комиссий, взимаемых с держателей карт, и комиссий за транзакции, уплачиваемые компаниями, которые принимают кредитные карты.

Используйте кредитные карты с умом, и вы сможете минимизировать сумму денег, которую компании, выпускающие кредитные карты, зарабатывают на вас.

Как работают компании, выпускающие кредитные карты

Широкий термин «компании, выпускающие кредитные карты» включает два типа предприятий: эмитенты и сети.

Эмитенты — это банки и кредитные союзы, выпускающие кредитные карты, такие как Chase, Citi, Synchrony или PenFed Credit Union. Используя кредитную карту, вы занимаете деньги у эмитента. Розничные кредитные карты, на которых указано название магазина, газовой компании или другого продавца, обычно выпускаются банком по контракту с этим розничным продавцом.Следовательно, их часто называют «кобрендовыми» кредитными картами.

Сети — это компании, которые обрабатывают транзакции по кредитным картам. Основные сети в США — Visa, Mastercard, American Express и Discover. American Express и Discover являются одновременно сетями и эмитентами.

Когда вы используете кредитную карту, деньги перемещаются в электронном виде через множество рук от эмитента через сеть в банк продавца. Сеть также гарантирует, что транзакция приписывается правильному держателю карты — вам, — чтобы ваш эмитент мог выставить вам счет.

Откуда поступают деньги

Вы — ключевой ингредиент в рецепте зарабатывания денег компании, выпускающей кредитные карты, как и продавцы, у которых вы используете свои карты.

Проценты

По данным Управления финансовой защиты потребителей, большая часть доходов эмитентов кредитных карт массового рынка поступает от выплаты процентов. Однако интереса можно избежать. Эмитенты обычно взимают проценты только тогда, когда вы переносите баланс из месяца в месяц. Оплатите остаток полностью, и вы не будете платить проценты.

Комиссии

Эмитенты Subprime — те, которые специализируются на людях с плохой кредитной историей — обычно зарабатывают больше денег на комиссионных, чем на процентах. Эмитенты массового рынка также взимают большие комиссии, хотя многих из них можно избежать. Основные сборы включают:

Годовые сборы. Ежегодные сборы типичны для карт с высокими ставками вознаграждения, а также для карт для людей с плохой кредитной историей.

Авансовые платежи наличными. Эмитенты взимают эти комиссии, когда клиенты используют свою кредитную карту для получения наличных в банкомате.

Комиссия составляет от 2% до 5% от суммы снятых наличных, часто с минимальной суммой в долларах, например 5 долларов.

Комиссия составляет от 2% до 5% от суммы снятых наличных, часто с минимальной суммой в долларах, например 5 долларов.Комиссия за перевод остатка. Когда вы переводите долг с одной кредитной карты на другую, чтобы получить более низкую процентную ставку, с вас обычно взимается комиссия в размере от 3% до 5% от переводимой суммы. Некоторые карты не взимают эти комиссии или отменяют их на определенный период времени.

Платы за просрочку платежа. Неуплата минимальной суммы к установленному сроку обычно приводит к штрафу за просрочку платежа.Некоторые карты не взимают плату за первую просрочку платежа или вообще не взимают ее. (Однако ваши кредитные рейтинги все равно могут пострадать, если вы заплатите поздно.)

Interchange

Каждый раз, когда вы используете кредитную карту, продавец платит комиссию за обработку, равную проценту от транзакции. Часть этой комиссии, отправляемая эмитенту через платежную сеть, называется «обменом» и обычно составляет от 1% до 3% от суммы транзакции. Эти комиссии устанавливаются платежными сетями и варьируются в зависимости от объема и стоимости транзакций.

Эти комиссии устанавливаются платежными сетями и варьируются в зависимости от объема и стоимости транзакций.

Опытные клиенты сокращают свои расходы

Без таких владельцев карт, как вы, компании, выпускающие кредитные карты, не зарабатывают деньги, но вы можете ограничить сумму, которую они зарабатывают на вас. Избегайте дополнительных расходов:

Выплачивая полную ежемесячную оплату, чтобы избежать процентов.

Настройка электронных предупреждений, которые уведомят вас о сроках оплаты, чтобы вы избежали штрафов за просрочку платежа.

Откладывать деньги в резервный фонд, чтобы избежать дорогостоящих вариантов, таких как денежные авансы.

Выбор кредитной карты без комиссии за перевод баланса.

Оплата годового взноса только в том случае, если вознаграждение, которое вы получите по карте, превысит ее стоимость. Помните, что вознаграждения и бонусы за регистрацию могут положить деньги в ваш карман, но плата за карту и проценты могут съесть их.

Что дальше?

Как компании, выпускающие кредитные карты, зарабатывают и зарабатывают деньги

Компании, выпускающие кредитные карты, зарабатывают деньги на сборе комиссии.Из различных сборов основным источником дохода являются процентные сборы. Когда пользователи кредитной карты не могут оплатить свой счет в конце месяца, банку разрешается взимать проценты с заемной суммы. Другие сборы, такие как ежегодные сборы и штрафы за просрочку, также вносят свой вклад, хотя и в меньшей степени. Еще одним важным источником дохода для компаний, выпускающих кредитные карты, являются комиссии, взимаемые с торговцев, принимающих платежи по картам.

За счет комиссионных, которые они собирают, банки получают прибыль от своего бизнеса с кредитными картами.

Доходы от процентов по кредитной карте и комиссионных

Основной способ зарабатывания денег банками — это проценты со счетов по кредитным картам. Когда владелец карты не может полностью погасить свой баланс в течение определенного месяца, со счета начисляются проценты. Для любой конкретной учетной записи взимаемый процент равен периодической ставке карты, умноженной на средний дневной баланс и количество дней в расчетном периоде. Периодическая ставка — это годовая процентная ставка (APR), деленная на 365.В Соединенных Штатах средняя процентная ставка по кредитной карте, выплачиваемая по процентным счетам, составляет 19,33%.

Для любой конкретной учетной записи взимаемый процент равен периодической ставке карты, умноженной на средний дневной баланс и количество дней в расчетном периоде. Периодическая ставка — это годовая процентная ставка (APR), деленная на 365.В Соединенных Штатах средняя процентная ставка по кредитной карте, выплачиваемая по процентным счетам, составляет 19,33%.

Вторым по величине источником дохода компаний, выпускающих кредитные карты, являются комиссии, взимаемые с торговцев. Когда розничный торговец принимает платеж по кредитной карте, процент от продажи поступает в банк-эмитент карты. Это обычно называется обменным курсом, который будет варьироваться от карты к карте и от продавца к продавцу.

В таблице ниже показаны доходы по кредитным картам пяти банков с начала года до текущей даты.Об этом сами банки сообщают из данных годовой отчетности за 2019 год.

| American Express | $ 8620000000 | $ 4042000000 | $ 12662000000 |

| Барклайс | $ 30700 | $ 244000000 | $ 3323000000 |

| Capital One | $ 183400 | $ 31700 | $ 21528000000 |

| Chase Bank | $ 51,660,000,000 | $ 20,370,000,000 | $ 72,030,000,000 |

| Discover | $ 9,700,000,000 | $ 1,066,000,000 | $ 10,766,000,000 |

{«alignsHorizontal»: [«left», «right», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003ECompany «,» Процентный доход по кредитной карте «,» Обменный доход «,» Итого «], [» American Express «,» 8 620 000 000 долларов США «,» 4 042 000 000 долларов США «,» 12 662 000 000 долларов США «], [» Barclays »,« 3 079 000 000 долларов США »,« 244 000 000 долларов США »,« 3 323 000 000 долларов США »], [« Capital One »,« 18 349 000 000 долларов США »,« 3 179 000 000 долларов США »,« 21 528 000 000 долларов США »], [« Chase Bank »,« 51 660 000 000 долларов США »,« 20 370 000 000 долларов США »,» 72 030 000 000 долл. США «], [» Откройте для себя «,» 9 700 000 000 долл. США «,» 1 066 000 000 долл. США «,» 10 766 000 000 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» footnote «:» «,» hasMarginBottom «: true , «isExpandable»: false, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

США «], [» Откройте для себя «,» 9 700 000 000 долл. США «,» 1 066 000 000 долл. США «,» 10 766 000 000 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» footnote «:» «,» hasMarginBottom «: true , «isExpandable»: false, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

Рассматривая доход, учитывайте расходы банка.Например, когда эмитенты кредитных карт предлагают ссуды, некоторые потребители никогда не возвращают их. Их обычно называют «процентными расходами». Однако эти расходы составляют лишь часть процентного дохода. Вот отраслевой обзор:

| Итого процентный доход | 11,53 |

| Итого процентные расходы | 1,87 |

| Чистый процентный доход | 9,71 |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp > »,« Процент от средних квартальных активов »], [« Общий процентный доход »,« 11. 53 «], [» Общие процентные расходы «,» 1,87 «], [» Чистый процентный доход «,» 9,71 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» » , «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection» «:» asc «}

53 «], [» Общие процентные расходы «,» 1,87 «], [» Чистый процентный доход «,» 9,71 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» » , «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection» «:» asc «}

Наконец, банки также получают другие формы непроцентного дохода. В то время как большая часть этой суммы состоит из вышеупомянутых комиссий за обмен, остальная часть поступает из годовых комиссий, комиссий за просрочку платежа, авансовых платежей и переводов баланса.С ними также связаны другие виды накладных расходов.

| Итого непроцентный доход | 3,78 |

| Итого непроцентные расходы | 6,32 |

| Чистый непроцентный доход | -2,54 |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp > »,« В процентах от средних квартальных активов »], [« Общий непроцентный доход »,« 3. 78 «], [» Общие непроцентные расходы «,» 6,32 «], [» Чистый непроцентный доход «,» — 2,54 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

78 «], [» Общие непроцентные расходы «,» 6,32 «], [» Чистый непроцентный доход «,» — 2,54 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Когда чистые процентные и непроцентные доходы рассматриваются вместе, компании, выпускающие кредитные карты, получают значительную прибыль. В 2016 году на эти источники дохода приходилось 4,04% их средних квартальных активов.

Сколько зарабатывают компании, выпускающие кредитные карты, в расчете на одного пользователя?

По данным за 2017 год, каждый активный счет составляет в среднем 180 долларов США для компаний, выпускающих кредитные карты, в год. Опять же, компании, выпускающие кредитные карты, зарабатывают деньги в основном на начисленных процентах и комиссионных за обмен на счет.

| American Express | 62,700,000 | 36,93 долл. США США | 60,43 долл. США | 97,36 долл. США |

| Barclays | 16,300 000 | 180 долл. США.50 | $ 18,50 | $ 199,00 |

| Capital One | 62,100,000 | $ 172,31 | $ 34,09 | $ 206,40 |

| $ 206,40 | ||||

| Chase Bank | $ | 9,589,510$ 368,45 | $ 15,25 | $ 383,70 |

| Откройте для себя | 38,700,000 | $ 191,23 | $ 17. 40 40 | $ 208,63 |

| Synchrony | 36,700,000 | $ 243,38 | $ 16,43 | $ 259,81 |

{«alignsHorizontal»: [«left», «right», «right», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003ECompany «,» Активные счета держателя карты «,» Проценты по счету «,» Обмен по счету «,» Всего «], [» American Express «,» 62,700,000 «,» 36,93 доллара США, 60,43 доллара США, 97,36 доллара США], [Barclays, 16 300 000 долларов США, 180 долларов США.50 »,« 18,50 долларов США »,« 199,00 долларов США »], [« Capital One »,« 62 100 000 »,« 172,31 доллара США »,« 34,09 доллара США »,« 206,40 доллара США »], [« Chase Bank »,« 82 800 000 долларов США »,« 118,58 долларов США »,» 21,13 доллара США, 139,71 доллара США], [«Comenity», «9 589 510 долларов США», «368,45 доллара США», «15,25 доллара США», «383,70 доллара США»], [«Откройте для себя», «38 700 000 долларов США», «191,23 доллара США», «17,40 доллара США», «208,63 доллара США». ], [«Синхронизация», «36 700 000», «243,38 долл. США», «16,43 долл. США», «259,81 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E»]], «сноска»: «», «hasMarginBottom» : true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc» «}

], [«Синхронизация», «36 700 000», «243,38 долл. США», «16,43 долл. США», «259,81 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E»]], «сноска»: «», «hasMarginBottom» : true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc» «}

Как сети кредитных карт зарабатывают деньги?

Visa, Mastercard и American Express зарабатывают деньги за счет оценочных сборов, которые взимаются за обработку транзакций по кредитным картам продавца.Они отличаются от ранее упомянутых комиссий за обмен. Карточная сеть — компания, логотип которой находится в правом нижнем углу карты — взимает гораздо меньшую комиссию с каждой транзакции, известную как оценочный сбор. Комиссия составляет 0,14% от каждой транзакции по кредитной карте через Visa и 0,1375% за транзакцию с помощью Mastercard.

Источники:

Stoozing — зарабатывайте деньги с помощью кредитных карт

Использование начальных периодов 0% по кредитным картам может помочь вам зарабатывать деньги, но вы должны найти лучшие банковские счета и управлять платежами по карте.

Покупка кредитной карты

Если вы хотите начать работу, найдите кредитную карту с беспроцентным периодом для покупок.

Есть много методов и условий для получения займа по кредитной карте, чтобы заработать деньги, но чаще всего это известно как занятие. Здесь мы объясняем, что такое «стояк», как быть «занудой» и использовать «стояк», чтобы зарабатывать деньги.

Что стоит?

Stoozing рассматривает начальные ставки 0% по кредитным картам как беспроцентные ссуды. Затем вы вкладываете эти 0% денег в сберегательные счета с высокими процентами.Любые проценты, полученные после окончания вводного периода и погашения карты, являются прибылью.

Stoozing достигла своего расцвета до краха 2008 года, когда кредиты были более доступны, а процентные ставки выше. Сообщалось, что у некоторых людей были балансы на десятки тысяч.

Сегодня это менее распространено, но с возвращением кредита, он очень скоро может вернуться на карту.

Как заработать на стуже?

Существует множество различных методов эффективного укрытия, но для большинства намерений и целей существует два метода: быстрый и простой или продвинутый.

Простой способ — потрать и сэкономить

Этот метод достаточно прост — просто накопите свои денежные сбережения, используя кредитную карту с нулевой процентной ставкой, чтобы сделать как можно больше покупок.

Внесите сэкономленные деньги на счет с высокими процентами. Помните, что ваши депозиты должны соответствовать вашим расходам по карте.

Итак, если вы взяли взаймы 1200 фунтов стерлингов на 24-месячную карту покупки с 0%, сопоставив это с 1200 фунтами стерлингов на депозитах на счете с 3% -ой процентной ставкой, вы могли бы заработать около 72 фунтов стерлингов к моменту истечения периода 0%.Однако чем большую сумму денег вы «потратите», тем больше будет прибыль.

Вам нужно будет дисциплинированно расходовать средства и никогда не брать взаймы больше, чем вы вносите — если вы не погасите задолженность по карте до истечения периода 0%, вы потеряете свою прибыль.

Advanced stoozing — балансировка карт

Таким образом вы можете получить большую прибыль, творчески перемещая долги, но это не для всех. Это требует тщательного планирования и расчетов.

Сначала вам понадобится кредитная карта для денежных переводов, которая позволит вам переводить деньги прямо на ваш банковский счет.

Переведите деньги с карты на счет с высокой процентной ставкой или в другие инвестиции (инвестиции обычно предлагают более высокую доходность, но являются рискованными и могут ухудшить ваше положение).

Вы можете использовать карту для перевода денег, чтобы положить деньги на свой счет и перевести задолженность по карте на карту для перевода с 0% баланса. Баланс карты перевода с нулевой или низкой комиссией за перевод может минимизировать расходы.

По истечении периода 0% на карте денежного перевода погасите долг деньгами со сберегательного счета, должны остаться дополнительные деньги в качестве прибыли.

Текущие счета с высокой процентной ставкой

Чтобы начать работу, вам понадобится текущий счет с высокой процентной ставкой, чтобы сэкономить деньги

Этот метод можно использовать несколько раз со многими картами для создания очень больших «хранилищ». Они могут принести сотни, а возможно, даже тысячи фунтов стерлингов.Например, 10 000 фунтов стерлингов могут принести вам 300 фунтов стерлингов в год на аккаунте с 3% AER.

Однако уравновешивание этого большого необеспеченного долга может быть рискованным и требует обязательств по управлению несколькими картами.

Вам нужно будет убедиться, что все будет складываться в вашу пользу, а комиссия за перевод не уничтожит вашу прибыль.

На что обращать внимание, когда дело доходит до стоянки