Сельская ипотека

Каков срок рассмотрения заявки на ипотеку? expand_more

Рассмотрение ипотечной заявки занимает до трех рабочих дней.

От чего зависит процентная ставка по ипотеке? expand_more

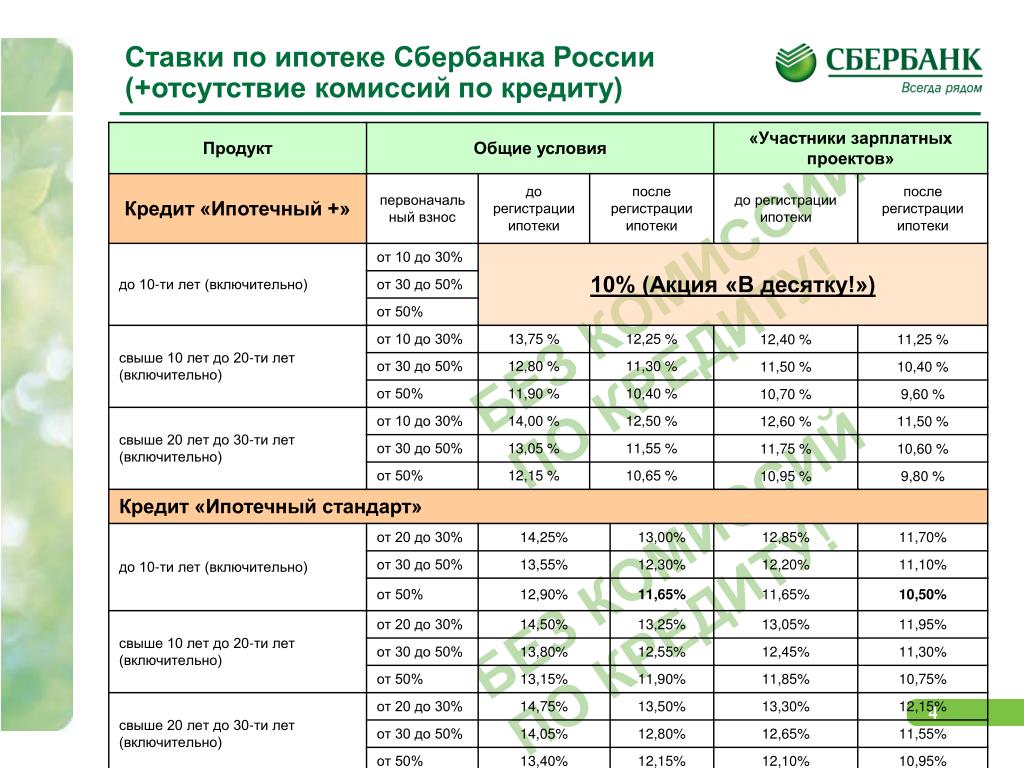

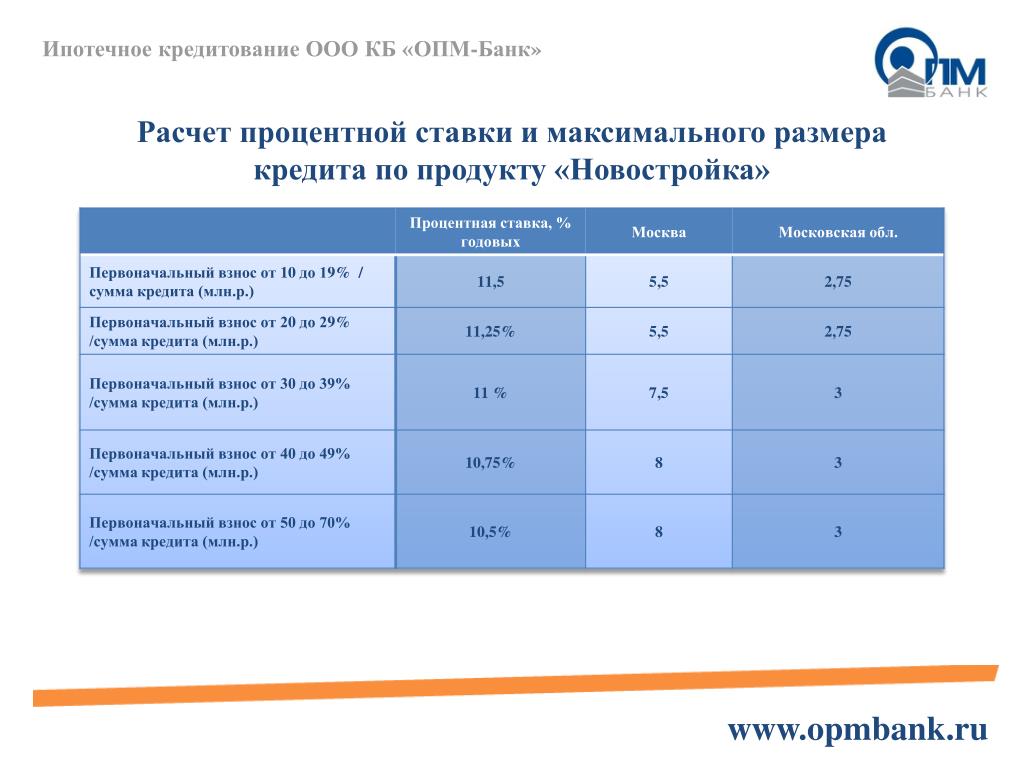

Факторы, влияющие на величину ставки: размер первоначального взноса, программа ипотечного кредитования.

Возможно ли учитывать мой доход, получаемый от сдачи квартиры в аренду? expand_more

Да, возможно, если доходы документально подтверждены и уплачены соответствующие налоги.

Возможно ли оформить ипотеку, имея официальный трудовой стаж около года? expand_more

Если стаж в сфере деятельности/профессии менее 1 года, то требуется наличие стажа не менее 6 месяцев на текущем месте работы.

Кто может быть созаемщиком по кредиту? Какова ответственность созаемщика?

Созаемщиком по кредиту выступает супруг/супруга Заемщика, брак с которым/ой официально зарегистрирован. Супруги выступают Заемщиками и несут солидарную ответственность по кредиту, то есть в равном объеме.

Супруги выступают Заемщиками и несут солидарную ответственность по кредиту, то есть в равном объеме.

Кто будет являться собственником приобретаемой в ипотеку квартиры? expand_more

Приобретаемая с помощью средств ипотечного кредита квартира может быть оформлена либо в собственность Заемщика, либо в общую совместную собственность Заемщика и Созаемщика (супругов). При наличии между супругами брачного договора приобретаемая квартира оформляется только в собственность Заемщика.

Могу ли я оплатить первоначальный взнос сразу продавцу? Если да, то как я должен подтвердить банку эту оплату? expand_more

Вы можете оплатить первоначальный взнос непосредственно продавцу квартиры. В этом случае на сделке вами должен быть предоставлен документ в виде договора, расписки и т.п., подтверждающий внесенную сумму (аванс). Факт предварительного расчета в виде аванса отражается в договоре купли-продажи квартиры.

Возможно ли учитывать мой дополнительный доход от работы по совместительству?

Да, если вы официально оформлены на работу в данной компании (приказ о приеме на работу по совместительству, трудовой договор или запись в трудовой книжке).

Что делать, если собственного дохода недостаточно для необходимой суммы кредита? expand_more

Для увеличения доступной суммы кредита вы можете привлечь созаемщиков, доходы которых также будут учтены при анализе платежеспособности. Общее количество участников сделки до 4-х человек.

Имеет ли стаж значение при оформлении ипотеки?

Наличие трудового стажа, а также его продолжительность, являются важными факторами. Рассматриваются заявки на ипотечный кредит от клиентов, стаж которых составляет, как правило, не менее 1 года в одной сфере деятельности или в рамках одной профессии. При этом минимальный стаж на последнем месте работы не менее 6 месяцев.

При этом минимальный стаж на последнем месте работы не менее 6 месяцев.

От чего зависит процентная ставка по кредиту? » Мнения экспертов

При обращении за кредитом многие заемщики, в первую очередь смотрят на процентную ставку. От нее будет зависеть итоговый размер переплаты. Но зачастую после подачи заявки на кредит назначенная заемщику ставка оказывается заметно выше, чем указанная в рекламе.

Почему так происходит и что поможет уменьшить проценты по кредиту — расскажет эксперт финансового портала #ВсеЗаймыОнлайн Виктор Авдеев.

Методика расчета процентных ставок для кредитных продуктов у каждого банка своя. При определении процентов учитывается большое количество параметров — от ключевой ставки ЦБ до возможного риска невозврата. Исходя из этих факторов устанавливаются минимальные и максимальные значения ставки. Процент, по которому будет выдан кредит конкретному заемщику, будет выбран из промежутка между ними.

При рассмотрении заявок на кредит каждый заемщик рассматривается индивидуально.

На размер ставки влияют и дополнительные условия, не связанные с платежеспособностью заемщика. Обычно это оформление дополнительных платных услуг — чаще всего это личное страхование заемщика. При отказе от них как в процессе получения кредита, так и после выдачи, банк может назначить надбавку к процентной ставке. Ее размер может достигать, в зависимости от условий продукта, от 1-2 до 7-10 процентных пунктов.

Также ставка зависит от категории, к которой относится клиент. Часто банки предусматривают скидки для заемщиков, которые получают зарплату на их карты или держат в них вклады. В этом случае у кредитора будет больше уверенности в платежеспособности клиента. Также банки могут устанавливать сниженные проценты для отдельных категорий клиентов — например, пенсионеров или военнослужащих.

В этом случае у кредитора будет больше уверенности в платежеспособности клиента. Также банки могут устанавливать сниженные проценты для отдельных категорий клиентов — например, пенсионеров или военнослужащих.

Выбирая кредит, обращайте внимание не только на размеры, но и на диапазон процентных ставок. Чем больше разброс между минимальным и максимальным процентами, тем сложнее будет получить выгодные для заемщика условия. Также уточните, какие сопутствующие платежи и комиссии — например, за вывод денег наличными или оформление дополнительных услуг — предусмотрены при оформлении кредита. Минимальные ставки, как правило, доступны только постоянным клиентам с достаточно высоким доходом и положительной кредитной историей.

Какая ставка выгоднее: фиксированная или плавающая

В России обсуждают вопрос реанимации ипотеки с плавающей ставкой

В России обсуждают вопрос реанимации ипотеки с плавающей ставкой.

Минстрой рассматривает возможность введения с 2016 года плавающей процентной ставки по ипотеке для сохранения объемов выдачи кредитов. Однако уже в ноябре замминистра финансов РФ Алексей Моисеев заявил, что «плавающая ставка ипотеки с господдержкой в случае ее введения не должна быть привязана к инфляции». «Если она привязана к инфляции, это разрушительно для всех участников процесса, в том числе для банков», — подчеркнул Моисеев.

Что такое переменная ставка

Плавающая/переменная процентная ставка — ставка по кредитам, размер которой не зафиксирован, а рассчитывается по формуле, определенной договором.

Как правило, она привязывается к ставкам на межбанковском рынке, например к MosPrime — индикативной ставке предоставления рублевых кредитов на московском денежном рынке.

К такой ставке банк прибавляет еще свой фиксированный процент. В зависимости от условий договора ставка может пересматриваться как ежедневно, так и в другие согласованные сроки, например ежемесячно. Промежутки времени, через которые банком пересматривается плавающая ставка, называются процентными периодами.

Между тем переменная ставка для рынка ипотечного кредитования в России не является новацией — в некоторые банковские продукты она была заложена и раньше. «Она применялась и применяется многими банками, хотя в 2014–2015 годах уже значительно реже», — вспоминает руководитель службы внутреннего контроля банка «ДельтаКредит» Ирина Павлова. В «ДельтаКредит» ранее были продукты с плавающей ставкой, однако они не пользовались особым спросом и были закрыты. «Высоким спросом они не пользовались, поскольку были доступны только по кредитам в валюте и изначально являлись одним из самых рискованных видов кредитования», — говорит руководитель департамента ипотеки и кредитов компании «НДВ-Недвижимость» Кристина Шульгина.

Эксперты считают, что предложения с плавающей ставкой вряд ли составят значительную конкуренцию стандартным предложениям на рынке. «Дело в том, что заемщик, выбравший кредитную программу с фиксированной ставкой, знает, сколько он должен платить банку каждый месяц. Это значит, что можно четко планировать свои расходы по ипотеке, что особенно актуально в периоды экономической нестабильности», — поясняет Кристина Шульгина.

Выгода в ипотечном кредите не зависит от вида кредитования: фиксированная ставка или плавающая. «Выгода зависит больше не от типа, а от размера процентной ставки. Но в целом фиксированная ставка дает четкое понимание о размере ежемесячного платежа на весь срок кредита. При плавающей ставке предсказать динамику индекса, к которому она привязана, практически невозможно. Это осложняет оценку платежеспособности клиента для банка и планирование бюджета самим клиентам», — считает Ирина Павлова.

По мнению экспертов, человек, взявший ипотеку, может столкнуться с непрогнозируемыми расходами. «Это связано с тем, что такая ставка состоит из двух частей — фиксированного базового процента и плавающего индекса (скорее всего, речь будет идти о рублевом MosPrime), который всегда находится в динамике. Для сравнения, в начале этого года индекс составлял 23,52%, в июне — 13,42%, в ноябре — уже 11,82% (в пределах 6–10% несколькими годами ранее). То есть заемщики, оформляющие такую ипотеку, рискуют получить непрогнозируемые и более высокие, чем ожидалось, платежи, а это уже прямой путь к появлению просрочек по ипотечным долгам», — объясняет Кристина Шульгина.

«Это связано с тем, что такая ставка состоит из двух частей — фиксированного базового процента и плавающего индекса (скорее всего, речь будет идти о рублевом MosPrime), который всегда находится в динамике. Для сравнения, в начале этого года индекс составлял 23,52%, в июне — 13,42%, в ноябре — уже 11,82% (в пределах 6–10% несколькими годами ранее). То есть заемщики, оформляющие такую ипотеку, рискуют получить непрогнозируемые и более высокие, чем ожидалось, платежи, а это уже прямой путь к появлению просрочек по ипотечным долгам», — объясняет Кристина Шульгина.

Тем не менее на рынке существуют комбинированные ипотечные продукты. Отличие комбинированных ставок в том, что ставка фиксируется не на год, как при плавающих ставках, и не на весь срок кредитования, как при фиксированных. Так, по словам Ирины Павловой, сейчас в банке «ДельтаКредит» имеется продукт с комбинированной ставкой — первые пять лет ставка фиксированная, далее оставшийся срок — от 7,75% + Mosprime 3M. «Данный продукт пользовался большим спросом у наших клиентов в 2008–2014 годах, в 2015-м клиенты предпочитают фиксированную ставку», — сообщает она.

Что определяет вашу ставку по ипотеке?

Понимание ставок по ипотечным кредитам может быть разочаровывающим. Может быть, вы искали самую низкую ставку по ипотеке и удивляетесь, почему никто не будет указывать вам ставки, которые вы видели в рекламе или о которых читали в новостях.

Вот некоторые из основных вещей, которые определяют процентную ставку по ипотеке, взимаемую с отдельных потребителей. Некоторые из них могут быть очевидны для вас, другие, вероятно, менее очевидны.

Кредитный рейтинг

Большинство заемщиков понимают, что их кредитный рейтинг будет влиять на тип процентной ставки, которую они могут получить.Мало кто из них знает, сколько именно.

Большинство кредиторов группируют кредитные рейтинги в скобках, причем верхние скобки получают лучшие ставки. Наивысшая группа обычно предназначена для кредитных баллов FICO 740 или 760 и выше, вторая группа обычно начинается с 700 или 720, затем снижается до 680, 660, 640 и 620, причем последний уровень настолько низок, насколько вы можете, и все еще получить ипотечный кредит в большинстве кредиторов.

Как правило, процентные ставки увеличиваются примерно на 20 базисных пунктов каждый раз, когда вы опускаетесь ниже скобки.Таким образом, если заемщики в группе 760 платят в среднем 3,75 процента за 30-летний кредит, те, кто находится в следующей группе, вероятно, будут платить около 3,95 процента, хотя шаги становятся больше по направлению к нижней части шкалы. Корпорация Fair Isaac, создавшая систему кредитного скоринга FICO, предоставляет на своем веб-сайте www.myfico.com таблицу, в которой показаны текущие средние процентные ставки для различных кредитных рейтингов в разных частях страны.

Регион

Место вашего проживания влияет на вашу процентную ставку.Многие люди не знают об этом, но ставки по ипотечным кредитам варьируются от одной части страны к другой. Жестких правил не существует, но обычно процентные ставки несколько выше в районах с более высокой стоимостью жизни.

Это не большая разница — для клиентов с хорошей кредитной историей на 10–15 базисных пунктов больше (0,10–0,15 процентных пункта), если вы получаете ипотечный кредит в штате с высокими затратами, таком как Калифорния или Нью-Йорк, по сравнению с более низкими ценами. как Канзас, Айдахо или Луизиана, по данным Fair Isaac Corp., создатель системы кредитного скоринга FICO. Это примерно равно дополнительным 10-20 долларам в месяц по 30-летнему кредиту в размере 250 000 долларов.

как Канзас, Айдахо или Луизиана, по данным Fair Isaac Corp., создатель системы кредитного скоринга FICO. Это примерно равно дополнительным 10-20 долларам в месяц по 30-летнему кредиту в размере 250 000 долларов.

Очки

Одна из причин, по которой вы не сможете получить те же процентные ставки, о которых вы читали или видели в рекламе, заключается в том, что эти ставки часто включают баллы. Баллы — это форма предоплаты процентов, которую можно использовать для снижения процентной ставки.

За каждый пункт взимается плата, равная 1 проценту от суммы кредита, и обычно она снижает вашу ипотечную ставку примерно на одну восьмую процентного пункта.Таким образом, если вы берете взаймы 250 000 долларов и стандартная процентная ставка составляет 4,00 процента, вы можете купить балл за 2500 долларов и снизить свою ставку до 3,875 процента.

Отрицательные баллы иногда используются для оплаты расходов на закрытие и других сборов. Таким образом, в приведенном выше примере использование одной отрицательной точки повысит процентную ставку до 4,125 процента, чтобы покрыть 2500 долларов США в виде затрат на закрытие и сборов.

Первоначальный взнос

Размер вашего первоначального взноса может повлиять на процентную ставку.Для кредиторов меньший первоначальный взнос означает более рискованный кредит, поэтому они, как правило, взимают более высокие ставки. Однако, если вы вложите менее 20 процентов, вам придется купить частную ипотечную страховку (PMI). Это дает кредитору некоторую защиту в случае дефолта, делая кредит менее рискованным. На самом деле, в некоторых случаях вы можете даже получить более высокую процентную ставку, чем тот, кто вносит 20 процентов.

Имейте в виду, однако, что ежегодная плата за PMI составляет около половины процента от суммы займа, так что это похоже на повышение вашей процентной ставки на полпроцента.Кроме того, ставка, вероятно, будет различаться как для кредитов PMI, так и для кредитов, не входящих в PMI. Например, кто-то, ставящий 5 процентов, может заплатить более высокую ставку, чем тот, кто кладет 10 процентов, в то время как тот, кто кладет 30 процентов, скорее всего, получит лучшую ставку, чем если бы он поставил 20 процентов.

Кредитор

Некоторые люди упускают из виду это, но процентная ставка, которую вы платите, будет варьироваться в зависимости от кредитора, с которым вы работаете. Кредиторы участвуют в различных программах кредитования и по-разному структурируют свои кредиты и сборы.Кредитор, который предлагает самую низкую процентную ставку для друга, может оказаться не лучшим предложением для вас. Вот почему выгодно искать ипотечный кредит — вы не знаете, у кого будет лучшее предложение, пока не сравните несколько предложений.

Заметьте также, что вы ищете лучшее предложение – не обязательно самую низкую процентную ставку по ипотеке. Из-за того, что различные сборы и затраты на закрытие включаются в кредит, ипотека с кажущейся низкой ставкой может на самом деле в конечном итоге стоить вам больше в долгосрочной перспективе, чем ипотека с немного более высокой ставкой, потому что вы платите больше комиссий авансом. .Удобный способ проверить это — сравнить годовую процентную ставку (APR) по различным кредитным предложениям, что является способом оценки общей стоимости кредита.

Как определяются ставки по ипотечным кредитам?

В конечном счете, на ставки по ипотечным кредитам влияют несколько факторов, в том числе уровень инфляции, стоимость казначейских облигаций США и Федеральная резервная система. Это потому, что все эти и многие другие факторы влияют на то, сколько инвесторы готовы платить за инвестиции в ценные бумаги с ипотечным покрытием (MBS), которые мы обсуждали на предыдущей странице.

Начнем с инфляции , явления, при котором цены на обычные товары и услуги растут по всем направлениям. Последовательная и умеренная инфляция на самом деле является признаком здоровой экономики и в идеале должна также привести к пропорциональному росту заработной платы рабочих. Для кредиторов инфляция представляет собой неотъемлемую проблему — это означает, что деньги, которые люди занимают сейчас, будут стоить меньше, когда они придут их возвращать. Если экономисты предсказывают рост инфляции, инвесторы будут настаивать на более высоких ставках по ипотечным кредитам, чтобы компенсировать эти потери.

Поскольку у инвесторов есть много вариантов, куда вложить свои деньги, конкуренция среди других инвестиций также определяет ставки по ипотечным кредитам. Как и в случае с облигациями и другими финансовыми инструментами, инвесторы часто сравнивают MBS с казначейскими обязательствами США. Вы можете предположить, что 30-летняя фиксированная ипотека сравнима с 30-летней казначейской. Но на самом деле заемщики с 30-летней фиксированной ипотекой, скорее всего, рефинансируют или переезжают всего через 10 лет. Поэтому инвесторы сравнивают такие ипотечные вложения с 10-летними трежерис.(А поскольку казначейские облигации США являются более безопасными инвестициями, доходность MSB должна быть еще выше, чтобы привлечь инвесторов.)

Когда Федеральная резервная система, широко известная как ФРС, корректирует определенные процентные ставки, особенно ставку по федеральным фондам, это оказывает косвенное влияние. влияние на ставки по ипотечным кредитам, а также. Ставка по федеральным фондам — это процентная ставка, которую банки используют при предоставлении кредитов овернайт другим банкам (для выполнения требований на конец дня). Повышение этой суммы и удорожание заимствований эффективно снижает предложение свободных денег, что может помочь остановить рост инфляции.Верно и обратное: снижение ставки по федеральным фондам увеличивает предложение свободных денег и стимулирует инфляцию. (Следует отметить, что ФРС не контролирует напрямую ставку по федеральным фондам, а изменяет ее, продавая и покупая ценные бумаги. Подробнее см. в разделе «Как работают процентные ставки».) эффекты, что они влияют на ставки по ипотечным кредитам, а также.

Повышение этой суммы и удорожание заимствований эффективно снижает предложение свободных денег, что может помочь остановить рост инфляции.Верно и обратное: снижение ставки по федеральным фондам увеличивает предложение свободных денег и стимулирует инфляцию. (Следует отметить, что ФРС не контролирует напрямую ставку по федеральным фондам, а изменяет ее, продавая и покупая ценные бумаги. Подробнее см. в разделе «Как работают процентные ставки».) эффекты, что они влияют на ставки по ипотечным кредитам, а также.

Мы только что коснулись сложной системы факторов, влияющих на ставки по ипотечным кредитам.Для получения дополнительной информации по аналогичным финансовым темам перейдите по ссылкам на следующей странице.

Как определяются ставки по ипотечным кредитам и почему это должно вас волновать

Как устанавливаются ставки по ипотечным кредитам?

Если вы ищете ипотеку или ставку рефинансирования, вы могли заметить некоторые странности.

Ставки могут сильно различаться от кредитора к кредитору. Иногда ставки рефинансирования отличаются от ставок покупки.

Иногда ставки рефинансирования отличаются от ставок покупки.

И ставки по ипотечным кредитам сегодня могут показаться намного выше, чем вчера.

Может показаться сложным ориентироваться на рынке и найти низкую ставку, когда на рынке так много движущихся фигур.

Но, обладая базовыми знаниями о том, как определяются ставки по ипотечным кредитам, вы сможете совершать покупки как профессионал и в долгосрочной перспективе сэкономить много денег.

Подтвердите новый тариф (16 января 2022 г.)В этой статье (Перейти к…)

Три фактора, определяющие ставки по ипотечным кредитам

Есть три фактора, которые влияют на вашу ипотеку или ставку рефинансирования.

- Экономика

- Вы

- Ваш ипотечный кредитор

Ниже мы подробно опишем каждый из этих факторов. Но вот краткий обзор того, как все три работают вместе, чтобы определить вашу ипотечную ставку:

- Сила экономики США задает общий тон ипотечным ставкам.

Когда экономика сильна, ставки имеют тенденцию к росту. Когда он слабый, ставки имеют тенденцию падать

Когда экономика сильна, ставки имеют тенденцию к росту. Когда он слабый, ставки имеют тенденцию падать - Индивидуальные факторы определяют, находитесь ли вы в верхней или нижней части спектра ипотечных ставок. Например, предположим, что экономика находится в периоде низких ставок, в среднем около 3% для 30-летнего кредита. Заемщику с высоким кредитом и большим первоначальным взносом может быть предложена ставка ближе к 2,5%, в то время как для заемщика с более низким кредитом может быть предложена ставка 3,5% и сколько возможностей у них есть для нового бизнеса. Вот почему важно покупать ставки по ипотеке у нескольких кредиторов

Если вы в настоящее время ищете ставки по ипотеке или рефинансированию, последний пункт, вероятно, наиболее важен.

Вы не можете изменить общую среду оценки. И если у вас нет нескольких месяцев, сложно существенно увеличить свой кредит или накопить на больший первоначальный взнос.

Но вы всегда можете выбрать несколько кредиторов.

Скорее всего, есть более низкая ставка, чем первая, которую вам предложили. Вы просто должны искать его.

Магазин ставок по ипотеке и рефинансированию (16 января 2022 г.)Как экономика влияет на ставки по ипотечным кредитам

Сила U.S. экономика и уверенность инвесторов определяют, находимся ли мы в общей среде с «высокой ставкой» или «низкой ставкой» в любой момент времени. Вот как это работает.

Ипотечные ценные бумаги (MBS) задают тон ипотечным ставкам

Первое, что нужно признать, это то, что большинство ипотечных кредитов принадлежат кредиторам только в течение короткого периода времени.

Вскоре после закрытия они обычно объединяются в кучу других ипотечных кредитов и продаются на вторичном рынке инвесторам. Таким образом, у кредитора будет больше денег, чтобы одолжить следующему заемщику.

Каждый пакет называется ценной бумагой с ипотечным покрытием (MBS). MBS — это разновидность облигации: финансовый инструмент с фиксированным доходом, который могут приобрести инвесторы со всего мира.

MBS — это разновидность облигации: финансовый инструмент с фиксированным доходом, который могут приобрести инвесторы со всего мира.

Как рынок MBS влияет на ставки

Кредиторы постоянно следят за вторичным рынком, на котором торгуются MBS.

В течение многих дней цены MBS изменяются сотни раз. И, если эти движения велики, кредиторы могут менять свои ставки несколько раз, пытаясь не отставать.

Когда спрос на MBS (и, следовательно, цена) растет, ставки по ипотечным кредитам обычно снижаются.

Это часто происходит, когда экономика находится в состоянии неопределенности или имеет тенденцию к снижению.

В это время инвесторы хотят вложить свои деньги в безопасное место, а MBS, как правило, являются надежным вложением. Таким образом, на ипотечный рынок будет поступать больше денег, что приведет к падению ставок заемщиков.

Для примера из реальной жизни просто посмотрите, что Федеральная резервная система сделала со ставками по ипотечным кредитам во время коронавируса…

Новая роль ФРС в определении ипотечных ставок

После того, как пандемия Covid-19 разразилась, Федеральная резервная система быстро приняла меры, чтобы укрепить рынки и доверие. Большая часть этой суммы пошла на покупку всевозможных облигаций, включая MBS.

Большая часть этой суммы пошла на покупку всевозможных облигаций, включая MBS.

Обычно ФРС не играет никакой роли в установлении ипотечных ставок. Даже когда он корректирует свои собственные ставки, это напрямую не влияет на ставки по ипотечным кредитам.

Это может изменить настроения инвесторов на вторичном рынке MBS. Но не стоит ожидать, что вы будете платить меньше за новую ипотеку только потому, что ФРС снизила ставки.

Но, купив MBS на сумму более 1 триллиона долларов, ФРС оказывает прямое, хотя и почти незаметное, влияние на ставки по ипотечным кредитам.

Такой крупный новый покупатель толкает вверх цены на MBS и, таким образом, снижает доходность и ставки по ипотечным кредитам.

Следите за новостями, если вы оцениваете покупки

Итак, вы видите, что когда дело доходит до понимания того, как определяются ставки по ипотечным кредитам, экономика является огромным фактором. Когда он находится на подъеме, ставки по ипотечным кредитам обычно высоки. Когда у него проблемы, они обычно низкие.

Когда у него проблемы, они обычно низкие.

И так каждый день. Неожиданно хороший экономический отчет может подтолкнуть ставки по ипотечным кредитам выше, в то время как тот, который значительно хуже, чем ожидалось, может привести к их снижению.

Вот почему так важно следить за новостями, когда вы выбираете ставки по ипотеке. Они могут упасть в любой момент, и вы должны быть готовы заблокировать их, когда придет время.

Подтвердите новый тариф (16 января 2022 г.)Как вы влияете на свою ипотечную ставку

Кредиторы предлагают разные ставки для разных заявителей.

Вы также обнаружите, что разные кредиторы будут предлагать вам разные ставки, даже если вы предоставите им одну и ту же информацию.

Причина в том, что кредиторы оценивают заемщиков по своим собственным стандартам. Основываясь на формуле каждого кредитора, они могут пометить вас как «более безопасного» или «более рискованного» заемщика и соответствующим образом скорректировать вашу ставку.

Кредиторы используют три основных критерия при определении ставки, которую вам предложат:

- Ваш кредитный рейтинг и отчет — Ваш опыт управления долгами в прошлом является лучшим показателем того, как вы справитесь с этим новым долгом

- Ваш первоначальный взнос (a.к.а. «отношение кредита к стоимости» или «LTV») — Чем больше денег вы вкладываете в покупку, тем меньше кредитор может потерять, если что-то пойдет не так

- «отношение к доходу» или «DTI») — Кто-то, кто изо всех сил пытается не отставать от существующих ежемесячных платежей, может найти ипотеку и дополнительные расходы на домовладение последней каплей

Если у вас есть время, вы можете улучшить все три пункта. . Вы можете работать над своим кредитным рейтингом, сохранить больший первоначальный взнос и погасить часть долга.

Конечно, сложно сделать все три сразу. И никто не ждет чудес. Но даже простая настройка одного, двух или всех из них может принести вам более низкую ставку и ежемесячный платеж.

Другой способ повлиять на ставку по ипотеке

Если говорить о более низких ставках и ежемесячных платежах, то ваша готовность сравнивать цены в поисках лучшей ипотечной сделки имеет большое значение.

Еще в 2016 году федеральный регулирующий орган Бюро финансовой защиты прав потребителей (CFPB) провел исследование, которое показало, что 30% заемщиков не совершали сравнительных покупок для своей ипотеки.Хуже того, более 75% обращались только к одному кредитору!

Отчет CFPB продолжается:

«Предыдущее исследование Бюро показывает, что неспособность сравнить цены на ипотеку обходится среднему покупателю жилья примерно в 300 долларов в год и во многие тысячи долларов в течение срока действия кредита».

Так что стоит потратить время на поиски по самой низкой цене. На самом деле, вы можете оценить магазин всего за один день и, вероятно, найти более выгодное предложение, чем ваше первое предложение.

Почему кредиторы предлагают разные ставки разным клиентам

Мы рассмотрели основные моменты нашего первоначального вопроса «Как определяются ставки по ипотечным кредитам?»

Но это не объясняет, почему разные кредиторы назначают одному и тому же заемщику такие совершенно разные ставки.Итак, давайте займемся этим.

Различные кредиторы, как правило, специализируются на разных категориях заемщиков.

- Таким образом, некоторые кредиторы могут создать свою нишу на рынке, предлагая сделки наиболее кредитоспособным заемщикам

- Другие могут помочь людям с низкими баллами, возможно, ниже 500

- Некоторые кредиторы специализируются на определенных кредитных программах; например, ипотечные кредиты для самозанятых или крупные кредиты

Если ваш балл равен 580, и вы обращаетесь к кредитору, который специализируется на заемщиках с более высоким кредитом, вам, скорее всего, откажут.Или, может быть, вам предложат слишком высокую ставку, которая призвана вас отпугнуть.

То же самое происходит, если ваш балл равен 800, и вы обращаетесь к кредитору, который помогает тем, у кого низкий балл. Скорее всего, вам предложат кредит, но он может быть не по самой выгодной ставке для такого заемщика, как вы.

Еще одна причина различий в ставках кредиторов

Кредиторы также могут изменять ставки по ипотечным кредитам в зависимости от текущей загруженности.

Когда кредитные специалисты и системы перегружены новыми кредитами, кредиторы иногда вынуждены управлять спросом, отпугивая новых заявителей.И они делают это, повышая свои ставки.

Кредиторы вряд ли скажут: «Мы слишком заняты для вас» или «В настоящее время у нас недостаточно денег, чтобы предоставить вам кредит».

Вместо этого они предлагают худшие предложения. И если это не сработает, они будут рады как-нибудь приспособить вас и присвоить дополнительную прибыль, которую вы им подарили.

Все это означает, что вам нужно искать новую ипотеку или рефинансирование, даже если вы абсолютно обожаете своего существующего кредитора.

Мало того, что ваши финансовые обстоятельства изменились с тех пор, как вы подали заявку на текущий кредит, вам лучше взять другой кредит.

Но, кроме того, сейчас ваша компания может быть не такой конкурентоспособной, как когда вы впервые начали с ними работать.

Ипотечные ставки и ставки рефинансирования одинаковы?

Обычно ставки по ипотеке и рефинансированию одинаковы. Таким образом, 30-летний кредит с фиксированной ставкой на покупку дома должен иметь ставку, аналогичную 30-летнему рефинансированию с фиксированной ставкой.

Но иногда ставки по ипотеке и рефинансированию расходятся. И обычно по одной из двух причин:

- Слишком большой спрос на покупку или рефинансирование кредитов — Как мы уже установили, кредиторы иногда повышают ставки, чтобы сдержать спрос.И, если это рефинансирование вызывает чрезмерную работу (как это обычно бывает), кредитор может взимать больше за те

- Один более прибыльный, чем другой — Кредиторы не благотворительные организации.

Они воспользуются шансом получить больше прибыли, отдавая предпочтение ипотечным кредитам на покупку жилья, а не рефинансированию, или наоборот

Они воспользуются шансом получить больше прибыли, отдавая предпочтение ипотечным кредитам на покупку жилья, а не рефинансированию, или наоборот

Как часто меняются ставки по ипотечным кредитам?

Мы уже упоминали, что цены и доходность MBS могут меняться сотни раз за один загруженный день. Этот вторичный рынок немного похож на фондовые рынки в этом отношении.

И это правда, что кредиторы отслеживают изменения в режиме реального времени. Но они не выпускают сотни новых тарифов каждый день.

Действительно, когда на вторичном рынке затишье, могут выпустить только один новый прейскурант, если таковой имеется.

Если ситуация на рынке MBS несколько более волатильна, кредитор может выпустить утренний и дневной тарифный лист. Но эта волатильность должна быть экстремальной, чтобы они могли выпустить гораздо больше.

Механизм изменения ставок по ипотечным кредитам: что вызывает рост и падение ставок?

В обычное время процентные ставки по ипотечным кредитам во многом зависят от ожиданий инвесторов.

Хорошие экономические новости, как правило, плохо влияют на процентные ставки, потому что активная экономика вызывает опасения по поводу инфляции.

Инфляция приводит к тому, что инвестиции с фиксированным доходом, такие как облигации, теряют стоимость, и это приводит к увеличению их доходности (другой способ сказать процентные ставки).

Например, предположим, что два года назад вы купили облигацию на 1000 долларов, выплачивающую 5% годовых (50 долларов) в год. (Это называется «купонной ставкой» или «номинальной ставкой», потому что вы заплатили 1000 долларов за облигацию на 1000 долларов, и потому что ее процентная ставка равна ставке, указанной на облигации, — в данном случае 5%).

- Ваша процентная ставка: 50 долларов США в год / 1000 долларов США = 5,0%

Когда ставки по ипотечным кредитам падают

Сегодня это довольно хороший курс, поэтому многие инвесторы хотят купить его у вас.

Вы можете продать свою облигацию на 1000 долларов за 1200 долларов. Покупатель получает те же 50 долларов в год, что и вы. Это все еще 5% от купона на 1000 долларов. Однако, поскольку он заплатил больше за облигацию, его доход ниже.

- Процентная ставка вашего покупателя: 50 долларов в год / 1200 долларов = 4.2%

Покупатель получает процентную ставку или доход всего в 4,2%. И именно поэтому, когда спрос на облигации увеличивается и цены на облигации растут, процентные ставки снижаются.

Когда ставки по ипотеке вырастут

Однако, когда экономика накаляется, потенциал инфляции делает облигации менее привлекательными. Чем меньше людей хотят покупать облигации, тем ниже их цена, а затем процентные ставки растут.

Представьте, что у вас есть облигация на 1000 долларов, но вы не можете продать ее за 1000 долларов, потому что безработица снизилась, а цены на акции растут.В итоге вы получите 700 долларов. Покупатель получает те же 50 долларов в год в виде процентов, но доходность выглядит так:

Покупатель получает те же 50 долларов в год в виде процентов, но доходность выглядит так:

- 50 долларов США в год / 700 долларов США = 7,1%

Процентная ставка покупателя теперь выше. Процентные ставки и доходность не таинственны. Вы вычисляете их с помощью простой математики.

Когда следует зафиксировать ипотечную ставку?

Если ставки по ипотечным кредитам постоянно меняются, как узнать, когда пора зафиксировать ставку?

К счастью, это не так сложно, как кажется.

Скорее всего, у вас будет короткое окно для покупки ставок, прежде чем придет время заблокировать кредит и двигаться дальше.

И за это время не следует ожидать слишком резкого роста или падения ставок. Движения, как правило, небольшие от одного дня к другому.

Таким образом, решение зависит не столько от сроков блокировки процентной ставки, сколько от выбора подходящего кредитора.

Скорее всего, вы сэкономите больше, сравнив покупки, чем пытаясь играть на рынке, поскольку даже опытные экономисты не могут предсказать, как будут двигаться ставки по ипотечным кредитам.

Как определяются ставки по ипотечным кредитам? Почему у всех разные ставки

- Ставки по ипотечным кредитам определяются сочетанием факторов, которые вы не можете контролировать, и факторов, которые вы можете контролировать.

- Чем сильнее экономика США, тем выше везде ставки по ипотечным кредитам.

- Кредиторы предложат вам более низкую ставку, если у вас хороший кредитный рейтинг или большой первоначальный взнос.

- См. Выбор лучших ипотечных кредиторов по версии Insider »

На процентную ставку по ипотеке влияет множество факторов. Некоторые из них находятся вне вашего контроля, и хотя вы не можете их изменить, вы можете их понять, поэтому вы будете готовы платить как высокие, так и низкие процентные ставки.

Другие факторы находятся под вашим контролем, и вы можете принять меры для получения минимально возможной ставки по ипотеке.

Внешние факторы, влияющие на ставки по ипотечным кредитам

1.Экономика

Ставки по ипотечным кредитам, как правило, выше, когда экономика находится в хорошем состоянии, и ниже, когда она находится в плохом состоянии. Например, в 2020 году ставки резко упали в ответ на COVID-19, потому что пандемия нанесла ущерб экономике США.

Двумя основными экономическими факторами, влияющими на ставки по ипотечным кредитам, являются занятость и инфляция. Когда количество рабочих мест и инфляция растут, ставки по ипотечным кредитам имеют тенденцию к увеличению.

Занятость и инфляция должны быть высокими в течение нескольких месяцев, чтобы ставки по ипотечным кредитам подскочили.Например, инфляция подскочила в апреле 2021 года, но ставки не отреагировали, потому что это был временный всплеск.

2. Ставка по федеральным фондам

Ставка по федеральным фондам — это процентная ставка, которую банки взимают, когда они кредитуют друг друга, и устанавливается

Федеральный резерв

. Ставка ФРС влияет на ставки по кредитным картам, кредитам, сберегательным счетам и ипотечным кредитам.

Ставка ФРС влияет на ставки по кредитным картам, кредитам, сберегательным счетам и ипотечным кредитам.

Ставка по федеральным фондам не так сильно влияет на ставки по ипотечным кредитам, как, скажем, ставка по кредиту на покупку автомобиля или кредитному договору.Но ставка по федеральным фондам имеет некоторое влияние и может указывать на общее состояние экономики — чем выше ставка, тем лучше обстоят дела в экономике. Таким образом, наблюдение за ставкой ФРС может дать вам представление о том, в каком направлении движутся ставки по ипотечным кредитам.

Прямо сейчас ставка по федеральным фондам находится на рекордно низком уровне, как и ставки по ипотечным кредитам.

Личные факторы, которые вы можете контролировать

1. Кредитный рейтинг

Ваш кредитный рейтинг — это число, показывающее, насколько вы рискованны как заемщик.Более высокий кредитный рейтинг указывает на то, что вы, вероятно, погасите кредит, потому что вы оплачиваете счета вовремя и имеете опыт заимствования (и возврата) денег.

Кредитные баллы варьируются от 300 до 850. Вот как баллы разбиваются, по данным FICO Модель:

- Бедный: 300 — 579

- Ярмарка: 580 — 669

- Хорошо: 670 — 739

- Очень хорошо: 740 — 799

- Отлично: 800 — 850

пример.Но кредитор, вероятно, даст вам более высокую ставку, если ваша оценка изменится с удовлетворительной на хорошую или с хорошей на очень хорошую.

2. Отношение долга к доходу

Отношение долга к доходу – это сумма, которую вы ежемесячно выплачиваете в счет долгов, разделенная на ваш валовой ежемесячный доход. Вы собираетесь взять на себя больше долга, взяв ипотечный кредит, и если это приведет к огромной сумме долга, по которой вам будет трудно платить, кредитор будет считать вас более рискованным заемщиком и взимать более высокую ставку.

Чем ниже коэффициент DTI, тем лучше. Минимальный коэффициент DTI зависит от кредитора и типа ипотечного кредита, который вы получаете, но обычно он колеблется от 36% до 50%. Если ваш коэффициент даже ниже минимального кредитора, вы можете получить лучшую процентную ставку.

Если ваш коэффициент даже ниже минимального кредитора, вы можете получить лучшую процентную ставку.

3. Сумма первоначального взноса

Минимальный первоначальный взнос, который вам потребуется, зависит от типа ипотечного кредита, который вы получаете. Он варьируется от 0% для ипотеки VA или USDA до 20% и более для крупной ипотеки.

Если вы сможете внести больше минимальной суммы, кредитор, вероятно, вознаградит вас более выгодной ставкой.

Например, минимальный первоначальный взнос кредитора для соответствующей ипотеки составляет 3%. Ваша ставка, скорее всего, снизится, если у вас будет снижение на 10%, и еще больше снизится, если у вас будет снижение на 20%.

4. Тип ипотеки

Ваша процентная ставка зависит от того, какой тип ипотеки вы получаете. Вот что вы можете ожидать:

- Соответствующая ипотека: это то, что вы, вероятно, считаете «обычной ипотекой». Соответствующие ипотечные кредиты сейчас в целом низки.

- Крупная ипотека: Вы получаете крупную ипотеку, когда вам нужно занять крупную сумму денег, или не менее 548 250 долларов США в большинстве регионов США.

Ипотечные кредиты Jumbo обычно имеют более высокие ставки, чем соответствующие ипотечные кредиты.

Ипотечные кредиты Jumbo обычно имеют более высокие ставки, чем соответствующие ипотечные кредиты. - Ипотечные кредиты, обеспеченные государством: Ипотечные кредиты через FHA, VA и USDA имеют самые низкие ставки для людей, отвечающих требованиям. Эти ипотечные кредиты поддерживаются федеральными агентствами, которые выплатят компенсацию вашему кредитору в случае невыполнения обязательств по платежам. Ипотечные кредиты, обеспеченные государством, являются наименее рискованными для кредиторов, поэтому у них самые низкие ставки.

5. Срок ипотеки

Чем короче срок ипотеки, тем ниже должна быть ваша ставка.Например, 15-летняя соответствующая ипотека имеет более низкую ставку, чем 30-летняя соответствующая ипотека.

Имейте в виду, что более короткие сроки приводят к более высоким ежемесячным платежам, поскольку вы выплачиваете ту же основную сумму кредита в более короткие сроки. Но вы заплатите более низкую ставку и сэкономите деньги в долгосрочной перспективе.

Как получить лучшую ставку по ипотеке

Работа с факторами, которые вы можете контролировать

Вы не можете контролировать, процветает ли экономика или испытывает трудности. Из факторов, которые вы технически можете контролировать, не все будут в пределах вашей досягаемости.Например, возможно, вы не хотите получать ипотечный кредит на более короткий срок с более низкой ставкой, потому что ежемесячные платежи в результате будут слишком высокими для вашего бюджета.

Но, может быть, ты сможешь погасить долг по кредитной карте. Это снизит соотношение вашего долга к доходу и, вероятно, повысит ваш кредитный рейтинг, что поможет вам получить более низкую ставку.

Поиск кредиторов

Каждый ипотечный кредитор взимает с вас разную ставку по ипотеке, поэтому сравнение кредиторов поможет вам найти лучшее предложение.

Вы можете подать заявку на предварительную квалификацию у нескольких кредиторов, чтобы сравнить ставки. Когда вы подаете заявку на предварительную квалификацию, кредитор изучает ваши финансы и дает вам общее представление о том, сколько вы будете платить.

Вы также можете подать заявку на предварительное одобрение у кредиторов, если вы знаете, что хотите купить в ближайшее время. Это более формальный процесс, который требует серьезного кредитного расследования, но он показывает вам точную ставку, которую будет взимать кредитор. Он также зафиксирует вашу ставку, обычно на срок от 60 до 90 дней.

Ипотечные ставки и ставки рефинансирования по штатам

Проверьте последние ставки в вашем штате по ссылкам ниже.

Alabama

Alaska

Arizona

Arkansas

California

Colorado

Connecticut

Delaware

Florida

Georgia

Hawaii

Айдахо

Иллинойс

Indiana

Iowa

Kansas

Kentucky

Louisiana

Maine

Maryland

Massachusetts

Michigan

Миннесота

Миссисипи

Missouri

Montana

Небраска

Невада

Нью-Гемпшир

Нью-Джерси

Нью-Мексико

Нью-Йорк

Северная Каролина

North Dakota

Ohio

Oklahoma

Oregon

Пенсильвания

Род-Айленд

Южная Каролина

Южная Дакота

Теннесси

Utah

Vermont

Вирджиния

Вашингтон

Вашингтон, округ Колумбия

Западная Вирджиния

Висконсин

Вайоминг

Об авторе

Лаура Грейс Тарпли — редактор журнала Personal Finance Insider, посвященный ипотеке, рефинансированию и кредитованию..jpg) Она также является сертифицированным преподавателем личных финансов (CEPF). За пять лет работы с личными финансами она много писала о способах обращения с кредитами.

Она также является сертифицированным преподавателем личных финансов (CEPF). За пять лет работы с личными финансами она много писала о способах обращения с кредитами.

Лаура Грейс Тарпли, CEPF

Редактор, Банковское дело и ипотека

Ставки по ипотечным кредитам, объяснение | Ипотека

Если вы покупаете дом, вы, возможно, знаете, что ставки по ипотечным кредитам связаны с процентами, которые вы платите в течение срока действия кредита. Но знаете ли вы, как на вас может повлиять ипотечная ставка вашего дома? Узнайте о ставках по ипотечным кредитам и о том, как они работают, а также о шагах, которые вы можете предпринять, чтобы сэкономить деньги сейчас и в будущем.

Но знаете ли вы, как на вас может повлиять ипотечная ставка вашего дома? Узнайте о ставках по ипотечным кредитам и о том, как они работают, а также о шагах, которые вы можете предпринять, чтобы сэкономить деньги сейчас и в будущем.

Какая у вас ставка по ипотеке?

Ставка по ипотеке, или процентная ставка по ипотеке, или процентная ставка — это часть стоимости займа денег у кредитора. Вместо того, чтобы платить вашему ипотечному кредитору единовременную сумму, проценты выплачиваются как часть вашего ежемесячного платежа по ипотечному кредиту.

Какая разница между процентной ставкой по ипотечному кредиту и процентной ставкой?

Ваша ипотечная ставка является одним из компонентов цифры, которая составляет вашу годовую процентную ставку (APR).По этой причине ваш APR, как правило, выше, чем ваша ипотечная ставка.

Ваша процентная ставка по ипотеке покрывает только стоимость заимствования определенной суммы денег у кредитора и является фактической ставкой, используемой для расчета вашей ежемесячной основной суммы и выплаты процентов Годовая процентная ставка покрывает более широкий спектр затрат, связанных с ипотекой, в том числе:

- Брокерские сборы

- Пункты скидки

- Часть ваших расходов на закрытие, выраженная в процентах

При сравнении годовой процентной ставки по различным кредитам важно узнать у кредитора, что включено в годовую процентную ставку и как условия вашего кредита влияют на сумму.

Виды ипотечных ставок

Срок, продолжительность погашения кредита и тип ипотечного кредита влияют на ежемесячную процентную ставку. Существует два основных вида ипотечных кредитов.

Ипотека с фиксированной процентной ставкой

Ипотека с фиксированной процентной ставкой обеспечивает постоянную процентную ставку на весь срок действия кредита. Это означает, что ваш ежемесячный платеж по основному долгу и процентам (P&I) также будет постоянным. такие как налоги и страхование. Ипотека с фиксированной процентной ставкой обычно имеет более высокую процентную ставку, чем начальная процентная ставка по ARM.

Ипотека с регулируемой процентной ставкой (ARM)

Ипотека с регулируемой ставкой имеет фиксированную начальную ставку, которая остается неизменной в течение определенного периода времени, например, 5 или 7 лет, а затем может периодически меняться. Это означает, что ваш ежемесячный платеж P&I может значительно увеличиться после окончания вводного периода. Пределы ставок существуют, чтобы ограничить сумму, на которую может увеличиться ваша процентная ставка.

Пределы ставок существуют, чтобы ограничить сумму, на которую может увеличиться ваша процентная ставка.

Факторы, влияющие на ставки по ипотечным кредитам

Ваша ипотечная ставка — это уникальный номер, на который влияет ваше личное финансовое положение, а также более крупные экономические факторы.Ваше личное финансовое положение поможет определить, имеете ли вы право на более низкую ставку. Эти факторы могут повлиять на размер ставки по ипотеке.

Внешнеэкономические факторы

Вы не можете контролировать эти факторы, но они помогают определять средние по стране текущие ставки по ипотечным кредитам.

- Сила экономики. Экономический рост приводит к увеличению числа покупателей жилья на рынке. По мере увеличения спроса растут и ставки по ипотечным кредитам из-за того, что у кредиторов не так много денег для ссуды.

- Уровень занятости. По мере роста уровня безработицы ставки по ипотечным кредитам обычно падают.

Когда рынок труда стабилен, ставки по ипотечным кредитам увеличиваются в соответствии со спросом.

Когда рынок труда стабилен, ставки по ипотечным кредитам увеличиваются в соответствии со спросом. - Конъюнктура рынка жилья. Когда строится меньше домов, ставки по ипотечным кредитам падают, поскольку снижается спрос на ипотечные кредиты. Увеличение количества людей, арендующих жилье, может аналогичным образом снизить спрос на ипотечные кредиты и снизить ставки.

- Рынки акций и облигаций. Ставки по ипотечным кредитам обычно снижаются, когда фондовый рынок колеблется.

- Федеральная резервная система. Федеральная резервная система — это центральный банк страны, который работает над поощрением роста числа рабочих мест и сдерживанием инфляции. Хотя Федеральная резервная система на самом деле не устанавливает ставки по ипотечным кредитам, цифры обычно растут и падают вместе с изменением ставок по федеральным фондам.

- Уровень инфляции. Инфляция означает, что кредиторы с меньшей вероятностью получат полную отдачу от своих инвестиций.

Ставки по ипотечным кредитам обычно растут вместе с инфляцией.

Ставки по ипотечным кредитам обычно растут вместе с инфляцией.

Личные финансовые факторы

Ваше личное финансовое положение является важным фактором, определяющим, на какие ставки по ипотечным кредитам вы имеете право.Эти факторы могут помочь вам получить доступную ставку по ипотеке.

- Отношение долга к доходу. Отношение вашего долга к доходу сообщает кредиторам, какая часть вашего дохода уже учтена. Если у вас высокий коэффициент долга, ваша ипотечная ставка, вероятно, будет выше, чтобы компенсировать риск, который кредитор берет на себя, предлагая вам кредит.

- Кредитная история. Ваши финансовые решения в прошлом служат для кредиторов предсказателем того, что вы можете сделать в будущем. Хороший кредитный рейтинг делает вас привлекательным заемщиком для кредиторов, и вы, вероятно, будете иметь право на более низкую процентную ставку .

- Размер кредита, вид и срок. Продолжительность времени, необходимого для погашения кредита, а также наличие у вас фиксированной или регулируемой ставки могут иметь большое значение для суммы вашей ипотечной ставки.

Точно так же, поскольку ваша ипотечная ставка является прямым процентом от того, что вы должны, более крупный кредит приводит к более высокой процентной ставке.

Точно так же, поскольку ваша ипотечная ставка является прямым процентом от того, что вы должны, более крупный кредит приводит к более высокой процентной ставке. - Сумма первоначального взноса. Чем больше первоначальный взнос, тем меньше ваш долг за дом. С большим первоначальным взносом вы занимаете меньше у своего кредитора и уже имеете больше капитала в своем доме.

Как снизить, изменить или зафиксировать ставку по ипотеке

Хотя вы не можете контролировать внешние факторы, определяющие вашу ставку, есть способы найти доступную ставку по ипотеке.

Как получить более низкую ставку по ипотеке

Ваша ипотечная ставка является важной частью вашего ипотечного кредита. Получение более низкой ставки по ипотеке начинается, когда вы принимаете решение стать домовладельцем. Создание хорошей кредитной истории и принятие ответственных финансовых решений покажет кредиторам, что вы ответственный заемщик. Когда вы начинаете искать ипотечный кредит, присматривайтесь к тому, какие кредиторы предлагают лучшие условия. Когда вы работаете с кредитором, чтобы определить детали вашего кредита, рассмотрите эти варианты, чтобы помочь получить более низкую ставку.

Когда вы работаете с кредитором, чтобы определить детали вашего кредита, рассмотрите эти варианты, чтобы помочь получить более низкую ставку.

- Накопите большой первоначальный взнос. Больший первоначальный взнос означает, что вы финансируете меньшую часть общей стоимости вашего дома, и это может помочь вам избежать оплаты частного ипотечного страхования.

- Покупка баллов со скидкой по ипотеке. Это способ досрочного погашения процентов по ипотечному кредиту. Выплачивая процент от стоимости кредита ипотечными баллами, ваши проценты немного снижаются.

- Поговорите с консультантом по жилищному кредитованию. Расскажите о своем финансовом положении и о том, как тип и срок кредита могут помочь вам получить более низкую ставку по ипотеке.

Как зафиксировать ставку по ипотеке

Колебания рыночных цен означают, что ставки по ипотечным кредитам могут часто меняться. Когда вам назвали ставку по ипотеке, которая вам нравится, важно зафиксировать ее. Это означает, что вы все равно получите ту ставку, которую вам назвали, даже если рыночные ставки вырастут перед закрытием.

Это означает, что вы все равно получите ту ставку, которую вам назвали, даже если рыночные ставки вырастут перед закрытием.

Блокировка тарифа длится от 30 до 90 дней и обычно требует оплаты. Хотя блокировки ставок предотвращают рост вашей ипотечной ставки, они также могут помешать вам воспользоваться преимуществами снижения ставок.Поговорите со своим консультантом по жилищному кредитованию о вариантах блокировки.

Как изменить существующую ставку по ипотеке

Если у вас возникли трудности с выплатой ежемесячных платежей или вы просто хотите воспользоваться более низкими ставками по ипотечным кредитам, вы можете изменить ставку по ипотечным кредитам. Важно отметить, что эти варианты могут также изменить другие условия вашей ипотеки.

- Рефинансирование: Рефинансирование вашего кредита — наиболее распространенный способ изменить ставку по ипотеке.Рефинансирование означает, что вы заменяете свой кредит на новый. Это может помочь вам снизить ежемесячные платежи и, возможно, уменьшить общую сумму платежа.

- Модификация ссуды: Программы модификации ипотеки предоставляют домовладельцам возможность изменить условия ипотеки.

Ставка по ипотеке является одним из многих факторов, влияющих на ежемесячный платеж по ипотеке и общую сумму, которую вы платите за дом. Уделите время изучению ипотечных ставок и тому, как они колеблются, это может помочь вам получить более низкую ставку.Поговорите с консультантом по жилищному кредитованию о том, чтобы получить правильную ставку для вас.

Как ваш кредитный рейтинг определяет процентные ставки по ипотеке

При финансировании вашего дома вы смотрите на ежемесячные платежи по кредиту, состоящие из процентов и основной суммы. Основная сумма — это деньги, которые вы первоначально заняли, а проценты — это дополнительные расходы, которые вы платите, чтобы занять деньги. Таким образом, чем ниже процентная ставка, тем легче ее погасить. Почему? К ежемесячному платежу по ипотеке добавляется меньше процентов, что в долгосрочной перспективе сэкономит вам десятки тысяч долларов.

Прежде чем возлагать слишком большие надежды, знайте, что процентные ставки не случайны. Здесь в игру вступают кредитные рейтинги. Кредиторы используют ваш кредитный рейтинг, чтобы оценить кредитоспособность и вероятность того, что вы погасите кредит. Это один из самых важных факторов при расчете процентной ставки.

Понимание того, как ваш кредитный рейтинг влияет на процентную ставку по ипотеке, является ключом к большим сбережениям. Изучите основы, чтобы сэкономить тонну в долгосрочной перспективе.

Как кредиторы используют кредитные рейтинги

баллы FICO (Fair Isaac Corporation) обычно используются кредиторами, но существуют и другие модели кредитных рейтингов.Баллы FICO обычно варьируются от 300 до 850. Чем выше ваш балл FICO, тем лучше. Более высокие баллы указывают на то, что вы хорошо справлялись с долгами в прошлом и, вероятно, будете продолжать это делать. Более низкие баллы показывают, что в прошлом вы делали неправильный финансовый выбор, и у вас могут возникнуть проблемы с погашением кредита. Банки устанавливают процентные ставки (годовые или годовая процентная ставка) в зависимости от риска, который вы представляете. Если вы, как представляется, высокого риска, ожидайте более высокую процентную ставку. (Или, если ваш кредитный рейтинг действительно низкий, вам могут отказать.) С другой стороны, если у вас низкий уровень риска (о чем свидетельствует высокий кредитный рейтинг), вы, как правило, имеете право на более низкую процентную ставку.

Банки устанавливают процентные ставки (годовые или годовая процентная ставка) в зависимости от риска, который вы представляете. Если вы, как представляется, высокого риска, ожидайте более высокую процентную ставку. (Или, если ваш кредитный рейтинг действительно низкий, вам могут отказать.) С другой стороны, если у вас низкий уровень риска (о чем свидетельствует высокий кредитный рейтинг), вы, как правило, имеете право на более низкую процентную ставку.

Какой рейтинг FICO используют ипотечные кредиторы?

CNBC подтверждает, что банки используют следующие оценки FICO, когда вы подаете заявку на ипотечный кредит:

- Оценка FICO 2 (Experian)

- Оценка FICO 4 (ТрансЮнион)

- Оценка FICO 5 (Equifax)

Что это значит для вас? Во-первых, FICO регулярно меняет свою скоринговую модель.Вместо того, чтобы зацикливаться на том, что подчеркивает каждая оценка, сделайте все возможное, чтобы улучшить и сохранить свой финансовый профиль.

Кредитоспособность заемщика, как правило, основывается на его платежной истории, структуре кредита, использовании кредита и возрасте счетов.

Как баллы влияют на ставки по кредитам

Разница в несколько пунктов в вашем кредитном рейтинге может значительно помочь или помешать вашим ежемесячным платежам по ипотеке.

Используя кредитный калькулятор сбережений myFICO.com, заемщики с кредитным рейтингом выше 760 экономят до 244 долларов США на ежемесячных платежах по 30-летнему фиксированному кредиту, 250 000 долларов США по ипотеке по сравнению с заемщиками с баллами от 620 до 639.Это составляет около 87 522 долларов США в виде процентных платежей в течение срока действия кредита.

Что такое «хороший кредитный рейтинг?»

Честно говоря, то, что определяет хороший кредитный рейтинг для ипотечного кредита, варьируется. Это действительно зависит от вашей кредитной программы и финансовой истории. Кредиторы смотрят на такие вещи, как отношение вашего долга к доходу, W2s, текущие долги и т. д., чтобы рассчитать процентную ставку.

д., чтобы рассчитать процентную ставку.

Взгляните на некоторые «типичные» минимальные баллы FICO по типу кредита. Просто знайте, что диаграмма, которую мы предоставляем, является ориентиром.Свяжитесь с консультантом по ипотеке American Financing, чтобы сравнить кредитные программы для вашей конкретной ситуации.

Готовы пройти предварительную квалификацию за считанные минуты? Найдите кредитную программу, которая соответствует вашему бюджету.

Найдите кредитную программуКакой кредитный рейтинг необходим для покупки дома без первоначального взноса?

Возможно, вы беспокоитесь, что не очень хорошая кредитная история помешает вам купить дом. К счастью, кредитная программа FHA предлагает гибкие кредитные требования и первоначальный взнос всего 3.5%. Ипотечный кредит VA также стоит изучить, если вы или ваш супруг соответствуете требованиям.

Опытный кредитор будет работать с вами, чтобы определить правильный ипотечный кредит для вашей ситуации. Прошли те времена, когда заемщикам приходилось вносить первоначальный взнос в размере 20%, чтобы финансировать недвижимость. Сегодня доступно множество вариантов помощи при первоначальном взносе, некоторые из которых помогают заемщикам с менее чем исключительной кредитной историей.

Прошли те времена, когда заемщикам приходилось вносить первоначальный взнос в размере 20%, чтобы финансировать недвижимость. Сегодня доступно множество вариантов помощи при первоначальном взносе, некоторые из которых помогают заемщикам с менее чем исключительной кредитной историей.

Какой кредитный рейтинг необходим покупателю жилья, впервые покупающему жилье?

Опять же, ваш кредитор оценит всю вашу финансовую картину, прежде чем обсуждать следующие шаги.Мы рекомендуем, чтобы покупатели жилья впервые проверяли свою кредитную историю за год, чтобы у них было достаточно времени, чтобы улучшить ее, если это необходимо.

Советы по повышению кредитного рейтинга

Секретных способов получить хорошую кредитную историю не существует. Лучше всего своевременно погасить долги, хотя есть и другие варианты. Попробуйте выполнить следующие шаги, чтобы получить лучший кредитный рейтинг:

Проверьте свой кредитный рейтинг бесплатно

Запросите свой кредитный отчет в трех ведущих бюро: Experian, Equifax и TransUnion. Вы можете сделать это один раз в год. Или вы можете использовать финансовые веб-сайты, такие как Credit Karma или Wallethub, чтобы проверить свой кредитный рейтинг на лету.

Вы можете сделать это один раз в год. Или вы можете использовать финансовые веб-сайты, такие как Credit Karma или Wallethub, чтобы проверить свой кредитный рейтинг на лету.

Ошибки запроса оспаривания кредита

Кредитные агентства не идеальны. Возможно, вы никогда не запрашивали запрос или забыли оплатить счет вовремя. Спросите их, могут ли они удалить его. Просто убедитесь, что вы не пропускаете платежи, пока пытаетесь во всем разобраться.

Полностью погасить долг

Попробуйте погасить долг с высокими процентами, например, долг по кредитной карте.Полная ежемесячная оплата карт идеально подходит для повышения кредитного рейтинга. Если у вас есть непогашенная задолженность, которую вы не можете погасить, попросите своего кредитора поработать с вами. Скорее всего, они составят для вас план платежей.

Настройка напоминаний об оплате счетов

Установка напоминаний о ежемесячных платежах занимает несколько минут, но может избавить вас от многочисленных финансовых головных болей. Скорее всего, ваш поставщик услуг предлагает напоминания об оплате или функции автоплатежа, поэтому вы не рискуете пропустить ежемесячный платеж.

Скорее всего, ваш поставщик услуг предлагает напоминания об оплате или функции автоплатежа, поэтому вы не рискуете пропустить ежемесячный платеж.

Низкий кредитный рейтинг сам по себе не определяет, сможете ли вы профинансировать дом своей мечты. При этом не засыпайте за рулем. Важно следить за своими финансами, чтобы обеспечить наиболее конкурентоспособные кредитные программы и процентные ставки.

Узнайте: активы и денежные сбережения, которые вам понадобятся для покупки дома.

Насколько вырастут ставки в 2022 году? – Советник Forbes

Примечание редакции. Мы получаем комиссию за партнерские ссылки в Forbes Advisor.Комиссии не влияют на мнения или оценки наших редакторов.

Длительно низкие ставки по ипотечным кредитам предложили покупателям жилья некоторое финансовое облегчение на горячем рынке жилья в прошлом году, но ожидается, что эта тенденция не продлится долго в 2022 году.

Фактически, ставки по ипотечным кредитам неуклонно росли с 2,67% в январе 2021 года до 3,12% к середине декабря. Тем не менее, согласно данным Freddie Mac, в течение года они оставались на исторически низком уровне в 3%.

Однако в преддверии нового года ставки по ипотечным кредитам сталкиваются с серьезными проблемами, а именно с стремительной инфляцией и планами Федеральной резервной системы по повышению ставки по федеральным фондам и сокращению покупок активов — все это может привести к росту ставок по ипотечным кредитам. Индекс потребительских цен (ИПЦ), который показывает уровень инфляции с учетом стоимости потребительских товаров и услуг, вырос на 6,8% за предыдущие 12 месяцев, закончившихся в ноябре, что является самым высоким скачком за год с июня 1982 года. .

Прогноз ипотечных ставок на 2022 год

Большинство экспертов по жилищному строительству указывают на инфляцию и ускорение ФРС сокращения покупки активов как на верные признаки повышения ставок по ипотечным кредитам, которые к концу 2022 года будут варьироваться от 3% до 4%. Вот несколько прогнозов экспертов рынка.

Вот несколько прогнозов экспертов рынка.

- Майкл Фратантони, главный экономист Ассоциации ипотечных банкиров (MBA), говорит, что ставки могут достичь 4% к концу 2022 года.

- Лоурен Юн, главный экономист Национальной ассоциации риелторов (NAR), прогнозирует, что ставки по ипотечным кредитам достигнут 3.7%.

- Сельма Хепп, заместитель главного экономиста CoreLogic, прогнозирует, что ставки будут ближе к 3,4%.

Другие смотрят на доходность казначейских облигаций, чтобы указать, что ставки могут не подскочить так сильно, как предсказывалось.

«Данные ставки по ипотечным кредитам тесно связаны с доходностью 10-летних казначейских облигаций, и ожидается, что эта доходность не сильно вырастет в следующем году — если вообще произойдет — ставки могут немного вырасти, но, вероятно, останутся ниже 3,5%», — говорится в сообщении. Роберт Фрик, корпоративный экономист Федерального кредитного союза ВМС.

Даниэль Хейл, главный экономист Realtor. com, ожидает, что ставки вырастут примерно на полпроцента до 3,6% в 2022 году, что «недостаточно велико, чтобы разрушить рынок».

com, ожидает, что ставки вырастут примерно на полпроцента до 3,6% в 2022 году, что «недостаточно велико, чтобы разрушить рынок».

«Мы не ожидаем серьезных потрясений, — говорит Хейл. «Ставки были настолько низкими так долго, что это может удивить некоторых, но 3,6% были рекордно низкими в 2019 году».

Есть кривые, такие как еще один значительный всплеск варианта Covid-19, который, если он вызовет откат экономики, мы можем увидеть, как ставки по ипотечным кредитам выровняются или даже упадут.

«Недавние опасения по поводу новых вариантов COVID и потенциального влияния на экономическую активность продолжают создавать неопределенность и могут сдерживать ставки», — говорит Хепп. «Тем не менее, даже с ожидаемым повышением, низкие ставки по ипотечным кредитам останутся благоприятными для потенциальных покупателей жилья и тех, кто думает о рефинансировании».

Сейчас хорошее время для рефинансирования?

Поскольку ставки продолжают расти, количество заемщиков, рефинансирующих свои ипотечные кредиты, уменьшилось. По данным Black Knight, аналитической компании по недвижимости, общая доля рефинансирования на рынке в октябре составила 45%, что является самым низким показателем с июня 2021 года.

По данным Black Knight, аналитической компании по недвижимости, общая доля рефинансирования на рынке в октябре составила 45%, что является самым низким показателем с июня 2021 года.

А поскольку ставки снова вырастут в 2022 году, многие люди, которые только что купили дома в течение последних нескольких лет, могут не увидеть преимущества рефинансирования.

Тем не менее, несмотря на то, что сложно определить время для рынка, домовладельцы, которые могут сократить свою процентную ставку на 0,5-1% за счет рефинансирования, возможно, захотят сделать шаг раньше, чем позже.

Хотя варианты рефинансирования могут привести к снижению ежемесячного платежа, не все варианты приносят меньшую процентную ставку в течение срока действия кредита. Например, переход от ипотечного кредита со ставкой 5 % и сроком погашения 26 лет к ставке 4 %, но через 30 лет заставит вас заплатить более 13 000 долларов в виде процентов.

Прежде чем вы начнете искать кредитора, вы можете узнать, сколько вы могли бы сэкономить, используя калькулятор рефинансирования ипотеки Forbes Advisor.

Вам также следует подумать о том, как долго вы планируете оставаться в своем доме, поскольку расходы на закрытие могут съесть ваши сбережения, если вы продадите квартиру вскоре после рефинансирования.Затраты на рефинансирование составляют от 2% до 5% от суммы кредита в зависимости от кредитора, поэтому вы должны планировать держать свой дом достаточно долго, чтобы покрыть эти расходы и реализовать экономию от рефинансирования по более низкой ставке.

Имейте в виду, что ставка, на которую вы имеете право, зависит от таких факторов, как ваш кредитный рейтинг, отношение долга к доходу (DTI), отношение кредита к стоимости (LTV) и стабильный доход.

.

Как правило, она привязывается к ставкам на межбанковском рынке, например к MosPrime — индикативной ставке предоставления рублевых кредитов на московском денежном рынке.

Как правило, она привязывается к ставкам на межбанковском рынке, например к MosPrime — индикативной ставке предоставления рублевых кредитов на московском денежном рынке. Когда экономика сильна, ставки имеют тенденцию к росту. Когда он слабый, ставки имеют тенденцию падать

Когда экономика сильна, ставки имеют тенденцию к росту. Когда он слабый, ставки имеют тенденцию падать Они воспользуются шансом получить больше прибыли, отдавая предпочтение ипотечным кредитам на покупку жилья, а не рефинансированию, или наоборот

Они воспользуются шансом получить больше прибыли, отдавая предпочтение ипотечным кредитам на покупку жилья, а не рефинансированию, или наоборот Ипотечные кредиты Jumbo обычно имеют более высокие ставки, чем соответствующие ипотечные кредиты.

Ипотечные кредиты Jumbo обычно имеют более высокие ставки, чем соответствующие ипотечные кредиты. Когда рынок труда стабилен, ставки по ипотечным кредитам увеличиваются в соответствии со спросом.

Когда рынок труда стабилен, ставки по ипотечным кредитам увеличиваются в соответствии со спросом. Ставки по ипотечным кредитам обычно растут вместе с инфляцией.

Ставки по ипотечным кредитам обычно растут вместе с инфляцией. Точно так же, поскольку ваша ипотечная ставка является прямым процентом от того, что вы должны, более крупный кредит приводит к более высокой процентной ставке.

Точно так же, поскольку ваша ипотечная ставка является прямым процентом от того, что вы должны, более крупный кредит приводит к более высокой процентной ставке.