Динамика по ключевой ставке ЦБ РФ

Динамика ключевой ставки ЦБ РФ проанализирована в нашей статье. Также ниже мы рассмотрим, в чем состоят различия ключевой ставки и ставки рефинансирования с позиции их изначального предназначения как экономических индикаторов и для целей исчисления неустойки.

Ключевая ставка и ставка рефинансирования: отличия

Процентная ставка рефинансирования (другое название — учетная ставка) была введена 01.01.1992 и использовалась в качестве единой ставки для выдач Центробанком (далее — ЦБР) кредитов коммерческим банкам (см. телеграмму ЦБР от 29.12.1991 № 216-91, ныне утратившую силу).

Важно! С 01.01.2016 ее значение привязано к значению ключевой ставки ЦБР и самостоятельно не используется для расчетов неустоек (см. указание ЦБР от 11.12.2015 № 3894-У). С названной даты при расчете неустойки, которая определена актами Правительства РФ как доля от учетной ставки, используется ключевая ставка, если иное не регламентировано законом (постановление Правительства РФ «О применении…» от 08.

Пробный бесплатный доступ к системе на 2 дня.

Ключевая ставка — ставка по главным операциям регулятора в части определения ликвидности банковского сектора, введена 13.09.2013 (см. информацию ЦБР «О системе…» от 13.09.2013). По ней определяется основной вектор денежно-кредитной политики ЦБР.

Базовый уровень доходности вкладов ЦБ РФ

Обратите внимание! Данный показатель служит для целей определения банков, выплачивающих дополнительную ставку (в т. ч. повышенную) страховых взносов в фонд обязательного страхования вкладов (п. 7.2 ст. 36 закона «О страховании вкладов физлиц в банках РФ» от 23.12.2003 № 177-ФЗ).

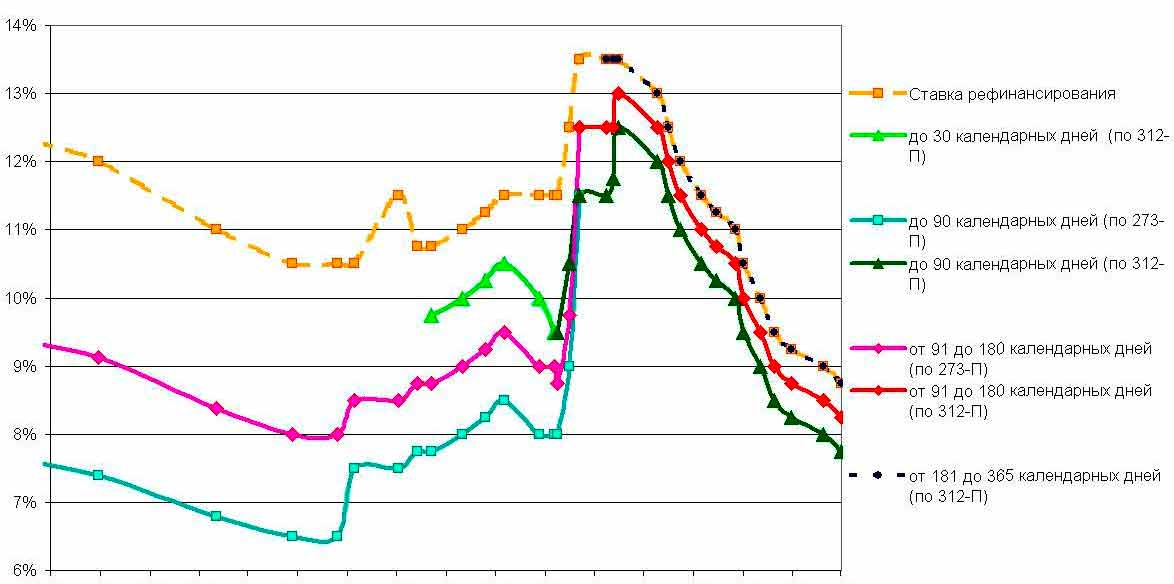

Он исчисляется ЦБР на ежемесячной основе (п. 7.3 ст. 36 закона № 177-ФЗ) дифференцированно по вкладам, размещенным в национальной и иностранной валюте, на основе ставок из публично оглашаемых максимальных ставок по депозитам в банках, в которых в общей сложности размещены 2/3 общего объема депозитов граждан в банках РФ, и подлежит раскрытию неограниченному кругу лиц.

Динамика ставки рефинансирования ЦБ РФ и размера ключевой ставки

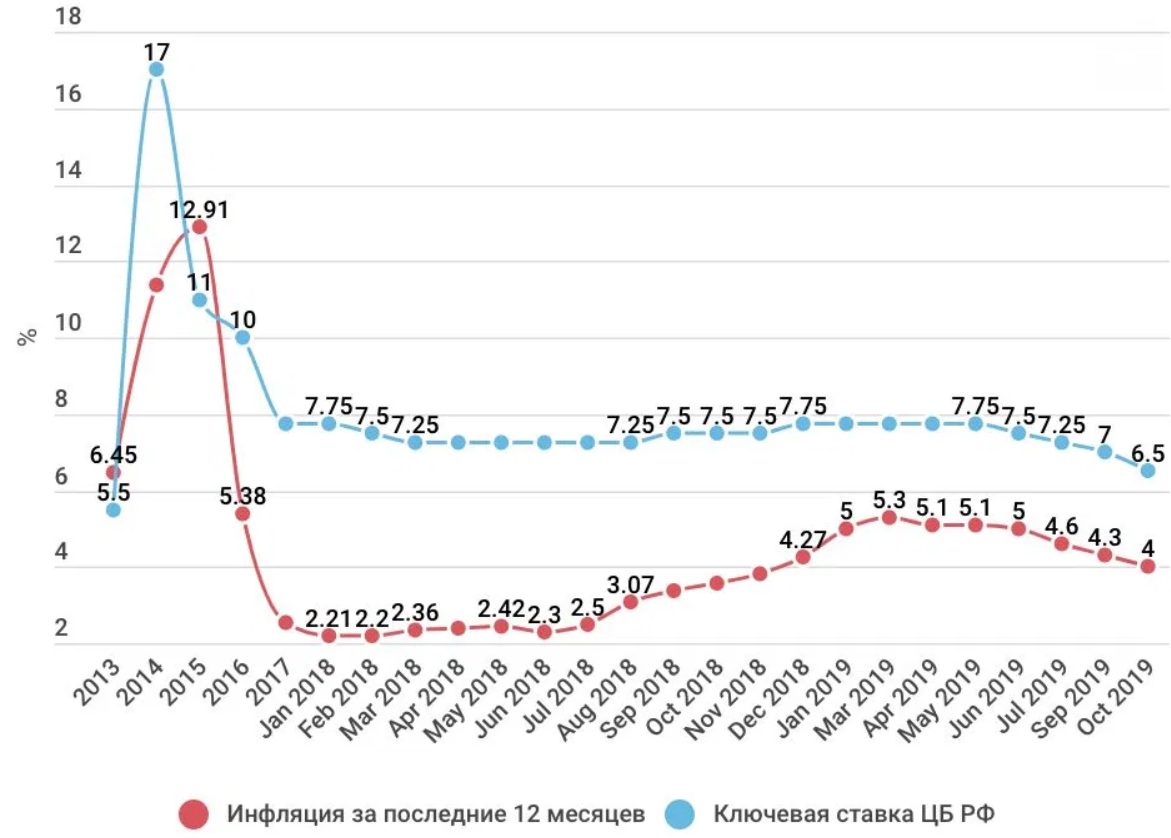

Ставка рефинансирования за весь период с момента ее введения до утраты самостоятельного значения заметно меняла свой размер. При этом максимального уровня (210%) она достигала в период с 15.10.1993 по 28.04.1994, минимального (4,25 %) достигла с 24.07.2020. Затем ставка вновь начала расти.

Как мы указывали выше, сейчас ее размер привязан к размеру ключевой ставки, которая достигала своего максимального значения из зафиксированных в период с 16.12.2014 по 01.02.2015 (17%), что было вызвано экономическими причинами. Затем ставка вновь начала снижаться.

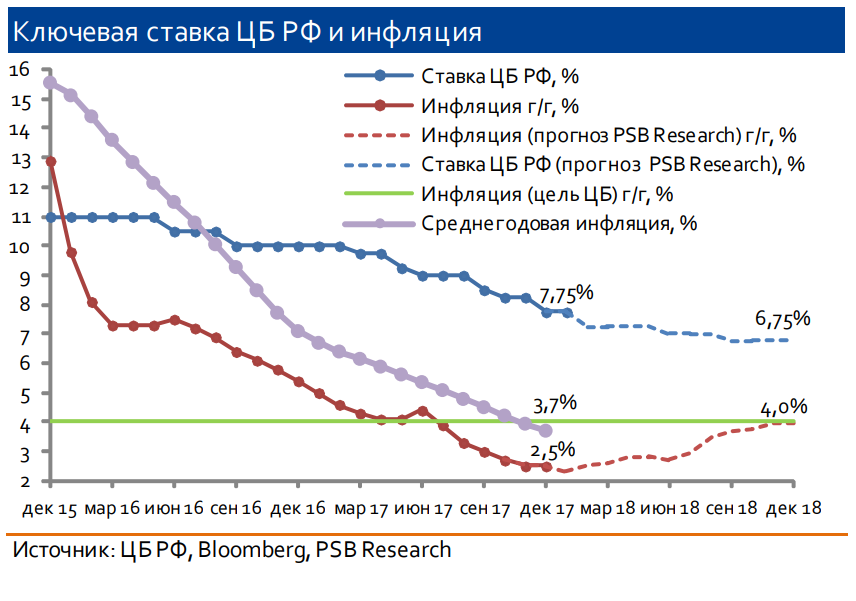

В целом за последние годы динамика ключевой ставки была такова:

- с 30.10.2017 по 17.12.2017 — 8,25%;

- с 18.12.2017 по 11.02.2018 — 7,75%;

- с 12.02.2018 по 25.03.2018 — 7,5%;

- с 26.03.2018 по 16.09.2018 — 7, 25%;

- с 17.09.2018 по 16.12.2018 — 7,5%;

- с 17.12.2018 по 13.06.

2019 — 7,75 %;

2019 — 7,75 %; - с 17.06.2019 по 29.07.2019 — 7,5%;

- с 29.07.2019 по 09.09.2019 — 7,25%;

- с 09.09.2019 по 27.10.2019 — 7,0%;

- с 28.10.2019 по 15.12.2019 — 6,5%;

- с 16.12.2019 по 09.02.2020 — 6,25%;

- с 10.02.2020 по 26.04.2020 — 6%;

- с 27.04.2020 по 21.06.2020 — 5,5%;

- с 22.06.2020 размер ключевой ставки — 4,5%;

- с 24.07.2020 по 19.03.2021 — 4,25 %;

- с 20.03.2021 по 23.04.2021 — 4.5 %;

- с 24.04.2021 — 5 %

***

Итак, ставка рефинансирования и ключевая ставка ЦБ РФ были уравнены, поэтому самостоятельное значение ставки рефинансирования не устанавливается. Актуальный размер ключевой ставки составляет 5%.

история взлетов и падений. АБТ Отчетность в Санкт-Петербурге

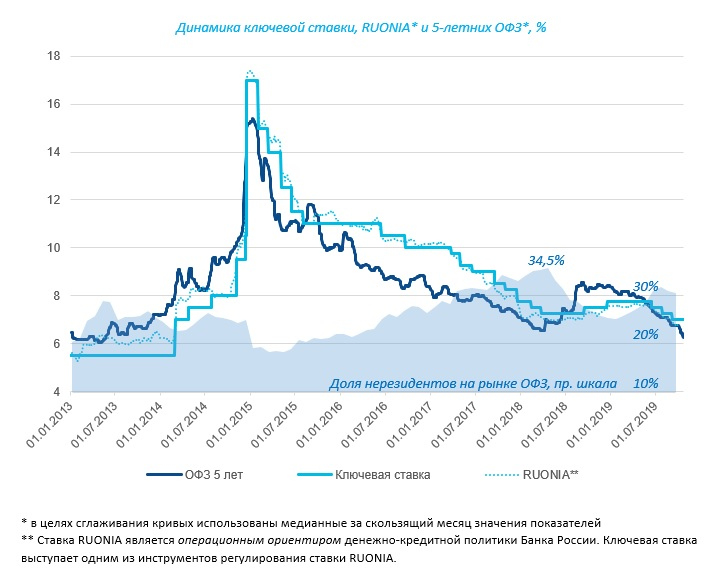

13 сентября 2019 года исполнилось 6 лет с момента введения Центральным банком РФ ключевой ставки. За эти годы она переживала разное – от низкого старта и стремительного взлета до медленного падения.

Ключевая ставка ЦБ РФ — это своего рода руль, с помощью которого управляется денежно-кредитная «машина». Резкое движение – жесткая «езда», плавное – мягкая. Изменение ключевой ставки влияет на кредитную и экономическую активность, в долгосрочной перспективе позволяет достигать конечной цели денежно-кредитной политики — ценовой стабильности в стране, то есть низкой и устойчивой инфляции.

В России 8 раз в год решается судьба ключевой ставки. Совет директоров Банка России принимает решение о ее величине на четырёх главных заседаниях, которые еще называют опорными, они проводятся один раз в 3 месяца, то есть один раз в квартал. Решают судьбу ключевой ставки и на четырёх промежуточных заседаниях, которые проводятся между опорными. Решения являются открытыми, о них сразу сообщается общественности: размещается пресс-релиз. А после опорных заседаний решение аргументируется еще и в развернутом докладе о денежной политике страны, кроме того председатель ЦБ лично выступает перед журналистами, поясняет решение Центрального банка и отвечает на вопросы.

Решения являются открытыми, о них сразу сообщается общественности: размещается пресс-релиз. А после опорных заседаний решение аргументируется еще и в развернутом докладе о денежной политике страны, кроме того председатель ЦБ лично выступает перед журналистами, поясняет решение Центрального банка и отвечает на вопросы.

6 лет исполняется в сентябре 2019 года введению ключевой ставки.

5,5% — минимальная ключевая ставка в РФ (с 16 декабря 2014 г. по 01 февраля 2015 г.).

17% — максимальная ключевая ставка в РФ (с 13 сентября 2013 г. по 02 марта 2014 г.).

Немного истории в цифрах:210% — наивысшая ставка рефинансирования, существовавшая в РФ (с 15 октября 1993 г. по 28 апреля 1994 г.)

В 3 раза была увеличена одномоментно ставка рефинансирования в мае 1998 года (с 50% до 150%).

Ключевая ставка и ставка рефинансирования: в чем отличияС 1 января 1992 года в России была введена ставка рефинансирования — как единая ставка для кредитов коммерческих банков.

В 2013 году в России была введена ключевая ставка, своего рода инструмент управления инфляцией. Целью её введения было достижение ценовой стабильности, снижение инфляции, призванное увеличить инвестиции в экономику. Несколько лет ставка рефинансирования и ключевая ставка имели разные значения, а с 1 января 2016 года ставка рефинансирования перестала иметь собственный показатель, ее динамика не фиксируется. С 2016 года ставка рефинансирования равняется ключевой ставке.

Как менялся размер ключевой ставки ЦБ РФ за 6 лет:

|

Период действия ставки |

Величина ключевой ставка ЦБ РФ |

|

09 сентября 2019 г. |

7,00 % |

|

29 июля 2019 г. — 08 сентября 2019 года |

7,25 % |

|

17 июня 2019 г. — 28 июля 2019 года |

7,50 % |

|

17 декабря 2018 г. — 16 июня 2019 года |

7,75 % |

|

17 сентября 2018 г. — 16 декабря 2018 года |

7,50 % |

|

26 марта 2018 г. — 6 сентября 2018 года |

7,25 % |

|

12 февраля 2018 г. — 25 марта 2018 года |

7,50 % |

|

18 декабря 2017 г. |

7,75 % |

|

30 октября 2017 г. — 17 декабря 2017 года |

8,25 % |

|

18 сентября 2017 г. — 29 октября 2017 года |

8,50 % |

|

19 июня 2017 г. — 17 сентября 2017 года |

9,00 % |

|

02 мая 2017 г. — 18 июня 2017 года |

9,25 % |

|

27 марта 2017 г. — 01 мая 2017 года |

9,75 % |

|

19 сентября 2016 г. — 26 марта 2017 года |

10,00 % |

|

14 июня 2016 г. |

10,50 % |

|

03 августа 2015 г. — 13 июня 2016 г. |

11,00 % |

|

16 июня 2015 г. — 02 августа 2015 г. |

11,50 % |

|

05 мая 2015 г. — 15 июня 2015 г. |

12,50 % |

|

16 марта 2015 г. — 04 мая 2015 г. |

14,00 % |

|

02 февраля 2015 г. — 15 марта 2015 г. |

15,00 % |

|

16 декабря 2014 г. — 01 февраля 2015 г. |

17,00 % |

|

12 декабря 2014 г. — 15 декабря 2014 г. |

10,50 % |

|

05 ноября 2014 г. — 1 декабря 2014 г. |

9,50 % |

|

28 июля 2014 г. — 04 ноября 2014 г. |

8,00 % |

|

28 апреля 2014 г. — 27 июля 2014 г. |

7,50 % |

|

03 марта 2014 г. — 27 апреля 2014 г. |

7,00 % |

|

13 сентября 2013 г. — 02 марта 2014 г. |

5.50 % |

В 2019 году ключевая ставка продемонстрировала единожды колебание в сторону роста с 7,5% до 7,75%, а затем вновь пошла на снижение. В начале сентября 2019 года ЦБ РФ объявил о снижении ставки до 7%.

В начале сентября 2019 года ЦБ РФ объявил о снижении ставки до 7%.

В своем докладе представители ЦБ так объяснили снижение ключевой ставки: «Продолжается замедление годовой инфляции, при этом инфляционные ожидания остаются на повышенном уровне. Темпы роста российской экономики по-прежнему складываются ниже ожиданий Банка России. Усилились риски существенного замедления мировой экономики. До конца года риски ускорения и замедления инфляции сбалансированы». В этих условиях Банк России снизил прогноз годовой инфляции по итогам 2019 года с 4,2–4,7% до 4,0–4,5%. В дальнейшем, по прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция останется в районе 4%.

Также аналитики ЦБ считают, на среднесрочную динамику инфляции могут оказать влияние параметры бюджетной политики, в том числе решение об использовании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП. Важным негативным фактором были названы и высокие долгосрочные не развеянные инфляционные ожидания.

Главный результат снижения ключевой ставки — удешевление займов, в первую очередь, ипотеки. Если в апреле среднерыночный % по выданным ипотечным кредитам составлял 10,4%, то уже в августе он составил 10,2%. Некоторые банки опустили ставки по ипотеке на уровень 9%, а есть и такие, кто движется в сторону 8% показателя.

Как следствие понижения ключевой ставки снижаются ставки по потребительским кредитам. По данным ЦБ, среднерыночная стоимость потребительских кредитов в августе 2019 года составляла около 22%, по нецелевым кредитам средняя ставка уже около 15%, а по кредитам в местах розничных продаж – около 14%.

Но есть и обратная сторона медали – банковские вклады теряют свою доходность. Ставки уже не превышают показателя в 7%. А по краткосрочным вкладам этот показатель уже опустился ниже 6%, и в ближайшее время будет еще снижаться.

Ключевая ставка — понятие, близкое каждому. Особенно бухгалтеру.

Ключевая ставка стала «родным» понятием для многих. За величиной ключевой ставки следит бизнес, следят заемщики и вкладчики, налоговики, следить за этим показателем необходимо и бухгалтеру. Некоторые начисления имеют прямую зависимость от ключевой ставки. Мы назовем важнейших из них.

- Компенсация за задержку зарплаты работнику.

Задержка выплаты зарплаты чревата начислением компенсации, которая считается с учетом ключевой ставки. Снижение ключевой ставки до 7 % влечет за собой и изменения в размере компенсации за опоздание с зарплатой.

- Компенсация за незаконную блокировку счета.

Согласно налоговому кодексу, фискальные органы обязаны уплатить проценты, считаемые по ставке рефинансирования, за каждый календарный день незаконной блокировки расчетного счета.

- Уплата пени по налогам и страховым взносам.

Новое значение ключевой ставки повлияет на расчет пеней за несвоевременную уплату налогов и страховых взносов. С 1 октября 2017 г. изменился порядок расчета пени за просрочку уплаты налогов и взносов. Для физлиц и ИП правила остались прежними, а вот юрлица теперь обязаны начислять 1/150 ставки рефинансирования ЦБ РФ, начиная с 31-го календарного дня такой просрочки.

С 1 октября 2017 г. изменился порядок расчета пени за просрочку уплаты налогов и взносов. Для физлиц и ИП правила остались прежними, а вот юрлица теперь обязаны начислять 1/150 ставки рефинансирования ЦБ РФ, начиная с 31-го календарного дня такой просрочки.

- Компенсация за просроченный возврат налога.

Перечислить деньги за переплату налоговики должны на расчетный счет в течение месяца после того, как получили заявление о возврате. Если через месяц деньги не поступили на расчетный счет налогоплательщика, то счетчик начинает капать. Если переплата возвращена с задержкой, начисляется компенсация по ставке рефинансирования.

И это далеко не все начисления, которые завязаны на ключевой ставке. Их множество, удержать все в голове сложно. Намного проще это сделать с сервисом СБИС Электронная отчетность, у которого, что называется, «все ходы записаны».

Облегчить жизнь бухгалтеру призван и сервис СБИС Электронный документооборот. С ним вы получаете прозрачную систему движения документов, видите документы в режиме онлайн, обмениваетесь документацией с контрагентами, легко архивируете документы и т. п.

п.

Подтвердить чистоту электронной документации призвана электронная цифровая подпись. Магазин ЭЦП – здесь можно получить подпись для электронного обмена данными.

Остались вопросы? Ответить на них вам помогут наши специалисты.

отличия и сходства экономических показателей

Чем отличается ключевая ставка от ставки рефинансированияКоманда редакторов Promdevelop

Прежде чем узнать о том, в чем разница ключевой ставки и учётной, необходимо ознакомиться с их определениями, а также сферами применения.

Содержание статьи [развернуть]

Определение и применение

Ключевая ставка – определяет минимальный размер процента, по которому ЦБ РФ предоставляет денежные займы коммерческим банкам на одну неделю. Кроме того является максимальной показателем, при котором Центральный банк принимает депозиты от банковских организаций. Применяется для установления процента по банковским кредитам, а также оказывает серьёзное влияние на уровень инфляции и стоимость акций кредитных учреждений (см. Самые надежные российские банки по рейтингу Forbes).

Самые надежные российские банки по рейтингу Forbes).

Учётная ставка – определяет размер годового процента, который взимает Центральный банк или любые другие государственные органы, занимающиеся кредитно-денежной политикой, за предоставление денежных займов коммерческим кредитным учреждениям. В основном такие кредиты предоставляются банкам на одну ночь, что позволяет им поддерживать ликвидность или исполнять имеющиеся обязательства. Является одним из наиболее действенных инструментов, позволяющих регулировать экономическую ситуацию в стране.

Фискальный смысл

Учётная и ключевая ставка, разница между которыми, заключается том числе в наделении учётной, фискальной функцией, проявляющейся в следующих моментах:

В случае неуплаты налога в отведённый срок, должнику начисляются штрафные санкции в размере 1/300 от учетной ставки ЦБ, ежедневно до момента полного погашения задолженности.

Если процент по вкладу превышает учётную ставку на 5% и больше, то такой вклад облагается НДФЛ.

Если в оформленном договоре о предоставлении денежного займа не прописана величина процента, то она устанавливается в соответствии со ставкой рефинансирования.

В случае если работодатель не выплачивает заработную плату, отпускные и т.д., то обязан выплачивать пени своим работникам, размер которых составляет – 1/300 ставки за каждый день до момента полного погашения долга перед работниками (Интересно! Не отпускают в отпуск — что делать? Виды отпусков и порядок предоставления).

Также большая часть штрафов, прописываемых в различных договорах частных организаций, устанавливается в соответствии с размером учётной ставки.

Ключевая ставка

Данный параметр напрямую влияет на установление процента по выдаваемым денежным займам для кредитных учреждений. Кроме того, оказывает значительное влияние на изменение инфляции для внутренней экономики страны. Размер ключевой ставки устанавливается Центральным банком РФ.

На текущий момент размер ключевой ставки, установленный в России, составляет 7. 25%.

25%.

Ключевая ставка и ставка рефинансирования отличия

Отличия ключевой ставки от учётной:

- Значение. Ключевая ставка определяет максимальный показатель, который взимает ЦБ за предоставление денежных займов. Учетная ставка определяет коридор, по которому определяется процент по кредитам.

- Проводимые операции. Осуществляется через внутридневные, ломбардные, нерыночные и овернайт кредиты. Отличие ключевой ставки заключается в том, что она используется в основном на аукционах РЕПО в течение одной недели.

- Возможности. Ставка рефинансирования может использоваться в фискальных операциях.

- Период использования. Изначально ЦБ использовал ставку рефинансирования (с 1992 по 2013), далее была введена ключевая ставка (с 2013 по настоящее время).

Теперь вы знаете, чем отличается ключевая ставка от учётной, а как меняется финансовая грамотность населения?

Сравнение двух инструментов регулирования денежной и кредитной политики

Денежно-кредитная политика – одно из направлений политики государства в сфере экономики. Управляется ЦБ совместно с правительством страны посредством различных мероприятий, направленных на организацию денежных и кредитных отношений.

Управляется ЦБ совместно с правительством страны посредством различных мероприятий, направленных на организацию денежных и кредитных отношений.

Чем отличается ключевая ставка от ставки рефинансирования

- При снижении учётного показателя осуществляется стимулирование экономики, что приводит к увеличению спроса на товары и услуги, следовательно, ведёт к экономическому росту.

- Изменения в ключевой ставке напрямую влияют на уровень инфляции в стране, а также определяет процент по кредитам, выдаваемых коммерческими кредитными учреждениями.

Период применения и законодательные акты

- Ставка рефинансирования была введена в 1992 году.

- Ключевая ставка была введена в 2013 году.

Влияние изменения кредитной ставки Центробанка России

С целью сдержать повышение инфляции, ЦБ проводит политику, направленную на повышение указанных показателей. Таким образом при высоком показателе представленного инструмента, происходит рост процентов по выдаваемым кредитам. В результате кредитов берут меньше, что приводит к уменьшению количества денег, находящихся в обороте. Чем меньше денег в обороте, тем дороже они становятся, соответственно, рост инфляции прекращается.

В результате кредитов берут меньше, что приводит к уменьшению количества денег, находящихся в обороте. Чем меньше денег в обороте, тем дороже они становятся, соответственно, рост инфляции прекращается.

Как открыть счет в иностранном банке и почему счета в США надежнее, чем в Швейцарии?

Какова роль ставки ЦБ

Данный экономический инструмент в настоящий момент выполняет роль одного из важнейших индикаторов денежно-кредитной политики, проводимой в стране. Кроме того, она применяется в сфере налогообложения, для расчёта пени.

Разница между ключевой ставкой и ставкой рефинансирования

Изначально, представленные экономические показатели имели значительные различия между собой. Однако, начиная с 2016 года, они были уравнены между собой.

История изменений, проводимых ЦБ РФ

- Изначально ключевая ставка была введена в 2013 году и её размер на тот момент составлял 5.5% годовых.

- В дальнейшем происходил постепенный рост, до того момента пока размер процента не составил 17% годовых, что произошло в 2014 году.

Данный показатель на текущий момент является самым большим за всю историю существования данного экономического показателя.

Данный показатель на текущий момент является самым большим за всю историю существования данного экономического показателя. - В период с 2015 года по настоящее время отмечается постепенное уменьшение процента. Настоящий размер составляет 7.25% годовых.

Почему банки блокируют счета? Блокировка счетов юридических лиц малого бизнеса — Что делать?

Будет ли ЦБ предоставлять кредиты

ЦБ РФ предоставляет денежные займы только коммерческим банковским организациям в пределах общего объёма выдаваемых кредитов, который определяется денежно-кредитной политикой государства.

Кредиты, выдаваемые Центральным банком:

- Внутридневные.

- Однодневные (овернайт).

- Ломбардные.

Что нужно знать инвестору, вкладываясь в российскую экономику

Если вы собираетесь инвестировать свои денежные капиталы в российский бизнес, то вам необходимо ознакомиться со следующими важными параметрами.

Влияние мировых финансовых регуляторов

Ставки, регулируемые Центральными банками, являются одними из важнейших инструментов, которые напрямую влияют на экономическую ситуацию в стране и в мире. Наибольшее влияние на мировой финансовый рынок в настоящее время оказывают финансовые регуляторы следующих учреждений: Федеральная резервная система США, Европейский ЦБ, Банк Англии и Японии.

Наибольшее влияние на мировой финансовый рынок в настоящее время оказывают финансовые регуляторы следующих учреждений: Федеральная резервная система США, Европейский ЦБ, Банк Англии и Японии.

Так, любое заседание перечисленных организаций, а также принимаемые на этих заседаниях решения, могут серьёзно изменить ситуацию на мировом финансовом рынке в любую сторону.

Переход на ключевую ставку

Так как механизмы воздействия правительства на финансовый рынок постоянно совершенствуются, в результате этого появляются новые экономические инструменты. Так, в 2013 году ЦБ была введена ключевая ставка, а спустя три года к ней была приравнена и учётная. Благодаря этим изменения появился более удобный инструмент кредитно-денежной политики, который позволяет контролировать уровень инфляции в необходимых значениях.

О кредитных каникулах и условиях их получения

Ключевая ставка в отличие от ставки рефинансирования позволяет Центральному банку регулировать следующие экономические показатели страны:

- Состояние банковской ликвидности.

- Количество денежных средств в обороте внутри страны.

- Темпы развития экономики.

- Уровень инфляции.

Понижать или держать

К чему может привести снижение ставки:

Более доступные кредиты. Так как процентная ставка будет снижена, возможность получения кредита значительно возрастёт.

Развитие бизнеса внутри страны. Благодаря тому, что кредиты станут более доступными, начнётся быстрое развитие отечественного бизнеса (см. Господдержка малого бизнеса: субсидии, гранты, микрозаймы — советы эксперта).

Рост инфляции. За счёт предоставления большего количества кредитов, вырастет количество денежных средств в обороте. Так как денег станет больше, их стоимость начнёт снижаться, что приведёт к увеличению цен на различные товары, к росту инфляции.

Таким образом, резкое понижение ставки может привести к негативным последствиям для экономики страны. Поэтому необходимо проводить сбалансированную политику по плавному снижению процента, чем в настоящее время и занимается ЦБ РФ.

Carry Trade в России

Carry Trade – это стратегия, в соответствии с которой можно получить определённую прибыль, торгуя на валютном рынке за счёт разной величины процентных ставок. Такими операциями занимаются инвесторы, имеющие в наличии большие суммы денег.

В каких странах выгодно заниматься Carry Trade?

В настоящий момент большинство инвесторов для проведения представленной стратегии, выбирают следующие страны: Египет, ЮАР, Турция, Аргентина, Бразилия и Россия. Перечисленные страны подходят для Carry Trade за счёт того, что разница между их процентами и США составляет примерно 8%.

Как улучшить уровень финансовой грамотности и благосостояние населения России

Выгодно ли заниматься Carry Trade в России?

Российский рынок нельзя рассматривать в качестве надёжных и долгосрочных вложений, так как в истории России не раз происходили ситуации, в результате которых инвесторы теряли огромные суммы денег и не могли их компенсировать за счёт волатильности рынка. Так что рублевые активы обладают довольно большой степенью риска для долгосрочных инвестиций.

Так что рублевые активы обладают довольно большой степенью риска для долгосрочных инвестиций.

Интересные факты о ключевой ставке

- В декабре 2014 года с целью предотвратить возросшие инфляционные риски, ЦБ повысил ключевую ставку сразу на 6.5%. Такое изменение было самым большим за всю историю ключевой ставки в России.

- Максимальная ключевая ставка в России составляла 17%. Действовала в период с 2014 по 2015 годы.

- Ключевая ставка и ставка рефинансирования были уравнены между собой в 2016 году, отличия в процентах между ними на данный момент не существует.

Ставка рефинансирования ключевая в чем разница. Ключевая ставка и ставка рефинансирования отличия

Так, изучение политики, которую проводит ЦБ на настоящий момент, можно с уверенностью сказать, что проблема растущих невыплат растет, как и сложность управления инфляцией в стране.

Начиная с 2016 года главный ЦБ планирует скорректировать оба понятия, чтобы КС и СР были на одном уровне. Естественным исходом дела стало поднятие процентных ставок для населения коммерческими банками. Так, вклады в рублях, которые превышают СР на 5%, должны облагаться налогом. Ситуация же для вкладчиков не самая приятная – они должны будут платить налог больше 35%.

Естественным исходом дела стало поднятие процентных ставок для населения коммерческими банками. Так, вклады в рублях, которые превышают СР на 5%, должны облагаться налогом. Ситуация же для вкладчиков не самая приятная – они должны будут платить налог больше 35%.

Нефтяные цены весьма нестабильны, что также приводит к увеличению потребительских цен. Ситуация на мировом рынке сырья ухудшается, а значит, российская экономика должна адаптироваться.

В случае дальнейшего ухудшения ситуации и появления новых инфляционных рисков, кредитная политика будет ужесточаться ЦБ страны. На следующем заседании директоров, которое состоялось 18 марта 2016 года, был вынесен на повторное рассмотрение вопрос об уровне ключевого тарифа.

Индикаторами денежно-кредитной политики государства являются ключевая ставка и ставка рефинансирования ЦБ РФ.

Ключевая ставка введена Банком России 13 сентября 2013 г. в качестве основного индикатора денежно-кредитной политики:

Ставка рефинансирования введена с 1 января 1992 г. как единая ставка для предоставления кредитов коммерческим банкам. С 1 января 2016 г. значение ставки рефинансирования приравнено к значению ключевой ставки Банка России:

как единая ставка для предоставления кредитов коммерческим банкам. С 1 января 2016 г. значение ставки рефинансирования приравнено к значению ключевой ставки Банка России:

Многих жителей России волнует разразившийся в декабре 2014 валютный кризис. Причины его в известных геополитических событиях, после которых были введены санкции против России, спровоцировавшее резкое падение рубля. В середине декабря Банк России существенно увеличил размер ключевой ставки с 10,5% до 17% годовых. В течение двух предшествующих лет она составляла 7-8%.

Все жители нашей страны слышали об этом, но о причинах такого увеличения Центробанком ключевой ставки догадываются не многие. Те российские граждане, которые хранят свои деньги в банке, успели обратить внимание, что банки стали предлагать высокие ставки по депозитным вкладам до 20% годовых.Но как связаны эти два события, а также в чем отличие ключевой ставки от другого базового понятия — ставка рефинансирования, немногим известно.

Влияние ключевой ставки

Ключевая ставка — ставка ЦБ, которую он устанавливает для коммерческих банков, выдавая им краткосрочные кредиты сроком на 1 неделю. Под эту же ставку Банк России принимает депозиты от банков в нацвалюте. Это один из влиятельных инструментов Центробанка для воздействия на финансово-кредитную систему страны, введенный в 2013 году.

Размер ключевой ставки влияет на размер суммы, которую коммерческие банки обязаны будут заплатить за полученные на короткий период деньги. В связи со значительным ростом ключевой ставки банки лишились возможности скупать у населения валюту на деньги, взятые у ЦБ, поэтому курс рубля перестал так резко падать, а иностранные валюты, соответственно, расти.

Но кредиты, особенно краткосрочные, стали дорожать, что очень негативно скажется на финансовом состоянии как организаций-заемщиков, так и кредитующих их банков.

Роль ставки рефинансирования

Ставка рефинансирования — самая главная ставка Центробанка, основной финансовый инструмент, связанный с законодательными актами и введенный в действие в 1992 году.

Главное отличие ставки рефинансирования от ключевой заключается в применении ставки рефинансирования для долгосрочных кредитов. Под эту ставку Центробанк кредитует коммерческие банки под % в годовом исчислении.

Ниже этой ставки коммерческие банки не будут выдавать кредиты, потому что превышение процентов по кредитам, которые выдает банк и процентной ставкой рефинансирования составляет его прибыль.

Ключевая ставка влияет на краткосрочные обязательства банков перед Центробанком, а ставка рефинансирования — на долгосрочные. Помимо экономической функции, ставка рефинансирования выполняет и фискальную роль в экономике:

- Она используется в расчете штрафов и пеней при неуплате налога или задержке зарплаты.

- К ней привязано налогообложение вкладов: при превышении процентов по рублевым депозитам на 10 пунктов свыше ставки рефинансирования (8,25+10%) эти проценты считаются доходом и облагаются НДФЛ по ставке 35%.

В настоящее время все чаще звучат слова «ключевая ставка», «рефинансирование». При этом эти понятия зачастую путают даже профессионалы, не говоря о «простых смертных».

При этом эти понятия зачастую путают даже профессионалы, не говоря о «простых смертных».

Центробанк, как регулятор денежно-кредитной политики государства, имеет для этого определенные инструменты. Одним из основных является учетная ставка. Но в настоящее время под это понятие попадают две разных по своим функциям ставки: ключевая и рефинансирования. Обе имеют одинаковую величину и трудно понять, в чем их разница, для чего они используются.

Так, даже министр финансов иногда в своих речах, говоря о ключевой ставке, употреблял понятие «ставка рефинансирования».

Простыми словами о двух ставках

Казалось бы, оба показателя означают одно и то же, а именно: процент, по которому Центробанк финансирует коммерческие банки.

Однако есть некоторые нюансы, которые отличают одно понятие от другого.

Прежде чем детально разбираться в отличии ставки рефинансирования от ключевой, целесообразно дать простое определение им обеим.

Итак, в последнее время возникает путаница между следующими понятиями:

- Ключевая ставка.

Она представляет собой минимально допустимый процент, по которому главный банк страны предоставляет финансирование кредитным учреждениям на срок одну неделю. - Ставка рефинансирования.

Она в основном имеет лишь справочное значение, к которому привязаны законодательные акты страны.

От величины данного индикатора зависит расчет штрафов. Так, многие контрагенты при составлении договоров прописывают необходимость выплаты штрафов и других санкций в процентном соотношении от величины ставки рефинансирования, которая до 01.01.2019 составляла 7,75%.

Чем ставка рефинансирования отличается от ключевой

Несмотря на одинаковый размер, каждая ставка имеет свое определение и выполняет свои задачи.

Ключевая ставка

Ключевая ставка отражает минимальную процентную ставку, установленную Центробанком при кредитовании коммерческих банков. Характеризуется динамичностью и высокой частотой пересмотра (минимальный – раз в неделю). Изменение ее величины влияет на экономику за счет увеличения или уменьшения кредитов, выдаваемых коммерческими банками. Увеличение ставки делает кредиты дорогими, что снижает давление денежной массы и сдерживает рост инфляции.

Увеличение ставки делает кредиты дорогими, что снижает давление денежной массы и сдерживает рост инфляции.

Ярким примером воздействия на инфляционные процессы изменением ключевой ставки стал период с конца 2014 года, когда ставка достигла своего максимума в 17%. Это было обусловлено резким снижением курса рубля и угрозой скачка инфляции. Такой подъем продержался недолго, и уже в начале 2015 года ставка начала снижаться, достигнув в августе 11%. В тот период изменение было оправдано, задача сдерживания инфляции была выполнена. Но такие резкие скачки негативно отражаются на экономике. Повышение ключевой ставки, а, следовательно, удорожание кредитов, уменьшает их доступность и снижает темпы роста. Особенно сильно это отражается на малом и среднем бизнесе.

Величина ключевой ставки интересна не только бизнесменам, она непосредственно оказывает влияние и на простых граждан. Чем выше значение, тем выгоднее вкладывать деньги на банковские депозиты. Это тоже оказывает влияние на инфляцию, люди заинтересованы нести деньги в банк, снижая свободную денежную массу.

Получается, что у Центробанка при определении величины ключевой ставки стоит задача найти золотую середину, когда у бизнеса будет возможность получать кредиты на развитие по приемлемым ценам, но сдерживать рост свободных денег и, соответственно, инфляции.

Ставка рефинансирования

Ставка рефинансирования ― эта учетная ставка определяет величину процентов, которые коммерческие банки должны выплатить Центробанку за пользование деньгами в течение года. То есть она также определяет стоимость кредитов для коммерческих банков, но на долгий период, что при ее введении использовалось для регулирования инфляционных процессов.

Со времени введения ставка рефинансирования претерпевала порой очень резкие изменения. Изначально ее размер составлял 20%, но в сложные 90-е годы с резкими изменениями курса рубля, быстрым ростом инфляции мог достигать 200% и выше. По мере стабилизации экономики размер ставки снижался и пришел к приемлемой для всех величине 8,25% в 2012 г.

Ставка рефинансирования используется и в фискальной политике для определения размеров пени и штрафов, исчисления НДФЛ при получении доходов от вкладов, превышающих учетную ставку плюс 5%. Размер ставки становится определяющим при начислении штрафов за неисполнение обязательств по договорам.

Размер ставки становится определяющим при начислении штрафов за неисполнение обязательств по договорам.

О необходимости заменить «ставку рефинансирования» на понятие «ключевая ставка» узнайте из видео.

Динамика ключевой ставки

Ставка рефинансирования появилась в России в 1992 году. В то время именно ее величина определяла стоимость заемных средств. Тогда же она стала ориентиром для расчета штрафов и пеней в налоговой системе, пеней для просроченных платежей в сфере коммунальных услуг.

| Период | Значение |

|---|---|

| 14 сентября 2012 г. — 31 декабря 2015 г. | 8,25 |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8 |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8 |

| 1 июня 2010 г. — 27 февраля 2011 г. | 7,75 |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8 |

29 марта 2010 г. — 29 апреля 2010 г. — 29 апреля 2010 г. | 8,25 |

| 24 февраля 2010 г. — 28 марта 2010 г. | 8,5 |

| 28 декабря 2009 г. — 23 февраля 2010 г. | 8,75 |

| 25 ноября 2009 г. — 27 декабря 2009 г. | 9 |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,5 |

| 30 сентября 2009 г. — 29 октября 2009 г. | 10 |

| 15 сентября 2009 г. — 29 сентября 2009 г. | 10,5 |

| 10 августа 2009 г. — 14 сентября 2009 г. | 10,75 |

| 13 июля 2009 г. — 9 августа 2009 г. | 11 |

| 5 июня 2009 г. — 12 июля 2009 г. | 11,5 |

| 14 мая 2009 г. — 4 июня 2009 г. | 12 |

| 24 апреля 2009 г. — 13 мая 2009 г. | 12,5 |

| 1 декабря 2008 г. — 23 апреля 2009 г. | 13 |

| 12 ноября 2008 г. — 30 ноября 2008 г. | 12 |

14 июля 2008 г. — 11 ноября 2008 г. | 11 |

| 10 июня 2008 г. — 13 июля 2008 г. | 10,75 |

| 29 апреля 2008 г. — 9 июня 2008 г. | 10,5 |

| 4 февраля 2008 г. — 28 апреля 2008 г. | 10,25 |

| 19 июня 2007 г. — 3 февраля 2008 г. | 10 |

| 29 января 2007 г. — 18 июня 2007 г. | 10,5 |

| 23 октября 2006 г. — 28 января 2007 г. | 11 |

| 26 июня 2006 г. — 22 октября 2006 г. | 11,5 |

| 26 декабря 2005 г. — 25 июня 2006 г. | 12 |

| 15 июня 2004 г. — 25 декабря 2005 г. | 13 |

| 15 января 2004 г. — 14 июня 2004 г. | 14 |

| 21 июня 2003 г. — 14 января 2004 г. | 16 |

| 17 февраля 2003 г. — 20 июня 2003 г. | 18 |

| 7 августа 2002 г. — 16 февраля 2003 г. | 21 |

| 9 апреля 2002 г. — 6 августа 2002 г. | 23 |

4 ноября 2000 г. — 8 апреля 2002 г. — 8 апреля 2002 г. | 25 |

| 10 июля 2000 г. — 3 ноября 2000 г. | 28 |

| 21 марта 2000 г. — 9 июля 2000 г. | 33 |

| 7 марта 2000 г. — 20 марта 2000 г. | 38 |

| 24 января 2000 г. — 6 марта 2000 г. | 45 |

| 10 июня 1999 г. — 23 января 2000 г. | 55 |

| 24 июля 1998 г. — 9 июня 1999 г. | 60 |

| 29 июня 1998 г. — 23 июля 1998 г. | 80 |

| 5 июня 1998 г. — 28 июня 1998 г. | 60 |

| 27 мая 1998 г. — 4 июня 1998 г. | 150 |

| 19 мая 1998 г. — 26 мая 1998 г. | 50 |

| 16 марта 1998 г. — 18 мая 1998 г. | 30 |

| 2 марта 1998 г. — 15 марта 1998 г. | 36 |

| 17 февраля 1998 г. — 1 марта 1998 г. | 39 |

| 2 февраля 1998 г. — 16 февраля 1998 г. | 42 |

11 ноября 1997 г. — 1 февраля 1998 г. — 1 февраля 1998 г. | 28 |

| 6 октября 1997 г. — 10 ноября 1997 г. | 21 |

| 16 июня 1997 г. — 5 октября 1997 г. | 24 |

| 28 апреля 1997 г. — 15 июня 1997 г. | 36 |

| 10 февраля 1997 г. — 27 апреля 1997 г. | 42 |

| 2 декабря 1996 г. — 9 февраля 1997 г. | 48 |

| 21 октября 1996 г. — 1 декабря 1996 г. | 60 |

| 19 августа 1996 г. — 20 октября 1996 г. | 80 |

| 24 июля 1996 г. — 18 августа 1996 г. | 110 |

| 10 февраля 1996 г. — 23 июля 1996 г. | 120 |

| 1 декабря 1995 г. — 9 февраля 1996 г. | 160 |

| 24 октября 1995 г. — 30 ноября 1995 г. | 170 |

| 19 июня 1995 г. — 23 октября 1995 г. | 180 |

| 16 мая 1995 г. — 18 июня 1995 г. | 195 |

| 6 января 1995 г. — 15 мая 1995 г. | 200 |

17 ноября 1994 г. — 5 января 1995 г. — 5 января 1995 г. | 180 |

| 12 октября 1994 г. — 16 ноября 1994 г. | 170 |

| 23 августа 1994 г. — 11 октября 1994 г. | 130 |

| 1 августа 1994 г. — 22 августа 1994 г. | 150 |

| 30 июня 1994 г. — 31 июля 1994 г. | 155 |

| 22 июня 1994 г. — 29 июня 1994 г. | 170 |

| 2 июня 1994 г. — 21 июня 1994 г. | 185 |

| 17 мая 1994 г. — 1 июня 1994 г. | 200 |

| 29 апреля 1994 г. — 16 мая 1994 г. | 205 |

| 15 октября 1993 г. — 28 апреля 1994 г. | 210 |

| 23 сентября 1993 г. — 14 октября 1993 г. | 180 |

| 15 июля 1993 г. — 22 сентября 1993 г. | 170 |

| 29 июня 1993 г. — 14 июля 1993 г. | 140 |

| 22 июня 1993 г. — 28 июня 1993 г. | 120 |

| 2 июня 1993 г. — 21 июня 1993 г. | 110 |

30 марта 1993 г. — 1 июня 1993 г. — 1 июня 1993 г. | 100 |

| 23 мая 1992 г. — 29 марта 1993 г. | 80 |

| 10 апреля 1992 г. — 22 мая 1992 г. | 50 |

| 1 января 1992 г. — 9 апреля 1992 г. | 20 |

В 2013 году была введена ключевая ставка для более агрессивного способа влияния на инфляционные процессы. Размер ключевой ставки при введении был 5,5%, что говорило о заинтересованности государства в обеспечении бизнеса недорогими кредитами, увеличении инвестиционной привлекательности.

| Период | Значение |

|---|---|

| 17 декабря 2018 г. | 7,75 |

| 17 сентября 2018 г. — 16 декабря 2018 г. | 7,50 |

| 26 марта 2018 г. — 16 сентября 2018 г. | 7,25 |

| 12 февраля 2018 г. — 25 марта 2018 г. | 7,50 |

| 18 декабря 2017 г. — 11 февраля 2018 г. | 7,75 |

30 октября 2017 г. — 17 декабря 2017 г. | 8,25 |

| 18 сентября 2017 г. — 29 октября 2017 г. | 8,50 |

| 19 июня 2017 г. — 17 сентября 2017 г. | 9,00 |

| 2 мая 2017 г. — 18 июня 2017 г. | 9,25 |

| 27 марта 2017 г. — 1 мая 2017 г. | 9,75 |

| 19 сентября 2016 г. — 26 марта 2017 г. | 10,00 |

| 14 июня 2016 г. — 18 сентября 2016 г. | 10,50 |

| 3 августа 2015 г. — 13 июня 2016 г. | 11,00 |

| 16 июня 2015 г. — 2 августа 2015 г. | 11,50 |

| 5 мая 2015 г. — 15 июня 2015 г. | 12,50 |

| 16 марта 2015 г. — 4 мая 2015 г. | 14,00 |

| 2 февраля 2015 г. — 15 марта 2015 г. | 15,00 |

| 16 декабря 2014 г. — 1 февраля 2015 г. | 17,00 |

| 12 декабря 2014 г. — 15 декабря 2014 г. | 10,50 |

| 5 ноября 2014 г. — 11 декабря 2014 г. | 9,50 |

28 июля 2014 г. — 4 ноября 2014 г. — 4 ноября 2014 г. | 8,00 |

| 28 апреля 2014 г. — 27 июля 2014 г. | 7,50 |

| 3 марта 2014 г. — 27 апреля 2014 г. | 7,00 |

| 13 сентября 2013 г. — 2 марта 2014 г. | 5,50 |

После введения ключевой ставка рефинансирования утратила функцию регулятора стоимости кредитов, сохраняя роль индикатора для расчетов. Длительное время величина ставки рефинансирования оставалась неизменной с 2013 по 2016 год на уровне 8,25%. И только с 1 января 2016 года ЦБ РФ постановил, что ставка рефинансирования приравнивается к ключевой.

Заключение

Если подытожить вышенаписанное, то можно определить, в чем именно отличие этих двух учетных ставок:

- Ключевая ставка выступает в роли инструмента Центробанка для формирования денежно-кредитной политики государства.

- Ставка рефинансирования не может оказывать никакого влияния на проводимую ЦБ РФ политику.

- Ставка рефинансирования остается в роли индикатора или справочного материала, используемого для вычисления штрафов и пени.

Ее сохранение позволило не менять текст многих законодательных документов, в том числе и Налогового кодекса РФ.

Ее сохранение позволило не менять текст многих законодательных документов, в том числе и Налогового кодекса РФ.

В настоящее время величина обеих ставок составляет 7,75%.

О ключевой ставке ЦБ РФ узнайте из видео.

Вконтакте

У Правительства есть несколько финансовых инструментов для влияния на банковскую политику. Чтобы влиять на экономику страны, нужно учитывать факторы, помогающие воздействовать на уровень ставок по кредитно-депозитным процентам, складывающимся в стране в результате рыночной экономики.

Центральный банк РФ устанавливает процентную ставку, по которой он намерен осуществлять кредитование коммерческих банковских структур. Именно она называется ключевой ставкой .

Рассмотрим, какое она имеет значение, по каким принципам устанавливается, на что влияет и чем отличается от сходных понятий, таких, как ставка рефинансирования.

Ключевая ставка – кредитно-депозитный инструмент

Цетробанк Российской Федерации утверждает ключевую процентную ставку по двум направлениям:

- минимальный процент, по которому он может кредитовать коммерческие банки сроком до 7 дней;

- максимальная процентная ставка, по которой Центробанк может брать депозитные средства, предоставляемые банками.

СПРАВКА! Ставка называется ключевой из-за ее ведущей роли при установлении тех процентов, которые банки назначат на любые кредитные операции. Она напрямую оказывает влияние на банковские фонды и, как следствие, на уровень инфляции в стране.

Упрощенно можно определить ключевую ставку как «оптовую стоимость», по которой банки как бы приобретают кредиты у ЦБ, а затем распределяют их уже по «розничной стоимости». Естественно, чем ниже цена в «оптовой закупке», тем доступнее она будет и «в розницу», то есть банки могут установить меньший кредитный процент.

История российской ключевой ставки

До сентября 2013 года такого понятия, как «ключевая ставка» в российской экономической системе не применялось.

- Впервые значение ключевой ставки в Российской Федерации было установлено в 2013 году решением от 13 сентября, она составляла 5,5% в год.

- Спустя почти год (03.03.2014) ее повысили до 7% годовых. Причиной такого резкого повышения стал слишком быстрый годовой прирост цен для потребителей (более 6%, тогда как планировался показатель, не превышающий 4%).

Чтобы приблизить ситуацию к концу 2014 года к планируемой, и было предпринято повышение ключевой ставки.

Чтобы приблизить ситуацию к концу 2014 года к планируемой, и было предпринято повышение ключевой ставки. - Принятая мера не дала ожидаемого эффекта, инфляционный риск остался высоким. Поэтому ЦБ РФ пошел на дальнейшее повышение ставки – 28.04.2014г. она составила 7,5% годовых.

- Через 3 месяца снова понадобилось повышение до 8%.

- Прогрессирование инфляции вынудило снова поднять уровень сразу на 1,5% – это случилось 05.11.2014 г.

- В декабре уходящего 2014 года пришлось пойти на экстренные сильнодействующие меры и сначала поднять ставку на 1%, а потом повысить сразу на несколько пунктов – до 17%. На бирже эти дни получили символические названия «Черный понедельник» и «Черный вторник».

- Когда инфляционная ситуация несколько стабилизировалась, ставку оказалось возможным снизить, что было сделано в феврале 2015г. – она стала 15%.

- С 16 марта 2015г. произошло еще одно снижение – до 14%.

- В апреле ключевая ставка утратила еще 1,5%.

- 16.

06.2015 ставка равнялась 11,5% в год, а уже в августе упала до 11%. Совет директоров Центробанка решил сохранять ее на этом уровне, пока позволит экономическая ситуация.

06.2015 ставка равнялась 11,5% в год, а уже в августе упала до 11%. Совет директоров Центробанка решил сохранять ее на этом уровне, пока позволит экономическая ситуация. - Установленная ставка продержалась почти год – до 13 июня 2016г., когда ее снизили еще на 0,5%.

- Еще на 0,5% ставка снизилась в июне 2016 года.

- С сентября 2016 года принято решение снизить ставку до 10% в год.

- С 27 марта 2017 года ставка вновь понизилась до 9,75%.

- Очередное понижение на 0,5% со 2 мая 2017 года.

- Через полтора месяца вновь произошло очередное снижение на 0,5%.

- С 18 сентября по решению Банка России ставка снизилась до 8,50%.

- С 30 октября вновь понижение на 0,25 пункта.

- Шестое в 2017 году по счету снижение ключевой ставки до уровня 7,75% с 18 декабря.

- В феврале 2018 года ставка еще раз снизилась на 0,25 пункта.

- В марте ставка продолжила падение еще на 0,25%.

- Первое повышение ставки на 0,25 пункта со времён 2014 года случилось в августе 2018.

- В декабре 2018 года произошло ещё одно повышение ставки на 0,25 пункта.

Те же данные, но теперь в наглядной сводной таблице:

| Период | Ключевая ставка (%) | Нормативный документ |

|---|---|---|

| 17.12.2018 — сегодня | 7,75 | Информация Банка России от 14.12.2018 |

| 17.09.2018 — 16.12.2018 | 7,50 | Информация Банка России от 14.09.2018 |

| 26.03.2018 — 16.09.2018 | 7,25 | Информация Банка России от 23.03.2018 |

| 12.02.2018 — 25.03.2018 | 7,50 | Информация Банка России от 09.02.2018 |

| 18.12.2017 — 11.02.2018 | 7,75 | Информация Банка России от 15.12.2017 |

| 30.10.2017 — 17.12.2017 | 8,25 | Информация Банка России от 27.10.2017 |

| 18.09.2017 — 29.10.2017 | 8,50 | Информация Банка России от 15.09.2017 |

19. 06.2017 — 17.09.2017 06.2017 — 17.09.2017 | 9,00 | Информация Банка России от 16.06.2017 |

| 02.05.2017 — 18.06.2017 | 9,25 | Информация Банка России от 28.04.2017 |

| 27.03.2017 — 01.05.2017 | 9,75 | Информация Банка России от 24.03.2017 |

| 19.09.2016 — 26.03.2017 | 10,00 | Информация Банка России от 16.09.2016 |

| 14.06.2016 — 18.09.2016 | 10,50 | Информация Банка России от 10.06.2016 |

| 03.08.2015 — 13.06.2016 | 11,00 | Информация Банка России от 31.07.2015 |

| 16.06.2015 — 02.08.2015 | 11,50 | Информация Банка России от 15.06.2015 |

| 05.05.2015 — 15.06.2015 | 12,50 | Информация Банка России от 30.04.2015 |

| 16.03.2015 — 04.05.2015 | 14,00 | Информация Банка России от 13.03.2015 |

| 02.02.2015 — 15.03.2015 | 15,00 | Информация Банка России от 30. 01.2015 01.2015 |

| 16.12.2014 — 01.02.2015 | 17,00 | Информация Банка России от 16.12.2014 |

| 12.12.2014 — 15.12.2014 | 10,50 | Информация Банка России от 11.12.2014 |

| 05.11.2014 — 11.12.2014 | 9,50 | Информация Банка России от 31.10.2014 |

| 28.07.2014 — 04.11.2014 | 8,00 | Информация Банка России от 25.07.2014 |

| 28.04.2014 — 27.07.2014 | 7,50 | Информация Банка России от 25.04.2014 |

| 03.03.2014 — 27.04.2014 | 7,00 | Информация Банка России от 03.03.2014 |

| 13.09.2013 — 02.03.2014 | 5,50 | Информация Банка России от 13.09.2013 |

ОБРАТИТЕ ВНИМАНИЕ! По уровню колебаний ключевой ставки легко сделать выбор о степени стабильности национальной валюты.

Чем ниже, тем лучше

Снижение ключевой ставки отражает «здоровье» экономики в стране.

По сниженным ставкам коммерческие банки имеют возможность брать большее количество кредитов у Центробанка, а значит, более широко и доступно кредитовать малый и средний бизнес.

Бизнесмены производят больше товаров и услуг, которые потребитель охотно покупает, потому что предложение достаточно обширно, а значит, цены на них приемлемы. Это оздоравливает экономику и позитивно отражается на благосостоянии граждан в целом.

Повышение ключевой ставки – это как рост температуры у больного, говорит о некоем экономическом кризисе. Кредиты становится брать слишком дорого. А это значит, что негде брать средства на развитие бизнеса. Происходит «замораживание» экономики.

Зачем Правительство повышает ключевую ставку?

Если повышение процентной ставки негативно сказывается на экономике, зачем же тогда его вообще практиковать?

Повышение ключевой ставки — вынужденная временная мера, призванная сдержать инфляционные процессы, прежде всего, падение национальной валюты.

Высокая ключевая ставка делает невыгодными валютные спекуляции коммерческих банков, которые весьма процветают при сниженном кредитном проценте. Искушение взять кредит по низкой ставке и закупить на эти средства иностранную валюту слишком велико, и при низкой кредитной ставке все коммерческие банки начинают злоупотреблять этой операцией. А это приводит к падению рубля.

Поэтому Правительство и оперирует уровнем ключевой ставки, чтобы сбалансировать этот процесс на приемлемом экономическом уровне.

Не путайте ключевую ставку и ставку рефинансирования

Это другой экономический инструмент, также направленный на кредитование коммерческих банков, но имеющий несколько другой изначальный смысл. В отличие от ключевой, она долгое время носила справочный характер и не могла служить индикатором кредитной политики государства.

Применяется с 1992 года, сменив несколько официальных наименований:

- «единая процентная ставка» – телеграмма ЦБ России от 29.12.91 г.

№ 216-91;

№ 216-91; - «учетная ставка по централизованным кредитным ресурсам» – телеграмма Банка России от 10.04.1992 г. № 84-92;

- «ставка рефинансирования коммерческих банков» – телеграмма Банка России от 22 мая 1992 г. № 01-156.

Ставка рефинансирования – тот процент, который ЦБ использует при предоставлении кредита другим банковским структурам. Ее не привязывали к фактическим ставкам по тем или иным банковским операциям. Применение, в отличие от ключевой, ограничивалось такими сферами:

- начисление процентов по вкладам в рублях без подоходного налога;

- вычисления налоговых пеней за просрочку;

- основа налоговой базы для налога на доход от процентной экономии при использовании заемных средств;

- для определения процента по займу, если он не был указан в договоре.

ВАЖНАЯ ИНФОРМАЦИЯ! С 1 января 2016 года ставка рефинансирования приведена в соответствие с ключевой ставкой, и на текущий день она также равна 7,75% годовых.

История изменения ставки рефинансирования

| Период | Ставка рефинансирования (%) | Нормативный документ |

|---|---|---|

| 14.09.2012 — 31.12.2015 | 8,25 | Указание Банка России от 13.09.2012 N 2873-у |

| 26.12.2011 — 13.09.2012 | 8 | Указание Банка России от 23.12.2011 N 2758-У |

| 03.05.2011 — 25.12.2011 | 8,25 | Указание Банка России от 29.04.2011 N 2618-У |

| 28.02.2011 — 02.05.2011 | 8 | Указание Банка России от 25.02.2011 N 2583-У |

| 01.06.2010 — 27.02.2011 | 7,75 | Указание Банка России от 31.05.2010 N 2450-У |

| 30.04.2010 — 31.05.2010 | 8 | Указание Банка России от 29.04.2010 N 2439-У |

| 29.03.2010 — 29.04.2010 | 8,25 | Указание Банка России от 26.03.2010 N 2415-У |

| 24.02.2010 — 28.03.2010 | 8,5 | Указание Банка России от 19. 02.2010 N 2399-У 02.2010 N 2399-У |

| 28.12.2009 — 23.02.2010 | 8,75 | Указание Банка России от 25.12.2009 N 2369-У |

| 25.11.2009 — 27.12.2009 | 9 | Указание Банка России от 24.11.2009 N 2336-У |

| 30.10.2009 — 24.11.2009 | 9,5 | Указание Банка России от 29.10.2009 N 2313-У |

| 30.09.2009 — 29.10.2009 | 10 | Указание Банка России от 29.09.2009 N 2299-У |

| 15.09.2009 — 29.09.2009 | 10,5 | Указание Банка России от 14.09.2009 N 2287-У |

| 10.08.2009 — 14.09.2009 | 10,75 | Указание Банка России от 07.08.2009 N 2270-У |

| 13.07.2009 — 09.08.2009 | 11 | Указание Банка России от 10.07.2009 N 2259-У |

| 05.06.2009 — 12.07.2009 | 11,5 | Указание Банка России от 04.06.2009 N 2247-У |

| 14.05.2009 — 04.06.2009 | 12 | Указание Банка России от 13. 05.2009 N 2230-У 05.2009 N 2230-У |

| 24.04.2009 — 13.05.2009 | 12,5 | Указание Банка России от 23.04.2009 N 2222-У |

| 01.12.2008 — 23.04.2009 | 13 | Указание Банка России от 28.11.2008 N 2135-У |

| 12.11.2008 — 30.11.2008 | 12 | Указание Банка России от 11.11.2008 N 2123-У |

| 14.07.2008 — 11.11.2008 | 11 | Указание Банка России от 11.07.2008 N 2037-У |

| 10.06.2008 — 13.07.2008 | 10,75 | Указание Банка России от 09.06.2008 N 2022-У |

| 29.04.2008 — 09.06.2008 | 10,5 | Указание Банка России от 28.04.2008 N 1997-У |

| 04.02.2008 — 28.04.2008 | 10,25 | Указание Банка России от 01.02.2008 N 1975-У |

| 19.06.2007 — 03.02.2008 | 10 | Телеграмма Банка России от 18.06.2007 N 1839-У |

| 29.01.2007 — 18.06.2007 | 10,5 | Телеграмма Банка России от 26. 01.2007 N 1788-У 01.2007 N 1788-У |

| 23.10.2006 — 28.01.2007 | 11 | Телеграмма Банка России от 20.10.2006 N 1734-У |

| 26.06.2006 — 22.10.2006 | 11,5 | Телеграмма Банка России от 23.06.2006 N 1696-У |

| 26.12.2005 — 25.06.2006 | 12 | Телеграмма Банка России от 23.12.2005 N 1643-У |

| 15.06.2004 — 25.12.2005 | 13 | Телеграмма Банка России от 11.06.2004 N 1443-У |

| 15.01.2004 — 14.06.2004 | 14 | Телеграмма Банка России от 14.01.2004 N 1372-У |

| 21.06.2003 — 14.01.2004 | 16 | Телеграмма Банка России от 20.06.2003 N 1296-У |

| 17.02.2003 — 20.06.2003 | 18 | Телеграмма Банка России от 14.02.2003 N 1250-У |

| 07.08.2002 — 16.02.2003 | 21 | Телеграмма Банка России от 06.08.2002 N 1185-У |

| 09.04.2002 — 06.08.2002 | 23 | Телеграмма Банка России от 08. 04.2002 N 1133-У 04.2002 N 1133-У |

| 04.11.2000 — 08.04.2002 | 25 | Телеграмма Банка России от 03.11.2000 N 855-У |

| 10.07.2000 — 03.11.2000 | 28 | Телеграмма Банка России от 07.07.2000 N 818-У |

| 21.03.2000 — 09.07.2000 | 33 | Телеграмма Банка России от 20.03.2000 N 757-У |

| 07.03.2000 — 20.03.2000 | 38 | Телеграмма Банка России от 06.03.2000 N 753-У |

| 24.01.2000 — 06.03.2000 | 45 | Телеграмма Банка России от 21.01.2000 N 734-У |

| 10.06.1999 — 23.01.2000 | 55 | Телеграмма Банка России от 09.06.99 N 574-У |

| 24.07.1998 — 09.06.1999 | 60 | Телеграмма Банка России от 24.07.98 N 298-У |

| 29.06.1998 — 23.07.1998 | 80 | Телеграмма Банка России от 26.06.98 N 268-У |

| 05.06.1998 — 28.06.1998 | 60 | Телеграмма Банка России от 04. 06.98 N 252-У 06.98 N 252-У |

| 27.05.1998 — 04.06.1998 | 150 | Телеграмма Банка России от 27.05.98 N 241-У |

| 19.05.1998 — 26.05.1998 | 50 | Телеграмма Банка России от 18.05.98 N 234-У |

| 16.03.1998 — 18.05.1998 | 30 | Телеграмма Банка России от 13.03.98 N 185-У |

| 02.03.1998 — 15.03.1998 | 36 | Телеграмма Банка России от 27.02.98 N 181-У |

| 17.02.1998 — 01.03.1998 | 39 | Телеграмма Банка России от 16.02.98 N 170-У |

| 02.02.1998 — 16.02.1998 | 42 | Телеграмма Банка России от 30.01.98 N 154-У |

| 11.11.1997 — 01.02.1998 | 28 | Телеграмма Банка России от 10.11.97 N 13-У |

| 06.10.1997 — 10.11.1997 | 21 | Телеграмма Банка России от 01.10.97 N 83-97 |

| 16.06.1997 — 05.10.1997 | 24 | Телеграмма Банка России от 13.06.97 N 55-97 |

28. 04.1997 — 15.06.1997 04.1997 — 15.06.1997 | 36 | Телеграмма Банка России от 24.04.97 N 38-97 |

| 10.02.1997 — 27.04.1997 | 42 | Телеграмма Банка России от 07.02.97 N 9-97 |

| 02.12.1996 — 09.02.1997 | 48 | Телеграмма Банка России от 29.11.96 N 142-96 |

| 21.10.1996 — 01.12.1996 | 60 | Телеграмма Банка России от 18.10.96 N 129-96 |

| 19.08.1996 — 20.10.1996 | 80 | Телеграмма Банка России от 16.08.96 N 109-96 |

| 24.07.1996 — 18.08.1996 | 110 | Телеграмма Банка России от 23.07.96 N 107-96 |

| 10.02.1996 — 23.07.1996 | 120 | Телеграмма Банка России от 09.02.96 N 18-96 |

| 01.12.1995 — 09.02.1996 | 160 | Телеграмма Банка России от 29.11.95 N 131-95 |

| 24.10.1995 — 30.11.1995 | 170 | Телеграмма Банка России от 23.10.95 N 111-95 |

19.06. 1995 — 23.10.1995 1995 — 23.10.1995 | 180 | Телеграмма Банка России от 16.06.95 N 75-95 |

| 16.05.1995 — 18.06.1995 | 195 | Телеграмма Банка России от 15.05.95 N 64-95 |

| 06.01.1995 — 15.05.1995 | 200 | Телеграмма Банка России от 05.01.95 N 3-95 |

| 17.11.1994 — 05.01.1995 | 180 | Телеграмма Банка России от 16.11.94 N 199-94 |

| 12.10.1994 — 16.11.1994 | 170 | Телеграмма Банка России от 11.10.94 N 192-94 |

| 23.08.1994 — 11.10.1994 | 130 | Телеграмма Банка России от 22.08.94 N 165-94 |

| 01.08.1994 — 22.08.1994 | 150 | Телеграмма Банка России от 29.07.94 N 156-94 |

| 30.06.1994 — 31.07.1994 | 155 | Телеграмма Банка России от 29.06.94 N 144-94 |

| 22.06.1994 — 29.06.1994 | 170 | Телеграмма Банка России от 21.06.94 N 137-94 |

02. 06.1994 — 21.06.1994 06.1994 — 21.06.1994 | 185 | Телеграмма Банка России от 01.06.94 N 128-94 |

| 17.05.1994 — 01.06.1994 | 200 | Телеграмма Банка России от 16.05.94 N 121-94 |

| 29.04.1994 — 16.05.1994 | 205 | Телеграмма Банка России от 28.04.94 N 115-94 |

| 15.10.1993 — 28.04.1994 | 210 | Телеграмма Банка России от 14.10.93 N 213-93 |

| 23.09.1993 — 14.10.1993 | 180 | Телеграмма Банка России от 22.09.93 N 200-93 |

| 15.07.1993 — 22.09.1993 | 170 | Телеграмма Банка России от 14.07.93 N 123-93 |

| 29.06.1993 — 14.07.1993 | 140 | Телеграмма Банка России от 28.06.93 N 111-93 |

| 22.06.1993 — 28.06.1993 | 120 | Телеграмма Банка России от 21.06.93 N 106-93 |

| 02.06.1993 — 21.06.1993 | 110 | Телеграмма Банка России от 01.06.93 N 91-93 |

| 30.03.1993 — 01.06.1993 | 100 | Телеграмма Банка России от 29.03.93 N 52-93 |

| 23.05.1992 — 29.03.1993 | 80 | Телеграмма Банка России от 22.05.92 N 01-156 |

| 10.04.1992 — 22.05.1992 | 50 | Телеграмма Банка России от 10.04.92 N 84-92 |

| 01.01.1992 — 09.04.1992 | 20 | Телеграмма Банка России от 29.12.91 N 216-91 |

Кстати, узнать сумму пени по ставке рефинансирования вам поможет наш специальный

Ключевая ставка в других странах

В странах со стабильно развитой экономикой ключевая ставка очень мала или же вообще является нулевой. Например, в Норвегии ее величина – 1,25%, в Канаде – 1%, всего 0,5% она составляет в Великобритании, четверть процента – В США. Одну десятую процента составляет ключевая ставка в Японии, а банки Евросоюза кредитуются под одну сотую процента. В Швеции и Швейцарии этот процент равен 0.

Есть к чему стремиться, не правда ли?

Ставки рычагов контроля финансовой деятельности не входят в информационный круг 90% граждан любой страны мира, однако они напрямую влияют на цены, зарплаты, и общий уровень жизни в стране. По большому счету, тяжело представить, что в жизни обычного жителя города не зависит от этих ставок.

На первый взгляд, ставка рефинансирования и ключевая ставка почти идентичны, однако для грамотного экономиста различия огромны, поэтому эта статься будет посвящена разбору тонкостей и нюансов, и будет состоять из дефиниций каждого понятия и попунктового разбора расхождений.

Что это такое

Так или иначе, рефинансирование, как покрытие старых кредитов новыми кредитами такое же по возрасту как и сами деньги, и было известно еще в древнем Вавилоне. Нас интересует именно процесс, в котором центробанк или похожий орган кредитует другие банки, для обеспечения их потребностей, в основном кредитов.

На практике это выглядит так. Для дачи кредита банк должен обладать финансовым ресурсом (обычно под ним рассматривают депозиты), однако депозитная масса изменчива и может сильно колебаться. Это приводит к невозможности обслуживать кредиты, выдавать новые, а иногда и возвращать депозиты, то есть к банкротствам. Поэтому, банки прибегают к рефинансированию, берут кредит у центрального банка, и добавляют сумму кредита к сумме депозитного портфеля. Годовой процент по этому кредиту как раз называют ставкой рефинансирования .

Она, как и любой процент по кредиту, выступает главным параметром привлекательности этого вида кредитов. Но также включается в формулы расчета разного рода процентов, пеней, и штрафов. И является важным показателем для расчетов в моделях теоретической экономики. Ставка рефинансирования, стандартная мировая практика в банковской среде.

Ключевая ставка — это минимальный процент , по которому Центробанк РФ, на основе РЕПО аукционов, предоставляет кредиты банкам, на срок в 1 неделю (7 дней), и также это максимальная ставка депозитов в ЦБ РФ для коммерческих банков. Она была введена в действие 13.09.2013г. Эта информация изложена в документе «О системе процентных инструментов денежно-кредитной политики» от 13.09.2013 г.

Также, вместе с введением ключевой ставки, в правовое поле было введено понятие процентного коридора, который представляет собой шаг два процентных пункта от ключевой ставки и обе стороны. Также к ключевой ставке подвязываются плавающие ставки заимствования.

Зампред ЦБ РФ Ксения Юдаева добавила, что эта ставка также имеет функции инфляционного таргетирования , и проведения денежно кредитной политики. Таким образом, обе ставки, это инструменты регулирования ЦБ РФ денежно кредитной политики в разное время.

Основные отличия ключевой ставки от ставки рефинансирования

Хоть и представляя собой почти сходные понятия, и являясь инструментом регулирования денежной и кредитной политики в РФ, (к тому же в связи с указанием Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России» » с 1 января 2016 года значение ставки рефинансирования Банка России приравнивается к значению ключевой ставки Банка России, определённому на соответствующую дату. И с 14.06.2016 обе ставки равняются 10.5% годовых), эти два понятия имеет смысл различать.

Ниже представлены основные различия:

- Основное значение . Если ставка рефинансирования показывала верхнюю предельную ставку по операциям ЦБ РФ, то ключевая ставка определяет коридор, в котором находятся цены, по которым ЦБ РФ вмешивается в финансовую жизнь через предоставление и изятие из оборота ликвидности.

- Проводимые операции . Если Ставка рефинансирования приводилась в действие через внутридневные кредиты, ломбардные кредиты, кредиты под ценные металлы и нерыночные активы, и кредиты «овернайт». То ключевая ставка используется на аукционах РЕПО сроком в 7 календарных дней.

Дополнительные возможности . Ставка рефинансирования, помимо использования в статистической и теоретической экономике использовалась в многих фискальных и других подобных операциях, например:

- Ежедневная пеня, за несвоевременную уплату налогов и сборов, а также штрафные санкции за каждый день просрочки по выплате зарплаты, отпускных, больничный и других начислений, представляет собой 1/300 ставки рефинансирования.

- Необходимость платить налог по вкладам определяется как ставка + 5% в рублях и ставка + 9% в иностранной валюте.

- Если при составлении договора займа не указывался процент, то он приравнивается к ставке рефинансирования на день заключения договоров.

Ключевая ставка определяет только регламентированные (ст. 296 НК РФ) интервалы предельных значений долговых обязательств.

Период применения и законодательные акты.

Ставка рефинансирования была введена 1 января 1992 г. Телеграммой ЦБР от 29.12.91 № 216-91 и прекратила действие 13 сентября 2013 г. А ключевая ставка действует с 13 сентября 2013 г. по настоящее время и введена информацией «О системе процентных инструментов денежно-кредитной политики» от 13.09.2013 г.

Таким образом, хоть и имеющие на данный момент одинаковое значение, эти ставки представляют различные экономические инструменты, которые нельзя смешивать.

Как основной инструмент экономического регулирования в политике денежного кредитования РФ до сентября 2013 года выступала ставка рефинансирования. Начиная с сентября, появилось новый макроэкономический инструмент – ключевая ставка. Ключевая ставка и ставка рефинансирования составляют основу экономического регулирования. Но, с недавних пор величина ставки рефинансирования служит, скорее, справочной информацией, а основным индикатором является ключевая ставка .

Ставка рефинансирования, что это?

Ставка рефинансирования – представлена индикативной ставкой, актуальной при расчете налогов, пени, штрафов. На декабрь 2014 года величина ставки рефинансирования составляет 8,25%.

В соответствии с законодательством России ставка рефинансирования принимается во внимание при расчете пеней, налогов, штрафов, при расчете налоговой ставки, банковских вкладов. В настоящее время показатель ставки рефинансирования формально не участвует в формировании фактических ставок, на основе которых Центральный Банк кредитует коммерческие структуры, страховые и кредитные организации. Ставка рефинансирования осталась на неизменном уровне — 8,25% с сентября 2012 года. Всю историю колебаний ставки рефинансирования можно просмотреть на сайте ЦБ.

Что такое ключевая ставка

Ключевая ставка – это еще один показатель, в соответствии с которым ЦБ РФ кредитует коммерческие организации. С 16 декабря 2014 года ключевая ставка составляет 17%.

Все коммерческие банки кредитуются ЦБ сроком на одну неделю, основываясь на ключевой ставке. По такой же ставке Центробанк принимает депозиты от коммерческих банков. Ключевая ставка является важным инструментом ЦБ РФ при регулировании экономикой. Повысив ключевую ставку, Банк России пытается стабилизировать сложившуюся ситуацию на финансовом рынке. Только время покажет, насколько эта стратегия удачна.

Ключевая ставка и ставка рефинансирования, в чем разница?

Ключевая ставка и ставка рефинансирования существенно различаются. Ключевая ставка — 17% , а ставка рефинансирования – 8,25% . Таким образом, они различаются более чем в два раза выше. ЦБ открыто заявил, что ставка рефинансирования со временем сравняется с размером ключевой ставки.

К чему приведет повышение ключевой ставки?

16 декабря 2014 года принял решение о резком повышении ключевой ставки на 6,5% с целью борьбы с давлением на рубль. Повышение ключевой ставки приводит к росту фондирования банков, и росту ставок межбанковского рынка.

Кроме того, повышение ключевой ставки влечет к росту кредитных ставок, как для физических лиц, так и для юридических лиц. Ключевая ставка является основной ставкой, значение которой более определяющее для стоимости кредитов. В случае повышения ключевой ставки стоимость кредитов возрастет. Однако если не произойдет изменения ставок по вкладам, тогда рост ставок по кредитам для бизнеса не произойдет.

Ставка рефинансирования простыми словами

Понятие «ставка рефинансирования» существует уже давно. В последнее время оно используется реже и постепенно заменяется ключевой ставкой, но ряд функций до сих пор сохраняется именно за этим инструментом кредитно-денежной политики.

Ставка рефинансирования – это ставка, от размера которой изначально зависело, под какой процент коммерческие банки будут выдавать кредиты и принимать депозиты.

СР устанавливается Центральным банком.

Небольшой пример. Если Банк России дает возможность банкам получить средства под 10%, те будут предлагать займы населению примерно под 15-17%. Разница – это прибыль финансового учреждения. Если Центральный банк решит увеличить проценты, коммерческие банки последуют примеру регулятора и сделают то же самое.

Кредит наличными от 5,5% на любые цели

В 2013 году Банк России ввел понятие «ключевой ставки», которая начала определять размер процентов для кредитования коммерческих банков. После этого количество функций, возложенных на СР заметно сократилось.

Отличия ключевой ставки и ставки рефинансирования

Теперь стоит рассмотреть, чем отличается ключевая ставка от ставки рефинансирования, ведь они обе устанавливаются Банком России. Существует две основные причины, по которым финансовые учреждения обращаются в Центробанк для получения займа:

- Необходимость получить деньги для увеличения срока кредитования.

- Желание перекрыть текущий кредит новым.

Из этого становится понятным, что СР применяется во втором случае, когда заемщику необходимо перекредитоваться.

В экономике большую роль играет ключевая ставка, так как она влияет на денежно-кредитную политику, способна воздействовать на уровень инфляции, ценность национальной валюты на мировом рынке и т. д. Тем временем СР более пассивная величина, влияющая на размер определенных налоговых начислений.

Другие функции СР

Расчет ставок для кредитов и депозитов – не единственное, на что влияет ставка рефинансирования. От нее зависят и другие экономические процессы. С учетом СР также рассчитываются налоговые выплаты, штрафы и пени:

- За просроченную налоговую выплату. Пеня равна 1/300 от размера СР за каждый день задержки. По аналогичному принципу рассчитывается пеня при задержках заработной платы или других выплат работодателем, если они предусмотрены Трудовым кодексом.

- Расчет необходимости оплаты налога за открытый депозит. Отдать часть денег налоговой необходимо в случаях, когда процент по вкладу превышает сумму СР + 5%.

- Если в кредитном договоре не указан размер процентной ставки, он автоматически приравнивается к величине СР на момент подписания соглашения.

- Размер неустойки за просрочку платежа по займу.

Также на СР ориентируются в случаях, когда необходимо рассчитать специальные выплаты для поддержки предпринимателей.

Кредит наличными по ставке 5% годовых

Действующая СР

Ставка рефинансирования ЦБ РФ на 2020 год составляет 4,25% годовых.

С конца 2018 года ключевая ставка и ставка рефинансирования имеют одинаковые значения.

Ключевые ставки в банках России. Ключевая ставка ЦБ РФ

Экономический рост большинства стран мира зависит от того, насколько грамотно проводится политика Центрального банка. Один из главных инструментов, задействованных ЦБ разных стран – это ключевая ставка.

Российский Центробанк не стал исключением. Но в практику своей работы он ввел этот термин сравнительно недавно, заменяя его в течение многих лет словосочетанием «ставка рефинансирования». Ключевая ставка становится одним из главных регуляторов экономики страны, превращается в предмет дискуссий между аналитиками финансового рынка. Есть эксперты, которые видят в ней инструмент, который, как в развитых странах, определяет основные векторы макроэкономического регулирования, позволяет расставлять приоритеты в управлении экономикой государства. Так ли это? Настолько ли велика предписываемая экспертами роль ключевой ставки Центробанка? Быть может, это и вовсе бесполезная цифра, применяемая властями только лишь для обоснования своих действий?

Ключевая ставка ЦБ – что это?

Ключевые ставки – значения, которые главные финансовые учреждения (чаще всего государственные центробанки) стран определяют для выдаваемых частным банкам кредитов (депозитов). Они имеют определенный срок действия. Данный финансовый инструмент позволяет оказывать непосредственное влияние на инфляцию, а также на торги национальной валюты.

Если, к примеру, ключевая ставка ЦБ РФ повышается, то вслед за этим, как считают некоторые экономисты, может произойти подорожание рубля по отношению к доллару и евро, сопровождающееся снижением уровня инфляции.

Отличия от ставки рефинансирования

Осенью 2013 года многие аналитики отметили новшество в политике Центрального банка России: ставка рефинансирования перестала быть главным индикатором стратегии этого финансового учреждения. ЦБ определил, что важнейший показатель для экономики – так называемая ключевая ставка. Согласно ей, Центробанк предоставляет ликвидность на недельный срок. Ставка рефинансирования и ключевая ставка – не одно и то же, однако первая не отменена ЦБ полностью – она продолжить задействоваться до 2016 года.

К тому моменту ее значение выровняется с показателем для второй. Аналитики некоторых банков считают, что подобная политика Центробанка вполне закономерна: недельные аукционы репо – самые популярные в финансовой системе страны, и именно ключевые ставки могут помочь определить фактическую цену тех денег, которые вбрасывает на рынок ЦБ. В то время как ставка рефинансирования, полагают аналитики, была по большей части индикативна.

Правило Тейлора в экономике России

Ключевые ставки составляют комплексную модель экономических индикаторов, работающую по так называемому правилу Тейлора. На него ориентируется большинство ЦБ зарубежных стран, формируя процентные ставки. В формуле Тейлора есть три основных показателя: инфляция, рост экономики и как таковые ставки. Достаточно легко вычислить оптимальное значение каждого из них, зная два оставшихся. Например, для осени 2013 года справедливым было бы значение ключевой ставки в 5,6-6,3%, исходя из показателей ВВП и уровня инфляции в России. Получается, что российские банкиры приближаются к западным стандартам понимания законов экономики.

Ставки в Европе

Ключевые ставки, как отмечено выше, применяются в большинстве банковских систем мира, в том числе и в странах Европы. Текущее их значение намного ниже, чем в России – сейчас ЕЦБ оперирует значениями менее 1%. Регулирование со стороны европейского Центробанка призвано улучшить текущее состояние экономики государств этой части света. ЕЦБ призван принимать решения о помощи кредитно-финансовым организациям Европы и ЕС в частности.

Эксперты отмечают, что в некоторых случаях возможно утверждение отрицательных ставок – это может положительно сказаться на кредитовании. Банки, получив доступ к дешевым займам, смогут, в свою очередь, облегчить получение денег со стороны национальных заемщиков – граждан, организаций, что в конечном итоге поможет снизить безработицу и стимулировать экономический рост. В числе негативных последствий введения отрицательных ставок отмечается следующее: есть вероятность, что реальная доходность банковских вкладов граждан может снизиться.

Ключевая ставка в России

Ключевая ставка ЦБ РФ, так же как и в Европе, — один из инструментов влияния на национальную экономику. Практика банковского регулирования в России знает случаи, когда ее значение повышалось сразу на несколько десятых пункта. К примеру, в конце апреля 2014 года советом директоров ЦБ РФ было принято решение увеличить ключевую ставку с 7% до 7,5%. Этот шаг Центробанк мотивировал тем, что изменились ожидания по инфляции. Если несколькими месяцами ранее целевой ее уровень был порядка 5% к концу 2014 года, то на момент корректировки ключевой ставки ожидания ЦБ стали несколько более пессимистичными.

Факторов изменения своих прогнозов Центробанк назвал несколько: динамика курса рубля, а также неблагоприятные условия на внешнеторговой арене для некоторых групп товаров. Аналитики отмечают, что Центробанк практикует так называемое льготное рефинансирование, когда кредиты выдаются кредитно-финансовым учреждения по ставке ниже, чем ключевая процентная ставка ЦБ РФ.

Аргументы за снижение ключевой ставки

Мнения в экспертной среде относительно политики Центробанка России в отношении ключевых ставок разделяются. Есть сторонники тезиса о необходимости понижения значений этого регулятивного финансового инструмента. Их основная аргументация строится на том, что риски замедления роста экономики страны гораздо выше тех, что связаны с инфляцией. Поэтому, когда ключевая ставка Банка России повышается, это может негативно сказаться на динамике ВВП. Тем более, что для уменьшения ее значения есть, полагают эксперты, значимые условия. Прежде всего, говорят аналитики, инфляция если и превысит ожидаемые значения, то не намного – можно ожидать, что к концу года она составит 6-6,5%. Это в исторической ретроспективе совершенно нормальные для экономики России цифры. Некоторые игроки политической арены предлагают подойти к взаимодействию между властью и Центробанком радикально: через особого рода законопроекты. Недавно такой проект был внесен в Госдуму, и согласно ему выдвигается предписание в адрес ЦБ: ключевая ставка не может иметь значение выше 1%. По мнению инициаторов этого законопроекта, текущие значения не позволяют организациям брать доступные кредиты, как это происходит во многих развитых странах.

Аргументы за повышение ключевой ставки

Есть в экспертной среде представители противоположной точки зрения – они считают, что ключевая процентная ставка должна повышаться. По их мнению, не стоит ожидать положительного эффекта от доступности кредитов, так как низкий процент был бы в реальности доступен только крупным компаниям. Средние и малые предприятия могли бы в лучшем случае рассчитывать на значения в 6-8%. Такое положение дел, полагают эксперты, обусловлено рисками, которые несут организации небольших масштабов. Кроме того, подчеркивают аналитики, для ЦБ ключевая ставка – это инструмент влияния на инфляцию, и уменьшение ее может означать отпуск цен, выход их из под контроля.

Прогнозы по ключевой ставке ЦБ РФ

Очень многие экономисты считают, что ЦБ России все же будет понижать ключевую ставку. Вероятно, что этот тренд станет заметным во второй половине 2014 года – если, конечно, в экономике не появятся внезапные проблемы. Власти ожидают, что инфляция несколько замедлит темпы (а этот фактор – один из основных в процессе определения ЦБ значений ключевой ставки), курс рубля стабилизируется, спрос на депозиты в национальной валюте возрастет. Также, что важно, ожидается хороший урожай зерновых.

Поэтому, полагают эксперты, текущая политика ЦБ является скорее более жесткой, чем объективно требует рынок. Некоторые аналитики считают, что заявления ЦБ о том, что ставки надо повышать, могут быть лишь попытками сдержать инфляцию слухами. В реальности же у Центробанка нет оснований ожидать повышения цен, а наоборот, будет происходить их коррекция вниз. В связи с этим, считают эксперты-оптимисты, ключевая ставка на 2014 год не претерпит существенных колебаний в сторону повышения: гораздо более вероятно, что ЦБ России предпочтет понизить ее.

Политический фактор